Страница:

По какой-то причине растет спрос. Рынок пробивает ценовой коридор – то, что технические аналитики называют базой или базовой фигурой, – и начинает движение вверх. Часто происходит так, что позитивные новости, вызвавшие этот пробой, осознаются публикой – и начинается сильный рост цены.

Это внутренняя (инсайдерская) информация? Вовсе нет. Вспомните, что информационный поток несовершенен. Участники рынка либо действительно о чем-то узнали, либо рискнули и их прогноз оправдался. Если бы все участники узнавали информацию одновременно, то не существовало бы таких явлений, как «бычий» или «медвежий» рынок. Цены просто каждый раз перескакивали бы с одного равновесного уровня на другой. Технический анализ пытается определить, где по отношению к процессу распространения информации находится рынок, чтобы узнать, начинается, заканчивается или располагается на середине актуальный тренд.

Например, полный технический анализ акции может также включать техническую обработку такой фундаментальной информации, как доходы и дивиденды. Информация о том, что компания XYZ непрерывно увеличивает выплачиваемые дивиденды в течение 20 кварталов, равносильна тому, что наблюдается устойчивая тенденция к росту дивидендов. Если график доходов отражает все больший наклон кривой доходов, то, скорее всего, цена акций вскоре последует за ней.

В данной книге обсуждение различных исследований будет сведено к минимуму. Ее цель – расширить ваши навыки принятия решений, а не научить вас пользоваться полным набором инструментов технического анализа. Для решения последней задачи вы можете изучить многочисленную литературу для специалистов.

Что такое рынок?

Глава 3

Визуализация стоит тысячи слов

Чем они хороши?

Кофейная гуща? Хрустальные шары?

А как насчет доходов?

Заключение

Глава 4

Бары

Линии поддержки и сопротивления

Тренды

Консолидация, сужение цены и коррекция

Ценовой прорыв

Фигуры продолжения тенденции

Фигуры разворота

Скользящие средние

Импульс

Дивергенция

Часть II

Это внутренняя (инсайдерская) информация? Вовсе нет. Вспомните, что информационный поток несовершенен. Участники рынка либо действительно о чем-то узнали, либо рискнули и их прогноз оправдался. Если бы все участники узнавали информацию одновременно, то не существовало бы таких явлений, как «бычий» или «медвежий» рынок. Цены просто каждый раз перескакивали бы с одного равновесного уровня на другой. Технический анализ пытается определить, где по отношению к процессу распространения информации находится рынок, чтобы узнать, начинается, заканчивается или располагается на середине актуальный тренд.

Вспомогательные вычисления

К базовому графику можно добавить индикаторы, позволяющие количественно оценить рыночный импульс (как быстро изменяется цена на рынке), объем торгов (сколь мощны силы, двигающие рынок) и даже естественные модели поведения толпы (настроение).Например, полный технический анализ акции может также включать техническую обработку такой фундаментальной информации, как доходы и дивиденды. Информация о том, что компания XYZ непрерывно увеличивает выплачиваемые дивиденды в течение 20 кварталов, равносильна тому, что наблюдается устойчивая тенденция к росту дивидендов. Если график доходов отражает все больший наклон кривой доходов, то, скорее всего, цена акций вскоре последует за ней.

В данной книге обсуждение различных исследований будет сведено к минимуму. Ее цель – расширить ваши навыки принятия решений, а не научить вас пользоваться полным набором инструментов технического анализа. Для решения последней задачи вы можете изучить многочисленную литературу для специалистов.

Что такое рынок?

Как вы знаете из основ экономической теории, рынки акций, облигаций, товаров и валютный рынок состоят из покупателей и продавцов. Цена, по которой заключаются сделки, определяется спросом и предложением.

Ниже приведен список элементов, на которые разбивается процесс ценообразования. Очевидно, что именно восприятие участников является главной движущей силой рынков.

• Рынок состоит из покупателей и продавцов.

• Цена определяется спросом и предложением.

• Спрос и предложение определяются агрессивностью «быков» и «медведей».

• «Бычьи» и «медвежьи» тенденции возникают вследствие восприятия ценности.

Обратите внимание, что в списке нет истинной расчетной стоимости. То, сколько должен стоить рынок исходя из математических и экономических моделей, не является решающим фактором для колонки цен акций в утренних газетах. Технический анализ предназначен для того, чтобы следить за несоответствиями между прогнозом и получаемой оценкой.

Продолжая аналогию с животными, представьте, что стадо зебр в Африке чувствует угрозу от находящегося поблизости прайда львов. Стадо начинает бежать. Все зебры внутри него остаются вместе для того, чтобы для львов быть просто пятном, состоящим из белых и черных полосок. Это тренд. Пока стадо движется, все зебры будут двигаться вместе с ним и будут чувствовать себя в безопасности. Взгляните на этот зоологический эквивалент одного из самых известных изречений инвестиционного мира: «Trend is your friend» («Тренд – ваш друг»).

Теперь представьте себе, что все внимание стада настолько поглощено самим процессом бега, что оно забывает смотреть вперед на меняющийся ландшафт. Впереди – глубокое ущелье. Здесь, в конце пути, если вы хотите избежать верной смерти, тренд больше не является вашим другом и отдельные зебры должны искать способы, как отделиться от стада. Это и есть проблема одиночества, единая и для зебр, и для инвестора: пойти против толпы, чтобы стать отличным от других. Зебра должна позаботиться, чтобы там не оказалось львов. Инвестор должен взвесить психологический дискомфорт позиции одиночки и сравнить его с финансовым дискомфортом движения вместе с толпой, когда рынок уже миновал точку прекращения роста цены.

Так что же такое рынок? Это смесь действий и восприятия всех участников. Рынок создает свое собственное сознание, отличное от человеческого сознания, порождаемого деятельностью миллионов нервных клеток, находящихся в мозгу. Подобно живому организму, в котором ни одна отдельно взятая клетка не может быть важнее всего организма, мы как отдельные ячейки должны помнить свое место. Рынок никогда не ошибается.

Ниже приведен список элементов, на которые разбивается процесс ценообразования. Очевидно, что именно восприятие участников является главной движущей силой рынков.

• Рынок состоит из покупателей и продавцов.

• Цена определяется спросом и предложением.

• Спрос и предложение определяются агрессивностью «быков» и «медведей».

• «Бычьи» и «медвежьи» тенденции возникают вследствие восприятия ценности.

Обратите внимание, что в списке нет истинной расчетной стоимости. То, сколько должен стоить рынок исходя из математических и экономических моделей, не является решающим фактором для колонки цен акций в утренних газетах. Технический анализ предназначен для того, чтобы следить за несоответствиями между прогнозом и получаемой оценкой.

Толпа

Психология толпы, так называемое стадное чувство, является важной составляющей технического анализа. Почему стадо? Ведь и инвесторы, и трейдеры – люди. Но люди предпочитают быть частью своего стада и, по аналогии с животными, они пойдут за стадом ради психологической безопасности.Продолжая аналогию с животными, представьте, что стадо зебр в Африке чувствует угрозу от находящегося поблизости прайда львов. Стадо начинает бежать. Все зебры внутри него остаются вместе для того, чтобы для львов быть просто пятном, состоящим из белых и черных полосок. Это тренд. Пока стадо движется, все зебры будут двигаться вместе с ним и будут чувствовать себя в безопасности. Взгляните на этот зоологический эквивалент одного из самых известных изречений инвестиционного мира: «Trend is your friend» («Тренд – ваш друг»).

Теперь представьте себе, что все внимание стада настолько поглощено самим процессом бега, что оно забывает смотреть вперед на меняющийся ландшафт. Впереди – глубокое ущелье. Здесь, в конце пути, если вы хотите избежать верной смерти, тренд больше не является вашим другом и отдельные зебры должны искать способы, как отделиться от стада. Это и есть проблема одиночества, единая и для зебр, и для инвестора: пойти против толпы, чтобы стать отличным от других. Зебра должна позаботиться, чтобы там не оказалось львов. Инвестор должен взвесить психологический дискомфорт позиции одиночки и сравнить его с финансовым дискомфортом движения вместе с толпой, когда рынок уже миновал точку прекращения роста цены.

Так что же такое рынок? Это смесь действий и восприятия всех участников. Рынок создает свое собственное сознание, отличное от человеческого сознания, порождаемого деятельностью миллионов нервных клеток, находящихся в мозгу. Подобно живому организму, в котором ни одна отдельно взятая клетка не может быть важнее всего организма, мы как отдельные ячейки должны помнить свое место. Рынок никогда не ошибается.

Глава 3

Что такое график?

Графики окружают нас повсюду. Мы используем их, чтобы следить за ростом наших детей, чтобы произвести демографическую классификацию населения, чтобы прогнозировать погоду на следующие пять дней. Всякий раз, когда мы хотим показать изменение чего-нибудь во времени или разбивку на составные части, мы используем графики. В инвестиционном мире мы обычно отображаем на графиках изменение цен во времени. Технический анализ начинается с простого графика.

Визуализация стоит тысячи слов

Технический анализ опирается на предположение о том, что для определения направления движения цены в настоящий момент времени мы должны знать, как изменялась цена до этого. Когда только зарождалась торговля акциями, единственным способом узнать историю цен было чтение тикерной ленты. Только очень немногие имели доступ к информационной системе, содержащей курсы акций.

Так как большинство из нас не работают в операционном зале фондовой биржи, то компьютеры считывают данные из информационной системы и пересылают цены на домашние дисплеи и в газеты. Однако на основе этих котировок было бы практически невозможно получить даже представление о рынке. Чем больше число акций (или взаимных фондов, облигаций, фьючерсов), за которыми ведется наблюдение, тем труднее проводить инвестиционное исследование. Но только имея большой объем информации, можно следить за развитием событий на рынке.

Рассмотрим график. Отображая ежедневно на графике (или на экране компьютера) цены закрытия на акции или другие инструменты, можно с первого взгляда увидеть не только какова сейчас цена акции, но и как это произошло. Очевидно, что сегодня акции компании MicroGiant торгуются от 65 до 65,5, но какова была их цена на прошлой неделе: 60 или 70? Графики визуально отражают все данные одновременно.

Так как большинство из нас не работают в операционном зале фондовой биржи, то компьютеры считывают данные из информационной системы и пересылают цены на домашние дисплеи и в газеты. Однако на основе этих котировок было бы практически невозможно получить даже представление о рынке. Чем больше число акций (или взаимных фондов, облигаций, фьючерсов), за которыми ведется наблюдение, тем труднее проводить инвестиционное исследование. Но только имея большой объем информации, можно следить за развитием событий на рынке.

Рассмотрим график. Отображая ежедневно на графике (или на экране компьютера) цены закрытия на акции или другие инструменты, можно с первого взгляда увидеть не только какова сейчас цена акции, но и как это произошло. Очевидно, что сегодня акции компании MicroGiant торгуются от 65 до 65,5, но какова была их цена на прошлой неделе: 60 или 70? Графики визуально отражают все данные одновременно.

Чем они хороши?

Знание о движении рынка вверх или вниз помогает инвесторам покупать только те ценные бумаги, которые обладают определенным преимуществом. Линией поддержки на всех рынках, какими бы они ни были, финансовыми, рынками недвижимости или овсяных хлопьев, является линия, на которой спрос превышает предложение, а следовательно, цены будут расти. График, отображающий цены с положительным тангенсом угла наклона, говорит об избытке спроса. Лучше покупать акцию, когда спрос превышает предложение, чем наоборот.

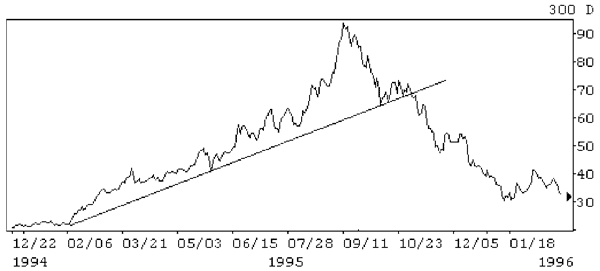

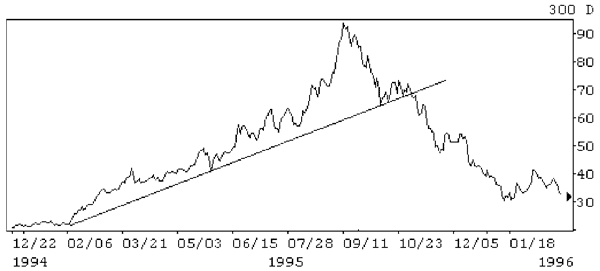

Это демонстрирует график цены акций компании Micron Technology с 1995 по начало 1996 г. (рис. 3.1). При движении вверх, когда все новости были позитивными, правильной стратегией было дорого покупать и еще дороже продавать. В конце 1995 г., когда цена упала на 25 пунктов, график показывал, что цены немного пришли в норму. Конечно, если акция стоила 90, то покупка ее за 70 выгодна. Но когда ее цена упала до 50, покупать стало невыгодно.

Рис. 3.1. Micron Technology

Рис. 3.1. Micron Technology

В арсенале технического анализа много инструментов, которые можно применить к анализу графиков. Многие из них секретны или запатентованы и никогда не станут господствующими. Из тех, которые общедоступны, большинство используется редко. Каждый инвестор может вооружиться небольшим количеством технических инструментов и способен расширить эффективность их применения на рынках. Целью деятельности трейдера не является стать лучшим инвестором, который когда-либо существовал. Цель – в увеличении доходов, приносимых портфелем, таким способом, который согласуется с индивидуальными потребностями и программой управления рисками.

Это демонстрирует график цены акций компании Micron Technology с 1995 по начало 1996 г. (рис. 3.1). При движении вверх, когда все новости были позитивными, правильной стратегией было дорого покупать и еще дороже продавать. В конце 1995 г., когда цена упала на 25 пунктов, график показывал, что цены немного пришли в норму. Конечно, если акция стоила 90, то покупка ее за 70 выгодна. Но когда ее цена упала до 50, покупать стало невыгодно.

В арсенале технического анализа много инструментов, которые можно применить к анализу графиков. Многие из них секретны или запатентованы и никогда не станут господствующими. Из тех, которые общедоступны, большинство используется редко. Каждый инвестор может вооружиться небольшим количеством технических инструментов и способен расширить эффективность их применения на рынках. Целью деятельности трейдера не является стать лучшим инвестором, который когда-либо существовал. Цель – в увеличении доходов, приносимых портфелем, таким способом, который согласуется с индивидуальными потребностями и программой управления рисками.

Целью деятельности не является стать лучшим инвестором, который когда-либо существовал.

Кофейная гуща? Хрустальные шары?

Хотите оскорбить специалиста по техническому анализу? Спросите его, что ему видно в хрустальном шаре. Технический анализ не может увидеть в будущем больше, чем способно дать разглядывание френологических шишек на вашей голове. Он не предсказывает. Он больше связан с психологией толпы и вероятностями. Графики просто показывают ситуацию на текущий момент времени. Технический анализ вычисляет вероятности различных возможных исходов.

Лозунгом технических аналитиков всегда было выражение: «История повторяется». В последней редакции эта фраза звучит так: «История не повторяется, она совпадает». Каждый раз события развиваются по-разному, но высока вероятность схожих траекторий.

Применив один простой инструмент к графику, изображенному на рис. 3.1 (см. рис. 3.2), мы видим, что линия тренда (по существу прямая, проведенная вдоль графика изменения цены) была пробита вниз в ноябре 1995 г. История говорит вам, что когда такое происходит, наиболее вероятно, что рынок продолжит движение в направлении пробоя. Тем, кто думал, что заключил хорошую сделку, купив по 70 месяц назад, очень понятно объяснили, что они совершили ошибку.

Рис. 3.2. Micron Technology 2

Рис. 3.2. Micron Technology 2

Технический анализ не всегда оказывается прав. Но никто не бывает прав всегда. Любой существующий инструмент технического анализа может показать, что акции Joe’s Customized Research Company находятся на пороге мощнейшего «бычьего» движения, тогда как цены на акции таких мелких компаний, как доткомы, будут меняться по-своему и изменять правила игры. Технический анализ быстро укажет вам на ошибочность первоначального прогноза. В инвестиционном мире мы будем очень богатыми, даже если 60 % наших решений будут ошибочными.

Конечно, терять в 60 % случаев при равных ставках – это плохая игра. Технический анализ требует от инвестора придерживаться старинного изречения о том, что потери нужно сокращать, а прибылям не мешать расти. Четыре игрока, выигравшие по $10, топят шестерых игроков, потерявших по $1. Это о том, как трейдеры делают крупные деньги. Долгосрочные инвесторы должны стремиться к увеличению портфеля, а не к агрессивной деятельности, но самое главное заключается в том, что им не следует бояться потерь. Продуманная стратегия инвестирования не заведет их в тупик в долгосрочном периоде.

Лозунгом технических аналитиков всегда было выражение: «История повторяется». В последней редакции эта фраза звучит так: «История не повторяется, она совпадает». Каждый раз события развиваются по-разному, но высока вероятность схожих траекторий.

Применив один простой инструмент к графику, изображенному на рис. 3.1 (см. рис. 3.2), мы видим, что линия тренда (по существу прямая, проведенная вдоль графика изменения цены) была пробита вниз в ноябре 1995 г. История говорит вам, что когда такое происходит, наиболее вероятно, что рынок продолжит движение в направлении пробоя. Тем, кто думал, что заключил хорошую сделку, купив по 70 месяц назад, очень понятно объяснили, что они совершили ошибку.

Технический анализ не всегда оказывается прав. Но никто не бывает прав всегда. Любой существующий инструмент технического анализа может показать, что акции Joe’s Customized Research Company находятся на пороге мощнейшего «бычьего» движения, тогда как цены на акции таких мелких компаний, как доткомы, будут меняться по-своему и изменять правила игры. Технический анализ быстро укажет вам на ошибочность первоначального прогноза. В инвестиционном мире мы будем очень богатыми, даже если 60 % наших решений будут ошибочными.

Конечно, терять в 60 % случаев при равных ставках – это плохая игра. Технический анализ требует от инвестора придерживаться старинного изречения о том, что потери нужно сокращать, а прибылям не мешать расти. Четыре игрока, выигравшие по $10, топят шестерых игроков, потерявших по $1. Это о том, как трейдеры делают крупные деньги. Долгосрочные инвесторы должны стремиться к увеличению портфеля, а не к агрессивной деятельности, но самое главное заключается в том, что им не следует бояться потерь. Продуманная стратегия инвестирования не заведет их в тупик в долгосрочном периоде.

А как насчет доходов?

Вне всякого сомнения, доходы компании оказывают непосредственное влияние на ее стоимость. Технический анализ напрямую не занимается доходами, финансовыми отчетами, новостями и ценами на производственные затраты. Более того, он предполагает, что вся эта информация уже содержится в текущей цене. Наиболее правильное определение следующее: цена – это сумма действий всех участников рынка на определенный момент. Кто-то следит за доходами и покупает или продает акции. Кто-то еще смотрит новости, чтобы узнать, какие тенденции в экономике окажут влияние на компанию. Изменения цен на производственные затраты вызывают изменения цен на остальные товары. Если вырастет цена яблок или пшеничной муки, то сократятся прибыли компании Aunt Betty’s Fruit Pie Сатрапу. Это технический анализ.

На рынках кредитов всегда имеются фундаментальные доказательства того, что на процентные ставки влияют действия Федеральной резервной системы и изменение темпов инфляции. Утверждение, что ФРС снижает учетную ставку в течение последних четырех кварталов, означает, что на графике тренд учетной ставки имеет отрицательный тангенс угла наклона. Что происходит при росте индекса потребительских цен? Его тоже можно отразить на графике, равно как и их корреляцию с процентными ставками. График самих процентных ставок учитывает поведение индекса потребительских цен и учетной ставки, реагируя на эту предположительно фундаментальную информацию. Большинство инвесторов уже используют технический анализ, даже не зная об этом.

На рынках кредитов всегда имеются фундаментальные доказательства того, что на процентные ставки влияют действия Федеральной резервной системы и изменение темпов инфляции. Утверждение, что ФРС снижает учетную ставку в течение последних четырех кварталов, означает, что на графике тренд учетной ставки имеет отрицательный тангенс угла наклона. Что происходит при росте индекса потребительских цен? Его тоже можно отразить на графике, равно как и их корреляцию с процентными ставками. График самих процентных ставок учитывает поведение индекса потребительских цен и учетной ставки, реагируя на эту предположительно фундаментальную информацию. Большинство инвесторов уже используют технический анализ, даже не зная об этом.

Заключение

Графики не являются чем-то загадочным. Они представляют собой инструменты для выявления наибольшего числа возможностей и скорейшего определения момента изменения стратегии. Графики не предсказывают будущее, но важны для определения вероятности успеха для принятия решения о покупке, продаже или сохранении позиции.

Глава 4

Терминология, без которой вы не сможете обойтись

Здесь приведен минимальный набор технических терминов и понятий.

Бары

График баров является основным инструментом анализа рынков на Западе и основой технического анализа во всем мире. В странах Восточной Азии как основной инструмент анализа применяется другая форма построения графиков, называющаяся «candle charting» («свечные графики»), но ряды данных, которые они используют, – те же самые. Свечные графики описаны в отдельной главе в конце книги.

Дневные (Daily) бары используют данные о ценах открытия, закрытия, максимальных и минимальных за сутки, чтобы подвести итог торговой деятельности за отдельно взятый день. Каждый день они отображаются вместе на одной вертикальной линии, как показано на рис. 4.1. С течением времени бары располагаются выше или ниже относительно предыдущих баров, формируя фигуры технического анализа, которые мы обсудим позже.

Рис. 4.1. График с барами компании France Telecom за 5 дней

Рис. 4.1. График с барами компании France Telecom за 5 дней

На рис. 4.1 отображен баровый график компании France Telecom за 5 дней. Максимальная и минимальная цены соединены, чтобы сформировать тело бара. Цена открытия показана маленьким отрезком с левой стороны бара. Цена закрытия – это маленький отрезок с правой стороны бара.

Дневные (Daily) бары используют данные о ценах открытия, закрытия, максимальных и минимальных за сутки, чтобы подвести итог торговой деятельности за отдельно взятый день. Каждый день они отображаются вместе на одной вертикальной линии, как показано на рис. 4.1. С течением времени бары располагаются выше или ниже относительно предыдущих баров, формируя фигуры технического анализа, которые мы обсудим позже.

На рис. 4.1 отображен баровый график компании France Telecom за 5 дней. Максимальная и минимальная цены соединены, чтобы сформировать тело бара. Цена открытия показана маленьким отрезком с левой стороны бара. Цена закрытия – это маленький отрезок с правой стороны бара.

Линии поддержки и сопротивления

Попросту говоря, линии поддержки и сопротивления – это соответствующие ценовые уровни, достигнув которых цена перестает падать или расти. На любом рынке цена – это то справедливое значение стоимости, на которое согласны и «быки», и «медведи». Если «быки» думают, что цена низка, они попытаются купить. Это, в свою очередь, увеличит спрос – и цена вырастет. По мере роста цены «быки» становятся менее агрессивными в своем поведении, а «медведи» – как раз наоборот. В некоторой точке агрессивное поведение «медведей» и «быков» уравновесится, и этот уровень цены станет линией сопротивления.

Для линии поддержки верно обратное, когда агрессивность «медведей» снижается, а в то же время агрессивность «быков» нарастает. Когда они сравняются, цена перестанет снижаться и этот уровень цены окажется линией поддержки.

Обратите внимание, что агрессивность поведения уравновешивается. Спрос и предложение всегда будут уравновешены при любой цене, потому что торгуемая цена уже согласована (между покупателями и продавцами). Вследствие того что рынки помнят о предыдущих линиях поддержки и сопротивления, их можно использовать как цель или предел цены, когда при торговле они не пересекаются. Иными словами, если рост цены закончился в прошлом году, то вершина этого движения становится линией сопротивления для попытки совершить следующее движение вверх. Рынок помнит, что «медведи» и «быки» находились в равновесии на этом уровне. Возможно, что сегодняшние трейдеры и инвесторы именно это и воспринимают. Но возможно, что та цена является фактором, играющим роль пускового механизма для некоторого экономического события, которое положило конец росту цены, например: определенная цена на сырую нефть стимулирует разработку новых месторождений и, следовательно, растет предложение нефти.

Графические модели технического анализа связаны с линиями поддержки и сопротивления. Линии тренда представляют собой наклонные линии поддержки и сопротивления.

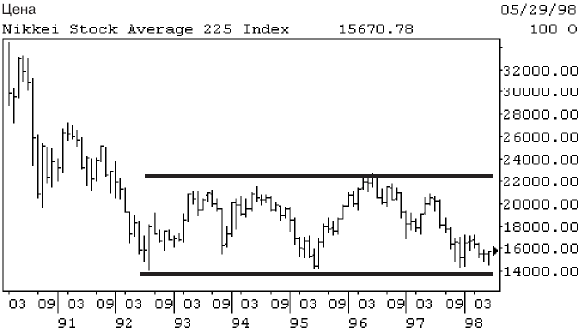

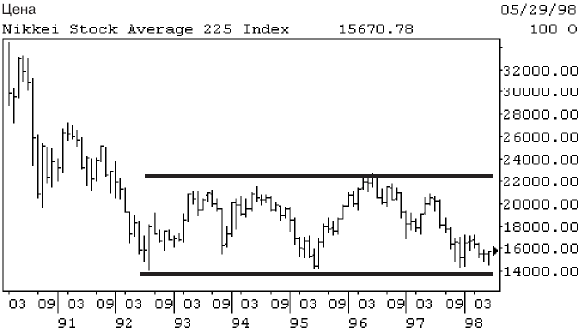

Рисунок 4.2 иллюстрирует боковой тренд японского индекса Nikkei 225 в течение 6,5 лет. Одни и те же ценовые уровни годами служат линиями поддержки и сопротивления.

Рис. 4.2. Боковой тренд японского индекса Nikkei 225 в течение нескольких лет

Рис. 4.2. Боковой тренд японского индекса Nikkei 225 в течение нескольких лет

Для линии поддержки верно обратное, когда агрессивность «медведей» снижается, а в то же время агрессивность «быков» нарастает. Когда они сравняются, цена перестанет снижаться и этот уровень цены окажется линией поддержки.

Обратите внимание, что агрессивность поведения уравновешивается. Спрос и предложение всегда будут уравновешены при любой цене, потому что торгуемая цена уже согласована (между покупателями и продавцами). Вследствие того что рынки помнят о предыдущих линиях поддержки и сопротивления, их можно использовать как цель или предел цены, когда при торговле они не пересекаются. Иными словами, если рост цены закончился в прошлом году, то вершина этого движения становится линией сопротивления для попытки совершить следующее движение вверх. Рынок помнит, что «медведи» и «быки» находились в равновесии на этом уровне. Возможно, что сегодняшние трейдеры и инвесторы именно это и воспринимают. Но возможно, что та цена является фактором, играющим роль пускового механизма для некоторого экономического события, которое положило конец росту цены, например: определенная цена на сырую нефть стимулирует разработку новых месторождений и, следовательно, растет предложение нефти.

Графические модели технического анализа связаны с линиями поддержки и сопротивления. Линии тренда представляют собой наклонные линии поддержки и сопротивления.

Рисунок 4.2 иллюстрирует боковой тренд японского индекса Nikkei 225 в течение 6,5 лет. Одни и те же ценовые уровни годами служат линиями поддержки и сопротивления.

Тренды

Теория, лежащая в основе этих конструкций, заключается в том, что, однажды начав движение в направлении тренда, рынок продолжит движение в этом направлении. Технический анализ пытается определить силу и направление тренда. Чем раньше это будет сделано, тем раньше можно будет начать движение по тренду и тем большую прибыль можно будет получить. Знание тренда так же важно, как и уклонение от заключения плохих сделок. Такие стратегии, как покупка на отскоках, хороши, только если тренд продолжается в вашем направлении. В противном случае риск будет выше, а потенциальные доходы – ниже.

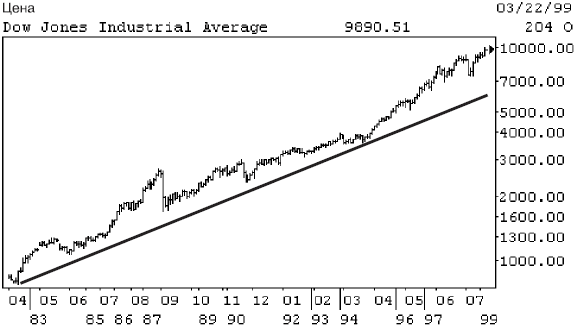

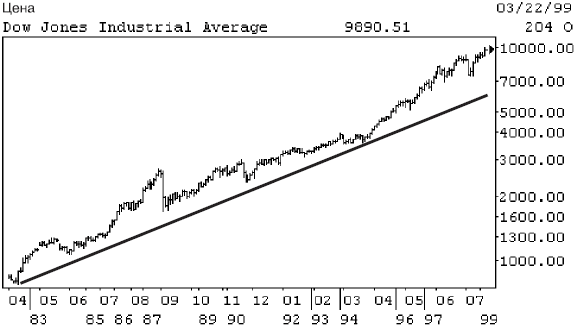

На рис. 4.3 продемонстрировано, сколь долго могут сохраняться тренды. Долгосрочный тренд индустриального индекса Dow Jones остается неизменным уже на протяжении 16 лет вплоть до момента первой публикации этой книги. Тренды более коротких промежутков времени приходят и уходят, а долгосрочный тренд остается все тем же.

Рис. 4.3. Долгосрочный тренд индустриального индекса Dow Jones

Рис. 4.3. Долгосрочный тренд индустриального индекса Dow Jones

На рис. 4.4 показаны тренды цены золота, продолжающиеся в течение нескольких лет. Линии тренда работают на всех масштабах времени и на всех рынках.

Рис. 4.4. Многолетние тренды цены на золото

Рис. 4.4. Многолетние тренды цены на золото

На рис. 4.3 продемонстрировано, сколь долго могут сохраняться тренды. Долгосрочный тренд индустриального индекса Dow Jones остается неизменным уже на протяжении 16 лет вплоть до момента первой публикации этой книги. Тренды более коротких промежутков времени приходят и уходят, а долгосрочный тренд остается все тем же.

На рис. 4.4 показаны тренды цены золота, продолжающиеся в течение нескольких лет. Линии тренда работают на всех масштабах времени и на всех рынках.

Консолидация, сужение цены и коррекция

Все эти термины обозначают одно и то же событие на рынках. После роста цены некоторое количество «быков» решает, что цена превышает свое справедливое значение. Они реализуют свое преимущество, получая избыточную прибыль посредством продажи. В то же время даже наиболее неуверенные «медведи» решают, что рынок уже слишком привлекателен, чтобы отказываться от совершения коротких продаж (короткая продажа – это стратегия «медведей» по продаже одолженных акций или фьючерсов сегодня и обратного выкупа их позже). Это сочетание меняет баланс на рынке и увеличивает предложение, а цены падают.

Во время этого падения происходит пересмотр портфелей, анализ новостей, а инвесторы входят и выходят с рынка. То, как разворачиваются все эти события, определяет форму фигуры технического анализа на графике. Консолидация и сужение цены – термины, которые можно применять к графику любого масштаба времени, от минутного до дневного и месячного. Коррекция, по-видимому, является близким к ним термином, потому что коррекцию долгосрочного тренда можно рассматривать как обычный «медвежий» рынок на коротком временном интервале.

Основное положение этого раздела состоит в том, что любой рынок, который не движется вверх или вниз, может быть назван любым из приведенных трех терминов.

Более детально это описано в гл. с 5-й по 12-ю, посвященных фигурам технического анализа.

Во время этого падения происходит пересмотр портфелей, анализ новостей, а инвесторы входят и выходят с рынка. То, как разворачиваются все эти события, определяет форму фигуры технического анализа на графике. Консолидация и сужение цены – термины, которые можно применять к графику любого масштаба времени, от минутного до дневного и месячного. Коррекция, по-видимому, является близким к ним термином, потому что коррекцию долгосрочного тренда можно рассматривать как обычный «медвежий» рынок на коротком временном интервале.

Основное положение этого раздела состоит в том, что любой рынок, который не движется вверх или вниз, может быть назван любым из приведенных трех терминов.

Более детально это описано в гл. с 5-й по 12-ю, посвященных фигурам технического анализа.

Ценовой прорыв

После формирования на рынке некоторой фигуры в конце концов начинается новый восходящий или нисходящий тренд. На рынке происходит ценовой прорыв, когда цена пробивает линию поддержки либо линию сопротивления фигуры технического анализа. Новости или события на рынке приводят к тому, что меняется настроение «быков» и «медведей», после чего действия тех или других становятся более агрессивными. Если это «быки», то рынок растет. Если это «медведи», то рынок падает.

Рис. 4.5. Ценовые прорывы

Рис. 4.5. Ценовые прорывы

Ценовые прорывы рассмотрены в гл. 18 «Что делает привлекательной акцию (облигацию, товар)?»

На рынке имеет место ценовой прорыв, когда цена пробивает линию поддержки либо линию сопротивления фигуры технического анализа.Ценовые прорывы происходят при быстрой смене настроения, которое порождает повышенную активность возросшего числа участников рынка. Обычно растет объем и цены изменяются с большей амплитудой внутри одного дня. На графике, описывающем ситуацию компании Amazon.com (рис. 4.5), явственно видно резкое изменение в точке прорыва как цены, так и объема.

Ценовые прорывы рассмотрены в гл. 18 «Что делает привлекательной акцию (облигацию, товар)?»

Фигуры продолжения тенденции

Фигура продолжения тенденции – это зона консолидации, которая служит остановкой для отдыха во время движения рынка по тренду. После того как «быки» и «медведи» произведут переоценку своих позиций и портфелей, рынок продолжит движение в направлении действующего тренда. Какая бы группа ни была более агрессивной до этого, такая фигура технического анализа подтверждает ее лидерство.

Более детально это рассмотрено в гл. 9 «Фигуры технического анализа – когда рынку нужен отдых».

Более детально это рассмотрено в гл. 9 «Фигуры технического анализа – когда рынку нужен отдых».

Фигуры разворота

Фигура разворота – это зона консолидации, которая служит остановкой для отдыха при изменении тренда. «Быки» и «медведи», как и прежде, производят переоценку, но на этот раз восприятие ценности меняется и группа, которая была более агрессивной до формирования фигуры, уступает позиции другой группе. Как можно отличить фигуру продолжения тенденции от фигуры разворота в процессе их формирования? Форма и состояние рынка внутри тренда может дать вам дополнительную информацию. Однако в результате придется подождать, пока рынок продемонстрирует это пробоем верхнего или нижнего уровня цены.

Более детально эти фигуры рассмотрены в гл. 10 «Фигуры технического анализа – когда рынок меняет свои решения».

Более детально эти фигуры рассмотрены в гл. 10 «Фигуры технического анализа – когда рынок меняет свои решения».

Скользящие средние

Скользящее среднее – это усредненная цена акции или рынка за определенный период. На фондовом рынке используются 200-дневные скользящие средние для определения долгосрочных трендов. Они сглаживают колебания на коротких временных промежутках, чтобы тренд выглядел более наглядно. Средние с усреднением по меньшему количеству периодов используются для оценки или сглаживания трендов на более коротких интервалах времени.

Термин «скользящее» пришло из процедуры вычисления средних. Каждое значение дневного скользящего среднего вычисляется по тем значениям цены, которые попадают в окно, покрывающее фиксированное количество котировок в прошлом. Каждое последующее значение дневного скользящего среднего вычисляется на основе дневного интервала цен, смещенного на одну котировку.

Более подробно скользящие средние рассмотрены в гл. 8 «Учитесь видеть и лес, и деревья».

Термин «скользящее» пришло из процедуры вычисления средних. Каждое значение дневного скользящего среднего вычисляется по тем значениям цены, которые попадают в окно, покрывающее фиксированное количество котировок в прошлом. Каждое последующее значение дневного скользящего среднего вычисляется на основе дневного интервала цен, смещенного на одну котировку.

Более подробно скользящие средние рассмотрены в гл. 8 «Учитесь видеть и лес, и деревья».

Импульс

Импульс на рынках похож на импульс в физике. Рынки, находящиеся в движении, стремятся продолжить движение, а рынки, находящиеся в состоянии покоя, стремятся сохранить состояние покоя, если никакая внешняя сила не подействует на них. Индикаторы импульса цены оценивают скорость и силу тренда.

Попытаемся кратко это объяснить. Представьте подброшенный в воздух резиновый мяч. Скорость его подъема уменьшается, даже несмотря на то, что он продолжает двигаться вверх. Величина рыночного импульса также может снижаться, и хотя цены еще продолжают расти, но рано или поздно рынок, подобно резиновому мячу, истощит свои силы и начнет падать вниз.

Индикаторы стоит рассмотреть в отдельной главе, но на данном этапе вашей карьеры для вас не столь уж важны детали. В этой книге вы еще увидите графики индекса относительной силы (RSI) и стохастика (Stochastics). Однако, продолжая нашу аналогию с автомобилем, чтобы завести машину, вы должны лишь повернуть ключ, а не узнать, как работает механизм зажигания.

Перекупленносmь и перепроданность – это два термина, обычно связанных с импульсом. Безусловно, это странные термины, потому что они предполагают, что куплено или продано уже слишком много акций. Что они на самом деле отражают, так это то, что рынок ушел слишком далеко и движение его слишком быстрое. Большинство «медведей» или «быков» настолько преобладает над меньшинством остальных участников, что тренд не может быть устойчивым. Подобно слишком сильно растянутому резиновому жгуту, рынок внезапно начинает приходить в нормальное состояние вплоть до момента выравнивания активности и ожиданий.

Попытаемся кратко это объяснить. Представьте подброшенный в воздух резиновый мяч. Скорость его подъема уменьшается, даже несмотря на то, что он продолжает двигаться вверх. Величина рыночного импульса также может снижаться, и хотя цены еще продолжают расти, но рано или поздно рынок, подобно резиновому мячу, истощит свои силы и начнет падать вниз.

Индикаторы стоит рассмотреть в отдельной главе, но на данном этапе вашей карьеры для вас не столь уж важны детали. В этой книге вы еще увидите графики индекса относительной силы (RSI) и стохастика (Stochastics). Однако, продолжая нашу аналогию с автомобилем, чтобы завести машину, вы должны лишь повернуть ключ, а не узнать, как работает механизм зажигания.

Перекупленносmь и перепроданность – это два термина, обычно связанных с импульсом. Безусловно, это странные термины, потому что они предполагают, что куплено или продано уже слишком много акций. Что они на самом деле отражают, так это то, что рынок ушел слишком далеко и движение его слишком быстрое. Большинство «медведей» или «быков» настолько преобладает над меньшинством остальных участников, что тренд не может быть устойчивым. Подобно слишком сильно растянутому резиновому жгуту, рынок внезапно начинает приходить в нормальное состояние вплоть до момента выравнивания активности и ожиданий.

Дивергенция

На графике возникает дивергенция, когда тренды цен и построенных на их основе индикаторов направлены в разные стороны. Она может быть как «бычьей», так и «медвежьей» в зависимости от соответствующих направлений цены и индикаторов. Более подробный анализ импульса и объема сделок при возникновении или отсутствии дивергенции приведен в гл. 13 «Что важно для рынка кроме цены?».

Часть II

Основы графического анализа

Глава 5. Понятия.

Глава 6. Как формируются спрос и предложение на рынках?

Глава 7. Тренд – ваш друг, а линия тренда – подруга.

Глава 8. Учитесь видеть и лес, и деревья.

Глава 6. Как формируются спрос и предложение на рынках?

Глава 7. Тренд – ваш друг, а линия тренда – подруга.

Глава 8. Учитесь видеть и лес, и деревья.