Этот вид поведения в точности соответствует тому, что происходит вблизи уровня сопротивления. Поскольку направленная вниз линия тренда оказывает сопротивление, ее нужно проводить через первую вершину, сформировавшуюся, как показано на рис. 7.1, в конце 1991 г., к вершине, сформировавшейся на откате в начале августа 1992 г., когда покупатели решили, что совершили ошибку. С течением времени линия тренда по-прежнему направлена вниз. Из графика видно, как линия тренда оказывает сопротивление всем попыткам рынка двигаться против тренда. Это означает, что она указывает на те значения цены, вблизи которых «медведи» как более агрессивные трейдеры вновь и вновь получают контроль над рынком.

Как и в случае с линиями поддержки и сопротивления, чем большее количество раз рынок касается линии тренда, тем сильнее она становится. При этом чем сильнее линия тренда, тем важнее сигнал, подаваемый ее прорывом.

При сформировавшемся тренде вы должны торговать в одном с ним направлении, а не против него.Когда тренд сформирован, вы должны торговать в одном с ним направлении, а не против него. Например, на рис. 7.1 тренд нисходящий. Продажа в точках касания цены с линией тренда является стратегией пониженного риска. Покупка на впадинах является стратегией повышенного риска, так как это может быть равносильно торговле против рынка. Оставьте это профессиональным трейдерам.

Хочется еще раз повторить: когда тренд сформирован, вы должны торговать в одном с ним направлении, а не против него.

Логарифмические шкалы

При анализе рынка на долгосрочном временном интервале обычно сравнивают тренды и графики колебания цены у различных ценовых уровней. Если цены существенно не менялись по сравнению с их абсолютными значениями, то для того, чтобы одинаковые вертикальные расстояния между двумя точками на графике обозначали одинаковое изменение цены, достаточно отразить их на обычной линейной шкале. Например, цена европейских долларовых фьючерсов изменялась в пределах 7 пунктов со средним значением 93 в течение 10 лет вплоть до 1994 г. В процентном выражении это составляет 7/93, или приблизительно 7,5 %, т. е. очень небольшую долю от средней цены.Когда цены меняются в большем процентном отношении, то построение линии тренда и анализ могут быть субъективными. Эту проблему решает логарифмическое масштабирование. Вместо простого линейного отражения цены на вертикальной оси мы откладываем на графике цены так, чтобы они отражали процентные изменения. Это означает, что вертикальное расстояние при удвоении цены останется неизменным вне зависимости от того, растет ли цена с 5 до 10 либо со 100 до 200. Линейная шкала показала бы одинаковый отрезок по вертикали как для изменения цены с 5 до 10, так и со 100 до 105.

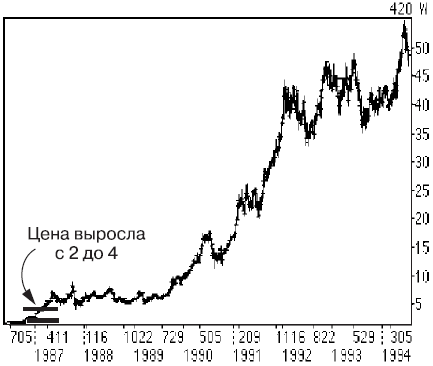

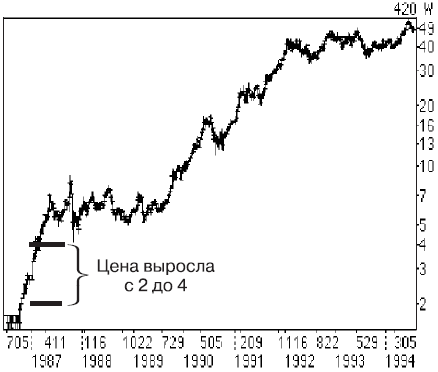

На рис. 7.2 и 7.3 графически изображены цены акций корпорации Microsoft с середины 1986 г. Обратите внимание на то, что ценовая шкала на рис. 7.2 значительно отличается от ценовой шкалы на рис. 7.3. На обоих графиках они начинаются около 1,5 в 1986 г. и заканчиваются вблизи 54 в 1994 г. Однако когда в 1987 г. цена при относительно невысоком абсолютном значении выросла в два раза (с 2 до 4), то линейная шкала на верхнем графике показала весьма незначительное изменение, а логарифмическая шкала на нижнем графике отобразила существенный рост цены.

Вертикальное расстояние на логарифмической шкале при изменении цены с 2 до 4 то же самое, что и при изменении с 20 до 40, потому что отражает рост значения цены в два раза. Это предоставляет возможность проведения сравнительного анализа при любых значениях цен. Использование таких шкал позволяет также более качественно анализировать линии тренда и фигуры технического анализа. Обратите внимание на то, что зону сужения цены, имевшую место в 1988 и 1989 гг., существенно легче обнаружить с помощью фигуры треугольника на графике с логарифмической шкалой. Заметьте также, что на графике с линейной шкалой кажется, что в 1992 и 1993 гг. имел место период высокой волатильности, но график с логарифмической шкалой представляет это в истинном свете. Волатильность цены в тот период была не выше, чем на протяжении всего предыдущего 7-летнего периода.

Обнаружение тренда

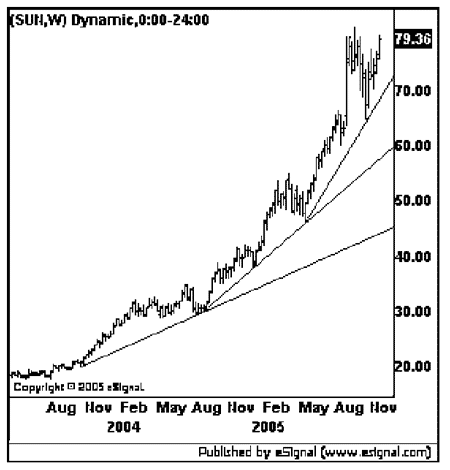

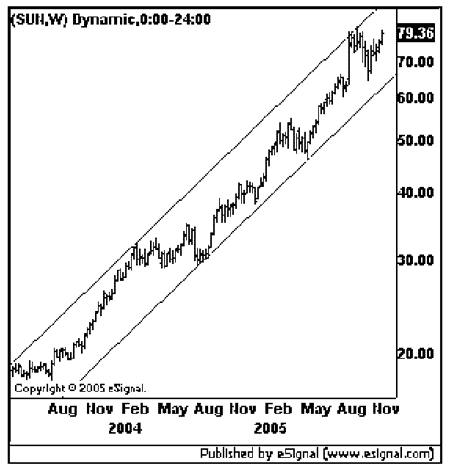

Рисунки 7.4 и 7.5 представляют недельные данные по Sunoco, крупнейшим нефтяным акциям в США, за два года. На рис. 7.4 использована линейная шкала, а на рис. 7.5 – логарифмическая. При построении линии тренда на линейном графике от точки начала продолжительного роста цены значение индекса уходит вверх от тренда. Это ускорение роста цены можно неправильно интерпретировать как сигнал того, что рынок зашел слишком далеко и быстрое продвижение вверх скоро приведет к необходимой коррекции. Более года продолжалось чрезвычайно агрессивное поведение «быков», но в середине 2004 г. цена еще сильнее поднялась вверх. В середине 2005 г. рост цены снова ускорился, и она оторвалась от новой, более крутой, линии тренда и продолжила движение вверх. Любой нервный инвестор, реагируя на это постоянное увеличение темпа роста цены продажей соответствующих активов, постоянно имел бы значительные потери.

Инвестор, пользующийся графиком с логарифмической шкалой (рис. 7.5), увидел бы, что долгосрочный тренд цены остается неизменным, и это позволило бы ему провести более глубокий анализ. Несмотря на то что существенное падение цены в конце 2005 г. выглядит так, словно оно сопровождается высокой волатильностью, на самом деле оно было менее значимо, чем падение цены, произошедшее ранее в том же году.

Заключение

Логарифмическое масштабирование иногда называют пропорциональным, и, возможно, это более подходящее определение. Оно отражает относительное, а не абсолютное изменение цены. Например, представим, что портфель из 2 млн евро поровну инвестирован в два вида ценных бумаг, стоимостью 10 и 100 соответственно. Оба рынка выросли на 90 пунктов, так что теперь первый вид ценных бумаг стоит 100, а второй – 190. Однако стоимость первого вида выросла в 10 раз и теперь составляет 10 млн, а стоимость второго вида выросла в 0,9 раза и составила 1,9 млн. Иначе говоря, значительно больший доход принесли первые ценные бумаги, и этот факт следует отразить графически. Таким образом, когда рынок переходит разные ценовые уровни, логарифмическое масштабирование показывает аналитику более ясную картину относительных изменений, чем линейное масштабирование.

Веерные линии

Нередко возникали ситуации, когда все попытки технических аналитиков определить линии тренда сводились на нет. Кажется, рынок формирует тренд, затем быстро разрушает его, чтобы сформировать менее продолжительную тенденцию. Так может повторяться несколько раз перед тем, как рынок наконец совершит явный разворот, оставив позади медленно переворачивающуюся фигуру технического анализа.

Это часто наблюдается сразу же после ценового прорыва, поскольку эйфория и всплеск активности создают условия для более устойчивого тренда. Ту же самую концепцию можно применить и к завершению тренда при помощи веерных линий. В местах пересечения линий веера графиком цены эйфория уходит, а настроение рынка медленно разворачивается в противоположном направлении.

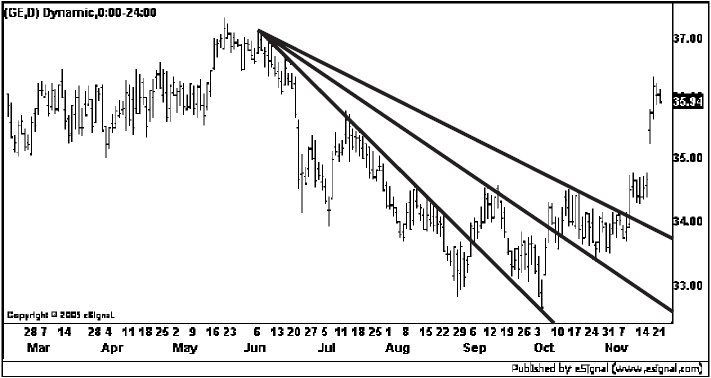

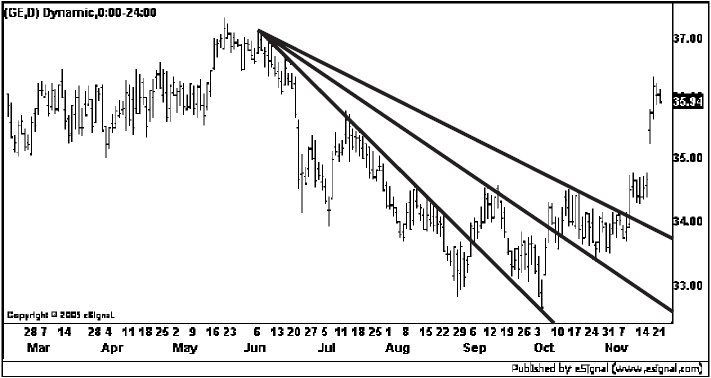

Тренд цены акций General Electric был понижающимся с июня по октябрь 2005 г. (рис. 7.6). Линия тренда, имеющая самый крутой наклон, оказалась прорвана в начале сентября, но рынок сохранил нисходящую тенденцию и достиг самого низкого значения к началу октября. Поскольку линии сопротивления часто после прорыва ведут себя как поддерживающие линии тренда, то рынок снова растет. Эта схема повторилась еще раз в следующем месяце, пока цена наконец не поднялась выше третьей линии тренда.

Рис. 7.6. General Electric

Рис. 7.6. General Electric

То, что рынок развернулся после прорыва в ноябре третьей линии тренда, должно акцентировать ваше внимание на большом значении числа 3 в техническом анализе. Что касается веерных линий, то трейдеры, упустившие первую возможность купли (продажи) при прорыве линии тренда, получают вторую и, наконец, третью возможность, когда рынок возвращается к предыдущим линиям тренда. Фигуры веерных линий являются по определению зонами сужения цены, когда покупатели и продавцы выбирают позиции. Обратите внимание на фигуру треугольника на рис. 7.6 во время формирования веерных линий.

Рис. 7.7. Фондовый индекс S&P 500

Рис. 7.7. Фондовый индекс S&P 500

Основной вывод заключается в том, что, как и при любой другой фигуре технического анализа, нельзя начинать торговать до момента ее окончательного формирования. Веерные линии предупреждают о возможном развороте в тенденции на рынке и дают отчетливый сигнал для момента вступления в торги.

Почему такое название?

Название фигуры «веерные линии» происходит от внешнего вида, когда многочисленные линии тренда имеют одно начало. Ее можно было бы назвать «линиями переворота» или «линиями нисходящего тренда». Последнее название указывало бы на то, что первоначальный тренд, имеющий значительную тенденцию к росту, постепенно понижается, переходя на более устойчивый уровень.Это часто наблюдается сразу же после ценового прорыва, поскольку эйфория и всплеск активности создают условия для более устойчивого тренда. Ту же самую концепцию можно применить и к завершению тренда при помощи веерных линий. В местах пересечения линий веера графиком цены эйфория уходит, а настроение рынка медленно разворачивается в противоположном направлении.

Тренд цены акций General Electric был понижающимся с июня по октябрь 2005 г. (рис. 7.6). Линия тренда, имеющая самый крутой наклон, оказалась прорвана в начале сентября, но рынок сохранил нисходящую тенденцию и достиг самого низкого значения к началу октября. Поскольку линии сопротивления часто после прорыва ведут себя как поддерживающие линии тренда, то рынок снова растет. Эта схема повторилась еще раз в следующем месяце, пока цена наконец не поднялась выше третьей линии тренда.

То, что рынок развернулся после прорыва в ноябре третьей линии тренда, должно акцентировать ваше внимание на большом значении числа 3 в техническом анализе. Что касается веерных линий, то трейдеры, упустившие первую возможность купли (продажи) при прорыве линии тренда, получают вторую и, наконец, третью возможность, когда рынок возвращается к предыдущим линиям тренда. Фигуры веерных линий являются по определению зонами сужения цены, когда покупатели и продавцы выбирают позиции. Обратите внимание на фигуру треугольника на рис. 7.6 во время формирования веерных линий.

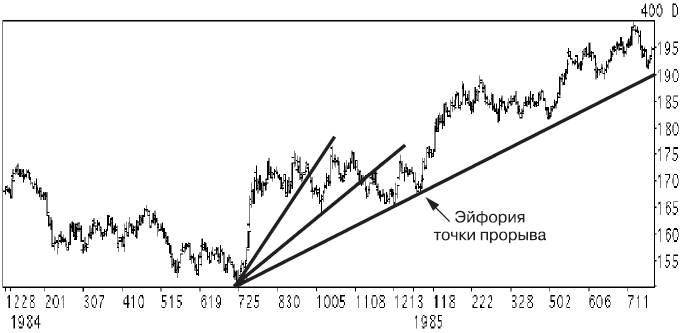

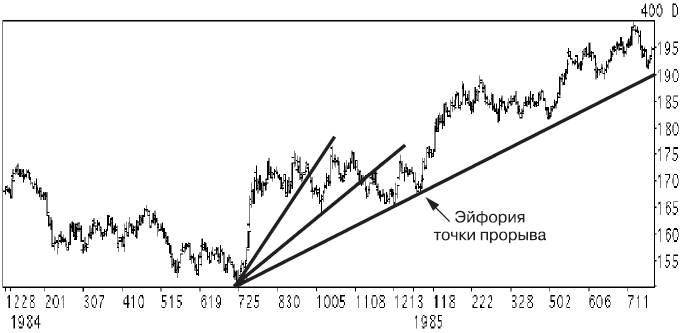

Когда не работает модель

Реальное тестирование веерных линий как разворотной фигуры технического анализа происходит при касании третьей линии тренда. Если эта линия сможет оказать поддержку (сопротивление) цене, то первоначальный тренд останется неизменным. Индекс S&P500 (рис. 7.7) демонстрирует такую модель вблизи точки начала роста в 1984 г. Происходило формирование веера классической формы, но третья линия тренда устояла под натиском рынка. Эта линия превратилась в линию поддержки цены в течение последующих 12 месяцев.

Основной вывод заключается в том, что, как и при любой другой фигуре технического анализа, нельзя начинать торговать до момента ее окончательного формирования. Веерные линии предупреждают о возможном развороте в тенденции на рынке и дают отчетливый сигнал для момента вступления в торги.

Нельзя начинать торговать до момента окончательного формирования фигуры.

Глава 8

Учитесь видеть и лес, и деревья

Техническому аналитику доступно так много инструментов, что можно очень легко с ними переусердствовать. Огромные объемы данных могут быть вовсе не нужны, чтобы выделять простые фигуры технического анализа. «Шум», связанный с дневными данными, может усложнить долгосрочный анализ, а слишком большое число индикаторов может затуманивать тренд, который они пытаются определить. Придерживаясь принципа простоты, вы легко сможете оценить ситуацию на рынке. Проведение анализа в слишком большом объеме может обнаружить определенный смысл там, где его нет.

Проведение анализа в слишком больших объемах может обнаружить определенный смысл там, где его нет.

Когда меньше означает больше

Иногда представленная на графике информация может препятствовать проведению анализа. Рябь, заметная даже на долгосрочных графиках, искажает те тенденции, которые пытается выявить анализ, поэтому необходим способ избавления от этих помех. Здесь необходимо применять фильтрацию, но только если вы понимаете, как ее применять. Более того, используйте подручные инструменты, чтобы вам было проще «видеть лес», а не «пробираться сквозь деревья».

Рисунки 8.1. и 8.2 представляют графики индекса курсов акций NASDAQ с апреля 1995 по декабрь 1996 г. в форматах, использующих отображение цены при помощи баров и линии. Обратите внимание, что график с отображением цены в виде непрерывной линии позволяет еще проще выделять тренды. На баровом графике корректирующей фигурой с августа 1995 по январь 1996 г. является треугольник. На графике с отображением цены в виде линии этой фигурой является прямоугольник. Чтобы можно было провести сравнение, на графике с отображением цены в виде линии проведена нижняя линия фигуры, сформировавшейся на баровом графике. Разница очевидна.

Линейные графики

Большой процент специалистов по техническому анализу используют графики с дневными барами. В них отражается информация о ценах открытия и закрытия, минимальной и максимальной дневных ценах, чтобы подвести итог рыночным событиям за день. Движения котировок в течение дня скорее могут отражать непроизвольную реакцию на новости или события на рынке, а не иллюстрировать реальный тренд или действующие в тот момент времени фигуры технического анализа. Использование только цен закрытия снижает степень детализации графика, но зато и уменьшает видимый шум. Это позволяет проще определять тренд и фигуры.Рисунки 8.1. и 8.2 представляют графики индекса курсов акций NASDAQ с апреля 1995 по декабрь 1996 г. в форматах, использующих отображение цены при помощи баров и линии. Обратите внимание, что график с отображением цены в виде непрерывной линии позволяет еще проще выделять тренды. На баровом графике корректирующей фигурой с августа 1995 по январь 1996 г. является треугольник. На графике с отображением цены в виде линии этой фигурой является прямоугольник. Чтобы можно было провести сравнение, на графике с отображением цены в виде линии проведена нижняя линия фигуры, сформировавшейся на баровом графике. Разница очевидна.

Конец бесплатного ознакомительного фрагмента