Страница:

Надежда Николаевна Яскевич

Как разобраться с налогами: быстро и без проблем

Автор: Яскевич Надежда Николаевна – консультант по вопросам бухгалтерского учета и бюджетирования консалтинговой фирмы «Технологии антикризисного менеджмента», имеет большой опыт работы главным бухгалтером, а также опыт преподавания по курсам бухгалтерского учета и программ 1С.

Глава 1. Квартирный вопрос

1.1. Вы решили снять или сдать квартиру, придет ли к вам налоговый инспектор?

В современной жизни нередки ситуации, когда граждане сдают или снимают за плату квартиры, комнаты или даже загородные дома. При этом возникает несколько вопросов, связанных с налогами. Тот, кто сдает квартиру за плату, получает таким образом доход. Согласно главе 23 Налогового кодекса Российской Федерации (далее – НК РФ), физические лица, получающие доходы от источников в Российской Федерации, уплачивают налог на доходы физических лиц (НДФЛ). И доход от сдачи квартиры в наем в этом случае не является исключением. В подпункте 4 пункта 1 статьи 208 НК РФ говорится, что налогом на доходы физических лиц облагаются «доходы, полученные от сдачи в аренду или иного использования имущества, находящегося в Российской Федерации».

С налогом на доходы физических лиц российским гражданам приходится сталкиваться каждый месяц при получении заработной платы, но в этом случае обязанность по расчету и перечислению налога в бюджет берет на себя предприятие-работодатель, которое в этом случае по отношению к своим работникам называется налоговым агентом. В случае сдачи квартиры за плату рассчитать налоговую базу и сам налог придется самостоятельно. И первый важный вопрос – кому сдается квартира: физическому лицу или предприятию.

Сначала рассмотрим нормы гражданского законодательства, регулирующие отношения найма жилого помещения. Так Гражданский кодекс Российской Федерации (далее ГК РФ) устанавливает, что по договору найма собственник или управомоченное им лицо (наймодатель) обязуется предоставить нанимателю жилое помещение за плату во владение и пользование.

Арендовать можно любое изолированное помещение, если в нем можно постоянно жить, будь то квартира, часть квартиры или же жилой дом или его часть. вы можете нанять жилье только как физическое лицо, при этом составив и подписав договор аренды либо другой договор, и использовать его только для проживания, а не в качестве офиса или, например, склада.

В случае сдачи квартиры в аренду юридическому лицу или индивидуальному предпринимателю, физическое лицо – собственник квартиры не должен самостоятельно рассчитывать сумму налога и уплачивать ее в бюджет. Это делает организация—арендополучатель, так как является налоговым агентом. Однако гражданин обязан подать налоговую декларацию по этим доходам в налоговую инспекцию по месту жительства не позднее 30 апреля года, следующего за годом получения дохода.

Если же квартира сдается физическому лицу, то собственник самостоятельно рассчитывает и уплачивает налог.

Определим термины:

• налоговая база – полученный наймодателем (арендодателем) доход;

• налоговая ставка – процентная доля налоговой базы.

Статья 53 НК РФ определяет эти понятия так: «Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения. Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы».

Сумма налога рассчитывается по следующей формуле:

Ставка налога определяется в зависимости от категории плательщиков НДФЛ. В соответствии с НК РФ – это могут быть резиденты и нерезиденты. Налоговые резиденты – физические лица, фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в России не прерывается на время его выезда за ее пределы для краткосрочного (менее 6 месяцев) лечения или обучения. Такая норма содержится в пункте 2 статьи 207 НК РФ.

Для каждой из названных категорий плательщиков НДФЛ предусмотрены отдельные ставки налога. Налоговые резиденты с доходов от сдачи имущества в аренду и внаем уплачивают налог по ставке 13 %. Физические лица, не являющиеся налоговыми резидентами, уплачивают налог с любых видов доходов по ставке 30 % (п. 3 ст. 224 НК РФ). Таким образом, если собственник жилья постоянно проживает в Российской Федерации, то налоговая ставка для него составляет 13 %.

Нередко жилое помещение сдается по доверенности, выданной другому физическому лицу (представителю). Последний действует от имени собственника жилья, а значит, все права и обязанности по такой сделке возникают у собственника (ст. 182 ГК РФ) и именно он является получателем дохода. Приведем пример.

Пример.

А.П. Григорьев уехал в командировку на долгий срок и сдал квартиру через доверенное лицо. Доверенным лицом Григорьева выступила некая И.П. Носова, которая получила от хозяина квартиры оформленную и нотариально удостоверенную доверенность на сдачу квартиры. Арендную плату также взимает Носова. Доход от сдачи квартиры, конечно, получает сам Григорьев, а потому ему необходимо уплатить НДФЛ и подать соответствующие сведения в налоговые органы.

Собственник квартиры уплачивает налог по месту своего жительства в течение 15 дней после подачи налоговой декларации. Если квартира сдавалась до конца года, то декларация подается не позднее 30 апреля года, следующего за истекшим годом, в течение которого гражданин сдавал помещение внаем. Если же квартира сдавалась не полный год, а несколько месяцев, то налоговая декларация подается в течении пяти дней с момента прекращения договора найма.

Пример.

Резидент РФ П.И Хвостов сдавал в аренду комнату в квартире за 4500 руб. И.П. Парваткину, который не является индивидуальным предпринимателем. Комната сдавалась в течение трех месяцев – с августа по октябрь 2008 года включительно.

Как арендодатель, за 3 месяца Хвостов получил доход 13500 руб. Декларацию о доходе в соответствии с пунктом 1 статьи 229 НК РФ ему необходимо подать не позднее 30 апреля 2009 года. На основании пункта 4 статьи 228 НК РФ налог с доходов от сдачи комнаты в сумме 1750 руб. (13500 руб. х 13 %) необходимо уплатить не позднее 15 июля 2009 года.

Важный момент: физическое лицо, снимающее жилье, не является по отношению к наймодателю налоговым агентом, следовательно, тот, кто снимает жилье, не обязан удерживать НДФЛ из суммы оплаты за квартиру и сообщать какие– либо сведении я в налоговую инспекцию.

Следующий вопрос по поводу сдачи жилья в найм (аренду) – не является ли такая деятельность предпринимательской и не должен ли собственник жилья становиться на учет в ФНС в качестве предпринимателя без образования юридического лица? Здесь придется обратиться к судебной практике, т. к. вопрос довольно спорный. Тем не менее, в п. 2 Постановления Пленума ВС РФ от 18 ноября 2004 г. № 23 «О судебной практике по делам о незаконном предпринимательстве и легализации (отмывании) денежных средств или иного имущества, приобретенных преступным путем» говорится, что в тех случаях, когда не зарегистрированное в качестве предпринимателя лицо приобрело для личных нужд жилое помещение или иное недвижимое имущество либо получило его по наследству или по договору дарения, но в связи с отсутствием необходимости в использовании этого имущества временно сдало его в аренду или внаем и в результате такой гражданско-правовой сделки получило доход (в том числе в крупном или особо крупном размере), содеянное им не влечет уголовной ответственности за незаконное предпринимательство. Такая же позиция высказана в письме Минфина России от 22 сентября 2006 г. № 03-05-01-03/125, в котором разъяснено, что закон связывает необходимость регистрации физического лица в качестве предпринимателя с осуществлением им деятельности особого рода, а не просто с совершением возмездных сделок. По мнению Минфина, о наличии в действиях гражданина признаков предпринимательской деятельности могут свидетельствовать, в частности, следующие факты:

• изготовление или приобретение имущества с целью последующего извлечения прибыли вследствие его использования или реализации;

• учет хозяйственных операций, связанных с осуществлением сделок;

• взаимосвязь всех совершенных гражданином в определенный период времени сделок;

• устойчивые связи с продавцами, покупателями, прочими контрагентами.

Возникает ли необходимость в регистрации физического лица или нет, необходимо рассматривать в каждом конкретном случае отдельно. Так, если гражданин купил нежилое здание, отремонтировал его и ищет арендаторов – регистрация будет обязательна. А вот от уплаты налогов гражданин не освобождается в любом случае, различие только в том, что, если гражданин не занимается предпринимательской деятельностью – он обязан уплачивать только НДФЛ, если же его деятельность предпринимательская – кроме НДФЛ нужно платить также другие налоги общего режима, например единый социальный налог (ЕСН).

С налогом на доходы физических лиц российским гражданам приходится сталкиваться каждый месяц при получении заработной платы, но в этом случае обязанность по расчету и перечислению налога в бюджет берет на себя предприятие-работодатель, которое в этом случае по отношению к своим работникам называется налоговым агентом. В случае сдачи квартиры за плату рассчитать налоговую базу и сам налог придется самостоятельно. И первый важный вопрос – кому сдается квартира: физическому лицу или предприятию.

Сначала рассмотрим нормы гражданского законодательства, регулирующие отношения найма жилого помещения. Так Гражданский кодекс Российской Федерации (далее ГК РФ) устанавливает, что по договору найма собственник или управомоченное им лицо (наймодатель) обязуется предоставить нанимателю жилое помещение за плату во владение и пользование.

Арендовать можно любое изолированное помещение, если в нем можно постоянно жить, будь то квартира, часть квартиры или же жилой дом или его часть. вы можете нанять жилье только как физическое лицо, при этом составив и подписав договор аренды либо другой договор, и использовать его только для проживания, а не в качестве офиса или, например, склада.

В случае сдачи квартиры в аренду юридическому лицу или индивидуальному предпринимателю, физическое лицо – собственник квартиры не должен самостоятельно рассчитывать сумму налога и уплачивать ее в бюджет. Это делает организация—арендополучатель, так как является налоговым агентом. Однако гражданин обязан подать налоговую декларацию по этим доходам в налоговую инспекцию по месту жительства не позднее 30 апреля года, следующего за годом получения дохода.

Если же квартира сдается физическому лицу, то собственник самостоятельно рассчитывает и уплачивает налог.

Определим термины:

• налоговая база – полученный наймодателем (арендодателем) доход;

• налоговая ставка – процентная доля налоговой базы.

Статья 53 НК РФ определяет эти понятия так: «Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения. Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы».

Сумма налога рассчитывается по следующей формуле:

У граждан, не являющихся предпринимателями, налоговой базой по НДФЛ признаются полученные доходы. Расходы по содержанию жилья при исчислении налоговой базы не учитываются.сумма налога = налоговая база * налоговая ставка

Ставка налога определяется в зависимости от категории плательщиков НДФЛ. В соответствии с НК РФ – это могут быть резиденты и нерезиденты. Налоговые резиденты – физические лица, фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в России не прерывается на время его выезда за ее пределы для краткосрочного (менее 6 месяцев) лечения или обучения. Такая норма содержится в пункте 2 статьи 207 НК РФ.

Для каждой из названных категорий плательщиков НДФЛ предусмотрены отдельные ставки налога. Налоговые резиденты с доходов от сдачи имущества в аренду и внаем уплачивают налог по ставке 13 %. Физические лица, не являющиеся налоговыми резидентами, уплачивают налог с любых видов доходов по ставке 30 % (п. 3 ст. 224 НК РФ). Таким образом, если собственник жилья постоянно проживает в Российской Федерации, то налоговая ставка для него составляет 13 %.

Нередко жилое помещение сдается по доверенности, выданной другому физическому лицу (представителю). Последний действует от имени собственника жилья, а значит, все права и обязанности по такой сделке возникают у собственника (ст. 182 ГК РФ) и именно он является получателем дохода. Приведем пример.

Пример.

А.П. Григорьев уехал в командировку на долгий срок и сдал квартиру через доверенное лицо. Доверенным лицом Григорьева выступила некая И.П. Носова, которая получила от хозяина квартиры оформленную и нотариально удостоверенную доверенность на сдачу квартиры. Арендную плату также взимает Носова. Доход от сдачи квартиры, конечно, получает сам Григорьев, а потому ему необходимо уплатить НДФЛ и подать соответствующие сведения в налоговые органы.

Собственник квартиры уплачивает налог по месту своего жительства в течение 15 дней после подачи налоговой декларации. Если квартира сдавалась до конца года, то декларация подается не позднее 30 апреля года, следующего за истекшим годом, в течение которого гражданин сдавал помещение внаем. Если же квартира сдавалась не полный год, а несколько месяцев, то налоговая декларация подается в течении пяти дней с момента прекращения договора найма.

Пример.

Резидент РФ П.И Хвостов сдавал в аренду комнату в квартире за 4500 руб. И.П. Парваткину, который не является индивидуальным предпринимателем. Комната сдавалась в течение трех месяцев – с августа по октябрь 2008 года включительно.

Как арендодатель, за 3 месяца Хвостов получил доход 13500 руб. Декларацию о доходе в соответствии с пунктом 1 статьи 229 НК РФ ему необходимо подать не позднее 30 апреля 2009 года. На основании пункта 4 статьи 228 НК РФ налог с доходов от сдачи комнаты в сумме 1750 руб. (13500 руб. х 13 %) необходимо уплатить не позднее 15 июля 2009 года.

Важный момент: физическое лицо, снимающее жилье, не является по отношению к наймодателю налоговым агентом, следовательно, тот, кто снимает жилье, не обязан удерживать НДФЛ из суммы оплаты за квартиру и сообщать какие– либо сведении я в налоговую инспекцию.

Следующий вопрос по поводу сдачи жилья в найм (аренду) – не является ли такая деятельность предпринимательской и не должен ли собственник жилья становиться на учет в ФНС в качестве предпринимателя без образования юридического лица? Здесь придется обратиться к судебной практике, т. к. вопрос довольно спорный. Тем не менее, в п. 2 Постановления Пленума ВС РФ от 18 ноября 2004 г. № 23 «О судебной практике по делам о незаконном предпринимательстве и легализации (отмывании) денежных средств или иного имущества, приобретенных преступным путем» говорится, что в тех случаях, когда не зарегистрированное в качестве предпринимателя лицо приобрело для личных нужд жилое помещение или иное недвижимое имущество либо получило его по наследству или по договору дарения, но в связи с отсутствием необходимости в использовании этого имущества временно сдало его в аренду или внаем и в результате такой гражданско-правовой сделки получило доход (в том числе в крупном или особо крупном размере), содеянное им не влечет уголовной ответственности за незаконное предпринимательство. Такая же позиция высказана в письме Минфина России от 22 сентября 2006 г. № 03-05-01-03/125, в котором разъяснено, что закон связывает необходимость регистрации физического лица в качестве предпринимателя с осуществлением им деятельности особого рода, а не просто с совершением возмездных сделок. По мнению Минфина, о наличии в действиях гражданина признаков предпринимательской деятельности могут свидетельствовать, в частности, следующие факты:

• изготовление или приобретение имущества с целью последующего извлечения прибыли вследствие его использования или реализации;

• учет хозяйственных операций, связанных с осуществлением сделок;

• взаимосвязь всех совершенных гражданином в определенный период времени сделок;

• устойчивые связи с продавцами, покупателями, прочими контрагентами.

Возникает ли необходимость в регистрации физического лица или нет, необходимо рассматривать в каждом конкретном случае отдельно. Так, если гражданин купил нежилое здание, отремонтировал его и ищет арендаторов – регистрация будет обязательна. А вот от уплаты налогов гражданин не освобождается в любом случае, различие только в том, что, если гражданин не занимается предпринимательской деятельностью – он обязан уплачивать только НДФЛ, если же его деятельность предпринимательская – кроме НДФЛ нужно платить также другие налоги общего режима, например единый социальный налог (ЕСН).

1.2. Вам подарили квартиру или вы ее купили. Кто должен платить налог?

До того как были введены в действие новые правила уплаты налога на дарение и наследование действовал Закон РФ от 12 декабря 1991 г. № 2021-1 «О налоге с имущества, переходящего в порядке наследования или дарения». По старому закону почти все виды имущества, которые передавались от одного гражданина другому по наследству или дарению, облагались налогом. При этом ставки налога напрямую зависели от стоимости имущества и от очереди получателя наследства. Старый закон не учитывал, что граждане, которые получают имущество в порядке наследования или дарения, очень часто принимают участие в создании и накоплении наследуемого имущества, и при этом все равно уплачивают налог.

В настоящее время налог на имущество, преходящее в порядке наследования и дарения, отменен. Это правило закреплено в НК РФ, где говорится, что физические лица не уплачивают налог на доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов. Т. е. квартиру в наследство вы получаете бесплатно (не считая уплаты государственной пошлины, о которой более подробно в гл. 2 данного издания).

Если же квартиру вам подарили, то в этом случае важно, в каких отношениях вы находитесь с дарителем.

Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами). Таким образом, если даритель и вы не находитесь в родственных отношениях, то НДФЛ вам платить придется. Если же вы получили квартиру в дар от своей бабушки, то НДФЛ вы не платите. Но в любом случае необходимо будет до 30 апреля следующего года подать в налоговую инспекцию по месту жительства налоговую декларацию. В случае получения подарка от близкого родственника к декларации будет необходимо приложить документы, подтверждающие родство. За неподачу декларации предусмотрен штраф 100 рублей – если вы освобождены от уплаты налога. А если налог нужно было заплатить, то штраф составит пять процентов от суммы налога.

Внимание! Гражданским кодексом РФ установлено, что договор дарения недвижимости подлежит государственной регистрации. Вообще государственной регистрации подлежат все сделки с недвижимым имуществом (и само право на недвижимое имущество). Таким образом, при заключении договора дарения недвижимости государственной регистрации подлежат сам договор и передача права собственности на даримое недвижимое имущество. При этом одаряемым уплачивается государственная пошлина в порядке, установленном подпунктом 20 пункта 1 статьи 333.33 НК РФ:

• за государственную регистрацию договора дарения – 500 руб. (поскольку данный договор влечет за собой государственную регистрацию перехода права собственности на отчуждаемое недвижимое имущество в его пользу);

• за государственную регистрацию прав на недвижимое имущество по данному договору дарения – 500 руб.

Пример.

К.А. Митрошкин получил в дар от Куприяновой И.А. двухкомнатную квартиру стоимостью 5 000 000 руб. Даритель – его сестра. Она является его близким родственником, а потому выплачивать НДФЛ Митрошкину не придется.

Если бы квартиру ему подарил посторонний, тогда ему необходимо было бы заплатить НДФЛ в сумме 650 000 руб.

Если вы квартиру купили, то НДФЛ заплатит тот, кто вам эту квартиру продал. Вы же, наоборот, можете быть освобождены от уплаты НДФЛ в год покупки квартиры и в последующих периодах. Это освобождение носит название имущественного вычета, и об этом подробно будет рассказано в главе, посвященной уплате подоходного налога.

В настоящее время налог на имущество, преходящее в порядке наследования и дарения, отменен. Это правило закреплено в НК РФ, где говорится, что физические лица не уплачивают налог на доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов. Т. е. квартиру в наследство вы получаете бесплатно (не считая уплаты государственной пошлины, о которой более подробно в гл. 2 данного издания).

Если же квартиру вам подарили, то в этом случае важно, в каких отношениях вы находитесь с дарителем.

Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами). Таким образом, если даритель и вы не находитесь в родственных отношениях, то НДФЛ вам платить придется. Если же вы получили квартиру в дар от своей бабушки, то НДФЛ вы не платите. Но в любом случае необходимо будет до 30 апреля следующего года подать в налоговую инспекцию по месту жительства налоговую декларацию. В случае получения подарка от близкого родственника к декларации будет необходимо приложить документы, подтверждающие родство. За неподачу декларации предусмотрен штраф 100 рублей – если вы освобождены от уплаты налога. А если налог нужно было заплатить, то штраф составит пять процентов от суммы налога.

Внимание! Гражданским кодексом РФ установлено, что договор дарения недвижимости подлежит государственной регистрации. Вообще государственной регистрации подлежат все сделки с недвижимым имуществом (и само право на недвижимое имущество). Таким образом, при заключении договора дарения недвижимости государственной регистрации подлежат сам договор и передача права собственности на даримое недвижимое имущество. При этом одаряемым уплачивается государственная пошлина в порядке, установленном подпунктом 20 пункта 1 статьи 333.33 НК РФ:

• за государственную регистрацию договора дарения – 500 руб. (поскольку данный договор влечет за собой государственную регистрацию перехода права собственности на отчуждаемое недвижимое имущество в его пользу);

• за государственную регистрацию прав на недвижимое имущество по данному договору дарения – 500 руб.

Пример.

К.А. Митрошкин получил в дар от Куприяновой И.А. двухкомнатную квартиру стоимостью 5 000 000 руб. Даритель – его сестра. Она является его близким родственником, а потому выплачивать НДФЛ Митрошкину не придется.

Если бы квартиру ему подарил посторонний, тогда ему необходимо было бы заплатить НДФЛ в сумме 650 000 руб.

Если вы квартиру купили, то НДФЛ заплатит тот, кто вам эту квартиру продал. Вы же, наоборот, можете быть освобождены от уплаты НДФЛ в год покупки квартиры и в последующих периодах. Это освобождение носит название имущественного вычета, и об этом подробно будет рассказано в главе, посвященной уплате подоходного налога.

1.3. У вас несколько квартир в собственности, да еще и дом в деревне, что делать?

Прежде всего речь пойдет об уплате налога на имущество физических лиц. Налог этот относится к местным налогам, поэтому устанавливается нормативными правовыми актами представительных органов местного самоуправления. Однако эти законодательные акты принимаются на основе Закона РФ от 9 декабря 1991 г. № 2003-I «О налогах на имущество физических лиц». В настоящий момент планируется на замену этому Закону принять закон о налоге на недвижимость (он даже вводился в порядке эксперимента в Нижегородской области), но его введению мешает отсутствие полного кадастра всех земель РФ.

Согласно Закону РФ «О налогах на имущество физических лиц» № 2003-1 плательщиками налога на имущество физических лиц признаются физические лица – собственники имущества, признаваемого объектом налогообложения. Если имущество, признаваемое объектом налогообложения, находится в общей долевой собственности нескольких физических лиц, налогоплательщиком в отношении этого имущества признается каждое из этих физических лиц соразмерно его доле в этом имуществе. Объектами налогообложения признаются жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения.

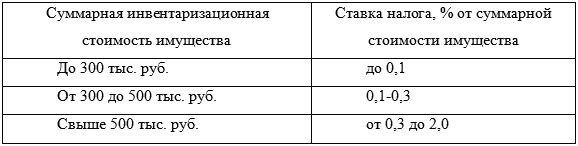

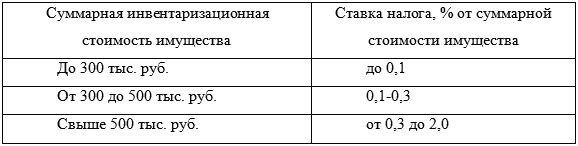

Представительные органы местного самоуправления могут определять дифференциацию ставок в установленных пределах. Ставки налога устанавливаются в пределах, указанных в табл. 1:

Таблица 1

Представительные органы местного самоуправления могут дифференцировать размеры ставок в установленных пределах в зависимости от:

Представительные органы местного самоуправления могут дифференцировать размеры ставок в установленных пределах в зависимости от:

• суммарной инвентаризационной стоимости имущества;

• типа использования имущества;

• иных критериев (например, кирпичные, блочные или деревянные строения).

От уплаты налогов на имущество физических лиц освобождаются следующие категории граждан:

• Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

• инвалиды I и II групп, инвалиды с детства;

• участники Великой Отечественной войн, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан;

• военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

• лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

• члены семей военнослужащих, потерявших кормильца;

• пенсионеры, получающими пенсии, назначаемые в порядке, установленном пенсионным законодательством Российской Федерации.

Налог не уплачивается:

• со специально оборудованных сооружений, строений, помещений (включая жилье), принадлежащих деятелям культуры, искусства и народным мастерам на праве собственности и используемых исключительно в качестве творческих мастерских, ателье, студий, а также с жилой площади, используемой для организации открытых для посещения негосударственных музеев, галерей, библиотек и других организаций культуры, на период такого их использования;

• с расположенных на участках в садоводческих и дачных некоммерческих объединениях граждан жилого строения жилой площадью до 50 квадратных метров и хозяйственных строений и сооружений общей площадью до 50 квадратных метров.

Хотелось бы еще раз подчеркнуть, что данный перечень – лишь руководство к действию. Для того, чтобы узнать точные ставки налога и точный перечень льгот по налогу, необходимо обратиться к решениям (постановлениям) местных органов власти, там, где вы проживаете.

Если у вас имеется дом в деревне, то здесь речь пойдет еще и о налоге на землю. Вопросам его исчисления посвящена глава 2.

Согласно Закону РФ «О налогах на имущество физических лиц» № 2003-1 плательщиками налога на имущество физических лиц признаются физические лица – собственники имущества, признаваемого объектом налогообложения. Если имущество, признаваемое объектом налогообложения, находится в общей долевой собственности нескольких физических лиц, налогоплательщиком в отношении этого имущества признается каждое из этих физических лиц соразмерно его доле в этом имуществе. Объектами налогообложения признаются жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения.

Представительные органы местного самоуправления могут определять дифференциацию ставок в установленных пределах. Ставки налога устанавливаются в пределах, указанных в табл. 1:

Таблица 1

Ставки налога на имущество

• суммарной инвентаризационной стоимости имущества;

• типа использования имущества;

• иных критериев (например, кирпичные, блочные или деревянные строения).

От уплаты налогов на имущество физических лиц освобождаются следующие категории граждан:

• Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

• инвалиды I и II групп, инвалиды с детства;

• участники Великой Отечественной войн, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан;

• военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

• лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

• члены семей военнослужащих, потерявших кормильца;

• пенсионеры, получающими пенсии, назначаемые в порядке, установленном пенсионным законодательством Российской Федерации.

Налог не уплачивается:

• со специально оборудованных сооружений, строений, помещений (включая жилье), принадлежащих деятелям культуры, искусства и народным мастерам на праве собственности и используемых исключительно в качестве творческих мастерских, ателье, студий, а также с жилой площади, используемой для организации открытых для посещения негосударственных музеев, галерей, библиотек и других организаций культуры, на период такого их использования;

• с расположенных на участках в садоводческих и дачных некоммерческих объединениях граждан жилого строения жилой площадью до 50 квадратных метров и хозяйственных строений и сооружений общей площадью до 50 квадратных метров.

Хотелось бы еще раз подчеркнуть, что данный перечень – лишь руководство к действию. Для того, чтобы узнать точные ставки налога и точный перечень льгот по налогу, необходимо обратиться к решениям (постановлениям) местных органов власти, там, где вы проживаете.

Если у вас имеется дом в деревне, то здесь речь пойдет еще и о налоге на землю. Вопросам его исчисления посвящена глава 2.

1.4. Налог на имущество юридических лиц

Если здания или сооружения принадлежат юридическим лицам, то здесь речь пойдет о налоге на имущество организаций. Этот налог относится к региональным налогам. Поэтому, хотя правила его расчета рассмотрены в главе 30 НК РФ, он вводится в действие законами субъектов Российской Федерации и обязателен к уплате на территории соответствующего субъекта Российской Федерации. При этом ставки налога устанавливаются субъектами Российской Федерации в пределах, указанных в НК РФ.

Плательщиками налога являются:

• российские организации;

• иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории Российской Федерации, на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации.

Объектом налогообложения для российских и иностранных организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе организации в качестве объектов основных средств.

Не признаются объектами налогообложения:

• земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

• имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

При определении налоговой базы принимается следующая стоимость имущества:

• по имуществу, подлежащему амортизации, принимается его остаточная стоимость, сформированная в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации (счет 01 —счет 02);

• по имуществу, не подлежащему амортизации, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Налоговая база определяется налогоплательщиками самостоятельно. Налоговая база определяется отдельно:

• в отношении имущества, подлежащего налогообложению по местонахождению организации;

• в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс;

• в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс;

• в отношении имущества, облагаемого по разным налоговым ставкам.

Объясняется это тем, что налог в этих случаях уплачивается в бюджеты разных субъектов Российской Федерации (или по разным ставкам).

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу.

Среднегодовая стоимость имущества, признаваемого объектом налогообложения, за налоговый период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, на число месяцев в налоговом периоде, увеличенное на единицу.

Пример.

Остаточная стоимость имущества ООО «Мечта» приведена в таблице. Остаточная стоимость имущества считается за полугодие.

(12 375 204 + 11 400 705 + 10 426 206 + 15 789 305 + 14 582 075 + 13 374 845 + 12 167 615)/ 7 = 12 873 708 руб.

Налоговым периодом по налогу на имущество признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента в год. При этом субъекты Российской Федерации могут устанавливать дифференцированные налоговые ставки в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Так, например, в Саратовской области по ставке в размере 0,1 процента облагается имущество:

а) созданное (приобретенное) и не входившее в состав налогооблагаемого имущества на территории области до начала реализации инвестиционного проекта организацией-инвестором, осуществившей капитальные вложения в расположенные на территории области основные средства в соответствии с приоритетными направлениями развития экономики области в размере не менее 50 миллионов рублей, а в строительстве в размере не менее 650 миллионов рублей, – в течение пяти налоговых периодов с момента отражения произведенных капитальных вложений в бухгалтерском балансе организации – налогоплательщика (Закон Саратовской области от 24 ноября 2003 г. № 73-ЗСО «О введении на территории Саратовской области налога на имущество организаций»).

Налоговые льготы и правила расчета налога закреплены в НК РФ. Сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога и суммами авансовых платежей по налогу, исчисленных в течение налогового периода. Уплачивается налог до 30 числа месяца, следующего за отчетным периодом, в эти же сроки сдается отчетность. Налоговая декларация по году сдается до 30 марта.

Плательщиками налога являются:

• российские организации;

• иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории Российской Федерации, на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации.

Объектом налогообложения для российских и иностранных организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе организации в качестве объектов основных средств.

Не признаются объектами налогообложения:

• земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

• имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

При определении налоговой базы принимается следующая стоимость имущества:

• по имуществу, подлежащему амортизации, принимается его остаточная стоимость, сформированная в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации (счет 01 —счет 02);

• по имуществу, не подлежащему амортизации, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Налоговая база определяется налогоплательщиками самостоятельно. Налоговая база определяется отдельно:

• в отношении имущества, подлежащего налогообложению по местонахождению организации;

• в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс;

• в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс;

• в отношении имущества, облагаемого по разным налоговым ставкам.

Объясняется это тем, что налог в этих случаях уплачивается в бюджеты разных субъектов Российской Федерации (или по разным ставкам).

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу.

Среднегодовая стоимость имущества, признаваемого объектом налогообложения, за налоговый период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, на число месяцев в налоговом периоде, увеличенное на единицу.

Пример.

Остаточная стоимость имущества ООО «Мечта» приведена в таблице. Остаточная стоимость имущества считается за полугодие.

По состоянию на – Остаточная стоимость основных средств (в руб.)Среднегодовая стоимость имущества в данном случае составляет:

01.01–12 375 204

01.02–11 400 705

01.03–10 426 206

01.04–15 789 305

01.05–14 582 075

01.06–13 374 845

01.07–12 167 615

(12 375 204 + 11 400 705 + 10 426 206 + 15 789 305 + 14 582 075 + 13 374 845 + 12 167 615)/ 7 = 12 873 708 руб.

Налоговым периодом по налогу на имущество признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента в год. При этом субъекты Российской Федерации могут устанавливать дифференцированные налоговые ставки в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Так, например, в Саратовской области по ставке в размере 0,1 процента облагается имущество:

а) созданное (приобретенное) и не входившее в состав налогооблагаемого имущества на территории области до начала реализации инвестиционного проекта организацией-инвестором, осуществившей капитальные вложения в расположенные на территории области основные средства в соответствии с приоритетными направлениями развития экономики области в размере не менее 50 миллионов рублей, а в строительстве в размере не менее 650 миллионов рублей, – в течение пяти налоговых периодов с момента отражения произведенных капитальных вложений в бухгалтерском балансе организации – налогоплательщика (Закон Саратовской области от 24 ноября 2003 г. № 73-ЗСО «О введении на территории Саратовской области налога на имущество организаций»).

Налоговые льготы и правила расчета налога закреплены в НК РФ. Сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога и суммами авансовых платежей по налогу, исчисленных в течение налогового периода. Уплачивается налог до 30 числа месяца, следующего за отчетным периодом, в эти же сроки сдается отчетность. Налоговая декларация по году сдается до 30 марта.

Глава 2. Земельный налог

2.1. Налог на дом и налог на землю под ним – это разные вещи

Несмотря на то, что и дом, и земля под ним являются имуществом, причем недвижимым, их стоимость облагается разными налогами. До введения налога на недвижимость, планируемого в 2009 году, с физических лиц и организаций взимаются два налога: налог на имущество и земельный налог. Президентом Российской Федерации было сказано о необходимости скорейшего завершения разработки и принятии нормативных правовых актов, устанавливающих основы и процедуры массовой оценки недвижимости в целях обеспечения введения единого местного налога на недвижимость взамен существующих ныне земельного и имущественного налогов с 2009 года. В настоящее время налоговое законодательство не включает земельные участки в число объектов, подлежащих налогообложению налогом на имущество, поэтому налог на дом – это налог на имущество, а налог на землю под ним – это земельный налог.

Земельный кодекс РФ устанавливает, что использование земли в Российской Федерации является платным. Формами платы за использование земли являются земельный налог (до введения в действие налога на недвижимость) и арендная плата. Порядок исчисления и уплаты земельного налога устанавливается главой 31 НК РФ. Земельный налог относится к местным налогам, поэтому регулируется не только НК РФ, но и нормативными правовыми актами представительных органов муниципальных образований. Местными законами определяются ставки налога для различных категорий земель, порядок и сроки уплаты налога, налоговые льготы, включая размер не облагаемой налогом суммы для отдельных категорий налогоплательщиков, а также порядок и сроки представления налогоплательщиками документов, подтверждающих право на уменьшение налоговой базы. Но, устанавливая налог, представительные органы муниципальных образований определяют налоговые ставки не произвольно, а в пределах, установленных главой 31 НК РФ «Земельный налог». Уплачивают земельный налог и организации, и физические лица, которые обладают земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Если же организации или физические лица арендуют земельный участок или получили его на праве безвозмездного срочного пользования, то земельный налог они не платят.

Земельный кодекс РФ устанавливает, что использование земли в Российской Федерации является платным. Формами платы за использование земли являются земельный налог (до введения в действие налога на недвижимость) и арендная плата. Порядок исчисления и уплаты земельного налога устанавливается главой 31 НК РФ. Земельный налог относится к местным налогам, поэтому регулируется не только НК РФ, но и нормативными правовыми актами представительных органов муниципальных образований. Местными законами определяются ставки налога для различных категорий земель, порядок и сроки уплаты налога, налоговые льготы, включая размер не облагаемой налогом суммы для отдельных категорий налогоплательщиков, а также порядок и сроки представления налогоплательщиками документов, подтверждающих право на уменьшение налоговой базы. Но, устанавливая налог, представительные органы муниципальных образований определяют налоговые ставки не произвольно, а в пределах, установленных главой 31 НК РФ «Земельный налог». Уплачивают земельный налог и организации, и физические лица, которые обладают земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Если же организации или физические лица арендуют земельный участок или получили его на праве безвозмездного срочного пользования, то земельный налог они не платят.