Страница:

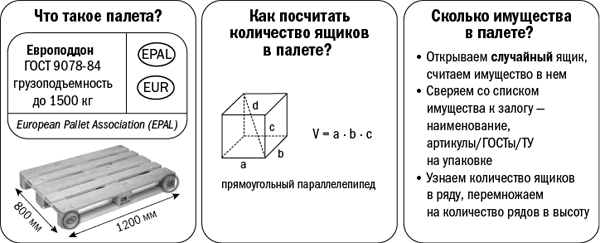

Когда товар складирован в палетах, считать его легко. Могут быть нетиповые случаи, и без знания технологии пересчета не обойтись. Для меня был открытием пересчет овощей на оптовой продуктовой базе. Представьте боксы по 15–20 т картошки или капусты. Как будете проверять количество? В таких случаях излишни самоуверенность и принятие ответственности по принципу «прикину на глазок». Необходимо выяснить у представителя залогодателя алгоритм подсчета имущества. Требуются ли для этого инструменты? Как документально фиксируются результаты пересчета? Полученную информацию необходимо сверить с данными публичных источников.

Схемы мошенничества при залоге ТМЦ состоят в сокрытии реальной правопринадлежности товара либо подлоге его количества. Случаи перевода на третье юридическое лицо или вывоза ТМЦ при попытке банка обратить взыскание также, к сожалению, являются типичными.

Приведу примеры возможных форм мошенничества и набор простых действий залоговой службы, которые обезопасят банк (рис. 1.9).

Рис. 1.9. Алгоритм пересчета ТМЦ

Рис. 1.9. Алгоритм пересчета ТМЦ

1. – «Пустые ящики в палетах». Декларируемый товар может отсутствовать, либо упаковка может содержать пустую тару. Залоговик должен лично убеждаться в наличии предмета залога. Требуем открыть случайный ящик. Ящик указываем сами. При наличии возможности взвешиваем палету. Предельная грузоподъемность европалеты (клеймо EUR, размер 800 × 1200 × 145 мм) до 1500 кг. Грузоподъемность сертифицированного финподдона (клеймо FIN, размер 1000 × 1200 × 145 мм) до 2500 кг. Эти данные удобно использовать для экспресс-анализа количества ТМЦ. Так, при декларации залогодателем на складе 60 т ТМЦ в 20 европалетах без пересчета понятна попытка ввода банка в заблуждение[14].

2. – «Пустая в центре палета». Просим вытащить несколько ящиков и смотрим, заполнена ли палета. Как вариант, берем лестницу и сверху смотрим, что в центре палеты. Если палеты стоят плотными рядами или в боксах, то придется взобраться на палеты и посмотреть, нет ли пустот или неполных палет.

3. – «Имущество третьих лиц».

А. – «Внимание на детали» – при проведении проверки обращаем внимание на маркеры на ящиках/палетах, сопроводительные документы/бирки, ярлыки на стеллажах. В случае выявления наименований юридических лиц, отличных от залогодателя (грузополучатель, покупатель и т. д.), необходимо зафиксировать данную информацию и запросить объяснения от представителя залогодателя.

Б. – «Обратная связь от сотрудников» – постоянно интервьюируем лиц, присутствующих при проверке: «Это имущество у вас на комиссии?», «Какая организация – собственник этого товара?», «Я правильно понял, что начиная отсюда имущество не ваше?»

В. – «Актуализация права собственности» – проверка права собственности на ТМЦ должна осуществляться не только на этапе выдачи кредитного продукта, но и в последующем на выборочной периодической основе.

Г. – «Скрытый покупатель» – свяжитесь по публичным телефонам с залогодателем либо направьте под видом покупателя сотрудника залоговой службы. Цель – узнать, кем продается ТМЦ, а также реквизиты реального «продавца», то есть собственника.

4. – «Количество имущества». Перед тем как приступать к проверке, соотнесите объем склада и объем, который должно занимать имущество, исходя из данных складской справки.

5. – «Красные флаги». На основании статистики «проблемных кредитов» с обеспечением ТМЦ можно дополнительно обозначить «красные флаги» для залоговика:

– безвозмездный договор хранения ТМЦ;

– документ основания местонахождения ТМЦ – договор субаренды;

– договор аренды на местонахождение ТМЦ заключен на неопределенный срок.

Выявление этих факторов не означает автоматического отнесения залогодателя к недобросовестным, но следует внимательнее отнестись к предоставленным документам и к проверке имущества на складе.

1.2.1.3. Содержание мониторинга автомобилей и самоходных машин

1.2.1.4. Мониторинг зданий, сооружений и земельных участков. Мониторинг зданий и сооружений

http://maps.rosreestr.ru/portalonline). В качестве вспомогательного инструментария используются спутниковые карты http://maps.yandex.ru и http://maps.google.ru. Для определения координат земельного участка и фиксации результатов визуального осмотра можно использовать фотоаппараты со встроенным модулем GPS[19]. При фотосъемке данные о координатах предмета залога автоматически записываются на съемный носитель и могут использоваться залоговой службой.

Схемы мошенничества при залоге ТМЦ состоят в сокрытии реальной правопринадлежности товара либо подлоге его количества. Случаи перевода на третье юридическое лицо или вывоза ТМЦ при попытке банка обратить взыскание также, к сожалению, являются типичными.

Приведу примеры возможных форм мошенничества и набор простых действий залоговой службы, которые обезопасят банк (рис. 1.9).

1. – «Пустые ящики в палетах». Декларируемый товар может отсутствовать, либо упаковка может содержать пустую тару. Залоговик должен лично убеждаться в наличии предмета залога. Требуем открыть случайный ящик. Ящик указываем сами. При наличии возможности взвешиваем палету. Предельная грузоподъемность европалеты (клеймо EUR, размер 800 × 1200 × 145 мм) до 1500 кг. Грузоподъемность сертифицированного финподдона (клеймо FIN, размер 1000 × 1200 × 145 мм) до 2500 кг. Эти данные удобно использовать для экспресс-анализа количества ТМЦ. Так, при декларации залогодателем на складе 60 т ТМЦ в 20 европалетах без пересчета понятна попытка ввода банка в заблуждение[14].

2. – «Пустая в центре палета». Просим вытащить несколько ящиков и смотрим, заполнена ли палета. Как вариант, берем лестницу и сверху смотрим, что в центре палеты. Если палеты стоят плотными рядами или в боксах, то придется взобраться на палеты и посмотреть, нет ли пустот или неполных палет.

3. – «Имущество третьих лиц».

А. – «Внимание на детали» – при проведении проверки обращаем внимание на маркеры на ящиках/палетах, сопроводительные документы/бирки, ярлыки на стеллажах. В случае выявления наименований юридических лиц, отличных от залогодателя (грузополучатель, покупатель и т. д.), необходимо зафиксировать данную информацию и запросить объяснения от представителя залогодателя.

Б. – «Обратная связь от сотрудников» – постоянно интервьюируем лиц, присутствующих при проверке: «Это имущество у вас на комиссии?», «Какая организация – собственник этого товара?», «Я правильно понял, что начиная отсюда имущество не ваше?»

В. – «Актуализация права собственности» – проверка права собственности на ТМЦ должна осуществляться не только на этапе выдачи кредитного продукта, но и в последующем на выборочной периодической основе.

Г. – «Скрытый покупатель» – свяжитесь по публичным телефонам с залогодателем либо направьте под видом покупателя сотрудника залоговой службы. Цель – узнать, кем продается ТМЦ, а также реквизиты реального «продавца», то есть собственника.

4. – «Количество имущества». Перед тем как приступать к проверке, соотнесите объем склада и объем, который должно занимать имущество, исходя из данных складской справки.

5. – «Красные флаги». На основании статистики «проблемных кредитов» с обеспечением ТМЦ можно дополнительно обозначить «красные флаги» для залоговика:

– безвозмездный договор хранения ТМЦ;

– документ основания местонахождения ТМЦ – договор субаренды;

– договор аренды на местонахождение ТМЦ заключен на неопределенный срок.

Выявление этих факторов не означает автоматического отнесения залогодателя к недобросовестным, но следует внимательнее отнестись к предоставленным документам и к проверке имущества на складе.

1.2.1.3. Содержание мониторинга автомобилей и самоходных машин

На первый взгляд, процедура мониторинга транспортных средства не вызывает затруднений. В целом это и вправду так. Запрашивается типовой набор документов.

1. Копии ПТС/ПСМ[15] и перечень имущества к залогу (первичный мониторинг) либо приложение к договору залога (постмониторинг).

2. Выписка из перечня основных средств или иного счета учета имущества (за подписью единоличного исполнительного органа залогодателя или уполномоченного им лица, скрепленной печатью организации).

3. Cправка об отсутствии обременений и выписка из книги записи залогов.

4. Копии документов, подтверждающих основание местонахождения предмета залога (первичный мониторинг), и пролонгированные документы основания местонахождения, в том числе документы, подтверждающие оплату (постмониторинг).

В ходе мониторинга задача залоговика – убедиться в наличии транспортного средства и его исправности, для этого делаем следующее:

• Попозиционно сверяем перечень и фактическое наличие транспортных средств.

• Сверяем заявленные данные (наименование, марка, государственный номер, VIN-номер[16], год выпуска) с фактическими идентификационными признаками и информацией в ПТС/ПСМ.

• Убеждаемся в работоспособности. Просим завести мотор, проехать пару метров.

• Фиксируем показатели пробега или наработки моточасов (первичный мониторинг).

1. – «Навесное оборудование». В качестве примера можно привести первичный осмотр комбайна или автокрана. Необходимо выяснить, отражено ли в ПСМ все навесное оборудование. Если оно не входит в стандартную комплектацию и числится на балансе предприятия отдельной строкой, необходимо заключение договора залога оборудования. В противном случае в залоге может оказаться только базовое шасси.

2. – «Прицепы и полуприцепы». Помним, что на прицепы должен быть отдельный ПТС и государственный номер. Проверка прицепа аналогична транспортному средству.

3. – «Машина в рейсе». Запрашивается копия путевого листа или выписка из журнала машин, допущенных к рейсу. В путевом листе проверяются: дата и наименование компании, марка машины и госномер, место отправки и данные по пробегу. Путевой лист должен быть подписан уполномоченными лицами залогодателя, проставлена печать организации и отметка о допуске авто к рейсу. Непредоставление заложенного транспорта к физическому осмотру более двух проверок подряд чаще всего означает, что техника неисправна либо продана.

4. – «Проверка автоколонны». Особенность этого мониторинга – в большом количестве транспортных средств и сложности единовременного осмотра всех единиц техники. Пошаговая технология проверки:

а) – ранним утром, до выхода транспорта, занимаем пост на проходной автобазы;

б) – под «радостные», «полные поддержки» крики водителей фиксируем в выписке со счета 01 «основные средства» / перечне имущества к залогу (первичный мониторинг) / приложении к договору залога (постмониторинг) все авто, выезжающие в рейс. Проверку работоспособности не проводим, так как неисправную технику не выпустят с базы;

в) – проверка проводится по госномерам, при возможности выборочно сверяются VIN-номера;

г) – направляемся в ремонтный цех и исключаем все машины, предлагаемые к залогу и находящиеся в этом цехе. После того как техника будет исправна, банк может вернуться к вопросу рассмотрения ее в качестве залога.

1. Копии ПТС/ПСМ[15] и перечень имущества к залогу (первичный мониторинг) либо приложение к договору залога (постмониторинг).

2. Выписка из перечня основных средств или иного счета учета имущества (за подписью единоличного исполнительного органа залогодателя или уполномоченного им лица, скрепленной печатью организации).

3. Cправка об отсутствии обременений и выписка из книги записи залогов.

4. Копии документов, подтверждающих основание местонахождения предмета залога (первичный мониторинг), и пролонгированные документы основания местонахождения, в том числе документы, подтверждающие оплату (постмониторинг).

В ходе мониторинга задача залоговика – убедиться в наличии транспортного средства и его исправности, для этого делаем следующее:

• Попозиционно сверяем перечень и фактическое наличие транспортных средств.

• Сверяем заявленные данные (наименование, марка, государственный номер, VIN-номер[16], год выпуска) с фактическими идентификационными признаками и информацией в ПТС/ПСМ.

• Убеждаемся в работоспособности. Просим завести мотор, проехать пару метров.

• Фиксируем показатели пробега или наработки моточасов (первичный мониторинг).

За очевидной простотой процедуры проверки скрываются детали, знание которых приходит с опытом.Самоходные машины – горная техника

Анализируем возможность демонтажа, транспортировки и монтажа в другом месте

Например: роторный экскаватор ЭРШРД-5250 – для перевозки (если удастся разобрать) потребуется железнодорожный состав.

1. – «Навесное оборудование». В качестве примера можно привести первичный осмотр комбайна или автокрана. Необходимо выяснить, отражено ли в ПСМ все навесное оборудование. Если оно не входит в стандартную комплектацию и числится на балансе предприятия отдельной строкой, необходимо заключение договора залога оборудования. В противном случае в залоге может оказаться только базовое шасси.

2. – «Прицепы и полуприцепы». Помним, что на прицепы должен быть отдельный ПТС и государственный номер. Проверка прицепа аналогична транспортному средству.

3. – «Машина в рейсе». Запрашивается копия путевого листа или выписка из журнала машин, допущенных к рейсу. В путевом листе проверяются: дата и наименование компании, марка машины и госномер, место отправки и данные по пробегу. Путевой лист должен быть подписан уполномоченными лицами залогодателя, проставлена печать организации и отметка о допуске авто к рейсу. Непредоставление заложенного транспорта к физическому осмотру более двух проверок подряд чаще всего означает, что техника неисправна либо продана.

4. – «Проверка автоколонны». Особенность этого мониторинга – в большом количестве транспортных средств и сложности единовременного осмотра всех единиц техники. Пошаговая технология проверки:

а) – ранним утром, до выхода транспорта, занимаем пост на проходной автобазы;

б) – под «радостные», «полные поддержки» крики водителей фиксируем в выписке со счета 01 «основные средства» / перечне имущества к залогу (первичный мониторинг) / приложении к договору залога (постмониторинг) все авто, выезжающие в рейс. Проверку работоспособности не проводим, так как неисправную технику не выпустят с базы;

в) – проверка проводится по госномерам, при возможности выборочно сверяются VIN-номера;

г) – направляемся в ремонтный цех и исключаем все машины, предлагаемые к залогу и находящиеся в этом цехе. После того как техника будет исправна, банк может вернуться к вопросу рассмотрения ее в качестве залога.

1.2.1.4. Мониторинг зданий, сооружений и земельных участков. Мониторинг зданий и сооружений

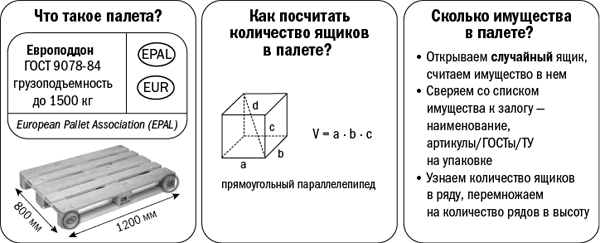

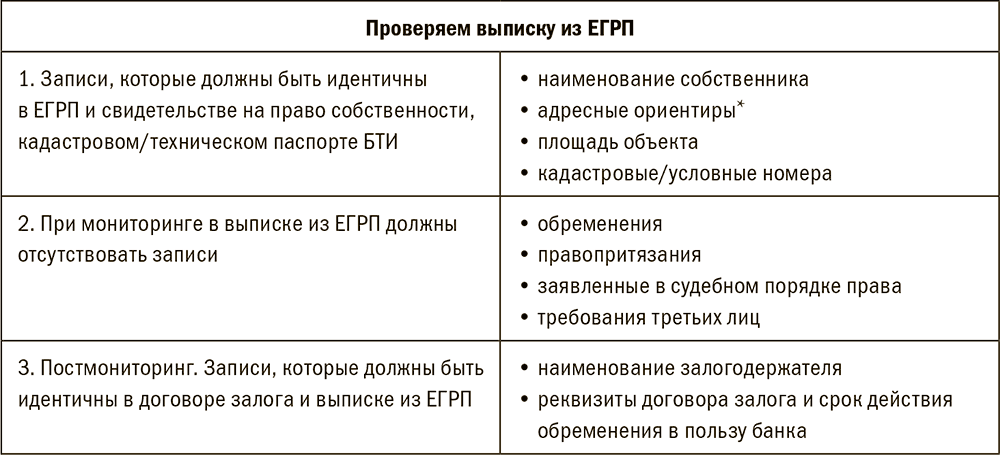

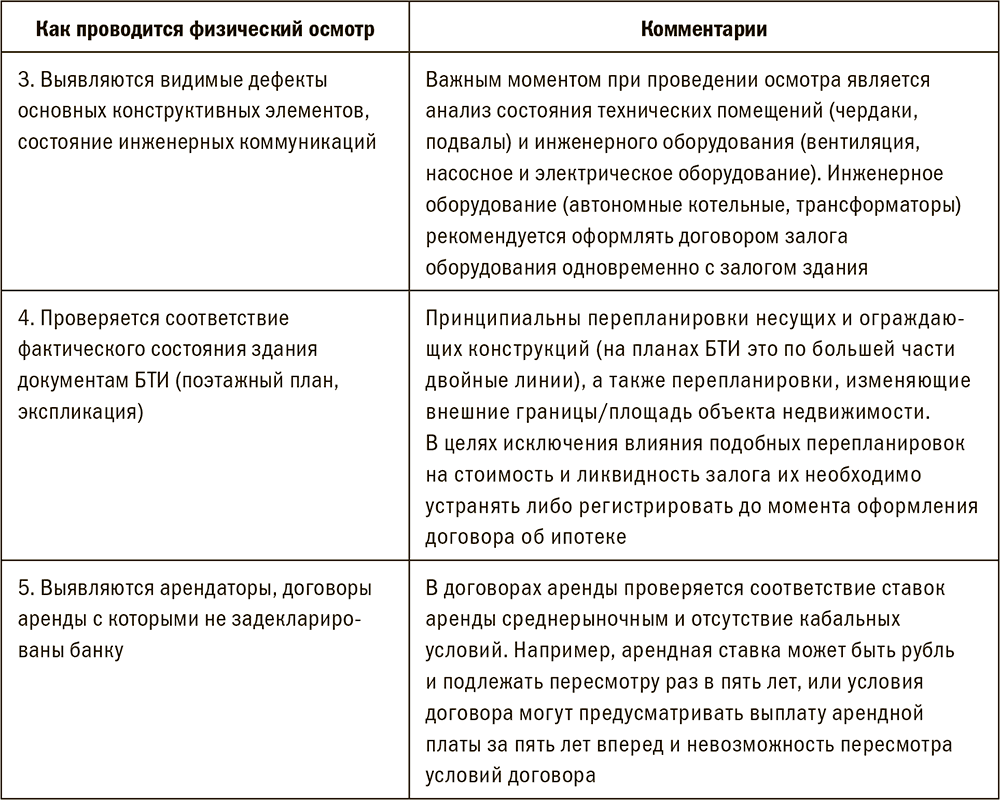

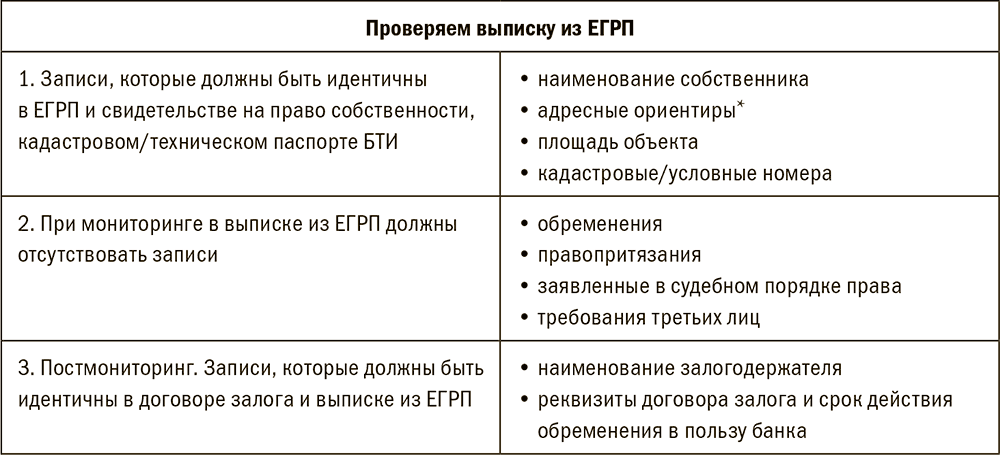

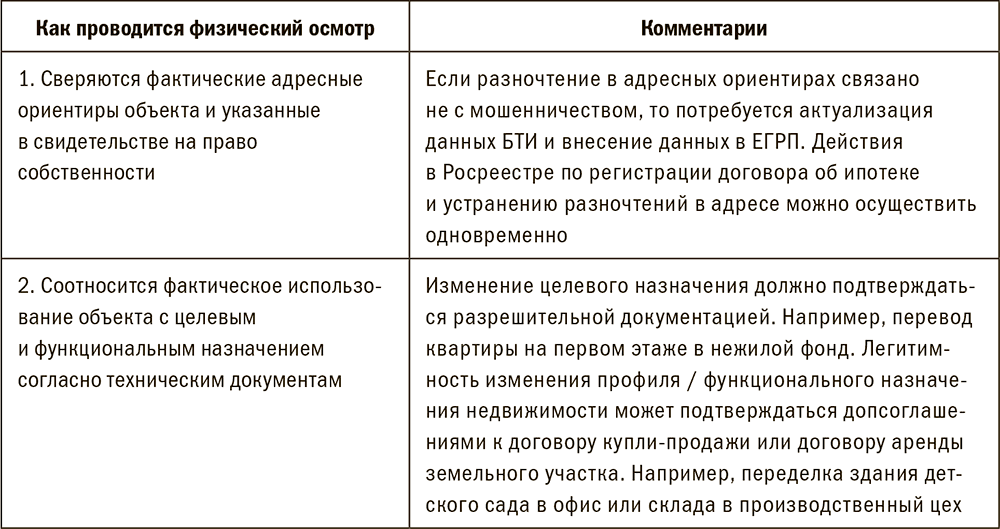

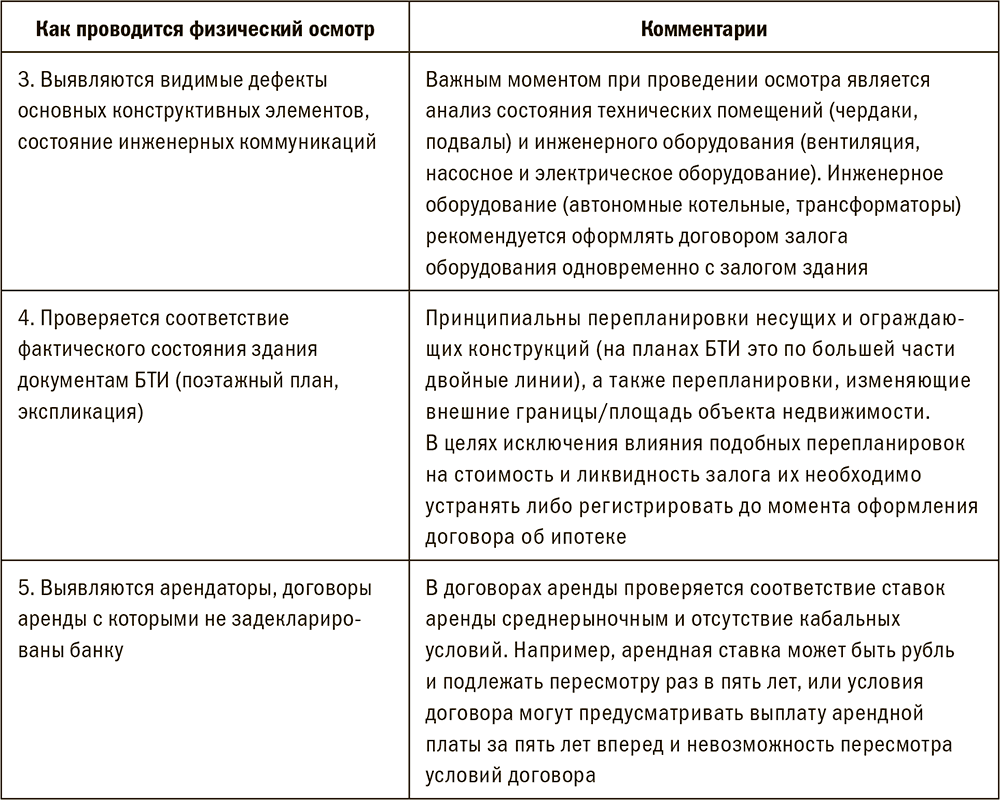

Мониторинг зданий и сооружений может проводиться в документарной форме (табл. 1.7), на основе анализа выписок из ЕГРП[17] либо посредством физических проверок (табл. 1.8). Набор документов, запрашиваемый залоговой службой у залогодателя при первичном мониторинге/постмониторинге зданий и сооружений, таков:

1. Выписка из ЕГРП на здание и земельный участок, на котором оно расположено.

2. Свидетельство о государственной регистрации права собственности (пункты 2–5 запрашиваются в виде заверенных копий).

3. Кадастровый паспорт на здание (технический паспорт БТИ либо экспликация и поэтажный план).

4. Кадастровый план земельного участка.

5. Договоры аренды (при сдаче объекта или его части в аренду третьим лица).

Табл. 1.7. Документарный мониторинг зданий и сооружений[18]

Табл. 1.8. Физический мониторинг зданий и сооружений

Практика формирования электронного залогового досье предполагает наличие фотографии залога, выполненных в ходе мониторинга. Здания, помещения и сооружения фотографируют исходя из следующих принципов:

1. Нужны ракурсы, позволяющие оценить объем, то есть фото выполняют с угла здания или помещения.

2. Фотографируют адресные ориентиры (при отсутствии на объекте – снимаем соседние здания).

3. Фото прилегающей территории и подъездных путей (инфраструктуры).

4. Инфраструктурное оборудование здания, наличие пожарной и физической охраны.

При первичном осмотре здания важен его коммерческий потенциал: «якорные» арендаторы, соотношение арендуемых и невостребованных площадей, профиль объекта и т. д.

1. Выписка из ЕГРП на здание и земельный участок, на котором оно расположено.

2. Свидетельство о государственной регистрации права собственности (пункты 2–5 запрашиваются в виде заверенных копий).

3. Кадастровый паспорт на здание (технический паспорт БТИ либо экспликация и поэтажный план).

4. Кадастровый план земельного участка.

5. Договоры аренды (при сдаче объекта или его части в аренду третьим лица).

Табл. 1.7. Документарный мониторинг зданий и сооружений[18]

Табл. 1.8. Физический мониторинг зданий и сооружений

Практика формирования электронного залогового досье предполагает наличие фотографии залога, выполненных в ходе мониторинга. Здания, помещения и сооружения фотографируют исходя из следующих принципов:

1. Нужны ракурсы, позволяющие оценить объем, то есть фото выполняют с угла здания или помещения.

2. Фотографируют адресные ориентиры (при отсутствии на объекте – снимаем соседние здания).

3. Фото прилегающей территории и подъездных путей (инфраструктуры).

4. Инфраструктурное оборудование здания, наличие пожарной и физической охраны.

При первичном осмотре здания важен его коммерческий потенциал: «якорные» арендаторы, соотношение арендуемых и невостребованных площадей, профиль объекта и т. д.

http://maps.rosreestr.ru/portalonline). В качестве вспомогательного инструментария используются спутниковые карты http://maps.yandex.ru и http://maps.google.ru. Для определения координат земельного участка и фиксации результатов визуального осмотра можно использовать фотоаппараты со встроенным модулем GPS[19]. При фотосъемке данные о координатах предмета залога автоматически записываются на съемный носитель и могут использоваться залоговой службой.

Документарный мониторинг земли аналогичен принципам, изложенным в табл. 1.7. В случае выявления[20] на земельном участке площадей, обремененных сервитутами, эти площади вычитаются из общей площади участка при расчете его стоимости. В практике бывали случаи, когда после исключения сервитутов свободная площадь земли оказывалась близкой к нулю.

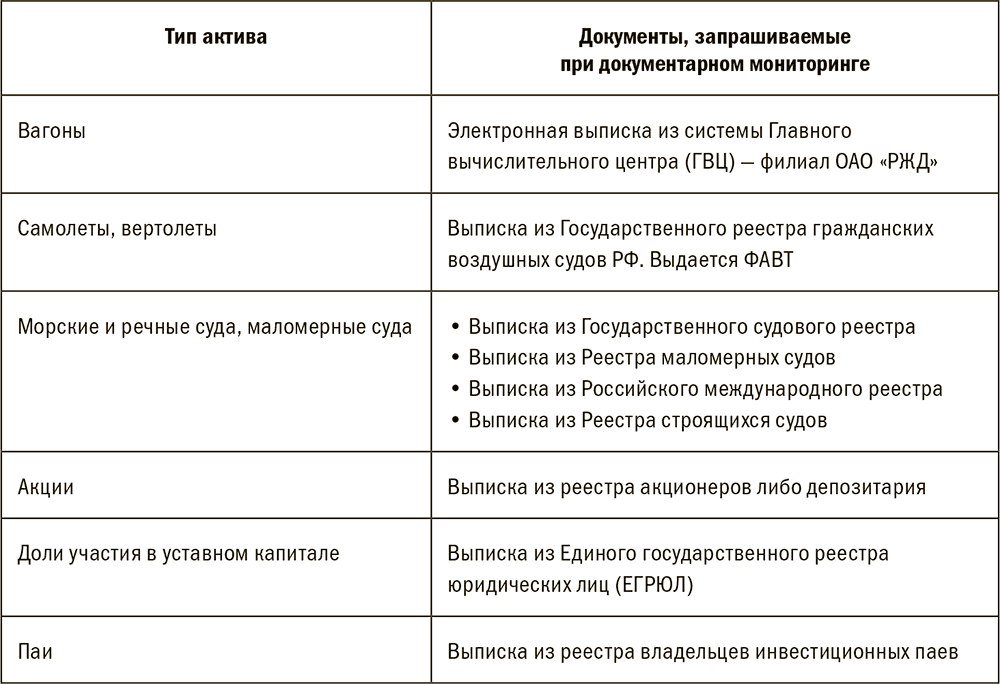

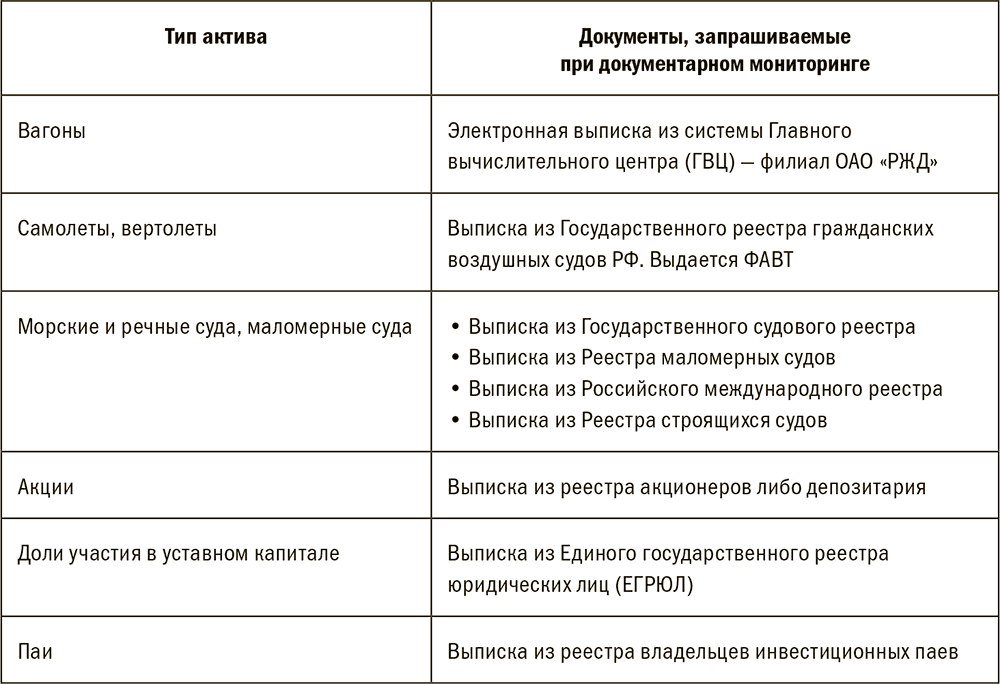

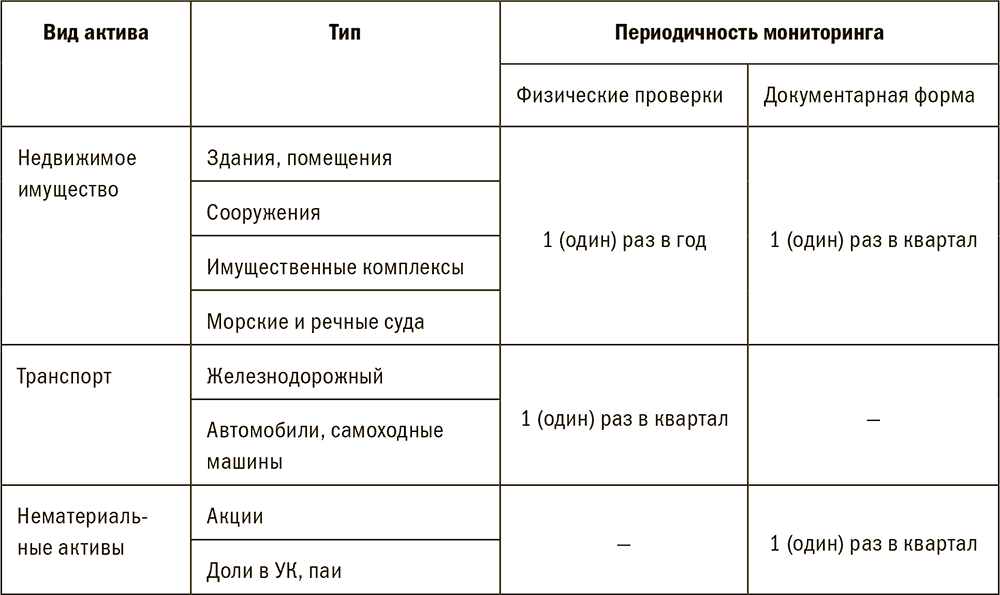

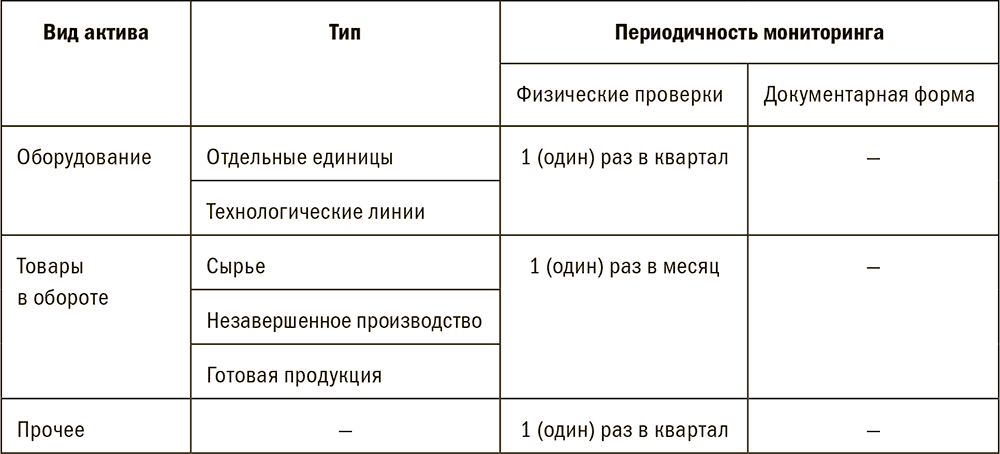

Отмечу, что технология документарного мониторинга недвижимости не является исключительной. В табл. 1.9 представлены виды залогов, документарная форма мониторинга которых является повсеместной практикой залоговых служб.

Табл. 1.9. Виды обеспечения, подлежащего документарному мониторингу

1.2.2. Общие принципы мониторинга. Техника интервьюирования при проверке залога и подписании актов мониторинга

Вышеприведенный анализ мониторинга основных типов залога не охватывал единых принципов мониторинга. В данном разделе эта нехватка информации восполняется.

1.-Физическая и пожарная охрана. Запрос у заемщика документов по физической/пожарной охране местонахождения предмета залога зачастую вызывает недоумение бизнес-подразделений и самого клиента. Справедливо полагать, что если залоговая служба провела мониторинг и зафиксировала наличие средств защиты, то прочие действия излишни. Но, как говорят залоговики, «залоговый случай – наш друг». В данном случае другом является страховой случай. Во избежание отказа страховой компании в выплате страхового возмещения рекомендуется формирование доказательной базы, подтверждающей наличие защиты залога. Запрашиваются и приобщаются к кредитному досье:

– договор на охрану с ЧОП. В случае охраны собственными силами залогодателя: выписка из штатного расписания или приказ о вступлении в должность охранников;

– договор с пожарной частью или договор на обслуживание пожарной сигнализации.

2.-Территории с особым пропускным режимом. Обеспечение надлежащего контроля со стороны банка над предметом залога складывается из нескольких составляющих:

– наличие идентификационных признаков;

– обособляемость обеспечения от имущества третьих лиц;

– беспрепятственный доступ к местонахождению залога.

Последний пункт – один из универсальных критериев при оценке целесообразности оформления имущества в залог. Рассмотрению подлежит экономическая оправданность и физическая возможность мониторинга. Экономически разумным считается расстояние до 200 км от точки присутствия банка до местонахождения залога. Проработке подлежит необходимость оформления на сотрудников залоговой службы пропусков, доверенностей и т. д. при местонахождении залога:

– на территории спецпредприятий;

– в зоне таможенного терминала, морского или речного порта.

Срок действия выдаваемых разрешений должен превышать срок испрашиваемого кредитного продукта. При местонахождении обеспечения, например в зонах «закрытых» городов и военных объектов, залоговой службой настоятельно не рекомендуется оформление имущества в залог. В моей практике был прецедент, когда управляющий филиалом искренне не понимал, почему принято отрицательное решение по залогу оборудования, производящего кирпич, находящегося на территории ФСИН.

3.-Особые условия хранения. Имущество, требующее соблюдения особых условий хранения (холодильники, камеры газации и т. д.), например продукты питания глубокой или легкой заморозки, принимается в залог при условии дополнительного страхования рисков, связанных с гибелью, повреждением или утратой имущества, требующего соблюдения температурного режима при хранении.

А. Нанесение знаков банка, свидетельствующих о залоге. В качестве знаков используются:

– таблички с реквизитами банка и надписью «имущество в залоге», напечатанные типографским способом на самоклеящейся основе. Маркировка подходит для имущества, находящегося не в агрессивной среде;

– клейма, выполняемые методом вдавливания на быстросохнущей пасте, с необходимой информацией об обременении. Подходит для маркировки залога, работающего в агрессивной среде.

Б. Самостоятельное изготовление залогодателем шильдов на основе данных техпаспортов. Шильд изготавливается из металлического легкосплавного материала и крепится холодной сваркой.

В. Присвоение залогодателем «условных номеров». Оригинал приказа о присвоении «условных номеров» передается в банк.

Безусловно, любые идентификационные знаки залогодатель может уничтожить. В конечном счете имущество можно демонтировать и перевезти. Универсального метода, позволяющего железобетонно гарантировать обращение взыскания, нет. Вместе с тем использование указанных методов вкупе с фотофиксацией и актами мониторинга позволяет сформировать надлежащую доказательную базу для судебного разбирательства.

Процедура мониторинга залога включает постоянный сбор информации о залогодателе и об обеспечении путем интервьюирования лиц, присутствующих при проверке. Приведу практические кейсы, которыми может пользоваться залоговик.

1. – «Ловлю на слове».

Задача – выявить повторный залог в других банках. Используя нижеуказанные фразы, провоцируем представителя залогодателя на раскрытие информации.

Примеры:

• Кроме нас, вас, наверное, никто так не мучает при проверках, да?

• Вы, наверное, уже от нас устали. Представляете, вас кто-то еще, кроме нас, так будет проверять.

• Другие банки, наверное, при проверке ничего не смотрят, только мы. Да?

В случае если по выписке из книги залогов есть другие залогодержатели, после данных фраз уточняем, что за банки проверяют имущество.

2.-Know your client (KYC).

Проводя проверку залога, обращаем внимание на «деловую активность» в компании: есть ли товарооборот, работает ли производство, получают ли зарплату сотрудники. Как общаются с вами сотрудники залогодателя – нет ли апатии, равнодушия (это может быть признаком негативных событий в компании).

Примеры:

• Как ваши дела, как трудитесь? (вопрос представителю залогодателя непосредственно во время осмотра залога).

• Как дела в компании? Зарплату платят? (в неформальном разговоре).

• Какой товар покупают чаще, что не продается? (при осмотре ТМЦ).

3.-Внимание на детали.

– Разберитесь с особенностями. Вопросы представителям залогодателя:

1) – как вы проводите пересчет и учет имущества на складе/площадке?

2) – пересчитайте имущество при мне, пожалуйста;

3) – есть ли у вас журнал прихода-расхода товара (книга складского учета), ежедневный съем товарных остатков?

– Документы на столе.

Во время посещения офиса залогодателя обращайте внимание на то, какие документы подготавливают сотрудники, что на экранах компьютеров.

В бухгалтерии залогодателя обратите внимание на корешки папок с названиями других банков – так можно выявить повторный залог.

1.-Физическая и пожарная охрана. Запрос у заемщика документов по физической/пожарной охране местонахождения предмета залога зачастую вызывает недоумение бизнес-подразделений и самого клиента. Справедливо полагать, что если залоговая служба провела мониторинг и зафиксировала наличие средств защиты, то прочие действия излишни. Но, как говорят залоговики, «залоговый случай – наш друг». В данном случае другом является страховой случай. Во избежание отказа страховой компании в выплате страхового возмещения рекомендуется формирование доказательной базы, подтверждающей наличие защиты залога. Запрашиваются и приобщаются к кредитному досье:

– договор на охрану с ЧОП. В случае охраны собственными силами залогодателя: выписка из штатного расписания или приказ о вступлении в должность охранников;

– договор с пожарной частью или договор на обслуживание пожарной сигнализации.

2.-Территории с особым пропускным режимом. Обеспечение надлежащего контроля со стороны банка над предметом залога складывается из нескольких составляющих:

– наличие идентификационных признаков;

– обособляемость обеспечения от имущества третьих лиц;

– беспрепятственный доступ к местонахождению залога.

Последний пункт – один из универсальных критериев при оценке целесообразности оформления имущества в залог. Рассмотрению подлежит экономическая оправданность и физическая возможность мониторинга. Экономически разумным считается расстояние до 200 км от точки присутствия банка до местонахождения залога. Проработке подлежит необходимость оформления на сотрудников залоговой службы пропусков, доверенностей и т. д. при местонахождении залога:

– на территории спецпредприятий;

– в зоне таможенного терминала, морского или речного порта.

Срок действия выдаваемых разрешений должен превышать срок испрашиваемого кредитного продукта. При местонахождении обеспечения, например в зонах «закрытых» городов и военных объектов, залоговой службой настоятельно не рекомендуется оформление имущества в залог. В моей практике был прецедент, когда управляющий филиалом искренне не понимал, почему принято отрицательное решение по залогу оборудования, производящего кирпич, находящегося на территории ФСИН.

3.-Особые условия хранения. Имущество, требующее соблюдения особых условий хранения (холодильники, камеры газации и т. д.), например продукты питания глубокой или легкой заморозки, принимается в залог при условии дополнительного страхования рисков, связанных с гибелью, повреждением или утратой имущества, требующего соблюдения температурного режима при хранении.

4.-Отсутствие идентификационных признаков. Что делать, если идентификационные признаки на имуществе отсутствуют? Правильный ответ – не брать в залог. В случае частичной идентификации или наличия недостаточного количества родовых признаков возможны следующие варианты:Общие правила AntiFraud

1. Проводя проверку залога, не следуйте предлагаемой залогодателем схеме действий. Меняйте алгоритм.

2. Проверьте реальность адресных ориентиров по прибытии на место проверки залога.

3. Подтвердите полномочия лиц, подписывающих акт проверки.

А. Нанесение знаков банка, свидетельствующих о залоге. В качестве знаков используются:

– таблички с реквизитами банка и надписью «имущество в залоге», напечатанные типографским способом на самоклеящейся основе. Маркировка подходит для имущества, находящегося не в агрессивной среде;

– клейма, выполняемые методом вдавливания на быстросохнущей пасте, с необходимой информацией об обременении. Подходит для маркировки залога, работающего в агрессивной среде.

Б. Самостоятельное изготовление залогодателем шильдов на основе данных техпаспортов. Шильд изготавливается из металлического легкосплавного материала и крепится холодной сваркой.

В. Присвоение залогодателем «условных номеров». Оригинал приказа о присвоении «условных номеров» передается в банк.

Безусловно, любые идентификационные знаки залогодатель может уничтожить. В конечном счете имущество можно демонтировать и перевезти. Универсального метода, позволяющего железобетонно гарантировать обращение взыскания, нет. Вместе с тем использование указанных методов вкупе с фотофиксацией и актами мониторинга позволяет сформировать надлежащую доказательную базу для судебного разбирательства.

Процедура мониторинга залога включает постоянный сбор информации о залогодателе и об обеспечении путем интервьюирования лиц, присутствующих при проверке. Приведу практические кейсы, которыми может пользоваться залоговик.

1. – «Ловлю на слове».

Задача – выявить повторный залог в других банках. Используя нижеуказанные фразы, провоцируем представителя залогодателя на раскрытие информации.

Примеры:

• Кроме нас, вас, наверное, никто так не мучает при проверках, да?

• Вы, наверное, уже от нас устали. Представляете, вас кто-то еще, кроме нас, так будет проверять.

• Другие банки, наверное, при проверке ничего не смотрят, только мы. Да?

В случае если по выписке из книги залогов есть другие залогодержатели, после данных фраз уточняем, что за банки проверяют имущество.

2.-Know your client (KYC).

Проводя проверку залога, обращаем внимание на «деловую активность» в компании: есть ли товарооборот, работает ли производство, получают ли зарплату сотрудники. Как общаются с вами сотрудники залогодателя – нет ли апатии, равнодушия (это может быть признаком негативных событий в компании).

Примеры:

• Как ваши дела, как трудитесь? (вопрос представителю залогодателя непосредственно во время осмотра залога).

• Как дела в компании? Зарплату платят? (в неформальном разговоре).

• Какой товар покупают чаще, что не продается? (при осмотре ТМЦ).

3.-Внимание на детали.

– Разберитесь с особенностями. Вопросы представителям залогодателя:

1) – как вы проводите пересчет и учет имущества на складе/площадке?

2) – пересчитайте имущество при мне, пожалуйста;

3) – есть ли у вас журнал прихода-расхода товара (книга складского учета), ежедневный съем товарных остатков?

– Документы на столе.

Во время посещения офиса залогодателя обращайте внимание на то, какие документы подготавливают сотрудники, что на экранах компьютеров.

В бухгалтерии залогодателя обратите внимание на корешки папок с названиями других банков – так можно выявить повторный залог.

1.2.3. Организация системы контроля обеспечения в банке

Платформой для организации работ по мониторингу залогов являются данные кредитного портфеля. Это свод информации, генерируемой на основе кредитного досье. Включает сведения о заемщике, условиях кредитного продукта, движении денежных средств по счету. В целях полноты описания начнем с неавтоматизированного портфеля. В этом случае база кредитного портфеля ведется кредитным подразделением в Excel или Access. Задача залоговой службы – организовать ежемесячную передачу данных кредитного портфеля для формирования залогового портфеля.

Структурирование залогового портфеля

Полученная залоговым подразделением база по кредитному портфелю дополняется сведениями по залогу. Возможная форма залогового портфеля при ведении его в неавтоматизированном режиме указана в . Нормативные документы залоговой службы на этой стадии должны содержать:

• описание технологии мониторинга в зависимости от типа обеспечения;

• перечни документов, предоставляемых залогодателем для целей мониторинга залога, с указанием формы заверения;

• пошаговое описание действий подразделений банка при негативных сценариях мониторинга (отказ залогодателя от подписи, недостача, изменение местонахождения и т. д.);

• формы актов мониторинга и требования к документам, предоставляемым при мониторинге (справка об отсутствии обременений, складская справка, выписка из книги залогов).

Информация для залогового портфеля базируется на залоговом досье. Есть практика ведения залогового досье исключительно залоговой службой. В ряде банков в целях уменьшения центров ответственности залоговое и кредитное досье объединяются и ведутся кредитным блоком. Для обеспечения скорости обработки заявок залоговой службой параллельно организуется электронное залоговое досье. Состав документов, формирующих залоговое досье, приведен в . Машинную обработку документов для электронного залогового досье организуют на поточной основе. Предусматривают возможность индексации/маркировки разделов досье, что позволяет автоматически распределять сканируемые документы по заданным блокам[21].

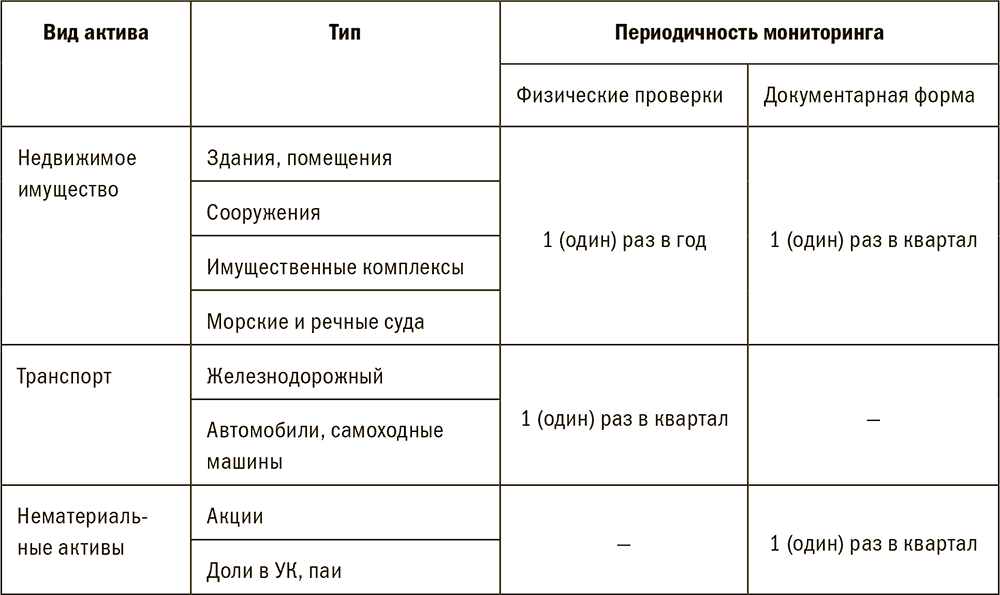

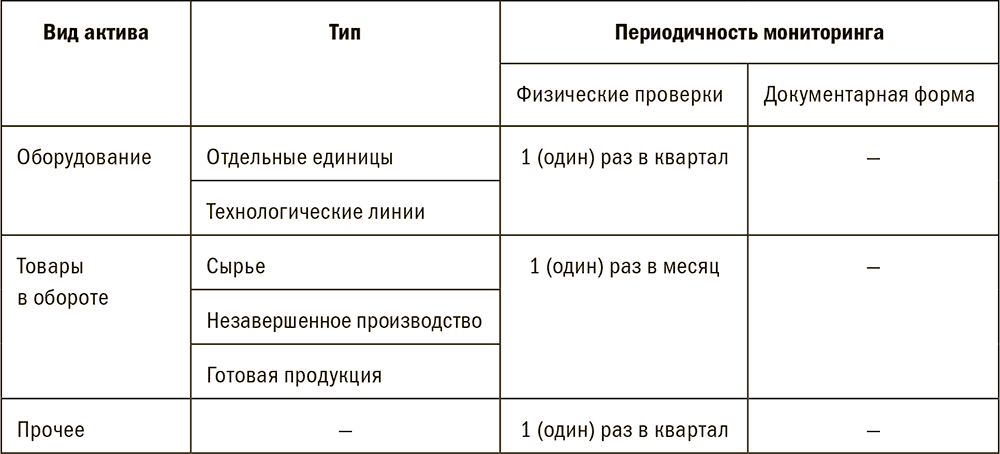

В нормативных документах утверждается периодичность физического и документарного мониторинга, а также формат представления графика проверок и отчета об их выполнении. Периодичность проверок базируется на требовании Положения № 254-П ЦБ РФ о ежеквартальной переоценке залога. Типовая периодичность мониторинга залогов представлена в табл. 1.10. В залоговый портфель вводятся триггеры: вид программы кредитования «Корп»/«МиСБ»[22], «периодичность мониторинга», «дата последней проверки». Это позволяет формировать выборки для составления графика ежемесячных проверок. Форма графика мониторинга и отчета о его выполнении представлена в . Триггер «филиал» позволяет делать выборку данных по региональным точкам присутствия банка. Консолидированные результаты ежемесячного мониторинга в форме служебной записки выносятся на кредитный комитет или уполномоченное лицо банка.

Табл. 1.10. Периодичность мониторинга залогов

Далее залоговой службой формируется реестр контактов залогодателей, формат представления приведен в . Контактная информация для реестра запрашивается у клиентского/кредитного подразделения. Для удобства поиска ответственного за заемщика клиентского менеджера используется триггер «Корп.»/«МиСБ».

• описание технологии мониторинга в зависимости от типа обеспечения;

• перечни документов, предоставляемых залогодателем для целей мониторинга залога, с указанием формы заверения;

• пошаговое описание действий подразделений банка при негативных сценариях мониторинга (отказ залогодателя от подписи, недостача, изменение местонахождения и т. д.);

• формы актов мониторинга и требования к документам, предоставляемым при мониторинге (справка об отсутствии обременений, складская справка, выписка из книги залогов).

Информация для залогового портфеля базируется на залоговом досье. Есть практика ведения залогового досье исключительно залоговой службой. В ряде банков в целях уменьшения центров ответственности залоговое и кредитное досье объединяются и ведутся кредитным блоком. Для обеспечения скорости обработки заявок залоговой службой параллельно организуется электронное залоговое досье. Состав документов, формирующих залоговое досье, приведен в . Машинную обработку документов для электронного залогового досье организуют на поточной основе. Предусматривают возможность индексации/маркировки разделов досье, что позволяет автоматически распределять сканируемые документы по заданным блокам[21].

В нормативных документах утверждается периодичность физического и документарного мониторинга, а также формат представления графика проверок и отчета об их выполнении. Периодичность проверок базируется на требовании Положения № 254-П ЦБ РФ о ежеквартальной переоценке залога. Типовая периодичность мониторинга залогов представлена в табл. 1.10. В залоговый портфель вводятся триггеры: вид программы кредитования «Корп»/«МиСБ»[22], «периодичность мониторинга», «дата последней проверки». Это позволяет формировать выборки для составления графика ежемесячных проверок. Форма графика мониторинга и отчета о его выполнении представлена в . Триггер «филиал» позволяет делать выборку данных по региональным точкам присутствия банка. Консолидированные результаты ежемесячного мониторинга в форме служебной записки выносятся на кредитный комитет или уполномоченное лицо банка.

Табл. 1.10. Периодичность мониторинга залогов

Далее залоговой службой формируется реестр контактов залогодателей, формат представления приведен в . Контактная информация для реестра запрашивается у клиентского/кредитного подразделения. Для удобства поиска ответственного за заемщика клиентского менеджера используется триггер «Корп.»/«МиСБ».

Автоматизация залогового портфеля на примере программного комплекса АБС ЦФТ-Банк

Следующим этапом развития системы контроля залогов в банке является автоматизация залогового портфеля. В моей работе использовалась АБС ЦФТ-Банк[23], поэтому дальнейшее описание приведено на основе практики работы с данным программным обеспечением.