Страница:

● Он учитывает все важнейшие аспекты деятельности компании. Можно сказать, он вбирает в себя все показатели системы BSC. Однако в отличие от последней критерий стоимости оценивает реальное влияние каждого показателя на долгосрочные финансовые результаты деятельности компании и присваивает им веса в строгой зависимости от этого влияния.

Важное преимущество стоимостного подхода заключается еще и в том, что стоимость – измеримый показатель. В конечном итоге, именно

Ключевые вопросы оценки стоимости

Пентаграмма стоимости V-RATIO

Еще один аспект эффективности управления: стоимость компании и стоимость рынка

Причины роста внимания к управлению стоимостью в последнее время

Управление стоимостью в условиях кризиса

Важное преимущество стоимостного подхода заключается еще и в том, что стоимость – измеримый показатель. В конечном итоге, именно

ОЦЕНКА СТОИМОСТИ КОМПАНИИ В РАЗНЫЕ МОМЕНТЫ ВРЕМЕНИ ПОЗВОЛЯЕТ СДЕЛАТЬ ВЕРНЫЙ ВЫВОД ОБ УСПЕШНОСТИ УПРАВЛЕНИЯ ЕЮ.В условиях, когда стоимость компании становится критерием принятия решений, достоверность самой оценки приобретает особое значение. Как выполняется такая оценка и каких подводных камней следует опасаться, занимаясь столь ответственным делом?

Ключевые вопросы оценки стоимости

В оценке стоимости компании, как и любого другого актива, существует огромное количество тонкостей и нюансов, интересных, правда, в основном специалистам. Некоторые из них освещены нами в главе, посвященной моделированию и оценке стоимости. Для руководителей и собственников компаний важнее сконцентрировать внимание на вопросах принципиальной важности. Таких вопросов всего два: вид стоимости и способ ее измерения.

Вид стоимости. Прежде чем что-то оценивать, необходимо четко определить, что конкретно будет оцениваться. Казалось бы, совершенно очевидное соображение, но когда речь заходит об оценке стоимости, оно, к сожалению, часто ускользает из поля зрения.

В конечном итоге, поскольку обсуждаемая цель оценки – улучшение управления компанией в долгосрочной перспективе, из всего многообразия видов стоимости, должна оцениваться внутренняя стоимость компании для существующего собственника.

В международном понятийном аппарате есть два термина, наиболее близких этому определению стоимости. Каждый из них подчеркивает одну из важнейших сторон.

Equity value – стоимость собственного капитала. В данном случае рассматривается стоимость компании не для всех поставщиков капитала (кредиторов и собственников), а только для собственников. Это очень важный момент, так как хотя стоимость компании почти не зависит от структуры капитала, наличие большой стоимости совсем не означает, что именно собственники будут основными получателями выгод, приносимых компанией. Вполне может оказаться, что казалось бы, весьма эффективно действующая компания работает только на то, чтобы оплатить кредиты, в то время как собственнику не достается почти ничего. К сожалению, с подобной ситуацией в нашей консалтинговой практике нам доводилось сталкиваться неоднократно.

Intrinsic value – внутренняя стоимость. Стоимость для существующего собственника, оцененная как сумма его ожидаемых выгод (противопоставляется рыночной стоимости, определяемой курсом акций или спросом на данный актив со стороны потенциальных покупателей). Большинство специалистов считают научно доказанным, что фондовые рынки в долгосрочном периоде более или менее точно отражают внутреннюю стоимость компаний[19]. Однако в каждый конкретный период ориентироваться на рыночную стоимость при принятии управленческих решений опасно: ее отклонения от внутренней стоимости могут быть непредсказуемо большими. Одной из важнейших причин этого является то, что «рынок капитала слишком нацелен на краткосрочные показатели и испытывает недостаток информации, необходимой для верной оценки стоимости»[20]. Поэтому лучшие публичные компании, внимательно наблюдая за своими котировками, тем не менее, разрабатывают и используют сложные системы оценки и непрерывной переоценки внутренней стоимости.

Способ измерения. Убедившись, что вид стоимости определен правильно, необходимо решить, как будет измеряться ее величина. В практике оценки обычно используют три подхода, в рамках которых существует большое количество методов.

Затратный подход отталкивается от допущения, что актив не может стоить дороже, чем затраты на создание «второго такого же». При оценке стоимости компаний использование этого подхода имеет существенные ограничения. Например, строительство сырного завода на Украине может обойтись не слишком дорого, только откуда он будет брать молоко для переработки, и куда будет девать готовую продукцию? Оборудование для производства дефицитного в России ПВХ стоит относительно недорого, однако откуда взять еще более дефицитный этилен, чтобы загрузить его работой? Как видно из этих примеров, все не так просто. Неудивительно, что сырные заводы на Украине и комбинаты по производству ПВХ в России стоят намного дороже, чем земля и размещенные на ней цеха и оборудование. Конечно, можно попытаться учесть также и затраты на получение доступа к дефицитному сырью, на создание сильных брендов, завоевание торговых сетей. Однако надежных способов осуществления таких оценок пока не существует, и чем больше факторов, дополняющих «железо», мы пытаемся рассматривать в рамках затратного подхода, там больше наша деятельность превращается в гадание на кофейной гуще.

Вот один из красноречивых примеров.

Сравнительный подход основан на тезисе, что стоимость рассматриваемого актива должна быть примерно равна стоимости его аналогов на свободном рынке. При оценке компаний этот подход значительно более популярен, чем затратный[21]. В частности, на его основе построен целый набор методов, использующих различные мультипликаторы.

Например, наблюдая за публичными компаниями, аналогичными оцениваемой, мы можем обнаружить, что на протяжении нескольких последних лет их стоимость в среднем кратна, скажем, 10-кратной годовой прибыли, или пяти годовым EBITDA, или годовому объему продаж. Это важная информация, указывающая на ориентировочный диапазон вероятных значений стоимости рассматриваемой компании, которые могут быть получены при ее оценке фондовым рынком. Однако полученное значение может не учитывать важные особенности оцениваемой компании (фондовый рынок вообще не склонен глубоко разбираться в бизнес-моделях котируемых предприятий – исключения делаются только для самых крупных и популярных у участников торгов предприятий). В результате оценка предприятий может оказаться как существенно завышенной, так и заниженной. Самое главное – она не будет отражать стоимость компании для существующего собственника.

Неприспособленность к отражению стоимости компании именно для существующего собственника является значимым препятствием, сужающим возможности применения сравнительных методов при оценке стоимости компании в интересах управления.

Наконец, третьим подходом к оценке стоимости является доходный подход. Согласно этому подходу, стоимость бизнеса напрямую определяется ожидаемыми денежными потоками от его деятельности. Предполагается, что инвестор не заплатит за бизнес больше, чем (с учетом требуемой доходности инвестиций) сможет в будущем получить от бизнеса.

Фактически только этот подход основан на предметном изучении объемов и источников ожидаемых выгод собственника – основы, формирующей стоимость. Наиболее последовательно и полно эту задачу в рамках доходного подхода решает метод дисконтированных денежных потоков (DCF)[22].

В основе метода DCF – тщательный постатейный прогноз притоков и оттоков денежных средств компании с последующим дисконтированием чистой разницы (свободных денежных потоков). Естественно, никакой прогноз не способен быть абсолютно точным и стоимость, полученная методом DCF (впрочем, как и всеми другими), как правило, представляет собой наиболее вероятное значение стоимости.

В конечном итоге, главным достоинством доходного подхода является то, что он не имеет фундаментальных препятствий для использования в интересах оценки внутренней стоимости для существующего собственника.

На практике при оценке стоимости компании в интересах управления метод DCF используется в качестве основного, а затратный и сравнительный подходы со всеми необходимыми предосторожностями – в качестве вспомогательных.

Вид стоимости. Прежде чем что-то оценивать, необходимо четко определить, что конкретно будет оцениваться. Казалось бы, совершенно очевидное соображение, но когда речь заходит об оценке стоимости, оно, к сожалению, часто ускользает из поля зрения.

Однажды на представительной конференции руководитель довольно крупной российской компании иронизировал: как можно всерьез относиться к стоимости, если ее значение изменяется в зависимости от даты оценки? Один из последовавших вопросов вверг выступающего в полный ступор своей кажущейся иррациональностью. Этот вопрос звучал так: «Как вы относитесь к тому, что стоимость актива может быть неодинакова не только в разные моменты времени, но и в один и тот же момент?»Абсурдность такой постановки вопроса – кажущаяся. Как уже отмечалось, стоимость в один и тот же момент времени почти всегда неодинакова (случайно как раз совпадение) для разных собственников и для разных вариантов использования. Это объясняется тем, что различные собственники (например, существующий и потенциальный) могут иметь различные возможности по извлечению стоимости из данного актива. Например, транснациональная компания, поглотив отдельное предприятие, может намного быстрее провести его техническое перевооружение, повысить его эффективность на основе своих организационных технологий и т. п. В то же время, даже для одного собственника объем будущих выгод может быть неодинаков в зависимости от способа использования актива. Скажем, владелец десятка полуподвальных помещений в крупном городе может серьезно задуматься о том, что лучше: разместить в них сеть компьютерных клубов или сеть прачечных, а владелец промышленного холдинга – о том, выгоднее ли оставить все как есть, или разделить бизнес, продав некоторые части заинтересованным покупателям?

В конечном итоге, поскольку обсуждаемая цель оценки – улучшение управления компанией в долгосрочной перспективе, из всего многообразия видов стоимости, должна оцениваться внутренняя стоимость компании для существующего собственника.

В международном понятийном аппарате есть два термина, наиболее близких этому определению стоимости. Каждый из них подчеркивает одну из важнейших сторон.

Equity value – стоимость собственного капитала. В данном случае рассматривается стоимость компании не для всех поставщиков капитала (кредиторов и собственников), а только для собственников. Это очень важный момент, так как хотя стоимость компании почти не зависит от структуры капитала, наличие большой стоимости совсем не означает, что именно собственники будут основными получателями выгод, приносимых компанией. Вполне может оказаться, что казалось бы, весьма эффективно действующая компания работает только на то, чтобы оплатить кредиты, в то время как собственнику не достается почти ничего. К сожалению, с подобной ситуацией в нашей консалтинговой практике нам доводилось сталкиваться неоднократно.

Intrinsic value – внутренняя стоимость. Стоимость для существующего собственника, оцененная как сумма его ожидаемых выгод (противопоставляется рыночной стоимости, определяемой курсом акций или спросом на данный актив со стороны потенциальных покупателей). Большинство специалистов считают научно доказанным, что фондовые рынки в долгосрочном периоде более или менее точно отражают внутреннюю стоимость компаний[19]. Однако в каждый конкретный период ориентироваться на рыночную стоимость при принятии управленческих решений опасно: ее отклонения от внутренней стоимости могут быть непредсказуемо большими. Одной из важнейших причин этого является то, что «рынок капитала слишком нацелен на краткосрочные показатели и испытывает недостаток информации, необходимой для верной оценки стоимости»[20]. Поэтому лучшие публичные компании, внимательно наблюдая за своими котировками, тем не менее, разрабатывают и используют сложные системы оценки и непрерывной переоценки внутренней стоимости.

Способ измерения. Убедившись, что вид стоимости определен правильно, необходимо решить, как будет измеряться ее величина. В практике оценки обычно используют три подхода, в рамках которых существует большое количество методов.

Затратный подход отталкивается от допущения, что актив не может стоить дороже, чем затраты на создание «второго такого же». При оценке стоимости компаний использование этого подхода имеет существенные ограничения. Например, строительство сырного завода на Украине может обойтись не слишком дорого, только откуда он будет брать молоко для переработки, и куда будет девать готовую продукцию? Оборудование для производства дефицитного в России ПВХ стоит относительно недорого, однако откуда взять еще более дефицитный этилен, чтобы загрузить его работой? Как видно из этих примеров, все не так просто. Неудивительно, что сырные заводы на Украине и комбинаты по производству ПВХ в России стоят намного дороже, чем земля и размещенные на ней цеха и оборудование. Конечно, можно попытаться учесть также и затраты на получение доступа к дефицитному сырью, на создание сильных брендов, завоевание торговых сетей. Однако надежных способов осуществления таких оценок пока не существует, и чем больше факторов, дополняющих «железо», мы пытаемся рассматривать в рамках затратного подхода, там больше наша деятельность превращается в гадание на кофейной гуще.

Вот один из красноречивых примеров.

Везде в мире производство и продажа бутилированной питьевой воды – исключительно выгодное дело. Вода (с большей или меньшей степенью очистки) берется из-под крана, оборудование для розлива стоит недорого, спрос растет в обозримой перспективе. Не случайно на рубеже веков целая группа претендентов на высокие доходы ринулась осваивать этот новый для России рынок. Однако где они теперь? Arctic? Artezi? «Заповедник»? Все эти проекты потерпели неудачу. Относительно высоких показателей удалось добиться только «Архызу». Если бы мы сегодня взялись оценивать стоимость последнего затратным методом, то к стоимости всего необходимого для того, чтобы повторить его успех, нам следовало бы добавить самую малость – поправку на вероятность этого успеха. Причем именно в современных условиях, т. е. когда рынок почти устоялся и места под солнцем распределились между существующими брендами. Приходится признать, что дать хоть в какой-то степени достоверную оценку вероятности успеха «второго такого же» проекта в реальных условиях, существующих на момент оценки, практически невозможно.В конечном итоге отсутствие возможности принимать во внимание многие существенные факторы, определяющие успех компании, оказывается важным фундаментальным препятствием, ограничивающим применимость затратного подхода для оценки компании как работающего бизнеса.

Сравнительный подход основан на тезисе, что стоимость рассматриваемого актива должна быть примерно равна стоимости его аналогов на свободном рынке. При оценке компаний этот подход значительно более популярен, чем затратный[21]. В частности, на его основе построен целый набор методов, использующих различные мультипликаторы.

Например, наблюдая за публичными компаниями, аналогичными оцениваемой, мы можем обнаружить, что на протяжении нескольких последних лет их стоимость в среднем кратна, скажем, 10-кратной годовой прибыли, или пяти годовым EBITDA, или годовому объему продаж. Это важная информация, указывающая на ориентировочный диапазон вероятных значений стоимости рассматриваемой компании, которые могут быть получены при ее оценке фондовым рынком. Однако полученное значение может не учитывать важные особенности оцениваемой компании (фондовый рынок вообще не склонен глубоко разбираться в бизнес-моделях котируемых предприятий – исключения делаются только для самых крупных и популярных у участников торгов предприятий). В результате оценка предприятий может оказаться как существенно завышенной, так и заниженной. Самое главное – она не будет отражать стоимость компании для существующего собственника.

Неприспособленность к отражению стоимости компании именно для существующего собственника является значимым препятствием, сужающим возможности применения сравнительных методов при оценке стоимости компании в интересах управления.

Наконец, третьим подходом к оценке стоимости является доходный подход. Согласно этому подходу, стоимость бизнеса напрямую определяется ожидаемыми денежными потоками от его деятельности. Предполагается, что инвестор не заплатит за бизнес больше, чем (с учетом требуемой доходности инвестиций) сможет в будущем получить от бизнеса.

Фактически только этот подход основан на предметном изучении объемов и источников ожидаемых выгод собственника – основы, формирующей стоимость. Наиболее последовательно и полно эту задачу в рамках доходного подхода решает метод дисконтированных денежных потоков (DCF)[22].

В основе метода DCF – тщательный постатейный прогноз притоков и оттоков денежных средств компании с последующим дисконтированием чистой разницы (свободных денежных потоков). Естественно, никакой прогноз не способен быть абсолютно точным и стоимость, полученная методом DCF (впрочем, как и всеми другими), как правило, представляет собой наиболее вероятное значение стоимости.

ОЦЕНКА СТОИМОСТИ ВСЕГДА ПРИБЛИЗИТЕЛЬНА,НО ЛУЧШЕ БЫТЬ ПРИБЛИЗИТЕЛЬНО ПРАВЫМ, ЧЕМ АБСОЛЮТНО ОШИБАТЬСЯ.К тому же прогнозирование DCF позволяет выделить важнейшие факторы стоимости. Соответственно, открывается возможность рационально определить, повышению качества прогноза каких именно параметров следует уделить особое внимание, поведение каких статей необходимо взять под особый контроль.

В конечном итоге, главным достоинством доходного подхода является то, что он не имеет фундаментальных препятствий для использования в интересах оценки внутренней стоимости для существующего собственника.

На практике при оценке стоимости компании в интересах управления метод DCF используется в качестве основного, а затратный и сравнительный подходы со всеми необходимыми предосторожностями – в качестве вспомогательных.

Пентаграмма стоимости V-RATIO

Можно предположить, что многообразия видов стоимости и подходов к их оценке не существовало, если бы в определенных условиях они не приносили какой-то пользы. Так оно и есть.

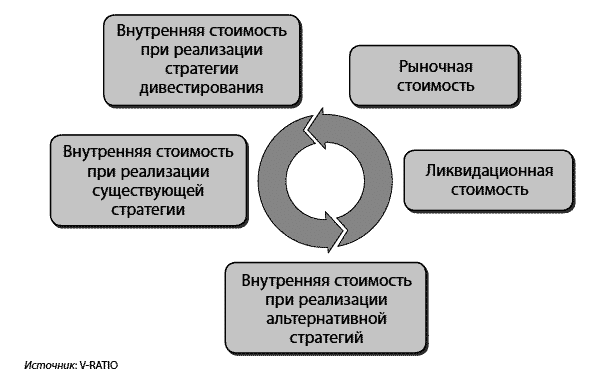

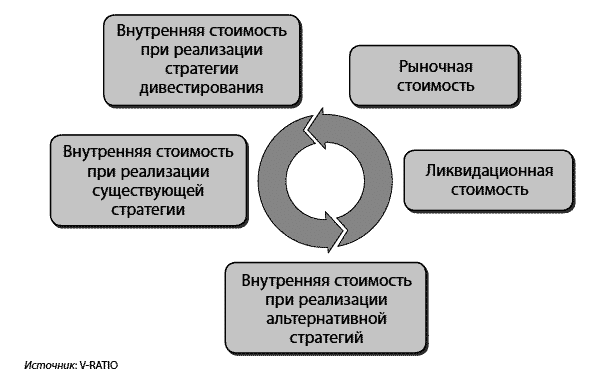

Рис. 3. Пентаграмма V-RATIO

Рис. 3. Пентаграмма V-RATIO

Отправной точной для анализа стоимости компании мы считаем ситуацию, когда компания продолжает «работать, как работала», сведя на нет любые связанные с развитием инвестиции. Важной особенностью стратегии дивестирования является нейтральный характер управленческого воздействия, сознательный отказ от попыток что-то изменить в компании. С одной стороны, это ведет к тому, что компания не сможет отвечать на появляющиеся угрозы или использовать новые возможности, но с другой – риски, связанные с попытками изменить сложившуюся практику работы, будут равны нулю. Экономическая модель компании как бы консервируется, и мы можем посмотреть, какой окажется ее внутренняя стоимость для существующего собственника, если оставить все как есть.

Следующий этап – оценка внутренней стоимости для существующего собственника в случае реализации имеющейся стратегии. Важнейшим требованием является правильное определение фактической (не той, что зафиксирована на бумаге, а той, что на самом деле реализуется в решениях менеджмента) стратегии компании. Сравнение стоимости компании для стратегии дивестирования и для существующей стратегии показывает, насколько принятая компанией стратегия увеличивает ее стоимость по сравнению с гипотетическим нулевым вариантом.

Внутренняя стоимость для существующего собственника при альтернативной стратегии. Третий этап сфокусирован на возможных улучшениях существующей стратегии, и оценка стоимости отталкивается от допущения, что стратегия компании изменится определенным образом. Как и на предыдущих этапах для оценки стоимости используется доходный подход, а его результаты показывают, имеет ли изменение стратегии смысл, создает ли новая стратегия больше стоимости по сравнению с существующей.

Ликвидационная стоимость. Бывают случаи, когда даже весьма эффективное предприятие, создающее значительную стоимость, выгоднее расформировать. Такое случается, когда стоимость находящихся в его распоряжении отдельных активов (например, земельного участка) оказывается выше стоимости работающего бизнеса. Чтобы аргументировано принять или отклонить такую гипотезу, необходимо оценить стоимость, по которой могут быть проданы находящиеся в распоряжении компании активы и сравнить получившееся значение с наиболее высоким из полученных на предыдущих этапах.

Рыночная стоимость. Наконец, как бы хорошо мы ни управляли компанией, не исключено, что кто-то другой будет делать это еще лучше. В этом случае должны появиться желающие приобрести компанию по цене, заметно превышающей внутреннюю стоимость компании для существующего собственника. Сравнение результатов оценки внутренней и рыночной стоимостей способно дать убедительный ответ на вопрос, стоит ли удерживать контроль над компанией или ее продажа может оказаться более выгодным решением. Для оценки рыночной стоимости обычно используется сравнительный подход. Также, если речь заходит о реальной сделке, бывает полезно смоделировать стоимость компании в рамках доходного подхода с позиции потенциального покупателя. Это позволяет точнее оценить его выгоды и выработать более эффективную стратегию переговоров.

В конечном итоге квалифицированное использование пентаграммы V-RATIO позволяет сделать обоснованный выбор в пользу той стратегической альтернативы, которая обеспечивает наибольший прирост стоимости бизнеса.

В ЗАВИСИМОСТИ ОТ СТРАТЕГИИ УПРАВЛЕНИЯ СТОИМОСТЬ КОМПАНИИ МОЖЕТ БЫТЬ НЕОДИНАКОВОЙ ДАЖЕ ДЛЯ ОДНОГО И ТОГО ЖЕ СОБСТВЕННИКА.Ниже представлена несложная схема, демонстрирующая логику последовательного использования различных видов стоимости в процессе выработки и оценки управленческих решений. Цель – получение комплексного представления как о результатах управления компанией в прошлом, так и о перспективах наращивания ее стоимости.

Отправной точной для анализа стоимости компании мы считаем ситуацию, когда компания продолжает «работать, как работала», сведя на нет любые связанные с развитием инвестиции. Важной особенностью стратегии дивестирования является нейтральный характер управленческого воздействия, сознательный отказ от попыток что-то изменить в компании. С одной стороны, это ведет к тому, что компания не сможет отвечать на появляющиеся угрозы или использовать новые возможности, но с другой – риски, связанные с попытками изменить сложившуюся практику работы, будут равны нулю. Экономическая модель компании как бы консервируется, и мы можем посмотреть, какой окажется ее внутренняя стоимость для существующего собственника, если оставить все как есть.

Следующий этап – оценка внутренней стоимости для существующего собственника в случае реализации имеющейся стратегии. Важнейшим требованием является правильное определение фактической (не той, что зафиксирована на бумаге, а той, что на самом деле реализуется в решениях менеджмента) стратегии компании. Сравнение стоимости компании для стратегии дивестирования и для существующей стратегии показывает, насколько принятая компанией стратегия увеличивает ее стоимость по сравнению с гипотетическим нулевым вариантом.

Внутренняя стоимость для существующего собственника при альтернативной стратегии. Третий этап сфокусирован на возможных улучшениях существующей стратегии, и оценка стоимости отталкивается от допущения, что стратегия компании изменится определенным образом. Как и на предыдущих этапах для оценки стоимости используется доходный подход, а его результаты показывают, имеет ли изменение стратегии смысл, создает ли новая стратегия больше стоимости по сравнению с существующей.

Ликвидационная стоимость. Бывают случаи, когда даже весьма эффективное предприятие, создающее значительную стоимость, выгоднее расформировать. Такое случается, когда стоимость находящихся в его распоряжении отдельных активов (например, земельного участка) оказывается выше стоимости работающего бизнеса. Чтобы аргументировано принять или отклонить такую гипотезу, необходимо оценить стоимость, по которой могут быть проданы находящиеся в распоряжении компании активы и сравнить получившееся значение с наиболее высоким из полученных на предыдущих этапах.

Рыночная стоимость. Наконец, как бы хорошо мы ни управляли компанией, не исключено, что кто-то другой будет делать это еще лучше. В этом случае должны появиться желающие приобрести компанию по цене, заметно превышающей внутреннюю стоимость компании для существующего собственника. Сравнение результатов оценки внутренней и рыночной стоимостей способно дать убедительный ответ на вопрос, стоит ли удерживать контроль над компанией или ее продажа может оказаться более выгодным решением. Для оценки рыночной стоимости обычно используется сравнительный подход. Также, если речь заходит о реальной сделке, бывает полезно смоделировать стоимость компании в рамках доходного подхода с позиции потенциального покупателя. Это позволяет точнее оценить его выгоды и выработать более эффективную стратегию переговоров.

В конечном итоге квалифицированное использование пентаграммы V-RATIO позволяет сделать обоснованный выбор в пользу той стратегической альтернативы, которая обеспечивает наибольший прирост стоимости бизнеса.

Еще один аспект эффективности управления: стоимость компании и стоимость рынка

Не всякое увеличение стоимости компании говорит об успехах менеджмента. Для того чтобы сделать правильный вывод об эффективности управления компанией, необходимо посмотреть, в какой мере увеличение ее стоимости явилось результатом внутренних улучшений, а в какой – результатом улучшения ситуации на рынке. Наилучшим индикатором состояния рынка является его стоимость.

Первоначально идея оценить внутреннюю стоимость не отдельной компании, а «рынка в целом» была реализована применительно к рынку акций[23]. Однако ничто не мешает выделить и оценить внутри этого рынка отдельные отраслевые группы либо даже «сконструировать» рынок, отталкиваясь от его маркетинговых, а не отраслевых характеристик. В последнем случае стоимость рынка будет функцией от его объема и долгосрочной рентабельности. Немного упрощая, можно сказать, что аналогично стоимости компании или любого другого актива стоимость рынка[24] может быть представлена как сумма всех прибылей, которые он принесет всем своим операторам в долгосрочной перспективе.

С точки зрения оценки инвестиционной привлекательности рынка или его отдельного сегмента стоимость является более информативным показателем по сравнению с показателями «емкости», «темпов роста» и т. п., так как она учитывает долгосрочные тенденции развития рынка, в том числе долгосрочный прогноз его рентабельности[25].

Стоимость рынка и стоимость компании могут колебаться в зависимости от очень многих факторов. В этих условиях

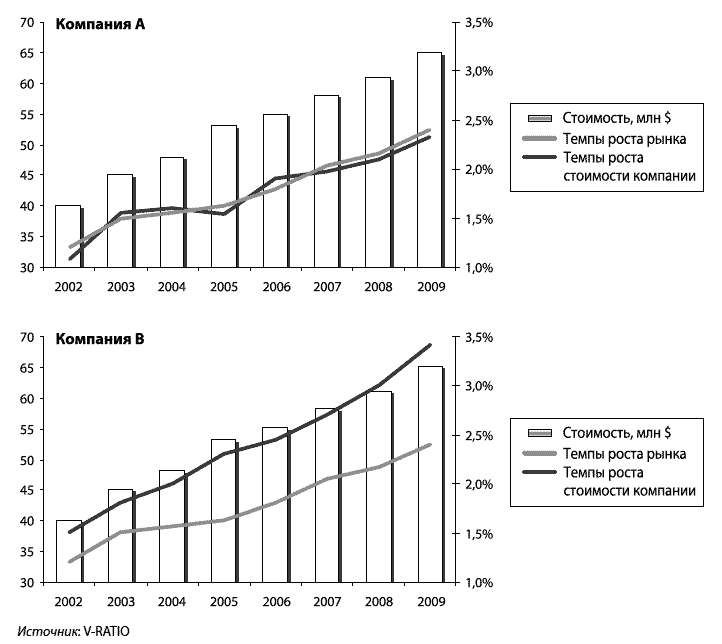

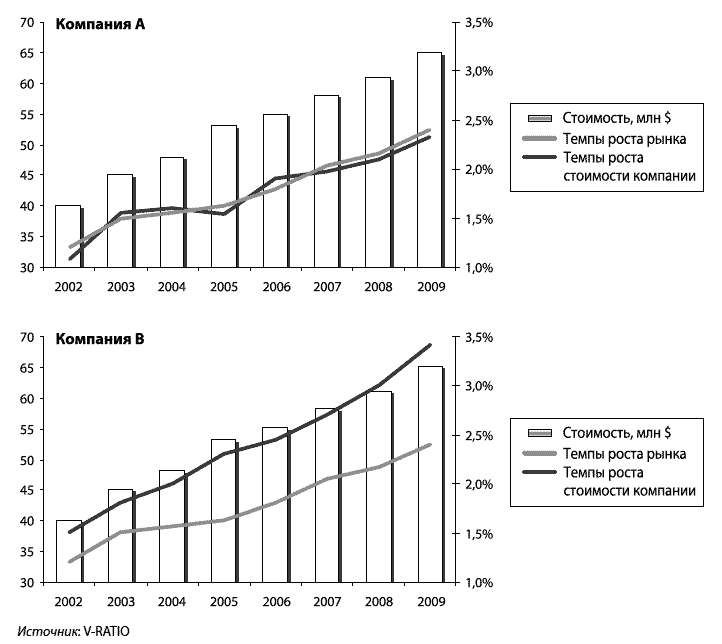

Рис. 4. Динамика стоимостей компании и рынка

Рис. 4. Динамика стоимостей компании и рынка

Оценить вклад внешних изменений и внутренних улучшений в динамику стоимости можно также и с помощью модели DCF. Для этого необходимо оценить стоимость компании, заложив изменение только внешних, затем – только внутренних, затем – одновременно и внешних, и внутренних факторов, и сопоставить полученные результаты. Такой анализ может быть весьма информативным, однако он не показывает, насколько компания опережает рынок в целом или насколько отстает от него.

Первоначально идея оценить внутреннюю стоимость не отдельной компании, а «рынка в целом» была реализована применительно к рынку акций[23]. Однако ничто не мешает выделить и оценить внутри этого рынка отдельные отраслевые группы либо даже «сконструировать» рынок, отталкиваясь от его маркетинговых, а не отраслевых характеристик. В последнем случае стоимость рынка будет функцией от его объема и долгосрочной рентабельности. Немного упрощая, можно сказать, что аналогично стоимости компании или любого другого актива стоимость рынка[24] может быть представлена как сумма всех прибылей, которые он принесет всем своим операторам в долгосрочной перспективе.

С точки зрения оценки инвестиционной привлекательности рынка или его отдельного сегмента стоимость является более информативным показателем по сравнению с показателями «емкости», «темпов роста» и т. п., так как она учитывает долгосрочные тенденции развития рынка, в том числе долгосрочный прогноз его рентабельности[25].

Стоимость рынка и стоимость компании могут колебаться в зависимости от очень многих факторов. В этих условиях

ОПЕРЕЖЕНИЕ КОМПАНИЕЙ СВОЕГО РЫНКА ПО ТЕМПАМ ПРИРОСТА СТОИМОСТИ ПОКАЗЫВАЕТ, НАСКОЛЬКО УСПЕХИ КОМПАНИИ ОБЪЯСНЯЮТСЯ КАЧЕСТВОМ ЕЕ МЕНЕДЖМЕНТА, А НАСКОЛЬКО – БЛАГОПРИЯТНЫМ СТЕЧЕНИЕМ ОБСТОЯТЕЛЬСТВ.Из представленных графиков (рис. 4) видно, что стоимость компании А растет. Однако темпы этого роста практически полностью совпадают с темпами роста стоимости рынка в целом. Фактически это означает, что компания пользуется выгодами благоприятной конъюнктуры, ничего не добавляя к этим «естественным» темпам прироста. Темпы роста стоимости компании В, напротив, существенно опережают рынок. Это свидетельствует о том, что компания развивается не только за счет улучшения внешних условий, но и за счет более эффективного управления.

Оценить вклад внешних изменений и внутренних улучшений в динамику стоимости можно также и с помощью модели DCF. Для этого необходимо оценить стоимость компании, заложив изменение только внешних, затем – только внутренних, затем – одновременно и внешних, и внутренних факторов, и сопоставить полученные результаты. Такой анализ может быть весьма информативным, однако он не показывает, насколько компания опережает рынок в целом или насколько отстает от него.

Причины роста внимания к управлению стоимостью в последнее время

Прошло уже более сотни лет с тех пор, как были заложены теоретические основы стоимостного подхода. Около 50 лет назад в трудах Миллера и Модильяни фундаментальные идеи получили эмпирическое обоснование и были облечены в стройную математическую форму. Почему же тогда известный более 100 или как минимум более 50 лет стоимостной подход стал по-настоящему актуальным только в последние десятилетия, практически на наших глазах?

Причины повсеместного роста внимания к вопросам управления стоимостью в последнее время носят объективный характер: в мировой экономике происходят серьезные и, по-видимому, необратимые изменения.

Во-первых, резко увеличивается темп нововведений и изменчивость внешней среды. Успешность компании в прошлом уже не является гарантией ее эффективности в будущем. Возможно, ее компетенции хорошо зарекомендовали себя в прошлом и, может быть, продолжают работать даже сейчас, однако это само по себе не гарантирует, что они пригодятся компании в будущем. Умение правильно оценивать вектор перемен и своевременно приспосабливаться становится самостоятельным фактором конкурентоспособности. Все это заставляет компании фокусироваться на будущем. Стоимостной подход с его пристальным вниманием денежным потокам будущих периодов как нельзя полно отвечает этому требованию.

Во-вторых, в глобальной экономике конкуренция приобретает всеобъемлющий характер, охватывая не только рынок потребителей, но и рынки ресурсов, информации, талантов, труда, капитала. Неспособность успешно конкурировать хотя бы на одном из рынков ведет к провалу на всех остальных. Компании вынуждены все точнее балансировать свои выгоды на каждом из них (снижение фонда оплаты труда, например, благоприятно отразится на прибыли этого года, но что станет с компанией в долгосрочном периоде, если она проиграет борьбу за квалифицированные кадры?) Стоимостной подход позволяет оценить выгоды и издержки любого решения компании через интегральный показатель стоимости и добиться наилучшего баланса выгод и издержек, уводя эту задачу из области политических решений.

В конечном итоге стоимостной подход оказывается наилучшим решением в ситуации, когда на фоне либерализации рынков и повышения доступности капитала непрерывно увеличивается роль нематериальных активов. Умение управлять ими превращается в важнейшее конкурентное преимущество. Долгое время стоимость компании отличалась от стоимости принадлежащих ей материальных активов на считанные проценты, и на это различие можно было закрыть глаза (так на протяжении столетий и делали). Усиление будущей неопределенности и глобализация приводят к тому, что успех компании все в меньшей степени определяется ее имуществом, и все в большей степени – наличием понимания того, как лучше распорядиться им, предугадывая вызовы будущего.

Причины повсеместного роста внимания к вопросам управления стоимостью в последнее время носят объективный характер: в мировой экономике происходят серьезные и, по-видимому, необратимые изменения.

Во-первых, резко увеличивается темп нововведений и изменчивость внешней среды. Успешность компании в прошлом уже не является гарантией ее эффективности в будущем. Возможно, ее компетенции хорошо зарекомендовали себя в прошлом и, может быть, продолжают работать даже сейчас, однако это само по себе не гарантирует, что они пригодятся компании в будущем. Умение правильно оценивать вектор перемен и своевременно приспосабливаться становится самостоятельным фактором конкурентоспособности. Все это заставляет компании фокусироваться на будущем. Стоимостной подход с его пристальным вниманием денежным потокам будущих периодов как нельзя полно отвечает этому требованию.

Во-вторых, в глобальной экономике конкуренция приобретает всеобъемлющий характер, охватывая не только рынок потребителей, но и рынки ресурсов, информации, талантов, труда, капитала. Неспособность успешно конкурировать хотя бы на одном из рынков ведет к провалу на всех остальных. Компании вынуждены все точнее балансировать свои выгоды на каждом из них (снижение фонда оплаты труда, например, благоприятно отразится на прибыли этого года, но что станет с компанией в долгосрочном периоде, если она проиграет борьбу за квалифицированные кадры?) Стоимостной подход позволяет оценить выгоды и издержки любого решения компании через интегральный показатель стоимости и добиться наилучшего баланса выгод и издержек, уводя эту задачу из области политических решений.

В конечном итоге стоимостной подход оказывается наилучшим решением в ситуации, когда на фоне либерализации рынков и повышения доступности капитала непрерывно увеличивается роль нематериальных активов. Умение управлять ими превращается в важнейшее конкурентное преимущество. Долгое время стоимость компании отличалась от стоимости принадлежащих ей материальных активов на считанные проценты, и на это различие можно было закрыть глаза (так на протяжении столетий и делали). Усиление будущей неопределенности и глобализация приводят к тому, что успех компании все в меньшей степени определяется ее имуществом, и все в большей степени – наличием понимания того, как лучше распорядиться им, предугадывая вызовы будущего.

Управление стоимостью в условиях кризиса

В полной мере актуальность рассмотренных выше наблюдений проявилась в свете последних событий мирового финансового кризиса: изменения произошли по историческим меркам неожиданно, развивались лавинообразно, быстро охватили разные страны и смежные рынки, наглядно продемонстрировали важность не столько владения активами, сколько понимания того, что с ними делать.

Мы считаем, что актуальность стоимостного подхода не была опровергнута событиями последнего времени. Напротив, он быстро завоевывает сторонников. Те, кто овладел им достаточно хорошо, получили важные преимущества. В частности, в период кризиса они смогли лучше ориентироваться в происходящем, так как руководствовались не только той информацией, что приходила с рынков, но и результатами собственного анализа и моделирования стоимости.

1. В условиях кризиса особенно важно разобраться, сколько же на самом деле стоит компания, независимо от того, что по этому поводу думают рынки или инвесторы. Постарайтесь сами или с привлечением специалистов оценить внутреннюю стоимость компании для существующего собственника на текущий момент. По мере развития кризиса вы сможете переоценивать стоимость и наблюдать за тем, растет она или падает. Если у вас есть предыдущие оценки, проведите анализ: в связи с чем именно изменилась стоимость? Какие факторы понижают ее, а какие повышают? Последние ни в коем случае нельзя недооценивать. Ухудшение общеэкономической конъюнктуры часто приводит, например, к падению зарплат, ставок аренды и цен на сырье.

2. Оценка стоимости позволяет принимать решения, которые в условиях кризиса являются неочевидными. Например, в нормальных условиях потеря какой-то доли рынка может рассматриваться как поражение. В условиях же кризиса сознательное сжатие масштабов деятельности компании может приводить к увеличению стоимости. Оценка стоимости подскажет, стоит ли это делать и если да, то как.

3. Существенные изменения во внешней среде заставляют уделять факторам стоимости особое внимание. Уясните для себя, от чего в первую очередь зависит стоимость вашей компании (объем продаж отдельных категорий товаров, условия кредитования, затраты на сырье, расходы по оплате труда, величина дебиторской задолженности и т. п.). Если у вас уже есть реестр факторов стоимости – проверьте, не изменилось ли влияние отдельных факторов в связи с кризисом. Выделение факторов стоимости поможет сфокусировать внимание на наиболее важных из них. При прочих равных условиях вы раньше, чем ваши конкуренты, сможете реагировать на изменения.

Мы считаем, что актуальность стоимостного подхода не была опровергнута событиями последнего времени. Напротив, он быстро завоевывает сторонников. Те, кто овладел им достаточно хорошо, получили важные преимущества. В частности, в период кризиса они смогли лучше ориентироваться в происходящем, так как руководствовались не только той информацией, что приходила с рынков, но и результатами собственного анализа и моделирования стоимости.

1. В условиях кризиса особенно важно разобраться, сколько же на самом деле стоит компания, независимо от того, что по этому поводу думают рынки или инвесторы. Постарайтесь сами или с привлечением специалистов оценить внутреннюю стоимость компании для существующего собственника на текущий момент. По мере развития кризиса вы сможете переоценивать стоимость и наблюдать за тем, растет она или падает. Если у вас есть предыдущие оценки, проведите анализ: в связи с чем именно изменилась стоимость? Какие факторы понижают ее, а какие повышают? Последние ни в коем случае нельзя недооценивать. Ухудшение общеэкономической конъюнктуры часто приводит, например, к падению зарплат, ставок аренды и цен на сырье.

2. Оценка стоимости позволяет принимать решения, которые в условиях кризиса являются неочевидными. Например, в нормальных условиях потеря какой-то доли рынка может рассматриваться как поражение. В условиях же кризиса сознательное сжатие масштабов деятельности компании может приводить к увеличению стоимости. Оценка стоимости подскажет, стоит ли это делать и если да, то как.

3. Существенные изменения во внешней среде заставляют уделять факторам стоимости особое внимание. Уясните для себя, от чего в первую очередь зависит стоимость вашей компании (объем продаж отдельных категорий товаров, условия кредитования, затраты на сырье, расходы по оплате труда, величина дебиторской задолженности и т. п.). Если у вас уже есть реестр факторов стоимости – проверьте, не изменилось ли влияние отдельных факторов в связи с кризисом. Выделение факторов стоимости поможет сфокусировать внимание на наиболее важных из них. При прочих равных условиях вы раньше, чем ваши конкуренты, сможете реагировать на изменения.