Страница:

4 000 × 12 × 2 × 1 × 0,7 × 1,104 × (1 + 1 + 1) = 222 566 руб.,

где 4000 – базовая доходность электронного табло,

12 – физический показатель площади табло;

2 – удвоение площади в связи с использование рекламного поля с удвоенной загрузкой (следует отметить, что количество «картинок в картинке», демонстрирующихся одновременно, не увеличивает физического показателя, его величина как раз складывается из более мелких площадей, расположенных на основном поле);

1 – коэффициент К1, который в 2005 г. не применяется и равен 1;

0,7 – условная величина К2, применимая в данной зоне данного региона;

1,104 – К3, коэффициент-дефлятор в 2005 г.;

(1 + 1 + 1) – число месяцев использования электронного табло во II квартале 2005 г.

Пример

ЧП «Петров П. П.» предоставляет услуги по хранению автотранспортных средств на организованной им стоянке. Земля находится в аренде. Площадь стоянки – 300 кв. м.

Налоговая база по вмененному налогу должна рассчитываться следующим образом:

300 × 50 × 1 × 0,9 × 1,104 × (1 + 1 + 1) = 44 712 руб.,

где 0,9 – условная в нашем примере величина коэффициента К2.

1.4. Полномочия субъектов РФ при введении единого налога

Одной из серьезнейших проблем российской экономики является недостаток у государства финансовых ресурсов, вызванный в определяющей мере низким поступлением налогов в бюджеты всех уровней. Без выполнения комплекса мероприятий по повышению собираемости налогов невозможно повысить инвестиционную активность, решить назревшие социальные проблемы в обществе.

Совершенно очевидно, что повышение фискальной направленности налоговой реформы по отношению к тем предприятиям, которые исправно платят или по крайней мере пытаются исправно платить налоги, является делом бесперспективным. Мало того, практика показала, что для этой категории плательщиков необходимо снижать налоговое бремя.

В этих условиях основное внимание и законодателей, и исполнительной власти, и фискальных органов должно быть направлено именно на тех, кто всеми правдами и неправдами скрывает свои доходы, минимизируя уплачиваемые налоги или не платя их вообще.

В первую очередь речь идет о предприятиях, фирмах и предпринимателях, работающих в сфере торговли, общественного питания, бытового обслуживания населения, занимающихся ремонтно-строительной и некоторыми другими видами деятельности. Это в основном представители малого бизнеса и индивидуальные предприниматели.

Установление вмененного дохода имеет целью, с одной стороны, увеличение налоговых поступлений, а с другой – упрощение процедур расчета и сбора налогов. Механизмы, направленные в первую очередь на усложнение процесса уклонения отдельных налогоплательщиков от уплаты налогов, впервые затронули налогообложением слабо контролируемый другими налогами налично-денежный оборот.

Принципиальным отличием особого режима налогообложения с помощью налога на вмененный доход от традиционных схем налогообложения частных предприятий является то, что база налогообложения по каждому налогоплательщику и объекту обложения определяется не по их отчетности, а на основе определенной расчетным путем доходности различных видов бизнеса в соответствующих региональных и других условиях. При этом расчет потенциального дохода привязан к исчерпывающему перечню формальных и легко проверяемых, в первую очередь физических, показателей деятельности отдельных категорий налогоплательщиков.

Весьма важно подчеркнуть, что с переводом отдельных категорий предприятий и организаций на единый налог в значительной степени снижается их зависимость от субъективизма налоговых органов, чему в немалой степени способствуют процесс и условия определения вмененного дохода, не зависящие от мнения тех или иных должностных лиц.

Единый налог устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов РФ исходя из принципов, установленных Федеральным законом, и является обязательным к уплате на всей территории того субъекта РФ, где он установлен.

Законодательным (представительным) органам субъектов Федерации, в частности, предоставлено право устанавливать на соответствующей территории следующие важнейшие характеристики налога на вмененный доход:

1) перечень плательщиков по сферам предпринимательской деятельности;

2) размер вмененного дохода и иные составляющие формул расчета сумм единого налога;

3) порядок и сроки уплаты единого налога;

4) иные особенности взимания единого налога в соответствии с законодательством РФ.

Единый налог на вмененный доход для отдельных видов деятельности является региональным налогом. Он вводится в действие законами субъектов РФ и обязателен к исчислению и уплате на территории только тех субъектов РФ, которые приняли соответствующий закон.

Субъекты РФ не только вводят в действие единый налог на вмененный доход, но и определяют в своих законах нижеприведенные элементы налогообложения:

1) порядок введения единого налога на территории соответствующего субъекта РФ. После вступления в силу гл. 26.3 НК РФ законодательные органы правительства субъектов вправе принять закон о едином налоге, а также обязаны внести изменения и дополнения в утвержденные раньше. Закон субъекта РФ вступит в силу не ранее чем по истечении одного месяца со дня его официального опубликования и не ранее 1-го числа очередного налогового периода по единому налогу. Со дня вступления в силу регионального закона о внесении таких изменений налогоплательщики производят перерасчет своих налоговых обязательств по единому налогу на вмененный доход с учетом новых значений составляющих формул расчета. При этом налог пересчитывается за весь период с момента вступления в силу данных изменений.

2) виды предпринимательской деятельности, в отношении которых вводится единый налог. Субъекты РФ могут обязать к уплате организации и предпринимателей, занимающихся всеми утвержденными видами деятельности, могут исключать какие-либо виды, а могут исключать даже некоторые организации. Например, законодательный орган субъекта РФ вправе в перечень плательщиков единого налога на вмененный доход не включать аптечные или иные организации, занимающиеся розничной торговлей медикаментами и т. и.

3) значения коэффициента К2 – корректирующего коэффициента базовой доходности, учитывающего особенности ведения предпринимательской деятельности, ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов и другие особенности, не связанные с местом осуществления предпринимательской деятельности.

Согласно ст. 346.28 НК налогоплательщиками являются организации и индивидуальные предприниматели, осуществляющие на территории субъекта РФ, в котором введен единый налог на вмененный доход, виды предпринимательской деятельности, предусмотренные ст. 346.26 НК РФ. Ранее единый налог на вмененный налог уплачивался только в том случае, если он был введен в том субъекте РФ, в котором налогоплательщик вставал на налоговый учет. Если налогоплательщиком являлась организация, в состав которой входили обособленные подразделения, расположенные на территории РФ, то она обязана была встать на учет в качестве налогоплательщика в налоговом органе как по своему месту нахождения, так и по месту нахождения каждого своего обособленного подразделения. Согласно ст. 11 НК РФ обособленное подразделение организации – это любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признается обособленным подразделение организации независимо от того, отражено или не отражено его создание в учредительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца. В связи с этим организация обязана уплачивать единый налог по месту нахождения своих обособленных подразделений в порядке, определенном правовыми актами законодательных (представительных) органов власти субъектов Федерации, на территории которых находятся обособленные подразделения организации. Соответственно в налоговые органы по месту нахождения обособленных подразделений нужно представлять расчеты по единому налогу, а налоговые органы должны выдавать свидетельства об уплате единого налога по каждому обособленному подразделению.

Налогоплательщики, не состоящие на учете в налоговых органах того субъекта РФ, в котором они осуществляют предпринимательскую деятельность, независимо от наличия структурных подразделений обязаны встать на учет в налоговых органах по месту осуществления указанной деятельности в срок не позднее 5 дней с начала осуществления этой деятельности и производить уплату единого налога, установленного в этом субъекте РФ. А заявление о постановке на учет организации по месту нахождения ее обособленного подразделения подается в течение одного месяца после создания обособленного подразделения. Так, например, организация, состоящая на учете в налоговом органе по месту своего нахождения и имеющая обособленные подразделения на подведомственных другим налоговым органам территориях, обязана в установленном порядке встать на учет в этих налоговых органах. Кроме того, в силу п. 2 ст. 23 НК РФ организация обязана письменно сообщать в налоговый орган по месту ее нахождения обо всех своих обособленных подразделениях, созданных на территории РФ.

Применение закона о едином налоге на вмененный доход включает в себя определение следующих основных моментов:

1) место налога в системе налогообложения субъектов малого предпринимательства;

2) круг плательщиков данного налога;

3) объект обложения данным налогом;

4) методика расчета налога

5) порядок исчисления и сроки уплаты налога;

6) совершенствование существующего порядка.

Субъект РФ в лице регионального правительства принимает закон о введении на его территории единого налога на вмененный доход для отдельных видов деятельности.

Общие положения закона разрабатываются в соответствии с НК РФ, устанавливаются порядок введения единого налога на вмененный доход для отдельных видов деятельности (далее – единый налог) на территории региона, виды деятельности, в отношении которых вводится единый налог, и значения корректирующего коэффициента базовой доходности (К2). Затем перечисляются виды деятельности, в отношении которых вводится единый налог. Этот перечень составляется в рамках налогового законодательства, но может быть намного меньше, чем отмечено гл. 26.3. НК РФ. Закон о применении ЕНВД может вообще не вводиться в регионе.

Законом оговаривается дата его вступления в силу, а значение коэффициента К2 обычно приводится в приложении, где величина его конкретно разграничивается привязкой к адресам осуществления видов деятельности – зонам, подпадающим под обложение единым налогом в субъекте РФ – законодателе. При принятии закона, вступающего в противоречие с ранее принятыми законами по аналогичным ситуациям, устаревшие законы, как правило, теряют силу. Это тоже оговаривается в новом законе.

Пример

Закон Саратовской области «О введении на территории Саратовской области единого налога на вмененный доход для отдельных видов деятельности», принятый Саратовской областной Думой 29 января 2003 г., имеет 6 приложений.

Приложение 1. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в населенных пунктах области с численностью жителей до 100 тыс.

Приложение 2. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в г. Саратове в следующих зонах.

Приложение 3. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в г. Балаково.

Приложение 4. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в г. Энгельсе.

Приложение 5. Значения корректирующего коэффициента базовой доходности (К2) по оказанию услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств.

Приложение 6. Значения корректирующего коэффициента базовой доходности (К2) по оказанию автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, эксплуатирующими не более 20 транспортных средств.

То есть данное региональное правительство при разработке корректирующих коэффициентов К2 провело исследования в широком аспекте сложившихся условий для более или менее выгодного предпринимательства, эти исследования нашли отражение в максимально дифференцированных значениях коэффициента К2.

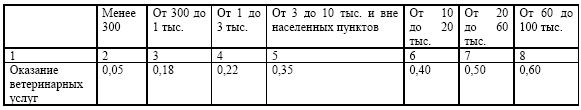

Извлечение из Приложения 1 упомянутого Закона Саратовской области.

Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в населенных пунктах области с численностью жителей до 100 тыс. (в ред. от 03.06.2003 г.):

На основании этой таблицы значений коэффициента К2 налогооблагаемая база по вмененному доходу частного предпринимателя в сельском поселке с численностью населения менее 300 человек за I квартал 2005 г. будет рассчитана следующим образом:

7500 руб. × 1,0 × 0,05 × 1,104 × 1 чел. × 3 мес. = 1242 руб.

Налогооблагаемая база по вмененному доходу частного предпринимателя в небольшом городке с численностью населения около 100 человек за I квартал 2005 г. будет рассчитана следующим образом:

7500 руб. × 1,0 × 0,60 × 1,104 × 1 чел. × 3 мес. = 14 904 руб.

При исчислении ЕНВД по ставке 15 % первый предприниматель начислит налог в размере 1242 × 15 % = 155 руб., второй предприниматель начислит налог в размере 14 904 × 15 % = 2236 руб.

Эти величины ЕНВД, как видно, вполне реальны к уплате за 3 месяца деятельности предпринимателей-ветеринаров.

Совершенно очевидно, что повышение фискальной направленности налоговой реформы по отношению к тем предприятиям, которые исправно платят или по крайней мере пытаются исправно платить налоги, является делом бесперспективным. Мало того, практика показала, что для этой категории плательщиков необходимо снижать налоговое бремя.

В этих условиях основное внимание и законодателей, и исполнительной власти, и фискальных органов должно быть направлено именно на тех, кто всеми правдами и неправдами скрывает свои доходы, минимизируя уплачиваемые налоги или не платя их вообще.

В первую очередь речь идет о предприятиях, фирмах и предпринимателях, работающих в сфере торговли, общественного питания, бытового обслуживания населения, занимающихся ремонтно-строительной и некоторыми другими видами деятельности. Это в основном представители малого бизнеса и индивидуальные предприниматели.

Установление вмененного дохода имеет целью, с одной стороны, увеличение налоговых поступлений, а с другой – упрощение процедур расчета и сбора налогов. Механизмы, направленные в первую очередь на усложнение процесса уклонения отдельных налогоплательщиков от уплаты налогов, впервые затронули налогообложением слабо контролируемый другими налогами налично-денежный оборот.

Принципиальным отличием особого режима налогообложения с помощью налога на вмененный доход от традиционных схем налогообложения частных предприятий является то, что база налогообложения по каждому налогоплательщику и объекту обложения определяется не по их отчетности, а на основе определенной расчетным путем доходности различных видов бизнеса в соответствующих региональных и других условиях. При этом расчет потенциального дохода привязан к исчерпывающему перечню формальных и легко проверяемых, в первую очередь физических, показателей деятельности отдельных категорий налогоплательщиков.

Весьма важно подчеркнуть, что с переводом отдельных категорий предприятий и организаций на единый налог в значительной степени снижается их зависимость от субъективизма налоговых органов, чему в немалой степени способствуют процесс и условия определения вмененного дохода, не зависящие от мнения тех или иных должностных лиц.

Единый налог устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов РФ исходя из принципов, установленных Федеральным законом, и является обязательным к уплате на всей территории того субъекта РФ, где он установлен.

Законодательным (представительным) органам субъектов Федерации, в частности, предоставлено право устанавливать на соответствующей территории следующие важнейшие характеристики налога на вмененный доход:

1) перечень плательщиков по сферам предпринимательской деятельности;

2) размер вмененного дохода и иные составляющие формул расчета сумм единого налога;

3) порядок и сроки уплаты единого налога;

4) иные особенности взимания единого налога в соответствии с законодательством РФ.

Единый налог на вмененный доход для отдельных видов деятельности является региональным налогом. Он вводится в действие законами субъектов РФ и обязателен к исчислению и уплате на территории только тех субъектов РФ, которые приняли соответствующий закон.

Субъекты РФ не только вводят в действие единый налог на вмененный доход, но и определяют в своих законах нижеприведенные элементы налогообложения:

1) порядок введения единого налога на территории соответствующего субъекта РФ. После вступления в силу гл. 26.3 НК РФ законодательные органы правительства субъектов вправе принять закон о едином налоге, а также обязаны внести изменения и дополнения в утвержденные раньше. Закон субъекта РФ вступит в силу не ранее чем по истечении одного месяца со дня его официального опубликования и не ранее 1-го числа очередного налогового периода по единому налогу. Со дня вступления в силу регионального закона о внесении таких изменений налогоплательщики производят перерасчет своих налоговых обязательств по единому налогу на вмененный доход с учетом новых значений составляющих формул расчета. При этом налог пересчитывается за весь период с момента вступления в силу данных изменений.

2) виды предпринимательской деятельности, в отношении которых вводится единый налог. Субъекты РФ могут обязать к уплате организации и предпринимателей, занимающихся всеми утвержденными видами деятельности, могут исключать какие-либо виды, а могут исключать даже некоторые организации. Например, законодательный орган субъекта РФ вправе в перечень плательщиков единого налога на вмененный доход не включать аптечные или иные организации, занимающиеся розничной торговлей медикаментами и т. и.

3) значения коэффициента К2 – корректирующего коэффициента базовой доходности, учитывающего особенности ведения предпринимательской деятельности, ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов и другие особенности, не связанные с местом осуществления предпринимательской деятельности.

Согласно ст. 346.28 НК налогоплательщиками являются организации и индивидуальные предприниматели, осуществляющие на территории субъекта РФ, в котором введен единый налог на вмененный доход, виды предпринимательской деятельности, предусмотренные ст. 346.26 НК РФ. Ранее единый налог на вмененный налог уплачивался только в том случае, если он был введен в том субъекте РФ, в котором налогоплательщик вставал на налоговый учет. Если налогоплательщиком являлась организация, в состав которой входили обособленные подразделения, расположенные на территории РФ, то она обязана была встать на учет в качестве налогоплательщика в налоговом органе как по своему месту нахождения, так и по месту нахождения каждого своего обособленного подразделения. Согласно ст. 11 НК РФ обособленное подразделение организации – это любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признается обособленным подразделение организации независимо от того, отражено или не отражено его создание в учредительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца. В связи с этим организация обязана уплачивать единый налог по месту нахождения своих обособленных подразделений в порядке, определенном правовыми актами законодательных (представительных) органов власти субъектов Федерации, на территории которых находятся обособленные подразделения организации. Соответственно в налоговые органы по месту нахождения обособленных подразделений нужно представлять расчеты по единому налогу, а налоговые органы должны выдавать свидетельства об уплате единого налога по каждому обособленному подразделению.

Налогоплательщики, не состоящие на учете в налоговых органах того субъекта РФ, в котором они осуществляют предпринимательскую деятельность, независимо от наличия структурных подразделений обязаны встать на учет в налоговых органах по месту осуществления указанной деятельности в срок не позднее 5 дней с начала осуществления этой деятельности и производить уплату единого налога, установленного в этом субъекте РФ. А заявление о постановке на учет организации по месту нахождения ее обособленного подразделения подается в течение одного месяца после создания обособленного подразделения. Так, например, организация, состоящая на учете в налоговом органе по месту своего нахождения и имеющая обособленные подразделения на подведомственных другим налоговым органам территориях, обязана в установленном порядке встать на учет в этих налоговых органах. Кроме того, в силу п. 2 ст. 23 НК РФ организация обязана письменно сообщать в налоговый орган по месту ее нахождения обо всех своих обособленных подразделениях, созданных на территории РФ.

Применение закона о едином налоге на вмененный доход включает в себя определение следующих основных моментов:

1) место налога в системе налогообложения субъектов малого предпринимательства;

2) круг плательщиков данного налога;

3) объект обложения данным налогом;

4) методика расчета налога

5) порядок исчисления и сроки уплаты налога;

6) совершенствование существующего порядка.

Субъект РФ в лице регионального правительства принимает закон о введении на его территории единого налога на вмененный доход для отдельных видов деятельности.

Общие положения закона разрабатываются в соответствии с НК РФ, устанавливаются порядок введения единого налога на вмененный доход для отдельных видов деятельности (далее – единый налог) на территории региона, виды деятельности, в отношении которых вводится единый налог, и значения корректирующего коэффициента базовой доходности (К2). Затем перечисляются виды деятельности, в отношении которых вводится единый налог. Этот перечень составляется в рамках налогового законодательства, но может быть намного меньше, чем отмечено гл. 26.3. НК РФ. Закон о применении ЕНВД может вообще не вводиться в регионе.

Законом оговаривается дата его вступления в силу, а значение коэффициента К2 обычно приводится в приложении, где величина его конкретно разграничивается привязкой к адресам осуществления видов деятельности – зонам, подпадающим под обложение единым налогом в субъекте РФ – законодателе. При принятии закона, вступающего в противоречие с ранее принятыми законами по аналогичным ситуациям, устаревшие законы, как правило, теряют силу. Это тоже оговаривается в новом законе.

Пример

Закон Саратовской области «О введении на территории Саратовской области единого налога на вмененный доход для отдельных видов деятельности», принятый Саратовской областной Думой 29 января 2003 г., имеет 6 приложений.

Приложение 1. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в населенных пунктах области с численностью жителей до 100 тыс.

Приложение 2. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в г. Саратове в следующих зонах.

Приложение 3. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в г. Балаково.

Приложение 4. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в г. Энгельсе.

Приложение 5. Значения корректирующего коэффициента базовой доходности (К2) по оказанию услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств.

Приложение 6. Значения корректирующего коэффициента базовой доходности (К2) по оказанию автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, эксплуатирующими не более 20 транспортных средств.

То есть данное региональное правительство при разработке корректирующих коэффициентов К2 провело исследования в широком аспекте сложившихся условий для более или менее выгодного предпринимательства, эти исследования нашли отражение в максимально дифференцированных значениях коэффициента К2.

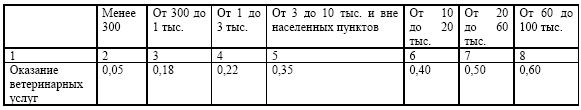

Извлечение из Приложения 1 упомянутого Закона Саратовской области.

Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в населенных пунктах области с численностью жителей до 100 тыс. (в ред. от 03.06.2003 г.):

На основании этой таблицы значений коэффициента К2 налогооблагаемая база по вмененному доходу частного предпринимателя в сельском поселке с численностью населения менее 300 человек за I квартал 2005 г. будет рассчитана следующим образом:

7500 руб. × 1,0 × 0,05 × 1,104 × 1 чел. × 3 мес. = 1242 руб.

Налогооблагаемая база по вмененному доходу частного предпринимателя в небольшом городке с численностью населения около 100 человек за I квартал 2005 г. будет рассчитана следующим образом:

7500 руб. × 1,0 × 0,60 × 1,104 × 1 чел. × 3 мес. = 14 904 руб.

При исчислении ЕНВД по ставке 15 % первый предприниматель начислит налог в размере 1242 × 15 % = 155 руб., второй предприниматель начислит налог в размере 14 904 × 15 % = 2236 руб.

Эти величины ЕНВД, как видно, вполне реальны к уплате за 3 месяца деятельности предпринимателей-ветеринаров.

Глава 2. Бухгалтерский учет

2.1. Распределение сумм налога по бюджетам

Субъекты ЕНВД обязаны вести бухгалтерский учет в общем порядке. В соответствии со ст. 4 Федерального закона от 21.11.1996 г. № 129-ФЗ «О бухгалтерском учете» (с изм. и доп. от 23.07.1998 г., 28.03.2002, 31.12.2002 г., 10.01.2003, 28.05.2003, 30.06.2003 г.) данный закон распространяется на все организации, находящиеся на территории РФ. При этом каких-либо исключений для организаций, применяющих налогообложение вмененного дохода, не предусмотрено. Наряду с декларацией по единому налогу на вмененный доход необходимо представлять в налоговую инспекцию и бухгалтерский баланс.

В соответствии со ст. 48 Бюджетного кодекса РФ «Регулирующие доходы бюджетов» (регулирующие доходы бюджетов – это федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов РФ или местные бюджеты на очередной финансовый год, а также на долговременной основе (не менее чем на 3 года) по разным видам таких доходов) с 01.01.2004 г. доходы от уплаты единого налога на вмененный доход для отдельных видов деятельности распределяются органами Федерального казначейства по уровням бюджетной системы РФ по следующим нормативам отчислений (изменения внесены Федеральным законом № 148-ФЗ от 11.11.2003 г.):

1) в бюджеты субъектов РФ – 45 %;

2) в местные бюджеты – 45 %;

3) в бюджет Федерального фонда обязательного медицинского страхования – 0,5 %;

4) в бюджеты территориальных фондов обязательного медицинского страхования – 4,5 %;

5) в бюджет Фонда социального страхования РФ – 5 %.

Доходы от уплаты единого налога на вмененный доход для отдельных видов деятельности в городах Москве и Санкт-Петербурге распределяются по следующим нормативам отчислений:

1) в бюджеты городов Москвы и Санкт-Петербурга – 90 %;

2) в бюджет Федерального фонда обязательного медицинского страхования – 0,5 %;

3) в бюджеты территориальных фондов обязательного медицинского страхования – 4,5 %;

4) в бюджет Фонда социального страхования РФ – 5 %.

Обращаем внимание, что исчисленная к уплате сумма единого налога на вмененный доход не распределяется для перечисления в региональные и местные бюджеты налогоплательщиками, имеющими обособленные подразделения. Суммы налога зачисляются на счета Федерального казначейства для их последующего распределения в бюджеты всех уровней и государственных внебюджетных фондов.

Поясним сказанное на примере.

Пример

Организация, применяющая режим ЕНВД, зарегистрированная в городе Кирове, имеет обособленные подразделения (не являющиеся филиалами и представительствами) на территории Кировской и Смоленской областей.

Сумма единого налога на вмененный доход к уплате в бюджет по итогам IV квартала 2003 г. составила 60 000 руб.

Порядок и сроки уплаты налога.

Вся сумма налога уплачивается в Федеральное казначейство по месту нахождения организации без распределения по обособленным подразделениям в срок до 25 января 2004 г., а доходы от уплаты налога распределяются органами Федерального казначейства по уровням бюджетной системы РФ по вышеприведенным нормативам отчислений.

В соответствии со ст. 48 Бюджетного кодекса РФ «Регулирующие доходы бюджетов» (регулирующие доходы бюджетов – это федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов РФ или местные бюджеты на очередной финансовый год, а также на долговременной основе (не менее чем на 3 года) по разным видам таких доходов) с 01.01.2004 г. доходы от уплаты единого налога на вмененный доход для отдельных видов деятельности распределяются органами Федерального казначейства по уровням бюджетной системы РФ по следующим нормативам отчислений (изменения внесены Федеральным законом № 148-ФЗ от 11.11.2003 г.):

1) в бюджеты субъектов РФ – 45 %;

2) в местные бюджеты – 45 %;

3) в бюджет Федерального фонда обязательного медицинского страхования – 0,5 %;

4) в бюджеты территориальных фондов обязательного медицинского страхования – 4,5 %;

5) в бюджет Фонда социального страхования РФ – 5 %.

Доходы от уплаты единого налога на вмененный доход для отдельных видов деятельности в городах Москве и Санкт-Петербурге распределяются по следующим нормативам отчислений:

1) в бюджеты городов Москвы и Санкт-Петербурга – 90 %;

2) в бюджет Федерального фонда обязательного медицинского страхования – 0,5 %;

3) в бюджеты территориальных фондов обязательного медицинского страхования – 4,5 %;

4) в бюджет Фонда социального страхования РФ – 5 %.

Обращаем внимание, что исчисленная к уплате сумма единого налога на вмененный доход не распределяется для перечисления в региональные и местные бюджеты налогоплательщиками, имеющими обособленные подразделения. Суммы налога зачисляются на счета Федерального казначейства для их последующего распределения в бюджеты всех уровней и государственных внебюджетных фондов.

Поясним сказанное на примере.

Пример

Организация, применяющая режим ЕНВД, зарегистрированная в городе Кирове, имеет обособленные подразделения (не являющиеся филиалами и представительствами) на территории Кировской и Смоленской областей.

Сумма единого налога на вмененный доход к уплате в бюджет по итогам IV квартала 2003 г. составила 60 000 руб.

Порядок и сроки уплаты налога.

Вся сумма налога уплачивается в Федеральное казначейство по месту нахождения организации без распределения по обособленным подразделениям в срок до 25 января 2004 г., а доходы от уплаты налога распределяются органами Федерального казначейства по уровням бюджетной системы РФ по вышеприведенным нормативам отчислений.

2.2. Базовая доходность, используемая для расчета ЕНВД с 01.01.2005 г

В ст. 346.27 НК РФ четко сформулированы определения специальных терминов, которые применяются в методике исчисления единого налога на вмененный доход:

1) вмененный доход – потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке;

2) базовая доходность – условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода. Базовая доходность определяется в рублях на единицу физического показателя и устанавливается из расчета на один месяц, ее величина установлена в НК РФ. Базовая доходность нужна для расчета налоговой базы. Приказом Министерства финансов РФ (зарегистрированным Минюстом РФ 14.03.2005 г. № 6392) от 17.02.2005 г. № 23н базовая доходность, установленная Налоговым кодексом, увеличена примерно в полтора раза, например для предприятий, оказывающих бытовые и ветеринарные услуги, она составит уже не 5000, а 7500 руб. на каждого работника. Увеличена базовая доходность и для деятельности по оказанию услуг по ремонту, техническому обслуживанию и мойке автомобилей – с 8000 до 12000 руб. Розничная торговля в торговых залах также «подорожала» с 1200 до 1800 руб., та же торговля вне торговых залов – с 6000 до 9000 руб., общественное питание – с 700 до 1000 руб., оказание автотранспортных услуг – с 4000 до 6000 руб., разносная торговля – с 3000 до 4500 руб. Не изменилась базовая доходность для платных автостоянок, как и прежде она равна 50 руб. за кв. м. Добавлены 2 новых кода предпринимательской деятельности: распространение печатной и электронной наружной рекламы. Базовая доходность для печатной рекламы составит 3000 руб., для электронной – 4000 руб. за кв. м. Как правило, базовая доходность определяется с учетом максимально возможного в данной отрасли значения. В случае наружной рекламы за максимальное значение принята стоимость 1 кв. м рекламной конструкции на ул. Тверской в Москве, самой дорогой зоне России. В других местах, даже на территории Москвы, стоимость отличается от этой величины в десятки раз.

Например, до 31 декабря 2004 г. при оказании бытовых услуг базовая доходность на одного работника составляла 5000 руб. в месяц. Если количество работников на предприятии, оказывающем бытовые услуги, составило бы 2 человека, то базовая доходность была бы равна 10 000 руб. в месяц; с 1 января 2005 г. по решению Правительства базовая доходность была увеличена в 1,5 раза. Поэтому в нашем примере в 2005 г. базовая доходность двух работников, оказывающих бытовые услуги, будет уже 15 000 руб. Вышеупомянутый приказ № 23н применяется уже с I квартала 2005 г.

1) вмененный доход – потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке;

2) базовая доходность – условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода. Базовая доходность определяется в рублях на единицу физического показателя и устанавливается из расчета на один месяц, ее величина установлена в НК РФ. Базовая доходность нужна для расчета налоговой базы. Приказом Министерства финансов РФ (зарегистрированным Минюстом РФ 14.03.2005 г. № 6392) от 17.02.2005 г. № 23н базовая доходность, установленная Налоговым кодексом, увеличена примерно в полтора раза, например для предприятий, оказывающих бытовые и ветеринарные услуги, она составит уже не 5000, а 7500 руб. на каждого работника. Увеличена базовая доходность и для деятельности по оказанию услуг по ремонту, техническому обслуживанию и мойке автомобилей – с 8000 до 12000 руб. Розничная торговля в торговых залах также «подорожала» с 1200 до 1800 руб., та же торговля вне торговых залов – с 6000 до 9000 руб., общественное питание – с 700 до 1000 руб., оказание автотранспортных услуг – с 4000 до 6000 руб., разносная торговля – с 3000 до 4500 руб. Не изменилась базовая доходность для платных автостоянок, как и прежде она равна 50 руб. за кв. м. Добавлены 2 новых кода предпринимательской деятельности: распространение печатной и электронной наружной рекламы. Базовая доходность для печатной рекламы составит 3000 руб., для электронной – 4000 руб. за кв. м. Как правило, базовая доходность определяется с учетом максимально возможного в данной отрасли значения. В случае наружной рекламы за максимальное значение принята стоимость 1 кв. м рекламной конструкции на ул. Тверской в Москве, самой дорогой зоне России. В других местах, даже на территории Москвы, стоимость отличается от этой величины в десятки раз.

Например, до 31 декабря 2004 г. при оказании бытовых услуг базовая доходность на одного работника составляла 5000 руб. в месяц. Если количество работников на предприятии, оказывающем бытовые услуги, составило бы 2 человека, то базовая доходность была бы равна 10 000 руб. в месяц; с 1 января 2005 г. по решению Правительства базовая доходность была увеличена в 1,5 раза. Поэтому в нашем примере в 2005 г. базовая доходность двух работников, оказывающих бытовые услуги, будет уже 15 000 руб. Вышеупомянутый приказ № 23н применяется уже с I квартала 2005 г.

2.3. Учет доходов предпринимателя – плательщика ЕНВД

В соответствии с и. 2 ст. 4 Федерального закона «О бухгалтерском учете» № 129-ФЗ (с изм. от 31.12.2002 г. № 187-ФЗ) граждане, осуществляющие предпринимательскую деятельность без образования юридического лица, ведут учет доходов и расходов в порядке, установленном налоговым законодательством РФ. Порядок учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей утвержден приказом Минфина РФ и МНС РФ от 13.08.2002 г. № 86н/БГ-3-04/430. В соответствии со ст. 11 ч. 1 НК РФ индивидуальными предпринимателями признаются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, частные охранники, частные детективы. Индивидуальные предприниматели должны обеспечивать полноту, непрерывность и достоверность учета всех полученных доходов, произведенных расходов и хозяйственных операций при осуществлении предпринимательской деятельности и деятельности, осуществляемой частными нотариусами. Данные учета доходов и расходов и хозяйственных операций используются для исчисления налоговой базы по налогу на доходы физических лиц, уплачиваемому индивидуальными предпринимателями на основании гл. 23 ч. 2 НК РФ.

Порядок не распространяется на доходы, по которым уплачивается единый налог на вмененный доход. Уплата индивидуальными предпринимателями единого налога предусматривает замену уплаты налога на доходы физических лиц в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом, налога на имущество физических лиц в отношении имущества, используемого для осуществления предпринимательской деятельности, облагаемой единым налогом, и единого социального налога в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом, и выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом. Индивидуальные предприниматели не признаются также плательщиками НДС в части доходов, облагаемых ЕНВД (за исключением таможенных товаров). Уплата не упомянутых выше налогов осуществляется в соответствии с общим режимом налогообложения. Страховые взносы в Пенсионный фонд РФ индивидуальных предпринимателей, применяющих ЕНВД, уплачиваются в виде фиксированных платежей.

Порядок учета доходов и расходов разработан в соответствии с и. 2 ст. 54 ч. 1 НК РФ и определяет правила ведения учета доходов и расходов и хозяйственных операций индивидуальными предпринимателями.

О порядке учета доходов и расходов индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, говорится в приказе МНС РФ от 28.10.2002 г. № БЕ-3-22/606 «Об утверждении формы Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, и Порядка отражения хозяйственных операций в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения» (с изм. и доп. от 26.03.2003 г., 24.05.2004 г., 04.02.2005 г.).

Учет доходов и расходов ведется индивидуальными предпринимателями в рублях (иностранная валюта переводится по курсу ЦБ на дату фактического получения дохода) путем фиксирования в Книге учета доходов и расходов индивидуального предпринимателя операций о полученных доходах и произведенных расходах в момент их совершения на основе первичных документов позиционным способом на русском языке (или с переводом).

В Книге учета отражаются имущественное положение индивидуального предпринимателя, а также результаты предпринимательской деятельности за налоговый период.

Учет полученных доходов, произведенных расходов и хозяйственных операций ведется индивидуальным предпринимателем в одной Книге учета раздельно по каждому из видов осуществляемой предпринимательской деятельности.

Выполнение хозяйственных операций, связанных с осуществлением предпринимательской деятельности, должно подтверждаться первичными учетными документами.

Первичные учетные документы принимаются к учету в унифицированных формах первичной учетной документации, утвержденных Государственным комитетом РФ по статистике по согласованию с Министерством финансов РФ и Министерством экономического развития и торговли РФ. Документы должны содержать следующие обязательные реквизиты, обеспечивающие возможность проверки достоверности сведений, указанных в первичных документах:

1) наименование документа (формы);

2) дату составления документа;

3) при оформлении документа от имени:

а) юридических лиц – наименование организации, от имени которой составлен документ, ее ИНН;

б) индивидуальных предпринимателей – фамилию, имя, отчество, номер и дату выдачи документа о государственной регистрации физического лица в качестве индивидуального предпринимателя, ИНН;

Порядок не распространяется на доходы, по которым уплачивается единый налог на вмененный доход. Уплата индивидуальными предпринимателями единого налога предусматривает замену уплаты налога на доходы физических лиц в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом, налога на имущество физических лиц в отношении имущества, используемого для осуществления предпринимательской деятельности, облагаемой единым налогом, и единого социального налога в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом, и выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом. Индивидуальные предприниматели не признаются также плательщиками НДС в части доходов, облагаемых ЕНВД (за исключением таможенных товаров). Уплата не упомянутых выше налогов осуществляется в соответствии с общим режимом налогообложения. Страховые взносы в Пенсионный фонд РФ индивидуальных предпринимателей, применяющих ЕНВД, уплачиваются в виде фиксированных платежей.

Порядок учета доходов и расходов разработан в соответствии с и. 2 ст. 54 ч. 1 НК РФ и определяет правила ведения учета доходов и расходов и хозяйственных операций индивидуальными предпринимателями.

О порядке учета доходов и расходов индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, говорится в приказе МНС РФ от 28.10.2002 г. № БЕ-3-22/606 «Об утверждении формы Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, и Порядка отражения хозяйственных операций в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения» (с изм. и доп. от 26.03.2003 г., 24.05.2004 г., 04.02.2005 г.).

Учет доходов и расходов ведется индивидуальными предпринимателями в рублях (иностранная валюта переводится по курсу ЦБ на дату фактического получения дохода) путем фиксирования в Книге учета доходов и расходов индивидуального предпринимателя операций о полученных доходах и произведенных расходах в момент их совершения на основе первичных документов позиционным способом на русском языке (или с переводом).

В Книге учета отражаются имущественное положение индивидуального предпринимателя, а также результаты предпринимательской деятельности за налоговый период.

Учет полученных доходов, произведенных расходов и хозяйственных операций ведется индивидуальным предпринимателем в одной Книге учета раздельно по каждому из видов осуществляемой предпринимательской деятельности.

Выполнение хозяйственных операций, связанных с осуществлением предпринимательской деятельности, должно подтверждаться первичными учетными документами.

Первичные учетные документы принимаются к учету в унифицированных формах первичной учетной документации, утвержденных Государственным комитетом РФ по статистике по согласованию с Министерством финансов РФ и Министерством экономического развития и торговли РФ. Документы должны содержать следующие обязательные реквизиты, обеспечивающие возможность проверки достоверности сведений, указанных в первичных документах:

1) наименование документа (формы);

2) дату составления документа;

3) при оформлении документа от имени:

а) юридических лиц – наименование организации, от имени которой составлен документ, ее ИНН;

б) индивидуальных предпринимателей – фамилию, имя, отчество, номер и дату выдачи документа о государственной регистрации физического лица в качестве индивидуального предпринимателя, ИНН;