в) физических лиц – фамилию, имя, отчество, наименование и данные документа, удостоверяющего личность, адрес места жительства, ИНН, если он имеется;

4) содержание хозяйственной операции с измерителями в натуральном и денежном выражении;

5) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления (для юридических лиц);

6) личные подписи указанных лиц и их расшифровки, включая случаи создания документов с применением средств вычислительной техники.

При оформлении любой хозяйственной операции по приобретению товара к накладной на отпуск товара или другому документу, в котором фиксируется отпуск товаров (товарному чеку, счету-фактуре, договору, торгово-закупочному акту) должен прилагаться документ, подтверждающий факт оплаты товара (кассовый чек, или квитанция к приходному кассовому ордеру, или платежное поручение с отметкой банка об исполнении, или документ строгой отчетности, свидетельствующий о фактически произведенных расходах).

Первичные учетные документы (за исключением кассового чека) должны быть подписаны индивидуальным предпринимателем.

Первичные учетные документы должны быть составлены в момент совершения хозяйственной операции, а если это не представляется возможным – непосредственно по окончании операции.

Внесение исправлений в кассовые и банковские документы не допускается. В остальные первичные учетные документы исправления могут вноситься лишь по согласованию с лицами, составившими и подписавшими эти документы, что должно быть подтверждено подписями тех же лиц с указанием даты внесения исправлений.

Доходы и расходы отражаются в Книге учета кассовым методом, т. е. после фактического получения дохода и совершения расхода, за исключением случаев, предусмотренных настоящим Порядком.

В разделе I Книги учета отражаются все доходы, полученные индивидуальными предпринимателями от осуществления предпринимательской деятельности без уменьшения их на предусмотренные налоговым законодательством РФ налоговые вычеты.

В доход включаются все поступления от реализации товаров, выполнения работ и оказания услуг, а также стоимость имущества, полученного безвозмездно.

Стоимость реализованных товаров, выполненных работ и оказанных услуг отражается с учетом фактических затрат на их приобретение, выполнение, оказание и реализацию.

Суммы, полученные в результате реализации имущества, используемого в процессе осуществления предпринимательской деятельности, включаются в доход того налогового периода, в котором этот доход фактически получен.

Доходы от реализации основных средств и нематериальных активов определяются как разница между ценой реализации и их остаточной стоимостью.

Согласно и. 5 ст. 346.26 НК РФ налогоплательщики обязаны соблюдать порядок ведения расчетных и кассовых операций в наличной и безналичной формах, установленный в соответствии с законодательством РФ.

2.4. Коэффициент-дефлятор и коэффициент базовой доходности

2.5. Ведение расчетных и кассовых операций

Глава 3

3.1. Сфера деятельности, в которой может взиматься единый налог

4) содержание хозяйственной операции с измерителями в натуральном и денежном выражении;

5) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления (для юридических лиц);

6) личные подписи указанных лиц и их расшифровки, включая случаи создания документов с применением средств вычислительной техники.

При оформлении любой хозяйственной операции по приобретению товара к накладной на отпуск товара или другому документу, в котором фиксируется отпуск товаров (товарному чеку, счету-фактуре, договору, торгово-закупочному акту) должен прилагаться документ, подтверждающий факт оплаты товара (кассовый чек, или квитанция к приходному кассовому ордеру, или платежное поручение с отметкой банка об исполнении, или документ строгой отчетности, свидетельствующий о фактически произведенных расходах).

Первичные учетные документы (за исключением кассового чека) должны быть подписаны индивидуальным предпринимателем.

Первичные учетные документы должны быть составлены в момент совершения хозяйственной операции, а если это не представляется возможным – непосредственно по окончании операции.

Внесение исправлений в кассовые и банковские документы не допускается. В остальные первичные учетные документы исправления могут вноситься лишь по согласованию с лицами, составившими и подписавшими эти документы, что должно быть подтверждено подписями тех же лиц с указанием даты внесения исправлений.

Доходы и расходы отражаются в Книге учета кассовым методом, т. е. после фактического получения дохода и совершения расхода, за исключением случаев, предусмотренных настоящим Порядком.

В разделе I Книги учета отражаются все доходы, полученные индивидуальными предпринимателями от осуществления предпринимательской деятельности без уменьшения их на предусмотренные налоговым законодательством РФ налоговые вычеты.

В доход включаются все поступления от реализации товаров, выполнения работ и оказания услуг, а также стоимость имущества, полученного безвозмездно.

Стоимость реализованных товаров, выполненных работ и оказанных услуг отражается с учетом фактических затрат на их приобретение, выполнение, оказание и реализацию.

Суммы, полученные в результате реализации имущества, используемого в процессе осуществления предпринимательской деятельности, включаются в доход того налогового периода, в котором этот доход фактически получен.

Доходы от реализации основных средств и нематериальных активов определяются как разница между ценой реализации и их остаточной стоимостью.

Согласно и. 5 ст. 346.26 НК РФ налогоплательщики обязаны соблюдать порядок ведения расчетных и кассовых операций в наличной и безналичной формах, установленный в соответствии с законодательством РФ.

2.4. Коэффициент-дефлятор и коэффициент базовой доходности

Корректирующие коэффициенты базовой доходности – коэффициенты, показывающие степень влияния того или иного фактора на результат предпринимательской деятельности, облагаемой единым налогом, а именно: К1 – корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности в различных муниципальных образованиях, особенностей населенного пункта или места расположения, а также места расположения внутри населенного пункта, определяется как отношение значения кадастровой стоимости земли по месту осуществления деятельности налогоплательщиком к максимальной кадастровой стоимости земли, установленной Государственным земельным кадастром для данного вида деятельности. Порядок доведения до налогоплательщиков сведений о кадастровой стоимости земли устанавливается Правительством РФ.

Корректирующий коэффициент К1 рассчитывается по следующей формуле:

К1 = (1000 + Коф)/ (1000 + Ком),

где Коф – кадастровая стоимость земли (на основании данных Государственного земельного кадастра) по месту осуществления предпринимательской деятельности налогоплательщиком;

Ком – максимальная кадастровая стоимость земли (на основании данных Государственного земельного кадастра) для данного вида предпринимательской деятельности;

1000 – стоимостная оценка прочих факторов, оказывающих влияние на величину базовой доходности, приведенная к единице площади.

Этот коэффициент базовой доходности в 2003, 2004 и 2005 гг. не применяется. Так, в ст. 7.1 Федерального закона от 24.07.2002 г. № 104-ФЗ «О внесении изменений и дополнений в ч. 2 НК РФ и некоторые другие акты законодательства РФ, а также о признании утратившими силу отдельных актов законодательства РФ о налогах и сборах» (с изм. и доп. от 31.12.2002 г., 07.07.2003 г., 20.08., 29.11.2004 г.) установлено, что корректирующий коэффициент базовой доходности К1, предусмотренный ст. 346.27 и 346.29 НК РФ, при определении величины базовой доходности в 2003–2005 гг. не применяется. На 2005 г. неприменение этого коэффициента закреплено в письме Федеральной налоговой службы России от 09.12.2004 г. № 22-0-10/1882 «О применении в 2005 г. корректирующего коэффициента базовой доходности К1».

К2 – корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов, особенности места ведения предпринимательской деятельности, площадь информационного поля световых и электронных табло, площадь информационного поля печатной и (или) полиграфической наружной рекламы и иные особенности.

Значения коэффициента К2 определяются для всех категорий плательщиков единого налога на вмененный доход субъектами РФ на календарный год и могут быть установлены в пределах от 0,01 до 1 включительно. Размер коэффициента К2 закрепляется региональным законом, причем на протяжении года в него могут вноситься изменения.

К2 – понижающий коэффициент, учитывающий реальную доходность данного вида предпринимательской деятельности в конкретном регионе (городе). Может устанавливаться в 2005 г. в значениях от 0,005 до 1 (нижний предел установлен Федеральным законом от 29.07.2004 г. № 95-ФЗ «О внесении изменений в ч. 1 и 2 НК РФ и признании утратившими силу некоторых законодательных актов (положений законодательных актов) РФ о налогах и сборах»). Методика расчета К2 базируется на приведении вмененного дохода к фактическому доходу отрасли в конкретном регионе (городе). На территории города Самары, например, К2 составляет 0,2.

К3 – коэффициент-дефлятор, учитывающий изменение уровня инфляции (в 2003 г. равен 1; в 2004 г. – 1,133; в 2005 г. – 1,104).

К3 – коэффициент-дефлятор, соответствующий индексу изменения потребительских цен на товары (работы, услуги) в РФ. Коэффициент-дефлятор публикуется в порядке, установленном Правительством РФ». На 2005 г. этот показатель утвержден приказом Минэкономразвития России от 09.11.2004 г. № 298 «Об установлении коэффициента-дефлятора К3 на 2005 г.».

При изменении корректирующих коэффициентов новые показатели должны применяться для исчисления единого налога только с начала следующего налогового периода (и. 8 ст. 346.29 НК РФ). Для ЕНВД этот период – квартал.

Корректирующий коэффициент К1 рассчитывается по следующей формуле:

К1 = (1000 + Коф)/ (1000 + Ком),

где Коф – кадастровая стоимость земли (на основании данных Государственного земельного кадастра) по месту осуществления предпринимательской деятельности налогоплательщиком;

Ком – максимальная кадастровая стоимость земли (на основании данных Государственного земельного кадастра) для данного вида предпринимательской деятельности;

1000 – стоимостная оценка прочих факторов, оказывающих влияние на величину базовой доходности, приведенная к единице площади.

Этот коэффициент базовой доходности в 2003, 2004 и 2005 гг. не применяется. Так, в ст. 7.1 Федерального закона от 24.07.2002 г. № 104-ФЗ «О внесении изменений и дополнений в ч. 2 НК РФ и некоторые другие акты законодательства РФ, а также о признании утратившими силу отдельных актов законодательства РФ о налогах и сборах» (с изм. и доп. от 31.12.2002 г., 07.07.2003 г., 20.08., 29.11.2004 г.) установлено, что корректирующий коэффициент базовой доходности К1, предусмотренный ст. 346.27 и 346.29 НК РФ, при определении величины базовой доходности в 2003–2005 гг. не применяется. На 2005 г. неприменение этого коэффициента закреплено в письме Федеральной налоговой службы России от 09.12.2004 г. № 22-0-10/1882 «О применении в 2005 г. корректирующего коэффициента базовой доходности К1».

К2 – корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов, особенности места ведения предпринимательской деятельности, площадь информационного поля световых и электронных табло, площадь информационного поля печатной и (или) полиграфической наружной рекламы и иные особенности.

Значения коэффициента К2 определяются для всех категорий плательщиков единого налога на вмененный доход субъектами РФ на календарный год и могут быть установлены в пределах от 0,01 до 1 включительно. Размер коэффициента К2 закрепляется региональным законом, причем на протяжении года в него могут вноситься изменения.

К2 – понижающий коэффициент, учитывающий реальную доходность данного вида предпринимательской деятельности в конкретном регионе (городе). Может устанавливаться в 2005 г. в значениях от 0,005 до 1 (нижний предел установлен Федеральным законом от 29.07.2004 г. № 95-ФЗ «О внесении изменений в ч. 1 и 2 НК РФ и признании утратившими силу некоторых законодательных актов (положений законодательных актов) РФ о налогах и сборах»). Методика расчета К2 базируется на приведении вмененного дохода к фактическому доходу отрасли в конкретном регионе (городе). На территории города Самары, например, К2 составляет 0,2.

К3 – коэффициент-дефлятор, учитывающий изменение уровня инфляции (в 2003 г. равен 1; в 2004 г. – 1,133; в 2005 г. – 1,104).

К3 – коэффициент-дефлятор, соответствующий индексу изменения потребительских цен на товары (работы, услуги) в РФ. Коэффициент-дефлятор публикуется в порядке, установленном Правительством РФ». На 2005 г. этот показатель утвержден приказом Минэкономразвития России от 09.11.2004 г. № 298 «Об установлении коэффициента-дефлятора К3 на 2005 г.».

При изменении корректирующих коэффициентов новые показатели должны применяться для исчисления единого налога только с начала следующего налогового периода (и. 8 ст. 346.29 НК РФ). Для ЕНВД этот период – квартал.

2.5. Ведение расчетных и кассовых операций

Плательщики единого налога на вмененный доход обязаны применять порядок ведения кассовых операций и применения контрольно-кассовой техники, утвержденный решением Совета Директоров Центрабанка России 22.09.1993 г. Законом РФ от 22.05.2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» установлен порядок применения контрольно-кассовых машин при осуществлении денежных расчетов с населением. Это касается и плательщиков единого налога на вмененный доход.

Закон предъявляет к контрольно-кассовой технике определенные требования, которые по своему содержанию не выходят за рамки требований, предусмотренных ранее Положением по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением, утвержденным постановлением СМ РФ от 30.07.1993 г. № 745 «Об утверждении Положения по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением и Перечня отдельных категорий предприятий, организаций и учреждений, которые в силу специфики своей деятельности либо особенностей местонахождения могут осуществлять денежные расчеты с населением без применения ККМ» (с изм. и доп. от 23.10.1995 г., 06.01.1997 г., 19.12.1997 г., 07.08.1998 г., 03.09.1998 г., 21.11.1998 г., 07.01.1999 г., 02.12.2000 г., 08.08.2003 г.). Это Положение продолжает действовать.

Согласно ст. 4 Закона контрольно-кассовая техника должна:

1) быть зарегистрирована в налоговых органах;

2) быть исправна, опломбирована;

3) иметь фискальную память и эксплуатироваться в фискальном режиме.

В соответствии с п. 8 Положения неисправной считается контрольно-кассовая техника, которая:

1) не печатает, печатает неразборчиво или не полностью печатает на чеке обязательные реквизиты;

2) не печатает, печатает неразборчиво или не полностью печатает контрольную ленту или другие документы, предусмотренные техническими требованиями к ней и ее фискальной (контрольной) памяти;

3) не выполняет или выполняет с ошибками операции, предусмотренные техническими требованиями к ней и ее фискальной (контрольной) памяти;

4) не позволяет получить данные, содержащиеся в фискальной (контрольной) памяти, необходимые для осуществления контроля налоговым органом;

5) применяет прикладные программы, не допущенные Государственной межведомственной экспертной комиссией (ГМЭК) к использованию с конкретной моделью контрольно-кассовой машины.

Следует также руководствоваться Типовыми правилами эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением, утвержденными заместителем министра финансов РФ (письмо Минфина РФ от 30.08.1993 г. № 104 «Типовые правила эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением»), В указанных Типовых правилах, в частности, содержатся требования к пломбированию контрольно-кассовых машин. Контрольно-кассовая техника используется только в тех случаях, когда получение наличных связано с реализацией товара. Не применяют кассовый аппарат при поступлении в кассу денежных средств при возврате из подотчета, при возврате заемщиком беспроцентного займа, при поступлениях в качестве благотворительной помощи.

В письме Министерства РФ по налогам и сборам от 04.09.2003 г. № 22-2-16/1962-АС207 «О порядке применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» говорится: «В соответствии со ст. 346.26 НК РФ система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности вводится в действие на территории субъектов РФ законами субъектов РФ и распространяется на налогоплательщиков, осуществляющих виды предпринимательской деятельности, предусмотренные п. 2 данной статьи НК РФ, в том числе и розничную торговлю, осуществляемую через магазины и павильоны с площадью торгового зала по каждому объекту организации торговли не более 150 кв. м, палатки, лотки и другие объекты организации торговли, в том числе не имеющие стационарной торговой площади».

Согласно ст. 346.27 НК РФ под розничной торговлей понимаются торговля товарами и оказание услуг покупателям за наличный расчет. Вместе с тем следует иметь в виду, что розничная торговля как подвид предпринимательской деятельности в сфере торговли предполагает заключение между розничными продавцами и покупателями договоров розничной купли-продажи. Таким образом, одним из основных условий, позволяющих отнести осуществляемую налогоплательщиком деятельность, связанную с реализацией товаров, к деятельности в сфере розничной торговли, является факт заключения им с покупателем договоров розничной купли-продажи. Учитывая данное обстоятельство, а также принимая во внимание предусмотренное гл. 26.3 НК РФ определение розничной торговли, налогоплательщики, осуществляющие предпринимательскую деятельность, связанную с торговлей товарами и оказанием услуг покупателям за наличный расчет на основе договоров розничной купли-продажи (параграф 2 гл. 30 ГК РФ) через объекты стационарной торговой сети, а также через объекты нестационарной торговой сети, независимо от целей дальнейшего использования покупателями приобретенных у них товаров признаются розничными продавцами и, следовательно, налогоплательщиками единого налога на вмененный доход.

При этом в целях применения единого налога на вмененный доход под наличным расчетом следует понимать расчет наличными деньгами (ст. 140, 861 ГК РФ), а под безналичным расчетом – расчет платежными поручениями, по аккредитиву, чеками, расчет по инкассо, а также расчет в иных формах, предусмотренных законодательством РФ, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота (ст. 861, 862 ГК РФ).

Исходя из этого предпринимательская деятельность, связанная с розничной торговлей товарами, осуществляемой налогоплательщиками с использованием любых безналичных форм расчетов, не подпадает под действие системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

Налогоплательщики, осуществляющие розничную торговлю товарами и оказание услуг покупателям как за наличный, так и по безналичному расчету, привлекаются к уплате единого налога на вмененный доход только в отношении оборота розничной торговли за наличный расчет. Доходы, полученные такими налогоплательщиками от осуществления розничной торговли по безналичному расчету, подлежат налогообложению в общеустановленном порядке на основе данных раздельного учета доходов и расходов. Это подтверждается Письмом Департамента налоговой и таможенно-тарифной политики Минфина РФ от 30.09.2004 г. № 03-06-05-06/12 «О применении ЕНВД при смешанных формах расчетов».

Закон предъявляет к контрольно-кассовой технике определенные требования, которые по своему содержанию не выходят за рамки требований, предусмотренных ранее Положением по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением, утвержденным постановлением СМ РФ от 30.07.1993 г. № 745 «Об утверждении Положения по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением и Перечня отдельных категорий предприятий, организаций и учреждений, которые в силу специфики своей деятельности либо особенностей местонахождения могут осуществлять денежные расчеты с населением без применения ККМ» (с изм. и доп. от 23.10.1995 г., 06.01.1997 г., 19.12.1997 г., 07.08.1998 г., 03.09.1998 г., 21.11.1998 г., 07.01.1999 г., 02.12.2000 г., 08.08.2003 г.). Это Положение продолжает действовать.

Согласно ст. 4 Закона контрольно-кассовая техника должна:

1) быть зарегистрирована в налоговых органах;

2) быть исправна, опломбирована;

3) иметь фискальную память и эксплуатироваться в фискальном режиме.

В соответствии с п. 8 Положения неисправной считается контрольно-кассовая техника, которая:

1) не печатает, печатает неразборчиво или не полностью печатает на чеке обязательные реквизиты;

2) не печатает, печатает неразборчиво или не полностью печатает контрольную ленту или другие документы, предусмотренные техническими требованиями к ней и ее фискальной (контрольной) памяти;

3) не выполняет или выполняет с ошибками операции, предусмотренные техническими требованиями к ней и ее фискальной (контрольной) памяти;

4) не позволяет получить данные, содержащиеся в фискальной (контрольной) памяти, необходимые для осуществления контроля налоговым органом;

5) применяет прикладные программы, не допущенные Государственной межведомственной экспертной комиссией (ГМЭК) к использованию с конкретной моделью контрольно-кассовой машины.

Следует также руководствоваться Типовыми правилами эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением, утвержденными заместителем министра финансов РФ (письмо Минфина РФ от 30.08.1993 г. № 104 «Типовые правила эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением»), В указанных Типовых правилах, в частности, содержатся требования к пломбированию контрольно-кассовых машин. Контрольно-кассовая техника используется только в тех случаях, когда получение наличных связано с реализацией товара. Не применяют кассовый аппарат при поступлении в кассу денежных средств при возврате из подотчета, при возврате заемщиком беспроцентного займа, при поступлениях в качестве благотворительной помощи.

В письме Министерства РФ по налогам и сборам от 04.09.2003 г. № 22-2-16/1962-АС207 «О порядке применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» говорится: «В соответствии со ст. 346.26 НК РФ система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности вводится в действие на территории субъектов РФ законами субъектов РФ и распространяется на налогоплательщиков, осуществляющих виды предпринимательской деятельности, предусмотренные п. 2 данной статьи НК РФ, в том числе и розничную торговлю, осуществляемую через магазины и павильоны с площадью торгового зала по каждому объекту организации торговли не более 150 кв. м, палатки, лотки и другие объекты организации торговли, в том числе не имеющие стационарной торговой площади».

Согласно ст. 346.27 НК РФ под розничной торговлей понимаются торговля товарами и оказание услуг покупателям за наличный расчет. Вместе с тем следует иметь в виду, что розничная торговля как подвид предпринимательской деятельности в сфере торговли предполагает заключение между розничными продавцами и покупателями договоров розничной купли-продажи. Таким образом, одним из основных условий, позволяющих отнести осуществляемую налогоплательщиком деятельность, связанную с реализацией товаров, к деятельности в сфере розничной торговли, является факт заключения им с покупателем договоров розничной купли-продажи. Учитывая данное обстоятельство, а также принимая во внимание предусмотренное гл. 26.3 НК РФ определение розничной торговли, налогоплательщики, осуществляющие предпринимательскую деятельность, связанную с торговлей товарами и оказанием услуг покупателям за наличный расчет на основе договоров розничной купли-продажи (параграф 2 гл. 30 ГК РФ) через объекты стационарной торговой сети, а также через объекты нестационарной торговой сети, независимо от целей дальнейшего использования покупателями приобретенных у них товаров признаются розничными продавцами и, следовательно, налогоплательщиками единого налога на вмененный доход.

При этом в целях применения единого налога на вмененный доход под наличным расчетом следует понимать расчет наличными деньгами (ст. 140, 861 ГК РФ), а под безналичным расчетом – расчет платежными поручениями, по аккредитиву, чеками, расчет по инкассо, а также расчет в иных формах, предусмотренных законодательством РФ, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота (ст. 861, 862 ГК РФ).

Исходя из этого предпринимательская деятельность, связанная с розничной торговлей товарами, осуществляемой налогоплательщиками с использованием любых безналичных форм расчетов, не подпадает под действие системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

Налогоплательщики, осуществляющие розничную торговлю товарами и оказание услуг покупателям как за наличный, так и по безналичному расчету, привлекаются к уплате единого налога на вмененный доход только в отношении оборота розничной торговли за наличный расчет. Доходы, полученные такими налогоплательщиками от осуществления розничной торговли по безналичному расчету, подлежат налогообложению в общеустановленном порядке на основе данных раздельного учета доходов и расходов. Это подтверждается Письмом Департамента налоговой и таможенно-тарифной политики Минфина РФ от 30.09.2004 г. № 03-06-05-06/12 «О применении ЕНВД при смешанных формах расчетов».

Глава 3

Налогообложение

3.1. Сфера деятельности, в которой может взиматься единый налог

В общем случае система налогообложения в виде единого налога на вмененный доход может применяться (в ряде случаев при соблюдении некоторых дополнительных условий, которые рассмотрены ниже) в отношении следующих видов деятельности, указанных в ст. 346.26 НК РФ (см. также табл. 1):

1) оказание бытовых услуг;

2) оказание ветеринарных услуг;

3) оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) розничная торговля;

5) оказание услуг общественного питания;

6) оказание автотранспортных услуг по перевозке пассажиров и грузов;

7) услуги платных автостоянок;

8) рекламная деятельность.

Оказание физическим лицам парикмахерских услуг (деятельность парикмахерских салонов), медицинских, косметологических услуг (в том числе в косметических салонах), ветеринарных и зооуслуг (Организации + предприниматели +)

Оказание услуг по краткосрочному проживанию (Предприниматели +)

Оказание консультаций, а также бухгалтерских, аудиторских и юридических услуг, обучение, репетиторство, преподавание и иная деятельность в области образования (Предприниматели +)

Общественное питание (деятельность ресторанов, кафе, баров, столовых, нестационарных и других точек общественного питания) (Организации +, предприниматели +, если численность работающих на объекте общественного питания не превышает 50 человек)

Розничная торговля, осуществляемая через магазины, палатки, рынки, ларьки, торговые павильоны и другие места организации торговли, в том числе не имеющие стационарной торговой площади. (Организации + и предприниматели +, если численность работающих на объекте не превышает 30 человек)

Розничная выездная (нестационарная) торговля горюче-смазочными материалами (Организации + и предприниматели +)

Оказание транспортных услуг (Организации +, если численность работающих до 100 человек)

Оказание услуг по предоставлению автомобильных стоянок (Организации + и предприниматели +)

Пояснение: на этой схеме сфер деятельности, подпадающих под использование режима вмененного дохода, знаком «+» отмечена возможность применения данного режима соответствующим субъектом.

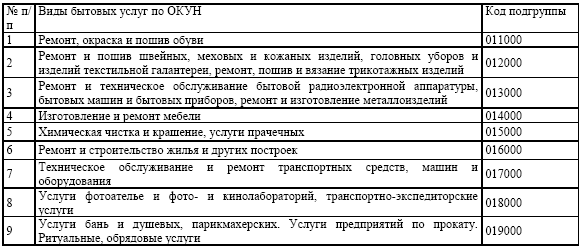

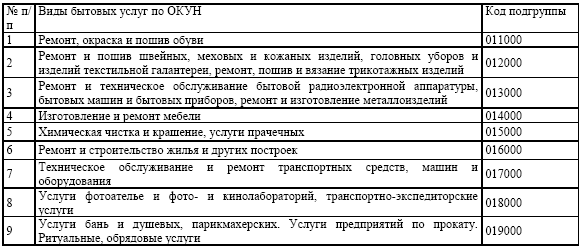

Таблица 1. Виды бытовых услуг, облагаемые единым налогом на вмененный доход по кодам

Как видно из приведенного выше перечня подпадающих под действие единого налога на вмененный доход бытовых услуг, виды бытовых услуг не ограничены, поскольку Налоговый кодекс РФ просто использует термин «бытовые услуги».

Поскольку НК РФ не расшифровывает, что следует понимать под термином «бытовые услуги», то сразу же возникает вопрос: какие конкретно услуги относятся к бытовым? Ответ на этот вопрос содержится в ст. 346.27 НК РФ, определяющей, что под бытовыми платными услугами следует понимать платные услуги, оказываемые физическим лицам, классифицируемые в соответствии с Общероссийским классификатором услуг населению. Причем редакцией Федеральных законов от 31.12.2002 г. № 190-ФЗ «Об обеспечении пособиями по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы, и некоторых других категорий граждан» и от 31.12.2002 г. № 191-ФЗ «О внесении изменений и дополнений в гл. 22, 24, 25, 26.2, 26.3 и 27 ч. 2 НК РФ и некоторые другие акты законодательства РФ» (с изм. и доп. от 07.07.2003 г.) и гл. 26.3 НК РФ уточнено, что к бытовым услугам, облагаемым единым налогом на вмененный доход, не относятся услуги ломбардов.

Общероссийский классификатор услуг населению ОК 002-93 (ОКУН) (утв. постановлением Госстандарта РФ от 28.06.1993 г. № 163) (с изм. и доп. № 7/2003) является составной частью Единой системы классификации и кодирования технико-экономической и социальной информации (ЕСКК ТЭИ).

По общей структуре кодового обозначения ОКУН группа «Бытовые услуги» имеет код 01. Указанная группа делится на подгруппы, которые в свою очередь делятся на виды деятельности по целевому назначению. Важный момент: все перечисленные услуги, оказываемые юридическим лицам, не признаются бытовыми услугами в целях применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. В письме Департамента налоговой и таможеннотарифной политики Минфина РФ от 02.12.2004 г. № 03-06-05-04/65 «О системе налогообложения в виде единого налога на вмененный доход в сфере оказания услуг» отмечено что услуги солярия, предоставляемые в парикмахерских, не подлежат обложению ЕНВД. Они облагаются упомянутым видом налога только тогда, когда оказываются в банях и душевых.

Пример

ООО «Стемакс» оказывает услуги по ремонту и изготовлению мебели только юридическим лицам. В связи с тем что организация оказывает услуги по ремонту и изготовлению мебели только юридическим лицам, она не подпадает под действие системы налогообложения в виде единого налога на вмененный доход.

Осуществляемая индивидуальными предпринимателями деятельность по предоставлению в прокат физическим лицам видеопродукции подлежит обложению единым налогом. Об этом есть разъяснения в письме Минфина РФ от 17.02.2005 г. № 03-06-05-05/14 «Об уплате ЕНВД с деятельности по прокату и реализации видеокассет». Исчисление единого налога производится с использованием показателя базовой доходности – количество работников, включая индивидуального предпринимателя. При продаже видеопродукции за наличный расчет покупателям (физическим или юридическим лицам) обязательно должна применяться контрольно-кассовая техника.

Пример

ЧП «Давыдов» арендует в трех магазинах небольшие площади, на которых размещены прилавки и полки с предназначенными для проката видео– и DVD-кассетами. Сам предприниматель занимается организационными и снабженческими расходами, составлением налоговой отчетности. У предпринимателя трудятся трое продавцов – по одному на каждой точке по оказанию услуг проката кассет. Каждая точка оборудована кассовым аппаратом.

Допустим, коэффициент базовой доходности К2 равен 1. Физический показатель в нашем примере равен 4 (трое продавцов и сам индивидуальный предприниматель). Базовую доходность берем из таблицы – приложения к приказу Минфина РФ от 17.02.2005 г. № 23н. Коэффициент-дефлятор в 2005 г. равен 1,104. База для исчисления налога на вмененный доход за I квартал 2005 г. будет рассчитываться так:

7 500 руб. × 4 чел. × 3 мес × 1 × 1 × 1,104 = 99 360 руб.

В ст. 1 Закона № 4979-1 под ветеринарией понимается область научных знаний и практической деятельности, направленных на предупреждение болезней животных и их лечение, выпуск полноценных и безопасных в ветеринарном отношении продуктов животноводства и защиту населения от болезней, общих для человека и животных».

Для того чтобы определить, какие услуги относятся к ветеринарным, следует воспользоваться Общероссийским классификатором видов экономической деятельности ОК 029-2001, который согласно постановлению Госстандарта РФ от 06.11.2001 г. № 454-ст «О принятии и введении в действие ОКВЭД» с 1 января 2003 г. заменяет Общероссийский классификатор видов экономической деятельности, продукции и услуг (ОК 004-93).

В этом Классификаторе виды ветеринарных услуг собраны в группу 85.2 «Ветеринарные услуги»:

1) деятельность, связанную с лечением и контролем над здоровьем сельскохозяйственных животных;

2) деятельность, связанную с лечением и контролем над здоровьем домашних животных;

3) деятельность скорой помощи для животных.

Эта деятельность осуществляется квалифицированными ветеринарами в ветеринарных лечебницах, а также при посещении ферм, псарен или приютов для животных, в частных врачебных или операционных кабинетах и т. п.

Эта группа не включает деятельность по содержанию животных и уходу за ними без предоставления ветеринарных услуг.

Право на занятие ветеринарной деятельностью имеют специалисты в области ветеринарии с высшим или средним ветеринарным образованием. Причем согласно п. 4 Закона № 4979-1 специалисты в области ветеринарии, занимающиеся предпринимательской деятельностью, обязаны зарегистрироваться в соответствующих органах управления Государственной ветеринарной службы РФ.

В соответствии с ОК 029-2001 виды услуг по ремонту и техобслуживанию (включая мойку) автотранспортных средств собраны в группу 50.20 «Техническое обслуживание и ремонт автотранспортных средств», которая включает:

1) техническое обслуживание и ремонт легковых автомобилей, в том числе техническое обслуживание, ремонт электрооборудования, ремонт шин, их установку и замену, включая регулировку и балансировку колес, механический ремонт (двигателей, подвесок, рулевого управления, тормозов и т. и.), ремонт кузовов и их составных частей (дверей, замков, окон), включая окрашивание;

2) техническое обслуживание и ремонт прочих автотранспортных средств, в том числе техническое обслуживание, ремонт электрооборудования, ремонт шин, их установку и замену, включая регулировку и балансировку колес, механический ремонт (двигателей, подвесок, рулевого управления, тормозов и т. п.), ремонт кузовов, кабин и их составных частей (дверей, замков, окон), включая окрашивание;

3) предоставление прочих видов услуг по техническому обслуживанию автотранспортных средств, в том числе:

а) мойку, полирование, нанесение защитных и декоративных покрытий на кузов, чистку салона, буксировку и прочие аналогичные виды деятельности;

б) оказание технической помощи в пути.

Эта группа не включает восстановление шин и технический осмотр автотранспортных средств.

В отличие от розничной купли-продажи, предполагающей передачу продавцом покупателю товара, предназначенного для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью (и. 1 ст. 492 ГК РФ), в нашем случае под розничной торговлей следует понимать торговлю товарами и оказание услуг покупателям за наличный расчет (кроме реализации подакцизных товаров, указанных в поди. 6—10 и. 1 ст. 181 НК РФ, ювелирных изделий, легковых автомобилей и мотоциклов с мощностью двигателя свыше 112,5 кВт (150 л. с.), автомобильного бензина, дизельного топлива, моторных масел для дизельных и (или) карбюраторных (инжекторных) двигателей, подакцизного минерального сырья, продуктов питания и напитков, включая алкогольные, как в упаковке и расфасовке изготовителя, так и без нее, в барах, ресторанах, кафе и других точках общественного питания). Следовательно, под действие единого налога на вмененный доход подпадает не только непосредственно продажа товара, но и оказание иных услуг покупателям за наличный расчет.

1) оказание бытовых услуг;

2) оказание ветеринарных услуг;

3) оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) розничная торговля;

5) оказание услуг общественного питания;

6) оказание автотранспортных услуг по перевозке пассажиров и грузов;

7) услуги платных автостоянок;

8) рекламная деятельность.

Сферы деятельности

Оказание ремонтно-строительных услуг (строительство завершенных зданий и сооружений или их частей, оборудование зданий, подготовка строительного участка и иные услуги по ремонту и строительству зданий и сооружений или их частей, благоустройство территорий) (Предприниматели +) Оказание бытовых услуг физическим лицам (ремонт обуви, изделий из кожи, меха, пошив и ремонт одежды, ремонт часов и ювелирных изделий, ремонт бытовой техники и предметов личного пользования, ремонт и изготовление металлических изделий, ремонт машин, оборудования и приборов, оргтехники и периферийного оборудования, сервисное обслуживание автотранспортных средств и иные бытовые услуги населению, в том числе фото– и киноуслуги, прокат, за исключением проката кинофильмов) (Организации+ и предприниматели +)Оказание физическим лицам парикмахерских услуг (деятельность парикмахерских салонов), медицинских, косметологических услуг (в том числе в косметических салонах), ветеринарных и зооуслуг (Организации + предприниматели +)

Оказание услуг по краткосрочному проживанию (Предприниматели +)

Оказание консультаций, а также бухгалтерских, аудиторских и юридических услуг, обучение, репетиторство, преподавание и иная деятельность в области образования (Предприниматели +)

Общественное питание (деятельность ресторанов, кафе, баров, столовых, нестационарных и других точек общественного питания) (Организации +, предприниматели +, если численность работающих на объекте общественного питания не превышает 50 человек)

Розничная торговля, осуществляемая через магазины, палатки, рынки, ларьки, торговые павильоны и другие места организации торговли, в том числе не имеющие стационарной торговой площади. (Организации + и предприниматели +, если численность работающих на объекте не превышает 30 человек)

Розничная выездная (нестационарная) торговля горюче-смазочными материалами (Организации + и предприниматели +)

Оказание транспортных услуг (Организации +, если численность работающих до 100 человек)

Оказание услуг по предоставлению автомобильных стоянок (Организации + и предприниматели +)

Пояснение: на этой схеме сфер деятельности, подпадающих под использование режима вмененного дохода, знаком «+» отмечена возможность применения данного режима соответствующим субъектом.

Таблица 1. Виды бытовых услуг, облагаемые единым налогом на вмененный доход по кодам

Оказание бытовых услуг

Согласно подп. 1 п. 2 ст. 346.26 НК РФ система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности может применяться в отношении оказания организацией (индивидуальным предпринимателем) бытовых услуг.Как видно из приведенного выше перечня подпадающих под действие единого налога на вмененный доход бытовых услуг, виды бытовых услуг не ограничены, поскольку Налоговый кодекс РФ просто использует термин «бытовые услуги».

Поскольку НК РФ не расшифровывает, что следует понимать под термином «бытовые услуги», то сразу же возникает вопрос: какие конкретно услуги относятся к бытовым? Ответ на этот вопрос содержится в ст. 346.27 НК РФ, определяющей, что под бытовыми платными услугами следует понимать платные услуги, оказываемые физическим лицам, классифицируемые в соответствии с Общероссийским классификатором услуг населению. Причем редакцией Федеральных законов от 31.12.2002 г. № 190-ФЗ «Об обеспечении пособиями по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы, и некоторых других категорий граждан» и от 31.12.2002 г. № 191-ФЗ «О внесении изменений и дополнений в гл. 22, 24, 25, 26.2, 26.3 и 27 ч. 2 НК РФ и некоторые другие акты законодательства РФ» (с изм. и доп. от 07.07.2003 г.) и гл. 26.3 НК РФ уточнено, что к бытовым услугам, облагаемым единым налогом на вмененный доход, не относятся услуги ломбардов.

Общероссийский классификатор услуг населению ОК 002-93 (ОКУН) (утв. постановлением Госстандарта РФ от 28.06.1993 г. № 163) (с изм. и доп. № 7/2003) является составной частью Единой системы классификации и кодирования технико-экономической и социальной информации (ЕСКК ТЭИ).

По общей структуре кодового обозначения ОКУН группа «Бытовые услуги» имеет код 01. Указанная группа делится на подгруппы, которые в свою очередь делятся на виды деятельности по целевому назначению. Важный момент: все перечисленные услуги, оказываемые юридическим лицам, не признаются бытовыми услугами в целях применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. В письме Департамента налоговой и таможеннотарифной политики Минфина РФ от 02.12.2004 г. № 03-06-05-04/65 «О системе налогообложения в виде единого налога на вмененный доход в сфере оказания услуг» отмечено что услуги солярия, предоставляемые в парикмахерских, не подлежат обложению ЕНВД. Они облагаются упомянутым видом налога только тогда, когда оказываются в банях и душевых.

Пример

ООО «Стемакс» оказывает услуги по ремонту и изготовлению мебели только юридическим лицам. В связи с тем что организация оказывает услуги по ремонту и изготовлению мебели только юридическим лицам, она не подпадает под действие системы налогообложения в виде единого налога на вмененный доход.

Осуществляемая индивидуальными предпринимателями деятельность по предоставлению в прокат физическим лицам видеопродукции подлежит обложению единым налогом. Об этом есть разъяснения в письме Минфина РФ от 17.02.2005 г. № 03-06-05-05/14 «Об уплате ЕНВД с деятельности по прокату и реализации видеокассет». Исчисление единого налога производится с использованием показателя базовой доходности – количество работников, включая индивидуального предпринимателя. При продаже видеопродукции за наличный расчет покупателям (физическим или юридическим лицам) обязательно должна применяться контрольно-кассовая техника.

Пример

ЧП «Давыдов» арендует в трех магазинах небольшие площади, на которых размещены прилавки и полки с предназначенными для проката видео– и DVD-кассетами. Сам предприниматель занимается организационными и снабженческими расходами, составлением налоговой отчетности. У предпринимателя трудятся трое продавцов – по одному на каждой точке по оказанию услуг проката кассет. Каждая точка оборудована кассовым аппаратом.

Допустим, коэффициент базовой доходности К2 равен 1. Физический показатель в нашем примере равен 4 (трое продавцов и сам индивидуальный предприниматель). Базовую доходность берем из таблицы – приложения к приказу Минфина РФ от 17.02.2005 г. № 23н. Коэффициент-дефлятор в 2005 г. равен 1,104. База для исчисления налога на вмененный доход за I квартал 2005 г. будет рассчитываться так:

7 500 руб. × 4 чел. × 3 мес × 1 × 1 × 1,104 = 99 360 руб.

Оказание ветеринарных услуг

Оказание ветеринарных услуг подпадает под действие системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности в соответствии с подп. 2 п. 2 ст. 346.26 НК РФ. При этом Налоговый кодекс РФ не дает специального определения термину «ветеринарные услуги» (как, например, в отношении понятия «бытовые услуги»). Поэтому организациям и индивидуальным предпринимателям следует руководствоваться Законом РФ от 14.05.1993 г. № 4979-1 «О ветеринарии» (с изм. и доп. от 30.12.2001 г., 29.06.2004 г., 22.08.2004 г.) и принимаемыми в соответствии с ним законодательными актами республик в составе РФ, правовыми актами автономной области, автономных округов, краев, областей, городов Москвы и Санкт-Петербурга.В ст. 1 Закона № 4979-1 под ветеринарией понимается область научных знаний и практической деятельности, направленных на предупреждение болезней животных и их лечение, выпуск полноценных и безопасных в ветеринарном отношении продуктов животноводства и защиту населения от болезней, общих для человека и животных».

Для того чтобы определить, какие услуги относятся к ветеринарным, следует воспользоваться Общероссийским классификатором видов экономической деятельности ОК 029-2001, который согласно постановлению Госстандарта РФ от 06.11.2001 г. № 454-ст «О принятии и введении в действие ОКВЭД» с 1 января 2003 г. заменяет Общероссийский классификатор видов экономической деятельности, продукции и услуг (ОК 004-93).

В этом Классификаторе виды ветеринарных услуг собраны в группу 85.2 «Ветеринарные услуги»:

1) деятельность, связанную с лечением и контролем над здоровьем сельскохозяйственных животных;

2) деятельность, связанную с лечением и контролем над здоровьем домашних животных;

3) деятельность скорой помощи для животных.

Эта деятельность осуществляется квалифицированными ветеринарами в ветеринарных лечебницах, а также при посещении ферм, псарен или приютов для животных, в частных врачебных или операционных кабинетах и т. п.

Эта группа не включает деятельность по содержанию животных и уходу за ними без предоставления ветеринарных услуг.

Право на занятие ветеринарной деятельностью имеют специалисты в области ветеринарии с высшим или средним ветеринарным образованием. Причем согласно п. 4 Закона № 4979-1 специалисты в области ветеринарии, занимающиеся предпринимательской деятельностью, обязаны зарегистрироваться в соответствующих органах управления Государственной ветеринарной службы РФ.

Оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств

В соответствии с подп. 3 и. 2 ст. 346.26 НК РФ система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности может действовать при оказании организациями (индивидуальными предпринимателями) услуг по ремонту, техобслуживанию и мойке автотранспортных средств.В соответствии с ОК 029-2001 виды услуг по ремонту и техобслуживанию (включая мойку) автотранспортных средств собраны в группу 50.20 «Техническое обслуживание и ремонт автотранспортных средств», которая включает:

1) техническое обслуживание и ремонт легковых автомобилей, в том числе техническое обслуживание, ремонт электрооборудования, ремонт шин, их установку и замену, включая регулировку и балансировку колес, механический ремонт (двигателей, подвесок, рулевого управления, тормозов и т. и.), ремонт кузовов и их составных частей (дверей, замков, окон), включая окрашивание;

2) техническое обслуживание и ремонт прочих автотранспортных средств, в том числе техническое обслуживание, ремонт электрооборудования, ремонт шин, их установку и замену, включая регулировку и балансировку колес, механический ремонт (двигателей, подвесок, рулевого управления, тормозов и т. п.), ремонт кузовов, кабин и их составных частей (дверей, замков, окон), включая окрашивание;

3) предоставление прочих видов услуг по техническому обслуживанию автотранспортных средств, в том числе:

а) мойку, полирование, нанесение защитных и декоративных покрытий на кузов, чистку салона, буксировку и прочие аналогичные виды деятельности;

б) оказание технической помощи в пути.

Эта группа не включает восстановление шин и технический осмотр автотранспортных средств.

Розничная торговля

Согласно поди. 4 и. 2 ст. 346.26 НК РФ система налогообложения в виде единого налога на вмененный доход может применяться в отношении розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала по каждому объекту организации торговли не более 150 кв. м, палатки, лотки и другие объекты организации торговли, в том числе не имеющие стационарной торговой площади (первоначальная редакция гл. 26.3 НК РФ предусматривала показатель 70 кв. м).В отличие от розничной купли-продажи, предполагающей передачу продавцом покупателю товара, предназначенного для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью (и. 1 ст. 492 ГК РФ), в нашем случае под розничной торговлей следует понимать торговлю товарами и оказание услуг покупателям за наличный расчет (кроме реализации подакцизных товаров, указанных в поди. 6—10 и. 1 ст. 181 НК РФ, ювелирных изделий, легковых автомобилей и мотоциклов с мощностью двигателя свыше 112,5 кВт (150 л. с.), автомобильного бензина, дизельного топлива, моторных масел для дизельных и (или) карбюраторных (инжекторных) двигателей, подакцизного минерального сырья, продуктов питания и напитков, включая алкогольные, как в упаковке и расфасовке изготовителя, так и без нее, в барах, ресторанах, кафе и других точках общественного питания). Следовательно, под действие единого налога на вмененный доход подпадает не только непосредственно продажа товара, но и оказание иных услуг покупателям за наличный расчет.

Конец бесплатного ознакомительного фрагмента