Страница:

Результат мог бы быть и хуже, учитывая, как сильно было заторможено наше развитие 70-летним левым социалистическим экспериментом XX века, в ходе которого по качеству жизни Россию обогнало множество стран. Можно предположить, что при сопоставимых границах и показателях царская Россия в 1900—1910 годах находилась примерно на 25–35-м месте. Но по итогам XX века, грубо говоря, около 50 государств более развитые, чем Россия, примерно 150 – менее развитые, около 20 имеют схожий уровень развития и похожие проблемы. Такую страну нам оставили наши уважаемые отцы и деды, почтенные сегодняшние пенсионеры.

Особенно сильно отставание нарастало во второй половине XX века. Так, например, в 1950-х годах СССР опережал Грецию и Испанию по подушевому ВВП на 35—50%. Но уже в 1970-х показатели этих стран догнали советские, а в 1990-х они уже опережали СССР на треть! Хотя использование показателя ВВП в плановой экономике для сопоставлений не совсем корректно. Во-первых, советский ВВП учитывал огромные госинвестиции и госпотребление, особенно в оборонной промышленности. Истинная ценность таких затрат для гражданина мягко говоря, не вполне очевидна. Во-вторых, трудно понять, что ВВП говорит о реальном благосостоянии жителей. Ведь ВВП не учитывает, с одной стороны, дефицит и очереди, а с другой – бесплатное образование, здравоохранение и субсидируемое жилье. Кроме того, советское государство фиксировало многие цены на нерыночном уровне. Поэтому сравнение советского ВВП с показателями ВВП для рыночных стран очень приблизительно.

Еще нужно задуматься об используемых во всем мире правилах подсчета ВВП. Рост ВВП не всегда сопровождается повышением уровня жизни. Например, рядом с вашим офисом, где вы паркуетесь бесплатно, вдруг появился знак платной стоянки и с вас взяли 50 руб. Вы удивитесь: еще вчера вы оставляли машину на том же месте бесплатно, ваш уровень счастья от потребления этой «услуги» не изменился, а 50 руб. вы лишились. Но статистики зафиксируют услугу, российский ВВП вырастет почти на 50 руб. (за вычетом расходов на форму, бляху и бланки квитанций). Перечень таких услуг можно продолжать до бесконечности. Так замечательно работают конторы по оформлению документов при органах власти всех уровней и бюро по «согласованию» строительных проектов.[7]

Что общего у этих услуг? То, что они не нужны. Но ВВП увеличивается, поскольку государство плохо сделало свою работу. До тех пор пока государственные организации плохо выполняют свои функции, существенная часть роста ВВП – это не доходы, а расходы граждан на защиту от государства. Нормальная жизнь в России – дорогое удовольствие. Еще в России довольно суровый климат, поэтому для обеспечения, скажем, португальского уровня жизни нам придется не догнать, а существенно обогнать Португалию по уровню подушевого ВВП.

Аналитики часто используют не экономические, а «человеческие» данные – например, сведения о росте детей определенного возраста, о детской смертности и продолжительности жизни. Такая статистика более точно отражает качество питания, здравоохранения и в конечном счете – уровень развития. Данные свидетельствуют: рост уровня жизни в СССР завершился на рубеже 1960–1970-х годов. После этого он стал снижаться вплоть до конца 1980-х годов. Многие из «человеческих» данных были в советское время засекречены, и это не удивительно.

Так, отрицательная динамика роста детей и подростков очевидным образом свидетельствует о недостатке питания на ранних этапах развития. Конечно, рост зависит и от генетических данных. Но если со временем ухудшаются усредненные показатели, то это значит, что уровень жизни в стране действительно снижается. Например, средний рост детей каждой возрастной категории в СССР (в том числе в России, и в Москве в частности) увеличивался вплоть до поколения 1960-х годов рождения. В этом поколении рост российских детей был практически равен росту их американских сверстников. Затем рост российских детей и подростков перестал увеличиваться, а позже стал падать. Средний россиянин, рожденный в конце 1980-х, был ниже ростом значительного большинства (80%) американцев того же возраста. В постсоветское время ситуация улучшилась – видимо, следующие поколения россиян серьезно выиграли от решения проблемы дефицита продуктов питания.

Аналогично и с детской смертностью, и с продолжительностью жизни. Детская смертность начала расти в 1971 году, а средняя продолжительность жизни начала падать в 1965 году. Тогда наши женщины жили практически столько же, сколько американки, а мужчины в СССР отставали от американских показателей лишь на 2,5 года. Но уже в 1980 году отставание от США по продолжительности жизни достигло 8,5 года у мужчин и 4,3 года у женщин. Последние лет тридцать советской власти продолжительность жизни в СССР падала, а детская смертность росла.

Это сопровождалось и увеличением потребления алкоголя. В 1960-х потребление алкоголя почти удвоилось – с 4,6 до 8,3 литра на душу населения в год. К концу 1970-х этот показатель превысил 10 литров (примерно на этом уровне он находится и сейчас – после сокращения во время горбачевской антиалкогольной кампании и нового роста после ее прекращения).1 Можно сколько угодно спорить о социализме. Но с биологическими данными (собранными советскими учеными) не поспоришь. Эта модель жизни развалилась, а СССР обанкротился, поскольку не смог обеспечить гражданам достойного уровня жизни.

В итоге мы в группе стран, занимающих 50–70-е место. Из этой объективной реальности и следует исходить. Так, например, Бразилия немного превосходит нас как по объективным показателям типа ВВП на душу населения, средней продолжительности жизни, детской смертности, так и по субъективно-расчетным, например индексу конкурентоспособности экономики, производительности труда и т. д. Для сравнения в сферах высоких технологий: Бразилия производит общепризнанный в мире конкурентоспособный современный пассажирский ближнемагистральный самолет. Как известно, отечественный авиапром только собирается попытаться решить подобную задачу в ближайший десяток лет, и пока с неясными шансами на успех. Некоторые успехи у нас наметились: в глобальном рейтинге конкурентоспособности 2008 года Россия заняла 51-е место (из 134) – это уже лучше, чем 70–80-е места несколько лет назад. В первом десятилетии XXI века наметилась и тенденция к увеличению продолжительности жизни.

В мировом разделении труда Россия является глобальной сырьевой и энергетической державой. На нефть, газ и металлы приходится 75—80% доходов от нашего экспорта. Поэтому изменения цен именно на эти товары могут оказывать существенное воздействие на отечественное хозяйство и очень заметно влиять на наше развитие.

См., например: Ведомости. 2009. 13 октября.

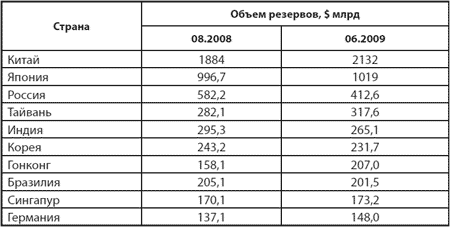

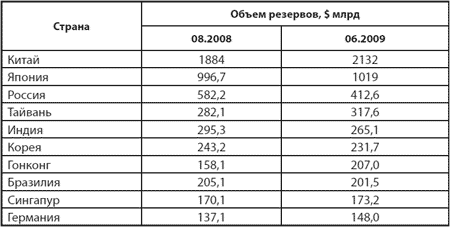

По объему золотовалютных резервов Россия в первой тройке (см. табл. 1.3). Десяток стран мира хранят около 50% от общих золотовалютных резервов. Показатель финансовых резервов лишь косвенно говорит об экономической ситуации в стране. Не случайно в первой десятке лишь две страны, которые относятся к категории развитых (Япония и ФРГ).

Остальные страны накапливают резервы, в том числе и потому, что их экономика не в состоянии эффективно использовать большие объемы финансовых ресурсов. Считается, что если их вбросить в хозяйство, то главным итогом будет резкий рост цен. По всей видимости, также не случайно нахождение в первой десятке крупнейших развивающихся экономик так называемой группы БРИК (Бразилия, Россия, Индия, Китай). Большая величина золотовалютных резервов зависит от трех факторов: 1) возможности их накапливать; 2) отсутствия зримой возможности их эффективно использовать; 3) государственной политики, нацеленной на создание большого запаса финансовых ресурсов.

Таблица 1.1. Крупнейшие экономики мира по ППС[8] по итогам 2008 года.

Таблица 1.2. Крупнейшие экономики мира по итогам 2008 года.

Источник: Международный валютный фонд (World Economic Outlook Database, 08.2009).

Таблица 1.3. Государства с наибольшими золотовалютными резервами в 2008—2009 годах.

Источники: национальные центральные банки, МВФ, расчеты «РБК daily».

Окончание табл. 1.4.

Глава 2

Долги и общество: эволюция понятий

Кредитно-финансовая система развитых стран прошла большой путь. В России же сегодня за год-другой происходят перемены, на которые странам-первопроходцам потребовалось не одно десятилетие. Все это характерно и для других быстро развивающихся стран, стремящихся войти в число развитых. Основные черты современной кредитно-финансовой системы развитых стран существуют уже свыше 100 лет: это наличие нескольких типов институтов (банков, инвесткомпаний, страховых компаний и т. д.), а также множества финансовых инструментов (банковских займов, страховых и пенсионных контрактов, закладных, гособязательств, акций и облигаций корпораций и т. д.).

Некоторые закономерности развития кредитно-финансовых отношений являются характерными чертами эволюции экономики в ХХ веке. На определенном этапе развития финансовые активы по отношению к материальному богатству растут опережающим темпом. Но когда рыночная стоимость финансовых активов составляет 100—150% от стоимости реального национального богатства, опережающий рост прекращается. Затем это соотношение сохраняется в течение многих десятилетий. В странах Западной Европы и США такой уровень был достигнут в начале ХХ века и сохранился до конца 1970-х годов. В менее развитых странах это соотношение составляет от 30 до 60% – это уровень, достигнутый США и Западной Европой во второй половине XIX века.

Расширение кредитных отношений в немалой степени связано с изменением восприятия кредита в обществе. На разных стадиях развития наблюдается и разное отношение к кредиту.

Первый этап – при докапиталистических отношениях преобладает неодобрительное отношение к долгам. Порицание вызывают как действия тех, кто дает в долг, так и тех, кто берет деньги. Кредиторов именуют ростовщиками, причем этому понятию придается эмоционально-негативный оттенок.[9] Второй этап понимания экономических реалий связан с осознанием: наличие долга может быть нормальным хозяйственным явлением. Общество начинает понимать – реализация масштабных проектов зачастую невозможна без кредита. Третий этап – когда долг может достигать значительных сумм и постоянно находиться на высоком уровне у многих участников хозяйственных процессов.

Теоретически возможны две крайние ситуации: а) все участники хозяйственных процессов расплачиваются наличными (финансовые обязательства отсутствуют); б) все расходы производятся в долг (первичные финансовые обязательства примерно равны ВВП). Даже в США, где исторически сложилось наиболее «либеральное» отношение к долгам, общество находится гораздо ближе к первой, чем ко второй ситуации. Так, ежегодная сумма первичных обязательств на протяжении многих десятилетий была менее 10% от ВВП. Но в последние 50 лет эта пропорция заметно изменилась. Доля первичных обязательств, составлявшая в 1960 году 6,6%, уже к началу 1990-х увеличилась до 19,0% от величины ВВП.

Аналогичные тенденции отмечаются и в динамике других показателей, отражающих расширение кредитных отношений. Так, соотношение задолженности нефинансового сектора экономики к объему ВВП было практически стабильно на протяжении послевоенных десятилетий. В 1950–1980-х годах среднее значение этого показателя составило 137% (без больших отклонений). Но с начала 1980-х опережающий по отношению к ВВП ежегодный прирост долгов изменил и это соотношение – различные обязательства нефинансового сектора экономики США составляли в конце ХХ века 180% от суммы ВВП.[10]

Рост задолженности всех участников процесса воспроизводства являлся одной из характерных черт экономического развития в последней четверти XX века. Наличие существенного долга, «жизнь в кредит» превращается из чрезвычайной ситуации в элемент нормальной. Видимо, правомерно предположить, что в последней четверти XX века произошло преодоление третьего «долгового» порога. Превращение состояния задолженности из нежелательного в естественное способствует расширению сферы привычного в действиях человека. Но в ходе адаптации общества к новой ситуации происходят сильные потрясения.

В последние десятилетия, даже в развитых странах, это проявлялось очень наглядно. Одно время бытовало убеждение, что финансовый шок – удел развивающихся стран. Развитые якобы открыли секрет бескризисного рынка. Экономические потрясения 2007—2009 годов в очередной раз развеяли эту иллюзию.

Кризис – великолепный пример того, как финансовая буря может смести сложные псевдонаучные схемы управления рисками, которыми все пытались убедить самих себя, что в мире все наконец стало устойчивым. Новые методы XXI века лишь усугубили ситуацию. Банки выпускали облигации под пулы ненадежных кредитов. Это позволило банкам переложить риски по ненадежным кредитам на тех, кто желал покупать такой товар. Долги «упаковывались» в выпуски облигаций и продавались и перепродавались инвесторам по всему миру.

С началом кризиса самообман кончился. Банки «внезапно» обнаружили у себя огромное количество «плохих» активов. Но они же появились не сами по себе. Под сложными схемами скрывалось обычное нарушение «техники безопасности». У банков должно соблюдаться некоторое соотношение сроков активов и пассивов. А если средний депозит (основной пассив) имеет срок от 3–12 месяцев, а средний кредит (основной актив) дается на 20—30 лет, то какая уж тут безопасность? В период спроса на длинные ипотечные кредиты подталкиваемые жадностью банки стали играть в сложные игры с «секьюритизацией» – кредиты разных сроков «упаковывались» в большие пакеты, под которые выпускались ценные бумаги.

Сейчас от них все в ужасе шарахаются. Там намешаны самые разные кредиты, и все такие бумаги стали опасными. Различные страховки, с помощью которых банки пытались застраховать риски невозврата кредитов, оказались неэффективными: в самом начале кризиса страховщики честно признались, что уровень неплатежей по кредитам им не по зубам. Банки также создавали себе «карманные» инвесткомпании. Они под залог долгосрочных банковских активов продавали свои краткосрочные облигации, взамен покупая чужие длинные, тем самым тоже пытаясь устранить вышеописанный дисбаланс в сроках активов и пассивов банка. Естественно, эти фирмочки благополучно сколлапсировали с началом кризиса. А власти потребовали включить эти компании в балансы банков (раньше они были за балансами). Банки вынуждены искать источники пополнения своего капитала – у фирмочек-то стоимость чистых активов отрицательная; а цена только вопроса, между прочим, около $5 трлн. Итог: кредитный рынок оказался в прострации: никто никому не доверяет, а ведь вся рыночно-хозяйственная жизнь основана на взаимном доверии.

Энергичные действия финансовых властей в конце концов стабилизировали ситуацию. Но стали очевидны два обстоятельства. Во-первых, даже западная финансовая система не является совершенной и периодически нуждается в мерах экстренного регулирования. Во-вторых, наглядно проявилось исчезновение моральных ограничений потребления. Главное – получить желаемое здесь и сейчас. Когда-то люди копили, чтобы купить что-то завтра. Сейчас берут кредит. Но заемные средства отменяют завтрашний день. Видимо, развитые общества должны вновь открыть для себя добродетель умеренности или отправиться путем цивилизаций, беззаботно заложивших свое будущее.

Жизнь в долг – специфика хозяйствования XXI века

Оптимальный рост. На протяжении последних 50 лет исследователи заметно продвинулась в изучении проблем оптимального роста экономики. Видные экономисты различных школ при совершенно разных подходах получили схожие результаты. Во всех случаях находится некая оптимальная траектория роста, обычно именуемая «магистралью», она позволяет добиться максимального совокупного потребления за длительный период времени. При этом в разных теориях речь идет о различных «магистралях».[11] Но идеология «магистрали» возникает повсюду.

В самой простой форме она выражается в так называемом золотом правиле накопления: в долгосрочном плане наилучшие результаты достигаются, если норма инвестиций (отношение инвестиций к уже накопленному основному капиталу) все время поддерживается равной текущей норме отдачи на капитал (отношение прибыли к капиталу). Если инвестиций делается больше этого динамического равновесного уровня, то это грозит в будущем дефляционным кризисом перепроизводства; если меньше – порождает инфляцию по причине нехватки производственных мощностей.

Поэтому оптимальная экономическая политика государства должна быть направлена на развитие хозяйства около «магистрали», не допуская слишком уж серьезных отклонений от нее. Для этого нужно проводить так называемую контртрендовую политику: если идет бурный рост и бизнес активно инвестирует, то следует поднимать налоги и делать кредит дороже, чтобы уменьшить капиталовложения и не допустить перегрева экономики. Наоборот, если наблюдается циклический спад, то разумно смягчать фискальную и денежную политику для стимулирования просевшего спроса.

Иначе говоря, что бы ни происходило, следует стремиться возвращать экономику к оставленной ею «магистрали», ибо в долгосрочном плане это принесет наилучшие плоды. В зачаточной форме подобная экономическая политика встречается в практике некоторых стран. Однако всеобщее распространение гедонизма, жадности и страха делает невозможным проведение такой «осмысленно-магистральной» политики. Она слишком здравая, чтобы ее удалось в больших масштабах применить в реальной жизни.

Фондовый рынок – индикатор перемен. Вышеизложенное понятие оптимальной «магистрали» применимо и к фондовому рынку. Вообще макроэкономический анализ фондового рынка – недоиспользуемый инструмент в оценке перспектив как самого рынка, так и экономики в целом. Обычно при оценке перспектив российского рынка внимание сосредоточено на зарубежных показателях: динамике курсов акций, новым данным по перспективам (итогам) экономического роста, занятости и т. д. Большое значение придается геополитическим событиям, а также погоде, поскольку холодная зима в США или ураганы в определенных регионах влияют на цену нефти и стоимость акций нефтяных компаний.

Между тем есть и ряд отечественных индикаторов. Динамика соотношения капитализации нашего рынка акций и ВВП имеет большое значение для оценки перспектив не только сферы финансов, но и экономики в целом. Исследование, проведенное компанией ФБК, показало наличие закономерностей между динамикой капитализации национального рынка и экономическим ростом.[12] Показатель капитализация рынка акций / ВВП не имеет пока устоявшегося наименования. Определение, предлагаемое ФБК: капиталоемкость ВВП = отношение совокупной капитализации рынка акций национальных компаний к объему номинального ВВП. Аналитический смысл данного показателя – соизмерение размеров национального рынка акций и экономики.

Исходная предпосылка: для каждого уровня развития экономики оптимален определенный показатель капитализации национального фондового рынка. Анализ показывает, что не любое наращивание капиталоемкости ВВП может быть усвоено экономикой. Анализ динамики капиталоемкости ВВП для стран «Большой восьмерки» и БРИК показал наличие характерных особенностей изменения данного показателя и его взаимосвязь с динамикой темпов роста ВВП, а именно: чрезмерное наращивание темпов роста капиталоемкости ВВП неминуемо ведет к резкому замедлению темпов роста ВВП, а нередко и к падению его значений.

При этом во второй половине ХХ века эволюция корпоративного менеджмента изменила приоритеты целей. Главной задачей стало не повышение производительности труда, а рост стоимости акций – повышение капитализации компаний. Если раньше работа топ-менеджмента оценивалась по наращиванию объема производства и снижению издержек, то в какой-то момент критерием результата стал рост стоимости акций. Иными словами, когда металлурги покупают пивной завод, то общая стоимость акций обновленной компании растет, значит, растут и доходы топ-менеджмента. Но рано или поздно приходит расплата, ибо общая эффективность хозяйствования от этого, безусловно, не возрастает.

Особенно сильно отставание нарастало во второй половине XX века. Так, например, в 1950-х годах СССР опережал Грецию и Испанию по подушевому ВВП на 35—50%. Но уже в 1970-х показатели этих стран догнали советские, а в 1990-х они уже опережали СССР на треть! Хотя использование показателя ВВП в плановой экономике для сопоставлений не совсем корректно. Во-первых, советский ВВП учитывал огромные госинвестиции и госпотребление, особенно в оборонной промышленности. Истинная ценность таких затрат для гражданина мягко говоря, не вполне очевидна. Во-вторых, трудно понять, что ВВП говорит о реальном благосостоянии жителей. Ведь ВВП не учитывает, с одной стороны, дефицит и очереди, а с другой – бесплатное образование, здравоохранение и субсидируемое жилье. Кроме того, советское государство фиксировало многие цены на нерыночном уровне. Поэтому сравнение советского ВВП с показателями ВВП для рыночных стран очень приблизительно.

Еще нужно задуматься об используемых во всем мире правилах подсчета ВВП. Рост ВВП не всегда сопровождается повышением уровня жизни. Например, рядом с вашим офисом, где вы паркуетесь бесплатно, вдруг появился знак платной стоянки и с вас взяли 50 руб. Вы удивитесь: еще вчера вы оставляли машину на том же месте бесплатно, ваш уровень счастья от потребления этой «услуги» не изменился, а 50 руб. вы лишились. Но статистики зафиксируют услугу, российский ВВП вырастет почти на 50 руб. (за вычетом расходов на форму, бляху и бланки квитанций). Перечень таких услуг можно продолжать до бесконечности. Так замечательно работают конторы по оформлению документов при органах власти всех уровней и бюро по «согласованию» строительных проектов.[7]

Что общего у этих услуг? То, что они не нужны. Но ВВП увеличивается, поскольку государство плохо сделало свою работу. До тех пор пока государственные организации плохо выполняют свои функции, существенная часть роста ВВП – это не доходы, а расходы граждан на защиту от государства. Нормальная жизнь в России – дорогое удовольствие. Еще в России довольно суровый климат, поэтому для обеспечения, скажем, португальского уровня жизни нам придется не догнать, а существенно обогнать Португалию по уровню подушевого ВВП.

Аналитики часто используют не экономические, а «человеческие» данные – например, сведения о росте детей определенного возраста, о детской смертности и продолжительности жизни. Такая статистика более точно отражает качество питания, здравоохранения и в конечном счете – уровень развития. Данные свидетельствуют: рост уровня жизни в СССР завершился на рубеже 1960–1970-х годов. После этого он стал снижаться вплоть до конца 1980-х годов. Многие из «человеческих» данных были в советское время засекречены, и это не удивительно.

Так, отрицательная динамика роста детей и подростков очевидным образом свидетельствует о недостатке питания на ранних этапах развития. Конечно, рост зависит и от генетических данных. Но если со временем ухудшаются усредненные показатели, то это значит, что уровень жизни в стране действительно снижается. Например, средний рост детей каждой возрастной категории в СССР (в том числе в России, и в Москве в частности) увеличивался вплоть до поколения 1960-х годов рождения. В этом поколении рост российских детей был практически равен росту их американских сверстников. Затем рост российских детей и подростков перестал увеличиваться, а позже стал падать. Средний россиянин, рожденный в конце 1980-х, был ниже ростом значительного большинства (80%) американцев того же возраста. В постсоветское время ситуация улучшилась – видимо, следующие поколения россиян серьезно выиграли от решения проблемы дефицита продуктов питания.

Аналогично и с детской смертностью, и с продолжительностью жизни. Детская смертность начала расти в 1971 году, а средняя продолжительность жизни начала падать в 1965 году. Тогда наши женщины жили практически столько же, сколько американки, а мужчины в СССР отставали от американских показателей лишь на 2,5 года. Но уже в 1980 году отставание от США по продолжительности жизни достигло 8,5 года у мужчин и 4,3 года у женщин. Последние лет тридцать советской власти продолжительность жизни в СССР падала, а детская смертность росла.

Это сопровождалось и увеличением потребления алкоголя. В 1960-х потребление алкоголя почти удвоилось – с 4,6 до 8,3 литра на душу населения в год. К концу 1970-х этот показатель превысил 10 литров (примерно на этом уровне он находится и сейчас – после сокращения во время горбачевской антиалкогольной кампании и нового роста после ее прекращения).1 Можно сколько угодно спорить о социализме. Но с биологическими данными (собранными советскими учеными) не поспоришь. Эта модель жизни развалилась, а СССР обанкротился, поскольку не смог обеспечить гражданам достойного уровня жизни.

В итоге мы в группе стран, занимающих 50–70-е место. Из этой объективной реальности и следует исходить. Так, например, Бразилия немного превосходит нас как по объективным показателям типа ВВП на душу населения, средней продолжительности жизни, детской смертности, так и по субъективно-расчетным, например индексу конкурентоспособности экономики, производительности труда и т. д. Для сравнения в сферах высоких технологий: Бразилия производит общепризнанный в мире конкурентоспособный современный пассажирский ближнемагистральный самолет. Как известно, отечественный авиапром только собирается попытаться решить подобную задачу в ближайший десяток лет, и пока с неясными шансами на успех. Некоторые успехи у нас наметились: в глобальном рейтинге конкурентоспособности 2008 года Россия заняла 51-е место (из 134) – это уже лучше, чем 70–80-е места несколько лет назад. В первом десятилетии XXI века наметилась и тенденция к увеличению продолжительности жизни.

В мировом разделении труда Россия является глобальной сырьевой и энергетической державой. На нефть, газ и металлы приходится 75—80% доходов от нашего экспорта. Поэтому изменения цен именно на эти товары могут оказывать существенное воздействие на отечественное хозяйство и очень заметно влиять на наше развитие.

См., например: Ведомости. 2009. 13 октября.

По объему золотовалютных резервов Россия в первой тройке (см. табл. 1.3). Десяток стран мира хранят около 50% от общих золотовалютных резервов. Показатель финансовых резервов лишь косвенно говорит об экономической ситуации в стране. Не случайно в первой десятке лишь две страны, которые относятся к категории развитых (Япония и ФРГ).

Остальные страны накапливают резервы, в том числе и потому, что их экономика не в состоянии эффективно использовать большие объемы финансовых ресурсов. Считается, что если их вбросить в хозяйство, то главным итогом будет резкий рост цен. По всей видимости, также не случайно нахождение в первой десятке крупнейших развивающихся экономик так называемой группы БРИК (Бразилия, Россия, Индия, Китай). Большая величина золотовалютных резервов зависит от трех факторов: 1) возможности их накапливать; 2) отсутствия зримой возможности их эффективно использовать; 3) государственной политики, нацеленной на создание большого запаса финансовых ресурсов.

Таблица 1.1. Крупнейшие экономики мира по ППС[8] по итогам 2008 года.

Таблица 1.2. Крупнейшие экономики мира по итогам 2008 года.

Источник: Международный валютный фонд (World Economic Outlook Database, 08.2009).

Таблица 1.3. Государства с наибольшими золотовалютными резервами в 2008—2009 годах.

Источники: национальные центральные банки, МВФ, расчеты «РБК daily».

Еж понялТаблица 1.4. Антикризисная памятка употребления старых понятий.

При освещении отечественными СМИ различных аспектов политической и экономической жизни в России в XXI веке регулярно использовался опыт организации «правильной» подачи информации обществу, накопленный партией в период с 1917 по 1987 год. В кризисные времена анализ финансово-экономической сферы не оставался в стороне от общих процессов жизни страны. По правде говоря, обязанность умеренно-лицемерного оптимизма есть неотъемлемая функция властей в самых наидемократических странах. Например, когда главы минфинов и центральных банков как заклинание говорят, что инфляция будет, допустим, 10% в год, в то же время аналитики в зависимости от политической, экономической и иной ориентации прогнозируют от 5 до 15%, то все понимают: примерно 11—12% в итоге будет. Ну ритуал это такой.

Что и как говорить, во многом зависит от выполняемых функций и сферы имеющейся ответственности. Например, в устах простого добродушного человека призыв: «Помолитесь Богу, он иногда и чудеса творит» может звучать уместно. Однако в устах лечащего врача такой совет означает необходимость спешно звать нотариуса (для заверения завещания), ибо пользы от врача нет уже никакой. В связи с этим, несомненно, полезен не просто глоссарий используемых терминов, но и памятка для социально ответственных интернет-блоггеров и журналистов. Ряд разработок для «заговаривания» кризиса появился в отечественном Интернете в конце 2008 года. В схематичном виде «ново-ответственную» терминологию можно представить в виде таблицы (табл. 1.4).

Окончание табл. 1.4.

Глава 2

Кредитно-финансовая экономика XXI века

Политические проблемы неразрешимы, а экономические непостижимы.

Алекс Дуглас Хьюм, премьер-министр Великобритании в 1963—1964 годах

Всякая патология, которая охватывает более 20% населения, становится нормой.

Медицинский факт

Кредитно-финансовые учреждения выполняют очень важные функции в рыночной экономике: обслуживание движения денежных средств – их аккумуляцию, продвижение, смену форм и инвестирование. Исторически основная функция этих организаций – формирование посреднического механизма, обслуживающего как тех, кто располагает временно свободными деньгами, так и тех, кто нуждается в привлечении капитала. Необходимость повышения эффективности движения финансовых ресурсов требует усложнения структуры кредитной системы. Появляются «посредники между посредниками», имеющие дело не с источниками предложения и спроса на деньги, а исключительно с другими финансовыми учреждениями.

Долги и общество: эволюция понятий

Двойственный характер кредита придает его проповедникам приятный характер помеси мошенника и пророка.

К. Маркс, экономист XIX века

Если вы живете по средствам, окружающие начинают подозревать, что у вас есть и другие странности.

Народная мудрость

Кредитно-финансовая система развитых стран прошла большой путь. В России же сегодня за год-другой происходят перемены, на которые странам-первопроходцам потребовалось не одно десятилетие. Все это характерно и для других быстро развивающихся стран, стремящихся войти в число развитых. Основные черты современной кредитно-финансовой системы развитых стран существуют уже свыше 100 лет: это наличие нескольких типов институтов (банков, инвесткомпаний, страховых компаний и т. д.), а также множества финансовых инструментов (банковских займов, страховых и пенсионных контрактов, закладных, гособязательств, акций и облигаций корпораций и т. д.).

Некоторые закономерности развития кредитно-финансовых отношений являются характерными чертами эволюции экономики в ХХ веке. На определенном этапе развития финансовые активы по отношению к материальному богатству растут опережающим темпом. Но когда рыночная стоимость финансовых активов составляет 100—150% от стоимости реального национального богатства, опережающий рост прекращается. Затем это соотношение сохраняется в течение многих десятилетий. В странах Западной Европы и США такой уровень был достигнут в начале ХХ века и сохранился до конца 1970-х годов. В менее развитых странах это соотношение составляет от 30 до 60% – это уровень, достигнутый США и Западной Европой во второй половине XIX века.

Расширение кредитных отношений в немалой степени связано с изменением восприятия кредита в обществе. На разных стадиях развития наблюдается и разное отношение к кредиту.

Первый этап – при докапиталистических отношениях преобладает неодобрительное отношение к долгам. Порицание вызывают как действия тех, кто дает в долг, так и тех, кто берет деньги. Кредиторов именуют ростовщиками, причем этому понятию придается эмоционально-негативный оттенок.[9] Второй этап понимания экономических реалий связан с осознанием: наличие долга может быть нормальным хозяйственным явлением. Общество начинает понимать – реализация масштабных проектов зачастую невозможна без кредита. Третий этап – когда долг может достигать значительных сумм и постоянно находиться на высоком уровне у многих участников хозяйственных процессов.

Теоретически возможны две крайние ситуации: а) все участники хозяйственных процессов расплачиваются наличными (финансовые обязательства отсутствуют); б) все расходы производятся в долг (первичные финансовые обязательства примерно равны ВВП). Даже в США, где исторически сложилось наиболее «либеральное» отношение к долгам, общество находится гораздо ближе к первой, чем ко второй ситуации. Так, ежегодная сумма первичных обязательств на протяжении многих десятилетий была менее 10% от ВВП. Но в последние 50 лет эта пропорция заметно изменилась. Доля первичных обязательств, составлявшая в 1960 году 6,6%, уже к началу 1990-х увеличилась до 19,0% от величины ВВП.

Аналогичные тенденции отмечаются и в динамике других показателей, отражающих расширение кредитных отношений. Так, соотношение задолженности нефинансового сектора экономики к объему ВВП было практически стабильно на протяжении послевоенных десятилетий. В 1950–1980-х годах среднее значение этого показателя составило 137% (без больших отклонений). Но с начала 1980-х опережающий по отношению к ВВП ежегодный прирост долгов изменил и это соотношение – различные обязательства нефинансового сектора экономики США составляли в конце ХХ века 180% от суммы ВВП.[10]

Рост задолженности всех участников процесса воспроизводства являлся одной из характерных черт экономического развития в последней четверти XX века. Наличие существенного долга, «жизнь в кредит» превращается из чрезвычайной ситуации в элемент нормальной. Видимо, правомерно предположить, что в последней четверти XX века произошло преодоление третьего «долгового» порога. Превращение состояния задолженности из нежелательного в естественное способствует расширению сферы привычного в действиях человека. Но в ходе адаптации общества к новой ситуации происходят сильные потрясения.

В последние десятилетия, даже в развитых странах, это проявлялось очень наглядно. Одно время бытовало убеждение, что финансовый шок – удел развивающихся стран. Развитые якобы открыли секрет бескризисного рынка. Экономические потрясения 2007—2009 годов в очередной раз развеяли эту иллюзию.

Кризис – великолепный пример того, как финансовая буря может смести сложные псевдонаучные схемы управления рисками, которыми все пытались убедить самих себя, что в мире все наконец стало устойчивым. Новые методы XXI века лишь усугубили ситуацию. Банки выпускали облигации под пулы ненадежных кредитов. Это позволило банкам переложить риски по ненадежным кредитам на тех, кто желал покупать такой товар. Долги «упаковывались» в выпуски облигаций и продавались и перепродавались инвесторам по всему миру.

С началом кризиса самообман кончился. Банки «внезапно» обнаружили у себя огромное количество «плохих» активов. Но они же появились не сами по себе. Под сложными схемами скрывалось обычное нарушение «техники безопасности». У банков должно соблюдаться некоторое соотношение сроков активов и пассивов. А если средний депозит (основной пассив) имеет срок от 3–12 месяцев, а средний кредит (основной актив) дается на 20—30 лет, то какая уж тут безопасность? В период спроса на длинные ипотечные кредиты подталкиваемые жадностью банки стали играть в сложные игры с «секьюритизацией» – кредиты разных сроков «упаковывались» в большие пакеты, под которые выпускались ценные бумаги.

Сейчас от них все в ужасе шарахаются. Там намешаны самые разные кредиты, и все такие бумаги стали опасными. Различные страховки, с помощью которых банки пытались застраховать риски невозврата кредитов, оказались неэффективными: в самом начале кризиса страховщики честно признались, что уровень неплатежей по кредитам им не по зубам. Банки также создавали себе «карманные» инвесткомпании. Они под залог долгосрочных банковских активов продавали свои краткосрочные облигации, взамен покупая чужие длинные, тем самым тоже пытаясь устранить вышеописанный дисбаланс в сроках активов и пассивов банка. Естественно, эти фирмочки благополучно сколлапсировали с началом кризиса. А власти потребовали включить эти компании в балансы банков (раньше они были за балансами). Банки вынуждены искать источники пополнения своего капитала – у фирмочек-то стоимость чистых активов отрицательная; а цена только вопроса, между прочим, около $5 трлн. Итог: кредитный рынок оказался в прострации: никто никому не доверяет, а ведь вся рыночно-хозяйственная жизнь основана на взаимном доверии.

Энергичные действия финансовых властей в конце концов стабилизировали ситуацию. Но стали очевидны два обстоятельства. Во-первых, даже западная финансовая система не является совершенной и периодически нуждается в мерах экстренного регулирования. Во-вторых, наглядно проявилось исчезновение моральных ограничений потребления. Главное – получить желаемое здесь и сейчас. Когда-то люди копили, чтобы купить что-то завтра. Сейчас берут кредит. Но заемные средства отменяют завтрашний день. Видимо, развитые общества должны вновь открыть для себя добродетель умеренности или отправиться путем цивилизаций, беззаботно заложивших свое будущее.

Жизнь в долг – специфика хозяйствования XXI века

Если идея становится всемирной, то скорее можно уничтожить мир, нежели выкорчевать из него эту идею.

Ш. Петефи, венгерский писатель

Идеи становятся силой, когда овладевают массами.

В. И. Ленин, вождь большевиков-коммунистов

Оптимальный рост. На протяжении последних 50 лет исследователи заметно продвинулась в изучении проблем оптимального роста экономики. Видные экономисты различных школ при совершенно разных подходах получили схожие результаты. Во всех случаях находится некая оптимальная траектория роста, обычно именуемая «магистралью», она позволяет добиться максимального совокупного потребления за длительный период времени. При этом в разных теориях речь идет о различных «магистралях».[11] Но идеология «магистрали» возникает повсюду.

В самой простой форме она выражается в так называемом золотом правиле накопления: в долгосрочном плане наилучшие результаты достигаются, если норма инвестиций (отношение инвестиций к уже накопленному основному капиталу) все время поддерживается равной текущей норме отдачи на капитал (отношение прибыли к капиталу). Если инвестиций делается больше этого динамического равновесного уровня, то это грозит в будущем дефляционным кризисом перепроизводства; если меньше – порождает инфляцию по причине нехватки производственных мощностей.

Поэтому оптимальная экономическая политика государства должна быть направлена на развитие хозяйства около «магистрали», не допуская слишком уж серьезных отклонений от нее. Для этого нужно проводить так называемую контртрендовую политику: если идет бурный рост и бизнес активно инвестирует, то следует поднимать налоги и делать кредит дороже, чтобы уменьшить капиталовложения и не допустить перегрева экономики. Наоборот, если наблюдается циклический спад, то разумно смягчать фискальную и денежную политику для стимулирования просевшего спроса.

Иначе говоря, что бы ни происходило, следует стремиться возвращать экономику к оставленной ею «магистрали», ибо в долгосрочном плане это принесет наилучшие плоды. В зачаточной форме подобная экономическая политика встречается в практике некоторых стран. Однако всеобщее распространение гедонизма, жадности и страха делает невозможным проведение такой «осмысленно-магистральной» политики. Она слишком здравая, чтобы ее удалось в больших масштабах применить в реальной жизни.

Фондовый рынок – индикатор перемен. Вышеизложенное понятие оптимальной «магистрали» применимо и к фондовому рынку. Вообще макроэкономический анализ фондового рынка – недоиспользуемый инструмент в оценке перспектив как самого рынка, так и экономики в целом. Обычно при оценке перспектив российского рынка внимание сосредоточено на зарубежных показателях: динамике курсов акций, новым данным по перспективам (итогам) экономического роста, занятости и т. д. Большое значение придается геополитическим событиям, а также погоде, поскольку холодная зима в США или ураганы в определенных регионах влияют на цену нефти и стоимость акций нефтяных компаний.

Между тем есть и ряд отечественных индикаторов. Динамика соотношения капитализации нашего рынка акций и ВВП имеет большое значение для оценки перспектив не только сферы финансов, но и экономики в целом. Исследование, проведенное компанией ФБК, показало наличие закономерностей между динамикой капитализации национального рынка и экономическим ростом.[12] Показатель капитализация рынка акций / ВВП не имеет пока устоявшегося наименования. Определение, предлагаемое ФБК: капиталоемкость ВВП = отношение совокупной капитализации рынка акций национальных компаний к объему номинального ВВП. Аналитический смысл данного показателя – соизмерение размеров национального рынка акций и экономики.

Исходная предпосылка: для каждого уровня развития экономики оптимален определенный показатель капитализации национального фондового рынка. Анализ показывает, что не любое наращивание капиталоемкости ВВП может быть усвоено экономикой. Анализ динамики капиталоемкости ВВП для стран «Большой восьмерки» и БРИК показал наличие характерных особенностей изменения данного показателя и его взаимосвязь с динамикой темпов роста ВВП, а именно: чрезмерное наращивание темпов роста капиталоемкости ВВП неминуемо ведет к резкому замедлению темпов роста ВВП, а нередко и к падению его значений.

При этом во второй половине ХХ века эволюция корпоративного менеджмента изменила приоритеты целей. Главной задачей стало не повышение производительности труда, а рост стоимости акций – повышение капитализации компаний. Если раньше работа топ-менеджмента оценивалась по наращиванию объема производства и снижению издержек, то в какой-то момент критерием результата стал рост стоимости акций. Иными словами, когда металлурги покупают пивной завод, то общая стоимость акций обновленной компании растет, значит, растут и доходы топ-менеджмента. Но рано или поздно приходит расплата, ибо общая эффективность хозяйствования от этого, безусловно, не возрастает.