Страница:

16. ПБУ 16 / 02 «Информация о прекращаемой деятельности»

Утверждено Приказом Минфина РФ № 66н от 2 июля 2002 г.

Положение устанавливает порядок раскрытия информации по прекращаемой деятельности в бухгалтерской отчетности коммерческих предприятий (кроме кредитных организаций), являющихся юридическими лицами по законодательству РФ.

Для целей настоящего положения деятельность является прекращаемой при условии принятия уполномоченным органом решения о прекращении деятельности организации.

17. ПБУ 17 / 02 «Учет расходов на научно–исследовательские, опытно–конструкторские и технологические работы»

Утверждено Приказам Минфина РФ № 115н от 19 ноября 2002 г.

Положение устанавливает правила формирования информации о расходах, связанных с выполнением научно–исследовательских, опытно–конструкторских и технологических работ.

18. ПБУ 18 / 02 «Учет расчетов по налогу на прибыль»

Утверждено Приказом Минфина РФ № 114н от 19 ноября 2002 г.

Помимо раскрытия порядка раскрытия в отчетности информации о расчетах по налоги на прибыль, Положение определяет взаимосвязь показателя, отражающего прибыль (убыток) и налоговой базы по налогу на прибыль за отчетный период.

19. ПБУ 19 / 02 «Учет финансовых вложений»

Утверждено Приказом Минфина РФ №126н от 19 ноября 2002 г.

положением устанавливаются правила формирования информации о финансовых вложениях организации, за исключением кредитных и бюджетных организаций.

К финансовым вложениям организации относятся государственные и муниципальные ценные бумаги, ценные бумаги других организаций, в т.ч. долговые ценные бумаги (облигации, векселя); вклады в уставные капиталы других организаций, в т.ч. дочерних, предоставленные другим организациям займы, дебиторская задолженность, приобретенная на основании уступки права требования, и пр.

Основные отчетные формы

1.1 Потоки денежных средств

1.2 Отчет о движении денежных средств

1.3 Управление движением денежных средств

Утверждено Приказом Минфина РФ № 66н от 2 июля 2002 г.

Положение устанавливает порядок раскрытия информации по прекращаемой деятельности в бухгалтерской отчетности коммерческих предприятий (кроме кредитных организаций), являющихся юридическими лицами по законодательству РФ.

Для целей настоящего положения деятельность является прекращаемой при условии принятия уполномоченным органом решения о прекращении деятельности организации.

17. ПБУ 17 / 02 «Учет расходов на научно–исследовательские, опытно–конструкторские и технологические работы»

Утверждено Приказам Минфина РФ № 115н от 19 ноября 2002 г.

Положение устанавливает правила формирования информации о расходах, связанных с выполнением научно–исследовательских, опытно–конструкторских и технологических работ.

18. ПБУ 18 / 02 «Учет расчетов по налогу на прибыль»

Утверждено Приказом Минфина РФ № 114н от 19 ноября 2002 г.

Помимо раскрытия порядка раскрытия в отчетности информации о расчетах по налоги на прибыль, Положение определяет взаимосвязь показателя, отражающего прибыль (убыток) и налоговой базы по налогу на прибыль за отчетный период.

19. ПБУ 19 / 02 «Учет финансовых вложений»

Утверждено Приказом Минфина РФ №126н от 19 ноября 2002 г.

положением устанавливаются правила формирования информации о финансовых вложениях организации, за исключением кредитных и бюджетных организаций.

К финансовым вложениям организации относятся государственные и муниципальные ценные бумаги, ценные бумаги других организаций, в т.ч. долговые ценные бумаги (облигации, векселя); вклады в уставные капиталы других организаций, в т.ч. дочерних, предоставленные другим организациям займы, дебиторская задолженность, приобретенная на основании уступки права требования, и пр.

Основные отчетные формы

Отчет о движении денежных средств является одним из существующих способов оценки производственного цикла. Данный подход целиком и полностью связан с денежными средствами, которые всем хорошо знакомы, видимы и осязаемы. Если, приступая к какой-либо деятельности, мы начинаем с того, что вкладываем какой-то начальный капитал, далее преобразуем его в ресурсы, позволяющие осуществлять производственный цикл, а затем оцениваем выходную продукцию производственного цикла в денежных средствах, то можно определить, с большим или меньшим количеством денежных средств завершается данный процесс. Применима ли эта теория на практике?

Все дальнейшие ситуации мы будем рассматривать на примере этого магазина с красивым названием «…», сокращенно «&».

Все дальнейшие ситуации мы будем рассматривать на примере этого магазина с красивым названием «…», сокращенно «&».

1.1 Потоки денежных средств

Коммерческой целью создания любого предприятия является получение в результате деятельности большего количества денежных средств, чем было вложено. Как правило, начальные поступления денежных средств на предприятие могут быть осуществлены из двух основных источников, а именно от владельцев (или от акционеров, если предприятие представляет собой акционерное общество) и из банка (подробнее см. Шевчук Д.А. Банковские операции. – М.: ГроссМедиа: РОСБУХ, 2007). Полученные денежные средства расходуются на приобретение ресурсов как длительного использования, так и повседневного, текущего потребления. Часть полученных в результате деятельности денежных средств предприятия может быть использована для расширения предприятия, другая часть для погашения банковского займа (или выплаты дивидендов в акционерном обществе). По сути, движение денежных средств можно рассматривать как денежный поток в предприятие и из него (подробнее см. Шевчук Д.А. Корпоративные финансы. – М.: ГроссМедиа: РОСБУХ, 2008).

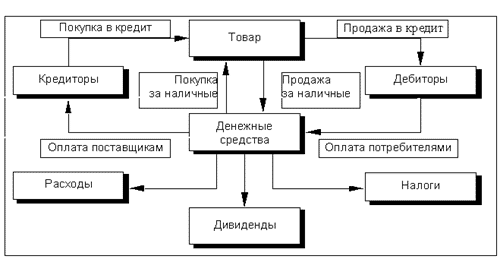

Магазин "…" позволит нам рассмотреть типичную ситуацию, в которой товар покупается у поставщиков за наличные денежные средства, а затем, несколько позже, продается потребителям также за наличные денежные средства. Эта операция представлена на рисунке.

Движение денежных средств

В магазине также существует практика покупки и продажи товара в кредит, т.е. получения товара сейчас, а оплаты его несколько позднее. Если не весь товар продается сразу, могут существовать одновременно неоплаченные счета поставщиков, определенное количество непроданного товара и наличные денежные средства. Покупки в кредит не приводят к выбытию денежных средств, однако при этом появляется задолженность поставщикам; последующая оплата представленных к оплате счетов порождает выбытие денежных средств. Поскольку после продажи товаров их не оплачивают немедленно, возникают задолженности предприятия.

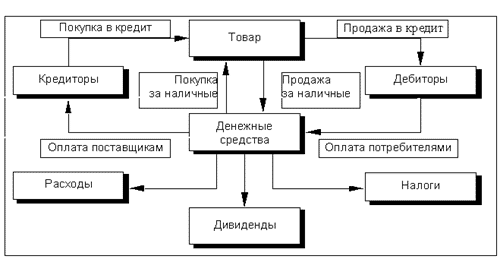

Основные поступления денежных средств, что очевидно, происходят благодаря реализации предприятием товаров и / или услуг. Имеются и другие источники денежных средств и затрат. Например, изредка может возникнуть приток денежных средств благодаря долгосрочным займам или выпуску акций, а отток денежных средств может появиться в случае приобретения ресурсов, таких, как здания или оборудование, а также при возврате денег за долгосрочные займы. На рис. 2.2 представлена более полная картина движения денежных средств. Вследствие нерегулярности потоков денежных средств возможна ситуация, в которой у предприятия может оказаться слишком мало денежных средств или, наоборот, денежные средства превышают потребность в них. Предприятие может оказаться без наличных денежных средств после выплаты ежемесячной зарплаты. В таких случаях полезно иметь возможность получения овердрафта (превышения счета) в банке.

Из сказанного выше можно сделать следующие выводы:

• обладание достаточным запасом денежных средств для текущих выплат и покупки необходимых ресурсов жизненно важно для предприятия;

• обладание излишним запасом денежных средств нежелательно, так как он не может быть использовано оптимальным образом.

Таким образом, основными задачами управления движением денежных средств являются:

• изучение источников поступления денежных средств в предприятие;

• изучение потребностей предприятия в денежных средствах;

• организация оптимального использования предприятием денежных средств.

Движение денежных средств – более полная картина

Магазин "…" позволит нам рассмотреть типичную ситуацию, в которой товар покупается у поставщиков за наличные денежные средства, а затем, несколько позже, продается потребителям также за наличные денежные средства. Эта операция представлена на рисунке.

Движение денежных средств

В магазине также существует практика покупки и продажи товара в кредит, т.е. получения товара сейчас, а оплаты его несколько позднее. Если не весь товар продается сразу, могут существовать одновременно неоплаченные счета поставщиков, определенное количество непроданного товара и наличные денежные средства. Покупки в кредит не приводят к выбытию денежных средств, однако при этом появляется задолженность поставщикам; последующая оплата представленных к оплате счетов порождает выбытие денежных средств. Поскольку после продажи товаров их не оплачивают немедленно, возникают задолженности предприятия.

ТЕХ, КТО ДОЛЖЕН ДЕНЬГИ ПРЕДПРИЯТИЮ, ОБЫЧНО НАЗЫВАЮТ ДЕБИТОРАМИ,Существуют и другие выбытия денежных средств: ежемесячные выплаты, подобно заработной плате, оплате за аренду, за электроэнергию; ежеквартальные, например уплата налогов, или еще более редкие, такие, как выплата дивидендов держателям акций (в акционерном обществе).

ТЕХ, КОМУ ДОЛЖНО ПРЕДПРИЯТИЕ, НАЗЫВАЮТ КРЕДИТОРАМИ

Основные поступления денежных средств, что очевидно, происходят благодаря реализации предприятием товаров и / или услуг. Имеются и другие источники денежных средств и затрат. Например, изредка может возникнуть приток денежных средств благодаря долгосрочным займам или выпуску акций, а отток денежных средств может появиться в случае приобретения ресурсов, таких, как здания или оборудование, а также при возврате денег за долгосрочные займы. На рис. 2.2 представлена более полная картина движения денежных средств. Вследствие нерегулярности потоков денежных средств возможна ситуация, в которой у предприятия может оказаться слишком мало денежных средств или, наоборот, денежные средства превышают потребность в них. Предприятие может оказаться без наличных денежных средств после выплаты ежемесячной зарплаты. В таких случаях полезно иметь возможность получения овердрафта (превышения счета) в банке.

Из сказанного выше можно сделать следующие выводы:

• обладание достаточным запасом денежных средств для текущих выплат и покупки необходимых ресурсов жизненно важно для предприятия;

• обладание излишним запасом денежных средств нежелательно, так как он не может быть использовано оптимальным образом.

Таким образом, основными задачами управления движением денежных средств являются:

• изучение источников поступления денежных средств в предприятие;

• изучение потребностей предприятия в денежных средствах;

• организация оптимального использования предприятием денежных средств.

Движение денежных средств – более полная картина

1.2 Отчет о движении денежных средств

Финансовый документ, фиксирующий поступление и расходование денежных средств (ДС) называется отчетом о движении денежных средств (или кассовым планом) (cash flow statement). Предпринимателю важно иметь такой документ для анализа событий, происходящих в предприятии в прошлом и для прогноза ситуации с ДС в будущем.

Можно рассмотреть простейший пример отчета о движении денежных средств следующий:

Отчет о движении денежных средств за отчетный период:

Остаток ДС на начало отчетного периода 50

Поступления денежных средств – всего 450

в том числе

……………100

……………150

……………200

Направлено денежных средств – всего 300

в том числе

……………150

……………100

…………… 50

Изменение в состоянии денежных средств 150

(чистый приток денежных средств)

Остаток Д.С. на конец отчетного периода 200

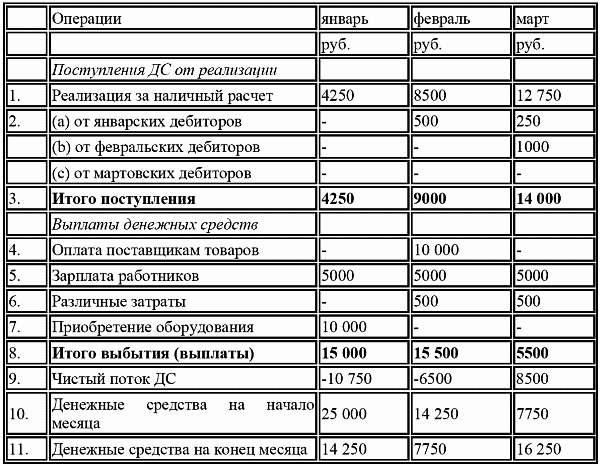

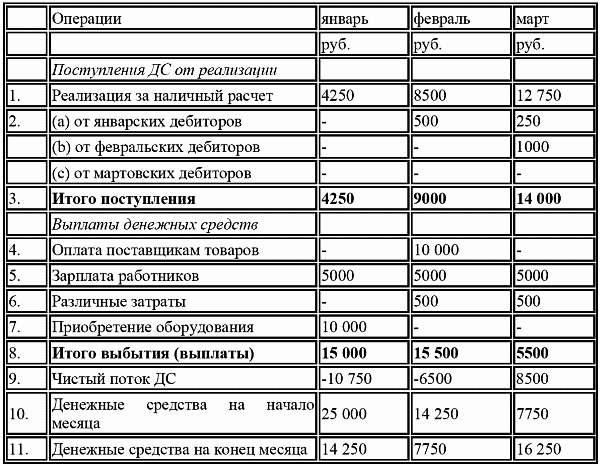

Обратимся к примеру и рассмотрим некоторые финансовые документы, подготавливаемые Татьяной для магазина "…" – &. Начнем с составления отчета о движении денежных средств.

• Товары будут приобретаться партиями, объем партии – 10 комплектов по 1000 единиц в каждой при стоимости одного комплекта 1000 руб. Поставки будут производиться в январе (а также апреле, июле и октябре) с оплатой месяцем спустя.

• Цена 1 единицы товара составляет 5 руб. Следовательно, при реализации стоимость 1000 единиц составит 5000 руб. При этом предполагается, что 85% товаров будет продаваться за наличные денежные средства, а остальные 15% – в кредит; из них 10% будет оплачено в начале следующего месяца после осуществления продажи, а остальные 5% – спустя еще месяц.

• Предполагается осуществлять реализацию в следующем объёме: январь – 1000 единиц, февраль – 2000 единиц, март – 3000 единиц.

• Заработная плата, выплачиваемая в конце каждого месяца, составит 5000 руб. в месяц.

• Различные операционные затраты составят до 500 руб. в месяц, оплата за них будет производиться в следующем месяце.

• Постоянные активы стоимостью 10 000 руб. будут приобретены 1 января и оплачены в момент приобретения наличными денежными средствами.

Татьяна предприняла попытку составить прогноз движения денежных средств на первые три месяца года. Такого рода документ позволяет увидеть, из каких источников и когда поступят денежные средства, а также когда и в каком количестве они будут израсходованы.

Прогноз движения денежных средств приведен в таблице:

Прогноз движения денежных средств на январь, февраль, март 2ХХ1… г.

Пояснения к прогнозу движения денежных средств магазина «…»

Объём реализации за февраль составляет 2000 единиц по цене 5 руб., при реализации 85% за денежные средства, а 15% – в кредит. Дебиторы ничего не выплатили в феврале, когда осуществлялась реализация; 2 / 3 задолженности было ими выплачено в марте и 1 / 3 – в апреле. Таким образом, в строке 1 за февраль появилась запись – 8500 руб. за денежные средства (1 комплект по 1 руб.). В строке 2(b) запись для февральской реализации в кредит отсутствует, но она появляется в размере 1000 руб. в марте (10% февральской суммы в 10 000 руб.). Если бы был приведен столбец за апрель, то увидели бы в нем запись последующих 500 руб., представляющих оставшуюся часть февральской реализации в кредит.

Объём продаж в марте составляет 3000 единиц по 5 руб. за каждый, поэтому далее можно видеть, что в строку 1 в столбце «март» внесены наличные денежные средства от реализации 12 750 руб. (85% от 3000 изделий * 5 руб.). В строке 2(с) в столбце «март» запись о реализации в кредит отсутствует, но в столбцах за апрель и май появятся суммы в 1500 руб. и 750 руб. соответственно (поскольку представлен отчет о движении денежных средств только за первые три месяца, необходимость в записи этих поступлений отсутствует). Следует, однако, отметить, что в бюджете движения денежных средств начиная с апреля и далее необходимо учитывать поступления денежных средств от реализации в кредит за предыдущие месяцы. Итоговые суммарные поступления денежных средств приведены в строке 3.

Выбытия денежных средств представлены в строках 4 – 7.

Строка 4 показывает выплаты поставщикам товара: было приобретено 10 000 единиц по цене 1 руб., оплачены приобретения были в феврале. Таким образом, оплата 10 000 руб. появляется в февральском, а не в январском столбце.

Строка 5 – заработная плата: она постоянна и составляет 5000 руб. в месяц и выплачивается в конце его, следовательно, поэтому в каждом из столбцов за январь, февраль и март появляется запись – 5000 руб.

Строка 6 – операционные затраты, которые достигают 500 руб. в месяц, но выплачиваются лишь в следующем месяце. Таким образом, в столбце «январь» запись отсутствует. В то же время появляются записи по 500 руб. в феврале (за январь) и в марте (за февраль).

Строка 7 – приобретение оборудования стоимостью 10 000 руб. с оплатой в январе. Сумма в 10 000 руб. показана в столбце, соответствующем январю.

Выбытия суммируются в строке 8. После вычитания из значения строки 3 (суммарные поступления денежных средств) значения строки 8 будет получен ежемесячный баланс притока и оттока денежных средств, или чистый поток денежных средств (строка 9).

Чистый приток и отток денежных средств суммируется с величиной денежных средств в начале месяца (строка 10). В результате получается величина денежных средств в конце месяца (строка 11).

Отчет о движении денежных средств магазина & (см. табл.) может быть видоизменен для удовлетворения информационных потребностей команды предпринимателей. Поступления и платежи можно распределить по следующим разделам:

• Чистый приток денежных средств в результате операционной деятельности

• Выплаченные / полученные проценты

• Выплаченные дивиденды

• Уплата налогов

• Продажа и покупка постоянных активов

• Приток / отток денежных средств, связанный с капиталом и займами.

Важно обратить внимание на то, как группируются различные денежные средства. Рассматривая в качестве примера & или любое другое предприятие, прежде всего нужно понять, что движением денежных средств необходимо управлять. Далее будет кратко рассмотрена роль управления запасами, дебиторами и кредиторами с точки зрения наличных денежных средств.

• Чистый приток денежных средств в результате операционной деятельности

• Выплаченные / полученные проценты

• Выплаченные дивиденды

• Уплата налогов

• Продажа и покупка постоянных активов

• Приток / отток денежных средств, связанный с капиталом и займами.

Важно обратить внимание на то, как группируются различные денежные средства. Рассматривая в качестве примера & или любое другое предприятие, прежде всего нужно понять, что движением денежных средств необходимо управлять. Далее будет кратко рассмотрена роль управления запасами, дебиторами и кредиторами с точки зрения наличных денежных средств.

Можно рассмотреть простейший пример отчета о движении денежных средств следующий:

Отчет о движении денежных средств за отчетный период:

Остаток ДС на начало отчетного периода 50

Поступления денежных средств – всего 450

в том числе

……………100

……………150

……………200

Направлено денежных средств – всего 300

в том числе

……………150

……………100

…………… 50

Изменение в состоянии денежных средств 150

(чистый приток денежных средств)

Остаток Д.С. на конец отчетного периода 200

Обратимся к примеру и рассмотрим некоторые финансовые документы, подготавливаемые Татьяной для магазина "…" – &. Начнем с составления отчета о движении денежных средств.

Приток и отток денежных средств – пример 1

Магазин & начнет свою деятельность с 1 января 2ХХ1. г. с капиталом в виде денежных средств в сумме 25 000 руб. Татьяна и другие совладельцы магазина намереваются заняться розничной продажей косметики и товаров широкого потребления. Собираясь приступить к новой деятельности, они предполагают следующее:• Товары будут приобретаться партиями, объем партии – 10 комплектов по 1000 единиц в каждой при стоимости одного комплекта 1000 руб. Поставки будут производиться в январе (а также апреле, июле и октябре) с оплатой месяцем спустя.

• Цена 1 единицы товара составляет 5 руб. Следовательно, при реализации стоимость 1000 единиц составит 5000 руб. При этом предполагается, что 85% товаров будет продаваться за наличные денежные средства, а остальные 15% – в кредит; из них 10% будет оплачено в начале следующего месяца после осуществления продажи, а остальные 5% – спустя еще месяц.

• Предполагается осуществлять реализацию в следующем объёме: январь – 1000 единиц, февраль – 2000 единиц, март – 3000 единиц.

• Заработная плата, выплачиваемая в конце каждого месяца, составит 5000 руб. в месяц.

• Различные операционные затраты составят до 500 руб. в месяц, оплата за них будет производиться в следующем месяце.

• Постоянные активы стоимостью 10 000 руб. будут приобретены 1 января и оплачены в момент приобретения наличными денежными средствами.

Татьяна предприняла попытку составить прогноз движения денежных средств на первые три месяца года. Такого рода документ позволяет увидеть, из каких источников и когда поступят денежные средства, а также когда и в каком количестве они будут израсходованы.

Прогноз движения денежных средств приведен в таблице:

Прогноз движения денежных средств на январь, февраль, март 2ХХ1… г.

Пояснения к прогнозу движения денежных средств магазина «…»

Чтение книг – престижно, современно, выгодно.Поступления от реализации за наличный расчет показаны в строке 1 прогноза движения денежных средств. Объем реализации на январь должен составлять 1000 единиц при цене 5 руб. за каждую, т. е. 5 000 руб. Наличные денежные средства составляют только 85% от выручки, остальные 15% единиц товара проданы в кредит. В результате денежные средства составляют только 4250 руб. Оплата за товары, реализованные в кредит на сумму 750 руб., в январе не была получена. Половина дебиторской задолженности должна быть уплачена в следующем месяце – феврале, а остаток – в марте. Поэтому в строке 2(а) нет записи за январь, однако запись в сумме 500 руб. (реализация в кредит за январь, или в 500 руб.) имеется в февральском столбце, а запись суммы 250 руб. (5% январской реализации) – в столбце «март».

Знания – тоже капитал, который всегда с тобой.

Шевчук Денис

Объём реализации за февраль составляет 2000 единиц по цене 5 руб., при реализации 85% за денежные средства, а 15% – в кредит. Дебиторы ничего не выплатили в феврале, когда осуществлялась реализация; 2 / 3 задолженности было ими выплачено в марте и 1 / 3 – в апреле. Таким образом, в строке 1 за февраль появилась запись – 8500 руб. за денежные средства (1 комплект по 1 руб.). В строке 2(b) запись для февральской реализации в кредит отсутствует, но она появляется в размере 1000 руб. в марте (10% февральской суммы в 10 000 руб.). Если бы был приведен столбец за апрель, то увидели бы в нем запись последующих 500 руб., представляющих оставшуюся часть февральской реализации в кредит.

Объём продаж в марте составляет 3000 единиц по 5 руб. за каждый, поэтому далее можно видеть, что в строку 1 в столбце «март» внесены наличные денежные средства от реализации 12 750 руб. (85% от 3000 изделий * 5 руб.). В строке 2(с) в столбце «март» запись о реализации в кредит отсутствует, но в столбцах за апрель и май появятся суммы в 1500 руб. и 750 руб. соответственно (поскольку представлен отчет о движении денежных средств только за первые три месяца, необходимость в записи этих поступлений отсутствует). Следует, однако, отметить, что в бюджете движения денежных средств начиная с апреля и далее необходимо учитывать поступления денежных средств от реализации в кредит за предыдущие месяцы. Итоговые суммарные поступления денежных средств приведены в строке 3.

Выбытия денежных средств представлены в строках 4 – 7.

Строка 4 показывает выплаты поставщикам товара: было приобретено 10 000 единиц по цене 1 руб., оплачены приобретения были в феврале. Таким образом, оплата 10 000 руб. появляется в февральском, а не в январском столбце.

Строка 5 – заработная плата: она постоянна и составляет 5000 руб. в месяц и выплачивается в конце его, следовательно, поэтому в каждом из столбцов за январь, февраль и март появляется запись – 5000 руб.

Строка 6 – операционные затраты, которые достигают 500 руб. в месяц, но выплачиваются лишь в следующем месяце. Таким образом, в столбце «январь» запись отсутствует. В то же время появляются записи по 500 руб. в феврале (за январь) и в марте (за февраль).

Строка 7 – приобретение оборудования стоимостью 10 000 руб. с оплатой в январе. Сумма в 10 000 руб. показана в столбце, соответствующем январю.

Выбытия суммируются в строке 8. После вычитания из значения строки 3 (суммарные поступления денежных средств) значения строки 8 будет получен ежемесячный баланс притока и оттока денежных средств, или чистый поток денежных средств (строка 9).

Чистый приток и отток денежных средств суммируется с величиной денежных средств в начале месяца (строка 10). В результате получается величина денежных средств в конце месяца (строка 11).

Отчет о движении денежных средств магазина & (см. табл.) может быть видоизменен для удовлетворения информационных потребностей команды предпринимателей. Поступления и платежи можно распределить по следующим разделам:

• Чистый приток денежных средств в результате операционной деятельности

• Выплаченные / полученные проценты

• Выплаченные дивиденды

• Уплата налогов

• Продажа и покупка постоянных активов

• Приток / отток денежных средств, связанный с капиталом и займами.

Важно обратить внимание на то, как группируются различные денежные средства. Рассматривая в качестве примера & или любое другое предприятие, прежде всего нужно понять, что движением денежных средств необходимо управлять. Далее будет кратко рассмотрена роль управления запасами, дебиторами и кредиторами с точки зрения наличных денежных средств.

• Чистый приток денежных средств в результате операционной деятельности

• Выплаченные / полученные проценты

• Выплаченные дивиденды

• Уплата налогов

• Продажа и покупка постоянных активов

• Приток / отток денежных средств, связанный с капиталом и займами.

Важно обратить внимание на то, как группируются различные денежные средства. Рассматривая в качестве примера & или любое другое предприятие, прежде всего нужно понять, что движением денежных средств необходимо управлять. Далее будет кратко рассмотрена роль управления запасами, дебиторами и кредиторами с точки зрения наличных денежных средств.

1.3 Управление движением денежных средств

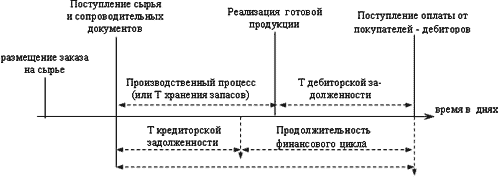

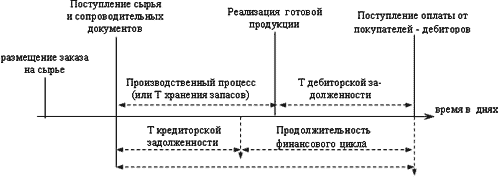

Контроль событий хозяйственной деятельности невозможен без корректного управления движением денежных средств. На рис. представлено распределение во времени движения денежных средств на некотором предприятии. Это движение носит циклический характер и называется циклом оборотного капитала (ОК).

Цикл обращения денежных средств, или цикл оборотного капитала

На рис.можно видеть ранее не употребляемые термины, а именно: период (Т) оборачиваемости дебиторской и кредиторской задолженности, продолжительность хранения запасов, оборотный капитал, или ОК. Последнее понятие будет рассмотрено совместно с балансом.

С чем связан интерес к циклу оборотного капитала? Деятельность предприятий часто строится на использовании кредита. Это означает, что как приобретения, так и реализация могут осуществляться в кредит, то есть у предприятия имеются как дебиторы (те, кто должен ему), так и кредиторы (те, кому должно предприятие). Помимо этого, товарно-материальные ценности (приобретенное сырье, незавершенная продукция, готовые товары) какое-то время хранятся на складе. В этом случае следует уделить внимание операционному циклу. Деятельность предприятий часто строится на использовании кредита, но если товары и закупаются, и продаются в кредит, то от момента получения товаров до момента оплаты счетов проходит какое-то время.

Операционный цикл, или цикл ОК

Под сокращением ОК, как уже говорилось, понимается оборотный капитал. Данное понятие подробно будет рассмотрено ниже , тем не менее следует пояснить, что оборотный капитал включает в себя денежные средства, дебиторскую задолженность, запасы и кредиторскую задолженность (последнюю – как контр–счет, т.е. со знаком минус). Непредусмотренные выплаты денежных средств, задержки платежей со стороны дебиторов и иные аспекты могут стать причиной возникновения проблем с наличием денежных средств на предприятии. Из этого непосредственно вытекает важность корректного управления оборотным капиталом. Необходимо постоянно контролировать, анализировать и регулировать различные ситуации, связанные с притоком и оттоком денежных средств, в чем и состоит управление циклом оборотного капитала. Корректное управление запасами, взаимоотношениями с дебиторами и кредиторами позволят ускорить движение денежных средств.

Источники и направления использования денежных средств могут быть разделены на две основные категории: те, которые связаны с долгосрочными событиями, и те, что связаны с ежедневной деятельностью. Большинство предприятий готовит отчеты о движении денежных средств и занимается перспективным планированием. Реальность конечно же редко соответствует планам. Например, в случае предстоящих непредусмотренных платежей или задержки в поступлении платежей от дебиторов, могут возникнуть проблемы, связанные с недостатком денежных средств. С этой точки зрения уметь управлять ежедневным движением денежных средств особенно важно. Данный вопрос будет подробнее рассмотрен ниже.

Денежные средства и прибыль – информация к размышлению

В следующем учебном элементе рассматривается концепция прибыли как мера оценки деятельности. Ниже подробно будет рассмотрена прибыль как разница между полученной выручкой и произведенными затратами, тем не менее обратимся к ней, выполняя задание 2.1. В задании есть ссылки на прибыль, отчет о прибылях и убытках и баланс, то есть на понятия, не встречавшиеся нам ранее. Это не существенно, поскольку в данном задании они являются не более чем источниками информации.

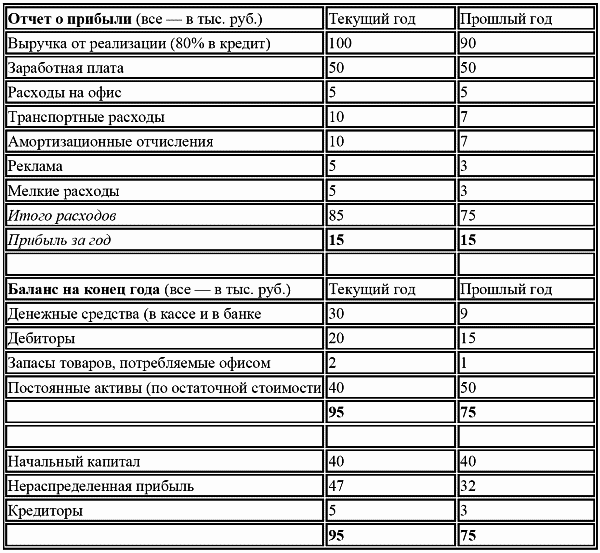

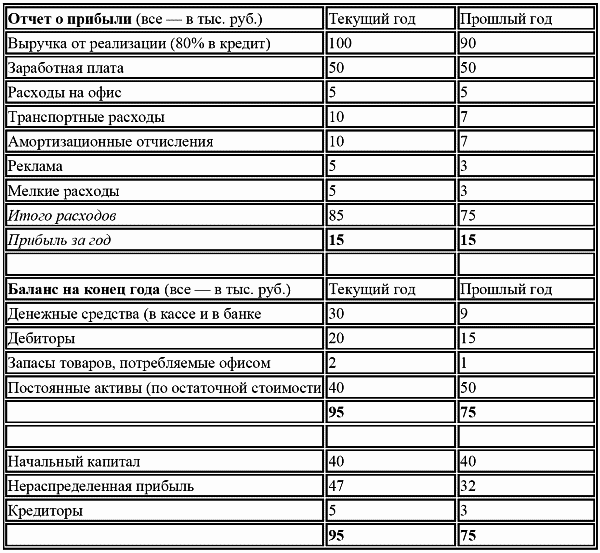

Определим из отчета о прибылях и убытках величину прибыли, относящейся к деятельности текущего года, а из баланса значение денежных средств на конец текущего и прошлого годов, что позволяет выявить увеличение или уменьшение денежных средств в результате деятельности на протяжении года. Сопоставив увеличение или уменьшение этого показателя с прибылью за год, попытаемся определить причины расхождения.

Денежные средства текущего года

Денежные средства прошлого года

Увеличение / уменьшение денежных средств

Прибыль за год

Расхождение между прибылью и изменением наличных денежных средств

Возможные причины различий между прибылью и изменением денежных средств:

•

•

•

•

•

При выполнении задания важно было обнаружить различие между прибылью и изменением денежных средств, хотя отсутствие подробной информации и не позволяет объяснить это различие. Прибыль в текущем году составляет 15 000 руб., в то время как за этот же период денежные средства в кассе и в банке возросли на 21 000 (30 000 – 9000) руб. Желательно выявить причины этого различия. И первый момент, который мы рассмотрим, – реализация в кредит. Реализация в кредит большого количества товаров и услуг вполне возможна, и прибыль при этом может возрастать. Но если покупатели задерживают платежи или один из них оказывается банкротом, то величина прибыли перестает соответствовать изменению величины денежных средств. В рассматриваемом случае 20% продаж осуществлялись за наличные, а 80% – в кредит. В отчете о прибыли за текущий год показано, что 80 000 руб. из общей суммы в 100 000 руб. должно быть получено от реализации в кредит. В то же время к концу года, как видно из баланса, дебиторская задолженность составляет 20 000 руб. Аналогичная ситуация с закупками. Товары могут быть закуплены, но не реализованы на протяжении данного периода, они даже могут быть использованы в следующем году. В нашем случае имеются неиспользованные запасы товаров стоимостью в 2000 руб. (см. далее баланс). Предприятие не оплатило всех счетов, в результате чего появляются 5000 руб. кредиторской задолженности. Это очередная причина того, что размеры прибыли и денежных средств не совпадают. То же самое касается покупки ресурсов для долговременного пользования – постоянных активов, или основных средств, как говорят бухгалтеры. Мы можем сегодня затратить 100 000 руб. на приобретение сложного оборудования, которое будет служить нам в течение 5 лет. В таком случае бухгалтеры будут вычитать из прибыли по 20 000 руб. в год на амортизацию этого оборудования. В результате этой операции денежные средства с учетом приобретения оборудования уменьшатся на 100 000 руб., однако прибыль за год понизится лишь на 20 000 руб. В рассматриваемом случае постоянные активы не приобретались, и поэтому отсутствует отток денежных средств; тем не менее в отчете о прибыли показана амортизация в размере 10 000 руб.

Следует отметить три важных положения, вытекающих из существующего различия между прибылью и денежными средствами.

Во-первых, идея нераспределения прибыли ради дальнейших реинвестиций касается деятельности большинства предприятий. Владельцы коммерческих концернов осознают, что, хотя прибыль, полученная в результате деятельности, принадлежит им, изымать её полностью не очень разумно. Лучше изъять лишь часть прибыли, реинвестировав остальное в предприятие, что создает возможность наращивания средств.

Во-вторых, учитывая нерегулярность поступления денежных средств в пределах одного цикла, возможно создание (или, более точно, декларирование) прибыли или остатков без наличных денежных средств. Вы можете приобрести товары за наличный расчет и перепродать их за вдвое большую цену, но в кредит. В этом случае Вы можете отчитаться от прибыли, но если покупатели, которые должны Вам деньги, не в состоянии по какой-либо причине оплатить свои долги, то прибыль никогда не материализуется в виде денежных средств. Благодаря расчетам по получению прибыли, внешне ситуация выглядит благополучной. В действительности же из-за отсутствия притока денежных средств положение дел может оказаться очень плохим.

В-третьих, когда приток денежных средств по какой-либо причине уменьшается (например, при экономическом спаде), предприниматели, стремясь получить остаток или прибыль, должны уделить внимание управлению внутренними затратами предприятия.

Денежные средства все время движутся по кругу внутри предприятия, выходят наружу и входят в него; суммы дебиторской и кредиторской задолженностей постоянно изменяются. Хорошее управление движением денежных средств путём контролирования дебиторов, кредиторов и уровня запасов товаров является жизненно важным для предпринимателей.

Денежные средства и прибыль: основные идеи

Движение денежных средств позволяет оценить входные ресурсы, деятельность и выходную продукцию предприятия.

Существуют иные методы оценки входных ресурсов, деятельности и выходной продукции, основанные также на денежной оценке, но на несколько иных принципах ее проведения. В результате оценивается такое понятие, как прибыль от деятельности. Основным в этом методе оценки деятельности предприятия является выполнение принципа соответствия, к которому мы обратимся ниже, при рассмотрении отчета о прибылях и убытках. Тем не менее отметим, что в соответствии с данным принципом все доходы и расходы, полученные или понесенные в отчетном периоде, считаются доходами или расходами данного отчетного периода вне зависимости от фактического времени поступления или выплаты денежных средств.

Цикл обращения денежных средств, или цикл оборотного капитала

На рис.можно видеть ранее не употребляемые термины, а именно: период (Т) оборачиваемости дебиторской и кредиторской задолженности, продолжительность хранения запасов, оборотный капитал, или ОК. Последнее понятие будет рассмотрено совместно с балансом.

С чем связан интерес к циклу оборотного капитала? Деятельность предприятий часто строится на использовании кредита. Это означает, что как приобретения, так и реализация могут осуществляться в кредит, то есть у предприятия имеются как дебиторы (те, кто должен ему), так и кредиторы (те, кому должно предприятие). Помимо этого, товарно-материальные ценности (приобретенное сырье, незавершенная продукция, готовые товары) какое-то время хранятся на складе. В этом случае следует уделить внимание операционному циклу. Деятельность предприятий часто строится на использовании кредита, но если товары и закупаются, и продаются в кредит, то от момента получения товаров до момента оплаты счетов проходит какое-то время.

Операционный цикл, или цикл ОК

Под сокращением ОК, как уже говорилось, понимается оборотный капитал. Данное понятие подробно будет рассмотрено ниже , тем не менее следует пояснить, что оборотный капитал включает в себя денежные средства, дебиторскую задолженность, запасы и кредиторскую задолженность (последнюю – как контр–счет, т.е. со знаком минус). Непредусмотренные выплаты денежных средств, задержки платежей со стороны дебиторов и иные аспекты могут стать причиной возникновения проблем с наличием денежных средств на предприятии. Из этого непосредственно вытекает важность корректного управления оборотным капиталом. Необходимо постоянно контролировать, анализировать и регулировать различные ситуации, связанные с притоком и оттоком денежных средств, в чем и состоит управление циклом оборотного капитала. Корректное управление запасами, взаимоотношениями с дебиторами и кредиторами позволят ускорить движение денежных средств.

Источники и направления использования денежных средств могут быть разделены на две основные категории: те, которые связаны с долгосрочными событиями, и те, что связаны с ежедневной деятельностью. Большинство предприятий готовит отчеты о движении денежных средств и занимается перспективным планированием. Реальность конечно же редко соответствует планам. Например, в случае предстоящих непредусмотренных платежей или задержки в поступлении платежей от дебиторов, могут возникнуть проблемы, связанные с недостатком денежных средств. С этой точки зрения уметь управлять ежедневным движением денежных средств особенно важно. Данный вопрос будет подробнее рассмотрен ниже.

Денежные средства и прибыль – информация к размышлению

В следующем учебном элементе рассматривается концепция прибыли как мера оценки деятельности. Ниже подробно будет рассмотрена прибыль как разница между полученной выручкой и произведенными затратами, тем не менее обратимся к ней, выполняя задание 2.1. В задании есть ссылки на прибыль, отчет о прибылях и убытках и баланс, то есть на понятия, не встречавшиеся нам ранее. Это не существенно, поскольку в данном задании они являются не более чем источниками информации.

Задание 2.1

Рассмотрим отчеты о прибылях и балансы предприятия, сотрудничающего с магазином &. В отчетах имеются столбцы, относящиеся к текущему и прошедшему годам соответственно.

Определим из отчета о прибылях и убытках величину прибыли, относящейся к деятельности текущего года, а из баланса значение денежных средств на конец текущего и прошлого годов, что позволяет выявить увеличение или уменьшение денежных средств в результате деятельности на протяжении года. Сопоставив увеличение или уменьшение этого показателя с прибылью за год, попытаемся определить причины расхождения.

Денежные средства текущего года

Денежные средства прошлого года

Увеличение / уменьшение денежных средств

Прибыль за год

Расхождение между прибылью и изменением наличных денежных средств

Возможные причины различий между прибылью и изменением денежных средств:

•

•

•

•

•

При выполнении задания важно было обнаружить различие между прибылью и изменением денежных средств, хотя отсутствие подробной информации и не позволяет объяснить это различие. Прибыль в текущем году составляет 15 000 руб., в то время как за этот же период денежные средства в кассе и в банке возросли на 21 000 (30 000 – 9000) руб. Желательно выявить причины этого различия. И первый момент, который мы рассмотрим, – реализация в кредит. Реализация в кредит большого количества товаров и услуг вполне возможна, и прибыль при этом может возрастать. Но если покупатели задерживают платежи или один из них оказывается банкротом, то величина прибыли перестает соответствовать изменению величины денежных средств. В рассматриваемом случае 20% продаж осуществлялись за наличные, а 80% – в кредит. В отчете о прибыли за текущий год показано, что 80 000 руб. из общей суммы в 100 000 руб. должно быть получено от реализации в кредит. В то же время к концу года, как видно из баланса, дебиторская задолженность составляет 20 000 руб. Аналогичная ситуация с закупками. Товары могут быть закуплены, но не реализованы на протяжении данного периода, они даже могут быть использованы в следующем году. В нашем случае имеются неиспользованные запасы товаров стоимостью в 2000 руб. (см. далее баланс). Предприятие не оплатило всех счетов, в результате чего появляются 5000 руб. кредиторской задолженности. Это очередная причина того, что размеры прибыли и денежных средств не совпадают. То же самое касается покупки ресурсов для долговременного пользования – постоянных активов, или основных средств, как говорят бухгалтеры. Мы можем сегодня затратить 100 000 руб. на приобретение сложного оборудования, которое будет служить нам в течение 5 лет. В таком случае бухгалтеры будут вычитать из прибыли по 20 000 руб. в год на амортизацию этого оборудования. В результате этой операции денежные средства с учетом приобретения оборудования уменьшатся на 100 000 руб., однако прибыль за год понизится лишь на 20 000 руб. В рассматриваемом случае постоянные активы не приобретались, и поэтому отсутствует отток денежных средств; тем не менее в отчете о прибыли показана амортизация в размере 10 000 руб.

Следует отметить три важных положения, вытекающих из существующего различия между прибылью и денежными средствами.

Во-первых, идея нераспределения прибыли ради дальнейших реинвестиций касается деятельности большинства предприятий. Владельцы коммерческих концернов осознают, что, хотя прибыль, полученная в результате деятельности, принадлежит им, изымать её полностью не очень разумно. Лучше изъять лишь часть прибыли, реинвестировав остальное в предприятие, что создает возможность наращивания средств.

Во-вторых, учитывая нерегулярность поступления денежных средств в пределах одного цикла, возможно создание (или, более точно, декларирование) прибыли или остатков без наличных денежных средств. Вы можете приобрести товары за наличный расчет и перепродать их за вдвое большую цену, но в кредит. В этом случае Вы можете отчитаться от прибыли, но если покупатели, которые должны Вам деньги, не в состоянии по какой-либо причине оплатить свои долги, то прибыль никогда не материализуется в виде денежных средств. Благодаря расчетам по получению прибыли, внешне ситуация выглядит благополучной. В действительности же из-за отсутствия притока денежных средств положение дел может оказаться очень плохим.

В-третьих, когда приток денежных средств по какой-либо причине уменьшается (например, при экономическом спаде), предприниматели, стремясь получить остаток или прибыль, должны уделить внимание управлению внутренними затратами предприятия.

Денежные средства все время движутся по кругу внутри предприятия, выходят наружу и входят в него; суммы дебиторской и кредиторской задолженностей постоянно изменяются. Хорошее управление движением денежных средств путём контролирования дебиторов, кредиторов и уровня запасов товаров является жизненно важным для предпринимателей.

Денежные средства и прибыль: основные идеи

Движение денежных средств позволяет оценить входные ресурсы, деятельность и выходную продукцию предприятия.

Существуют иные методы оценки входных ресурсов, деятельности и выходной продукции, основанные также на денежной оценке, но на несколько иных принципах ее проведения. В результате оценивается такое понятие, как прибыль от деятельности. Основным в этом методе оценки деятельности предприятия является выполнение принципа соответствия, к которому мы обратимся ниже, при рассмотрении отчета о прибылях и убытках. Тем не менее отметим, что в соответствии с данным принципом все доходы и расходы, полученные или понесенные в отчетном периоде, считаются доходами или расходами данного отчетного периода вне зависимости от фактического времени поступления или выплаты денежных средств.