Страница:

Предприниматель должен организовать эффективное управление движением ДС, в противном случае предприятие будет испытывать дефицит ДС (что, в крайнем случае, вызовет его банкротство) или будет обладать избытком ДС, что не позволит ему получать доход от инвестиционной деятельности.

• Ресурсы, в которые предприятие вкладывает свои средства, также можно разделить на категории: долговременные ресурсы, такие, как оборудование и помещение, и повседневные ресурсы.

• Запланированные и реальные поступления наличных денежных средств далеко не всегда совпадают.

• Между денежными средствами, которые предприятие хранит в сейфах и на счете в банке, и прибылью, которую оно зарабатывает, существует большое различие (подробнее см. Шевчук Д.А. Банковские операции. – М.: ГроссМедиа: РОСБУХ, 2007).

• Существует несколько путей измерения входных ресурсов и выходной продукции предприятия. Денежные средства в сейфах предприятия и на счете в банке не являются идеальным средством для такого измерения. Это происходит потому, что ими не учтены деньги, которые предприятие задолжал поставщикам и которые потребители должны предприятию.

• Предприниматель всегда должен внимательно проверять стоимость запасов на предприятии, его долги и его должников (дебиторов и кредиторов). В случае если удастся оптимизировать эти величины, то освободившиеся средства могут быть использованы для производительных целей: ресурсы не будут заморожены.

2.1 Учет хозяйственной деятельности (хозяйственных операций).

2.2 Извлечение информации из отчетов

2.3 Искусство учета

Резюме по учебному элементу 1

• Источники, из которых предприятие получает деньги в процессе выполнения своих операций, можно разделить на две категории: деньги могут поступать как от долговременных источников (таких, как займы, гранты или средства владельцев), так и от клиентов.• Ресурсы, в которые предприятие вкладывает свои средства, также можно разделить на категории: долговременные ресурсы, такие, как оборудование и помещение, и повседневные ресурсы.

• Запланированные и реальные поступления наличных денежных средств далеко не всегда совпадают.

• Между денежными средствами, которые предприятие хранит в сейфах и на счете в банке, и прибылью, которую оно зарабатывает, существует большое различие (подробнее см. Шевчук Д.А. Банковские операции. – М.: ГроссМедиа: РОСБУХ, 2007).

• Существует несколько путей измерения входных ресурсов и выходной продукции предприятия. Денежные средства в сейфах предприятия и на счете в банке не являются идеальным средством для такого измерения. Это происходит потому, что ими не учтены деньги, которые предприятие задолжал поставщикам и которые потребители должны предприятию.

• Предприниматель всегда должен внимательно проверять стоимость запасов на предприятии, его долги и его должников (дебиторов и кредиторов). В случае если удастся оптимизировать эти величины, то освободившиеся средства могут быть использованы для производительных целей: ресурсы не будут заморожены.

2.1 Учет хозяйственной деятельности (хозяйственных операций).

Данный элемент посвящен отражению повседневных хозяйственных операций в бухгалтерских документах (далее их упрощенный аналог будет именоваться “рабочей таблицей”) и последующему составлению отчетной формы, обобщающей финансовые результаты деятельности предприятия за отчетный период в документе, который носит название Отчет о прибылях и убытках. Помимо этого, в данном учебном элементе уделено внимание так называемому “разумному и честному” подходу к учету, являющемуся основой формирования учетной политики предприятия. Важным аспектом данного учебного элемента является также то, что в нем представлены основные принципы учета.

С точки зрения движения средств одно из достоинств бухгалтерского баланса состоит в том, что он учитывает задержки. Если бы все финансовые операции проводились немедленно, тогда бы не возникало проблем из-за задержек с платежами, и можно было бы характеризовать все операции, относящиеся к операционной деятельности, количеством поступивших на счет или выплаченных денежных средств.

В соответствии с требованиями отечественной практики отчеты о прибылях и убытках составляются ежеквартально с подведением итогов за год. Помимо этого, составляются отчеты для внутреннего управленческого контроля. Прибыль образуется при сопоставлении доходов и расходов за рассматриваемый период. Доходы – это поступления, а расходы – это выплаты (прошлые, настоящие и будущие), которые относятся к учетному периоду. Прибыль или убытки могут быть результатом двух видов деятельности: операционные прибыли / убытки, появляющиеся в результате основной деятельности, например дистанционное обучение на курсах по менеджменту, и прибыли / убытки от замещения постоянных активов, включая инвестиции и связанные с ними издержки на реорганизацию, которые имеют место достаточно редко (в связи с расширением помещений, заменой оборудования и т.д.). Важно осознавать, что следует рассчитывать только на операционную прибыль, в то время как прибыли от замещения и реорганизации искажают действительное состояние дел.

В основу составления Отчета о прибылях и убытках положен принцип соответствия. Согласно ему доходы и соответствующие им расходы отражаются в отчетности того периода, в котором имели место соответствующие хозяйственные операции, вне зависимости о того, были ли фактически получены или выплачены денежные средства. Доходы и расходы предшествующих отчетных периодов, которые поступили или были перечислены в данном отчетном периоде, доходами и расходами данного периода не признаются. Принцип соответствия в некоторых источниках может встретиться под наименованиями принципа согласования, временной определенности или временной отсрочки.

Данному принципу близок подход с позиций начисления, или временной определенности. Начисление определяется моментом наступления юридических прав и обязательств по продажам.

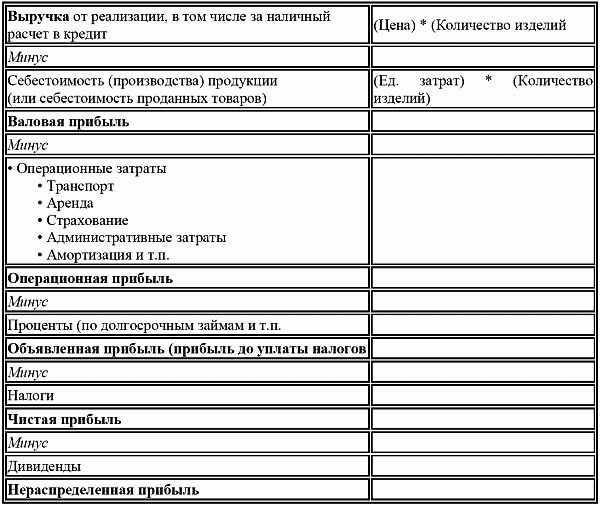

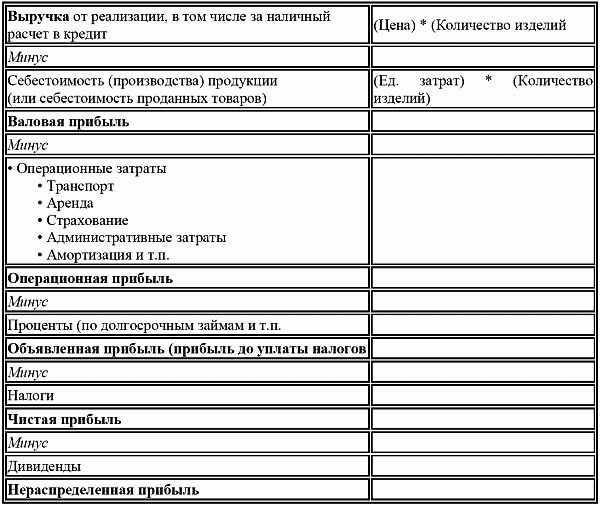

Рассмотрим стандартную структуру ОТЧЕТА О ПРИБЫЛЯХ И УБЫТКАХ.

Примечание: Проценты за овердрафт (т.е. за кратковременное превышение банковского счета предприятия) относится к операционным затратам.

Чтение – вот лучшее учение! Книгу ничто не заменит.Прежде чем перейти к рассмотрению отчетов о прибылях и убытках, вспомним бухгалтерский баланс, в частности, то, что обязательства и активы – это соответственно источники финансирования и имеющиеся у предприятия ресурсы (подробнее см. Шевчук Д.А. Корпоративные финансы. – М.: ГроссМедиа: РОСБУХ, 2008). Несомненно, различные источники финансирования (владельцы или акционеры, банки и т.д.) принимают во внимание то, что правление компании, стараясь получить прибыль, рассчитывает на то, что владельцы, акционеры и др. не станут изымать прибыль полностью, а оставят какую-то ее часть на развитие предприятия. Оставленная часть прибыли – нераспределенная прибыль – может быть реинвестирована, т.е. направлена на приобретение дополнительных ресурсов. Идея о необходимости дополнительного финансирования сверх первоначального капитала очень важна, поскольку внешнее финансирование для предприятий всех типов всегда было и будет ограничено. Именно поэтому для большинства предприятий получение прибыли жизненно необходимо.

С точки зрения движения средств одно из достоинств бухгалтерского баланса состоит в том, что он учитывает задержки. Если бы все финансовые операции проводились немедленно, тогда бы не возникало проблем из-за задержек с платежами, и можно было бы характеризовать все операции, относящиеся к операционной деятельности, количеством поступивших на счет или выплаченных денежных средств.

В соответствии с требованиями отечественной практики отчеты о прибылях и убытках составляются ежеквартально с подведением итогов за год. Помимо этого, составляются отчеты для внутреннего управленческого контроля. Прибыль образуется при сопоставлении доходов и расходов за рассматриваемый период. Доходы – это поступления, а расходы – это выплаты (прошлые, настоящие и будущие), которые относятся к учетному периоду. Прибыль или убытки могут быть результатом двух видов деятельности: операционные прибыли / убытки, появляющиеся в результате основной деятельности, например дистанционное обучение на курсах по менеджменту, и прибыли / убытки от замещения постоянных активов, включая инвестиции и связанные с ними издержки на реорганизацию, которые имеют место достаточно редко (в связи с расширением помещений, заменой оборудования и т.д.). Важно осознавать, что следует рассчитывать только на операционную прибыль, в то время как прибыли от замещения и реорганизации искажают действительное состояние дел.

В основу составления Отчета о прибылях и убытках положен принцип соответствия. Согласно ему доходы и соответствующие им расходы отражаются в отчетности того периода, в котором имели место соответствующие хозяйственные операции, вне зависимости о того, были ли фактически получены или выплачены денежные средства. Доходы и расходы предшествующих отчетных периодов, которые поступили или были перечислены в данном отчетном периоде, доходами и расходами данного периода не признаются. Принцип соответствия в некоторых источниках может встретиться под наименованиями принципа согласования, временной определенности или временной отсрочки.

Данному принципу близок подход с позиций начисления, или временной определенности. Начисление определяется моментом наступления юридических прав и обязательств по продажам.

Рассмотрим стандартную структуру ОТЧЕТА О ПРИБЫЛЯХ И УБЫТКАХ.

Примечание: Проценты за овердрафт (т.е. за кратковременное превышение банковского счета предприятия) относится к операционным затратам.

2.2 Извлечение информации из отчетов

Цели учебного элемента

Целями учебного элемента являются:

• представление о том, что результаты хозяйственной деятельности предприятия за отчетный период отражены в Отчете о прибылях и убытках;

• знакомство с прибылью как мерой деятельности;

• получение определенных навыков в составлении Отчета о прибылях и убытках.

Начнем с примера и рассмотрим Отчет о прибылях и убытках магазина &, считая, что объем реализации за год составил 38 000 единиц; из них 3000 единиц было продано в ноябре и 5000 единиц в декабре при тех же, что и ранее (табл. 2.1), условиях: 85% – за наличный расчет, 15% – в кредит.

Таблица 2.2 Компания & – отчет о прибылях за первый год

Отчет о прибылях и убытках (табл. 2.2) разделен на две части. В первой части определяется валовая прибыль как разность выручки и себестоимости реализованных товаров. Валовая прибыль, которую компания & заработала приобретением и реализацией товарных запасов, является важным показателем, потому что именно из валовой прибыли покрываются все операционные и другие расходы.

В магазине & расходы состоят из заработной платы, которая за год составляет 60 000 руб., различных текущих расходов, которые составляют 6000 руб., и амортизации. Совладельцами магазина оборудование было приобретено в начале января и в конце декабря, поэтому во внимание принимается только амортизация оборудования, приобретенного в январе, которая составила 2500 руб. Суммируя операционные затраты и вычитая их из валовой прибыли, получают операционную прибыль, являющуюся результатом основной деятельности и составляющей в данном случае 83 500 руб.

Если бы владельцы магазина взяли долгосрочный заем, им пришлось бы выплачивать проценты по займу, которые вычитаются из операционной прибыли. Следует запомнить, что текущие расходы и амортизация относятся к операционным затратам, связанным с основной, текущей хозяйственной деятельностью; процент по долгосрочному займу – другой вид затрат, относящихся к финансовой деятельности (это как бы вознаграждение банку за предоставленный заем). Проценты по банковскому займу не относятся к операционным расходам и характеризуют стоимость финансирования (подробнее см. Шевчук Д.А. Банковские операции. – М.: ГроссМедиа: РОСБУХ, 2007). Вычитая из операционной прибыли процент по займам, можно получить чистую объявленную прибыль.

Не все, что относится к процентам за банковские займы, исключаются из операционных расходов. Проценты за овердрафт, или превышение счета, представляют собой стоимость финансирования повседневной деятельности и обычно относятся к операционным затратам.

Форма отчета о прибылях и убытках магазина & выглядит законченной и логичной. Не случайно именно такая форма рекомендуется для многих типов предприятий в разных странах.

Информация, представленная в отчете о прибылях и убытках, помогает предпринимателям контролировать свою деятельность и затраты. Например, валовая прибыль и выручка в табл. 3.1 равны соответственно 190 000 и 152 000 руб. Доля валовой прибыли может быть вычислена так:

Если на следующий год эта доля возрастет или уменьшится, предприниматели получат информацию о деятельности предприятия в области закупок и / или хранения запасов. Аналогичный расчет может быть произведен по отношению к операционной прибыли:

Другие затраты также могут быть определены в виде процентов от выручки:

И вновь, если через год показатели изменятся, предприниматель сможет уделить внимание соответствующей области деятельности.

Предприниматель (или команда предпринимателей) может при желании проследить соотношение между операционной прибылью и процентами по долгосрочному займу. Предположим, операционная прибыль за отчетный год превысила проценты по займу. В связи с тем, что проценты, как правило, остаются неизменными в течение срока займа, снижение величины прибыли в последующие годы (что, разумеется, нежелательно) должно вызвать у предпринимателя беспокойство, в том числе и в связи со стоимостью займа.

В пределах условностей, определяемых учебной задачей, из рассмотрения исключены налоги. Поскольку предприятие не является акционерным обществом, то дивиденды не выплачиваются. В таком случае чистая объявленная прибыль совпадает по величине с нераспределенной прибылью.

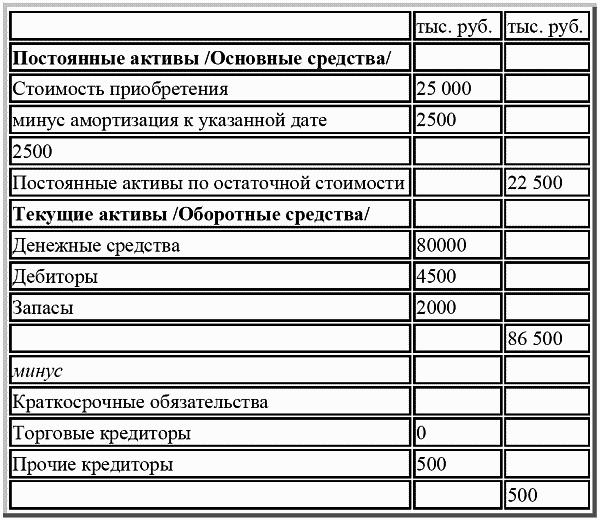

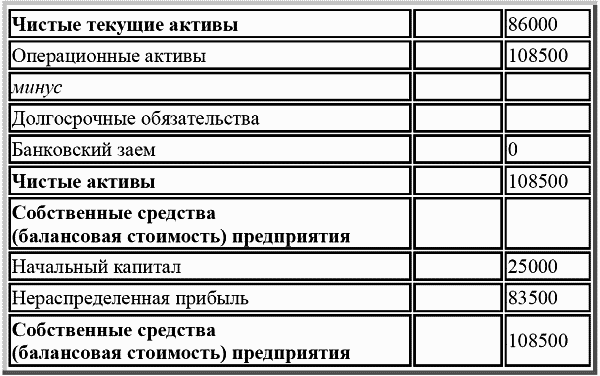

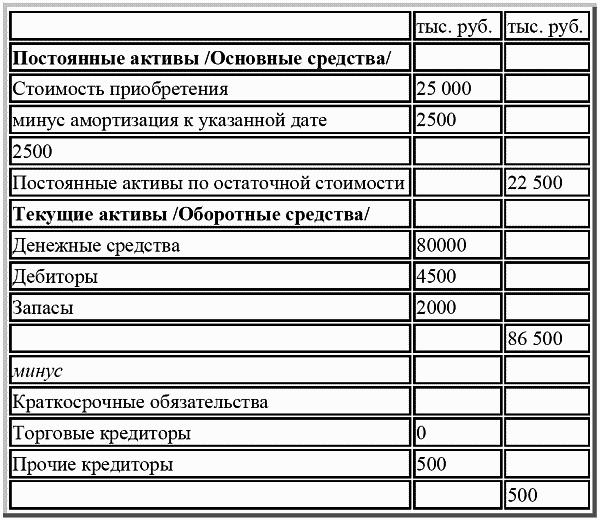

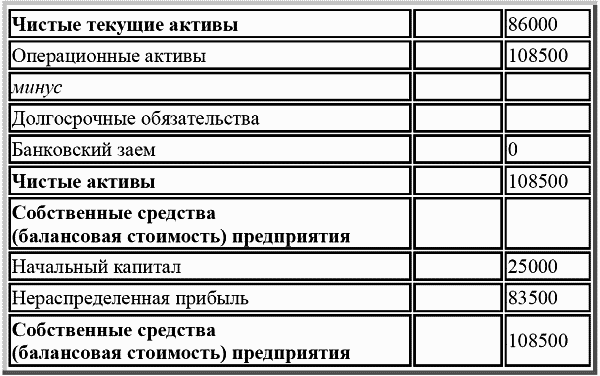

Бухгалтерский баланс будет рассмотрен ниже, однако, не углубляясь в его подробности, уже на данном этапе можно обратиться к балансу магазина & на конец первого года (табл. 2.3). Подготовленный в вертикальном формате баланс–нетто позволяет увидеть “чистую стоимость” предприятия.

Таблица 2.3 Магазин & – бухгалтерский баланс на конец первого года

В балансе магазина & показывает его активы и обязательства на конец первого года, что позволяет выявить его источники финансирования (подробнее см. Шевчук Д.А. Корпоративные финансы. – М.: ГроссМедиа: РОСБУХ, 2008). Помимо этого, баланс позволяет увидеть, увеличилась или уменьшилась за год балансовая стоимость предприятия. В данном случае стоимость предприятия увеличилась в результате полученной нераспределенной прибыли с 25 000 руб. в начале до 108 500 руб. в конце года.

Основная идея данного учебного элемента: информацию, содержащуюся в финансовых отчетных формах, можно определенным образом обрабатывать с тем, чтобы повысить ее ценность для предпринимателя, помочь ему как в оценке текущего состояния предприятия, так и планировании будущей деятельности. Заслуживает внимания информация, затрагивающая анализ эффективности управления затратами путем вычисления отношения соответствующего вида затрат к выручке от реализации продукции и сопоставления результата с данными прошлых лет.

Один из финансовых коэффициентов

В данном элементе вводится коэффициент отдачи от использованного капитала ROCE (return on capital employed). Это лишь один из набора финансовых коэффициентов, служащих для анализа прибыльности предприятия. В учебном Блоке 5 представлен набор финансовых показателей, отражающих эффективность управления оборотным капиталом (коэффициенты платежеспособности, ликвидности, оборачиваемости дебиторской, кредиторской задолженностей и запасов). Приемы использования коэффициентов для выяснения финансового состояния предприятия носят название финансового анализа.

Целями учебного элемента являются:

• представление о том, что результаты хозяйственной деятельности предприятия за отчетный период отражены в Отчете о прибылях и убытках;

• знакомство с прибылью как мерой деятельности;

• получение определенных навыков в составлении Отчета о прибылях и убытках.

Начнем с примера и рассмотрим Отчет о прибылях и убытках магазина &, считая, что объем реализации за год составил 38 000 единиц; из них 3000 единиц было продано в ноябре и 5000 единиц в декабре при тех же, что и ранее (табл. 2.1), условиях: 85% – за наличный расчет, 15% – в кредит.

Таблица 2.2 Компания & – отчет о прибылях за первый год

Отчет о прибылях и убытках (табл. 2.2) разделен на две части. В первой части определяется валовая прибыль как разность выручки и себестоимости реализованных товаров. Валовая прибыль, которую компания & заработала приобретением и реализацией товарных запасов, является важным показателем, потому что именно из валовой прибыли покрываются все операционные и другие расходы.

В магазине & расходы состоят из заработной платы, которая за год составляет 60 000 руб., различных текущих расходов, которые составляют 6000 руб., и амортизации. Совладельцами магазина оборудование было приобретено в начале января и в конце декабря, поэтому во внимание принимается только амортизация оборудования, приобретенного в январе, которая составила 2500 руб. Суммируя операционные затраты и вычитая их из валовой прибыли, получают операционную прибыль, являющуюся результатом основной деятельности и составляющей в данном случае 83 500 руб.

Если бы владельцы магазина взяли долгосрочный заем, им пришлось бы выплачивать проценты по займу, которые вычитаются из операционной прибыли. Следует запомнить, что текущие расходы и амортизация относятся к операционным затратам, связанным с основной, текущей хозяйственной деятельностью; процент по долгосрочному займу – другой вид затрат, относящихся к финансовой деятельности (это как бы вознаграждение банку за предоставленный заем). Проценты по банковскому займу не относятся к операционным расходам и характеризуют стоимость финансирования (подробнее см. Шевчук Д.А. Банковские операции. – М.: ГроссМедиа: РОСБУХ, 2007). Вычитая из операционной прибыли процент по займам, можно получить чистую объявленную прибыль.

Не все, что относится к процентам за банковские займы, исключаются из операционных расходов. Проценты за овердрафт, или превышение счета, представляют собой стоимость финансирования повседневной деятельности и обычно относятся к операционным затратам.

Форма отчета о прибылях и убытках магазина & выглядит законченной и логичной. Не случайно именно такая форма рекомендуется для многих типов предприятий в разных странах.

Информация, представленная в отчете о прибылях и убытках, помогает предпринимателям контролировать свою деятельность и затраты. Например, валовая прибыль и выручка в табл. 3.1 равны соответственно 190 000 и 152 000 руб. Доля валовой прибыли может быть вычислена так:

(152000 / 190000)*100 = 80%

Если на следующий год эта доля возрастет или уменьшится, предприниматели получат информацию о деятельности предприятия в области закупок и / или хранения запасов. Аналогичный расчет может быть произведен по отношению к операционной прибыли:

(83500 / 190000)*100 = 44%

Другие затраты также могут быть определены в виде процентов от выручки:

(Операционные затраты 68500 / Выручка 190000)*100 = 36%

(Амортизация 2500 / Выручка 190000)*100 = 1.3%

И вновь, если через год показатели изменятся, предприниматель сможет уделить внимание соответствующей области деятельности.

Предприниматель (или команда предпринимателей) может при желании проследить соотношение между операционной прибылью и процентами по долгосрочному займу. Предположим, операционная прибыль за отчетный год превысила проценты по займу. В связи с тем, что проценты, как правило, остаются неизменными в течение срока займа, снижение величины прибыли в последующие годы (что, разумеется, нежелательно) должно вызвать у предпринимателя беспокойство, в том числе и в связи со стоимостью займа.

В пределах условностей, определяемых учебной задачей, из рассмотрения исключены налоги. Поскольку предприятие не является акционерным обществом, то дивиденды не выплачиваются. В таком случае чистая объявленная прибыль совпадает по величине с нераспределенной прибылью.

Бухгалтерский баланс будет рассмотрен ниже, однако, не углубляясь в его подробности, уже на данном этапе можно обратиться к балансу магазина & на конец первого года (табл. 2.3). Подготовленный в вертикальном формате баланс–нетто позволяет увидеть “чистую стоимость” предприятия.

Таблица 2.3 Магазин & – бухгалтерский баланс на конец первого года

В балансе магазина & показывает его активы и обязательства на конец первого года, что позволяет выявить его источники финансирования (подробнее см. Шевчук Д.А. Корпоративные финансы. – М.: ГроссМедиа: РОСБУХ, 2008). Помимо этого, баланс позволяет увидеть, увеличилась или уменьшилась за год балансовая стоимость предприятия. В данном случае стоимость предприятия увеличилась в результате полученной нераспределенной прибыли с 25 000 руб. в начале до 108 500 руб. в конце года.

Основная идея данного учебного элемента: информацию, содержащуюся в финансовых отчетных формах, можно определенным образом обрабатывать с тем, чтобы повысить ее ценность для предпринимателя, помочь ему как в оценке текущего состояния предприятия, так и планировании будущей деятельности. Заслуживает внимания информация, затрагивающая анализ эффективности управления затратами путем вычисления отношения соответствующего вида затрат к выручке от реализации продукции и сопоставления результата с данными прошлых лет.

Один из финансовых коэффициентов

В данном элементе вводится коэффициент отдачи от использованного капитала ROCE (return on capital employed). Это лишь один из набора финансовых коэффициентов, служащих для анализа прибыльности предприятия. В учебном Блоке 5 представлен набор финансовых показателей, отражающих эффективность управления оборотным капиталом (коэффициенты платежеспособности, ликвидности, оборачиваемости дебиторской, кредиторской задолженностей и запасов). Приемы использования коэффициентов для выяснения финансового состояния предприятия носят название финансового анализа.

2.3 Искусство учета

Долгое время в нашей стране бытовало мнение о том, что существует единственный вариант ведения учета и представления отчетности о финансовой деятельности. Однако введение МСФО показало, что это далеко не так. Справедливости ради следует отметить, что во всем мире на протяжении более чем 50 лет практикуется так называемый «разумный и честный» (true and fair) взгляд на хозяйственную деятельность предприятия, на события, имевшие место на протяжении отчетного периода. Как IAS (International Accounting Standerds), так и выпущенными за последнее время Положениями о бухгалтерском учете (ПБУ) предлагаются различные подходы к отражению в финансовых документах происходящих событий, причем каждый из них имеет свои достоинства и недостатки. Чтобы проиллюстрировать «разумный и честный» подход , рассмотрим более подробно учет амортизации.

Оба эти метода являются «разумными и честными», однако мы уделим основное внимание линейному методу как наиболее распространенному.

Определение амортизации линейным методом

Остановимся более подробно на учете амортизации в магазине & и рассмотрим сложившуюся ситуацию:

Выручка от реализованных товаров за первый год деятельности магазина & составила сумму 190 000 руб.. Вся реализация осуществлялась в розницу, за наличный расчет и в кредит. Операционные затраты за этот же год составили, без учета амортизации, 66 000 руб. Магазину принадлежат постоянные активы, приобретенные в начале данного года за 10 000 руб. (к стоимость приобретения относятся затраты на доставку, установку и пр.). Предполагается, что срок службы приобретенных активов составит четыре года, а их остаточная стоимость и к концу этого срока будет равна нулю. Требуется определить величину амортизации за первый год, используя линейный метод.

Определение амортизации производится по формуле:

Стоимость приобретения постоянных активов – 10000руб.

Минус амортизация за отчетный год – 2500 руб.

Остаточная стоимость – 7500 руб.

Остаточная стоимость – 7500

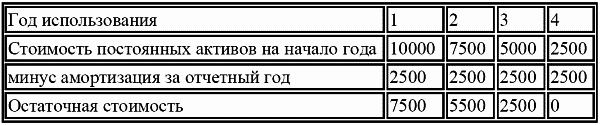

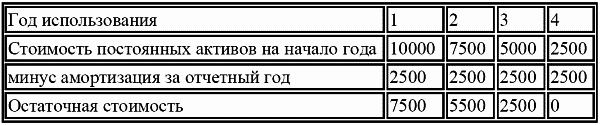

Величина амортизации за второй, третий и четвертый годы (в рассмотренном примере) составит также 2 500 руб. Остаточная стоимость постоянных активов составит, соответственно:

Если бы расчеты производились методом уменьшаемого остатка, были бы получены несколько иные цифры. Метод уменьшаемого остатка относится к ускоренным методам амортизации, что позволяет предприятию в первые годы использования активов списать на издержки большую часть стоимости активов, то есть в определенном смысле «уменьшить объявленную прибыль».

В рассмотренном выше примере амортизация за год использования активов составляет 25%. Следовательно, в случае использования метода уменьшаемого остатка величина амортизации за первый год должна составлять большую часть, например 40% или 50%. Рассмотрим ситуацию магазина & для случая 50%.

Если стоимость приобретения составляет 10 000 руб., а ежегодные отчисления при методе уменьшаемого остатка составляют 50%, то величина амортизации за первый год составит:

Если остаточная стоимость к окончанию срок службы должна составлять ноль, то в четвертом году следовало учитывать амортизационные отчисления в размере 625 руб., то есть той величины, которая была получена на начало этого года.

Замечания к выбору политики учета амортизации

Выбор метода амортизации является вопросом учетной политики предприятия. Как мы уже отмечали ранее, цель амортизации – распределение стоимости постоянных активов по времени их использования и вычета соответствующей доли их стоимости из текущей прибыли предприятия. Необходимо отметить факторы, которые следует принимать во внимание при выработке политики амортизации:

• стоимость приобретения (с учетом переоценки, если она делается);

• оценку срока использования активов;

• оценку остаточной стоимости активов в конце срока их использования;

• характер ожидаемой отдачи от использования активов.

Стандартный метод оценки активов для отчетов основывается на стоимости их приобретения. Этот подход, именуемый «исторический учет затрат» (historical cost accounting), означает, что в бухгалтерские документы вносится начальная стоимость активов минус суммарная амортизация. Преимуществом этого метода является его относительная простота.

Принципиальный недостаток такого подхода заключается в том, что оценка активов на основе «исторического учета затрат» очень быстро устаревает в условиях высокой инфляции, которая, в частности, имела место в России в первой половине 90-х годов. В подобных условиях расчет прибыли с помощью этого подхода со временем все менее адекватно отражает результаты деятельности. Обратимся к примеру амортизации. Если темпы инфляции растут, исторический учет затрат приводит к заниженному значению амортизации, поскольку она рассчитывается от первоначальной стоимости, и, следовательно, к завышенной оценке прибыли. Если же амортизация недооценена, то это влечет за собой неправильное замещение активов. Такого рода недостаток существенно снижает ценность учетной информации, на основе которой могут быть приняты ошибочные решения. Аналогично можно рассмотреть ситуацию с учетом запасов.

«Разумный и честный подход» к оценке запасов

Рассмотрим данный аспект учета на примере магазина &.Татьяна, как совладелица магазина, предпочитает иметь определенный объем запасов, позволяющий не беспокоиться о том, что какое-то из пожеланий покупателя останется неудовлетворенным. По этой причине Татьяна пополняет запасы какого-либо вида товаров, не дожидаясь полного расходования.

Таким образом, достаточно часто оказывается, что на складе одновременно хранятся запасы товаров одного и того же вида, но приобретенных у различных поставщиков, в различное время и поэтому по различной цене. Например, недавно на складе находились три упаковки пены для укладки Taft по 40 баллончиков в каждой. Одна из упаковок была приобретена за 2480 рублей, другая за 2600 и третья за 2680 рублей. В магазине три торговых места и работают трое продавцов, поэтому одновременно реализуется пена из всех упаковок. Реализация осуществляется, естественно, по одной и той же цене 75 рублей. На протяжении последнего месяца было продано 84 баллончика пены. Татьяна оказалась перед необходимостью оценки как себестоимости реализованной пены, так и стоимости оставшихся запасов. Помимо этого, ее интересует валовая прибыль от реализации пены.

В соответствии с ПБУ7 / 98 можно использовать различные методы, из которых три приведены в табл. 2.4. Возможность использовать различные методы учета запасов также удовлетворяет «разумному и честному» подходу. Метод первых покупок, или ФИФО (FIFO – First In, First Out), соответствует фактическому процессу поступления товара: первым продается тот товар, который первым поступил на склад. Метод последних покупок, или ЛИФО (LIFO -Last In, First Out), учитывает стоимость товара, поступившего на склад последним. Метод средневзвешенной стоимости (AVCO – Average Cost), усредняет стоимость. Многим данный метод представляется наиболее разумным, хотя при его использовании и нет фактического соответствия ни с одним из вариантов реальной стоимости товара.

В условиях инфляции метод ФИФО приводит к занижению величины себестоимости и искусственному завышению величины прибыли, поэтому инфляция требует использования метода ЛИФО. В некоторых странах, например, в США, предоставленная отчетность при использовании метода ЛИФО должна сопровождаться справкой, приводящей расчеты по методу ФИФО.

Все методы удовлетворяют «разумному и честному» подходу, но приводят к разным финансовым результатам. Именно такие особенности методов финансового учета заставляют говорить об «искусстве» финансового учета.

Учет дебиторской задолженности (счетов к получению)

Дебиторская задолженность, являющаяся частью ликвидных активов, появляется в результате реализации товаров в кредит. Такой кредит часто называют коммерческим кредитом; таким образом, предприятие, занимающееся реализацией товаров в кредит, имеет дебиторов Предприятия, занимающиеся реализацией товаров в розницу, в отдельных случаях могут увеличить объем реализации путем предоставления возможности оплаты товара через некоторое время после его покупки. Несомненно, кредит, предоставляемый в сфере производства и оптовой торговли, распространен шире, чем при розничной торговле. Данный раздел посвящен учету дебиторской задолженности, управление которой имеет важное значение для увеличения ликвидности предприятия.

Кредитная политика и просроченная дебиторская задолженность

То, что предприятия, занимающиеся продажей товаров в кредит, хотели бы продавать свои товары платежеспособным покупателям, более чем естественно (подробнее см. Шевчук Д.А. Кредиты физическим лицам. – М.: АСТ: Астрель, 2008). Поэтому большинство предприятий, занимающиеся реализацией товаров в кредит, разрабатывают различные меры контроля с целью анализа клиентов, которые способны оплатить счета при наступлении сроков. В связи с этим на предприятии должен быть создан отдел по изучению платежеспособности клиентов. К функциям кредитного отдела относится изучение платежеспособности отдельных лиц или предприятий, стремящихся приобрести что-либо в кредит, в т.ч. изучение ситуации с денежными средствами и задолженностями покупателя, возможных рекомендаций и тому подобное. На основе этой информации кредитный отдел принимает решение о возможности продажи данному покупателю товаров в кредит (подробнее см. Шевчук Д.А. Кредиты физическим лицам. – М.: АСТ: Астрель, 2008).

Вне зависимости от степени совершенства и эффективности системы контроля платежеспособности у предприятия, как правило, появляются покупатели, не оплатившие приобретенные в кредит товары. Счета, не оплаченные покупателями, называются просроченными счетами, или просроченной дебиторской задолженностью, и относятся либо к убыткам, либо к расходам по продаже товаров в кредит. Несмотря на существование опасности того, что часть счетов не будет оплачена, предприятия может заниматься реализацией товаров в кредит, предпочитая продавать больше, то есть увеличивать объем реализации и, следовательно, свою прибыль.

Соответствие объема реализации и убытков по просроченным задолженностям

При учете просроченных задолженностей следует руководствоваться основным принципом бухгалтерского учета – принципом соответствия. Издержки должны соответствовать выручке от реализации, получению которой они способствуют. Если убытки по просроченным задолженностям возникают как результат увеличения выручки от реализации товаров, они и должны покрываться за счет выручки от реализации. При реализации товаров в кредит предприятие рассчитывает, что задолженность будет оплачена. Однако может потребоваться год или даже больше времени, чтобы исчерпать все возможности его оплаты. Убытки, согласно принципам соответствия, должны быть отнесены на расходы того отчетного периода, в котором были проданы товары. Поэтому в мире существует практика прогнозирования на отчетный период убытков по просроченным задолженностям, которые, по сути, будут представлять собой расходы отчетного периода.

АМОРТИЗАЦИЯ / ИЗНОС ПРЕДСТАВЛЯЕТ СОБОЙ ОТНЕСЕНИЕ ЧАСТИ СТОИМОСТИ ОСНОВНЫХ СРЕДСТВ (ПОСТОЯННЫХ АКТИВОВ) В ВИДЕ РАСХОДОВ НА ПРИБЫЛЬ, ПОЛУЧЕННУЮ ЗА ВРЕМЯ ИСПОЛЬЗОВАНИЯ (СРОК СЛУЖБЫ) ДАННЫХ ОСНОВНЫХ СРЕДСТВ.Существует несколько способов учета амортизации постоянных активов, которые приводят к разным результатам (ПБУ 6 / 01, с.15). Двумя наиболее распространенными методами являются линейный метод и метод уменьшаемого остатка.

Оба эти метода являются «разумными и честными», однако мы уделим основное внимание линейному методу как наиболее распространенному.

Определение амортизации линейным методом

Остановимся более подробно на учете амортизации в магазине & и рассмотрим сложившуюся ситуацию:

Выручка от реализованных товаров за первый год деятельности магазина & составила сумму 190 000 руб.. Вся реализация осуществлялась в розницу, за наличный расчет и в кредит. Операционные затраты за этот же год составили, без учета амортизации, 66 000 руб. Магазину принадлежат постоянные активы, приобретенные в начале данного года за 10 000 руб. (к стоимость приобретения относятся затраты на доставку, установку и пр.). Предполагается, что срок службы приобретенных активов составит четыре года, а их остаточная стоимость и к концу этого срока будет равна нулю. Требуется определить величину амортизации за первый год, используя линейный метод.

Определение амортизации производится по формуле:

(Cтоимость приобретения – Остаточная стоимость) / (Полезный срок службы) = Амортизация за один годТаким образом, разделив 10 000 руб. на 4 (что составит 25% стоимости), можно определить величину затрат на амортизацию, которые будут ежегодно уменьшать операционную прибыль. Амортизационные отчисления за первый год составят 2500 руб. Учет амортизации приводит к определению величины валовой прибыли за год:

152 000 руб. – 66 000 руб. – 2 500 руб. = 83 500 руб.Отметим, что это касается не только отчета о прибылях или аналогичных годовых документов. Амортизация должна быть учтена также и в балансе, составленном на конец первого года.

Стоимость приобретения постоянных активов – 10000руб.

Минус амортизация за отчетный год – 2500 руб.

Остаточная стоимость – 7500 руб.

Остаточная стоимость – 7500

Величина амортизации за второй, третий и четвертый годы (в рассмотренном примере) составит также 2 500 руб. Остаточная стоимость постоянных активов составит, соответственно:

Если бы расчеты производились методом уменьшаемого остатка, были бы получены несколько иные цифры. Метод уменьшаемого остатка относится к ускоренным методам амортизации, что позволяет предприятию в первые годы использования активов списать на издержки большую часть стоимости активов, то есть в определенном смысле «уменьшить объявленную прибыль».

В рассмотренном выше примере амортизация за год использования активов составляет 25%. Следовательно, в случае использования метода уменьшаемого остатка величина амортизации за первый год должна составлять большую часть, например 40% или 50%. Рассмотрим ситуацию магазина & для случая 50%.

Если стоимость приобретения составляет 10 000 руб., а ежегодные отчисления при методе уменьшаемого остатка составляют 50%, то величина амортизации за первый год составит:

10 000 руб. × 50% = 5 000 руб.и, соответственно, остаточная стоимость активов составит также 5000 руб. Рассмотрим ситуацию второго, третьего и четвертого годов:

Если остаточная стоимость к окончанию срок службы должна составлять ноль, то в четвертом году следовало учитывать амортизационные отчисления в размере 625 руб., то есть той величины, которая была получена на начало этого года.

Замечания к выбору политики учета амортизации

Выбор метода амортизации является вопросом учетной политики предприятия. Как мы уже отмечали ранее, цель амортизации – распределение стоимости постоянных активов по времени их использования и вычета соответствующей доли их стоимости из текущей прибыли предприятия. Необходимо отметить факторы, которые следует принимать во внимание при выработке политики амортизации:

• стоимость приобретения (с учетом переоценки, если она делается);

• оценку срока использования активов;

• оценку остаточной стоимости активов в конце срока их использования;

• характер ожидаемой отдачи от использования активов.

Стандартный метод оценки активов для отчетов основывается на стоимости их приобретения. Этот подход, именуемый «исторический учет затрат» (historical cost accounting), означает, что в бухгалтерские документы вносится начальная стоимость активов минус суммарная амортизация. Преимуществом этого метода является его относительная простота.

Принципиальный недостаток такого подхода заключается в том, что оценка активов на основе «исторического учета затрат» очень быстро устаревает в условиях высокой инфляции, которая, в частности, имела место в России в первой половине 90-х годов. В подобных условиях расчет прибыли с помощью этого подхода со временем все менее адекватно отражает результаты деятельности. Обратимся к примеру амортизации. Если темпы инфляции растут, исторический учет затрат приводит к заниженному значению амортизации, поскольку она рассчитывается от первоначальной стоимости, и, следовательно, к завышенной оценке прибыли. Если же амортизация недооценена, то это влечет за собой неправильное замещение активов. Такого рода недостаток существенно снижает ценность учетной информации, на основе которой могут быть приняты ошибочные решения. Аналогично можно рассмотреть ситуацию с учетом запасов.

«Разумный и честный подход» к оценке запасов

Рассмотрим данный аспект учета на примере магазина &.Татьяна, как совладелица магазина, предпочитает иметь определенный объем запасов, позволяющий не беспокоиться о том, что какое-то из пожеланий покупателя останется неудовлетворенным. По этой причине Татьяна пополняет запасы какого-либо вида товаров, не дожидаясь полного расходования.

Таким образом, достаточно часто оказывается, что на складе одновременно хранятся запасы товаров одного и того же вида, но приобретенных у различных поставщиков, в различное время и поэтому по различной цене. Например, недавно на складе находились три упаковки пены для укладки Taft по 40 баллончиков в каждой. Одна из упаковок была приобретена за 2480 рублей, другая за 2600 и третья за 2680 рублей. В магазине три торговых места и работают трое продавцов, поэтому одновременно реализуется пена из всех упаковок. Реализация осуществляется, естественно, по одной и той же цене 75 рублей. На протяжении последнего месяца было продано 84 баллончика пены. Татьяна оказалась перед необходимостью оценки как себестоимости реализованной пены, так и стоимости оставшихся запасов. Помимо этого, ее интересует валовая прибыль от реализации пены.

В соответствии с ПБУ7 / 98 можно использовать различные методы, из которых три приведены в табл. 2.4. Возможность использовать различные методы учета запасов также удовлетворяет «разумному и честному» подходу. Метод первых покупок, или ФИФО (FIFO – First In, First Out), соответствует фактическому процессу поступления товара: первым продается тот товар, который первым поступил на склад. Метод последних покупок, или ЛИФО (LIFO -Last In, First Out), учитывает стоимость товара, поступившего на склад последним. Метод средневзвешенной стоимости (AVCO – Average Cost), усредняет стоимость. Многим данный метод представляется наиболее разумным, хотя при его использовании и нет фактического соответствия ни с одним из вариантов реальной стоимости товара.

В условиях инфляции метод ФИФО приводит к занижению величины себестоимости и искусственному завышению величины прибыли, поэтому инфляция требует использования метода ЛИФО. В некоторых странах, например, в США, предоставленная отчетность при использовании метода ЛИФО должна сопровождаться справкой, приводящей расчеты по методу ФИФО.

Все методы удовлетворяют «разумному и честному» подходу, но приводят к разным финансовым результатам. Именно такие особенности методов финансового учета заставляют говорить об «искусстве» финансового учета.

Учет дебиторской задолженности (счетов к получению)

Дебиторская задолженность, являющаяся частью ликвидных активов, появляется в результате реализации товаров в кредит. Такой кредит часто называют коммерческим кредитом; таким образом, предприятие, занимающееся реализацией товаров в кредит, имеет дебиторов Предприятия, занимающиеся реализацией товаров в розницу, в отдельных случаях могут увеличить объем реализации путем предоставления возможности оплаты товара через некоторое время после его покупки. Несомненно, кредит, предоставляемый в сфере производства и оптовой торговли, распространен шире, чем при розничной торговле. Данный раздел посвящен учету дебиторской задолженности, управление которой имеет важное значение для увеличения ликвидности предприятия.

Кредитная политика и просроченная дебиторская задолженность

То, что предприятия, занимающиеся продажей товаров в кредит, хотели бы продавать свои товары платежеспособным покупателям, более чем естественно (подробнее см. Шевчук Д.А. Кредиты физическим лицам. – М.: АСТ: Астрель, 2008). Поэтому большинство предприятий, занимающиеся реализацией товаров в кредит, разрабатывают различные меры контроля с целью анализа клиентов, которые способны оплатить счета при наступлении сроков. В связи с этим на предприятии должен быть создан отдел по изучению платежеспособности клиентов. К функциям кредитного отдела относится изучение платежеспособности отдельных лиц или предприятий, стремящихся приобрести что-либо в кредит, в т.ч. изучение ситуации с денежными средствами и задолженностями покупателя, возможных рекомендаций и тому подобное. На основе этой информации кредитный отдел принимает решение о возможности продажи данному покупателю товаров в кредит (подробнее см. Шевчук Д.А. Кредиты физическим лицам. – М.: АСТ: Астрель, 2008).

Вне зависимости от степени совершенства и эффективности системы контроля платежеспособности у предприятия, как правило, появляются покупатели, не оплатившие приобретенные в кредит товары. Счета, не оплаченные покупателями, называются просроченными счетами, или просроченной дебиторской задолженностью, и относятся либо к убыткам, либо к расходам по продаже товаров в кредит. Несмотря на существование опасности того, что часть счетов не будет оплачена, предприятия может заниматься реализацией товаров в кредит, предпочитая продавать больше, то есть увеличивать объем реализации и, следовательно, свою прибыль.

Соответствие объема реализации и убытков по просроченным задолженностям

При учете просроченных задолженностей следует руководствоваться основным принципом бухгалтерского учета – принципом соответствия. Издержки должны соответствовать выручке от реализации, получению которой они способствуют. Если убытки по просроченным задолженностям возникают как результат увеличения выручки от реализации товаров, они и должны покрываться за счет выручки от реализации. При реализации товаров в кредит предприятие рассчитывает, что задолженность будет оплачена. Однако может потребоваться год или даже больше времени, чтобы исчерпать все возможности его оплаты. Убытки, согласно принципам соответствия, должны быть отнесены на расходы того отчетного периода, в котором были проданы товары. Поэтому в мире существует практика прогнозирования на отчетный период убытков по просроченным задолженностям, которые, по сути, будут представлять собой расходы отчетного периода.