Страница:

Боровкова Вал. А., Боровкова Вик. А.

Рынок ценных бумаг: тесты и задачи.

Предисловие

Основной задачей курса «Рынок ценных бумаг» является изложение фундаментальных вопросов теории ценных бумаг: экономическая природа, функции и роль ценных бумаг, их виды, особенности и закономерности развития рынка ценных бумаг, финансовые институты этого рынка, его государственное регулирование.

Цель пособия – в том, чтобы дать студентам теоретические знания об инструментах рынка ценных бумаг и закономерностях его функционирования, а также подготовить их к практической работе на российском рынке ценных бумаг.

Настоящее пособие состоит из восьми глав, каждая из которых включает в себя теоретический материал, тесты и задачи для проверки знаний студентов, необходимых для их дальнейшей деятельности.

Основной теоретический материал взят из учебника В. А. Боровковой «Рынок ценных бумаг» (СПб.: Питер, 2005) и приведен здесь в краткой форме; представлены различные термины, знание которых обязательно для студентов.

Практическая часть глав представлена разнообразными тестами и задачами.

В зависимости от способа решения тесты разделены на четыре вида:

1. Выбор верного ответа.

2. Исключение несоответствия.

3. Поиск альтернативы.

4. Термин-определение.

1. Тест «Выбор верного ответа».

Данный тест направлен на изучение правовых категорий и понятийного аппарата различных типов ценных бумаг и профессиональных видов деятельности на рынке ценных бумаг. В тесте необходимо выбрать один правильный ответ из предложенных вариантов.

2. Тест «Исключение несоответствия».

С его помощью устанавливается соответствие понятий определенной теме. Методом исключения необходимо указать на те термины и формулировки, которые не имеют отношения к данной теме.

3. Тест «Поиск альтернативы».

Данный тест выявляет, насколько точно студент знает положения законодательства о рынке ценных бумаг и владеет терминологическим аппаратом по курсу. В нем необходимо ответить «Да» или «Нет» на поставленный вопрос. Тест направлен на выработку способности принимать одно из противоположных суждений.

4. Тест «Термин-определение».

Он содержит ключевые термины по темам учебного курса, к каждому из которых надо подобрать определение, данное в задании.

В конце работы приведены ответы на вопросы тестов.

Пособие повышает качество обучения студентов по дисциплине «Рынок ценных бумаг» и соответствует требованиям, предъявляемым к современному специалисту – выпускнику вуза, опирается как на теоретические исследования в этой области, так и на законодательную базу российского гражданского права о ценных бумагах.

Цель пособия – в том, чтобы дать студентам теоретические знания об инструментах рынка ценных бумаг и закономерностях его функционирования, а также подготовить их к практической работе на российском рынке ценных бумаг.

Настоящее пособие состоит из восьми глав, каждая из которых включает в себя теоретический материал, тесты и задачи для проверки знаний студентов, необходимых для их дальнейшей деятельности.

Основной теоретический материал взят из учебника В. А. Боровковой «Рынок ценных бумаг» (СПб.: Питер, 2005) и приведен здесь в краткой форме; представлены различные термины, знание которых обязательно для студентов.

Практическая часть глав представлена разнообразными тестами и задачами.

В зависимости от способа решения тесты разделены на четыре вида:

1. Выбор верного ответа.

2. Исключение несоответствия.

3. Поиск альтернативы.

4. Термин-определение.

1. Тест «Выбор верного ответа».

Данный тест направлен на изучение правовых категорий и понятийного аппарата различных типов ценных бумаг и профессиональных видов деятельности на рынке ценных бумаг. В тесте необходимо выбрать один правильный ответ из предложенных вариантов.

2. Тест «Исключение несоответствия».

С его помощью устанавливается соответствие понятий определенной теме. Методом исключения необходимо указать на те термины и формулировки, которые не имеют отношения к данной теме.

3. Тест «Поиск альтернативы».

Данный тест выявляет, насколько точно студент знает положения законодательства о рынке ценных бумаг и владеет терминологическим аппаратом по курсу. В нем необходимо ответить «Да» или «Нет» на поставленный вопрос. Тест направлен на выработку способности принимать одно из противоположных суждений.

4. Тест «Термин-определение».

Он содержит ключевые термины по темам учебного курса, к каждому из которых надо подобрать определение, данное в задании.

В конце работы приведены ответы на вопросы тестов.

Пособие повышает качество обучения студентов по дисциплине «Рынок ценных бумаг» и соответствует требованиям, предъявляемым к современному специалисту – выпускнику вуза, опирается как на теоретические исследования в этой области, так и на законодательную базу российского гражданского права о ценных бумагах.

Глава 1

Рынок ценных бумаг и его участники

1.1. Сущность, функции и виды рынка ценных бумаг

Рынок ценных бумаг – это сфера экономических отношений, связанных с выпуском и обращением ценных бумаг. Его цель состоит в аккумулировании финансовых ресурсов и обеспечении возможности их перераспределения путем совершения различными участниками рынка разнообразных операций с ценными бумагами, т. е. в осуществлении посредничества в движении временно свободных денежных средств от инвесторов к эмитентам ценных бумаг.

Рынок ценных бумаг является частью финансового рынка и занимает промежуточное место среди рынков капитала и денежных рынков. Как часть финансового рынка он выполняет ряд общерыночных (присущих каждому финансовому рынку) функций.

К общерыночным функциям относят:

1) аккумулирующую;

2) перераспределительную;

3) регулирующую;

4) стимулирующую;

5) контрольную;

6) ценовую;

7) функцию страхования ценовых и финансовых рисков;

8) коммерческую;

9) информационную;

10) функцию воздействия на денежное обращение;

11) функцию организации процесса доведения финансовых активов до потребителей.

К специфическим функциям рынка ценных бумаг можно отнести следующие:

♦ использование ценных бумаг в приватизации, антикризисном управлении, реструктуризации экономики, стабилизации денежного обращения, антиинфляционной политике;

♦ учетную функцию, которая проявляется в обязательном учете в специальных списках (реестрах) всех видов ценных бумаг, обращающихся на рынке, в регистрации участников рынка ценных бумаг, а также фиксации фондовых операций, оформленных договорами купли-продажи, залога, траста, конвертации и др.

Имеются различные классификационные признаки этого ранка. Остановимся на самых распространенных.

По территориальному принципу рынок ценных бумаг делится на международный, региональный, национальный и местный.

В зависимости от времени и способа поступления ценных бумаг в оборот он подразделяется на первичный и вторичный.

Первичный – это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг.

Вторичный – это рынок, где производится обращение ранее выпущенных ценных бумаг, осуществляются купля-продажа или другие формы перехода ценной бумаги от одного ее владельца к другому в течение всего срока существования ценной бумаги. Здесь в процессе купли-продажи актива определяется его действительный курс, т. е. производится котировка курса ценных бумаг.

В зависимости от степени организованности рынок ценных бумаг подразделяется на организованный и неорганизованный.

Организованный рынок – это обращение ценных бумаг на основе законодательно установленных правил между лицензированными профессиональными посредниками.

Неорганизованный рынок – это обращение ценных бумаг без соблюдения единых для всех участников рынка правил; это рынок, где правила заключения сделок, требования к ценным бумагам, к участникам и т. д. не установлены, торговля осуществляется произвольно, в частном контакте продавца и покупателя. Системы распространения информации о совершенных сделках не существует.

В зависимости от места торговли рынок ценных бумаг делится на биржевой и внебиржевой.

Биржевой рынок – это рынок, организованный фондовой (фьючерсной, фондовыми секциями валютной и товарной) биржей и работающими на ней брокерскими (маклерскими) и дилерскими фирмами.

Внебиржевой рынок – сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах. Внебиржевой рынок занимается обращением ценных бумаг тех акционерных обществ, которые не имеют достаточного количества акций или доходов для того, чтобы зарегистрировать (пройти листинг) свои акции на какой-либо бирже и быть допущенными к торгам на ней. Он может быть организованным и неорганизованным. Организованный внебиржевой рынок образуется фондовыми магазинами, отделениями банков, а также дилерами, которые могут быть или не быть членами биржи; инвестиционными компаниями, инвестиционными фондами, отделениями банков и др.

По видам сделок рынок ценных бумаг разделяется на кассовый и срочный.

Кассовый (кэш-рынок, спот-рынок) – это рынок с немедленным исполнением сделок в течение 1–2 рабочих дней, не считая дня заключения сделки.

Срочный (форвардный) – это рынок, на котором заключаются разнообразные по виду сделки со сроком исполнения, превышающим два рабочих дня.

По способу торговли рынок ценных бумаг делится на традиционный и компьютеризированный.

Торговля на компьютеризированном рынке ведется через компьютерные сети, объединяющие соответствующих фондовых посредников. Характерными чертами данного рынка являются: 1) отсутствие физического места, где встречаются продавцы и покупатели, и, следовательно, и прямого контакта между ними; 2) полная автоматизация процесса торговли и его обслуживания, роль участников рынка сводится в основном только к вводу своих заявок на куплю-продажу ценных бумаг в систему торгов.

Торговля на традиционном рынке осуществляется непосредственно на самой бирже между продавцами и покупателями ценных бумаг.

По эмитентам и инвесторам рынок ценных бумаг делится на рынки: государственных ценных бумаг, муниципальных ценных бумаг, корпоративных ценных бумаг, ценных бумаг, выпущенных (купленных) физическими лицами.

По конкретным видам ценных бумаг бывают рынки: акций, облигаций, векселей и пр.

Кроме того, рынок ценных бумаг делится по отраслевому, территориальному и другим критериям.

Тест 1. Выбор верного ответа

1. Сфера экономических отношений, связанных с выпуском и обращением ценных бумаг, – это:

а) рынок недвижимости;

б) рынок ценных бумаг;

в) рынок драгоценных камней и драгоценных металлов.

2. Место, где происходит первичная эмиссия и первичное размещение ценных бумаг, – это:

а) первичный рынок;

б) вторичный рынок;

в) третичный рынок.

3. Рынок, где производится купля-продажа ранее выпущенных ценных бумаг, – это:

а) первичный рынок;

б) вторичный рынок;

в) третичный рынок.

4. Рынок с немедленным исполнением сделок в течение 1–2 рабочих дней, не считая дня заключения сделки, – это:

а) кассовый рынок;

б) срочный рынок;

в) организованный рынок.

5. Рынок, на котором заключаются разнообразные по виду сделки со сроком исполнения, превышающим 2 рабочих дня, – это:

а) срочный рынок;

б) кассовый рынок;

в) неорганизованный рынок.

6. Рынок, где осуществляется обращение ценных бумаг на основе законодательно установленных правил между лицензированными профессиональными посредниками, – это:

а) неорганизованный рынок;

б) кассовый рынок;

в) организованный рынок.

7. Рынок, где осуществляется обращение ценных бумаг без соблюдения единых для всех участников рынка правил, – это:

а) организованный рынок;

б) неорганизованный рынок;

в) срочный рынок.

8. Сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах, – это:

а) биржевой рынок;

б) внебиржевой рынок;

в) срочный рынок.

9. Рынок, организованный фондовой (фьючерсной, фондовыми секциями валютной и товарной) биржей и работающими на ней брокерскими и дилерскими фирмами, – это:

а) биржевой рынок;

б) внебиржевой рынок;

в) срочный рынок.

10. Рынок, где в качестве посредников выступают небанковские компании по ценным бумагам, называется:

а) небанковская модель;

б) банковская модель;

в) смешанная модель.

11. Что относится к субъектам рынка ценных бумаг?

а) акция;

б) брокер;

в) облигация.

12. Что относится к объектам рынка ценных бумаг?

а) эмитент;

б) инвестор;

в) акция.

13. Рынок, где посредниками выступают банки, называется:

а) небанковская модель;

б) банковская модель;

в) смешанная модель.

14. Что относится к инфраструктуре рынка ценных бумаг?

а) регистрационная сеть;

б) спред;

в) органы регулирования.

15. Рынок, где посредниками являются как банки, так и небанковские компании, называется:

а) небанковская модель;

б) банковская модель;

в) смешанная модель.

16. К общерыночным функциям рынка ценных бумаг относят:

а) аккумулирующую функцию;

б) использование ценных бумаг в приватизации;

в) учетную функцию.

17. К специфическим функциям рынка ценных бумаг относят:

а) аккумулирующую функцию;

б) перераспределительную функцию;

в) учетную функцию.

18. В зависимости от времени и способа поступления ценных бумаг в оборот рынок ценных бумаг подразделяется:

а) на первичный и вторичный;

б) на международный, региональный, национальный и местный;

в) на организованный и неорганизованный.

19. Чем отличается первичный рынок от вторичного рынка ценных бумаг?

а) первичный рынок – это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг, а вторичный – только выпуск;

б) на первичном рынке происходит обращение только что выпущенных в обращение ценных бумаг, а на вторичном – ранее выпущенных ценных бумаг;

в) к задачам первичного рынка ценных бумаг относят развитие инфраструктуры рынка, а вторичного – организацию выпуска ценных бумаг.

20. В чем состоит отличие организованного рынка ценных бумаг от неорганизованного?

а) на организованном рынке торгуют любые участники рынка, а на неорганизованном – только профессиональные участники рынка;

б) торговля на неорганизованном рынке ценных бумаг осуществляется на основе законодательно установленных правил, а на организованном правила не установлены;

в) на организованном рынке обращение ценных бумаг осуществляется на основе законодательно установленных правил между лицензированными профессиональными посредниками, а на неорганизованном – без соблюдения единых для всех участников рынка правил.

Тест 2. Исключение несоответствия

1. Виды рынка ценных бумаг:

а) государственные, муниципальные и корпоративные облигации;

б) биржевой и внебиржевой;

в) первичный и вторичный;

г) рынок драгоценных металлов и страховой рынок;

д) международный, национальный и региональный;

е) обыкновенные и привилегированные акции;

ж) срочный и кассовый;

з) организованный и неорганизованный.

2. Характерными чертами компьютеризированного рынка являются:

а) отсутствие физического места, где встречаются продавцы и покупатели;

б) торговля на рынке осуществляется непосредственно на самой бирже между продавцами и покупателями ценных бумаг;

в) отсутствие прямого контакта между продавцами и покупателями;

г) торговля ведется через компьютерные сети, которые объединяют соответствующих фондовых посредников;

д) полная автоматизация процесса торговли и его обслуживания;

е) наличие места, где встречаются продавцы и покупатели;

ж) роль участников рынка сводится в основном только к вводу своих заявок на куплю-продажу ценных бумаг в систему торгов;

з) личный контакт между продавцами и покупателями.

3. Характерными чертами традиционного рынка являются:

а) отсутствие физического места, где встречаются продавцы и покупатели;

б) торговля на рынке осуществляется непосредственно на самой бирже между продавцами и покупателями ценных бумаг;

в) отсутствие прямого контакта между продавцами и покупателями;

г) торговля ведется через компьютерные сети, которые объединяют соответствующих фондовых посредников;

д) полная автоматизация процесса торговли и его обслуживания;

е) личный контакт между продавцами и покупателями;

ж) роль участников рынка сводится в основном только к вводу своих заявок на куплю-продажу ценных бумаг в систему торгов;

з) наличие места, где встречаются продавцы и покупатели.

4. К специфическим функциям рынка ценных бумаг можно отнести следующие:

а) аккумулирующую;

б) регулирующую;

в) стимулирующую;

г) контрольную;

д) учетную;

е) ценовую;

ж) информационную;

з) использование ценных бумаг в приватизации, антикризисном управлении, реструктуризации экономики, стабилизации денежного обращения, антиинфляционной политике.

5. К общерыночным функциям рынка ценных бумаг относят:

а) перераспределительную;

б) регулирующую;

в) стимулирующую;

г) контрольную;

д) учетную;

е) ценовую;

ж) информационную;

з) использование ценных бумаг в приватизации, антикризисном управлении.

6. Структура рынка ценных бумаг состоит из следующих компонентов:

а) субъекты рынка – участники рынка;

б) объекты рынка – ценные бумаги;

в) собственно рынок – операции на рынке;

г) регулирование рынка ценных бумаг;

д) оценщик;

е) девелопер;

ж) риэлтор;

з) инфраструктура рынка.

7. К объектам рынка ценных бумаг относятся:

а) акция;

б) облигация;

в) эмитент;

г) вексель;

д) инвестор;

е) брокер;

ж) дилер;

з) чек.

8. К субъектам рынка ценных бумаг относятся:

а) акция;

б) облигация;

в) чек;

г) вексель;

д) депозитарий;

е) реестродержатель;

ж) коносамент;

з) брокер.

9. Инфраструктура рынка ценных бумаг включает в себя:

а) депозитарии;

б) регистраторов (реестродержателей);

в) органы государственного регулирования;

г) акции;

д) облигации;

е) эмитентов;

ж) инвесторов;

з) информационные агентства.

10. Вторичный рынок обладает следующими отличительными особенностями:

а) обслуживает выпуск (эмиссию);

б) обслуживает обращение ранее выпущенных ценных бумаг;

в) определяет действительный курс ценных бумаг;

г) определяет номинальную стоимость ценных бумаг;

д) обеспечивает ликвидность ценных бумаг;

е) определяет эмиссионную стоимость ценных бумаг;

ж) осуществляет первичное размещение ценных бумаг;

з) осуществляет все акты купли-продажи и другие формы перехода ценной бумаги от одного ее владельца к другому в течение всего срока существования ценной бумаги.

Тест 3. Поиск альтернативы

Необходимо ответить «Да» или «Нет».

1. Рынок, организованный фондовой (фьючерсной, фондовыми секциями валютной и товарной) биржей и работающими на ней брокерскими и дилерскими фирмами, – это внебиржевой рынок?

2. Рынок, организованный фондовой (фьючерсной, фондовыми секциями валютной и товарной) биржей и работающими на ней брокерскими и дилерскими фирмами, – это биржевой рынок?

3. Сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах, – это биржевой рынок?

4. Сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах, – это внебиржевой рынок?

5. По способу торговли рынок ценных бумаг делится на традиционный и компьютеризированный?

6. По территориальному принципу рынок ценных бумаг делится на международный, региональный, национальный и местный?

7. В зависимости от времени и способа поступления ценных бумаг в оборот он подразделяется на первичный и вторичный?

8. В зависимости от места торговли рынок ценных бумаг делится на биржевой и внебиржевой?

9. По видам сделок рынок ценных бумаг делится на кассовый и срочный (форвардный)?

10. В зависимости от происхождения ценных бумаг различают рынки основных и производных ценных бумаг?

11. По конкретным видам ценных бумаг бывает: рынок акций, рынок облигаций, рынок векселей и пр.?

12. В зависимости от срока обращения ценных бумаг рынок делят на рынок: кратко-, средне-, долгосрочных и бессрочных ценных бумаг?

13. По конкретным видам ценных бумаг рынок бывает кассовый и срочный (форвардный)?

14. По эмитентам и инвесторам рынок ценных бумаг делится на: рынок государственных ценных бумаг, рынок муниципальных ценных бумаг, рынок корпоративных ценных бумаг, рынок ценных бумаг, выпущенных (купленных) физическими лицами?

15. В России представлена смешанная модель рынка ценных бумаг?

16. Могут ли в качестве посредников в России выступать небанковские компании по ценным бумагам?

17. Цель рынка ценных бумаг состоит в осуществлении посредничества в движении временно свободных денежных средств от инвесторов к эмитентам ценных бумаг?

18. Сфера экономических отношений, связанных с выпуском и обращением ценных бумаг, – это рынок недвижимости?

19. Основным законом, регулирующим различные стороны рынка ценных бумаг и деятельности его участников, является Закон «О рынке ценных бумаг»?

20. Является ли рынок ценных бумаг частью финансового рынка?

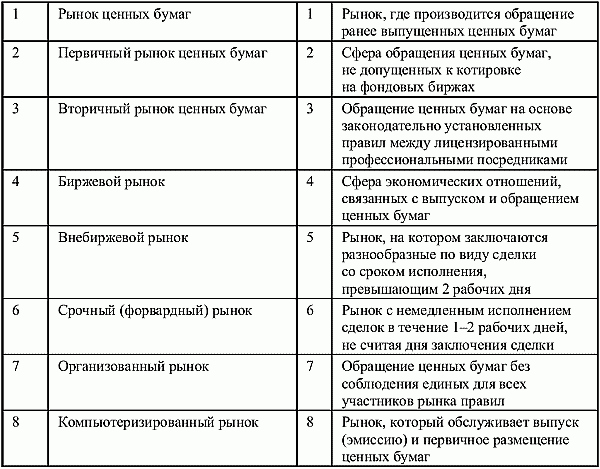

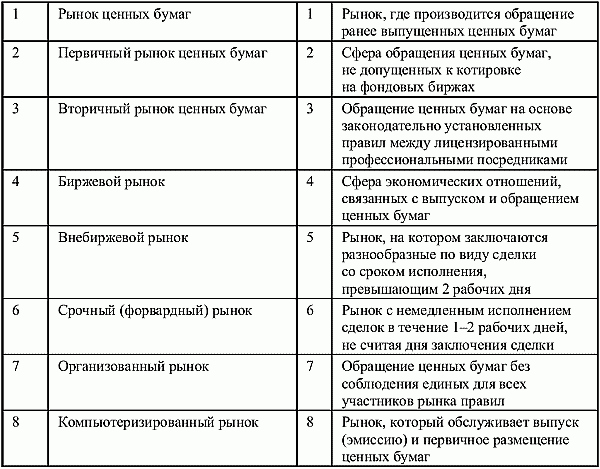

Тест 4. Термин-определение

Найдите в правой колонке определение терминов, указанных в левой колонке.

Рынок ценных бумаг является частью финансового рынка и занимает промежуточное место среди рынков капитала и денежных рынков. Как часть финансового рынка он выполняет ряд общерыночных (присущих каждому финансовому рынку) функций.

К общерыночным функциям относят:

1) аккумулирующую;

2) перераспределительную;

3) регулирующую;

4) стимулирующую;

5) контрольную;

6) ценовую;

7) функцию страхования ценовых и финансовых рисков;

8) коммерческую;

9) информационную;

10) функцию воздействия на денежное обращение;

11) функцию организации процесса доведения финансовых активов до потребителей.

К специфическим функциям рынка ценных бумаг можно отнести следующие:

♦ использование ценных бумаг в приватизации, антикризисном управлении, реструктуризации экономики, стабилизации денежного обращения, антиинфляционной политике;

♦ учетную функцию, которая проявляется в обязательном учете в специальных списках (реестрах) всех видов ценных бумаг, обращающихся на рынке, в регистрации участников рынка ценных бумаг, а также фиксации фондовых операций, оформленных договорами купли-продажи, залога, траста, конвертации и др.

Имеются различные классификационные признаки этого ранка. Остановимся на самых распространенных.

По территориальному принципу рынок ценных бумаг делится на международный, региональный, национальный и местный.

В зависимости от времени и способа поступления ценных бумаг в оборот он подразделяется на первичный и вторичный.

Первичный – это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг.

Вторичный – это рынок, где производится обращение ранее выпущенных ценных бумаг, осуществляются купля-продажа или другие формы перехода ценной бумаги от одного ее владельца к другому в течение всего срока существования ценной бумаги. Здесь в процессе купли-продажи актива определяется его действительный курс, т. е. производится котировка курса ценных бумаг.

В зависимости от степени организованности рынок ценных бумаг подразделяется на организованный и неорганизованный.

Организованный рынок – это обращение ценных бумаг на основе законодательно установленных правил между лицензированными профессиональными посредниками.

Неорганизованный рынок – это обращение ценных бумаг без соблюдения единых для всех участников рынка правил; это рынок, где правила заключения сделок, требования к ценным бумагам, к участникам и т. д. не установлены, торговля осуществляется произвольно, в частном контакте продавца и покупателя. Системы распространения информации о совершенных сделках не существует.

В зависимости от места торговли рынок ценных бумаг делится на биржевой и внебиржевой.

Биржевой рынок – это рынок, организованный фондовой (фьючерсной, фондовыми секциями валютной и товарной) биржей и работающими на ней брокерскими (маклерскими) и дилерскими фирмами.

Внебиржевой рынок – сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах. Внебиржевой рынок занимается обращением ценных бумаг тех акционерных обществ, которые не имеют достаточного количества акций или доходов для того, чтобы зарегистрировать (пройти листинг) свои акции на какой-либо бирже и быть допущенными к торгам на ней. Он может быть организованным и неорганизованным. Организованный внебиржевой рынок образуется фондовыми магазинами, отделениями банков, а также дилерами, которые могут быть или не быть членами биржи; инвестиционными компаниями, инвестиционными фондами, отделениями банков и др.

По видам сделок рынок ценных бумаг разделяется на кассовый и срочный.

Кассовый (кэш-рынок, спот-рынок) – это рынок с немедленным исполнением сделок в течение 1–2 рабочих дней, не считая дня заключения сделки.

Срочный (форвардный) – это рынок, на котором заключаются разнообразные по виду сделки со сроком исполнения, превышающим два рабочих дня.

По способу торговли рынок ценных бумаг делится на традиционный и компьютеризированный.

Торговля на компьютеризированном рынке ведется через компьютерные сети, объединяющие соответствующих фондовых посредников. Характерными чертами данного рынка являются: 1) отсутствие физического места, где встречаются продавцы и покупатели, и, следовательно, и прямого контакта между ними; 2) полная автоматизация процесса торговли и его обслуживания, роль участников рынка сводится в основном только к вводу своих заявок на куплю-продажу ценных бумаг в систему торгов.

Торговля на традиционном рынке осуществляется непосредственно на самой бирже между продавцами и покупателями ценных бумаг.

По эмитентам и инвесторам рынок ценных бумаг делится на рынки: государственных ценных бумаг, муниципальных ценных бумаг, корпоративных ценных бумаг, ценных бумаг, выпущенных (купленных) физическими лицами.

По конкретным видам ценных бумаг бывают рынки: акций, облигаций, векселей и пр.

Кроме того, рынок ценных бумаг делится по отраслевому, территориальному и другим критериям.

Тест 1. Выбор верного ответа

1. Сфера экономических отношений, связанных с выпуском и обращением ценных бумаг, – это:

а) рынок недвижимости;

б) рынок ценных бумаг;

в) рынок драгоценных камней и драгоценных металлов.

2. Место, где происходит первичная эмиссия и первичное размещение ценных бумаг, – это:

а) первичный рынок;

б) вторичный рынок;

в) третичный рынок.

3. Рынок, где производится купля-продажа ранее выпущенных ценных бумаг, – это:

а) первичный рынок;

б) вторичный рынок;

в) третичный рынок.

4. Рынок с немедленным исполнением сделок в течение 1–2 рабочих дней, не считая дня заключения сделки, – это:

а) кассовый рынок;

б) срочный рынок;

в) организованный рынок.

5. Рынок, на котором заключаются разнообразные по виду сделки со сроком исполнения, превышающим 2 рабочих дня, – это:

а) срочный рынок;

б) кассовый рынок;

в) неорганизованный рынок.

6. Рынок, где осуществляется обращение ценных бумаг на основе законодательно установленных правил между лицензированными профессиональными посредниками, – это:

а) неорганизованный рынок;

б) кассовый рынок;

в) организованный рынок.

7. Рынок, где осуществляется обращение ценных бумаг без соблюдения единых для всех участников рынка правил, – это:

а) организованный рынок;

б) неорганизованный рынок;

в) срочный рынок.

8. Сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах, – это:

а) биржевой рынок;

б) внебиржевой рынок;

в) срочный рынок.

9. Рынок, организованный фондовой (фьючерсной, фондовыми секциями валютной и товарной) биржей и работающими на ней брокерскими и дилерскими фирмами, – это:

а) биржевой рынок;

б) внебиржевой рынок;

в) срочный рынок.

10. Рынок, где в качестве посредников выступают небанковские компании по ценным бумагам, называется:

а) небанковская модель;

б) банковская модель;

в) смешанная модель.

11. Что относится к субъектам рынка ценных бумаг?

а) акция;

б) брокер;

в) облигация.

12. Что относится к объектам рынка ценных бумаг?

а) эмитент;

б) инвестор;

в) акция.

13. Рынок, где посредниками выступают банки, называется:

а) небанковская модель;

б) банковская модель;

в) смешанная модель.

14. Что относится к инфраструктуре рынка ценных бумаг?

а) регистрационная сеть;

б) спред;

в) органы регулирования.

15. Рынок, где посредниками являются как банки, так и небанковские компании, называется:

а) небанковская модель;

б) банковская модель;

в) смешанная модель.

16. К общерыночным функциям рынка ценных бумаг относят:

а) аккумулирующую функцию;

б) использование ценных бумаг в приватизации;

в) учетную функцию.

17. К специфическим функциям рынка ценных бумаг относят:

а) аккумулирующую функцию;

б) перераспределительную функцию;

в) учетную функцию.

18. В зависимости от времени и способа поступления ценных бумаг в оборот рынок ценных бумаг подразделяется:

а) на первичный и вторичный;

б) на международный, региональный, национальный и местный;

в) на организованный и неорганизованный.

19. Чем отличается первичный рынок от вторичного рынка ценных бумаг?

а) первичный рынок – это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг, а вторичный – только выпуск;

б) на первичном рынке происходит обращение только что выпущенных в обращение ценных бумаг, а на вторичном – ранее выпущенных ценных бумаг;

в) к задачам первичного рынка ценных бумаг относят развитие инфраструктуры рынка, а вторичного – организацию выпуска ценных бумаг.

20. В чем состоит отличие организованного рынка ценных бумаг от неорганизованного?

а) на организованном рынке торгуют любые участники рынка, а на неорганизованном – только профессиональные участники рынка;

б) торговля на неорганизованном рынке ценных бумаг осуществляется на основе законодательно установленных правил, а на организованном правила не установлены;

в) на организованном рынке обращение ценных бумаг осуществляется на основе законодательно установленных правил между лицензированными профессиональными посредниками, а на неорганизованном – без соблюдения единых для всех участников рынка правил.

Тест 2. Исключение несоответствия

1. Виды рынка ценных бумаг:

а) государственные, муниципальные и корпоративные облигации;

б) биржевой и внебиржевой;

в) первичный и вторичный;

г) рынок драгоценных металлов и страховой рынок;

д) международный, национальный и региональный;

е) обыкновенные и привилегированные акции;

ж) срочный и кассовый;

з) организованный и неорганизованный.

2. Характерными чертами компьютеризированного рынка являются:

а) отсутствие физического места, где встречаются продавцы и покупатели;

б) торговля на рынке осуществляется непосредственно на самой бирже между продавцами и покупателями ценных бумаг;

в) отсутствие прямого контакта между продавцами и покупателями;

г) торговля ведется через компьютерные сети, которые объединяют соответствующих фондовых посредников;

д) полная автоматизация процесса торговли и его обслуживания;

е) наличие места, где встречаются продавцы и покупатели;

ж) роль участников рынка сводится в основном только к вводу своих заявок на куплю-продажу ценных бумаг в систему торгов;

з) личный контакт между продавцами и покупателями.

3. Характерными чертами традиционного рынка являются:

а) отсутствие физического места, где встречаются продавцы и покупатели;

б) торговля на рынке осуществляется непосредственно на самой бирже между продавцами и покупателями ценных бумаг;

в) отсутствие прямого контакта между продавцами и покупателями;

г) торговля ведется через компьютерные сети, которые объединяют соответствующих фондовых посредников;

д) полная автоматизация процесса торговли и его обслуживания;

е) личный контакт между продавцами и покупателями;

ж) роль участников рынка сводится в основном только к вводу своих заявок на куплю-продажу ценных бумаг в систему торгов;

з) наличие места, где встречаются продавцы и покупатели.

4. К специфическим функциям рынка ценных бумаг можно отнести следующие:

а) аккумулирующую;

б) регулирующую;

в) стимулирующую;

г) контрольную;

д) учетную;

е) ценовую;

ж) информационную;

з) использование ценных бумаг в приватизации, антикризисном управлении, реструктуризации экономики, стабилизации денежного обращения, антиинфляционной политике.

5. К общерыночным функциям рынка ценных бумаг относят:

а) перераспределительную;

б) регулирующую;

в) стимулирующую;

г) контрольную;

д) учетную;

е) ценовую;

ж) информационную;

з) использование ценных бумаг в приватизации, антикризисном управлении.

6. Структура рынка ценных бумаг состоит из следующих компонентов:

а) субъекты рынка – участники рынка;

б) объекты рынка – ценные бумаги;

в) собственно рынок – операции на рынке;

г) регулирование рынка ценных бумаг;

д) оценщик;

е) девелопер;

ж) риэлтор;

з) инфраструктура рынка.

7. К объектам рынка ценных бумаг относятся:

а) акция;

б) облигация;

в) эмитент;

г) вексель;

д) инвестор;

е) брокер;

ж) дилер;

з) чек.

8. К субъектам рынка ценных бумаг относятся:

а) акция;

б) облигация;

в) чек;

г) вексель;

д) депозитарий;

е) реестродержатель;

ж) коносамент;

з) брокер.

9. Инфраструктура рынка ценных бумаг включает в себя:

а) депозитарии;

б) регистраторов (реестродержателей);

в) органы государственного регулирования;

г) акции;

д) облигации;

е) эмитентов;

ж) инвесторов;

з) информационные агентства.

10. Вторичный рынок обладает следующими отличительными особенностями:

а) обслуживает выпуск (эмиссию);

б) обслуживает обращение ранее выпущенных ценных бумаг;

в) определяет действительный курс ценных бумаг;

г) определяет номинальную стоимость ценных бумаг;

д) обеспечивает ликвидность ценных бумаг;

е) определяет эмиссионную стоимость ценных бумаг;

ж) осуществляет первичное размещение ценных бумаг;

з) осуществляет все акты купли-продажи и другие формы перехода ценной бумаги от одного ее владельца к другому в течение всего срока существования ценной бумаги.

Тест 3. Поиск альтернативы

Необходимо ответить «Да» или «Нет».

1. Рынок, организованный фондовой (фьючерсной, фондовыми секциями валютной и товарной) биржей и работающими на ней брокерскими и дилерскими фирмами, – это внебиржевой рынок?

2. Рынок, организованный фондовой (фьючерсной, фондовыми секциями валютной и товарной) биржей и работающими на ней брокерскими и дилерскими фирмами, – это биржевой рынок?

3. Сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах, – это биржевой рынок?

4. Сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах, – это внебиржевой рынок?

5. По способу торговли рынок ценных бумаг делится на традиционный и компьютеризированный?

6. По территориальному принципу рынок ценных бумаг делится на международный, региональный, национальный и местный?

7. В зависимости от времени и способа поступления ценных бумаг в оборот он подразделяется на первичный и вторичный?

8. В зависимости от места торговли рынок ценных бумаг делится на биржевой и внебиржевой?

9. По видам сделок рынок ценных бумаг делится на кассовый и срочный (форвардный)?

10. В зависимости от происхождения ценных бумаг различают рынки основных и производных ценных бумаг?

11. По конкретным видам ценных бумаг бывает: рынок акций, рынок облигаций, рынок векселей и пр.?

12. В зависимости от срока обращения ценных бумаг рынок делят на рынок: кратко-, средне-, долгосрочных и бессрочных ценных бумаг?

13. По конкретным видам ценных бумаг рынок бывает кассовый и срочный (форвардный)?

14. По эмитентам и инвесторам рынок ценных бумаг делится на: рынок государственных ценных бумаг, рынок муниципальных ценных бумаг, рынок корпоративных ценных бумаг, рынок ценных бумаг, выпущенных (купленных) физическими лицами?

15. В России представлена смешанная модель рынка ценных бумаг?

16. Могут ли в качестве посредников в России выступать небанковские компании по ценным бумагам?

17. Цель рынка ценных бумаг состоит в осуществлении посредничества в движении временно свободных денежных средств от инвесторов к эмитентам ценных бумаг?

18. Сфера экономических отношений, связанных с выпуском и обращением ценных бумаг, – это рынок недвижимости?

19. Основным законом, регулирующим различные стороны рынка ценных бумаг и деятельности его участников, является Закон «О рынке ценных бумаг»?

20. Является ли рынок ценных бумаг частью финансового рынка?

Тест 4. Термин-определение

Найдите в правой колонке определение терминов, указанных в левой колонке.

1.2. Участники рынка ценных бумаг

Участники рынка ценных бумаг (субъекты рынка) – это физические и юридические лица, которые продают, покупают ценные бумаги или обслуживают их оборот и расчеты по ним, вступая между собой в определенные экономические отношения, связанные с обращением ценных бумаг.

Всех участников рынка ценных бумаг условно можно разделить на профессионалов и непрофессионалов. В соответствии с Законом «О рынке ценных бумаг» профессиональные участники рынка ценных бумаг – это юридические лица, которые осуществляют следующие виды деятельности: 1) брокерскую деятельность; 2) дилерскую деятельность; 3) деятельность по управлению ценными бумагами; 4) расчетно-клиринговую деятельность; 5) депозитарную деятельность; 6) деятельность по ведению реестра владельцев ценных бумаг; 7) деятельность по организации торговли ценными бумагами.

В зависимости от функционального назначения всех участников рынка ценных бумаг можно подразделить на: 1) эмитентов; 2) инвесторов; 3) фондовых посредников; 4) органы регулирования и контроля; 5) организации, обслуживающие рынок.[1]

I. Эмитенты ценных бумаг – это хозяйствующие субъекты, стремящиеся получить дополнительные источники финансирования, а также органы государственной власти, выпускающие займы для покрытия части государственных расходов.

В состав эмитентов входят:

♦ государство (центральное правительство, региональные и муниципальные органы власти, крупные национальные компании);

♦ акционерные общества (корпорации производственного сектора, кредитной сферы, крупные международные компании, биржи, финансовые структуры);

♦ частные предприятия (могут выпускать только долговые ценные бумаги);

♦ частные лица (могут выпускать только долговые расписки и чеки).

II. Инвесторы — физические и юридические лица, имеющие временно свободные средства и желающие инвестировать их для получения дополнительных доходов. Инвесторы приобретают ценные бумаги от своего имени и за свой счет.

Различают:

♦ институциональных (коллективных) инвесторов– 1) государство, 2) корпоративных инвесторов (акционерные общества), 3) специализированные институты: специализированные фонды и компании (банки, страховые компании, пенсионные фонды), инвестиционные институты (инвестиционные компании, инвестиционные фонды);

♦ профессионалов рынка – фондовых посредников (брокеры, дилеры);

♦ индивидуальных инвесторов – физических лиц, использующих свои сбережения для приобретения ценных бумаг;

♦ прочих инвесторов – предприятия, организации.

На практике нет четкого разграничения между эмитентами и инвесторами; зачастую хозяйствующий субъект или инвестиционный институт, эмитирующий свои собственные ценные бумаги, может являться инвестором, т. е. покупать ценные бумаги других эмитентов.

Одними из основных эмитентов и инвесторов ценных бумаг являются: банки, инвестиционные компании и др.

Банк — это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности. Основное назначение банка – посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям.

Российские банки являются активными игроками на российском фондовом рынке. Они имеют право осуществлять фондовые и доверительные операции с ценными бумагами. Развитие законодательства по ипотеке и принятие закона об ипотечных ценных бумагах открывают дополнительные возможности по расширению новой сферы деятельности для банков.

Паевой инвестиционный фонд (ПИФ) – это обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией (ст. 10 Закона «Об инвестиционных фондах» от 29 ноября 2001 г. № 156-ФЗ).

Этот имущественный комплекс создается за счет вкладов инвесторов (физических и юридических лиц), а также приращенного имущества, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией, – инвестиционным паем. Паевой инвестиционный фонд не является юридическим лицом и становится субъектом рынка через управляющую компанию, которая ведет его операции, а также с помощью специализированного депозитария, ведущего учет имущества и прав инвесторов.

Средства инвесторов, переданные в доверительное управление управляющей компании, вкладываются в наиболее надежные и ликвидные инструменты рынка ценных бумаг, стремясь при этом к обеспечению максимально возможной доходности.

Акционерный инвестиционный фонд (АИФ) – это открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные Законом «Об инвестиционных фондах» (ст. 2 Закона «Об инвестиционных фондах» от 29 ноября 2001 г.).

Исключительным видом деятельности инвестиционного фонда является выпуск своих собственных акций и их продажа всем желающим, включая население, и одновременно вкладывание собственных и привлеченных средств в ценные бумаги других эмитентов. Приобретая акции фонда, инвесторы становятся его совладельцами и разделяют в полном объеме весь риск от финансовых операций, осуществляемых фондом. Успешность таких операций отражается в изменении текущей цены акций фонда.

Всех участников рынка ценных бумаг условно можно разделить на профессионалов и непрофессионалов. В соответствии с Законом «О рынке ценных бумаг» профессиональные участники рынка ценных бумаг – это юридические лица, которые осуществляют следующие виды деятельности: 1) брокерскую деятельность; 2) дилерскую деятельность; 3) деятельность по управлению ценными бумагами; 4) расчетно-клиринговую деятельность; 5) депозитарную деятельность; 6) деятельность по ведению реестра владельцев ценных бумаг; 7) деятельность по организации торговли ценными бумагами.

В зависимости от функционального назначения всех участников рынка ценных бумаг можно подразделить на: 1) эмитентов; 2) инвесторов; 3) фондовых посредников; 4) органы регулирования и контроля; 5) организации, обслуживающие рынок.[1]

I. Эмитенты ценных бумаг – это хозяйствующие субъекты, стремящиеся получить дополнительные источники финансирования, а также органы государственной власти, выпускающие займы для покрытия части государственных расходов.

В состав эмитентов входят:

♦ государство (центральное правительство, региональные и муниципальные органы власти, крупные национальные компании);

♦ акционерные общества (корпорации производственного сектора, кредитной сферы, крупные международные компании, биржи, финансовые структуры);

♦ частные предприятия (могут выпускать только долговые ценные бумаги);

♦ частные лица (могут выпускать только долговые расписки и чеки).

II. Инвесторы — физические и юридические лица, имеющие временно свободные средства и желающие инвестировать их для получения дополнительных доходов. Инвесторы приобретают ценные бумаги от своего имени и за свой счет.

Различают:

♦ институциональных (коллективных) инвесторов– 1) государство, 2) корпоративных инвесторов (акционерные общества), 3) специализированные институты: специализированные фонды и компании (банки, страховые компании, пенсионные фонды), инвестиционные институты (инвестиционные компании, инвестиционные фонды);

♦ профессионалов рынка – фондовых посредников (брокеры, дилеры);

♦ индивидуальных инвесторов – физических лиц, использующих свои сбережения для приобретения ценных бумаг;

♦ прочих инвесторов – предприятия, организации.

На практике нет четкого разграничения между эмитентами и инвесторами; зачастую хозяйствующий субъект или инвестиционный институт, эмитирующий свои собственные ценные бумаги, может являться инвестором, т. е. покупать ценные бумаги других эмитентов.

Одними из основных эмитентов и инвесторов ценных бумаг являются: банки, инвестиционные компании и др.

Банк — это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности. Основное назначение банка – посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям.

Российские банки являются активными игроками на российском фондовом рынке. Они имеют право осуществлять фондовые и доверительные операции с ценными бумагами. Развитие законодательства по ипотеке и принятие закона об ипотечных ценных бумагах открывают дополнительные возможности по расширению новой сферы деятельности для банков.

Паевой инвестиционный фонд (ПИФ) – это обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией (ст. 10 Закона «Об инвестиционных фондах» от 29 ноября 2001 г. № 156-ФЗ).

Этот имущественный комплекс создается за счет вкладов инвесторов (физических и юридических лиц), а также приращенного имущества, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией, – инвестиционным паем. Паевой инвестиционный фонд не является юридическим лицом и становится субъектом рынка через управляющую компанию, которая ведет его операции, а также с помощью специализированного депозитария, ведущего учет имущества и прав инвесторов.

Средства инвесторов, переданные в доверительное управление управляющей компании, вкладываются в наиболее надежные и ликвидные инструменты рынка ценных бумаг, стремясь при этом к обеспечению максимально возможной доходности.

Акционерный инвестиционный фонд (АИФ) – это открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные Законом «Об инвестиционных фондах» (ст. 2 Закона «Об инвестиционных фондах» от 29 ноября 2001 г.).

Исключительным видом деятельности инвестиционного фонда является выпуск своих собственных акций и их продажа всем желающим, включая население, и одновременно вкладывание собственных и привлеченных средств в ценные бумаги других эмитентов. Приобретая акции фонда, инвесторы становятся его совладельцами и разделяют в полном объеме весь риск от финансовых операций, осуществляемых фондом. Успешность таких операций отражается в изменении текущей цены акций фонда.