Страница:

Как видите, компания «Интегра» фиксирует свою выручку согласно проценту оказанных клиенту общих услуг по контракту в момент составления отчетности, а не по завершении выполнения всех услуг по контракту.

Компания понесла все или значительную часть затрат на оказание этих услуг. Оставшаяся часть затрат может быть достаточно точно оценена.

Очевидно, что бесплатный сыр бывает только в мышеловке. Поэтому если компания выполнила свои обязательства, то она должна понести определенные издержки, связанные с выполнением этих обязательств. Не должно быть так, чтобы у компании в какой-то момент неожиданно появились обязательства, связанные с прошлой выручкой.

Нюансы, связанные с применением этого принципа, обычно проявляются в дополнительных услугах, которые компания обязуется оказать клиенту, или дополнительных обязательствах по отношению к клиенту, которые компания берет на себя в какой-то период. Далее мы рассмотрим ряд примеров, раскрывающих такие нюансы.

Компания получила от клиента денежные средства, обязательства по оплате или какой-то другой актив, для которого:

• можно достаточно точно определить его стоимость;

• можно быть достаточно уверенным в том, что обязательства, переданные этим клиентом компании, будут им выполнены.

Этот принцип говорит о том, что для признания выручки недостаточно просто оказать какие-то услуги или поставить какие-то товары клиенту. Какой смысл признавать выручку, если нет уверенности, что за свои услуги ты сможешь получить деньги?

Для признания поставки товаров / оказания услуг выручкой компания должна показать, что клиент согласен заплатить. Вроде бы это очевидный момент, однако на практике иногда компании начинают поставлять клиентам не нужные им товары, от которых те отказываются. Если эти, по сути, непроданные товары компания регистрирует как продажи, то показатели выручки в ее финансовой отчетности не будут отражать реальное положение дел. Естественно, международные стандарты финансовой отчетности считают неприемлемым такое ведение дел. Для регистрации выручки необходимо признание клиентом того, что он готов и может заплатить за поставленные товары или оказанные ему услуги.

Часто сложным моментом является определение стоимости полученных за товары или услуги от клиента обязательств. Самый простой случай, конечно, деньги. Они учитываются, собственно, по номиналу. Однако иногда оплата может идти «натурой», например другими товарами (так называемые бартерные сделки). В этом случае компания должна показать реальную, а не номинальную стоимость получаемых товаров. Иначе потенциально открывается поле для «рисования» отчетности. Например, компания может завысить ценность переданных ей по бартеру товаров, ведь при неизменных издержках это будет означать более высокую прибыль.

Чтобы закрепить изученные принципы, давайте рассмотрим ситуацию из жизни реальной компании – сети магазинов бытовой электроники Circuit City Stores.

CIRCUIT CITY STORES, INC. В 1990 г. – СЛАДКИЙ СЕРВИС

История Circuit City Stores и сервисных контрактов

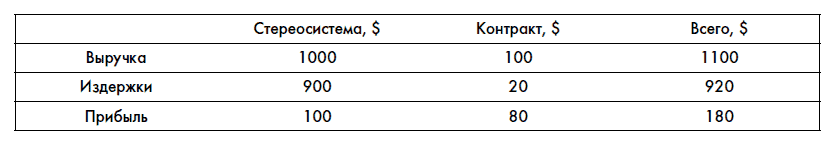

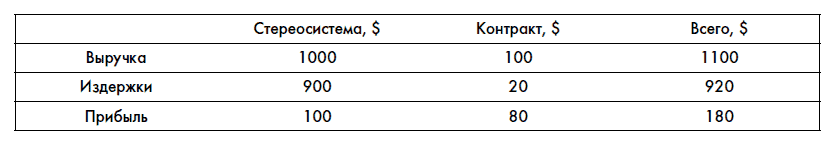

Circuit City Stores, Inc. – один из первых розничных торговцев электроникой в США, сфокусировавшихся на предложении низких цен и широкого выбора товаров. Российскими аналогами Circuit City Stores, Inc. можно назвать такие розничные сети, как «М-Видео» или «Эльдорадо». В период с 1986 по 1990 г. компания быстро росла, увеличив выручку с $705 млн до $2,1 млрд. Чистая прибыль Circuit City Stores, Inc. за тот же период выросла с $22 млн до $78 млн. Circuit City широко использовала практику продажи покупателям вместе с товарами контрактов на сервисное обслуживание. Например: компания продает покупателю стереосистему за $1000, закупочная цена которой для Circuit City Stores, Inc. составляла $900. Одновременно компания предлагает покупателю договор на техническое обслуживание этой системы на два года за $100 (покупатель вправе отказаться от приобретения этого дополнительного обслуживания). По условиям договора Circuit City Stores, Inc. обязуется раз в 6 месяцев проверять техническое состояние системы, а также устранять все возникающие в системе неполадки за свой счет в течение всего срока действия договора. Издержки компании на техническое обслуживание за эти два года составляли примерно $20. Контракты на техническое обслуживание Circuit City Stores, Inc. продавала только своим покупателям и только вместе с покупкой товара. Эту транзакцию можно отразить в таблице:

Circuit City Stores, Inc. – один из первых розничных торговцев электроникой в США, сфокусировавшихся на предложении низких цен и широкого выбора товаров. Российскими аналогами Circuit City Stores, Inc. можно назвать такие розничные сети, как «М-Видео» или «Эльдорадо». В период с 1986 по 1990 г. компания быстро росла, увеличив выручку с $705 млн до $2,1 млрд. Чистая прибыль Circuit City Stores, Inc. за тот же период выросла с $22 млн до $78 млн. Circuit City широко использовала практику продажи покупателям вместе с товарами контрактов на сервисное обслуживание. Например: компания продает покупателю стереосистему за $1000, закупочная цена которой для Circuit City Stores, Inc. составляла $900. Одновременно компания предлагает покупателю договор на техническое обслуживание этой системы на два года за $100 (покупатель вправе отказаться от приобретения этого дополнительного обслуживания). По условиям договора Circuit City Stores, Inc. обязуется раз в 6 месяцев проверять техническое состояние системы, а также устранять все возникающие в системе неполадки за свой счет в течение всего срока действия договора. Издержки компании на техническое обслуживание за эти два года составляли примерно $20. Контракты на техническое обслуживание Circuit City Stores, Inc. продавала только своим покупателям и только вместе с покупкой товара. Эту транзакцию можно отразить в таблице:

Совместная продажа оборудования и контрактов на его обслуживание была частью стратегии Circuit City Stores, Inc., которая позволяла ей устанавливать более низкие цены на свои товары по сравнению с конкурентами. Компания рассчитывала компенсировать низкую прибыльность продажи самого товара высокой прибылью от сервисного контракта. Circuit City специально ориентировала своих продавцов на продажу контрактов и достигала в этом деле серьезных успехов. От 40 до 70 % покупателей (в зависимости от категории продукта) покупали такие контракты вместе с товаром. Circuit City Stores, Inc. считала, что, по сути, продажа товара и продажа дополнительного сервисного контракта на этот товар являются одной большой транзакцией.

Совместная продажа оборудования и контрактов на его обслуживание была частью стратегии Circuit City Stores, Inc., которая позволяла ей устанавливать более низкие цены на свои товары по сравнению с конкурентами. Компания рассчитывала компенсировать низкую прибыльность продажи самого товара высокой прибылью от сервисного контракта. Circuit City специально ориентировала своих продавцов на продажу контрактов и достигала в этом деле серьезных успехов. От 40 до 70 % покупателей (в зависимости от категории продукта) покупали такие контракты вместе с товаром. Circuit City Stores, Inc. считала, что, по сути, продажа товара и продажа дополнительного сервисного контракта на этот товар являются одной большой транзакцией.

Вопрос состоял в том, как учитывать выручку и прибыль от продажи контрактов на сервисное обслуживание в финансовой отчетности компании. На тот момент обсуждалось три подхода к решению этого вопроса.

Подход 1: полное признание выручки

Подход 2: отложенное признание выручки

Подход 3: частичное признание выручки

Разбор полетов Circuit City

Нюансы учета выручки

Отложенная выручка

Отложенная прибыль

Отложенная прибыль образуется, когда у продавца перед покупателем остаются значительные обязательства, которые могут повлиять на конечную прибыль. Давайте рассмотрим пример отложенной прибыли для компании Intel – производителя микропроцессоров.

Отложенная прибыль образуется, когда у продавца перед покупателем остаются значительные обязательства, которые могут повлиять на конечную прибыль. Давайте рассмотрим пример отложенной прибыли для компании Intel – производителя микропроцессоров.

Intel работает в сфере высоких технологий, где цены на продукцию могут меняться очень быстро – с той же скоростью, с какой устаревают технологии. Intel продает микропроцессоры как крупным ОЕМ[4] вроде Dell или Lenovo, так и дистрибьюторам, которые продают их далее более мелким сборщикам компьютеров и розничным продавцам компьютерных комплектующих. В течение пары месяцев цена на один и тот же микропроцессор может упасть на 30 %. И может возникнуть ситуация, когда дистрибьютор понесет значительные убытки – пока дойдет поставка, цена процессора может упасть, и дистрибьютор будет вынужден продавать процессор себе в убыток. В этом случае, естественно, дистрибьюторы заказывали бы меньшие объемы поставок, чтобы «не промахнуться». И это бы сказалось на объемах продаж Intel. Чтобы стимулировать продажи и взять на себя этот риск дистрибьюторов, Intel использует следующую политику: компания гарантирует дистрибьюторам защиту от падения цены процессора в течение определенного времени. Иными словами, если в течение Х месяцев после поставки оптовая цена процессора снизится, Intel полностью компенсирует дистрибьюторам эту разницу, снизив на сумму разницы счет на следующую поставку.

Очевидно, что в этой ситуации прибыль от продажи процессоров дистрибьюторам Intel не должна фиксировать сразу же, ведь очень возможно, что размер этой прибыли существенно уменьшится в течение ближайших нескольких месяцев. В этом случае Intel использует метод регистрации отложенной прибыли, которая «переводится» в фактическую по мере истечения защиты от падения цены на поставку. Давайте рассмотрим пример.

Поставка 1 марта. Защита от падения цены на поставку для дистрибьюторов до 31 марта:

• OEM – на $280 000;

• дистрибьюторам – на $70 000.

Себестоимость поставленных процессоров:

• для ОЕМ – $72 000;

• для дистрибьюторов – $18 000.

Каков порядок регистрации этих операций?

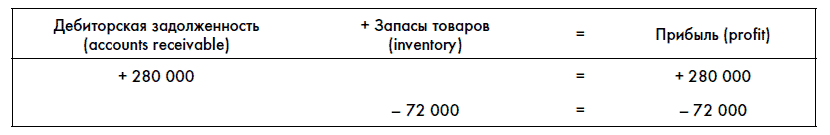

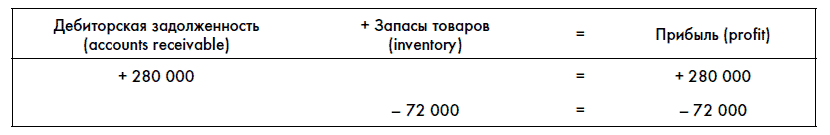

Итак, при поставке OEM:

У ОЕМ нет защиты от падения цен, поэтому прибыль фиксируется сразу.

У ОЕМ нет защиты от падения цен, поэтому прибыль фиксируется сразу.

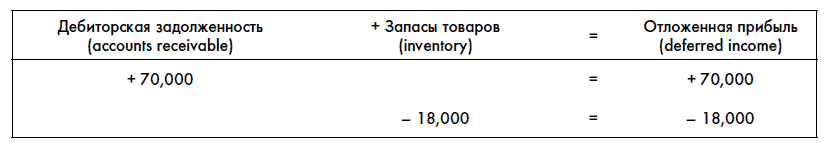

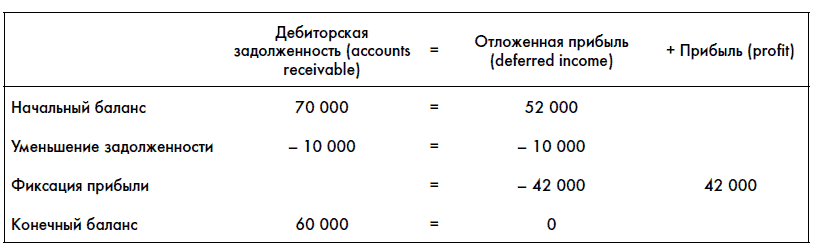

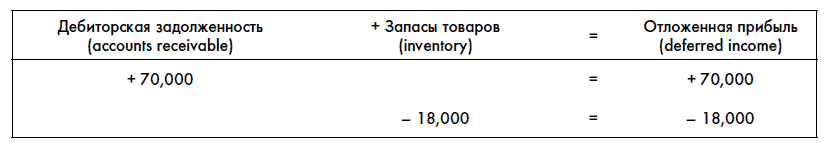

При поставке дистрибьюторам:

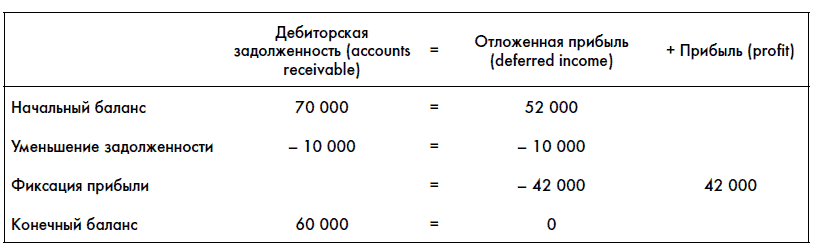

31 марта истекает срок защиты от падения цены. Предположим, что цена процессоров в этот период действительно упала и общий счет за поставку необходимо уменьшить на $10 000. На эту сумму будет уменьшена дебиторская задолженность дистрибьютора и одновременно с этим будет фактически признана прибыль по данной поставке (поскольку в этот момент мы в ней уже полностью уверены, так как у Intel не остается дополнительных обязательств перед дистрибьютором):

31 марта истекает срок защиты от падения цены. Предположим, что цена процессоров в этот период действительно упала и общий счет за поставку необходимо уменьшить на $10 000. На эту сумму будет уменьшена дебиторская задолженность дистрибьютора и одновременно с этим будет фактически признана прибыль по данной поставке (поскольку в этот момент мы в ней уже полностью уверены, так как у Intel не остается дополнительных обязательств перед дистрибьютором):

Право возврата товара

Гарантийное обслуживание

Глава 4

Сколько нам должны?

Компания понесла все или значительную часть затрат на оказание этих услуг. Оставшаяся часть затрат может быть достаточно точно оценена.

Очевидно, что бесплатный сыр бывает только в мышеловке. Поэтому если компания выполнила свои обязательства, то она должна понести определенные издержки, связанные с выполнением этих обязательств. Не должно быть так, чтобы у компании в какой-то момент неожиданно появились обязательства, связанные с прошлой выручкой.

Нюансы, связанные с применением этого принципа, обычно проявляются в дополнительных услугах, которые компания обязуется оказать клиенту, или дополнительных обязательствах по отношению к клиенту, которые компания берет на себя в какой-то период. Далее мы рассмотрим ряд примеров, раскрывающих такие нюансы.

Компания получила от клиента денежные средства, обязательства по оплате или какой-то другой актив, для которого:

• можно достаточно точно определить его стоимость;

• можно быть достаточно уверенным в том, что обязательства, переданные этим клиентом компании, будут им выполнены.

Этот принцип говорит о том, что для признания выручки недостаточно просто оказать какие-то услуги или поставить какие-то товары клиенту. Какой смысл признавать выручку, если нет уверенности, что за свои услуги ты сможешь получить деньги?

Для признания поставки товаров / оказания услуг выручкой компания должна показать, что клиент согласен заплатить. Вроде бы это очевидный момент, однако на практике иногда компании начинают поставлять клиентам не нужные им товары, от которых те отказываются. Если эти, по сути, непроданные товары компания регистрирует как продажи, то показатели выручки в ее финансовой отчетности не будут отражать реальное положение дел. Естественно, международные стандарты финансовой отчетности считают неприемлемым такое ведение дел. Для регистрации выручки необходимо признание клиентом того, что он готов и может заплатить за поставленные товары или оказанные ему услуги.

Часто сложным моментом является определение стоимости полученных за товары или услуги от клиента обязательств. Самый простой случай, конечно, деньги. Они учитываются, собственно, по номиналу. Однако иногда оплата может идти «натурой», например другими товарами (так называемые бартерные сделки). В этом случае компания должна показать реальную, а не номинальную стоимость получаемых товаров. Иначе потенциально открывается поле для «рисования» отчетности. Например, компания может завысить ценность переданных ей по бартеру товаров, ведь при неизменных издержках это будет означать более высокую прибыль.

Чтобы закрепить изученные принципы, давайте рассмотрим ситуацию из жизни реальной компании – сети магазинов бытовой электроники Circuit City Stores.

CIRCUIT CITY STORES, INC. В 1990 г. – СЛАДКИЙ СЕРВИС

Во время чтения постарайтесь самостоятельно ответить на следующие вопросы:

• Какой из вариантов учета выручки и прибыли от продажи сервисных контрактов для Circuit City Stores, Inc. является наиболее выгодным с точки зрения показателей финансовой отчетности?

• Какой из вариантов учета выручки и прибыли от продажи сервисных контрактов для Circuit City Stores, Inc. вы считаете наиболее соответствующим принципам ведения учета выручки, изложенным в этой главе?

• Какой из вариантов учета выручки и прибыли от продажи сервисных контрактов для Circuit City Stores, Inc. является наиболее выгодным с точки зрения показателей финансовой отчетности?

• Какой из вариантов учета выручки и прибыли от продажи сервисных контрактов для Circuit City Stores, Inc. вы считаете наиболее соответствующим принципам ведения учета выручки, изложенным в этой главе?

История Circuit City Stores и сервисных контрактов

Вопрос состоял в том, как учитывать выручку и прибыль от продажи контрактов на сервисное обслуживание в финансовой отчетности компании. На тот момент обсуждалось три подхода к решению этого вопроса.

Подход 1: полное признание выручки

В этом случае предлагалось в момент продажи полностью признавать выручку и прибыль за продажу контракта, т. е. в примере признать выручкой $1100, издержками $920 и прибылью $180.

Защитники этого подхода аргументировали свою позицию следующими соображениями.

1. В течение срока действия сервисного контракта клиент не имеет права отказаться от этого контракта и вернуть часть денег. Сомнений в том, что компания вынуждена будет вернуть покупателю часть средств от транзакции, нет, так что обязательства компании перед клиентом можно считать фактически выполненными в момент продажи контракта (соблюдается первый принцип учета выручки).

2. Компания создала сервисную сеть, необходимую для обслуживания контракта. Бо́льшая часть издержек от совместной продажи оборудования и контракта уже понесена в момент продажи контракта. Оставшуюся часть можно определить с достаточно высокой степенью точности (соблюдается второй принцип учета выручки).

3. Клиент оплачивает сервисный контракт в момент покупки, так что сомнений относительно возможности получения денежных средств за сервисный контракт и оборудование не остается (соблюдается третий принцип учета выручки).

Защитники этого подхода аргументировали свою позицию следующими соображениями.

1. В течение срока действия сервисного контракта клиент не имеет права отказаться от этого контракта и вернуть часть денег. Сомнений в том, что компания вынуждена будет вернуть покупателю часть средств от транзакции, нет, так что обязательства компании перед клиентом можно считать фактически выполненными в момент продажи контракта (соблюдается первый принцип учета выручки).

2. Компания создала сервисную сеть, необходимую для обслуживания контракта. Бо́льшая часть издержек от совместной продажи оборудования и контракта уже понесена в момент продажи контракта. Оставшуюся часть можно определить с достаточно высокой степенью точности (соблюдается второй принцип учета выручки).

3. Клиент оплачивает сервисный контракт в момент покупки, так что сомнений относительно возможности получения денежных средств за сервисный контракт и оборудование не остается (соблюдается третий принцип учета выручки).

Подход 2: отложенное признание выручки

В этом случае продажа стереосистемы и контракта признавались двумя раздельными транзакциями. В момент продажи признавалась только выручка и издержки от продажи системы ($1000 и $900 соответственно). Выручку от продажи сервисного контракта необходимо было признавать постепенно в течение всего срока действия контракта. Издержки по обслуживанию контракта необходимо было признавать в момент их фактического возникновения.

Защитники этого метода аргументировали свою позицию следующими соображениями.

1. В момент продажи контракта покупателю фактически еще не были оказаны услуги по сервисному обслуживанию. Поэтому нельзя говорить и о признании выручки за эти еще не оказанные услуги.

2. У покупателя однозначно имеется возможность купить стереосистему без контракта. У стереосистемы есть своя цена, у контракта – своя. Цена стереосистемы для покупателя не зависит от того, покупает ли он ее с контрактом или без. В связи с этим продажа товара и продажа контракта являются двумя отдельными транзакциями.

3. Поскольку продажа контракта является отдельной транзакцией, издержки по оказанию этих услуг должны учитываться отдельно. Нельзя говорить о том, что большую часть издержек на контракт компания уже понесла в момент его продажи.

Защитники этого метода аргументировали свою позицию следующими соображениями.

1. В момент продажи контракта покупателю фактически еще не были оказаны услуги по сервисному обслуживанию. Поэтому нельзя говорить и о признании выручки за эти еще не оказанные услуги.

2. У покупателя однозначно имеется возможность купить стереосистему без контракта. У стереосистемы есть своя цена, у контракта – своя. Цена стереосистемы для покупателя не зависит от того, покупает ли он ее с контрактом или без. В связи с этим продажа товара и продажа контракта являются двумя отдельными транзакциями.

3. Поскольку продажа контракта является отдельной транзакцией, издержки по оказанию этих услуг должны учитываться отдельно. Нельзя говорить о том, что большую часть издержек на контракт компания уже понесла в момент его продажи.

Подход 3: частичное признание выручки

В этом случае в момент продажи товара и контракта предлагалось признавать всю выручку (и издержки) по продаже товара, но только часть выручки от продажи контракта. Оставшаяся часть выручки по контракту и издержки по обслуживанию контракта признавались постепенно в течение всего срока действия контракта.

В приведенном выше примере этот подход выглядел бы примерно следующим образом.

1. Общая прибыльность (маржа) от продажи пакета «система + контракт» составляет округленно 16 % (180/1100).

2. При ожидаемых издержках на контракт в $20 за два года «условная» выручка от продажи контракта по общей прибыльности в 16 % составит $24 ($4 – это округленно 16 % от $24).

3. В момент продажи системы и контракта фиксируется выручка в размере $1076 и издержки в $900. Оставшиеся $24 выручки и $20 издержек признаются равномерно в течение всего срока действия контракта.

Защитники этого метода аргументировали свою позицию следующим образом.

1. Продажа оборудования и контракта является единым пакетом при выполнении нескольких условий:

– продажа сервисных контрактов влияет на ценообразование на товар (если контракт покупает значительное число клиентов, то продавец будет устанавливать цену товара, рассчитывая на покупку контракта, т. е. с учетом общей маржи, которую он получит от совместной продажи товара и контракта);

– продажа контрактов производится только вместе с продажей товара, т. е. контракт невозможно купить отдельно от товара;

– доходность контракта значительно отличается от доходности продажи товара;

– издержки по оказанию услуг по контракту можно определить с большой точностью, и возможная фактическая разница не может существенно повлиять на прибыльность контракта.

2. При соблюдении всех этих условий продажу пакета «система + контракт» необходимо рассматривать как единый пакет. В этом случае согласно принципу соответствия, чтобы обеспечивать корректную регистрацию издержек по обслуживанию контракта, необходимо будет вместе с этими издержками регистрировать и часть выручки, соответствующую ожидаемой доходности от продажи клиенту всего пакета.

По рекомендации Комиссии по биржам и ценным бумагам[3] Circuit City использовала в учете метод частичного признания выручки. Однако в последнее время возобновились дебаты по вопросу корректности использования этого подхода. Решение должна была принять FASB (Financial Accounting Standards Board) – орган, устанавливающий стандарты ведения финансовой отчетности US GAAP в США.

В приведенном выше примере этот подход выглядел бы примерно следующим образом.

1. Общая прибыльность (маржа) от продажи пакета «система + контракт» составляет округленно 16 % (180/1100).

2. При ожидаемых издержках на контракт в $20 за два года «условная» выручка от продажи контракта по общей прибыльности в 16 % составит $24 ($4 – это округленно 16 % от $24).

3. В момент продажи системы и контракта фиксируется выручка в размере $1076 и издержки в $900. Оставшиеся $24 выручки и $20 издержек признаются равномерно в течение всего срока действия контракта.

Защитники этого метода аргументировали свою позицию следующим образом.

1. Продажа оборудования и контракта является единым пакетом при выполнении нескольких условий:

– продажа сервисных контрактов влияет на ценообразование на товар (если контракт покупает значительное число клиентов, то продавец будет устанавливать цену товара, рассчитывая на покупку контракта, т. е. с учетом общей маржи, которую он получит от совместной продажи товара и контракта);

– продажа контрактов производится только вместе с продажей товара, т. е. контракт невозможно купить отдельно от товара;

– доходность контракта значительно отличается от доходности продажи товара;

– издержки по оказанию услуг по контракту можно определить с большой точностью, и возможная фактическая разница не может существенно повлиять на прибыльность контракта.

2. При соблюдении всех этих условий продажу пакета «система + контракт» необходимо рассматривать как единый пакет. В этом случае согласно принципу соответствия, чтобы обеспечивать корректную регистрацию издержек по обслуживанию контракта, необходимо будет вместе с этими издержками регистрировать и часть выручки, соответствующую ожидаемой доходности от продажи клиенту всего пакета.

По рекомендации Комиссии по биржам и ценным бумагам[3] Circuit City использовала в учете метод частичного признания выручки. Однако в последнее время возобновились дебаты по вопросу корректности использования этого подхода. Решение должна была принять FASB (Financial Accounting Standards Board) – орган, устанавливающий стандарты ведения финансовой отчетности US GAAP в США.

Разбор полетов Circuit City

Как вы видите из ситуации с Circuit City, финансовая отчетность – это не математика. Здесь есть пространство для интерпретации установленных принципов. Каждая из изложенных позиций подкреплена весомой аргументацией. Вопрос в том, какая из точек зрения наиболее правильная?

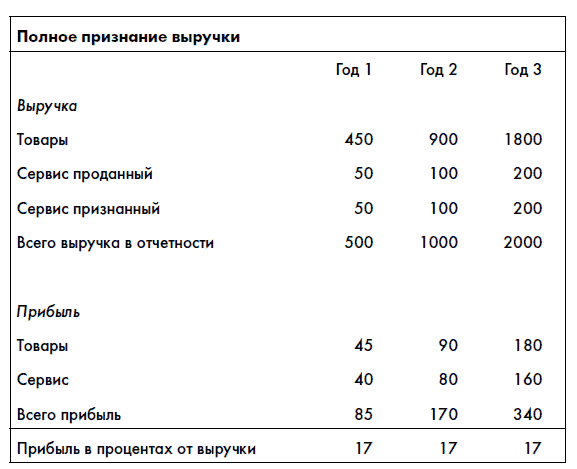

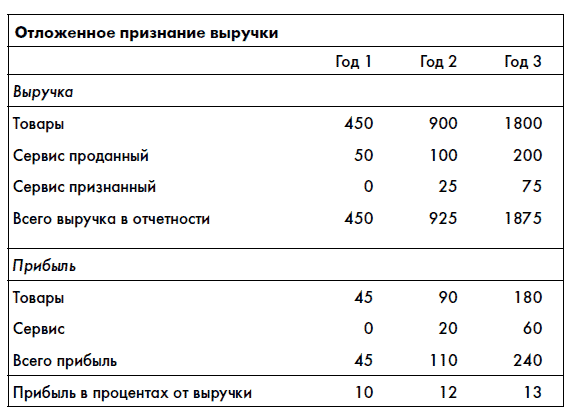

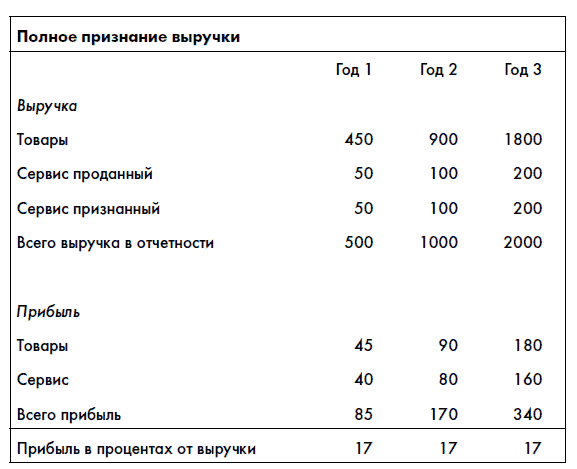

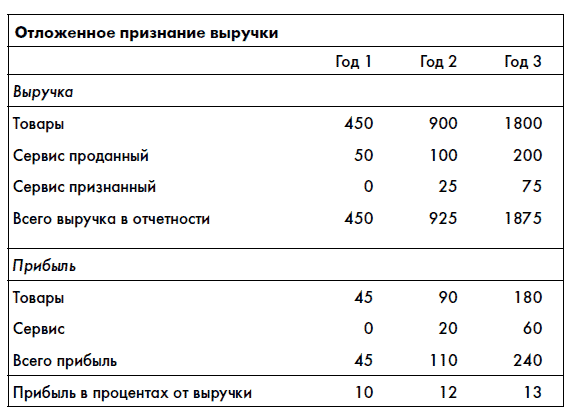

Прежде чем ответить на этот вопрос, давайте рассмотрим, а какой из изложенных принципов наиболее выгоден компании, прежде всего ее менеджерам? Очевидно, что компании выгодно показывать как можно большую прибыль как можно скорее. Обратите внимание, что при любом из методов учета итоговая прибыль работы компании за многие годы работы остается одной и той же. В конце концов, все три подхода говорят не о цифре прибыли ($80 прибыли от приведенного в примере контракта компания все равно в конечном итоге получит), а о том, в каком периоде эта прибыль будет зафиксирована. Казалось бы, зачем тогда копья ломать? Но все дело в том, что в тот период компания была в полосе интенсивного роста. Давайте рассмотрим гипотетический пример работы Circuit City с интенсивным ростом компании (выручка удваивается каждый год) при применении двух противоположных подходов к учету – полное признание и отложенное признание.

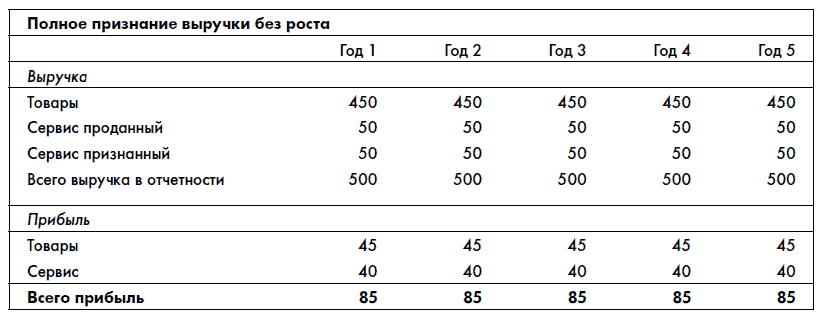

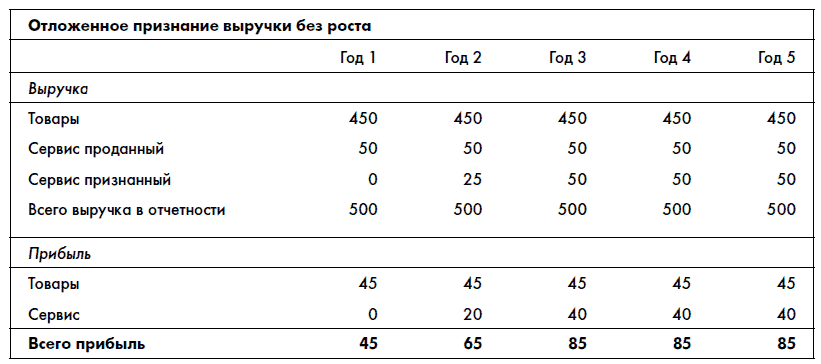

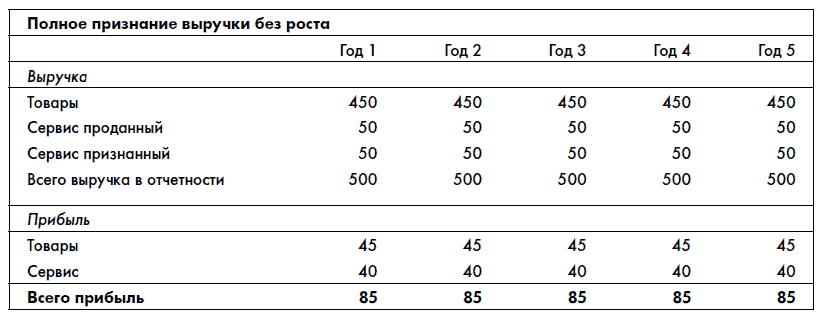

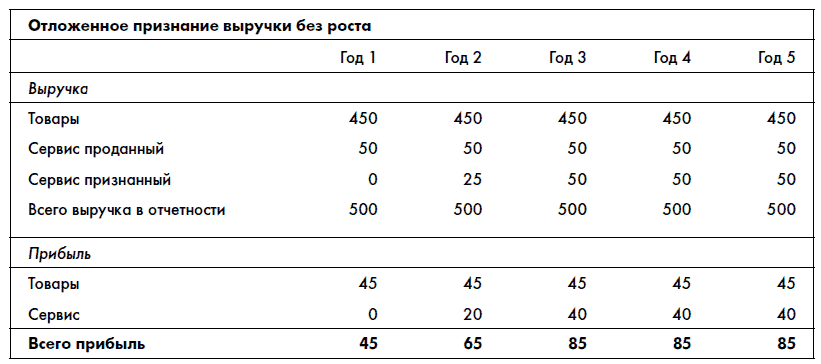

Для сравнения давайте взглянем на прибыль компании, если бы у нее не было роста продаж.

Как видите, без роста продаж показатели прибыли в третий год и далее аналогичны при обоих методах ($85 в год). Действительно, если бы роста продаж не было, менеджерам было бы безразлично, какой метод использовать.

Как видите, без роста продаж показатели прибыли в третий год и далее аналогичны при обоих методах ($85 в год). Действительно, если бы роста продаж не было, менеджерам было бы безразлично, какой метод использовать.

Важно понимать, что стоит за сухими цифрами официальной финансовой отчетности. Очевидно, что продажа контрактов – часть бизнес-стратегии Circuit City. И вероятно, компания довольствуется более низкой прибыльностью по продажам товаров, с тем чтобы компенсировать ее прибылью от продажи контрактов. Взглянув на отчетность Circuit City и сравнив ее показатели с показателями конкурентов, мы можем подумать, что компания работает не так уж хорошо, что на самом деле с точки зрения реального бизнеса и его стратегии может быть и не верно. Цель принципов формирования финансовой отчетности – не допустить слишком оптимистичного взгляда на компанию, не исключая пессимистичного взгляда на положение дел в ней. Правильно ли отчетность отражает результаты бизнеса Circuit City? Каждый аналитик при изучении финансовой отчетности компании решает это для себя сам.

На практике, если вам в качестве финансового аналитика придется изучать финансовую отчетность, комплект официальной отчетности вы возьмете за отправную точку. А далее, опираясь на собственное понимание бизнеса компании, при сравнении компании с конкурентами в свой анализ вы вполне можете вносить некие коррективы, которые, по вашему пониманию, будут лучше отражать реальности ее бизнеса. В случае с Circuit City, например, для целей собственного анализа вы вполне сможете скорректировать прибыль компании, если решите, что полное признание выручки лучше отразит суть бизнеса Circuit City.

Что же произошло в итоге? По мнению FASB, которому в результате последовала компания Circuit City, наиболее корректным был признан метод отложенного признания выручки. Использование полного признания было признано некорректным, поскольку услуги реально на момент продажи не были оказаны. Оставались методы отложенного признания и частичного признания. Метод отложенного признания был выбран исходя из принципа консерватизма, который был изложен ранее. Использование этого метода однозначно не может привести к завышению прибыли, что и стало решающим аргументом в пользу этой рекомендации FASB.

Что же должна была сделать Circuit City в результате такой рекомендации? Очевидно, что учет всей выручки и прибыли после получения рекомендаций компания должна была вести по методу отложенного признания. Но кроме этого компания также должна была внести коррективы в финансовую отчетность за последний год. Это одноразовая операция, которая приводит к изменению прибыли за год. Грубо говоря, Circuit City в отчетности 1991 г. записала убытки от изменения схемы учета выручки за 1990 г. Прибыль Circuit City за 1991 г. до корректировки составляла $56,6 млн. В результате корректировки компания вынуждена была снизить ее на $53,5 млн. В данном случае мы бы увидели, что чистая прибыль Circuit City в 1991 г. упала до $3,1 млн при росте выручки. Вроде бы ужасная работа менеджеров. Однако внимательный анализ показал бы, что основной причиной падения прибыли стала корректировка принципов составления финансовой отчетности, а не влияние работы менеджеров. Так что, как видите, нельзя воспринимать цифры отчетности без анализа и понимания реальной бизнес-ситуации и причин изменения прибыли в ту или иную сторону.

Прежде чем ответить на этот вопрос, давайте рассмотрим, а какой из изложенных принципов наиболее выгоден компании, прежде всего ее менеджерам? Очевидно, что компании выгодно показывать как можно большую прибыль как можно скорее. Обратите внимание, что при любом из методов учета итоговая прибыль работы компании за многие годы работы остается одной и той же. В конце концов, все три подхода говорят не о цифре прибыли ($80 прибыли от приведенного в примере контракта компания все равно в конечном итоге получит), а о том, в каком периоде эта прибыль будет зафиксирована. Казалось бы, зачем тогда копья ломать? Но все дело в том, что в тот период компания была в полосе интенсивного роста. Давайте рассмотрим гипотетический пример работы Circuit City с интенсивным ростом компании (выручка удваивается каждый год) при применении двух противоположных подходов к учету – полное признание и отложенное признание.

Примечание. Метод частичного признания даст некий средний результат, близкий к полному признанию.При постоянном значительном росте выручки компании эффект от «сервисной» прибыли «размывается» результатами продаж следующих лет. Если взглянуть на показатели прибыли растущей Circuit City, не вдаваясь в эти нюансы (например, сравнив показатели с работой конкурентов), то может показаться, что компания работает не так уж хорошо. Эта точка зрения, безусловно, невыгодна менеджерам компании. Цена вопроса – практически половина прибыли. В такой ситуации очевидно, что для Circuit City наиболее выгоден метод полного признания выручки, а наиболее невыгоден, соответственно, метод отложенного признания.

Предположение. Выручка от сервиса равна 10 % общей полученной от клиентов выручки, прибыль от сервиса при отложенном методе учитывается во втором и третьем году.

Для сравнения давайте взглянем на прибыль компании, если бы у нее не было роста продаж.

Важно понимать, что стоит за сухими цифрами официальной финансовой отчетности. Очевидно, что продажа контрактов – часть бизнес-стратегии Circuit City. И вероятно, компания довольствуется более низкой прибыльностью по продажам товаров, с тем чтобы компенсировать ее прибылью от продажи контрактов. Взглянув на отчетность Circuit City и сравнив ее показатели с показателями конкурентов, мы можем подумать, что компания работает не так уж хорошо, что на самом деле с точки зрения реального бизнеса и его стратегии может быть и не верно. Цель принципов формирования финансовой отчетности – не допустить слишком оптимистичного взгляда на компанию, не исключая пессимистичного взгляда на положение дел в ней. Правильно ли отчетность отражает результаты бизнеса Circuit City? Каждый аналитик при изучении финансовой отчетности компании решает это для себя сам.

На практике, если вам в качестве финансового аналитика придется изучать финансовую отчетность, комплект официальной отчетности вы возьмете за отправную точку. А далее, опираясь на собственное понимание бизнеса компании, при сравнении компании с конкурентами в свой анализ вы вполне можете вносить некие коррективы, которые, по вашему пониманию, будут лучше отражать реальности ее бизнеса. В случае с Circuit City, например, для целей собственного анализа вы вполне сможете скорректировать прибыль компании, если решите, что полное признание выручки лучше отразит суть бизнеса Circuit City.

Что же произошло в итоге? По мнению FASB, которому в результате последовала компания Circuit City, наиболее корректным был признан метод отложенного признания выручки. Использование полного признания было признано некорректным, поскольку услуги реально на момент продажи не были оказаны. Оставались методы отложенного признания и частичного признания. Метод отложенного признания был выбран исходя из принципа консерватизма, который был изложен ранее. Использование этого метода однозначно не может привести к завышению прибыли, что и стало решающим аргументом в пользу этой рекомендации FASB.

Что же должна была сделать Circuit City в результате такой рекомендации? Очевидно, что учет всей выручки и прибыли после получения рекомендаций компания должна была вести по методу отложенного признания. Но кроме этого компания также должна была внести коррективы в финансовую отчетность за последний год. Это одноразовая операция, которая приводит к изменению прибыли за год. Грубо говоря, Circuit City в отчетности 1991 г. записала убытки от изменения схемы учета выручки за 1990 г. Прибыль Circuit City за 1991 г. до корректировки составляла $56,6 млн. В результате корректировки компания вынуждена была снизить ее на $53,5 млн. В данном случае мы бы увидели, что чистая прибыль Circuit City в 1991 г. упала до $3,1 млн при росте выручки. Вроде бы ужасная работа менеджеров. Однако внимательный анализ показал бы, что основной причиной падения прибыли стала корректировка принципов составления финансовой отчетности, а не влияние работы менеджеров. Так что, как видите, нельзя воспринимать цифры отчетности без анализа и понимания реальной бизнес-ситуации и причин изменения прибыли в ту или иную сторону.

Нюансы учета выручки

Эта часть главы будет интересна тем, кому хочется чуть больше знать о том, каким образом в учете фиксируются нюансы некоторых операций.

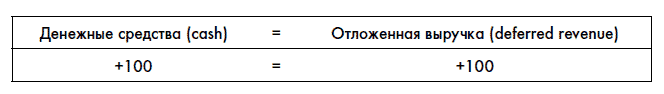

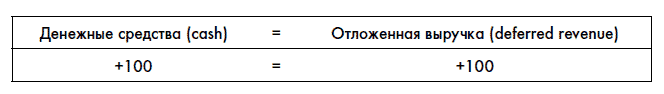

Отложенная выручка

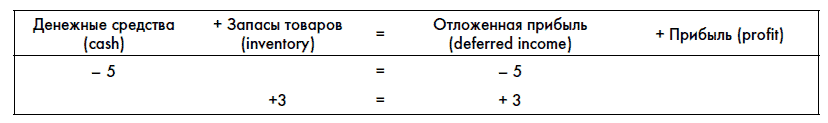

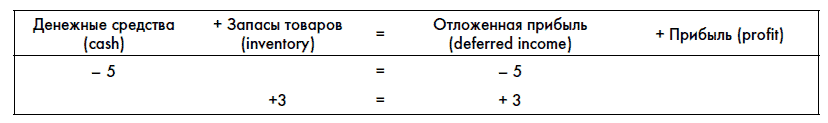

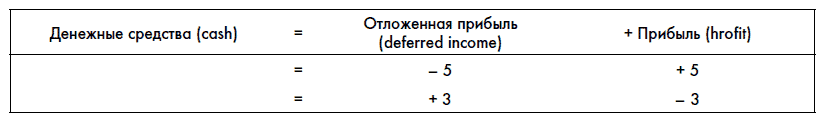

Итак, первый случай мы с вами уже рассмотрели: отложенная выручка образуется в том случае, если компания заключила договор об оказании каких-то услуг или поставке каких-то товаров, получила деньги или обязательства от клиента, но выполнять свои обязательства по оказанию услуг или поставке будет в течение какого-то времени. Так, при покупке клиентом двухлетнего сервисного контракта у Circuit City на $100 будет зафиксирована следующая операция:

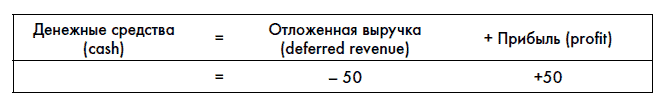

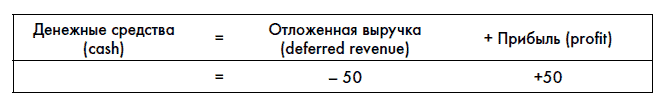

По мере оказания услуг будут производиться списания отложенной выручки на прибыль. Например, после первого года:

По мере оказания услуг будут производиться списания отложенной выручки на прибыль. Например, после первого года:

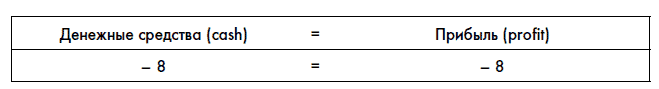

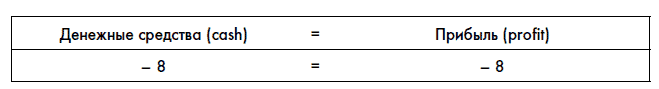

Если при этом компания понесла расходы по обслуживанию контракта, они также будут записаны по фактической стоимости. Например, если расходы, оплаченные деньгами, составили $8:

Если при этом компания понесла расходы по обслуживанию контракта, они также будут записаны по фактической стоимости. Например, если расходы, оплаченные деньгами, составили $8:

Подобным же образом будет проведена и фиксация отложенной выручки и расходов по этому контракту во втором году.

Подобным же образом будет проведена и фиксация отложенной выручки и расходов по этому контракту во втором году.

Отложенная прибыль

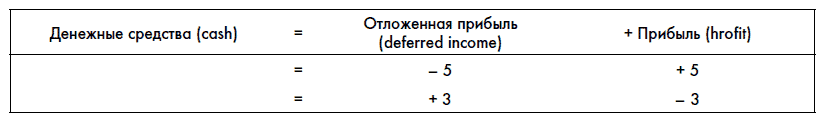

Intel работает в сфере высоких технологий, где цены на продукцию могут меняться очень быстро – с той же скоростью, с какой устаревают технологии. Intel продает микропроцессоры как крупным ОЕМ[4] вроде Dell или Lenovo, так и дистрибьюторам, которые продают их далее более мелким сборщикам компьютеров и розничным продавцам компьютерных комплектующих. В течение пары месяцев цена на один и тот же микропроцессор может упасть на 30 %. И может возникнуть ситуация, когда дистрибьютор понесет значительные убытки – пока дойдет поставка, цена процессора может упасть, и дистрибьютор будет вынужден продавать процессор себе в убыток. В этом случае, естественно, дистрибьюторы заказывали бы меньшие объемы поставок, чтобы «не промахнуться». И это бы сказалось на объемах продаж Intel. Чтобы стимулировать продажи и взять на себя этот риск дистрибьюторов, Intel использует следующую политику: компания гарантирует дистрибьюторам защиту от падения цены процессора в течение определенного времени. Иными словами, если в течение Х месяцев после поставки оптовая цена процессора снизится, Intel полностью компенсирует дистрибьюторам эту разницу, снизив на сумму разницы счет на следующую поставку.

Очевидно, что в этой ситуации прибыль от продажи процессоров дистрибьюторам Intel не должна фиксировать сразу же, ведь очень возможно, что размер этой прибыли существенно уменьшится в течение ближайших нескольких месяцев. В этом случае Intel использует метод регистрации отложенной прибыли, которая «переводится» в фактическую по мере истечения защиты от падения цены на поставку. Давайте рассмотрим пример.

Поставка 1 марта. Защита от падения цены на поставку для дистрибьюторов до 31 марта:

• OEM – на $280 000;

• дистрибьюторам – на $70 000.

Себестоимость поставленных процессоров:

• для ОЕМ – $72 000;

• для дистрибьюторов – $18 000.

Каков порядок регистрации этих операций?

Итак, при поставке OEM:

При поставке дистрибьюторам:

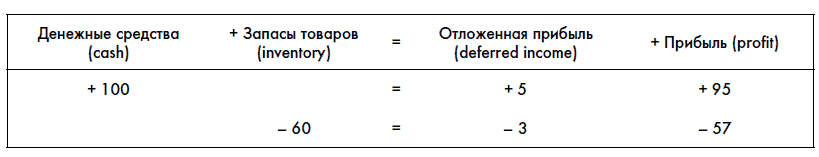

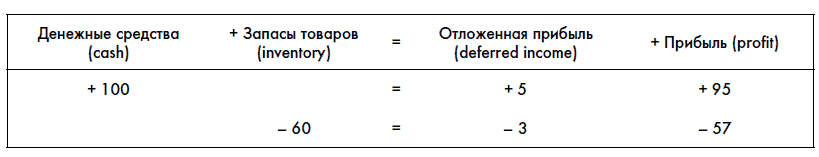

Право возврата товара

Подобным же образом можно учитывать и право покупателя вернуть товар в течение какого-то времени после покупки. В этом случае компания, понимая, что часть проданных товаров клиенты вернут, часть получаемой выручки фиксирует в виде отложенной выручки. Например, если клиенты в среднем возвращают 5 % купленных товаров, то в момент реализации товаров на 100 руб. (при их себестоимости, скажем, 60 руб.) компания зафиксирует эту операцию следующим образом:

В тот момент, когда клиент вернет товар, компания зафиксирует эту операцию следующим образом:

В тот момент, когда клиент вернет товар, компания зафиксирует эту операцию следующим образом:

Обратите внимание, что эта операция не повлияет на прибыль, так как эту прибыль компания так и не заработала. После истечения срока возможного возврата товара отложенная прибыль будет признана:

Обратите внимание, что эта операция не повлияет на прибыль, так как эту прибыль компания так и не заработала. После истечения срока возможного возврата товара отложенная прибыль будет признана:

Гарантийное обслуживание

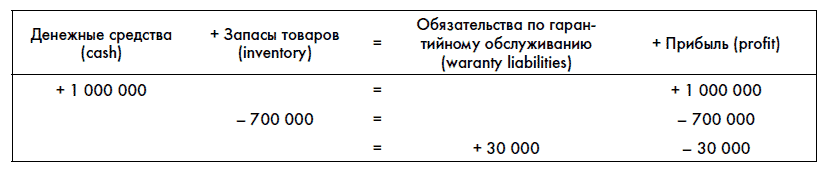

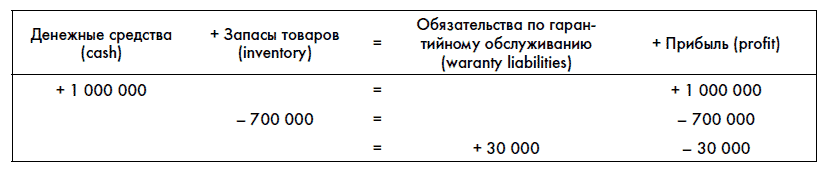

Несколько иначе обычно учитываются затраты по гарантийному обслуживанию. Суть обязательств продавца или изготовителя по гарантии, я уверен, вы понимаете. Что фактически происходит в тот момент, когда компания продает единицу товара, по которой есть гарантийные обязательства? В этот момент у компании возникают дополнительные расходы по гарантии. Исторически компания может определить, сколько денег она тратит на исполнение своих гарантийных обязательств на единицу продукции. Тогда свою прибыль по каждой единице продукции компания должна уменьшить на сумму этих предполагаемых дополнительных обязательств. Например, производитель автомобилей продал покупателю автомобиль за 1 млн руб. Компания знает, что в среднем на гарантийный ремонт автомобиля она тратит 30 тыс. руб. за весь гарантийный срок. В этом случае компания зарегистрирует следующие операции (предположим, что себестоимость автомобиля составляла 700 тыс. руб.):

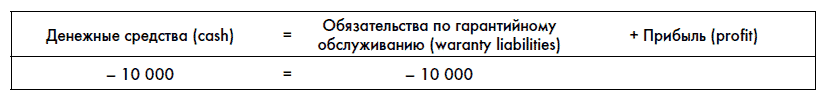

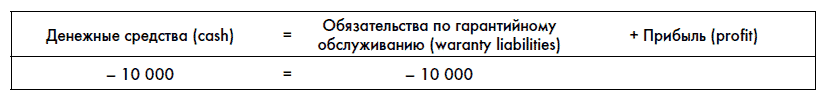

Далее все реальные издержки по гарантийному обслуживанию компания отражает через уменьшение своих обязательств по гарантийному обслуживанию. Например, компания понесла издержки по гарантии в размере 10 000 руб.:

Далее все реальные издержки по гарантийному обслуживанию компания отражает через уменьшение своих обязательств по гарантийному обслуживанию. Например, компания понесла издержки по гарантии в размере 10 000 руб.:

Обратите внимание, что эта операция не влияет на прибыль текущего периода. Такой подход позволяет более точно применять принцип соответствия. В данном случае прибыль компании от продажи автомобиля не будет завышена, так как мы сразу в момент регистрации продажи уменьшим ее на сумму ожидаемых гарантийных обязательств. Гарантийные расходы, хотя фактически и возникают через какое-то время после продажи, на самом деле являются следствием этой продажи. Поэтому и расходы по ним должны влиять на прибыль не будущих, а текущего периода, т. е. периода, когда компания продала автомобиль.

Обратите внимание, что эта операция не влияет на прибыль текущего периода. Такой подход позволяет более точно применять принцип соответствия. В данном случае прибыль компании от продажи автомобиля не будет завышена, так как мы сразу в момент регистрации продажи уменьшим ее на сумму ожидаемых гарантийных обязательств. Гарантийные расходы, хотя фактически и возникают через какое-то время после продажи, на самом деле являются следствием этой продажи. Поэтому и расходы по ним должны влиять на прибыль не будущих, а текущего периода, т. е. периода, когда компания продала автомобиль.

Глава 4

Дебиторская задолженность

Очевидно, что компании не всегда сразу получают деньги за свои товары или услуги. Даже в розничной торговле, когда покупатель расплачивается кредитной карточкой, магазин получает деньги лишь через какое-то время. Иными словами, до момента получения оплаты за уже проданные товары или уже предоставленные услуги (не путать с предоплатой) у клиентов-должников перед компанией образуется дебиторская задолженность (accounts receivable, или A/R). Об учете дебиторской задолженности в финансовой отчетности мы и поговорим в этой главе.

Сколько нам должны?

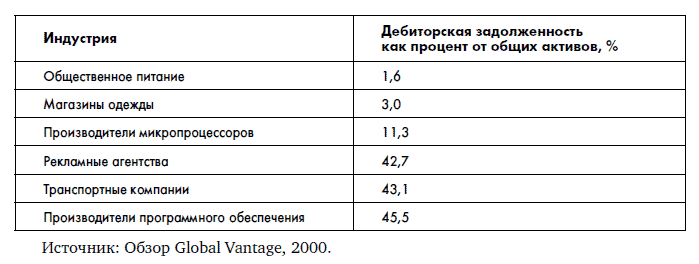

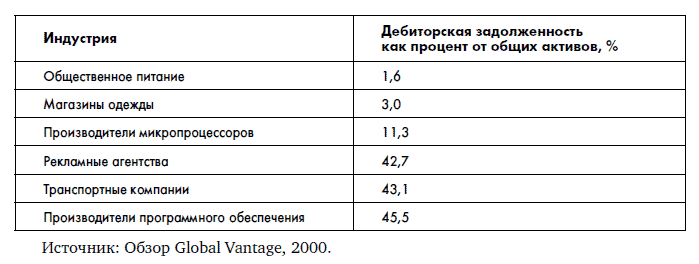

В разных видах бизнеса важность дебиторской задолженности для компаний разная. В некоторых индустриях это очень значительные цифры:

Очевидно, что как бы компании ни хотелось, некоторая часть дебиторской задолженности окажется проблемной. Кое-кто из клиентов не заплатит всю или часть суммы, которую они должны. Безусловно, компании стараются снизить процент неуплаты, но иногда риск – это часть бизнеса, способ увеличения продаж. В качестве яркого примера можно привести потребительские кредиты – выдавая такие кредиты, банки совершенно ясно понимают, что часть кредитов не будет возвращена, но это часть их бизнеса (для банков выданные ими кредиты являются задолженностью их клиентов, т. е. по сути дебиторской задолженностью).

Очевидно, что как бы компании ни хотелось, некоторая часть дебиторской задолженности окажется проблемной. Кое-кто из клиентов не заплатит всю или часть суммы, которую они должны. Безусловно, компании стараются снизить процент неуплаты, но иногда риск – это часть бизнеса, способ увеличения продаж. В качестве яркого примера можно привести потребительские кредиты – выдавая такие кредиты, банки совершенно ясно понимают, что часть кредитов не будет возвращена, но это часть их бизнеса (для банков выданные ими кредиты являются задолженностью их клиентов, т. е. по сути дебиторской задолженностью).