Страница:

Как уже отмечалось выше, внешний анализ финансового состояния опирается в основном на официальную бухгалтерскую (финансовую) отчетность. А поскольку теперь она стала единой для всех отраслей и форм собственности (кроме бюджетных организаций, коммерческих банков и страховых компаний), то и методика анализа может теперь строится на единых для всех, универсальных принципах.

В настоящее время, в соответствии с Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденным приказом Минфина РФ от 06.07.99 № 43н и Приказом Минфина РФ от 22 июля 2003 г. № 67н "О формах бухгалтерской отчетности организаций, начиная с отчетности 2004 г. формы бухгалтерской отчетности организаций в очередной раз претерпели некоторые изменения. Так в настоящее время в состав годовой бухгалтерской отчетности, включаются формы:

– бухгалтерский баланс – форма № 1 (см. приложение 1);

– отчет о прибылях и убытках – форма № 2 (см. приложение 2);

– отчет об изменениях капитала – форма № 3 (см. приложение 3);

– отчет о движении денежных средств – форма № 4 (см приложение 4);

– приложение к бухгалтерскому балансу – форма № 5 (см. приложение 5);

– отчет о целевом использовании полученных средств – форма № 6 (для бюджетных организаций);

– пояснительная записка;

– итоговая часть аудиторского заключения (для предприятий, подлежащих обязательным аудиторским проверкам – параграф 9 ПБУ 4/99).

Разумеется, при проведении углубленного внутреннего анализа кроме отчетности надо использовать и другие источники информации, такие как бизнес-план и, в том числе, финансовый план, данные бухгалтерского учета, переписку с банками, финансовыми органами, партнерами, договоры, учредительные документы, материалы налоговых и аудиторских проверок, судебные и арбитражные решения, материалы маркетинговых исследований и т. п.

Бухгалтерская отчетность организации представляет собой систему взаимосвязанных показателей, отражающих имущественное и финансовое положение предприятия на отчетную дату и финансовые результаты его деятельности за отчетный период.

Основное требование, предъявляемое к бухгалтерской отчетности заключается в том, что она должна давать достоверное и полное представление об имущественном и финансовом положении организации, о его изменениях и финансовых результатах его деятельности.

В зависимости от объемов и характера деятельности организации в соответствии с Приказом Минфина РФ № 67н от 22 июля 2003 г. «О формах бухгалтерской отчетности организаций» возможно формирование 3-х вариантов бухгалтерской отчетности предприятия:

– упрощенный вариант для малых предприятий и некоммерческих (кроме бюджетных) организаций. Такие организации могут не включать в состав отчетности форма № 3 «Отчет об изменениях капитала», форма №4 «Отчет о движении денежных средств», форма № 5 «Приложение к бухгалтерскому балансу». Некоммерческим организациям рекомендуется включать в состав годовой бухгалтерской отчетности форма №6 «Отчет о целевом использовании полученных средств»;

– стандартный вариант для крупных и средних коммерческих организаций;

– множественный вариант для крупных коммерческих организаций, в том числе, имеющих несколько видов деятельности. В этом случае, объем и вариантность предоставляемой бухгалтерской отчетности значительно возрастают. В частности это относится к раскрытию информации, содержащейся в форме № 2 «Отчет о прибылях и убытках» и в форме № 5. В соответствии с ПБУ 12/2000 «Информация по сегментам», утвержденным приказом Минфина РФ № 11н от 27.01.2000 г., в крупных компаниях необходимо так же раскрывать информацию по операционным и географическим сегментам.

Особая роль в раскрытии информации принадлежит пояснительной записке. В ней приводиться дополнительная информация: об изменениях учетной политики, основных средствах, материально-производственных запасах, доходах и расходах организации, событиях после отчетной даты, условных фактах хозяйственной деятельности и т. д. Указанную информацию рекомендуется включать в пояснительную записку в виде отдельных разделов. Целесообразно включение в пояснительную записку данных о динамике финансово-экономических показателей работы предприятия за ряд лет, описаний будущих капитальных вложений, инновационных и экономических мероприятий и другой информации, интересующей возможных пользователей бухгалтерской отчетности.

В установленных законодательством случаях[5] в состав бухгалтерской отчетности включается итоговая часть аудиторского заключения. В частности в настоящее время обязательному аудиту подлежат:

– кредитные и страховые организации;

– товарные и фондовые биржи;

– инвестиционные фонды, холдинговые компании, внебюджетные и благотворительные фонды;

– открытые акционерные общества (норма закреплена также в приказе Минфина РФ № 101 от 28.11.96 г. и законе «Об акционерных обществах» № 208-ФЗ от 26.12.1995 г. в редакции 27 февраля 2003 года;

– российские предприятия с долей участия иностранного капитала;

– прочие экономические субъекты при наличии хотя бы одного из условий:

а) объем выручки от реализации продукции за год более 500 тысяч размеров установленного законом минимального месячного размера оплаты труда;

б) сумма активов на конец отчетного года более 200 тысяч размеров установленного законом минимального месячного размера оплаты труда.

Следует отметить, что в процессе реформирования бухгалтерского учета с целью приближения к международным стандартам, состав и содержание бухгалтерской отчетности подвержены постоянным изменениям.

Вопросы для контроля

Глава 2. Анализ финансового состояния предприятия

2.1. Анализ структуры баланса

2.2.Анализ ликвидности бухгалтерского баланса и платежеспособности предприятия

В настоящее время, в соответствии с Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденным приказом Минфина РФ от 06.07.99 № 43н и Приказом Минфина РФ от 22 июля 2003 г. № 67н "О формах бухгалтерской отчетности организаций, начиная с отчетности 2004 г. формы бухгалтерской отчетности организаций в очередной раз претерпели некоторые изменения. Так в настоящее время в состав годовой бухгалтерской отчетности, включаются формы:

– бухгалтерский баланс – форма № 1 (см. приложение 1);

– отчет о прибылях и убытках – форма № 2 (см. приложение 2);

– отчет об изменениях капитала – форма № 3 (см. приложение 3);

– отчет о движении денежных средств – форма № 4 (см приложение 4);

– приложение к бухгалтерскому балансу – форма № 5 (см. приложение 5);

– отчет о целевом использовании полученных средств – форма № 6 (для бюджетных организаций);

– пояснительная записка;

– итоговая часть аудиторского заключения (для предприятий, подлежащих обязательным аудиторским проверкам – параграф 9 ПБУ 4/99).

Разумеется, при проведении углубленного внутреннего анализа кроме отчетности надо использовать и другие источники информации, такие как бизнес-план и, в том числе, финансовый план, данные бухгалтерского учета, переписку с банками, финансовыми органами, партнерами, договоры, учредительные документы, материалы налоговых и аудиторских проверок, судебные и арбитражные решения, материалы маркетинговых исследований и т. п.

Бухгалтерская отчетность организации представляет собой систему взаимосвязанных показателей, отражающих имущественное и финансовое положение предприятия на отчетную дату и финансовые результаты его деятельности за отчетный период.

Основное требование, предъявляемое к бухгалтерской отчетности заключается в том, что она должна давать достоверное и полное представление об имущественном и финансовом положении организации, о его изменениях и финансовых результатах его деятельности.

В зависимости от объемов и характера деятельности организации в соответствии с Приказом Минфина РФ № 67н от 22 июля 2003 г. «О формах бухгалтерской отчетности организаций» возможно формирование 3-х вариантов бухгалтерской отчетности предприятия:

– упрощенный вариант для малых предприятий и некоммерческих (кроме бюджетных) организаций. Такие организации могут не включать в состав отчетности форма № 3 «Отчет об изменениях капитала», форма №4 «Отчет о движении денежных средств», форма № 5 «Приложение к бухгалтерскому балансу». Некоммерческим организациям рекомендуется включать в состав годовой бухгалтерской отчетности форма №6 «Отчет о целевом использовании полученных средств»;

– стандартный вариант для крупных и средних коммерческих организаций;

– множественный вариант для крупных коммерческих организаций, в том числе, имеющих несколько видов деятельности. В этом случае, объем и вариантность предоставляемой бухгалтерской отчетности значительно возрастают. В частности это относится к раскрытию информации, содержащейся в форме № 2 «Отчет о прибылях и убытках» и в форме № 5. В соответствии с ПБУ 12/2000 «Информация по сегментам», утвержденным приказом Минфина РФ № 11н от 27.01.2000 г., в крупных компаниях необходимо так же раскрывать информацию по операционным и географическим сегментам.

Особая роль в раскрытии информации принадлежит пояснительной записке. В ней приводиться дополнительная информация: об изменениях учетной политики, основных средствах, материально-производственных запасах, доходах и расходах организации, событиях после отчетной даты, условных фактах хозяйственной деятельности и т. д. Указанную информацию рекомендуется включать в пояснительную записку в виде отдельных разделов. Целесообразно включение в пояснительную записку данных о динамике финансово-экономических показателей работы предприятия за ряд лет, описаний будущих капитальных вложений, инновационных и экономических мероприятий и другой информации, интересующей возможных пользователей бухгалтерской отчетности.

В установленных законодательством случаях[5] в состав бухгалтерской отчетности включается итоговая часть аудиторского заключения. В частности в настоящее время обязательному аудиту подлежат:

– кредитные и страховые организации;

– товарные и фондовые биржи;

– инвестиционные фонды, холдинговые компании, внебюджетные и благотворительные фонды;

– открытые акционерные общества (норма закреплена также в приказе Минфина РФ № 101 от 28.11.96 г. и законе «Об акционерных обществах» № 208-ФЗ от 26.12.1995 г. в редакции 27 февраля 2003 года;

– российские предприятия с долей участия иностранного капитала;

– прочие экономические субъекты при наличии хотя бы одного из условий:

а) объем выручки от реализации продукции за год более 500 тысяч размеров установленного законом минимального месячного размера оплаты труда;

б) сумма активов на конец отчетного года более 200 тысяч размеров установленного законом минимального месячного размера оплаты труда.

Следует отметить, что в процессе реформирования бухгалтерского учета с целью приближения к международным стандартам, состав и содержание бухгалтерской отчетности подвержены постоянным изменениям.

Вопросы для контроля

1. Что является предметом анализа хозяйственной деятельности?

2. Что понимается под методом анализа хозяйственной деятельности?

3. Какие способы и приемы анализа хозяйственной деятельности существуют?

4. Какие задачи стоят перед анализом хозяйственной деятельности?

5. Что представляет собой учетная информация?

6. Что относится к внеучетным источникам информации?

7. Какими нормативными актами регулируется составление и представление финансовой отчетности?

8. Каковы основные требования, предъявляются к финансовой отчетности?

9. Каков состав годовой бухгалтерской отчетности?

10. Каково значение финансовой отчетности для управления предприятием в рыночной экономике?

11. Основные пользователи информации, содержащейся в финансовой отчетности?

2. Что понимается под методом анализа хозяйственной деятельности?

3. Какие способы и приемы анализа хозяйственной деятельности существуют?

4. Какие задачи стоят перед анализом хозяйственной деятельности?

5. Что представляет собой учетная информация?

6. Что относится к внеучетным источникам информации?

7. Какими нормативными актами регулируется составление и представление финансовой отчетности?

8. Каковы основные требования, предъявляются к финансовой отчетности?

9. Каков состав годовой бухгалтерской отчетности?

10. Каково значение финансовой отчетности для управления предприятием в рыночной экономике?

11. Основные пользователи информации, содержащейся в финансовой отчетности?

Глава 2. Анализ финансового состояния предприятия

2.1. Анализ структуры баланса

Термин баланс происходит от латинских слов bis – дважды и lanx – чаша и употребляется, как символ равновесия и равенства. Само слово «баланс» широко используется как области науки, причем не только экономической, так и в повседневной жизни. В бухгалтерском учете слово баланс имеет несколько значений:

– равенство итогов при проведении записей по счетам и группировке средств хозяйствующего субъекта в различных разрезах;

– итог основной отчетной формы;

– наименование основной отчетной формы.

Как форма отчетности бухгалтерский баланс является одним из основных источников информации для анализа финансового состояния предприятия. Анализ бухгалтерского баланса позволяет получить достаточно наглядное и непредвзятое представление об имущественном и финансовом положении предприятия. В балансе отражено состояние средств предприятия в денежной оценке на определенную дату в двух разрезах:

– по составу;

– по источникам формирования.

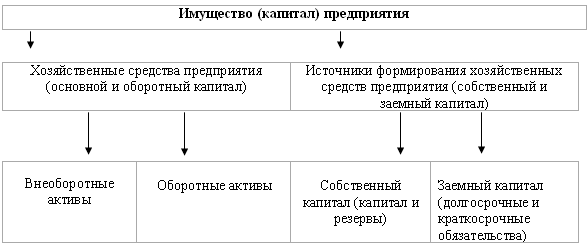

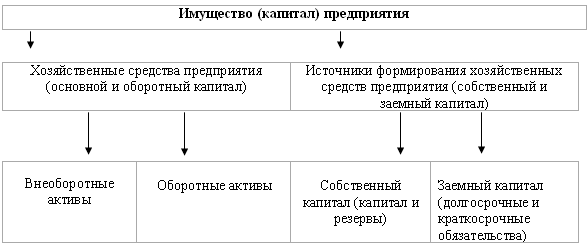

Таким образом, можно получить представление о том, куда вложены средства предприятия (актив баланса) и каковы источники этих вложений (пассив баланса). В общем виде структура имущества (капитала) предприятия и источников их формирования может быть представлена следующим образом (Рис. 1)

Рис. 1 Структура имущества (капитала) предприятия

Таким образом, бухгалтерский баланс – это не просто важнейшая форма отчетности, но и один из основных элементов метода бухгалтерского учета: способ обобщенного отражения и экономической группировки средств предприятия в денежной оценке, по их видам и источникам образования на определенную дату.

Принципы составления баланса выработаны веками, многими поколениями бухгалтеров и в своей основе они универсальны, и сейчас, для всех стран мира. Но за десятилетия господства в нашей стране командной плановой системы экономики, баланс, как и весь учет, был приспособлен к потребностям именно такой экономики, и по своей структуре и принципам оценок ряда активов, стал существенно отличаться от форм балансов, применяемых в мировой практике. В настоящее время осуществляется процесс реформирования отечественного бухгалтерского учета в соответствии с требованиями Международных стандартов финансовой отчетности. В первую очередь, эти требования должны учитываться открытыми акционерными обществами, акции которых, котируются на фондовом рынке и которые составляют консолидированную финансовую отчетность. Однако, для всех юридических лиц сохраняется обязательное представление бухгалтерской отчетности по российским правилам.

Состав бухгалтерской отчетности определяется Федеральным законом от 21.11.96 г. № 129-ФЗ (ред. от 30.06.03 г.) «О бухгалтерском учете», а порядок ее формирования – ПБУ 4/99 «Бухгалтерская отчетность организации» и приказом Минфина России от 22.07.03 г. № 67н «О формах бухгалтерской отчетности организаций».

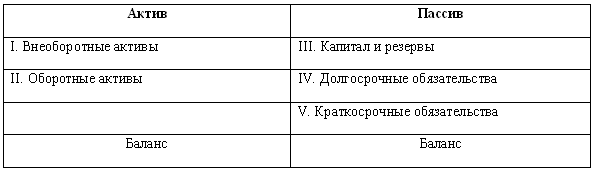

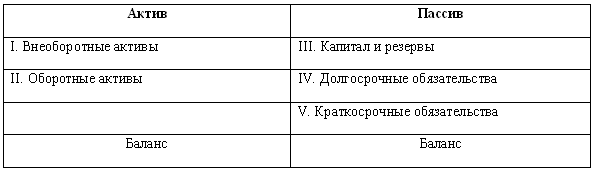

В настоящее время бухгалтерский баланс имеет следующую форму (Рис.2):

Рис.2. Схема бухгалтерского баланса предприятия

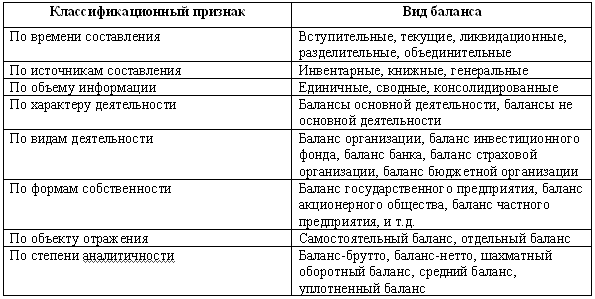

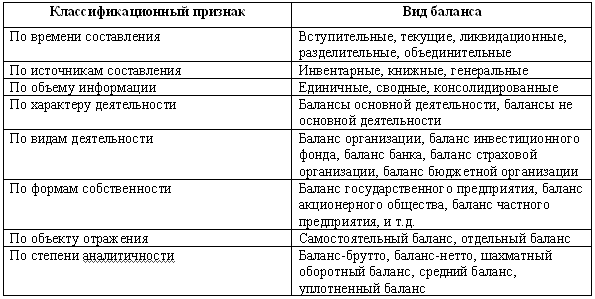

Можно выделить несколько видов бухгалтерских балансов. В качестве примера приведем одну из встречающихся в экономической литературе классификаций:[6]

Таблица 1

«Классификация видов бухгалтерских балансов»

В данном пособии будет рассматриваться текущий баланс предприятия.

Обычно оценку финансового состояния предприятия начинают с общей характеристики средств предприятия и источников их образования, показываемых в бухгалтерском балансе. При этом проводят, так называемый, вертикальный и горизонтальный анализ.

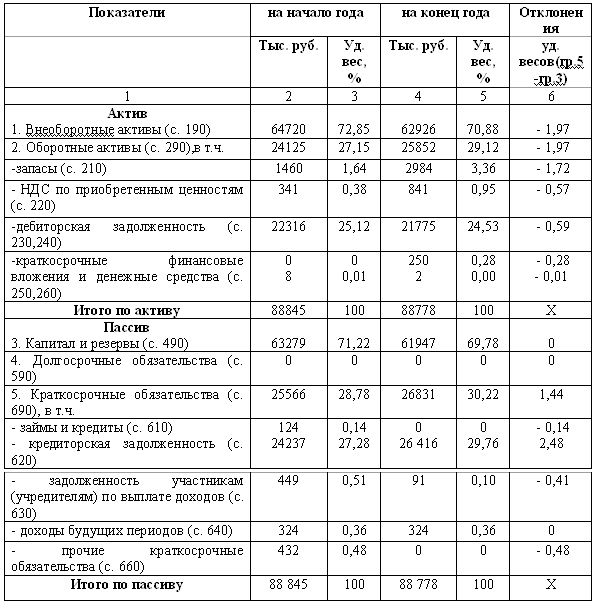

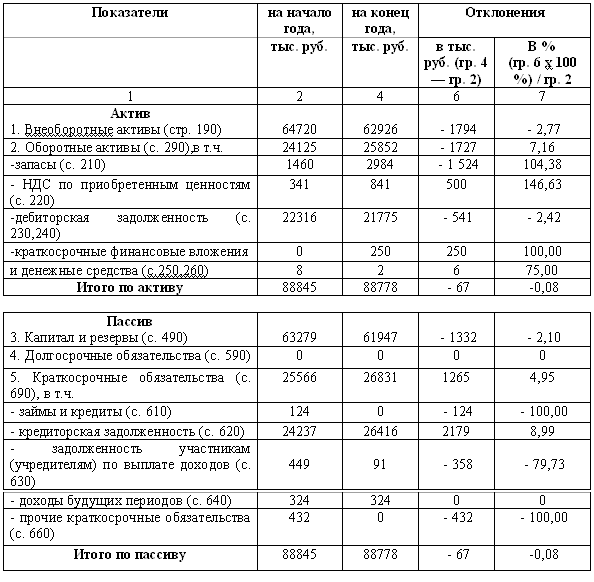

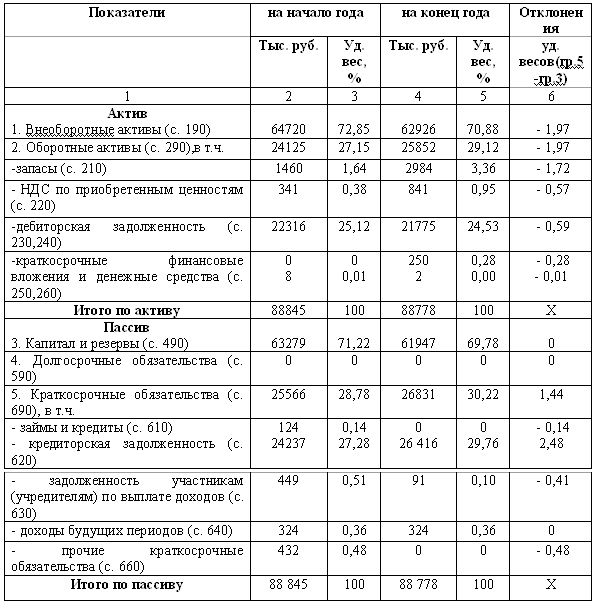

Вертикальный анализ предполагает изучение соотношения разделов и статей баланса, т. е. их структуры. Вертикальный анализ проводиться при помощи аналитической таблицы (см. табл. 2) и предполагает изучение изменений удельных весов статей актива и пассива баланса, с целью прогнозирования изменения их структуры. Проиллюстрируем методику его проведения на примере цифровых данных приложения 1.

Таблица 2

«Вертикальный анализ баланса предприятия (упрощенный вариант)»

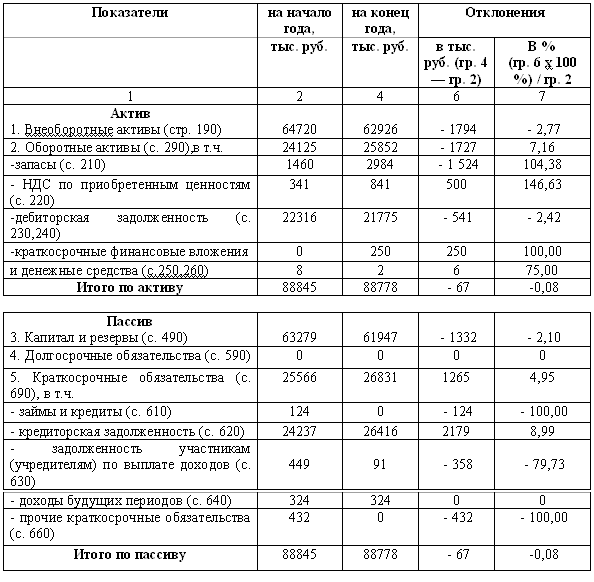

Горизонтальный анализ направлен на сопоставление аналогичных показателей баланса, числящихся на различные даты, т. е. представляет собой изучение изменений этих показателей в динамике. Результаты горизонтального анализа в значительной степени зависят от внешних факторов, в частности от темпов инфляции. Проводить горизонтальный анализ можно последующей схеме (табл. 3) Проиллюстрируем методику его проведения на основе данных приложения 1.

Таблица 3

«Горизонтальный анализ баланса предприятия (упрощенный вариант)»

Горизонтальный и вертикальный анализ взаимодополняют друг друга. Поэтому на практике иногда строят аналитические таблицы, характеризующие, как структуру бухгалтерского баланса, так и динамику отдельных его статей. Как горизонтальный, так и вертикальный анализ широко используются при проведении межхозяйственных сравнений, т. к. позволяют сравнивать отчетность различных по роду деятельности и объемам производства предприятий. В целях более точной характеристики структуры средств предприятия и их источников, горизонтальный и вертикальный анализ дополняют более детальным анализом структуры актива и пассива баланса.

При анализе структуры актива баланса целесообразно выделяют мобильные оборотные активы, отражаемые по разделу II «Оборотные активы» актива баланса и внеоборотные «иммобилизованные средства», показываемые в I разделе «Внеоборотные активы» актива баланса. Оборотные активы наиболее деятельно участвуют в хозяйственных процессах и в конце своего оборота приносят предприятию выручку от реализации и прибыль. Поэтому повышение удельного веса оборотных активов (особенно их самой мобильной части – денежных средств) с финансовой точки зрения, положительно характеризует сдвиги в структуре средств и определяет тенденцию к ускорению их оборачиваемости. Разумеется, такие изменения в составе активов следует оценивать положительно, если размер средств, вложенных в производственный потенциал предприятия (основные фонды, производственные запасы и т. п.) достаточен для обеспечения его нормальной работы. Более того, излишнее накопление высоко ликвидных активов иногда может свидетельствовать о снижении эффективности их использования, о неиспользовании возможностей расширения, своевременной замены производственного оборудования, об отставании в техническом перевооружении производства и т. п.

При анализе структуры актива баланса предприятия, полезно сгруппировать все оборотные активы по степени риска. Те активы, которые могут быть использованы только с определенной целью и в строго определенных условиях, имеют меньшую вероятность реализации, следовательно, и больший риск, чем многоцелевые, универсальные активы. В основном активы предприятия по степени риска можно разделить на 4 основных группы:

1. Активы с минимальной степенью риска: обладают денежные средства и легко реализуемые ценные бумаги.

2. Активы с малой степенью риска: допустимая дебиторская задолженность, нормальные производственные запасы, готовая продукция и товары, пользующиеся спросом.

3. Активы со средней степенью риска: остатки незавершенного производства, расходы будущих периодов.

4. Активы с высокой степенью риска: недопустимая и просроченная дебиторская задолженность, залежалые запасы, неходовые товары, не находящая сбыта продукция и т. д.

Ясно, что чем больше средств вложено в активы с высокой степенью риска, тем ниже финансовая устойчивость предприятия. Чтобы это выяснить, необходим обзор статей баланса, требующих особого внимания для выявления финансового неблагополучия. К такого рода «тревожным» статьям актива относится, например, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

Разумеется для выделения из комплексных балансовых статей сумм, связанных с отвлечением средств из оборота (просрочка платежей, недостачи, порча ценностей и т. п.) необходимо использовать данные аналитического учета, информацию о применяемых санкциях и т. п. При этом следует иметь в виду возможность изъятия в бюджет поступающих от дебиторов платежей по, так называемым, «ничтожным сделкам» вследствие нарушения установленных предельных сроков и порядка расчетов. Персональный учет дебиторов и сроков платежей, позволяет наладить контроль за выполнением контрагентами своих обязательств и принимать меры к недопущению иммобилизации средств в неоправданные виды дебиторской задолженности.

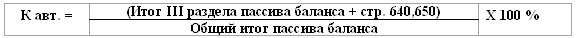

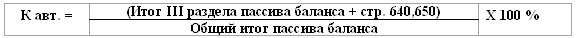

При изучении структуры пассива баланса важно сопоставить источники собственных средств предприятия – капитал и резервы (3 раздел пассива баланса) и обязательства этого предприятия, характеризующие заемные и привлеченные средства (4 и 5 раздел пассива). Изучение этих групп источников позволяет получить весьма полезные аналитические оценки. Так, в практике анализа, широко применяется показатель финансовой независимости (автономии) предприятия, исчисляемый как отношение общей суммы источников собственных средств к валюте баланса:

Примерный уровень финансовой независимости в производственных отраслях характеризуется величиной подобного показателя, превышающей уровень 50—60 %.

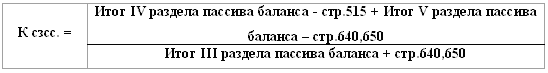

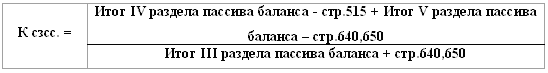

Аналогичную информацию можно получить используя и другой показатель – соотношение заемных и собственных средств:

Коэффициент показывает, сколько заемных средств привлекается предприятием в расчете на каждый рубль собственного капитала. Чем выше уровень этого показателя, тем более зависит это предприятие от внешних источников. Считается, что превышение данным коэффициентом единицы, означает утрату финансовой независимости, а нормальная его величина 30 %-50 % или 0,3-0,5. Следует, однако, иметь в виду, что при высоких скоростях оборота средств финансовая устойчивость может быть обеспечена и при значениях этого показателя более 1. При расчете данного коэффициента следует так же учитывать, что для повышения точности расчетов нужно использовать реальные заемные средстваСзи реальный собственный капиталКс.

Сз = Итог V раздела пассива баланса + Итог IV раздела пассива баланса – стр.515 – стр. 640, 650 пассива баланса.

Кс = Итог III раздела пассива баланса + стр. 640, 650 пассива баланса.

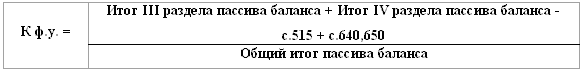

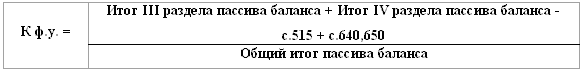

Поскольку по режиму своего использования долгосрочные обязательства (отражаемые в IV разделе пассива баланса, за минусом строки 515 – отложенные налоговые обязательства) приближаются к источникам собственных средств, важной характеристикой финансового состояния может быть коэффициент финансовой устойчивости, исчисляемый по формуле:

В международной практике принято считать, что нормальное значение аналогичного показателя (коэффициента покрытия инвестиций) должно превышать 0,8 или 80 %, минимально же допустимым уровнем считается 0,75 или 75 %.

Ряд важных параметров финансового состояния предприятия может быть получен при сопоставлении отдельных статей пассива и актива баланса. Так, для акционерных обществ, большое значение имеет определение размера полностью сформированного, реально оплаченного капитала. Его величина определяется вычитанием из зафиксированной в уставе АО и отражаемой в III разделе пассива баланса суммы уставного капитала, величины задолженности учредителей, показываемой по статье «Задолженность участников (учредителей) по взносам в уставной капитал». Чем более полно сформирован уставной капитал, тем более надежными являются стартовые условия для начала функционирования АО.

Давая общую оценку состояния средств предприятия и их источников, на основании бухгалтерского баланса, полезно также сопоставить размеры дебиторской задолженности, платежи по которой ожидаются в течение года после отчетной даты (II раздел актива баланса), с кредиторской задолженностью (с. 620, V раздел пассива баланса). Принято считать нормальным такое соотношение, когда дебиторская задолженность примерно в 2 раза превышает сумму кредиторской задолженности. (Разумеется, если дебиторская задолженность является допустимой, т. е. не связана с нарушениями и реальна к погашению должниками предприятия).

С введением с 1 января 1995 года первой части Гражданского кодекса РФ некоторые структурные соотношения балансовых показателей стали регулироваться нормативно. Так для акционерных обществ и обществ с ограниченной ответственностью установлено, что по окончании второго после их образования финансового года, уставной капитал общества не может превышать стоимость чистых активов. Если размер чистых активов окажется меньше уставного капитала, то общество должно объявить и зарегистрировать в установленном порядке уменьшение уставного капитала. Если, после этого, стоимость чистых активов становиться меньше определенного законом об акционерных обществах минимального размера уставного капитала (100 минимальных месячных размеров заработной платы для закрытых обществ и 1000 для открытых), то общество подлежит ликвидации. Таким образом должно выдерживаться соотношение: чистые активы ≥ уставной капитал ≥ минимальный размер уставного капитала.

В общем виде чистые активы акционерного общества представляют собой величину, определяемую путем вычитания из суммы активов акционерного общества, принимаемых к расчету суммы его обязательств.

Оценка имущества, средств в расчетах и других активов и пассивов акционерного общества производится с учетом требований положений по бухгалтерскому учету и других нормативных правовых актов по бухгалтерскому учету. Для оценки стоимости чистых активов акционерного общества составляется расчет по данным бухгалтерской отчетности.

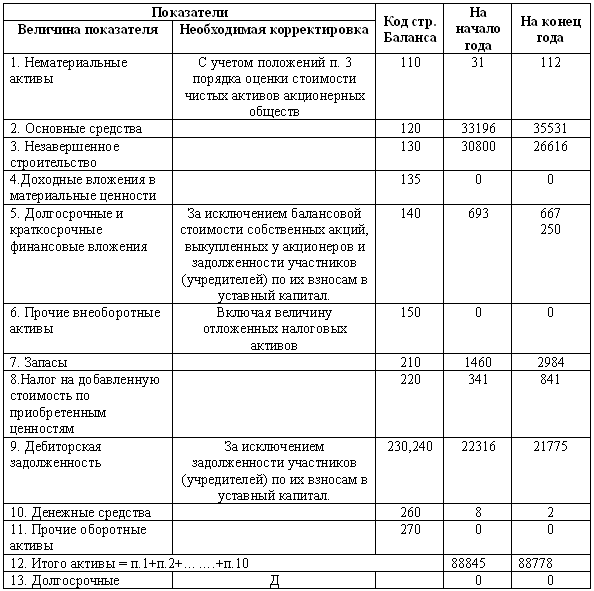

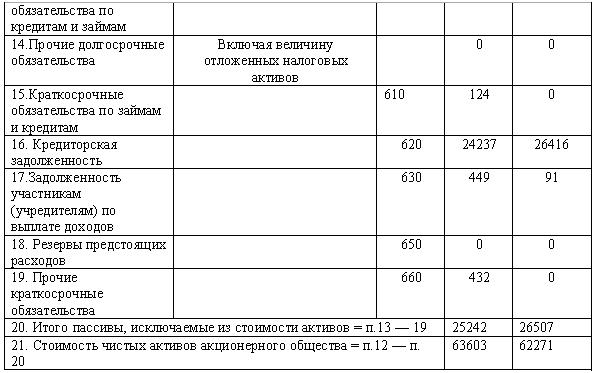

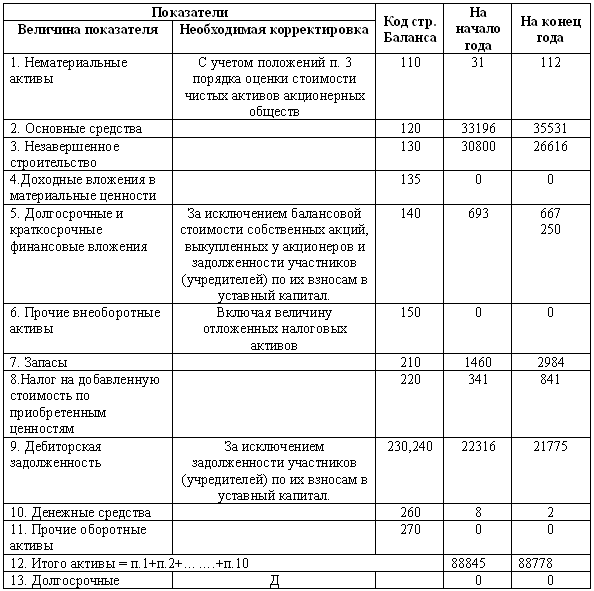

Величина чистых активов акционерного общества определяется по балансу на 31 декабря отчетного года в соответствии с методикой утвержденной приказами Минфина РФ и Федеральной комиссией по рынку ценных бумаг № 10н, 03-6/пз от 29.01.2003 г. «Об утверждении порядка оценки стоимости чистых активов акционерных обществ». В соответствии с вышеназванной методикой определим чистые активы акционерного общества по данным приложения 1: см. табл. 4.

Таблица 4

«Расчет величины чистых активов акционерного общества»

Однако, в аналитических целях можно использовать и несколько иную методику расчета:

Чистые активы = ((Итог актива баланса (с. 300) – собственные акции выкупленные у акционеров (с. 252, II раздел актива баланса) – НДС по приобретенным ценностям (с. 220 II раздел актива баланса) – задолженность участников по взносам в уставной капитал (с. 244, II раздел актива баланса))* – ((целевые финансирования и поступления (с. 450, III раздел пассива баланса) + долгосрочные обязательства (с. 590, IV раздел пассива баланса) + краткосрочные обязательства (с. 690, V раздел пассива баланса) – доходы будущих периодов (с. 640, V раздел пассива баланса)).

*При наличии у акционерного общества на конец года оценочных резервов по сомнительным долгам и под обесценение ценных бумаг, показатели статей в связи с которыми они созданы, принимаются в расчете с соответствующим уменьшением их балансовой стоимости на стоимость данных резервов.

Если анализ выявит превышение суммы уставного капитала над размером определенных, таким образом, чистых активов, в соответствии со ст. 35 Закона «Об акционерных обществах», следует рекомендовать предприятию уменьшить уставной капитал на величину этого превышения.

Не достижение чистыми активами общества установленного минимального размера уставного капитала должно служить сигналом опасности ликвидации подобного предприятия.

– равенство итогов при проведении записей по счетам и группировке средств хозяйствующего субъекта в различных разрезах;

– итог основной отчетной формы;

– наименование основной отчетной формы.

Как форма отчетности бухгалтерский баланс является одним из основных источников информации для анализа финансового состояния предприятия. Анализ бухгалтерского баланса позволяет получить достаточно наглядное и непредвзятое представление об имущественном и финансовом положении предприятия. В балансе отражено состояние средств предприятия в денежной оценке на определенную дату в двух разрезах:

– по составу;

– по источникам формирования.

Таким образом, можно получить представление о том, куда вложены средства предприятия (актив баланса) и каковы источники этих вложений (пассив баланса). В общем виде структура имущества (капитала) предприятия и источников их формирования может быть представлена следующим образом (Рис. 1)

Рис. 1 Структура имущества (капитала) предприятия

Таким образом, бухгалтерский баланс – это не просто важнейшая форма отчетности, но и один из основных элементов метода бухгалтерского учета: способ обобщенного отражения и экономической группировки средств предприятия в денежной оценке, по их видам и источникам образования на определенную дату.

Принципы составления баланса выработаны веками, многими поколениями бухгалтеров и в своей основе они универсальны, и сейчас, для всех стран мира. Но за десятилетия господства в нашей стране командной плановой системы экономики, баланс, как и весь учет, был приспособлен к потребностям именно такой экономики, и по своей структуре и принципам оценок ряда активов, стал существенно отличаться от форм балансов, применяемых в мировой практике. В настоящее время осуществляется процесс реформирования отечественного бухгалтерского учета в соответствии с требованиями Международных стандартов финансовой отчетности. В первую очередь, эти требования должны учитываться открытыми акционерными обществами, акции которых, котируются на фондовом рынке и которые составляют консолидированную финансовую отчетность. Однако, для всех юридических лиц сохраняется обязательное представление бухгалтерской отчетности по российским правилам.

Состав бухгалтерской отчетности определяется Федеральным законом от 21.11.96 г. № 129-ФЗ (ред. от 30.06.03 г.) «О бухгалтерском учете», а порядок ее формирования – ПБУ 4/99 «Бухгалтерская отчетность организации» и приказом Минфина России от 22.07.03 г. № 67н «О формах бухгалтерской отчетности организаций».

В настоящее время бухгалтерский баланс имеет следующую форму (Рис.2):

Рис.2. Схема бухгалтерского баланса предприятия

Можно выделить несколько видов бухгалтерских балансов. В качестве примера приведем одну из встречающихся в экономической литературе классификаций:[6]

Таблица 1

«Классификация видов бухгалтерских балансов»

В данном пособии будет рассматриваться текущий баланс предприятия.

Обычно оценку финансового состояния предприятия начинают с общей характеристики средств предприятия и источников их образования, показываемых в бухгалтерском балансе. При этом проводят, так называемый, вертикальный и горизонтальный анализ.

Вертикальный анализ предполагает изучение соотношения разделов и статей баланса, т. е. их структуры. Вертикальный анализ проводиться при помощи аналитической таблицы (см. табл. 2) и предполагает изучение изменений удельных весов статей актива и пассива баланса, с целью прогнозирования изменения их структуры. Проиллюстрируем методику его проведения на примере цифровых данных приложения 1.

Таблица 2

«Вертикальный анализ баланса предприятия (упрощенный вариант)»

Горизонтальный анализ направлен на сопоставление аналогичных показателей баланса, числящихся на различные даты, т. е. представляет собой изучение изменений этих показателей в динамике. Результаты горизонтального анализа в значительной степени зависят от внешних факторов, в частности от темпов инфляции. Проводить горизонтальный анализ можно последующей схеме (табл. 3) Проиллюстрируем методику его проведения на основе данных приложения 1.

Таблица 3

«Горизонтальный анализ баланса предприятия (упрощенный вариант)»

Горизонтальный и вертикальный анализ взаимодополняют друг друга. Поэтому на практике иногда строят аналитические таблицы, характеризующие, как структуру бухгалтерского баланса, так и динамику отдельных его статей. Как горизонтальный, так и вертикальный анализ широко используются при проведении межхозяйственных сравнений, т. к. позволяют сравнивать отчетность различных по роду деятельности и объемам производства предприятий. В целях более точной характеристики структуры средств предприятия и их источников, горизонтальный и вертикальный анализ дополняют более детальным анализом структуры актива и пассива баланса.

При анализе структуры актива баланса целесообразно выделяют мобильные оборотные активы, отражаемые по разделу II «Оборотные активы» актива баланса и внеоборотные «иммобилизованные средства», показываемые в I разделе «Внеоборотные активы» актива баланса. Оборотные активы наиболее деятельно участвуют в хозяйственных процессах и в конце своего оборота приносят предприятию выручку от реализации и прибыль. Поэтому повышение удельного веса оборотных активов (особенно их самой мобильной части – денежных средств) с финансовой точки зрения, положительно характеризует сдвиги в структуре средств и определяет тенденцию к ускорению их оборачиваемости. Разумеется, такие изменения в составе активов следует оценивать положительно, если размер средств, вложенных в производственный потенциал предприятия (основные фонды, производственные запасы и т. п.) достаточен для обеспечения его нормальной работы. Более того, излишнее накопление высоко ликвидных активов иногда может свидетельствовать о снижении эффективности их использования, о неиспользовании возможностей расширения, своевременной замены производственного оборудования, об отставании в техническом перевооружении производства и т. п.

При анализе структуры актива баланса предприятия, полезно сгруппировать все оборотные активы по степени риска. Те активы, которые могут быть использованы только с определенной целью и в строго определенных условиях, имеют меньшую вероятность реализации, следовательно, и больший риск, чем многоцелевые, универсальные активы. В основном активы предприятия по степени риска можно разделить на 4 основных группы:

1. Активы с минимальной степенью риска: обладают денежные средства и легко реализуемые ценные бумаги.

2. Активы с малой степенью риска: допустимая дебиторская задолженность, нормальные производственные запасы, готовая продукция и товары, пользующиеся спросом.

3. Активы со средней степенью риска: остатки незавершенного производства, расходы будущих периодов.

4. Активы с высокой степенью риска: недопустимая и просроченная дебиторская задолженность, залежалые запасы, неходовые товары, не находящая сбыта продукция и т. д.

Ясно, что чем больше средств вложено в активы с высокой степенью риска, тем ниже финансовая устойчивость предприятия. Чтобы это выяснить, необходим обзор статей баланса, требующих особого внимания для выявления финансового неблагополучия. К такого рода «тревожным» статьям актива относится, например, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

Разумеется для выделения из комплексных балансовых статей сумм, связанных с отвлечением средств из оборота (просрочка платежей, недостачи, порча ценностей и т. п.) необходимо использовать данные аналитического учета, информацию о применяемых санкциях и т. п. При этом следует иметь в виду возможность изъятия в бюджет поступающих от дебиторов платежей по, так называемым, «ничтожным сделкам» вследствие нарушения установленных предельных сроков и порядка расчетов. Персональный учет дебиторов и сроков платежей, позволяет наладить контроль за выполнением контрагентами своих обязательств и принимать меры к недопущению иммобилизации средств в неоправданные виды дебиторской задолженности.

При изучении структуры пассива баланса важно сопоставить источники собственных средств предприятия – капитал и резервы (3 раздел пассива баланса) и обязательства этого предприятия, характеризующие заемные и привлеченные средства (4 и 5 раздел пассива). Изучение этих групп источников позволяет получить весьма полезные аналитические оценки. Так, в практике анализа, широко применяется показатель финансовой независимости (автономии) предприятия, исчисляемый как отношение общей суммы источников собственных средств к валюте баланса:

Примерный уровень финансовой независимости в производственных отраслях характеризуется величиной подобного показателя, превышающей уровень 50—60 %.

Аналогичную информацию можно получить используя и другой показатель – соотношение заемных и собственных средств:

Коэффициент показывает, сколько заемных средств привлекается предприятием в расчете на каждый рубль собственного капитала. Чем выше уровень этого показателя, тем более зависит это предприятие от внешних источников. Считается, что превышение данным коэффициентом единицы, означает утрату финансовой независимости, а нормальная его величина 30 %-50 % или 0,3-0,5. Следует, однако, иметь в виду, что при высоких скоростях оборота средств финансовая устойчивость может быть обеспечена и при значениях этого показателя более 1. При расчете данного коэффициента следует так же учитывать, что для повышения точности расчетов нужно использовать реальные заемные средстваСзи реальный собственный капиталКс.

Сз = Итог V раздела пассива баланса + Итог IV раздела пассива баланса – стр.515 – стр. 640, 650 пассива баланса.

Кс = Итог III раздела пассива баланса + стр. 640, 650 пассива баланса.

Поскольку по режиму своего использования долгосрочные обязательства (отражаемые в IV разделе пассива баланса, за минусом строки 515 – отложенные налоговые обязательства) приближаются к источникам собственных средств, важной характеристикой финансового состояния может быть коэффициент финансовой устойчивости, исчисляемый по формуле:

В международной практике принято считать, что нормальное значение аналогичного показателя (коэффициента покрытия инвестиций) должно превышать 0,8 или 80 %, минимально же допустимым уровнем считается 0,75 или 75 %.

Ряд важных параметров финансового состояния предприятия может быть получен при сопоставлении отдельных статей пассива и актива баланса. Так, для акционерных обществ, большое значение имеет определение размера полностью сформированного, реально оплаченного капитала. Его величина определяется вычитанием из зафиксированной в уставе АО и отражаемой в III разделе пассива баланса суммы уставного капитала, величины задолженности учредителей, показываемой по статье «Задолженность участников (учредителей) по взносам в уставной капитал». Чем более полно сформирован уставной капитал, тем более надежными являются стартовые условия для начала функционирования АО.

Давая общую оценку состояния средств предприятия и их источников, на основании бухгалтерского баланса, полезно также сопоставить размеры дебиторской задолженности, платежи по которой ожидаются в течение года после отчетной даты (II раздел актива баланса), с кредиторской задолженностью (с. 620, V раздел пассива баланса). Принято считать нормальным такое соотношение, когда дебиторская задолженность примерно в 2 раза превышает сумму кредиторской задолженности. (Разумеется, если дебиторская задолженность является допустимой, т. е. не связана с нарушениями и реальна к погашению должниками предприятия).

С введением с 1 января 1995 года первой части Гражданского кодекса РФ некоторые структурные соотношения балансовых показателей стали регулироваться нормативно. Так для акционерных обществ и обществ с ограниченной ответственностью установлено, что по окончании второго после их образования финансового года, уставной капитал общества не может превышать стоимость чистых активов. Если размер чистых активов окажется меньше уставного капитала, то общество должно объявить и зарегистрировать в установленном порядке уменьшение уставного капитала. Если, после этого, стоимость чистых активов становиться меньше определенного законом об акционерных обществах минимального размера уставного капитала (100 минимальных месячных размеров заработной платы для закрытых обществ и 1000 для открытых), то общество подлежит ликвидации. Таким образом должно выдерживаться соотношение: чистые активы ≥ уставной капитал ≥ минимальный размер уставного капитала.

В общем виде чистые активы акционерного общества представляют собой величину, определяемую путем вычитания из суммы активов акционерного общества, принимаемых к расчету суммы его обязательств.

Оценка имущества, средств в расчетах и других активов и пассивов акционерного общества производится с учетом требований положений по бухгалтерскому учету и других нормативных правовых актов по бухгалтерскому учету. Для оценки стоимости чистых активов акционерного общества составляется расчет по данным бухгалтерской отчетности.

Величина чистых активов акционерного общества определяется по балансу на 31 декабря отчетного года в соответствии с методикой утвержденной приказами Минфина РФ и Федеральной комиссией по рынку ценных бумаг № 10н, 03-6/пз от 29.01.2003 г. «Об утверждении порядка оценки стоимости чистых активов акционерных обществ». В соответствии с вышеназванной методикой определим чистые активы акционерного общества по данным приложения 1: см. табл. 4.

Таблица 4

«Расчет величины чистых активов акционерного общества»

Однако, в аналитических целях можно использовать и несколько иную методику расчета:

Чистые активы = ((Итог актива баланса (с. 300) – собственные акции выкупленные у акционеров (с. 252, II раздел актива баланса) – НДС по приобретенным ценностям (с. 220 II раздел актива баланса) – задолженность участников по взносам в уставной капитал (с. 244, II раздел актива баланса))* – ((целевые финансирования и поступления (с. 450, III раздел пассива баланса) + долгосрочные обязательства (с. 590, IV раздел пассива баланса) + краткосрочные обязательства (с. 690, V раздел пассива баланса) – доходы будущих периодов (с. 640, V раздел пассива баланса)).

*При наличии у акционерного общества на конец года оценочных резервов по сомнительным долгам и под обесценение ценных бумаг, показатели статей в связи с которыми они созданы, принимаются в расчете с соответствующим уменьшением их балансовой стоимости на стоимость данных резервов.

Если анализ выявит превышение суммы уставного капитала над размером определенных, таким образом, чистых активов, в соответствии со ст. 35 Закона «Об акционерных обществах», следует рекомендовать предприятию уменьшить уставной капитал на величину этого превышения.

Не достижение чистыми активами общества установленного минимального размера уставного капитала должно служить сигналом опасности ликвидации подобного предприятия.

2.2.Анализ ликвидности бухгалтерского баланса и платежеспособности предприятия

Одной из основных характеристик финансового состояния предприятия является его платежеспособность. Платежеспособность предприятия это способность своевременно и в полном объеме погашать свои обязательства по платежам перед бюджетом, банками, поставщиками и другими юридическими и физическими лицами в рамках осуществления нормальной финансово-хозяйственной деятельности.

С этим понятием тесно связано понятие кредитоспособности, как качественной оценки заемщика, которая дается банком для решения вопроса о возможности и условиях кредитования, и позволяет предвидеть вероятность своевременного возврата ссуд и эффективность их использования. Таким образом, в самом общем виде кредитоспособность – это платежеспособность предприятия с точки зрения банка. Хотя понятие кредитоспособности может трактоваться и шире.

В условиях рыночных отношений и перестройки кредитной системы это приобретает особо важное значение, как для банков, так и для предприятий. Недаром, к примеру, в капиталистических странах сводные таблицы оценок кредитоспособности крупнейших фирм, периодически публикуются в специальных печатных изданиях.

Особое значение оценка платежеспособности и кредитоспособности приобретает сейчас, в связи с многообразием форм собственности, возникших в ходе приватизации государственных и муниципальных предприятий и наличием рынка ценных бумаг, для принятия решения о выборе контрагента, объектов инвестирования и т. д.

Платежеспособность и кредитоспособность предприятия можно охарактеризовать в двух аспектах:

1) традиционный подход, не требующий аналитических расчетов, когда по данным отчетности, по опыту работы оценивается аккуратность предприятия при выполнении своих платежных обязательств по ранее заключенным контрактам и полученным ссудам. При этом оценивают текущую платежеспособность. Для этого по данным балансов за несколько отчетных периодов проверяют, не значатся ли в пассиве просроченные платежи (разумеется для этого нужны расшифровки ряда статей кредиторской задолженности). Если просроченных платежей нет, то текущая платежеспособность предприятия оценивается положительно. И наоборот. Изучают также соотношение пеней полученных и уплаченных (в составе вне реализационных финансовых результатов). Но такой подход обращен в прошлое;

С этим понятием тесно связано понятие кредитоспособности, как качественной оценки заемщика, которая дается банком для решения вопроса о возможности и условиях кредитования, и позволяет предвидеть вероятность своевременного возврата ссуд и эффективность их использования. Таким образом, в самом общем виде кредитоспособность – это платежеспособность предприятия с точки зрения банка. Хотя понятие кредитоспособности может трактоваться и шире.

В условиях рыночных отношений и перестройки кредитной системы это приобретает особо важное значение, как для банков, так и для предприятий. Недаром, к примеру, в капиталистических странах сводные таблицы оценок кредитоспособности крупнейших фирм, периодически публикуются в специальных печатных изданиях.

Особое значение оценка платежеспособности и кредитоспособности приобретает сейчас, в связи с многообразием форм собственности, возникших в ходе приватизации государственных и муниципальных предприятий и наличием рынка ценных бумаг, для принятия решения о выборе контрагента, объектов инвестирования и т. д.

Платежеспособность и кредитоспособность предприятия можно охарактеризовать в двух аспектах:

1) традиционный подход, не требующий аналитических расчетов, когда по данным отчетности, по опыту работы оценивается аккуратность предприятия при выполнении своих платежных обязательств по ранее заключенным контрактам и полученным ссудам. При этом оценивают текущую платежеспособность. Для этого по данным балансов за несколько отчетных периодов проверяют, не значатся ли в пассиве просроченные платежи (разумеется для этого нужны расшифровки ряда статей кредиторской задолженности). Если просроченных платежей нет, то текущая платежеспособность предприятия оценивается положительно. И наоборот. Изучают также соотношение пеней полученных и уплаченных (в составе вне реализационных финансовых результатов). Но такой подход обращен в прошлое;