Страница:

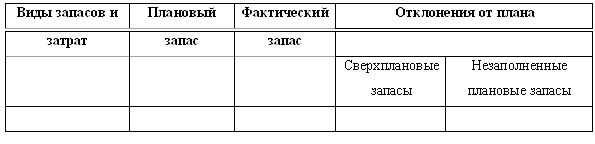

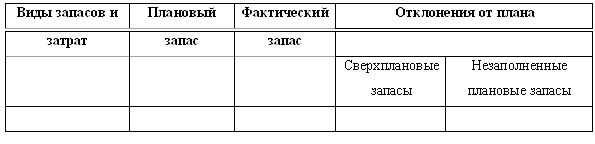

Обычно анализ проводят по состоянию на конкретную дату не только в целом по статьям баланса, но и разрезе номенклатурных номеров каждого вида материальных ценностей (для этого используются данные аналитического бухгалтерского учета). Для выявления абсолютной обеспеченности предприятия производственными запасами может быть использована следующая схема (Рис.3):

Рис.3. Схема анализа обеспеченности предприятия производственными запасами.

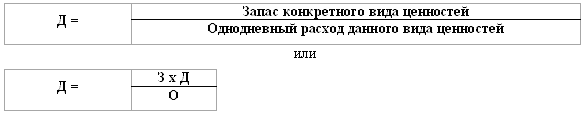

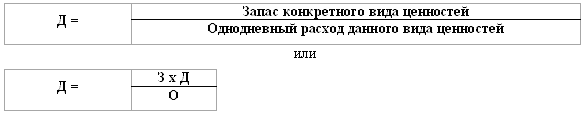

Однако, анализ абсолютных размеров запасов не всегда дает верную картину. Ведь необходимый размер запасов зависит от объема производства, и не позволяет проводить динамические и межхозяйственные сравнения. Поэтому, представляет интерес и анализ обеспечения предприятия производственными запасами в днях их расхода. При его проведении принято исчислять ряд коэффициентов.

где

Д – обеспеченность предприятия запасами в днях их расхода;

З – запасы материальных ценностей в абсолютном выражении на дату составления баланса;

О – оборот материальных ценностей за анализируемый период, тыс. руб.;

Д – число дней в анализируемом периоде (360, 180, 90).

Оборотом здесь выступает расход данного вида товарно-материальных ценностей (ТМЦ).

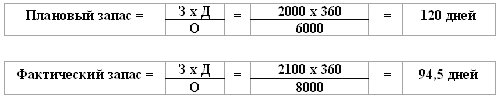

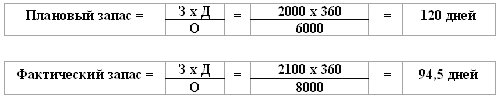

Например:

Годовой расход материалов составляет:

– по плану – 6000 тыс. руб.;

– фактически – 8000 тыс. руб.

Запас материалов:

– по плану – 2000 тыс. руб.;

– фактически – 2100 тыс. руб.

Если судить по абсолютным величинам, то у нас имеет место сверхплановый запас в 100 тыс. руб. Но посмотрим как это выглядит в днях расхода. Расчеты по приведенным выше формулам показывают:

Таким образом, фактический запас оказался на 25,5 дня меньше запланированного (120 – 94,5) и при фактической интенсивности расхода материалов и плановых условиях поставок этих материалов, практически в течение целого месяца (25,5 дней) производство может оказаться невозможным. Поэтому необходимо принять меры для формирования оптимального запаса и сбалансированности плана производства и его материально-технического обеспечения.

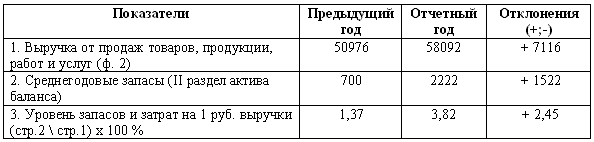

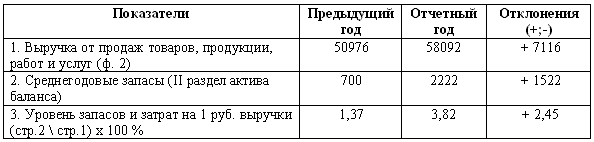

Ранее всем государственным предприятиям устанавливался предельный уровень запасов товарно-материальных ценностей (ТМЦ) в расчете на 1 руб., реализованной продукции, а за сверхплановые запасы была установлена плата в госбюджет (обычно 0,75 % от их стоимости). Теперь этого нет, но при анализе полезно определять уровень запасов ТМЦ по отношению к годовому объему реализации и динамику этого показателя. С позиций анализа финансового состояния, такой показатель можно трактовать как размер оборотных средств, вложенных в запасы и затраты. Необходимый для получения 1 рубля выручки от реализованной продукции. Чем меньше величина этого показателя, тем более эффективно используются оборотные средства. Такой анализ можно сделать прямо по данным бухгалтерского баланса и отчета о прибылях и убытках (см. табл. 7).

Таблица 7

«Уровень запасов по отношению к годовому объему реализации (тыс. руб.)»

Как видно из данной таблицы на каждый рубль продукции потребовалось вложить на 5 копеек больше оборотных средств по сравнению с предыдущим годом. Для определения того насколько данная тенденция положительна для предприятия необходимо проведение дополнительного аналитического исследования, в частности, определение эффективности использования основных и оборотных средств, рентабельности продукции и т. д.

Говоря об обеспеченности оборотными средствами, следует упомянуть о понятии иммобилизации оборотных средств, традиционно применяемом в анализе финансового состояния.

Любое предприятие должно рационально использовать оборотные средства в соответствии с их назначением, обеспечивая непрерывность и целесообразность их оборота в процессе производства. Использование оборотных средств не по целевому назначению называется иммобилизацией оборотных средств, т. е. отвлечением их из нормального предусмотренного финансовым планом предприятия оборота.

Следует различать иммобилизацию оборотных средств в широком смысле слова и в узком смысле слова. Иммобилизация оборотных средств в широком смысле слова возникает в результате замедления оборота средств на отдельных стадиях производства и обращения и характеризуется следующими признаками:

– сверхплановыми запасами;

– остатками по счетам неоплаченным покупателями и заказчиками в срок;

– наличием товаров отгруженных (выполненных работ, оказанных услуг), счета за которые не выставлены своевременно;

– счетами за товары, находящиеся на ответственном хранении у покупателей, ввиду отказа от акцепта и т. п.

Иммобилизация в узком смысле слова представляет собой отвлечение оборотных средств на цели, не связанные с планомерным кругооборотом. В условиях самостоятельности предприятий и отсутствия жесткой регламентации их деятельности перечень каналов такой иммобилизации значительно сокращен. В качестве иммобилизации средств предприятия в узком смысле слова можно рассматривать, например, сверх плановый капитальный ремонт. Информация о подобного рода иммобилизации содержится как правило в статьях II раздела актива баланса. Раньше подобные статьи выделялись в балансе:

– расходы не перекрытые средствами спец фондов и целевого финансирования;

– расчеты с материально ответственными лицами по возмещению материального ущерба;

– недостачи и потери от порчи ценностей не списанные с баланса в установленном порядке;

– превышение задолженности рабочих и служащих по ссудам на индивидуальное жилищное строительство, за товары приобретенные в кредит и т. п.

В настоящее время для более детального анализа и выяснения конкретных причин иммобилизации необходимо привлекать дополнительные данные аналитического бухгалтерского учета.

После определения всех сумм иммобилизации следует определить ту часть собственных оборотных средств, которая используется целесообразно, находясь в нормальном, планомерном хозяйственном обороте.

Собственные оборотные средства находящиеся в планомерном хозяйственном обороте, определяются, как разность между наличием собственных оборотных средств с учетом окончательного распределения прибыли и иммобилизацией оборотных средств в узком смысле слова.

После этого сопоставление полученной величины собственных оборотных средств с величиной запасов позволит более объективно оценить финансовое состояние предприятия.

Поскольку значительную роль в формировании оборотных средств предприятий и вообще в обеспечении их хозяйственной деятельности играют банковские кредиты, в ходе анализа обеспеченности предприятия оборотными средствами отдельно выделяют вопрос об анализе использования источников их формирования.

В практике хозяйственной деятельности наибольшее значение имеют краткосрочные кредиты под производственные запасы, незавершенное производство, готовую продукцию, товары и другие виды запасов и затрат, отражаемых во II разделе актива баланса.

Долгосрочные кредиты выделяются, как правило, на затраты по капитальным вложениям для совершенствования технического уровня производства, его расширения, реконструкции и технического перевооружения, на внедрение новой техники и т. п.

Своевременное и правильное использование кредитов обеспечивает устойчивость финансового состояния предприятия. Поэтому основными принципами анализа привлеченных источников формирования оборотных средств предприятия, должны быть:

– оценка использования права на кредит и обеспеченности банковских ссуд;

– контроль целевого использования кредитов и своевременного их погашения;

– анализ эффективности использования заемных средств.

Поскольку эти вопросы достаточно глубоко рассматриваются в учебных дисциплинах, читаемых кафедрами банковского дела, денежного обращения и кредита, мы ограничимся лишь упоминанием об общем подходе к анализу обеспеченности краткосрочных банковских кредитов, поскольку от этого в наибольшей степени зависит и рациональное использование собственных средств предприятия.

Раньше обеспеченность ссуд и их целевой характер весьма строго контролировались банками (также как срочность, возвратность, платность и даже эффективность использования). Теперь новые коммерческие банки ослабили подобный контроль, довольно часто практикуя тем не менее, «бланковые ссуды» выдаваемые практически под заявление заемщика (бланк) без проверки их реального обеспечения. Зачастую это приводит к тому, что не обеспеченные ссуды не возвращаются в срок. Поэтому в настоящее время банки начали строже подходить к заемщикам, требуя от них балансы, анализируя платежеспособность, выявляя обеспеченность требуемых кредитов. Довольно часто практикуется и такой вид снижения рисков, как страхование кредитов, что в любом случае гарантирует их возвратность.

Но в любом случае и само предприятие должно изучать свою потребность в банковских ссудах, т. е. проверять их обеспеченность. И это понятно, ведь в случае излишка обеспечения, когда размер кредитуемых ценностей и затрат больше полученной ссуды, предприятию приходится отвлекать из нормального оборота собственные оборотные средства, что может вызвать их недостаток. И наоборот, излишне полученная ссуда, когда имеется недостаток обеспечения, приводит к неполному использованию ссуд, к отвлечению средств из оборота, к уплате лишних процентов за кредит. И в том и в другом случае ухудшается финансовое положение предприятия.

В настоящее время применяется не только обширный круг различных кредитных услуг, но и различные способы обеспечения кредитных сделок. Можно выделить по крайней мере четыре группы таких сделок:

– сделки, основанные на личном доверии (персональный или бланковый кредит);

– сделки, обеспеченные письменными обязательствами;

– сделки под поручительство;

– сделки под залог недвижимости, товаров, ценных бумаг, или вещей.

В ходе проверки обеспечения полученного кредита необходимо обратиться к кредитному договору и выяснить соответствует ли реальное обеспечение (наличие документов или материальных ценностей) предусмотренному договором перечню. Если размер обеспечения будет больше полученной ссуды значит имеется излишек обеспечения и в случае необходимости, чтобы не отвлекать из оборота собственные средства целесообразно обратиться к банку за дополнительной ссудой. Если обеспечение кредита меньше задолженности по ссуде, т. е. имеется недостаток обеспечения, то предприятие получило излишний кредит и нерационально его использует. В этом случае, банк несет необоснованный риск и вправе, если это предусмотрено в договоре, взыскать с расчетного счета заемщика сумму, равную недостатку обеспечения, а при недостатке средств на расчетном счете отнести непогашенную сумму недостатка обеспечения на счет просроченных суд. Таким образом, необходимо стремиться к соответствию сумм кредитов и сумм их обеспечения.

2.4. Оценка финансовой независимости и финансовой устойчивости предприятия

2.5. Анализ деловой активности предприятия

Рис.3. Схема анализа обеспеченности предприятия производственными запасами.

Однако, анализ абсолютных размеров запасов не всегда дает верную картину. Ведь необходимый размер запасов зависит от объема производства, и не позволяет проводить динамические и межхозяйственные сравнения. Поэтому, представляет интерес и анализ обеспечения предприятия производственными запасами в днях их расхода. При его проведении принято исчислять ряд коэффициентов.

где

Д – обеспеченность предприятия запасами в днях их расхода;

З – запасы материальных ценностей в абсолютном выражении на дату составления баланса;

О – оборот материальных ценностей за анализируемый период, тыс. руб.;

Д – число дней в анализируемом периоде (360, 180, 90).

Оборотом здесь выступает расход данного вида товарно-материальных ценностей (ТМЦ).

Например:

Годовой расход материалов составляет:

– по плану – 6000 тыс. руб.;

– фактически – 8000 тыс. руб.

Запас материалов:

– по плану – 2000 тыс. руб.;

– фактически – 2100 тыс. руб.

Если судить по абсолютным величинам, то у нас имеет место сверхплановый запас в 100 тыс. руб. Но посмотрим как это выглядит в днях расхода. Расчеты по приведенным выше формулам показывают:

Таким образом, фактический запас оказался на 25,5 дня меньше запланированного (120 – 94,5) и при фактической интенсивности расхода материалов и плановых условиях поставок этих материалов, практически в течение целого месяца (25,5 дней) производство может оказаться невозможным. Поэтому необходимо принять меры для формирования оптимального запаса и сбалансированности плана производства и его материально-технического обеспечения.

Ранее всем государственным предприятиям устанавливался предельный уровень запасов товарно-материальных ценностей (ТМЦ) в расчете на 1 руб., реализованной продукции, а за сверхплановые запасы была установлена плата в госбюджет (обычно 0,75 % от их стоимости). Теперь этого нет, но при анализе полезно определять уровень запасов ТМЦ по отношению к годовому объему реализации и динамику этого показателя. С позиций анализа финансового состояния, такой показатель можно трактовать как размер оборотных средств, вложенных в запасы и затраты. Необходимый для получения 1 рубля выручки от реализованной продукции. Чем меньше величина этого показателя, тем более эффективно используются оборотные средства. Такой анализ можно сделать прямо по данным бухгалтерского баланса и отчета о прибылях и убытках (см. табл. 7).

Таблица 7

«Уровень запасов по отношению к годовому объему реализации (тыс. руб.)»

Как видно из данной таблицы на каждый рубль продукции потребовалось вложить на 5 копеек больше оборотных средств по сравнению с предыдущим годом. Для определения того насколько данная тенденция положительна для предприятия необходимо проведение дополнительного аналитического исследования, в частности, определение эффективности использования основных и оборотных средств, рентабельности продукции и т. д.

Говоря об обеспеченности оборотными средствами, следует упомянуть о понятии иммобилизации оборотных средств, традиционно применяемом в анализе финансового состояния.

Любое предприятие должно рационально использовать оборотные средства в соответствии с их назначением, обеспечивая непрерывность и целесообразность их оборота в процессе производства. Использование оборотных средств не по целевому назначению называется иммобилизацией оборотных средств, т. е. отвлечением их из нормального предусмотренного финансовым планом предприятия оборота.

Следует различать иммобилизацию оборотных средств в широком смысле слова и в узком смысле слова. Иммобилизация оборотных средств в широком смысле слова возникает в результате замедления оборота средств на отдельных стадиях производства и обращения и характеризуется следующими признаками:

– сверхплановыми запасами;

– остатками по счетам неоплаченным покупателями и заказчиками в срок;

– наличием товаров отгруженных (выполненных работ, оказанных услуг), счета за которые не выставлены своевременно;

– счетами за товары, находящиеся на ответственном хранении у покупателей, ввиду отказа от акцепта и т. п.

Иммобилизация в узком смысле слова представляет собой отвлечение оборотных средств на цели, не связанные с планомерным кругооборотом. В условиях самостоятельности предприятий и отсутствия жесткой регламентации их деятельности перечень каналов такой иммобилизации значительно сокращен. В качестве иммобилизации средств предприятия в узком смысле слова можно рассматривать, например, сверх плановый капитальный ремонт. Информация о подобного рода иммобилизации содержится как правило в статьях II раздела актива баланса. Раньше подобные статьи выделялись в балансе:

– расходы не перекрытые средствами спец фондов и целевого финансирования;

– расчеты с материально ответственными лицами по возмещению материального ущерба;

– недостачи и потери от порчи ценностей не списанные с баланса в установленном порядке;

– превышение задолженности рабочих и служащих по ссудам на индивидуальное жилищное строительство, за товары приобретенные в кредит и т. п.

В настоящее время для более детального анализа и выяснения конкретных причин иммобилизации необходимо привлекать дополнительные данные аналитического бухгалтерского учета.

После определения всех сумм иммобилизации следует определить ту часть собственных оборотных средств, которая используется целесообразно, находясь в нормальном, планомерном хозяйственном обороте.

Собственные оборотные средства находящиеся в планомерном хозяйственном обороте, определяются, как разность между наличием собственных оборотных средств с учетом окончательного распределения прибыли и иммобилизацией оборотных средств в узком смысле слова.

После этого сопоставление полученной величины собственных оборотных средств с величиной запасов позволит более объективно оценить финансовое состояние предприятия.

Поскольку значительную роль в формировании оборотных средств предприятий и вообще в обеспечении их хозяйственной деятельности играют банковские кредиты, в ходе анализа обеспеченности предприятия оборотными средствами отдельно выделяют вопрос об анализе использования источников их формирования.

В практике хозяйственной деятельности наибольшее значение имеют краткосрочные кредиты под производственные запасы, незавершенное производство, готовую продукцию, товары и другие виды запасов и затрат, отражаемых во II разделе актива баланса.

Долгосрочные кредиты выделяются, как правило, на затраты по капитальным вложениям для совершенствования технического уровня производства, его расширения, реконструкции и технического перевооружения, на внедрение новой техники и т. п.

Своевременное и правильное использование кредитов обеспечивает устойчивость финансового состояния предприятия. Поэтому основными принципами анализа привлеченных источников формирования оборотных средств предприятия, должны быть:

– оценка использования права на кредит и обеспеченности банковских ссуд;

– контроль целевого использования кредитов и своевременного их погашения;

– анализ эффективности использования заемных средств.

Поскольку эти вопросы достаточно глубоко рассматриваются в учебных дисциплинах, читаемых кафедрами банковского дела, денежного обращения и кредита, мы ограничимся лишь упоминанием об общем подходе к анализу обеспеченности краткосрочных банковских кредитов, поскольку от этого в наибольшей степени зависит и рациональное использование собственных средств предприятия.

Раньше обеспеченность ссуд и их целевой характер весьма строго контролировались банками (также как срочность, возвратность, платность и даже эффективность использования). Теперь новые коммерческие банки ослабили подобный контроль, довольно часто практикуя тем не менее, «бланковые ссуды» выдаваемые практически под заявление заемщика (бланк) без проверки их реального обеспечения. Зачастую это приводит к тому, что не обеспеченные ссуды не возвращаются в срок. Поэтому в настоящее время банки начали строже подходить к заемщикам, требуя от них балансы, анализируя платежеспособность, выявляя обеспеченность требуемых кредитов. Довольно часто практикуется и такой вид снижения рисков, как страхование кредитов, что в любом случае гарантирует их возвратность.

Но в любом случае и само предприятие должно изучать свою потребность в банковских ссудах, т. е. проверять их обеспеченность. И это понятно, ведь в случае излишка обеспечения, когда размер кредитуемых ценностей и затрат больше полученной ссуды, предприятию приходится отвлекать из нормального оборота собственные оборотные средства, что может вызвать их недостаток. И наоборот, излишне полученная ссуда, когда имеется недостаток обеспечения, приводит к неполному использованию ссуд, к отвлечению средств из оборота, к уплате лишних процентов за кредит. И в том и в другом случае ухудшается финансовое положение предприятия.

В настоящее время применяется не только обширный круг различных кредитных услуг, но и различные способы обеспечения кредитных сделок. Можно выделить по крайней мере четыре группы таких сделок:

– сделки, основанные на личном доверии (персональный или бланковый кредит);

– сделки, обеспеченные письменными обязательствами;

– сделки под поручительство;

– сделки под залог недвижимости, товаров, ценных бумаг, или вещей.

В ходе проверки обеспечения полученного кредита необходимо обратиться к кредитному договору и выяснить соответствует ли реальное обеспечение (наличие документов или материальных ценностей) предусмотренному договором перечню. Если размер обеспечения будет больше полученной ссуды значит имеется излишек обеспечения и в случае необходимости, чтобы не отвлекать из оборота собственные средства целесообразно обратиться к банку за дополнительной ссудой. Если обеспечение кредита меньше задолженности по ссуде, т. е. имеется недостаток обеспечения, то предприятие получило излишний кредит и нерационально его использует. В этом случае, банк несет необоснованный риск и вправе, если это предусмотрено в договоре, взыскать с расчетного счета заемщика сумму, равную недостатку обеспечения, а при недостатке средств на расчетном счете отнести непогашенную сумму недостатка обеспечения на счет просроченных суд. Таким образом, необходимо стремиться к соответствию сумм кредитов и сумм их обеспечения.

2.4. Оценка финансовой независимости и финансовой устойчивости предприятия

Одним из важнейших направлений анализа финансовой отчетности предприятия является определение степени его финансовой независимости и финансовой устойчивости.

В наиболее общем виде финансовая независимость предприятия характеризует структуру его капитала и степень зависимости от внешних источников финансирования.

Финансовая устойчивость предприятия характеризует его способность осуществлять хозяйственную деятельность преимущественно за счет собственных средств при сохранении платежеспособности.

Несмотря на кажущуюся простоту определений на практике не существует единого подхода к оценке вышеназванных показателей. Показатели, используемые в различных методиках, могут существенно отличаться как по методам расчета, так и в количественном выражении. Приведенный ниже алгоритм основан на наиболее часто используемых на практике показателях. Финансовая независимость и финансовая устойчивость предприятия может быть определена как в абсолютном, так и в относительном выражении.

На первом этапе оценки финансовой независимости и финансовой устойчивости предприятия в абсолютном выражении исчисляют три различных показателя наличия собственных оборотных средств в зависимости от степени охвата возможных источников формирования.

Первый из подобных показателей («Нс») отражает использование лишь собственных источников без различного рода заемных средств. Он исчисляется как разница между итогами 3-его раздела пассива баланса (строка 490) и первого раздела актива (стр. 190), т. е. просто как разница между собственным капиталом и внеоборотными активами.

Второй показатель («Нд») включает также долгосрочные заемные обязательства (стр. 590 – стр.515), и приравненные к собственным источники формирования запасов: доходы будущих периодов (стр. 640) и резервы предстоящих расходов (стр. 650). Он рассчитывается как сумма предыдущего показателя «Нс» и строк 590,640,650 пассива баланса.

Третий показатель («Ноб») отражает общую величину всех допустимых источников формирования запасов. Он определяется добавлением предыдущему показателю «Нд» величины краткосрочных кредитов и займов (стр. 610).

Все три полученных подобным образом показателя сравниваются с фактическим наличием запасов («3»). В результате могут быть получены три различных варианта отклонений – излишка или недостатка собственных оборотных средств:

+(-) Нс. = Нс. – З;

+(-) Нд. = Нд. – З;

+(-) Ноб. = Ноб. – З.

Такой подход позволяет выделить четыре типа финансовых ситуаций и соответствующую им степень финансовой устойчивости предприятия:

Тип 1: +(-) Нс. ≥ 0;

+(-) Нд. ≥ 0;

+(-) Ноб.≥ 0.

Первый тип финансовой ситуации характеризует абсолютную финансовую устойчивость предприятия. К сожалению, подобная идеальная устойчивость встречается крайне редко.

Тип 2: +(-) Нс. < 0;

+(-) Нд. ≥ 0;

+(-) Ноб. ≥ 0.

Второй тип ситуации характерен для нормального финансового состояния с достаточной степенью устойчивости.

Тип 3: +(-) Нс. < 0;

+(-) Нд. < 0;

+(-) Ноб. ≥ 0.

Третий тип ситуации отражает неустойчивое финансовое состояние предприятия, связанное с недостатком собственных оборотных средств для формирования запасов и затрат. Однако, в данной ситуации все же сохраняется возможность восстановления равновесия в результате пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов и т. д.

Тип 4: +(-) Нс. < 0;

+(-) Нд. < 0;

+(-) Ноб. <0.

Четвертый тип ситуации свидетельствует о крайне неустойчивом, кризисном финансовом состоянии. Это может быть связано с недостаточно эффективной, убыточной работой предприятия, с затовариванием готовой продукцией, не находящей сбыта, с необоснованным и чрезмерным накоплением производственных запасов, с раздуванием остатков незавершенного производства и т. д.

Относительная степень финансовой устойчивости предприятия определяется посредством системы коэффициентов, характеризующих структуру источников средств предприятия, используемых при формировании запасов и степень его зависимости от внешних источников финансирования. К наиболее распространенным из них, и наиболее часто встречающимся в экономической литературе относятся следующие:

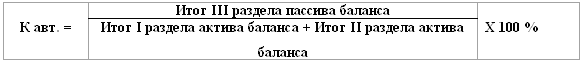

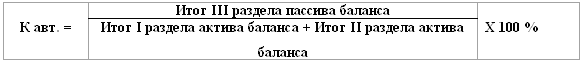

коэффициент финансовой автономии (финансовой независимости) определяется, как отношение собственного капитала к общей сумме активов или пассивов, т. к. валюта баланса по активу и пассиву одинакова.

В данном виде коэффициент финансовой автономии дает наглядное представление о доле собственных источников средств, участвующих в процессе формирования активов предприятия. Соответственно, чем ближе значение данного коэффициента к 1, тем предприятие более независимо от внешних инвесторов. Теоретически достаточным значением данного коэффициента является для промышленных отраслей 50—60 %.

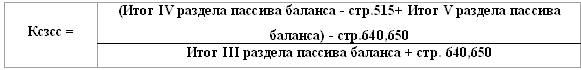

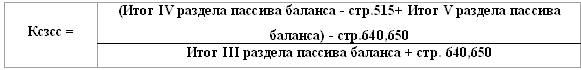

В настоящее время в экономической литературе часто встречается и еще один показатель, характеризующий степень финансовой устойчивости предприятия – финансовый леверидж. Одним из показателей финансового левериджа является коэффициент финансовой зависимости или коэффициент соотношения заемных и собственных средств. Определяется он как отношение долгосрочных и краткосрочных обязательств за вычетом доходов будущих периодов и резервов предстоящих расходов к собственному капиталу.

Данный коэффициент, отражая наличие заемных средств, приходящихся на один рубль собственных средств, характеризует структуру источников средств (или пассивной части капитала предприятия) и риск потери финансовой устойчивости предприятия. При превышении им значения 1,0 можно делать вывод о том, что предприятие теряет свою финансовую независимость. Теоретически достаточным, нормальным его значением принято считать величину не превышающую 0,7.

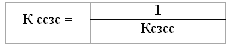

Информацию о структуре средств предприятия дает и обратный приведенному выше показатель: коэффициент соотношения собственных и заемных средств.

Соответственно 1,0 является минимально допустимым значением данного показателя.

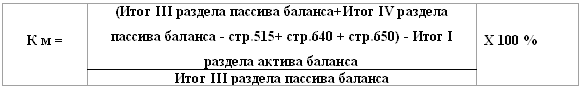

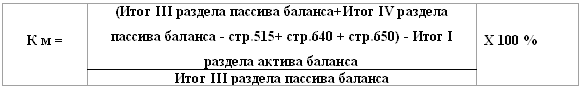

Коэффициент маневренности исчисляется как отношение собственных оборотных средств ко всем источникам собственных и приравненных к ним средств.

Коэффициент маневренности показывает, какая часть собственных средств предприятия находиться в мобильной форме, позволяющей свободно маневрировать этими средствами. Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние предприятия. Однако, каких-либо устоявшихся в практике нормальных значений этого показателя не существует. Иногда в специальной литературе в качестве оптимальной величины коэффициент маневренности рекомендуется в размере от 20 % до 50 %. Соответственно, чем ближе значение коэффициента к верхней границе, тем больше у предприятия возможности финансового маневра.

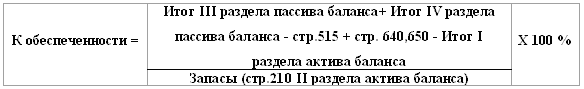

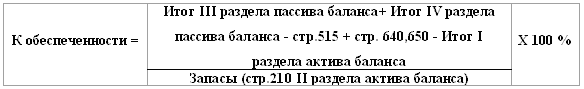

Еще один относительный показатель – коэффициент обеспеченности запасов собственными источниками формирования. Он определяется как отношение собственных оборотных средств к запасам.

Можно исчислить и показатель обеспеченности оборотных активов предприятия собственными источниками формирования. В этом случае, в знаменателе формулы будет итог II раздела актива баланса. Минимально допустимое значение рассчитанного в вышеприведенной формуле коэффициента, на основе анализа статистических данных широкого круга предприятий, установлено в пределах 0,1.

В наиболее общем виде финансовая независимость предприятия характеризует структуру его капитала и степень зависимости от внешних источников финансирования.

Финансовая устойчивость предприятия характеризует его способность осуществлять хозяйственную деятельность преимущественно за счет собственных средств при сохранении платежеспособности.

Несмотря на кажущуюся простоту определений на практике не существует единого подхода к оценке вышеназванных показателей. Показатели, используемые в различных методиках, могут существенно отличаться как по методам расчета, так и в количественном выражении. Приведенный ниже алгоритм основан на наиболее часто используемых на практике показателях. Финансовая независимость и финансовая устойчивость предприятия может быть определена как в абсолютном, так и в относительном выражении.

На первом этапе оценки финансовой независимости и финансовой устойчивости предприятия в абсолютном выражении исчисляют три различных показателя наличия собственных оборотных средств в зависимости от степени охвата возможных источников формирования.

Первый из подобных показателей («Нс») отражает использование лишь собственных источников без различного рода заемных средств. Он исчисляется как разница между итогами 3-его раздела пассива баланса (строка 490) и первого раздела актива (стр. 190), т. е. просто как разница между собственным капиталом и внеоборотными активами.

Второй показатель («Нд») включает также долгосрочные заемные обязательства (стр. 590 – стр.515), и приравненные к собственным источники формирования запасов: доходы будущих периодов (стр. 640) и резервы предстоящих расходов (стр. 650). Он рассчитывается как сумма предыдущего показателя «Нс» и строк 590,640,650 пассива баланса.

Третий показатель («Ноб») отражает общую величину всех допустимых источников формирования запасов. Он определяется добавлением предыдущему показателю «Нд» величины краткосрочных кредитов и займов (стр. 610).

Все три полученных подобным образом показателя сравниваются с фактическим наличием запасов («3»). В результате могут быть получены три различных варианта отклонений – излишка или недостатка собственных оборотных средств:

+(-) Нс. = Нс. – З;

+(-) Нд. = Нд. – З;

+(-) Ноб. = Ноб. – З.

Такой подход позволяет выделить четыре типа финансовых ситуаций и соответствующую им степень финансовой устойчивости предприятия:

Тип 1: +(-) Нс. ≥ 0;

+(-) Нд. ≥ 0;

+(-) Ноб.≥ 0.

Первый тип финансовой ситуации характеризует абсолютную финансовую устойчивость предприятия. К сожалению, подобная идеальная устойчивость встречается крайне редко.

Тип 2: +(-) Нс. < 0;

+(-) Нд. ≥ 0;

+(-) Ноб. ≥ 0.

Второй тип ситуации характерен для нормального финансового состояния с достаточной степенью устойчивости.

Тип 3: +(-) Нс. < 0;

+(-) Нд. < 0;

+(-) Ноб. ≥ 0.

Третий тип ситуации отражает неустойчивое финансовое состояние предприятия, связанное с недостатком собственных оборотных средств для формирования запасов и затрат. Однако, в данной ситуации все же сохраняется возможность восстановления равновесия в результате пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов и т. д.

Тип 4: +(-) Нс. < 0;

+(-) Нд. < 0;

+(-) Ноб. <0.

Четвертый тип ситуации свидетельствует о крайне неустойчивом, кризисном финансовом состоянии. Это может быть связано с недостаточно эффективной, убыточной работой предприятия, с затовариванием готовой продукцией, не находящей сбыта, с необоснованным и чрезмерным накоплением производственных запасов, с раздуванием остатков незавершенного производства и т. д.

Относительная степень финансовой устойчивости предприятия определяется посредством системы коэффициентов, характеризующих структуру источников средств предприятия, используемых при формировании запасов и степень его зависимости от внешних источников финансирования. К наиболее распространенным из них, и наиболее часто встречающимся в экономической литературе относятся следующие:

коэффициент финансовой автономии (финансовой независимости) определяется, как отношение собственного капитала к общей сумме активов или пассивов, т. к. валюта баланса по активу и пассиву одинакова.

В данном виде коэффициент финансовой автономии дает наглядное представление о доле собственных источников средств, участвующих в процессе формирования активов предприятия. Соответственно, чем ближе значение данного коэффициента к 1, тем предприятие более независимо от внешних инвесторов. Теоретически достаточным значением данного коэффициента является для промышленных отраслей 50—60 %.

В настоящее время в экономической литературе часто встречается и еще один показатель, характеризующий степень финансовой устойчивости предприятия – финансовый леверидж. Одним из показателей финансового левериджа является коэффициент финансовой зависимости или коэффициент соотношения заемных и собственных средств. Определяется он как отношение долгосрочных и краткосрочных обязательств за вычетом доходов будущих периодов и резервов предстоящих расходов к собственному капиталу.

Данный коэффициент, отражая наличие заемных средств, приходящихся на один рубль собственных средств, характеризует структуру источников средств (или пассивной части капитала предприятия) и риск потери финансовой устойчивости предприятия. При превышении им значения 1,0 можно делать вывод о том, что предприятие теряет свою финансовую независимость. Теоретически достаточным, нормальным его значением принято считать величину не превышающую 0,7.

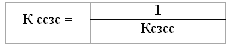

Информацию о структуре средств предприятия дает и обратный приведенному выше показатель: коэффициент соотношения собственных и заемных средств.

Соответственно 1,0 является минимально допустимым значением данного показателя.

Коэффициент маневренности исчисляется как отношение собственных оборотных средств ко всем источникам собственных и приравненных к ним средств.

Коэффициент маневренности показывает, какая часть собственных средств предприятия находиться в мобильной форме, позволяющей свободно маневрировать этими средствами. Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние предприятия. Однако, каких-либо устоявшихся в практике нормальных значений этого показателя не существует. Иногда в специальной литературе в качестве оптимальной величины коэффициент маневренности рекомендуется в размере от 20 % до 50 %. Соответственно, чем ближе значение коэффициента к верхней границе, тем больше у предприятия возможности финансового маневра.

Еще один относительный показатель – коэффициент обеспеченности запасов собственными источниками формирования. Он определяется как отношение собственных оборотных средств к запасам.

Можно исчислить и показатель обеспеченности оборотных активов предприятия собственными источниками формирования. В этом случае, в знаменателе формулы будет итог II раздела актива баланса. Минимально допустимое значение рассчитанного в вышеприведенной формуле коэффициента, на основе анализа статистических данных широкого круга предприятий, установлено в пределах 0,1.

2.5. Анализ деловой активности предприятия

Финансовое положение любого предприятия определяется не только его обеспеченностью необходимыми средствами, но и эффективностью их использования. В связи с внедрением в практику российского экономического анализа широко известных в различных странах мира методик анализа финансовой отчетности, основанных на системе аналитических коэффициентов, в отечественной практике стал использоваться сравнительно новый термин «деловая активность» предприятия. Данный термин представляет собой дословный перевод англоязычного выражения «businessactivity» и имеет весьма широкий спектр толкования. В контексте анализа финансового состояния предприятия данный термин применяется для обозначения эффективности текущей финансово-хозяйственной деятельности предприятия.

С точки зрения анализа финансовой отчетности возможны два подхода к данной оценке: определение деловой активности предприятия в абсолютном и относительном выражении. Первый подход предполагает исчисление показателей динамики объемов реализованной продукции (работ, услуг), прибыли и будет подробно рассмотрен в следующих разделах данного учебного пособия. В основе второго лежит расчет традиционных для российского экономического анализа коэффициентов оборачиваемости.

Надо сказать, что оборачиваемость – это показатель не только финансового состояния, но и всей хозяйственной деятельности предприятия и его деловой активности. Это объясняется тем, что размер оборотных средств, необходимых предприятию, зависит не только от объема производства и масштабов потребления, но и от скорости оборота средств, т. е. от скорости их возмещения в составе выручки от реализации продукции (работ, услуг). Ускорение оборота средств путем сокращения периодов производства и обращения создает возможность увеличить объем производства без дополнительного вложения ресурсов, и даже высвободить оборотные средства для развития производства, решения социальных проблем и т. п.

Наиболее распространенными на практике являются три показателя оборачиваемости:

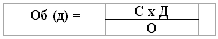

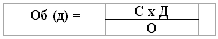

Средняя продолжительность одного оборота в днях Об(д):

где

С – средние остатки оборотных средств, исчисляемые, как средняя хронологическая по месячным или квартальным данным, тыс. руб. (в зависимости от целей анализа: все оборотные средства (итог II раздел актива стр. 290), запасы (стр. 210 II раздела актива баланса) или их отдельные элементы;

О – оборот по реализации (ф. 2 стр. 010 «Выручка от продаж товаров, продукции, работ, услуг за минусом НДС, акцизов и аналогичных обязательных платежей);

Д – число дней в анализируемом периоде (30, 90, 180, 360).

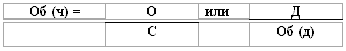

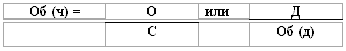

2. Коэффициент оборачиваемости или число оборотов оборотных средств за данный период Об (ч):

Такой показатель характеризует количество полных оборотов, которые совершают оборотные средства за отчетный период, возвращаясь предприятию в виде выручки от продаж. Этот же показатель можно истолковать как отдачу авансированных в производство оборотных средств. Например, если коэффициент оборачиваемости = 2, то значит за данный период каждый рубль, вложенный в оборотные средства, позволяет получить 2 руб. выручки от продаж продукции. Таким образом, чем выше коэффициент оборачиваемости, тем лучше используются оборотные средства.

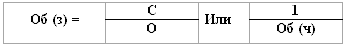

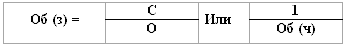

3. Коэффициент закрепления оборотных средств или сумма оборотных средств предприятия, приходящаяся на 1 рубль оборота Об (з):

Если необходимо полученный результат выразить в копейках, то его значение умножают на 100. Этот показатель выражает ресурсоемкость продукции по оборотным средствам за данный отрезок времени. Чем меньше его значение, тем меньше требуется оборотных средств и тем эффективнее их использование.

Но два последних показателя, несмотря на их достоинства, зависят от продолжительности анализируемого периода. Это вызывает трудности при их исчислении за различные отрезки времени. Поэтому при анализе чаще используют первый показатель (длительность оборота в днях), значение которого не зависит от длительности периода, за который проводиться анализ. Он является наглядней.

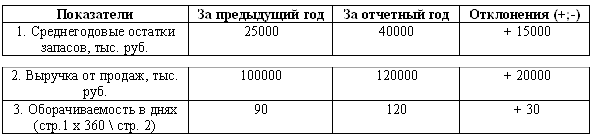

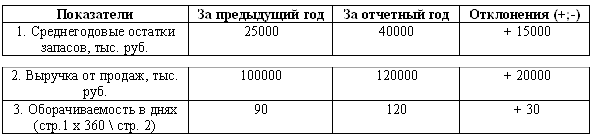

В процессе проведения анализа показатели оборачиваемости сравнивают с данными предшествующих периодов, с показателями аналогичных предприятий, а показатели оборачиваемости запасов полезно так же сопоставлять с плановыми расчетами (ведь запасы планируются самим предприятием). Данные для анализа в основном содержатся в форме № 1 «Бухгалтерский баланс» и форме № 2 «Отчет о прибылях и убытках» (см. приложение 2). Методика такого анализа может быть проиллюстрирована на примере следующей таблицы: (см. таблицу 8)

Таблица 8

«Оборачиваемость запасов и затрат»

В нашем примере оборачиваемость замедлилась на 30 дней. Исходя из формулы расчета, на это могли повлиять два фактора:

– изменение остатков запасов и затрат;

– изменение объема продаж.

С точки зрения анализа финансовой отчетности возможны два подхода к данной оценке: определение деловой активности предприятия в абсолютном и относительном выражении. Первый подход предполагает исчисление показателей динамики объемов реализованной продукции (работ, услуг), прибыли и будет подробно рассмотрен в следующих разделах данного учебного пособия. В основе второго лежит расчет традиционных для российского экономического анализа коэффициентов оборачиваемости.

Надо сказать, что оборачиваемость – это показатель не только финансового состояния, но и всей хозяйственной деятельности предприятия и его деловой активности. Это объясняется тем, что размер оборотных средств, необходимых предприятию, зависит не только от объема производства и масштабов потребления, но и от скорости оборота средств, т. е. от скорости их возмещения в составе выручки от реализации продукции (работ, услуг). Ускорение оборота средств путем сокращения периодов производства и обращения создает возможность увеличить объем производства без дополнительного вложения ресурсов, и даже высвободить оборотные средства для развития производства, решения социальных проблем и т. п.

Наиболее распространенными на практике являются три показателя оборачиваемости:

Средняя продолжительность одного оборота в днях Об(д):

где

С – средние остатки оборотных средств, исчисляемые, как средняя хронологическая по месячным или квартальным данным, тыс. руб. (в зависимости от целей анализа: все оборотные средства (итог II раздел актива стр. 290), запасы (стр. 210 II раздела актива баланса) или их отдельные элементы;

О – оборот по реализации (ф. 2 стр. 010 «Выручка от продаж товаров, продукции, работ, услуг за минусом НДС, акцизов и аналогичных обязательных платежей);

Д – число дней в анализируемом периоде (30, 90, 180, 360).

2. Коэффициент оборачиваемости или число оборотов оборотных средств за данный период Об (ч):

Такой показатель характеризует количество полных оборотов, которые совершают оборотные средства за отчетный период, возвращаясь предприятию в виде выручки от продаж. Этот же показатель можно истолковать как отдачу авансированных в производство оборотных средств. Например, если коэффициент оборачиваемости = 2, то значит за данный период каждый рубль, вложенный в оборотные средства, позволяет получить 2 руб. выручки от продаж продукции. Таким образом, чем выше коэффициент оборачиваемости, тем лучше используются оборотные средства.

3. Коэффициент закрепления оборотных средств или сумма оборотных средств предприятия, приходящаяся на 1 рубль оборота Об (з):

Если необходимо полученный результат выразить в копейках, то его значение умножают на 100. Этот показатель выражает ресурсоемкость продукции по оборотным средствам за данный отрезок времени. Чем меньше его значение, тем меньше требуется оборотных средств и тем эффективнее их использование.

Но два последних показателя, несмотря на их достоинства, зависят от продолжительности анализируемого периода. Это вызывает трудности при их исчислении за различные отрезки времени. Поэтому при анализе чаще используют первый показатель (длительность оборота в днях), значение которого не зависит от длительности периода, за который проводиться анализ. Он является наглядней.

В процессе проведения анализа показатели оборачиваемости сравнивают с данными предшествующих периодов, с показателями аналогичных предприятий, а показатели оборачиваемости запасов полезно так же сопоставлять с плановыми расчетами (ведь запасы планируются самим предприятием). Данные для анализа в основном содержатся в форме № 1 «Бухгалтерский баланс» и форме № 2 «Отчет о прибылях и убытках» (см. приложение 2). Методика такого анализа может быть проиллюстрирована на примере следующей таблицы: (см. таблицу 8)

Таблица 8

«Оборачиваемость запасов и затрат»

В нашем примере оборачиваемость замедлилась на 30 дней. Исходя из формулы расчета, на это могли повлиять два фактора:

– изменение остатков запасов и затрат;

– изменение объема продаж.