Страница:

Анализ доли рынка, завоеванного в предшествующие периоды

Рассмотрение доли рынка, принадлежавшей банку в различные периоды, позволяет оценить степень успешности того или иного направления деятельно сти в реализации тех или иных услуг. Пользуясь этой информацией, менеджеры банка могут отслеживать развивающиеся на рынке тенденции. Кроме того, оценка изменения рыночного положения банка по отношению к конкурентам позволяет судить о жизнеспособности разных вариантов изменения цен, что очень важно для решения другой задачи – анализа изменения клиентской базы.

Анализ фактического оттока клиентов

Зачастую банки бывают озабочены тем, что повышение цен на различные услуги негативно сказывается на количестве клиентских счетов, суммах остатков и объеме операций по ним. Средством, помогающим снять подобные опасения и более точно принимать решения о повышении или снижении цен, является анализ чувствительности клиентов к изменениям потребительских цен. Не обсуждая подробно основные методы оценки такой чувствительности[26], отметим лишь, что для решения такой задачи в банке его менеджерам необходимо создать базу данных, содержащую следующую информацию:

• данные об имевших место в прошлом фактах оттока клиентов (количестве утраченных счетов и объеме упущенного дохода за последние полтора-два года);

• данные о величине ценовых изменений по каждой услуге, предшествовавших оттоку клиентов;

• сведения о реакции конкурентов на ценовые или продуктовые изменения.

В большинстве случаев подобная информация служит дополнительным подтверждением того, что изменения цен на услуги весьма редко отражаются на уровне доходных поступлений. Соотнесение цены и потребительской полезности является осно ванием для поиска возможностей к изменению ценовой политики банка. Оно создает основу для пересмотра всей системы ценообразования на банковские услуги.

• данные об имевших место в прошлом фактах оттока клиентов (количестве утраченных счетов и объеме упущенного дохода за последние полтора-два года);

• данные о величине ценовых изменений по каждой услуге, предшествовавших оттоку клиентов;

• сведения о реакции конкурентов на ценовые или продуктовые изменения.

В большинстве случаев подобная информация служит дополнительным подтверждением того, что изменения цен на услуги весьма редко отражаются на уровне доходных поступлений. Соотнесение цены и потребительской полезности является осно ванием для поиска возможностей к изменению ценовой политики банка. Оно создает основу для пересмотра всей системы ценообразования на банковские услуги.

Анализ возможного оттока клиентов

Используя результаты проведенного ранее анализа данных об уменьшении клиентской базы, руководители проводят количественную оценку возможного оттока клиентов и влияния каждого возможного изменения цен на чистую прибыль. Оценивая ожидаемое сокращение количества клиентов, задолженности и оборотов по кредитным картам, а также последующее уменьшение чистой прибыли в различных ценовых диапазонах (например, при 10-, 20-, 30%-ном увеличении и т. д.), специалисты группы по ценовой политике смогут судить о разумности предлагаемых изменений, внося в них соответствующие коррективы.

2.3.3. Управление портфелем потребительских кредитов

В классическом потребительском кредитовании управление портфелем сводится фактически к двум аспектам:

1) управление оттоком портфеля;

2) выдача новых кредитов существующим клиентам (top-up-кредиты).

Уменьшение портфеля потребительских кредитов можно разделить на два основных типа:

• естественное выбытие портфеля (связанное с погашением ежемесячных платежей по кредиту);

• досрочные погашения кредитов (частичные или полные)[27].

Классические меры, используемые банками для снижения уровня досрочных погашений, – это штраф за частичное или полное досрочное погашение кредита или мораторий на досрочное погашение кредита. Следует отметить, что на уровне клиентских предпочтений штраф воспринимается клиентами очень негативно, особенно если он взимается как процент от суммы погашения. К мораторию клиенты относятся более позитивно.

Гораздо большего внимания в части управления портфелем потребительских кредитов заслуживают выдачи новых кредитов существующим клиентам (top-up-кредиты). Идея такого кредита заключается в том, что клиенту выдается кредит на сумму, превышающую текущую задолженность клиента перед банком, который погашает остаток текущего кредита. Как правило, в рамках таких кредитов сумма ежемесячного платежа не меняется, а увеличивается срок кредита.

Очень важно по таким программам предусмотреть три аспекта:

• Регулярность. В течение всего года должны быть распланированы top-up-кампании, чтобы по окончании одной кампании сразу начиналась другая.

• Операционная окупаемость и прибыль. Очевидно, что можно предлагать top-up-кредиты и на второй месяц после выдачи первого кредита, однако операционные затраты на выдачу будут несопоставимо больше с тем, что банк заработает за один дополнительный месяц.

• Креативность. На первый взгляд может показаться, что если уж выдавать новый кредит, то уж точно на льготных условиях, т. е. по сниженной ставке. На практике все может быть наоборот. Главное – не пугаться тестировать такие предложения.

Если говорить об общей аналитике портфеля потребительских кредитов, то следует проводить аналогичные исследовательские работы, как и в случае с кредитными картами (анализ доли рынка, завоеванного в предшествующие периоды, анализ оттока клиентов – существующих и потенциальных).

1) управление оттоком портфеля;

2) выдача новых кредитов существующим клиентам (top-up-кредиты).

Уменьшение портфеля потребительских кредитов можно разделить на два основных типа:

• естественное выбытие портфеля (связанное с погашением ежемесячных платежей по кредиту);

• досрочные погашения кредитов (частичные или полные)[27].

Классические меры, используемые банками для снижения уровня досрочных погашений, – это штраф за частичное или полное досрочное погашение кредита или мораторий на досрочное погашение кредита. Следует отметить, что на уровне клиентских предпочтений штраф воспринимается клиентами очень негативно, особенно если он взимается как процент от суммы погашения. К мораторию клиенты относятся более позитивно.

Гораздо большего внимания в части управления портфелем потребительских кредитов заслуживают выдачи новых кредитов существующим клиентам (top-up-кредиты). Идея такого кредита заключается в том, что клиенту выдается кредит на сумму, превышающую текущую задолженность клиента перед банком, который погашает остаток текущего кредита. Как правило, в рамках таких кредитов сумма ежемесячного платежа не меняется, а увеличивается срок кредита.

Очень важно по таким программам предусмотреть три аспекта:

• Регулярность. В течение всего года должны быть распланированы top-up-кампании, чтобы по окончании одной кампании сразу начиналась другая.

• Операционная окупаемость и прибыль. Очевидно, что можно предлагать top-up-кредиты и на второй месяц после выдачи первого кредита, однако операционные затраты на выдачу будут несопоставимо больше с тем, что банк заработает за один дополнительный месяц.

• Креативность. На первый взгляд может показаться, что если уж выдавать новый кредит, то уж точно на льготных условиях, т. е. по сниженной ставке. На практике все может быть наоборот. Главное – не пугаться тестировать такие предложения.

Если говорить об общей аналитике портфеля потребительских кредитов, то следует проводить аналогичные исследовательские работы, как и в случае с кредитными картами (анализ доли рынка, завоеванного в предшествующие периоды, анализ оттока клиентов – существующих и потенциальных).

2.3.4. Кобрендинговые кредитные карты

Текущая ситуация на рынке банковских карт в России приводит к тому, что все больше и больше банков пересматривают свои стратегии в сфере банковских, в особенности кредитных карт и ищут партнеров для запуска совместных розничных проектов. Одним из примеров таких проектов может быть кобрендинговая (совместная) банковская карта. В связи с этим становится актуальным вопрос: какие аспекты необходимо учесть, чтобы новый банковский продукт был не только краткосрочным PR-событием на рынке, но и экономически выгодным проектом для его участников?

Создавая кобрендинговый проект, его участники – банк и партнер – могут достигнуть важных целей. Банк создает более интересное предложение для клиента, поскольку это не только банковский, но и розничный продукт, и у банка появляется новый источник привлечения клиентов. Для партнера подобный проект будет интересен по причине повышения лояльности клиентов и повышения продаж товаров и/или услуг через основные каналы (клиенты покупают больше, чтобы заработать баллы, бонусы, мили). Также партнер получает новый канал продаж, поскольку его товары и услуги приобретаются за счет баллов, бонусов или миль, частично или полностью оплаченных банком. Кроме того, оба участника могут извлечь существенную выгоду от дуального брендинга – взаимного усиления брендов, получить дополнительный источник доходов, возможности перекрестных продаж, а также совместные ATL/BTL-бюджеты для продвижения продукта.

Банку и партнеру необходимо определиться, на какой платформе будет существовать кобренд – кредитной или дебетовой. Каждая из платформ имеет свои преимущества и недостатки. Кредитная платформа обеспечивает более высокую прибыльность, но при этом не позволит всем желающим воспользоваться картой из-за несоответствия кредитным требованиям банка, в то время как дебетовая платформа обеспечивает высокую доступность продукта, но делает его окупаемость практически невозможным. В этом случае банк может повышать доходность за счет перекрестных продаж клиенту других продуктов банка. В данной главе будет рассмотрен эффективный кобренд на базе кредитной платформы.

Практика многих банков показывает, что результаты запуска подобных проектов могут быть вполне весомыми. Например, в большинстве случаев происходит сокращение затрат на привлечение новых клиентов на 10–15%. Это возможно благодаря целевым предложениям совместного продукта по базе партнера, совместным ATL/BTL-бюджетам и т. д. До 90% держателей кобрендовых кредитных карт будут новыми клиентами для банка в целом, что является существенным потенциалом для дальнейших перекрестных продаж продуктов банка. Для подобных программ также свойственно повышение процента активированных карт – показатель в среднем на 10% выше, чем по обычному портфелю кредитных карт. Также до 80% держателей карт совершают первую покупку по своей карте на второй месяц с момента выпуска карты. Очевидно, что такие клиенты чаще пользуются своей кредитной картой. Как результат, количество транзакций по кобрендовым картам увеличивается в среднем на 50-60% по сравнению с обычным портфелем кредитных карт. Также наблюдаемый отток клиентов на 20% ниже по сравнению с обычным портфелем. Несмотря на бум кредитования на российском рынке, мы еще не достигли ситуации, когда каждый второй россиянин имеет в своем кошельке две и более кредитные карты. Однако, когда это случится, при наличии нескольких кредитных карт именно кобрендовая карта становится основной картой для клиента.

Однако прежде, чем приступать к разработке и внедрению кобрендингового проекта, и банку, и партнеру нужно определить для себя, готовы ли обе стороны к тому, чтобы создать кобренд? Для этого достаточно ответить на пять вопросов:

1. Какую цель преследует партнер: долгосрочное сотрудничество или проведение краткосрочной PR-кампании?

2. Какую цель преследует банк: создать стратегическое партнерство или «потому что другие так делают»?

3. Понимают ли стороны, как данное партнерство поможет им достичь долгосрочных целей?

4. Готовы ли стороны выделять все необходимые ресурсы для достижения этих долгосрочных целей?

5. Готов ли банк адаптировать свою кредитную программу, чтобы максимально покрыть потребности клиентской базы партнера по кредитному продукту?

Если стороны пришли к пониманию, что они готовы двигаться дальше в этом направлении, необходимо определиться с юридической формой проекта. В мировой практике можно выделить три такие формы: рамочное соглашение, детальное соглашение и совместное предприятие. Рамочное соглашение подходит для тех случаев, когда, например, какой-либо банк планирует выпуск кредитных карт для клиентов и/или сотрудников некой компании, но при этом данная программа не подразумевает никакой масштабной маркетинговой деятельности. В этом случае рамочное соглашение, как правило, регламентирует взаимное использование логотипов и торговых марок, а также некоторые специальные условия программ. Совместное предприятие представляет собой оператора кобрендинговой программы, который отвечает за вопросы операционного и маркетингового характера, обеспечивает аналитику и т. п. Детальное соглашение представляет собой промежуточную форму между рамочным соглашением и совместным предприятием и сочетает в себе баланс свободы действий и ответственности сторон. Нельзя сказать, что какая-то форма лучше или хуже. Каждая из них отвечает целям отдельно взятого проекта.

Разрабатывая кобренд, банку и партнеру необходимо уделить особенное внимание стратегии поддержания доходности продукта на всех этапах его жизненного цикла. Два основных направления работы в данной области – это максимальное продление срока нахождения клиента в портфеле и максимизация прибыли на одного клиента. Продление отношений с клиентом станет возможным, если банк организует управление минимизацией оттока клиентов, будет поддерживать привлекательность продукта для клиентов и будет соответствовать их ожиданиям. Важным инструментом является увеличение и расширение взаимоотношений с клиентом, а также предложение других услуг и продуктов банка клиенту (перекрестные продажи). Для максимизации прибыли банку необходимо стимулировать использование кобрендовой карты и коммуницировать ценность продукта новым клиентам, уделять внимание оптимизации кредитных линий клиентов и увеличению балансов по кредитным картам, а также предупреждать состояния длительной неактивности клиентов. Рассмотрим более детально, каким образом стратегическая идея поддержания доходности продукта применима на каждом этапе жизненного цикла кобренда.

Привлечение новых клиентов. Банку необходимо адаптировать кредитные требования для клиентов, приходящих через прямые продажи, обеспечить удобные способы подачи заявления, а также стимулировать клиентов партнера на подачу заявлений (дополнительные промобаллы, мили, минуты и т. д. в случае, если клиент подает заявление на кредитную карту до определенной даты). В свою очередь партнеру следует предусмотреть возможность телемаркетинга по собственной базе с предложением открыть кобрендовую кредитную карту.

Активация клиентов. В рамках программы должен быть разработан приветственный пакет, включающий информацию об активации кобрендовой кредитной карты и приветственных бонусах. Для клиентов, которые по каким-либо причинам более одного-двух месяцев с даты выпуска карты не активировали ее, должны быть разработаны специальные телемаркетинговые кампании.

Использование карты. Хорошей практикой является разработка программы скидок и сезонных предложений для держателей кредитных карт, а также программ (промоакций) по использованию кобрендовых кредитных карт (лотереи, конкурсы и т. п.). Важным аспектом является своевременное увеличение кредитных линий по кобрендовым кредитным картам, перевод клиентов на более высокий класс обслуживания, а также создание эксклюзивных предложений для лучших клиентов. Важным и интересным преимуществом программы может быть оплата услуг партнера с использованием кобрендовых карт за дополнительные бонусы.

Отток клиентов. При достижении «зрелости» портфеля кобрендовых кредитных карт банку стоит построить модель «pro-active retention»[28], которая позволит выявлять клиентов, которые потенциально могут закрыть кобрендовую карту. На базе данной модели можно разработать предложения, направленные на сглаживание возможного негативного эффекта и повышение лояльности клиента.

В заключение стоит отметить, что при запуске таких масштабных проектов, как правило, связанных с существенными инвестициями, обязательным является построение модели «доходы-расходы» (P&L model). Это поможет и банку, и партнеру оценить период окупаемости инвестиций, и сделать проект действительно экономически выгодным и интересным для банка, партнера и клиентов.

Создавая кобрендинговый проект, его участники – банк и партнер – могут достигнуть важных целей. Банк создает более интересное предложение для клиента, поскольку это не только банковский, но и розничный продукт, и у банка появляется новый источник привлечения клиентов. Для партнера подобный проект будет интересен по причине повышения лояльности клиентов и повышения продаж товаров и/или услуг через основные каналы (клиенты покупают больше, чтобы заработать баллы, бонусы, мили). Также партнер получает новый канал продаж, поскольку его товары и услуги приобретаются за счет баллов, бонусов или миль, частично или полностью оплаченных банком. Кроме того, оба участника могут извлечь существенную выгоду от дуального брендинга – взаимного усиления брендов, получить дополнительный источник доходов, возможности перекрестных продаж, а также совместные ATL/BTL-бюджеты для продвижения продукта.

Банку и партнеру необходимо определиться, на какой платформе будет существовать кобренд – кредитной или дебетовой. Каждая из платформ имеет свои преимущества и недостатки. Кредитная платформа обеспечивает более высокую прибыльность, но при этом не позволит всем желающим воспользоваться картой из-за несоответствия кредитным требованиям банка, в то время как дебетовая платформа обеспечивает высокую доступность продукта, но делает его окупаемость практически невозможным. В этом случае банк может повышать доходность за счет перекрестных продаж клиенту других продуктов банка. В данной главе будет рассмотрен эффективный кобренд на базе кредитной платформы.

Практика многих банков показывает, что результаты запуска подобных проектов могут быть вполне весомыми. Например, в большинстве случаев происходит сокращение затрат на привлечение новых клиентов на 10–15%. Это возможно благодаря целевым предложениям совместного продукта по базе партнера, совместным ATL/BTL-бюджетам и т. д. До 90% держателей кобрендовых кредитных карт будут новыми клиентами для банка в целом, что является существенным потенциалом для дальнейших перекрестных продаж продуктов банка. Для подобных программ также свойственно повышение процента активированных карт – показатель в среднем на 10% выше, чем по обычному портфелю кредитных карт. Также до 80% держателей карт совершают первую покупку по своей карте на второй месяц с момента выпуска карты. Очевидно, что такие клиенты чаще пользуются своей кредитной картой. Как результат, количество транзакций по кобрендовым картам увеличивается в среднем на 50-60% по сравнению с обычным портфелем кредитных карт. Также наблюдаемый отток клиентов на 20% ниже по сравнению с обычным портфелем. Несмотря на бум кредитования на российском рынке, мы еще не достигли ситуации, когда каждый второй россиянин имеет в своем кошельке две и более кредитные карты. Однако, когда это случится, при наличии нескольких кредитных карт именно кобрендовая карта становится основной картой для клиента.

Однако прежде, чем приступать к разработке и внедрению кобрендингового проекта, и банку, и партнеру нужно определить для себя, готовы ли обе стороны к тому, чтобы создать кобренд? Для этого достаточно ответить на пять вопросов:

1. Какую цель преследует партнер: долгосрочное сотрудничество или проведение краткосрочной PR-кампании?

2. Какую цель преследует банк: создать стратегическое партнерство или «потому что другие так делают»?

3. Понимают ли стороны, как данное партнерство поможет им достичь долгосрочных целей?

4. Готовы ли стороны выделять все необходимые ресурсы для достижения этих долгосрочных целей?

5. Готов ли банк адаптировать свою кредитную программу, чтобы максимально покрыть потребности клиентской базы партнера по кредитному продукту?

Если стороны пришли к пониманию, что они готовы двигаться дальше в этом направлении, необходимо определиться с юридической формой проекта. В мировой практике можно выделить три такие формы: рамочное соглашение, детальное соглашение и совместное предприятие. Рамочное соглашение подходит для тех случаев, когда, например, какой-либо банк планирует выпуск кредитных карт для клиентов и/или сотрудников некой компании, но при этом данная программа не подразумевает никакой масштабной маркетинговой деятельности. В этом случае рамочное соглашение, как правило, регламентирует взаимное использование логотипов и торговых марок, а также некоторые специальные условия программ. Совместное предприятие представляет собой оператора кобрендинговой программы, который отвечает за вопросы операционного и маркетингового характера, обеспечивает аналитику и т. п. Детальное соглашение представляет собой промежуточную форму между рамочным соглашением и совместным предприятием и сочетает в себе баланс свободы действий и ответственности сторон. Нельзя сказать, что какая-то форма лучше или хуже. Каждая из них отвечает целям отдельно взятого проекта.

Разрабатывая кобренд, банку и партнеру необходимо уделить особенное внимание стратегии поддержания доходности продукта на всех этапах его жизненного цикла. Два основных направления работы в данной области – это максимальное продление срока нахождения клиента в портфеле и максимизация прибыли на одного клиента. Продление отношений с клиентом станет возможным, если банк организует управление минимизацией оттока клиентов, будет поддерживать привлекательность продукта для клиентов и будет соответствовать их ожиданиям. Важным инструментом является увеличение и расширение взаимоотношений с клиентом, а также предложение других услуг и продуктов банка клиенту (перекрестные продажи). Для максимизации прибыли банку необходимо стимулировать использование кобрендовой карты и коммуницировать ценность продукта новым клиентам, уделять внимание оптимизации кредитных линий клиентов и увеличению балансов по кредитным картам, а также предупреждать состояния длительной неактивности клиентов. Рассмотрим более детально, каким образом стратегическая идея поддержания доходности продукта применима на каждом этапе жизненного цикла кобренда.

Привлечение новых клиентов. Банку необходимо адаптировать кредитные требования для клиентов, приходящих через прямые продажи, обеспечить удобные способы подачи заявления, а также стимулировать клиентов партнера на подачу заявлений (дополнительные промобаллы, мили, минуты и т. д. в случае, если клиент подает заявление на кредитную карту до определенной даты). В свою очередь партнеру следует предусмотреть возможность телемаркетинга по собственной базе с предложением открыть кобрендовую кредитную карту.

Активация клиентов. В рамках программы должен быть разработан приветственный пакет, включающий информацию об активации кобрендовой кредитной карты и приветственных бонусах. Для клиентов, которые по каким-либо причинам более одного-двух месяцев с даты выпуска карты не активировали ее, должны быть разработаны специальные телемаркетинговые кампании.

Использование карты. Хорошей практикой является разработка программы скидок и сезонных предложений для держателей кредитных карт, а также программ (промоакций) по использованию кобрендовых кредитных карт (лотереи, конкурсы и т. п.). Важным аспектом является своевременное увеличение кредитных линий по кобрендовым кредитным картам, перевод клиентов на более высокий класс обслуживания, а также создание эксклюзивных предложений для лучших клиентов. Важным и интересным преимуществом программы может быть оплата услуг партнера с использованием кобрендовых карт за дополнительные бонусы.

Отток клиентов. При достижении «зрелости» портфеля кобрендовых кредитных карт банку стоит построить модель «pro-active retention»[28], которая позволит выявлять клиентов, которые потенциально могут закрыть кобрендовую карту. На базе данной модели можно разработать предложения, направленные на сглаживание возможного негативного эффекта и повышение лояльности клиента.

В заключение стоит отметить, что при запуске таких масштабных проектов, как правило, связанных с существенными инвестициями, обязательным является построение модели «доходы-расходы» (P&L model). Это поможет и банку, и партнеру оценить период окупаемости инвестиций, и сделать проект действительно экономически выгодным и интересным для банка, партнера и клиентов.

2.4. Залоговое кредитование: автокредитование и ипотека

Залоговое кредитование обычно характеризуется более низкими ставками, чем по потребительским кредитам и кредитным картам.

Такое положение вещей является следствием высокой конкуренции на данном рынке. Банки в значительной степени заинтересованы в указанных видах кредитования по следующим основным причинам.

• Более высокая надежность.

Наличие по таким кредитам залогов делает их потенциально менее рискованными, чем беззалоговые кредиты (так ли это, мы поговорим ниже).

• Средняя величина кредита.

Средняя сумма кредита в данных сегментах существенно превышает среднюю сумму кредита в потребительском кредитовании и особенно в кредитных картах. Как следствие, наращивать кредитный портфель с помощью таких кредитов проще, чем с помощью мелких кредитов или кредитных карт.

• Сеть продаж.

Продажа залоговых кредитов возможна (и на текущий момент в основном и строится таким образом) через партнерскую сеть – автодилеры, автопроизводители, риелторы, застройщики. В этом случае:

° сеть офисов банка становится необязательным условием выдачи кредитов. Если при выдаче товарных кредитов или кредитов наличными банк обычно получает высокий уровень дефолтности, то при продаже залоговых кредитов можно прибегать к услугам партнеров при приемлемом уровне дефолтности;

° для организации сети продаж банку требуется гораздо меньше персонала, чем при продаже, например, потребительских кредитов. Два-три менеджера по работе с партнерами способны выстроить работу со всеми автодилерами города с населением свыше 1 млн человек. Если потребуется в ключевых автосалонах «высадить» своих кредитных инспекторов, то их число также будет исчисляться небольшим числом сотрудников. При работе с простыми магазинами штат кредитных инспекторов будет на порядок больше.

Недостаток этого фактора – ограниченное количество партнеров, занимающих основную массу рынка (обычно это несколько десятков игроков). Это приводит к тому, что между банками за право сотрудничества с ними идет жесткая конкурентнаяя борьба.

• Более низкие требования по технологичности продукта.

Так как количество сделок по таким кредитам на порядок ниже, чем по обычным потребительским кредитам, то требования по «технологичности», «конвеерности» таких кредитов ниже. Конвеерность кредита позволяет снизить затраты на его выдачу. При более высокой стоимости кредита процентный доход банка выше, и, как следствие, банк может себе позволить более высокие затраты на выдачу кредита.

Более того, клиенты ради большой суммы кредита и такой долгожданной покупки (автомобиль и особенно квартира) более склонны прощать банку изъяны в качестве и простоте обслуживания.

Кроме того, ситуацию на российском рынке усугубили иностранные банки, вышедшие на российский рынок. Обладая более дешевыми ресурсами, чем местные игроки, они выбрали тактику агрессивного захвата рынка через ценовую конкуренцию. В результате стоимость кредитования в достаточно короткий промежуток времени опустилась до уровня окупаемости для местных игроков. Региональные же банки, имеющие более высокую стоимость привлечения ресурсов по сравнению с федеральными игроками, оказались фактически вне рынка, так как не могли предложить таких же ценовых условий.

Ипотечный рынок, кроме того, по своей природе обладает более низким уровнем ставок. Так как сроки ипотечных кредитов очень велики, то ставка выше 16-17% годовых фактически становится запретительно высокой для рынка. По более высоким ставкам брать кредит становится для клиента экономически нецелесообразно.

Таким образом, ситуация на рынке залогового кредитования такова, что большинство банков имеют минимальную доходность по таким кредитам. Фактически ставки по этим кредитам у основной массы банков находятся около минимальной доходности, принятой в банке для розничного кредитования. При этом любая ошибка при выстраивании бизнеса оборачивается для банка прямыми убытками: банк начинает выдавать кредиты фактически ниже себестоимости либо предлагает продукт по нерыночным условиям и теряет средства, инвестированные в выход на рынок.

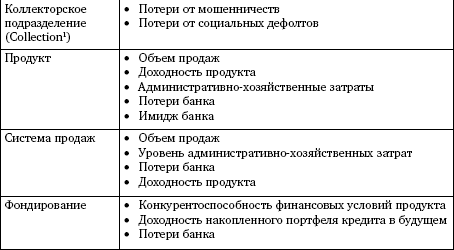

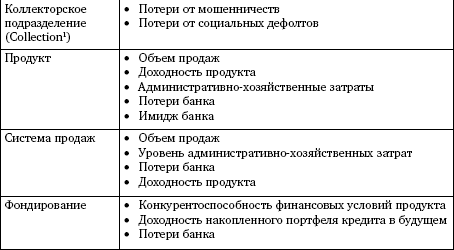

При построении системы бизнеса банк должен учесть следующее:

1 Collection – работа с клиентами в случае нарушения условий договора кредитования (несвоевременное погашение, невозврат).

1 Collection – работа с клиентами в случае нарушения условий договора кредитования (несвоевременное погашение, невозврат).

Современный российский рынок залогового кредитования имеет массу примеров, когда отсутствие должного вниманию к одному или нескольким вышеперечисленным факторам приводило к существенным убыткам банка с последующим кардинальным пересмотром стратегии работы на рынке.

Такое положение вещей является следствием высокой конкуренции на данном рынке. Банки в значительной степени заинтересованы в указанных видах кредитования по следующим основным причинам.

• Более высокая надежность.

Наличие по таким кредитам залогов делает их потенциально менее рискованными, чем беззалоговые кредиты (так ли это, мы поговорим ниже).

• Средняя величина кредита.

Средняя сумма кредита в данных сегментах существенно превышает среднюю сумму кредита в потребительском кредитовании и особенно в кредитных картах. Как следствие, наращивать кредитный портфель с помощью таких кредитов проще, чем с помощью мелких кредитов или кредитных карт.

• Сеть продаж.

Продажа залоговых кредитов возможна (и на текущий момент в основном и строится таким образом) через партнерскую сеть – автодилеры, автопроизводители, риелторы, застройщики. В этом случае:

° сеть офисов банка становится необязательным условием выдачи кредитов. Если при выдаче товарных кредитов или кредитов наличными банк обычно получает высокий уровень дефолтности, то при продаже залоговых кредитов можно прибегать к услугам партнеров при приемлемом уровне дефолтности;

° для организации сети продаж банку требуется гораздо меньше персонала, чем при продаже, например, потребительских кредитов. Два-три менеджера по работе с партнерами способны выстроить работу со всеми автодилерами города с населением свыше 1 млн человек. Если потребуется в ключевых автосалонах «высадить» своих кредитных инспекторов, то их число также будет исчисляться небольшим числом сотрудников. При работе с простыми магазинами штат кредитных инспекторов будет на порядок больше.

Недостаток этого фактора – ограниченное количество партнеров, занимающих основную массу рынка (обычно это несколько десятков игроков). Это приводит к тому, что между банками за право сотрудничества с ними идет жесткая конкурентнаяя борьба.

• Более низкие требования по технологичности продукта.

Так как количество сделок по таким кредитам на порядок ниже, чем по обычным потребительским кредитам, то требования по «технологичности», «конвеерности» таких кредитов ниже. Конвеерность кредита позволяет снизить затраты на его выдачу. При более высокой стоимости кредита процентный доход банка выше, и, как следствие, банк может себе позволить более высокие затраты на выдачу кредита.

Более того, клиенты ради большой суммы кредита и такой долгожданной покупки (автомобиль и особенно квартира) более склонны прощать банку изъяны в качестве и простоте обслуживания.

Кроме того, ситуацию на российском рынке усугубили иностранные банки, вышедшие на российский рынок. Обладая более дешевыми ресурсами, чем местные игроки, они выбрали тактику агрессивного захвата рынка через ценовую конкуренцию. В результате стоимость кредитования в достаточно короткий промежуток времени опустилась до уровня окупаемости для местных игроков. Региональные же банки, имеющие более высокую стоимость привлечения ресурсов по сравнению с федеральными игроками, оказались фактически вне рынка, так как не могли предложить таких же ценовых условий.

Ипотечный рынок, кроме того, по своей природе обладает более низким уровнем ставок. Так как сроки ипотечных кредитов очень велики, то ставка выше 16-17% годовых фактически становится запретительно высокой для рынка. По более высоким ставкам брать кредит становится для клиента экономически нецелесообразно.

Таким образом, ситуация на рынке залогового кредитования такова, что большинство банков имеют минимальную доходность по таким кредитам. Фактически ставки по этим кредитам у основной массы банков находятся около минимальной доходности, принятой в банке для розничного кредитования. При этом любая ошибка при выстраивании бизнеса оборачивается для банка прямыми убытками: банк начинает выдавать кредиты фактически ниже себестоимости либо предлагает продукт по нерыночным условиям и теряет средства, инвестированные в выход на рынок.

При построении системы бизнеса банк должен учесть следующее:

Современный российский рынок залогового кредитования имеет массу примеров, когда отсутствие должного вниманию к одному или нескольким вышеперечисленным факторам приводило к существенным убыткам банка с последующим кардинальным пересмотром стратегии работы на рынке.

2.4.1. Требования к IT-системе

Несмотря на то что количество сделок на рынке залогового кредитования относительно невелико (особенно на рынке ипотеки) и банк технологически может их обслуживать, даже не имея соответствующих специализированных решений, пренебрежение этими системами может привести к фатальным результатам. Это может произойти по следующим причинам:

• отсутствие специализированной отчетности не дает понимания, что же фактически происходит с выданными средствами; банк может терпеть убытки, в то время как менеджмент уверен в обратном;

• высокая конкуренция на рынке накладывает высокие требования к нефинансовым условиям продуктов, в результате самый интересный банку сегмент клиентов может уйти к более технологичным конкурентам;

• большой объем ручных операций может сделать административно-хозяйственные затраты настолько высокими, что банк станет неконкурентным;

• непрозрачность и неконтролируемость системы принятия решений приведет к высокому уровню мошенничеств и, как следствие, к убыткам банка;

• резкий рост числа заявок/выдаваемых кредитов/числа точек продаж на неподготовленной и немасштабируемой системе приведет к неконтролируемому росту рисков и падению конкурентоспособности банка.

Основные требования залоговое кредитование накладывает на системы фронт-офиса и миддл-офиса банка.

• отсутствие специализированной отчетности не дает понимания, что же фактически происходит с выданными средствами; банк может терпеть убытки, в то время как менеджмент уверен в обратном;

• высокая конкуренция на рынке накладывает высокие требования к нефинансовым условиям продуктов, в результате самый интересный банку сегмент клиентов может уйти к более технологичным конкурентам;

• большой объем ручных операций может сделать административно-хозяйственные затраты настолько высокими, что банк станет неконкурентным;

• непрозрачность и неконтролируемость системы принятия решений приведет к высокому уровню мошенничеств и, как следствие, к убыткам банка;

• резкий рост числа заявок/выдаваемых кредитов/числа точек продаж на неподготовленной и немасштабируемой системе приведет к неконтролируемому росту рисков и падению конкурентоспособности банка.

Основные требования залоговое кредитование накладывает на системы фронт-офиса и миддл-офиса банка.

Фронт-офис

В качестве фронт-офисной системы обычно понимается система, автоматизирующая бизнес-процесс ввода заявок, формирование документов на выдачу кредитов, предоставление кредитов, обработку заявлений клиента при обслуживании клиента (получение выписок, осуществление погашений). Таким образом, это среда, где происходит непосредственное общение клиента и банка (как при участии специалиста банка, так и без него).

Для эффективного решения задач, возникающих при выдаче залоговых кредитов, фронт-офисная система должна удовлетворять следующим требованиям:

1. Типы рабочих мест.

Так как существенная доля продаж залоговых кредитов осуществляется через партнеров банка, в системе должны быть реализованы рабочие места: сотрудников банка, обслуживающих клиентов в офисе банка; сотрудников банка, работающих вне офиса банка, и рабочие места агентов и брокеров.

Все три типа рабочих места характеризуются различными требованиями к безопасности и доступом к функциям фронт-офиса. Наличие/отсутствие того или иного рабочего места, а также его функциональные возможности, накладывают серьезные ограничения на технологический процесс.

Например, в случае отсутствия рабочего места сотрудника брокера банк вынужден принимать документы от брокеров в бумажном виде либо в виде сканированных копий с последующим заведением данных по заявке в IT-систему банка сотрудником банка. После получения решения по кредитной заявке сотрудник банка, в свою очередь, должен будет направить это решение партнеру. Это увеличивает время рассмотрения заявки приводит к росту затрат банка на персонал, усложняет учет заявок в разрезе партнеров, приводит к сбоям в доставке заявок и кредитных решений (некачественные сканированные копии, сбои в доставке электронной почты и т. д.). На российском рынке есть примеры решения данной проблемы с помощью стандартизации электронного формата заявки на предоставление кредита, направляемой партнером в банк, с последующей автоматической подгрузкой анкет в IT-систему банка. Однако данное решение не решает таких проблем, как актуализация версий электронных шаблонов заявок, которыми пользуются партнеры, организация онлайн-системы обратной связи между партнером и системой принятия решения банком (например, запрос документов, уточнения и пр.).

2. Гибкость настройки условий продуктов.

Так как доходность залогового кредитования достаточно низка, банками уделяется достаточно серьезное внимание формулированию финансовых условий кредита. Для поднятия доходности банки применяют различного рода комиссии, различные схемы взимания штрафных санкций.

При этом из-за фрагментарности российского законодательства нередкими становятся ситуации, когда комиссия, используемая банком, через определенное время запрещается контролирующими органами. В этом случае банку потребуется в сжатые сроки изменить структуру доходов по продукту, отменив одну комиссию и введя другую либо совершив иные операции.

В том же случае, если IT-система банка не позволяет вводить новые виды комиссии, банк может оказаться в затруднительной ситуации. Другим существенным условием, например, является алгоритм формирования графика платежей. Максимальное число доступных для продакт-менеджмента алгоритмов расширяет возможности банка в формировании продуктового ряда.

К примеру, после того, как рынок автокредитования был насыщен стандартными продуктами, ряд банков предложил клиентам новый продукт – «Buy-Back» – кредит с последующим выкупом. Ключевой особенностью данного предложения было то, что клиент в течение срока кредита погашал не весь основной долг, а 50-70% от него. Остаток основного долга в размере 30-50% клиент должен был погасить в последний платеж – в основном за счет продажи купленного в кредит автомобиля.

Основная масса банков при этом столкнулась с тем, что их IT-системы не поддерживали подобный алгоритм формирования графика. Автоматизация же данного алгоритма в зависимости от сложности доработки системы требовала в различных банках временных затрат – от нескольких месяцев до года.

3. Возможность перекрестных продаж.

Кроме введения различных комиссий, банк имеет возможность поднятия доходности залогового кредитования с помощью перекрестных продаж иных продуктов. Например, клиенту может предлагаться программа страхования жизни или предмета залога, кредитная карта, услуги НПФ и т. п.

Для эффективного решения задач, возникающих при выдаче залоговых кредитов, фронт-офисная система должна удовлетворять следующим требованиям:

1. Типы рабочих мест.

Так как существенная доля продаж залоговых кредитов осуществляется через партнеров банка, в системе должны быть реализованы рабочие места: сотрудников банка, обслуживающих клиентов в офисе банка; сотрудников банка, работающих вне офиса банка, и рабочие места агентов и брокеров.

Все три типа рабочих места характеризуются различными требованиями к безопасности и доступом к функциям фронт-офиса. Наличие/отсутствие того или иного рабочего места, а также его функциональные возможности, накладывают серьезные ограничения на технологический процесс.

Например, в случае отсутствия рабочего места сотрудника брокера банк вынужден принимать документы от брокеров в бумажном виде либо в виде сканированных копий с последующим заведением данных по заявке в IT-систему банка сотрудником банка. После получения решения по кредитной заявке сотрудник банка, в свою очередь, должен будет направить это решение партнеру. Это увеличивает время рассмотрения заявки приводит к росту затрат банка на персонал, усложняет учет заявок в разрезе партнеров, приводит к сбоям в доставке заявок и кредитных решений (некачественные сканированные копии, сбои в доставке электронной почты и т. д.). На российском рынке есть примеры решения данной проблемы с помощью стандартизации электронного формата заявки на предоставление кредита, направляемой партнером в банк, с последующей автоматической подгрузкой анкет в IT-систему банка. Однако данное решение не решает таких проблем, как актуализация версий электронных шаблонов заявок, которыми пользуются партнеры, организация онлайн-системы обратной связи между партнером и системой принятия решения банком (например, запрос документов, уточнения и пр.).

2. Гибкость настройки условий продуктов.

Так как доходность залогового кредитования достаточно низка, банками уделяется достаточно серьезное внимание формулированию финансовых условий кредита. Для поднятия доходности банки применяют различного рода комиссии, различные схемы взимания штрафных санкций.

При этом из-за фрагментарности российского законодательства нередкими становятся ситуации, когда комиссия, используемая банком, через определенное время запрещается контролирующими органами. В этом случае банку потребуется в сжатые сроки изменить структуру доходов по продукту, отменив одну комиссию и введя другую либо совершив иные операции.

В том же случае, если IT-система банка не позволяет вводить новые виды комиссии, банк может оказаться в затруднительной ситуации. Другим существенным условием, например, является алгоритм формирования графика платежей. Максимальное число доступных для продакт-менеджмента алгоритмов расширяет возможности банка в формировании продуктового ряда.

К примеру, после того, как рынок автокредитования был насыщен стандартными продуктами, ряд банков предложил клиентам новый продукт – «Buy-Back» – кредит с последующим выкупом. Ключевой особенностью данного предложения было то, что клиент в течение срока кредита погашал не весь основной долг, а 50-70% от него. Остаток основного долга в размере 30-50% клиент должен был погасить в последний платеж – в основном за счет продажи купленного в кредит автомобиля.

Основная масса банков при этом столкнулась с тем, что их IT-системы не поддерживали подобный алгоритм формирования графика. Автоматизация же данного алгоритма в зависимости от сложности доработки системы требовала в различных банках временных затрат – от нескольких месяцев до года.

3. Возможность перекрестных продаж.

Кроме введения различных комиссий, банк имеет возможность поднятия доходности залогового кредитования с помощью перекрестных продаж иных продуктов. Например, клиенту может предлагаться программа страхования жизни или предмета залога, кредитная карта, услуги НПФ и т. п.