Страница:

Воспользуемся ценовыми данными по фьючерсу на фондовый индекс DAX за период с 1998 по 2011 годы; при покупке после каждого закрытия вниз с последующим выходом из рынка по цене закрытия того же самого дня мы совершим 1591 сделок, 52 процента которых будут выигрышными, но зато общая сумма убытка составит внушительные 60558$! При двух медвежьих закрытиях подряд реализуются 724 сделки, 52,2 процента которых будут закрыты с прибылью, причем общие потери оказываются значительно ниже -1568$.

Если вам хватит терпения каждый раз дожидаться подряд трех закрытий вниз, вы будете вознаграждены 334 сделками, 55 процентов из которых принесут серьезную прибыль: 25295$. Желаете чего-нибудь получше? В некоторые дни недели индекс DAX более других индексов склонен к подъемам, поэтому имеет резон покупать только по вторникам, четвергам и пятницам после трех подряд закрытий вниз. В таком случае, результаты окажутся еще более лучшими: 204 входов в рынок, 58-процентная точность и 44795$ общей прибыли.

Как видите, наши принципы поведения цены оказываются неизменными, причем на рынке, который в пору написания книги не отличался особой активностью.

Понимание структуры рынка

Определение среднесрочных максимумов и минимумов

Структура рынка не подвержена изменениям

Модель торговли на понижение (Short sales)

Временной фактор ценовой цели и скользящий стоп-ордер

Если вам хватит терпения каждый раз дожидаться подряд трех закрытий вниз, вы будете вознаграждены 334 сделками, 55 процентов из которых принесут серьезную прибыль: 25295$. Желаете чего-нибудь получше? В некоторые дни недели индекс DAX более других индексов склонен к подъемам, поэтому имеет резон покупать только по вторникам, четвергам и пятницам после трех подряд закрытий вниз. В таком случае, результаты окажутся еще более лучшими: 204 входов в рынок, 58-процентная точность и 44795$ общей прибыли.

Как видите, наши принципы поведения цены оказываются неизменными, причем на рынке, который в пору написания книги не отличался особой активностью.

Понимание структуры рынка

В то время, как чартисты придумали странные названия почти для каждого движения и колебания цены, они, похоже, пропустили самое главное свойство рынка, а именно, цена (представленная ежедневными барами, у которых вершина бара указывает самую высокую цену сделок в этот день, а основание бара – самую низкую цену сделок) движется строго определенным и почти механическим образом. Это все равно, что учить новый алфавит – как только вы научитесь понимать буквы, вы сможете читать слова, а как только вы узнаете слова, сможете читать текст.

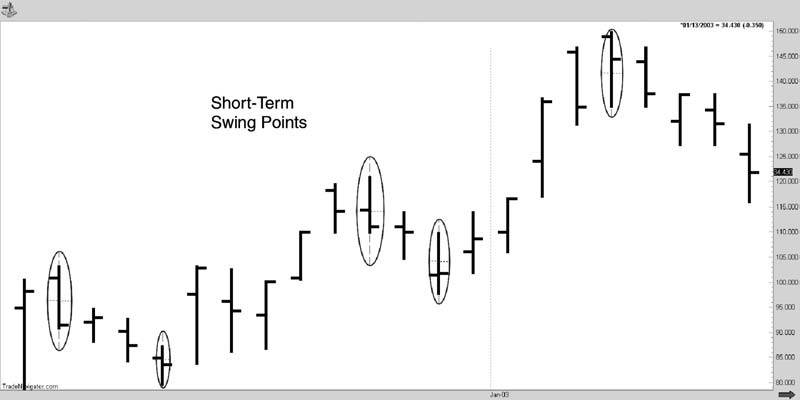

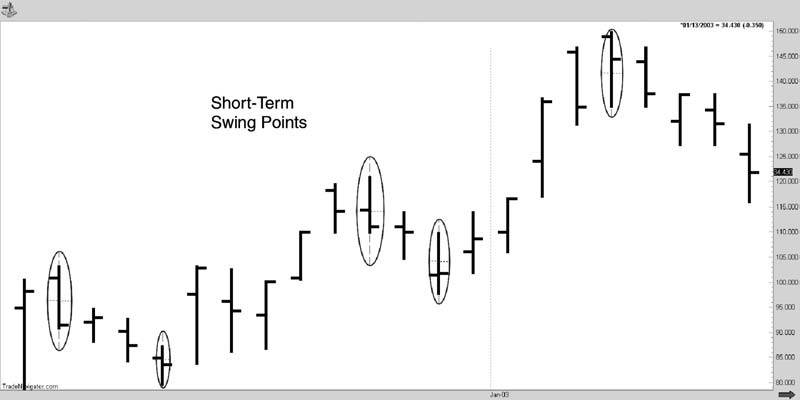

Первая буква, которую необходимо выучить, указывает на то, какая именно рыночная активность приводит к формированию краткосрочных максимумов или минимумов. Поняв этот основной момент, вы разберетесь и со смыслом всей рыночной структуры.

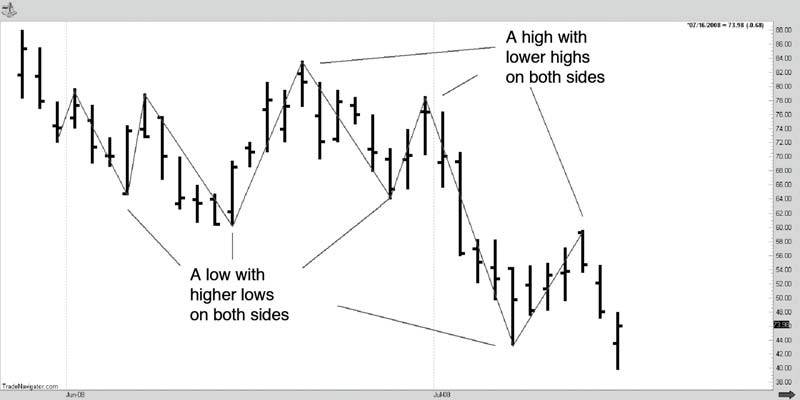

Я могу определить минимум краткосрочного рынка посредством следующей простой формулы: каждый раз, когда появляется дневной минимум с более высокими минимумами по обе стороны от него, этот минимум краткосрочный. Мы знаем это, потому что изучение поведения рынка показывает, что цены опускались в день к минимуму, затем не смогли пройти ниже и развернулись вверх, отметив этот окончательный минимум, как краткосрочную наименьшую величину.

Наибольший максимум краткосрочного рынка – то же самое, только наоборот. Здесь мы будем наблюдать максимум с более низкими максимумами по обе стороны от него. Это говорит о том, что цены поднялись до вершины в середине дня, затем начали двигаться вниз и в процессе движения сформировался краткосрочный максимум.

Сначала я называл эти краткосрочные изменения окруженными (ringed) максимумами и минимумами – из уважения к работе, проделанной в 1930-е годы Генри Вилером Чейзом (Henry Wheeler Chase). Ранее, до появления компьютеров, мы вели журналы цен и для идентификации такого завершения движения просто обводили кружком эти точки в наших рабочих тетрадях, чтобы легче их находить.

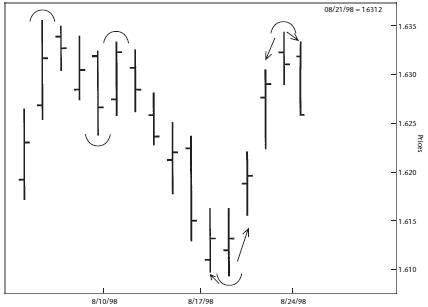

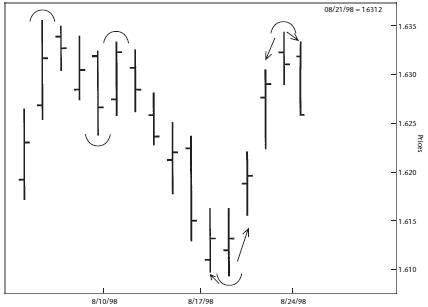

На Рисунке 1.4 показано несколько краткосрочных максимумов и минимумов. Давайте теперь внимательно рассмотрим, что означает этот график.

Если вы понимаете эту концепцию, мы можем начинать строительный процесс сбора этих элементов. Вы, вероятно, уже уловили последовательность: рынок колеблется между краткосрочными максимумами и краткосрочными минимумами. Это потрясающе: мы можем фактически измерять движение рынка механическим и автоматическим образом. Нет никакой нужды в использовании сложной терминологии чартистов, тем более не будем уходить в иллюзорный мир чартистов или технических аналитиков.

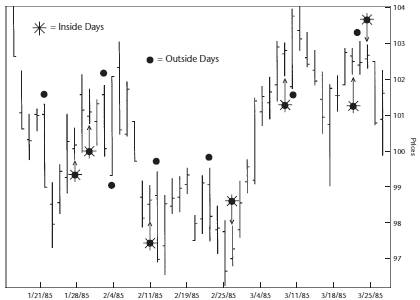

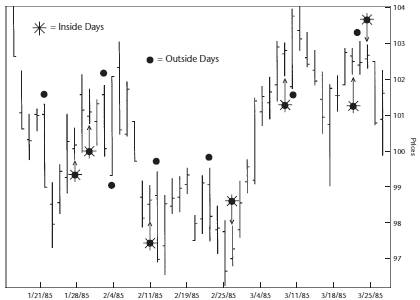

Два определенных типа торговых дней могут вызвать путаницу в нашем основном определении. Во-первых, существует то, что мы называем внутренний день (inside day). Он назван так потому, что вся торговля в этот день происходит внутри диапазона предыдущего дня. Эти дни отличаются более низким дневным максимумом и более высоким дневным минимумом. При изучении девяти главных товарных фьючерсов на протяжении 50692 торговых сессий я отметил 3892 внутренних дня, что позволило мне предположить, что эти дни появляются почти в 7,6 процентах случаев.

Рисунок 1.4 Ценовой график фьючерса на британский фунт стерлингов (дневные бары).

Рисунок 1.4 Ценовой график фьючерса на британский фунт стерлингов (дневные бары).

Поскольку сейчас нашей задачей является выявление краткосрочных точек колебаний, мы просто проигнорируем внутренние дни и возможные краткосрочные точки, которые они генерируют. Внутренний день означает вступление рынка в фазу перенасыщенности и шансы на продолжение текущего колебания невелики; в таких случаях лучше взять паузу и воздержаться от использования внутреннего дня в процессе идентификации.

Далее, настает черед внешних дней (outside day). Обнаружить их несложно, поскольку их ценовые пики и минимумы выходят за пределы пика и минимума предыдущего дня. Когда случаются такие дни (а происходит это приблизительно в 3 процентах случаев), мы должны исследовать ценовой поток в продолжение такого дня, проследив, каким образом цена двигалась от цены открытия к цене закрытия. В уже упомянутом исследовании 50692 торговых сессий было 3487 внешних дней, что позволило предположить, что они не столь часты, как внутренние дни, но все же составляют почти 7 процентов от всего количества торговых дней.

Держа в уме вышесказанное, проанализируйте Рисунок 1.5, служащий иллюстрацией внутренних и внешних дней. Не забывайте, что мы стремимся идентифицировать краткосрочные колебания, при которых трейдеры перемещают цену от одной точки остановки к другой.

Рисунок 1.5 Ценовой график фьючерса на свинину (дневные бары).

Рисунок 1.5 Ценовой график фьючерса на свинину (дневные бары).

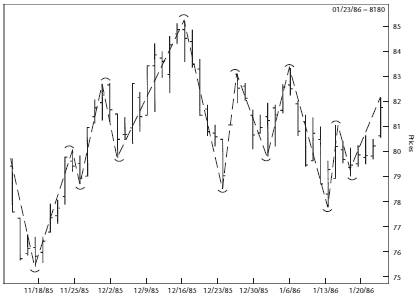

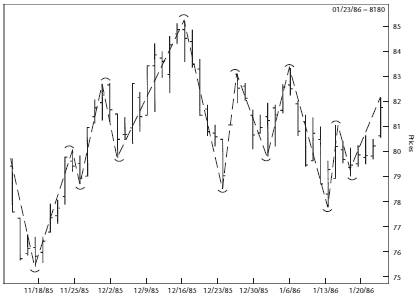

Рисунок 1.6 Ценовой график фьючерса на свинину (дневные бары).

Рисунок 1.6 Ценовой график фьючерса на свинину (дневные бары).

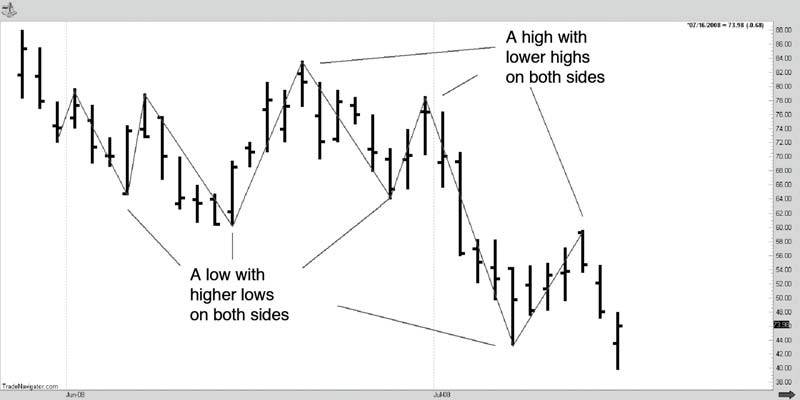

Теперь вы уже должны понимать базовую идею и быть в состоянии видеть, как цена движется, колеблясь. На Рисунке 1.6 я пометил эти точки остановок и соединил их прямыми линиями, дабы более наглядно представить модели колебаний.

Первая буква, которую необходимо выучить, указывает на то, какая именно рыночная активность приводит к формированию краткосрочных максимумов или минимумов. Поняв этот основной момент, вы разберетесь и со смыслом всей рыночной структуры.

Я могу определить минимум краткосрочного рынка посредством следующей простой формулы: каждый раз, когда появляется дневной минимум с более высокими минимумами по обе стороны от него, этот минимум краткосрочный. Мы знаем это, потому что изучение поведения рынка показывает, что цены опускались в день к минимуму, затем не смогли пройти ниже и развернулись вверх, отметив этот окончательный минимум, как краткосрочную наименьшую величину.

Наибольший максимум краткосрочного рынка – то же самое, только наоборот. Здесь мы будем наблюдать максимум с более низкими максимумами по обе стороны от него. Это говорит о том, что цены поднялись до вершины в середине дня, затем начали двигаться вниз и в процессе движения сформировался краткосрочный максимум.

Сначала я называл эти краткосрочные изменения окруженными (ringed) максимумами и минимумами – из уважения к работе, проделанной в 1930-е годы Генри Вилером Чейзом (Henry Wheeler Chase). Ранее, до появления компьютеров, мы вели журналы цен и для идентификации такого завершения движения просто обводили кружком эти точки в наших рабочих тетрадях, чтобы легче их находить.

На Рисунке 1.4 показано несколько краткосрочных максимумов и минимумов. Давайте теперь внимательно рассмотрим, что означает этот график.

Если вы понимаете эту концепцию, мы можем начинать строительный процесс сбора этих элементов. Вы, вероятно, уже уловили последовательность: рынок колеблется между краткосрочными максимумами и краткосрочными минимумами. Это потрясающе: мы можем фактически измерять движение рынка механическим и автоматическим образом. Нет никакой нужды в использовании сложной терминологии чартистов, тем более не будем уходить в иллюзорный мир чартистов или технических аналитиков.

Два определенных типа торговых дней могут вызвать путаницу в нашем основном определении. Во-первых, существует то, что мы называем внутренний день (inside day). Он назван так потому, что вся торговля в этот день происходит внутри диапазона предыдущего дня. Эти дни отличаются более низким дневным максимумом и более высоким дневным минимумом. При изучении девяти главных товарных фьючерсов на протяжении 50692 торговых сессий я отметил 3892 внутренних дня, что позволило мне предположить, что эти дни появляются почти в 7,6 процентах случаев.

Поскольку сейчас нашей задачей является выявление краткосрочных точек колебаний, мы просто проигнорируем внутренние дни и возможные краткосрочные точки, которые они генерируют. Внутренний день означает вступление рынка в фазу перенасыщенности и шансы на продолжение текущего колебания невелики; в таких случаях лучше взять паузу и воздержаться от использования внутреннего дня в процессе идентификации.

Далее, настает черед внешних дней (outside day). Обнаружить их несложно, поскольку их ценовые пики и минимумы выходят за пределы пика и минимума предыдущего дня. Когда случаются такие дни (а происходит это приблизительно в 3 процентах случаев), мы должны исследовать ценовой поток в продолжение такого дня, проследив, каким образом цена двигалась от цены открытия к цене закрытия. В уже упомянутом исследовании 50692 торговых сессий было 3487 внешних дней, что позволило предположить, что они не столь часты, как внутренние дни, но все же составляют почти 7 процентов от всего количества торговых дней.

Держа в уме вышесказанное, проанализируйте Рисунок 1.5, служащий иллюстрацией внутренних и внешних дней. Не забывайте, что мы стремимся идентифицировать краткосрочные колебания, при которых трейдеры перемещают цену от одной точки остановки к другой.

Теперь вы уже должны понимать базовую идею и быть в состоянии видеть, как цена движется, колеблясь. На Рисунке 1.6 я пометил эти точки остановок и соединил их прямыми линиями, дабы более наглядно представить модели колебаний.

Определение среднесрочных максимумов и минимумов

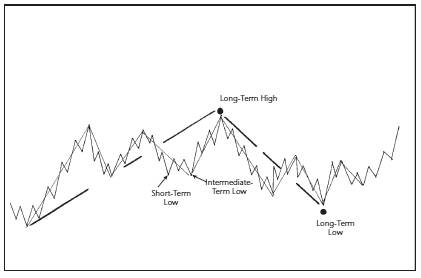

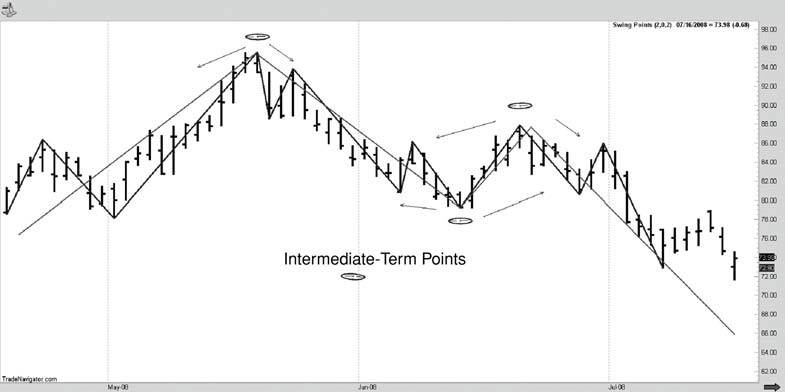

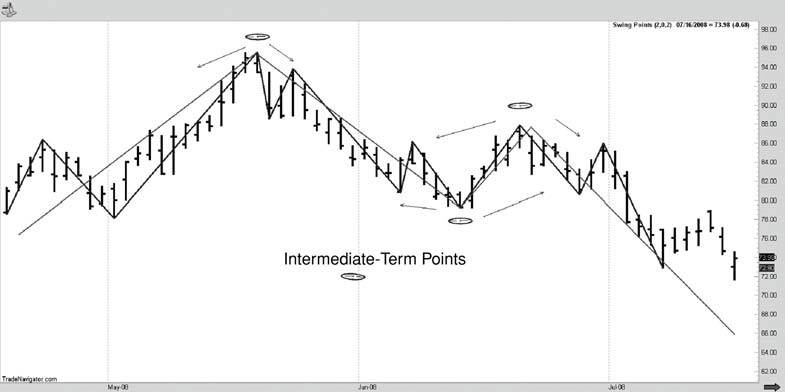

А теперь самое интересное! Смотрите: если мы можем выделить краткосрочный максимум, определив его как день с более низкими максимумами (не учитывая внутренние дни) с обеих сторон, мы можем сделать гигантский шаг вперед и определить среднесрочный максимум (intermediate term high) как какой-либо краткосрочный максимум с более низкими краткосрочными максимумами по обеим сторонам. Но это еще не все, потому что мы можем сделать еще один шаг и сказать, что любой среднесрочный максимум с более низкими среднесрочными максимумами с обеих сторон – вижу, вы уже схватили суть – образует долгосрочный максимум (long-term high).

Всего лишь в одном параграфе мы смогли определить три доминанты рыночных колебаний, характеризующих краткосрочные, среднесрочные и долгосрочные движения. Идентификация рыночных минимумов осуществляется точно так же: сначала находим день с более высокими минимумами с обеих сторон – это краткосрочный минимум. Затем находим краткосрочный минимум с более высокими краткосрочными минимумами, находящимися по обе стороны, и получаем среднесрочный минимум. Найти долгосрочный минимум так же просто – это любой среднесрочный минимум с более высокими среднесрочными минимумами с обеих сторон.

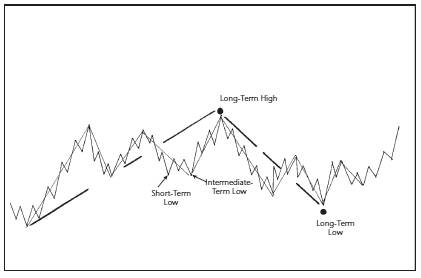

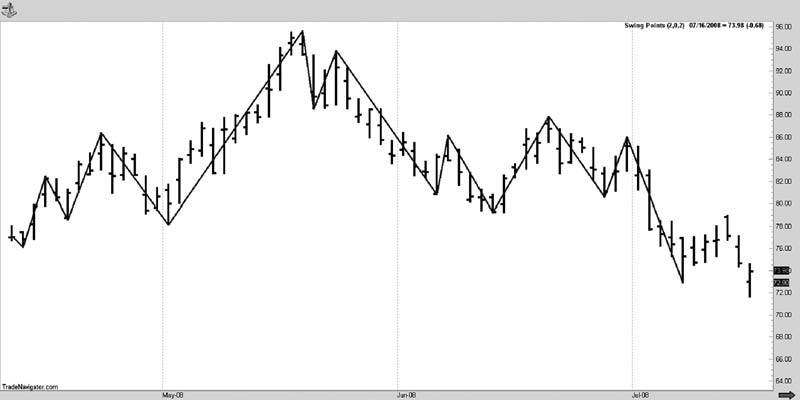

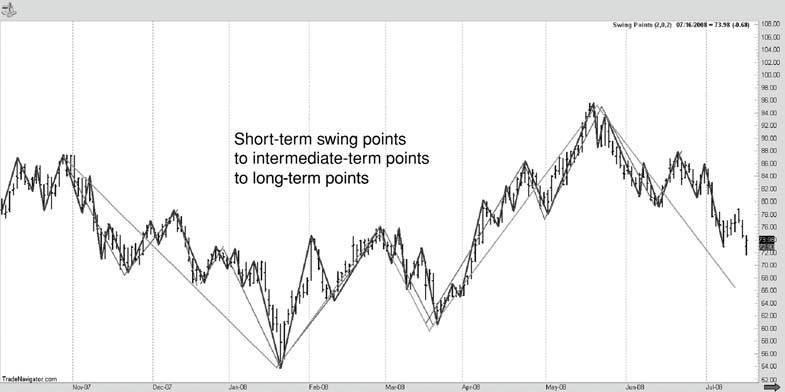

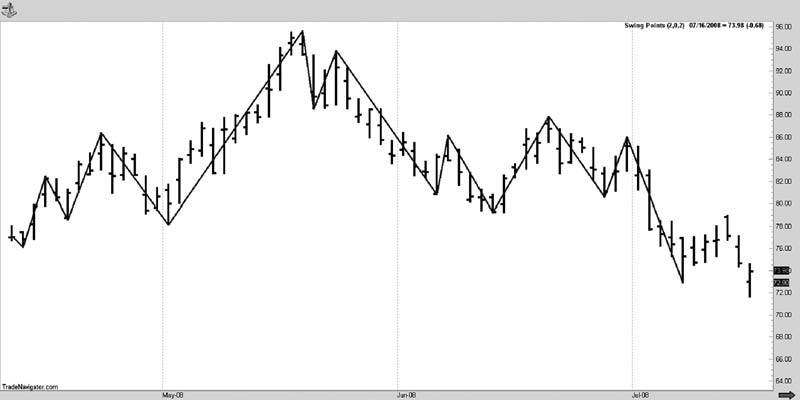

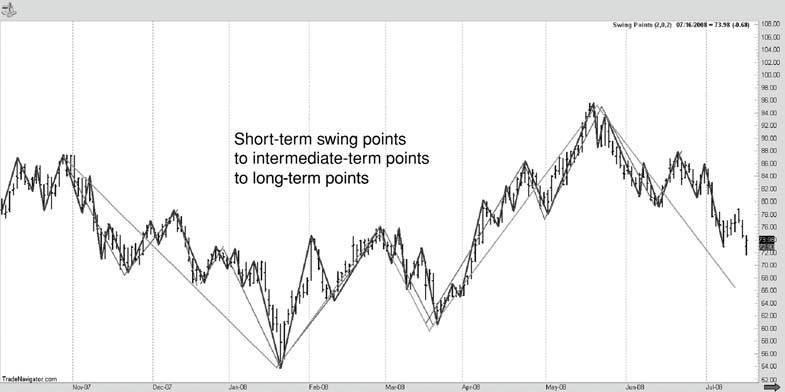

Пора изобразить все это графически. На Рисунке 1.7 я отметил все краткосрочные колебания, затем – среднесрочные точки и, наконец, перешел к следующему уровню и отметил долгосрочные поворотные точки. Этот график говорит сам за себя. Это действительно все, что происходит на рынке, выраженное в простой форме. Если вы взглянете на это теперь, когда вы приобрели некоторые знания, то поймете структуру рынка и увидите, что мы можем в значительной степени упорядочить хаос.

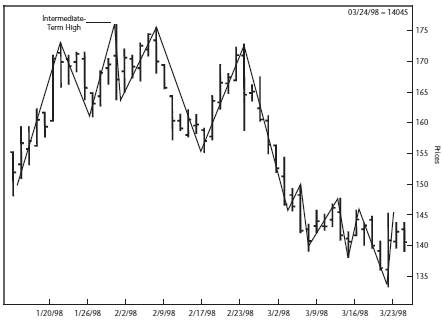

Держа в уме вышесказанное, я перешел от типового графика к реальным графикам фьючерсов на швейцарский франк и кофе (см. Рисунки 1.8 и 1.9). В первую очередь я отметил все краткосрочные колебания, а затем начал наносить, согласно графической модели, максимальные/минимальные краткосрочные точки. Затем я идентифицировал следующую группу максимальных/минимальных среднесрочных точек и, наконец, перешел к долгосрочным точкам. На словах все звучит замечательно, но пока вы не изучите эти графики, вам будет трудно представить правильную картину. Поупражняйтесь.

Рисунок 1.7 Построение графиков упорядочивает хаос.

Рисунок 1.7 Построение графиков упорядочивает хаос.

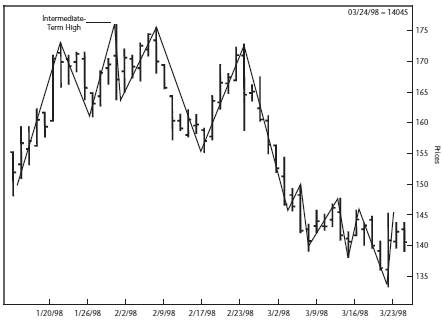

Рисунок 1.8 Ценовой график фьючерса на швейцарский франк (дневные бары).

Рисунок 1.8 Ценовой график фьючерса на швейцарский франк (дневные бары).

Рисунок 1.9 Ценовой график фьючерса на кофе (дневные бары). Почему это важно

Рисунок 1.9 Ценовой график фьючерса на кофе (дневные бары). Почему это важно

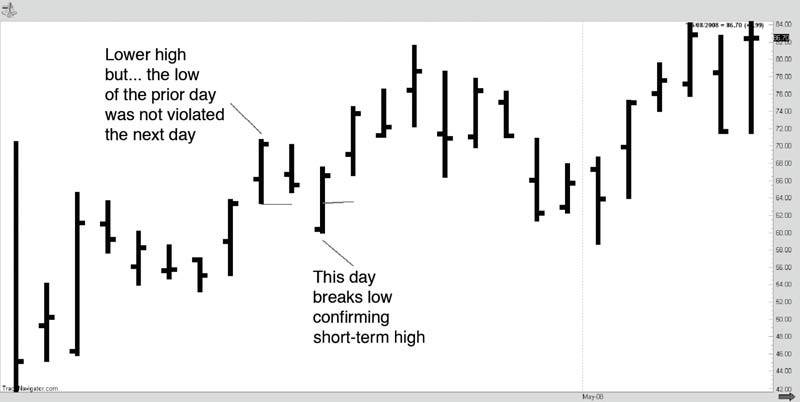

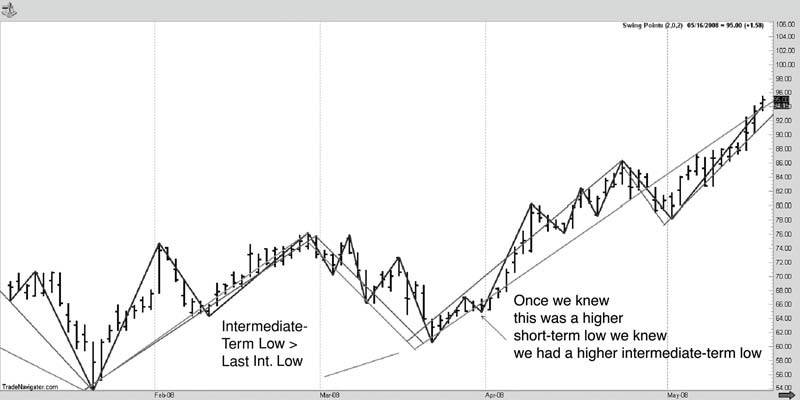

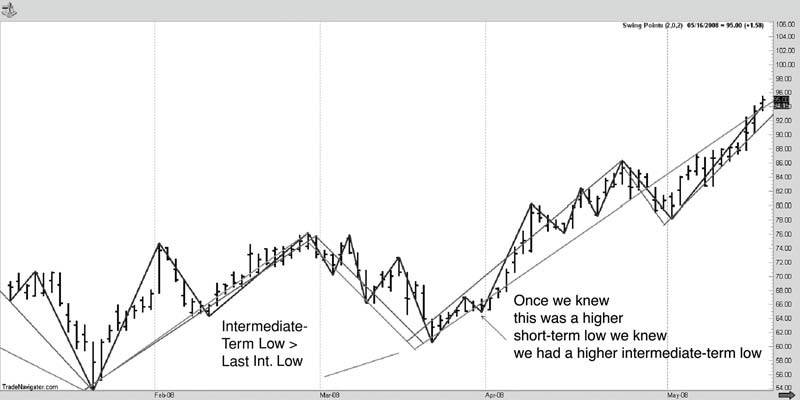

Как только у вас появится основополагающее понимание структуры рынка, вы сможете начать определять, причем очень рано, рыночные повороты. Вы всегда будете знать, что краткосрочный минимум достигнут, когда увидите более высокий дневной максимум с более низким минимумом, чем в предшествующий день. Характер такого пробивного движения дает нам знать о прекращении краткосрочного колебания. Подобным же образом, при опускании цены ниже минимального значения предыдущего дня и при ценовом максимуме, более высоком, по сравнению с предыдущим, происходит формирование краткосрочного пика. Из этого следует, что в продолжение торговой сессии мы можем распознавать формирование этих точек.

Как краткосрочные трейдеры мы также можем определить, когда образуются среднесрочные максимумы и минимумы. Как? Просто: если формирование краткосрочного максимума подтвердит среднесрочный максимум, подтверждающий в свою очередь, долгосрочный максимум, мы сможем входить в рынок в самые оптимальные поворотные моменты.

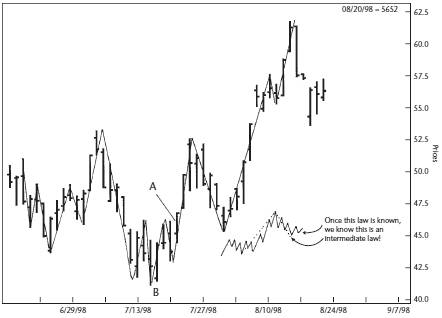

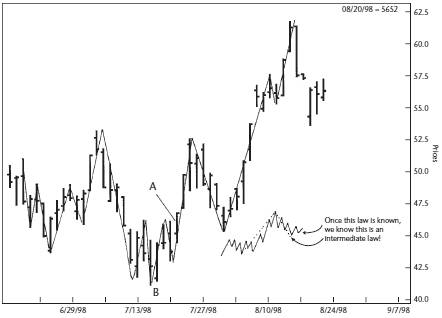

Рисунок 1.10 показывает, как все это может быть объединено. При движении выше дневного максимума, отмеченного в точке (А), мы определили формирование краткосрочного минимума, который находится выше предшествующего краткосрочного минимума. Это означает, что минимум в точке (В) долгосрочный, и мы можем покупать в начале направленного вверх движения, являющегося частью долгосрочного движения вверх.

Рисунок 1.10 Ценовой график фьючерса на свинину (дневные бары).

Рисунок 1.10 Ценовой график фьючерса на свинину (дневные бары).

Речь идет о соединении воедино всех сведений о колебаниях, о помещении всех частей головоломки на свои места, чтобы понять структуру рыночной активности. Вся прелесть в том, что вы теперь можете определить всегда и для всех рынков, направлен ли тренд (основанный на ценовой структуре) вверх или вниз, и выбрать точки входа и выхода.

На протяжении многих лет я очень хорошо зарабатывал на жизнь только за счет формирования этих точек, в качестве сигналов для покупки и продажи. Эти точки – единственно действительные уровни поддержки и сопротивления, которые я когда-либо находил. Они очень важны, и нарушение этих ценовых уровней важная информация о развитии тренда и изменениях в нем. Поэтому я могу использовать их для расстановки защитных от убытков стоп-ордеров (stop-loss protection) и методов входа в рынок.

Всего лишь в одном параграфе мы смогли определить три доминанты рыночных колебаний, характеризующих краткосрочные, среднесрочные и долгосрочные движения. Идентификация рыночных минимумов осуществляется точно так же: сначала находим день с более высокими минимумами с обеих сторон – это краткосрочный минимум. Затем находим краткосрочный минимум с более высокими краткосрочными минимумами, находящимися по обе стороны, и получаем среднесрочный минимум. Найти долгосрочный минимум так же просто – это любой среднесрочный минимум с более высокими среднесрочными минимумами с обеих сторон.

Пора изобразить все это графически. На Рисунке 1.7 я отметил все краткосрочные колебания, затем – среднесрочные точки и, наконец, перешел к следующему уровню и отметил долгосрочные поворотные точки. Этот график говорит сам за себя. Это действительно все, что происходит на рынке, выраженное в простой форме. Если вы взглянете на это теперь, когда вы приобрели некоторые знания, то поймете структуру рынка и увидите, что мы можем в значительной степени упорядочить хаос.

Держа в уме вышесказанное, я перешел от типового графика к реальным графикам фьючерсов на швейцарский франк и кофе (см. Рисунки 1.8 и 1.9). В первую очередь я отметил все краткосрочные колебания, а затем начал наносить, согласно графической модели, максимальные/минимальные краткосрочные точки. Затем я идентифицировал следующую группу максимальных/минимальных среднесрочных точек и, наконец, перешел к долгосрочным точкам. На словах все звучит замечательно, но пока вы не изучите эти графики, вам будет трудно представить правильную картину. Поупражняйтесь.

Как только у вас появится основополагающее понимание структуры рынка, вы сможете начать определять, причем очень рано, рыночные повороты. Вы всегда будете знать, что краткосрочный минимум достигнут, когда увидите более высокий дневной максимум с более низким минимумом, чем в предшествующий день. Характер такого пробивного движения дает нам знать о прекращении краткосрочного колебания. Подобным же образом, при опускании цены ниже минимального значения предыдущего дня и при ценовом максимуме, более высоком, по сравнению с предыдущим, происходит формирование краткосрочного пика. Из этого следует, что в продолжение торговой сессии мы можем распознавать формирование этих точек.

Как краткосрочные трейдеры мы также можем определить, когда образуются среднесрочные максимумы и минимумы. Как? Просто: если формирование краткосрочного максимума подтвердит среднесрочный максимум, подтверждающий в свою очередь, долгосрочный максимум, мы сможем входить в рынок в самые оптимальные поворотные моменты.

Рисунок 1.10 показывает, как все это может быть объединено. При движении выше дневного максимума, отмеченного в точке (А), мы определили формирование краткосрочного минимума, который находится выше предшествующего краткосрочного минимума. Это означает, что минимум в точке (В) долгосрочный, и мы можем покупать в начале направленного вверх движения, являющегося частью долгосрочного движения вверх.

Речь идет о соединении воедино всех сведений о колебаниях, о помещении всех частей головоломки на свои места, чтобы понять структуру рыночной активности. Вся прелесть в том, что вы теперь можете определить всегда и для всех рынков, направлен ли тренд (основанный на ценовой структуре) вверх или вниз, и выбрать точки входа и выхода.

На протяжении многих лет я очень хорошо зарабатывал на жизнь только за счет формирования этих точек, в качестве сигналов для покупки и продажи. Эти точки – единственно действительные уровни поддержки и сопротивления, которые я когда-либо находил. Они очень важны, и нарушение этих ценовых уровней важная информация о развитии тренда и изменениях в нем. Поэтому я могу использовать их для расстановки защитных от убытков стоп-ордеров (stop-loss protection) и методов входа в рынок.

Структура рынка не подвержена изменениям

Поскольку рынок склонен колебаться от одной точки к другой, мы можем идентифицировать эти колебания. Это достаточно серьезное заявление, поскольку идентификация означает способность расчета и определения всех рыночных движений на механической основе. Такого рода колебания позволяют, во-первых, определять наличествующую на рынке тенденцию и, во-вторых, момент изменения тенденции. Прелесть рыночной структуры в том, что она четко отображает действия цены.

Вот как это работает: для движений рынков характерны циклы, колебания, если угодно – рывки от одной точки к другой. Я научу вас искусству идентификации буквально всех точек колебаний, а затем и таких точек, которые являются сигналами на покупку или продажу. Итак, начнем… с базового понимания рыночных колебаний.

Нам по силам идентифицировать буквально все краткосрочные максимумы и минимумы рынка с помощью одного крайне простого правила:

Рынок фиксирует краткосрочный минимум, когда минимум дня (или бара, если вы используете какой-либо иной временной период) оказывается выше с обеих сторон. Подобным образом, краткосрочный максимум фиксируется, когда день (или бар) имеет меньшие бары с обеих сторон.

Звучит довольно просто, не правда ли? Эти точки колебаний содержат уйму информации и понимания рынка. До того, как перейти к следующему вопросу, хотелось бы удостовериться в том, что вы полностью разобрались с этой концепцией. На Рисунке 1.11 отмечены точки колебаний, из чего становится ясно, каким образом их следует отыскивать на графике. (Я использую здесь графики австралийских рынков; на самом деле, неважно, о какой стране идет речь, и какой временной масштаб мы исследуем… рыночная структура работает всегда).

Здесь все и начинается. Очень важно понять, что ценовые изменения носят характер колебаний или рывков. Мы вправе сказать, что подъем вверх закончен, когда цена не может пройти выше на следующий день и опускается ниже минимума предыдущей сессии. Действие цены само по себе раскрывает характер колебательного движения.

Рисунок 1.11 Ценовой график акций компании Rio Tinto. Точки краткосрочных колебаний.

Рисунок 1.11 Ценовой график акций компании Rio Tinto. Точки краткосрочных колебаний.

Разобравшись с этим, можно начинать выстраивать из отдельных кирпичиков структуру рынка, просто соединяя эти колебания, как указано на Рисунке 1.12.

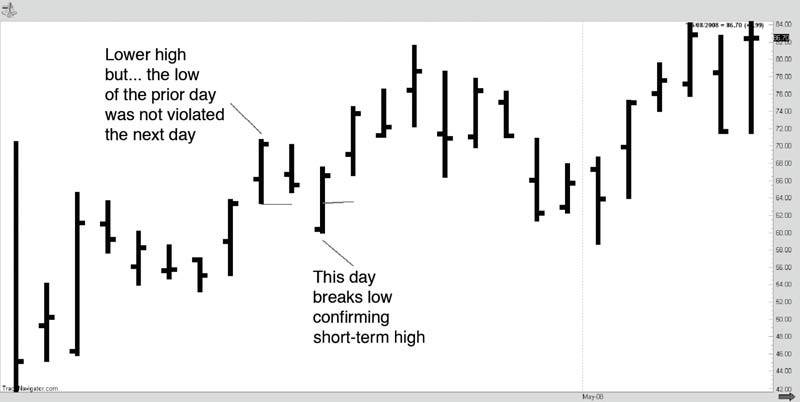

Важно понимать принцип формирования такого рода краткосрочных максимумов и минимумов, ведь благодаря этому точно определяется момент запирания в цене краткосрочных максимумов и минимумов.

В случае с краткосрочным максимумом мы узнаем о дневном краткосрочном максимуме сразу после того, как переписывается дневной минимум. Дело не только в том, что максимум оказался ниже, – минимальное значение более высокого дня оказывается пройденным. Иллюстрацией этого служит график на Рисунке 1.13; как говорится, лучше один раз увидеть, чем сто раз услышать.

Рисунок 1.12 Ценовой график акций компании BHP. Точки краткосрочных колебаний.

Рисунок 1.12 Ценовой график акций компании BHP. Точки краткосрочных колебаний.

Рисунок 1.13 Ценовой график акций компании BHP. Как образуются краткосрочные максимумы и минимумы.

Рисунок 1.13 Ценовой график акций компании BHP. Как образуются краткосрочные максимумы и минимумы.

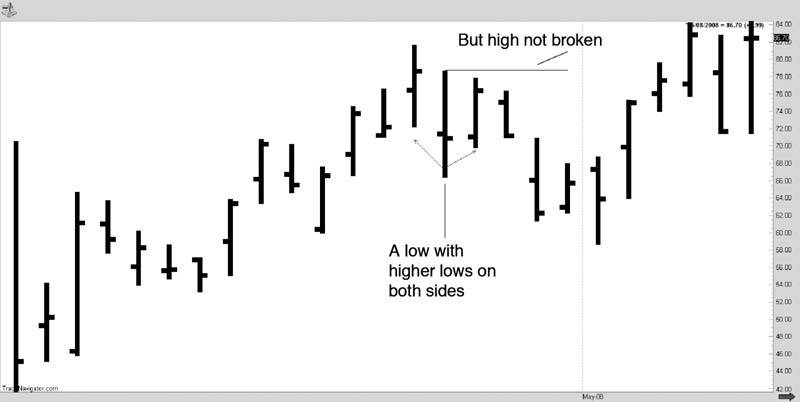

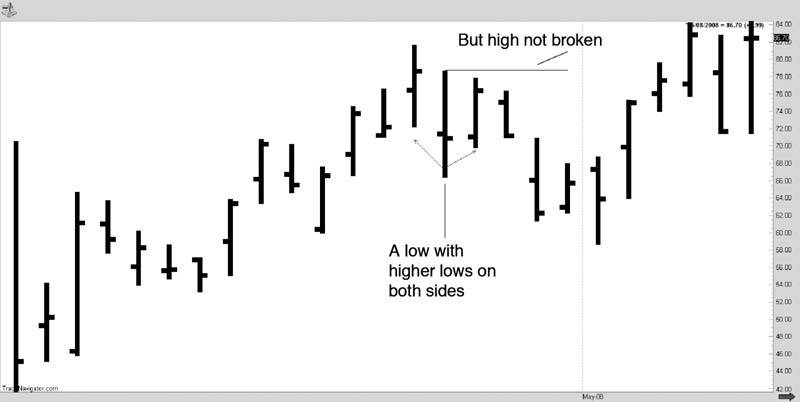

В случае с краткосрочным минимумом (Рисунок 1.14) мы узнаем о наличии краткосрочного минимума сразу после того, как дневной пик оказывается переписанным вверх. Дело не только в том, что минимальное значение оказывается более высоким, вдобавок к этому переписывается и максимальное значение высокого дня.

Рисунок 1.14 Ценовой график акций компании BHP. Обратите внимание на то, что максимум бара не переписан – в данном случае нельзя говорить о краткосрочном минимуме.

Рисунок 1.14 Ценовой график акций компании BHP. Обратите внимание на то, что максимум бара не переписан – в данном случае нельзя говорить о краткосрочном минимуме.

Рисунок 1.15 Соединение краткосрочных максимумов и минимумов.

Рисунок 1.15 Соединение краткосрочных максимумов и минимумов.

Сказанное можно резюмировать следующим образом: при нисходящей тенденции проход цены выше максимального значения низкого дня, знаменует собой окончание краткосрочной нисходящей тенденции. Об окончании краткосрочной восходящей тенденции мы узнаем, после переписывания точки самого высокого минимума ралли.

Рисунок 1.15 поможет вам разобраться в сказанном. Вы уже умеете верно определять все краткосрочные колебания рынка, но, возможно, дело не ограничивается лишь тем, что вы видите? Действительно, ведь если нам известно, что краткосрочным максимумом считается день с более низкими максимумами по обеим сторонам, то мы вправе заявить следующее:

• Краткосрочный максимум с краткосрочными максимумами по обеим сторонам является среднесрочным максимумом.

• Подобным образом, краткосрочный минимум с краткосрочными минимумами по обеим сторонам является среднесрочным минимумом.

Теперь, не упуская из виду это простое определение, взглянем на тот же самый график с отмеченными мною среднесрочными точками (Рисунок 1.16). На самом деле, проделанная нами работа достойна восхищения. Не пользуясь услугами калькулятора, компьютера и математических формул, мы сумели определить краткосрочные и среднесрочные тенденции на рынке. Как я понимаю это, рыночная структура позволяет выявлять буквально все реальные тренды на любом рынке. Вплоть до июля 2008 года трейдер мог сказать, что рынок является боковым и на нем нет никакого тренда. В то же время, рыночная структура явно указывала на формирование к середине июня среднесрочного максимума, который был ниже предыдущего промежуточного максимума! Это было знаком того, что на фондовом рынке присутствует нисходящая тенденция, и что скоро надо будет продавать.

До того, как перейти к точной точке входа, я хочу продвинуть вас еще на шаг вперед. Если краткосрочный максимум помогает идентификации среднесрочного максимума, разве не резонно воспользоваться им и на следующем уровне, то есть, использовать среднесрочные максимумы и минимумы для обнаружения долгосрочных максимумов и минимумов?

Рисунок 1.16 Ценовой график акций компании BHP. Среднесрочные точки.

Рисунок 1.16 Ценовой график акций компании BHP. Среднесрочные точки.

• Среднесрочный максимум с более низкими среднесрочными максимумами по обеим сторонам является, согласно нашему определению и благодаря пониманию структуры рынка, естественным долгосрочным максимумом.

• Среднесрочный минимум с более высокими среднесрочными минимумами по обеим сторонам является, согласно нашему определению и благодаря пониманию структуры рынка, естественным долгосрочным минимумом.

Взгляните на Рисунок 1.17. Мы сумели идентифицировать все краткосрочные колебания на рынке, что дало нам возможность определиться со среднесрочными колебаниями, которые, в свою очередь, помогают распознаванию долгосрочных точек!

Рисунок 1.17 Ценовой график акций компании BHP. Краткосрочные, среднесрочные и долгосрочные колебания.

Рисунок 1.17 Ценовой график акций компании BHP. Краткосрочные, среднесрочные и долгосрочные колебания.

С этими индивидуальными точками можно проделывать массу вещей, но, поскольку в мои намерения не входит слишком усложнять дело, ограничимся базовыми идеями. Наиболее прибыльные сделки, которые, кстати, бывает несложно идентифицировать, получаются при наличии на рынке среднесрочных трендов. Они предоставляют нам наилучшие возможности для извлечения прибыли. Проблема в том, что подобные тенденции формируются далеко не каждый день и это огорчительно для тех, кто желает входить в рынок 10 раз на дню или 10 раз в неделю. Мой опыт свидетельствует о том, что частота входов отнюдь не гарантирует серьезной прибыли в этом бизнесе. Деньги делаются благодаря умению бросать игральные кости, а проделывать это надо нечасто. Чем чаще вы торгуете, тем выше вероятность неприятного исхода вашей спекулятивной активности. Иными словами, частота принятия решений прямо пропорциональна вероятности ошибки.

Вот как это работает: для движений рынков характерны циклы, колебания, если угодно – рывки от одной точки к другой. Я научу вас искусству идентификации буквально всех точек колебаний, а затем и таких точек, которые являются сигналами на покупку или продажу. Итак, начнем… с базового понимания рыночных колебаний.

Нам по силам идентифицировать буквально все краткосрочные максимумы и минимумы рынка с помощью одного крайне простого правила:

Рынок фиксирует краткосрочный минимум, когда минимум дня (или бара, если вы используете какой-либо иной временной период) оказывается выше с обеих сторон. Подобным образом, краткосрочный максимум фиксируется, когда день (или бар) имеет меньшие бары с обеих сторон.

Звучит довольно просто, не правда ли? Эти точки колебаний содержат уйму информации и понимания рынка. До того, как перейти к следующему вопросу, хотелось бы удостовериться в том, что вы полностью разобрались с этой концепцией. На Рисунке 1.11 отмечены точки колебаний, из чего становится ясно, каким образом их следует отыскивать на графике. (Я использую здесь графики австралийских рынков; на самом деле, неважно, о какой стране идет речь, и какой временной масштаб мы исследуем… рыночная структура работает всегда).

Здесь все и начинается. Очень важно понять, что ценовые изменения носят характер колебаний или рывков. Мы вправе сказать, что подъем вверх закончен, когда цена не может пройти выше на следующий день и опускается ниже минимума предыдущей сессии. Действие цены само по себе раскрывает характер колебательного движения.

Разобравшись с этим, можно начинать выстраивать из отдельных кирпичиков структуру рынка, просто соединяя эти колебания, как указано на Рисунке 1.12.

Важно понимать принцип формирования такого рода краткосрочных максимумов и минимумов, ведь благодаря этому точно определяется момент запирания в цене краткосрочных максимумов и минимумов.

В случае с краткосрочным максимумом мы узнаем о дневном краткосрочном максимуме сразу после того, как переписывается дневной минимум. Дело не только в том, что максимум оказался ниже, – минимальное значение более высокого дня оказывается пройденным. Иллюстрацией этого служит график на Рисунке 1.13; как говорится, лучше один раз увидеть, чем сто раз услышать.

В случае с краткосрочным минимумом (Рисунок 1.14) мы узнаем о наличии краткосрочного минимума сразу после того, как дневной пик оказывается переписанным вверх. Дело не только в том, что минимальное значение оказывается более высоким, вдобавок к этому переписывается и максимальное значение высокого дня.

Сказанное можно резюмировать следующим образом: при нисходящей тенденции проход цены выше максимального значения низкого дня, знаменует собой окончание краткосрочной нисходящей тенденции. Об окончании краткосрочной восходящей тенденции мы узнаем, после переписывания точки самого высокого минимума ралли.

Рисунок 1.15 поможет вам разобраться в сказанном. Вы уже умеете верно определять все краткосрочные колебания рынка, но, возможно, дело не ограничивается лишь тем, что вы видите? Действительно, ведь если нам известно, что краткосрочным максимумом считается день с более низкими максимумами по обеим сторонам, то мы вправе заявить следующее:

• Краткосрочный максимум с краткосрочными максимумами по обеим сторонам является среднесрочным максимумом.

• Подобным образом, краткосрочный минимум с краткосрочными минимумами по обеим сторонам является среднесрочным минимумом.

Теперь, не упуская из виду это простое определение, взглянем на тот же самый график с отмеченными мною среднесрочными точками (Рисунок 1.16). На самом деле, проделанная нами работа достойна восхищения. Не пользуясь услугами калькулятора, компьютера и математических формул, мы сумели определить краткосрочные и среднесрочные тенденции на рынке. Как я понимаю это, рыночная структура позволяет выявлять буквально все реальные тренды на любом рынке. Вплоть до июля 2008 года трейдер мог сказать, что рынок является боковым и на нем нет никакого тренда. В то же время, рыночная структура явно указывала на формирование к середине июня среднесрочного максимума, который был ниже предыдущего промежуточного максимума! Это было знаком того, что на фондовом рынке присутствует нисходящая тенденция, и что скоро надо будет продавать.

До того, как перейти к точной точке входа, я хочу продвинуть вас еще на шаг вперед. Если краткосрочный максимум помогает идентификации среднесрочного максимума, разве не резонно воспользоваться им и на следующем уровне, то есть, использовать среднесрочные максимумы и минимумы для обнаружения долгосрочных максимумов и минимумов?

• Среднесрочный максимум с более низкими среднесрочными максимумами по обеим сторонам является, согласно нашему определению и благодаря пониманию структуры рынка, естественным долгосрочным максимумом.

• Среднесрочный минимум с более высокими среднесрочными минимумами по обеим сторонам является, согласно нашему определению и благодаря пониманию структуры рынка, естественным долгосрочным минимумом.

Взгляните на Рисунок 1.17. Мы сумели идентифицировать все краткосрочные колебания на рынке, что дало нам возможность определиться со среднесрочными колебаниями, которые, в свою очередь, помогают распознаванию долгосрочных точек!

С этими индивидуальными точками можно проделывать массу вещей, но, поскольку в мои намерения не входит слишком усложнять дело, ограничимся базовыми идеями. Наиболее прибыльные сделки, которые, кстати, бывает несложно идентифицировать, получаются при наличии на рынке среднесрочных трендов. Они предоставляют нам наилучшие возможности для извлечения прибыли. Проблема в том, что подобные тенденции формируются далеко не каждый день и это огорчительно для тех, кто желает входить в рынок 10 раз на дню или 10 раз в неделю. Мой опыт свидетельствует о том, что частота входов отнюдь не гарантирует серьезной прибыли в этом бизнесе. Деньги делаются благодаря умению бросать игральные кости, а проделывать это надо нечасто. Чем чаще вы торгуете, тем выше вероятность неприятного исхода вашей спекулятивной активности. Иными словами, частота принятия решений прямо пропорциональна вероятности ошибки.

Модель торговли на понижение (Short sales)

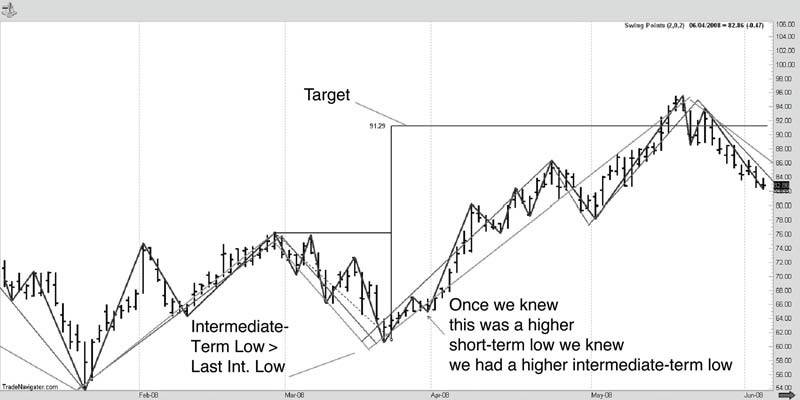

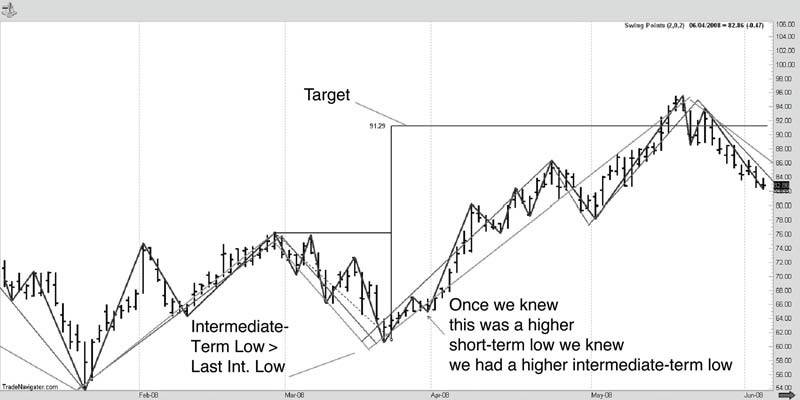

Начнем с того, как должна выглядеть идеальная модель коротких продаж. Надо дождаться формирования среднесрочного максимума, который ниже предыдущего среднесрочного максимума. Такая модель четко указывает на нисходящую тенденцию. Формирование более низкого среднесрочного максимума привносит импульс в более долгосрочный временной масштаб, что становится видно из рыночной структуры.

Концептуальная модель оптимальной возможности покупки образуется при формировании среднесрочного минимума, который оказывается выше предыдущего среднесрочного минимума, из чего мы делаем вывод о наличии восходящего среднесрочного тренда. Это вопрос колебаний: какое из них является в настоящий момент большим, превалирующим? Обнаружив его, вы разберетесь с текущей тенденцией в данном временном масштабе. Две эти модели позволят вам, заручившись поддержкой всей нешуточной мощи среднесрочной тенденции, обрести оптимальный подход к трейдингу.

Теперь посмотрим на то, как выглядит сигнал на покупку, что поможет лучше понять то, о чем я говорю. График на Рисунке 1.18 отображает цены открытия, максимумы и минимумы торговли в течение дня, а также расчетную цену торговой сессии: закрытие дня. (Имейте в виду, что те же самые правила распространяются и на другие временные масштабы – пятиминутные, часовые, недельные или месячные графики).

Рисунок 1.18 Ценовой график акций компании BHP. Структура рынка обнаруживает потенциал движения вверх.

Рисунок 1.18 Ценовой график акций компании BHP. Структура рынка обнаруживает потенциал движения вверх.

Понимание структуры рынка позволяет распознать динамическое движение вверх по акциям компании ВНР. Мы знали о нем заранее. Краткосрочный минимум был выше предыдущего, что является подтверждением среднесрочного дна. Это, в свою очередь, свидетельствует о восходящей тенденции и, следовательно, о возможности покупки. Точка входа – достаточно точная – совпадает с ценовым максимумом дня, справа от которого находится более высокий пик. В данном случае он приходится на 1 апреля (66,80).

Имейте в виду, что такие сигналы не появляются каждый день. Для работы с этой ценовой формацией трейдеру потребуется недюжинное терпение. Однако, как видите, оно того стоит. Помимо всего прочего, модель допускает одновременное отслеживание нескольких акций и фьючерсов и выбор оптимальных моделей среднесрочных максимумов и минимумов.

Итак, мы имеем длинную позицию. Следующий вопрос можно сформулировать следующим образом: в состоянии ли мы вычислить цель данного движения? Каким должен быть наш скользящий стоп-ордер?

Концептуальная модель оптимальной возможности покупки образуется при формировании среднесрочного минимума, который оказывается выше предыдущего среднесрочного минимума, из чего мы делаем вывод о наличии восходящего среднесрочного тренда. Это вопрос колебаний: какое из них является в настоящий момент большим, превалирующим? Обнаружив его, вы разберетесь с текущей тенденцией в данном временном масштабе. Две эти модели позволят вам, заручившись поддержкой всей нешуточной мощи среднесрочной тенденции, обрести оптимальный подход к трейдингу.

Теперь посмотрим на то, как выглядит сигнал на покупку, что поможет лучше понять то, о чем я говорю. График на Рисунке 1.18 отображает цены открытия, максимумы и минимумы торговли в течение дня, а также расчетную цену торговой сессии: закрытие дня. (Имейте в виду, что те же самые правила распространяются и на другие временные масштабы – пятиминутные, часовые, недельные или месячные графики).

Понимание структуры рынка позволяет распознать динамическое движение вверх по акциям компании ВНР. Мы знали о нем заранее. Краткосрочный минимум был выше предыдущего, что является подтверждением среднесрочного дна. Это, в свою очередь, свидетельствует о восходящей тенденции и, следовательно, о возможности покупки. Точка входа – достаточно точная – совпадает с ценовым максимумом дня, справа от которого находится более высокий пик. В данном случае он приходится на 1 апреля (66,80).

Имейте в виду, что такие сигналы не появляются каждый день. Для работы с этой ценовой формацией трейдеру потребуется недюжинное терпение. Однако, как видите, оно того стоит. Помимо всего прочего, модель допускает одновременное отслеживание нескольких акций и фьючерсов и выбор оптимальных моделей среднесрочных максимумов и минимумов.

Итак, мы имеем длинную позицию. Следующий вопрос можно сформулировать следующим образом: в состоянии ли мы вычислить цель данного движения? Каким должен быть наш скользящий стоп-ордер?

Временной фактор ценовой цели и скользящий стоп-ордер

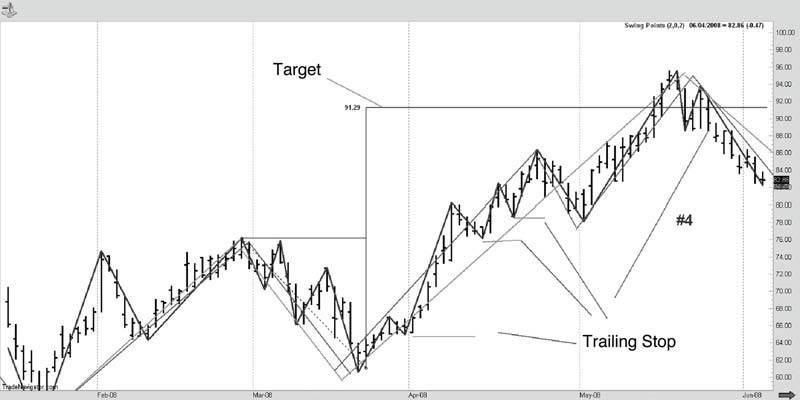

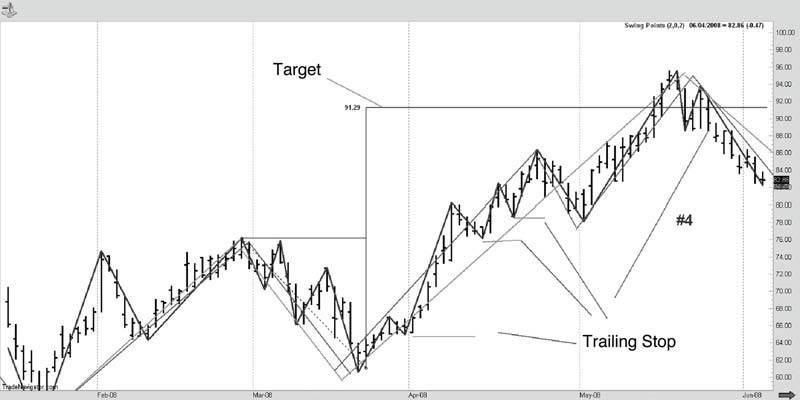

Рынки не всегда доходят до целей, и поэтому чрезвычайно важно научиться пользоваться скользящими стоп-ордерами.

Ценовые цели определяются несколькими способами. По мнению многих, здесь могут пригодиться соотношения Фибоначчи, но я так не думаю. В результате нескольких тщательно проведенных исследовательских проектов я пришел к противоположным выводам. Более того, мне неизвестны какие-либо иные работы, подтверждающие действенность уровней Фибоначчи. Впрочем, каждому свое. Как говорится, принятие решений есть проявление свободной воли человека.

Я обнаружил, что рынки обладают явно выраженным свойством устраивать ралли над последним среднесрочным максимумом, причем масштаб его сравним с расстоянием, отделяющим среднесрочный максимум от минимума, предшествующего началу подъема.

Иными словами, если мы имеем среднесрочный максимум, высчитав расстояние между максимумом среднесрочного минимума и среднесрочным максимумом, вы получите цель бычьего движения.

Я просто задействую мою Целевую пушку (Target Shooter) из компьютерной программы Genesis. Возвратившись к тому же графику (Рисунок 1.19), на котором мы определяли точку входа, мы теперь видим и нашу вероятную цель.

Нам остается лишь определиться с некой формой защитного стоп-ордера в случае, если сделка будет протекать не по желательному для нас сценарию, и цена не сможет переписать предыдущий среднесрочный максимум. Трейдинг похож на бокс – Выходя на ринг, постоянно думай о защите. В бою, где нет рефери, защитой нам служат стоп-ордера и скользящие стоп-ордера.

Рисунок 1.19 Ценовой график акций компании BHP. График среднесрочной цели.

Рисунок 1.19 Ценовой график акций компании BHP. График среднесрочной цели.

Нашу структуру рынка можно использовать и для скользящих стоп-ордеров, как это показано на Рисунке 1.20. Обозначенные на графике более высокие краткосрочные минимумы служат точками для стоп-ордеров для данной сделки.

Еще одна идея или подход к использованию структуры рынка заключается в задействовании формации следующего среднесрочного пика (после нашего входа) в качестве уровня выхода до достижения ценой цели, то есть, в качестве скользящего стоп-ордера.

Мир трейдинга несовершенен, и здесь наука встречается с искусством: то, насколько долго вы собираетесь держать позицию открытой, зависит от определения подходящего для использования уровня и оценки превалирующего на рынке настроения. В этом плане существует четыре возможности:

1. Торговля под недавним краткосрочным минимумом.

2. Торговля под вторым с конца краткосрочным минимумом (вышеупомянутый стоп-ордер размещается на текущем минимуме, если у вас действительно бычий настрой).

3. Формирование последующего среднесрочного максимума.

4. Поход к цели.

Рисунок 1.20 Ценовой график акций компании BHP. Минимумы превращаются в уровни скользящих стоп-ордеров.

Рисунок 1.20 Ценовой график акций компании BHP. Минимумы превращаются в уровни скользящих стоп-ордеров.

Рисунок 1.21 Ценовой график акций компании Rio Tinto. Модель продажи по среднесрочному максимуму.

Рисунок 1.21 Ценовой график акций компании Rio Tinto. Модель продажи по среднесрочному максимуму.

По мере развития ситуации вы можете стать свидетелем формирования новых краткосрочных минимумов, что является подходящей возможностью для нового входа. Каждая последующая более высокая модель имеет свою краткосрочную цель, которую можно использовать до тех пор, пока она не превышает уровень более долгосрочной промежуточной цели. Как я уже говорил, структура рынка обладает глубинными свойствами, о которых вы и не подозреваете.

Такова базовая модель покупки, подходящая в качестве образца для открытия дневных и внутридневных длинных позиций по акциям или фьючерсам. Именно таким образом и ходят цены. Теперь переключим внимание на возможности продажи.

Ценовые цели определяются несколькими способами. По мнению многих, здесь могут пригодиться соотношения Фибоначчи, но я так не думаю. В результате нескольких тщательно проведенных исследовательских проектов я пришел к противоположным выводам. Более того, мне неизвестны какие-либо иные работы, подтверждающие действенность уровней Фибоначчи. Впрочем, каждому свое. Как говорится, принятие решений есть проявление свободной воли человека.

Я обнаружил, что рынки обладают явно выраженным свойством устраивать ралли над последним среднесрочным максимумом, причем масштаб его сравним с расстоянием, отделяющим среднесрочный максимум от минимума, предшествующего началу подъема.

Иными словами, если мы имеем среднесрочный максимум, высчитав расстояние между максимумом среднесрочного минимума и среднесрочным максимумом, вы получите цель бычьего движения.

Я просто задействую мою Целевую пушку (Target Shooter) из компьютерной программы Genesis. Возвратившись к тому же графику (Рисунок 1.19), на котором мы определяли точку входа, мы теперь видим и нашу вероятную цель.

Нам остается лишь определиться с некой формой защитного стоп-ордера в случае, если сделка будет протекать не по желательному для нас сценарию, и цена не сможет переписать предыдущий среднесрочный максимум. Трейдинг похож на бокс – Выходя на ринг, постоянно думай о защите. В бою, где нет рефери, защитой нам служат стоп-ордера и скользящие стоп-ордера.

Нашу структуру рынка можно использовать и для скользящих стоп-ордеров, как это показано на Рисунке 1.20. Обозначенные на графике более высокие краткосрочные минимумы служат точками для стоп-ордеров для данной сделки.

Еще одна идея или подход к использованию структуры рынка заключается в задействовании формации следующего среднесрочного пика (после нашего входа) в качестве уровня выхода до достижения ценой цели, то есть, в качестве скользящего стоп-ордера.

Мир трейдинга несовершенен, и здесь наука встречается с искусством: то, насколько долго вы собираетесь держать позицию открытой, зависит от определения подходящего для использования уровня и оценки превалирующего на рынке настроения. В этом плане существует четыре возможности:

1. Торговля под недавним краткосрочным минимумом.

2. Торговля под вторым с конца краткосрочным минимумом (вышеупомянутый стоп-ордер размещается на текущем минимуме, если у вас действительно бычий настрой).

3. Формирование последующего среднесрочного максимума.

4. Поход к цели.

По мере развития ситуации вы можете стать свидетелем формирования новых краткосрочных минимумов, что является подходящей возможностью для нового входа. Каждая последующая более высокая модель имеет свою краткосрочную цель, которую можно использовать до тех пор, пока она не превышает уровень более долгосрочной промежуточной цели. Как я уже говорил, структура рынка обладает глубинными свойствами, о которых вы и не подозреваете.

Такова базовая модель покупки, подходящая в качестве образца для открытия дневных и внутридневных длинных позиций по акциям или фьючерсам. Именно таким образом и ходят цены. Теперь переключим внимание на возможности продажи.