Страница:

4. Негосударственные пенсионные фонды (пп. 4 п. 3 ст. 346.12 НК РФ).

В соответствии с п. 1 ст. 2 Федерального закона от 7 мая 1998 г. N 75-ФЗ «О негосударственных пенсионных фондах» (с изм. и доп. от 12 февраля 2001 г., 21 марта 2002 г., 10 января 2003 г., 2 декабря 2004 г., 9 мая 2005 г.) негосударственный пенсионный фонд – это особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

1) деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения;

2) деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Федеральным законом от 15 декабря 2001 г. N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (с изм. и доп. от 29 мая, 31 декабря 2002 г., 23 декабря 2003 г., 29 июня, 20 июля, 2, 28 декабря 2004 г., 4 ноября 2005 г.) и договорами об обязательном пенсионном страховании;

3) деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем.

Организации, осуществляющие вышеперечисленные виды деятельности, не вправе применять упрощенную систему налогообложения.

5. Инвестиционные фонды (пп. 5 п. 3 ст. 346.12 НК РФ).

Правовое регулирование акционерных и паевых инвестиционных фондов осуществляется Федеральным законом от 29 ноября 2001 г. N 156-ФЗ «Об инвестиционных фондах» (с изм. и доп. от 29 июня 2004 г.) (далее – Закон об инвестиционных фондах).

В соответствии со ст. 1 названного Закона инвестиционный фонд – это находящийся в собственности акционерного общества либо в общей долевой собственности физических и юридических лиц имущественный комплекс, пользование и распоряжение которым осуществляются управляющей компанией исключительно в интересах акционеров этого акционерного общества или учредителей доверительного управления.

Положения Закона об инвестиционных фондах распространяется на два вида инвестиционных фондов:

1) акционерный инвестиционный фонд – открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные Законом об инвестиционных фондах, и фирменное наименование которого содержит слова «акционерный инвестиционный фонд» или «инвестиционный фонд» (п. 1 ст. 2 Закона об инвестиционных фондах);

2) паевой инвестиционный фонд – обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией (п. 1 ст. 10 Закона об инвестиционных фондах).

Паевой инвестиционный фонд не является юридическим лицом, поэтому вопрос о применении той или иной системы налогообложения для него не актуален.

Иные инвестиционные фонды, в том числе и не поименованные в Законе об инвестиционных фондах, не вправе применять упрощенную систему налогообложения.

6. Профессиональные участники рынка ценных бумаг (пп. 6 п. 3 ст. 346.12 НК РФ).

В соответствии со ст.2 Федерального Закона «О рынке ценных бумаг» профессиональными участниками рынка ценных бумаг являются юридические лица, осуществляющие брокерскую или дилерскую деятельность, деятельность по управлению ценными бумагами, по определению взаимных обязательств (клиринг), ведению реестра владельцев ценных бумаг, организации торговли на рынке ценных бумаг, а также депозитарную деятельность.

Если организация совершает сделки с ценными бумагами, т. е., например, продает принадлежащие ей акции, но не является профессиональным участником рынка ценных бумаг – не осуществляет вышеперечисленные виды деятельности, – она вправе применять упрощенную систему налогообложения.

7. Ломбарды (пп. 7 п. 3 ст. 346.12 НК РФ).

В соответствии со ст. 358 ГК РФ под ломбардами понимаются специализированные организации, которые в качестве предпринимательской деятельности осуществляют принятие от граждан в залог движимого имущества, предназначенного для личного потребления, в обеспечение краткосрочных кредитов.

Действующее законодательство не предусматривает лицензирования деятельности ломбардов.

8. Организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых (пп. 8 п. 3 ст. 346.12 НК РФ).

Согласно ст.181 НК РФ к подакцизным товарам относятся:

1) спирт этиловый из всех видов сырья, за исключением спирта коньячного;

2) спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9 %.

Не рассматривается как подакцизные товары следующая спиртосодержащая продукция:

а) лекарственные, лечебно-профилактические, диагностические средства, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр лекарственных средств и изделий медицинского назначения, лекарственные, лечебно-профилактические средства (включая гомеопатические препараты), изготавливаемые аптечными организациями по индивидуальным рецептам и требованиям лечебных организаций, разлитые в емкости в соответствии с требованиями государственных стандартов лекарственных средств (фармакопейных статей), утвержденных уполномоченным федеральным органом исполнительной власти;

б) препараты ветеринарного назначения, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр зарегистрированных ветеринарных препаратов, разработанных для применения в животноводстве на территории Российской Федерации, разлитые в емкости не более 100 мл;

в) парфюмерно-косметическая продукция, прошедшая государственную регистрацию в уполномоченных федеральных органах исполнительной власти, разлитая в емкости не более 270 мл;

г) подлежащие дальнейшей переработке и (или) использованию для технических целей отходы, образующиеся при производстве спирта этилового из пищевого сырья, водок, ликероводочных изделий, соответствующие нормативной документации, утвержденной (согласованной) федеральным органом исполнительной власти, и внесенные в Государственный реестр этилового спирта из пищевого сырья, алкогольной и алкоголесодержащей продукции в Российской Федерации;

д) товары бытовой химии в металлической аэрозольной упаковке;

3) алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5 %, за исключением виноматериалов);

4) пиво;

5) табачная продукция;

6) автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.);

7) автомобильный бензин;

8) дизельное топливо;

9) моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

10) прямогонный бензин.

Организации и индивидуальные предприниматели, осуществляющие только реализацию подакцизных товаров, при соблюдении иных условий, установленных ст. 346.12 НК РФ, вправе применять упрощенную систему налогообложения. Налоговые органы придерживаются аналогичного мнения (см. Письмо УМНС России по г. Москве от 30 апреля 2003 г. N 21–09/23620).

Глава 26 НК РФ не содержит определения понятия «полезные ископаемые», поэтому в данном случае следует руководствоваться п.1 ст.337 НК РФ.

В соответствии с п. 1 ст. 337 НК РФ полезными ископаемыми признается продукция горнодобывающей промышленности и разработки карьеров (если иное не предусмотрено п. 3 ст. 337 НК РФ), содержащаяся в фактически добытом (извлеченном) из недр (отходов, потерь) минеральном сырье (породе, жидкости и иной смеси), первая по своему качеству соответствующая государственному стандарту РФ, стандарту отрасли, региональному стандарту, международному стандарту, а в случае отсутствия указанных стандартов для отдельного добытого полезного ископаемого – стандарту организации (предприятия).

Не может быть признана полезным ископаемым продукция, полученная при дальнейшей переработке (обогащении, технологическом переделе) полезного ископаемого, являющаяся продукцией обрабатывающей промышленности.

При определении понятия «общераспространенные полезные ископаемые» следует руководствоваться нормами Закона РФ от 21 февраля 1992 г. N 2395-1 «О недрах» (с изм. и доп. от 10 февраля 1999 г., 2 января 2000 г., 14 мая, 8 августа 2001 г., 29 мая 2002 г., 6 июня 2003 г., 29 июня, 22 августа 2004 г.).

Подпунктом 6 ст. 3 названного Закона установлено, что к полномочиям федеральных органов государственной власти в сфере регулирования отношений недропользования относится, в частности, определение совместно с субъектами РФ региональных перечней полезных ископаемых, относимых к общераспространенным.

Во многих регионах перечни общераспространенных полезных ископаемых утверждены Министерством природных ресурсов РФ, Госгортехнадзором и местной администрацией.

Может возникнуть ситуация, когда в свидетельстве о государственной регистрации организации или индивидуального предпринимателя в числе видов деятельности указаны виды, поименованные в пп. 8 п. 3 ст. 346.12 НК РФ, но не осуществляемые.

В этом случае организации и индивидуальные предприниматели при соблюдении прочих условий вправе применять упрощенную систему налогообложения, так как указание в свидетельстве о государственной регистрации таких видов деятельности не является препятствием для перехода на УСН (см. Письмо УМНС России по г. Москве от 16 декабря 2003 г. N 21–08/70540).

9. Организации и индивидуальные предприниматели, занимающиеся игорным бизнесом (пп. 9 п. 3 ст. 346.12 НК РФ).

В соответствии со ст. 364 НК РФ под игорным бизнесом понимается предпринимательская деятельность, связанная с извлечением организациями или индивидуальными предпринимателями доходов в виде выигрыша и (или) платы за проведение азартных игр и (или) пари, не являющаяся реализацией товаров (работ, услуг, имущественных прав), то есть все игорные заведения: казино, букмекерские конторы, игровые клубы и т. п. Они не вправе применять упрощенную систему налогообложения.

При наличии в магазине, кафе, ресторане и т. п. игрового автомата организация или индивидуальный предприниматель обязаны уплачивать налоги в соответствии с общим режимом налогообложения (в том числе налог на игорный бизнес) (см. Письмо УМНС России по г. Москве от 26 февраля 2004 г. N 21–09/12342).

Если игра на игровом автомате не предусматривает денежного или вещевого выигрыша, такой автомат не подпадает под определение игрового автомата в свете гл. 29 НК РФ и его владелец не облагается налогом на игорный бизнес. Используя такой игровой автомат, налогоплательщик при соблюдении прочих условий вправе перейти на упрощенную систему налогообложения.

10. Нотариусы, занимающиеся частной практикой (пп. 10 п. 3 ст. 346.12 НК РФ).

Основами законодательства РФ о нотариате от 11 февраля 1993 г. N 4462-I (с изм. и доп. от 30 декабря 2001 г., 24 декабря 2002 г., 8, 23 декабря 2003 г., 29 июня, 22 августа, 2 ноября 2004 г., 1 июля 2005 г.) предусмотрены два вида нотариусов:

1) работающие в государственной нотариальной конторе;

2) занимающиеся частной практикой.

В соответствии с п. 2 ст. 11 НК РФ частные нотариусы в налоговом законодательстве приравнены к индивидуальным предпринимателям, они самостоятельно уплачивают все установленные налоги.

11. Организации и индивидуальные предприниматели, являющиеся участниками соглашений о разделе продукции (пп. 11 п. 3 ст. 346.12 НК РФ).

На основании п. 1 ст. 2 Федерального закона от 30 декабря 1995 г. N 225-ФЗ «О соглашениях о разделе продукции» (с изм. и доп. от 7 января 1999 г., 18 июня 2001 г., 6 июня 2003 г., 29 июня, 29 декабря 2004 г.) соглашение о разделе продукции является договором, в соответствии с которым Российская Федерация предоставляет субъекту предпринимательской деятельности (далее – инвестор) на возмездной основе и на определенный срок исключительные права на поиски, разведку, добычу минерального сырья на участке недр, указанном в соглашении, и на ведение связанных с этим работ, а инвестор обязуется осуществить проведение указанных работ за свой счет и на свой риск. Соглашение определяет все необходимые условия, связанные с пользованием недрами, в том числе условия и порядок раздела произведенной продукции между сторонами соглашения в соответствии с положениями Закона N 225-ФЗ.

Система налогообложения при выполнении соглашений о разделе продукции является специальным режимом налогообложения и регулируется гл. 26.4 НК РФ.

12. Организации и индивидуальные предприниматели, переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в соответствии с гл.26.1 НК РФ

Указанные субъекты не вправе применять упрощенную систему налогообложения на основании пп. 13 п. 3 ст. 346.12 НК РФ.

В силу п. 2 ст. 346.1 НК РФ переход на уплату единого сельскохозяйственного налога (ЕСХН) или возврат к общему режиму налогообложения осуществляется организациями и индивидуальными предприниматели добровольно.

Перейти на уплату ЕСХН вправе только организации и индивидуальные предприниматели, являющиеся сельскохозяйственными производителями.

Согласно п. 1 ст. 346.2 НК РФ сельскохозяйственными товаропроизводителями признаются организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию и (или) выращивающие рыбу, осуществляющие ее первичную и последующую (промышленную) переработку и реализующие эту продукцию и (или) рыбу, при условии, что в общем доходе от реализации товаров (работ, услуг) таких организаций или индивидуальных предпринимателей доля дохода от реализации произведенной ими сельскохозяйственной продукции и (или) выращенной ими рыбы, включая продукцию ее первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства и (или) выращенной ими рыбы, составляет не менее 70 %.

13. Организации, в которых доля непосредственного участия других организаций составляет более 25 % (пп. 14 п. 3 ст. 346.12 НК РФ).

Данное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 %, а их доля в фонде оплаты труда – не менее 25 %.

При этом гл. 26.2 НК РФ не содержит определение понятия «доля непосредственного участия в организации».

Ранее Минфин России в Письмах от 22 июля 2004 г. N 03-02-05/4/27 и от 22 сентября 2004 г. N 03-03-02-04/2/2 разъяснял, что в соответствии с п.11 НК РФ понятие «участие в организации» следует применять в том значении, в котором оно используется в отрасли гражданского права. ГК РФ содержит понятия следующих видов участия:

1) участие в уставном капитале (п. 1 ст. 105 ГК РФ);

2) участие в деятельности организации (п. 2 ст. 52 ГК РФ);

3) участие в создании организации (п. 2 ст. 48 ГК РФ).

В соответствии со ст. 48 ГК РФ в связи с участием в образовании имущества юридического лица его учредители (участники) могут иметь обязательственные права в отношении этого юридического лица либо вещные права на его имущество. К юридическим лицам, в отношении которых их участники имеют обязательственные права, относятся хозяйственные товарищества и общества, производственные и потребительские кооперативы. К юридическим лицам, на имущество которых их учредители имеют право собственности или иное вещное право, относятся государственные и муниципальные унитарные предприятия, а также финансируемые собственником учреждения. К юридическим лицам, в отношении которых их учредители (участники) не имеют имущественных прав, относятся общественные и религиозные организации (объединения), благотворительные и иные фонды, объединения юридических лиц (ассоциации и союзы).

К коммерческим организациям с разделенным на доли (вклады) учредителей (участников) уставным (складочным) капиталом относятся хозяйственные товарищества и общества. Имущество, созданное за счет вкладов учредителей (участников), а также произведенное и приобретенное хозяйственным товариществом или обществом в процессе его деятельности, принадлежит ему на праве собственности (ст. 66 ГК РФ).

Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на закрепленное за ней собственником имущество.

В отличие от хозяйственных товариществ и обществ имущество муниципального унитарного предприятия принадлежит ему на праве хозяйственного ведения, является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками предприятия (п. 1 ст. 113 ГК РФ, ст. 2 Федерального закона от 14 ноября 2002 г. N 161-ФЗ «О государственных и муниципальных унитарных предприятиях» (с изм. и доп. от 8 декабря 2003 г.)).

Учредителем муниципального унитарного предприятия является муниципальное образование (ст. 8 ФЗ «О государственных и муниципальных унитарных предприятиях»).

Учитывая, что муниципальное образование не может быть признано организацией в том смысле, в котором ст.11 НК РФ использует указанный термин, и имущество муниципального унитарного предприятия не распределяется по вкладам (долям, паям), следует признать: пп. 14 п. 3 ст. 346.12 НК РФ не содержит препятствий для применения муниципальными унитарными предприятиями упрощенной системы налогообложения.

На унитарное предприятие, имущество которого не может быть распределено по вкладам, распространяется право применять упрощенную систему налогообложения на общих основаниях (см. Письма Минфин России от 8 декабря 2003 г. N 04-02-05/3/105, от 24 февраля 2004 г. N 04-02-05/3/11).

ФСН России также признала, что понятие «доля непосредственного участия» не может быть применимо и к некоммерческим организациям. Соответственно, на такие организации не распространяется действие пп.14 п.3 ст.346.12 НК РФ и они могут переходить на упрощенную систему налогообложения (см. Письмо ФНС России от 28 декабря 2004 г. N 22-0-10/1986@).

14. Иностранные организации, имеющие филиалы и другие обособленные подразделения на территории РФ.

Иностранные организации имеют право встать на учет в налоговых органах в качестве налогоплательщиков по месту нахождения своих постоянных представительств в Российской Федерации. Постановка на учет в качестве налогоплательщика осуществляется налоговым органом на основании письменного заявления иностранной организации.

Иностранные организации, имеющие на территории Российской Федерации несколько подразделений (представительств, отделений), самостоятельно выбирают подразделение, по месту налоговой регистрации которого они будут предоставлять налоговые декларации и уплачивать налог в целом по операциям всех находящихся на территории Российской Федерации подразделений иностранной организации. О своем выборе иностранные организации обязаны письменно уведомить налоговые органы по месту нахождения своих подразделений, зарегистрированных на территории Российской Федерации.

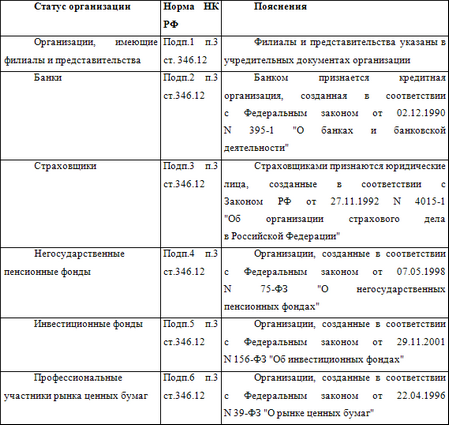

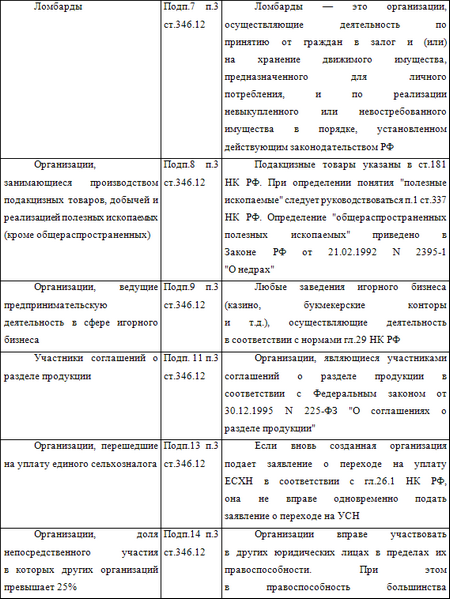

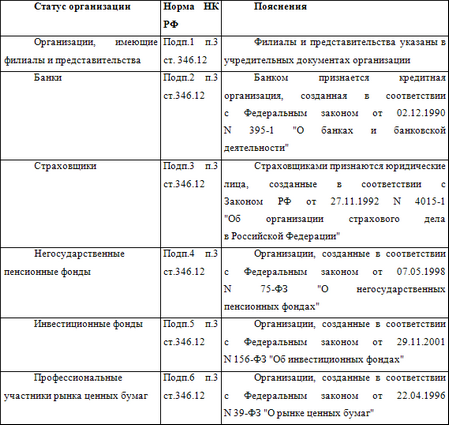

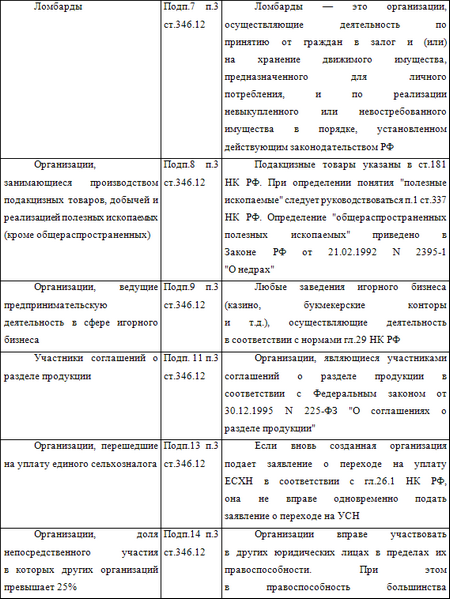

Обобщим данные о плательщиках, которые не могут применять УСН:

Глава 3. Организационные вопросы применения УСН

3.1. Обоснованность выбора самой системы и объекта налогообложения

3.1.1. Анализ целесообразности перехода на УСН с основного вида деятельности

В соответствии с п. 1 ст. 2 Федерального закона от 7 мая 1998 г. N 75-ФЗ «О негосударственных пенсионных фондах» (с изм. и доп. от 12 февраля 2001 г., 21 марта 2002 г., 10 января 2003 г., 2 декабря 2004 г., 9 мая 2005 г.) негосударственный пенсионный фонд – это особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

1) деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения;

2) деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Федеральным законом от 15 декабря 2001 г. N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (с изм. и доп. от 29 мая, 31 декабря 2002 г., 23 декабря 2003 г., 29 июня, 20 июля, 2, 28 декабря 2004 г., 4 ноября 2005 г.) и договорами об обязательном пенсионном страховании;

3) деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем.

Организации, осуществляющие вышеперечисленные виды деятельности, не вправе применять упрощенную систему налогообложения.

5. Инвестиционные фонды (пп. 5 п. 3 ст. 346.12 НК РФ).

Правовое регулирование акционерных и паевых инвестиционных фондов осуществляется Федеральным законом от 29 ноября 2001 г. N 156-ФЗ «Об инвестиционных фондах» (с изм. и доп. от 29 июня 2004 г.) (далее – Закон об инвестиционных фондах).

В соответствии со ст. 1 названного Закона инвестиционный фонд – это находящийся в собственности акционерного общества либо в общей долевой собственности физических и юридических лиц имущественный комплекс, пользование и распоряжение которым осуществляются управляющей компанией исключительно в интересах акционеров этого акционерного общества или учредителей доверительного управления.

Положения Закона об инвестиционных фондах распространяется на два вида инвестиционных фондов:

1) акционерный инвестиционный фонд – открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные Законом об инвестиционных фондах, и фирменное наименование которого содержит слова «акционерный инвестиционный фонд» или «инвестиционный фонд» (п. 1 ст. 2 Закона об инвестиционных фондах);

2) паевой инвестиционный фонд – обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией (п. 1 ст. 10 Закона об инвестиционных фондах).

Паевой инвестиционный фонд не является юридическим лицом, поэтому вопрос о применении той или иной системы налогообложения для него не актуален.

Иные инвестиционные фонды, в том числе и не поименованные в Законе об инвестиционных фондах, не вправе применять упрощенную систему налогообложения.

6. Профессиональные участники рынка ценных бумаг (пп. 6 п. 3 ст. 346.12 НК РФ).

В соответствии со ст.2 Федерального Закона «О рынке ценных бумаг» профессиональными участниками рынка ценных бумаг являются юридические лица, осуществляющие брокерскую или дилерскую деятельность, деятельность по управлению ценными бумагами, по определению взаимных обязательств (клиринг), ведению реестра владельцев ценных бумаг, организации торговли на рынке ценных бумаг, а также депозитарную деятельность.

Если организация совершает сделки с ценными бумагами, т. е., например, продает принадлежащие ей акции, но не является профессиональным участником рынка ценных бумаг – не осуществляет вышеперечисленные виды деятельности, – она вправе применять упрощенную систему налогообложения.

7. Ломбарды (пп. 7 п. 3 ст. 346.12 НК РФ).

В соответствии со ст. 358 ГК РФ под ломбардами понимаются специализированные организации, которые в качестве предпринимательской деятельности осуществляют принятие от граждан в залог движимого имущества, предназначенного для личного потребления, в обеспечение краткосрочных кредитов.

Действующее законодательство не предусматривает лицензирования деятельности ломбардов.

8. Организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых (пп. 8 п. 3 ст. 346.12 НК РФ).

Согласно ст.181 НК РФ к подакцизным товарам относятся:

1) спирт этиловый из всех видов сырья, за исключением спирта коньячного;

2) спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9 %.

Не рассматривается как подакцизные товары следующая спиртосодержащая продукция:

а) лекарственные, лечебно-профилактические, диагностические средства, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр лекарственных средств и изделий медицинского назначения, лекарственные, лечебно-профилактические средства (включая гомеопатические препараты), изготавливаемые аптечными организациями по индивидуальным рецептам и требованиям лечебных организаций, разлитые в емкости в соответствии с требованиями государственных стандартов лекарственных средств (фармакопейных статей), утвержденных уполномоченным федеральным органом исполнительной власти;

б) препараты ветеринарного назначения, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр зарегистрированных ветеринарных препаратов, разработанных для применения в животноводстве на территории Российской Федерации, разлитые в емкости не более 100 мл;

в) парфюмерно-косметическая продукция, прошедшая государственную регистрацию в уполномоченных федеральных органах исполнительной власти, разлитая в емкости не более 270 мл;

г) подлежащие дальнейшей переработке и (или) использованию для технических целей отходы, образующиеся при производстве спирта этилового из пищевого сырья, водок, ликероводочных изделий, соответствующие нормативной документации, утвержденной (согласованной) федеральным органом исполнительной власти, и внесенные в Государственный реестр этилового спирта из пищевого сырья, алкогольной и алкоголесодержащей продукции в Российской Федерации;

д) товары бытовой химии в металлической аэрозольной упаковке;

3) алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5 %, за исключением виноматериалов);

4) пиво;

5) табачная продукция;

6) автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.);

7) автомобильный бензин;

8) дизельное топливо;

9) моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

10) прямогонный бензин.

Организации и индивидуальные предприниматели, осуществляющие только реализацию подакцизных товаров, при соблюдении иных условий, установленных ст. 346.12 НК РФ, вправе применять упрощенную систему налогообложения. Налоговые органы придерживаются аналогичного мнения (см. Письмо УМНС России по г. Москве от 30 апреля 2003 г. N 21–09/23620).

Глава 26 НК РФ не содержит определения понятия «полезные ископаемые», поэтому в данном случае следует руководствоваться п.1 ст.337 НК РФ.

В соответствии с п. 1 ст. 337 НК РФ полезными ископаемыми признается продукция горнодобывающей промышленности и разработки карьеров (если иное не предусмотрено п. 3 ст. 337 НК РФ), содержащаяся в фактически добытом (извлеченном) из недр (отходов, потерь) минеральном сырье (породе, жидкости и иной смеси), первая по своему качеству соответствующая государственному стандарту РФ, стандарту отрасли, региональному стандарту, международному стандарту, а в случае отсутствия указанных стандартов для отдельного добытого полезного ископаемого – стандарту организации (предприятия).

Не может быть признана полезным ископаемым продукция, полученная при дальнейшей переработке (обогащении, технологическом переделе) полезного ископаемого, являющаяся продукцией обрабатывающей промышленности.

При определении понятия «общераспространенные полезные ископаемые» следует руководствоваться нормами Закона РФ от 21 февраля 1992 г. N 2395-1 «О недрах» (с изм. и доп. от 10 февраля 1999 г., 2 января 2000 г., 14 мая, 8 августа 2001 г., 29 мая 2002 г., 6 июня 2003 г., 29 июня, 22 августа 2004 г.).

Подпунктом 6 ст. 3 названного Закона установлено, что к полномочиям федеральных органов государственной власти в сфере регулирования отношений недропользования относится, в частности, определение совместно с субъектами РФ региональных перечней полезных ископаемых, относимых к общераспространенным.

Во многих регионах перечни общераспространенных полезных ископаемых утверждены Министерством природных ресурсов РФ, Госгортехнадзором и местной администрацией.

Может возникнуть ситуация, когда в свидетельстве о государственной регистрации организации или индивидуального предпринимателя в числе видов деятельности указаны виды, поименованные в пп. 8 п. 3 ст. 346.12 НК РФ, но не осуществляемые.

В этом случае организации и индивидуальные предприниматели при соблюдении прочих условий вправе применять упрощенную систему налогообложения, так как указание в свидетельстве о государственной регистрации таких видов деятельности не является препятствием для перехода на УСН (см. Письмо УМНС России по г. Москве от 16 декабря 2003 г. N 21–08/70540).

9. Организации и индивидуальные предприниматели, занимающиеся игорным бизнесом (пп. 9 п. 3 ст. 346.12 НК РФ).

В соответствии со ст. 364 НК РФ под игорным бизнесом понимается предпринимательская деятельность, связанная с извлечением организациями или индивидуальными предпринимателями доходов в виде выигрыша и (или) платы за проведение азартных игр и (или) пари, не являющаяся реализацией товаров (работ, услуг, имущественных прав), то есть все игорные заведения: казино, букмекерские конторы, игровые клубы и т. п. Они не вправе применять упрощенную систему налогообложения.

При наличии в магазине, кафе, ресторане и т. п. игрового автомата организация или индивидуальный предприниматель обязаны уплачивать налоги в соответствии с общим режимом налогообложения (в том числе налог на игорный бизнес) (см. Письмо УМНС России по г. Москве от 26 февраля 2004 г. N 21–09/12342).

Если игра на игровом автомате не предусматривает денежного или вещевого выигрыша, такой автомат не подпадает под определение игрового автомата в свете гл. 29 НК РФ и его владелец не облагается налогом на игорный бизнес. Используя такой игровой автомат, налогоплательщик при соблюдении прочих условий вправе перейти на упрощенную систему налогообложения.

10. Нотариусы, занимающиеся частной практикой (пп. 10 п. 3 ст. 346.12 НК РФ).

Основами законодательства РФ о нотариате от 11 февраля 1993 г. N 4462-I (с изм. и доп. от 30 декабря 2001 г., 24 декабря 2002 г., 8, 23 декабря 2003 г., 29 июня, 22 августа, 2 ноября 2004 г., 1 июля 2005 г.) предусмотрены два вида нотариусов:

1) работающие в государственной нотариальной конторе;

2) занимающиеся частной практикой.

В соответствии с п. 2 ст. 11 НК РФ частные нотариусы в налоговом законодательстве приравнены к индивидуальным предпринимателям, они самостоятельно уплачивают все установленные налоги.

11. Организации и индивидуальные предприниматели, являющиеся участниками соглашений о разделе продукции (пп. 11 п. 3 ст. 346.12 НК РФ).

На основании п. 1 ст. 2 Федерального закона от 30 декабря 1995 г. N 225-ФЗ «О соглашениях о разделе продукции» (с изм. и доп. от 7 января 1999 г., 18 июня 2001 г., 6 июня 2003 г., 29 июня, 29 декабря 2004 г.) соглашение о разделе продукции является договором, в соответствии с которым Российская Федерация предоставляет субъекту предпринимательской деятельности (далее – инвестор) на возмездной основе и на определенный срок исключительные права на поиски, разведку, добычу минерального сырья на участке недр, указанном в соглашении, и на ведение связанных с этим работ, а инвестор обязуется осуществить проведение указанных работ за свой счет и на свой риск. Соглашение определяет все необходимые условия, связанные с пользованием недрами, в том числе условия и порядок раздела произведенной продукции между сторонами соглашения в соответствии с положениями Закона N 225-ФЗ.

Система налогообложения при выполнении соглашений о разделе продукции является специальным режимом налогообложения и регулируется гл. 26.4 НК РФ.

12. Организации и индивидуальные предприниматели, переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в соответствии с гл.26.1 НК РФ

Указанные субъекты не вправе применять упрощенную систему налогообложения на основании пп. 13 п. 3 ст. 346.12 НК РФ.

В силу п. 2 ст. 346.1 НК РФ переход на уплату единого сельскохозяйственного налога (ЕСХН) или возврат к общему режиму налогообложения осуществляется организациями и индивидуальными предприниматели добровольно.

Перейти на уплату ЕСХН вправе только организации и индивидуальные предприниматели, являющиеся сельскохозяйственными производителями.

Согласно п. 1 ст. 346.2 НК РФ сельскохозяйственными товаропроизводителями признаются организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию и (или) выращивающие рыбу, осуществляющие ее первичную и последующую (промышленную) переработку и реализующие эту продукцию и (или) рыбу, при условии, что в общем доходе от реализации товаров (работ, услуг) таких организаций или индивидуальных предпринимателей доля дохода от реализации произведенной ими сельскохозяйственной продукции и (или) выращенной ими рыбы, включая продукцию ее первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства и (или) выращенной ими рыбы, составляет не менее 70 %.

13. Организации, в которых доля непосредственного участия других организаций составляет более 25 % (пп. 14 п. 3 ст. 346.12 НК РФ).

Данное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 %, а их доля в фонде оплаты труда – не менее 25 %.

При этом гл. 26.2 НК РФ не содержит определение понятия «доля непосредственного участия в организации».

Ранее Минфин России в Письмах от 22 июля 2004 г. N 03-02-05/4/27 и от 22 сентября 2004 г. N 03-03-02-04/2/2 разъяснял, что в соответствии с п.11 НК РФ понятие «участие в организации» следует применять в том значении, в котором оно используется в отрасли гражданского права. ГК РФ содержит понятия следующих видов участия:

1) участие в уставном капитале (п. 1 ст. 105 ГК РФ);

2) участие в деятельности организации (п. 2 ст. 52 ГК РФ);

3) участие в создании организации (п. 2 ст. 48 ГК РФ).

В соответствии со ст. 48 ГК РФ в связи с участием в образовании имущества юридического лица его учредители (участники) могут иметь обязательственные права в отношении этого юридического лица либо вещные права на его имущество. К юридическим лицам, в отношении которых их участники имеют обязательственные права, относятся хозяйственные товарищества и общества, производственные и потребительские кооперативы. К юридическим лицам, на имущество которых их учредители имеют право собственности или иное вещное право, относятся государственные и муниципальные унитарные предприятия, а также финансируемые собственником учреждения. К юридическим лицам, в отношении которых их учредители (участники) не имеют имущественных прав, относятся общественные и религиозные организации (объединения), благотворительные и иные фонды, объединения юридических лиц (ассоциации и союзы).

К коммерческим организациям с разделенным на доли (вклады) учредителей (участников) уставным (складочным) капиталом относятся хозяйственные товарищества и общества. Имущество, созданное за счет вкладов учредителей (участников), а также произведенное и приобретенное хозяйственным товариществом или обществом в процессе его деятельности, принадлежит ему на праве собственности (ст. 66 ГК РФ).

Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на закрепленное за ней собственником имущество.

В отличие от хозяйственных товариществ и обществ имущество муниципального унитарного предприятия принадлежит ему на праве хозяйственного ведения, является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками предприятия (п. 1 ст. 113 ГК РФ, ст. 2 Федерального закона от 14 ноября 2002 г. N 161-ФЗ «О государственных и муниципальных унитарных предприятиях» (с изм. и доп. от 8 декабря 2003 г.)).

Учредителем муниципального унитарного предприятия является муниципальное образование (ст. 8 ФЗ «О государственных и муниципальных унитарных предприятиях»).

Учитывая, что муниципальное образование не может быть признано организацией в том смысле, в котором ст.11 НК РФ использует указанный термин, и имущество муниципального унитарного предприятия не распределяется по вкладам (долям, паям), следует признать: пп. 14 п. 3 ст. 346.12 НК РФ не содержит препятствий для применения муниципальными унитарными предприятиями упрощенной системы налогообложения.

На унитарное предприятие, имущество которого не может быть распределено по вкладам, распространяется право применять упрощенную систему налогообложения на общих основаниях (см. Письма Минфин России от 8 декабря 2003 г. N 04-02-05/3/105, от 24 февраля 2004 г. N 04-02-05/3/11).

ФСН России также признала, что понятие «доля непосредственного участия» не может быть применимо и к некоммерческим организациям. Соответственно, на такие организации не распространяется действие пп.14 п.3 ст.346.12 НК РФ и они могут переходить на упрощенную систему налогообложения (см. Письмо ФНС России от 28 декабря 2004 г. N 22-0-10/1986@).

14. Иностранные организации, имеющие филиалы и другие обособленные подразделения на территории РФ.

Иностранные организации имеют право встать на учет в налоговых органах в качестве налогоплательщиков по месту нахождения своих постоянных представительств в Российской Федерации. Постановка на учет в качестве налогоплательщика осуществляется налоговым органом на основании письменного заявления иностранной организации.

Иностранные организации, имеющие на территории Российской Федерации несколько подразделений (представительств, отделений), самостоятельно выбирают подразделение, по месту налоговой регистрации которого они будут предоставлять налоговые декларации и уплачивать налог в целом по операциям всех находящихся на территории Российской Федерации подразделений иностранной организации. О своем выборе иностранные организации обязаны письменно уведомить налоговые органы по месту нахождения своих подразделений, зарегистрированных на территории Российской Федерации.

Обобщим данные о плательщиках, которые не могут применять УСН:

Глава 3. Организационные вопросы применения УСН

3.1. Обоснованность выбора самой системы и объекта налогообложения

3.1.1. Анализ целесообразности перехода на УСН с основного вида деятельности

Для оценки преимуществ или недостатков использования в качестве объекта налогообложения доходов или разницы между доходами и расходами (равно как для сравнения «упрощенки» с обычной системой налогообложения) необходима конкретная информация о показателях и характере деятельности предприятия (предпринимателя.

При упрощенной системе налогообложения налоговая нагрузка ниже по сравнению с общей системой налогообложения, но для принятия окончательного решения о переходе на эту систему налогообложения, как организации, так и индивидуальному предпринимателю необходимо произвести расчет получаемой выгоды.

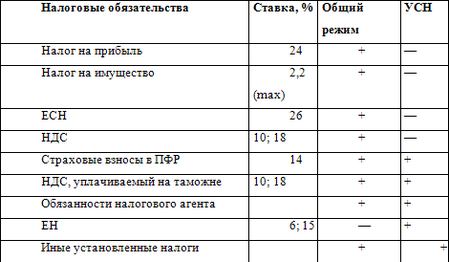

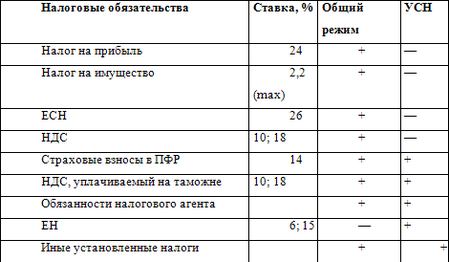

Для наглядности рассмотрим таблицу

С уплатой единого налога с налогоплательщиков, перешедших на упрощенную систему налогообложения, не взимаются:

1) налог на прибыль организаций;

2) налог на доходы физических лиц (в отношении доходов, полученных индивидуальными предпринимателями от осуществляемой ими предпринимательской деятельности);

3) НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации);

4) налог на имущество организаций, налог на имущество физических лиц (в отношении имущества, используемого индивидуальными предпринимателями для осуществления предпринимательской деятельности);

5) единый социальный налог с доходов, полученных от предпринимательской деятельности, а также с выплат и иных вознаграждений, начисляемых налогоплательщиками в пользу нанятых ими физических лиц.

При этом налогоплательщики, перешедшие на упрощенную систему налогообложения, не освобождаются:

1) от обязанности по уплате страховых взносов на обязательное пенсионное страхование, предусмотренной ФЗ «Об обязательном пенсионном страховании в РФ»;

2) от обязанности по уплате иных установленных на территории Российской Федерации налогов.

Пункт 2 ст. 346.11 гл. 26.2 НК РФ предусматривает при применении упрощенной системы налогообложения организациями замену уплаты ряда налогов, в том числе налога на добавленную стоимость, уплатой единого или минимального налога, исчисляемого по результатам хозяйственной деятельности организаций, за налоговый период.

При применении упрощенной системы налогообложения налогоплательщики не освобождаются:

1) от обязанностей налоговых агентов, предусмотренных ст.24 НК РФ;

2) от обязанностей по ведению кассовых операций, в соответствии с Порядком ведения кассовых операций в Российской Федерации, утвержденным Решением Совета Директоров Банка России от 22 сентября 1993 г. N 40;

3) от обязанностей, предусмотренных Федеральным законом от 22 мая 2003 г. N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Организации и индивидуальные предприниматели при выборе объекта налогообложения должны проявить особую внимательность и изыскать пути снижения налогооблагаемой базы, что позволяет осуществить гл. 26.2 НК РФ.

Пример.

Организация реализует товар в розницу.

Приобрела 100 единиц товара по цене 230 руб. и на сумму 23000 руб.

Реализация по цене 290 руб. или на сумму 29000 руб.

Издержки обращения 20 руб. на единицу, всего на сумму 2000 руб.

С суммы реализованного товара уплачиваются:

1) НДС в сумме 1100 руб. (5200 руб. – 4100 руб.);

2) налог на прибыль 900 руб. ((29000 руб. – 25000 руб.) х 24 %: 100 %).

Всего сумма к уплате налогов составит 2000 руб. (но следует учесть еще налог на имущество).

По упрощенной системе:

1) при объекте налогообложения «доходы» от доходов от реализации товара 29 тыс. руб. сумма налога составит 1700 тыс. руб. (29000 руб. х 6 %: 100 %);

2) при объекте налогообложения «доходы за вычетом расходов» от доходов от реализации 29000 руб. и расходов 25000 руб. (23000 руб. + 2000 руб.) сумма налога составит 600 руб. ((29000 руб. – 25000 руб.)) х 15 %.

Данные, указанные выше, показывают выгодность упрощенной системы налогообложения.

При осуществлении оптовой торговли, переход на упрощенную систему может быть и невыгоден. Это вызвано тем, что организациям и индивидуальным предпринимателям не производится возмещение «входного» НДС при приобретении товаров, предназначенных для продажи оптом. Вопрос выгоды рассмотреть со всех сторон вплоть до образования нескольких небольших организаций вместо одной, у которой большие обороты по реализации товаров.

Пример.

Организация, занимающаяся реализацией товаров оптом, имеет оборот свыше 11 000 тыс. руб. за 9 месяцев, но приняла решение перейти на упрощенную систему налогообложения.

Для того чтобы был осуществлен переход на упрощенную систему, решено создать две самостоятельные организации: одна приобретает товары, а вторая осуществляет их продажу.

В настоящее время переход на упрощенную систему налогообложения более выгоден для организаций, чем для индивидуальных предпринимателей. Организации, в отличие от индивидуальных предпринимателей, не уплачивают налог на прибыль (24 %) и налог на имущество, а индивидуальные предприниматели не уплачивают НДФЛ (13 %), но уплачивают страховые взносы на обязательное пенсионное страхование по ст. 28 ФЗ «Об обязательном пенсионном страховании в РФ», которые по своему размеру незначительны.

При упрощенной системе налогообложения налоговая нагрузка ниже по сравнению с общей системой налогообложения, но для принятия окончательного решения о переходе на эту систему налогообложения, как организации, так и индивидуальному предпринимателю необходимо произвести расчет получаемой выгоды.

Для наглядности рассмотрим таблицу

С уплатой единого налога с налогоплательщиков, перешедших на упрощенную систему налогообложения, не взимаются:

1) налог на прибыль организаций;

2) налог на доходы физических лиц (в отношении доходов, полученных индивидуальными предпринимателями от осуществляемой ими предпринимательской деятельности);

3) НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации);

4) налог на имущество организаций, налог на имущество физических лиц (в отношении имущества, используемого индивидуальными предпринимателями для осуществления предпринимательской деятельности);

5) единый социальный налог с доходов, полученных от предпринимательской деятельности, а также с выплат и иных вознаграждений, начисляемых налогоплательщиками в пользу нанятых ими физических лиц.

При этом налогоплательщики, перешедшие на упрощенную систему налогообложения, не освобождаются:

1) от обязанности по уплате страховых взносов на обязательное пенсионное страхование, предусмотренной ФЗ «Об обязательном пенсионном страховании в РФ»;

2) от обязанности по уплате иных установленных на территории Российской Федерации налогов.

Пункт 2 ст. 346.11 гл. 26.2 НК РФ предусматривает при применении упрощенной системы налогообложения организациями замену уплаты ряда налогов, в том числе налога на добавленную стоимость, уплатой единого или минимального налога, исчисляемого по результатам хозяйственной деятельности организаций, за налоговый период.

При применении упрощенной системы налогообложения налогоплательщики не освобождаются:

1) от обязанностей налоговых агентов, предусмотренных ст.24 НК РФ;

2) от обязанностей по ведению кассовых операций, в соответствии с Порядком ведения кассовых операций в Российской Федерации, утвержденным Решением Совета Директоров Банка России от 22 сентября 1993 г. N 40;

3) от обязанностей, предусмотренных Федеральным законом от 22 мая 2003 г. N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Организации и индивидуальные предприниматели при выборе объекта налогообложения должны проявить особую внимательность и изыскать пути снижения налогооблагаемой базы, что позволяет осуществить гл. 26.2 НК РФ.

Пример.

Организация реализует товар в розницу.

Приобрела 100 единиц товара по цене 230 руб. и на сумму 23000 руб.

Реализация по цене 290 руб. или на сумму 29000 руб.

Издержки обращения 20 руб. на единицу, всего на сумму 2000 руб.

С суммы реализованного товара уплачиваются:

1) НДС в сумме 1100 руб. (5200 руб. – 4100 руб.);

2) налог на прибыль 900 руб. ((29000 руб. – 25000 руб.) х 24 %: 100 %).

Всего сумма к уплате налогов составит 2000 руб. (но следует учесть еще налог на имущество).

По упрощенной системе:

1) при объекте налогообложения «доходы» от доходов от реализации товара 29 тыс. руб. сумма налога составит 1700 тыс. руб. (29000 руб. х 6 %: 100 %);

2) при объекте налогообложения «доходы за вычетом расходов» от доходов от реализации 29000 руб. и расходов 25000 руб. (23000 руб. + 2000 руб.) сумма налога составит 600 руб. ((29000 руб. – 25000 руб.)) х 15 %.

Данные, указанные выше, показывают выгодность упрощенной системы налогообложения.

При осуществлении оптовой торговли, переход на упрощенную систему может быть и невыгоден. Это вызвано тем, что организациям и индивидуальным предпринимателям не производится возмещение «входного» НДС при приобретении товаров, предназначенных для продажи оптом. Вопрос выгоды рассмотреть со всех сторон вплоть до образования нескольких небольших организаций вместо одной, у которой большие обороты по реализации товаров.

Пример.

Организация, занимающаяся реализацией товаров оптом, имеет оборот свыше 11 000 тыс. руб. за 9 месяцев, но приняла решение перейти на упрощенную систему налогообложения.

Для того чтобы был осуществлен переход на упрощенную систему, решено создать две самостоятельные организации: одна приобретает товары, а вторая осуществляет их продажу.

В настоящее время переход на упрощенную систему налогообложения более выгоден для организаций, чем для индивидуальных предпринимателей. Организации, в отличие от индивидуальных предпринимателей, не уплачивают налог на прибыль (24 %) и налог на имущество, а индивидуальные предприниматели не уплачивают НДФЛ (13 %), но уплачивают страховые взносы на обязательное пенсионное страхование по ст. 28 ФЗ «Об обязательном пенсионном страховании в РФ», которые по своему размеру незначительны.