Кроме, того, очень часто при заполнении кассовых ордеров ручным способом не все реквизиты унифицированных форм по кассовым операциям заполняются. Так, например, не во всех расходных кассовых ордерах указываются:

– корреспонденция счетов;

– наименование приложений (в ряде случаев приложения не прикладывались к кассовым ордерам);

– полученная сумма прописью;

– сумма НДС;

– паспортные данные получателя и др.

Передача денег и кассовой документации от одного кассира другому (отпуск, болезнь) документально (актом приемки-передачи) не подтверждается.

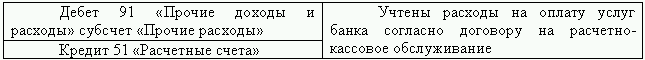

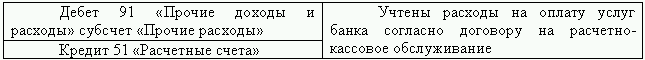

В бухгалтерском учете суммы, которые организация платит банку за расчетно-кассовое обслуживание, отражаются в выписке банка отдельной строкой. На основании п.11 ПБУ 10/99 «Расходы организации» расходы, связанные с оплатой услуг, оказываемых кредитными организациями, учитываются в составе операционных расходов. В бухгалтерском учете данная хозяйственная операция должна быть отражена следующим образом:

Многие организации пользуются услугами инкассации. В соответствии со ст.5 Федерального закона от 02.12.1990 г. № 395-1 «О банках и банковской деятельности»

инкассация– доставка наличных денег между кассой организации и банковским учреждением. Согласно Плана счетов и Инструкции по его применению для отражения информации о движении денежных средств, внесенных в кассы кредитных организаций для зачисления на расчетный или иной счет организации, но еще не зачисленных по назначению, предназначен счет 57 «Переводы в пути». Кроме того, бухгалтеру организации следует помнить, что услуги инкассации подлежат обложению налогом на добавленную стоимость (НДС) в общем порядке (пп. 3 п. 3 ст. 149 НК РФ).

Многие организации пользуются услугами инкассации. В соответствии со ст.5 Федерального закона от 02.12.1990 г. № 395-1 «О банках и банковской деятельности»

инкассация– доставка наличных денег между кассой организации и банковским учреждением. Согласно Плана счетов и Инструкции по его применению для отражения информации о движении денежных средств, внесенных в кассы кредитных организаций для зачисления на расчетный или иной счет организации, но еще не зачисленных по назначению, предназначен счет 57 «Переводы в пути». Кроме того, бухгалтеру организации следует помнить, что услуги инкассации подлежат обложению налогом на добавленную стоимость (НДС) в общем порядке (пп. 3 п. 3 ст. 149 НК РФ).

При этом, в бухгалтерском учете организации, данные операции должны быть оформлены следующими записями:

В бухгалтерском учете расходы на инкассацию, так же как и услуги по расчетно-кассовому обслуживанию, учитываются в составе операционных расходов как затраты, связанные с оплатой услуг, оказываемых кредитными организациями (п. 11 ПБУ 10/99 «Расходы организации»). В налоговом учете расходы, производимые организацией на оплату инкассаторских услуг, а также услуг банка за расчетно-кассовое обслуживание для целей налогообложения прибыли включаются в состав внереализационных расходов на основании пп. 15 п. 1 ст. 265 НК РФ.

В бухгалтерском учете расходы на инкассацию, так же как и услуги по расчетно-кассовому обслуживанию, учитываются в составе операционных расходов как затраты, связанные с оплатой услуг, оказываемых кредитными организациями (п. 11 ПБУ 10/99 «Расходы организации»). В налоговом учете расходы, производимые организацией на оплату инкассаторских услуг, а также услуг банка за расчетно-кассовое обслуживание для целей налогообложения прибыли включаются в состав внереализационных расходов на основании пп. 15 п. 1 ст. 265 НК РФ.

В настоящее время наиболее распространенным видом кредитования стал овердрафт.

Это практически новая услуга, предоставляемая банками и поэтому часто бухгалтера теряются как правильно отразить операции по овердрафту.

Прежде всего, овердрафт – это краткосрочный кредит, предоставляемый банками, по которому доверенный клиент банка имеет возможность пользоваться денежными средствами сверх остатка на своем счете. Денежные средства, полученные в счет овердрафта, организации следует учитывать на отдельном субсчете к счету 55 «Специальные счета в банках».

Отражение хозяйственных операций в бухгалтерском учете организации должно осуществляться следующим образом:

Проценты, подлежащие уплате банку по кредиту (в том числе в форме овердрафта), относятся к затратам, связанным с получением и использованием кредита, и являются текущими расходами (п.п. 11, 12 ПБУ 15/01). Затраты по полученным кредитам, включаемые в текущие расходы организации, являются ее операционными расходами и подлежат включению в финансовый результат организации на основании п.14 ПБУ 15/01.

Проценты, подлежащие уплате банку по кредиту (в том числе в форме овердрафта), относятся к затратам, связанным с получением и использованием кредита, и являются текущими расходами (п.п. 11, 12 ПБУ 15/01). Затраты по полученным кредитам, включаемые в текущие расходы организации, являются ее операционными расходами и подлежат включению в финансовый результат организации на основании п.14 ПБУ 15/01.

Часто ошибкой бухгалтеров является отнесение процентов по займам и кредитам сверх норматива, установленного гл. 25 НК РФ на собственные источники средств. Порядок нормирования процентов по долговым обязательствам должен быть определен учетной политикой организации. При этом, согласно ст. 265 НК РФ расходы в виде процентов по долговым обязательствам любого вида включаются в состав внереализационных расходов. Как установлено п. 1 ст. 269 НК РФ, расходы по уплате процентов по займам и кредитам нормируются.

Существует два способа нормирования этих расходов:

1. исходя из среднего процента, увеличенного в 1,2 раза, который уплачивается организацией по долговым обязательствам того же вида, то есть по договорам займа, полученным в сопоставимых условиях;

2. исходя из ставки рефинансирования Банка России, увеличенной в 1,1 раза (если деньги получены в рублях), или 15 % годовых (если деньги получены в валюте).

Организация должна самостоятельно выбрать любой из этих способов и утвердить учетной политикой.

Кроме того, обратите внимание на следующую информацию, что при заключении с банком договора на расчетно-кассовое обслуживание в рамках этого договора банком на остаток денежных средств за месяц начисляются проценты. В бухгалтерском учете проценты отражаются организациями в следующем месяце. При этом договором не предусматривается осуществление расчетов по оплате услуг банка при проведении каждой расчетно-кассовой операции.

Проценты, подлежащие получению, признаются операционными доходами (п. 7 ПБУ 9/99 «Доходы организации»). Для целей бухгалтерского учета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора.

Как указано в п. 2 ст. 328 НК РФ, проценты, уплачиваемые банком по договору банковского счета, включаются налогоплательщиком в налоговую базу. Основанием является выписка о движении денежных средств по банковскому счету налогоплательщика.

Если договором обслуживания банковского счета не предусмотрено осуществление расчетов по оплате услуг банка при проведении каждой расчетно-кассовой операции, то датой получения дохода для налогоплательщика, перешедшего на признание доходов (расходов) по методу начисления, признается последний день отчетного месяца.

Нарушение методологии отражения процентов, начисленных банком на остаток денежных средств, находящихся на расчетном счете, ведет прежде всего к занижению дебиторской задолженности организации, к занижению операционных доходов в форме № 2 «Отчет о прибылях и убытках», а также показателя «Внереализационные расходы» налоговой декларации по налогу на прибыль за отчетный период.

4.4. Порядок выявления и исправления ошибок, выявленных при отражении операций по отражению хозяйственных операций по учету финансовых вложений

4.5. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету расчетов с персоналом по оплате труда и по прочим операциям

– корреспонденция счетов;

– наименование приложений (в ряде случаев приложения не прикладывались к кассовым ордерам);

– полученная сумма прописью;

– сумма НДС;

– паспортные данные получателя и др.

Передача денег и кассовой документации от одного кассира другому (отпуск, болезнь) документально (актом приемки-передачи) не подтверждается.

В бухгалтерском учете суммы, которые организация платит банку за расчетно-кассовое обслуживание, отражаются в выписке банка отдельной строкой. На основании п.11 ПБУ 10/99 «Расходы организации» расходы, связанные с оплатой услуг, оказываемых кредитными организациями, учитываются в составе операционных расходов. В бухгалтерском учете данная хозяйственная операция должна быть отражена следующим образом:

При этом, в бухгалтерском учете организации, данные операции должны быть оформлены следующими записями:

В настоящее время наиболее распространенным видом кредитования стал овердрафт.

Это практически новая услуга, предоставляемая банками и поэтому часто бухгалтера теряются как правильно отразить операции по овердрафту.

Прежде всего, овердрафт – это краткосрочный кредит, предоставляемый банками, по которому доверенный клиент банка имеет возможность пользоваться денежными средствами сверх остатка на своем счете. Денежные средства, полученные в счет овердрафта, организации следует учитывать на отдельном субсчете к счету 55 «Специальные счета в банках».

Отражение хозяйственных операций в бухгалтерском учете организации должно осуществляться следующим образом:

Часто ошибкой бухгалтеров является отнесение процентов по займам и кредитам сверх норматива, установленного гл. 25 НК РФ на собственные источники средств. Порядок нормирования процентов по долговым обязательствам должен быть определен учетной политикой организации. При этом, согласно ст. 265 НК РФ расходы в виде процентов по долговым обязательствам любого вида включаются в состав внереализационных расходов. Как установлено п. 1 ст. 269 НК РФ, расходы по уплате процентов по займам и кредитам нормируются.

Существует два способа нормирования этих расходов:

1. исходя из среднего процента, увеличенного в 1,2 раза, который уплачивается организацией по долговым обязательствам того же вида, то есть по договорам займа, полученным в сопоставимых условиях;

2. исходя из ставки рефинансирования Банка России, увеличенной в 1,1 раза (если деньги получены в рублях), или 15 % годовых (если деньги получены в валюте).

Организация должна самостоятельно выбрать любой из этих способов и утвердить учетной политикой.

Кроме того, обратите внимание на следующую информацию, что при заключении с банком договора на расчетно-кассовое обслуживание в рамках этого договора банком на остаток денежных средств за месяц начисляются проценты. В бухгалтерском учете проценты отражаются организациями в следующем месяце. При этом договором не предусматривается осуществление расчетов по оплате услуг банка при проведении каждой расчетно-кассовой операции.

Проценты, подлежащие получению, признаются операционными доходами (п. 7 ПБУ 9/99 «Доходы организации»). Для целей бухгалтерского учета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора.

Как указано в п. 2 ст. 328 НК РФ, проценты, уплачиваемые банком по договору банковского счета, включаются налогоплательщиком в налоговую базу. Основанием является выписка о движении денежных средств по банковскому счету налогоплательщика.

Если договором обслуживания банковского счета не предусмотрено осуществление расчетов по оплате услуг банка при проведении каждой расчетно-кассовой операции, то датой получения дохода для налогоплательщика, перешедшего на признание доходов (расходов) по методу начисления, признается последний день отчетного месяца.

Нарушение методологии отражения процентов, начисленных банком на остаток денежных средств, находящихся на расчетном счете, ведет прежде всего к занижению дебиторской задолженности организации, к занижению операционных доходов в форме № 2 «Отчет о прибылях и убытках», а также показателя «Внереализационные расходы» налоговой декларации по налогу на прибыль за отчетный период.

4.4. Порядок выявления и исправления ошибок, выявленных при отражении операций по отражению хозяйственных операций по учету финансовых вложений

При проверке правильности отражения операций по учету финансовых вложений рекомендуется проверить производится ли бухгалтерией

корректировка стоимости акций

, по которым можно определить текущую рыночную стоимость на конец отчетного периода.

Пунктом 20 ПБУ 19/02 «Учет финансовых вложений» ПБУ 19/02, утвержденным Приказом Минфина России от 10.12.2002 года № 126н установлено, что финансовые вложения, по которым можно определить в установленном порядке текущую рыночную стоимость, должны быть отражены в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату. Указанную корректировку организация может производить ежемесячно или ежеквартально. Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений относится на финансовые результаты в составе операционных доходов или расходов.

Для целей бухгалтерского учета под текущей рыночной стоимостью ценных бумаг понимается их рыночная цена, рассчитанная в установленном порядке организатором торговли на рынке ценных бумаг (п. 13 ПБУ 19/02). Указанная разница отражается по кредиту (дебету) счета 91 «Прочие доходы и расходы» в корреспонденции со счетом 58 «Финансовые вложения».

В случае если по объекту финансовых вложений, ранее оценивавшемуся по текущей рыночной стоимости, на отчетную дату текущую рыночную стоимость невозможно определить, то такой объект финансовых вложений отражается в бухгалтерской отчетности по стоимости его предыдущей оценки.

Для целей ПБУ 19/02 при определении текущей рыночной стоимости финансовых вложений в бухгалтерском учете и в бухгалтерской отчетности может быть использована информация о рыночной цене финансовых вложений не только российских организаторов торговли на рынке ценных бумаг, но и зарубежных организованных рынков или организаторов торговли, имеющих соответствующую лицензию национального уполномоченного органа (Письмо Минфина России от 15.05.2003 г. № 16-00-14/162 «Об определении текущей рыночной стоимости финансовых вложений в бухгалтерском учете и в бухгалтерской отчетности»).

На счете 58 «Финансовые вложения» должна быть отражена информация о наличии и движении инвестиций организации в государственные и муниципальные ценные бумаги, акции, облигации, векселя и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ), предоставленные другим организациям займы, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования, и пр.

Причитающиеся организации дивиденды и другие доходы от осуществления финансовых вложений на счете 58 «Финансовые вложения» не отражаются. Такие суммы признаются дебиторской задолженностью и отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет 75 «Расчеты по причитающимся дивидендам и другим доходам».

Принятие к учету государственных ценных бумагосуществляется на дату перехода прав на ценные бумаги, определяемую в соответствии со ст.29 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг».

При этом право на предъявительскую документарную ценную бумагу переходит к приобретателю:

• в случае нахождения ее сертификата у владельца – в момент передачи этого сертификата приобретателю;

• в случае хранения сертификатов предъявительских документарных ценных бумаг и/или учета прав на такие ценные бумаги в депозитарии – в момент осуществления приходной записи по счету «Депо» приобретателя.

Право на именную бездокументарную ценную бумагу переходит к приобретателю:

• в случае учета прав на ценные бумаги у лица, осуществляющего депозитарную деятельность, – с момента внесения приходной записи по счету «Депо» приобретателя;

• в случае учета прав на ценные бумаги в системе ведения реестра – с момента внесения приходной записи по лицевому счету приобретателя.

Для принятия к учету ценных бумаг необходимо одновременное выполнение условий, указанных в п.2 ПБУ 19/02, а именно:

• наличие правильно оформленных документов, которыми подтверждается существование права организации на финансовые вложения и на получение денежных средств и иных активов, вытекающее из этого права;

• переход финансовых рисков, связанных с этими вложениями;

• способность вложений приносить экономические выгоды в будущем.

В случае невыполнения хотя бы одного из вышеперечисленных условий, ценные бумаги не могут быть приняты к бухгалтерскому учету.

ПБУ 19/02 предъявляет определенные требования к формированию сведений в аналитическом учете. Согласно им учет финансовых вложений должен вестись таким образом, чтобы присутствовала полная и достоверная информация по единицам бухгалтерского учета финансовых вложений и организациям, в которые осуществлены эти вложения. Причем единицу бухгалтерского учета организация выбирает самостоятельно.

По принятым к бухгалтерскому учету государственным ценным бумагам и ценным бумагам других организаций в аналитическом учете обязательно должна быть сформирована информация о наименовании эмитента и названии ценной бумаги, номере, серии и т. д., номинальной цене, цене покупки, расходах, связанных с приобретением ценных бумаг, общем количестве, дате покупки, дате продажи или иного выбытия, месте хранения.

Проценты по государственным ценным бумагам признаются операционными доходами организации (п.7 Положения по бухгалтерскому учету ПБУ 9/99 «Доходы организации», утвержденного Приказом Минфина России от 06.05.1999 г. № 32н).

Порядок признания в бухгалтерском учете доходов в виде процентов определен п.16 ПБУ 9/99, согласно которому проценты, полученные за предоставление в пользование денежных средств организации, признаются в порядке, аналогичном предусмотренному п.12 ПБУ 9/99. При этом для целей бухгалтерского учета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора.

В соответствии со ст.281 НК РФ при налогообложении сделок по реализации или иному выбытию ценных бумаг цена эмиссионных государственных и муниципальных ценных бумаг учитывается без процентного (купонного) дохода, приходящегося на время владения налогоплательщиком этими ценными бумагами, выплата которого предусмотрена условиями выпуска такой ценной бумаги.

По государственным и муниципальным ценным бумагам, при обращении которых в цену сделки включается часть накопленного купонного дохода, выручка уменьшается на доход в размере накопленного купонного дохода, причитающегося за время владения налогоплательщиком указанной ценной бумагой.

Таким образом, у владельцев ценных бумаг в течение периода их обращения возникают два вида доходовпо ним:

• доход от владения ценными бумагами в виде инвестиционного (процентного, дисконтного) дохода по долговым обязательствам;

• доход от реализации и иного выбытия бумаг.

Процентным доходом при размещении государственных и муниципальных ценных бумаг согласно ст.281 НК РФ признается доход, заявленный (установленный) эмитентом, в виде процентной ставки к номинальной стоимости вышеуказанных ценных бумаг. Если процентная ставка не установлена, то процентный доход определяется как разница между номинальной стоимостью ценной бумаги и стоимостью ее первичного размещения. Стоимость первичного размещения ценных бумаг определяется как средневзвешенная цена на дату, когда выпуск ценных бумаг был признан размещенным в соответствии с установленным порядком.

Порядок ведения налогового учета доходов (расходов) в виде процентов по ценным бумагам определен статьей 328 НК РФ, согласно которой налогоплательщик в аналитическом учете самостоятельно отражает доходы в сумме причитающихся в соответствии с условиями эмиссии ценных бумаг процентов отдельно по каждому виду долгового обязательства.

Сумма дохода в виде процентов учитывается в аналитическом учете исходя из установленной по каждому виду долговых обязательств доходности и срока действия такого долгового обязательства в отчетном периоде на дату признания доходов.

Проценты подлежат отражению в налоговом учете на основании справки ответственного лица, которое исчисляет прибыль по операциям с ценными бумагами.

Проверьте у себя правильность отражения операций по учету финансовых вложений в бухгалтерском и налоговом учете на основании вышеизложенного и примите меры по устранению выявленных нарушений.

Пунктом 20 ПБУ 19/02 «Учет финансовых вложений» ПБУ 19/02, утвержденным Приказом Минфина России от 10.12.2002 года № 126н установлено, что финансовые вложения, по которым можно определить в установленном порядке текущую рыночную стоимость, должны быть отражены в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату. Указанную корректировку организация может производить ежемесячно или ежеквартально. Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений относится на финансовые результаты в составе операционных доходов или расходов.

Для целей бухгалтерского учета под текущей рыночной стоимостью ценных бумаг понимается их рыночная цена, рассчитанная в установленном порядке организатором торговли на рынке ценных бумаг (п. 13 ПБУ 19/02). Указанная разница отражается по кредиту (дебету) счета 91 «Прочие доходы и расходы» в корреспонденции со счетом 58 «Финансовые вложения».

В случае если по объекту финансовых вложений, ранее оценивавшемуся по текущей рыночной стоимости, на отчетную дату текущую рыночную стоимость невозможно определить, то такой объект финансовых вложений отражается в бухгалтерской отчетности по стоимости его предыдущей оценки.

Для целей ПБУ 19/02 при определении текущей рыночной стоимости финансовых вложений в бухгалтерском учете и в бухгалтерской отчетности может быть использована информация о рыночной цене финансовых вложений не только российских организаторов торговли на рынке ценных бумаг, но и зарубежных организованных рынков или организаторов торговли, имеющих соответствующую лицензию национального уполномоченного органа (Письмо Минфина России от 15.05.2003 г. № 16-00-14/162 «Об определении текущей рыночной стоимости финансовых вложений в бухгалтерском учете и в бухгалтерской отчетности»).

На счете 58 «Финансовые вложения» должна быть отражена информация о наличии и движении инвестиций организации в государственные и муниципальные ценные бумаги, акции, облигации, векселя и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ), предоставленные другим организациям займы, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования, и пр.

Причитающиеся организации дивиденды и другие доходы от осуществления финансовых вложений на счете 58 «Финансовые вложения» не отражаются. Такие суммы признаются дебиторской задолженностью и отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет 75 «Расчеты по причитающимся дивидендам и другим доходам».

Принятие к учету государственных ценных бумагосуществляется на дату перехода прав на ценные бумаги, определяемую в соответствии со ст.29 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг».

При этом право на предъявительскую документарную ценную бумагу переходит к приобретателю:

• в случае нахождения ее сертификата у владельца – в момент передачи этого сертификата приобретателю;

• в случае хранения сертификатов предъявительских документарных ценных бумаг и/или учета прав на такие ценные бумаги в депозитарии – в момент осуществления приходной записи по счету «Депо» приобретателя.

Право на именную бездокументарную ценную бумагу переходит к приобретателю:

• в случае учета прав на ценные бумаги у лица, осуществляющего депозитарную деятельность, – с момента внесения приходной записи по счету «Депо» приобретателя;

• в случае учета прав на ценные бумаги в системе ведения реестра – с момента внесения приходной записи по лицевому счету приобретателя.

Для принятия к учету ценных бумаг необходимо одновременное выполнение условий, указанных в п.2 ПБУ 19/02, а именно:

• наличие правильно оформленных документов, которыми подтверждается существование права организации на финансовые вложения и на получение денежных средств и иных активов, вытекающее из этого права;

• переход финансовых рисков, связанных с этими вложениями;

• способность вложений приносить экономические выгоды в будущем.

В случае невыполнения хотя бы одного из вышеперечисленных условий, ценные бумаги не могут быть приняты к бухгалтерскому учету.

ПБУ 19/02 предъявляет определенные требования к формированию сведений в аналитическом учете. Согласно им учет финансовых вложений должен вестись таким образом, чтобы присутствовала полная и достоверная информация по единицам бухгалтерского учета финансовых вложений и организациям, в которые осуществлены эти вложения. Причем единицу бухгалтерского учета организация выбирает самостоятельно.

По принятым к бухгалтерскому учету государственным ценным бумагам и ценным бумагам других организаций в аналитическом учете обязательно должна быть сформирована информация о наименовании эмитента и названии ценной бумаги, номере, серии и т. д., номинальной цене, цене покупки, расходах, связанных с приобретением ценных бумаг, общем количестве, дате покупки, дате продажи или иного выбытия, месте хранения.

Проценты по государственным ценным бумагам признаются операционными доходами организации (п.7 Положения по бухгалтерскому учету ПБУ 9/99 «Доходы организации», утвержденного Приказом Минфина России от 06.05.1999 г. № 32н).

Порядок признания в бухгалтерском учете доходов в виде процентов определен п.16 ПБУ 9/99, согласно которому проценты, полученные за предоставление в пользование денежных средств организации, признаются в порядке, аналогичном предусмотренному п.12 ПБУ 9/99. При этом для целей бухгалтерского учета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора.

В соответствии со ст.281 НК РФ при налогообложении сделок по реализации или иному выбытию ценных бумаг цена эмиссионных государственных и муниципальных ценных бумаг учитывается без процентного (купонного) дохода, приходящегося на время владения налогоплательщиком этими ценными бумагами, выплата которого предусмотрена условиями выпуска такой ценной бумаги.

По государственным и муниципальным ценным бумагам, при обращении которых в цену сделки включается часть накопленного купонного дохода, выручка уменьшается на доход в размере накопленного купонного дохода, причитающегося за время владения налогоплательщиком указанной ценной бумагой.

Таким образом, у владельцев ценных бумаг в течение периода их обращения возникают два вида доходовпо ним:

• доход от владения ценными бумагами в виде инвестиционного (процентного, дисконтного) дохода по долговым обязательствам;

• доход от реализации и иного выбытия бумаг.

Процентным доходом при размещении государственных и муниципальных ценных бумаг согласно ст.281 НК РФ признается доход, заявленный (установленный) эмитентом, в виде процентной ставки к номинальной стоимости вышеуказанных ценных бумаг. Если процентная ставка не установлена, то процентный доход определяется как разница между номинальной стоимостью ценной бумаги и стоимостью ее первичного размещения. Стоимость первичного размещения ценных бумаг определяется как средневзвешенная цена на дату, когда выпуск ценных бумаг был признан размещенным в соответствии с установленным порядком.

Порядок ведения налогового учета доходов (расходов) в виде процентов по ценным бумагам определен статьей 328 НК РФ, согласно которой налогоплательщик в аналитическом учете самостоятельно отражает доходы в сумме причитающихся в соответствии с условиями эмиссии ценных бумаг процентов отдельно по каждому виду долгового обязательства.

Сумма дохода в виде процентов учитывается в аналитическом учете исходя из установленной по каждому виду долговых обязательств доходности и срока действия такого долгового обязательства в отчетном периоде на дату признания доходов.

Проценты подлежат отражению в налоговом учете на основании справки ответственного лица, которое исчисляет прибыль по операциям с ценными бумагами.

Проверьте у себя правильность отражения операций по учету финансовых вложений в бухгалтерском и налоговом учете на основании вышеизложенного и примите меры по устранению выявленных нарушений.

4.5. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету расчетов с персоналом по оплате труда и по прочим операциям

Типичными ошибками при проверке правильности учета операций по учету расчетов с работниками по оплате труда является то, что организациями

нарушаются правила расчета среднего заработка работников при предоставлении им отпусков

. При этом при расчете среднего заработка работникам с суммированным учетом рабочего времени в расчет принимается среднедневной, а не среднечасовой заработок.

При определении среднего заработка работника, которому установлен суммированный учет рабочего времени, должен использоваться средний часовой заработок, исчисляемый путем деления суммы заработной платы, фактически начисленной за расчетный период, на количество часов, фактически отработанных в этот период (п. 13 Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства РФ от 11.04.2003 г. № 213).

Расчет среднего заработка должен производиться путем умножения среднего часового заработка на количество рабочих часов в периоде, подлежащем оплате.

Количество часов, подлежащих оплате, вы должны рассчитывать в следующем порядке:

1. Определить количество календарных недель, приходящихся на отпуск: количество календарных дней отпуска делится на 7 (так, если отпуск предоставляется продолжительностью 28 календарных дней, то количество недель отпуска – 4 (28/7));

2. Определяется количество часов отпуска: количество часов, составляющее недельную норму рабочего времени для данной категории работников, умножается на количество календарных недель отпуска.

Если работник трудится с нормальной продолжительностью рабочего времени (40 часов в неделю), то продолжительность отпуска составит 160 часов (40 часов * 4 недели), когда отпуск предоставлен на 28 календарных дней.

Если работнику в соответствии с законодательством РФ установлено сокращенное рабочее время, то количество часов отпуска определяется исходя из сокращенной продолжительности рабочей недели.

Если время, приходящееся на расчетный период, отработано неполностью или из него исключалось время в соответствии с п. 4 Положения, премии и вознаграждения учитываются при определении среднего заработка пропорционально времени, отработанному в расчетный период (за исключением ежемесячных премий, выплачиваемых вместе с заработной платой).

Премии, начисленные работнику в расчетном периоде, при исчислении среднего часового заработка будут учтены в сумме, определенной путем деления суммы премий на количество часов, которые работник должен был отработать по своему графику, и умноженной на количество фактически отработанных часов в соответствии с графиком.

Если в расчетном периоде в определенных месяцах работник отработал количество часов сверх графика, то часы, отработанные сверх графика, из расчета суммы премий, включаемой в расчет среднего заработка, исключаются (то есть в расчет принимаются часы, отработанные в соответствии с графиком).

Нарушения правил расчета среднего заработка работников при предоставлении им отпуска ведет к возникновению спорных ситуаций.

Направляя работников для прохождения профессиональной подготовки (переподготовки) , ряд организаций производят им выплаты исходя из месячного оклада в течение всего периода обучения. В табеле учета рабочего времени время нахождения работника на учебе отмечается как рабочее. В дальнейшем сумма оплаты за период обучения включается в расчет среднего заработка.

При направлении работодателем работника для повышения квалификации с отрывом от работы за ним сохраняются место работы (должность) и средняя заработная плата по основному месту работы (ст. 187 ТК РФ).

При любом режиме работы расчет средней заработной платы работника производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 месяцев, предшествующих моменту выплаты (ст. 139 ТК РФ).

Согласно п. 4 Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства РФ от 11.04.2003 г. № 213, при исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации.

На основании Постановления Госкомстата России от 05.01.2004 г. № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты» в табеле учета рабочего времени повышение квалификации с отрывом от работы обозначайте буквенным кодом «ПК» или цифровым кодом «07». В результате этого происходит искажение размера выплаты работнику.

Часто фирмы покупают своим работникам мобильные телефоны для использования их в служебных целях. В Письме от 23 мая 2005 г. № 03-03-01-04/1/275 установлено, что запись о служебном использовании мобильного телефона должна быть отражена в должностной инструкции работника, либо в письменном соглашении между фирмой и сотрудником (Письмо от 2 ноября 2004 г. № 03-05-01-04/72), либо в трудовом договоре (Письмо от 31 декабря 2004 г. № 03-03-01-04/1/194).

С учетом того, что трудовой договор сам по себе является соглашением и заключается в письменной форме (ст. 56, 67 ТК РФ), можно было бы все указать в нем. Однако здесь могут возникнуть сложности. Если налоговые инспекторы включат компенсацию за использование мобильного телефона в расчет базы по ЕСН, свою правоту вам скорее всего придется отстаивать в суде.

Чтобы избежать проблем, необходимость использования телефона и сумму компенсации лучше всего закрепить в отдельном соглашении, а также в должностной инструкции работника.

Некоторые организации устанавливают лимит телефонных разговоров, который утверждается приказом руководителя организации. В таком случае затраты на оплату переговоров включают в расходы только в рамках утвержденных норм, а превышение лимита работник оплачивает сам.

Оплата услуг связи, возмещаемая сотруднику, входит в состав прочих расходов при исчислении налога на прибыль (пп. 25 п. 1 ст. 264 НК РФ). Для этого организации следует документально подтвердить производственный характер таких затрат. Налоговики требуют, что организации необходимо заключить договор с оператором мобильной связи, получать детализированные счета, иметь приказ об утверждении перечня сотрудников с указанием причин использования личного мобильного телефона в служебных целях и номера телефонов абонентов (данная точка зрения высказана в Письме УФНС по г. Москве от 9 февраля 2005 г. № 20–12/8153 и Письме Минфина России № 03-03-01-04/1/275).

При этом детализацию переговоров нужно иметь обязательно. Это подтверждает уже сложившаяся практика арбитражных судов (к примеру, Постановление ФАС Западно-Сибирского округа от 4 мая 2005 г. по делу № Ф04-2733/2005(10928-А27-40 и Постановление ФАС Восточно-Сибирского округа от 27 мая 2005 г. по делу № А58-1983/03-Ф02-2300/05-С1).

Бывает так, что налоговый орган, проводя мероприятия налогового контроля, получает от бывших сотрудников организации информацию о получении ими неофициальной заработной платы. На данные суммы налоговые органы пытаются доначислить налоги (НДФЛ и ЕСН), а налогоплательщика привлечь к мерам налоговой ответственности.

В данном случае обратите внимание на то, что согласно пп. 7 п. 1 ст. 31 НК РФ налоговые органы вправе определять суммы налогов, подлежащие внесению налогоплательщиками в бюджет (внебюджетные фонды), расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру (обследованию) производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги.

Но, тем не менее, следует обратить внимание на Постановление ФАС Уральского округа от 19.05.2005 года № Ф09-2096/05-С7. Рассматривая аналогичную ситуацию по доначислению налогов на основании вышеназванной нормы НК РФ, суд установил и материалами дела было подтверждено, что в нарушение ст. 65, ч. 5 ст. 200 АПК РФ инспекцией не представлены доказательства, свидетельствующие о наличии оснований для применения расчетного способа исчисления налогов, и доказательств обоснованности применения конкретной методики расчета неуплаченных сумм налогов. В результате действия налогового органа были оставлены без удовлетворения.

Одним из видов ошибок, допускаемых бухгалтерами, является учет суммы заработной платы и единого социального налога, начисленного с нее, за время простоя организации по внутрипроизводственным причинам.

В соответствии с подп. 3 и 4 п. 2 ст. 265 НК РФ в целях налогообложения прибыли организации к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности потери от простоев по внутрипроизводственным причинам и не компенсируемые виновниками потери от простоев во внешним причинам. При этом данные внереализационные расходы должны отвечать требованиям п. 1 ст. 252 НК РФ (т. е. должны быть экономически обоснованными и документально подтвержденными).

К числу простоев по внутрипроизводственным причинам относятся простои в результате неисправности оборудования, незапланированных остановок отдельных видов оборудования и другие.

Указанные затраты могут возмещаться из различных источников в зависимости от причин простоя организации. Например, такие потери могут быть связаны с оплатой труда согласно статье 157 ТК РФ.

Что касается не компенсируемых виновниками от простоев по внешним причинам, то такие прости могут происходить в результате недостачи топлива, воды, отключения электроэнергии, получаемых от сторонних источников, неподачи железнодорожных вагонов и т. д.

При определении среднего заработка работника, которому установлен суммированный учет рабочего времени, должен использоваться средний часовой заработок, исчисляемый путем деления суммы заработной платы, фактически начисленной за расчетный период, на количество часов, фактически отработанных в этот период (п. 13 Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства РФ от 11.04.2003 г. № 213).

Расчет среднего заработка должен производиться путем умножения среднего часового заработка на количество рабочих часов в периоде, подлежащем оплате.

Количество часов, подлежащих оплате, вы должны рассчитывать в следующем порядке:

1. Определить количество календарных недель, приходящихся на отпуск: количество календарных дней отпуска делится на 7 (так, если отпуск предоставляется продолжительностью 28 календарных дней, то количество недель отпуска – 4 (28/7));

2. Определяется количество часов отпуска: количество часов, составляющее недельную норму рабочего времени для данной категории работников, умножается на количество календарных недель отпуска.

Если работник трудится с нормальной продолжительностью рабочего времени (40 часов в неделю), то продолжительность отпуска составит 160 часов (40 часов * 4 недели), когда отпуск предоставлен на 28 календарных дней.

Если работнику в соответствии с законодательством РФ установлено сокращенное рабочее время, то количество часов отпуска определяется исходя из сокращенной продолжительности рабочей недели.

Если время, приходящееся на расчетный период, отработано неполностью или из него исключалось время в соответствии с п. 4 Положения, премии и вознаграждения учитываются при определении среднего заработка пропорционально времени, отработанному в расчетный период (за исключением ежемесячных премий, выплачиваемых вместе с заработной платой).

Премии, начисленные работнику в расчетном периоде, при исчислении среднего часового заработка будут учтены в сумме, определенной путем деления суммы премий на количество часов, которые работник должен был отработать по своему графику, и умноженной на количество фактически отработанных часов в соответствии с графиком.

Если в расчетном периоде в определенных месяцах работник отработал количество часов сверх графика, то часы, отработанные сверх графика, из расчета суммы премий, включаемой в расчет среднего заработка, исключаются (то есть в расчет принимаются часы, отработанные в соответствии с графиком).

Нарушения правил расчета среднего заработка работников при предоставлении им отпуска ведет к возникновению спорных ситуаций.

Направляя работников для прохождения профессиональной подготовки (переподготовки) , ряд организаций производят им выплаты исходя из месячного оклада в течение всего периода обучения. В табеле учета рабочего времени время нахождения работника на учебе отмечается как рабочее. В дальнейшем сумма оплаты за период обучения включается в расчет среднего заработка.

При направлении работодателем работника для повышения квалификации с отрывом от работы за ним сохраняются место работы (должность) и средняя заработная плата по основному месту работы (ст. 187 ТК РФ).

При любом режиме работы расчет средней заработной платы работника производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 месяцев, предшествующих моменту выплаты (ст. 139 ТК РФ).

Согласно п. 4 Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства РФ от 11.04.2003 г. № 213, при исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации.

На основании Постановления Госкомстата России от 05.01.2004 г. № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты» в табеле учета рабочего времени повышение квалификации с отрывом от работы обозначайте буквенным кодом «ПК» или цифровым кодом «07». В результате этого происходит искажение размера выплаты работнику.

Часто фирмы покупают своим работникам мобильные телефоны для использования их в служебных целях. В Письме от 23 мая 2005 г. № 03-03-01-04/1/275 установлено, что запись о служебном использовании мобильного телефона должна быть отражена в должностной инструкции работника, либо в письменном соглашении между фирмой и сотрудником (Письмо от 2 ноября 2004 г. № 03-05-01-04/72), либо в трудовом договоре (Письмо от 31 декабря 2004 г. № 03-03-01-04/1/194).

С учетом того, что трудовой договор сам по себе является соглашением и заключается в письменной форме (ст. 56, 67 ТК РФ), можно было бы все указать в нем. Однако здесь могут возникнуть сложности. Если налоговые инспекторы включат компенсацию за использование мобильного телефона в расчет базы по ЕСН, свою правоту вам скорее всего придется отстаивать в суде.

Чтобы избежать проблем, необходимость использования телефона и сумму компенсации лучше всего закрепить в отдельном соглашении, а также в должностной инструкции работника.

Некоторые организации устанавливают лимит телефонных разговоров, который утверждается приказом руководителя организации. В таком случае затраты на оплату переговоров включают в расходы только в рамках утвержденных норм, а превышение лимита работник оплачивает сам.

Оплата услуг связи, возмещаемая сотруднику, входит в состав прочих расходов при исчислении налога на прибыль (пп. 25 п. 1 ст. 264 НК РФ). Для этого организации следует документально подтвердить производственный характер таких затрат. Налоговики требуют, что организации необходимо заключить договор с оператором мобильной связи, получать детализированные счета, иметь приказ об утверждении перечня сотрудников с указанием причин использования личного мобильного телефона в служебных целях и номера телефонов абонентов (данная точка зрения высказана в Письме УФНС по г. Москве от 9 февраля 2005 г. № 20–12/8153 и Письме Минфина России № 03-03-01-04/1/275).

При этом детализацию переговоров нужно иметь обязательно. Это подтверждает уже сложившаяся практика арбитражных судов (к примеру, Постановление ФАС Западно-Сибирского округа от 4 мая 2005 г. по делу № Ф04-2733/2005(10928-А27-40 и Постановление ФАС Восточно-Сибирского округа от 27 мая 2005 г. по делу № А58-1983/03-Ф02-2300/05-С1).

Бывает так, что налоговый орган, проводя мероприятия налогового контроля, получает от бывших сотрудников организации информацию о получении ими неофициальной заработной платы. На данные суммы налоговые органы пытаются доначислить налоги (НДФЛ и ЕСН), а налогоплательщика привлечь к мерам налоговой ответственности.

В данном случае обратите внимание на то, что согласно пп. 7 п. 1 ст. 31 НК РФ налоговые органы вправе определять суммы налогов, подлежащие внесению налогоплательщиками в бюджет (внебюджетные фонды), расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру (обследованию) производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги.

Но, тем не менее, следует обратить внимание на Постановление ФАС Уральского округа от 19.05.2005 года № Ф09-2096/05-С7. Рассматривая аналогичную ситуацию по доначислению налогов на основании вышеназванной нормы НК РФ, суд установил и материалами дела было подтверждено, что в нарушение ст. 65, ч. 5 ст. 200 АПК РФ инспекцией не представлены доказательства, свидетельствующие о наличии оснований для применения расчетного способа исчисления налогов, и доказательств обоснованности применения конкретной методики расчета неуплаченных сумм налогов. В результате действия налогового органа были оставлены без удовлетворения.

Одним из видов ошибок, допускаемых бухгалтерами, является учет суммы заработной платы и единого социального налога, начисленного с нее, за время простоя организации по внутрипроизводственным причинам.

В соответствии с подп. 3 и 4 п. 2 ст. 265 НК РФ в целях налогообложения прибыли организации к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности потери от простоев по внутрипроизводственным причинам и не компенсируемые виновниками потери от простоев во внешним причинам. При этом данные внереализационные расходы должны отвечать требованиям п. 1 ст. 252 НК РФ (т. е. должны быть экономически обоснованными и документально подтвержденными).

К числу простоев по внутрипроизводственным причинам относятся простои в результате неисправности оборудования, незапланированных остановок отдельных видов оборудования и другие.

Указанные затраты могут возмещаться из различных источников в зависимости от причин простоя организации. Например, такие потери могут быть связаны с оплатой труда согласно статье 157 ТК РФ.

Что касается не компенсируемых виновниками от простоев по внешним причинам, то такие прости могут происходить в результате недостачи топлива, воды, отключения электроэнергии, получаемых от сторонних источников, неподачи железнодорожных вагонов и т. д.