Страница:

Анализ – Планирование – Организация – Учет – Контроль – Регулирование – Анализ.

Функции эти взаимосвязаны, т. е. образуют систему. Кроме того, они представляют собой кругооборот или замкнутый через анализ и бесконечно повторяющийся цикл. Отсюда видны важность и значимость анализа для управления в целом.

Основной целью системы управления является обеспечение условий, необходимых для реализации поставленных целей, а среди них решающее место отводится экономическим методам целенаправленного воздействия на объект управления.

В системе управления выделяются управляющая и управляемая системы: под управляющей системой понимается совокупность органов, средств, инструментов и методов управления; под управляемой – чаще всего понимают производственный процесс. Управляющая и управляемая системы взаимосвязаны и представляют собой замкнутый контур управления. Управление можно рассматривать как процесс воздействия органов управления на материальное производство с использованием определенных методов.

Управление, представляя собой информационный процесс, как правило, остается неизменным по структуре операций. К ним относятся: получение, обработка, хранение информации, выработка управляющего решения, передача управляющего воздействия на объект, контроль исполнения, анализ результатов воздействия принятого решения.

Финансовое управление (финансовый менеджмент) является специфической частью общего управления предприятием.

Финансовый менеджмент можно определить как систему принципов и методов воздействия субъекта на объект, в целях повышения благосостояния собственников.

При этом под субъектом подразумевается специальная группа людей, способных принимать управленческие решения во главе с финансовым менеджером, а под объектом – совокупность условий существования денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений в хозяйственном процессе.

В настоящее время финансовый менеджмент является самостоятельной экономической дисциплиной.

Эффективность финансового менеджмента на предприятии обеспечивается реализацией ряда принципов, основными из которых являются:

• интегрированность с общей системой управления предприятием;

• комплексный характер формирования управленческих решений;

• высокий динамизм управления;

• вариативность подходов к разработке отдельных управленческих решений;

• ориентированность на стратегические цели развития предприятия.

Цель и задачи финансового менеджмента интегрируются в общую систему управления организацией. С управленческой точки зрения организация является открытой системой.

Открытость – это свойство организации испытывать на себе воздействие факторов внешней среды. Управление с этой точки зрения означает:

• выделение основных факторов внешней финансовой среды;

• выявление степени влияния каждого из выделенных факторов, имеющих значение для организации;

• адаптацию организации к требованиям таких факторов.

Системность означает наличие внутренней среды организации, структуризацию этой внутренней среды и понимание того, что все ее структурные единицы, т. е. внутренние переменные, взаимосвязаны и изменение одной из них обязательно приведет (может привести) к изменению формы или содержания всех остальных (или некоторых из них) внутренних переменных.

Поэтому целостный процесс финансового управления складывается из двух компонентов:

• управления с точки зрения внутренней среды;

• управления с точки зрения внешней среды. Управление означает воздействие на объект с конкретной целью, конкретными способами и методами.

Поэтому мы и определяем финансовый менеджмент как систему принципов и методов воздействия субъекта на объект, в целях повышения благосостояния собственников.

Для того чтобы воздействовать на объект, необходимо структурировать внутреннюю финансовую среду организации. Процесс структурирования позволяет разбить внутреннюю среду на отдельные компоненты, поддающиеся целенаправленному воздействию и одновременно находящиеся в системе финансового управления. Такие компоненты являются внутренними переменными. Это означает, что речь идет об элементах внутренней финансовой среды организации, термин же «переменные» характеризует выделяемые компоненты внутренней финансовой среды как элементы системы, поддающиеся изменению с точки зрения их содержания при целенаправленном воздействии финансового менеджера.

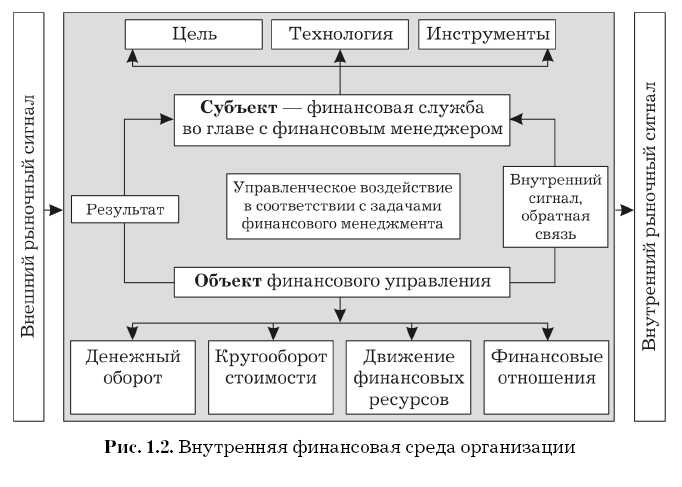

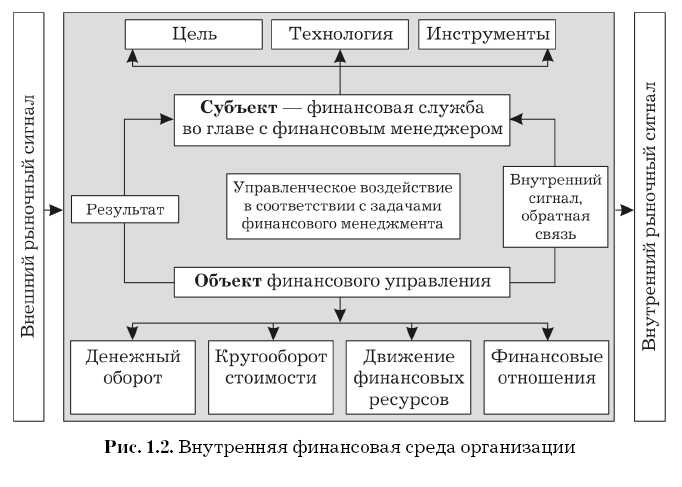

Исходя из вышеизложенного, внутренняя финансовая среда представляет собой финансовую систему организации элементов, обеспечивающих функционирование финансового механизма предприятия (организации), другими словами, систему финансового управления предприятием (рис. 1.2).

Управлять – значит принимать решения. Принять решение – значит сформулировать цель, если под целью понимать качественное и количественное описание результата, которого еще нет в реальной действительности, но который уже существует на уровне сознания (воображения) самого менеджера. В управлении не могут приниматься абстрактные решения, т. е. они, конечно, могут приниматься, но с управленческой точки зрения они бессмысленны.

Управлять – значит принимать решения. Принять решение – значит сформулировать цель, если под целью понимать качественное и количественное описание результата, которого еще нет в реальной действительности, но который уже существует на уровне сознания (воображения) самого менеджера. В управлении не могут приниматься абстрактные решения, т. е. они, конечно, могут приниматься, но с управленческой точки зрения они бессмысленны.

Менеджер, не обладающий достаточным опытом, на первых порах своей практической деятельности может проверять себя так: может ли быть то решение, которое я принимаю, выражено в виде цели, сформулированной в ясной и понятной форме, а цель – в ее конкретной формулировке – дает ли достаточное представление о результате, который должен быть получен в процессе реализации принимаемого решения через совершение конкретных действий в реальном режиме?

Неясные очертания цели, смутное представление о результате свидетельствуют о том, что решение, как говорят профессионалы, «сырое», недостаточно продуманное, неподготовленное и требуется его дальнейшая проработка, т. е. принятию любого решения предшествует определенное обоснование, базирующееся обычно на данных анализа.

Результат функционирования организации проявляется и во внешней, и во внутренней среде, поэтому и цель может трактоваться как внеорганизационная и внутриорганизационная.

Внеорганизационная цель представляет собой описание ожидаемого результата от поставки во внешнюю среду продукта деятельности предприятия (организации) в денежной форме с одновременной фиксацией минимально допустимой прибыли и уровня затрат.

Относительно финансового менеджмента результатом достижения внеорганизационной цели может являться достижение заданной стоимости фирмы, что будет способствовать повышению благосостояния собственника.

Внутриорганизационная цель представляет собой количественное или качественное описание ожидаемого результата (результата, которого еще нет в реальной действительности, но который фиксируется на уровне воображения в момент принятия решения о цели организации). Достижение внутриорга-низационной цели относительно финансового менеджмента может проявляться в получении максимального размера прибыли, запланированного объема продаж, уровня издержек, степени финансовой устойчивости и ликвидности организации, наличии чистого денежного потока, оптимальной структуры и стоимости капитала.

Технология и инструменты также являются элементами внутренней финансовой среды организации. Когда цель определена, избирается ее способ достижения. Технология – это организационное, научное и техническое обеспечение достижения цели с помощью определенных инструментов. Наиболее прогрессивной технологией можно назвать в данном контексте бюджетирование, которое одновременно является главным инструментом финансового управления и управления организацией в целом.

К основным инструментам финансового управления следует отнести в первую очередь финансовый и управленческий анализы (определение понятий которых даны в п. 1.1), леверидж и др.

Бюджетирование – это технология планирования, учета и контроля денег и финансовых результатов, т. е. это целый комплекс, который включает в себя:

• бюджет как финансовый план по выбранным позициям;

• финансовую отчетность как результат выполнения бюджета;

• последовательную цепочку управленческих действий, направленных на интеграцию различных управленческих контуров в единый контур бюджетного управления.

Финансовый анализ является существенным элементом финансового менеджмента. Основной целью финансового анализа является получение небольшого числа ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами.

Леверидж – элемент управленческого анализа, значительно повышающий эффективность процесса управления активами, направленный на максимизацию показателей прибыли и рентабельности. Это некоторый фактор, небольшое изменение которого может привести к существенному изменению результативных показателей. Основные виды левериджа:

• операционный;

• финансовый;

• операционно-финансовый.

Финансовый менеджмент как система состоит из двух подсистем:

• управляемой подсистемы (объекта);

• управляющей подсистемы (субъекта).

Объектом управления является совокупность условий существования денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений в хозяйственном процессе.

Субъект может быть представлен специальной группой людей, выполняющих обязанности финансовой службы предприятия. Субъект посредством определенных форм воздействия осуществляет целенаправленное функционирование объекта.

Исходя из этого, различают два основных типа функций финансового менеджмента:

1) функции объекта:

• организация денежного оборота;

• снабжение финансовыми средствами и инвестиционными инструментами;

• обеспечение основными и оборотными фондами;

• организация финансовой работы;

2) функции субъекта, которые применительно к крупной фирме разделяются относительно руководителей различных финансовых отделов.

К функциям начальника отдела финансового контроля относятся:

• обеспечение точной системы отчетов с объективным и полным отражением результатов деятельности предприятия;

• подготовка данных о результатах прошлой деятельности для принятия управленческих решений на будущее;

• обеспечение выполнения юридических и нормативных обязательств.

Функции начальника отдела финансового анализа включают:

1) анализ финансового положения по финансовой отчетности для коррекции существующих бизнес-моделей;

2) выявление возможностей в повышении эффективности деятельности;

3) общее руководство финансовым планированием, контроль за составлением бюджетов текущей деятельности, капитальных затрат, денежных средств, расходов и доходов, прогнозирование результатов и установление финансовых целевых показателей.

К функциям начальника отдела денежных средств и краткосрочных инвестиций относятся:

• обеспечение эффективной системы сбора денежных средств и составление бюджета движения денежных средств;

• определение необходимых объемов и схем финансирования потребностей предприятия;

• обеспечение достаточной платежеспособности для своевременных платежей.

Существуют следующие функции начальника службы внутреннего аудита:

• проверка систем бухгалтерского учета и внутреннего контроля;

• проверка соблюдения законов и нормативных актов. К функциям финансового менеджера относятся:

• определение потребностей компании в финансовых ресурсах с целью реализации наиболее эффективных инвестиционных проектов и оптимизации доходов компании;

• анализ всех реальных и альтернативных источников средств и формирование рациональной структуры капитала;

• оценка и корректировка финансовой политики;

• снижение степени предпринимательских и финансовых рисков.

Результат как внутренняя переменная может не совпадать с поставленной ранее целью. Субъект финансового управления может воздействовать на фактический результат, упреждая его расхождение с целью, выявленное в процессе финансового контроля. Результат финансового управления является продуктом общих усилий всех субъектов управления, но в то же время дает оценку управленческим способностям финансового менеджера. Субъект управления может получать результат в виде показателей финансово-экономического анализа, которые будут рассмотрены в п. 1.3.

Выработка управленческого решения составляет одну из главных задач процесса управления предприятием. Финансово-экономический анализ в процессе управления выступает как элемент обратной связи между управляющей и управляемой подсистемами. Управляющий орган передает командную информацию объекту управления, который, изменяя свое состояние, через обратную связь сообщает управляющему органу о результатах выполнения команды и о своем новом состоянии.

Если учет поставляет сведения, то финансово-экономический анализ должен превратить их в пригодную для принятия решения информацию. Логическая обработка, причинное изучение, обобщение фактов, их систематизация, выводы, предложения, поиск резервов – все это задачи финансово-экономического анализа, который призван обеспечить обоснованность управленческого решения и повысить его эффективность. Финансово-экономический анализ выполняет сопутствующую, обслуживающую функцию в процессе принятия решения, являясь методом исследования управляемой системы. Без качественного осуществления обратной связи в процессе управления, которая достигается путем автоматизации финансово-экономического анализа, нельзя добиться полной эффективности системы управления предприятием.

Финансово-экономический анализ как функция управляющей системы включает оценку внутренних и внешних факторов создавшейся ситуации, общих тенденций развития экономических процессов, возможных резервов повышения эффективности производства; предусматривает оценку степени напряженности и выполнения плана по всем видам показателей, изучение хода оперативного выполнения плана, возмущающих причин, путей их устранения.

Финансово-экономический анализ, опираясь на данные учета, составляет базу обоснованного планирования, предваряет планирование, завершает выполнение плана и проводится в ходе его оперативного осуществления. Анализ тесно связан с учетом и контролем. Учет несет информацию о состоянии объекта управления. Контроль базируется на сопоставлении учетной информации с нормативной, предполагает ревизию, административные санкции. Если контроль устанавливает только факт самого отклонения, то задача анализа – используя данные, накопленные учетом и контролем, изучить: закономерности отклонений, их стабильность; факторы, вызвавшие их конкретные причины; размер возможных резервов при устранении возмущающих воздействий; возможные пути реализации резервов; их эффективность; перспективы развития. Задачи финансово-экономического анализа гораздо шире контрольных функций.

Функция регулирования заключается в адекватном реагировании и коррекции процесса управления. В фазе регулирования возникает новая информация о состоянии объекта управления, которая становится источником информации для анализа производства. Рациональная организация производственного процесса возможна только на основе тщательного экономического анализа всех ситуаций управления, а увеличение технических возможностей управления позволяет сместить цели от оценки деятельности за прошлый период к анализу текущих и будущих ситуаций, необходимому для обоснованного принятия тактических и стратегических решений.

Обратная связь (см. рис. 1.2) показывает, как повлиял на производственный процесс поток определенных оперативных решений, что позволяет осуществить поиск альтернативных решений, изменить направление и методы работы. Обратная связь включает набор технических приемов и взаимоотношения людей.

Финансово-экономический анализ необходим на всех стадиях подготовки и принятия решения, особенно на этапах формирования цели, выработки решения, отбора лучшего его варианта и при обсуждении результатов реализации решения. Анализ всегда служит целям управления как средство обоснования управленческих решений, совершенствование его методов определяется потребностями управления. При принятии управленческого решения анализ способствует решению таких вопросов, как обоснование альтернатив и отсев нерациональных вариантов, сравнение и выбор наиболее предпочтительных вариантов, анализ ожидаемых результатов.

Финансово-экономический анализ способствует усилению творческого момента в принятии решения, являясь надежным орудием, уравновешивающим излишний оптимизм, недооценку ситуации, перестраховку и боязнь риска. Основная цель аналитической работы, проводимой на предприятии, – повысить эффективность управления.

Таким образом, финансово-экономический анализ является элементом системы финансового управления на предприятии, функцией финансового управления и обеспечивает обратную связь между субъектом и объектом управления. В этой связи роль анализа в финансовом управлении трудно переоценить.

Для эффективного использования финансово-экономического анализа необходимо знать и грамотно применять его основные методы и приемы.

1.3. Основные методы и методики финансово-экономического анализа

Функции эти взаимосвязаны, т. е. образуют систему. Кроме того, они представляют собой кругооборот или замкнутый через анализ и бесконечно повторяющийся цикл. Отсюда видны важность и значимость анализа для управления в целом.

Основной целью системы управления является обеспечение условий, необходимых для реализации поставленных целей, а среди них решающее место отводится экономическим методам целенаправленного воздействия на объект управления.

В системе управления выделяются управляющая и управляемая системы: под управляющей системой понимается совокупность органов, средств, инструментов и методов управления; под управляемой – чаще всего понимают производственный процесс. Управляющая и управляемая системы взаимосвязаны и представляют собой замкнутый контур управления. Управление можно рассматривать как процесс воздействия органов управления на материальное производство с использованием определенных методов.

Управление, представляя собой информационный процесс, как правило, остается неизменным по структуре операций. К ним относятся: получение, обработка, хранение информации, выработка управляющего решения, передача управляющего воздействия на объект, контроль исполнения, анализ результатов воздействия принятого решения.

Финансовое управление (финансовый менеджмент) является специфической частью общего управления предприятием.

Финансовый менеджмент можно определить как систему принципов и методов воздействия субъекта на объект, в целях повышения благосостояния собственников.

При этом под субъектом подразумевается специальная группа людей, способных принимать управленческие решения во главе с финансовым менеджером, а под объектом – совокупность условий существования денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений в хозяйственном процессе.

В настоящее время финансовый менеджмент является самостоятельной экономической дисциплиной.

Эффективность финансового менеджмента на предприятии обеспечивается реализацией ряда принципов, основными из которых являются:

• интегрированность с общей системой управления предприятием;

• комплексный характер формирования управленческих решений;

• высокий динамизм управления;

• вариативность подходов к разработке отдельных управленческих решений;

• ориентированность на стратегические цели развития предприятия.

Цель и задачи финансового менеджмента интегрируются в общую систему управления организацией. С управленческой точки зрения организация является открытой системой.

Открытость – это свойство организации испытывать на себе воздействие факторов внешней среды. Управление с этой точки зрения означает:

• выделение основных факторов внешней финансовой среды;

• выявление степени влияния каждого из выделенных факторов, имеющих значение для организации;

• адаптацию организации к требованиям таких факторов.

Системность означает наличие внутренней среды организации, структуризацию этой внутренней среды и понимание того, что все ее структурные единицы, т. е. внутренние переменные, взаимосвязаны и изменение одной из них обязательно приведет (может привести) к изменению формы или содержания всех остальных (или некоторых из них) внутренних переменных.

Поэтому целостный процесс финансового управления складывается из двух компонентов:

• управления с точки зрения внутренней среды;

• управления с точки зрения внешней среды. Управление означает воздействие на объект с конкретной целью, конкретными способами и методами.

Поэтому мы и определяем финансовый менеджмент как систему принципов и методов воздействия субъекта на объект, в целях повышения благосостояния собственников.

Для того чтобы воздействовать на объект, необходимо структурировать внутреннюю финансовую среду организации. Процесс структурирования позволяет разбить внутреннюю среду на отдельные компоненты, поддающиеся целенаправленному воздействию и одновременно находящиеся в системе финансового управления. Такие компоненты являются внутренними переменными. Это означает, что речь идет об элементах внутренней финансовой среды организации, термин же «переменные» характеризует выделяемые компоненты внутренней финансовой среды как элементы системы, поддающиеся изменению с точки зрения их содержания при целенаправленном воздействии финансового менеджера.

Исходя из вышеизложенного, внутренняя финансовая среда представляет собой финансовую систему организации элементов, обеспечивающих функционирование финансового механизма предприятия (организации), другими словами, систему финансового управления предприятием (рис. 1.2).

Менеджер, не обладающий достаточным опытом, на первых порах своей практической деятельности может проверять себя так: может ли быть то решение, которое я принимаю, выражено в виде цели, сформулированной в ясной и понятной форме, а цель – в ее конкретной формулировке – дает ли достаточное представление о результате, который должен быть получен в процессе реализации принимаемого решения через совершение конкретных действий в реальном режиме?

Неясные очертания цели, смутное представление о результате свидетельствуют о том, что решение, как говорят профессионалы, «сырое», недостаточно продуманное, неподготовленное и требуется его дальнейшая проработка, т. е. принятию любого решения предшествует определенное обоснование, базирующееся обычно на данных анализа.

Результат функционирования организации проявляется и во внешней, и во внутренней среде, поэтому и цель может трактоваться как внеорганизационная и внутриорганизационная.

Внеорганизационная цель представляет собой описание ожидаемого результата от поставки во внешнюю среду продукта деятельности предприятия (организации) в денежной форме с одновременной фиксацией минимально допустимой прибыли и уровня затрат.

Относительно финансового менеджмента результатом достижения внеорганизационной цели может являться достижение заданной стоимости фирмы, что будет способствовать повышению благосостояния собственника.

Внутриорганизационная цель представляет собой количественное или качественное описание ожидаемого результата (результата, которого еще нет в реальной действительности, но который фиксируется на уровне воображения в момент принятия решения о цели организации). Достижение внутриорга-низационной цели относительно финансового менеджмента может проявляться в получении максимального размера прибыли, запланированного объема продаж, уровня издержек, степени финансовой устойчивости и ликвидности организации, наличии чистого денежного потока, оптимальной структуры и стоимости капитала.

Технология и инструменты также являются элементами внутренней финансовой среды организации. Когда цель определена, избирается ее способ достижения. Технология – это организационное, научное и техническое обеспечение достижения цели с помощью определенных инструментов. Наиболее прогрессивной технологией можно назвать в данном контексте бюджетирование, которое одновременно является главным инструментом финансового управления и управления организацией в целом.

К основным инструментам финансового управления следует отнести в первую очередь финансовый и управленческий анализы (определение понятий которых даны в п. 1.1), леверидж и др.

Бюджетирование – это технология планирования, учета и контроля денег и финансовых результатов, т. е. это целый комплекс, который включает в себя:

• бюджет как финансовый план по выбранным позициям;

• финансовую отчетность как результат выполнения бюджета;

• последовательную цепочку управленческих действий, направленных на интеграцию различных управленческих контуров в единый контур бюджетного управления.

Финансовый анализ является существенным элементом финансового менеджмента. Основной целью финансового анализа является получение небольшого числа ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами.

Леверидж – элемент управленческого анализа, значительно повышающий эффективность процесса управления активами, направленный на максимизацию показателей прибыли и рентабельности. Это некоторый фактор, небольшое изменение которого может привести к существенному изменению результативных показателей. Основные виды левериджа:

• операционный;

• финансовый;

• операционно-финансовый.

Финансовый менеджмент как система состоит из двух подсистем:

• управляемой подсистемы (объекта);

• управляющей подсистемы (субъекта).

Объектом управления является совокупность условий существования денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений в хозяйственном процессе.

Субъект может быть представлен специальной группой людей, выполняющих обязанности финансовой службы предприятия. Субъект посредством определенных форм воздействия осуществляет целенаправленное функционирование объекта.

Исходя из этого, различают два основных типа функций финансового менеджмента:

1) функции объекта:

• организация денежного оборота;

• снабжение финансовыми средствами и инвестиционными инструментами;

• обеспечение основными и оборотными фондами;

• организация финансовой работы;

2) функции субъекта, которые применительно к крупной фирме разделяются относительно руководителей различных финансовых отделов.

К функциям начальника отдела финансового контроля относятся:

• обеспечение точной системы отчетов с объективным и полным отражением результатов деятельности предприятия;

• подготовка данных о результатах прошлой деятельности для принятия управленческих решений на будущее;

• обеспечение выполнения юридических и нормативных обязательств.

Функции начальника отдела финансового анализа включают:

1) анализ финансового положения по финансовой отчетности для коррекции существующих бизнес-моделей;

2) выявление возможностей в повышении эффективности деятельности;

3) общее руководство финансовым планированием, контроль за составлением бюджетов текущей деятельности, капитальных затрат, денежных средств, расходов и доходов, прогнозирование результатов и установление финансовых целевых показателей.

К функциям начальника отдела денежных средств и краткосрочных инвестиций относятся:

• обеспечение эффективной системы сбора денежных средств и составление бюджета движения денежных средств;

• определение необходимых объемов и схем финансирования потребностей предприятия;

• обеспечение достаточной платежеспособности для своевременных платежей.

Существуют следующие функции начальника службы внутреннего аудита:

• проверка систем бухгалтерского учета и внутреннего контроля;

• проверка соблюдения законов и нормативных актов. К функциям финансового менеджера относятся:

• определение потребностей компании в финансовых ресурсах с целью реализации наиболее эффективных инвестиционных проектов и оптимизации доходов компании;

• анализ всех реальных и альтернативных источников средств и формирование рациональной структуры капитала;

• оценка и корректировка финансовой политики;

• снижение степени предпринимательских и финансовых рисков.

Результат как внутренняя переменная может не совпадать с поставленной ранее целью. Субъект финансового управления может воздействовать на фактический результат, упреждая его расхождение с целью, выявленное в процессе финансового контроля. Результат финансового управления является продуктом общих усилий всех субъектов управления, но в то же время дает оценку управленческим способностям финансового менеджера. Субъект управления может получать результат в виде показателей финансово-экономического анализа, которые будут рассмотрены в п. 1.3.

Выработка управленческого решения составляет одну из главных задач процесса управления предприятием. Финансово-экономический анализ в процессе управления выступает как элемент обратной связи между управляющей и управляемой подсистемами. Управляющий орган передает командную информацию объекту управления, который, изменяя свое состояние, через обратную связь сообщает управляющему органу о результатах выполнения команды и о своем новом состоянии.

Если учет поставляет сведения, то финансово-экономический анализ должен превратить их в пригодную для принятия решения информацию. Логическая обработка, причинное изучение, обобщение фактов, их систематизация, выводы, предложения, поиск резервов – все это задачи финансово-экономического анализа, который призван обеспечить обоснованность управленческого решения и повысить его эффективность. Финансово-экономический анализ выполняет сопутствующую, обслуживающую функцию в процессе принятия решения, являясь методом исследования управляемой системы. Без качественного осуществления обратной связи в процессе управления, которая достигается путем автоматизации финансово-экономического анализа, нельзя добиться полной эффективности системы управления предприятием.

Финансово-экономический анализ как функция управляющей системы включает оценку внутренних и внешних факторов создавшейся ситуации, общих тенденций развития экономических процессов, возможных резервов повышения эффективности производства; предусматривает оценку степени напряженности и выполнения плана по всем видам показателей, изучение хода оперативного выполнения плана, возмущающих причин, путей их устранения.

Финансово-экономический анализ, опираясь на данные учета, составляет базу обоснованного планирования, предваряет планирование, завершает выполнение плана и проводится в ходе его оперативного осуществления. Анализ тесно связан с учетом и контролем. Учет несет информацию о состоянии объекта управления. Контроль базируется на сопоставлении учетной информации с нормативной, предполагает ревизию, административные санкции. Если контроль устанавливает только факт самого отклонения, то задача анализа – используя данные, накопленные учетом и контролем, изучить: закономерности отклонений, их стабильность; факторы, вызвавшие их конкретные причины; размер возможных резервов при устранении возмущающих воздействий; возможные пути реализации резервов; их эффективность; перспективы развития. Задачи финансово-экономического анализа гораздо шире контрольных функций.

Функция регулирования заключается в адекватном реагировании и коррекции процесса управления. В фазе регулирования возникает новая информация о состоянии объекта управления, которая становится источником информации для анализа производства. Рациональная организация производственного процесса возможна только на основе тщательного экономического анализа всех ситуаций управления, а увеличение технических возможностей управления позволяет сместить цели от оценки деятельности за прошлый период к анализу текущих и будущих ситуаций, необходимому для обоснованного принятия тактических и стратегических решений.

Обратная связь (см. рис. 1.2) показывает, как повлиял на производственный процесс поток определенных оперативных решений, что позволяет осуществить поиск альтернативных решений, изменить направление и методы работы. Обратная связь включает набор технических приемов и взаимоотношения людей.

Финансово-экономический анализ необходим на всех стадиях подготовки и принятия решения, особенно на этапах формирования цели, выработки решения, отбора лучшего его варианта и при обсуждении результатов реализации решения. Анализ всегда служит целям управления как средство обоснования управленческих решений, совершенствование его методов определяется потребностями управления. При принятии управленческого решения анализ способствует решению таких вопросов, как обоснование альтернатив и отсев нерациональных вариантов, сравнение и выбор наиболее предпочтительных вариантов, анализ ожидаемых результатов.

Финансово-экономический анализ способствует усилению творческого момента в принятии решения, являясь надежным орудием, уравновешивающим излишний оптимизм, недооценку ситуации, перестраховку и боязнь риска. Основная цель аналитической работы, проводимой на предприятии, – повысить эффективность управления.

Таким образом, финансово-экономический анализ является элементом системы финансового управления на предприятии, функцией финансового управления и обеспечивает обратную связь между субъектом и объектом управления. В этой связи роль анализа в финансовом управлении трудно переоценить.

Для эффективного использования финансово-экономического анализа необходимо знать и грамотно применять его основные методы и приемы.

1.3. Основные методы и методики финансово-экономического анализа

В финансово-экономическом анализе используется диалектический метод познания, который предусматривает изучение явлений и процессов в движении, развитии и изменении, предполагает исследование как положительных, так и отрицательных их сторон, а также внутренних противоречий, выявление и изучение причинно-следственных взаимосвязей.

Диалектический подход к изучаемым объектам означает рассмотрение их в качестве сложных систем, требующих в процессе познания как детализации причин и факторов развития, так и обобщения результатов анализа. Достигается это с помощью разработки системы показателей для комплексного исследования причинно-следственных связей явлений и процессов.

Можно выделить несколько значимых отличительных особенностей диалектического метода познания в экономическом анализе. Прежде всего использование системы показателей для характеристики разных сторон хозяйственной деятельности организации. Такая система формируется под воздействием объективных условий и процессов. Причем показатели все время изменяются, поскольку коммерческая деятельность не является застывшей формой. Исследование причин и направленности таких изменений, безусловно, представляет научный интерес.

Кроме того, не менее важно в анализе не только выявить, но и измерить причинно-следственные взаимосвязи между показателями.

Метод исследования тесно связан с методикой, через которую он и реализуется. Методика как совокупность правил, приемов и способов для целесообразного выполнения какой-либо работы всегда конкретна. Она зависит от цели, задач, объектов исследования, от содержания программы изучения, вида экономического анализа, последовательности и сроков его проведения.

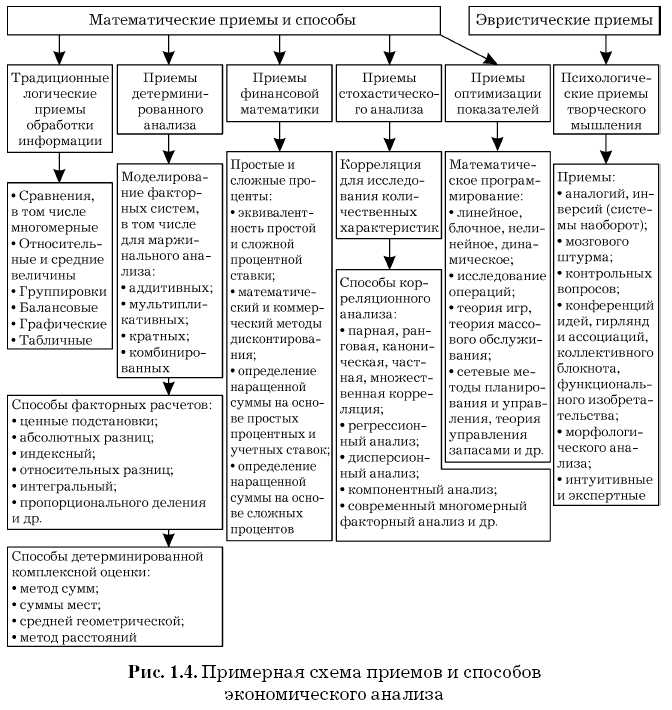

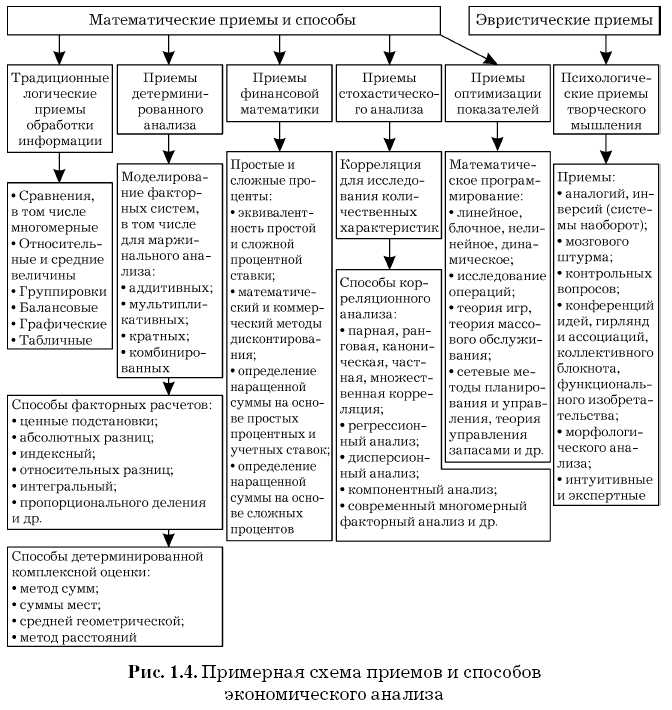

Измерение причинно-следственных взаимосвязей в экономическом анализе, оценка результатов влияния различных факторов на итоговые показатели, первичная обработка исходной информации проводятся с помощью способов и приемов. Они являются важнейшими элементами методики экономического анализа. Взаимосвязь метода и методики его реализации, способов и приемов представлена в виде схемы на рис. 1.3. В свою очередь, приемы финансово-экономического анализа представлены на рис. 1.4.

Таким образом, метод финансово-экономического анализа – это диалектический подход и способы изучения, измерения и обобщения влияния многочисленных факторов на изменение результатов деятельности организации для их улучшения.

Для изучения производственно-хозяйственных и финансовых процессов и их результатов используется совокупность взаимосвязанных методов и приемов экономического анализа, которые можно подразделить на экономико-логические, экономико-математические, эвристические и др.

К экономико-логическим приемам относятся: сравнение, детализация, группировки, средние и относительные величины, балансовый метод, методы последовательного изолирования факторов, абсолютных и относительных разниц.

К экономико-математическим, наиболее часто применяемым в экономическом анализе, можно отнести интегральный, графический, корреляционно-регрессионный методы. Применяются и другие более сложные методы.

К эвристическим методам относятся методы обработки информации, основанные на изучении и обобщении прошлого опыта. Применяются в ходе комплексной рейтинговой оценки финансовой деятельности предприятия.

В основе аналитического чтения финансовых отчетов лежит дедуктивный метод, т. е. от общего к частному. Он должен применяться многократно. В ходе такого анализа воспроизводятся историческая и логическая последовательность хозяйственных фактов и событий, направленность и сила влияния их на результаты деятельности.

Важнейшим приемом финансово-экономического анализа является сравнение. Его сущность состоит в сопоставлении однородных объектов с целью выявления черт сходства или черт различия между ними. С помощью сравнения устанавливаются изменения в уровне экономических показателей, изучаются тенденции и закономерности их развития, измеряется влияние отдельных факторов, дается оценка результатов работы предприятия, выявляются внутрипроизводственные резервы, определяются перспективы развития.

Сравнение предъявляет определенные требования к сравниваемым величинам. Они должны быть соизмеримы и качественно однородны.

Для этого необходимо обеспечить:

• сравнимость календарных периодов времени при изучении динамики показателей;

• единство оценки с целью нейтрализации ценового фактора;

• единство количественных и структурных факторов;

• сопоставимость сравниваемых показателей по методике их исчисления.

К основным видам сравнительного анализа следует отнести горизонтальный, вертикальный и трендовый.

Горизонтальный сравнительный анализ используется для определения абсолютных и относительных отклонений фактического уровня исследуемых показателей от базового (планового, прошлого периода, среднего уровня).

С помощью вертикального сравнительного анализа изучается структура экономических явлений и процессов путем расчета удельного веса частей в целом (удельный вес собственного капитала в общей его сумме), соотношения частей целого между собой (например, собственного и заемного капитала, основного и оборотного капиталов).

Трендовый анализ применяется при сравнении каждой позиции отчетности с рядом предшествующих периодов с целью определения тренда, т. е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, следовательно, ведется перспективный прогнозный анализ.

Детализация как прием широко используется при анализе деления факторов и результатов хозяйственной деятельности по времени и месту (пространству). С его помощью вскрываются положительные и отрицательные действия отдельных факторов, результаты влияния которых, как правило, взаимно погашаются в итоговых показателях работы предприятия за отчетный период.

Группировка как способ подразделения рассматриваемой совокупности на однородные по изучаемым признакам группы применяется в анализе для раскрытия содержания средних итоговых показателей и влияния отдельных единиц на эти средние.

Группировки подразделяются на типологические, аналитические и структурные.

Типологические группировки служат для выделения определенных типов явлений или процессов. Примером типологических группировок могут быть группы предприятий по формам собственности, видам деятельности. Аналитические группировки (причинно-следственные) используются для определения наличия, направления и формы связи между изучаемыми показателями. Применяются для установления связи между группировочным признаком и показателями, характеризующими группы. Аналитические группировки позволяют в процессе анализа выявить взаимосвязь различных экономических явлений и показателей, определить влияние наиболее существенных факторов и обнаружить те или иные закономерности и тенденции в развитии экономических процессов.

Структурные группировки дают возможность изучить структуру определенных явлений по определенным признакам (например, группировка активов по степени ликвидности). Структурные группировки применяются в вертикальном анализе баланса, когда устанавливают структуру хозяйственных средств по составу и источникам образования и причины структурных изменений за анализируемый период.

Диалектический подход к изучаемым объектам означает рассмотрение их в качестве сложных систем, требующих в процессе познания как детализации причин и факторов развития, так и обобщения результатов анализа. Достигается это с помощью разработки системы показателей для комплексного исследования причинно-следственных связей явлений и процессов.

Можно выделить несколько значимых отличительных особенностей диалектического метода познания в экономическом анализе. Прежде всего использование системы показателей для характеристики разных сторон хозяйственной деятельности организации. Такая система формируется под воздействием объективных условий и процессов. Причем показатели все время изменяются, поскольку коммерческая деятельность не является застывшей формой. Исследование причин и направленности таких изменений, безусловно, представляет научный интерес.

Кроме того, не менее важно в анализе не только выявить, но и измерить причинно-следственные взаимосвязи между показателями.

Метод исследования тесно связан с методикой, через которую он и реализуется. Методика как совокупность правил, приемов и способов для целесообразного выполнения какой-либо работы всегда конкретна. Она зависит от цели, задач, объектов исследования, от содержания программы изучения, вида экономического анализа, последовательности и сроков его проведения.

Измерение причинно-следственных взаимосвязей в экономическом анализе, оценка результатов влияния различных факторов на итоговые показатели, первичная обработка исходной информации проводятся с помощью способов и приемов. Они являются важнейшими элементами методики экономического анализа. Взаимосвязь метода и методики его реализации, способов и приемов представлена в виде схемы на рис. 1.3. В свою очередь, приемы финансово-экономического анализа представлены на рис. 1.4.

Таким образом, метод финансово-экономического анализа – это диалектический подход и способы изучения, измерения и обобщения влияния многочисленных факторов на изменение результатов деятельности организации для их улучшения.

Для изучения производственно-хозяйственных и финансовых процессов и их результатов используется совокупность взаимосвязанных методов и приемов экономического анализа, которые можно подразделить на экономико-логические, экономико-математические, эвристические и др.

К экономико-логическим приемам относятся: сравнение, детализация, группировки, средние и относительные величины, балансовый метод, методы последовательного изолирования факторов, абсолютных и относительных разниц.

К экономико-математическим, наиболее часто применяемым в экономическом анализе, можно отнести интегральный, графический, корреляционно-регрессионный методы. Применяются и другие более сложные методы.

К эвристическим методам относятся методы обработки информации, основанные на изучении и обобщении прошлого опыта. Применяются в ходе комплексной рейтинговой оценки финансовой деятельности предприятия.

В основе аналитического чтения финансовых отчетов лежит дедуктивный метод, т. е. от общего к частному. Он должен применяться многократно. В ходе такого анализа воспроизводятся историческая и логическая последовательность хозяйственных фактов и событий, направленность и сила влияния их на результаты деятельности.

Важнейшим приемом финансово-экономического анализа является сравнение. Его сущность состоит в сопоставлении однородных объектов с целью выявления черт сходства или черт различия между ними. С помощью сравнения устанавливаются изменения в уровне экономических показателей, изучаются тенденции и закономерности их развития, измеряется влияние отдельных факторов, дается оценка результатов работы предприятия, выявляются внутрипроизводственные резервы, определяются перспективы развития.

Сравнение предъявляет определенные требования к сравниваемым величинам. Они должны быть соизмеримы и качественно однородны.

Для этого необходимо обеспечить:

• сравнимость календарных периодов времени при изучении динамики показателей;

• единство оценки с целью нейтрализации ценового фактора;

• единство количественных и структурных факторов;

• сопоставимость сравниваемых показателей по методике их исчисления.

К основным видам сравнительного анализа следует отнести горизонтальный, вертикальный и трендовый.

Горизонтальный сравнительный анализ используется для определения абсолютных и относительных отклонений фактического уровня исследуемых показателей от базового (планового, прошлого периода, среднего уровня).

С помощью вертикального сравнительного анализа изучается структура экономических явлений и процессов путем расчета удельного веса частей в целом (удельный вес собственного капитала в общей его сумме), соотношения частей целого между собой (например, собственного и заемного капитала, основного и оборотного капиталов).

Трендовый анализ применяется при сравнении каждой позиции отчетности с рядом предшествующих периодов с целью определения тренда, т. е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, следовательно, ведется перспективный прогнозный анализ.

Детализация как прием широко используется при анализе деления факторов и результатов хозяйственной деятельности по времени и месту (пространству). С его помощью вскрываются положительные и отрицательные действия отдельных факторов, результаты влияния которых, как правило, взаимно погашаются в итоговых показателях работы предприятия за отчетный период.

Группировка как способ подразделения рассматриваемой совокупности на однородные по изучаемым признакам группы применяется в анализе для раскрытия содержания средних итоговых показателей и влияния отдельных единиц на эти средние.

Группировки подразделяются на типологические, аналитические и структурные.

Типологические группировки служат для выделения определенных типов явлений или процессов. Примером типологических группировок могут быть группы предприятий по формам собственности, видам деятельности. Аналитические группировки (причинно-следственные) используются для определения наличия, направления и формы связи между изучаемыми показателями. Применяются для установления связи между группировочным признаком и показателями, характеризующими группы. Аналитические группировки позволяют в процессе анализа выявить взаимосвязь различных экономических явлений и показателей, определить влияние наиболее существенных факторов и обнаружить те или иные закономерности и тенденции в развитии экономических процессов.

Структурные группировки дают возможность изучить структуру определенных явлений по определенным признакам (например, группировка активов по степени ликвидности). Структурные группировки применяются в вертикальном анализе баланса, когда устанавливают структуру хозяйственных средств по составу и источникам образования и причины структурных изменений за анализируемый период.