Страница:

2.2. Бухгалтерский баланс, его содержание и задачи анализа

Бухгалтерский баланс – это форма финансовой отчетности, характеризующая имущественное положение организации на определенный момент времени. Термин «баланс» (от французского «весы») применяется в экономике как эквивалент уравновешивания количественного выражения отношений между сторонами какой-либо деятельности. Современная форма баланса имеет вид сводной таблицы, в которой находят отражение два равновеликих понятия – активы, т. е. ресурсы, которыми располагает организация, и источники их образования. В левой части баланса, в активе, показываются остатки на активных счетах на начало и на конец года, в правой части баланса, в пассиве, показываются аналогичные остатки на пассивных счетах. Суммарно остатки на активных счетах (итоговая строка – валюта баланса) всегда равны остаткам на пассивных счетах, на одну и ту же дату.

Актив и пассив могут располагаться не «слева» и «справа», а последовательно, но тогда на первом месте всегда стоит актив, а пассив – на втором.

Остатки на начало года проставляются из предыдущего отчетного баланса. Равенство остатков по итогам актива и пассива между собой на конец года обусловлено их равенством на начало года и равенством общей суммы оборотов за год по дебету и кредиту всех счетов (активных и пассивных).

Обороты в бухгалтерском балансе (форма № 1) не показываются, но именно через них определяются остатки на конец года. Главное движение средств и источников, таким образом, отражается на счетах, в главной книге, а не в бухгалтерском балансе. Название «Главная книга» соответствует своему содержанию. Таким образом, бухгалтерский баланс для достижения наибольшей реальности представления строится на основе данных счетов Главной книги, подтвержденных результатами инвентаризации.

Равенство оборотов по дебету и кредиту в целом за отчетный период обусловлено тем, что каждая операция обязательно записывается (в одной и той же сумме) в дебет одного и в кредит другого счета.

В бухгалтерском учете существуют четыре вида операций и соответственно столько же видов проводок (двойных записей), имеющих различный экономический смысл:

1) если предприятие (юридическое лицо) приобретает, т. е. получает в собственность безвозмездно или заимообразно товарно-материальные ценности (ТМЦ) или денежные средства, то его пассив (источник собственности в распоряжении предприятия) должен увеличиться, так как в обороте предприятия становится больше капитала (своего или чужого, заемного). Одновременно должен увеличиться и актив (реальная форма собственности) на ту же сумму: ведь полученные ценности поступают на склад или – если это деньги – на расчетный счет. Имущество тем самым реально увеличивается. Делается запись на сумму поступления: дебет активного счета – кредит пассивного счета (то и другое означает увеличение);

2) если предприятие отдает какую-то часть собственности, находящейся в его распоряжении (уплачивает налог, погашает долг), то пассив должен уменьшиться и соответственно должен уменьшиться актив. Делается другая запись: дебет пассивного счета – кредит активного счета (то и другое означает уменьшение);

3) если предприятие оплачивает приобретенные материалы, то в результате купли-продажи его собственность не подвергается какому-либо изменению. Поэтому итоги актива и пассива остаются без изменений. Просто на одном активном счете что-то прибавляется (например, на счете материалов), а на другом – убавляется (например, на расчетном счете в банке). Запись имеет вид: дебет активного счета – кредит активного счета (увеличение и уменьшение в активе баланса, уравновешивающие друг друга);

4) если предприятие начислило сумму к погашению долгосрочного кредита, которую предстоит уплатить, то в пассиве происходят перемещения: долгосрочных обязательств остается меньше, а кредиторской задолженности становится больше. Итог пассива остается без изменений, а актив не затрагивается вообще. Делается запись: дебет пассивного счета – кредит пассивного счета (уменьшение и увеличение в пассиве баланса, уравновешивающие друг друга).

Изменение имущественного состояния предприятия происходит только в результате операций первого и второго типов: если имущество (и актив, и пассив одновременно) увеличивается или уменьшается. Операции третьего и четвертого типа влекут за собой лишь структурные изменения внутри активов или внутри пассивов. Итог баланса (валюта) не изменяется.

Форма № 1 бухгалтерской отчетности России «Бухгалтерский баланс» несколько отличается от формы бухгалтерского баланса стран, придерживающихся международных стандартов. К таким отличиям относится порядок расположения статей в активе и пассиве баланса. В балансе России активы расположены в порядке нарастания ликвидности: сначала располагаются самые малоликвидные, так называемые «внеоборотные активы» (хотя сам этот термин несколько не точен, так как все активы и весь капитал – пассивы – находятся в обороте), затем запасы, дебиторская задолженность и – в самом конце – наиболее ликвидные активы (краткосрочные финансовые вложения и денежные средства). Соответственно и пассивы располагаются, начиная с собственных средств («капитал и резервы»), которые воплощаются во «внеоборотных» активах, затем следуют долгосрочные и краткосрочные обязательства. Критерием ликвидности активов считают их способность превращаться в средство платежа.

В активе баланса международного стандарта на первом месте, наоборот, стоят наиболее ликвидные, текущие активы (в их составе на первом месте – денежные средства и их эквиваленты), а на втором – долгосрочные активы. В пассиве соответственно перечень статей начинается с краткосрочных кредитов банков (в составе текущих обязательств), затем следуют долгосрочные обязательства и собственный капитал.

Это различие является несущественным потому, что каждой статье баланса международного стандарта можно найти аналог в бухгалтерском балансе России по форме № 1. И наоборот: все разделы и статьи бухгалтерского баланса России можно интерпретировать в терминах международных бухгалтерских стандартов.

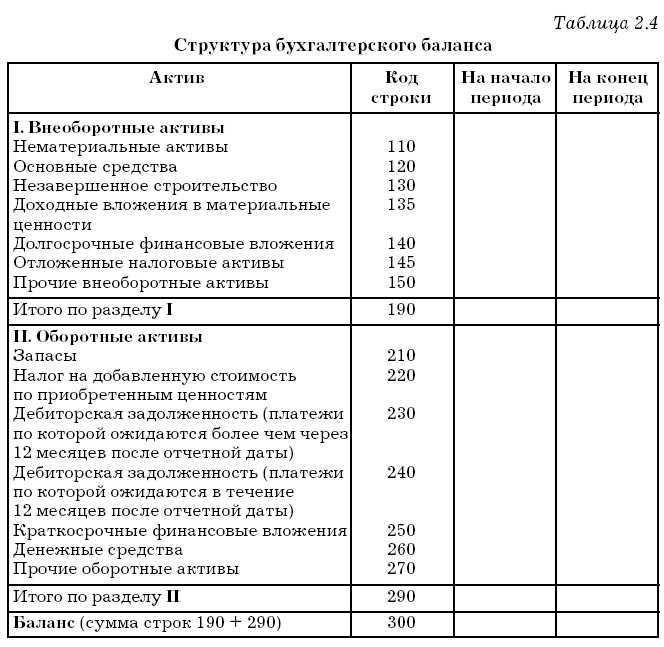

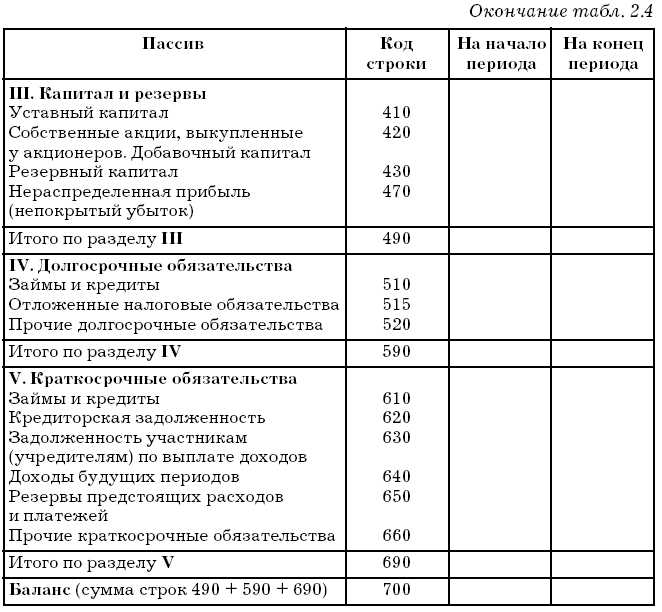

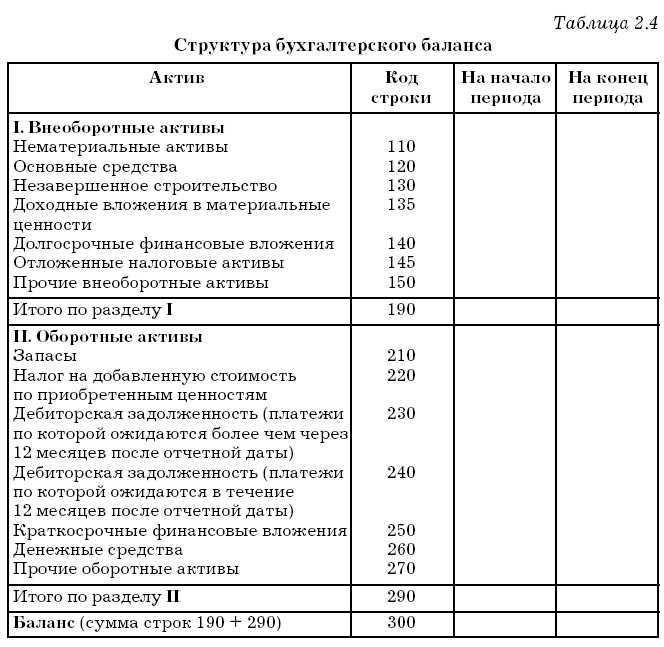

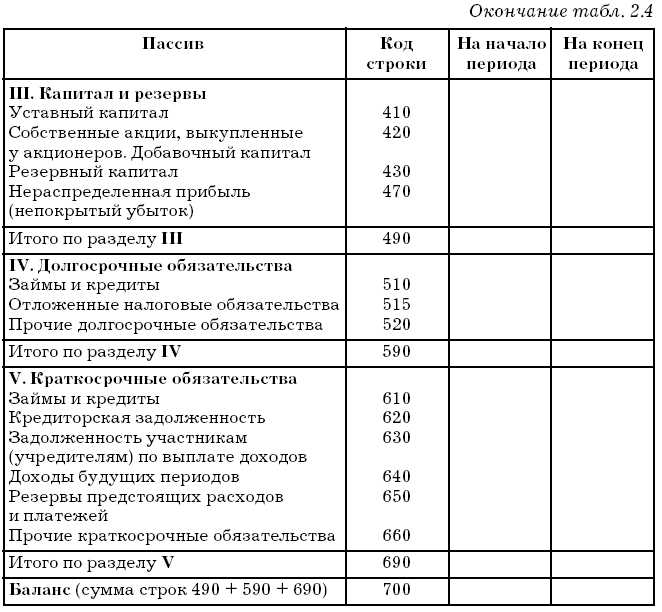

Элементом бухгалтерского баланса считается статья (строка). Каждая статья характеризует стоимостную оценку отдельного объекта бухгалтерского наблюдения – актива или источника формирования на начало и конец отчетного периода. Статьи объединяются в группы, а группы – в разделы. Структура российского баланса представлена в табл. 2.4.

Приведем краткую характеристику разделов и основных статей баланса.

В первом разделе актива баланса представлены статьи: нематериальные активы; основные средства; незавершенное строительство; доходные вложения в материальные ценности; долгосрочные финансовые вложения; отложенные налоговые активы; прочие внеоборотные активы.

Нематериальные активы (согласно ПБУ14/2000) – это имущество предприятия, которое не имеет материальной формы и не обладает физическими свойствами, но используется в хозяйственной деятельности и обеспечивает возможность получения дохода в течение длительного времени (свыше 12 месяцев) или постоянно.

Нематериальные активы могут быть внесены учредителями (собственниками) предприятия в счет их вкладов в уставный капитал, получены безвозмездно, приобретены в процессе деятельности.

В состав нематериальных активов входят имущественные права: права пользования земельными участками и другими природными ресурсами, а также исключительные права на объекты интеллектуальной собственности.

К нематериальным активам, в частности, относится исключительное право:

1) обладателя патента на изобретение, промышленный образец, полезную модель;

2) автора и иного правообладателя на использование программы для ЭВМ, базы данных;

3) на товарный знак, знак обслуживания, фирменное наименование;

4) владения ноу-хау, секретной формулой или процессом, информацией в отношении коммерческого, промышленного или научного опыта.

Нематериальные активы включаются в баланс по остаточной стоимости, которая определяется как разница между первоначальной стоимостью (дебетовое сальдо счета 04 «Нематериальные активы») и суммой накопленной амортизации (кредитовый остаток счета 05 «Амортизация нематериальных активов»). Первоначальная стоимость нематериальных активов, приобретенных за плату, определяется как сумма всех затрат на приобретение за минусом возмещаемых налогов. Первоначальная стоимость нематериальных активов, созданных на предприятии, рассчитывается как сумма всех затрат на их создание, изготовление. Первоначальной стоимостью нематериальных активов, полученных в счет вклада в уставный капитал, признается денежная оценка, согласованная с учредителями. Первоначальной стоимостью нематериальных активов, принятых по договору дарения, считается их рыночная стоимость на момент принятия к учету.

Погашение стоимости осуществляется путем начисления амортизации линейным методом, методом уменьшаемого остатка, пропорционально объему выпущенной продукции, выполненных работ. Ежегодная сумма амортизации исчисляется исходя из срока полезного использования нематериального актива. Для нематериальных активов, срок полезного использования которых зависит от количества произведенной продукции, ежегодная сумма амортизации определяется исходя из соотношения количества продукции, произведенной в данном отчетном периоде, и количества продукции, которое планируется произвести за весь срок его использования. Для объекта, по которому невозможно определить срок его использования, он принимается равным 20 годам.

Амортизация накапливается в кредите счета 05 «Амортизация нематериальных активов». Стоимость нематериальных активов может погашаться путем уменьшения первоначальной стоимости (для организационных расходов и деловой репутации) с кредита счета 04 «Нематериальные активы».

Важнейшим элементом производственного процесса являются основные средства, которые представляют собой совокупность материально-вещественных ценностей, действующих в неизменной форме в течение длительного времени (более одного года) и утрачивающих свою стоимость по частям. К ним относятся основные средства, находящиеся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

В соответствии с Налоговым кодексом РФ (ст. 257) под основными средствами в целях налогообложения понимается часть имущества со сроком полезного использования, превышающим 12 месяцев, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 20 000 руб.

Основные средства имеют разную стоимостную оценку: первоначальную (балансовую), восстановительную и остаточную.

Согласно ПБУ 6/01 «Учет основных средств» они включаются в баланс по остаточной стоимости (за исключением земельных участков и объектов природопользования, стоимость которых не погашается, и объектов, амортизация по которым не начисляется, объектам, переданным на консервацию, объектам внешнего благоустройства). Остаточная стоимость определяется как разница между первоначальной (восстановительной) стоимостью, учитываемой на счете 01 «Основные средства», и суммой амортизации, накапливаемой на счете 02 «Амортизация основных средств».

Первоначальная стоимость основных средств, приобретенных за плату, определяется как сумма всех затрат на приобретение за минусом возмещаемых налогов. Первоначальная стоимость основных средств, созданных на предприятии, рассчитывается как сумма всех затрат на их создание или изготовление. Первоначальной стоимостью основных средств, полученных в счет вклада в уставный капитал, признается денежная оценка, согласованная с учредителями. Первоначальной стоимостью основных средств, принятых по договору дарения, считается их рыночная стоимость на момент принятия к учету.

Восстановительная стоимость определяется путем переоценки объектов по состоянию на начало года методом индексации или прямого пересчета с отнесением разницы на добавочный капитал. Сумма амортизации может начисляться следующими способами:

• линейным способом;

• способом уменьшаемого остатка;

• способом списания стоимости по сумме чисел лет срока полезного использования или пропорционально объему производимой продукции, выполненных работ, оказанных услуг.

По статье «Незавершенное строительство» показываются затраты на строительно-монтажные работы, осуществляемые как хозяйственным, так и подрядным способом, приобретение зданий, оборудования, транспортных средств, инструмента, инвентаря, материальных объектов длительного пользования, прочие капитальные работы и затраты (проектно-изыскатель-ские, геолого-разведочные и буровые работы, затраты по отводу земельных участков и переселению в связи со строительством, на подготовку кадров для вновь строящихся организаций и др.). Вложения во внеоборотные активы учитываются в балансе по фактическим затратам для застройщика (инвестора) согласно ПБУ 2/94. По счету 07 «Оборудование к установке» отражается стоимость технологического, энергетического и производственного оборудования, требующего монтажа и предназначенного для установки в строящихся (реконструируемых) объектах. По счету 08 «Вложения во внеоборотные активы» отражаются затраты на приобретение оборудования, не требующего монтажа, по мере поступления его на склад или в другое место хранения.

По статье «Доходные вложения в материальные ценности» организации, профессионально занимающиеся лизинговой деятельностью (предоставлением в финансовую аренду имущества) и деятельностью проката, отражают остаточную стоимость имущества, переданного во временное владение и пользование с целью получения дохода. Остаточная стоимость определяется как сумма фактических затрат на приобретение такого имущества (учитывается на счете 03 «Доходные вложения в материальные ценности») за минусом суммы амортизации, накопленной на счете 02 «Амортизация основных средств». При расчете годовой суммы амортизационных отчислений по основным средствам, переданным в лизинг, коэффициент амортизации может быть увеличен до трех раз.

По статье «Долгосрочные финансовые вложения» показывается информация о наличии у организаций вложений в государственные и муниципальные ценные бумаги, ценные бумаги других организаций, включая долговые ценные бумаги (облигации и векселя) со сроком погашения более 12 месяцев, вклады в уставные капиталы других организаций, а также предоставленные займы со сроком обращения (погашения) свыше 12 месяцев, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основе уступки права требования. Согласно ПБУ 19/02 финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости, которая складывается как сумма всех фактических затрат для инвестора при их приобретении за плату, как согласованная с учредителями денежная оценка при их принятии в счет вклада в уставный капитал, или текущая рыночная стоимость для объектов, полученных безвозмездно.

Финансовые вложения, по которым определяется текущая рыночная стоимость, отражаются в балансе по текущей рыночной стоимости при помощи корректировки их оценки, определенной на предыдущую дату, с отнесением разницы на операционные доходы или расходы.

По статье «Отложенные налоговые активы» отражается сумма отложенных налоговых активов, исчисленная в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль». Из-за применения различных методов в учете и налогообложении при формировании результата деятельности возникают различия в оценке бухгалтерской прибыли (убытка) и налогооблагаемой базы по налогу на прибыль. Различия состоят из постоянных и временных разниц. Временные разницы имеют место в отношении доходов и расходов, участвующих при определении бухгалтерской прибыли (убытка) в одном отчетном периоде, а налогооблагаемой базы – в другом. Временные разницы приводят к возникновению отложенного налога на прибыль. Отложенный налог, который должен уменьшить сумму налога на прибыль в будущих отчетных периодах, классифицируется как отложенный налоговый актив и отражается по дебету счета 09 «Отложенные налоговые активы» и кредиту счета 68 «Расчеты по налогам и сборам». Согласно ПБУ 18/02 отложенный налоговый актив признается в балансе в разделе «Внеоборотные активы». По мере уменьшения или полного погашения вычитаемых временных разниц отложенный налоговый актив будет списан обратной записью (с кредита счета 09 «Отложенные налоговые активы» в дебет счета 68 «Расчеты по налогам и сборам»).

По статье «Прочие внеоборотные активы» отражаются задолженность предприятию за проданные им в рассрочку основные средства и нематериальные активы, долги арендаторов по основным средствам, переданным в долгосрочную аренду, и другие данные о средствах и вложениях, не нашедших своего отражения в предыдущих статьях первого раздела актива баланса.

Во втором разделе актива баланса «Оборотные активы» представлены следующие статьи: запасы; налог на добавленную стоимость по приобретенным ценностям; дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты); дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты); краткосрочные финансовые вложения; денежные средства; прочие оборотные активы. В разделе «Оборотные активы» приводятся статьи, характеризующие наличие у организации активов, срок использования которых не превышает 12 месяцев.

По статьям группы «Запасы» отражаются данные об активах организации, используемых в качестве сырья, материалов при производстве продукции, работ и услуг, для управленческих нужд, запасы, предназначенные для продажи (готовая продукция и товары), затраты в незавершенном производстве, расходы будущих периодов.

Материально-производственные запасы согласно ПБУ 5/01 приводятся в балансе по их фактической себестоимости. Фактическая себестоимость материальных запасов, приобретенных за плату, определяется как сумма всех затрат на приобретение и доставку их на склад организации. Фактическая себестоимость материальных запасов, изготовленных на предприятии, включает все затраты по изготовлению. Фактическая себестоимость запасов, полученных по договору дарения или в результате ликвидации основных средств, определяется на основе информации о рыночных ценах на аналогичные продукты. Для запасов, внесенных в счет вклада в уставный капитал, стоимость формируется по согласованию с учредителями.

Если предприятие организует текущий учет по плановым (учетным) ценам, отклонение фактической цены от учетной находит отражение на счете 16 «Отклонение в стоимости материальных ценностей». В этом случае балансовая стоимость определяется по сальдо счетов 10 «Материалы» и 16 «Отклонение в стоимости материальных ценностей» (сумма их сальдо при положительном отклонении и разность – при отрицательном). При применении организацией для учета заготовления ценностей счета 15 «Заготовление и приобретение материальных ценностей» стоимость материалов показывается с учетом остатка по этому счету, характеризующего оценку запасов в пути, счета за которые акцептованы.

При отпуске материально-производственных запасов (кроме товаров, учитываемых по продажной стоимости) в производство и ином выбытии их оценка производится одним из следующих способов:

• по себестоимости каждой единицы;

• по средней себестоимости;

• по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

По статье «Затраты в незавершенном производстве» показываются затраты по незавершенному производству и незавершенным работам (услугам), учет которых осуществляется на соответствующих счетах бухгалтерского учета затрат на производство.

Незавершенное производство оценивается по фактической производственной себестоимости, по нормативной производственной себестоимости, по прямым статьям затрат. Выбор метода зависит от типа производства (индивидуальное, массовое, мелкосерийное) и отражается в приказе об учетной политике предприятия. Строительные, научные, геологические организации, осуществляющие расчеты с заказчиками по законченным этапам работ, имеющим самостоятельное значение, отражают по данной строке принятые заказчиком этапы работ по договорной стоимости.

В статье «Готовая продукция и товары для перепродажи», входящей в группу статей «Запасы», показывается фактическая производственная себестоимость остатка произведенных изделий, прошедших испытания и приемку, укомплектованных всеми частями согласно условиям договоров с заказчиками и соответствующим техническим условиям и стандартам. Продукция, не отвечающая указанным требованиям, и несданные работы считаются незаконченными и показываются в составе незавершенного производства.

По данной статье также показывается стоимость остатков товаров, приобретаемых организацией, осуществляющей свою деятельность в торговле и общественном питании. При этом организация общественного питания по этой статье отражает также остатки сырья на кухнях и в кладовых, остатки товаров в буфетах. Организации, осуществляющие свою деятельность в промышленности, показывают по этой строке изделия, приобретаемые специально для продажи.

Товары отражаются в балансе по стоимости приобретения. Если текущий учет товаров на счете 41 «Товары» организован по ценам покупки, процедура определения балансовой стоимости аналогична процедуре материальных запасов. В случае применения продажной цены для текущего учета товаров балансовая оценка рассчитывается как разница сальдо счетов 41 «Товары», субсчет 41-2 «Товары в розничной торговле» (продажная стоимость), и 42 «Торговая наценка».

Организации, осуществляющие торговую деятельность, затраты по заготовке и доставке товаров на склады до момента их передачи в продажу включают в расходы на продажу.

В статье «Товары отгруженные» приводятся остатки готовой продукции и товаров, отгруженных покупателю, сданных работ и оказанных услуг, право собственности на которые не перешло к покупателю и не исполнены условия признания выручки от продажи. Товары отражаются по покупным ценам, готовая продукция, сданные работы, выполненные услуги – по полной фактической (плановой) себестоимости, т. е. включая затраты на продажу, приходящиеся на остаток нереализованной продукции (сальдо счета 44 «Расходы на продажу»); при этом распределению подлежат транспортные расходы и расходы на упаковку. Если предприятие списывает расходы на продажу в полной сумме, накопленной за отчетный период, на себестоимость продаж в дебет счета 90 «Продажи», то счет 44 остатка не имеет и в балансе не показывается.

Статья «Расходы будущих периодов» включает суммы расходов, произведенных в отчетном году, но подлежащих отнесению к затратам на производство продукции (работ, услуг) в следующих отчетных периодах. К таким затратам, учитываемым на одноименном счете 97 «Расходы будущих периодов», относятся затраты на освоение новых производств, по неравномерно производимому ремонту основных средств (если в отчетном периоде не был создан соответствующий резерв), затраты по сертификации продукции, на лицензирование отдельных видов деятельности (независимо от срока лицензии). Согласно ПБУ 10/99 «Расходы организации» перечисление денежных средств в счет предварительной оплаты или аванса (в том числе по подписке, по арендной и абонентской плате) не признается расходом, а отражается как дебиторская задолженность.

По строке «Прочие запасы и затраты» приводятся остатки по счетам, которые не нашли отражения в вышеназванных статьях.

По статье «Налог на добавленную стоимость по приобретенным ценностям» отражаются учтенные в дебете соответствующего счета суммы налога по приобретенным основным средствам, нематериальным активам, материально-производственным запасам, подлежащие списанию в последующих отчетных периодах на уменьшение задолженности по налогам и сборам или на счета других источников покрытия.

По статье «Дебиторская задолженность» приводится информация о наличии у предприятия долгов к получению со сроком погашения более и менее 12 месяцев с отчетной даты. Расчеты с дебиторами и кредиторами отражаются в отчетности в суммах, которые показаны в учетных регистрах и признаны организацией верными. Остатки в балансе приводятся в развернутом виде: по операциям с дебетовым сальдо – в активе, с кредитовым сальдо – в пассиве, т. е. зачет сальдо аналитических счетов по одному синтетическому счету не допускается.

По статье «Покупатели и заказчики» находит отражение задолженность покупателей за реализованные им товары, работы, услуги, учтенная на счете 62 «Расчеты с покупателями и заказчиками». Отдельной строкой показывается задолженность, обеспеченная полученными векселями. Дебиторская задолженность учитывается на балансе до момента ее погашения или (в случае непогашения) до момента признания ее безнадежной при истечении сроков исковой давности или признании должника банкротом. Безнадежная задолженность списывается на основании приказа руководителя за счет резервов сомнительных догов или прочих расходов (в дебет счетов 63 «Резервы по сомнительным долгам», 91 «Прочие доходы и расходы» с кредита счета 62 «Расчеты с покупателями и заказчиками»). Списанная с баланса задолженность продолжает числиться за балансом в течение пяти лет с момента списания для контроля за возможностью ее взыскания в случае изменения финансового положения должника. Резерв сомнительных долгов может создаваться по усмотрению организации на основании инвентаризации задолженности по каждому сомнительному долгу в зависимости от платежеспособности должника. Формирование резерва отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту 63 «Резервы по сомнительным долгам». В конце периода неизрасходованная сумма резерва восстанавливается обратной записью и одновременно резерв формируется вновь для списания безнадежных долгов в следующем периоде. Дебиторская задолженность, по которой создан резерв, приводится в балансе за минусом резерва (разница сальдо счетов 62 и 63), который выполняет функции регулятива и позволяет таким образом показать задолженность в балансе в сумме, реальной к возмещению.

Актив и пассив могут располагаться не «слева» и «справа», а последовательно, но тогда на первом месте всегда стоит актив, а пассив – на втором.

Остатки на начало года проставляются из предыдущего отчетного баланса. Равенство остатков по итогам актива и пассива между собой на конец года обусловлено их равенством на начало года и равенством общей суммы оборотов за год по дебету и кредиту всех счетов (активных и пассивных).

Обороты в бухгалтерском балансе (форма № 1) не показываются, но именно через них определяются остатки на конец года. Главное движение средств и источников, таким образом, отражается на счетах, в главной книге, а не в бухгалтерском балансе. Название «Главная книга» соответствует своему содержанию. Таким образом, бухгалтерский баланс для достижения наибольшей реальности представления строится на основе данных счетов Главной книги, подтвержденных результатами инвентаризации.

Равенство оборотов по дебету и кредиту в целом за отчетный период обусловлено тем, что каждая операция обязательно записывается (в одной и той же сумме) в дебет одного и в кредит другого счета.

В бухгалтерском учете существуют четыре вида операций и соответственно столько же видов проводок (двойных записей), имеющих различный экономический смысл:

1) если предприятие (юридическое лицо) приобретает, т. е. получает в собственность безвозмездно или заимообразно товарно-материальные ценности (ТМЦ) или денежные средства, то его пассив (источник собственности в распоряжении предприятия) должен увеличиться, так как в обороте предприятия становится больше капитала (своего или чужого, заемного). Одновременно должен увеличиться и актив (реальная форма собственности) на ту же сумму: ведь полученные ценности поступают на склад или – если это деньги – на расчетный счет. Имущество тем самым реально увеличивается. Делается запись на сумму поступления: дебет активного счета – кредит пассивного счета (то и другое означает увеличение);

2) если предприятие отдает какую-то часть собственности, находящейся в его распоряжении (уплачивает налог, погашает долг), то пассив должен уменьшиться и соответственно должен уменьшиться актив. Делается другая запись: дебет пассивного счета – кредит активного счета (то и другое означает уменьшение);

3) если предприятие оплачивает приобретенные материалы, то в результате купли-продажи его собственность не подвергается какому-либо изменению. Поэтому итоги актива и пассива остаются без изменений. Просто на одном активном счете что-то прибавляется (например, на счете материалов), а на другом – убавляется (например, на расчетном счете в банке). Запись имеет вид: дебет активного счета – кредит активного счета (увеличение и уменьшение в активе баланса, уравновешивающие друг друга);

4) если предприятие начислило сумму к погашению долгосрочного кредита, которую предстоит уплатить, то в пассиве происходят перемещения: долгосрочных обязательств остается меньше, а кредиторской задолженности становится больше. Итог пассива остается без изменений, а актив не затрагивается вообще. Делается запись: дебет пассивного счета – кредит пассивного счета (уменьшение и увеличение в пассиве баланса, уравновешивающие друг друга).

Изменение имущественного состояния предприятия происходит только в результате операций первого и второго типов: если имущество (и актив, и пассив одновременно) увеличивается или уменьшается. Операции третьего и четвертого типа влекут за собой лишь структурные изменения внутри активов или внутри пассивов. Итог баланса (валюта) не изменяется.

Форма № 1 бухгалтерской отчетности России «Бухгалтерский баланс» несколько отличается от формы бухгалтерского баланса стран, придерживающихся международных стандартов. К таким отличиям относится порядок расположения статей в активе и пассиве баланса. В балансе России активы расположены в порядке нарастания ликвидности: сначала располагаются самые малоликвидные, так называемые «внеоборотные активы» (хотя сам этот термин несколько не точен, так как все активы и весь капитал – пассивы – находятся в обороте), затем запасы, дебиторская задолженность и – в самом конце – наиболее ликвидные активы (краткосрочные финансовые вложения и денежные средства). Соответственно и пассивы располагаются, начиная с собственных средств («капитал и резервы»), которые воплощаются во «внеоборотных» активах, затем следуют долгосрочные и краткосрочные обязательства. Критерием ликвидности активов считают их способность превращаться в средство платежа.

В активе баланса международного стандарта на первом месте, наоборот, стоят наиболее ликвидные, текущие активы (в их составе на первом месте – денежные средства и их эквиваленты), а на втором – долгосрочные активы. В пассиве соответственно перечень статей начинается с краткосрочных кредитов банков (в составе текущих обязательств), затем следуют долгосрочные обязательства и собственный капитал.

Это различие является несущественным потому, что каждой статье баланса международного стандарта можно найти аналог в бухгалтерском балансе России по форме № 1. И наоборот: все разделы и статьи бухгалтерского баланса России можно интерпретировать в терминах международных бухгалтерских стандартов.

Элементом бухгалтерского баланса считается статья (строка). Каждая статья характеризует стоимостную оценку отдельного объекта бухгалтерского наблюдения – актива или источника формирования на начало и конец отчетного периода. Статьи объединяются в группы, а группы – в разделы. Структура российского баланса представлена в табл. 2.4.

Приведем краткую характеристику разделов и основных статей баланса.

В первом разделе актива баланса представлены статьи: нематериальные активы; основные средства; незавершенное строительство; доходные вложения в материальные ценности; долгосрочные финансовые вложения; отложенные налоговые активы; прочие внеоборотные активы.

Нематериальные активы (согласно ПБУ14/2000) – это имущество предприятия, которое не имеет материальной формы и не обладает физическими свойствами, но используется в хозяйственной деятельности и обеспечивает возможность получения дохода в течение длительного времени (свыше 12 месяцев) или постоянно.

Нематериальные активы могут быть внесены учредителями (собственниками) предприятия в счет их вкладов в уставный капитал, получены безвозмездно, приобретены в процессе деятельности.

В состав нематериальных активов входят имущественные права: права пользования земельными участками и другими природными ресурсами, а также исключительные права на объекты интеллектуальной собственности.

К нематериальным активам, в частности, относится исключительное право:

1) обладателя патента на изобретение, промышленный образец, полезную модель;

2) автора и иного правообладателя на использование программы для ЭВМ, базы данных;

3) на товарный знак, знак обслуживания, фирменное наименование;

4) владения ноу-хау, секретной формулой или процессом, информацией в отношении коммерческого, промышленного или научного опыта.

Нематериальные активы включаются в баланс по остаточной стоимости, которая определяется как разница между первоначальной стоимостью (дебетовое сальдо счета 04 «Нематериальные активы») и суммой накопленной амортизации (кредитовый остаток счета 05 «Амортизация нематериальных активов»). Первоначальная стоимость нематериальных активов, приобретенных за плату, определяется как сумма всех затрат на приобретение за минусом возмещаемых налогов. Первоначальная стоимость нематериальных активов, созданных на предприятии, рассчитывается как сумма всех затрат на их создание, изготовление. Первоначальной стоимостью нематериальных активов, полученных в счет вклада в уставный капитал, признается денежная оценка, согласованная с учредителями. Первоначальной стоимостью нематериальных активов, принятых по договору дарения, считается их рыночная стоимость на момент принятия к учету.

Погашение стоимости осуществляется путем начисления амортизации линейным методом, методом уменьшаемого остатка, пропорционально объему выпущенной продукции, выполненных работ. Ежегодная сумма амортизации исчисляется исходя из срока полезного использования нематериального актива. Для нематериальных активов, срок полезного использования которых зависит от количества произведенной продукции, ежегодная сумма амортизации определяется исходя из соотношения количества продукции, произведенной в данном отчетном периоде, и количества продукции, которое планируется произвести за весь срок его использования. Для объекта, по которому невозможно определить срок его использования, он принимается равным 20 годам.

Амортизация накапливается в кредите счета 05 «Амортизация нематериальных активов». Стоимость нематериальных активов может погашаться путем уменьшения первоначальной стоимости (для организационных расходов и деловой репутации) с кредита счета 04 «Нематериальные активы».

Важнейшим элементом производственного процесса являются основные средства, которые представляют собой совокупность материально-вещественных ценностей, действующих в неизменной форме в течение длительного времени (более одного года) и утрачивающих свою стоимость по частям. К ним относятся основные средства, находящиеся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

В соответствии с Налоговым кодексом РФ (ст. 257) под основными средствами в целях налогообложения понимается часть имущества со сроком полезного использования, превышающим 12 месяцев, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 20 000 руб.

Основные средства имеют разную стоимостную оценку: первоначальную (балансовую), восстановительную и остаточную.

Согласно ПБУ 6/01 «Учет основных средств» они включаются в баланс по остаточной стоимости (за исключением земельных участков и объектов природопользования, стоимость которых не погашается, и объектов, амортизация по которым не начисляется, объектам, переданным на консервацию, объектам внешнего благоустройства). Остаточная стоимость определяется как разница между первоначальной (восстановительной) стоимостью, учитываемой на счете 01 «Основные средства», и суммой амортизации, накапливаемой на счете 02 «Амортизация основных средств».

Первоначальная стоимость основных средств, приобретенных за плату, определяется как сумма всех затрат на приобретение за минусом возмещаемых налогов. Первоначальная стоимость основных средств, созданных на предприятии, рассчитывается как сумма всех затрат на их создание или изготовление. Первоначальной стоимостью основных средств, полученных в счет вклада в уставный капитал, признается денежная оценка, согласованная с учредителями. Первоначальной стоимостью основных средств, принятых по договору дарения, считается их рыночная стоимость на момент принятия к учету.

Восстановительная стоимость определяется путем переоценки объектов по состоянию на начало года методом индексации или прямого пересчета с отнесением разницы на добавочный капитал. Сумма амортизации может начисляться следующими способами:

• линейным способом;

• способом уменьшаемого остатка;

• способом списания стоимости по сумме чисел лет срока полезного использования или пропорционально объему производимой продукции, выполненных работ, оказанных услуг.

По статье «Незавершенное строительство» показываются затраты на строительно-монтажные работы, осуществляемые как хозяйственным, так и подрядным способом, приобретение зданий, оборудования, транспортных средств, инструмента, инвентаря, материальных объектов длительного пользования, прочие капитальные работы и затраты (проектно-изыскатель-ские, геолого-разведочные и буровые работы, затраты по отводу земельных участков и переселению в связи со строительством, на подготовку кадров для вновь строящихся организаций и др.). Вложения во внеоборотные активы учитываются в балансе по фактическим затратам для застройщика (инвестора) согласно ПБУ 2/94. По счету 07 «Оборудование к установке» отражается стоимость технологического, энергетического и производственного оборудования, требующего монтажа и предназначенного для установки в строящихся (реконструируемых) объектах. По счету 08 «Вложения во внеоборотные активы» отражаются затраты на приобретение оборудования, не требующего монтажа, по мере поступления его на склад или в другое место хранения.

По статье «Доходные вложения в материальные ценности» организации, профессионально занимающиеся лизинговой деятельностью (предоставлением в финансовую аренду имущества) и деятельностью проката, отражают остаточную стоимость имущества, переданного во временное владение и пользование с целью получения дохода. Остаточная стоимость определяется как сумма фактических затрат на приобретение такого имущества (учитывается на счете 03 «Доходные вложения в материальные ценности») за минусом суммы амортизации, накопленной на счете 02 «Амортизация основных средств». При расчете годовой суммы амортизационных отчислений по основным средствам, переданным в лизинг, коэффициент амортизации может быть увеличен до трех раз.

По статье «Долгосрочные финансовые вложения» показывается информация о наличии у организаций вложений в государственные и муниципальные ценные бумаги, ценные бумаги других организаций, включая долговые ценные бумаги (облигации и векселя) со сроком погашения более 12 месяцев, вклады в уставные капиталы других организаций, а также предоставленные займы со сроком обращения (погашения) свыше 12 месяцев, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основе уступки права требования. Согласно ПБУ 19/02 финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости, которая складывается как сумма всех фактических затрат для инвестора при их приобретении за плату, как согласованная с учредителями денежная оценка при их принятии в счет вклада в уставный капитал, или текущая рыночная стоимость для объектов, полученных безвозмездно.

Финансовые вложения, по которым определяется текущая рыночная стоимость, отражаются в балансе по текущей рыночной стоимости при помощи корректировки их оценки, определенной на предыдущую дату, с отнесением разницы на операционные доходы или расходы.

По статье «Отложенные налоговые активы» отражается сумма отложенных налоговых активов, исчисленная в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль». Из-за применения различных методов в учете и налогообложении при формировании результата деятельности возникают различия в оценке бухгалтерской прибыли (убытка) и налогооблагаемой базы по налогу на прибыль. Различия состоят из постоянных и временных разниц. Временные разницы имеют место в отношении доходов и расходов, участвующих при определении бухгалтерской прибыли (убытка) в одном отчетном периоде, а налогооблагаемой базы – в другом. Временные разницы приводят к возникновению отложенного налога на прибыль. Отложенный налог, который должен уменьшить сумму налога на прибыль в будущих отчетных периодах, классифицируется как отложенный налоговый актив и отражается по дебету счета 09 «Отложенные налоговые активы» и кредиту счета 68 «Расчеты по налогам и сборам». Согласно ПБУ 18/02 отложенный налоговый актив признается в балансе в разделе «Внеоборотные активы». По мере уменьшения или полного погашения вычитаемых временных разниц отложенный налоговый актив будет списан обратной записью (с кредита счета 09 «Отложенные налоговые активы» в дебет счета 68 «Расчеты по налогам и сборам»).

По статье «Прочие внеоборотные активы» отражаются задолженность предприятию за проданные им в рассрочку основные средства и нематериальные активы, долги арендаторов по основным средствам, переданным в долгосрочную аренду, и другие данные о средствах и вложениях, не нашедших своего отражения в предыдущих статьях первого раздела актива баланса.

Во втором разделе актива баланса «Оборотные активы» представлены следующие статьи: запасы; налог на добавленную стоимость по приобретенным ценностям; дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты); дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты); краткосрочные финансовые вложения; денежные средства; прочие оборотные активы. В разделе «Оборотные активы» приводятся статьи, характеризующие наличие у организации активов, срок использования которых не превышает 12 месяцев.

По статьям группы «Запасы» отражаются данные об активах организации, используемых в качестве сырья, материалов при производстве продукции, работ и услуг, для управленческих нужд, запасы, предназначенные для продажи (готовая продукция и товары), затраты в незавершенном производстве, расходы будущих периодов.

Материально-производственные запасы согласно ПБУ 5/01 приводятся в балансе по их фактической себестоимости. Фактическая себестоимость материальных запасов, приобретенных за плату, определяется как сумма всех затрат на приобретение и доставку их на склад организации. Фактическая себестоимость материальных запасов, изготовленных на предприятии, включает все затраты по изготовлению. Фактическая себестоимость запасов, полученных по договору дарения или в результате ликвидации основных средств, определяется на основе информации о рыночных ценах на аналогичные продукты. Для запасов, внесенных в счет вклада в уставный капитал, стоимость формируется по согласованию с учредителями.

Если предприятие организует текущий учет по плановым (учетным) ценам, отклонение фактической цены от учетной находит отражение на счете 16 «Отклонение в стоимости материальных ценностей». В этом случае балансовая стоимость определяется по сальдо счетов 10 «Материалы» и 16 «Отклонение в стоимости материальных ценностей» (сумма их сальдо при положительном отклонении и разность – при отрицательном). При применении организацией для учета заготовления ценностей счета 15 «Заготовление и приобретение материальных ценностей» стоимость материалов показывается с учетом остатка по этому счету, характеризующего оценку запасов в пути, счета за которые акцептованы.

При отпуске материально-производственных запасов (кроме товаров, учитываемых по продажной стоимости) в производство и ином выбытии их оценка производится одним из следующих способов:

• по себестоимости каждой единицы;

• по средней себестоимости;

• по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

По статье «Затраты в незавершенном производстве» показываются затраты по незавершенному производству и незавершенным работам (услугам), учет которых осуществляется на соответствующих счетах бухгалтерского учета затрат на производство.

Незавершенное производство оценивается по фактической производственной себестоимости, по нормативной производственной себестоимости, по прямым статьям затрат. Выбор метода зависит от типа производства (индивидуальное, массовое, мелкосерийное) и отражается в приказе об учетной политике предприятия. Строительные, научные, геологические организации, осуществляющие расчеты с заказчиками по законченным этапам работ, имеющим самостоятельное значение, отражают по данной строке принятые заказчиком этапы работ по договорной стоимости.

В статье «Готовая продукция и товары для перепродажи», входящей в группу статей «Запасы», показывается фактическая производственная себестоимость остатка произведенных изделий, прошедших испытания и приемку, укомплектованных всеми частями согласно условиям договоров с заказчиками и соответствующим техническим условиям и стандартам. Продукция, не отвечающая указанным требованиям, и несданные работы считаются незаконченными и показываются в составе незавершенного производства.

По данной статье также показывается стоимость остатков товаров, приобретаемых организацией, осуществляющей свою деятельность в торговле и общественном питании. При этом организация общественного питания по этой статье отражает также остатки сырья на кухнях и в кладовых, остатки товаров в буфетах. Организации, осуществляющие свою деятельность в промышленности, показывают по этой строке изделия, приобретаемые специально для продажи.

Товары отражаются в балансе по стоимости приобретения. Если текущий учет товаров на счете 41 «Товары» организован по ценам покупки, процедура определения балансовой стоимости аналогична процедуре материальных запасов. В случае применения продажной цены для текущего учета товаров балансовая оценка рассчитывается как разница сальдо счетов 41 «Товары», субсчет 41-2 «Товары в розничной торговле» (продажная стоимость), и 42 «Торговая наценка».

Организации, осуществляющие торговую деятельность, затраты по заготовке и доставке товаров на склады до момента их передачи в продажу включают в расходы на продажу.

В статье «Товары отгруженные» приводятся остатки готовой продукции и товаров, отгруженных покупателю, сданных работ и оказанных услуг, право собственности на которые не перешло к покупателю и не исполнены условия признания выручки от продажи. Товары отражаются по покупным ценам, готовая продукция, сданные работы, выполненные услуги – по полной фактической (плановой) себестоимости, т. е. включая затраты на продажу, приходящиеся на остаток нереализованной продукции (сальдо счета 44 «Расходы на продажу»); при этом распределению подлежат транспортные расходы и расходы на упаковку. Если предприятие списывает расходы на продажу в полной сумме, накопленной за отчетный период, на себестоимость продаж в дебет счета 90 «Продажи», то счет 44 остатка не имеет и в балансе не показывается.

Статья «Расходы будущих периодов» включает суммы расходов, произведенных в отчетном году, но подлежащих отнесению к затратам на производство продукции (работ, услуг) в следующих отчетных периодах. К таким затратам, учитываемым на одноименном счете 97 «Расходы будущих периодов», относятся затраты на освоение новых производств, по неравномерно производимому ремонту основных средств (если в отчетном периоде не был создан соответствующий резерв), затраты по сертификации продукции, на лицензирование отдельных видов деятельности (независимо от срока лицензии). Согласно ПБУ 10/99 «Расходы организации» перечисление денежных средств в счет предварительной оплаты или аванса (в том числе по подписке, по арендной и абонентской плате) не признается расходом, а отражается как дебиторская задолженность.

По строке «Прочие запасы и затраты» приводятся остатки по счетам, которые не нашли отражения в вышеназванных статьях.

По статье «Налог на добавленную стоимость по приобретенным ценностям» отражаются учтенные в дебете соответствующего счета суммы налога по приобретенным основным средствам, нематериальным активам, материально-производственным запасам, подлежащие списанию в последующих отчетных периодах на уменьшение задолженности по налогам и сборам или на счета других источников покрытия.

По статье «Дебиторская задолженность» приводится информация о наличии у предприятия долгов к получению со сроком погашения более и менее 12 месяцев с отчетной даты. Расчеты с дебиторами и кредиторами отражаются в отчетности в суммах, которые показаны в учетных регистрах и признаны организацией верными. Остатки в балансе приводятся в развернутом виде: по операциям с дебетовым сальдо – в активе, с кредитовым сальдо – в пассиве, т. е. зачет сальдо аналитических счетов по одному синтетическому счету не допускается.

По статье «Покупатели и заказчики» находит отражение задолженность покупателей за реализованные им товары, работы, услуги, учтенная на счете 62 «Расчеты с покупателями и заказчиками». Отдельной строкой показывается задолженность, обеспеченная полученными векселями. Дебиторская задолженность учитывается на балансе до момента ее погашения или (в случае непогашения) до момента признания ее безнадежной при истечении сроков исковой давности или признании должника банкротом. Безнадежная задолженность списывается на основании приказа руководителя за счет резервов сомнительных догов или прочих расходов (в дебет счетов 63 «Резервы по сомнительным долгам», 91 «Прочие доходы и расходы» с кредита счета 62 «Расчеты с покупателями и заказчиками»). Списанная с баланса задолженность продолжает числиться за балансом в течение пяти лет с момента списания для контроля за возможностью ее взыскания в случае изменения финансового положения должника. Резерв сомнительных долгов может создаваться по усмотрению организации на основании инвентаризации задолженности по каждому сомнительному долгу в зависимости от платежеспособности должника. Формирование резерва отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту 63 «Резервы по сомнительным долгам». В конце периода неизрасходованная сумма резерва восстанавливается обратной записью и одновременно резерв формируется вновь для списания безнадежных долгов в следующем периоде. Дебиторская задолженность, по которой создан резерв, приводится в балансе за минусом резерва (разница сальдо счетов 62 и 63), который выполняет функции регулятива и позволяет таким образом показать задолженность в балансе в сумме, реальной к возмещению.