Страница:

Виталий Каценельсон

Активное стоимостное инвестирование: Как заработать на рынке с боковым трендом

Посвящается моим родителям:

отцу Науму и вечной памяти моей матери Ирины.

Спасибо за то, что всегда в меня верили

VITALIY N. KATSENELSON

Active Value Investing

Making money in range-bound markets

John Wiley & Sons, Inc.

Переводчик А. Залесова

Редакторы Н. Каценельсон, П. Суворова

В оформлении обложки использована иллюстрация Н. Каценельсона

Руководитель проекта А. Деркач

Технический редактор Н. Лисицына

Корректор О. Ильинская

Компьютерная верстка А. Фоминов

© Vitaliy N. Katsenelson, 2007

© Издание на русском языке, перевод, оформление. ООО «Альпина Паблишерз», 2010

Издано по лицензии John Wiley & Sons, Inc.

Все права защищены. Никакая часть этой книги не может быть воспроизведена в какой бы то ни было форме и какими бы то ни было средствами, включая размещение в сети Интернет и в корпоративных сетях, а также запись в память ЭВМ для частного или публичного использования, без письменного разрешения владельца авторских прав. По вопросу организации доступа к электронной библиотеке издательства обращайтесь по адресу lib@alpinabook.ru.

Предисловие

Читатели книг по инвестированию имеют полное право на скептицизм. Ежегодно на прилавках книжных магазинов появляются сотни новых изданий. В них сложно разобраться и трудно определить, какие книги стоит прочитать, а какие незаслуженно занимают место на книжной полке.

Я написал эту книгу для тех, кто ищет возможность для инвестиций и увлечен инвестированием по-настоящему. Неважно, кто вы: инвестор-любитель, который сражается за доходность по выходным под лозунгом «Я все сделаю сам, черт возьми!», или профессиональный инвестор, избравший девизом «Я занимаюсь инвестированием 12 часов в день и обедаю на рабочем месте. Я обожаю эту работу!» (именно к последней категории отношусь я), – вам стоит прочитать эту книгу. В ней общепринятые, традиционные принципы инвестирования видоизменяются и затем используются необычным, но эффективным в условиях бокового тренда способом.

Если вы как следует вошли в роль читателя-скептика, то я отвечу на вопросы, которые вы бы задали мне перед покупкой этой книги.

Читатель-скептик: Чем активное стоимостное инвестирование отличается от обычного?

Виталий Каценельсон: Активное стоимостное инвестирование – это традиционные стратегии инвестирования, видоизмененные таким образом, чтобы обеспечивать высокую доходность на рынках с боковым трендом. Хотя принципы фундаментального анализа не зависят от долгосрочной тенденции на рынке, методику фондового анализа и инвестиционную стратегию необходимо постоянно пересматривать в соответствии с изменяющимися рыночными условиями.

ЧС: Что такое «боковые рынки», о которых вы говорите?

ВК: Нагляднее всего сравнить боковой рынок с американскими горками. После всех волнений, которые вы пережили во время резких взлетов, падений, трясок и захватывающих дух вращений, – неважно, как долго продолжается весь заезд, – вы (и ваш портфель) в конечном счете оказываетесь там, где были вначале. Именно на это обречен неактивный стоимостной инвестор, практикующий пассивное, индексное инвестирование на рынках с боковым трендом, – доход от акций, близкий к нулю, плюс скудные дивиденды, потерянное время и незначительный прогресс на пути к поставленной цели.

ЧС: Значит, это то же самое, что и медвежий рынок?

ВК: На первый взгляд именно так и есть, но это широко распространенное заблуждение. Мы привыкли думать о рынках либо как о бычьих, либо как о медвежьих. Но если посмотреть на фондовый рынок США на протяжении всего ХХ в., то мы увидим, то большинство продолжительных рынков (длившихся более пяти лет) в действительности были бычьими или боковыми. Продолжительные медвежьи (падающие) рынки формировались только тогда, когда наряду с высокой рыночной оценкой наблюдался серьезный спад в экономике, подобно тому, что происходило в Японии с конца 1980-х гг. по 2003 г. или около того.

ЧС: И вы считаете, что сейчас как раз один из таких боковых рынков?

ВК: Да. Если посмотреть на двухвековую историю фондового рынка, то за каждым долгим бычьим трендом (а у нас только что закончился один из таких трендов, длившийся с 1982 по 2000 г.) следовал продолжительный боковой тренд. Боковые рынки – это время расплаты: инвесторы расплачиваются низкими доходами и потерянным временем за слишком высокие доходы, которые они получали во время предшествующих бычьих рынков.

ЧС: Первая часть книги называется «Что готовит нам будущее». Не похоже, чтобы она была о стоимостном инвестировании. О чем она?

ВК: Эта книга представляет собой практическое руководство по стоимостному инвестированию на боковых рынках. Но чтобы читатель принял эту стратегию и захотел использовать ее в собственной практике инвестирования, его необходимо убедить. Меня точно нужно было бы убеждать. Поэтому в первой части книги мы рассматриваем историю фондового рынка США за последние два столетия и обсуждаем, что послужило причиной продолжительных бычьих, медвежьих и боковых трендов. Мы говорим об эмоциях, которые доминировали на каждом из рынков, а также о том, почему высока вероятность того, что на нашем рынке начался боковой тренд и что он продлится еще добрый десяток лет.

Затем я расскажу о принципах, которые помогут вам спрогнозировать продолжительность нынешнего тренда, и объясню, почему я считаю, что в течение следующих нескольких лет прирост корпоративной прибыли будет ниже прироста валового внутреннего продукта (ВВП).

ЧС: Если рынок никуда не движется, только вверх-вниз и вбок, то вы, наверное, просто посоветуете мне использовать тактику слежения за рынком (market timing)?

ВК: Нет, не буду, обещаю. Вместо этого я предлагаю использовать новые, альтернативные принципы инвестирования. Создать успешный алгоритм слежения за рынком сложно, если вообще возможно. Инвестор, использующий эту тактику, принимает решения, основываясь на прогнозах относительно направления краткосрочного движения курсов, процентных ставок или экономической ситуации в целом. Помимо того, что от вас требуется не ошибиться дважды (когда вы покупаете и когда продаете), на ваше решение сильно влияют обычные человеческие эмоции, которые правят фондовым рынком, особенно на максимумах и минимумах. Вам не нужно следить за рынком, вы должны отслеживать отдельные акции.

ЧС: Вы советуете отслеживать не рынок, а акции. Чем отличается эта стратегия от традиционной?

ВК: Выбор оптимального момента для покупки и продажи отдельных акций не сильно отличается от привычной вам стратегии, за исключением того, что вы должны быть проактивны. Если вам не нравится фраза «Выбирать момент сделки», говорите «Выбирать цену» – вам нужно выбрать оптимальную цену для покупки или продажи активов. Вы покупаете их, когда они недооценены, и продаете, когда оценка рынка почти справедлива. Если вы отслеживаете рынок, то ваш остаток денежных средств указывает на то, как, на ваш взгляд, будет вести себя рынок. А если вы следите за акциями, то ваш остаток денежных средств – это побочный продукт инвестиционных возможностей, которые вы видите на рынке.

ЧС: Надеюсь, вы не советуете мне стать дневным трейдером?

ВК: Конечно, нет. Но во время бокового тренда вам нужно действовать более активно, чем во время бычьего. Пассивная инвестиционная стратегия, получившая широкое распространение на последнем бычьем рынке, еще не полностью изжила себя, но находится в состоянии, близком к этому, – в коме.

Стратегия «Покупать и держать» – это всего лишь кодовое название стратегии «Покупать и забывать продать». Покупка акций обычно подчиняется строгому алгоритму, в то время как слово «держать» – это только маска, под которой скрывается отсутствие четкого алгоритма продажи активов, если только вы не придерживаетесь принципа «Я буду держать их, пока смерть не разлучит нас». Стратегия «покупать и забывать продать» прекрасно работает на продолжительных бычьих рынках, когда коэффициенты Р/Е увеличиваются со значений, существенно ниже средних, до значений, существенно выше средних. Посредственные акции растут, а хорошие взмывают вверх. Пассивное инвестирование – покупка акций без дальнейшей продажи – оправдывает себя.

На боковом рынке складывается абсолютно противоположная ситуация: коэффициенты Р/Е уменьшаются со значений, которые существенно выше средних, до значений, которые существенно ниже средних (в ХХ в. так происходило из раза в раз). Нам нужна новая парадигма мышления взамен того, к чему мы привыкли в 1982–2000 гг.!

ЧС: И вы расскажете мне, что делать, да?

ВК: Абсолютно точно. Во второй части, посвященной практическому применению описываемых принципов, мы обсудим фондовый анализ и активную стратегию инвестирования применительно к рынкам с боковым трендом.

В разделе «Анализ» мы поговорим о триаде «Качество – Оценка – Рост» (КОР), которая лежит в основе активного стоимостного инвестирования и призвана облегчить фондовый анализ. Мы будем оценивать акции по каждой шкале и затем изучим взаимосвязь между ними. Мы выясним, при каких условиях компанию можно назвать привлекательной для инвестиций и как определить цену, по которой стоит покупать ее акции.

Хотя методика оценки качества и перспектив роста компании требует небольшой корректировки при боковом тренде, она не сильно отличается от алгоритма, используемого на любом другом рынке. Нельзя сказать то же самое об анализе рыночной оценки, в который в условиях бокового тренда требуется вносить больше всего изменений.

ЧС: Почему именно оценка?

ВК: Постоянное уменьшение коэффициентов Р/Е (основная характеристика боковых рынков) требует понимания механизмов рыночной оценки. Кроме того, инвестору необходимо пересмотреть инструменты оценки акций. В условиях бокового движения курсов инструменты относительной оценки дают ложные сигналы к покупке и должны использоваться только в сочетании с инструментами абсолютной оценки, которые на боковых рынках приобретают особенно большое значение. Все эти аспекты подробно рассматриваются в книге. Также я знакомлю читателя с несколькими новыми инструментами оценки акций.

ЧС: Если я инвестор в акции роста, мне тоже нужно обо всем этом помнить?

ВК: Обязательно! На длительных боковых рынках инвесторы готовы платить за рост прибыли все меньше и меньше. Если речь идет об акциях роста, высокие коэффициенты Р/Е сокращаются гораздо быстрее низких. Я провел собственное исследование и изучил, что произошло с акциями с высокими и низкими коэффициентами Р/Е во время бокового тренда 1966–1982 гг. Вначале рыночная оценка компаний с большим потенциалом роста была на 200 % выше рыночной оценки менее перспективных компаний. Однако постепенно эта разница уменьшалась, и к концу 1982 г. она составила лишь 40 %. Инвесторы в акции роста должны помнить об этой закономерности, чтобы успешно работать на боковых рынках.

ЧС: Но больший прирост прибыли с лихвой компенсировал уменьшение коэффициентов Р/Е, правильно?

ВК: Вовсе нет! На боковом рынке 1966–1982 гг. доходность акций с низкими коэффициентами Р/Е постоянно была выше доходности бумаг с высокими Р/Е.

ЧС: Если я инвестор в акции роста, что мне тогда делать?

ВК: Перед покупкой убедиться на 100 %, что повышение прибыли и дивиденды по акциям с высокой оценкой сполна компенсируют возможное уменьшение коэффициента Р/Е. В главе 7 я рассказываю о нескольких приемах, с помощью которых это можно сделать.

ЧС: Меняется ли предложенная вами стратегия вместе с ситуацией на рынке?

ВК: Вы должны стать активным инвестором и использовать стратегию «покупать и продавать». Здесь нельзя не подчеркнуть важность четкого алгоритма продажи. Вы должны продавать, когда рыночная оценка акций достигнет заранее заданного уровня, а это нелегко, поскольку часто в этот момент остальные инвесторы полны оптимизма и скупают акции. Я поделюсь с вами несколькими стратегиями, благодаря которым вы сможете более выгодно продавать свои активы.

Все это говорит о том, что на боковом рынке очень важно действовать независимо от остальных, а порой и вопреки им. Это настолько важно, что я посвятил противоположному инвестированию целую главу. В ней рассказывается о срочном арбитраже, о том, как использовать с выгодой для себя распространенные на Уолл-стрит мифы, как, разрушая их, определить недооцененные акции, как отыскать новые акции для инвестиций и о многом другом.

На бестрендовом боковом рынке инвестировать гораздо сложнее, чем на бычьем. В этом нет никаких сомнений. Поэтому обращайте внимание на зарубежные рынки, благодаря которым вы сможете увеличить альтернативную стоимость каждого своего решения. Об этом говорится в главе 11.

ЧС: Ладно! Но что, если вы не убедили меня в эффективности своего подхода?

ВК: Хотя эта книга посвящена особенностям инвестирования на боковых рынках, многие раскрытые в ней принципы можно с уверенностью применять на любом другом рынке. На самом деле все эти понятия (без изменений, сделанных с учетом бокового рынка) я использую на своих занятиях по практическому фондовому анализу в магистратуре Колорадского университета в Денвере. Кроме того, я добавил две главы – «Новый взгляд на риски» и «Новый взгляд на диверсификацию», которые тоже подходят для фондового анализа при любых рыночных условиях.

ЧС: Что, если боковой рынок, о котором вы говорите, не начнется и вместо него у нас будет продолжительный бычий или медвежий рынок?

ВК: Каждую стратегию необходимо оценивать не только с точки зрения выгоды, которую получит инвестор в случае успеха, но и взвесив убытки, которые он понесет, если прогнозы вдруг не сбудутся. Именно это я и собираюсь сделать. У стратегии активного стоимостного инвестирования самая низкая цена ошибки! На боковых и медвежьих рынках она более эффективна, чем пассивная стратегия и инвестирование в акции роста. В случае (маловероятном) долгосрочного бычьего тренда стоимостное инвестирование будет довольно результативным, но, может быть, в меньшей степени, чем пассивная стратегия и инвестирование в акции роста.

Небольшая разница в доходности – это разумная страховая премия, которую придется заплатить инвестору, дабы избежать убытков на боковом или медвежьем рынке.

ЧС: Если все, что вы говорите, правда, то почему бы мне просто не купить облигации?

ВК: И снова давайте оценим инвестиционную стратегию с точки зрения «цены ошибки». Активное стоимостное инвестирование будет более эффективным на бычьем и боковом рынках, а также на медвежьем рынке, вызванном или сопровождающемся инфляцией. В облигации вкладывать деньги выгоднее всего будет только в одном случае: если в экономике США начнется серьезная рецессия, связанная с дефляцией. И даже тогда относительно хорошую доходность будут иметь государственные, лишенные риска дефолта облигации, в то время как доходность корпоративных облигаций будет под вопросом, поскольку уровень дефолтов по ним существенно вырастет.

ЧС: Эта книга – учебник?

ВК: Нет. Я терпеть не могу учебники по инвестированию, испещренные буквами греческого алфавита, с огромными сносками и длинными формулами. Эта книга не из их числа. Хотя я привожу в ней несколько формул, обещаю, в них не будет греческих символов, и они будут настолько простыми, что их сможет понять и семилетний ребенок.

Я прекрасно понимаю, что разговоры об инвестициях никак не назовешь занимательными. За годы преподавания я понял, что, если студенты приходят на лекцию с большой чашкой двойного эспрессо, значит, я что-то делаю неправильно. Я постараюсь, чтобы чтение этой книги было как можно более легким и интересным, попытаюсь обо всем говорить с юмором и приводить столько реальных примеров, сколько позволит мой редактор.

ЧС: По вашей биографии трудно понять, кто вы: преподаватель, писатель или инвестор. Выберите что-то одно.

ВК: Если бы мне пришлось выбирать, я бы ответил, что я инвестор. Я обожаю инвестирование, мне нравится в нем все. Неопределенность каждого решения. Необходимость разгадывать головоломки в отсутствие нужной информации. Постоянная борьба с собственными эмоциями – самая трудная и важная из всех. Бесконечное стремление к совершенству, несмотря на то что оно недостижимо, как в случае, когда тебе кажется, что ты все понял, а рынок готовит для тебя новый сюрприз – неподконтрольность рынка, наверное, одного из самых самостоятельных механизмов, изобретенных человеком. Люди, споры, поиски истины. Наличие в каждой сделке двух противоположных сторон (покупателя и продавца) и времени между ними – переменной, которая показывает, кто был прав, а кто ошибался. Наконец, роль, для многих скрытая, но решающая, которую на рынке играет случай.

Я понял, что хочу зарабатывать на жизнь инвестированием, на втором курсе колледжа, поэтому получил степени и бакалавра, и магистра в сфере финансов. Вдобавок я успешно сдал экзамены на получение сертификата CFA. Я профессионально занимаюсь инвестированием. Это моя работа, но она больше похожа на хобби, за которое мне платят. У меня самая лучшая работа в мире! Если бы я не скучал по своим близким и друзьям, я бы работал круглую неделю. (Историю моего приезда в США читайте в главе 11.)

ЧС: Но как это сочетается с преподавательской деятельностью и написанием книг?

ВК: Руководство университета позволило мне составить свой собственный план занятий, поэтому они представляют собой естественное продолжение моей каждодневной работы. Плюс у меня благодарная аудитория.

ЧС: А книги?

ВК: Через несколько лет после того, как я начал преподавать, я обнаружил, что мне нравится кое-что еще – писать. Я пишу только о том, в чем действительно разбираюсь и что мне интересно. Это своего рода побочный продукт моей основной деятельности. Мои статьи регулярно появляются в Financial Times, Barron’s, BusinessWeek, Christian Science Monitor, New York Post и др. Несколько статей было опубликовано в Rocky Mountain News, на сайтах www.marketwatch.com (Dow Jones & Company, Inc.), www.fool.com, http://stockresearch.com и www.realmoney.com. Эта книга, к примеру, стала результатом моей работы в трех направлениях – инвестирование, преподавание и сотрудничество с финансовыми изданиями – хотя, в сущности, все три сфокусированы на одном и том же.

ЧС: Почему о боковых рынках издается так мало книг? В самом деле, я не знаю ни одной другой книги об инвестициях на рынках с боковым трендом!

ВК: В книгах по инвестированию обычно рассказывается про инвестиционные стратегии, применимые к бычьим рынкам. С коммерческой точки зрения здесь все понятно. Книги издаются, чтобы их покупали, и интерес к инвестированию, а значит, и к книгам про инвестиции выше, когда инвесторы зарабатывают деньги, т. е. на бычьем рынке. Но это нечестно по отношению к тебе, мой вдумчивый читатель/инвестор-скептик, потому что рынок никуда не движется в течение такого же промежутка времени, в течение какого растет. Среднестатистический инвестор может не получить на боковом рынке желаемую доходность, но зачем быть как все? Я надеюсь, что тебе хватит духа остаться на таком рынке в этот сложный период, и ты не уйдешь на рынок облигаций или денежный рынок. Используй эту книгу, чтобы добиться высокой доходности на этом непростом рынке с его радостными взлетами и неожиданными падениями.

Я написал эту книгу для тех, кто ищет возможность для инвестиций и увлечен инвестированием по-настоящему. Неважно, кто вы: инвестор-любитель, который сражается за доходность по выходным под лозунгом «Я все сделаю сам, черт возьми!», или профессиональный инвестор, избравший девизом «Я занимаюсь инвестированием 12 часов в день и обедаю на рабочем месте. Я обожаю эту работу!» (именно к последней категории отношусь я), – вам стоит прочитать эту книгу. В ней общепринятые, традиционные принципы инвестирования видоизменяются и затем используются необычным, но эффективным в условиях бокового тренда способом.

Если вы как следует вошли в роль читателя-скептика, то я отвечу на вопросы, которые вы бы задали мне перед покупкой этой книги.

Читатель-скептик: Чем активное стоимостное инвестирование отличается от обычного?

Виталий Каценельсон: Активное стоимостное инвестирование – это традиционные стратегии инвестирования, видоизмененные таким образом, чтобы обеспечивать высокую доходность на рынках с боковым трендом. Хотя принципы фундаментального анализа не зависят от долгосрочной тенденции на рынке, методику фондового анализа и инвестиционную стратегию необходимо постоянно пересматривать в соответствии с изменяющимися рыночными условиями.

ЧС: Что такое «боковые рынки», о которых вы говорите?

ВК: Нагляднее всего сравнить боковой рынок с американскими горками. После всех волнений, которые вы пережили во время резких взлетов, падений, трясок и захватывающих дух вращений, – неважно, как долго продолжается весь заезд, – вы (и ваш портфель) в конечном счете оказываетесь там, где были вначале. Именно на это обречен неактивный стоимостной инвестор, практикующий пассивное, индексное инвестирование на рынках с боковым трендом, – доход от акций, близкий к нулю, плюс скудные дивиденды, потерянное время и незначительный прогресс на пути к поставленной цели.

ЧС: Значит, это то же самое, что и медвежий рынок?

ВК: На первый взгляд именно так и есть, но это широко распространенное заблуждение. Мы привыкли думать о рынках либо как о бычьих, либо как о медвежьих. Но если посмотреть на фондовый рынок США на протяжении всего ХХ в., то мы увидим, то большинство продолжительных рынков (длившихся более пяти лет) в действительности были бычьими или боковыми. Продолжительные медвежьи (падающие) рынки формировались только тогда, когда наряду с высокой рыночной оценкой наблюдался серьезный спад в экономике, подобно тому, что происходило в Японии с конца 1980-х гг. по 2003 г. или около того.

ЧС: И вы считаете, что сейчас как раз один из таких боковых рынков?

ВК: Да. Если посмотреть на двухвековую историю фондового рынка, то за каждым долгим бычьим трендом (а у нас только что закончился один из таких трендов, длившийся с 1982 по 2000 г.) следовал продолжительный боковой тренд. Боковые рынки – это время расплаты: инвесторы расплачиваются низкими доходами и потерянным временем за слишком высокие доходы, которые они получали во время предшествующих бычьих рынков.

ЧС: Первая часть книги называется «Что готовит нам будущее». Не похоже, чтобы она была о стоимостном инвестировании. О чем она?

ВК: Эта книга представляет собой практическое руководство по стоимостному инвестированию на боковых рынках. Но чтобы читатель принял эту стратегию и захотел использовать ее в собственной практике инвестирования, его необходимо убедить. Меня точно нужно было бы убеждать. Поэтому в первой части книги мы рассматриваем историю фондового рынка США за последние два столетия и обсуждаем, что послужило причиной продолжительных бычьих, медвежьих и боковых трендов. Мы говорим об эмоциях, которые доминировали на каждом из рынков, а также о том, почему высока вероятность того, что на нашем рынке начался боковой тренд и что он продлится еще добрый десяток лет.

Затем я расскажу о принципах, которые помогут вам спрогнозировать продолжительность нынешнего тренда, и объясню, почему я считаю, что в течение следующих нескольких лет прирост корпоративной прибыли будет ниже прироста валового внутреннего продукта (ВВП).

ЧС: Если рынок никуда не движется, только вверх-вниз и вбок, то вы, наверное, просто посоветуете мне использовать тактику слежения за рынком (market timing)?

ВК: Нет, не буду, обещаю. Вместо этого я предлагаю использовать новые, альтернативные принципы инвестирования. Создать успешный алгоритм слежения за рынком сложно, если вообще возможно. Инвестор, использующий эту тактику, принимает решения, основываясь на прогнозах относительно направления краткосрочного движения курсов, процентных ставок или экономической ситуации в целом. Помимо того, что от вас требуется не ошибиться дважды (когда вы покупаете и когда продаете), на ваше решение сильно влияют обычные человеческие эмоции, которые правят фондовым рынком, особенно на максимумах и минимумах. Вам не нужно следить за рынком, вы должны отслеживать отдельные акции.

ЧС: Вы советуете отслеживать не рынок, а акции. Чем отличается эта стратегия от традиционной?

ВК: Выбор оптимального момента для покупки и продажи отдельных акций не сильно отличается от привычной вам стратегии, за исключением того, что вы должны быть проактивны. Если вам не нравится фраза «Выбирать момент сделки», говорите «Выбирать цену» – вам нужно выбрать оптимальную цену для покупки или продажи активов. Вы покупаете их, когда они недооценены, и продаете, когда оценка рынка почти справедлива. Если вы отслеживаете рынок, то ваш остаток денежных средств указывает на то, как, на ваш взгляд, будет вести себя рынок. А если вы следите за акциями, то ваш остаток денежных средств – это побочный продукт инвестиционных возможностей, которые вы видите на рынке.

ЧС: Надеюсь, вы не советуете мне стать дневным трейдером?

ВК: Конечно, нет. Но во время бокового тренда вам нужно действовать более активно, чем во время бычьего. Пассивная инвестиционная стратегия, получившая широкое распространение на последнем бычьем рынке, еще не полностью изжила себя, но находится в состоянии, близком к этому, – в коме.

Стратегия «Покупать и держать» – это всего лишь кодовое название стратегии «Покупать и забывать продать». Покупка акций обычно подчиняется строгому алгоритму, в то время как слово «держать» – это только маска, под которой скрывается отсутствие четкого алгоритма продажи активов, если только вы не придерживаетесь принципа «Я буду держать их, пока смерть не разлучит нас». Стратегия «покупать и забывать продать» прекрасно работает на продолжительных бычьих рынках, когда коэффициенты Р/Е увеличиваются со значений, существенно ниже средних, до значений, существенно выше средних. Посредственные акции растут, а хорошие взмывают вверх. Пассивное инвестирование – покупка акций без дальнейшей продажи – оправдывает себя.

На боковом рынке складывается абсолютно противоположная ситуация: коэффициенты Р/Е уменьшаются со значений, которые существенно выше средних, до значений, которые существенно ниже средних (в ХХ в. так происходило из раза в раз). Нам нужна новая парадигма мышления взамен того, к чему мы привыкли в 1982–2000 гг.!

ЧС: И вы расскажете мне, что делать, да?

ВК: Абсолютно точно. Во второй части, посвященной практическому применению описываемых принципов, мы обсудим фондовый анализ и активную стратегию инвестирования применительно к рынкам с боковым трендом.

В разделе «Анализ» мы поговорим о триаде «Качество – Оценка – Рост» (КОР), которая лежит в основе активного стоимостного инвестирования и призвана облегчить фондовый анализ. Мы будем оценивать акции по каждой шкале и затем изучим взаимосвязь между ними. Мы выясним, при каких условиях компанию можно назвать привлекательной для инвестиций и как определить цену, по которой стоит покупать ее акции.

Хотя методика оценки качества и перспектив роста компании требует небольшой корректировки при боковом тренде, она не сильно отличается от алгоритма, используемого на любом другом рынке. Нельзя сказать то же самое об анализе рыночной оценки, в который в условиях бокового тренда требуется вносить больше всего изменений.

ЧС: Почему именно оценка?

ВК: Постоянное уменьшение коэффициентов Р/Е (основная характеристика боковых рынков) требует понимания механизмов рыночной оценки. Кроме того, инвестору необходимо пересмотреть инструменты оценки акций. В условиях бокового движения курсов инструменты относительной оценки дают ложные сигналы к покупке и должны использоваться только в сочетании с инструментами абсолютной оценки, которые на боковых рынках приобретают особенно большое значение. Все эти аспекты подробно рассматриваются в книге. Также я знакомлю читателя с несколькими новыми инструментами оценки акций.

ЧС: Если я инвестор в акции роста, мне тоже нужно обо всем этом помнить?

ВК: Обязательно! На длительных боковых рынках инвесторы готовы платить за рост прибыли все меньше и меньше. Если речь идет об акциях роста, высокие коэффициенты Р/Е сокращаются гораздо быстрее низких. Я провел собственное исследование и изучил, что произошло с акциями с высокими и низкими коэффициентами Р/Е во время бокового тренда 1966–1982 гг. Вначале рыночная оценка компаний с большим потенциалом роста была на 200 % выше рыночной оценки менее перспективных компаний. Однако постепенно эта разница уменьшалась, и к концу 1982 г. она составила лишь 40 %. Инвесторы в акции роста должны помнить об этой закономерности, чтобы успешно работать на боковых рынках.

ЧС: Но больший прирост прибыли с лихвой компенсировал уменьшение коэффициентов Р/Е, правильно?

ВК: Вовсе нет! На боковом рынке 1966–1982 гг. доходность акций с низкими коэффициентами Р/Е постоянно была выше доходности бумаг с высокими Р/Е.

ЧС: Если я инвестор в акции роста, что мне тогда делать?

ВК: Перед покупкой убедиться на 100 %, что повышение прибыли и дивиденды по акциям с высокой оценкой сполна компенсируют возможное уменьшение коэффициента Р/Е. В главе 7 я рассказываю о нескольких приемах, с помощью которых это можно сделать.

ЧС: Меняется ли предложенная вами стратегия вместе с ситуацией на рынке?

ВК: Вы должны стать активным инвестором и использовать стратегию «покупать и продавать». Здесь нельзя не подчеркнуть важность четкого алгоритма продажи. Вы должны продавать, когда рыночная оценка акций достигнет заранее заданного уровня, а это нелегко, поскольку часто в этот момент остальные инвесторы полны оптимизма и скупают акции. Я поделюсь с вами несколькими стратегиями, благодаря которым вы сможете более выгодно продавать свои активы.

Все это говорит о том, что на боковом рынке очень важно действовать независимо от остальных, а порой и вопреки им. Это настолько важно, что я посвятил противоположному инвестированию целую главу. В ней рассказывается о срочном арбитраже, о том, как использовать с выгодой для себя распространенные на Уолл-стрит мифы, как, разрушая их, определить недооцененные акции, как отыскать новые акции для инвестиций и о многом другом.

На бестрендовом боковом рынке инвестировать гораздо сложнее, чем на бычьем. В этом нет никаких сомнений. Поэтому обращайте внимание на зарубежные рынки, благодаря которым вы сможете увеличить альтернативную стоимость каждого своего решения. Об этом говорится в главе 11.

ЧС: Ладно! Но что, если вы не убедили меня в эффективности своего подхода?

ВК: Хотя эта книга посвящена особенностям инвестирования на боковых рынках, многие раскрытые в ней принципы можно с уверенностью применять на любом другом рынке. На самом деле все эти понятия (без изменений, сделанных с учетом бокового рынка) я использую на своих занятиях по практическому фондовому анализу в магистратуре Колорадского университета в Денвере. Кроме того, я добавил две главы – «Новый взгляд на риски» и «Новый взгляд на диверсификацию», которые тоже подходят для фондового анализа при любых рыночных условиях.

ЧС: Что, если боковой рынок, о котором вы говорите, не начнется и вместо него у нас будет продолжительный бычий или медвежий рынок?

ВК: Каждую стратегию необходимо оценивать не только с точки зрения выгоды, которую получит инвестор в случае успеха, но и взвесив убытки, которые он понесет, если прогнозы вдруг не сбудутся. Именно это я и собираюсь сделать. У стратегии активного стоимостного инвестирования самая низкая цена ошибки! На боковых и медвежьих рынках она более эффективна, чем пассивная стратегия и инвестирование в акции роста. В случае (маловероятном) долгосрочного бычьего тренда стоимостное инвестирование будет довольно результативным, но, может быть, в меньшей степени, чем пассивная стратегия и инвестирование в акции роста.

Небольшая разница в доходности – это разумная страховая премия, которую придется заплатить инвестору, дабы избежать убытков на боковом или медвежьем рынке.

ЧС: Если все, что вы говорите, правда, то почему бы мне просто не купить облигации?

ВК: И снова давайте оценим инвестиционную стратегию с точки зрения «цены ошибки». Активное стоимостное инвестирование будет более эффективным на бычьем и боковом рынках, а также на медвежьем рынке, вызванном или сопровождающемся инфляцией. В облигации вкладывать деньги выгоднее всего будет только в одном случае: если в экономике США начнется серьезная рецессия, связанная с дефляцией. И даже тогда относительно хорошую доходность будут иметь государственные, лишенные риска дефолта облигации, в то время как доходность корпоративных облигаций будет под вопросом, поскольку уровень дефолтов по ним существенно вырастет.

ЧС: Эта книга – учебник?

ВК: Нет. Я терпеть не могу учебники по инвестированию, испещренные буквами греческого алфавита, с огромными сносками и длинными формулами. Эта книга не из их числа. Хотя я привожу в ней несколько формул, обещаю, в них не будет греческих символов, и они будут настолько простыми, что их сможет понять и семилетний ребенок.

Я прекрасно понимаю, что разговоры об инвестициях никак не назовешь занимательными. За годы преподавания я понял, что, если студенты приходят на лекцию с большой чашкой двойного эспрессо, значит, я что-то делаю неправильно. Я постараюсь, чтобы чтение этой книги было как можно более легким и интересным, попытаюсь обо всем говорить с юмором и приводить столько реальных примеров, сколько позволит мой редактор.

ЧС: По вашей биографии трудно понять, кто вы: преподаватель, писатель или инвестор. Выберите что-то одно.

ВК: Если бы мне пришлось выбирать, я бы ответил, что я инвестор. Я обожаю инвестирование, мне нравится в нем все. Неопределенность каждого решения. Необходимость разгадывать головоломки в отсутствие нужной информации. Постоянная борьба с собственными эмоциями – самая трудная и важная из всех. Бесконечное стремление к совершенству, несмотря на то что оно недостижимо, как в случае, когда тебе кажется, что ты все понял, а рынок готовит для тебя новый сюрприз – неподконтрольность рынка, наверное, одного из самых самостоятельных механизмов, изобретенных человеком. Люди, споры, поиски истины. Наличие в каждой сделке двух противоположных сторон (покупателя и продавца) и времени между ними – переменной, которая показывает, кто был прав, а кто ошибался. Наконец, роль, для многих скрытая, но решающая, которую на рынке играет случай.

Я понял, что хочу зарабатывать на жизнь инвестированием, на втором курсе колледжа, поэтому получил степени и бакалавра, и магистра в сфере финансов. Вдобавок я успешно сдал экзамены на получение сертификата CFA. Я профессионально занимаюсь инвестированием. Это моя работа, но она больше похожа на хобби, за которое мне платят. У меня самая лучшая работа в мире! Если бы я не скучал по своим близким и друзьям, я бы работал круглую неделю. (Историю моего приезда в США читайте в главе 11.)

ЧС: Но как это сочетается с преподавательской деятельностью и написанием книг?

ВК: Руководство университета позволило мне составить свой собственный план занятий, поэтому они представляют собой естественное продолжение моей каждодневной работы. Плюс у меня благодарная аудитория.

ЧС: А книги?

ВК: Через несколько лет после того, как я начал преподавать, я обнаружил, что мне нравится кое-что еще – писать. Я пишу только о том, в чем действительно разбираюсь и что мне интересно. Это своего рода побочный продукт моей основной деятельности. Мои статьи регулярно появляются в Financial Times, Barron’s, BusinessWeek, Christian Science Monitor, New York Post и др. Несколько статей было опубликовано в Rocky Mountain News, на сайтах www.marketwatch.com (Dow Jones & Company, Inc.), www.fool.com, http://stockresearch.com и www.realmoney.com. Эта книга, к примеру, стала результатом моей работы в трех направлениях – инвестирование, преподавание и сотрудничество с финансовыми изданиями – хотя, в сущности, все три сфокусированы на одном и том же.

ЧС: Почему о боковых рынках издается так мало книг? В самом деле, я не знаю ни одной другой книги об инвестициях на рынках с боковым трендом!

ВК: В книгах по инвестированию обычно рассказывается про инвестиционные стратегии, применимые к бычьим рынкам. С коммерческой точки зрения здесь все понятно. Книги издаются, чтобы их покупали, и интерес к инвестированию, а значит, и к книгам про инвестиции выше, когда инвесторы зарабатывают деньги, т. е. на бычьем рынке. Но это нечестно по отношению к тебе, мой вдумчивый читатель/инвестор-скептик, потому что рынок никуда не движется в течение такого же промежутка времени, в течение какого растет. Среднестатистический инвестор может не получить на боковом рынке желаемую доходность, но зачем быть как все? Я надеюсь, что тебе хватит духа остаться на таком рынке в этот сложный период, и ты не уйдешь на рынок облигаций или денежный рынок. Используй эту книгу, чтобы добиться высокой доходности на этом непростом рынке с его радостными взлетами и неожиданными падениями.

Часть I Что готовит нам будущее

Глава 1 Введение: рынки с боковым трендом существуют

Делать прогнозы трудно, особенно относительно будущего.

Приписывается Йоги Берра[1]

Пристегните ремни и умерьте ожидания

Еще лет десять широкие фондовые рынки США будут напоминать американские горки. Индексы DJIA и S&P 500 станут попеременно подниматься и опускаться (достигая многолетних максимумов и минимумов), стоять на месте и колебаться в узком диапазоне. Они будут изменяться именно так, и в конце концов, когда схлынут эмоции и уляжется пыль, индексные инвесторы и те, кто предпочитает держать акции, обнаружат, что по сравнению с началом столетия их капитал вырос ненамного. С такими, в лучшем случае крохотными, доходами мириться нельзя!

Продолжительность и особенности будущих колебаний не знает никто, однако их в конечном счете горизонтальную траекторию уже определил повышательный тренд, который длился на рынке 18 лет и закончился в 2000 г. Судя по прошлому, до 2020 г. плюс-минус несколько лет американский фондовый рынок продолжит исполнять фокстрот, который он танцевал с конца 2000 г. Добро пожаловать на боковые рынки!

Ну что за мрачное, удручающее начало для книги, скажете вы. Но холодный душ реальности необходим, чтобы быстро переключить инвесторов в иной режим инвестирования – не в тот, к которому их приучил бычий рынок 1982–2000 гг., а в тот, о котором мы будем говорить в этой книге. Я осторожно использую слово иной, потому что оно входит в выражение «На этот раз все иначе». На этот раз все не иначе!

Начиная с 2000 г. с индексами широкого рынка США происходит то же самое (и, скорее всего, будет происходить еще добрый десяток лет), что и в прошлом. Чтобы это заметить, нужно лишь заглянуть подальше, дальше долгосрочного повышательного тренда 1982–2000 гг. Именно это мы и сделаем.

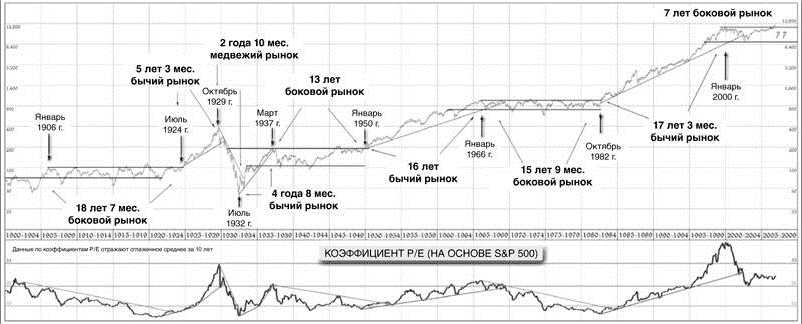

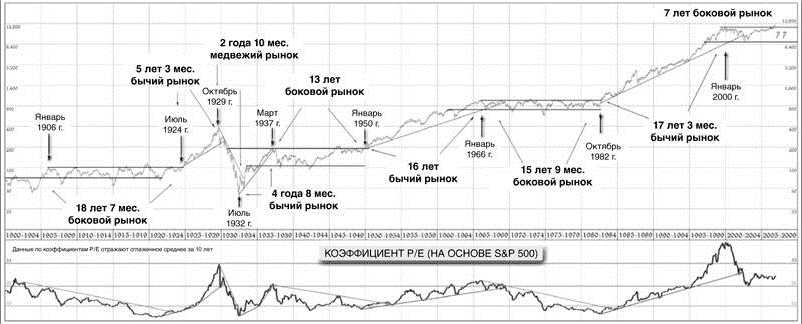

Движением акций американских компаний на протяжении всего XX в. в основном подтверждается мой смелый (на первый взгляд) прогноз. Как видно из рисунка 1.1, в прошлом веке за каждым долгосрочным бычьим рынком следовал долгий боковой рынок. (Великая депрессия, которая началась после длительного повышения курсов, – единственное исключение.)

Продолжительность и особенности будущих колебаний не знает никто, однако их в конечном счете горизонтальную траекторию уже определил повышательный тренд, который длился на рынке 18 лет и закончился в 2000 г. Судя по прошлому, до 2020 г. плюс-минус несколько лет американский фондовый рынок продолжит исполнять фокстрот, который он танцевал с конца 2000 г. Добро пожаловать на боковые рынки!

Ну что за мрачное, удручающее начало для книги, скажете вы. Но холодный душ реальности необходим, чтобы быстро переключить инвесторов в иной режим инвестирования – не в тот, к которому их приучил бычий рынок 1982–2000 гг., а в тот, о котором мы будем говорить в этой книге. Я осторожно использую слово иной, потому что оно входит в выражение «На этот раз все иначе». На этот раз все не иначе!

Начиная с 2000 г. с индексами широкого рынка США происходит то же самое (и, скорее всего, будет происходить еще добрый десяток лет), что и в прошлом. Чтобы это заметить, нужно лишь заглянуть подальше, дальше долгосрочного повышательного тренда 1982–2000 гг. Именно это мы и сделаем.

Движением акций американских компаний на протяжении всего XX в. в основном подтверждается мой смелый (на первый взгляд) прогноз. Как видно из рисунка 1.1, в прошлом веке за каждым долгосрочным бычьим рынком следовал долгий боковой рынок. (Великая депрессия, которая началась после длительного повышения курсов, – единственное исключение.)

Виды рынков

Согласно Википедии, «бычий рынок (рынок с повышательным трендом) – это продолжительный период, когда цены на финансовом рынке растут быстрее исторических средних, в отличие от медвежьего рынка (рынка с понижательным трендом), который представляет собой продолжительный период падения курсов». А как насчет рынков с плоской, горизонтальной траекторией? Профессионалы называют их боковыми, или бестрендовыми, рынками, и они отличаются от медвежьих, хотя инвесторы их часто путают. В следующей главе мы поговорим о разнице между ними.

Поскольку инвесторы привыкли ассоциировать рынки с животными, я придумал пару названий для боковых рынков – «куриный» или, может, «овечий». Или (мое самое любимое сравнение) «трусливый лев»: его случайные вспышки смелости приводят к росту цен, но потом их перевешивает страх, и курсы падают.

Тем, кто привык думать о рынках как о каком-нибудь животном и кого оставил равнодушным трусливый лев (удивительно, но, говорят, такие есть), предлагаю пополнить «биологический» словарь новым видом – медведь бокового рынка. Тогда медвежий рынок можно называть медвежьим рынком гризли, а более-менее плоский рынок – боковым медвежьим рынком.

Долгосрочный или цикличный

Теперь давайте условимся о еще нескольких определениях. При описании состояния рынка мы будем использовать термины долгосрочный и цикличный. Долгосрочным называют длительное (более пяти лет) состояние рынка, которое наблюдается примерно один раз за поколение. Цикличным, напротив, называют рынок, состоящий из циклов, которые значительно короче и могут длиться несколько месяцев или лет.

Рис. 1.1. Индекс DJIA, 1900–006 гг.

Рис. 1.1. Индекс DJIA, 1900–006 гг.

Источник: Copyright 2007, Kevin A. Tuttle, Tuttle Asset Management, LLC (www.tuttleassetmanagement.com). Данные по коэффициенту P/E принадлежат Роберту Шиллеру

Инвестирование – это не точная наука, как математика или физика, где действуют строгие определения. Оно скорее похоже на экономику («унылую науку»), и поэтому его определения часто субъективны и открыты для интерпретаций. Например, согласно приведенному выше определению, снижение рынка, вызванное Великой депрессией (или, как считают некоторые, ее вызвало), которая привела к одному из самых серьезных падений курсов в истории США, нельзя назвать продолжительным медвежьим рынком, поскольку оно длилось лишь два года и 10 месяцев, т. е. менее пяти лет. Но сама Великая депрессия была продолжительным медвежьим рынком. (Более подробно о Великой депрессии см. в главе 2.)

Длительное снижение японского индекса Nikkei полностью соответствует определению долгосрочного медвежьего рынка, поскольку оно началось в январе 1990 г. и закончилось (по крайней мере так кажется) в апреле 2003 г., т. е. длилось 13 лет.

Поскольку эта книга посвящена долговременным рыночным трендам, то долгосрочные бычьи, медвежьи или боковые рынки я буду называть просто бычьими, медвежьими или боковыми. Говоря о рыночных циклах, я обязательно буду использовать слово цикличный.

Поскольку инвесторы привыкли ассоциировать рынки с животными, я придумал пару названий для боковых рынков – «куриный» или, может, «овечий». Или (мое самое любимое сравнение) «трусливый лев»: его случайные вспышки смелости приводят к росту цен, но потом их перевешивает страх, и курсы падают.

Тем, кто привык думать о рынках как о каком-нибудь животном и кого оставил равнодушным трусливый лев (удивительно, но, говорят, такие есть), предлагаю пополнить «биологический» словарь новым видом – медведь бокового рынка. Тогда медвежий рынок можно называть медвежьим рынком гризли, а более-менее плоский рынок – боковым медвежьим рынком.

Долгосрочный или цикличный

Теперь давайте условимся о еще нескольких определениях. При описании состояния рынка мы будем использовать термины долгосрочный и цикличный. Долгосрочным называют длительное (более пяти лет) состояние рынка, которое наблюдается примерно один раз за поколение. Цикличным, напротив, называют рынок, состоящий из циклов, которые значительно короче и могут длиться несколько месяцев или лет.

Источник: Copyright 2007, Kevin A. Tuttle, Tuttle Asset Management, LLC (www.tuttleassetmanagement.com). Данные по коэффициенту P/E принадлежат Роберту Шиллеру

Инвестирование – это не точная наука, как математика или физика, где действуют строгие определения. Оно скорее похоже на экономику («унылую науку»), и поэтому его определения часто субъективны и открыты для интерпретаций. Например, согласно приведенному выше определению, снижение рынка, вызванное Великой депрессией (или, как считают некоторые, ее вызвало), которая привела к одному из самых серьезных падений курсов в истории США, нельзя назвать продолжительным медвежьим рынком, поскольку оно длилось лишь два года и 10 месяцев, т. е. менее пяти лет. Но сама Великая депрессия была продолжительным медвежьим рынком. (Более подробно о Великой депрессии см. в главе 2.)

Длительное снижение японского индекса Nikkei полностью соответствует определению долгосрочного медвежьего рынка, поскольку оно началось в январе 1990 г. и закончилось (по крайней мере так кажется) в апреле 2003 г., т. е. длилось 13 лет.

Поскольку эта книга посвящена долговременным рыночным трендам, то долгосрочные бычьи, медвежьи или боковые рынки я буду называть просто бычьими, медвежьими или боковыми. Говоря о рыночных циклах, я обязательно буду использовать слово цикличный.

Различия между рынками с долгосрочными бычьими, медвежьими и боковыми трендами

Боковые и медвежьи рынки отличаются друг от друга. Это различие редко проводится, но имеет большое значение. Рынки с боковым трендом представляют собой уникальную инвестиционную возможность и, как видно на рисунке 1.1, в предыдущем столетии наблюдались гораздо чаще. Из 100 лет, с 1900 по 2000 г., они занимали больше половины времени.