Страница:

По этой причине недавнее требование иностранных акционеров СКК к «КазМунайГазу» не перепродавать купленную долю без согласия партнеров не может рассматриваться как надежная защита их интересов. Акционерам следует заранее определить для себя, в обмен на какие уступки со стороны казахстанских чиновников им следует соглашаться с будущим прямым или опосредованным китайским присутствием.

Подводя итоги изложенному в этой главе, можно сказать, что внутриполитические процессы (как показывает пример «Тенгизшевройла», Северо-Каспийского консорциума и других проектов) не дают полной уверенности иностранным инвесторам. Но они подсказывают всем компаниям в Казахстане, что разумнее обдумывать варианты извлечения хоть каких-нибудь выгод из уступок властям, а не способы противодействия им.

Суть сегодняшней ситуации – в фундаментальном противоречии между властями и иностранными фирмами при оценке факторов инвестиционной политики, включая вопросы добычи и транспортировки углеводородов. Инвесторы уверены, что Казахстан далек от выгодных рынков сбыта, а по внутреннему устройству не близок к экономическим демократиям ЕС и США. Поэтому западные иневесторы ожидают в нефтяных контрактах соответствующей налоговой или иной финансовой компенсации. А правительство, напротив, убеждено, что условия внутренней экономики и экспорта значительно улучшаются, цена на нефть растет, льготы, предоставленные десять лет назад, уже с лихвой компенсировали инвесторам все первостепенные риски. Теперь отношения должны поменяться, и правительство может и должно играть ключевую роль в определении векторов развития нефтяной индустрии, включая вопросы добычи и экспорта. Пока общая ситуация с добычей и продажей казахстанской нефти будет улучшаться в краткосрочной и среднесрочной перспективах, Астана продолжит увеличивать давление на инвесторов.

Глава третья

Глава четвертая

Подводя итоги изложенному в этой главе, можно сказать, что внутриполитические процессы (как показывает пример «Тенгизшевройла», Северо-Каспийского консорциума и других проектов) не дают полной уверенности иностранным инвесторам. Но они подсказывают всем компаниям в Казахстане, что разумнее обдумывать варианты извлечения хоть каких-нибудь выгод из уступок властям, а не способы противодействия им.

Суть сегодняшней ситуации – в фундаментальном противоречии между властями и иностранными фирмами при оценке факторов инвестиционной политики, включая вопросы добычи и транспортировки углеводородов. Инвесторы уверены, что Казахстан далек от выгодных рынков сбыта, а по внутреннему устройству не близок к экономическим демократиям ЕС и США. Поэтому западные иневесторы ожидают в нефтяных контрактах соответствующей налоговой или иной финансовой компенсации. А правительство, напротив, убеждено, что условия внутренней экономики и экспорта значительно улучшаются, цена на нефть растет, льготы, предоставленные десять лет назад, уже с лихвой компенсировали инвесторам все первостепенные риски. Теперь отношения должны поменяться, и правительство может и должно играть ключевую роль в определении векторов развития нефтяной индустрии, включая вопросы добычи и экспорта. Пока общая ситуация с добычей и продажей казахстанской нефти будет улучшаться в краткосрочной и среднесрочной перспективах, Астана продолжит увеличивать давление на инвесторов.

Государство, персонифицированное кланом Назарбаева, будет играть не то что не меньшую, а скорее большую роль в определении маршрутов экспорта казахстанской нефти. Но, безусловно, оно не может делать это в полном отрыве от коренных интересов инвесторов, а также от объективно существующих факторов: уровня добычи, проблем эксплуатации, мощностей и тарифов – то есть того, что будет рассмотрено нами в следующих главах.В заключение важно отметить следующее: то, что мы привыкли понимать под общим понятием «руководство», «власть Казахстана» или даже «назарбаевский клан», не является чем-то однородным и единым: внутри «семьи» Назарбаева намечается раздел на «подкланы», которые в политической сфере начинают между собой конкурировать, как, например, клан Дариги, одной из дочерей Назарбаева, и клан Тимура Кулибаева, зятя президента. По оценкам экспертов, Кулибаев, обладающий колоссальным состоянием и влиянием, особенно в банковской и нефтегазовой сферах, но в отличие от Дариги не имеющий подчиненных ему СМИ (которые Дарига имеет во множестве), пытается в последнее время этот недостаток восполнить. Его цель – использовать СМИ так, чтобы влиять на политические решения страны накануне выборов (более подробно о политических факторах читайте в заключительной главе) [16]. Фактически соперничество этих двух кланов (и многих других «околосемейных») начинает приобретать публичный характер, и таким образом само руководство и «семья» Назарбаева становятся источниками некоторого «плюрализма». Соответственно судьба нефтегазовых проектов в Казахстане будет зависеть как от «разборок» между властью и международными нефтяными компаниями, так и отчасти от политических, экономических и персональных предпочтений и степеней влияния тех или иных представителей властей предержащих.

Глава третья

Откуда может пойти нефть на экспорт из Казахстана? Прогнозы добычи нефти и взаимосвязь с добычей в Азербайджане

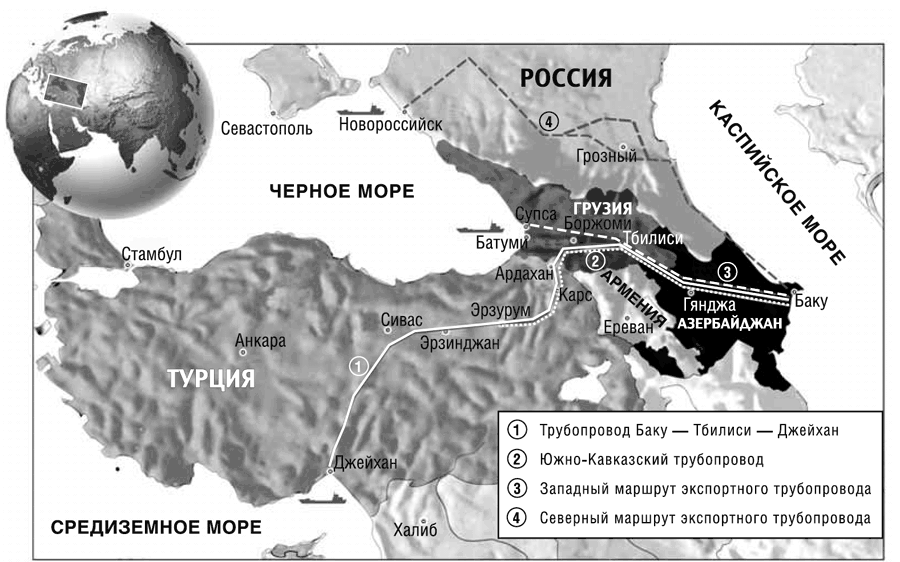

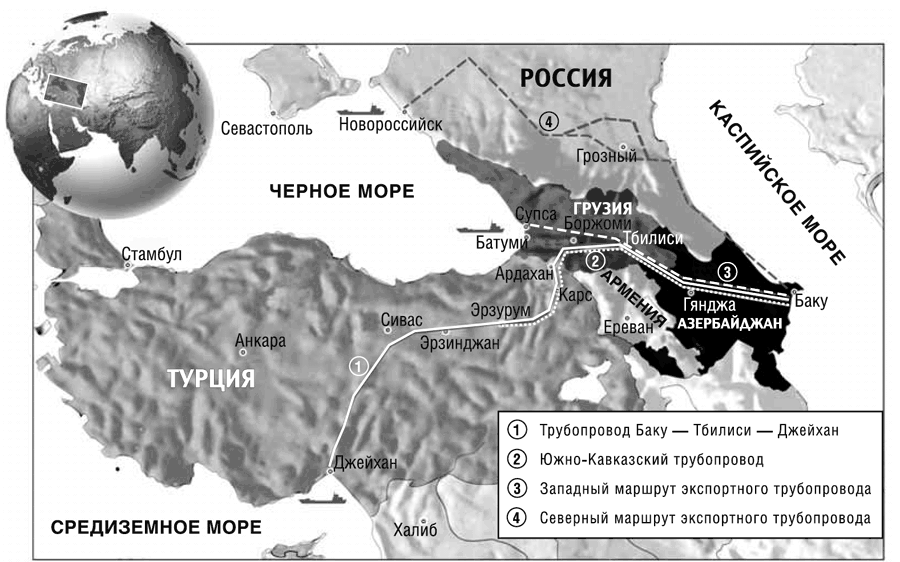

В предыдущей главе были рассмотрены важные субъективные явления – различные аспекты и способы влияния, проявляющиеся во взаимоотношениях между казахстанским правительством и иностранными компаниями. Но возникают вопросы: что, собственно, эти две стороны собираются «делить» между собой, каковы действительные (насколько возможно объективные) показатели количества нефти, которую можно добыть в Казахстане, как эти показатели будут соотноситься с прогнозируемым уровнем добычи в Азербайджане, по территории которого проходит один из возможных маршрутов для казахстанской нефти – нефтепровод Баку – Тбилиси – Джейхан?

Здесь следует отметить, что именно казахстанские нефтяники – главная надежда акционеров проекта Баку – Джейхан: добыча нефти в Казахстане стремительно растет и уже превысила, по некоторым оценкам, 55 млн. тонн в год, да и большинство экспертов считает, что экспортный потенциал страны вчетверо выше азербайджанского. Как известно, чтобы привлечь казахстанских нефтяников в проект Баку – Джейхан, Азербайджан, Грузия, Турция и даже США предпринимали в последнее время значительные усилия.

Интересно, что на церемонии открытия БТД Нурсултан Назарбаев уточнил, что джейханское направление станет для Казахстана лишь одним из экспортных нефтяных путей, но ни в коем случае не основным. Основывал он свои рассуждения как раз на прогнозах добычи нефти в республике. «Астана придерживается многовекторного варианта доставки собственных углеводородов на мировые рынки, – сказал он. – И не потому, что это наша железобетонная позиция, а просто потому, что в 2010 году мы будем добывать 100 млн., а к 2015 году – около 150 млн. тонн нефти. При внутренней потребности нашей экономики около 30 млн. тонн ни БТД, ни северокаспийский нефтепровод не смогут обеспечить полную транспортировку нашей нефти за рубеж».

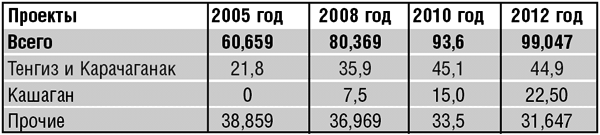

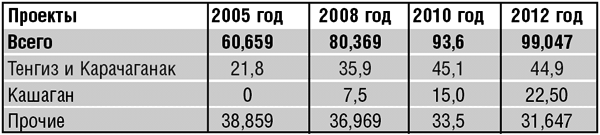

При этом в речи президента прозвучали цифры более высокие, чем те, что заявлены Министерством энергетики и минеральных ресурсов Казахстана, которое прогнозирует, что добыча в 2010 году достигнет уровня 93 млн. Министерство отмечает, что по большей части три казахстанских проекта – Тенгизский, Карачаганакский и Кашаганский – обеспечат основной объем добычи нефти в республике (см. табл. 1). При этом доля других производителей будет снижаться. Такая тенденция означает, что планы и положение этих трех операторов имеют кардинальное значение для казахстанского экспорта.

Если рассматривать вариант транспортировки казахстанской нефти через БТД (по плану пропускная мощность будет до 50 млн. тонн нефти в год), то необходимо учитывать, очевидно, уровень добычи нефти в Азербайджане. Ведь ясно, что приоритет для отправки по новой трубе получит прежде всего его нефть, а объемы казахстанской нефти будут определяться на первом этапе по «остаточному принципу».

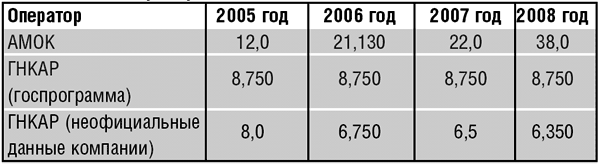

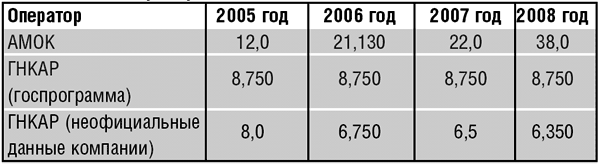

В этой связи можно сказать, что правительство Азербайджана утвердило топливно-энергетический баланс страны на 2005 год, показывающий, что у государственной части нефтяной отрасли нет возможности двигаться вперед. Государственная нефтяная компания Азербайджанской Республики (ГНКАР) обязана добыть в 2005-м 8,75 млн. тонн нефти, переработать 6,4 тыс. тонн и добыть 3,9 млн. кубометров газа (по данным самой компании). Такой же уровень производства был в 2004 году.

Что примечательно, в среднесрочной перспективе ГНКАР провозглашает сохранение нынешнего уровня производственных показателей своей главной целью. Такая же цель обозначена и в Государственной программе развития топливно-энергетического комплекса Азербайджана на 2005–2015 годы, которую утвердили в конце зимы 2004 года.

ГНКАР – наследник целого комплекса предприятий, бывших в течение десятилетий важнейшей составляющей советской нефтяной промышленности. Теперь руководство Азербайджана и отрасли занимается постепенным выводом государственной компании из числа главных игроков.

Некоторые азербайджанские источники предупреждают, что уровень добычи производственного объединения «Азнефть», промысловой структуры ГНКАР (см. табл. 2), будет снижаться. Подобный спад, в самом лучшем случае стабилизация, будет скорее всего происходить на фоне существенного роста добычи операторов с иностранным участием, в особенности Азербайджанской международной операционной компании (АМОК). Все это приводит к неутешительному выводу, что в официальной программе по развитию ТЭК Азербайджана власти вполне недвусмысленно согласились на импорт собственных ресурсов и привлечение нефти соседей.

Отдельные эксперты придерживаются мнения [18], что в период первоначальной работы БТД – с конца 2005 и где-то до 2009 года в трубе будет много свободного места, так как при ее мощности в 50 твг Азербайджан, будет поставлять не больше 10–15 твг. Затем добыча с месторождений Азери – Чираг – Гюнешли достигнет пика, то есть порядка 50 твг, большая часть этого объема пойдет на экспорт по БТД. На этот же момент придется пик добычи в Казахстане, и помимо БТД республике придется искать альтернативные пути экспорта (сценарий «конфликта пиков добычи»).

Несомненно, точность такого прогноза в отношении реального уровня добычи в Азербайджане и Казахстане в 2009 году относительно мала. Однако, надо сказать, большому числу экспертов вышеописанный сценарий представляется маловероятным, поскольку...

Здесь необходимо также отметить роль Туркмении, которая может всем немного смешать карты. В этой стране в 2004 году объем добычи составил около 9 млн. тонн, в 2005 году, согласно Национальной программе развития нефтегазового комплекса, планируется увеличить ее до 28 млн. твг, а к 2010 году – до 48 млн. Вряд ли план на 2005 год будет выполнен, но существенный рост вполне возможен. Мощность Туркменбашинского нефтеперерабатывающего завода в год составляет до 7 млн. тонн нефти. Остальное сырье, а также львиная доля нефтепродуктов уходят на экспорт, большей частью по Каспийскому морю.

В целом объем транскаспийских танкерных перевозок из Казахстана в направлении Баку планируется довести до 20–25 млн. твг. Однако следует отметить, что выполнение планов по добыче зависит от очень многих факторов, которые трудно просчитать в долгосрочной перспективе. Это можно проиллюстрировать, подробнее разобрав отдельные аспекты добычи нефти в Казахстане.

Во-первых, в этой стране недавно было предложено зональное распределение морских блоков в некоторых частях Каспийского моря, которое предусматривает передачу на разработку не отдельных небольших участков, а целых связанных между собой геологических структур. По площади они значительно больше определенных раньше участков, что соответственно увеличивает риски при разработке. Такое предложение казахстанских нефтяников порождено опасением повторить инвестиционную судьбу азербайджанского шельфа. За редким исключением разведка морских структур оказалась здесь безрезультатной, фактически заморозив дальнейшее освоение. Одной из причин неуспеха было то, что инвесторы разведывали здесь участки с одной-двумя структурами, а не с большим потенциалом.

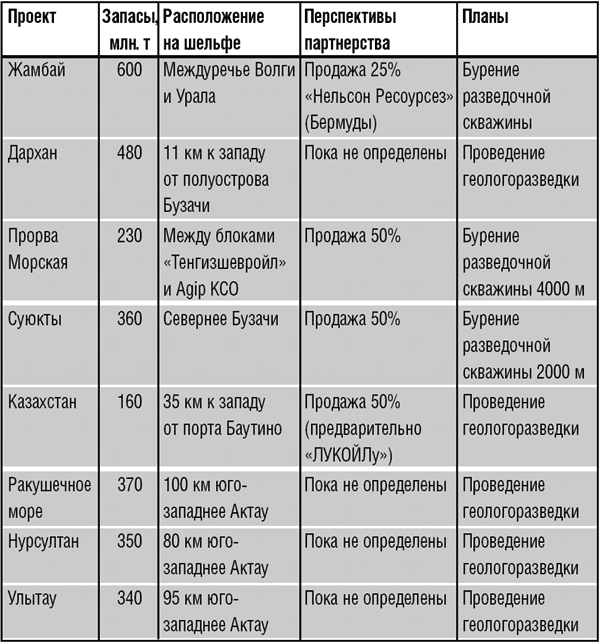

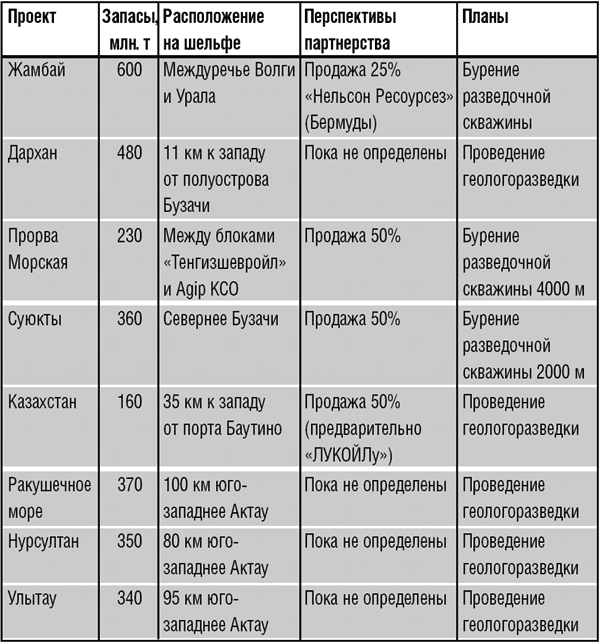

Во-вторых, в феврале 2005 года стало известно, что «КазМунайГаз» пришла к выводу, что освоение каспийского шельфа оказывается более дорогим и трудным делом, чем Астана предполагала в 2003–2004 годах. Поэтому «КазМунайГаз» и власти страны решили повременить с созданием национальной нефтяной отрасли на море и вернуться к прежней инвестиционной политике. Она состоит в том, что эта компания и руководство Казахстана решили взять тайм-аут в освоении своего каспийского шельфа собственными силами и что первыми на малоизученные блоки должны прийти иностранные инвесторы, богатые и технически развитые, а не казахстанские игроки с меньшими возможностями. Геолого-разведочные и эксплуатационные проблемы стоят в этом вопросе на первом месте. В результате, как видно из таблицы 3, перспективы развития по многим проектам находятся в стадии стагнации и неопределенности.

Отчасти это решение могло быть принято из-за относительных неудач, которые в этом году начал испытывать Agip KCO – оператор Северо-Каспийского проекта, предусматривающего разработку четырех морских месторождений, крупнейшее из которых – Кашаган с запасами 11–13 млрд. баррелей (около 1,8 млрд. тонн). Компания испытала активную смену персонала из-за нового, более интенсивного графика вахтовой работы, введенного Agip KCO с 1 января 2005 года. Прежний график, по которому отпуска были равны трудовой вахте, выглядел допустимым при неспешном развитии проекта в былые годы, но теперь он не соответствует напряженной работе, развернувшейся в рамках разработки Кашагана.

Другая проблема сегодня возникает, когда оператор обнаруживает, что предварительные финансовые расчеты не вполне точны. Например, ранее компания Agip KCO полагала, что для строительства искусственных островов – технологических комплексов для разработки месторождения – понадобится один подрядчик. Сегодня эксперты компании считают, что нужен еще один, для чего требуется организация нового тендера и дополнительные финансовые ресурсы. Возникли неожиданные проблемы со строительством трубопроводов и утилизацией отходов. Все это происходит потому, что реальные коммерческие условия 2005 года отличаются от условий 2002–2003 годов, когда были рассчитаны основные характеристики разработки. С того времени доллар США, который Agip KCO использует для всех расчетов, подешевел более чем на 10%. Мировые цены на углеводороды значительно возросли, вызвав рост цен на нефтяное оборудование и услуги. Консорциум был способен начать разработку на год или полтора раньше, но не смог сделать этого, потеряв время на споры как с казахстанским правительством, так и с акционерами.

Пример Северо-Каспийского проекта проявляет несколько важных моментов. Во-первых, чем больше времени затрачивается между стадией предварительных расчетов и стадией практических работ, тем больше разница между гипотетическими и реальными ценами, стоимостью и уровнем рентабельности контракта, а главное, уровнем добычи. Во-вторых, подобные проблемы могут возникнуть у большинства проектов в казахстанском секторе Каспия, и это может существенно сказаться на общем уровне добычи республики. Кроме того, важным в нынешнем внутрика-захстанском процессе является то, что, вопреки своей Программе освоения Каспийского шельфа от 16 мая 2003 года, Астана до сих пор не начала объявлять открытые широкомасштабные тендеры на морские блоки. Длительная пауза подтверждает, что национальные власти пока не выбрали, какими методами и с какими целями осваивать добычу углеводородов на шельфе. Эта неопределенность показывает, что добывающие компании еще могут столкнуться с труднопредсказуемыми сложностями инвестиционной стратегии правительства Казахстана на Каспии.

Здесь следует отметить, что именно казахстанские нефтяники – главная надежда акционеров проекта Баку – Джейхан: добыча нефти в Казахстане стремительно растет и уже превысила, по некоторым оценкам, 55 млн. тонн в год, да и большинство экспертов считает, что экспортный потенциал страны вчетверо выше азербайджанского. Как известно, чтобы привлечь казахстанских нефтяников в проект Баку – Джейхан, Азербайджан, Грузия, Турция и даже США предпринимали в последнее время значительные усилия.

Интересно, что на церемонии открытия БТД Нурсултан Назарбаев уточнил, что джейханское направление станет для Казахстана лишь одним из экспортных нефтяных путей, но ни в коем случае не основным. Основывал он свои рассуждения как раз на прогнозах добычи нефти в республике. «Астана придерживается многовекторного варианта доставки собственных углеводородов на мировые рынки, – сказал он. – И не потому, что это наша железобетонная позиция, а просто потому, что в 2010 году мы будем добывать 100 млн., а к 2015 году – около 150 млн. тонн нефти. При внутренней потребности нашей экономики около 30 млн. тонн ни БТД, ни северокаспийский нефтепровод не смогут обеспечить полную транспортировку нашей нефти за рубеж».

При этом в речи президента прозвучали цифры более высокие, чем те, что заявлены Министерством энергетики и минеральных ресурсов Казахстана, которое прогнозирует, что добыча в 2010 году достигнет уровня 93 млн. Министерство отмечает, что по большей части три казахстанских проекта – Тенгизский, Карачаганакский и Кашаганский – обеспечат основной объем добычи нефти в республике (см. табл. 1). При этом доля других производителей будет снижаться. Такая тенденция означает, что планы и положение этих трех операторов имеют кардинальное значение для казахстанского экспорта.

Таблица 1 Прогноз добычи нефти в Казахстане, тыс. тонн [17]

Если рассматривать вариант транспортировки казахстанской нефти через БТД (по плану пропускная мощность будет до 50 млн. тонн нефти в год), то необходимо учитывать, очевидно, уровень добычи нефти в Азербайджане. Ведь ясно, что приоритет для отправки по новой трубе получит прежде всего его нефть, а объемы казахстанской нефти будут определяться на первом этапе по «остаточному принципу».

В этой связи можно сказать, что правительство Азербайджана утвердило топливно-энергетический баланс страны на 2005 год, показывающий, что у государственной части нефтяной отрасли нет возможности двигаться вперед. Государственная нефтяная компания Азербайджанской Республики (ГНКАР) обязана добыть в 2005-м 8,75 млн. тонн нефти, переработать 6,4 тыс. тонн и добыть 3,9 млн. кубометров газа (по данным самой компании). Такой же уровень производства был в 2004 году.

Что примечательно, в среднесрочной перспективе ГНКАР провозглашает сохранение нынешнего уровня производственных показателей своей главной целью. Такая же цель обозначена и в Государственной программе развития топливно-энергетического комплекса Азербайджана на 2005–2015 годы, которую утвердили в конце зимы 2004 года.

ГНКАР – наследник целого комплекса предприятий, бывших в течение десятилетий важнейшей составляющей советской нефтяной промышленности. Теперь руководство Азербайджана и отрасли занимается постепенным выводом государственной компании из числа главных игроков.

Таблица 2 Среднесрочный прогноз производства нефти в Азербайджане основными операторами, тыс. тонн

Некоторые азербайджанские источники предупреждают, что уровень добычи производственного объединения «Азнефть», промысловой структуры ГНКАР (см. табл. 2), будет снижаться. Подобный спад, в самом лучшем случае стабилизация, будет скорее всего происходить на фоне существенного роста добычи операторов с иностранным участием, в особенности Азербайджанской международной операционной компании (АМОК). Все это приводит к неутешительному выводу, что в официальной программе по развитию ТЭК Азербайджана власти вполне недвусмысленно согласились на импорт собственных ресурсов и привлечение нефти соседей.

Отдельные эксперты придерживаются мнения [18], что в период первоначальной работы БТД – с конца 2005 и где-то до 2009 года в трубе будет много свободного места, так как при ее мощности в 50 твг Азербайджан, будет поставлять не больше 10–15 твг. Затем добыча с месторождений Азери – Чираг – Гюнешли достигнет пика, то есть порядка 50 твг, большая часть этого объема пойдет на экспорт по БТД. На этот же момент придется пик добычи в Казахстане, и помимо БТД республике придется искать альтернативные пути экспорта (сценарий «конфликта пиков добычи»).

Несомненно, точность такого прогноза в отношении реального уровня добычи в Азербайджане и Казахстане в 2009 году относительно мала. Однако, надо сказать, большому числу экспертов вышеописанный сценарий представляется маловероятным, поскольку...

...уже сейчас среди стран бывшего СССР Азербайджан находится на первом месте среди получателей углеводородов от своих иностранных инвесторов, иными словами, импортирует собственные ресурсы после их извлечения из недр.Азербайджанская госкомпания безвозмездно получает попутный газ и закупает нефть у небольших и средних операторов на суше. В будущем наиболее вероятно (и сама азербайджанская компания намерена это делать), что будет производиться импорт значительных объемов казахстанской и туркменской нефти для загрузки мощностей нефтеперерабатывающих заводов Азербайджана, для которых не будет хватать собственного сырья.

Здесь необходимо также отметить роль Туркмении, которая может всем немного смешать карты. В этой стране в 2004 году объем добычи составил около 9 млн. тонн, в 2005 году, согласно Национальной программе развития нефтегазового комплекса, планируется увеличить ее до 28 млн. твг, а к 2010 году – до 48 млн. Вряд ли план на 2005 год будет выполнен, но существенный рост вполне возможен. Мощность Туркменбашинского нефтеперерабатывающего завода в год составляет до 7 млн. тонн нефти. Остальное сырье, а также львиная доля нефтепродуктов уходят на экспорт, большей частью по Каспийскому морю.

В целом объем транскаспийских танкерных перевозок из Казахстана в направлении Баку планируется довести до 20–25 млн. твг. Однако следует отметить, что выполнение планов по добыче зависит от очень многих факторов, которые трудно просчитать в долгосрочной перспективе. Это можно проиллюстрировать, подробнее разобрав отдельные аспекты добычи нефти в Казахстане.

Во-первых, в этой стране недавно было предложено зональное распределение морских блоков в некоторых частях Каспийского моря, которое предусматривает передачу на разработку не отдельных небольших участков, а целых связанных между собой геологических структур. По площади они значительно больше определенных раньше участков, что соответственно увеличивает риски при разработке. Такое предложение казахстанских нефтяников порождено опасением повторить инвестиционную судьбу азербайджанского шельфа. За редким исключением разведка морских структур оказалась здесь безрезультатной, фактически заморозив дальнейшее освоение. Одной из причин неуспеха было то, что инвесторы разведывали здесь участки с одной-двумя структурами, а не с большим потенциалом.

Во-вторых, в феврале 2005 года стало известно, что «КазМунайГаз» пришла к выводу, что освоение каспийского шельфа оказывается более дорогим и трудным делом, чем Астана предполагала в 2003–2004 годах. Поэтому «КазМунайГаз» и власти страны решили повременить с созданием национальной нефтяной отрасли на море и вернуться к прежней инвестиционной политике. Она состоит в том, что эта компания и руководство Казахстана решили взять тайм-аут в освоении своего каспийского шельфа собственными силами и что первыми на малоизученные блоки должны прийти иностранные инвесторы, богатые и технически развитые, а не казахстанские игроки с меньшими возможностями. Геолого-разведочные и эксплуатационные проблемы стоят в этом вопросе на первом месте. В результате, как видно из таблицы 3, перспективы развития по многим проектам находятся в стадии стагнации и неопределенности.

Таблица 3 Основные морские проекты «Каз

Мунай

Газа» [19]

Отчасти это решение могло быть принято из-за относительных неудач, которые в этом году начал испытывать Agip KCO – оператор Северо-Каспийского проекта, предусматривающего разработку четырех морских месторождений, крупнейшее из которых – Кашаган с запасами 11–13 млрд. баррелей (около 1,8 млрд. тонн). Компания испытала активную смену персонала из-за нового, более интенсивного графика вахтовой работы, введенного Agip KCO с 1 января 2005 года. Прежний график, по которому отпуска были равны трудовой вахте, выглядел допустимым при неспешном развитии проекта в былые годы, но теперь он не соответствует напряженной работе, развернувшейся в рамках разработки Кашагана.

Другая проблема сегодня возникает, когда оператор обнаруживает, что предварительные финансовые расчеты не вполне точны. Например, ранее компания Agip KCO полагала, что для строительства искусственных островов – технологических комплексов для разработки месторождения – понадобится один подрядчик. Сегодня эксперты компании считают, что нужен еще один, для чего требуется организация нового тендера и дополнительные финансовые ресурсы. Возникли неожиданные проблемы со строительством трубопроводов и утилизацией отходов. Все это происходит потому, что реальные коммерческие условия 2005 года отличаются от условий 2002–2003 годов, когда были рассчитаны основные характеристики разработки. С того времени доллар США, который Agip KCO использует для всех расчетов, подешевел более чем на 10%. Мировые цены на углеводороды значительно возросли, вызвав рост цен на нефтяное оборудование и услуги. Консорциум был способен начать разработку на год или полтора раньше, но не смог сделать этого, потеряв время на споры как с казахстанским правительством, так и с акционерами.

Пример Северо-Каспийского проекта проявляет несколько важных моментов. Во-первых, чем больше времени затрачивается между стадией предварительных расчетов и стадией практических работ, тем больше разница между гипотетическими и реальными ценами, стоимостью и уровнем рентабельности контракта, а главное, уровнем добычи. Во-вторых, подобные проблемы могут возникнуть у большинства проектов в казахстанском секторе Каспия, и это может существенно сказаться на общем уровне добычи республики. Кроме того, важным в нынешнем внутрика-захстанском процессе является то, что, вопреки своей Программе освоения Каспийского шельфа от 16 мая 2003 года, Астана до сих пор не начала объявлять открытые широкомасштабные тендеры на морские блоки. Длительная пауза подтверждает, что национальные власти пока не выбрали, какими методами и с какими целями осваивать добычу углеводородов на шельфе. Эта неопределенность показывает, что добывающие компании еще могут столкнуться с труднопредсказуемыми сложностями инвестиционной стратегии правительства Казахстана на Каспии.

Глава четвертая

Мощности, издержки на транспортировку, качество нефти

В предыдущих главах мы рассмотрели два важных фактора, влияющих на возможную степень участия Казахстана в том или ином трубопроводном проекте для экспорта своей нефти и, следовательно, способных повлиять на «заполняемость» труб: систему взаимоотношений между международными нефтяными компаниями и государственной структурой, а также вероятный уровень добычи нефти. Но другими не менее важными факторами в отношении возможного выбора Казахстана являются фундаментальные количественные показатели: существующие экспортные мощности, а также потенциал их расширения. Очевидно, что никто не будет расширять никакие трубы, если это почему-либо невыгодно. Выгода может быть и политической в некоторых случаях, и это мы обсудим отдельно в главах, посвященных геополитическим факторам, но любая политическая целесообразность в наши дни «привязывается» к экономике проектов и прогнозам их рентабельности. Поэтому в этой главе будут рассмотрены два вопроса, напрямую связанных с проблемой расширения мощностей трубопроводов:

•транспортные издержки, включая сравнение тарифов на прокачку нефти для разных каспийских экспортных путей;

• вопрос банка качества / смешения разных сортов нефти, который влияет на конечную продажную стоимость.

Кроме того, информация о самых последних тарифах и транспортных издержках на конкретные партии нефти является чаще всего исключительно конфиденциальной. Помимо этого нефть из Каспия, особенно из Казахстана, в большинстве случаев экспортируется мультитранспортным методом, который может включать в себя «перегонку» через несколько трубопроводов, перевозку танкерами и поездами, разгрузку и погрузку в нефтеналивных секциях портов. Ясно, что количество факторов в каждой из точек изменения вида транспортировки нефти влияет на конечную стоимость доставки. Соответственно чем длиннее и сложнее цепочка, тем менее предсказуемы конечные цифры издержек от пункта добычи до пункта сбыта нефти. Особенно переменчивой в течение года может быть фрахтовая экономика маршрутов, на которых используются танкеры и происходят непредусмотренные задержки (о проблеме задержек танкеров в Босфоре мы поговорим в отдельной главе ниже).

Оговорим здесь, что каждая международная нефтяная компания рассчитывает свою возможную прибыль от экспорта и продажи нефти следующим образом:

• ожидаемая цена продажи (FOB, CIF или другие) в определенном месте (допустим, в Роттердаме или Аугу-сте) [20]минус цена издержек на транспортировку от нефтяного месторождения до нефтеперерабатывающего завода или места продажи, минус налоги;

• при этом издержки на транспортировку рассчитываются обычно как простое умножение величины трубопроводного тарифа (чаще всего выраженного в долларах на тонну или баррель на 1000 км) на необходимое расстояние плюс все издержки на разгрузку/погрузку в портах и на железных дорогах плюс фрахт танкеров. Узнать точные данные на тарифы, издержки на разгрузку/погрузку и на фрахт трудно, так как обычно они формируются на закрытых переговорах между компанией и акционерами и государствами – хозяевами конкретных путей транспортировки топлива [21].

Однако некоторые данные все же или становятся известными постфактум, или они настолько политически важны, что не озвучить хотя бы какой-то диапазон цен для заинтересованных сторон невозможно. Также при полном отсутствии информации все равно остается вариант примерного расчета транспортных издержек исходя из общего уровня цен, присущего данному региону в определенный момент времени, который рассчитывается международными экспертами и профильными финансовыми организациями. Именно их мы сейчас и рассмотрим с привязкой, где необходимо, к такому аспекту как пропускные мощности. Начнем с основных российских путей экспорта – так называемых северных маршрутов транзита каспийской нефти, проходящих по территории России. Самый старый из них – Баку – Новороссийск, использовавшийся до последнего времени для транзита азербайджанской нефти, теперь наверняка зачахнет. Правда, этот маршрут никогда не приносил России заметных доходов, он был необходим скорее как свидетельство взаимной дружбы и больших (уже не сбывшихся) планов на будущее. Мощности трубопровода Баку – Новороссийск невелики: по нему можно прокачать лишь 5 млн. тонн нефти в год. К тому же, как сообщил нам президент «Транснефти» Семен Вайншток, в договорах на прокачку были четко прописаны обязательства лишь российской стороны. Трубопровод постоянно недогружался, поскольку из Азербайджана поступало максимум до 2,5 млн. тонн нефти в год, а нам приходилось регулярно компенсировать несанкционированный отбор нефти на территории Чечни и латать трубопровод, а также пришлось потратиться еще и на строительство участка в обход нестабильной республики – байпаса через Дагестан.

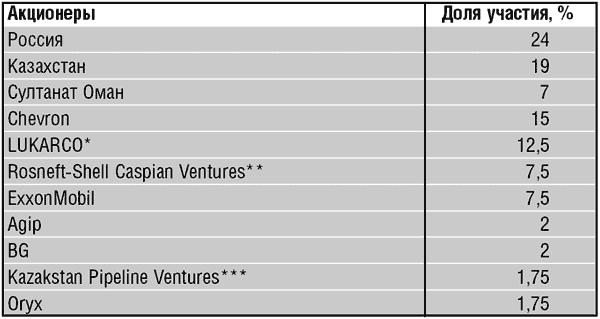

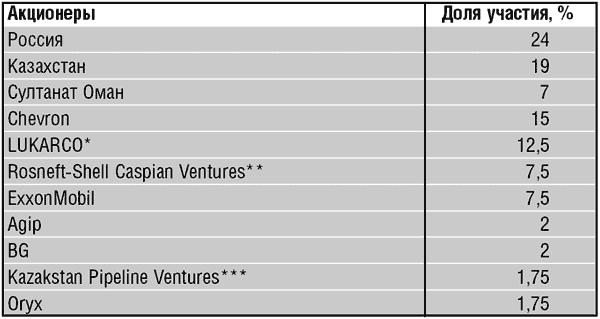

А вот с другим северным маршрутом – нефтепроводом Каспийского трубопроводного консорциума (КТК) – все сложилось качественно иначе [22]. С момента пуска прокачка нефти по нему постоянно росла, а его мощности увеличивались. Этот трубопровод принадлежит не только России, ведь он начинается на территории Казахстана, и кроме правительств этих двух стран его собственниками являются зарубежные и российские компании, в основном добывающие нефть в Казахстане (см. табл. 4).

В мае 1997 года Каспийский трубопроводный консорциум подписал контракт с проектным институтом «Гипро-востокнефть» и американской компанией Fluor Daniel на подготовку технико-экономического обоснования. Через год документация была готова. Согласно проекту мощность первой очереди составила 28,2 млн. тонн в год, максимальная пропускная способность – 67 млн. тонн в год. Суммарные капитальные затраты на период реализации проекта были запланированы в размере 4,3 млрд. долларов, стоимость первой очереди – 2,24 млрд.

* LUKARCO – совместное предприятие «ЛУКОЙЛа» (54%) и ВР (45%).

* LUKARCO – совместное предприятие «ЛУКОЙЛа» (54%) и ВР (45%).

** Rosneft-Shell Caspian Ventures – совместное предприятие «Роснефти» (51%) и Shell (49%).

*** Kazakstan Pipeline Ventures —совместное предприятие«КазMунайГаза» (50,1%) и BP (49,9%).

Подача нефти в трубопровод этого консорциума началась 26 марта 2001 года. В октябре того же года на терминале в Южной Озерейке была осуществлена пробная загрузка первого танкера. На начальном этапе трубопровод использовался только для поставок нефти с Тенгизского месторождения. Вместе с тем проект предусматривал возможность использования магистрали для транспортировки сырья из других месторождений Казахстана, а также из России.

В августе 2003 года был сдан в эксплуатацию трубопровод Карачаганак – Большой Чаган – Атырау протяженностью 635 км. С середины 2004 года по нему начались регулярные поставки нефти с месторождения Карачаганак. В апреле 2003 года начал работу трубопровод Кенкияк – Атырау протяженностью 450 км. Новый трубопровод подключил к системе Каспийского трубопроводного консорциума нефтяные промыслы Актюбинской области Казахстана.

Согласно первоначальному проекту российская нефть должна была поступать в трубопровод консорциума в районе города Кропоткин. Для этого предполагалось построить перемычку Тихорецк – Кропоткин протяженностью 36 км, которая соединила бы консорциум с системой «Транснефти». Однако это намерение не было реализовано из-за возникшего конфликта между «Транснефтью» и КТК. «Транснефть» отказалась строить перемычку, настаивая на том, что консорциум не выполнил ряд поставленных условий. Участники КТК, в свою очередь, заявили, что «Транснефть» предъявила им заведомо невыполнимые требования.

В 2004 году был осуществлен альтернативный проект для подачи российской нефти в систему консорциума. В октябре 2004 года завершилось строительство пункта перевалки нефти «Кавказская», который включает в себя железнодорожный терминал и соединительный трубопровод до нефтеперекачивающей станции «Кропоткинская». В четвертом квартале 2004 года российские компании отправили по системе КТК 294,9 тыс. тонн нефти, в том числе «ЛУКОЙЛ» – 145 тыс. тонн, «Роснефть» – 100 тыс. тонн, «ЮКОС» – 49,9 тыс. тонн.

При достижении предельной загрузки объектов первой очереди стал актуальным вопрос о втором этапе проекта. 1 марта 2005 года акционеры Каспийского трубопроводного консорциума договорились о подготовке меморандума о взаимопонимании о принципах расширения [23]пропускных возможностей нефтепровода. По словам министра энергетики и минеральных ресурсов Казахстана Владимира Школьника, была достигнута предварительная договоренность об увеличении мощности нефтепровода с 28 млн. тонн в год до 67 млн.

• вопрос банка качества / смешения разных сортов нефти, который влияет на конечную продажную стоимость.

Общей формулы расчета конкретных тарифов на прокачку из Каспийского региона нет, так как у разных компаний зачастую свой взгляд на понятие рентабельности и своя «экономика».Например, китайские государственные компании известны тем, что экономят на всяких мелочах, но иногда, когда встает вопрос о «государственном интересе», ведут себя совсем не бережливо.

Кроме того, информация о самых последних тарифах и транспортных издержках на конкретные партии нефти является чаще всего исключительно конфиденциальной. Помимо этого нефть из Каспия, особенно из Казахстана, в большинстве случаев экспортируется мультитранспортным методом, который может включать в себя «перегонку» через несколько трубопроводов, перевозку танкерами и поездами, разгрузку и погрузку в нефтеналивных секциях портов. Ясно, что количество факторов в каждой из точек изменения вида транспортировки нефти влияет на конечную стоимость доставки. Соответственно чем длиннее и сложнее цепочка, тем менее предсказуемы конечные цифры издержек от пункта добычи до пункта сбыта нефти. Особенно переменчивой в течение года может быть фрахтовая экономика маршрутов, на которых используются танкеры и происходят непредусмотренные задержки (о проблеме задержек танкеров в Босфоре мы поговорим в отдельной главе ниже).

Оговорим здесь, что каждая международная нефтяная компания рассчитывает свою возможную прибыль от экспорта и продажи нефти следующим образом:

• ожидаемая цена продажи (FOB, CIF или другие) в определенном месте (допустим, в Роттердаме или Аугу-сте) [20]минус цена издержек на транспортировку от нефтяного месторождения до нефтеперерабатывающего завода или места продажи, минус налоги;

• при этом издержки на транспортировку рассчитываются обычно как простое умножение величины трубопроводного тарифа (чаще всего выраженного в долларах на тонну или баррель на 1000 км) на необходимое расстояние плюс все издержки на разгрузку/погрузку в портах и на железных дорогах плюс фрахт танкеров. Узнать точные данные на тарифы, издержки на разгрузку/погрузку и на фрахт трудно, так как обычно они формируются на закрытых переговорах между компанией и акционерами и государствами – хозяевами конкретных путей транспортировки топлива [21].

Однако некоторые данные все же или становятся известными постфактум, или они настолько политически важны, что не озвучить хотя бы какой-то диапазон цен для заинтересованных сторон невозможно. Также при полном отсутствии информации все равно остается вариант примерного расчета транспортных издержек исходя из общего уровня цен, присущего данному региону в определенный момент времени, который рассчитывается международными экспертами и профильными финансовыми организациями. Именно их мы сейчас и рассмотрим с привязкой, где необходимо, к такому аспекту как пропускные мощности. Начнем с основных российских путей экспорта – так называемых северных маршрутов транзита каспийской нефти, проходящих по территории России. Самый старый из них – Баку – Новороссийск, использовавшийся до последнего времени для транзита азербайджанской нефти, теперь наверняка зачахнет. Правда, этот маршрут никогда не приносил России заметных доходов, он был необходим скорее как свидетельство взаимной дружбы и больших (уже не сбывшихся) планов на будущее. Мощности трубопровода Баку – Новороссийск невелики: по нему можно прокачать лишь 5 млн. тонн нефти в год. К тому же, как сообщил нам президент «Транснефти» Семен Вайншток, в договорах на прокачку были четко прописаны обязательства лишь российской стороны. Трубопровод постоянно недогружался, поскольку из Азербайджана поступало максимум до 2,5 млн. тонн нефти в год, а нам приходилось регулярно компенсировать несанкционированный отбор нефти на территории Чечни и латать трубопровод, а также пришлось потратиться еще и на строительство участка в обход нестабильной республики – байпаса через Дагестан.

А вот с другим северным маршрутом – нефтепроводом Каспийского трубопроводного консорциума (КТК) – все сложилось качественно иначе [22]. С момента пуска прокачка нефти по нему постоянно росла, а его мощности увеличивались. Этот трубопровод принадлежит не только России, ведь он начинается на территории Казахстана, и кроме правительств этих двух стран его собственниками являются зарубежные и российские компании, в основном добывающие нефть в Казахстане (см. табл. 4).

В мае 1997 года Каспийский трубопроводный консорциум подписал контракт с проектным институтом «Гипро-востокнефть» и американской компанией Fluor Daniel на подготовку технико-экономического обоснования. Через год документация была готова. Согласно проекту мощность первой очереди составила 28,2 млн. тонн в год, максимальная пропускная способность – 67 млн. тонн в год. Суммарные капитальные затраты на период реализации проекта были запланированы в размере 4,3 млрд. долларов, стоимость первой очереди – 2,24 млрд.

Маршруты транзита каспийской нефти

Таблица 4 Акционеры Каспийского трубопроводного консорциума по состоянию на 1 января 2005 года

** Rosneft-Shell Caspian Ventures – совместное предприятие «Роснефти» (51%) и Shell (49%).

*** Kazakstan Pipeline Ventures —совместное предприятие«КазMунайГаза» (50,1%) и BP (49,9%).

Подача нефти в трубопровод этого консорциума началась 26 марта 2001 года. В октябре того же года на терминале в Южной Озерейке была осуществлена пробная загрузка первого танкера. На начальном этапе трубопровод использовался только для поставок нефти с Тенгизского месторождения. Вместе с тем проект предусматривал возможность использования магистрали для транспортировки сырья из других месторождений Казахстана, а также из России.

В августе 2003 года был сдан в эксплуатацию трубопровод Карачаганак – Большой Чаган – Атырау протяженностью 635 км. С середины 2004 года по нему начались регулярные поставки нефти с месторождения Карачаганак. В апреле 2003 года начал работу трубопровод Кенкияк – Атырау протяженностью 450 км. Новый трубопровод подключил к системе Каспийского трубопроводного консорциума нефтяные промыслы Актюбинской области Казахстана.

Согласно первоначальному проекту российская нефть должна была поступать в трубопровод консорциума в районе города Кропоткин. Для этого предполагалось построить перемычку Тихорецк – Кропоткин протяженностью 36 км, которая соединила бы консорциум с системой «Транснефти». Однако это намерение не было реализовано из-за возникшего конфликта между «Транснефтью» и КТК. «Транснефть» отказалась строить перемычку, настаивая на том, что консорциум не выполнил ряд поставленных условий. Участники КТК, в свою очередь, заявили, что «Транснефть» предъявила им заведомо невыполнимые требования.

В 2004 году был осуществлен альтернативный проект для подачи российской нефти в систему консорциума. В октябре 2004 года завершилось строительство пункта перевалки нефти «Кавказская», который включает в себя железнодорожный терминал и соединительный трубопровод до нефтеперекачивающей станции «Кропоткинская». В четвертом квартале 2004 года российские компании отправили по системе КТК 294,9 тыс. тонн нефти, в том числе «ЛУКОЙЛ» – 145 тыс. тонн, «Роснефть» – 100 тыс. тонн, «ЮКОС» – 49,9 тыс. тонн.

С середины 2004 года загрузка трубопровода Каспийского трубопроводного консорциума подошла к пределу его технических возможностей.После того как в систему стала поступать нефть российских грузоотправителей, транспортировка нефти возросла до 30 млн. тонн в год при проектной мощности 28,2 млн. Прокачка дополнительных объемов достигается за счет добавления в нефть антифрикционных присадок.

При достижении предельной загрузки объектов первой очереди стал актуальным вопрос о втором этапе проекта. 1 марта 2005 года акционеры Каспийского трубопроводного консорциума договорились о подготовке меморандума о взаимопонимании о принципах расширения [23]пропускных возможностей нефтепровода. По словам министра энергетики и минеральных ресурсов Казахстана Владимира Школьника, была достигнута предварительная договоренность об увеличении мощности нефтепровода с 28 млн. тонн в год до 67 млн.