Страница:

В результате проведенных работ общая производительность нефтегавани достигла около 5 млн. твг. Обновленные мощности позволили Махачкалинскому порту начать в 2003 году масштабную экспортную отгрузку нефтеналивных грузов в иранские порты Нека и Ноу-Шахр. В настоящее время реконструкция порта продолжается. Она затронет оставшиеся причалы, волнолом, будут построены новые очистные сооружения, увеличены мощности бунке-ровочного парка, наливной эстакады. По плану перевалочные мощности порта по нефтеналивным грузам должны достичь 8–10 млн. твг. Кроме того, руководство порта рассматривает возможность установки рейдовой стоянки для танкеров с большей грузоподъемностью, для чего планируется вынести в море на несколько сотен метров подводный трубопровод и причальный буй.

Эти планы известны иностранным нефтегазовым компаниям, которые работают на Каспии и которые в перспективе учитывают потенциал порта Махачкала. Так, Северо-Кас-пийский консорциум, разрабатывающий казахстанское офшорное месторождение Кашаган, в своих планах по вывозу нефти в Европу рассматривает российский маршрут через Махачкалу в числе одного из приоритетных направлений.

Между тем, как уже говорилось выше, Россия затягивает расширение пропускной способности трубопровода Каспийского консорциума с 28 до 67 млн. тонн в год. Интересно отметить, что многие источники в нефтяных кругах Казахстана и Азербайджана убеждены, что главная причина – не во внутренних проблемах проекта, и в частности в спорах о повышении тарифа, а в желании Москвы ограничить выход дополнительного объема казахстанского сырья к Черному морю, следовательно, не осложняя вывоз российской нефти за Босфор. Пусть это мнение и не обязательно соответствует действительности: в России, может быть, не принимается решение о расширении этого трубопровода в основном не из-за желания насолить соседям, а из чисто меркантильных соображений. Но нам важно обозначить субъективное восприятие некоторой части руководства Казахстана и Азербайджана, так как вымысел влияет на действительную каждодневную политику и в результате становится реальностью. Можно сказать с уверенностью, что уже сегодня многим каспийцам представляется, что поставки через Грузию в обход России уменьшают риски и что благодаря заблаговременно принятым мерам их экспорт не будет остановлен еще на дальних подступах.

Тем не менее неполное осуществление портовых проектов Грузии вполне реально. Поэтому очевидно, что наибольшие выгоды и наименьшие риски получат инвесторы, первыми начавшие строительство или расширение транспортных мощностей. Скорее всего пуск Кулеви еще не создаст угрозу портовому бизнесу, но после какого-либо третьего из пяти указанных проектов риски начнут возрастать гораздо быстрее.

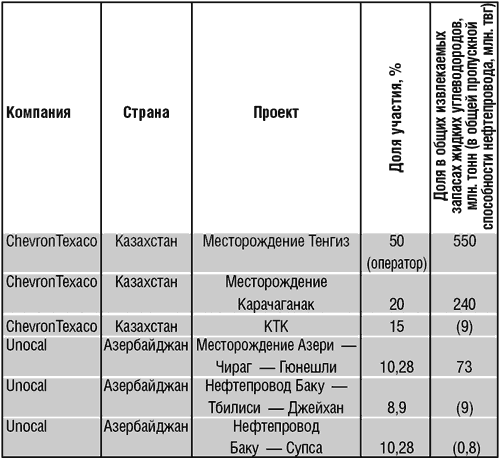

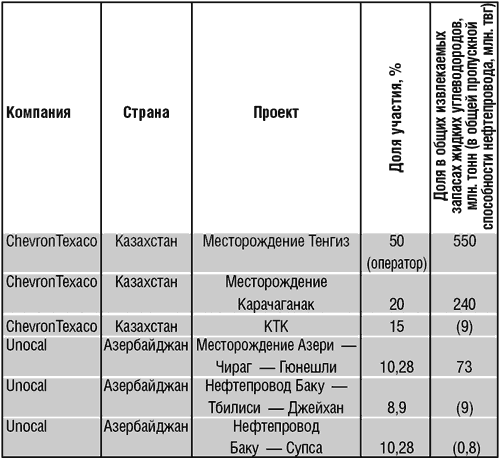

Помимо позиции компании B P, которая была уже рассмотрена в главных чертах в главе, посвященной тарифам, необходимо рассмотреть интересы других компаний как высказанные публично, так и проявленные не явно. Прежде всего важна позиция ChevronTexaco, так как в связи с недавними событиями по покупке Unocal влияние компании на возможный экспорт «большой» нефти из Казахстана трудно переоценить. ChevronTexaco, вторая по величине нефтяная компания США, объявила о покупке американской Unocal за 16 млрд. долларов (включая долги – 1,6 млрд.) в апреле этого года. В результате сделки ChevronTexaco увеличила объем извлекаемых запасов более чем на 15%.

В числе наиболее привлекательных активов Unocal – его каспийские проекты: 10% участия в освоении азербайджанских месторождений Азери – Чираг – Гюнешли, 8,9% – в консорциуме инвесторов нефтепровода Баку – Тбилиси – Джейхан и 10,28% участия в нефтепроводе Баку – Супса. Таким образом, ChevronTexaco, купив Unocal, получила не только работающий добычный проект в Азербайджане с практически готовой схемой транспортировки нефти, но и возможность по более низким тарифам экспортировать дополнительные объемы казахстанского сырья, добываемого на Тенгизе. Если для этого, конечно, возникнет необходимость.

Компания имеет богатую историю в регионе. СhevronTexaco (а точнее, Chevron) пришла на Каспий более 10 лет назад, создав в 1993 году с Республикой Казахстан на паритетной основе СП «Тенгизшевройл» для разработки Тенгиза – одного из крупнейших месторождений нефти в мире (извлекаемые запасы – 1,1 млрд. тонн). Позже к тенгизскому проекту присоединились ExxonMobil и российско-американская LUKARCO, в результате чего доля Казахстана сократилась до 20%. Сегодня «Тенгизшевройл» разрабатывает помимо Тенгиза соседнее Королевское месторождение и добывает около 13 млн. тонн нефти в год. Эта нефть начиная с 2002 года экспортируется по трубопроводу Каспийского трубопроводного консорциума, в котором ChevronTexaco принадлежит 15%. В 1997 году эта компания приобрела 20% еще в одном казахстанском проекте – Карачаганаке. На это месторождение сейчас приходится 10% казахстанской добычи жидких углеводородов – более 10 млн. твг с перспективой наращивания до 12 млн. твг к 2008 году. Из этих объемов 7–8 млн. твг стабилизированного газового конденсата предназначено для экспорта по трубопроводу консорциума, остальное перерабатывается на Оренбургском газоперерабатывающем заводе.

Тогда же, в 1997 году, ChevronTexaco пришла в Азербайджан, подписав контракт на разведку и разработку перспективной структуры Апшерон на шельфе Каспия. Однако этот проект, в котором ChevronTexaco принадлежало 30% (50% и 20% приходилось соответственно на Государственную нефтяную компанию Азербайджанской Республики и Total), оказался, как и еще целый ряд азербайджанских проектов на Каспии, неудачным. Изначально запасы Ап-шерона оценивались в 120 млн. тонн нефти, но пробуренная в 2001 году разведочная скважина стоимостью 78 млн. долларов обнаружила лишь незначительные запасы газа. Предполагалось, что бурение второй скважины начнется в 2004 году, но ChevronTexaco и Total приняли решение выйти из проекта, выплатив Государственной нефтяной компании Азербайджана компенсацию в размере 48,5 млн. В ноябре 2003 года проект «Апшерон» был официально закрыт, и у ChevronTexaco остались лишь казахстанские добычные и транспортный проекты. В 2005 году запланированный объем добычи по проекту Азери – Чираг – Гю-нешли (на месторождениях Чираг и Центральное Азери) составляет 12 млн. тонн (см. табл. 10).

Конечно, речь не идет о том, что ChevronTexaco купила Unocal, чтобы вернуться в Азербайджан. Однако это приобретение позволит ChevronTexaco стать одним из ключевых и влиятельных игроков в нефтяном секторе Азербайджана, укрепить позиции в каспийской нефтяной игре в целом и самое главное – осуществить приличную экономию на транспортировке, если это будет необходимо. Известно, что в проекте Баку – Тбилиси – Джейхан Unocal имел третий по величине пакет после ВР (30%) и Государственной компании Азербайджана (25%). Для ChevronTexaco приобретение этой доли едва ли не важнее, чем 10% в консорциуме AIOC, разрабатывающем месторождения Азери – Чираг – Гюнешли. В преддверии удвоения уже в следующем году добычи на Тенгизе компании, вполне вероятно, проще профинансировать долю Unocal в оставшихся затратах по нефтепроводу Баку – Джейхан, чем искать выход из тупиковой ситуации с расширением Каспийского консорциума.

Как участник консорциума инвесторов Баку – Джей-хан ChevronTexaco получит возможность прокачивать по новому трубопроводу и азербайджанскую, и казахстанскую нефть (в которой в силу вполне возможного наличия свободных мощностей акционеры трубопровода заинтересованы) по тарифу 24 доллара за тонну. Напомним, для сторонних по отношению к пулу инвесторов компаний тариф составляет около 30 долларов за тонну в зависимости от объемов прокачки, а тариф на транспортировку по системе Каспийского консорциума в марте этого года был повышен с 27 до 29,5 доллара. Известно, например, что ежегодный уровень прокачки нефти от одного только «Тенгиз-шевройл» вначале может составить 500 тыс. тонн, а затем вырасти в несколько раз.

Еще один очевидный плюс – выход напрямую в Средиземное море, следовательно, нет необходимости стоять в пробках на Босфоре или платить за двойную перевалку в случае использования байпасов. По неофициальным экспертным оценкам внутри компании, это должно компенсировать дополнительные затраты на доставку казахстанской нефти по Каспию в Баку (это мнение отсылает нас вновь к тематике глав, посвященных танкерному флоту и возможному строительству трубопровода из Казахстана в Баку).

И хотя в России представители компании заявляют российским СМИ о том, что для них основным останется северный маршрут, и поясняют, что их крупнейшее в регионе месторождение, Тенгизское, напрямую подсоединено к трубопроводу консорциума, поэтому его использование наиболее экономически эффективно, что иными маршрутами будут экспортироваться только те объемы, которые из-за опережающего роста добычи не удастся перекачать через российско-казахстанский трубопровод, в реальности основная прокачка будет осуществляться туда, куда будет наиболее удобно и выгодно компании в данный момент времени.

В действительности менеджмент компании Chevron Texaco уже давно стал оценивать пути и объемы вывоза тенгизской нефти через Кавказ еще в самом начале обсуждения способов расширения трубопровода консорциума с российскими властями. Есть негласная информация, что компания пришла к выводу, что может экспортировать по этому направлению 12 и более млн. тонн в год, в том числе по трубопроводу Баку – Джейхан, а также по другим железнодорожным и мультитранспортным маршрутам через Кавказ.

Дело в том, что внутри компании ориентируются на весенние события этого года, когда на нескольких встречах министра энергетики Казахстана Владимира Школьника с главой российского Минпромэнерго Виктором Христенко было в очередной раз заявлено о готовности расширить загруженный под завязку нефтепровод консорциума, но конкретных договоренностей, включая объем и источники финансирования, так и не удалось достичь. Поэтому уже в конце марта «Тенгизшевройл» подписал первый контракт на транспортировку 2 млн. твг по нефтепроводу Баку – Джейхан.

Наконец, часть своих объемов ChevronTexaco экспортирует через Азербайджан в направлении грузинского порта Батуми по железной дороге. Учитывая, что Unocal имел долю в нефтепроводе Баку – Супса, не исключено, что после ввода в эксплуатацию Баку – Джейхан ChevronTexaco сменит транскавказский железнодорожный маршрут на более дешевый трубопроводный: тариф на транспортировку по трубе Баку – Супса составляет для Unocal около 3 долларов за тонну.

Другой акционер «Тенгизшевройл» – ExxonMobil из США, имеющий 25% в казахстанском совместном предприятии и чуть более 8% в азербайджанском проекте Азери – Чираг – Гюнешли, как было рассмотрено выше, не хочет качать нефть в Джейхан. ExxonMobil планирует пока использовать другой транскавказский нефтепровод: Баку – Супса на 7,2 млн. тонн в год. Доля компании в добыче азербайджанского проекта составит большей частью времени 3 млн. тонн в год. После пуска Баку – Джейхан в него, как надеются в ExxonMobil, из Супсинского трубопровода уйдет вся азербайджанская нефть (кроме ExxonMobil), и возникший люфт позволит компании подключить к Баку – Супса и тенгизскую нефть. Однако, как сказано выше, многое зависит от переговоров с компанией B P, которая может пожелать не пустить ExxonMobil на маршрут Баку – Супса. Поэтому ExxonMobil договорилась с азербайджанским холдингом Azpetrol о транспортировке части своей нефти по железной дороге до Батуми – 24 ноября 2004 года было официально объявлено о подписании пятилетнего контракта на железнодорожные поставки общим объемом до 10 млн. тонн.

В целом «Тенгизшевройл» в настоящее время вместе с казахстанской Национальной железнодорожной компанией «Темир Жолы» занят расширением железнодорожного маршрута, связывающего промыслы компании с портом Актау. Из этого порта танкеры перевозят казахстанскую нефть через Каспийское море в Азербайджан, Россию и Иран. Эти действия оператор Тенгизского проекта – компания «Шеврон Оверсиз» – предпринимает в соответствии с планом своей рабочей группы. Она разработала альтернативные Каспийскому консорциуму маршруты транспортировки нефти, полученной благодаря осуществлению в 2003–2006 годах проектов строительства завода второго поколения и обратной закачки газа.

Наилучшим путем признана транспортировка через Ак-тау в порты Баку и Махачкалу. Далее нефть может быть доставлена либо к Средиземному морю в Джейхан, либо к Черному морю в Батуми и/или Новороссийск.

Первый маршрут – трубопроводный – запущен в середине 2005 года. По меньшей мере до 2008–2010 годов Баку – Тбилиси – Джейхан будет нефтедефицитным. Второй и третий маршруты – железнодорожные пути, и они уже используются другими казахстанскими экспортерами. Самое удивительное то, что перспектива растущего экспорта «Тен-гизшевройла» через Кавказ может превратить батумское направление в трубопроводное: ряд источников заявляют, что эксперты операционной компании рассматривают план восстановления трубопровода Батуми – Хашури на 10 млн. тонн в год для сокращения транспортных расходов.

Еще один крупный казахстанский оператор «Карачага-нак Петролеум Оперэйтинг Компани» в составе: Agip (Италия), «Бритиш Гэс» (Соединенное Королевство), Chevron Texaco и «ЛУКОЙЛ» дал недавно знать, что, если необходимо, будет вывозить добытую продукцию не только трубопроводным транспортом, но и морским. А такие акционеры Северо-Каспийского консорциума, как Agip, Total (Франция), «Инпекс» (Япония), специально купили в общей сложности 12,5 % в «БТД-Компани», чтобы иметь возможность доставлять в Джейхан нефть, добытую на казахстанском месторождении Кашаган.

Показательной в этом смысле является совсем недавняя новость от компании Total [37]. 24 июня 2005 года стало известно, что Total активно изучает место возможного строительства нефтетерминала на азербайджанском побережье Каспия. Об этом сообщил заместитель министра транспорта Азербайджана Муса Панахов. По его словам, компания разрабатывает программу строительства терминала. «Total пока не обращалась к нам по этому вопросу. Компания сама будет заниматься вопросами строительства терминала. Он будет служить для перевалки нефти, транспортируемой из стран Центральной Азии», – сказал Муса Панахов. Компания также изучает весь маршрут транспортировки нефти, в том числе и по железной дороге. По мнению экспертов, существующие мощности в Азербайджане – два терминала компании Azpetrol и терминал Middle East Petrol – не в состоянии принять все потоки нефти, которые пойдут в Азербайджан из Казахстана. Часть этой нефти будет закачиваться в трубопровод Баку – Тбилиси – Джейхан, другая – транспортироваться, как и прежде, по железной дороге в грузинские порты.

Таким образом, участники почти всех крупных казахстанских нефтяных проектов хотя бы частично связывают планы своего экспорта с кавказским и средиземноморским направлениями. Они хотят обеспечить себе альтернативу российскому транзиту, и если эти усилия окажутся значительными и долгосрочными, то они смогут повлечь за собой крупномасштабные изменения в экспортной инфраструктуре Каспийского региона.

Глава девятая

Эти планы известны иностранным нефтегазовым компаниям, которые работают на Каспии и которые в перспективе учитывают потенциал порта Махачкала. Так, Северо-Кас-пийский консорциум, разрабатывающий казахстанское офшорное месторождение Кашаган, в своих планах по вывозу нефти в Европу рассматривает российский маршрут через Махачкалу в числе одного из приоритетных направлений.

Между тем, как уже говорилось выше, Россия затягивает расширение пропускной способности трубопровода Каспийского консорциума с 28 до 67 млн. тонн в год. Интересно отметить, что многие источники в нефтяных кругах Казахстана и Азербайджана убеждены, что главная причина – не во внутренних проблемах проекта, и в частности в спорах о повышении тарифа, а в желании Москвы ограничить выход дополнительного объема казахстанского сырья к Черному морю, следовательно, не осложняя вывоз российской нефти за Босфор. Пусть это мнение и не обязательно соответствует действительности: в России, может быть, не принимается решение о расширении этого трубопровода в основном не из-за желания насолить соседям, а из чисто меркантильных соображений. Но нам важно обозначить субъективное восприятие некоторой части руководства Казахстана и Азербайджана, так как вымысел влияет на действительную каждодневную политику и в результате становится реальностью. Можно сказать с уверенностью, что уже сегодня многим каспийцам представляется, что поставки через Грузию в обход России уменьшают риски и что благодаря заблаговременно принятым мерам их экспорт не будет остановлен еще на дальних подступах.

Тем не менее неполное осуществление портовых проектов Грузии вполне реально. Поэтому очевидно, что наибольшие выгоды и наименьшие риски получат инвесторы, первыми начавшие строительство или расширение транспортных мощностей. Скорее всего пуск Кулеви еще не создаст угрозу портовому бизнесу, но после какого-либо третьего из пяти указанных проектов риски начнут возрастать гораздо быстрее.

Помимо национальных государств крупными игроками на Каспии, конечно, являются международные нефтяные компании.Они, очевидно, также активно продвигают свои интересы по диверсификации экспортных путей, и о них в этой главе будет подробно рассказано, так как пути через Азербайджан и Грузию являются одной из главных альтернатив маршрутам через территорию России.

Помимо позиции компании B P, которая была уже рассмотрена в главных чертах в главе, посвященной тарифам, необходимо рассмотреть интересы других компаний как высказанные публично, так и проявленные не явно. Прежде всего важна позиция ChevronTexaco, так как в связи с недавними событиями по покупке Unocal влияние компании на возможный экспорт «большой» нефти из Казахстана трудно переоценить. ChevronTexaco, вторая по величине нефтяная компания США, объявила о покупке американской Unocal за 16 млрд. долларов (включая долги – 1,6 млрд.) в апреле этого года. В результате сделки ChevronTexaco увеличила объем извлекаемых запасов более чем на 15%.

В числе наиболее привлекательных активов Unocal – его каспийские проекты: 10% участия в освоении азербайджанских месторождений Азери – Чираг – Гюнешли, 8,9% – в консорциуме инвесторов нефтепровода Баку – Тбилиси – Джейхан и 10,28% участия в нефтепроводе Баку – Супса. Таким образом, ChevronTexaco, купив Unocal, получила не только работающий добычный проект в Азербайджане с практически готовой схемой транспортировки нефти, но и возможность по более низким тарифам экспортировать дополнительные объемы казахстанского сырья, добываемого на Тенгизе. Если для этого, конечно, возникнет необходимость.

Компания имеет богатую историю в регионе. СhevronTexaco (а точнее, Chevron) пришла на Каспий более 10 лет назад, создав в 1993 году с Республикой Казахстан на паритетной основе СП «Тенгизшевройл» для разработки Тенгиза – одного из крупнейших месторождений нефти в мире (извлекаемые запасы – 1,1 млрд. тонн). Позже к тенгизскому проекту присоединились ExxonMobil и российско-американская LUKARCO, в результате чего доля Казахстана сократилась до 20%. Сегодня «Тенгизшевройл» разрабатывает помимо Тенгиза соседнее Королевское месторождение и добывает около 13 млн. тонн нефти в год. Эта нефть начиная с 2002 года экспортируется по трубопроводу Каспийского трубопроводного консорциума, в котором ChevronTexaco принадлежит 15%. В 1997 году эта компания приобрела 20% еще в одном казахстанском проекте – Карачаганаке. На это месторождение сейчас приходится 10% казахстанской добычи жидких углеводородов – более 10 млн. твг с перспективой наращивания до 12 млн. твг к 2008 году. Из этих объемов 7–8 млн. твг стабилизированного газового конденсата предназначено для экспорта по трубопроводу консорциума, остальное перерабатывается на Оренбургском газоперерабатывающем заводе.

Тогда же, в 1997 году, ChevronTexaco пришла в Азербайджан, подписав контракт на разведку и разработку перспективной структуры Апшерон на шельфе Каспия. Однако этот проект, в котором ChevronTexaco принадлежало 30% (50% и 20% приходилось соответственно на Государственную нефтяную компанию Азербайджанской Республики и Total), оказался, как и еще целый ряд азербайджанских проектов на Каспии, неудачным. Изначально запасы Ап-шерона оценивались в 120 млн. тонн нефти, но пробуренная в 2001 году разведочная скважина стоимостью 78 млн. долларов обнаружила лишь незначительные запасы газа. Предполагалось, что бурение второй скважины начнется в 2004 году, но ChevronTexaco и Total приняли решение выйти из проекта, выплатив Государственной нефтяной компании Азербайджана компенсацию в размере 48,5 млн. В ноябре 2003 года проект «Апшерон» был официально закрыт, и у ChevronTexaco остались лишь казахстанские добычные и транспортный проекты. В 2005 году запланированный объем добычи по проекту Азери – Чираг – Гю-нешли (на месторождениях Чираг и Центральное Азери) составляет 12 млн. тонн (см. табл. 10).

Таблица 10 Проекты ChevronTexaco и Unocal на Каспии

Конечно, речь не идет о том, что ChevronTexaco купила Unocal, чтобы вернуться в Азербайджан. Однако это приобретение позволит ChevronTexaco стать одним из ключевых и влиятельных игроков в нефтяном секторе Азербайджана, укрепить позиции в каспийской нефтяной игре в целом и самое главное – осуществить приличную экономию на транспортировке, если это будет необходимо. Известно, что в проекте Баку – Тбилиси – Джейхан Unocal имел третий по величине пакет после ВР (30%) и Государственной компании Азербайджана (25%). Для ChevronTexaco приобретение этой доли едва ли не важнее, чем 10% в консорциуме AIOC, разрабатывающем месторождения Азери – Чираг – Гюнешли. В преддверии удвоения уже в следующем году добычи на Тенгизе компании, вполне вероятно, проще профинансировать долю Unocal в оставшихся затратах по нефтепроводу Баку – Джейхан, чем искать выход из тупиковой ситуации с расширением Каспийского консорциума.

Как участник консорциума инвесторов Баку – Джей-хан ChevronTexaco получит возможность прокачивать по новому трубопроводу и азербайджанскую, и казахстанскую нефть (в которой в силу вполне возможного наличия свободных мощностей акционеры трубопровода заинтересованы) по тарифу 24 доллара за тонну. Напомним, для сторонних по отношению к пулу инвесторов компаний тариф составляет около 30 долларов за тонну в зависимости от объемов прокачки, а тариф на транспортировку по системе Каспийского консорциума в марте этого года был повышен с 27 до 29,5 доллара. Известно, например, что ежегодный уровень прокачки нефти от одного только «Тенгиз-шевройл» вначале может составить 500 тыс. тонн, а затем вырасти в несколько раз.

Еще один очевидный плюс – выход напрямую в Средиземное море, следовательно, нет необходимости стоять в пробках на Босфоре или платить за двойную перевалку в случае использования байпасов. По неофициальным экспертным оценкам внутри компании, это должно компенсировать дополнительные затраты на доставку казахстанской нефти по Каспию в Баку (это мнение отсылает нас вновь к тематике глав, посвященных танкерному флоту и возможному строительству трубопровода из Казахстана в Баку).

И хотя в России представители компании заявляют российским СМИ о том, что для них основным останется северный маршрут, и поясняют, что их крупнейшее в регионе месторождение, Тенгизское, напрямую подсоединено к трубопроводу консорциума, поэтому его использование наиболее экономически эффективно, что иными маршрутами будут экспортироваться только те объемы, которые из-за опережающего роста добычи не удастся перекачать через российско-казахстанский трубопровод, в реальности основная прокачка будет осуществляться туда, куда будет наиболее удобно и выгодно компании в данный момент времени.

В действительности менеджмент компании Chevron Texaco уже давно стал оценивать пути и объемы вывоза тенгизской нефти через Кавказ еще в самом начале обсуждения способов расширения трубопровода консорциума с российскими властями. Есть негласная информация, что компания пришла к выводу, что может экспортировать по этому направлению 12 и более млн. тонн в год, в том числе по трубопроводу Баку – Джейхан, а также по другим железнодорожным и мультитранспортным маршрутам через Кавказ.

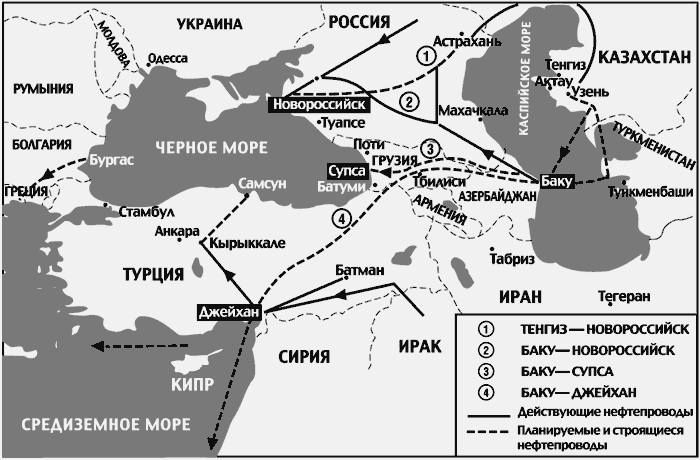

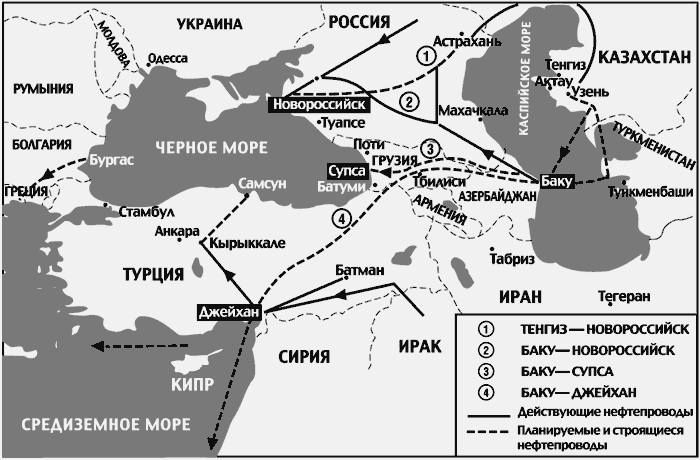

Существующие и перспективные трубопроводы

Дело в том, что внутри компании ориентируются на весенние события этого года, когда на нескольких встречах министра энергетики Казахстана Владимира Школьника с главой российского Минпромэнерго Виктором Христенко было в очередной раз заявлено о готовности расширить загруженный под завязку нефтепровод консорциума, но конкретных договоренностей, включая объем и источники финансирования, так и не удалось достичь. Поэтому уже в конце марта «Тенгизшевройл» подписал первый контракт на транспортировку 2 млн. твг по нефтепроводу Баку – Джейхан.

Наконец, часть своих объемов ChevronTexaco экспортирует через Азербайджан в направлении грузинского порта Батуми по железной дороге. Учитывая, что Unocal имел долю в нефтепроводе Баку – Супса, не исключено, что после ввода в эксплуатацию Баку – Джейхан ChevronTexaco сменит транскавказский железнодорожный маршрут на более дешевый трубопроводный: тариф на транспортировку по трубе Баку – Супса составляет для Unocal около 3 долларов за тонну.

Другой акционер «Тенгизшевройл» – ExxonMobil из США, имеющий 25% в казахстанском совместном предприятии и чуть более 8% в азербайджанском проекте Азери – Чираг – Гюнешли, как было рассмотрено выше, не хочет качать нефть в Джейхан. ExxonMobil планирует пока использовать другой транскавказский нефтепровод: Баку – Супса на 7,2 млн. тонн в год. Доля компании в добыче азербайджанского проекта составит большей частью времени 3 млн. тонн в год. После пуска Баку – Джейхан в него, как надеются в ExxonMobil, из Супсинского трубопровода уйдет вся азербайджанская нефть (кроме ExxonMobil), и возникший люфт позволит компании подключить к Баку – Супса и тенгизскую нефть. Однако, как сказано выше, многое зависит от переговоров с компанией B P, которая может пожелать не пустить ExxonMobil на маршрут Баку – Супса. Поэтому ExxonMobil договорилась с азербайджанским холдингом Azpetrol о транспортировке части своей нефти по железной дороге до Батуми – 24 ноября 2004 года было официально объявлено о подписании пятилетнего контракта на железнодорожные поставки общим объемом до 10 млн. тонн.

В целом «Тенгизшевройл» в настоящее время вместе с казахстанской Национальной железнодорожной компанией «Темир Жолы» занят расширением железнодорожного маршрута, связывающего промыслы компании с портом Актау. Из этого порта танкеры перевозят казахстанскую нефть через Каспийское море в Азербайджан, Россию и Иран. Эти действия оператор Тенгизского проекта – компания «Шеврон Оверсиз» – предпринимает в соответствии с планом своей рабочей группы. Она разработала альтернативные Каспийскому консорциуму маршруты транспортировки нефти, полученной благодаря осуществлению в 2003–2006 годах проектов строительства завода второго поколения и обратной закачки газа.

Наилучшим путем признана транспортировка через Ак-тау в порты Баку и Махачкалу. Далее нефть может быть доставлена либо к Средиземному морю в Джейхан, либо к Черному морю в Батуми и/или Новороссийск.

Первый маршрут – трубопроводный – запущен в середине 2005 года. По меньшей мере до 2008–2010 годов Баку – Тбилиси – Джейхан будет нефтедефицитным. Второй и третий маршруты – железнодорожные пути, и они уже используются другими казахстанскими экспортерами. Самое удивительное то, что перспектива растущего экспорта «Тен-гизшевройла» через Кавказ может превратить батумское направление в трубопроводное: ряд источников заявляют, что эксперты операционной компании рассматривают план восстановления трубопровода Батуми – Хашури на 10 млн. тонн в год для сокращения транспортных расходов.

Еще один крупный казахстанский оператор «Карачага-нак Петролеум Оперэйтинг Компани» в составе: Agip (Италия), «Бритиш Гэс» (Соединенное Королевство), Chevron Texaco и «ЛУКОЙЛ» дал недавно знать, что, если необходимо, будет вывозить добытую продукцию не только трубопроводным транспортом, но и морским. А такие акционеры Северо-Каспийского консорциума, как Agip, Total (Франция), «Инпекс» (Япония), специально купили в общей сложности 12,5 % в «БТД-Компани», чтобы иметь возможность доставлять в Джейхан нефть, добытую на казахстанском месторождении Кашаган.

Показательной в этом смысле является совсем недавняя новость от компании Total [37]. 24 июня 2005 года стало известно, что Total активно изучает место возможного строительства нефтетерминала на азербайджанском побережье Каспия. Об этом сообщил заместитель министра транспорта Азербайджана Муса Панахов. По его словам, компания разрабатывает программу строительства терминала. «Total пока не обращалась к нам по этому вопросу. Компания сама будет заниматься вопросами строительства терминала. Он будет служить для перевалки нефти, транспортируемой из стран Центральной Азии», – сказал Муса Панахов. Компания также изучает весь маршрут транспортировки нефти, в том числе и по железной дороге. По мнению экспертов, существующие мощности в Азербайджане – два терминала компании Azpetrol и терминал Middle East Petrol – не в состоянии принять все потоки нефти, которые пойдут в Азербайджан из Казахстана. Часть этой нефти будет закачиваться в трубопровод Баку – Тбилиси – Джейхан, другая – транспортироваться, как и прежде, по железной дороге в грузинские порты.

Таким образом, участники почти всех крупных казахстанских нефтяных проектов хотя бы частично связывают планы своего экспорта с кавказским и средиземноморским направлениями. Они хотят обеспечить себе альтернативу российскому транзиту, и если эти усилия окажутся значительными и долгосрочными, то они смогут повлечь за собой крупномасштабные изменения в экспортной инфраструктуре Каспийского региона.

Глава девятая

Проблема Босфора

В предыдущей главе была рассмотрена вероятность транспортировки большой нефти из Казахстана через Закавказье, и, как показывает анализ, она вполне реальна. Что же будет с нефтью в том случае, если она пойдет не только через Баку – Тбилиси – Джейхан, но и через восточное побережье Черного моря? Ведь она точно так же, как и в случае с трубопроводом консорциума, столкнется с проблемой транспортировки через Босфор. В этой главе мы рассмотрим более подробно эту тему и связанные с ней рассуждения нефтяных компаний, а также реакцию российских и казахстанских экспортеров.

Первые упоминания об опасностях, связанных с плаванием через пролив Босфор (наиболее узкая часть), дошли до нас из греческой мифологии. Длина пролива составляет 33,4 км при ширине в самом узком месте 700 метров, каждое судно вынуждено по крайней мере 12 раз менять курс. Этот маршрут изобилует излучинами, отмелями, подводными скалами и опасными течениями, для супертанкеров это один из самых сложных и напряженных маршрутов в мире.

29 декабря 1999 года в проливе Босфор из-за сильного штормового ветра потерпел аварию российский танкер «Волганефть-248» с 4,3 тыс. тонн мазута, принадлежащий частной московской компании. Под ударами поперечных штормовых волн корпус судна раскололся пополам в полутора милях от пригорода Стамбула. Из отсеков, поврежденных в результате разлома судна, в море вылилась почти тысяча тонн мазута. Один человек погиб. Последний раз движение в Босфоре было перекрыто в середине марта 2005 года, когда в результате шторма там затонул сухогруз, везший цистерны со сжиженным газом (которые пришлось вылавливать) [38].

Турецкие нововведения коснулись, во-первых, кораблей длиной свыше 200 м – они должны проходить проливы в светлое время суток и обязательно с турецким лоцманом (это, как правило, танкеры, большие сухогрузы или военные корабли Черноморского флота). Во-вторых, турецкие власти пытаются проводить досмотр торговых судов, прежде всего танкеров, на предмет их соответствия национальным и международным эксплуатационно-экологическим стандартам. В-третьих, введены штрафы и другие санкции за несоблюдение этих стандартов вплоть до отправки судна обратно, ограничения стоянки (заправки) в примыкающих портах и так далее. В-четвертых, для проблемных судов и грузов стоимость лоцманской проводки и портовой стоянки повышены в несколько раз.

В мае 1994 года Международная морская организация (International Maritime Organisation, или ММО, являющаяся органом ООН), первоначально созданная для регламентации судоходства и к тому времени уже расширившая свою юрисдикцию на судоходные каналы и экологию судоходства, откликнулась на турецкую инициативу своим документом. Эта организация хотя и смягчила большинство пунктов турецкого «Регулирования судоходства» (отсутствие штрафов и наказаний), но вместе с тем включила ряд небесспорных турецких положений. Это касается главным образом приостановки и воспрепятствования вхождению кораблей, не удовлетворяющих требованиям прохождения проливов. Капитаны российских судов получили указание выполнять инструкции международных организаций по габаритам кораблей.

При этом большинство стран – соседей Турции, в том числе Россия, Украина, Болгария, Греция, Кипр, регулярно высказывали через своих представителей в этой организации недовольство поддержкой политики Турции относительно проливов. Но попытки России и Греции аннулировать наиболее спорные турецкие правила потерпели крах не без поддержки главного союзника Анкары – США. Многие государства – соседи этой страны не выполняют ряд требований Турции и Международной морской организации, поскольку считают их незаконными, нарушающими Конвенцию Монтре. (Например, в настоящее время турецких лоцманов используют не более 40–50% кораблей, хотя при этом большая часть всех происшествий приходится на суда, не использующие лоцманов.) Впрочем, это вызвано и тем, что полное выполнение требований к судоходству в проливах невозможно из-за отсутствия спутниковой системы контроля движения как на берегу, так и на многих кораблях. С 1998 года для кораблей длиной 250–300 м с опасным грузом на борту в Босфоре введено одностороннее движение и новые правила транзита через проливы для танкеров, такие как запрет прохода этих кораблей в ночное время для обеспечения экологической безопасности Стамбульского мегаполиса. А с октября 2002 года длину кораблей с опасным грузом на борту в Босфоре «урезали» еще до 150–200 м.

Существуют разные, в том числе взаимоисключающие мнения насчет пропускной способности Босфорского пролива. Так, турецкие эксперты полагают, что при транспортировке нефти танкерами она ограничивается 75– 85 млн. тонн в год. При этом реальность показывает, что проливы могут пропустить и больше: по данным аналитика по нефти инвестиционной компании «Никойл» Льва Сныкова, через Босфор только в 2003 году прошло 135 млн. тонн нефти. По мнению же президента компании «Транснефть» Семена Вайнштока, пропускная способность пролива может достигать 200 млн. тонн нефти в год без экологического ущерба для пролива [39].

Тем не менее в обозримом будущем возникали и, по всей вероятности, будут возникать как физические ограничения на поставки нефти через Босфор, так и утрата конкурентоспособности этих поставок из-за роста стоимости транспортировки, связанного с ограниченным дедвейтом судов и дополнительными страховыми сборами, вызванными возрастанием экологических рисков.

Существуют четыре группы направлений сокращения грузооборота, предъявляемого к проходу через Босфор:

• запуск нефтепровода Баку – Джейхан, направляющего поток каспийской нефти минуя акваторию Черного моря;

• поставка каспийской нефти в Восточную Европу через западное побережье Черного моря;

• уменьшение или ликвидация «противотока» нефтепродуктов из Средиземноморья;

• строительство байпасов – трубопроводов, обходящих Босфор.

При этом следует отметить, что риски экологических катастроф определяются не столько объемами грузооборота, сколько интенсивностью судоходства и дедвейтом отдельно взятого танкера – ведь при аварии разливается не вся нефть, проходящая по проливу в течение года, а лишь ее часть, содержащаяся в танках конкретного судна. Как бы то ни было, не важно почему, но Турция, контролирующая Босфор и Дарданеллы, давно уже хочет ограничить растущий танкерный трафик, который угрожает миллионам людей, живущих по их берегам.

После пика простоев в январе – феврале 2004 года туркам удалось несколько снизить напряженность, оптимизировав управление проходом судов. Но опыт той зимы заставляет экспортеров нефти из Новороссийска задуматься над запасом мощностей по хранению сырья. Тогда из-за штормов в самом порту, туманов на Босфоре и административных ограничений судоходства в проливах Новороссийск, береговые мощности по хранению которого расширять уже практически некуда, буквально «заливался». Приходилось, как, кстати, и зимой 2003 года, останавливать прокачку по трубопроводу Каспийского консорциума. Более того, источники, близкие к нему, говорили и о приостановке в этой связи добычи на Тенгизе [40].

Однако ограничения на проход танкеров не были сняты, и с октября 2004 до начала 2005 года простои возобновились и периодически повторялись. По прогнозам ТНК-ВР и ряда других нефтяных компаний и экспертов, к 2008 году средняя продолжительность простоев достигнет 15–25 дней, а рост издержек будет еще выше из-за кумулятивного эффекта на стоимость фрахта (день фрахта супертанкера стоит порядка 25 тыс. долларов) и ограниченного рынка танкеров. Это ощущается уже сейчас. Если в 2002 году рыночная стоимость фрахта танкера по маршруту Новороссийск – Аугуста составляла 4,5 доллара за тонну, то в 2004 году она выросла до 12 долларов. При этом базовая ставка фрахта осталась практически неизменной —на уровне около 5,5 доллара.

Первые упоминания об опасностях, связанных с плаванием через пролив Босфор (наиболее узкая часть), дошли до нас из греческой мифологии. Длина пролива составляет 33,4 км при ширине в самом узком месте 700 метров, каждое судно вынуждено по крайней мере 12 раз менять курс. Этот маршрут изобилует излучинами, отмелями, подводными скалами и опасными течениями, для супертанкеров это один из самых сложных и напряженных маршрутов в мире.

Ежегодно через Босфор и Дарданеллы проходит 50 тыс. судов, каждое восьмое – танкер.Официальные лица в Анкаре заявляют, что за последние три года число танкеров, проходящих через проливы, выросло наполовину. За последние 50 лет в зоне проливов было почти 500 чрезвычайных происшествий, 40 из них отнесены к серьезным. Только за 1983–1993 годы здесь произошло 167 крупных аварий. Серьезный инцидент случился в марте 1994-го при столкновении танкера Nassia с сухогрузом Ship Brouker. В результате погибли 34 человека, начался пожар, из-за разлива нефти образовалась громадная нефтяная пленка. Пролив закрывали на несколько дней.

29 декабря 1999 года в проливе Босфор из-за сильного штормового ветра потерпел аварию российский танкер «Волганефть-248» с 4,3 тыс. тонн мазута, принадлежащий частной московской компании. Под ударами поперечных штормовых волн корпус судна раскололся пополам в полутора милях от пригорода Стамбула. Из отсеков, поврежденных в результате разлома судна, в море вылилась почти тысяча тонн мазута. Один человек погиб. Последний раз движение в Босфоре было перекрыто в середине марта 2005 года, когда в результате шторма там затонул сухогруз, везший цистерны со сжиженным газом (которые пришлось вылавливать) [38].

В 1936 году была принята Конвенция Монтре, создавшая правовую базу для регулирования транспортных потоков через проливы. Основной задачей конвенции на тот период было решение вопроса свободного прохождения через проливы военных судов западных государств и СССР.Она вообще не преследовала цель ограничения коммерческого судоходства, о чем свидетельствуют отсутствие контроля коммерческих судов и символические, строго ограниченные тарифы за санитарный контроль, использование навигационного инвентаря. Сейчас в конвенции участвуют 11 государств: Австралия, Болгария, Великобритания, Греция, Италия, Кипр, Румыния, Россия, Турция, Франция и Югославия. Турция против расширения состава участников конвенции, и поэтому за бортом остались Украина, Грузия, Молдова, а также восточносредиземно-морские и балканские государства. В январе 1994 года правительство Турции в одностороннем порядке приняло документ «Регулирование морского судоходства в проливах Турции и районе Мраморного моря», регламентирующий новый порядок прохода через проливы. Как известно, международные бессрочные конвенции о свободе судоходства в проливах могут изменяться только с согласия всех государств, их подписавших. Однако необходимо отметить, что изменившиеся за многие годы реалии в регионе, естественно, неучтенные в конвенции, дали повод Турции трактовать их по-своему. Это касается судоходства в Мраморном и Эгейском морях, габаритов судов и их эксплуатационно-технических характеристик – обо всем этом в конвенции нет ни слова.

Турецкие нововведения коснулись, во-первых, кораблей длиной свыше 200 м – они должны проходить проливы в светлое время суток и обязательно с турецким лоцманом (это, как правило, танкеры, большие сухогрузы или военные корабли Черноморского флота). Во-вторых, турецкие власти пытаются проводить досмотр торговых судов, прежде всего танкеров, на предмет их соответствия национальным и международным эксплуатационно-экологическим стандартам. В-третьих, введены штрафы и другие санкции за несоблюдение этих стандартов вплоть до отправки судна обратно, ограничения стоянки (заправки) в примыкающих портах и так далее. В-четвертых, для проблемных судов и грузов стоимость лоцманской проводки и портовой стоянки повышены в несколько раз.

В мае 1994 года Международная морская организация (International Maritime Organisation, или ММО, являющаяся органом ООН), первоначально созданная для регламентации судоходства и к тому времени уже расширившая свою юрисдикцию на судоходные каналы и экологию судоходства, откликнулась на турецкую инициативу своим документом. Эта организация хотя и смягчила большинство пунктов турецкого «Регулирования судоходства» (отсутствие штрафов и наказаний), но вместе с тем включила ряд небесспорных турецких положений. Это касается главным образом приостановки и воспрепятствования вхождению кораблей, не удовлетворяющих требованиям прохождения проливов. Капитаны российских судов получили указание выполнять инструкции международных организаций по габаритам кораблей.

При этом большинство стран – соседей Турции, в том числе Россия, Украина, Болгария, Греция, Кипр, регулярно высказывали через своих представителей в этой организации недовольство поддержкой политики Турции относительно проливов. Но попытки России и Греции аннулировать наиболее спорные турецкие правила потерпели крах не без поддержки главного союзника Анкары – США. Многие государства – соседи этой страны не выполняют ряд требований Турции и Международной морской организации, поскольку считают их незаконными, нарушающими Конвенцию Монтре. (Например, в настоящее время турецких лоцманов используют не более 40–50% кораблей, хотя при этом большая часть всех происшествий приходится на суда, не использующие лоцманов.) Впрочем, это вызвано и тем, что полное выполнение требований к судоходству в проливах невозможно из-за отсутствия спутниковой системы контроля движения как на берегу, так и на многих кораблях. С 1998 года для кораблей длиной 250–300 м с опасным грузом на борту в Босфоре введено одностороннее движение и новые правила транзита через проливы для танкеров, такие как запрет прохода этих кораблей в ночное время для обеспечения экологической безопасности Стамбульского мегаполиса. А с октября 2002 года длину кораблей с опасным грузом на борту в Босфоре «урезали» еще до 150–200 м.

Существуют разные, в том числе взаимоисключающие мнения насчет пропускной способности Босфорского пролива. Так, турецкие эксперты полагают, что при транспортировке нефти танкерами она ограничивается 75– 85 млн. тонн в год. При этом реальность показывает, что проливы могут пропустить и больше: по данным аналитика по нефти инвестиционной компании «Никойл» Льва Сныкова, через Босфор только в 2003 году прошло 135 млн. тонн нефти. По мнению же президента компании «Транснефть» Семена Вайнштока, пропускная способность пролива может достигать 200 млн. тонн нефти в год без экологического ущерба для пролива [39].

Тем не менее в обозримом будущем возникали и, по всей вероятности, будут возникать как физические ограничения на поставки нефти через Босфор, так и утрата конкурентоспособности этих поставок из-за роста стоимости транспортировки, связанного с ограниченным дедвейтом судов и дополнительными страховыми сборами, вызванными возрастанием экологических рисков.

Существуют четыре группы направлений сокращения грузооборота, предъявляемого к проходу через Босфор:

• запуск нефтепровода Баку – Джейхан, направляющего поток каспийской нефти минуя акваторию Черного моря;

• поставка каспийской нефти в Восточную Европу через западное побережье Черного моря;

• уменьшение или ликвидация «противотока» нефтепродуктов из Средиземноморья;

• строительство байпасов – трубопроводов, обходящих Босфор.

При этом следует отметить, что риски экологических катастроф определяются не столько объемами грузооборота, сколько интенсивностью судоходства и дедвейтом отдельно взятого танкера – ведь при аварии разливается не вся нефть, проходящая по проливу в течение года, а лишь ее часть, содержащаяся в танках конкретного судна. Как бы то ни было, не важно почему, но Турция, контролирующая Босфор и Дарданеллы, давно уже хочет ограничить растущий танкерный трафик, который угрожает миллионам людей, живущих по их берегам.

После пика простоев в январе – феврале 2004 года туркам удалось несколько снизить напряженность, оптимизировав управление проходом судов. Но опыт той зимы заставляет экспортеров нефти из Новороссийска задуматься над запасом мощностей по хранению сырья. Тогда из-за штормов в самом порту, туманов на Босфоре и административных ограничений судоходства в проливах Новороссийск, береговые мощности по хранению которого расширять уже практически некуда, буквально «заливался». Приходилось, как, кстати, и зимой 2003 года, останавливать прокачку по трубопроводу Каспийского консорциума. Более того, источники, близкие к нему, говорили и о приостановке в этой связи добычи на Тенгизе [40].

Однако ограничения на проход танкеров не были сняты, и с октября 2004 до начала 2005 года простои возобновились и периодически повторялись. По прогнозам ТНК-ВР и ряда других нефтяных компаний и экспертов, к 2008 году средняя продолжительность простоев достигнет 15–25 дней, а рост издержек будет еще выше из-за кумулятивного эффекта на стоимость фрахта (день фрахта супертанкера стоит порядка 25 тыс. долларов) и ограниченного рынка танкеров. Это ощущается уже сейчас. Если в 2002 году рыночная стоимость фрахта танкера по маршруту Новороссийск – Аугуста составляла 4,5 доллара за тонну, то в 2004 году она выросла до 12 долларов. При этом базовая ставка фрахта осталась практически неизменной —на уровне около 5,5 доллара.