В качестве инвесторов могут выступать:

– органы, уполномоченные управлять государственным и муниципальным имуществом или имущественными правами;

– граждане, в том числе иностранные лица;

– предприятия, предпринимательские объединения и другие юридические лица, в том числе иностранные юридические лица, государства и международные организации.

Инвесторы могут выступать в роли вкладчиков, заказчиков, кредиторов, покупателей, иными словами, выполнять функции любого другого участника инвестиционной деятельности.

Вторым участником инвестиционного процесса является заказчик. Заказчиком могут быть инвесторы, а также любые иные физические и юридические лица, уполномоченные инвестором (инвесторами) осуществлять реализацию инвестиционного проекта. При этом заказчик не должен вмешиваться в предпринимательскую и иную деятельность других участников инвестиционного процесса, если иное не предусмотрено договором (контрактом) между ними. Если заказчик не является инвестором, то он наделяется правами владения, пользования и распоряжения инвестициями за период и в пределах полномочий, установленных договором с учетом действующего законодательства.

Третий участник инвестиционного процесса – это пользователи объектов инвестиционной деятельности. Ими могут быть инвесторы, а также другие физические и юридические лица, государственные и муниципальные органы, иностранные государства и международные организации, для которых создается объект инвестиционной деятельности.

Субъекты инвестиционной деятельности вправе совмещать функции двух или нескольких участников инвестиционного процесса.

Субъекты инвестиционной деятельности несут определенную ответственность: по соблюдению законодательно установленных норм и стандартов на территории РФ и республик в составе России; по выполнению требований государственных органов и должностных лиц, предъявляемых в пределах их компетенции. Участники инвестиционной деятельности, выполняющие виды работ, должны иметь лицензию или сертификат на право осуществления своей деятельности.

Отношения между субъектами инвестиционной деятельности определяются договором (контрактом) между ними. Договор является основным правовым документом, регулирующим производственно-хозяйственные и другие взаимоотношения субъектов инвестиционной деятельности, и является их исключительной компетенцией. Здесь не допускается вмешательство государственных органов. Договор сохраняет свое действие на весь срок инвестиционной деятельности. Договор может быть изменен, если после его заключения в законодательном порядке произошли изменения, ухудшающие положение партнеров.

Граждане и юридические лица РФ вправе осуществлять инвестиционную деятельность за рубежом, руководствуясь настоящим законом и законодательством иностранных государств и международными соглашениями.

Объектами инвестиционной деятельности являются: вновь создаваемые и модернизируемые основные фонды и оборотные средства во всех отраслях и сферах народного хозяйства, ценные бумаги, целевые денежные вклады, научно-техническая продукция, другие объекты собственности, а также имущественные права и права на интеллектуальную собственность, т. е. все виды деятельности, не запрещенные законом. В частности, запрещается инвестирование в объекты, создание и использование которых не отвечает требованиям экологических, санитарно-гигиенических и других норм, установленных законодательством, или наносит ущерб охраняемым законом правам и интересам граждан, юридических лиц и государства.

Инвестициями могут быть: денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, движимое и недвижимое имущество (технологии, машины, оборудование, здания, сооружения), лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, права пользования землей и другими природными ресурсами, интеллектуальные ценности, авторские права и т. п.

Инвестиционная деятельность может осуществляться за счет различных источников, что во многом зависит от того, кто выступает в качестве инвестора и от направленности инвестиционных программ. В связи с этим источниками инвестирования могут быть:

– собственные финансовые ресурсы и внутрихозяйственные резервы инвесторов. Это прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц; средства, выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий и др.;

– заемные финансовые средства инвесторов. Это банковские и бюджетные кредиты, облигационные займы и другие средства;

– привлеченные финансовые средства инвестора. Это средства, получаемые от продажи акций, паевые и иные взносы членов трудовых коллективов, граждан, юридических лиц;

– денежные средства, централизуемые объединениями (союзами) предприятий в установленном порядке;

– инвестиционные ассигнования из государственных бюджетов РФ, республик в составе России, местных бюджетов и соответствующих внебюджетных фондов;

– иностранные инвестиции.

Для осуществления совместного инвестирования разрешается объединение средств инвесторами. Особенно если это касается общих программ, требующих больших средств на их выполнение.

Инвестиционная деятельность осуществляется в соответствии со следующими основными принципами:

– невмешательство органов государственной власти и управления, общественных организаций, юридических лиц и граждан в инвестиционную деятельность, не противоречащую действующему законодательству;

– добровольность инвестирования;

– равноправие любых инвесторов независимо от форм собственности и видов деятельности, за исключением случаев, предусмотренных законодательством;

– равные права участников инвестиционной деятельности;

– защищенность инвестиций;

– свобода выбора критериев при осуществлении инвестиционной деятельности;

– соблюдение прав, интересов граждан, юридических лиц и государства, охраняемых законом, при осуществлении инвестиционной деятельности.

Государственное регулирование инвестиционной деятельности направлено на социально-экономическое и научно-техническое развитие страны. Формы и методы государственного регулирования инвестиционной деятельности различны и зависят от направленности и цели инвестирования. Прежде всего государство оказывает регулирующее влияние через государственные инвестиционные программы, посредством прямого управления государственными инвестициями. Важным рычагом государственного регулирования является налоговая система. Здесь государство оказывает влияние путем введения системы налогов с дифференцированием налоговых ставок и льгот. На практике в качестве регулирующего воздействия на инвестирование остается предоставление финансовой помощи в виде дотаций, субсидий, субвенций, бюджетных ссуд на развитие отдельных регионов, отраслей.

Таким образом, инвестиции как экономическая категория выполняют важные функции роста отечественной экономики. В макроэкономическом масштабе сегодняшние инвестиции закладывают основы завтрашнего роста производительности труда и более высокого благосостояния населения. В микроэкономическом масштабе инвестиции необходимы в первую очередь для обеспечения нормального функционирования предприятия в будущем.

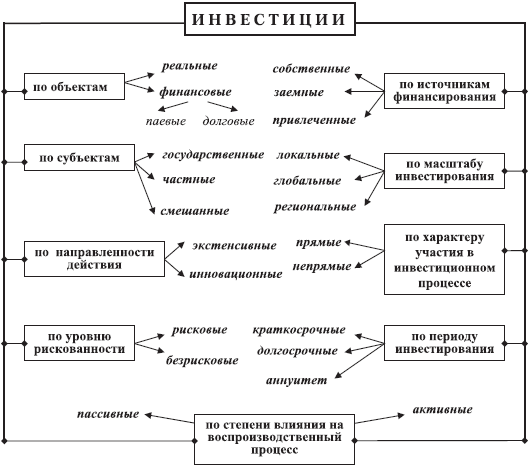

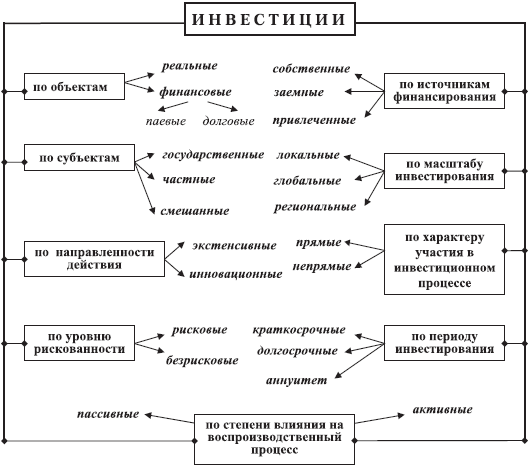

Рис. 18.1. Классификация инвестиций

Вопрос классификации инвестиций является одним из наиболее важных вопросов исследования сущности инвестиционных процессов. Нами предлагается использовать следующие классификационные признаки инвестиций: объекты и субъекты инвестирования; масштаб инвестирования; характер участия в инвестиционном процессе; источники финансирования; направленность действия; влияние на воспроизводственный процесс; период инвестирования; уровень риска (рис. 18.1).

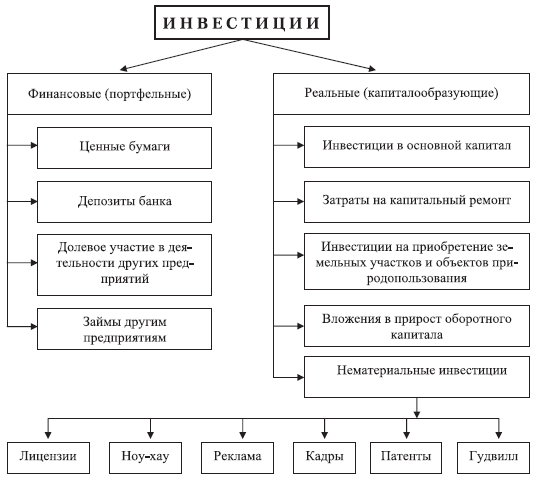

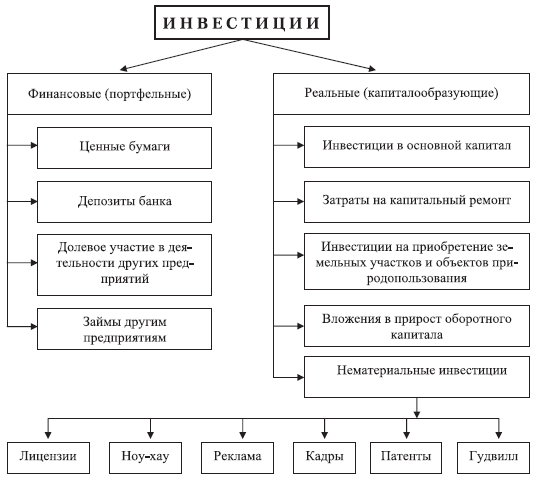

Представляется, что все инвестиции относительно объекта приложения (а именно этот критерий наиболее интересен) можно разделить на два вида: финансовые и реальные (рис. 18.2).

Портфельные (финансовые) инвестиции – вложения в финансовое имущество, ценные бумаги с целью последующей игры на изменение курса и (или) получение дивиденда, а также участия в управлении хозяйствующим субъектом. Формирование портфеля происходит путем приобретения ценных бумаг и других активов.

Рис. 18.2. Классификация инвестиций по объектам инвестирования

Портфель – совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика. В портфель могут входить ценные бумаги одного типа (акции) или различные инвестиционные ценности (акции, облигации, сберегательные и депозитные сертификаты, залоговые свидетельства, страховые полисы и др.).

В зависимости от видов приобретенных бумаг финансовые инвестиции можно разделить на паевые (финансовые инвестиции, предоставляющие право собственности) и долговые (финансовые инвестиции, не предоставляющие право собственности).

Реальные (капиталообразующие) инвестиции – это вложения частной фирмы или государства в производство какой-либо продукции.

Реальные инвестиции состоят из различных компонентов:

– это инвестиции в основной капитал, то есть приобретение вновь произведенных капитальных благ, таких как производственное оборудование, компьютеры, здания производственного назначения;

– затраты на капитальный ремонт;

– инвестиции на замену оборудования, в результате которых имеющееся оборудование заменяется новым;

– инвестиции на приобретение земельных участков и объектов природопользования;

– инвестиции в товарно-материальные запасы (оборотный капитал), которые представляют собой накопление запасов сырья, подлежащего использованию в производственном процессе, или нереализованных готовых товаров. Коммерческие товарноматериальные запасы считаются составной частью общей величины запасов капитала в экономической системе; они столь же необходимы, как и капитал в форме оборудования, зданий производственного назначения.

– инвестиции в нематериальные ценности (например, инвестиции в подготовку кадров, исследования и разработки, рекламу и др.). Реальные инвестиции также можно разделить на внутренние и внешние. Внутренние инвестиции – это вложение средств хозяйствующего субъекта в собственные факторы производства за счет собственных источников финансирования. Внешние инвестиции – это вложение средств инвестиционных институтов в факторы производства, нуждающегося в инвестициях хозяйствующего субъекта.

Итак, в условиях перехода к рынку у российских предприятий появилась возможность расширить объекты приложения инвестиций в нематериальные и финансовые активы. Однако по-прежнему российские предприятия больше имеют дело с реальными инвестициями.

Основными причинами этого в первую очередь является неразвитость российского фондового рынка и трудное финансовое положение большинства российских предприятий, у которых нет возможности подчас осуществлять простое воспроизводство основных средств.

По субъектам инвестирования можно выделить:

– государственные инвестиции. Они осуществляются при непосредственном участии государства в реализации инвестиционных проектов;

– частные инвестиции. Эти инвестиции осуществляются частными лицами, инвестиционными компаниями, предпринимательскими фирмами и др.;

– смешанные инвестиции.

По направленности действия различают:

– инвестиции, направляемые на расширение производственного потенциала (экстенсивные инвестиции);

– инвестиции, направляемые на рационализацию, модернизацию технологического оборудования или технологических процессов (интенсивные инвестиции);

– инвестиции, направляемые на изменение программы выпуска продукции;

– инвестиции, идущие на диверсификацию производства, связанную с изменением номенклатуры изделий, созданием новых видов продукции и организацией новых рынков сбыта;

– инвестиции, направляемые на обеспечение выживания предприятия в перспективе; на НИОКР, подготовку кадров, рекламу, охрану окружающей среды.

По степени риска реализации инвестиционных проектов различают:

– рисковые (венчурные) инвестиции;

– безрисковые инвестиции.

Венчурные инвестиции – это рисковые вложения. Они представляют собой вложения в акции новых предприятий или предприятий, осуществляющих свою деятельность в новых сферах бизнеса и связанных с большим уровнем риска. Венчурные инвестиции направляются в не связанные между собой проекты, имеющие высокую степень риска, в расчете на быструю окупаемость вложенных средств. Рисковые вложения капитала обусловлены необходимостью финансирования мелких инновационных фирм в областях новых технологий.

По степени влияния инвестиций на воспроизводственный процесс различают:

– пассивные инвестиции;

– активные инвестиции.

В качестве еще одного классификационного признака инвестиций выделяют период инвестирования, позволяющий рассматривать краткосрочные, долгосрочные инвестиции и аннуитет. Если краткосрочные инвестиции характеризуют вложения капитала на период до одного года, то долгосрочные инвестиции представляют собой вложения денежных средств в реализацию проектов, которые будут обеспечивать получение фирмой выгод в течение периода, превышающего один год. Аннуитет – это инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени. В основном – это вложение средств в страховые и пенсионные фонды.

По характеру участия предприятия в инвестиционном процессе выделяют прямые и непрямые инвестиции. В случае прямых инвестиций подразумевается непосредственно участие фирмы инвестора в выборе объектов вложения капитала. К ним относятся капитальные вложения, вложения в уставные фонды других фирм, в некоторые виды ценных бумаг. Непрямые инвестиции подразумевают участие в процессе выбора объекта инвестирования посредника, инвестиционного фонда или финансового посредника. Чаще всего – это инвестиции в ценные бумаги.

По характеру использования инвестиций различают:

– первичные инвестиции, или нетто-инвестиции, осуществляемые при основании или при покупке предприятия;

– реинвестиции, то есть использование свободных доходов, полученных в результате реализации инвестиционного проекта, путем направления их на приобретение или заготовление новых средств производства с целью поддержания состава основных фондов предприятия;

– брутто-инвестиции, состоящие из нетто-инвестиций и реинвестиций.

По масштабам инвестирования можно выделить:

– локальные инвестиции;

– глобальные инвестиции;

– региональные инвестиции.

По источникам финансирования различают:

– собственные инвестиции;

– заемные инвестиции;

– привлеченные инвестиции.

В современных условиях для оживления инвестиционной деятельности в стране необходимо создать определенные условия и предпосылки. К их числу следует в первую очередь отнести:

– стабилизацию экономического положения в стране;

– снижение темпов инфляции;

– усовершенствование системы налогообложения;

– создание в стране условий для привлечения иностранного капитала.

Важно рассмотреть проблемы и факторы, влияющие на приток иностранных инвестиций в страну. Эффективность инвестирования определяется преимуществами инвестиционного климата в данной стране.

Инвестиционный климат – это совокупность политических, экономических, юридических, социальных, бытовых и других факторов, которые, в конечном счете, определяют степень риска капиталовложений и возможность их эффективного использования в той или иной стране. Составляющие инвестиционного климата включают объективные возможности страны (инвестиционный потенциал) и условия деятельности инвестора (инвестиционный риск).

Согласно методике, разработанной специалистами Центра международных инвестиций в АПК, инвестиционный потенциал учитывает основные макроэкономические характеристики, насыщенность территории факторами производства, потребительский спрос населения и другие показатели.

Инвестиционный риск в общем виде характеризует вероятность потери инвестиций и дохода от них. Он показывает, почему не следует (или следует) инвестировать в данное предприятие, отрасль, регион или страну. Риск как бы суммирует правила игры на инвестиционном рынке. В отличие от инвестиционного потенциала многие из этих правил могут меняться достаточно быстро. По своей сути риск – категория качественная, в то время как инвестиционный потенциал в своей основе – характеристика количественная.

Схематично виды риска можно структурировать следующим образом:

– экономический (тенденции в экономическом развитии);

– финансовый (степень сбалансированности бюджета и финансов предприятий);

– политический (распределение политических симпатий населения по результатам последних выборов, авторитетность местной власти);

– социальный (уровень социальной напряженности);

– экологический (уровень загрязнения окружающей среды);

– криминальный (уровень преступности в регионе с учетом тяжести преступлений).

Основными препятствиями для притока иностранного капитала в Россию являются: неотработанность законодательства, чрезмерные налоги, отсутствие механизма защиты иностранных инвестиций, криминогенность обстановки, распространение коррупции. Многие иностранные предприниматели называют последние причины в качестве основных, а также подчеркивают нестабильность «правил игры».

Для потенциальных инвесторов в России при анализе политической ситуации решающую роль играет политика государства в отношении иностранных инвестиций, вероятность национализации иностранного имущества, участие страны в системах международных договоров по различным вопросам, прочность государственных институтов, преемственность политической власти, степень государственного вмешательства в экономику.

Инвестиционный рейтинг России свидетельствует о том, что в настоящее время инвестиционный климат в России является недостаточно благоприятным для широкого привлечения иностранных инвестиций, в первую очередь прямых.

18.3. Экономическая сущность, классификация и эффективность капитальных вложений

– органы, уполномоченные управлять государственным и муниципальным имуществом или имущественными правами;

– граждане, в том числе иностранные лица;

– предприятия, предпринимательские объединения и другие юридические лица, в том числе иностранные юридические лица, государства и международные организации.

Инвесторы могут выступать в роли вкладчиков, заказчиков, кредиторов, покупателей, иными словами, выполнять функции любого другого участника инвестиционной деятельности.

Вторым участником инвестиционного процесса является заказчик. Заказчиком могут быть инвесторы, а также любые иные физические и юридические лица, уполномоченные инвестором (инвесторами) осуществлять реализацию инвестиционного проекта. При этом заказчик не должен вмешиваться в предпринимательскую и иную деятельность других участников инвестиционного процесса, если иное не предусмотрено договором (контрактом) между ними. Если заказчик не является инвестором, то он наделяется правами владения, пользования и распоряжения инвестициями за период и в пределах полномочий, установленных договором с учетом действующего законодательства.

Третий участник инвестиционного процесса – это пользователи объектов инвестиционной деятельности. Ими могут быть инвесторы, а также другие физические и юридические лица, государственные и муниципальные органы, иностранные государства и международные организации, для которых создается объект инвестиционной деятельности.

Субъекты инвестиционной деятельности вправе совмещать функции двух или нескольких участников инвестиционного процесса.

Субъекты инвестиционной деятельности несут определенную ответственность: по соблюдению законодательно установленных норм и стандартов на территории РФ и республик в составе России; по выполнению требований государственных органов и должностных лиц, предъявляемых в пределах их компетенции. Участники инвестиционной деятельности, выполняющие виды работ, должны иметь лицензию или сертификат на право осуществления своей деятельности.

Отношения между субъектами инвестиционной деятельности определяются договором (контрактом) между ними. Договор является основным правовым документом, регулирующим производственно-хозяйственные и другие взаимоотношения субъектов инвестиционной деятельности, и является их исключительной компетенцией. Здесь не допускается вмешательство государственных органов. Договор сохраняет свое действие на весь срок инвестиционной деятельности. Договор может быть изменен, если после его заключения в законодательном порядке произошли изменения, ухудшающие положение партнеров.

Граждане и юридические лица РФ вправе осуществлять инвестиционную деятельность за рубежом, руководствуясь настоящим законом и законодательством иностранных государств и международными соглашениями.

Объектами инвестиционной деятельности являются: вновь создаваемые и модернизируемые основные фонды и оборотные средства во всех отраслях и сферах народного хозяйства, ценные бумаги, целевые денежные вклады, научно-техническая продукция, другие объекты собственности, а также имущественные права и права на интеллектуальную собственность, т. е. все виды деятельности, не запрещенные законом. В частности, запрещается инвестирование в объекты, создание и использование которых не отвечает требованиям экологических, санитарно-гигиенических и других норм, установленных законодательством, или наносит ущерб охраняемым законом правам и интересам граждан, юридических лиц и государства.

Инвестициями могут быть: денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, движимое и недвижимое имущество (технологии, машины, оборудование, здания, сооружения), лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, права пользования землей и другими природными ресурсами, интеллектуальные ценности, авторские права и т. п.

Инвестиционная деятельность может осуществляться за счет различных источников, что во многом зависит от того, кто выступает в качестве инвестора и от направленности инвестиционных программ. В связи с этим источниками инвестирования могут быть:

– собственные финансовые ресурсы и внутрихозяйственные резервы инвесторов. Это прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц; средства, выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий и др.;

– заемные финансовые средства инвесторов. Это банковские и бюджетные кредиты, облигационные займы и другие средства;

– привлеченные финансовые средства инвестора. Это средства, получаемые от продажи акций, паевые и иные взносы членов трудовых коллективов, граждан, юридических лиц;

– денежные средства, централизуемые объединениями (союзами) предприятий в установленном порядке;

– инвестиционные ассигнования из государственных бюджетов РФ, республик в составе России, местных бюджетов и соответствующих внебюджетных фондов;

– иностранные инвестиции.

Для осуществления совместного инвестирования разрешается объединение средств инвесторами. Особенно если это касается общих программ, требующих больших средств на их выполнение.

Инвестиционная деятельность осуществляется в соответствии со следующими основными принципами:

– невмешательство органов государственной власти и управления, общественных организаций, юридических лиц и граждан в инвестиционную деятельность, не противоречащую действующему законодательству;

– добровольность инвестирования;

– равноправие любых инвесторов независимо от форм собственности и видов деятельности, за исключением случаев, предусмотренных законодательством;

– равные права участников инвестиционной деятельности;

– защищенность инвестиций;

– свобода выбора критериев при осуществлении инвестиционной деятельности;

– соблюдение прав, интересов граждан, юридических лиц и государства, охраняемых законом, при осуществлении инвестиционной деятельности.

Государственное регулирование инвестиционной деятельности направлено на социально-экономическое и научно-техническое развитие страны. Формы и методы государственного регулирования инвестиционной деятельности различны и зависят от направленности и цели инвестирования. Прежде всего государство оказывает регулирующее влияние через государственные инвестиционные программы, посредством прямого управления государственными инвестициями. Важным рычагом государственного регулирования является налоговая система. Здесь государство оказывает влияние путем введения системы налогов с дифференцированием налоговых ставок и льгот. На практике в качестве регулирующего воздействия на инвестирование остается предоставление финансовой помощи в виде дотаций, субсидий, субвенций, бюджетных ссуд на развитие отдельных регионов, отраслей.

Таким образом, инвестиции как экономическая категория выполняют важные функции роста отечественной экономики. В макроэкономическом масштабе сегодняшние инвестиции закладывают основы завтрашнего роста производительности труда и более высокого благосостояния населения. В микроэкономическом масштабе инвестиции необходимы в первую очередь для обеспечения нормального функционирования предприятия в будущем.

Рис. 18.1. Классификация инвестиций

Вопрос классификации инвестиций является одним из наиболее важных вопросов исследования сущности инвестиционных процессов. Нами предлагается использовать следующие классификационные признаки инвестиций: объекты и субъекты инвестирования; масштаб инвестирования; характер участия в инвестиционном процессе; источники финансирования; направленность действия; влияние на воспроизводственный процесс; период инвестирования; уровень риска (рис. 18.1).

Представляется, что все инвестиции относительно объекта приложения (а именно этот критерий наиболее интересен) можно разделить на два вида: финансовые и реальные (рис. 18.2).

Портфельные (финансовые) инвестиции – вложения в финансовое имущество, ценные бумаги с целью последующей игры на изменение курса и (или) получение дивиденда, а также участия в управлении хозяйствующим субъектом. Формирование портфеля происходит путем приобретения ценных бумаг и других активов.

Рис. 18.2. Классификация инвестиций по объектам инвестирования

Портфель – совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика. В портфель могут входить ценные бумаги одного типа (акции) или различные инвестиционные ценности (акции, облигации, сберегательные и депозитные сертификаты, залоговые свидетельства, страховые полисы и др.).

В зависимости от видов приобретенных бумаг финансовые инвестиции можно разделить на паевые (финансовые инвестиции, предоставляющие право собственности) и долговые (финансовые инвестиции, не предоставляющие право собственности).

Реальные (капиталообразующие) инвестиции – это вложения частной фирмы или государства в производство какой-либо продукции.

Реальные инвестиции состоят из различных компонентов:

– это инвестиции в основной капитал, то есть приобретение вновь произведенных капитальных благ, таких как производственное оборудование, компьютеры, здания производственного назначения;

– затраты на капитальный ремонт;

– инвестиции на замену оборудования, в результате которых имеющееся оборудование заменяется новым;

– инвестиции на приобретение земельных участков и объектов природопользования;

– инвестиции в товарно-материальные запасы (оборотный капитал), которые представляют собой накопление запасов сырья, подлежащего использованию в производственном процессе, или нереализованных готовых товаров. Коммерческие товарноматериальные запасы считаются составной частью общей величины запасов капитала в экономической системе; они столь же необходимы, как и капитал в форме оборудования, зданий производственного назначения.

– инвестиции в нематериальные ценности (например, инвестиции в подготовку кадров, исследования и разработки, рекламу и др.). Реальные инвестиции также можно разделить на внутренние и внешние. Внутренние инвестиции – это вложение средств хозяйствующего субъекта в собственные факторы производства за счет собственных источников финансирования. Внешние инвестиции – это вложение средств инвестиционных институтов в факторы производства, нуждающегося в инвестициях хозяйствующего субъекта.

Итак, в условиях перехода к рынку у российских предприятий появилась возможность расширить объекты приложения инвестиций в нематериальные и финансовые активы. Однако по-прежнему российские предприятия больше имеют дело с реальными инвестициями.

Основными причинами этого в первую очередь является неразвитость российского фондового рынка и трудное финансовое положение большинства российских предприятий, у которых нет возможности подчас осуществлять простое воспроизводство основных средств.

По субъектам инвестирования можно выделить:

– государственные инвестиции. Они осуществляются при непосредственном участии государства в реализации инвестиционных проектов;

– частные инвестиции. Эти инвестиции осуществляются частными лицами, инвестиционными компаниями, предпринимательскими фирмами и др.;

– смешанные инвестиции.

По направленности действия различают:

– инвестиции, направляемые на расширение производственного потенциала (экстенсивные инвестиции);

– инвестиции, направляемые на рационализацию, модернизацию технологического оборудования или технологических процессов (интенсивные инвестиции);

– инвестиции, направляемые на изменение программы выпуска продукции;

– инвестиции, идущие на диверсификацию производства, связанную с изменением номенклатуры изделий, созданием новых видов продукции и организацией новых рынков сбыта;

– инвестиции, направляемые на обеспечение выживания предприятия в перспективе; на НИОКР, подготовку кадров, рекламу, охрану окружающей среды.

По степени риска реализации инвестиционных проектов различают:

– рисковые (венчурные) инвестиции;

– безрисковые инвестиции.

Венчурные инвестиции – это рисковые вложения. Они представляют собой вложения в акции новых предприятий или предприятий, осуществляющих свою деятельность в новых сферах бизнеса и связанных с большим уровнем риска. Венчурные инвестиции направляются в не связанные между собой проекты, имеющие высокую степень риска, в расчете на быструю окупаемость вложенных средств. Рисковые вложения капитала обусловлены необходимостью финансирования мелких инновационных фирм в областях новых технологий.

По степени влияния инвестиций на воспроизводственный процесс различают:

– пассивные инвестиции;

– активные инвестиции.

В качестве еще одного классификационного признака инвестиций выделяют период инвестирования, позволяющий рассматривать краткосрочные, долгосрочные инвестиции и аннуитет. Если краткосрочные инвестиции характеризуют вложения капитала на период до одного года, то долгосрочные инвестиции представляют собой вложения денежных средств в реализацию проектов, которые будут обеспечивать получение фирмой выгод в течение периода, превышающего один год. Аннуитет – это инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени. В основном – это вложение средств в страховые и пенсионные фонды.

По характеру участия предприятия в инвестиционном процессе выделяют прямые и непрямые инвестиции. В случае прямых инвестиций подразумевается непосредственно участие фирмы инвестора в выборе объектов вложения капитала. К ним относятся капитальные вложения, вложения в уставные фонды других фирм, в некоторые виды ценных бумаг. Непрямые инвестиции подразумевают участие в процессе выбора объекта инвестирования посредника, инвестиционного фонда или финансового посредника. Чаще всего – это инвестиции в ценные бумаги.

По характеру использования инвестиций различают:

– первичные инвестиции, или нетто-инвестиции, осуществляемые при основании или при покупке предприятия;

– реинвестиции, то есть использование свободных доходов, полученных в результате реализации инвестиционного проекта, путем направления их на приобретение или заготовление новых средств производства с целью поддержания состава основных фондов предприятия;

– брутто-инвестиции, состоящие из нетто-инвестиций и реинвестиций.

По масштабам инвестирования можно выделить:

– локальные инвестиции;

– глобальные инвестиции;

– региональные инвестиции.

По источникам финансирования различают:

– собственные инвестиции;

– заемные инвестиции;

– привлеченные инвестиции.

В современных условиях для оживления инвестиционной деятельности в стране необходимо создать определенные условия и предпосылки. К их числу следует в первую очередь отнести:

– стабилизацию экономического положения в стране;

– снижение темпов инфляции;

– усовершенствование системы налогообложения;

– создание в стране условий для привлечения иностранного капитала.

Важно рассмотреть проблемы и факторы, влияющие на приток иностранных инвестиций в страну. Эффективность инвестирования определяется преимуществами инвестиционного климата в данной стране.

Инвестиционный климат – это совокупность политических, экономических, юридических, социальных, бытовых и других факторов, которые, в конечном счете, определяют степень риска капиталовложений и возможность их эффективного использования в той или иной стране. Составляющие инвестиционного климата включают объективные возможности страны (инвестиционный потенциал) и условия деятельности инвестора (инвестиционный риск).

Согласно методике, разработанной специалистами Центра международных инвестиций в АПК, инвестиционный потенциал учитывает основные макроэкономические характеристики, насыщенность территории факторами производства, потребительский спрос населения и другие показатели.

Инвестиционный риск в общем виде характеризует вероятность потери инвестиций и дохода от них. Он показывает, почему не следует (или следует) инвестировать в данное предприятие, отрасль, регион или страну. Риск как бы суммирует правила игры на инвестиционном рынке. В отличие от инвестиционного потенциала многие из этих правил могут меняться достаточно быстро. По своей сути риск – категория качественная, в то время как инвестиционный потенциал в своей основе – характеристика количественная.

Схематично виды риска можно структурировать следующим образом:

– экономический (тенденции в экономическом развитии);

– финансовый (степень сбалансированности бюджета и финансов предприятий);

– политический (распределение политических симпатий населения по результатам последних выборов, авторитетность местной власти);

– социальный (уровень социальной напряженности);

– экологический (уровень загрязнения окружающей среды);

– криминальный (уровень преступности в регионе с учетом тяжести преступлений).

Основными препятствиями для притока иностранного капитала в Россию являются: неотработанность законодательства, чрезмерные налоги, отсутствие механизма защиты иностранных инвестиций, криминогенность обстановки, распространение коррупции. Многие иностранные предприниматели называют последние причины в качестве основных, а также подчеркивают нестабильность «правил игры».

Для потенциальных инвесторов в России при анализе политической ситуации решающую роль играет политика государства в отношении иностранных инвестиций, вероятность национализации иностранного имущества, участие страны в системах международных договоров по различным вопросам, прочность государственных институтов, преемственность политической власти, степень государственного вмешательства в экономику.

Инвестиционный рейтинг России свидетельствует о том, что в настоящее время инвестиционный климат в России является недостаточно благоприятным для широкого привлечения иностранных инвестиций, в первую очередь прямых.

18.3. Экономическая сущность, классификация и эффективность капитальных вложений

Начало нового производства невозможно без создания нового капитала, так же как, и продолжение производственного процесса требует затрат на восстановление и обновление капитала, связанных с физическим износом или моральным старением средств производства. В этом случае инвестиции направляются на создание и воспроизводство основного капитала и выступают в качестве капитальных вложений. В статистическом учете и экономическом анализе их называют еще капиталообразующими инвестициями.

В Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25 февраля 1999 г. № 39-Ф3 «капитальные вложения» трактуются следующим образом: «… капитальные вложения – инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты».

Категории «инвестиции» и «капитальные вложения» являются близкими по смыслу, и некоторые авторы считают их синонимами. Однако из приведенного определения совершенно очевидно, что капитальные вложения – это только часть более широкого понятия «инвестиции».

Следует отметить, что термин «инвестиции» в России стал широко использоваться в годы рыночных реформ. В отечественной экономической литературе до 80-х годов термин «инвестиции» практически не использовался, основной сферой его применения были переводные работы зарубежных авторов и исследования в области капиталистической экономики. Базисным понятием инвестиционной деятельности являлось понятие капитальных вложений.

Капитальные вложения – это совокупность материальных, трудовых и денежных средств макро– и микроэкономики, направляемых на простое и расширенное воспроизводство основного капитала; это затраты, за счет которых возмещается и увеличивается основной капитал.

Выбытие основного капитала частично возмещается за счет затрат, идущих на капитальный ремонт. Поэтому капитальные вложения занимают примерно 82 % в общей сумме затрат на воспроизводство основного капитала.

Капитальные вложения реализуются в различных формах и, прежде всего, в форме нового строительства, реконструкции, модернизации, технического переоснащения, а также приобретения целостных имущественных комплексов.

Новое строительство обычно связано с инвестициями в современные производства, обеспечивающие более высокий уровень производительности труда и удовлетворяющие требованиям экологической безопасности.

Капитальные вложения являются более широким понятием, чем капитальное строительство. Часть капитальных вложений осуществляется, минуя стадию строительства, например, затраты на приобретение транспортных средств, сельскохозяйственной техники, технологического оборудования.

Реконструкция в большинстве случаев предполагает переход на современные технологии производства с учетом достижений научно-технического прогресса. Как правило, она связана с внедрением ресурсосберегающих технологий; с переходом на современные стандарты качества выпускаемой продукции и т. п. Реконструкция может включать в себя и строительство новых объектов.

Модернизация чаще всего связана с приведением активной части основных фондов в соответствие с современными требованиями осуществления технологических процессов.

Техническое переоснащение включает в себя замену, приобретение нового оборудования, механизмов, целых комплексов технических систем для эффективного осуществления технологических процессов. Четкую грань между техническим переоснащением и модернизацией не всегда можно провести.

Приобретение целостных имущественных комплексов является прерогативой крупнейших компаний, как правило, с агрессивной политикой, направленной на рост своего влияния на отдельных рынках. Эта форма инвестирования широко используется в современных условиях России крупными компаниями, стремящимися создать технологически замкнутые производственно-коммерческие структуры.

Капитальные вложения определяют развитие материально-технической базы народного хозяйства. Они необходимы для увеличения производственных мощностей промышленности, сельского хозяйства и других отраслей, ускорения темпов научно-технического прогресса. Капитальные вложения играют решающую роль в обеспечении необходимых темпов и пропорций развития макроэкономики.

Вложения в жилищное и социально-культурное строительство (строительство жилых домов, школ, вузов, больниц, детских учреждений) непосредственно служат удовлетворению социальных потребностей народа.

Иными словами, капитальные вложения представляют собой совокупность общественно необходимых затрат, связанных с созданием и обновлением основного капитала, предназначенного для развития отраслей народного хозяйства и удовлетворения социальных потребностей населения.

Капитальные вложения формируются за счет следующих источников:

1) за счет фонда накопления. Это главный источник капитальных вложений. Фонд накопления служит основой расширения объема функционирующего основного капитала;

2) за счет амортизационного фонда. Данный источник служит основой возмещения изношенного основного капитала;

3) за счет средств населения, привлекаемых для финансирования строительства. Из этого источника небольшой объем средств направляется на долевое и индивидуальное строительство фермерских хозяйств, жилья, гаражей и др.

Величина источников финансирования капитальных вложений в основной капитал представлена в таблице 18.2.

При анализе главного источника инвестиций в основной капитал возникает вопрос: какая часть фонда накопления поступает в фонд капитальных вложений? Отвечая на этот вопрос, следует вспомнить, что фонд накопления распределяется и используется по следующим каналам. За счет его формируется: прирост основного капитала в сфере производства; прирост основного капитала в непроизводственной сфере; прирост материальных оборотных средств и резервов. В фонд капитальных вложений поступает около 2/3 фонда накопления, а остальная его часть непосредственно не связана с капитальными вложениями. Поэтому можно сделать вывод, что основной формой накоплений являются капитальные вложения.

Таблица 18.2

Структура инвестиций в основной капитал по источникам финансирования (в процентах к итогу)

Капитальные вложения как экономическая категория выполняют ряд важнейших функций, без которых немыслимо нормальное развитие экономики любого государства. Капитальные вложения на макроуровне являются основой для:

Капитальные вложения как экономическая категория выполняют ряд важнейших функций, без которых немыслимо нормальное развитие экономики любого государства. Капитальные вложения на макроуровне являются основой для:

В Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25 февраля 1999 г. № 39-Ф3 «капитальные вложения» трактуются следующим образом: «… капитальные вложения – инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты».

Категории «инвестиции» и «капитальные вложения» являются близкими по смыслу, и некоторые авторы считают их синонимами. Однако из приведенного определения совершенно очевидно, что капитальные вложения – это только часть более широкого понятия «инвестиции».

Следует отметить, что термин «инвестиции» в России стал широко использоваться в годы рыночных реформ. В отечественной экономической литературе до 80-х годов термин «инвестиции» практически не использовался, основной сферой его применения были переводные работы зарубежных авторов и исследования в области капиталистической экономики. Базисным понятием инвестиционной деятельности являлось понятие капитальных вложений.

Капитальные вложения – это совокупность материальных, трудовых и денежных средств макро– и микроэкономики, направляемых на простое и расширенное воспроизводство основного капитала; это затраты, за счет которых возмещается и увеличивается основной капитал.

Выбытие основного капитала частично возмещается за счет затрат, идущих на капитальный ремонт. Поэтому капитальные вложения занимают примерно 82 % в общей сумме затрат на воспроизводство основного капитала.

Капитальные вложения реализуются в различных формах и, прежде всего, в форме нового строительства, реконструкции, модернизации, технического переоснащения, а также приобретения целостных имущественных комплексов.

Новое строительство обычно связано с инвестициями в современные производства, обеспечивающие более высокий уровень производительности труда и удовлетворяющие требованиям экологической безопасности.

Капитальные вложения являются более широким понятием, чем капитальное строительство. Часть капитальных вложений осуществляется, минуя стадию строительства, например, затраты на приобретение транспортных средств, сельскохозяйственной техники, технологического оборудования.

Реконструкция в большинстве случаев предполагает переход на современные технологии производства с учетом достижений научно-технического прогресса. Как правило, она связана с внедрением ресурсосберегающих технологий; с переходом на современные стандарты качества выпускаемой продукции и т. п. Реконструкция может включать в себя и строительство новых объектов.

Модернизация чаще всего связана с приведением активной части основных фондов в соответствие с современными требованиями осуществления технологических процессов.

Техническое переоснащение включает в себя замену, приобретение нового оборудования, механизмов, целых комплексов технических систем для эффективного осуществления технологических процессов. Четкую грань между техническим переоснащением и модернизацией не всегда можно провести.

Приобретение целостных имущественных комплексов является прерогативой крупнейших компаний, как правило, с агрессивной политикой, направленной на рост своего влияния на отдельных рынках. Эта форма инвестирования широко используется в современных условиях России крупными компаниями, стремящимися создать технологически замкнутые производственно-коммерческие структуры.

Капитальные вложения определяют развитие материально-технической базы народного хозяйства. Они необходимы для увеличения производственных мощностей промышленности, сельского хозяйства и других отраслей, ускорения темпов научно-технического прогресса. Капитальные вложения играют решающую роль в обеспечении необходимых темпов и пропорций развития макроэкономики.

Вложения в жилищное и социально-культурное строительство (строительство жилых домов, школ, вузов, больниц, детских учреждений) непосредственно служат удовлетворению социальных потребностей народа.

Иными словами, капитальные вложения представляют собой совокупность общественно необходимых затрат, связанных с созданием и обновлением основного капитала, предназначенного для развития отраслей народного хозяйства и удовлетворения социальных потребностей населения.

Капитальные вложения формируются за счет следующих источников:

1) за счет фонда накопления. Это главный источник капитальных вложений. Фонд накопления служит основой расширения объема функционирующего основного капитала;

2) за счет амортизационного фонда. Данный источник служит основой возмещения изношенного основного капитала;

3) за счет средств населения, привлекаемых для финансирования строительства. Из этого источника небольшой объем средств направляется на долевое и индивидуальное строительство фермерских хозяйств, жилья, гаражей и др.

Величина источников финансирования капитальных вложений в основной капитал представлена в таблице 18.2.

При анализе главного источника инвестиций в основной капитал возникает вопрос: какая часть фонда накопления поступает в фонд капитальных вложений? Отвечая на этот вопрос, следует вспомнить, что фонд накопления распределяется и используется по следующим каналам. За счет его формируется: прирост основного капитала в сфере производства; прирост основного капитала в непроизводственной сфере; прирост материальных оборотных средств и резервов. В фонд капитальных вложений поступает около 2/3 фонда накопления, а остальная его часть непосредственно не связана с капитальными вложениями. Поэтому можно сделать вывод, что основной формой накоплений являются капитальные вложения.

Таблица 18.2

Структура инвестиций в основной капитал по источникам финансирования (в процентах к итогу)