51«Расчетные счета» на сумму 1000 руб.

Тема 11. ФОРМЫ БУХГАЛТЕРСКОГО УЧЕТА

Тема 12. ПРАВА И ОБЯЗАННОСТИ ГЛАВНОГО БУХГАЛТЕРА

Тема 13. УЧЕТНАЯ ПОЛИТИКА

РАЗДЕЛ II. БУХГАЛТЕРСКИЙ УЧЕТ В ПРОИЗВОДСТВЕННОЙ СФЕРЕ

Тема 14. УЧЕТ ДЕНЕЖНЫХ СРЕДСТВ

14.1. Порядок ведения и отражения в учете кассовых операций

14.2. Порядок открытия расчетных счетов в банке и ведения операций по ним

14.3. Расчеты платежными поручениями

14.4. Учет денежных средств, находящихся в аккредитивах

14.5. Учет переводов в пути

Тема 11. ФОРМЫ БУХГАЛТЕРСКОГО УЧЕТА

Для регистрации информации в бухгалтерском учете в разных сочетаниях используются книги, карточки, журналы и т. д., записи в которых производятся в различной последовательности. В результате образуются разнообразные формы бухгалтерского учета.

Под формой бухгалтерского учета понимается совокупность учетных регистров, предопределяющих связь синтетического и аналитического учета, методику и технику регистрации операций, технологию и организацию учетного процесса.

Ниже приводятся наиболее распространенные формы бухгалтерского учета.

«Журнал главная».Это одна из книжно-карточных форм учета, ведется в организациях с небольшим объемом производства, в отдельных учреждениях и некоторых финансовых органах. Характерная особенность этой формы – регистры для хронологической и систематической записи объединены в одном регистре – «Журнал главная». Операции в журнал записываются непосредственно из первичных или из сводных документов. При регистрации каждой проводке присваивается номер и отводится одна строчка. В начале месяца в журнал переносятся сальдо по синтетическим счетам. Затем записываются операции, выводятся обороты и подсчитывается остаток. Таким образом, счета закрываются после записи сальдо на 1-е число следующего месяца.

Аналитический учет ведется в книгах или на карточках. По данным аналитического учета составляется оборотная ведомость, которая сверяется с данными синтетического учета.

Простая формаведется с использованием регистров учета имущества. В качестве учетных регистров применяются восемь унифицированных ведомостей:

В1 (учет основных средств и начисления амортизационных отчислений);

В2 (учет производственных запасов, товаров, готовой продукции и НДС, уплаченного по ценности);

В3 (учет затрат на производство);

В4 (учет денежных средств и фондов);

В5 (учет расчетов и прочих операций);

В6 (учет реализации);

В7 (учет расчетов с поставщиками);

В8 (учет оплаты труда).

Учет операций завершается по истечении месяца подсчетом итогов по оборотам. Результаты заносятся в шахматную ведомость – В9.

Мемориально-ордерная форма учетаполучила свое название от мемориального ордера, которым завершается обработка первичных документов. При этой форме учета на каждую хозяйственную операцию (или группу операций, объединенных в сводном документе) составляется мемориальный ордер. Характерная особенность данной формы – поступающие в бухгалтерию документы накапливаются и регистрируются в накопительных ведомостях. На каждую группу документов составляется мемориальный ордер. К нему прикрепляются все относящиеся к данной проводке документы, как первичные, так и сводные. В ордере указываются номер, краткое содержание операции, дебет, кредит, сумма.

Синтетический учет ведется в двух регистрах:

регистрационном журнале;

Главной книге.

Журнал применяется для регистрации проводок в хронологическом порядке. Затем мемориальные ордера записываются в Главную книгу, которая имеет двустороннюю форму.

Аналитический учет ведется преимущественно в карточках, записи в регистры аналитического учета производят непосредственно с первичных или сводных документов, прилагающихся к ордеру.

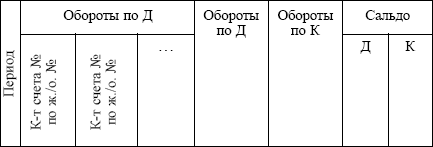

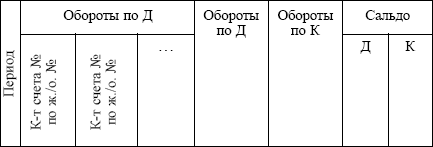

Журнально-ордерная формаполучила свое название по основному регистру – журналу-ордеру. При данной форме учета применяются два основных регистра:

Для облегчения работы по обобщению и группировке данных применяются специальные разработочные таблицы.

Журналы-ордера – это свободные листы, построенные по шахматному принципу. Записи производятся на основании поступления документов. Строятся журналы-ордера по кредитовому признаку. Они могут использоваться для одного счета (журнал-ордер № 1 – «Касса», журнал-ордер № 2 – «Расчетный счет») или для нескольких счетов (журнал-ордер № 10 – «Затраты на производство»).

Помимо журналов-ордеров открываются ведомости. Они используются, когда требуемые аналитические показатели сложно получить непосредственно из журналов-ордеров.

Кассовые операции, операции по расчетным и валютным счетам регистрируются как по дебету, так и по кредиту.

Итоговые данные журналов-ордеров в конце месяца переносятся в главную книгу.

Главная книга открывается на год. На каждый счет отводится один или два листа. На основании Главной книги и других регистров заполняются формы отчетности.

Автоматизированная (электронная) формавозникла с применением компьютерной техники для обработки данных. Разработаны специальные программы по бухгалтерскому учету и программы финансовых вычислений, позволяющие формировать определенные показатели и производить расчеты. Использование электронной формы учета позволяет без вывода на печать:

регистрировать и хранить данные;

выполнять арифметические операции с данными;

формировать показатели для бухгалтерской отчетности.

Автоматизированная форма бухгалтерского учета отличается от традиционных форм скоростью выполнения арифметических операций и надежностью хранения данных.

Выбор формы ведения бухгалтерского учета отражается в приказе о выборе учетной политики.

Под формой бухгалтерского учета понимается совокупность учетных регистров, предопределяющих связь синтетического и аналитического учета, методику и технику регистрации операций, технологию и организацию учетного процесса.

Ниже приводятся наиболее распространенные формы бухгалтерского учета.

«Журнал главная».Это одна из книжно-карточных форм учета, ведется в организациях с небольшим объемом производства, в отдельных учреждениях и некоторых финансовых органах. Характерная особенность этой формы – регистры для хронологической и систематической записи объединены в одном регистре – «Журнал главная». Операции в журнал записываются непосредственно из первичных или из сводных документов. При регистрации каждой проводке присваивается номер и отводится одна строчка. В начале месяца в журнал переносятся сальдо по синтетическим счетам. Затем записываются операции, выводятся обороты и подсчитывается остаток. Таким образом, счета закрываются после записи сальдо на 1-е число следующего месяца.

Аналитический учет ведется в книгах или на карточках. По данным аналитического учета составляется оборотная ведомость, которая сверяется с данными синтетического учета.

Простая формаведется с использованием регистров учета имущества. В качестве учетных регистров применяются восемь унифицированных ведомостей:

В1 (учет основных средств и начисления амортизационных отчислений);

В2 (учет производственных запасов, товаров, готовой продукции и НДС, уплаченного по ценности);

В3 (учет затрат на производство);

В4 (учет денежных средств и фондов);

В5 (учет расчетов и прочих операций);

В6 (учет реализации);

В7 (учет расчетов с поставщиками);

В8 (учет оплаты труда).

Учет операций завершается по истечении месяца подсчетом итогов по оборотам. Результаты заносятся в шахматную ведомость – В9.

Мемориально-ордерная форма учетаполучила свое название от мемориального ордера, которым завершается обработка первичных документов. При этой форме учета на каждую хозяйственную операцию (или группу операций, объединенных в сводном документе) составляется мемориальный ордер. Характерная особенность данной формы – поступающие в бухгалтерию документы накапливаются и регистрируются в накопительных ведомостях. На каждую группу документов составляется мемориальный ордер. К нему прикрепляются все относящиеся к данной проводке документы, как первичные, так и сводные. В ордере указываются номер, краткое содержание операции, дебет, кредит, сумма.

Синтетический учет ведется в двух регистрах:

регистрационном журнале;

Главной книге.

Журнал применяется для регистрации проводок в хронологическом порядке. Затем мемориальные ордера записываются в Главную книгу, которая имеет двустороннюю форму.

Аналитический учет ведется преимущественно в карточках, записи в регистры аналитического учета производят непосредственно с первичных или сводных документов, прилагающихся к ордеру.

Журнально-ордерная формаполучила свое название по основному регистру – журналу-ордеру. При данной форме учета применяются два основных регистра:

Для облегчения работы по обобщению и группировке данных применяются специальные разработочные таблицы.

Журналы-ордера – это свободные листы, построенные по шахматному принципу. Записи производятся на основании поступления документов. Строятся журналы-ордера по кредитовому признаку. Они могут использоваться для одного счета (журнал-ордер № 1 – «Касса», журнал-ордер № 2 – «Расчетный счет») или для нескольких счетов (журнал-ордер № 10 – «Затраты на производство»).

Помимо журналов-ордеров открываются ведомости. Они используются, когда требуемые аналитические показатели сложно получить непосредственно из журналов-ордеров.

Кассовые операции, операции по расчетным и валютным счетам регистрируются как по дебету, так и по кредиту.

Итоговые данные журналов-ордеров в конце месяца переносятся в главную книгу.

Главная книга открывается на год. На каждый счет отводится один или два листа. На основании Главной книги и других регистров заполняются формы отчетности.

Автоматизированная (электронная) формавозникла с применением компьютерной техники для обработки данных. Разработаны специальные программы по бухгалтерскому учету и программы финансовых вычислений, позволяющие формировать определенные показатели и производить расчеты. Использование электронной формы учета позволяет без вывода на печать:

регистрировать и хранить данные;

выполнять арифметические операции с данными;

формировать показатели для бухгалтерской отчетности.

Автоматизированная форма бухгалтерского учета отличается от традиционных форм скоростью выполнения арифметических операций и надежностью хранения данных.

Выбор формы ведения бухгалтерского учета отражается в приказе о выборе учетной политики.

Тема 12. ПРАВА И ОБЯЗАННОСТИ ГЛАВНОГО БУХГАЛТЕРА

Бухгалтерский учет в организации осуществляется бухгалтерией, возглавляемой главным бухгалтером. Если в организации отсутствует бухгалтерская служба, руководитель имеет право поручить ведение учета и отчетности специализированной организации или соответствующим органам (на договорных началах).

Работа в бухгалтерии подразделяется, как правило, на основные группы, например:

• расчетная– занимается вопросами, связанными со счетами 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 76 «Расчеты с разными дебиторами и кредиторами» и т. п.;

• материальная– счета 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками» и т. п.;

• производственно-калькуляционная,или затратная, –счета 20 «Основное производство», 21 «Полуфабрикаты собственного производства», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы» и т. п.

Главный бухгалтер назначается на должность (освобождается от должности) руководителем организации и подчиняется непосредственно ему. В своей работе он должен руководствоваться законодательством РФ и нормативными правовыми документами, а также нести ответственность за соблюдение содержащихся в них принципов учета.

Главный бухгалтер несет ответственность:

за формирование учетной политики;

обеспечение контроля и отражение на счетах учета совершения хозяйственных операций;

предоставление оперативной информации;

составление в установленные сроки бухгалтерской отчетности;

проведение совместно с другими службами экономического анализа.

Главный бухгалтер совместно с руководителем организации подписывает документы, служащие для приема и выдачи товарно-материальных ценностей и денежных средств, а также расчетные документы. Указанные документы без подписи главного бухгалтера считаются недействительными и к исполнению не принимаются.

Главный бухгалтер не имеет права принимать к исполнению и оформлению документы по операциям, противоречащим законодательству и нарушающим финансовую и договорную дисциплину. О таких документах главный бухгалтер в письменном виде сообщает руководителю.

С главным бухгалтером согласовывается назначение и перемещение материально ответственных лиц. Их перечень, а также перечень лиц, имеющих право подписи первичных документов, утверждается руководителем организации также по согласованию с главным бухгалтером.

Требования главного бухгалтера по документальному оформлению хозяйственных операций и предоставлению документов в бухгалтерскую службу обязательны для всех работников организации.

На главного бухгалтера не могут возлагаться обязанности, непосредственно связанные с материальной ответственностью. Ему не разрешается получать по чекам и другим документам денежные средства и товарно-материальные ценности. В небольших организациях обязанности кассира может выполнять главный бухгалтер по письменному распоряжению руководителя организации.

При освобождении главного бухгалтера от должности дела сдаются вновь назначенному главному бухгалтеру (при отсутствии последнего – работнику, назначенному приказом руководителя). Одновременно проводится проверка состояния бухгалтерской отчетности и достоверности данных. После проверки составляется акт, который утверждается руководителем организации.

Работа в бухгалтерии подразделяется, как правило, на основные группы, например:

• расчетная– занимается вопросами, связанными со счетами 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 76 «Расчеты с разными дебиторами и кредиторами» и т. п.;

• материальная– счета 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками» и т. п.;

• производственно-калькуляционная,или затратная, –счета 20 «Основное производство», 21 «Полуфабрикаты собственного производства», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы» и т. п.

Главный бухгалтер назначается на должность (освобождается от должности) руководителем организации и подчиняется непосредственно ему. В своей работе он должен руководствоваться законодательством РФ и нормативными правовыми документами, а также нести ответственность за соблюдение содержащихся в них принципов учета.

Главный бухгалтер несет ответственность:

за формирование учетной политики;

обеспечение контроля и отражение на счетах учета совершения хозяйственных операций;

предоставление оперативной информации;

составление в установленные сроки бухгалтерской отчетности;

проведение совместно с другими службами экономического анализа.

Главный бухгалтер совместно с руководителем организации подписывает документы, служащие для приема и выдачи товарно-материальных ценностей и денежных средств, а также расчетные документы. Указанные документы без подписи главного бухгалтера считаются недействительными и к исполнению не принимаются.

Главный бухгалтер не имеет права принимать к исполнению и оформлению документы по операциям, противоречащим законодательству и нарушающим финансовую и договорную дисциплину. О таких документах главный бухгалтер в письменном виде сообщает руководителю.

С главным бухгалтером согласовывается назначение и перемещение материально ответственных лиц. Их перечень, а также перечень лиц, имеющих право подписи первичных документов, утверждается руководителем организации также по согласованию с главным бухгалтером.

Требования главного бухгалтера по документальному оформлению хозяйственных операций и предоставлению документов в бухгалтерскую службу обязательны для всех работников организации.

На главного бухгалтера не могут возлагаться обязанности, непосредственно связанные с материальной ответственностью. Ему не разрешается получать по чекам и другим документам денежные средства и товарно-материальные ценности. В небольших организациях обязанности кассира может выполнять главный бухгалтер по письменному распоряжению руководителя организации.

При освобождении главного бухгалтера от должности дела сдаются вновь назначенному главному бухгалтеру (при отсутствии последнего – работнику, назначенному приказом руководителя). Одновременно проводится проверка состояния бухгалтерской отчетности и достоверности данных. После проверки составляется акт, который утверждается руководителем организации.

Тема 13. УЧЕТНАЯ ПОЛИТИКА

Учетная политика организации определяется как совокупность применяемых ею способов ведения бухгалтерского учета: первичного наблюдения, стоимостного измерения, текущей группировки фактов финансово-хозяйственной деятельности и итогового обобщения ее результатов. Порядок формирования учетной политики регламентируется ПБУ 1/98 «Учетная политика организации» (утв. приказом Минфина России от 09.12.1998 № 60н).

• К способам ведения бухгалтерского учета относятся:

– методы группировки и оценки фактов хозяйственной деятельности;

– варианты погашения стоимости активов;

– организация документооборота;

– инвентаризация;

– способы применения счетов и учетных регистров;

– способы обработки информации.

Выбор учетной политики организации определяется ее спецификой, включая коммерческую, особенностями организации управления, текущими и долгосрочными целями.

• На учетную политику организации влияют:

– налоговые условия;

– льготы;

– форма собственности;

– квалификация персонала и т. п.

Особое место в учетной политике занимают методические и организационные аспекты.

Методические аспектывключают:

– варианты начисления амортизации по основным средствам и нематериальным активам;

– порядок отражения на счетах операций по приобретению материалов;

– метод оценки производственных запасов;

– варианты учета затрат на производство;

– порядок списания общепроизводственных и общехозяйственных расходов;

– перечень создаваемых резервов.

К организационным аспектамотносятся:

– выбор формы бухгалтерского учета;

– организация работы бухгалтерской службы;

– система внутрипроизводственного учета, отчетности и контроля;

– порядок проведения инвентаризации имущества и обязательств;

– применение рабочего плана счетов;

– технология обработки учетной информации;

– объем, сроки и адреса предоставления информации;

– система взаимоотношений с аудиторскими службами.

При разработке учетной политики организации необходимо помнить, что после утверждения приказом руководителя она приобретает юридическую силу. Поэтому в учетную политику следует включать методические и организационные аспекты, которые должны быть подкреплены нормативными актами.

• К способам ведения бухгалтерского учета относятся:

– методы группировки и оценки фактов хозяйственной деятельности;

– варианты погашения стоимости активов;

– организация документооборота;

– инвентаризация;

– способы применения счетов и учетных регистров;

– способы обработки информации.

Выбор учетной политики организации определяется ее спецификой, включая коммерческую, особенностями организации управления, текущими и долгосрочными целями.

• На учетную политику организации влияют:

– налоговые условия;

– льготы;

– форма собственности;

– квалификация персонала и т. п.

Особое место в учетной политике занимают методические и организационные аспекты.

Методические аспектывключают:

– варианты начисления амортизации по основным средствам и нематериальным активам;

– порядок отражения на счетах операций по приобретению материалов;

– метод оценки производственных запасов;

– варианты учета затрат на производство;

– порядок списания общепроизводственных и общехозяйственных расходов;

– перечень создаваемых резервов.

К организационным аспектамотносятся:

– выбор формы бухгалтерского учета;

– организация работы бухгалтерской службы;

– система внутрипроизводственного учета, отчетности и контроля;

– порядок проведения инвентаризации имущества и обязательств;

– применение рабочего плана счетов;

– технология обработки учетной информации;

– объем, сроки и адреса предоставления информации;

– система взаимоотношений с аудиторскими службами.

При разработке учетной политики организации необходимо помнить, что после утверждения приказом руководителя она приобретает юридическую силу. Поэтому в учетную политику следует включать методические и организационные аспекты, которые должны быть подкреплены нормативными актами.

РАЗДЕЛ II. БУХГАЛТЕРСКИЙ УЧЕТ В ПРОИЗВОДСТВЕННОЙ СФЕРЕ

Тема 14. УЧЕТ ДЕНЕЖНЫХ СРЕДСТВ

14.1. Порядок ведения и отражения в учете кассовых операций

Общие правила хранения, использования и учета денежных средств устанавливаются ЦБ России. На сегодняшний день действует письмо ЦБ России от 22.09.1993 № 40 «Об утверждении порядка ведения кассовых операций в Российской Федерации». Дополнительно необходимо руководствоваться:

• Положением ЦБ России от 05.01.1998 № 14-П «О правилах организации наличного денежного обращения на территории Российской Федерации»;

• Федеральным законом от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Для осуществления расчетов наличными денежными средствами каждая организация должна иметь кассу и вести кассовую книгу по установленной форме.

Прием организациями наличных денежных средств при расчетах с населением производится с применением контрольно-кассовой техники.

Действующим законодательством предусматриваются:

– специально оборудованное помещение кассы; полная материальная ответственность кассира;

– лимитирование остатков наличных денежных средств;

– ограничение срока их хранения;

– размеры и продолжительность использования авансов на хозяйственные, командировочные расходы.

Если у организации нет возможности предоставить для кассы специально оборудованное помещение, то для хранения денежных средств необходим сейф.

Кассир при приеме на работу должен быть под расписку ознакомлен с порядком ведения кассовых операций. С ним заключается договор о полной материальной ответственности. Временная замена кассира производится по письменному распоряжению администрации. Договор о материальной ответственности заключается и с замещающим работником. Если штатным расписанием должность кассира не предусмотрена, то данные обязанности возлагаются на сотрудника в порядке совмещения.

Организация может хранить в своей кассе наличные денежные средства в пределах лимитов, установленных банком, по согласованию с руководителем организации. При необходимости лимиты остатков касс пересматриваются.

Организации обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денежных средств в кассе в порядке и в сроки, согласованные с обслуживающими банками.

Первичными документами по кассе являются документы, разработанные ЦБ России.

Прием наличных денежных средств кассами организаций производится по приходным кассовым ордерам, подписанным главным бухгалтером или лицом, уполномоченным на это письменным распоряжением руководителя организации. О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира. Квитанция заверяется печатью (штампом) кассира или оттиском кассового аппарата.

Выдача наличных денежных средств из касс организаций производится по расходным кассовым ордерам или надлежаще оформленным другим документам (платежным, расчетно-платежным ведомостям, заявлениям на выдачу денег, счетам и др.) с наложением на эти документы штампа с реквизитами расходного кассового ордера. Документы на выдачу денежных средств должны быть подписаны руководителем и главным бухгалтером организации или лицами, на это уполномоченными.

К оформлению кассовых ордеров предъявляются особые требования. Не допускаются исправления. Исполненные кассовые документы гасятся специальными штампами («Получено» или «Оплачено»).

Все приходные и расходные кассовые ордера регистрируются в специальном журнале (унифицированная форма № К2).

Текущий учет денежных средств ведется кассиром в кассовой книге. В ней регистрируются остаток средств на начало дня, операции по приходу и расходу (за день), подводятся итоги поступления и выдачи и выводится остаток на конец дня.

Записи в кассовой книге ведутся в двух экземплярах через копировальную бумагу. Второй экземпляр – отрывной – служит отчетом кассира. К отчету прилагаются все приходные и расходные документы и в конце рабочего дня сдаются в бухгалтерию под расписку бухгалтера.

При автоматизированной форме ведения бухгалтерского учета отдельные листы кассовой книги ежедневно формируются в виде машинограмм: 1-й лист – вкладной лист кассовой книги, 2-й лист – отчет кассира.

По окончании отчетного периода кассовая книга заверяется подписями главного бухгалтера и руководителя организации, прошнуровывается и опечатывается.

Помимо повседневного отчета кассира в сроки, установленные администрацией, проводится ревизия кассы. Ревизия должна быть внезапной, и проводить ее следует не реже чем один раз в месяц. Приказом руководства создается инвентаризационная комиссия, в ходе ревизии полистно проверяются все документы и все денежные средства. Результат оформляется актом.

С 21 ноября 2001 г. на основании указания ЦБ России от 14.11.2001 № 1050-У устанавливается предельный размер расчетов наличными деньгами между юридическими лицами по одной сделкев сумме 60 тыс. руб.

• Положением ЦБ России от 05.01.1998 № 14-П «О правилах организации наличного денежного обращения на территории Российской Федерации»;

• Федеральным законом от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Для осуществления расчетов наличными денежными средствами каждая организация должна иметь кассу и вести кассовую книгу по установленной форме.

Прием организациями наличных денежных средств при расчетах с населением производится с применением контрольно-кассовой техники.

Действующим законодательством предусматриваются:

– специально оборудованное помещение кассы; полная материальная ответственность кассира;

– лимитирование остатков наличных денежных средств;

– ограничение срока их хранения;

– размеры и продолжительность использования авансов на хозяйственные, командировочные расходы.

Если у организации нет возможности предоставить для кассы специально оборудованное помещение, то для хранения денежных средств необходим сейф.

Кассир при приеме на работу должен быть под расписку ознакомлен с порядком ведения кассовых операций. С ним заключается договор о полной материальной ответственности. Временная замена кассира производится по письменному распоряжению администрации. Договор о материальной ответственности заключается и с замещающим работником. Если штатным расписанием должность кассира не предусмотрена, то данные обязанности возлагаются на сотрудника в порядке совмещения.

Организация может хранить в своей кассе наличные денежные средства в пределах лимитов, установленных банком, по согласованию с руководителем организации. При необходимости лимиты остатков касс пересматриваются.

Организации обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денежных средств в кассе в порядке и в сроки, согласованные с обслуживающими банками.

Первичными документами по кассе являются документы, разработанные ЦБ России.

Прием наличных денежных средств кассами организаций производится по приходным кассовым ордерам, подписанным главным бухгалтером или лицом, уполномоченным на это письменным распоряжением руководителя организации. О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира. Квитанция заверяется печатью (штампом) кассира или оттиском кассового аппарата.

Выдача наличных денежных средств из касс организаций производится по расходным кассовым ордерам или надлежаще оформленным другим документам (платежным, расчетно-платежным ведомостям, заявлениям на выдачу денег, счетам и др.) с наложением на эти документы штампа с реквизитами расходного кассового ордера. Документы на выдачу денежных средств должны быть подписаны руководителем и главным бухгалтером организации или лицами, на это уполномоченными.

К оформлению кассовых ордеров предъявляются особые требования. Не допускаются исправления. Исполненные кассовые документы гасятся специальными штампами («Получено» или «Оплачено»).

Все приходные и расходные кассовые ордера регистрируются в специальном журнале (унифицированная форма № К2).

Текущий учет денежных средств ведется кассиром в кассовой книге. В ней регистрируются остаток средств на начало дня, операции по приходу и расходу (за день), подводятся итоги поступления и выдачи и выводится остаток на конец дня.

Записи в кассовой книге ведутся в двух экземплярах через копировальную бумагу. Второй экземпляр – отрывной – служит отчетом кассира. К отчету прилагаются все приходные и расходные документы и в конце рабочего дня сдаются в бухгалтерию под расписку бухгалтера.

При автоматизированной форме ведения бухгалтерского учета отдельные листы кассовой книги ежедневно формируются в виде машинограмм: 1-й лист – вкладной лист кассовой книги, 2-й лист – отчет кассира.

По окончании отчетного периода кассовая книга заверяется подписями главного бухгалтера и руководителя организации, прошнуровывается и опечатывается.

Помимо повседневного отчета кассира в сроки, установленные администрацией, проводится ревизия кассы. Ревизия должна быть внезапной, и проводить ее следует не реже чем один раз в месяц. Приказом руководства создается инвентаризационная комиссия, в ходе ревизии полистно проверяются все документы и все денежные средства. Результат оформляется актом.

С 21 ноября 2001 г. на основании указания ЦБ России от 14.11.2001 № 1050-У устанавливается предельный размер расчетов наличными деньгами между юридическими лицами по одной сделкев сумме 60 тыс. руб.

14.2. Порядок открытия расчетных счетов в банке и ведения операций по ним

Нормативным документом, определяющим порядок осуществления безналичных расчетов, является положение ЦБ России от 03.10.2002 № 2-П «О безналичных расчетах в Российской Федерации» (в ред. от 03.03.2003).

Организация может иметь несколько расчетных счетов одновременно. По своему усмотрению она выбирает банк для открытия счета. Организация может производить все виды операций с любого расчетного счета.

Порядок открытия расчетных и иных счетов, совершение и оформление операций устанавливаются ЦБ России.

Для открытия расчетного счета в банке необходимо предоставить следующие документы:

нотариально заверенную копию устава (и нотариально заверенную копию учредительного договора, если он есть);

нотариально заверенную копию свидетельства о регистрации в регистрационной палате;

нотариально заверенную копию свидетельства о постановке на учет в налоговом органе;

ксерокопию кодов статистики, заверенную руководителем организации и печатью организации;

ксерокопия решения учредителя (протокола общего собрания учредителей) о назначении руководителя организации, заверенную ее руководителем и печатью;

ксерокопию приказа о назначении главного бухгалтера организации, заверенную ее руководителем и печатью;

справки из Фонда социального страхования, Фонда обязательного медицинского страхования и Пенсионного фонда;

банковскую карточку с нотариально заверенными образцами подписей руководителя и главного бухгалтера организации.

При изменении названия организации, характера ее деятельности, состава распорядителей счета в документацию вносятся соответствующие исправления, а при реорганизации организации в банк представляются новые документы.

Все операции по счету осуществляются на основании письменных распоряжений владельца счета:

внесение наличных сумм – на основании объявления на взнос наличными;

получение наличными со счета – денежного чека;

перечисления – платежного поручения, расчетного чека, платежного требования-поручения.

В безакцептном порядке банком могут списываться средства в оплату электроэнергии, теплоснабжения, водоснабжения и т. п. (расчеты в порядке плановых платежей).

Также в безакцептном порядке производится списание по решению судебных и налоговых органов.

Основанием для записей в учетных регистрах служат банковские выписки – перечень всех совершенных операций по счету за период с прилагаемыми копиями платежных документов. Все записи в выписке по кредиту означают поступление на счет, по дебету – списание со счета.

Выявленные ошибки исправляются после согласования с банком, для чего установлен предельный срок – 10 дней со дня получения выписки.

Организация может иметь несколько расчетных счетов одновременно. По своему усмотрению она выбирает банк для открытия счета. Организация может производить все виды операций с любого расчетного счета.

Порядок открытия расчетных и иных счетов, совершение и оформление операций устанавливаются ЦБ России.

Для открытия расчетного счета в банке необходимо предоставить следующие документы:

нотариально заверенную копию устава (и нотариально заверенную копию учредительного договора, если он есть);

нотариально заверенную копию свидетельства о регистрации в регистрационной палате;

нотариально заверенную копию свидетельства о постановке на учет в налоговом органе;

ксерокопию кодов статистики, заверенную руководителем организации и печатью организации;

ксерокопия решения учредителя (протокола общего собрания учредителей) о назначении руководителя организации, заверенную ее руководителем и печатью;

ксерокопию приказа о назначении главного бухгалтера организации, заверенную ее руководителем и печатью;

справки из Фонда социального страхования, Фонда обязательного медицинского страхования и Пенсионного фонда;

банковскую карточку с нотариально заверенными образцами подписей руководителя и главного бухгалтера организации.

При изменении названия организации, характера ее деятельности, состава распорядителей счета в документацию вносятся соответствующие исправления, а при реорганизации организации в банк представляются новые документы.

Все операции по счету осуществляются на основании письменных распоряжений владельца счета:

внесение наличных сумм – на основании объявления на взнос наличными;

получение наличными со счета – денежного чека;

перечисления – платежного поручения, расчетного чека, платежного требования-поручения.

В безакцептном порядке банком могут списываться средства в оплату электроэнергии, теплоснабжения, водоснабжения и т. п. (расчеты в порядке плановых платежей).

Также в безакцептном порядке производится списание по решению судебных и налоговых органов.

Основанием для записей в учетных регистрах служат банковские выписки – перечень всех совершенных операций по счету за период с прилагаемыми копиями платежных документов. Все записи в выписке по кредиту означают поступление на счет, по дебету – списание со счета.

Выявленные ошибки исправляются после согласования с банком, для чего установлен предельный срок – 10 дней со дня получения выписки.

14.3. Расчеты платежными поручениями

Платежное поручение – это распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, о переводе определенной денежной суммы на счет получателя средств, открытый в этом или другом банке. Банк исполняет платежное поручение в срок, предусмотренный законодательством, или в более короткий срок, установленный договором банковского счета либо определяемый применяемыми в банковской практике обычаями делового оборота.

Платежное поручение действительно в течение 10 дней, включая день составления.

Платежными поручениями могут производиться перечисления денежных средств:

• за поставленные товары, выполненные работы, оказанные услуги;

в бюджеты всех уровней и во внебюджетные фонды;

в целях возврата/размещения кредитов (займов)/депозитов и уплаты процентов по ним;

в других целях, предусмотренных законодательством или договором.

В соответствии с условиями основного договора платежные поручения могут использоваться для предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей.

Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика.

Банк по требованию плательщика обязан информировать его об исполнении платежного поручения не позже следующего рабочего дня после обращения плательщика в банк, если иной срок не предусмотрен договором банковского счета. Порядок информирования плательщика определяется договором банковского счета.

Платежное поручение действительно в течение 10 дней, включая день составления.

Платежными поручениями могут производиться перечисления денежных средств:

• за поставленные товары, выполненные работы, оказанные услуги;

в бюджеты всех уровней и во внебюджетные фонды;

в целях возврата/размещения кредитов (займов)/депозитов и уплаты процентов по ним;

в других целях, предусмотренных законодательством или договором.

В соответствии с условиями основного договора платежные поручения могут использоваться для предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей.

Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика.

Банк по требованию плательщика обязан информировать его об исполнении платежного поручения не позже следующего рабочего дня после обращения плательщика в банк, если иной срок не предусмотрен договором банковского счета. Порядок информирования плательщика определяется договором банковского счета.

14.4. Учет денежных средств, находящихся в аккредитивах

Аккредитив представляет собой условное денежное обязательство, принимаемое банком (далее – банк-эмитент) по поручению плательщика произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (далее – исполняющий банк) произвести такие платежи.

Банками могут открываться следующие виды аккредитивов:

покрытые (депонированные) и непокрытые (гарантированные);

отзывные и безотзывные (могут быть подтвержденными).

При открытии покрытого (депонированного)аккредитива банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива.

При открытии непокрытого (гарантированного)аккредитива банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива.

Отзывнымявляется аккредитив, который может быть изменен или отменен банком-эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких-либо обязательств перед ним банка-эмитента после отзыва аккредитива. Безотзывнымпризнается аккредитив, который может быть отменен только с согласия получателя средств.

Аккредитив предназначен для расчетов с одним получателем средств. Порядок расчетов по аккредитиву устанавливается в основном договоре, в котором отражаются:

наименование банка-эмитента;

наименование банка, обслуживающего получателя средств;

наименование получателя средств;

сумма аккредитива;

вид аккредитива;

способ извещения получателя средств об открытии аккредитива;

способ извещения плательщика о номере счета для депонирования средств, открытого исполняющим банком;

полный перечень и точная характеристика документов, предоставляемых получателем средств;

сроки действия аккредитива, предоставления документов, подтверждающих поставку товаров (выполнение работ, оказание услуг), и требования к оформлению указанных документов;

условие оплаты (с акцептом или без акцепта);

ответственность за неисполнение (ненадлежащее исполнение) обязательств.

В основной договор могут быть включены иные условия, касающиеся порядка расчетов по аккредитиву.

Платеж по аккредитиву производится в безналичном порядке путем перечисления суммы аккредитива на счет получателя средств. Допускаются частичные платежи по аккредитиву.

Банками могут открываться следующие виды аккредитивов:

покрытые (депонированные) и непокрытые (гарантированные);

отзывные и безотзывные (могут быть подтвержденными).

При открытии покрытого (депонированного)аккредитива банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива.

При открытии непокрытого (гарантированного)аккредитива банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива.

Отзывнымявляется аккредитив, который может быть изменен или отменен банком-эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких-либо обязательств перед ним банка-эмитента после отзыва аккредитива. Безотзывнымпризнается аккредитив, который может быть отменен только с согласия получателя средств.

Аккредитив предназначен для расчетов с одним получателем средств. Порядок расчетов по аккредитиву устанавливается в основном договоре, в котором отражаются:

наименование банка-эмитента;

наименование банка, обслуживающего получателя средств;

наименование получателя средств;

сумма аккредитива;

вид аккредитива;

способ извещения получателя средств об открытии аккредитива;

способ извещения плательщика о номере счета для депонирования средств, открытого исполняющим банком;

полный перечень и точная характеристика документов, предоставляемых получателем средств;

сроки действия аккредитива, предоставления документов, подтверждающих поставку товаров (выполнение работ, оказание услуг), и требования к оформлению указанных документов;

условие оплаты (с акцептом или без акцепта);

ответственность за неисполнение (ненадлежащее исполнение) обязательств.

В основной договор могут быть включены иные условия, касающиеся порядка расчетов по аккредитиву.

Платеж по аккредитиву производится в безналичном порядке путем перечисления суммы аккредитива на счет получателя средств. Допускаются частичные платежи по аккредитиву.

14.5. Учет переводов в пути

Понятие «переводы в пути» применяется для учета движения денежных средств (переводов) в случаях, когда имеется временной разрыв между моментом документально подтвержденного списания и моментом зачисления денежных средств на соответствующий счет учета, в частности:

выручки от продажи товаров, которые произведены организациями, осуществляющими торговую деятельность, внесенной в кассы кредитных организаций, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленной по назначению;

денежных средств (переводов) в иностранных валютах, внесенных в кассы кредитных организаций для зачисления на расчетный или иной счет организации, но еще не зачисленных по назначению.

Основанием для принятия денежных документов на учет являются квитанции кредитной организации, сберегательной кассы, почтового отделения, копии сопроводительных ведомостей на сдачу выручки инкассаторам и т. п.

Если учреждения банков оформляют выписки с банковских счетов по форме, отличной от общепринятой, и эти выписки содержат информацию о суммах денежных средств, которые поступили в адрес организации, но еще не подтверждены расчетными банковскими документами, то организация отражает такие суммы в бухгалтерском учете как «переводы в пути» и не вправе распоряжаться ими до момента получения кредитной организацией расчетных документов, подтверждающих платеж.

выручки от продажи товаров, которые произведены организациями, осуществляющими торговую деятельность, внесенной в кассы кредитных организаций, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленной по назначению;

денежных средств (переводов) в иностранных валютах, внесенных в кассы кредитных организаций для зачисления на расчетный или иной счет организации, но еще не зачисленных по назначению.

Основанием для принятия денежных документов на учет являются квитанции кредитной организации, сберегательной кассы, почтового отделения, копии сопроводительных ведомостей на сдачу выручки инкассаторам и т. п.

Если учреждения банков оформляют выписки с банковских счетов по форме, отличной от общепринятой, и эти выписки содержат информацию о суммах денежных средств, которые поступили в адрес организации, но еще не подтверждены расчетными банковскими документами, то организация отражает такие суммы в бухгалтерском учете как «переводы в пути» и не вправе распоряжаться ими до момента получения кредитной организацией расчетных документов, подтверждающих платеж.