Страница:

Да, высший пилотаж, ничего не скажешь: сперва называется одна статья отчетности, потом — совершенно другая, но делается это так, что комар носа не подточит. Вот оно — тонкое мастерство Geschaftsmachen. Такому не научишься в университете Тафтса и школе менеджмента, это — природный талант. От бога.

Но самое главное, что Энди Фастов замечательно рассчитал, что нормальные люди ничего сверять и считать не будут, а от интервью у них останется лишь светлое чувство уверенности в завтрашнем дне и благодарности за неустанную заботу менеджмента о рядовых тружениках биржевого труда — малых инвесторах Энрона. Именно интервью Фастова и рожденное им «светлое чувство» вошли в историю реальной Америки, а скучные цифры годового отчета — это скучная иллюзия Америцы.

Я не оговорился? Ничего не перепутал? В том-то и дело, что нет! Перед нами — основная претензия современного мифотворчества: подменить реальность фантазией, а действительное — желаемым. Тем самым иллюзорная по своей природе Америца одним прекрасным утром проснулась реальностью, а реальная Америка оказалась задвинутой на задворки общественного сознания.

Глава 6. Первый Кактус

Мы подошли к переломному моменту в истории Энрон: в 1991 году Эндрю Фастов впервые опробовал смелую финансовую схему, которая впоследствии стала главным инструментом виртуализации отчетности.

Конечно, Фастов ничего революционного не изобрел, а лишь позаимствовал идею у других мастеров гешефта. Как бы там ни было, благодаря этому заимствованию у нас сегодня появилась возможность покопаться в деталях сделок того периода: дело в том, что некий нью-йоркский схемотехник Бернард Глатцер подал в свое время в суд на банкиров Энрона, обвиняя их в воровстве его бизнес-модели. И хотя в 1997 году Глатцер дело проиграл [69] , Энди Фастова вызывали для дачи свидетельских показаний, откуда общественность и узнала подробности.

Надо сказать, что у Энрона постоянно возникали проблемы с авторским правом: какую сделку не возьмешь, оказывается и она была позаимствована на стороне. Скажем, тот же Газовый Банк, авторство которого приписывается Джефу Скиллингу. На самом деле идея и разработка проекта принадлежала Джеральду Беннетту, руководителю отдела газопроводов Энрона. В 1989 году Скиллинг (тогда еще консультант компании McKincey & Co) пришел к Беннетту , внимательно его выслушал, а затем изложил идею Газового Банка руководству Энрона. В результате Ричард Киндер, президент Энрона, пригласил Скиллинга на постоянную работу в компанию.

Джеральд Беннетт как никто другой знал, что для бесперебойной работы газопроводов Энрона принципиально важно, чтобы у основных потребителей — коммунальных хозяйств — были долгосрочные соглашения с производителями о поставках газа по фиксированным ценам. Однако производители вовсе не были заинтересованы в долгосрочных контрактах, поскольку цены на газ менялись чуть ли не каждый день и стандартный договор редко превышал 30 дней.

«Почему бы Энрону самому не создать газовые резервы и не заключить долгосрочные соглашения с потребителями напрямую?» — такова была идея Беннетта, подхваченная и с энтузиазмом воплощенная Скиллингом в Газовом Банке. Но для этого сначала требовалось приобрести газ у поставщиков, а те не очень-то и спешили играть в песочнице техасского парвеню.

И тогда корпоративный гений Энрона породил вариацию на тему бессмертного «утром — деньги, вечером — стулья». Дело в том, что поставщики энергосырья постоянно испытывали недостаток в наличности, и Энрон решил: «Мы их заочно профинансируем, а за это впоследствии получим часть их газовых резервов в оговоренные сроки!».

Поскольку деньги платились вперед, Энрон заранее знал цены, по которым он получит газ от поставщиков, независимо от капризной рыночной конъюнктуры и показателей выработки производителей. Теперь можно было делать наценку и с выгодой для себя заключать долгосрочные соглашения с коммунальными хозяйствами.

Оставалось дело за малым — найти деньги для финансирования этих самых производителей. Первое, что приходит в голову: взять кредит в банке. Второе: раскошелиться и заплатить из собственного кармана. К сожалению оба варианта не подходили, поскольку и в том и в другом случае приходилось вешать на баланс задолженность (кредиторскую — в случае с банком, или дебиторскую — если производителей газа профинансирует сам Энрон), а баланс Энрона и так лопался от долговых обязательств. По признанию самого Фастова: «Если компания подобная Энрону показывает слишком большие долговые обязательства в своем балансе, агентства понизят кредитный рейтинг Энрона».

В этом кредитном рейтинге— ключ к пониманию всей истории Энрона, как ее взлета, так и сокрушительного падения. Поэтому уместно потратить несколько минут и познакомиться поближе с этим объектом почитания, поклонения, вожделения и максимального напряжения корпоративных сил Америки.

Кредитный рейтинг присваивается долговым обязательствам компаний для того, чтобы дать рядовому инвестору общее представление о степени риска при вложении в эти бумаги. В качестве недосягаемого идеала берется долг правительства США и его федеральных структур, поскольку все свято верят в невозможность банкротства Дядюшки Сэма. По большому счету, так оно и есть, потому что Дядюшка Сэм самостоятельно печатает деньги, и сомневаться в том, что он расплатится по долгам, не приходится: допечатает и отсчитает. Впрочем, до столь заурядного по российским меркам расклада еще никогда не доходило: правительство США всегда исправно платило по долгам. Другое дело, что происходит это за счет выпуска новых долговых обязательств, но это уже особый разговор.

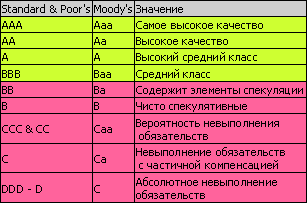

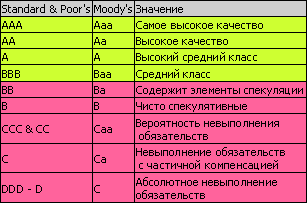

Рейтинг присваивают специальные агентства. Самых известных — два: Standard & Poor's и Moody's:

Рейтинги от трех А до трех В считаются инвестиционным классом (investment grade), а ниже — рискованным капиталовложением (speculative).

Снижение рейтинга почтенной компании — всегда большое горе, особенно если эта компания оперирует на сырьевом рынке, где приходится постоянно брать взаймы и давать в долг. Ведь чем выше рейтинг, тем ниже процентная ставка по обязательствам. Теперь понятно, почему Энрон так щепетильно относился к вопросу поддержания своего рейтинга инвестиционного класса, и всячески избегал лишних кредитов.

Итак, Энрон ломал голову над тем, где взять денег для финансирования производителей газа да так, чтобы при этом не испортить себе кредитный рейтинг. Вот тут-то «whiz kid» [70] Энди Фастов и вспомнил свое любимое слово — секьюритизация! С тех пор — с 1991 года — эта штука уже ни на миг не исчезала из лексикона Энрона, поэтому, хочется нам или нет, но придется скрепя сердце в ней разобраться.

Если спросить ответственного банковского работника о том, что такое секьюритизация, то он преисполнится чувством собственного достоинства и, скорее всего, ничего не ответит: все равно, мол, не поймете! И будет отчасти прав, потому что секьюритизиция сегодня — это такая модная священная корова, затянутая дымкой таинственности и подпускающая к себе исключительно посвященных жриц-доярок. Однако, как заметил один из крупнейших экспертов в этой области Тим Николл: «Непосвященным секьюритизация представляется страшно запутанным делом. Однако, узнав об основных принципах ее действия, большинство клиентов начинают удивляться — из-за чего вышел весь сыр-бор?».

Поскольку мы не работаем в банке, то и разбираться с секьюритизацией будем без должного пиетета. Итак, секьюритизация — это чрезвычайно эффективный способ получить финансирование под любую дебиторскую задолженность. Для читателей далеких от бухгалтерских весей, поясню, что дебиторская задолженность — это, попросту говоря, предстоящие денежные поступления. Таковыми могут быть деньги за аренду домов, машин, предоставленного займа, использование кредитных карт, эксплуатацию свечного заводика, наконец, продажу газовых резервов, как в случае с Энроном.

Таким образом секьюритизация — это альтернатива банковскому кредиту, когда либо нет желания его брать, либо банк сам не дает. В последнем случае секьюритизация получает особую привлекательность в условиях российской действительности.

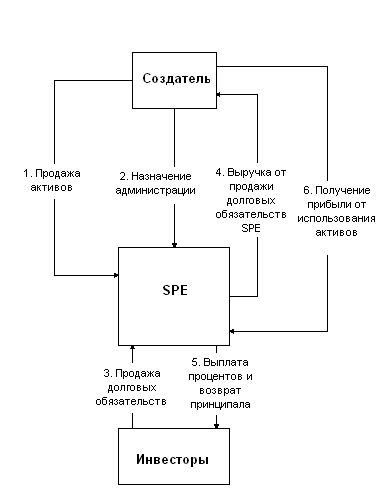

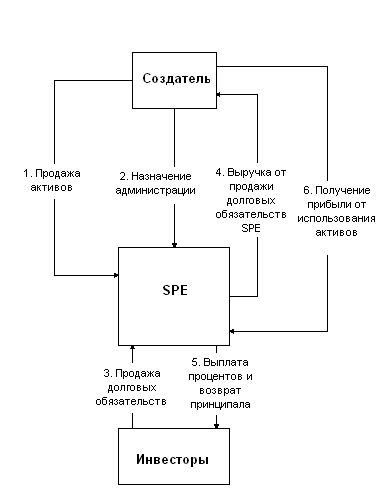

Теперь механика процесса:

1. Компания, задумавшая получить финансирование путем секьюритизации, (она называется originator — создатель) аккумулирует активы, которые будут в дальнейшем обеспечивать денежные поступления, в один большой портфель и затем продает этот портфель третьему лицу [71] . Обратите внимание, именно продает, а не передает внаем или временное пользование. Это очень важное условие, которое называется bankruptcy remote transfer — нейтрализация фактора банкротства. В самом деле, после продажи активов целевой компании их судьба больше не зависит от судьбы создателя: даже если он полностью разорится, выведенные активы останутся в целости и сохранности.

2. С этого момента главным действующим лицом, держателем портфеля активов, выступает уже это третье лицо, которое называется — Special Purpose Entity (SPE), целевой компанией [72] . Целевая компания создается специально под данный проект, на то она и целевая. Поскольку активы целевой компании не подарили за красивые глаза, то за них следует расплатиться с создателем. А денег, как вы понимаете, у SPE нет. Поэтому она подготавливает эмиссию собственных ценных бумаг — обычно это долговые обязательства различного типа облигаций или векселей, обеспеченных — правильно! — предстоящими денежными поступлениями от купленных у создателя активов.

3. Следующий — наверное самый важный — этап секьюритизации: получение кредитного рейтинга для новых ценных бумаг. Очевидно, что если высокий рейтинг не будет обеспечен, то никто покупать долговые обязательства целевой компании не будет, и вся схема обрушится, не дожив до победного конца.

4. Итак, достойный кредитный рейтинг получен и долговые обязательства SPE попадают на рынок ценных бумаг, где их приобретают, как правило, рядовые инвесторы. В зависимости от того, как целевая компания увязывает денежные поступления от активов с тем, что она наобещала инвесторам по своим долговым обязательствам, эти обязательства делятся на транзитные [73] и платежные [74] сертификаты. В первом случае выплаты по долгам напрямую увязаны с денежными поступлениями от активов и целевая компания выполняет роль простого координатора потоков. Во втором случае, целевая компания проявляет творческую смекалку: собирает поступления от активов и реинвестирует их в какой-нибудь еще проект или другие бумаги, так что расплачивается она с инвесторами уже доходами с этих новых сделок.

5. Заключительный победный аккорд: выручку от продажи своих ценных бумаг целевая компания передает создателю и тем самым расплачивается за проданные активы. Тут, думаю, уместно заметить, что с самого начала создатель не терял контроля над активами: хоть он их и продал в подставную (будем называть вещи своими именами) целевую компанию, однако тут же получил субконтракт от этой целевой компании на управление активами. А вы разве сомневались?

Нагляднее всего представить секьюритизацию в виде простенькой диаграммы:

Остается два нерешенных вопроса: что привлекательного находят в секьюритизации инвесторы, которые покупают долговые обязательства целевой компании? И: зачем вся эта кутерьма понадобилась компании-создателю?

Остается два нерешенных вопроса: что привлекательного находят в секьюритизации инвесторы, которые покупают долговые обязательства целевой компании? И: зачем вся эта кутерьма понадобилась компании-создателю?

С инвесторами все просто: во-первых, они покупают облигации с чистым сердцем, поскольку точно знают, какими активами эти ценные бумаги обеспечены. Ведь создатель со всеми своими долгами, проблемами, сторонними обязательствами и прочей головной болью с самого начала был выведен за скобки, когда продал активы целевой компании! А у самой SPE вообще все лежит на поверхности: никаких боковых сделок, левых гешефтов, ничего кроме известных активов. Но, самое главное: облигации целевой компании получили хороший кредитный рейтинг, так что можно смело вкладывать деньги в такую прозрачную схему. Наконец, последнее: обычно долговые обязательства целевых компаний оформляются по всем правилам модного сегодня «структурированного финансирования». А это означает, что ценные бумаги делятся на категории, исходя из принципа: «Чем выше риск, тем выше доходность». Поэтому выпускаются секьюритизированные сертификаты старшей, средней и младшей категории [75] , а также облигации с фиксированной и плавающей процентной ставкой. Тем самым, инвестор может подобрать такую ценную бумагу, которая наилучшим образом подходит ему по темпераменту, терпимости риска и т.п.

Впрочем, все это, конечно, от лукавого и безрисковость секьюритизации — такая же иллюзия, как и все остальное на фондовом рынке. Более того, иллюзия эта вдвойне опасна, поскольку прячется именно за уверениями (и всеобщей убежденностью) в особой надежности сделок такого типа. Конечно специалисты прекрасно обо всем осведомлены, поэтому в кулуарах по большой дружбе расскажут вам о десяти доказательствах того, что «Титаник» был образцом секьюритизации:

1. Когда все начиналось, никому и в голову не могло прийти, что у корабля есть слабые стороны;

2. Несмотря на все заверения в абсолютной непотопляемости, «Титаник» пошел ко дну очень быстро;

3. Спастись удалось лишь горстке самых богатых пассажиров;

4. Конструкция корабля казалась бронебойной;

5. Никто даже не догадывался, в чем заключался риск круиза;

6. Катастрофа случилась ночью, когда в Лондоне все спали;

7. Не нашлось ни одного человека, который бы следил за возможной опасностью;

8. Было потрачено много сил на то, чтобы вытащить «Титаник» из воды;

9. Те, кому все-таки удалось заработать денег, не имели к первоначальной сделке никакого отношения;

10. Несмотря на катастрофу, все по-прежнему продолжают плавать на кораблях.

Привлекательность секьюритизации для создателя, на первый взгляд, не столь очевидна. Но только на первый взгляд. И лишь до тех пор, пока мы не сделаем одно маленькое предположение: а что если активы, которые в самом начале создатель продал целевой компании, ему не принадлежали? Он лишь собирался их приобрести, да вот денег не хватало? А ведь именно так и обстоят дела в большинстве примеров секьюритизации! Предположим, вы хотите купить машину, чтобы затем заняться на ней частным извозом. И, как водится, денег на машину у вас нет. Тут-то на помощь и приходит секьюритизация: вы пишете долговые расписки примерно такого содержания: «Я обязуюсь ежемесячно выплачивать 10 долларов в течение трех лет, а по окончании этого срока вернуть саму одолженную сумму» и продаете их своим друзьям и знакомым по 1000 долларов за штуку. Причем знакомые, думаю, долго колебаться не будут, поскольку знают вас как работящего человека и имеют все основания предполагать, что на извозе вы легко заработаете требуемую сумму. Да к тому же и условия сделки хороши: 12 % годовых. На вырученные средства вы приобретаете машину без всякого там банковского кредита, для которого наверняка потребуют залог в виде самой машины, дома или жены.

Точно такая же ситуация сложилась у Энрона: на начальном этапе у него не было ни денег для финансирования поставщиков газа, ни самих газовых резервов (которые, как вы помните, предоставлялись Энрону не до, а после финансирования). Получалось. Что схема секьюритизации просто напрашивалась сама собой. И за дело взялся Энди Фастов.

Первый блин вышел комом. Проект, над которым Фастов работал совместно с с рядом уолл-стритовских фирм, получил называние Кактус I (Cactus I). Это была девственно чистая, прямо-таки ученическая, секьютризационная схема, по которой газовые резервы сливались в единый пул, передавались в целевую компанию (тот самый Кактус I), затем производилась эмиссия долговых обязательств, которые продавались широкой общественности.

Поскольку широкая общественность — это рядовые инвесторы, то с особой остротой встал вопрос о получении высокого кредитного рейтинга для облигаций Кактуса. А вот с этим как раз не заладилось, потому что секьюритизационные активы — те самые газовые резервы — пока что принадлежали не Энрону, а различным газовым производителям, а у каждого из них прятался свой скелет в шкафу: долги, модернизация производства, проблемы с менеджментом и так далее, что принципиально осложняло анализ портфеля активов Кактуса рейтинговым агентством. В этом, кстати, еще одна специфическая особенность секьюритизации: как мы знаем, сама компания-создатель устраняется после передачи активов в SPE, однако в случае, когда активы принадлежат не создателю, а третьим лицам (то есть не Энрону, а газовым производителям), то все риски автоматически переносятся именно на этих третьих лиц, от состояния которых теперь и зависит кредитный рейтинг ценных бумаг целевой компании.

Но дело не только в том, что отсутствие высокого кредитного рейтинга отпугивало от ценных бумаг Кактуса рядовых инвесторов. В конце концов их можно было увлечь высокими процентными ставками по облигациям. Вот только при этих высоких ставках вся сделка теряла всякую привлекательность для Энрона, поскольку просто не давала прибыли: все поступления от реализации газовых активов уходили бы на покрытие долговых обязательств Кактуса.

Поэтому Кактус I так и остался жить на бумаге, а вместо него на свет появилась уже более изощренная схема — Кактус III (куда делся второй Кактус — никто не знает).

Глава 7. Третий Кактус

Как мы помним, первый блин — Cactus I — вышел комом. Все застопорилось уже на стадии получения кредитного рейтинга инвестиционного класса для долговых обязательств создаваемой целевой фирмы (этого самого Первого Кактуса). Ведь без высокого кредитного рейтинга делать было нечего, потому что облигации планировалось продать в «народ». А как известно, широкие инвесторские массы без рейтинга — ни шагу! Поэтому было принято решение работать кулуарно, с «индивидуальным», так сказать, подходом.

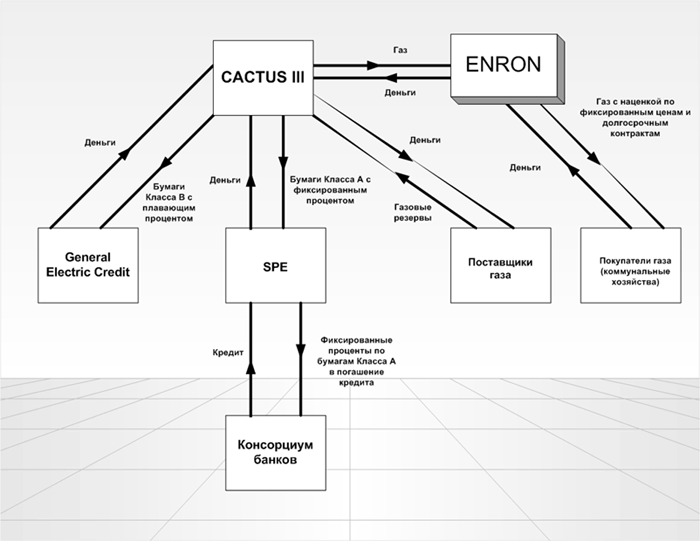

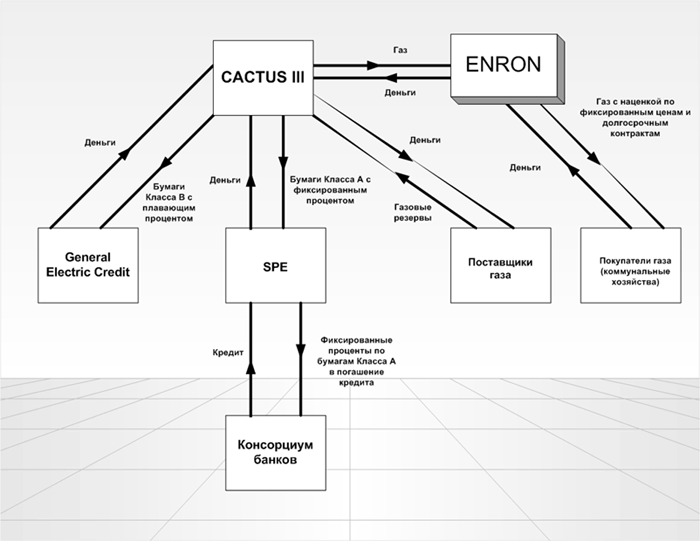

Новый ход конем Энди Фастова получил называние Кактус III. Прорыв заключался в том, что ценные бумаги SPE (целевой компании), обеспеченные портфелем газовых резервов предлагались не на открытом рынке, а специальному консорциуму инвесторов и банков.

Схема выглядела так:

1. Создается первая целевая компания — Кактус III. Одна эмитирует два типа долговых обязательств: класс А с фиксированным процентом и класс В с плавающим процентом.

2. Создается вторая целевая компания (знай наших!) — чистый транзитный SPE — который получает кредит от консорциума банков и на эти деньги покупает облигации Кактуса III. Проценты по облигациям идут в погашение процентов по кредиту. Для тех, кто еще не сообразил: по сути, банки купили облигации Кактуса III, но на бумаге это выглядит как чистый кредит. Зачем? Затем, что законодательно банки должны давать кредиты, а не заниматься спекуляциями с ценными бумагами.

3. Облигации класса В были напрямую проданы финансовому подразделению гиганта General Electric — General Electric Credit.

4. Кактус III использует полученные деньги от реализации своих ценных бумаг для закупки резервов у газовых производителей (эту схему мы рассматривали в предыдущей главе).

5. Энрон покупает у Кактуса III газ и продает его покупателям (коммунальным хозяйствам) по долгосрочным контрактам с фиксированной ценой. Как элегантно заявил Энди Фастов, скромно потупив очи: «Будем надеяться, они сумеют продать газ дороже, чем его приобрели». Обратите внимание на замечательное словцо «они», словно Энди не имеет никакого отношения к Энрону. На самом деле это проговорка на уровне подсознания: Фастов испытывает неприязнь к реальной Америке с ее живым газом, живыми «коммуналами» и прочими приземленными атрибутами. Его стихия — виртуальная Америца, мир неуловимых финансовых схем, движения цифровых записей и невидимых состояний.

6. Кактус III использует деньги от продажи газа Энрону для погашения своих обязательств перед SPE (по бумагам класса А) и General Electric Credit (по классу В).

Думаю, легче оценить творение Фастова во всей красоте, если представить его в виде диаграммы:

Один очень важный для последующих событий момент: Энди Фастов особо подчеркивал в своих свидетельских показаниях по делу «Глатцер против банкиров Энрона», что вся разработка секьюритизационной схемы проходила под строгим контролем и наблюдением со стороны главного аудитора Энрона — фирмы Артур Андерсен. Андерсен дал добро и Кактус III запустился в полную силу.

Один очень важный для последующих событий момент: Энди Фастов особо подчеркивал в своих свидетельских показаниях по делу «Глатцер против банкиров Энрона», что вся разработка секьюритизационной схемы проходила под строгим контролем и наблюдением со стороны главного аудитора Энрона — фирмы Артур Андерсен. Андерсен дал добро и Кактус III запустился в полную силу.

И в самом деле: опыт работы Энрона со своим первым SPE сам по себе ничем не примечателен и уж тем более не криминален. Однако именно в Третьем Кактусе была отработана главная схема выведения долговых обязательств из баланса компании, которая в последующие годы стала основой головокружительного успеха Энрона. Тот факт, что блестящие показатели существовали только на бумаге, то есть на уровне бухгалтерской отчетности, дела не менял, поскольку рейтинговые агентства кроме как с этой отчетностью ни с чем дела и не имеют. Остальное— дело техники: высокий кредитный рейтинг, дополненный нескончаемой серией удачных PR-компаний, постоянно подпитывал интерес широкой публики к ценным бумагам Энрона, капитализация которой росла как на дрожжах.

Однако использованием секьюритизационной схемы революция, произведенная Скиллингом и Фастовым в Энроне, не ограничилась. Другим потрясением стала смена одного из основополагающих принципов бухгалтерии. Речь идет о процедуре, которая называется mark-to-market accounting, привязка к рынку.

Мы помним, что Газовый Банк Энрона располагал сырьевыми резервами (проданными в Кактус III), на поставку которых он заключал долгосрочные соглашения с компаниями коммунального хозяйства. Возникал вопрос: «Как учитывать прибыль по этим долгосрочным соглашениям?». Традиционная бухгалтерия требует, чтобы учет производился после того, как соглашение выполнено (то есть, будет произведена поставка газа) в каждое его части. Джеф Скиллинг предложил альтернативный способ — mark-to-market — согласно которому прибыль по долгосрочным контрактам проводилась по балансу уже в текущем году, не дожидаясь реальных поступлений.

Лучше всего представить себе действие mark-to-market на примере финансового трейдинга. Каждый участник биржевых торгов волен выбирать удобный для него принцип ведения бухгалтерии. Обычно все работают по старинке: пока акции не проданы и находятся в вашем портфеле, любая прибыль или убыток считаются нереализованными и поэтому никак не учитываются при заполнении налоговой декларации. Однако наиболее продвинутые трейдеры избирают привязку к рынку. Предположим в портфеле лежат три акции — А, В и С. Мы купили их летом текущего года по таким ценам:

А 20 долларов

В 10 долларов

С 30 долларов

В последний день года все три ценных бумаги по-прежнему находятся на нашем счете и, более того, мы и не планируем с ними расставаться. На рынке 31 декабря текущие котировки акций были:

А 18 долларов

В 12 долларов

С 25 долларов

Итого суммарно у нас 5 долларов нереализованных убытков. В этот момент мы и производим то, что называется «привязкой к рынку»: перерасчитываем все бумаги в портфеле по их текущей котировке так, словно мы их продали на самом деле. Следующим шагом мы показываем 5 долларов убытков по результатам года, которые и списываем из прочих налогооблагаемых доходов. Выгода налицо.

Но самое главное, что Энди Фастов замечательно рассчитал, что нормальные люди ничего сверять и считать не будут, а от интервью у них останется лишь светлое чувство уверенности в завтрашнем дне и благодарности за неустанную заботу менеджмента о рядовых тружениках биржевого труда — малых инвесторах Энрона. Именно интервью Фастова и рожденное им «светлое чувство» вошли в историю реальной Америки, а скучные цифры годового отчета — это скучная иллюзия Америцы.

Я не оговорился? Ничего не перепутал? В том-то и дело, что нет! Перед нами — основная претензия современного мифотворчества: подменить реальность фантазией, а действительное — желаемым. Тем самым иллюзорная по своей природе Америца одним прекрасным утром проснулась реальностью, а реальная Америка оказалась задвинутой на задворки общественного сознания.

Глава 6. Первый Кактус

Камни, пески, кристаллы, кактусы — все это вечно и вместе с тем эфемерно, нереально и оторвано от своих субстанций.

Жан Бодрийяр. Америка

Мы подошли к переломному моменту в истории Энрон: в 1991 году Эндрю Фастов впервые опробовал смелую финансовую схему, которая впоследствии стала главным инструментом виртуализации отчетности.

Конечно, Фастов ничего революционного не изобрел, а лишь позаимствовал идею у других мастеров гешефта. Как бы там ни было, благодаря этому заимствованию у нас сегодня появилась возможность покопаться в деталях сделок того периода: дело в том, что некий нью-йоркский схемотехник Бернард Глатцер подал в свое время в суд на банкиров Энрона, обвиняя их в воровстве его бизнес-модели. И хотя в 1997 году Глатцер дело проиграл [69] , Энди Фастова вызывали для дачи свидетельских показаний, откуда общественность и узнала подробности.

Надо сказать, что у Энрона постоянно возникали проблемы с авторским правом: какую сделку не возьмешь, оказывается и она была позаимствована на стороне. Скажем, тот же Газовый Банк, авторство которого приписывается Джефу Скиллингу. На самом деле идея и разработка проекта принадлежала Джеральду Беннетту, руководителю отдела газопроводов Энрона. В 1989 году Скиллинг (тогда еще консультант компании McKincey & Co) пришел к Беннетту , внимательно его выслушал, а затем изложил идею Газового Банка руководству Энрона. В результате Ричард Киндер, президент Энрона, пригласил Скиллинга на постоянную работу в компанию.

Джеральд Беннетт как никто другой знал, что для бесперебойной работы газопроводов Энрона принципиально важно, чтобы у основных потребителей — коммунальных хозяйств — были долгосрочные соглашения с производителями о поставках газа по фиксированным ценам. Однако производители вовсе не были заинтересованы в долгосрочных контрактах, поскольку цены на газ менялись чуть ли не каждый день и стандартный договор редко превышал 30 дней.

«Почему бы Энрону самому не создать газовые резервы и не заключить долгосрочные соглашения с потребителями напрямую?» — такова была идея Беннетта, подхваченная и с энтузиазмом воплощенная Скиллингом в Газовом Банке. Но для этого сначала требовалось приобрести газ у поставщиков, а те не очень-то и спешили играть в песочнице техасского парвеню.

И тогда корпоративный гений Энрона породил вариацию на тему бессмертного «утром — деньги, вечером — стулья». Дело в том, что поставщики энергосырья постоянно испытывали недостаток в наличности, и Энрон решил: «Мы их заочно профинансируем, а за это впоследствии получим часть их газовых резервов в оговоренные сроки!».

Поскольку деньги платились вперед, Энрон заранее знал цены, по которым он получит газ от поставщиков, независимо от капризной рыночной конъюнктуры и показателей выработки производителей. Теперь можно было делать наценку и с выгодой для себя заключать долгосрочные соглашения с коммунальными хозяйствами.

Оставалось дело за малым — найти деньги для финансирования этих самых производителей. Первое, что приходит в голову: взять кредит в банке. Второе: раскошелиться и заплатить из собственного кармана. К сожалению оба варианта не подходили, поскольку и в том и в другом случае приходилось вешать на баланс задолженность (кредиторскую — в случае с банком, или дебиторскую — если производителей газа профинансирует сам Энрон), а баланс Энрона и так лопался от долговых обязательств. По признанию самого Фастова: «Если компания подобная Энрону показывает слишком большие долговые обязательства в своем балансе, агентства понизят кредитный рейтинг Энрона».

В этом кредитном рейтинге— ключ к пониманию всей истории Энрона, как ее взлета, так и сокрушительного падения. Поэтому уместно потратить несколько минут и познакомиться поближе с этим объектом почитания, поклонения, вожделения и максимального напряжения корпоративных сил Америки.

Кредитный рейтинг присваивается долговым обязательствам компаний для того, чтобы дать рядовому инвестору общее представление о степени риска при вложении в эти бумаги. В качестве недосягаемого идеала берется долг правительства США и его федеральных структур, поскольку все свято верят в невозможность банкротства Дядюшки Сэма. По большому счету, так оно и есть, потому что Дядюшка Сэм самостоятельно печатает деньги, и сомневаться в том, что он расплатится по долгам, не приходится: допечатает и отсчитает. Впрочем, до столь заурядного по российским меркам расклада еще никогда не доходило: правительство США всегда исправно платило по долгам. Другое дело, что происходит это за счет выпуска новых долговых обязательств, но это уже особый разговор.

Рейтинг присваивают специальные агентства. Самых известных — два: Standard & Poor's и Moody's:

Рейтинги от трех А до трех В считаются инвестиционным классом (investment grade), а ниже — рискованным капиталовложением (speculative).

Снижение рейтинга почтенной компании — всегда большое горе, особенно если эта компания оперирует на сырьевом рынке, где приходится постоянно брать взаймы и давать в долг. Ведь чем выше рейтинг, тем ниже процентная ставка по обязательствам. Теперь понятно, почему Энрон так щепетильно относился к вопросу поддержания своего рейтинга инвестиционного класса, и всячески избегал лишних кредитов.

Итак, Энрон ломал голову над тем, где взять денег для финансирования производителей газа да так, чтобы при этом не испортить себе кредитный рейтинг. Вот тут-то «whiz kid» [70] Энди Фастов и вспомнил свое любимое слово — секьюритизация! С тех пор — с 1991 года — эта штука уже ни на миг не исчезала из лексикона Энрона, поэтому, хочется нам или нет, но придется скрепя сердце в ней разобраться.

Если спросить ответственного банковского работника о том, что такое секьюритизация, то он преисполнится чувством собственного достоинства и, скорее всего, ничего не ответит: все равно, мол, не поймете! И будет отчасти прав, потому что секьюритизиция сегодня — это такая модная священная корова, затянутая дымкой таинственности и подпускающая к себе исключительно посвященных жриц-доярок. Однако, как заметил один из крупнейших экспертов в этой области Тим Николл: «Непосвященным секьюритизация представляется страшно запутанным делом. Однако, узнав об основных принципах ее действия, большинство клиентов начинают удивляться — из-за чего вышел весь сыр-бор?».

Поскольку мы не работаем в банке, то и разбираться с секьюритизацией будем без должного пиетета. Итак, секьюритизация — это чрезвычайно эффективный способ получить финансирование под любую дебиторскую задолженность. Для читателей далеких от бухгалтерских весей, поясню, что дебиторская задолженность — это, попросту говоря, предстоящие денежные поступления. Таковыми могут быть деньги за аренду домов, машин, предоставленного займа, использование кредитных карт, эксплуатацию свечного заводика, наконец, продажу газовых резервов, как в случае с Энроном.

Таким образом секьюритизация — это альтернатива банковскому кредиту, когда либо нет желания его брать, либо банк сам не дает. В последнем случае секьюритизация получает особую привлекательность в условиях российской действительности.

Теперь механика процесса:

1. Компания, задумавшая получить финансирование путем секьюритизации, (она называется originator — создатель) аккумулирует активы, которые будут в дальнейшем обеспечивать денежные поступления, в один большой портфель и затем продает этот портфель третьему лицу [71] . Обратите внимание, именно продает, а не передает внаем или временное пользование. Это очень важное условие, которое называется bankruptcy remote transfer — нейтрализация фактора банкротства. В самом деле, после продажи активов целевой компании их судьба больше не зависит от судьбы создателя: даже если он полностью разорится, выведенные активы останутся в целости и сохранности.

2. С этого момента главным действующим лицом, держателем портфеля активов, выступает уже это третье лицо, которое называется — Special Purpose Entity (SPE), целевой компанией [72] . Целевая компания создается специально под данный проект, на то она и целевая. Поскольку активы целевой компании не подарили за красивые глаза, то за них следует расплатиться с создателем. А денег, как вы понимаете, у SPE нет. Поэтому она подготавливает эмиссию собственных ценных бумаг — обычно это долговые обязательства различного типа облигаций или векселей, обеспеченных — правильно! — предстоящими денежными поступлениями от купленных у создателя активов.

3. Следующий — наверное самый важный — этап секьюритизации: получение кредитного рейтинга для новых ценных бумаг. Очевидно, что если высокий рейтинг не будет обеспечен, то никто покупать долговые обязательства целевой компании не будет, и вся схема обрушится, не дожив до победного конца.

4. Итак, достойный кредитный рейтинг получен и долговые обязательства SPE попадают на рынок ценных бумаг, где их приобретают, как правило, рядовые инвесторы. В зависимости от того, как целевая компания увязывает денежные поступления от активов с тем, что она наобещала инвесторам по своим долговым обязательствам, эти обязательства делятся на транзитные [73] и платежные [74] сертификаты. В первом случае выплаты по долгам напрямую увязаны с денежными поступлениями от активов и целевая компания выполняет роль простого координатора потоков. Во втором случае, целевая компания проявляет творческую смекалку: собирает поступления от активов и реинвестирует их в какой-нибудь еще проект или другие бумаги, так что расплачивается она с инвесторами уже доходами с этих новых сделок.

5. Заключительный победный аккорд: выручку от продажи своих ценных бумаг целевая компания передает создателю и тем самым расплачивается за проданные активы. Тут, думаю, уместно заметить, что с самого начала создатель не терял контроля над активами: хоть он их и продал в подставную (будем называть вещи своими именами) целевую компанию, однако тут же получил субконтракт от этой целевой компании на управление активами. А вы разве сомневались?

Нагляднее всего представить секьюритизацию в виде простенькой диаграммы:

С инвесторами все просто: во-первых, они покупают облигации с чистым сердцем, поскольку точно знают, какими активами эти ценные бумаги обеспечены. Ведь создатель со всеми своими долгами, проблемами, сторонними обязательствами и прочей головной болью с самого начала был выведен за скобки, когда продал активы целевой компании! А у самой SPE вообще все лежит на поверхности: никаких боковых сделок, левых гешефтов, ничего кроме известных активов. Но, самое главное: облигации целевой компании получили хороший кредитный рейтинг, так что можно смело вкладывать деньги в такую прозрачную схему. Наконец, последнее: обычно долговые обязательства целевых компаний оформляются по всем правилам модного сегодня «структурированного финансирования». А это означает, что ценные бумаги делятся на категории, исходя из принципа: «Чем выше риск, тем выше доходность». Поэтому выпускаются секьюритизированные сертификаты старшей, средней и младшей категории [75] , а также облигации с фиксированной и плавающей процентной ставкой. Тем самым, инвестор может подобрать такую ценную бумагу, которая наилучшим образом подходит ему по темпераменту, терпимости риска и т.п.

Впрочем, все это, конечно, от лукавого и безрисковость секьюритизации — такая же иллюзия, как и все остальное на фондовом рынке. Более того, иллюзия эта вдвойне опасна, поскольку прячется именно за уверениями (и всеобщей убежденностью) в особой надежности сделок такого типа. Конечно специалисты прекрасно обо всем осведомлены, поэтому в кулуарах по большой дружбе расскажут вам о десяти доказательствах того, что «Титаник» был образцом секьюритизации:

1. Когда все начиналось, никому и в голову не могло прийти, что у корабля есть слабые стороны;

2. Несмотря на все заверения в абсолютной непотопляемости, «Титаник» пошел ко дну очень быстро;

3. Спастись удалось лишь горстке самых богатых пассажиров;

4. Конструкция корабля казалась бронебойной;

5. Никто даже не догадывался, в чем заключался риск круиза;

6. Катастрофа случилась ночью, когда в Лондоне все спали;

7. Не нашлось ни одного человека, который бы следил за возможной опасностью;

8. Было потрачено много сил на то, чтобы вытащить «Титаник» из воды;

9. Те, кому все-таки удалось заработать денег, не имели к первоначальной сделке никакого отношения;

10. Несмотря на катастрофу, все по-прежнему продолжают плавать на кораблях.

Привлекательность секьюритизации для создателя, на первый взгляд, не столь очевидна. Но только на первый взгляд. И лишь до тех пор, пока мы не сделаем одно маленькое предположение: а что если активы, которые в самом начале создатель продал целевой компании, ему не принадлежали? Он лишь собирался их приобрести, да вот денег не хватало? А ведь именно так и обстоят дела в большинстве примеров секьюритизации! Предположим, вы хотите купить машину, чтобы затем заняться на ней частным извозом. И, как водится, денег на машину у вас нет. Тут-то на помощь и приходит секьюритизация: вы пишете долговые расписки примерно такого содержания: «Я обязуюсь ежемесячно выплачивать 10 долларов в течение трех лет, а по окончании этого срока вернуть саму одолженную сумму» и продаете их своим друзьям и знакомым по 1000 долларов за штуку. Причем знакомые, думаю, долго колебаться не будут, поскольку знают вас как работящего человека и имеют все основания предполагать, что на извозе вы легко заработаете требуемую сумму. Да к тому же и условия сделки хороши: 12 % годовых. На вырученные средства вы приобретаете машину без всякого там банковского кредита, для которого наверняка потребуют залог в виде самой машины, дома или жены.

Точно такая же ситуация сложилась у Энрона: на начальном этапе у него не было ни денег для финансирования поставщиков газа, ни самих газовых резервов (которые, как вы помните, предоставлялись Энрону не до, а после финансирования). Получалось. Что схема секьюритизации просто напрашивалась сама собой. И за дело взялся Энди Фастов.

Первый блин вышел комом. Проект, над которым Фастов работал совместно с с рядом уолл-стритовских фирм, получил называние Кактус I (Cactus I). Это была девственно чистая, прямо-таки ученическая, секьютризационная схема, по которой газовые резервы сливались в единый пул, передавались в целевую компанию (тот самый Кактус I), затем производилась эмиссия долговых обязательств, которые продавались широкой общественности.

Поскольку широкая общественность — это рядовые инвесторы, то с особой остротой встал вопрос о получении высокого кредитного рейтинга для облигаций Кактуса. А вот с этим как раз не заладилось, потому что секьюритизационные активы — те самые газовые резервы — пока что принадлежали не Энрону, а различным газовым производителям, а у каждого из них прятался свой скелет в шкафу: долги, модернизация производства, проблемы с менеджментом и так далее, что принципиально осложняло анализ портфеля активов Кактуса рейтинговым агентством. В этом, кстати, еще одна специфическая особенность секьюритизации: как мы знаем, сама компания-создатель устраняется после передачи активов в SPE, однако в случае, когда активы принадлежат не создателю, а третьим лицам (то есть не Энрону, а газовым производителям), то все риски автоматически переносятся именно на этих третьих лиц, от состояния которых теперь и зависит кредитный рейтинг ценных бумаг целевой компании.

Но дело не только в том, что отсутствие высокого кредитного рейтинга отпугивало от ценных бумаг Кактуса рядовых инвесторов. В конце концов их можно было увлечь высокими процентными ставками по облигациям. Вот только при этих высоких ставках вся сделка теряла всякую привлекательность для Энрона, поскольку просто не давала прибыли: все поступления от реализации газовых активов уходили бы на покрытие долговых обязательств Кактуса.

Поэтому Кактус I так и остался жить на бумаге, а вместо него на свет появилась уже более изощренная схема — Кактус III (куда делся второй Кактус — никто не знает).

Глава 7. Третий Кактус

Так как ему чужда всякая вера, он бежит в сферу материального. Отсюда и его алчность к деньгам: здесь он ищет некоторой реальности, путем «гешефта» он хочет убедиться в наличности чего-то существующего. «Заработанные деньги» — это единственная ценность которую он признает как нечто действительно существующее.

Отто Вайнингер. Пол и характер

Как мы помним, первый блин — Cactus I — вышел комом. Все застопорилось уже на стадии получения кредитного рейтинга инвестиционного класса для долговых обязательств создаваемой целевой фирмы (этого самого Первого Кактуса). Ведь без высокого кредитного рейтинга делать было нечего, потому что облигации планировалось продать в «народ». А как известно, широкие инвесторские массы без рейтинга — ни шагу! Поэтому было принято решение работать кулуарно, с «индивидуальным», так сказать, подходом.

Новый ход конем Энди Фастова получил называние Кактус III. Прорыв заключался в том, что ценные бумаги SPE (целевой компании), обеспеченные портфелем газовых резервов предлагались не на открытом рынке, а специальному консорциуму инвесторов и банков.

Схема выглядела так:

1. Создается первая целевая компания — Кактус III. Одна эмитирует два типа долговых обязательств: класс А с фиксированным процентом и класс В с плавающим процентом.

2. Создается вторая целевая компания (знай наших!) — чистый транзитный SPE — который получает кредит от консорциума банков и на эти деньги покупает облигации Кактуса III. Проценты по облигациям идут в погашение процентов по кредиту. Для тех, кто еще не сообразил: по сути, банки купили облигации Кактуса III, но на бумаге это выглядит как чистый кредит. Зачем? Затем, что законодательно банки должны давать кредиты, а не заниматься спекуляциями с ценными бумагами.

3. Облигации класса В были напрямую проданы финансовому подразделению гиганта General Electric — General Electric Credit.

4. Кактус III использует полученные деньги от реализации своих ценных бумаг для закупки резервов у газовых производителей (эту схему мы рассматривали в предыдущей главе).

5. Энрон покупает у Кактуса III газ и продает его покупателям (коммунальным хозяйствам) по долгосрочным контрактам с фиксированной ценой. Как элегантно заявил Энди Фастов, скромно потупив очи: «Будем надеяться, они сумеют продать газ дороже, чем его приобрели». Обратите внимание на замечательное словцо «они», словно Энди не имеет никакого отношения к Энрону. На самом деле это проговорка на уровне подсознания: Фастов испытывает неприязнь к реальной Америке с ее живым газом, живыми «коммуналами» и прочими приземленными атрибутами. Его стихия — виртуальная Америца, мир неуловимых финансовых схем, движения цифровых записей и невидимых состояний.

6. Кактус III использует деньги от продажи газа Энрону для погашения своих обязательств перед SPE (по бумагам класса А) и General Electric Credit (по классу В).

Думаю, легче оценить творение Фастова во всей красоте, если представить его в виде диаграммы:

И в самом деле: опыт работы Энрона со своим первым SPE сам по себе ничем не примечателен и уж тем более не криминален. Однако именно в Третьем Кактусе была отработана главная схема выведения долговых обязательств из баланса компании, которая в последующие годы стала основой головокружительного успеха Энрона. Тот факт, что блестящие показатели существовали только на бумаге, то есть на уровне бухгалтерской отчетности, дела не менял, поскольку рейтинговые агентства кроме как с этой отчетностью ни с чем дела и не имеют. Остальное— дело техники: высокий кредитный рейтинг, дополненный нескончаемой серией удачных PR-компаний, постоянно подпитывал интерес широкой публики к ценным бумагам Энрона, капитализация которой росла как на дрожжах.

Однако использованием секьюритизационной схемы революция, произведенная Скиллингом и Фастовым в Энроне, не ограничилась. Другим потрясением стала смена одного из основополагающих принципов бухгалтерии. Речь идет о процедуре, которая называется mark-to-market accounting, привязка к рынку.

Мы помним, что Газовый Банк Энрона располагал сырьевыми резервами (проданными в Кактус III), на поставку которых он заключал долгосрочные соглашения с компаниями коммунального хозяйства. Возникал вопрос: «Как учитывать прибыль по этим долгосрочным соглашениям?». Традиционная бухгалтерия требует, чтобы учет производился после того, как соглашение выполнено (то есть, будет произведена поставка газа) в каждое его части. Джеф Скиллинг предложил альтернативный способ — mark-to-market — согласно которому прибыль по долгосрочным контрактам проводилась по балансу уже в текущем году, не дожидаясь реальных поступлений.

Лучше всего представить себе действие mark-to-market на примере финансового трейдинга. Каждый участник биржевых торгов волен выбирать удобный для него принцип ведения бухгалтерии. Обычно все работают по старинке: пока акции не проданы и находятся в вашем портфеле, любая прибыль или убыток считаются нереализованными и поэтому никак не учитываются при заполнении налоговой декларации. Однако наиболее продвинутые трейдеры избирают привязку к рынку. Предположим в портфеле лежат три акции — А, В и С. Мы купили их летом текущего года по таким ценам:

А 20 долларов

В 10 долларов

С 30 долларов

В последний день года все три ценных бумаги по-прежнему находятся на нашем счете и, более того, мы и не планируем с ними расставаться. На рынке 31 декабря текущие котировки акций были:

А 18 долларов

В 12 долларов

С 25 долларов

Итого суммарно у нас 5 долларов нереализованных убытков. В этот момент мы и производим то, что называется «привязкой к рынку»: перерасчитываем все бумаги в портфеле по их текущей котировке так, словно мы их продали на самом деле. Следующим шагом мы показываем 5 долларов убытков по результатам года, которые и списываем из прочих налогооблагаемых доходов. Выгода налицо.