Страница:

Рабочие документы, формирующие учетную политику предприятия, а также положения и инструкции, носящие обязательный характер для системы внутреннего регламентирования хозяйственной деятельности организации, составляют четвертую группу.

Документы четвертого уровня утверждаются руководителем, а формируются бухгалтерскими, финансовыми и экономическими службами организации и содержат: выбранные организацией способы бухгалтерского учета в соответствии с документами по регулированию бухгалтерского учета первого и второго уровней нормативных документов; способы бухгалтерского учета, описание которых отсутствует в документах вышестоящих уровней; особенности применения выбранных организацией способов бухгалтерского учета в соответствии со спецификой условий хозяйствования (отраслевой принадлежности, структуры, размеров и т. п.). Названия документов, их содержание и статус, принципы построения и взаимодействия между собой, а также порядок подготовки и утверждения руководство организации определяет самостоятельно.

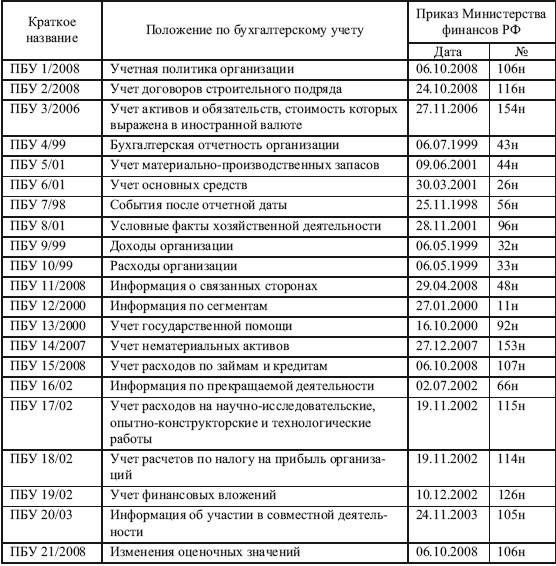

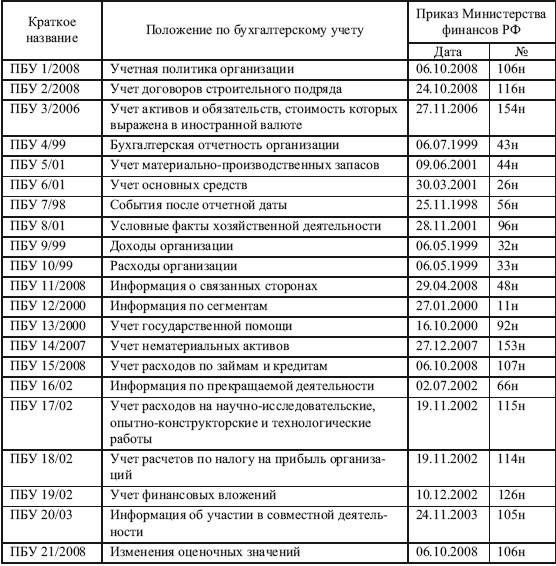

Таблица 1.1. Учетные стандарты, действующие в России в настоящее время

Дальнейшее развитие системы регулирования бухгалтерского учета и отчетности должно быть направлено на построение такой модели, которая учитывала бы интересы всех заинтересованных сторон, обеспечивала снижение издержек и повышение эффективности регулирования.

1.4. Задачи реформирования бухгалтерского учета

Вопросы для самопроверки

Глава 2

2.1. Имущество предприятия

2.2. Хозяйственные операции

2.3. Источники формирования имущества

Вопросы для самопроверки

Глава 3

3.1. Документация

Документы четвертого уровня утверждаются руководителем, а формируются бухгалтерскими, финансовыми и экономическими службами организации и содержат: выбранные организацией способы бухгалтерского учета в соответствии с документами по регулированию бухгалтерского учета первого и второго уровней нормативных документов; способы бухгалтерского учета, описание которых отсутствует в документах вышестоящих уровней; особенности применения выбранных организацией способов бухгалтерского учета в соответствии со спецификой условий хозяйствования (отраслевой принадлежности, структуры, размеров и т. п.). Названия документов, их содержание и статус, принципы построения и взаимодействия между собой, а также порядок подготовки и утверждения руководство организации определяет самостоятельно.

Таблица 1.1. Учетные стандарты, действующие в России в настоящее время

Дальнейшее развитие системы регулирования бухгалтерского учета и отчетности должно быть направлено на построение такой модели, которая учитывала бы интересы всех заинтересованных сторон, обеспечивала снижение издержек и повышение эффективности регулирования.

1.4. Задачи реформирования бухгалтерского учета

Целью реформирования системы бухгалтерского учета является приведение национальной системы учета в соответствие с требованиями рыночной экономики и международными стандартами финансовой отчетности.

В основе принятой модели лежит разумное сочетание деятельности органов государственной власти и профессионального сообщества (профессиональных общественных объединений и другой заинтересованной общественности).

Международные стандарты финансовой отчетности (МСФО) – это совокупность общепринятых правил квалификации, признания, оценки и раскрытия хозяйственных операций и финансовых показателей для составления финансовой отчетности хозяйствующими субъектами большинства стран мира. МСФО – универсальные стандарты, они не содержат четких правил для каждого отдельного случая. В МСФО отсутствуют стандартный план счетов, формы регистров бухгалтерского учета и типовая корреспонденция, а вопросы организации и ведения бухгалтерского учета каждой компанией решаются самостоятельно. Для российских специалистов процесс подготовки профессиональных (мотивированных) суждений пока довольно непривычен и поэтому сложен. Мотивированные суждения – это профессиональные оценки, базирующиеся на объективных фактах, для выработки которых необходимы как минимум базовые знания МСФО и опыт применения стандартов на практике.

К необходимости единого набора мировых стандартов финансовой отчетности и унификации порядка оценки активов и обязательств приводит глобализация мировой экономики. Применение МСФО поможет повысить «прозрачность» отчетности, улучшить ее качество, снизить стоимость капитала, инициировать поток инвестиций. Инвестор стремится вложить свой капитал только в прибыльные предприятия (в прибыльности которых он может убедиться), поэтому финансовая отчетность предприятия должна быть для него понятной и достоверной. В первую очередь переход на МСФО коснулся европейских компаний, чьи ценные бумаги обращаются на финансовых рынках Европы. С 2005 г. они обязаны готовить консолидированную отчетность в соответствии с принципами МСФО.

Для того чтобы инвестиционный потенциал российских организаций был реализован в полной мере, необходима перестройка процедуры подготовки и раскрытия финансовой информации. По оценкам специалистов Минфина РФ, имеется около 4000 компаний, которым в России действительно необходимо применять МСФО в полном объеме. Переход на МСФО дает таким компаниям ряд преимуществ: возможность получать банковские кредиты на более выгодных условиях; возможность выхода на западный рынок и привлечения иностранного капитала; наличие более «прозрачной» и структурированной информации для принятия управленческих решений; повышение степени известности компании в среде конкурентов, покупателей и на финансовых рынках, улучшение корпоративного имиджа. Однако большинству российских организаций применение такой сложной системы, как МСФО, в полном объеме не требуется, эти компании могут использовать МСФО в сокращенном или упрощенном варианте.

Как показывает отечественный и мировой опыт, развитие бухгалтерского учета и отчетности должно происходить в тесной связи с изменениями экономической ситуации в стране и отвечать характеру и уровню развития хозяйственного механизма. Новым этапом реформирования отечественного бухгалтерского учета с целью его адаптации к условиям рыночной экономики стала одобренная Министерством финансов РФ Концепция развития бухгалтерского учета и отчетности в Российской Федерации на среднесрочную перспективу (утв. приказом Минфина РФ от 01.07.2004 г. № 180). В Концепции было отмечено, что сложившаяся система бухгалтерского учета и отчетности не обеспечивает в полной мере надлежащее качество и надежность формируемой в ней информации, а также существенно ограничивает возможности полезного использования этой информации. Переход на МСФО должен происходить постепенно, с учетом возможностей, потребностей и готовности профессиональной и другой заинтересованной общественности, а также органов государственной власти.

Целью развития бухгалтерского учета и отчетности на среднесрочную перспективу (2004–2010 гг.) является создание приемлемых условий и предпосылок последовательного и успешного выполнения системой бухгалтерского учета и отчетности присущих ей функций в экономике Российской Федерации.

Дальнейшее развитие бухгалтерского учета и отчетности необходимо осуществлять по следующим основным направлениям:

– повышение качества информации, формируемой в бухгалтерском учете и отчетности;

– создание инфраструктуры применения МСФО;

– изменение системы регулирования бухгалтерского учета и отчетности;

– усиление контроля качества бухгалтерской отчетности;

– существенное повышение квалификации специалистов, занятых организацией и ведением бухгалтерского учета и отчетности, аудитом бухгалтерской отчетности, а также пользователей бухгалтерской отчетности.

Предусмотренные Концепцией основные направления развития бухгалтерского учета и отчетности относятся ко всем отраслям и сферам экономики Российской Федерации.

В основе принятой модели лежит разумное сочетание деятельности органов государственной власти и профессионального сообщества (профессиональных общественных объединений и другой заинтересованной общественности).

Международные стандарты финансовой отчетности (МСФО) – это совокупность общепринятых правил квалификации, признания, оценки и раскрытия хозяйственных операций и финансовых показателей для составления финансовой отчетности хозяйствующими субъектами большинства стран мира. МСФО – универсальные стандарты, они не содержат четких правил для каждого отдельного случая. В МСФО отсутствуют стандартный план счетов, формы регистров бухгалтерского учета и типовая корреспонденция, а вопросы организации и ведения бухгалтерского учета каждой компанией решаются самостоятельно. Для российских специалистов процесс подготовки профессиональных (мотивированных) суждений пока довольно непривычен и поэтому сложен. Мотивированные суждения – это профессиональные оценки, базирующиеся на объективных фактах, для выработки которых необходимы как минимум базовые знания МСФО и опыт применения стандартов на практике.

К необходимости единого набора мировых стандартов финансовой отчетности и унификации порядка оценки активов и обязательств приводит глобализация мировой экономики. Применение МСФО поможет повысить «прозрачность» отчетности, улучшить ее качество, снизить стоимость капитала, инициировать поток инвестиций. Инвестор стремится вложить свой капитал только в прибыльные предприятия (в прибыльности которых он может убедиться), поэтому финансовая отчетность предприятия должна быть для него понятной и достоверной. В первую очередь переход на МСФО коснулся европейских компаний, чьи ценные бумаги обращаются на финансовых рынках Европы. С 2005 г. они обязаны готовить консолидированную отчетность в соответствии с принципами МСФО.

Для того чтобы инвестиционный потенциал российских организаций был реализован в полной мере, необходима перестройка процедуры подготовки и раскрытия финансовой информации. По оценкам специалистов Минфина РФ, имеется около 4000 компаний, которым в России действительно необходимо применять МСФО в полном объеме. Переход на МСФО дает таким компаниям ряд преимуществ: возможность получать банковские кредиты на более выгодных условиях; возможность выхода на западный рынок и привлечения иностранного капитала; наличие более «прозрачной» и структурированной информации для принятия управленческих решений; повышение степени известности компании в среде конкурентов, покупателей и на финансовых рынках, улучшение корпоративного имиджа. Однако большинству российских организаций применение такой сложной системы, как МСФО, в полном объеме не требуется, эти компании могут использовать МСФО в сокращенном или упрощенном варианте.

Как показывает отечественный и мировой опыт, развитие бухгалтерского учета и отчетности должно происходить в тесной связи с изменениями экономической ситуации в стране и отвечать характеру и уровню развития хозяйственного механизма. Новым этапом реформирования отечественного бухгалтерского учета с целью его адаптации к условиям рыночной экономики стала одобренная Министерством финансов РФ Концепция развития бухгалтерского учета и отчетности в Российской Федерации на среднесрочную перспективу (утв. приказом Минфина РФ от 01.07.2004 г. № 180). В Концепции было отмечено, что сложившаяся система бухгалтерского учета и отчетности не обеспечивает в полной мере надлежащее качество и надежность формируемой в ней информации, а также существенно ограничивает возможности полезного использования этой информации. Переход на МСФО должен происходить постепенно, с учетом возможностей, потребностей и готовности профессиональной и другой заинтересованной общественности, а также органов государственной власти.

Целью развития бухгалтерского учета и отчетности на среднесрочную перспективу (2004–2010 гг.) является создание приемлемых условий и предпосылок последовательного и успешного выполнения системой бухгалтерского учета и отчетности присущих ей функций в экономике Российской Федерации.

Дальнейшее развитие бухгалтерского учета и отчетности необходимо осуществлять по следующим основным направлениям:

– повышение качества информации, формируемой в бухгалтерском учете и отчетности;

– создание инфраструктуры применения МСФО;

– изменение системы регулирования бухгалтерского учета и отчетности;

– усиление контроля качества бухгалтерской отчетности;

– существенное повышение квалификации специалистов, занятых организацией и ведением бухгалтерского учета и отчетности, аудитом бухгалтерской отчетности, а также пользователей бухгалтерской отчетности.

Предусмотренные Концепцией основные направления развития бухгалтерского учета и отчетности относятся ко всем отраслям и сферам экономики Российской Федерации.

Вопросы для самопроверки

1. Зачем нужен учет? Назовите основные виды хозяйственного учета.

2. Для чего необходим оперативный и статистический учет?

3. На какие виды учета подразделяется бухгалтерский учет? Кому предназначена информация, формируемая в управленческом учете?

4. Какие измерители применяются в учете?

5. Дайте характеристику бухгалтерского учета.

6. В чем заключаются основные цели и задачи бухгалтерского учета?

7. Назовите этапы учетного процесса.

8. Какие документы входят в систему нормативного регулирования бухгалтерского учета?

9. Какие цели стоят перед законодательством о бухгалтерском учете?

10. Что такое МСФО? Для чего необходимо применение МСФО?

2. Для чего необходим оперативный и статистический учет?

3. На какие виды учета подразделяется бухгалтерский учет? Кому предназначена информация, формируемая в управленческом учете?

4. Какие измерители применяются в учете?

5. Дайте характеристику бухгалтерского учета.

6. В чем заключаются основные цели и задачи бухгалтерского учета?

7. Назовите этапы учетного процесса.

8. Какие документы входят в систему нормативного регулирования бухгалтерского учета?

9. Какие цели стоят перед законодательством о бухгалтерском учете?

10. Что такое МСФО? Для чего необходимо применение МСФО?

Глава 2

Объекты бухгалтерского учета

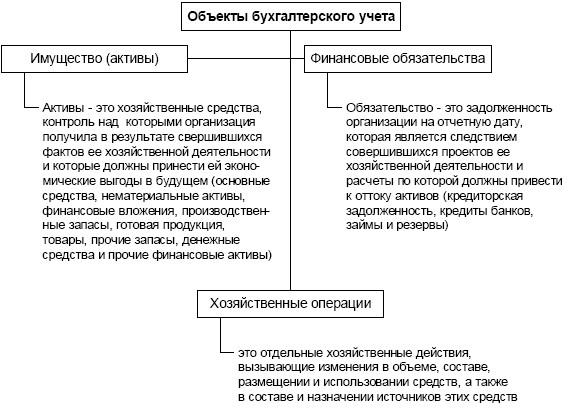

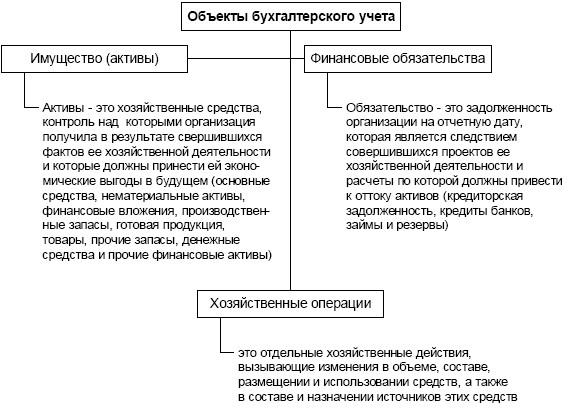

Объектами бухгалтерского учета являются имущество организаций, их обязательства и хозяйственные операции, осуществляемые организациями в процессе их деятельности (п. 2 ст. 1 Закона о бухгалтерском учете) (схема 2.1).

Схема 2.1. Объекты бухгалтерского учета

Имущество предприятия – это основные средства, нематериальные активы, финансовые вложения, производственные запасы, готовая продукция, товары, прочие запасы, денежные средства и прочие финансовые активы. К финансовым обязательствам относятся кредиторская задолженность, кредиты банков, займы и резервы. Хозяйственные операции – это отдельные хозяйственные действия, вызывающие изменения в объеме, составе, размещении и использовании средств, а также в составе и назначении источников этих средств.

При этом любая собственность предприятия (машины и оборудование, здания и запасы, банковские вклады и инвестиции в ценные бумаги) относится к активам, а пассивы представляют собой обязательства предприятия, состоящие из заемных и привлеченных средств, включая кредиторскую задолженность.

Схема 2.1. Объекты бухгалтерского учета

Имущество предприятия – это основные средства, нематериальные активы, финансовые вложения, производственные запасы, готовая продукция, товары, прочие запасы, денежные средства и прочие финансовые активы. К финансовым обязательствам относятся кредиторская задолженность, кредиты банков, займы и резервы. Хозяйственные операции – это отдельные хозяйственные действия, вызывающие изменения в объеме, составе, размещении и использовании средств, а также в составе и назначении источников этих средств.

При этом любая собственность предприятия (машины и оборудование, здания и запасы, банковские вклады и инвестиции в ценные бумаги) относится к активам, а пассивы представляют собой обязательства предприятия, состоящие из заемных и привлеченных средств, включая кредиторскую задолженность.

2.1. Имущество предприятия

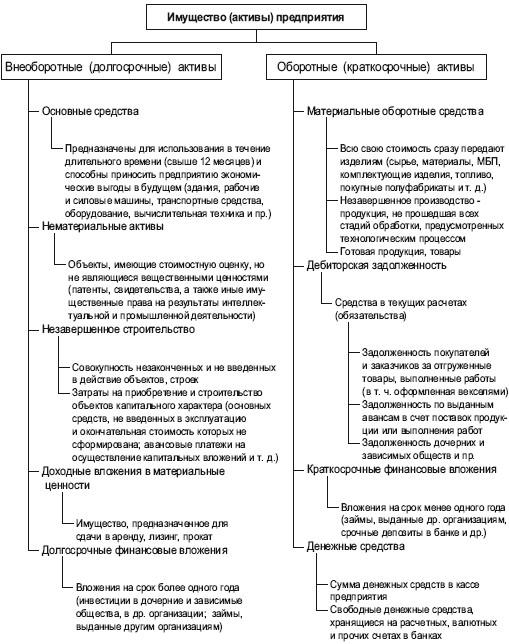

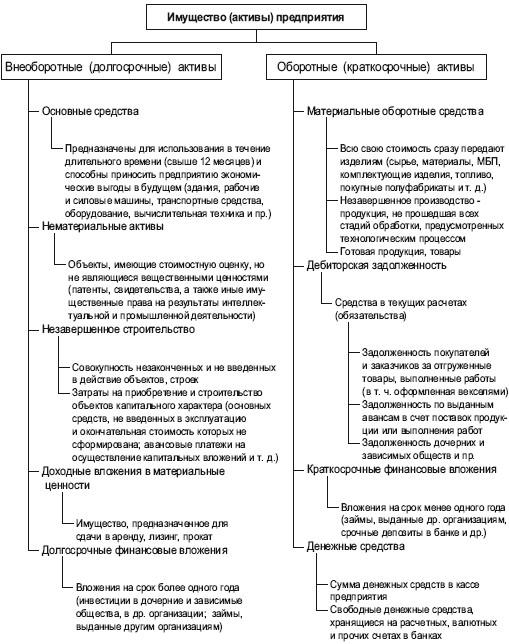

Имущество (активы) любой организации можно рассматривать с двух сторон. С одной стороны, состав имущества, из каких видов состоят средства, с другой – за счет каких источников это имущество приобреталось и формировалось. По участию в производственном процессе имущество предприятия можно разделить на внеоборотные и оборотные активы (схема 2.2).

Схема 2.2. Имущество (активы) предприятия

Внеоборотные активы многократно участвуют в процессе хозяйственной деятельности до тех пор, пока полностью не перенесут свою стоимость на производимую продукцию.

К внеоборотным активам относятся:

• основные средства – здания, машины, оборудование, транспортные средства, инструмент и др.

Они действуют и используются в хозяйственной деятельности длительное время, не изменяя своего внешнего вида, изнашиваются постепенно. Это позволяет предприятию стоимость основных средств включать в себестоимость продукции, работ, услуг частями в течение нормативного срока их службы путем начисления амортизации (износа) по установленным нормам;

• нематериальные активы – объекты интеллектуальной собственности (патенты, свидетельства, а также иные имущественные права на результаты интеллектуальной и промышленной деятельности), имеющие стоимостную оценку, но не являющиеся вещественными ценностями.

Нематериальные активы, как и основные средства, переносят свою первоначальную стоимость на затраты производства в течение нормативного срока их службы путем начисления амортизации по установленным нормам;

• незавершенное строительство – совокупность незаконченных и не введенных в действие объектов, строек: затраты на строительные работы и реконструкцию, проектно-изыскательские, геолого-разведочные и буровые работы; затраты на строительно-монтажные работы, а также на инструменты и инвентарь, предусмотренные сметами на капитальное строительство; прочие затраты по капитальным вложениям.

Эти затраты на приобретение и строительство основных средств уже изъяты из оборотного капитала, но еще не превратились в основные средства, поэтому не могут подвергаться амортизации и учитываются на обособленных счетах бухгалтерского учета «Вложения во внеоборотные активы» и «Оборудование к установке»;

• доходные вложения в материальные ценности – вложения организации в часть имущества, здания, помещения, оборудование и другие ценности, имеющие материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода (сдача в аренду, прокат, лизинг);

• долгосрочные финансовые вложения – вложение денежных средств в реализацию проектов, которые будут обеспечивать получение выгод в течение периода, превышающего один год: в долевое участие в уставном капитале других организаций; предоставление займов другим организациям под долговые обязательства; приобретение ценных бумаг (акций, облигаций и др.) на долговременной основе.

Оборотные активы – это совокупность денежных и материальных средств, обслуживающих операционную деятельность предприятия, однократно участвующих в производственном процессе и полностью переносящих свою стоимость на готовый продукт.

Оборотные средства в отличие от внеоборотных являются наиболее подвижной частью активов предприятия, которая легко преобразуется в денежные средства для финансирования хозяйственной деятельности.

Поэтому предприятие заинтересовано в наиболее рациональном движении и использовании оборотных средств, так как в прямой зависимости от этого находится его финансовое положение.

К оборотным активам относятся:

• материальные оборотные средства – объекты, использование которых осуществляется в рамках одного воспроизводственного цикла либо в течение относительно короткого календарного периода времени (как правило, не более одного года).

К материальным оборотным средствам относят: производственные запасы (сырье, основные и вспомогательные материалы, топливо, малоценные и быстроизнашивающиеся предметы, покупные полуфабрикаты и комплектующие изделия, тару, используемую для упаковки и транспортировки продукции (товаров) и т. п.) – они участвуют только в одном производственном цикле, изменяя свою форму, вид и полностью перенося свою стоимость на изготовленную продукцию; незавершенное производство – продукция (работы), не прошедшая всех стадий (фаз, переделов), предусмотренных технологическим процессом, а также изделия неукомплектованные, не прошедшие испытания и технической приемки; готовую продукцию, товары и прочие запасы;

• денежные средства – сумма наличных денежных средств в кассе предприятия, свободные денежные средства, хранящиеся на расчетном, валютном и прочих счетах в банке, и прочие денежные средства предприятия;

• средства в расчетах – дебиторская задолженность за товары и услуги, продукцию по выданным авансам, по полученным векселям, суммы за подотчетными лицами и др.;

• краткосрочные финансовые вложения – краткосрочные (на срок не более одного года) финансовые вложения предприятия в доходные активы (акции, облигации и другие ценные бумаги) других предприятий, объединений и организаций, денежные средства на срочных депозитных счетах банков, процентные облигации государственных и местных займов и др., являющиеся наиболее легко реализуемыми активами.

Оборотные средства функционируют в процессе производства и в процессе обращения. Оборотный капитал (оборотные активы) предприятия, участвуя в процессе производства и реализации продукции, совершает непрерывный кругооборот, при этом средства переходят из сферы обращения в сферу производства и обратно, принимая последовательно форму фондов обращения (готовая продукция, товары отгруженные, денежные средства, дебиторская задолженность и средства в прочих расчетах) и оборотных производственных фондов (сырье, материалы, топливо, тара, МБП) (схема 2.3).

Схема 2.3. Состав оборотных средств

Схема 2.2. Имущество (активы) предприятия

Внеоборотные активы многократно участвуют в процессе хозяйственной деятельности до тех пор, пока полностью не перенесут свою стоимость на производимую продукцию.

К внеоборотным активам относятся:

• основные средства – здания, машины, оборудование, транспортные средства, инструмент и др.

Они действуют и используются в хозяйственной деятельности длительное время, не изменяя своего внешнего вида, изнашиваются постепенно. Это позволяет предприятию стоимость основных средств включать в себестоимость продукции, работ, услуг частями в течение нормативного срока их службы путем начисления амортизации (износа) по установленным нормам;

• нематериальные активы – объекты интеллектуальной собственности (патенты, свидетельства, а также иные имущественные права на результаты интеллектуальной и промышленной деятельности), имеющие стоимостную оценку, но не являющиеся вещественными ценностями.

Нематериальные активы, как и основные средства, переносят свою первоначальную стоимость на затраты производства в течение нормативного срока их службы путем начисления амортизации по установленным нормам;

• незавершенное строительство – совокупность незаконченных и не введенных в действие объектов, строек: затраты на строительные работы и реконструкцию, проектно-изыскательские, геолого-разведочные и буровые работы; затраты на строительно-монтажные работы, а также на инструменты и инвентарь, предусмотренные сметами на капитальное строительство; прочие затраты по капитальным вложениям.

Эти затраты на приобретение и строительство основных средств уже изъяты из оборотного капитала, но еще не превратились в основные средства, поэтому не могут подвергаться амортизации и учитываются на обособленных счетах бухгалтерского учета «Вложения во внеоборотные активы» и «Оборудование к установке»;

• доходные вложения в материальные ценности – вложения организации в часть имущества, здания, помещения, оборудование и другие ценности, имеющие материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода (сдача в аренду, прокат, лизинг);

• долгосрочные финансовые вложения – вложение денежных средств в реализацию проектов, которые будут обеспечивать получение выгод в течение периода, превышающего один год: в долевое участие в уставном капитале других организаций; предоставление займов другим организациям под долговые обязательства; приобретение ценных бумаг (акций, облигаций и др.) на долговременной основе.

Оборотные активы – это совокупность денежных и материальных средств, обслуживающих операционную деятельность предприятия, однократно участвующих в производственном процессе и полностью переносящих свою стоимость на готовый продукт.

Оборотные средства в отличие от внеоборотных являются наиболее подвижной частью активов предприятия, которая легко преобразуется в денежные средства для финансирования хозяйственной деятельности.

Поэтому предприятие заинтересовано в наиболее рациональном движении и использовании оборотных средств, так как в прямой зависимости от этого находится его финансовое положение.

К оборотным активам относятся:

• материальные оборотные средства – объекты, использование которых осуществляется в рамках одного воспроизводственного цикла либо в течение относительно короткого календарного периода времени (как правило, не более одного года).

К материальным оборотным средствам относят: производственные запасы (сырье, основные и вспомогательные материалы, топливо, малоценные и быстроизнашивающиеся предметы, покупные полуфабрикаты и комплектующие изделия, тару, используемую для упаковки и транспортировки продукции (товаров) и т. п.) – они участвуют только в одном производственном цикле, изменяя свою форму, вид и полностью перенося свою стоимость на изготовленную продукцию; незавершенное производство – продукция (работы), не прошедшая всех стадий (фаз, переделов), предусмотренных технологическим процессом, а также изделия неукомплектованные, не прошедшие испытания и технической приемки; готовую продукцию, товары и прочие запасы;

• денежные средства – сумма наличных денежных средств в кассе предприятия, свободные денежные средства, хранящиеся на расчетном, валютном и прочих счетах в банке, и прочие денежные средства предприятия;

• средства в расчетах – дебиторская задолженность за товары и услуги, продукцию по выданным авансам, по полученным векселям, суммы за подотчетными лицами и др.;

• краткосрочные финансовые вложения – краткосрочные (на срок не более одного года) финансовые вложения предприятия в доходные активы (акции, облигации и другие ценные бумаги) других предприятий, объединений и организаций, денежные средства на срочных депозитных счетах банков, процентные облигации государственных и местных займов и др., являющиеся наиболее легко реализуемыми активами.

Оборотные средства функционируют в процессе производства и в процессе обращения. Оборотный капитал (оборотные активы) предприятия, участвуя в процессе производства и реализации продукции, совершает непрерывный кругооборот, при этом средства переходят из сферы обращения в сферу производства и обратно, принимая последовательно форму фондов обращения (готовая продукция, товары отгруженные, денежные средства, дебиторская задолженность и средства в прочих расчетах) и оборотных производственных фондов (сырье, материалы, топливо, тара, МБП) (схема 2.3).

Схема 2.3. Состав оборотных средств

2.2. Хозяйственные операции

Непрерывное движение средств происходит в результате влияния хозяйственных операций, при которых финансовые ресурсы меняют свою форму и величину, проходя полный оборот и последовательно переходя из одной формы в другую (денежной, производственной и товарной).

Хозяйственные операции как объект бухгалтерского учета состоят из процессов приобретения (заготовки) материалов, средств производства, рабочей силы; производства и реализации (схема 2.4).

В процессе приобретения (снабжения) объектом бухгалтерского учета являются денежные средства, используемые на образование производственных запасов (материалов, оборудования, топлива и т. д.), на оплату расходов по доставке, погрузке и хранению приобретенных ресурсов, расчеты с поставщиками, транспортными и другими организациями.

Схема 2.4. Основные процессы хозяйственной деятельности

Процесс производства является основной стадией кругооборота средств, при котором (путем воздействия рабочей силы и средств производства на сырье) создается готовый продукт. В процессе производства объектами бухгалтерского учета являются: израсходованные средства и предметы труда, амортизация, рабочая сила (необходимый труд в форме заработной платы), стоимость выполнения работ, готовой продукции и услуг.

Заключительной фазой кругооборота средств является процесс реализации, т. е. продажа готовых изделий, товаров, передача выполненных работ заказчикам. На этой стадии средства, созданные в процессе производства, вновь принимают денежную форму, что создает возможность возобновления кругооборота средств в новом качестве.

Хозяйственные операции как объект бухгалтерского учета состоят из процессов приобретения (заготовки) материалов, средств производства, рабочей силы; производства и реализации (схема 2.4).

В процессе приобретения (снабжения) объектом бухгалтерского учета являются денежные средства, используемые на образование производственных запасов (материалов, оборудования, топлива и т. д.), на оплату расходов по доставке, погрузке и хранению приобретенных ресурсов, расчеты с поставщиками, транспортными и другими организациями.

Схема 2.4. Основные процессы хозяйственной деятельности

Процесс производства является основной стадией кругооборота средств, при котором (путем воздействия рабочей силы и средств производства на сырье) создается готовый продукт. В процессе производства объектами бухгалтерского учета являются: израсходованные средства и предметы труда, амортизация, рабочая сила (необходимый труд в форме заработной платы), стоимость выполнения работ, готовой продукции и услуг.

Заключительной фазой кругооборота средств является процесс реализации, т. е. продажа готовых изделий, товаров, передача выполненных работ заказчикам. На этой стадии средства, созданные в процессе производства, вновь принимают денежную форму, что создает возможность возобновления кругооборота средств в новом качестве.

2.3. Источники формирования имущества

Для осуществления производственно-хозяйственной деятельности предприятие, функционирующее обособленно от других, должно располагать финансовыми ресурсами, из которых оплачивается приобретение активов.

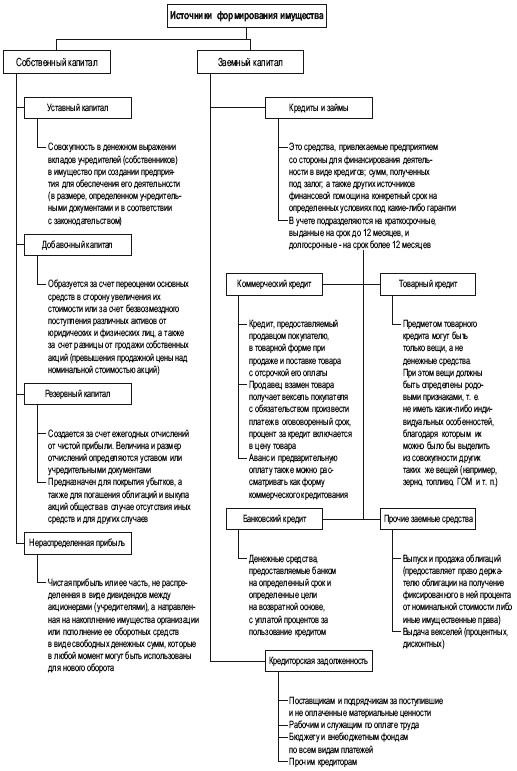

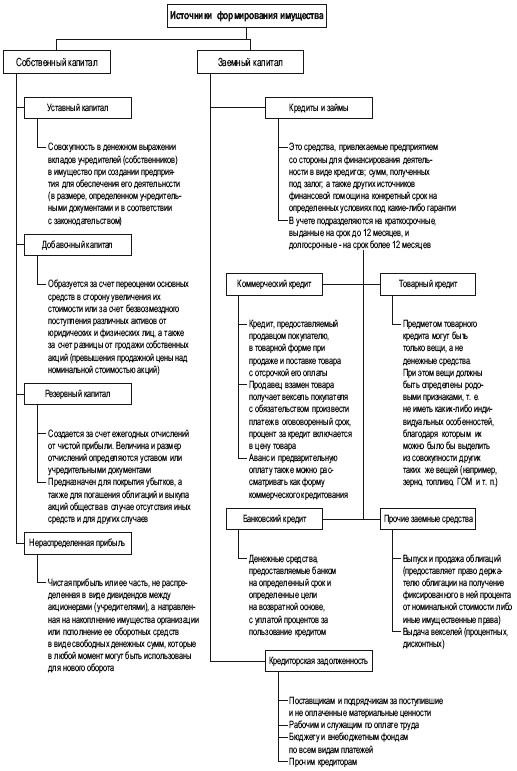

Источники формирования активов (имущества) организации можно разделить на внутренние (собственный капитал) и внешние (заемный капитал). Соотношение собственных и заемных финансовых ресурсов определяет структуру финансов предприятия (схема 2.5).

Схема 2.5. Источники формирования имущества

Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на праве собственности, и показывает сумму экономических обязательств предприятия перед участниками, учредителями, собственниками в связи с предоставлением ему ценностей как на этапе его образования, так и в результате реинвестирования заработанной прибыли в течение всего периода деятельности с момента учреждения.

Собственный капитал зависит от организационно-правовой формы предприятия и состоит из уставного, добавочного и резервного капитала, а также нераспределенной прибыли.

Источники собственных средств:

• уставный капитал – совокупность в денежном выражении вкладов учредителей (собственников) в имущество (стоимость основных средств, нематериальных активов, оборотных и денежных средств) при создании предприятия для обеспечения его деятельности в размерах, определенных учредительными документами.

Уставный капитал является стартовым капиталом предприятия, необходимым для обеспечения его основной деятельности и получения в дальнейшем прибыли. Это один из основных показателей, характеризующих размеры и финансовое состояние предприятия;

• добавочный капитал – образуется за счет прироста стоимости внеоборотных активов: при переоценке основных фондов в сторону увеличения; при поступлении различных активов от юридических и физических лиц (не подлежащих возврату), а также за счет эмиссионного дохода;

• резервный капитал – создается за счет ежегодных отчислений от чистой прибыли, предназначен для покрытия убытков, а также для погашения облигаций общества и выкупа акций общества в случае отсутствия иных средств. Величина резервного капитала и размер обязательных отчислений в него определяются уставом или учредительными документами.

Резервный капитал создается у хозяйствующих субъектов как гарантия повышения ответственности по их обязательствам;

• нераспределенная прибыль – чистая прибыль или ее часть, не распределенная в виде дивидендов между акционерами (учредителями), а направленная на накопление имущества предприятия или пополнение его оборотных средств в виде свободных денежных сумм, которые в любой момент могут быть использованы для нового оборота.

Заемный капитал представляет собой средства, привлекаемые предприятием со стороны для финансирования своей деятельности в виде кредитов, финансовой помощи, сумм, полученных под залог, а также других источников на конкретный срок, на определенных условиях под какие-либо гарантии.

Источники заемных средств:

• банковские кредиты – денежные средства, предоставляемые на определенный срок и определенные цели, на возвратной основе и с уплатой процентов за пользование кредитом предприятием, имеющим банковскую лицензию (банком);

• коммерческие и товарные кредиты – деньги и другие вещи, полученные от заимодавцев (кроме банков). К коммерческому и товарному кредиту применяются правила Гражданского кодекса РФ о займе, если иное не предусмотрено правилами договора, из которого возникло соответствующее обязательство, и они не противоречат существу такого обязательства (ст. 822, 823 ПС РФ);

• другие формы привлечения заемных средств (размещение заемщиком заемных обязательств путем выдачи векселей, выпуска облигаций и др.).

Задолженность организации-заемщика заимодавцу по полученным займам и кредитам в бухгалтерском учете подразделяется на краткосрочную и долгосрочную. Краткосрочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой, согласно условиям договора, не превышает 12 месяцев, долгосрочной – более 12 месяцев.

Краткосрочная и долгосрочная задолженность может быть срочной и просроченной. Срочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой по условиям договора не наступил или продлен (пролонгирован) в установленном порядке, а просроченной – с истекшим, согласно условиям договора, сроком погашения.

• Кредиторская задолженность:

– задолженность перед поставщиками и подрядчиками за поступившие и неоплаченные материальные ценности (выполненные работы и оказанные услуги);

– задолженность перед поставщиками и подрядчиками, которым предприятие выдало собственные (товарные) векселя;

– задолженность по авансам, полученным предприятием под предстоящую поставку товаров (выполнение работ, оказание услуг);

– задолженность перед работниками предприятия по оплате труда (начисленная, но не выплаченная заработная плата);

– задолженность по всем видам платежей в бюджет (не перечисленные на данный период суммы налогов, причитающихся в бюджет) и др.

Источники формирования активов (имущества) организации можно разделить на внутренние (собственный капитал) и внешние (заемный капитал). Соотношение собственных и заемных финансовых ресурсов определяет структуру финансов предприятия (схема 2.5).

Схема 2.5. Источники формирования имущества

Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на праве собственности, и показывает сумму экономических обязательств предприятия перед участниками, учредителями, собственниками в связи с предоставлением ему ценностей как на этапе его образования, так и в результате реинвестирования заработанной прибыли в течение всего периода деятельности с момента учреждения.

Собственный капитал зависит от организационно-правовой формы предприятия и состоит из уставного, добавочного и резервного капитала, а также нераспределенной прибыли.

Источники собственных средств:

• уставный капитал – совокупность в денежном выражении вкладов учредителей (собственников) в имущество (стоимость основных средств, нематериальных активов, оборотных и денежных средств) при создании предприятия для обеспечения его деятельности в размерах, определенных учредительными документами.

Уставный капитал является стартовым капиталом предприятия, необходимым для обеспечения его основной деятельности и получения в дальнейшем прибыли. Это один из основных показателей, характеризующих размеры и финансовое состояние предприятия;

• добавочный капитал – образуется за счет прироста стоимости внеоборотных активов: при переоценке основных фондов в сторону увеличения; при поступлении различных активов от юридических и физических лиц (не подлежащих возврату), а также за счет эмиссионного дохода;

• резервный капитал – создается за счет ежегодных отчислений от чистой прибыли, предназначен для покрытия убытков, а также для погашения облигаций общества и выкупа акций общества в случае отсутствия иных средств. Величина резервного капитала и размер обязательных отчислений в него определяются уставом или учредительными документами.

Резервный капитал создается у хозяйствующих субъектов как гарантия повышения ответственности по их обязательствам;

• нераспределенная прибыль – чистая прибыль или ее часть, не распределенная в виде дивидендов между акционерами (учредителями), а направленная на накопление имущества предприятия или пополнение его оборотных средств в виде свободных денежных сумм, которые в любой момент могут быть использованы для нового оборота.

Заемный капитал представляет собой средства, привлекаемые предприятием со стороны для финансирования своей деятельности в виде кредитов, финансовой помощи, сумм, полученных под залог, а также других источников на конкретный срок, на определенных условиях под какие-либо гарантии.

Источники заемных средств:

• банковские кредиты – денежные средства, предоставляемые на определенный срок и определенные цели, на возвратной основе и с уплатой процентов за пользование кредитом предприятием, имеющим банковскую лицензию (банком);

• коммерческие и товарные кредиты – деньги и другие вещи, полученные от заимодавцев (кроме банков). К коммерческому и товарному кредиту применяются правила Гражданского кодекса РФ о займе, если иное не предусмотрено правилами договора, из которого возникло соответствующее обязательство, и они не противоречат существу такого обязательства (ст. 822, 823 ПС РФ);

• другие формы привлечения заемных средств (размещение заемщиком заемных обязательств путем выдачи векселей, выпуска облигаций и др.).

Задолженность организации-заемщика заимодавцу по полученным займам и кредитам в бухгалтерском учете подразделяется на краткосрочную и долгосрочную. Краткосрочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой, согласно условиям договора, не превышает 12 месяцев, долгосрочной – более 12 месяцев.

Краткосрочная и долгосрочная задолженность может быть срочной и просроченной. Срочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой по условиям договора не наступил или продлен (пролонгирован) в установленном порядке, а просроченной – с истекшим, согласно условиям договора, сроком погашения.

• Кредиторская задолженность:

– задолженность перед поставщиками и подрядчиками за поступившие и неоплаченные материальные ценности (выполненные работы и оказанные услуги);

– задолженность перед поставщиками и подрядчиками, которым предприятие выдало собственные (товарные) векселя;

– задолженность по авансам, полученным предприятием под предстоящую поставку товаров (выполнение работ, оказание услуг);

– задолженность перед работниками предприятия по оплате труда (начисленная, но не выплаченная заработная плата);

– задолженность по всем видам платежей в бюджет (не перечисленные на данный период суммы налогов, причитающихся в бюджет) и др.

Вопросы для самопроверки

1. Назовите объекты бухгалтерского учета.

2. На какие активы подразделяется имущество предприятия? Какое имущество относится к внеоборотным активам?

3. Назовите источники формирования имущества. Назовите составляющие собственного капитала.

4. Из каких источников формируется заемный капитал? Что относится к кредиторской задолженности?

5. Из каких процессов состоят хозяйственные операции как объект бухгалтерского учета?

2. На какие активы подразделяется имущество предприятия? Какое имущество относится к внеоборотным активам?

3. Назовите источники формирования имущества. Назовите составляющие собственного капитала.

4. Из каких источников формируется заемный капитал? Что относится к кредиторской задолженности?

5. Из каких процессов состоят хозяйственные операции как объект бухгалтерского учета?

Глава 3

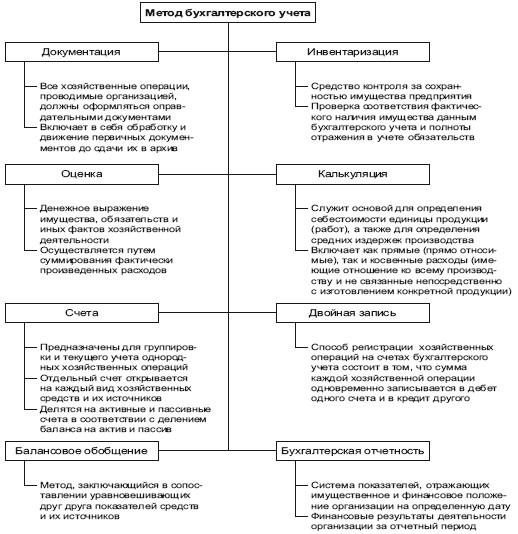

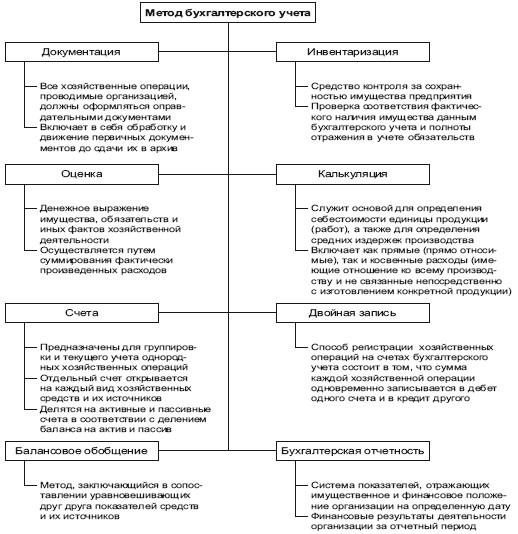

Метод бухгалтерского учета

Метод – это прием, способ или образ действия. Метод бухгалтерского учета означает способ познания и отражения объектов бухгалтерского учета.

К способам и приемам изучения и регистрации информации об объектах бухгалтерского учета относятся (схема 3.1):

• наблюдение за объектами учета:

– документация,

– инвентаризация;

• измерение объектов учета в денежном выражении:

– оценка,

– калькуляция;

Схема 3.1. Метод бухгалтерского учета

• группировка и отражение хозяйственных операций:

– счета,

– двойная запись;

• обобщение информации о результатах хозяйственной деятельности:

– балансовое обобщение,

– бухгалтерская отчетность.

К способам и приемам изучения и регистрации информации об объектах бухгалтерского учета относятся (схема 3.1):

• наблюдение за объектами учета:

– документация,

– инвентаризация;

• измерение объектов учета в денежном выражении:

– оценка,

– калькуляция;

Схема 3.1. Метод бухгалтерского учета

• группировка и отражение хозяйственных операций:

– счета,

– двойная запись;

• обобщение информации о результатах хозяйственной деятельности:

– балансовое обобщение,

– бухгалтерская отчетность.

3.1. Документация

Документацией называется способ первичного отражения (регистрации) хозяйственных операций в специальных документах учета, являющихся основанием для бухгалтерских записей.

Документ – материальный носитель информации, предназначенный для ее обработки и передачи во времени и пространстве. Бухгалтерский документ – это письменное свидетельство (доказательство) факта совершения хозяйственной операции.

Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет (п. 1 ст. 9 Закона о бухгалтерском учете).

Таким образом, первичный учетный документ является основой системы бухгалтерского учета. Документальное оформление хозяйственных операций позволяет бухгалтерской службе вести предварительный, текущий и последующий контроль за движением имущества, состоянием расчетно-платежной дисциплины, отчетностью материально ответственных лиц и т. д. Для обеспечения достоверности и точности учета, предварительного и последующего контроля за хозяйственными операциями документация должна отвечать следующим требованиям:

– своевременное, точное и обоснованное отражение в документах всех учитываемых объектов;

– простота регистрации и обработки первичной информации, приспособленность носителей первичной информации к способам ее последующей обработки;

– рациональная организация и минимальные затраты на ведение первичного учета.

Документы должны быть составлены своевременно, как правило, в момент совершения хозяйственной операции, а если это не представляется возможным – непосредственно по ее окончании. Несвоевременное оформление произведенных операций запутывает бухучет и негативно сказывается на расчетах с бюджетом. Своевременное и качественное оформление первичных учетных документов, передачу их в установленные сроки для отражения в бухгалтерском учете, а также достоверность содержащихся в них данных обеспечивают лица, составившие и подписавшие эти документы.

Документ – материальный носитель информации, предназначенный для ее обработки и передачи во времени и пространстве. Бухгалтерский документ – это письменное свидетельство (доказательство) факта совершения хозяйственной операции.

Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет (п. 1 ст. 9 Закона о бухгалтерском учете).

Таким образом, первичный учетный документ является основой системы бухгалтерского учета. Документальное оформление хозяйственных операций позволяет бухгалтерской службе вести предварительный, текущий и последующий контроль за движением имущества, состоянием расчетно-платежной дисциплины, отчетностью материально ответственных лиц и т. д. Для обеспечения достоверности и точности учета, предварительного и последующего контроля за хозяйственными операциями документация должна отвечать следующим требованиям:

– своевременное, точное и обоснованное отражение в документах всех учитываемых объектов;

– простота регистрации и обработки первичной информации, приспособленность носителей первичной информации к способам ее последующей обработки;

– рациональная организация и минимальные затраты на ведение первичного учета.

Документы должны быть составлены своевременно, как правило, в момент совершения хозяйственной операции, а если это не представляется возможным – непосредственно по ее окончании. Несвоевременное оформление произведенных операций запутывает бухучет и негативно сказывается на расчетах с бюджетом. Своевременное и качественное оформление первичных учетных документов, передачу их в установленные сроки для отражения в бухгалтерском учете, а также достоверность содержащихся в них данных обеспечивают лица, составившие и подписавшие эти документы.