Страница:

Теперь подумаем, какие торговые методы можно выстроить в рамках теории эффективного рынка. В описании форм эффективности упоминались фундаментальные факторы и новости. Можно попробовать создать стратегии, используя и то и другое. Сторонники применения фундаментальных факторов для инвестиционной деятельности принимают пассивную стратегию, то есть не пытаются «пробить» рынок. Они действуют по принципу «купи и держи». Те, кто склонен делать ставку на новости, принимают активную стратегию и стремятся получить доход на колебаниях цены, спровоцированных появлением тех или иных оперативных известий.

Если мы выбираем пассивную стратегию – стараемся удержать в портфеле привлекательные активы, – нам понадобится фундаментальный анализ. Это анализ факторов, влияющих на стоимость ценной бумаги, который предполагает изучение финансовой отчетности предприятия-эмитента и расчет финансовых показателей, характеризующих его деятельность.

Фундаментальный анализ отвечает на вопрос: какую ценную бумагу надо купить или продать? Главное в нем – мониторинг производственной и финансовой ситуации в компании. Для этого выделяют следующие группы показателей:

а) показатели платежеспособности (ликвидности) – дают представление о способности предприятия осуществлять

текущие расчеты и оплачивать краткосрочные обязательства;

б) показатели финансовой устойчивости (коэффициент собственности (независимости), удельный вес заемных средств, удельный вес дебиторской задолженности в стоимости имущества, удельный вес собственных и долгосрочных заемных средств) – показывают уровень привлечения заемного капитала и способности предприятия обслуживать долг;

в) показатели деловой активности (коэффициенты оборачиваемости запасов и собственных средств; общий коэффициент оборачиваемости) – говорят, насколько эффективно используются средства предприятия;

г) показатели рентабельности (коэффициенты рентабельности имущества, собственных средств, производственных фондов, долгосрочных и краткосрочных финансовых вложений, собственных и долгосрочных заемных средств; коэффициент продаж) – позволяют судить о прибыльности фирмы.

Также аналитику, который занимается фундаментальным анализом, необходимо изучать факторы макроэкономического характера и положение в своем секторе экономики. Это требует специфических знаний. В том числе в поле зрения специалиста должны попасть следующие показатели:

• объем валового внутреннего или валового национального продукта;

• уровень инфляции, безработицы, процентной ставки, объема экспорта и импорта;

• валютный курс;

• величина государственных расходов и заимствований на финансовом рынке.

Проведенный фундаментальный анализ в совокупности с изучением положения отрасли и экономики в целом может дать инвестору значимые результаты, указав на целесообразность покупки или продажи той или иной ценной бумаги.

Наняв аналитиков и поручив им работу по эмитентам, чьи акции оборачиваются на фондовом рынке, инвестор ждет рекомендаций: по каким эмитентам в течение года вероятна положительная информация фундаментального характера. Это необходимо для сформирования портфеля из предложенных активов.

Второй торговый подход объясняется теорией эффективного рынка – так называемая «игра на новостях». Предположим, что появляется важная новость, и мы хотим на ней заработать. В этой ситуации главное, чтобы цена не сразу учла вновь поступившую новость, а дала нам возможность войти в рынок. То есть мы будем заниматься инерционной торговлей на новостях.

Обычно новости отыгрывают рынки. Амплитуда колебаний цены зависит от сочетания различных сообщений в области экономики и политики, от сообщений о прибылях и убытках компаний и банков, событий в мировой экономике. Трейдер должен понимать, что воздействие последних новостей может быть крайне непродолжительным или вовсе не повлиять на движение котировок. На рынках происходят регулярные, если не постоянные, качественные изменения, которые в состоянии изменить экономические процессы и макроэкономические связи.

Рис. 6

Рис. 7

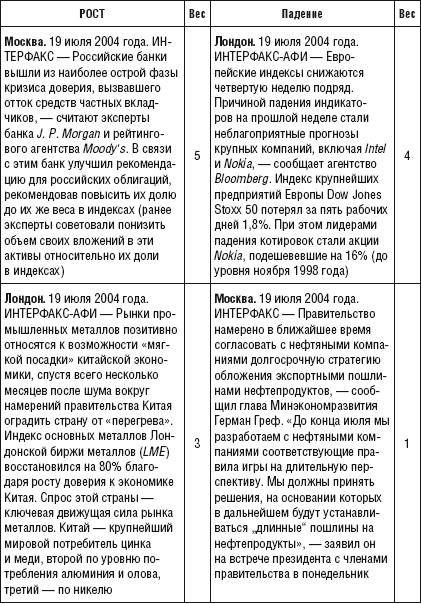

Научиться интерпретировать новости можно, используя специальные формы оценки и анализа журнала новостей. Заведя такой журнал, мы регулярно заносим в него всю информацию, поступающую на рынок, и делаем пометки, как рынок отреагировал на ту или иную новость. Реакция может быть разной, и даже если она оказалась «правильной», сила реакции неодинакова. Поэтому каждому движению необходимо присвоить вес по пятибалльной шкале. Если новость вызвала движение на четыре и более баллов, присвоим ей пятерку. Если же рынок изменился менее чем на один процент, все равно присваиваем новости единицу. Но движение пошло в обратную сторону, наши веса будут иметь отрицательные значения.

При этом новости делим по характеру на положительные – способные вызвать рост, и отрицательные – те, которые приведут к падению.

Главное – собрать как можно больше наблюдений. Для лучшего результата дневник надо вести не менее двух лет.

И только после этого осуществить ревизию новостей. Те из них, что были отыграны неоднозначно (при выходе одной и той же новости рынок в половине случаев рос, а в другой половине падал), нужно удалить из дневника, а с оставшимися работать, отслеживая их появление в СМИ.

Один из методов измерения хаотического ряда – распознавание геометрических форм. Это направление приводит нас к области математики, которая называется фрактальной геометрией: показывает, как работает реальный мир чисел. Всем в школе преподавали Евклидову геометрию – мир прямых линий и ровных краев, у которых легко измерить длину стороны или площадь прямоугольника. Однако в реальном мире нет никаких прямых линий. Если смотреть достаточно близко, они все имеют ломаные края и все могут быть описаны как хаотические.

Рекурсивная геометрия гласит, что есть способ представить нецелостность чисел и формирований, замеченных в природе. Для этого сначала нужно понять, что никаких целых чисел в природе не существует; объекты реального мира, вероятно, будут описаны как фрактальные или объяснены наличием рекурсивного измерения. Классический пример – измерение береговой линии.

Рассмотрим отношение эффективности: деля чистое изменение в ценовом движении за п периодов на сумму всех составляющих шагов, взятых как положительные числа, за те же самые п периодов. Если результат деления приближается к 1, движение гладко (не хаотично); если к 0, – имеем большую неэффективность или хаос. Это измерение позже назвали рекурсивной эффективностью.

Рекурсивная эффективность измеряет количество хаотического движения в ценах. Интерпретируя ее, мы говорим, что рыночный шум заставляет хорошо потрудиться над торговыми правилами. Например, рынок с меньшим количеством шума позволяет использовать простенькую систему, в то время как рынок, классифицированный в качестве рынка с наличием высокого уровня шума, делает неэффективным даже самый сложный торговый метод. Шумный рынок крайне изменчив, а эффективный рынок гладок. Эти особенности важно знать при выборе торговых правил и превращая теоретическую модель в выгодную систему торговли.

Хотя теория хаоса не позволила создать новые торговые подходы, она многое объяснила в поведении рынка. Эдгар Петере в своей книге «Фрактальный анализ финансовых рынков» неоднократно говорил, что нормальное (гауссовское) распределение основано на Центральной предельной теореме и не подходит для описания рынка. Ведь во многих ситуациях закон больших чисел не действует. В частности, когда усиление происходит при экстремальных значениях, эти явления часто приводят к распределению с «толстыми хвостами». Становится очевидным: если строить стратегию по принципу: упало – купил, выросло – зашортил, и обосновывая доказательную базу и свои действия на рынке принципами нормального распределения, вы неминуемо разоритесь, потому что «хвосты» у рыночного распределения – толстые, а значит, велика вероятность внезапных фатальных движений цены.

В развитии фрактального анализа принял участие британский гидролог X. Е. Херст и дал миру свой коэффициент – Н. Если 0,50 <Н< 1,00, подразумевается персистентный временной ряд, который характеризуется эффектами долговременной памяти (настоящее влияет на будущее). Например, рост влечет за собой рост, падение – еще большее падение. Теоретически изменения (чередование периодов развития и застоя) на рынке происходят медленнее, чем при броуновском движении. Зато они продолжительнее и образуют трендовые рынки.

Если коэффициент Херста находится в диапазоне от 0 до 0,5, имеет место антиперсистентность. Ее временной ряд проходит меньшее расстояние, чем случайный, броуновский. Это происходит из-за более частых изменений, чем по ходу вероятностного процесса. На рыночном сленге данная ситуация называется «пилой» и означает, что никто не может заработать.

Персистентный временной ряд – самый распространенный тип в природе на рынках капитала, в экономике. Поэтому мы и говорим, что теория хаоса многое объясняет, обеспечивает доказательственную базу старой трейдерской поговорке: «Тренд – твой друг».

Персистентность была замечена давно, в разных вероятностных процессах. Например, у посетителей казино есть выражение: «У колеса появилась память». Так говорят, когда шарик демонстрирует какую-либо зависимость – допустим, несколько раз подряд выпадает красное. Аналогичное явление подметил и описал в романе «Игрок» Федор Михайлович Достоевский:

«Собрав все, я быстро перешел на trente et quarante.

За trente et quarante сидит публика аристократическая. Это не рулетка, это карты. Тут банк отвечает за 100 ООО талеров разом. Наибольшая ставка тоже 4000 флоринов. Я совершенно не знал игры и почти ни одной ставки, кроме красной и черной, которые тут тоже были. К ним-то я и привязался. Весь вокзал столпился вокруг. Не помню, вздумал ли я в это время хоть раз о Полине. Я тогда ощущал какое-то непреодолимое наслаждение – хватать и загребать банковые билеты, нараставшие кучею предо мной.

Действительно, точно судьба толкала меня. На этот раз, как нарочно, случилось одно обстоятельство, довольно, впрочем, часто повторяющееся в игре. Привяжется счастье, например, к красной, и не оставляет ее раз десять, даже пятнадцать сряду. Я слышал еще третьего дня, что красная на прошлой неделе вышла двадцать два раза сряду. Такого даже не помнят на рулетке и рассказывали с удивлением. Разумеется, все тотчас же оставляют красную, и уже после десяти раз, например, почти никто не решается на нее ставить. Но и на черную, противоположную красной, не ставит тогда никто из опытных игроков. Опытный игрок знает, что значит «своенравие случая». Например, казалось бы, что после шестнадцати раз красной семнадцатый удар непременно ляжет на черную. На это бросаются новички толпами, удваивают и утраивают куши и страшно проигрываются.

Но я, по какому-то странному своенравию, заметив, что красная вышла семь раз сряду, нарочно к ней привязался.

Я убежден, что тут наполовину было самолюбия; мне хотелось удивить зрителей безумным риском, и – о странное ощущение – я помню отчетливо, что мною вдруг действительно без всякого вызова самолюбия овладела ужасная жажда риску. Может быть, перейдя через столько ощущений, душа не насыщается, а только раздражается ими и требует ощущений еще, и все сильней и сильней, до окончательного утомления. И, право, не лгу, если б устав игры позволял поставить 50 ООО флоринов разом, я бы поставил их наверно. Кругом кричали, что это безумно, что красная уже выходит четырнадцатый раз!

– Monsieur a gagne deja cent mille florins, – раздался подле меня чей-то голос. – Господин выиграл уже сто тысяч флоринов (франц.)».

Игры можно классифицировать по количеству игроков и стратегий, по характеру взаимодействия играющих и выигрыша. Теория игр рассматривает многие аспекты процесса. Но для нас главное – выяснить, как все это помогает зарабатывать. В частности, интересует, чем может быть полезна теория игр для принятия решений.

Если рассматривать принятие решения в условиях риска, возникает критерий ожидаемого значения. Его использование обусловлено стремлением максимально повысить прибыль (или свести к минимуму убытки). Ожидаемые величины дают возможность многократно решать одну и ту же задачу пока не удастся получить приемлемые по точности расчетные формулы.

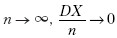

Математически это выглядит так:

X – случайная величина с математическим ожиданием MX и дисперсией DX. Если x1, x2,..., xn – значения случайной величины (с. в.) Х, то среднее арифметическое их (выборочное среднее) значений имеет дисперсию . Таким образом, когда

. Таким образом, когда  и

и  .

.

Другими словами, при достаточно большом объеме выборки разница между средним арифметическим и математическим ожиданием стремится к нулю (так называемая предельная теорема теории вероятности). Следовательно, использование ожидаемого значения справедливо только в случае, когда одно и то же решение приходится применять большое число раз.

Рассмотрим ставку на выпадение цвета в рулетке. Имеется 18 красных секторов, 18 черных и «зеро». Математическое ожидание выигрыша единичной ставки на цвет составляет 18/37 – (18 + 1)/37 = -1/37. В среднем казино выигрывает за одну игру у одного игрока эту величину, помноженную на размер ставки. Несмотря на отдельные крупные выигрыши клиентов, в целом заведение всегда в выигрыше – благодаря математическому ожиданию в свою пользу («преимущество казино»), а не потому, что крупье умеют прогнозировать, где остановится шарик.

Рулетка – игра, придуманная для получения дохода. Нам нужно создать алгоритм игры, который переведет преимущество игорного дома на наш счет. Рынок позволяет играть в игры с положительным математическим ожиданием. Это необходимое условие успешной игры на бирже. Причем, как утверждает Ральф Вине, «не имеет значения, насколько положительное или насколько отрицательное ожидание; важно только, положительное оно или отрицательное».

Рассмотрим пример. Перед открытием позиции мы определяем точку, в которой закроем ее с убытком, так называемый стоп-лосс. Разница между точкой входа в позицию, покупкой и точкой выхода по стопу, умноженная на количество лотов, есть начальный риск (R). Независимо от того, в рублях или процентах определяется уровень стопа. Доход можно определять в тех же единицах риска на акцию. В терминах R главный принцип спекуляций гласит: давать прибылям расти, а убытки резко ограничивать. Например, какой-то величиной R. Математическое ожидание в R показывает, сколько мы выиграем или проиграем в среднем за одну сделку на единицу риска. Чтобы вычислить математическое ожидание в R, необходимо записать результаты сделок в следующую таблицу.

Прибыль (убыток) должна учитывать комиссию брокеру и проскальзывание. R вычисляется путем деления второго столбца на третий. Далее, суммировав все значения четвертого столбца и разделив полученную сумму на число сделок, получаем математическое ожидание.

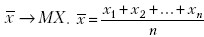

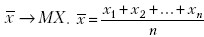

Рассмотрим в качестве примера простую и знакомую каждому инвестору торговую систему «Parabolic» Уэллеса Уайлдера со стандартными значениями параметров. «Parabolic» является разворотной (все время находится в длинной или короткой позиции) трендоследящей системой, генерирующей торговые сигналы при пересечении ценами динамических уровней поддержки/сопротивления. Уайлдер назвал их SAR (stop and reverse). Данные величины рассчитываются с учетом времени нахождения в позиции и значения фактора ускорения.

Протестируем эту систему (Рис. 8).

Рис. 8

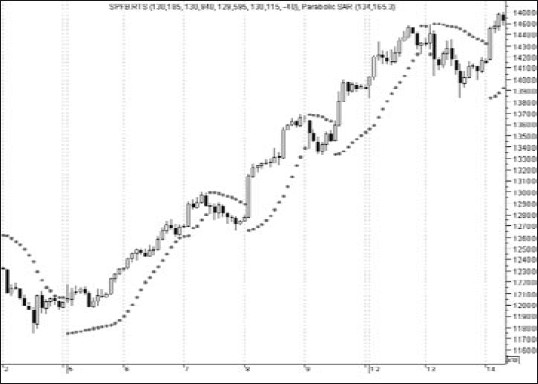

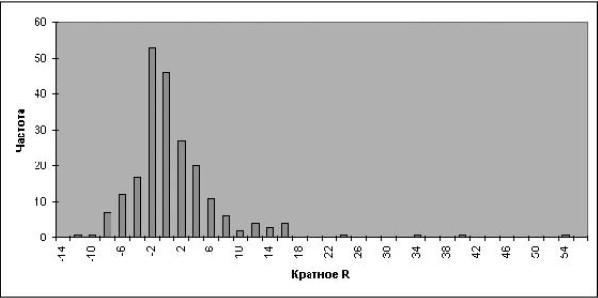

Полученные данные можно исследовать с помощью Excel. Гистограмма кратных R наглядно отражает философию следования за тенденцией (Рис. 9). Видно, что большинство сделок имеет убыток от одного до двух R (медиана – 1,35; число прибыльных сделок – 37 %); есть две сделки с убытками, превышающими 10R и 15R прибыль по которым превышает 10R.

Рис. 9

Гистограмма искривлена вправо (ассиметричность – 3,46), а прибыль от одной сделки равна 53,15R! Математическое ожидание в этом примере составляет 0,24Д то есть на каждый рубль риска мы в среднем ожидаем получить 1,24 руб.

Теперь о главном. Как уже было сказано, на рынке действует принцип – давать прибыли расти, а убытки резко ограничивать. Большинство людей действует наоборот. Они позволяют расходам увеличиваться и быстро закрывают доходные позиции. Практически все разорившиеся игроки убеждены – умение прогнозировать движения цен является главным условием для заработков на рынке. Выигрыш в конкретной сделке для них означает подтверждение прогностических способностей. Но правда заключается в том, что успешная работа на рынке не имеет ничего общего с прогнозированием. Просчитать рынок невозможно. Однако для заработка прогноз движения цен не нужен. Необходимо, чтобы доход от наших прибыльных сделок превышал убытки по проигрышным. При этом соотношение побед и поражений – как в случае с подбрасыванием монеты!

Итак, что неизбежно приводит к появлению прибыли на вашем счету? Секрет прост и давно известен. Раньше его называли «преимуществом казино», теперь – положительным математическим ожиданием. Это количество денег, которое зарабатывается в среднем за одну сделку.

Математическое ожидание есть сумма произведений вероятностей выигрышей (РВ), умноженная на величину выигрышей за вычетом суммы произведений вероятностей проигрышей (РП), умноженная на величину проигрышей:

Е = Σ(РВ × Величина выигрыша) – Σ(PРП × Величина проигрыша).

В упрощенном виде математическое ожидание можно представить как вероятность выигрыша, умноженную на средний выигрыш, и минус вероятность проигрыша, умноженную на средний проигрыш.

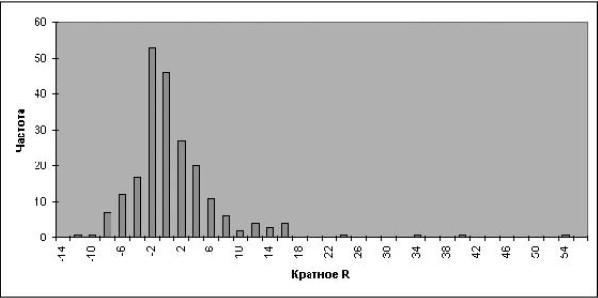

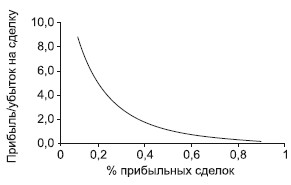

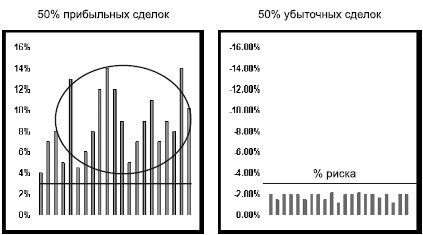

Предположим, у нас 50 % прибыльных сделок и 50 % – убыточных. Если разместить на левой стороне графика прибыльные сделки, а на правой – убыточные, станет видна разница между ними. Если затем вычесть из прибыльных сделок убыточные, получается доход (Рис. 10).

Рис. 10

Но даже если вы делаете большое количество прибыльных сделок, думать, что они гарантируют прибыль, – ошибка. Торговые методы с высокой вероятностью выигрышных сделок могут иметь отрицательное математическое ожидание. Это означает, что рано или поздно вы потеряете все деньги.

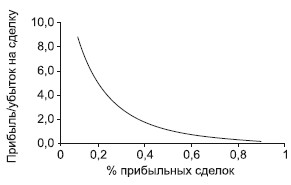

На Рис. 10 в качестве иллюстрации «неизбежности дохода», показано соотношение количества прибыльных и убыточных сделок 50/50. Данное правило не является строгим. Скорее можно говорить о зависимости соотношений количества сделок и средних величин прибыльных и убыточных сделок (Рис. 11).

Рис. 11

Данная зависимость хорошо просматривается на графике. В реальной практике торговые методики с положительным математическим ожиданием имеют такую зависимость: если количество прибыльных сделок меньше, чем убыточных, размер средней прибыльной сделки порой в несколько раз превышает величину средней убыточной. И наоборот, если больше прибыльных сделок, размер средней прибыльной сделки, как правило, ненамного превышает размер средней убыточной сделки. Иногда они равны.

Мы выяснили основные параметры, определяющие торговлю:

1) количество прибыльных сделок в процентах к общему количеству сделок;

2) количество убыточных сделок в процентах от общего количества всех сделок;

3) величина средней прибыльной сделки в процентах от суммы счета;

4) величина средней убыточной сделки в процентах от суммы счета.

Последние два значения лучше представлять в виде отношения величины прибыльной сделки к сумме убыточной. Данный коэффициент получается после деления размера средней прибыльной сделки на величину средней убыточной сделки. Если он больше единицы, мы на правильном пути.

Для работы над созданием системы понадобятся дополнительные статистические показатели.

Количество сделок – полное количество операций (считается только число сделок, закрытых на конец анализируемого периода).

Полная прибыль – накопленная прибыль в процентах от первоначальных вложений. Данный показатель полной прибыли необходим для оценки результативности. Если доход за вычетом налога за год меньше дохода по депозитам в банке, надо улучшать торговлю или размещать деньги в банке.

Максимальная прибыль за одну сделку максимальная прибыль (в процентах), полученная в одной сделке. Она показывает, что если одна, самая прибыльная, сделка принесла больше половины прибыли, для дальнейшего анализа следует исключить эту сделку из расчетов. Если после этого счет ушел в отрицательную зону, у нас есть текущая прибыль, но мы все равно находимся в зоне риска и в будущем можем только терять деньги.

Средняя прибыль на одну сделку – отношение полной прибыли (в процентах) к количеству сделок.

Доля прибыльных сделок – процентное отношение числа прибыльных сделок к их общему количеству.

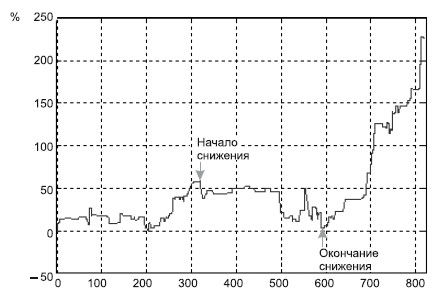

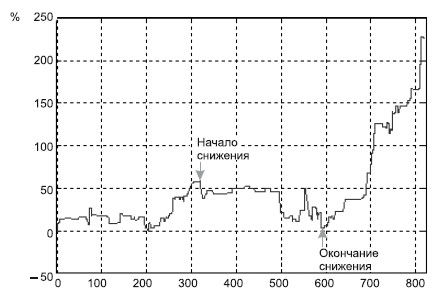

Максимальное падение капитала – наибольшие совокупные потери за анализируемый период (Рис. 12).

Рис. 12

Показатель максимального падения капитала говорит о степени устойчивости торговли. Надо понимать, что если капитал упал на 50 %, то, чтобы вернуть свои кровные сбережения, надо удвоить капитал, то есть заработать целых 100 %. Большое падение капитала трудно выдержать психологически. Если у вас случаются большие просадки капитала, рано или поздно вы, скорее всего, откажетесь от работы на фондовом рынке, несмотря на полученные итоговые результаты.

Среднее падение капитала – средняя совокупная потеря за анализируемый период.

Продолжительность максимального падения капитала – время, необходимое для восстановления счета после максимального падения.

Максимальная продолжительность падения капитала – максимальное время, потребовавшееся для восстановления счета.

Если мы выбираем пассивную стратегию – стараемся удержать в портфеле привлекательные активы, – нам понадобится фундаментальный анализ. Это анализ факторов, влияющих на стоимость ценной бумаги, который предполагает изучение финансовой отчетности предприятия-эмитента и расчет финансовых показателей, характеризующих его деятельность.

Фундаментальный анализ отвечает на вопрос: какую ценную бумагу надо купить или продать? Главное в нем – мониторинг производственной и финансовой ситуации в компании. Для этого выделяют следующие группы показателей:

а) показатели платежеспособности (ликвидности) – дают представление о способности предприятия осуществлять

текущие расчеты и оплачивать краткосрочные обязательства;

б) показатели финансовой устойчивости (коэффициент собственности (независимости), удельный вес заемных средств, удельный вес дебиторской задолженности в стоимости имущества, удельный вес собственных и долгосрочных заемных средств) – показывают уровень привлечения заемного капитала и способности предприятия обслуживать долг;

в) показатели деловой активности (коэффициенты оборачиваемости запасов и собственных средств; общий коэффициент оборачиваемости) – говорят, насколько эффективно используются средства предприятия;

г) показатели рентабельности (коэффициенты рентабельности имущества, собственных средств, производственных фондов, долгосрочных и краткосрочных финансовых вложений, собственных и долгосрочных заемных средств; коэффициент продаж) – позволяют судить о прибыльности фирмы.

Также аналитику, который занимается фундаментальным анализом, необходимо изучать факторы макроэкономического характера и положение в своем секторе экономики. Это требует специфических знаний. В том числе в поле зрения специалиста должны попасть следующие показатели:

• объем валового внутреннего или валового национального продукта;

• уровень инфляции, безработицы, процентной ставки, объема экспорта и импорта;

• валютный курс;

• величина государственных расходов и заимствований на финансовом рынке.

Проведенный фундаментальный анализ в совокупности с изучением положения отрасли и экономики в целом может дать инвестору значимые результаты, указав на целесообразность покупки или продажи той или иной ценной бумаги.

Наняв аналитиков и поручив им работу по эмитентам, чьи акции оборачиваются на фондовом рынке, инвестор ждет рекомендаций: по каким эмитентам в течение года вероятна положительная информация фундаментального характера. Это необходимо для сформирования портфеля из предложенных активов.

Второй торговый подход объясняется теорией эффективного рынка – так называемая «игра на новостях». Предположим, что появляется важная новость, и мы хотим на ней заработать. В этой ситуации главное, чтобы цена не сразу учла вновь поступившую новость, а дала нам возможность войти в рынок. То есть мы будем заниматься инерционной торговлей на новостях.

Обычно новости отыгрывают рынки. Амплитуда колебаний цены зависит от сочетания различных сообщений в области экономики и политики, от сообщений о прибылях и убытках компаний и банков, событий в мировой экономике. Трейдер должен понимать, что воздействие последних новостей может быть крайне непродолжительным или вовсе не повлиять на движение котировок. На рынках происходят регулярные, если не постоянные, качественные изменения, которые в состоянии изменить экономические процессы и макроэкономические связи.

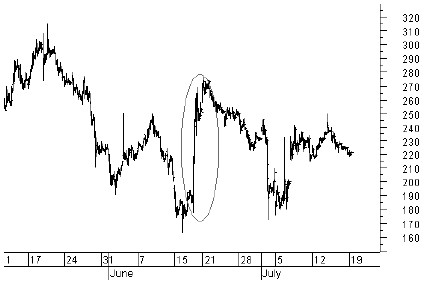

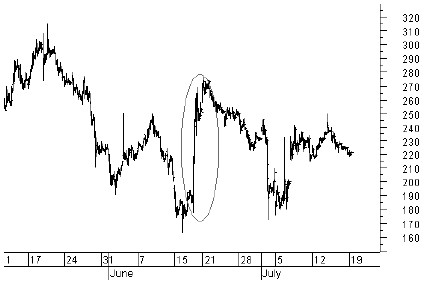

Ташкент. 17 июня 2004 года. ИНТЕРФАКС – Отвечая на вопросы журналистов, Президент РФ Владимир Путин заявил, что правительство России не заинтересовано в банкротстве «ЮКОСа» (РТС: YUK0). Он отметил: долги «ЮКОСа» пока считают; ими займутся судебные инстанции. Правительство, в свою очередь, постарается сделать так, чтобы не обрушить эту компанию. В то же время В. Путин подчеркнул, что говорить о перспективах банкротства «ЮКОСа» «достаточно щепетильно». «Сейчас любое слово может быть так или иначе истолковано и конкурентами, и самой компанией, и теми, кто хочет ее поддержать. А как пойдет процесс (в отношении «ЮКОСа») – отдельная песня. И об этом должны говорить сами судебные инстанции», – сказал президент (Рис. 6).

Рис. 6

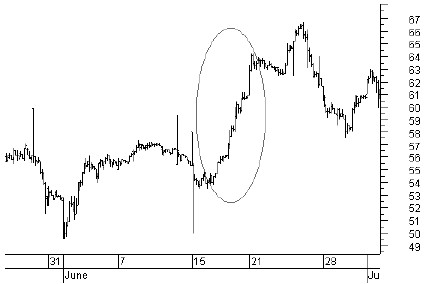

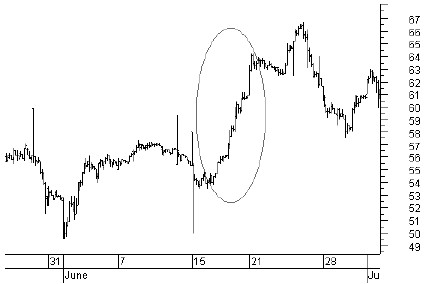

Москва. 25 июня 2004 года. ИНТЕРФАКС-АГИ – Решение о либерализации рынка акций «Газпрома» будет принято в самые короткие сроки. Об этом сообщил в пятницу, выступая на годовом собрании акционеров компании, председатель правления «Газпрома» Алексей Миллер. ««Газпром» как никто другой заинтересован в либерализации рынка своих акций», – отметил он. «Нам нужна высокая ликвидность рынка акций и дальнейший рост капитализации. Существующие ограничения на торговлю акциями «Газпрома», дискриминация по признаку резидент-нерезидент существенно тормозят этот процесс», – добавил А. Миллер. Конечной целью либерализации является объединение внутреннего и внешнего рынка акций. Осуществляемый поэтапно данный процесс подразумевает полную свободу обращения акций «Газпрома» на внутреннем рынке, в том числе торговлю акциями на всех площадках, имеющих лицензию ФКЦБ, а также отмену ограничений по депозитарному учету акций, принадлежащих российским участникам. Кроме того, предполагается заполнить 20 %-ю квоту для иностранных участников и создать единый депозитарий по учету прав иностранных участников (Рис. 7).

Рис. 7

Научиться интерпретировать новости можно, используя специальные формы оценки и анализа журнала новостей. Заведя такой журнал, мы регулярно заносим в него всю информацию, поступающую на рынок, и делаем пометки, как рынок отреагировал на ту или иную новость. Реакция может быть разной, и даже если она оказалась «правильной», сила реакции неодинакова. Поэтому каждому движению необходимо присвоить вес по пятибалльной шкале. Если новость вызвала движение на четыре и более баллов, присвоим ей пятерку. Если же рынок изменился менее чем на один процент, все равно присваиваем новости единицу. Но движение пошло в обратную сторону, наши веса будут иметь отрицательные значения.

При этом новости делим по характеру на положительные – способные вызвать рост, и отрицательные – те, которые приведут к падению.

Главное – собрать как можно больше наблюдений. Для лучшего результата дневник надо вести не менее двух лет.

И только после этого осуществить ревизию новостей. Те из них, что были отыграны неоднозначно (при выходе одной и той же новости рынок в половине случаев рос, а в другой половине падал), нужно удалить из дневника, а с оставшимися работать, отслеживая их появление в СМИ.

Теория хаотического блуждания цен

Новая область, которая захватила интерес аналитиков рынка, – хаос. Теория хаоса – способ описать поведение нелинейного ряда, который нельзя изобразить в виде прямой. Причем хаотические ценовые ряды не обязательно лишены формы.Один из методов измерения хаотического ряда – распознавание геометрических форм. Это направление приводит нас к области математики, которая называется фрактальной геометрией: показывает, как работает реальный мир чисел. Всем в школе преподавали Евклидову геометрию – мир прямых линий и ровных краев, у которых легко измерить длину стороны или площадь прямоугольника. Однако в реальном мире нет никаких прямых линий. Если смотреть достаточно близко, они все имеют ломаные края и все могут быть описаны как хаотические.

Рекурсивная геометрия гласит, что есть способ представить нецелостность чисел и формирований, замеченных в природе. Для этого сначала нужно понять, что никаких целых чисел в природе не существует; объекты реального мира, вероятно, будут описаны как фрактальные или объяснены наличием рекурсивного измерения. Классический пример – измерение береговой линии.

Рассмотрим отношение эффективности: деля чистое изменение в ценовом движении за п периодов на сумму всех составляющих шагов, взятых как положительные числа, за те же самые п периодов. Если результат деления приближается к 1, движение гладко (не хаотично); если к 0, – имеем большую неэффективность или хаос. Это измерение позже назвали рекурсивной эффективностью.

Рекурсивная эффективность измеряет количество хаотического движения в ценах. Интерпретируя ее, мы говорим, что рыночный шум заставляет хорошо потрудиться над торговыми правилами. Например, рынок с меньшим количеством шума позволяет использовать простенькую систему, в то время как рынок, классифицированный в качестве рынка с наличием высокого уровня шума, делает неэффективным даже самый сложный торговый метод. Шумный рынок крайне изменчив, а эффективный рынок гладок. Эти особенности важно знать при выборе торговых правил и превращая теоретическую модель в выгодную систему торговли.

Хотя теория хаоса не позволила создать новые торговые подходы, она многое объяснила в поведении рынка. Эдгар Петере в своей книге «Фрактальный анализ финансовых рынков» неоднократно говорил, что нормальное (гауссовское) распределение основано на Центральной предельной теореме и не подходит для описания рынка. Ведь во многих ситуациях закон больших чисел не действует. В частности, когда усиление происходит при экстремальных значениях, эти явления часто приводят к распределению с «толстыми хвостами». Становится очевидным: если строить стратегию по принципу: упало – купил, выросло – зашортил, и обосновывая доказательную базу и свои действия на рынке принципами нормального распределения, вы неминуемо разоритесь, потому что «хвосты» у рыночного распределения – толстые, а значит, велика вероятность внезапных фатальных движений цены.

В развитии фрактального анализа принял участие британский гидролог X. Е. Херст и дал миру свой коэффициент – Н. Если 0,50 <Н< 1,00, подразумевается персистентный временной ряд, который характеризуется эффектами долговременной памяти (настоящее влияет на будущее). Например, рост влечет за собой рост, падение – еще большее падение. Теоретически изменения (чередование периодов развития и застоя) на рынке происходят медленнее, чем при броуновском движении. Зато они продолжительнее и образуют трендовые рынки.

Если коэффициент Херста находится в диапазоне от 0 до 0,5, имеет место антиперсистентность. Ее временной ряд проходит меньшее расстояние, чем случайный, броуновский. Это происходит из-за более частых изменений, чем по ходу вероятностного процесса. На рыночном сленге данная ситуация называется «пилой» и означает, что никто не может заработать.

Персистентный временной ряд – самый распространенный тип в природе на рынках капитала, в экономике. Поэтому мы и говорим, что теория хаоса многое объясняет, обеспечивает доказательственную базу старой трейдерской поговорке: «Тренд – твой друг».

Персистентность была замечена давно, в разных вероятностных процессах. Например, у посетителей казино есть выражение: «У колеса появилась память». Так говорят, когда шарик демонстрирует какую-либо зависимость – допустим, несколько раз подряд выпадает красное. Аналогичное явление подметил и описал в романе «Игрок» Федор Михайлович Достоевский:

«Собрав все, я быстро перешел на trente et quarante.

За trente et quarante сидит публика аристократическая. Это не рулетка, это карты. Тут банк отвечает за 100 ООО талеров разом. Наибольшая ставка тоже 4000 флоринов. Я совершенно не знал игры и почти ни одной ставки, кроме красной и черной, которые тут тоже были. К ним-то я и привязался. Весь вокзал столпился вокруг. Не помню, вздумал ли я в это время хоть раз о Полине. Я тогда ощущал какое-то непреодолимое наслаждение – хватать и загребать банковые билеты, нараставшие кучею предо мной.

Действительно, точно судьба толкала меня. На этот раз, как нарочно, случилось одно обстоятельство, довольно, впрочем, часто повторяющееся в игре. Привяжется счастье, например, к красной, и не оставляет ее раз десять, даже пятнадцать сряду. Я слышал еще третьего дня, что красная на прошлой неделе вышла двадцать два раза сряду. Такого даже не помнят на рулетке и рассказывали с удивлением. Разумеется, все тотчас же оставляют красную, и уже после десяти раз, например, почти никто не решается на нее ставить. Но и на черную, противоположную красной, не ставит тогда никто из опытных игроков. Опытный игрок знает, что значит «своенравие случая». Например, казалось бы, что после шестнадцати раз красной семнадцатый удар непременно ляжет на черную. На это бросаются новички толпами, удваивают и утраивают куши и страшно проигрываются.

Но я, по какому-то странному своенравию, заметив, что красная вышла семь раз сряду, нарочно к ней привязался.

Я убежден, что тут наполовину было самолюбия; мне хотелось удивить зрителей безумным риском, и – о странное ощущение – я помню отчетливо, что мною вдруг действительно без всякого вызова самолюбия овладела ужасная жажда риску. Может быть, перейдя через столько ощущений, душа не насыщается, а только раздражается ими и требует ощущений еще, и все сильней и сильней, до окончательного утомления. И, право, не лгу, если б устав игры позволял поставить 50 ООО флоринов разом, я бы поставил их наверно. Кругом кричали, что это безумно, что красная уже выходит четырнадцатый раз!

– Monsieur a gagne deja cent mille florins, – раздался подле меня чей-то голос. – Господин выиграл уже сто тысяч флоринов (франц.)».

Теория игр

Вся жизнь – игра. И хотя теория игр меньше всего описывает экономические процессы, в последние годы многие становятся лауреатами премии «В память о Нобеле в области Экономики» именно за разработки в этой области. Ученые договорились до того, что экономика – лженаука и является всего лишь игрой: государство формирует правила, а бизнес по ним играет.Игры можно классифицировать по количеству игроков и стратегий, по характеру взаимодействия играющих и выигрыша. Теория игр рассматривает многие аспекты процесса. Но для нас главное – выяснить, как все это помогает зарабатывать. В частности, интересует, чем может быть полезна теория игр для принятия решений.

Если рассматривать принятие решения в условиях риска, возникает критерий ожидаемого значения. Его использование обусловлено стремлением максимально повысить прибыль (или свести к минимуму убытки). Ожидаемые величины дают возможность многократно решать одну и ту же задачу пока не удастся получить приемлемые по точности расчетные формулы.

Математически это выглядит так:

X – случайная величина с математическим ожиданием MX и дисперсией DX. Если x1, x2,..., xn – значения случайной величины (с. в.) Х, то среднее арифметическое их (выборочное среднее) значений имеет дисперсию

. Таким образом, когда

. Таким образом, когда  и

и  .

. Другими словами, при достаточно большом объеме выборки разница между средним арифметическим и математическим ожиданием стремится к нулю (так называемая предельная теорема теории вероятности). Следовательно, использование ожидаемого значения справедливо только в случае, когда одно и то же решение приходится применять большое число раз.

Рассмотрим ставку на выпадение цвета в рулетке. Имеется 18 красных секторов, 18 черных и «зеро». Математическое ожидание выигрыша единичной ставки на цвет составляет 18/37 – (18 + 1)/37 = -1/37. В среднем казино выигрывает за одну игру у одного игрока эту величину, помноженную на размер ставки. Несмотря на отдельные крупные выигрыши клиентов, в целом заведение всегда в выигрыше – благодаря математическому ожиданию в свою пользу («преимущество казино»), а не потому, что крупье умеют прогнозировать, где остановится шарик.

Рулетка – игра, придуманная для получения дохода. Нам нужно создать алгоритм игры, который переведет преимущество игорного дома на наш счет. Рынок позволяет играть в игры с положительным математическим ожиданием. Это необходимое условие успешной игры на бирже. Причем, как утверждает Ральф Вине, «не имеет значения, насколько положительное или насколько отрицательное ожидание; важно только, положительное оно или отрицательное».

Рассмотрим пример. Перед открытием позиции мы определяем точку, в которой закроем ее с убытком, так называемый стоп-лосс. Разница между точкой входа в позицию, покупкой и точкой выхода по стопу, умноженная на количество лотов, есть начальный риск (R). Независимо от того, в рублях или процентах определяется уровень стопа. Доход можно определять в тех же единицах риска на акцию. В терминах R главный принцип спекуляций гласит: давать прибылям расти, а убытки резко ограничивать. Например, какой-то величиной R. Математическое ожидание в R показывает, сколько мы выиграем или проиграем в среднем за одну сделку на единицу риска. Чтобы вычислить математическое ожидание в R, необходимо записать результаты сделок в следующую таблицу.

Прибыль (убыток) должна учитывать комиссию брокеру и проскальзывание. R вычисляется путем деления второго столбца на третий. Далее, суммировав все значения четвертого столбца и разделив полученную сумму на число сделок, получаем математическое ожидание.

Рассмотрим в качестве примера простую и знакомую каждому инвестору торговую систему «Parabolic» Уэллеса Уайлдера со стандартными значениями параметров. «Parabolic» является разворотной (все время находится в длинной или короткой позиции) трендоследящей системой, генерирующей торговые сигналы при пересечении ценами динамических уровней поддержки/сопротивления. Уайлдер назвал их SAR (stop and reverse). Данные величины рассчитываются с учетом времени нахождения в позиции и значения фактора ускорения.

Протестируем эту систему (Рис. 8).

Рис. 8

Полученные данные можно исследовать с помощью Excel. Гистограмма кратных R наглядно отражает философию следования за тенденцией (Рис. 9). Видно, что большинство сделок имеет убыток от одного до двух R (медиана – 1,35; число прибыльных сделок – 37 %); есть две сделки с убытками, превышающими 10R и 15R прибыль по которым превышает 10R.

Рис. 9

Гистограмма искривлена вправо (ассиметричность – 3,46), а прибыль от одной сделки равна 53,15R! Математическое ожидание в этом примере составляет 0,24Д то есть на каждый рубль риска мы в среднем ожидаем получить 1,24 руб.

Теперь о главном. Как уже было сказано, на рынке действует принцип – давать прибыли расти, а убытки резко ограничивать. Большинство людей действует наоборот. Они позволяют расходам увеличиваться и быстро закрывают доходные позиции. Практически все разорившиеся игроки убеждены – умение прогнозировать движения цен является главным условием для заработков на рынке. Выигрыш в конкретной сделке для них означает подтверждение прогностических способностей. Но правда заключается в том, что успешная работа на рынке не имеет ничего общего с прогнозированием. Просчитать рынок невозможно. Однако для заработка прогноз движения цен не нужен. Необходимо, чтобы доход от наших прибыльных сделок превышал убытки по проигрышным. При этом соотношение побед и поражений – как в случае с подбрасыванием монеты!

Итак, что неизбежно приводит к появлению прибыли на вашем счету? Секрет прост и давно известен. Раньше его называли «преимуществом казино», теперь – положительным математическим ожиданием. Это количество денег, которое зарабатывается в среднем за одну сделку.

Математическое ожидание есть сумма произведений вероятностей выигрышей (РВ), умноженная на величину выигрышей за вычетом суммы произведений вероятностей проигрышей (РП), умноженная на величину проигрышей:

Е = Σ(РВ × Величина выигрыша) – Σ(PРП × Величина проигрыша).

В упрощенном виде математическое ожидание можно представить как вероятность выигрыша, умноженную на средний выигрыш, и минус вероятность проигрыша, умноженную на средний проигрыш.

Предположим, у нас 50 % прибыльных сделок и 50 % – убыточных. Если разместить на левой стороне графика прибыльные сделки, а на правой – убыточные, станет видна разница между ними. Если затем вычесть из прибыльных сделок убыточные, получается доход (Рис. 10).

Рис. 10

Но даже если вы делаете большое количество прибыльных сделок, думать, что они гарантируют прибыль, – ошибка. Торговые методы с высокой вероятностью выигрышных сделок могут иметь отрицательное математическое ожидание. Это означает, что рано или поздно вы потеряете все деньги.

На Рис. 10 в качестве иллюстрации «неизбежности дохода», показано соотношение количества прибыльных и убыточных сделок 50/50. Данное правило не является строгим. Скорее можно говорить о зависимости соотношений количества сделок и средних величин прибыльных и убыточных сделок (Рис. 11).

Рис. 11

Данная зависимость хорошо просматривается на графике. В реальной практике торговые методики с положительным математическим ожиданием имеют такую зависимость: если количество прибыльных сделок меньше, чем убыточных, размер средней прибыльной сделки порой в несколько раз превышает величину средней убыточной. И наоборот, если больше прибыльных сделок, размер средней прибыльной сделки, как правило, ненамного превышает размер средней убыточной сделки. Иногда они равны.

Мы выяснили основные параметры, определяющие торговлю:

1) количество прибыльных сделок в процентах к общему количеству сделок;

2) количество убыточных сделок в процентах от общего количества всех сделок;

3) величина средней прибыльной сделки в процентах от суммы счета;

4) величина средней убыточной сделки в процентах от суммы счета.

Последние два значения лучше представлять в виде отношения величины прибыльной сделки к сумме убыточной. Данный коэффициент получается после деления размера средней прибыльной сделки на величину средней убыточной сделки. Если он больше единицы, мы на правильном пути.

Для работы над созданием системы понадобятся дополнительные статистические показатели.

Количество сделок – полное количество операций (считается только число сделок, закрытых на конец анализируемого периода).

Полная прибыль – накопленная прибыль в процентах от первоначальных вложений. Данный показатель полной прибыли необходим для оценки результативности. Если доход за вычетом налога за год меньше дохода по депозитам в банке, надо улучшать торговлю или размещать деньги в банке.

Максимальная прибыль за одну сделку максимальная прибыль (в процентах), полученная в одной сделке. Она показывает, что если одна, самая прибыльная, сделка принесла больше половины прибыли, для дальнейшего анализа следует исключить эту сделку из расчетов. Если после этого счет ушел в отрицательную зону, у нас есть текущая прибыль, но мы все равно находимся в зоне риска и в будущем можем только терять деньги.

Средняя прибыль на одну сделку – отношение полной прибыли (в процентах) к количеству сделок.

Доля прибыльных сделок – процентное отношение числа прибыльных сделок к их общему количеству.

Максимальное падение капитала – наибольшие совокупные потери за анализируемый период (Рис. 12).

Рис. 12

Показатель максимального падения капитала говорит о степени устойчивости торговли. Надо понимать, что если капитал упал на 50 %, то, чтобы вернуть свои кровные сбережения, надо удвоить капитал, то есть заработать целых 100 %. Большое падение капитала трудно выдержать психологически. Если у вас случаются большие просадки капитала, рано или поздно вы, скорее всего, откажетесь от работы на фондовом рынке, несмотря на полученные итоговые результаты.

Среднее падение капитала – средняя совокупная потеря за анализируемый период.

Продолжительность максимального падения капитала – время, необходимое для восстановления счета после максимального падения.

Максимальная продолжительность падения капитала – максимальное время, потребовавшееся для восстановления счета.