Страница:

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- Следующая »

- Последняя >>

Пьер-Лоран Шатен

Предотвращение отмывания денег и финансирования терроризма: Практическое руководство для банковских специалистов

Preventing Money Laundering and Terrorist Financing

A Practical Guide

for Bank Supervisors

Pierre-Laurent Chatain

John McDowell

Cedric Mousset

Paul Allan Schott

Emile van der Does de Willebois

THE WORLD BANK

Washington, DC

Благодарности

Авторами настоящего издания являются Пьер-Лоран Шатен (руководитель авторского коллектива), Джон Макдауэл, Седрик Муссе, Пол Аллан Шотт и Эмиль ван дер Дус де Вильбуа, при участии Камиля Боровика. Особую благодарность авторы выражают Латифе Мерикан-Чонг, директору программ подразделения по борьбе с нелегальными финансовыми операциями Всемирного банка, за ее комментарии и участие в подготовке книги.

Авторы хотели бы выразить свою благодарность Эдуарду Фернандезу-Болло и Эрролу Кругеру, сопредседателям экспертной группы по борьбе с отмыванием денег/финансированием терроризма (AMLEG) Базельского комитета, а также Стефану Майе, члену секретариата Базельского комитета, за его огромный вклад и бесценные комментарии. Кроме того, мы благодарим за плодотворную работу всех членов экспертной группы.

Неоценимым оказался труд наших редакторов – Питера Мейтланда и Дона Амотта, равно как и помощь Сеунга Беома Коха (FPDFI) и административно-технического персонала: Телмы Айамел, Орианы Болваран, Николаса де ла Рива, Марии Ореллано и Сюзанны Кока.

Авторы также хотели бы выразить свою признательность Тиму Лиману из Консультативной группы по оказанию помощи беднейшим слоям населения (CGAP) за его сотрудничество в вопросе внедрения методики, основанной на оценке риска, в бедных странах. В связи с этим авторы также благодарят профессора Луи де Кокера, который дополнил справочник своим взглядом на проблему введения банковского надзора в целях борьбы с отмыванием денег/финансированием терроризма без создания дополнительных барьеров для участников финансового рынка.

Практические исследования, результаты которых легли в основу этой книги, проводились на нескольких рынках: в Гонконге (Китай), Малайзии, Южной Корее, Сингапуре, Италии, Бельгии, Нидерландах, Испании и Джерси. Время, потраченное нашими партнерами из перечисленных стран, бесценно. Хотя нижеприведенный список далеко не исчерпывающий, мы хотели бы назвать некоторые организации и людей, без которых настоящий справочник не увидел бы свет.

Бельгия: Комиссия по банкам, финансам и страхованию; Национальный банк Бельгии; Cel voor Financiële Informatieverwerking (CFI – бельгийский орган финансовой разведки); Бельгийская ассоциация банков; Бельгийская финансовая федерация, ING, CPN Banque, Petercam.

Гонконг, Китай: правительство Специального административного района Гонконг; Гонконгская денежно-кредитная администрация; Полицейское управление Гонконга, Объединенный орган финансовой разведки; Гонконгская ассоциация банков; Standard Chartered Bank; HSBC; Банк Китая; DBS.

Италия: Ufficio Italiano dei Cambi[1], Банк Италии.

Джерси: Комиссия по финансовым услугам Джерси; Подразделение по борьбе с финансовыми преступлениями полиции Джерсийских штатов; Джерсийская ассоциация банкиров; BNP-Paribas, Capita Fiduciary Group.

Малайзия: Государственный банк Малайзии и Дато Замани Абдул Гхани, заместитель управляющего Государственным банком Малайзии; Malayan Banking Berhad (Maybank); CIMB Group; Ассоциация банков в Малайзии (AMB); Citigroup; HSBC; Standard Chartered.

Малайзия, офшорный центр Лабуан: LOFSA (Управление офшорных финансовых услуг Лабуана), Public Bank Ltd, Standard Chartered, Bank of Tokyo – Mitsubishi UFJ, CALYON.

Нидерланды: De Nederlandsche Bank, Орган финансовой разведки Нидерландов, GarantiBank, ABN Amro.

Сингапур: Управление по монетарной политике Сингапура, Ассоциация банков Сингапура (ABS); Полицейское управление Сингапура, Институт оборонных и стратегических исследований; Deutshe Bank, BNP-Paribas.

Испания: Комиссия по борьбе с отмыванием денег и финансовыми преступлениями (SEPBLAC), Банк Испании, BBVA, Grupo Santander, La Caixa, Caja Laboral, Caja Madrid.

Южная Корея: Министерство стратегического планирования и финансов (бывшее Министерство финансов и экономики); Банк Кореи; Управление по финансовому надзору; Корейский орган финансовой разведки; Korea Exchange Bank; Shinhan Bank, Kookmin Bank; Корейская федерация банков. Авторы также выражают признательность исполнительному директору и сотрудникам представительства Всемирного банка в Корее за активную помощь в подготовке справочника.

Авторский коллектив

Вашингтон, округ Колумбия

Март 2009 г.

Авторы хотели бы выразить свою благодарность Эдуарду Фернандезу-Болло и Эрролу Кругеру, сопредседателям экспертной группы по борьбе с отмыванием денег/финансированием терроризма (AMLEG) Базельского комитета, а также Стефану Майе, члену секретариата Базельского комитета, за его огромный вклад и бесценные комментарии. Кроме того, мы благодарим за плодотворную работу всех членов экспертной группы.

Неоценимым оказался труд наших редакторов – Питера Мейтланда и Дона Амотта, равно как и помощь Сеунга Беома Коха (FPDFI) и административно-технического персонала: Телмы Айамел, Орианы Болваран, Николаса де ла Рива, Марии Ореллано и Сюзанны Кока.

Авторы также хотели бы выразить свою признательность Тиму Лиману из Консультативной группы по оказанию помощи беднейшим слоям населения (CGAP) за его сотрудничество в вопросе внедрения методики, основанной на оценке риска, в бедных странах. В связи с этим авторы также благодарят профессора Луи де Кокера, который дополнил справочник своим взглядом на проблему введения банковского надзора в целях борьбы с отмыванием денег/финансированием терроризма без создания дополнительных барьеров для участников финансового рынка.

Практические исследования, результаты которых легли в основу этой книги, проводились на нескольких рынках: в Гонконге (Китай), Малайзии, Южной Корее, Сингапуре, Италии, Бельгии, Нидерландах, Испании и Джерси. Время, потраченное нашими партнерами из перечисленных стран, бесценно. Хотя нижеприведенный список далеко не исчерпывающий, мы хотели бы назвать некоторые организации и людей, без которых настоящий справочник не увидел бы свет.

Бельгия: Комиссия по банкам, финансам и страхованию; Национальный банк Бельгии; Cel voor Financiële Informatieverwerking (CFI – бельгийский орган финансовой разведки); Бельгийская ассоциация банков; Бельгийская финансовая федерация, ING, CPN Banque, Petercam.

Гонконг, Китай: правительство Специального административного района Гонконг; Гонконгская денежно-кредитная администрация; Полицейское управление Гонконга, Объединенный орган финансовой разведки; Гонконгская ассоциация банков; Standard Chartered Bank; HSBC; Банк Китая; DBS.

Италия: Ufficio Italiano dei Cambi[1], Банк Италии.

Джерси: Комиссия по финансовым услугам Джерси; Подразделение по борьбе с финансовыми преступлениями полиции Джерсийских штатов; Джерсийская ассоциация банкиров; BNP-Paribas, Capita Fiduciary Group.

Малайзия: Государственный банк Малайзии и Дато Замани Абдул Гхани, заместитель управляющего Государственным банком Малайзии; Malayan Banking Berhad (Maybank); CIMB Group; Ассоциация банков в Малайзии (AMB); Citigroup; HSBC; Standard Chartered.

Малайзия, офшорный центр Лабуан: LOFSA (Управление офшорных финансовых услуг Лабуана), Public Bank Ltd, Standard Chartered, Bank of Tokyo – Mitsubishi UFJ, CALYON.

Нидерланды: De Nederlandsche Bank, Орган финансовой разведки Нидерландов, GarantiBank, ABN Amro.

Сингапур: Управление по монетарной политике Сингапура, Ассоциация банков Сингапура (ABS); Полицейское управление Сингапура, Институт оборонных и стратегических исследований; Deutshe Bank, BNP-Paribas.

Испания: Комиссия по борьбе с отмыванием денег и финансовыми преступлениями (SEPBLAC), Банк Испании, BBVA, Grupo Santander, La Caixa, Caja Laboral, Caja Madrid.

Южная Корея: Министерство стратегического планирования и финансов (бывшее Министерство финансов и экономики); Банк Кореи; Управление по финансовому надзору; Корейский орган финансовой разведки; Korea Exchange Bank; Shinhan Bank, Kookmin Bank; Корейская федерация банков. Авторы также выражают признательность исполнительному директору и сотрудникам представительства Всемирного банка в Корее за активную помощь в подготовке справочника.

Авторский коллектив

Вашингтон, округ Колумбия

Март 2009 г.

Об авторах

Пьер-Лоран Шатен – ведущий специалист по финансовому сектору подразделения по борьбе с нелегальными финансовыми операциями Всемирного банка. С момента начала работы в банке в сентябре 2002 г. участвовал в нескольких проектах в рамках Программы оценки финансового сектора в англо-, франко– и испаноязычных странах, а также разработал и принимал непосредственное участие в реализации множества программ технического содействия и информационно-разъяснительных мероприятий в Африке, на Ближнем Востоке, в Латинской Америке и Юго-Восточной Азии. До прихода во Всемирный банк г-н Шатен 15 лет работал в Банке Франции, занимая различные должности в юридическом и контрольно-ревизионном отделах. С 1992 по 1996 г. был аудитором, после чего переведен на пост инспектора. Также занимал должность главы миссии в Банковской комиссии Франции, где руководил работой многопрофильных инспекторских групп, осуществлявших выездные проверки коммерческих банков во Франции и за ее пределами. Осуществлял руководство департаментом выездных проверок Банка Франции в качестве заместителя директора. Г-н Шатен является автором множества публикаций по вопросам посредничества, разрешения конфликтов и банкротства в гражданско-правовом порядке. Имеет степень магистра права Парижского университета 1 Пантеон-Сорбонна и является выпускником Французского института политических наук.

Джон Макдауэл – ведущий специалист по финансовому сектору подразделения по борьбе с нелегальными финансовыми операциями Всемирного банка. Принимал активное участие в разработке и внедрении стратегии Всемирного банка по оказанию содействия в борьбе с отмыванием денег странам-клиентам и способствовал введению высоких стандартов надзора и управления риском в финансовых учреждениях. В его обязанности, помимо прочего, входят консультирование подразделений Всемирного банка, отвечающих за реализацию разнообразных программ в определенных странах; ведение диалога с международными регулирующими органами и другими организациями; распространение позитивного международного опыта; оказание технического содействия в ответ на запросы клиентов; участие в проектах по оценке финансового сектора. До прихода во Всемирный банк г-н Макдауэл более четырех лет проработал старшим советником по политике в Государственном департаменте США, где отвечал за разработку и внедрение глобальной стратегии борьбы с отмыванием денег, финансированием терроризма и финансовыми преступлениями.

Бóльшую часть карьеры г-н Макдауэл проработал в Управлении контролера денежного обращения США (ОСС), где занимал несколько должностей, связанных с надзором за банковской деятельностью. В этот же период разработал принципы и процедуры проведения банковских проверок, а также сформулировал правила и положения, касающиеся отмывания денег и финансовых преступлений, для системы национальных банков. Г-н Макдауэл имеет степень магистра по государственному управлению и коммерческой деятельности Гарвардского, Кембриджского и Массачусетского университетов, а также степень бакалавра наук в деловом администрировании Университета штата Флорида.

Седрик Муссе начал работать во Всемирном банке в 2005 г. в качестве старшего специалиста по финансовому сектору. Принимал участие в программах оценки финансового сектора в Азии, на Ближнем Востоке и в Африке, где проверял надежность национальных финансовых систем и соответствие оцениваемых стран рекомендациям Международной группы по борьбе с финансовыми злоупотреблениями (FATF) и Базельским «Основным принципам эффективного банковского надзора». Также способствовал разработке и внедрению систем надзора, основанных на оценке существующих рисков, в нескольких странах Азии, Латинской Америки и Африки путем проведения тренингов, оказания технического содействия и помощи в составлении регулирующего законодательства. Кроме того, участвовал в исследованиях по вопросам реализации соглашения «Базель II» и создания резервов на покрытие убытков по ссудам, а также рыночной дисциплины. Принимал участие в исследовании последствий кризиса субстандартного кредитования для европейской банковской системы, которое проводилось Комитетом европейских органов банковского надзора в конце 2007 г. До прихода во Всемирный банк г-н Муссе работал в отделах выездных и документарных проверок Банка Франции и непосредственно отвечал за надзор за деятельностью ряда крупнейших финансовых групп страны. Является выпускником Руанской высшей коммерческой школы (бизнес-школы) и Парижского института политических исследований.

Пол Аллан Шотт – адвокат частной практики в Вашингтоне, а также консультант Всемирного банка. Является признанным экспертом в области банковского регулирования и в разное время был главным советником Управления контролера денежного обращения, помощником генерального юрисконсульта Министерства финансов США, а также старшим юристом совета управляющих Федеральной резервной системы. Является автором книг и множества статей по борьбе с отмыванием денег и государственному регулированию банковских холдинговых компаний; выступал с докладами на многих профессиональных семинарах. В настоящее время сотрудничает с правительствами иностранных государств по вопросам совершенствования программ в области борьбы с отмыванием денег и банковского надзора; оказывает услуги частным клиентам в сфере борьбы с отмыванием денег, деятельности банков и холдинговых компаний, капитала и по различным вопросам соответствия нормативным требованиям. Кроме того, выступает в качестве эксперта на судебных заседаниях, касающихся банковского регулирования и надзора. Г-н Шотт имеет степень бакалавра искусств Университета штата Кент, доктора права юридического факультета Бостонского университета и магистра прав юридического центра Джорджтаунского университета.

Эмиль ван дер Дус де Вильбуа имеет ученые степени в области права и философии. Начал свою карьеру в 1997 г. в управлении генерального прокурора Международного трибунала по бывшей Югославии в Гааге, а затем в течение нескольких месяцев выступал на стороне защиты в деле Тадика (1996 г.). Впоследствии занялся частной практикой в юридической фирме, специализирующейся на банковском праве и законодательстве в области ценных бумаг. В середине 2002 г. г-н ван дер Дус де Вильбуа начал работать в Министерстве финансов Нидерландов, где отвечал за разработку нормативно-правовой документации в области борьбы с отмыванием денег и интеграцию 40 рекомендаций FATF в голландское законодательство. В декабре 2004 г. присоединился к команде Всемирного банка и с тех пор оказывает активное содействие странам Восточной Европы, а с недавнего времени – Азиатско-Тихоокеанского региона в составлении законодательства, проведении информационно-разъяснительных мероприятий и других сферах, касающихся борьбы с отмыванием денег/финансированием терроризма.

Джон Макдауэл – ведущий специалист по финансовому сектору подразделения по борьбе с нелегальными финансовыми операциями Всемирного банка. Принимал активное участие в разработке и внедрении стратегии Всемирного банка по оказанию содействия в борьбе с отмыванием денег странам-клиентам и способствовал введению высоких стандартов надзора и управления риском в финансовых учреждениях. В его обязанности, помимо прочего, входят консультирование подразделений Всемирного банка, отвечающих за реализацию разнообразных программ в определенных странах; ведение диалога с международными регулирующими органами и другими организациями; распространение позитивного международного опыта; оказание технического содействия в ответ на запросы клиентов; участие в проектах по оценке финансового сектора. До прихода во Всемирный банк г-н Макдауэл более четырех лет проработал старшим советником по политике в Государственном департаменте США, где отвечал за разработку и внедрение глобальной стратегии борьбы с отмыванием денег, финансированием терроризма и финансовыми преступлениями.

Бóльшую часть карьеры г-н Макдауэл проработал в Управлении контролера денежного обращения США (ОСС), где занимал несколько должностей, связанных с надзором за банковской деятельностью. В этот же период разработал принципы и процедуры проведения банковских проверок, а также сформулировал правила и положения, касающиеся отмывания денег и финансовых преступлений, для системы национальных банков. Г-н Макдауэл имеет степень магистра по государственному управлению и коммерческой деятельности Гарвардского, Кембриджского и Массачусетского университетов, а также степень бакалавра наук в деловом администрировании Университета штата Флорида.

Седрик Муссе начал работать во Всемирном банке в 2005 г. в качестве старшего специалиста по финансовому сектору. Принимал участие в программах оценки финансового сектора в Азии, на Ближнем Востоке и в Африке, где проверял надежность национальных финансовых систем и соответствие оцениваемых стран рекомендациям Международной группы по борьбе с финансовыми злоупотреблениями (FATF) и Базельским «Основным принципам эффективного банковского надзора». Также способствовал разработке и внедрению систем надзора, основанных на оценке существующих рисков, в нескольких странах Азии, Латинской Америки и Африки путем проведения тренингов, оказания технического содействия и помощи в составлении регулирующего законодательства. Кроме того, участвовал в исследованиях по вопросам реализации соглашения «Базель II» и создания резервов на покрытие убытков по ссудам, а также рыночной дисциплины. Принимал участие в исследовании последствий кризиса субстандартного кредитования для европейской банковской системы, которое проводилось Комитетом европейских органов банковского надзора в конце 2007 г. До прихода во Всемирный банк г-н Муссе работал в отделах выездных и документарных проверок Банка Франции и непосредственно отвечал за надзор за деятельностью ряда крупнейших финансовых групп страны. Является выпускником Руанской высшей коммерческой школы (бизнес-школы) и Парижского института политических исследований.

Пол Аллан Шотт – адвокат частной практики в Вашингтоне, а также консультант Всемирного банка. Является признанным экспертом в области банковского регулирования и в разное время был главным советником Управления контролера денежного обращения, помощником генерального юрисконсульта Министерства финансов США, а также старшим юристом совета управляющих Федеральной резервной системы. Является автором книг и множества статей по борьбе с отмыванием денег и государственному регулированию банковских холдинговых компаний; выступал с докладами на многих профессиональных семинарах. В настоящее время сотрудничает с правительствами иностранных государств по вопросам совершенствования программ в области борьбы с отмыванием денег и банковского надзора; оказывает услуги частным клиентам в сфере борьбы с отмыванием денег, деятельности банков и холдинговых компаний, капитала и по различным вопросам соответствия нормативным требованиям. Кроме того, выступает в качестве эксперта на судебных заседаниях, касающихся банковского регулирования и надзора. Г-н Шотт имеет степень бакалавра искусств Университета штата Кент, доктора права юридического факультета Бостонского университета и магистра прав юридического центра Джорджтаунского университета.

Эмиль ван дер Дус де Вильбуа имеет ученые степени в области права и философии. Начал свою карьеру в 1997 г. в управлении генерального прокурора Международного трибунала по бывшей Югославии в Гааге, а затем в течение нескольких месяцев выступал на стороне защиты в деле Тадика (1996 г.). Впоследствии занялся частной практикой в юридической фирме, специализирующейся на банковском праве и законодательстве в области ценных бумаг. В середине 2002 г. г-н ван дер Дус де Вильбуа начал работать в Министерстве финансов Нидерландов, где отвечал за разработку нормативно-правовой документации в области борьбы с отмыванием денег и интеграцию 40 рекомендаций FATF в голландское законодательство. В декабре 2004 г. присоединился к команде Всемирного банка и с тех пор оказывает активное содействие странам Восточной Европы, а с недавнего времени – Азиатско-Тихоокеанского региона в составлении законодательства, проведении информационно-разъяснительных мероприятий и других сферах, касающихся борьбы с отмыванием денег/финансированием терроризма.

Предисловие

Нынешний финансовый кризис ставит множество проблем перед всеми странами. Сегодня как никогда большое значение приобретают прозрачность и легальность операций в национальных финансовых системах. По этой причине крайне важно создать действенные механизмы противодействия отмыванию денег и финансированию терроризма, чтобы не только защитить работоспособность финансовой системы страны, но и обеспечить должное использование государственных средств в целях борьбы с последствиями финансового кризиса.

Отмывание денег – это тяжкое преступление, которое затрагивает экономику в целом и тормозит социальное, экономическое, политическое и культурное развитие стран по всему миру. На протяжении последних десятилетий глобализация сопровождалась ростом международных и внутригосударственных теневых экономик, которому способствует противозаконная деятельность. Торговля наркотиками, людьми, человеческими органами и оружием, пособничество незаконной миграции, проституция и рэкет – все эти преступления приносят колоссальную прибыль, что не могло не привести к всплеску спроса на легализацию криминальных доходов. Противодействие отмыванию денег включает в себя борьбу с последующим использованием доходов, полученных в результате совершения преступлений, и создание дополнительных механизмов для выявления этих преступлений и наказания лиц, которые их совершили.

Террористическая деятельность и финансирование терроризма также затрагивают и национальную, и международную экономику[2]. Как и лица, занимающиеся отмыванием денег, террористы получают свои огромные доходы разнообразными, преимущественно криминальными, путями: в результате похищения людей, вымогательства, крупномасштабной контрабанды товаров, торговли наркотиками, грабежей и воровства. Для распределения и использования полученных средств им также необходима финансовая инфраструктура.

Одной из центральных задач надзорных и регулирующих органов является обеспечение надежности финансовой системы. Используя все имеющиеся инструменты, они следят за тем, чтобы финансовые учреждения не попали под контроль криминальных кругов и не использовались в преступных целях.

Все больше стран по всему миру принимают законодательство, направленное на борьбу с отмыванием денег/финансированием терроризма, и ключевую роль в его успехе играет эффективный надзор за банковской деятельностью. С этой точки зрения разработка методов надзора за соблюдением требований регулирующих органов в банковском секторе занимает центральное место в любой программе борьбы с отмыванием денег/финансированием терроризма. Каждый банк обязан собрать исчерпывающую информацию о своих клиентах и сообщать о подозрительной деятельности с их стороны. Хотя эти требования сформулированы достаточно четко, на практике их бывает сложно выполнить. Что следует делать банкам, чтобы получить ту или иную информацию о своих клиентах? Как эту информацию документировать? Когда банк должен сообщать о подозрительной операции? Именно в решении этих вопросов надзорный орган может существенно помочь финансовым учреждениям, во-первых, разъяснив в полной мере суть обязанностей по надлежащей проверке клиентов и сообщению о подозрительных операциях, а во-вторых, проследив за тем, чтобы эти обязанности не остались лишь словами на бумаге, а исполнялись на практике под угрозой наложения санкций.

Практические исследования как в развитых, так и в развивающихся странах показали в целом низкий уровень соответствия финансовых систем рекомендациям Международной группы по борьбе с финансовыми злоупотреблениями (FATF) в области банковского надзора. Чаще всего эти рекомендации соблюдаются в меньшей степени, чем остальные рекомендации FATF. Собрав в настоящем издании лучшие примеры методов надзора за банковским сектором, авторы стремились помочь странам привести свои финансовые системы в соответствие с международными стандартами.

Эта книга предназначена в основном для надзорных органов. Некоторые из них, возможно, только планируют разработку программы мероприятий по надзору в целях борьбы с отмыванием денег/финансированием терроризма, а другие уже столкнулись с определенными трудностями в надзоре за банками и ищут альтернативные варианты. Таким образом, цель настоящего издания – дать практические рекомендации специалистам, непосредственно занимающимся финансовым регулированием и надзором.

Авторы попытались составить практическое руководство, в котором бы разъяснялись теоретические и практические вопросы банковского надзора. Издание охватывает все аспекты этой деятельности: начиная с целей и задач надзора за банковскими учреждениями, сотрудничества с национальными и международными органами, занимающимися борьбой с отмыванием денег/финансированием терроризма, и заканчивая разработкой и проведением выездных и документарных проверок, наложением санкций и принудительным правоприменением.

В международном сообществе согласны, что недостаточное регулирование и надзор могут привести к подрыву доверия к финансовым рынкам и препятствовать восстановлению экономики. Прозрачность финансовых систем, усиление надзора за банковской деятельностью и укрепление международного сотрудничества между регулирующими и надзорными органами во всех сферах, включая борьбу с отмыванием денег/финансированием терроризма, являются обязательными мерами для того, чтобы обеспечить работоспособность, надежность и благополучие финансовых учреждений. В сложные времена эти задачи приобретают еще бóльшую важность.

Мы надеемся, что настоящее издание будет способствовать достижению этой общей благородной цели.

Майкл Клейн,

вице-президент Всемирного банка,

главный экономист и вице-президент

Международной финансовой корпорации

Отмывание денег – это тяжкое преступление, которое затрагивает экономику в целом и тормозит социальное, экономическое, политическое и культурное развитие стран по всему миру. На протяжении последних десятилетий глобализация сопровождалась ростом международных и внутригосударственных теневых экономик, которому способствует противозаконная деятельность. Торговля наркотиками, людьми, человеческими органами и оружием, пособничество незаконной миграции, проституция и рэкет – все эти преступления приносят колоссальную прибыль, что не могло не привести к всплеску спроса на легализацию криминальных доходов. Противодействие отмыванию денег включает в себя борьбу с последующим использованием доходов, полученных в результате совершения преступлений, и создание дополнительных механизмов для выявления этих преступлений и наказания лиц, которые их совершили.

Террористическая деятельность и финансирование терроризма также затрагивают и национальную, и международную экономику[2]. Как и лица, занимающиеся отмыванием денег, террористы получают свои огромные доходы разнообразными, преимущественно криминальными, путями: в результате похищения людей, вымогательства, крупномасштабной контрабанды товаров, торговли наркотиками, грабежей и воровства. Для распределения и использования полученных средств им также необходима финансовая инфраструктура.

Одной из центральных задач надзорных и регулирующих органов является обеспечение надежности финансовой системы. Используя все имеющиеся инструменты, они следят за тем, чтобы финансовые учреждения не попали под контроль криминальных кругов и не использовались в преступных целях.

Все больше стран по всему миру принимают законодательство, направленное на борьбу с отмыванием денег/финансированием терроризма, и ключевую роль в его успехе играет эффективный надзор за банковской деятельностью. С этой точки зрения разработка методов надзора за соблюдением требований регулирующих органов в банковском секторе занимает центральное место в любой программе борьбы с отмыванием денег/финансированием терроризма. Каждый банк обязан собрать исчерпывающую информацию о своих клиентах и сообщать о подозрительной деятельности с их стороны. Хотя эти требования сформулированы достаточно четко, на практике их бывает сложно выполнить. Что следует делать банкам, чтобы получить ту или иную информацию о своих клиентах? Как эту информацию документировать? Когда банк должен сообщать о подозрительной операции? Именно в решении этих вопросов надзорный орган может существенно помочь финансовым учреждениям, во-первых, разъяснив в полной мере суть обязанностей по надлежащей проверке клиентов и сообщению о подозрительных операциях, а во-вторых, проследив за тем, чтобы эти обязанности не остались лишь словами на бумаге, а исполнялись на практике под угрозой наложения санкций.

Практические исследования как в развитых, так и в развивающихся странах показали в целом низкий уровень соответствия финансовых систем рекомендациям Международной группы по борьбе с финансовыми злоупотреблениями (FATF) в области банковского надзора. Чаще всего эти рекомендации соблюдаются в меньшей степени, чем остальные рекомендации FATF. Собрав в настоящем издании лучшие примеры методов надзора за банковским сектором, авторы стремились помочь странам привести свои финансовые системы в соответствие с международными стандартами.

Эта книга предназначена в основном для надзорных органов. Некоторые из них, возможно, только планируют разработку программы мероприятий по надзору в целях борьбы с отмыванием денег/финансированием терроризма, а другие уже столкнулись с определенными трудностями в надзоре за банками и ищут альтернативные варианты. Таким образом, цель настоящего издания – дать практические рекомендации специалистам, непосредственно занимающимся финансовым регулированием и надзором.

Авторы попытались составить практическое руководство, в котором бы разъяснялись теоретические и практические вопросы банковского надзора. Издание охватывает все аспекты этой деятельности: начиная с целей и задач надзора за банковскими учреждениями, сотрудничества с национальными и международными органами, занимающимися борьбой с отмыванием денег/финансированием терроризма, и заканчивая разработкой и проведением выездных и документарных проверок, наложением санкций и принудительным правоприменением.

В международном сообществе согласны, что недостаточное регулирование и надзор могут привести к подрыву доверия к финансовым рынкам и препятствовать восстановлению экономики. Прозрачность финансовых систем, усиление надзора за банковской деятельностью и укрепление международного сотрудничества между регулирующими и надзорными органами во всех сферах, включая борьбу с отмыванием денег/финансированием терроризма, являются обязательными мерами для того, чтобы обеспечить работоспособность, надежность и благополучие финансовых учреждений. В сложные времена эти задачи приобретают еще бóльшую важность.

Мы надеемся, что настоящее издание будет способствовать достижению этой общей благородной цели.

Майкл Клейн,

вице-президент Всемирного банка,

главный экономист и вице-президент

Международной финансовой корпорации

Введение

Предпосылки

Отмывание денег наносит огромный ущерб экономике любой страны, поскольку тормозит ее экономический рост. И отмывание денег, и финансирование терроризма могут ослабить отдельные банки, и оба явления представляют угрозу для репутации всего финансового сектора той или иной страны1. Таким образом, борьба с отмыванием денег/финансированием терроризма (antimoney laundering/combating the financing of terrorism, или AML/CFT) является ключевым инструментом для поддержания работоспособности и стабильности финансового сектора.

Негативные последствия, с которыми могут столкнуться финансовые учреждения, тем или иным образом задействованные в незаконных операциях, в целом подразделяются на:

♦ репутационные, когда клиенты, обеспечивающие учреждению стабильную депозитную базу и составляющие костяк надежных заемщиков, теряют к нему доверие и переходят на обслуживание в другие банки;

♦ операционные, когда отмывание денег и финансирование терроризма отрицательным образом сказывается на внутренних процессах в финансовом учреждении и его отношениях с другими банками, а также ведет к увеличению операционных расходов и затрат на привлечение средств;

♦ правовые, когда возникает риск судебных разбирательств, вынесения неблагоприятных судебных решений, невозможности предъявить в судебном порядке претензии по некоторым контрактам, наложения штрафов и применения других санкций, включая отзыв лицензии и отстранение от работы руководства финансового учреждения (в некоторых случаях с пожизненным запретом на работу в банковском секторе).

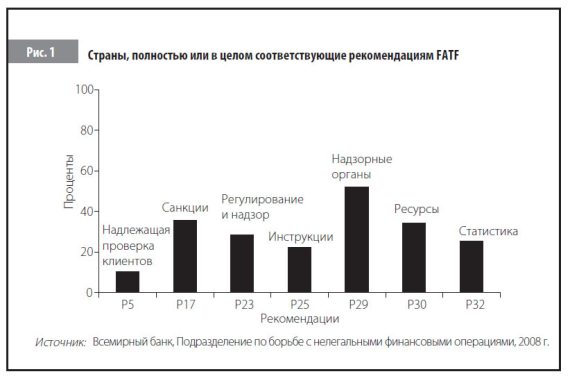

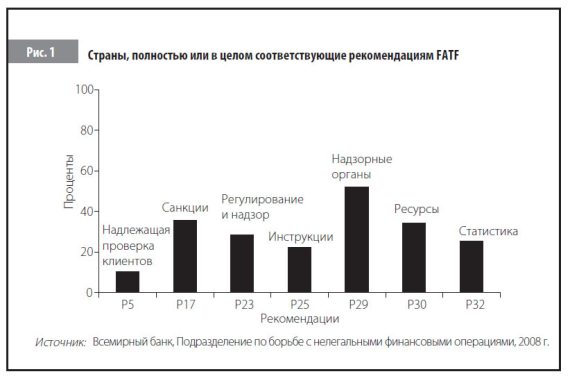

Ключевая задача правительства любой страны – сделать все необходимое, чтобы банковская система не могла быть использована для отмывания денег и финансирования терроризма. Эта цель может быть достигнута лишь при активном участии органов банковского надзора. Преодоление трудностей, связанных с внедрением, контролем и реализацией политики борьбы с отмыванием денег/финансированием терроризма, стало центральной задачей как развитых, так и развивающихся стран. Это подтверждают отчеты по Программе оценки финансового сектора и результаты взаимной оценки финансовых систем региональными структурами типа FATF2 (FSRBs3) за 2002–2008 гг.: в подавляющем большинстве случаев надзор за соблюдением принципов борьбы с отмыванием денег/финансированием терроризма является самым слабым звеном национальных программ (см. рис. 1).

В то же время развивающиеся страны все чаще обращаются во Всемирный банк, МВФ, Межамериканский банк развития (МБР), Азиатский банк развития (АБР) и другие международные и региональные структуры за техническим содействием в вопросах создания эффективной системы финансового надзора, соответствующей международным стандартам в области борьбы с отмыванием денег/финансированием терроризма. Это является ключевой задачей и на внутригосударственном, и на международном уровне.

Всемирный банк изучил около 56 докладов, подготовленных FATF (Международной группой по борьбе с финансовыми злоупотреблениями), FSRBs (региональными структурами типа FATF) и международными финансовыми учреждениями, чтобы создать базу для внедрения международных стандартов борьбы с отмыванием денег/финансированием терроризма в развитых и развивающихся странах. Анализ этих документов позволил сделать ряд важных выводов. Так, на рис. 1 видно, что в большинстве стран уровень соответствия финансовой системы рекомендациям FATF, касающимся надзора в банковском секторе, несколько ниже уровня соответствия всем рекомендациям в целом. Исключение составляет рекомендация 29 (список рекомендаций FATF см. в приложении 9).

Негативные последствия, с которыми могут столкнуться финансовые учреждения, тем или иным образом задействованные в незаконных операциях, в целом подразделяются на:

♦ репутационные, когда клиенты, обеспечивающие учреждению стабильную депозитную базу и составляющие костяк надежных заемщиков, теряют к нему доверие и переходят на обслуживание в другие банки;

♦ операционные, когда отмывание денег и финансирование терроризма отрицательным образом сказывается на внутренних процессах в финансовом учреждении и его отношениях с другими банками, а также ведет к увеличению операционных расходов и затрат на привлечение средств;

♦ правовые, когда возникает риск судебных разбирательств, вынесения неблагоприятных судебных решений, невозможности предъявить в судебном порядке претензии по некоторым контрактам, наложения штрафов и применения других санкций, включая отзыв лицензии и отстранение от работы руководства финансового учреждения (в некоторых случаях с пожизненным запретом на работу в банковском секторе).

Ключевая задача правительства любой страны – сделать все необходимое, чтобы банковская система не могла быть использована для отмывания денег и финансирования терроризма. Эта цель может быть достигнута лишь при активном участии органов банковского надзора. Преодоление трудностей, связанных с внедрением, контролем и реализацией политики борьбы с отмыванием денег/финансированием терроризма, стало центральной задачей как развитых, так и развивающихся стран. Это подтверждают отчеты по Программе оценки финансового сектора и результаты взаимной оценки финансовых систем региональными структурами типа FATF2 (FSRBs3) за 2002–2008 гг.: в подавляющем большинстве случаев надзор за соблюдением принципов борьбы с отмыванием денег/финансированием терроризма является самым слабым звеном национальных программ (см. рис. 1).

В то же время развивающиеся страны все чаще обращаются во Всемирный банк, МВФ, Межамериканский банк развития (МБР), Азиатский банк развития (АБР) и другие международные и региональные структуры за техническим содействием в вопросах создания эффективной системы финансового надзора, соответствующей международным стандартам в области борьбы с отмыванием денег/финансированием терроризма. Это является ключевой задачей и на внутригосударственном, и на международном уровне.

Всемирный банк изучил около 56 докладов, подготовленных FATF (Международной группой по борьбе с финансовыми злоупотреблениями), FSRBs (региональными структурами типа FATF) и международными финансовыми учреждениями, чтобы создать базу для внедрения международных стандартов борьбы с отмыванием денег/финансированием терроризма в развитых и развивающихся странах. Анализ этих документов позволил сделать ряд важных выводов. Так, на рис. 1 видно, что в большинстве стран уровень соответствия финансовой системы рекомендациям FATF, касающимся надзора в банковском секторе, несколько ниже уровня соответствия всем рекомендациям в целом. Исключение составляет рекомендация 29 (список рекомендаций FATF см. в приложении 9).

Цель и задачи

Цель этого руководства – содействовать распространению международных стандартов в области борьбы с отмыванием денег/финансированием терроризма, разработанных FATF, Базельским комитетом по банковскому надзору (BCBS) и другими организациями. А также:

♦ привести примеры систем надзора в сфере борьбы с отмыванием денег/финансированием терроризма, действующих в развитых и развивающихся странах;

♦ описать передовой опыт в данной области;

♦ дать практические рекомендации относительно того, как конкретное государство может реализовать предложенные принципы в своей системе надзора (одна система не может подходить всем странам).

В настоящем издании вниманию читателя также предлагаются ключевые принципы эффективной системы надзора в сфере борьбы с отмыванием денег/финансированием терроризма, а также инструменты и методы, которые в связи с этим могут быть использованы.

Важно отметить, что примеры, приводимые в книге, отражают опыт, который, с точки зрения авторов, полезно изучить. Их не следует рассматривать как единственно верные пути решения проблемы. Кроме того, ошибочным был бы вывод о том, что страны, в которых эти примеры взяты, полностью соответствуют применимым стандартам в сфере борьбы с отмыванием денег/финансированием терроризма.

♦ привести примеры систем надзора в сфере борьбы с отмыванием денег/финансированием терроризма, действующих в развитых и развивающихся странах;

♦ описать передовой опыт в данной области;

♦ дать практические рекомендации относительно того, как конкретное государство может реализовать предложенные принципы в своей системе надзора (одна система не может подходить всем странам).

В настоящем издании вниманию читателя также предлагаются ключевые принципы эффективной системы надзора в сфере борьбы с отмыванием денег/финансированием терроризма, а также инструменты и методы, которые в связи с этим могут быть использованы.

Важно отметить, что примеры, приводимые в книге, отражают опыт, который, с точки зрения авторов, полезно изучить. Их не следует рассматривать как единственно верные пути решения проблемы. Кроме того, ошибочным был бы вывод о том, что страны, в которых эти примеры взяты, полностью соответствуют применимым стандартам в сфере борьбы с отмыванием денег/финансированием терроризма.

Предметный охват

Предметом справочника является банковский сектор. В книге не рассматриваются ценные бумаги, страхование и сектор микрофинансирования. Таким образом, в издании охвачены следующие темы:

♦ международные стандарты в области борьбы с отмыванием денег/финансированием терроризма применительно к банковскому надзору;

♦ задачи, которые должна решать система банковского надзора;

♦ типы рисков, с которыми сталкиваются банки, когда речь идет об отмывании денег и финансировании терроризма; в соответствии с ними разрабатываются предупредительные меры;

♦ виды высокорискованных операций и секторы, которые требуют более тщательной проверки и мониторинга;

♦ подходы к банковскому надзору (например, в США, Европе, Азии);

♦ лицензирование банковской деятельности и соответствующие критерии;

♦ проведение выездных проверок (определение цели, объема, составление списка задач и т. д.);

♦ примеры методов и инструментов, используемых надзорными органами при выездных проверках на предмет соответствия стандартам борьбы с отмыванием денег/финансированием терроризма;

♦ проведение документарных проверок (составление списка задач, сведений, подлежащих сбору, и т. д.);

♦ примеры методов и инструментов, используемых надзорными органами при документарных проверках на соответствие стандартам борьбы с отмыванием денег/финансированием терроризма;

♦ обмен информацией с банками, за которыми осуществляется надзор;

♦ примеры санкций, которые должны применяться в отношении банков, нарушающих требования в сфере борьбы с отмыванием денег/финансированием терроризма;

♦ наложение санкций (действия надзорного органа путем наложением санкций на банк, роль юридического департамента, публикация сведений о санкциях);

♦ взаимодействие надзорных органов с другими регулирующими и правоприменительными органами.

♦ международные стандарты в области борьбы с отмыванием денег/финансированием терроризма применительно к банковскому надзору;

♦ задачи, которые должна решать система банковского надзора;

♦ типы рисков, с которыми сталкиваются банки, когда речь идет об отмывании денег и финансировании терроризма; в соответствии с ними разрабатываются предупредительные меры;

♦ виды высокорискованных операций и секторы, которые требуют более тщательной проверки и мониторинга;

♦ подходы к банковскому надзору (например, в США, Европе, Азии);

♦ лицензирование банковской деятельности и соответствующие критерии;

♦ проведение выездных проверок (определение цели, объема, составление списка задач и т. д.);

♦ примеры методов и инструментов, используемых надзорными органами при выездных проверках на предмет соответствия стандартам борьбы с отмыванием денег/финансированием терроризма;

♦ проведение документарных проверок (составление списка задач, сведений, подлежащих сбору, и т. д.);

♦ примеры методов и инструментов, используемых надзорными органами при документарных проверках на соответствие стандартам борьбы с отмыванием денег/финансированием терроризма;

♦ обмен информацией с банками, за которыми осуществляется надзор;

♦ примеры санкций, которые должны применяться в отношении банков, нарушающих требования в сфере борьбы с отмыванием денег/финансированием терроризма;

♦ наложение санкций (действия надзорного органа путем наложением санкций на банк, роль юридического департамента, публикация сведений о санкциях);

♦ взаимодействие надзорных органов с другими регулирующими и правоприменительными органами.

Методология составления

В команду составителей вошли шесть экспертов Всемирного банка: Пьер-Лоран Шатен – ведущий специалист по финансовому сектору и руководитель авторского коллектива; Седрик Муссе и Эмиль ван дер Дус де Вильбуа – старшие специалисты по финансовому сектору; а также консультанты Джон Макдауэл и Пол Аллан Шотт. Кроме того, в составлении справочника участвовал Камиль Боровик – специалист по финансовому анализу.

На первом этапе работы авторы составили список ключевых вопросов, которые планировалось задать в ходе совещаний и встреч с представителями органов власти каждой страны, с тем обеспечить единообразие используемых в ходе исследования методов сбора информации. Затем члены команды посетили США, четыре европейских (Бельгия, Италия, Нидерланды, Испания) и четыре азиатских государства (Малайзия, Южная Корея, Сингапур, китайский Гонконг), а также такие офшорные центры, как Джерси и Лабуан.

На первом этапе работы авторы составили список ключевых вопросов, которые планировалось задать в ходе совещаний и встреч с представителями органов власти каждой страны, с тем обеспечить единообразие используемых в ходе исследования методов сбора информации. Затем члены команды посетили США, четыре европейских (Бельгия, Италия, Нидерланды, Испания) и четыре азиатских государства (Малайзия, Южная Корея, Сингапур, китайский Гонконг), а также такие офшорные центры, как Джерси и Лабуан.