Рентабельность собственного капитала

Этот показатель используется для определения доходности, которую получают инвесторы от своих инвестиций в компанию. Способ измерения может вводить в заблуждение, поскольку команда менеджеров, которая стремится повысить рентабельность капитала компании, может легко сделать это, взяв новые кредиты и использовав эти средства для выкупа акций. Хотя величина собственного капитала за счет этого сокращается, что делает показатель более привлекательным, это также означает, что компания имеет обязательства по погашению долга и связанных с ним процентов. Излишне рьяное использование этого приема может привести к столь крупному долгу, что небольшое сокращение продаж не позволит компании выплатить долг, и это может закончиться банкротством.

Формула состоит в делении чистой прибыли на суммарный капитал. Чтобы получить лучшее представление о способности компании подучать прибыль прежде всего от основной деятельности, показатель можно представить в виде чистой прибыли от операций, деленной на суммарный капитал. Основная формула следующая:

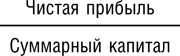

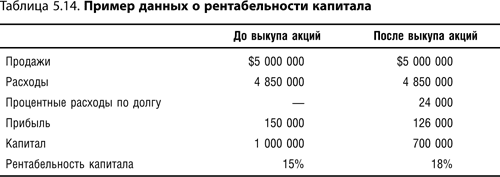

Например, бонус м-ра Фандс, финансового директора Lounger Chairs Furniture Company, зависит главным образом от его способности повысить рентабельность капитала для акционеров. На балансе имеется 1 000 000 долл. собственного капитала, из которых 400 000 долл. находятся в мажоритарном владении, а остальные 600 000 долл. принадлежат разным мелким инвесторам. Он предполагает, что может выкупить у мелких инвесторов акции, стоимостью 300 000 долл., получив кредит со ставкой 8 % после уплаты налогов. Он собирает информацию в табл. 5.14, чтобы посмотреть, имеет ли данная уловка смысл.

Например, бонус м-ра Фандс, финансового директора Lounger Chairs Furniture Company, зависит главным образом от его способности повысить рентабельность капитала для акционеров. На балансе имеется 1 000 000 долл. собственного капитала, из которых 400 000 долл. находятся в мажоритарном владении, а остальные 600 000 долл. принадлежат разным мелким инвесторам. Он предполагает, что может выкупить у мелких инвесторов акции, стоимостью 300 000 долл., получив кредит со ставкой 8 % после уплаты налогов. Он собирает информацию в табл. 5.14, чтобы посмотреть, имеет ли данная уловка смысл.

Стратегия кажется неплохой. Хотя процентные расходы по долгу увеличат расходы, но величина собственного капитала сократится настолько, что рентабельность капитала повысится на три процента. Однако прежде чем реализовывать эту стратегию, финансовому директору следует проанализировать способность компании создавать достаточный денежный поток для погашения или, по крайней мере, сохранения уровня долга.

Стратегия кажется неплохой. Хотя процентные расходы по долгу увеличат расходы, но величина собственного капитала сократится настолько, что рентабельность капитала повысится на три процента. Однако прежде чем реализовывать эту стратегию, финансовому директору следует проанализировать способность компании создавать достаточный денежный поток для погашения или, по крайней мере, сохранения уровня долга.

Формула состоит в делении чистой прибыли на суммарный капитал. Чтобы получить лучшее представление о способности компании подучать прибыль прежде всего от основной деятельности, показатель можно представить в виде чистой прибыли от операций, деленной на суммарный капитал. Основная формула следующая:

Добавленная экономическая стоимость (economic value added)

Добавленная экономическая стоимость показывает добавочную норму прибыли сверх общей стоимости капитала фирмы. Говоря по-другому, это добавочная стоимость, созданная на первоначальную инвестицию. Это не просто разность между процентным показателем стоимости капитала фирмы и ее фактической рентабельностью, поскольку данный показатель призван давать долларовый прирост стоимости. Если он негативный, то компания не создает прибыль, превышающую ее стоимость капитала. Исключительно важно разложить этот способ измерения на составляющие, чтобы определить, какие части компании препятствуют достижению показателем максимально возможного значения.

Добавленная экономическая стоимость стала самым модным инструментом для определения способности компании создавать надлежащую рентабельность, отчасти благодаря усилиям нескольких консультационных фирм, специализирующихся на установке систем, основанных на этом показателе. Некоторые исследования показали, что положительное значение показателя добавленной экономической стоимости тесно коррелирует с рыночной ценой акций компании, и поэтому может стать краеугольным камнем в усилиях компании по повышению ее рыночной капитализации. Она может быть также связана с системой оплаты труда в компании, когда менеджерам платят (или не платят), исходя из их способности объединять эффективное использование активов с прибыльными производственными результатами.

Формула состоит в умножении чистых инвестиций на разность между фактической рентабельностью активов и процентным показателем стоимости капитала. Тремя элементами расчета являются:

1. Чистые инвестиции. Величина чистых инвестиций, используемая в этой формуле, является объектом значительных поправок. В ее наиболее ограничительной форме можно использовать чистую оценку всех основных средств. Однако некоторые активы могут подлежать ускоренной амортизации, что значительно сокращает величину инвестиций, используемую в расчете; более правильным подходом является использование прямолинейного метода амортизации для всех активов, когда разные виды активов различаются только периодом амортизации. Вариантом такого подхода является также обратное включение в чистые инвестиции затрат на исследования и разработки, а также на обучение персонала, на том основании, что эти расходы делаются с целью повышения стоимости компании в долгосрочном плане. Кроме того, если активы взяты в аренду, а не находятся в собственности, они должны постатейно учитываться как активы по их справедливой рыночной стоимости и включаться в сумму чистых инвестиций, так что менеджеры не могут использовать трюки с финансированием для повышения своих показателей рентабельности инвестиций.

2. Фактическая рентабельность инвестиций. При расчете рентабельности инвестиций затраты на исследования и разработки, а также обучение персонала, следует переводить из операционных расходов в чистые инвестиции (как отмечено в предыдущем пункте). Кроме того, любые необычные корректировки чистого дохода, которые не связаны с текущими операциями, должны быть устранены. Результатом является величина дохода, относящаяся только к тем издержкам, которые можно обоснованно списать на расходы текущего периода.

3. Стоимость капитала. Формулировка стоимости капитала является сложной; чтобы не повторять то, что изложено в другом месте, см. гл. 9 «Стоимость капитала».

Формула следующая:

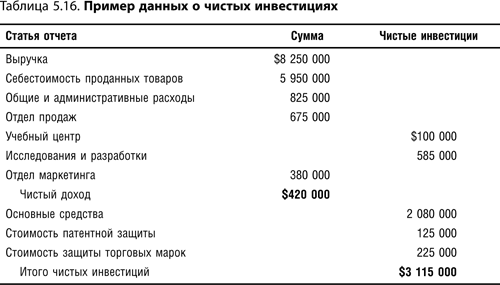

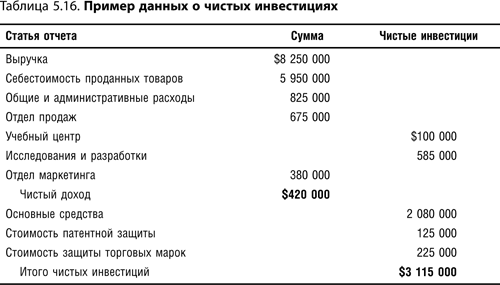

Затем она берет балансовый отчет и отчет о прибылях и убытках и перераспределяет некоторые статьи в них, как показано в табл. 5.16. Таким образом, некоторые статьи, которые обычно не включаются по правилам GAAP, переводятся в категорию инвестиций.

Рентабельность инвестиций, рассчитанная на основе цифр чистого дохода и инвестиций в предыдущей таблице, составляет 13,5 % (чистый доход, деленный на суммарные чистые инвестиции). Используя эту информацию, она производит следующие вычисления, чтобы определить величину добавленной экономической стоимости:

Рентабельность инвестиций, рассчитанная на основе цифр чистого дохода и инвестиций в предыдущей таблице, составляет 13,5 % (чистый доход, деленный на суммарные чистые инвестиции). Используя эту информацию, она производит следующие вычисления, чтобы определить величину добавленной экономической стоимости:

Добавленная экономическая стоимость стала самым модным инструментом для определения способности компании создавать надлежащую рентабельность, отчасти благодаря усилиям нескольких консультационных фирм, специализирующихся на установке систем, основанных на этом показателе. Некоторые исследования показали, что положительное значение показателя добавленной экономической стоимости тесно коррелирует с рыночной ценой акций компании, и поэтому может стать краеугольным камнем в усилиях компании по повышению ее рыночной капитализации. Она может быть также связана с системой оплаты труда в компании, когда менеджерам платят (или не платят), исходя из их способности объединять эффективное использование активов с прибыльными производственными результатами.

Формула состоит в умножении чистых инвестиций на разность между фактической рентабельностью активов и процентным показателем стоимости капитала. Тремя элементами расчета являются:

1. Чистые инвестиции. Величина чистых инвестиций, используемая в этой формуле, является объектом значительных поправок. В ее наиболее ограничительной форме можно использовать чистую оценку всех основных средств. Однако некоторые активы могут подлежать ускоренной амортизации, что значительно сокращает величину инвестиций, используемую в расчете; более правильным подходом является использование прямолинейного метода амортизации для всех активов, когда разные виды активов различаются только периодом амортизации. Вариантом такого подхода является также обратное включение в чистые инвестиции затрат на исследования и разработки, а также на обучение персонала, на том основании, что эти расходы делаются с целью повышения стоимости компании в долгосрочном плане. Кроме того, если активы взяты в аренду, а не находятся в собственности, они должны постатейно учитываться как активы по их справедливой рыночной стоимости и включаться в сумму чистых инвестиций, так что менеджеры не могут использовать трюки с финансированием для повышения своих показателей рентабельности инвестиций.

2. Фактическая рентабельность инвестиций. При расчете рентабельности инвестиций затраты на исследования и разработки, а также обучение персонала, следует переводить из операционных расходов в чистые инвестиции (как отмечено в предыдущем пункте). Кроме того, любые необычные корректировки чистого дохода, которые не связаны с текущими операциями, должны быть устранены. Результатом является величина дохода, относящаяся только к тем издержкам, которые можно обоснованно списать на расходы текущего периода.

3. Стоимость капитала. Формулировка стоимости капитала является сложной; чтобы не повторять то, что изложено в другом месте, см. гл. 9 «Стоимость капитала».

Формула следующая:

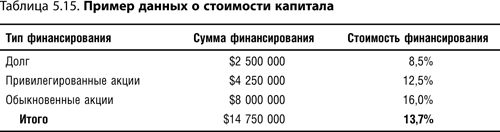

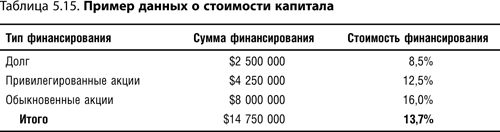

Например, финансовый директор Miraflores Manufacturing Company хочет посмотреть, имеет ли компания положительную добавленную экономическую стоимость. Исходя из своего расчета имеющегося долга, привилегированных акций и обыкновенных акций, показанного в табл. 5.15, она оценивает, что стоимость капитала фирмы составляет 13,7 %.(Чистые инвестиции) × (Фактическая рентабельность инвестиций – Процентная величина стоимости капитала).

Затем она берет балансовый отчет и отчет о прибылях и убытках и перераспределяет некоторые статьи в них, как показано в табл. 5.16. Таким образом, некоторые статьи, которые обычно не включаются по правилам GAAP, переводятся в категорию инвестиций.

Короче, компания разрушает свою капитальную базу, имея фактическую рентабельность, которая чуть ниже ее стоимости капитала.(Чистые инвестиции) × (Фактическая рентабельность активов – Процентная величина стоимости капитала) = (3 115 000 долл. чистых инвестиций) × (13,5 % фактическая рентабельность —13,7 % стоимость капитала) = 3 115 000 долл. чистых инвестиций × –0,2 % = –6230 долл. добавленной экономической стоимости.

Коэффициент дивидендных выплат

Коэффициент дивидендных выплат говорит инвестору о том, какая часть доходов выплачивается в форме дивидендов. Это особенно важно, когда коэффициент больше единицы, поскольку это указывает, что компания залезает в свои денежные резервы, чтобы выплатить дивиденды, и это не является здоровой тенденцией. Напротив, если в качестве дивидендов выплачивается лишь небольшая доля доходов, то можно предположить, что остальные деньги закачиваются обратно в производство, что должно привести к росту цены акций. Если цена акций застойна или понижается, то инвесторы испытывают обоснованную тревогу относительно надлежащего использования корпоративных доходов.

Формула состоит в делении дивиденда на одну акцию на прибыль в расчете на одну акцию (earnings per share, EPS). В последнюю цифру допустимо включать денежный поток от неоперационных статей, поскольку они будут влиять на сумму денежных средств, имеющихся в наличии для выплаты дивидендов. Однако, если неоперационные статьи, не оказывающие непосредственного денежного влияния, такие как резервы на реструктурирование, включены в величину прибыли на акцию, то их следует удалить; такие статьи не отражают должным образом способность компании выплачивать дивиденды. Кроме того, возможно будет необходимо включить в величину прибыли на акцию ожидаемые капитальные затраты, если предполагается, что они потребуют значительной доли денежных средств, обеспечиваемых доходами. Формула следующая:

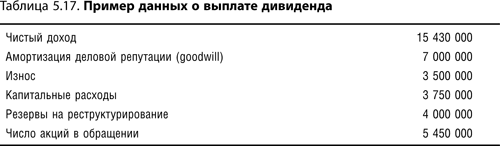

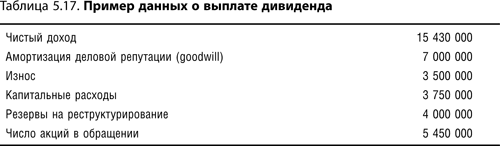

Например, м-р Джонс инвестировал большую часть своих сбережений в акции Illinois Gas Distribution Company, оператора национальной газопроводной сети. Он хочет посмотреть, может ли компания продолжать выплачивать полугодовой дивиденд в 4,00 долл. на акцию, исходя из последнего отчета о доходах. Отчет содержит информацию, показанную в табл. 5.17.

Например, м-р Джонс инвестировал большую часть своих сбережений в акции Illinois Gas Distribution Company, оператора национальной газопроводной сети. Он хочет посмотреть, может ли компания продолжать выплачивать полугодовой дивиденд в 4,00 долл. на акцию, исходя из последнего отчета о доходах. Отчет содержит информацию, показанную в табл. 5.17.

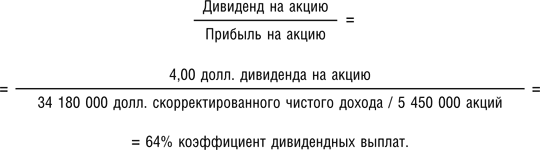

М-р Джонс корректирует 15 430 000 долларов, добавляя обратно 7 000 000 долл. амортизации «гудвил», износ в 3 500 000 долл. и резервы на реструктурирование в 4 000 000 долл., поскольку ни одна из этих статей не предполагает денежных потоков. Хотя резервы на реструктурирование могут потребовать денежных трат в какой-то момент в будущем. Он также добавляет назад 3 750 000 долл. капитальных расходов. После всех этих корректировок чистый доход составил 34 180 000 долл. Затем он рассчитывает коэффициент дивидендных выплат, используя следующую формулу:

М-р Джонс корректирует 15 430 000 долларов, добавляя обратно 7 000 000 долл. амортизации «гудвил», износ в 3 500 000 долл. и резервы на реструктурирование в 4 000 000 долл., поскольку ни одна из этих статей не предполагает денежных потоков. Хотя резервы на реструктурирование могут потребовать денежных трат в какой-то момент в будущем. Он также добавляет назад 3 750 000 долл. капитальных расходов. После всех этих корректировок чистый доход составил 34 180 000 долл. Затем он рассчитывает коэффициент дивидендных выплат, используя следующую формулу:

Этот коэффициент показывает, что компания в состоянии платить дивиденды из ее прибыли на акцию. Однако почти все средства, получаемые за счет доходов, выплачиваются акционерам. В результате может существовать некоторая опасность сокращения дивидендов в будущем, если уровень прибыли компании немного упадет или ей потребуется использовать свои доходы для финансирования повышения ее темпов роста.

Этот коэффициент показывает, что компания в состоянии платить дивиденды из ее прибыли на акцию. Однако почти все средства, получаемые за счет доходов, выплачиваются акционерам. В результате может существовать некоторая опасность сокращения дивидендов в будущем, если уровень прибыли компании немного упадет или ей потребуется использовать свои доходы для финансирования повышения ее темпов роста.

Формула состоит в делении дивиденда на одну акцию на прибыль в расчете на одну акцию (earnings per share, EPS). В последнюю цифру допустимо включать денежный поток от неоперационных статей, поскольку они будут влиять на сумму денежных средств, имеющихся в наличии для выплаты дивидендов. Однако, если неоперационные статьи, не оказывающие непосредственного денежного влияния, такие как резервы на реструктурирование, включены в величину прибыли на акцию, то их следует удалить; такие статьи не отражают должным образом способность компании выплачивать дивиденды. Кроме того, возможно будет необходимо включить в величину прибыли на акцию ожидаемые капитальные затраты, если предполагается, что они потребуют значительной доли денежных средств, обеспечиваемых доходами. Формула следующая:

Рыночные показатели

Финансовый директор публичной компании должен ежедневно следить за ключевыми рыночными показателями деятельности организации, чтобы отвечать на звонки аналитиков, интересующихся ими. Отношение продаж к цене акций показывает ожидания инвесторов относительно способности организации увеличить объем продаж, а отношение «цена/прибыль» показывает те же ожидания инвесторов относительно корпоративных прибылей.

Отношение продаж к цене акций

Этот коэффициент указывает на мнение инвесторов относительно способности компании увеличить объем ее продаж. Если продажи возрастают и это не сопровождается изменением цены акций, то темп роста продаж находится в пределах ожиданий инвесторов. Если цена акций растет, тогда продажи превысили их ожидания; снижение цены акций свидетельствует об уровнях продаж, которые не соответствуют их ожиданиям.

Формула состоит в делении годового объема чистых продаж на среднюю цену обыкновенных акций за отчетный период. Величина годового объема чистых продаж, используемая в этой формуле, должна быть цифрой ожидаемых продаж в текущем отчетном году. Она представляет ожидаемую цифру продаж, которую руководство компании объявило инвесторам, и является величиной, на которой они основывают свои решения о покупке или удержании акций. Среднюю цену обыкновенных акций следует использовать вместо цены акций на конец периода, поскольку это устраняет некоторые колебания цены.

Например, финансовый директор Gonging Clock Company получил компенсационный пакет акций, который щедро вознаградит его, если он сможет удвоить цену акций в течение года. Он решает делать это, концентрируясь исключительно на увеличении продаж. Часы «с кукушкой», которые производит компания, продаются главным образом в рождественский сезон продаж. Чтобы увеличить продажи, он разрешает покупателям платить за их часы в течение 180 дней, вместо обычных 30 дней, и, кроме того, предлагает скидки за крупные покупки. В результате компания испытывает значительный рост продаж, инвесторы поднимают цену акций, и финансовый директор уходит на пенсию с крупной премией от акций. К сожалению, действия финансового директора столь плотно забили этим товаром каналы распределения компании, что объем ее продаж в следующем году опустился до менее четверти уровня продаж предыдущего года. Совет директоров извлек урок из этого опыта и в дальнейшем пересмотрел стимулирующие планы для управляющих верхнего звена, нацелив их на более долгосрочные ценности.

Например, финансовый директор Gonging Clock Company получил компенсационный пакет акций, который щедро вознаградит его, если он сможет удвоить цену акций в течение года. Он решает делать это, концентрируясь исключительно на увеличении продаж. Часы «с кукушкой», которые производит компания, продаются главным образом в рождественский сезон продаж. Чтобы увеличить продажи, он разрешает покупателям платить за их часы в течение 180 дней, вместо обычных 30 дней, и, кроме того, предлагает скидки за крупные покупки. В результате компания испытывает значительный рост продаж, инвесторы поднимают цену акций, и финансовый директор уходит на пенсию с крупной премией от акций. К сожалению, действия финансового директора столь плотно забили этим товаром каналы распределения компании, что объем ее продаж в следующем году опустился до менее четверти уровня продаж предыдущего года. Совет директоров извлек урок из этого опыта и в дальнейшем пересмотрел стимулирующие планы для управляющих верхнего звена, нацелив их на более долгосрочные ценности.

Формула состоит в делении годового объема чистых продаж на среднюю цену обыкновенных акций за отчетный период. Величина годового объема чистых продаж, используемая в этой формуле, должна быть цифрой ожидаемых продаж в текущем отчетном году. Она представляет ожидаемую цифру продаж, которую руководство компании объявило инвесторам, и является величиной, на которой они основывают свои решения о покупке или удержании акций. Среднюю цену обыкновенных акций следует использовать вместо цены акций на конец периода, поскольку это устраняет некоторые колебания цены.

Отношение «цена/прибыль»

Сравнивая прибыль с текущей рыночной ценой акций, можно получить общее представление о восприятии инвесторами уровня корпоративных доходов. Например, если этот коэффициент значительно ниже среднего по отрасли, это может указывать на ожидания среди инвесторов, что будущие доходы компании будут иметь тенденцию к снижению. Напротив, высокий коэффициент может указывать на энтузиазм инвесторов относительно нового патента, который только что получила компания, или ожидаемого благоприятного исхода судебного процесса, т. е. возможных объяснений может быть множество. Ключевым моментом при использовании этого показателя является то, что значение, которое отклоняется от среднеотраслевого, вероятно, указывает на изменение настроений инвесторов в отношении данной компании, в отличие от остальной части отрасли, в том, что касается ее способности продолжать зарабатывать прибыль.

Формула предусматривает деление средней цены обыкновенных акций на чистую прибыль на одну акцию. Величина чистой прибыли на одну акцию обычно рассчитывается на полностью «разводненной» основе, учитывающей влияние опционов, варрантов и конверсии долга, которые могут увеличить количество выпущенных акций. Формула следующая:

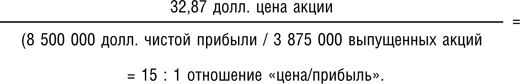

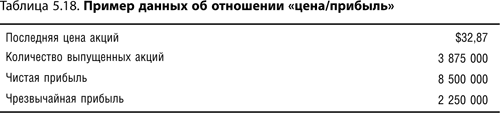

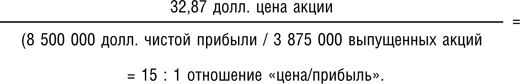

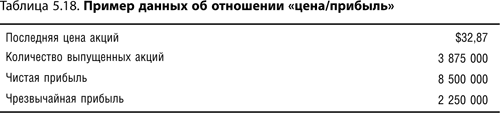

Например, инвестиционный аналитик хочет определить отношение «цена/прибыль» для Mile-High Dirigible Company. Среднеотраслевое отношение «цена/прибыль» для производителей летающих транспортных средств легче воздуха составляет 18: 1. Компания собирает информацию, показанную в табл. 5.18.

Например, инвестиционный аналитик хочет определить отношение «цена/прибыль» для Mile-High Dirigible Company. Среднеотраслевое отношение «цена/прибыль» для производителей летающих транспортных средств легче воздуха составляет 18: 1. Компания собирает информацию, показанную в табл. 5.18.

Если она решит оставить чрезвычайную прибыль в показателе суммарной чистой прибыли, то использует следующий расчет отношения «цена/прибыль»:

Пока отношение «цена/прибыль» внешне выглядит благоприятно в сравнении со среднеотраслевым. Однако если компания исключит чрезвычайную прибыль из чистой прибыли, то величина прибыли на одну акцию упадет до 1,61 долл. Будучи вставленным в формулу «цена/прибыль», этот показатель повышает отношение до 20: 1, что выше среднеотраслевого. Соответственно, компания считает акции переоцененными относительно отрасли и воздерживается от рекомендации их своим клиентам.

Пока отношение «цена/прибыль» внешне выглядит благоприятно в сравнении со среднеотраслевым. Однако если компания исключит чрезвычайную прибыль из чистой прибыли, то величина прибыли на одну акцию упадет до 1,61 долл. Будучи вставленным в формулу «цена/прибыль», этот показатель повышает отношение до 20: 1, что выше среднеотраслевого. Соответственно, компания считает акции переоцененными относительно отрасли и воздерживается от рекомендации их своим клиентам.

Формула предусматривает деление средней цены обыкновенных акций на чистую прибыль на одну акцию. Величина чистой прибыли на одну акцию обычно рассчитывается на полностью «разводненной» основе, учитывающей влияние опционов, варрантов и конверсии долга, которые могут увеличить количество выпущенных акций. Формула следующая:

Если она решит оставить чрезвычайную прибыль в показателе суммарной чистой прибыли, то использует следующий расчет отношения «цена/прибыль»:

Выводы

Два десятка коэффициентов, рассмотренных в этой главе, должны быть в списке важнейших потенциальных показателей для финансового директора. Однако при определенных обстоятельствах, в зависимости от типа отрасли, наличия (или отсутствия) производственных операций или сервисной деятельности, а также от того, частная это компания или публичная, могут иметь большее значение другие коэффициенты. Более полный список показателей на выбор см. в приложении В, содержащем более 120 коэффициентов.

Глава 6

Системы контроля[17]

Одной из основных функций финансового директора является анализ каждого процесса, предполагающего финансовые транзакции, для того чтобы определить, где есть риск потери активов, и установить пункты контроля, предотвращающие их появление. Например, возможным крупным недостатком в процедуре выставления счетов может быть то, что отдел доставки не проинформирует бухгалтерию об отправке товара, и в результате покупателю не высылается счет. В этой главе мы рассмотрим потребность в системах контроля, виды мошеннической деятельности, которые делают контроль особенно важным, и опишем более 60 контрольных функций, которые могут быть добавлены к стандартной бухгалтерской системе.

Поскольку меры контроля часто сопровождаются затратами, можно также убрать их из бухгалтерской системы, чтобы сберечь деньги; мы рассмотрим процесс выявления этих видов контроля и оценим их полезность перед исключением.

Поскольку меры контроля часто сопровождаются затратами, можно также убрать их из бухгалтерской системы, чтобы сберечь деньги; мы рассмотрим процесс выявления этих видов контроля и оценим их полезность перед исключением.

Необходимость систем контроля

Самой распространенной ситуацией, при которой необходим пункт контроля, является невинная ошибка в обработке сделки. Например, бухгалтер по работе с поставщиками забывает сравнить цену в счете-фактуре поставщика с ценой, указанной в платежке, что приводит к тому, что компания платит больше, чем следует. Аналогичным образом, работники склада решают принять товар несмотря на отсутствие сопроводительных документов, и в результате компания должна заплатить за то, что ей не нужно. Подобные случаи могут произойти вследствие плохой подготовки служащих, невнимательности, либо комбинации специфических обстоятельств, которые не были предусмотрены при первоначальной разработке учетных процедур. Очень много причин могут привести к ошибкам, а это, в свою очередь, оборачивается потерей корпоративных активов.

Контроль должен присутствовать в тех местах процедурного процесса, где могут возникнуть ошибки такого рода. Возможность некоторых ошибок становится очевидной, когда специалист по процедуре анализирует поэтапную схему процесса, опираясь всего лишь на свое знание тех участков, где обычно возникают ошибки при аналогичных процедурах. Некоторые их них будут специфичными для данной определенной отрасли. Например, индустрия казино имеет дело с огромными суммами наличных денег, и поэтому в работе с наличностью потенциально может произойти намного более высокая денежная недостача, чем при аналогичных процессах в других отраслях. Кроме того, весьма специфические обстоятельства внутри компании могут породить ошибки, где их вовсе не должно быть. Например, производственная компания, в которой работают преимущественно иностранные рабочие, не говорящие по-английски, будет сталкиваться с дополнительными ошибками в любых процессах, где от этих работников требуется заполнение документации, просто вследствие более низкого уровня понимания того, что они пишут. Следовательно, типичному процессу могут сопутствовать такие пути развития, на которых компания имеет шанс потерять активы.

Очень часто вероятность ошибок столь мала, что бухгалтеры могут спокойно игнорировать их и не заниматься введением контроля. В случае высокой вероятности ошибок необходимо внедрить систему проверок, призванную предотвратить или мгновенно распознать почти все проблемы, за исключением разве что самых необычных.

Необходимость введения системы контроля также обусловлена тем, что она требует определенных затрат и порой мешает плавному функционированию процессов. Если для осуществления контроля требуется дополнительный работник, то, вероятно, необходим тщательный анализ конечного уменьшения риска. Аналогичным образом, если система контроля предполагает широкомасштабное вмешательство в высокоэффективный процесс, то вполне логично поискать альтернативный подход, обеспечивающий такой же уровень контроля, но извне.

Установленные меры контроля могут иметь превентивный характер, нацеленный на выявление возникающих проблем: например, онлайновая проверка цен персоналом, осуществляющим ввод данных о клиентских заказах, или способ обнаружения, который выявляет проблемы после того, как они возникли. Это необходимо, чтобы бухгалтеры смогли изучить вопросы, связанные с контролем, и решить их после идентификации проблемы (например, при помощи выверки расчетов с банком). Первый тип контроля является наилучшим, поскольку он предотвращает появление ошибок, в то время как второй приводит к гораздо большим затратам труда бухгалтеров на изучение и исправление каждого недочета. Поэтому тип внедряемой системы контроля нужно оценивать исходя из стоимости последующего исправления ошибок.

Все эти факторы – предполагаемый риск, затраты и эффективность – будут оказывать влияние на потребность компании в системах контроля, а также на то, какой тип контроля – превентивный или обнаруживающий – предполагается «встроить» в процесс.

Контроль должен присутствовать в тех местах процедурного процесса, где могут возникнуть ошибки такого рода. Возможность некоторых ошибок становится очевидной, когда специалист по процедуре анализирует поэтапную схему процесса, опираясь всего лишь на свое знание тех участков, где обычно возникают ошибки при аналогичных процедурах. Некоторые их них будут специфичными для данной определенной отрасли. Например, индустрия казино имеет дело с огромными суммами наличных денег, и поэтому в работе с наличностью потенциально может произойти намного более высокая денежная недостача, чем при аналогичных процессах в других отраслях. Кроме того, весьма специфические обстоятельства внутри компании могут породить ошибки, где их вовсе не должно быть. Например, производственная компания, в которой работают преимущественно иностранные рабочие, не говорящие по-английски, будет сталкиваться с дополнительными ошибками в любых процессах, где от этих работников требуется заполнение документации, просто вследствие более низкого уровня понимания того, что они пишут. Следовательно, типичному процессу могут сопутствовать такие пути развития, на которых компания имеет шанс потерять активы.

Очень часто вероятность ошибок столь мала, что бухгалтеры могут спокойно игнорировать их и не заниматься введением контроля. В случае высокой вероятности ошибок необходимо внедрить систему проверок, призванную предотвратить или мгновенно распознать почти все проблемы, за исключением разве что самых необычных.

Необходимость введения системы контроля также обусловлена тем, что она требует определенных затрат и порой мешает плавному функционированию процессов. Если для осуществления контроля требуется дополнительный работник, то, вероятно, необходим тщательный анализ конечного уменьшения риска. Аналогичным образом, если система контроля предполагает широкомасштабное вмешательство в высокоэффективный процесс, то вполне логично поискать альтернативный подход, обеспечивающий такой же уровень контроля, но извне.

Установленные меры контроля могут иметь превентивный характер, нацеленный на выявление возникающих проблем: например, онлайновая проверка цен персоналом, осуществляющим ввод данных о клиентских заказах, или способ обнаружения, который выявляет проблемы после того, как они возникли. Это необходимо, чтобы бухгалтеры смогли изучить вопросы, связанные с контролем, и решить их после идентификации проблемы (например, при помощи выверки расчетов с банком). Первый тип контроля является наилучшим, поскольку он предотвращает появление ошибок, в то время как второй приводит к гораздо большим затратам труда бухгалтеров на изучение и исправление каждого недочета. Поэтому тип внедряемой системы контроля нужно оценивать исходя из стоимости последующего исправления ошибок.

Все эти факторы – предполагаемый риск, затраты и эффективность – будут оказывать влияние на потребность компании в системах контроля, а также на то, какой тип контроля – превентивный или обнаруживающий – предполагается «встроить» в процесс.

Виды мошенничества

Подавляющее большинство трансакционных проблем, от которых защищает контроль, являются непреднамеренными ошибками работников. Обычно их легко выявить и исправить, если имеются соответствующие пункты контроля. Однако потенциальная потеря активов, которой больше всего боятся, происходит не в результате таких ошибок, а из-за сознательного мошенничества некоторых служащих, поскольку эти трансакции намеренно маскируются, что сильно затрудняет их выявление. Наиболее распространенными видами мошенничества являются:

• Кража денег и инвестиций. Кража денег является наиболее распространенным видом мошенничества и, тем не менее, украденные суммы, как правило, весьма невелики, если сравнить их со сложной структурой мер контроля, которые обычно предусмотрены для предотвращения подобных явлений. Настоящей проблемой в этой области является кража инвестиций, когда кто-то обходит существующие механизмы контроля, чтобы обчистить весь инвестиционный счет компании. Соответственно, финансовому директору следует тратить основное время на разработку мер контроля над движением инвестиционных средств.

• Злоупотребление расходным счетом. Служащие могут использовать фальшивые счета о расходах, обращаться за компенсацией неутвержденных трат или неоднократно обращаться за компенсацией, используя свои отчеты о расходах. Многие из этих расходов настолько малы, что едва стоят затрат на проверку, в то время как другие, например, дублирование счетов за авиабилеты на компанию, могут в итоге составить весьма крупные суммы. Меры контроля в этой области обычно дороги и трудоемки.

• Искажение финансовой отчетности. Хотя внешне никакие активы вроде бы не украдены, сознательная фальсификация финансовой информации является, тем не менее мошенничеством, поскольку она влияет на котировки акций компании, вводя инвесторов в заблуждение относительно финансовых результатов. Меры контроля в этой области должны включать внутренний аудит, чтобы убедиться, что установлены правильные процедуры, а также полную ревизию (а не обзор или выборку) внешними аудиторами.

• Кража основных средств. Хотя их название предполагает, что каждый актив является достаточно крупным и немобильным, многие из них – особенно компьютеры – могут быть с легкостью украдены и затем перепроданы служащими. Во многих случаях просто нет другого способа предотвратить утрату активов, как введение службы охраны и систем наблюдения. Учитывая, что многие организации не хотят заходить столь далеко, самым распространенным контролем является покупка страхового полиса с минимумом непокрытых случаев, чтобы потери могли быть быстро компенсированы.

• Кража запасов со склада и в пути. Для работника простейшей кражей является взять со склада товар и унести его. Контроль запасов может быть усилен благодаря использованию ограждений и ограниченного доступа на склад, но работники могут все же вынести товар через приемные ворота. Меры контроля, установленные в этой области, будут зависеть от существующего уровня воровства и стоимости запасов.

• Невозврат авансовых выплат. Служащие, которым требуются авансы на их расходы или командировки, как правило, не имеют значительных финансовых средств. Вследствие этого, они могут не возвращать авансы, если только их конкретно не попросят об этом. Это требует детального отслеживания всех выданных авансов.

• Покупки для личного пользования. Служащие, имеющие доступ к кредитным картам компании, могут совершать покупки товаров, которые потом оказываются у них дома. Необходимы меры контроля, требующие детальных отчетов обо всех покупках по кредитным картам, а не беглый просмотр и утверждение поступающего отчета по карте.

• «Откаты» поставщиков. Работники снабжения могут договориться с поставщиками о покупке товаров у них в обмен на денежные «откаты» самим снабженцам. Обычно это приводит к тому, что компания платит за эти товары по ценам, которые выше рыночных. Этот вид мошенничества трудно обнаружить, поскольку он требует постоянного отслеживания закупочных цен и сравнения их с рыночным уровнем.

В некоторых организациях проблемы мошенничества стоят острее, поскольку сама обстановка располагает к их совершению. Например, решительные меры руководства на повышение прибыли могут вести к искажению финансовой отчетности с целью «дать цифру». Проблемы возникнут вследствие того, что правление не хочет тратиться на контроль или на необходимое число контролирующего персонала, или в контролирующем подразделении доминируют один-два человека, которые игнорируют существующие меры охраны, или в нем наблюдается высокая текучесть, а новые менеджеры имеют слабое представление о существующем контроле. Мошенничество также распространено, когда структура организации является очень сложной или когда компания быстро растет, поскольку обе ситуации обычно ведут к неудовлетворительному контролю, что создает благоприятные возможности для кражи активов. Следовательно, мошенничество гораздо вероятнее, если в компании происходит стремительный рост, имеются проблемы в управленческой иерархии, или если контроль не ведется параллельно с изменениями в организационной структуре.

• Кража денег и инвестиций. Кража денег является наиболее распространенным видом мошенничества и, тем не менее, украденные суммы, как правило, весьма невелики, если сравнить их со сложной структурой мер контроля, которые обычно предусмотрены для предотвращения подобных явлений. Настоящей проблемой в этой области является кража инвестиций, когда кто-то обходит существующие механизмы контроля, чтобы обчистить весь инвестиционный счет компании. Соответственно, финансовому директору следует тратить основное время на разработку мер контроля над движением инвестиционных средств.

• Злоупотребление расходным счетом. Служащие могут использовать фальшивые счета о расходах, обращаться за компенсацией неутвержденных трат или неоднократно обращаться за компенсацией, используя свои отчеты о расходах. Многие из этих расходов настолько малы, что едва стоят затрат на проверку, в то время как другие, например, дублирование счетов за авиабилеты на компанию, могут в итоге составить весьма крупные суммы. Меры контроля в этой области обычно дороги и трудоемки.

• Искажение финансовой отчетности. Хотя внешне никакие активы вроде бы не украдены, сознательная фальсификация финансовой информации является, тем не менее мошенничеством, поскольку она влияет на котировки акций компании, вводя инвесторов в заблуждение относительно финансовых результатов. Меры контроля в этой области должны включать внутренний аудит, чтобы убедиться, что установлены правильные процедуры, а также полную ревизию (а не обзор или выборку) внешними аудиторами.

• Кража основных средств. Хотя их название предполагает, что каждый актив является достаточно крупным и немобильным, многие из них – особенно компьютеры – могут быть с легкостью украдены и затем перепроданы служащими. Во многих случаях просто нет другого способа предотвратить утрату активов, как введение службы охраны и систем наблюдения. Учитывая, что многие организации не хотят заходить столь далеко, самым распространенным контролем является покупка страхового полиса с минимумом непокрытых случаев, чтобы потери могли быть быстро компенсированы.

• Кража запасов со склада и в пути. Для работника простейшей кражей является взять со склада товар и унести его. Контроль запасов может быть усилен благодаря использованию ограждений и ограниченного доступа на склад, но работники могут все же вынести товар через приемные ворота. Меры контроля, установленные в этой области, будут зависеть от существующего уровня воровства и стоимости запасов.

• Невозврат авансовых выплат. Служащие, которым требуются авансы на их расходы или командировки, как правило, не имеют значительных финансовых средств. Вследствие этого, они могут не возвращать авансы, если только их конкретно не попросят об этом. Это требует детального отслеживания всех выданных авансов.

• Покупки для личного пользования. Служащие, имеющие доступ к кредитным картам компании, могут совершать покупки товаров, которые потом оказываются у них дома. Необходимы меры контроля, требующие детальных отчетов обо всех покупках по кредитным картам, а не беглый просмотр и утверждение поступающего отчета по карте.

• «Откаты» поставщиков. Работники снабжения могут договориться с поставщиками о покупке товаров у них в обмен на денежные «откаты» самим снабженцам. Обычно это приводит к тому, что компания платит за эти товары по ценам, которые выше рыночных. Этот вид мошенничества трудно обнаружить, поскольку он требует постоянного отслеживания закупочных цен и сравнения их с рыночным уровнем.

В некоторых организациях проблемы мошенничества стоят острее, поскольку сама обстановка располагает к их совершению. Например, решительные меры руководства на повышение прибыли могут вести к искажению финансовой отчетности с целью «дать цифру». Проблемы возникнут вследствие того, что правление не хочет тратиться на контроль или на необходимое число контролирующего персонала, или в контролирующем подразделении доминируют один-два человека, которые игнорируют существующие меры охраны, или в нем наблюдается высокая текучесть, а новые менеджеры имеют слабое представление о существующем контроле. Мошенничество также распространено, когда структура организации является очень сложной или когда компания быстро растет, поскольку обе ситуации обычно ведут к неудовлетворительному контролю, что создает благоприятные возможности для кражи активов. Следовательно, мошенничество гораздо вероятнее, если в компании происходит стремительный рост, имеются проблемы в управленческой иерархии, или если контроль не ведется параллельно с изменениями в организационной структуре.

Ключевые направления контроля

Существуют тысячи видов надлежащего контроля над активами, которые можно использовать, чтобы обеспечить с вашей стороны его поддержание в компании. Представленный перечень содержит наиболее распространенные меры контроля, имеющиеся в большинстве организаций. Это может быть дополнено добавочными контролирующими мерами в случаях, когда потенциал потери активов считается чрезмерно высоким, причем обратное справедливо в других случаях. Направления контроля следующие[18]:

1. Деньги. Считается, что работа с наличностью изобилует проблемами контроля, что приводит к, возможно, чрезмерным мерам контроля. Хотя ниже перечислены многие потенциальные направления контроля, где следует пытаться создать такой набор мер, который сбалансирует затраты на него с достигнутым повышением его уровня контроля. Меры следующие:

Сравнивайте реестр чеков с фактической последовательностью номеров чеков. Компьютерный список напечатанных чеков должен точно соответствовать чекам, которые были использованы фактически. Если нет, то это может свидетельствовать о том, что кто-то изъял чек из стопки чековых бланков в надежде, что это останется незамеченным. Это несоответствие особенно часто касается чеков, напечатанных лазерным принтером, поскольку они хранятся в виде отдельных листов, а не рулона чековых бланков, и поэтому их легче украсть.

Проводите внезапные проверки сейфа с деньгами на мелкие расходы (petty cash). Можно в искаженном виде представить содержимое сейфа с деньгами на мелкие расходы, используя различные расписки и долговые обязательства. Путем внеплановых проверок иногда можно выявить такие несоответствия.

Контролируйте бланки чеков. Чековые бланки нельзя хранить в шкафу для канцтоваров вместе карандашами и бумагой, поскольку любой может взять чек из стопки, и только подделка подписи отделяет его от кражи средств из компании. Вместо этого, чековые бланки следует хранить в запертом сейфе, доступ к которому имеет только уполномоченный персонал.

Контролируйте штампы подписей. Если кто-то может получить доступ к штампам подписей компании, то становится возможным не только подделывать чеки, но и штамповать разрешающие подписи на любые юридические документы. Поэтому их всегда следует хранить в сейфе компании.

Делайте контрольный список в почтовой комнате. Если есть какая-либо вероятность того, что кто-то в бухгалтерии изымает клиентские чеки, прежде чем они включаются в дневной учет депозитов, то персонал почтовой комнаты можно попросить составлять отдельный список, который позднее можно сравнить со списком депозитных корешков, чтобы посмотреть, нет ли между ними расхождений.

Ежедневно депонируйте все чеки. Если чеки не оприходуются в течение нескольких дней, то возрастает вероятность того, что кто-нибудь получит доступ к ним и обналичит их на свой собственный счет. Поэтому депонирование в банке следует проводить каждый день.

Направляйте причитающиеся деньги в банковскую ячейку. Если деньги или чеки от покупателей не проходят через компанию, то исчезает целый ворох проблем контроля, связанных с возможным неправильным использованием этих денег. В этих целях можно обзавестись банковской ячейкой, контролируемой банком компании, и попросить клиентов направлять их платежи в адрес этой ячейки.

1. Деньги. Считается, что работа с наличностью изобилует проблемами контроля, что приводит к, возможно, чрезмерным мерам контроля. Хотя ниже перечислены многие потенциальные направления контроля, где следует пытаться создать такой набор мер, который сбалансирует затраты на него с достигнутым повышением его уровня контроля. Меры следующие:

Сравнивайте реестр чеков с фактической последовательностью номеров чеков. Компьютерный список напечатанных чеков должен точно соответствовать чекам, которые были использованы фактически. Если нет, то это может свидетельствовать о том, что кто-то изъял чек из стопки чековых бланков в надежде, что это останется незамеченным. Это несоответствие особенно часто касается чеков, напечатанных лазерным принтером, поскольку они хранятся в виде отдельных листов, а не рулона чековых бланков, и поэтому их легче украсть.

Проводите внезапные проверки сейфа с деньгами на мелкие расходы (petty cash). Можно в искаженном виде представить содержимое сейфа с деньгами на мелкие расходы, используя различные расписки и долговые обязательства. Путем внеплановых проверок иногда можно выявить такие несоответствия.

Контролируйте бланки чеков. Чековые бланки нельзя хранить в шкафу для канцтоваров вместе карандашами и бумагой, поскольку любой может взять чек из стопки, и только подделка подписи отделяет его от кражи средств из компании. Вместо этого, чековые бланки следует хранить в запертом сейфе, доступ к которому имеет только уполномоченный персонал.

Контролируйте штампы подписей. Если кто-то может получить доступ к штампам подписей компании, то становится возможным не только подделывать чеки, но и штамповать разрешающие подписи на любые юридические документы. Поэтому их всегда следует хранить в сейфе компании.

Делайте контрольный список в почтовой комнате. Если есть какая-либо вероятность того, что кто-то в бухгалтерии изымает клиентские чеки, прежде чем они включаются в дневной учет депозитов, то персонал почтовой комнаты можно попросить составлять отдельный список, который позднее можно сравнить со списком депозитных корешков, чтобы посмотреть, нет ли между ними расхождений.

Ежедневно депонируйте все чеки. Если чеки не оприходуются в течение нескольких дней, то возрастает вероятность того, что кто-нибудь получит доступ к ним и обналичит их на свой собственный счет. Поэтому депонирование в банке следует проводить каждый день.

Направляйте причитающиеся деньги в банковскую ячейку. Если деньги или чеки от покупателей не проходят через компанию, то исчезает целый ворох проблем контроля, связанных с возможным неправильным использованием этих денег. В этих целях можно обзавестись банковской ячейкой, контролируемой банком компании, и попросить клиентов направлять их платежи в адрес этой ячейки.

Конец бесплатного ознакомительного фрагмента