Страница:

Например, финансовый директор SecureTech Consulting Company стоит перед выбором: привлечь временных работников для проекта консультирования правительственной системы безопасности или нанять персонал непосредственно. Компания имеет давнюю традицию не увольнять работников, поэтому финансовый директор хочет быть уверен в том, что эти люди будут нужны и после выполнения нынешнего правительственного контракта. Соответственно, он выясняет у вице-президента по развитию бизнеса, может ли этот правительственный контракт быть расширен за пределы его нынешнего срока в один год. Ответом является информация о том, что правительство даст твердую гарантию продолжения финансирования после того, как проанализирует качество работы SecureTech в первые три месяца контракта. Основываясь на этом, он предпочитает нанять персонал через агентство временных услуг по информационным технологиям на первые три месяца контракта и затем заплатить небольшой гонорар за рекрутинг, чтобы нанять их постоянно, если контракт будет продлен. Если контракт не будет продлен, то он будет сохранять их временный статус и расстанется с ними после окончания контракта.

Другой пример. Финансовый директор Stereo Devices Company должен дать заявку относительно найма установщиков стереосистем на важный период отпусков. Хороший мастер стереосистем, имеющий достаточный опыт работы с клиентами, считается ключевым работником, которого нужно удерживать, но в менее активное время года компания может позволить себе сохранять только половину штата мастеров. Основным критерием является качество выполняемой установщиками для клиентов работы, которое, как показывают факты, было более низким, когда использовался персонал, нанятый на короткое время. Соответственно, финансовый директор рекомендует утвердить значительное увеличение оплаты сверхурочных часов, которые опытные мастера отработают в летний период, и нанять лишь минимальное число работников, которые будут помогать опытным установщикам.

В обоих примерах денежные параметры были не единственными основаниями принятых решений. Напротив, консультационная фирма хотела не нарушать старой традиции компании избегать увольнений, а компания установки стереосистем стремилась к наилучшему обслуживанию клиентов. Имелись менее дорогие альтернативы, но оба финансовых директора решили, что ключевые ценности компании стоят на первом месте.

Разделение бизнеса: решение о продаже

Системы: когда использовать сквозную калькуляцию

Решение о крупномасштабном производстве с низкими продажными ценами, основанное на сквозной калькуляции

Решение о капиталовложениях с использованием сквозной калькуляции

Выбор между собственным производством и покупкой с использованием сквозной калькуляции

Другой пример. Финансовый директор Stereo Devices Company должен дать заявку относительно найма установщиков стереосистем на важный период отпусков. Хороший мастер стереосистем, имеющий достаточный опыт работы с клиентами, считается ключевым работником, которого нужно удерживать, но в менее активное время года компания может позволить себе сохранять только половину штата мастеров. Основным критерием является качество выполняемой установщиками для клиентов работы, которое, как показывают факты, было более низким, когда использовался персонал, нанятый на короткое время. Соответственно, финансовый директор рекомендует утвердить значительное увеличение оплаты сверхурочных часов, которые опытные мастера отработают в летний период, и нанять лишь минимальное число работников, которые будут помогать опытным установщикам.

В обоих примерах денежные параметры были не единственными основаниями принятых решений. Напротив, консультационная фирма хотела не нарушать старой традиции компании избегать увольнений, а компания установки стереосистем стремилась к наилучшему обслуживанию клиентов. Имелись менее дорогие альтернативы, но оба финансовых директора решили, что ключевые ценности компании стоят на первом месте.

Разделение бизнеса: решение о продаже

Время от времени компания будет рассматривать возможность продажи каких-то частей бизнеса в силу многих причин. Например, финансовый директор может чувствовать, что компания будет иметь большую стоимость для инвесторов, если ее разделить на части, хотя это трудно доказать. Другой причиной является то, что команда управляющих испытывает трудности при распределении средств между различными частями бизнеса или то, что одно из направлений бизнеса использует большую часть капитала, по существу оставляя другие на так называемом «голодном пайке». Те же аргументы могут относиться к рабочему времени менеджеров, которое может быть необоснованно сконцентрировано на решении проблем одного подразделения. В этом случае команда управляющих может склоняться к мнению, что управление меньшей по размеру фирмой станет облегчением для них и лучшим вариантом для компании в целом. Продажа может также выглядеть привлекательной, если команда управляющих решает повести компанию в другом стратегическом направлении, что также потребует продажи всех направлений бизнеса, которые рассматриваются как не связанные с новой сферой деятельности. В некоторых случаях правительство может даже заставить компанию пойти на разделение вследствие антимонопольного законодательства. Какой бы ни была первоначально выдвинутая причина, финансовый директор должен изучить этот вопрос, сконцентрировав внимание на реальной ценности рассматриваемого участка бизнеса для компании, и на том, какого рода усилия или средства потребовались бы для того, чтобы иметь выгоды от этого участка в компании, и что произойдет с конкурентоспособностью компании, если он будет продан. Анализируя эти вопросы, финансовый директор должен суметь прийти к определенному заключению относительно наилучшего варианта действий.

Если финансового директора просят оценить размер и структуру продаваемого актива, то надо принять во внимание несколько факторов. Во-первых, имеется ли четко обозначенная бизнес-единица, которую можно отделить от компании? Например, отдельные производственные мощности вместе с персоналом должны определяться, как относящиеся к продаваемому сегменту бизнеса. Во-вторых, участок бизнеса должен прибыльно работать сам по себе, а это означает, что он имеет определенный рынок, необходимую инфраструктуру для этого рынка и, таким образом, способен успешно конкурировать на нем.

Если эти условия выполняются, то финансовый директор может рассмотреть тип предполагаемого структурирования продажи. Например, участок бизнеса может быть отделен (spin-off) в пользу существующих акционеров. Это великолепный метод с точки зрения акционеров, которые избегают обложения подоходным налогом, получив надлежащим образом акции нового юридического лица. Отделение также позволяет менеджменту избежать трений с покупателем, вместо этого выдвигая свои собственные условия продажи. Разновидностью отделения является «вырезание» (carve-out), когда компания делает акции нового юридического лица доступными посредством первичного публичного размещения, а не в результате распределения акционерам. Еще одним вариантом является продажа менеджменту этого участка бизнеса, что обычно ведет к структурированию сделки в виде выкупа с внешним финансированием или «рычагом» (leverage buyout), предполагающего немного капитала и большие объемы долга. Наконец, отделение может быть осуществлено посредством продажи другой компании, хотя этот подход может включать бремя переговоров, гонорары юристам, непредвиденные расходы и более низкую цену, чем та, которой можно достичь другими путями.

Если финансового директора просят оценить размер и структуру продаваемого актива, то надо принять во внимание несколько факторов. Во-первых, имеется ли четко обозначенная бизнес-единица, которую можно отделить от компании? Например, отдельные производственные мощности вместе с персоналом должны определяться, как относящиеся к продаваемому сегменту бизнеса. Во-вторых, участок бизнеса должен прибыльно работать сам по себе, а это означает, что он имеет определенный рынок, необходимую инфраструктуру для этого рынка и, таким образом, способен успешно конкурировать на нем.

Если эти условия выполняются, то финансовый директор может рассмотреть тип предполагаемого структурирования продажи. Например, участок бизнеса может быть отделен (spin-off) в пользу существующих акционеров. Это великолепный метод с точки зрения акционеров, которые избегают обложения подоходным налогом, получив надлежащим образом акции нового юридического лица. Отделение также позволяет менеджменту избежать трений с покупателем, вместо этого выдвигая свои собственные условия продажи. Разновидностью отделения является «вырезание» (carve-out), когда компания делает акции нового юридического лица доступными посредством первичного публичного размещения, а не в результате распределения акционерам. Еще одним вариантом является продажа менеджменту этого участка бизнеса, что обычно ведет к структурированию сделки в виде выкупа с внешним финансированием или «рычагом» (leverage buyout), предполагающего немного капитала и большие объемы долга. Наконец, отделение может быть осуществлено посредством продажи другой компании, хотя этот подход может включать бремя переговоров, гонорары юристам, непредвиденные расходы и более низкую цену, чем та, которой можно достичь другими путями.

Системы: когда использовать сквозную калькуляцию

Сквозная калькуляция (throughput costing) требует понимания некоторой новой бухгалтерской терминологии. Термин сквозная (throughput) относится к доле стоимости, оставшейся после того, как цена товара уменьшена на сумму его полностью переменных издержек. Это не попытка установить долю накладных расходов, приходящихся на данный товар, или долю приходящихся на него полупеременных издержек (semivariable costs). В результате сумма сквозных издержек для большинства товаров весьма велика. Полностью переменные издержки (totally variable costs) – это издержки, которые будут иметь место только при создании продукта. Во многих случаях это означает, что только использованные материалы рассматриваются как полностью переменные издержки. Прямые затраты труда не являются полностью переменными издержками, если только работникам не платят исключительно за изготовление данной продукции. Ограничитель производительности (capacity constraint) – это ресурс в компании, который ограничивает ее общий выпуск. Например, это может быть машина, которая может произвести только определенное количество ключевого компонента в данный отрезок времени, что препятствует расширению общего объема продаж за пределы максимальной производительности этой машины. Операционные расходы (operating expenses) – это общая сумма всех расходов компании, за исключением полностью переменных издержек.

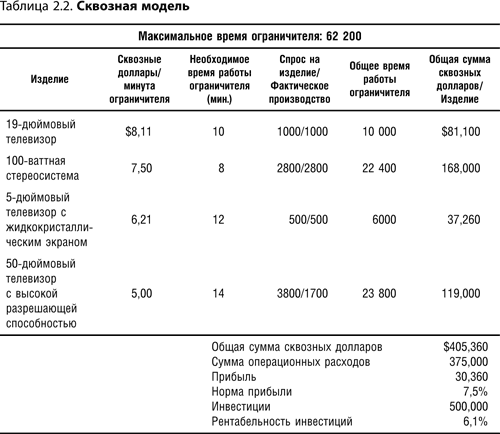

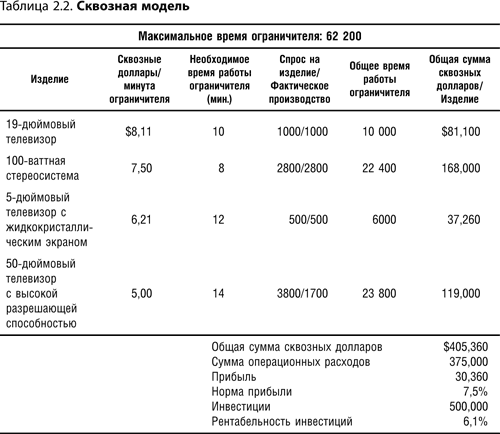

Основная цель сквозной калькуляции – провести через ограничитель производительности как можно больше сквозных долларов, только и всего. Это делается, во-первых, путем определения суммы сквозных долларов в минуту по каждому рабочему месту, продукция которого по плану проходит через ограничитель производительности, и затем изменения производственных приоритетов таким образом, чтобы продукция с максимальной величиной сквозных долларов в минуту производилась первой. Система основана на предположении, что только определенная сумма продукции может быть пропущена через технологически узкое место, поэтому продукция, которая дает наибольшую норму прибыли, должна идти первой в списке производственных приоритетов, чтобы обеспечить максимизацию прибыли. Эта концепция очень наглядно продемонстрирована в примере, представленном в табл. 2.2.

В этом примере мы имеем четыре вида продукции, которую компания может продать. Каждый требует определенного машинного времени ограничителя производительности компании, каковым является процесс производства электрической платы (ППЭП). Первое изделие – 19-дюймовый цветной телевизор, которому нужно 10 минут времени ППЭП. Телевизор продается за 150 долл. и включает прямые материалы на 68,90 долл., что дает сквозные 81,10 долл. Затем мы делим сквозные 81,10 долл. на 10 минут производственного времени ограничителя производительности в расчете на единицу и получаем сквозные доллары в минуту в сумме 8,11 долл., показанные во второй колонке табл. 2.2. Затем мы рассчитываем сквозные доллары в минуту для трех других изделий и ранжируем их в порядке убывания. На первом месте в списке оказался 19-дюймовый телевизор. Затем мы умножаем спрос в единицах на каждое изделие на время, необходимое для пропуска его через ограничитель производительности. Нас интересует не общее время производства каждого изделия, а только время, необходимое для пропуска на проблемном этапе. Затем мы определяем общее время, когда может работать ограничитель производительности, которое в нашем примере составляет 62 200 минут, что показано жирным шрифтом в заголовке таблицы. Далее мы помещаем общее число минут, необходимых для производства каждого изделия, в пятую колонку, которая также показывает, что у нас не будет в наличии достаточно времени ограничителя производительности, чтобы выполнить всю работу для телевизора с высоким разрешением, который имел в списке самый низкий приоритет. Умножая сквозные доллары в минуту на число минут каждого изделия, а затем умножая результат на общее количество произведенных изделий, мы получаем общую сумму сквозных долларов для всего производственного процесса в этот период, составляющую 405 360 долл. Однако это еще не все. Нам необходимо вычесть из общей суммы сквозных долларов сумму всех операционных расходов по этому производству. После такого вычитания мы обнаруживаем, что добились прибыли 7,5 % и рентабельности инвестиций 6,1 %. Это базовая модель сквозной калькуляции.

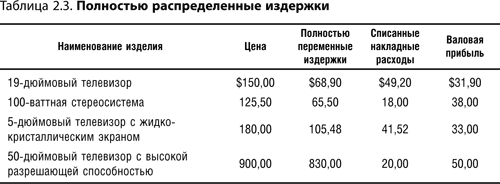

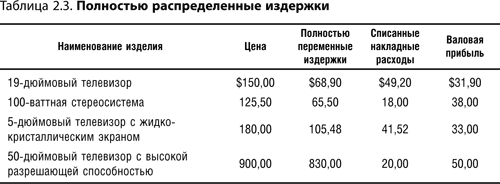

Пока это выглядит как обычный анализ того, сколько денег компания может заработать на производстве определенного набора продукции. Однако здесь можно найти больше, чем представляется на первый взгляд. Это наглядно демонстрирует еще один пример. Предположим, на сцене появляется финансовый директор, который проводит тщательную сквозную калькуляцию всех четырех изделий из предыдущего примера и определяет, что после того как все накладные расходы (overhead costs) надлежащим образом распределены, телевизор с высоким разрешением фактически имеет самую высокую норму прибыли, а 19-дюймовый телевизор – самую низкую. Относительное положение двух других изделий не меняется. Результаты сквозной калькуляции, проведенной финансовым директором, представлены в табл. 2.3.

Пока это выглядит как обычный анализ того, сколько денег компания может заработать на производстве определенного набора продукции. Однако здесь можно найти больше, чем представляется на первый взгляд. Это наглядно демонстрирует еще один пример. Предположим, на сцене появляется финансовый директор, который проводит тщательную сквозную калькуляцию всех четырех изделий из предыдущего примера и определяет, что после того как все накладные расходы (overhead costs) надлежащим образом распределены, телевизор с высоким разрешением фактически имеет самую высокую норму прибыли, а 19-дюймовый телевизор – самую низкую. Относительное положение двух других изделий не меняется. Результаты сквозной калькуляции, проведенной финансовым директором, представлены в табл. 2.3.

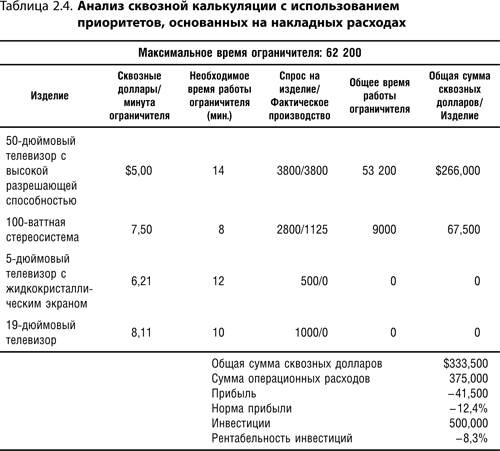

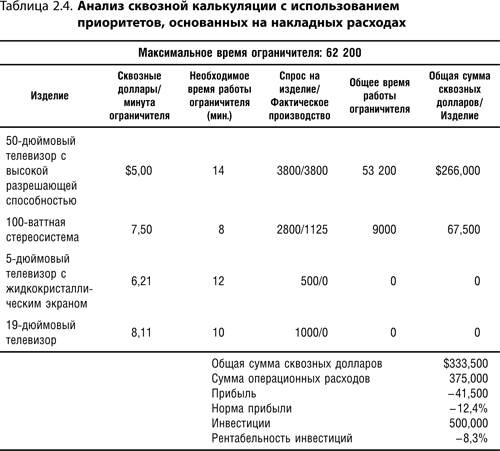

Согласно сценарию калькуляции себестоимости, нам фактически следует производить как можно больше телевизоров с высокой разрешающей способностью. Чтобы проверить эту теорию, повторим анализ сквозной калькуляции, представленный в табл. 2.2. Но теперь поставим телевизор с высоким разрешением во главу списка и произведем все 3800 заказанных единиц, а 19-дюймовый телевизор опустится в самый низ списка, и будет произведено лишь столько изделий, сколько будет возможно после того, как изготовлены все другие изделия. Все остальные переменные оставим неизменными. Этот анализ показан в табл. 2.4.

Согласно сценарию калькуляции себестоимости, нам фактически следует производить как можно больше телевизоров с высокой разрешающей способностью. Чтобы проверить эту теорию, повторим анализ сквозной калькуляции, представленный в табл. 2.2. Но теперь поставим телевизор с высоким разрешением во главу списка и произведем все 3800 заказанных единиц, а 19-дюймовый телевизор опустится в самый низ списка, и будет произведено лишь столько изделий, сколько будет возможно после того, как изготовлены все другие изделия. Все остальные переменные оставим неизменными. Этот анализ показан в табл. 2.4.

Согласно этому анализу, основанному на самых лучших принципах распределения затрат, там, где мы заботливо использовали калькуляцию по видам деятельности, чтобы обеспечить точное соответствие накладных расходов фактическим работам, мы изменили набор продуктов и получили чистое снижение прибыли на 53 360 долл.! Как такое возможно?

Согласно этому анализу, основанному на самых лучших принципах распределения затрат, там, где мы заботливо использовали калькуляцию по видам деятельности, чтобы обеспечить точное соответствие накладных расходов фактическим работам, мы изменили набор продуктов и получили чистое снижение прибыли на 53 360 долл.! Как такое возможно?

Причинами этого являются три основные проблемы традиционной методологии калькуляции себестоимости, каждая из которых может быть исправлена с помощью сквозной калькуляции. Первая проблема заключается в том, что, по существу, невозможно распределить накладные расходы по видам продукции и полагать, что полученные данные можно осмысленно использовать для принятия каких-либо решений об изменении производственных пропорций. Сделать так значило бы допустить ошибочное предположение, что накладные расходы изменяются в прямой зависимости от каждой единицы продукции, которая произведена или продана. В действительности, единственными затратами, которые изменяются вместе с продуктом, являются затраты на материалы, использованные для его производства. Это все. Даже прямые затраты труда не являются столь уж прямыми. Во многих ли компаниях можно наблюдать ситуацию, где персонал немедленно уходит домой, когда сделано последнее изделие? В такие периоды работники заняты в различных проектах, чтобы постоянно иметь квалифицированные кадры и на следующий рабочий день. Существует даже еще более слабая связь между машинными издержками и продуктами. Будет ли компания немедленно продавать станок, если через него проходит последняя единица данной продукции? Конечно, нет. Станок будет оставаться в цехе и накапливать амортизацию и расходы на текущий ремонт, пока не появится какая-то другая работа, для которой он потребуется. Короче, почти все затраты любой компании могут быть объединены в общую категорию, называемую «операционными расходами»», или какую-то аналогичную категорию. Это просто издержки, которые компания несет для поддержания данного уровня производства, а не группа отдельных затрат, тесно связанных с конкретными изделиями. Причина, по которой эта концепция имеет столь большое влияние в примере 2.4, состоит в предположении, что телевизор с высоким разрешением дает гораздо более высокую прибыль, чем 19-дюймовый телевизор, если исходить из распределенных затрат. Однако с точки зрения производственных процессов, использованных в данном примере, общая сумма накладных расходов, распределенных на эти два изделия, будет оставаться обоснованной тратой независимо от того, производится ли вообще одно из этих изделий. Следовательно, ошибочно использовать накладные расходы как фактор при определении сквозной калькуляции продукта, независимо от того, что могут гласить традиционные принципы калькуляции себестоимости.

Второй крупной проблемой традиционной калькуляции себестоимости является то, что она полностью игнорирует концепцию ограниченной производственной мощности. Вместо этого основная цель анализа затрат – определить, какие продукты имеют самую высокую валовую норму прибыли и какие имеют самую низкую. Эта информация затем используется для достижения двух целей – продажи множества высокорентабельных продуктов и либо демпинга, либо улучшения показателей низкорентабельных продуктов. К сожалению, реальность такова, что в наличии имеются ограниченные производственные мощности, поэтому приходится подбирать оптимальный набор клиентских заказов, имеющихся в данный момент, причем только некоторые из них можно провести через ограничитель производительности – и, возможно, ни один из них не окажется продуктом с самой высокой нормой прибыли, который компания в состоянии производить. Поэтому простое разделение продуктов на «хорошие» и «плохие» на ежедневной основе не имеет смысла. Реальный мир заставляет подбирать набор возможных товарных продаж, требующий постоянной переоценки пропорций заказов на различные продукты и их объемы относительно друг друга. Игнорирование ограничителя производительности в табл. 2.4 вело бы к намного более высокой прибыли в 177 360 долл. (предполагая, что произведены все изделия в полном объеме), но ограничитель производительности, конечно же, делал это невозможным.

Последняя проблема, которая, несомненно, является самым крупным изъяном традиционной калькуляции себестоимости, состоит в игнорировании того факта, что компания представляет собой одну большую интерактивную систему. Вместо этого традиционная калькуляция пытается достичь множества локальных улучшений эффективности. Недостаток, который мы только что видели в табл. 2.4, состоит в том, что финансовый директор провел полное распределение затрат по каждому продукту в отдельности, не понимая, что каждый из этих продуктов в значительной степени использует многие накладные расходы вместе с другими. Любая система распределения будет иметь результатом локально оптимизированные уровни рентабельности для индивидуальных продуктов, но она не учитывает того факта, что совокупные накладные расходы в действительности обслуживают производственные мощности компании в целом, а не по отдельным продуктам. Например, затраты на зарплату разработчика плана производства могут быть списаны на продукт в соответствии со временем планирования, необходимым для того, чтобы включить его в производственный план. Но «принадлежат» ли эти добавленные затраты данному продукту в действительности? Если бы продукт не производился вообще, то планировщик все равно был бы на месте и получал зарплату, поэтому очевидно, что для целей сквозной модели нет смысла распределять такие накладные расходы по продуктам. Это означает, что поскольку столь многие затраты невозможно расписать по продуктам, обоснованным является отнесение на конкретные продукты только полностью переменных издержек; все другие затраты должны оплачиваться из общего выпуска всех произведенных продуктов, так как накладные расходы относятся ко всем ним. Короче, нам следует смотреть не на индивидуальные уровни рентабельности продуктов, а скорее на то, как пропускная способность всех возможных товарных продаж, взятых вместе, может быть использована для покрытия всей совокупности накладных расходов.

Мы только что видели, как традиционная методология калькуляции себестоимости делает множество ошибок, применяя распределение накладных расходов по продуктам для принятия решений об изменении структуры производства и при этом игнорируя роль ограничителя производительности и не рассматривая весь набор продуктов и соответствующих операционных расходов в качестве единой системы, для которой следует анализировать различные комбинации продуктов, чтобы определить максимально возможный уровень рентабельности. Однако мы все еще работаем со сквозной калькуляцией на абстрактном уровне. Ниже мы рассмотрим несколько примеров, поясняющих представленные концепции.

Основная цель сквозной калькуляции – провести через ограничитель производительности как можно больше сквозных долларов, только и всего. Это делается, во-первых, путем определения суммы сквозных долларов в минуту по каждому рабочему месту, продукция которого по плану проходит через ограничитель производительности, и затем изменения производственных приоритетов таким образом, чтобы продукция с максимальной величиной сквозных долларов в минуту производилась первой. Система основана на предположении, что только определенная сумма продукции может быть пропущена через технологически узкое место, поэтому продукция, которая дает наибольшую норму прибыли, должна идти первой в списке производственных приоритетов, чтобы обеспечить максимизацию прибыли. Эта концепция очень наглядно продемонстрирована в примере, представленном в табл. 2.2.

В этом примере мы имеем четыре вида продукции, которую компания может продать. Каждый требует определенного машинного времени ограничителя производительности компании, каковым является процесс производства электрической платы (ППЭП). Первое изделие – 19-дюймовый цветной телевизор, которому нужно 10 минут времени ППЭП. Телевизор продается за 150 долл. и включает прямые материалы на 68,90 долл., что дает сквозные 81,10 долл. Затем мы делим сквозные 81,10 долл. на 10 минут производственного времени ограничителя производительности в расчете на единицу и получаем сквозные доллары в минуту в сумме 8,11 долл., показанные во второй колонке табл. 2.2. Затем мы рассчитываем сквозные доллары в минуту для трех других изделий и ранжируем их в порядке убывания. На первом месте в списке оказался 19-дюймовый телевизор. Затем мы умножаем спрос в единицах на каждое изделие на время, необходимое для пропуска его через ограничитель производительности. Нас интересует не общее время производства каждого изделия, а только время, необходимое для пропуска на проблемном этапе. Затем мы определяем общее время, когда может работать ограничитель производительности, которое в нашем примере составляет 62 200 минут, что показано жирным шрифтом в заголовке таблицы. Далее мы помещаем общее число минут, необходимых для производства каждого изделия, в пятую колонку, которая также показывает, что у нас не будет в наличии достаточно времени ограничителя производительности, чтобы выполнить всю работу для телевизора с высоким разрешением, который имел в списке самый низкий приоритет. Умножая сквозные доллары в минуту на число минут каждого изделия, а затем умножая результат на общее количество произведенных изделий, мы получаем общую сумму сквозных долларов для всего производственного процесса в этот период, составляющую 405 360 долл. Однако это еще не все. Нам необходимо вычесть из общей суммы сквозных долларов сумму всех операционных расходов по этому производству. После такого вычитания мы обнаруживаем, что добились прибыли 7,5 % и рентабельности инвестиций 6,1 %. Это базовая модель сквозной калькуляции.

Причинами этого являются три основные проблемы традиционной методологии калькуляции себестоимости, каждая из которых может быть исправлена с помощью сквозной калькуляции. Первая проблема заключается в том, что, по существу, невозможно распределить накладные расходы по видам продукции и полагать, что полученные данные можно осмысленно использовать для принятия каких-либо решений об изменении производственных пропорций. Сделать так значило бы допустить ошибочное предположение, что накладные расходы изменяются в прямой зависимости от каждой единицы продукции, которая произведена или продана. В действительности, единственными затратами, которые изменяются вместе с продуктом, являются затраты на материалы, использованные для его производства. Это все. Даже прямые затраты труда не являются столь уж прямыми. Во многих ли компаниях можно наблюдать ситуацию, где персонал немедленно уходит домой, когда сделано последнее изделие? В такие периоды работники заняты в различных проектах, чтобы постоянно иметь квалифицированные кадры и на следующий рабочий день. Существует даже еще более слабая связь между машинными издержками и продуктами. Будет ли компания немедленно продавать станок, если через него проходит последняя единица данной продукции? Конечно, нет. Станок будет оставаться в цехе и накапливать амортизацию и расходы на текущий ремонт, пока не появится какая-то другая работа, для которой он потребуется. Короче, почти все затраты любой компании могут быть объединены в общую категорию, называемую «операционными расходами»», или какую-то аналогичную категорию. Это просто издержки, которые компания несет для поддержания данного уровня производства, а не группа отдельных затрат, тесно связанных с конкретными изделиями. Причина, по которой эта концепция имеет столь большое влияние в примере 2.4, состоит в предположении, что телевизор с высоким разрешением дает гораздо более высокую прибыль, чем 19-дюймовый телевизор, если исходить из распределенных затрат. Однако с точки зрения производственных процессов, использованных в данном примере, общая сумма накладных расходов, распределенных на эти два изделия, будет оставаться обоснованной тратой независимо от того, производится ли вообще одно из этих изделий. Следовательно, ошибочно использовать накладные расходы как фактор при определении сквозной калькуляции продукта, независимо от того, что могут гласить традиционные принципы калькуляции себестоимости.

Второй крупной проблемой традиционной калькуляции себестоимости является то, что она полностью игнорирует концепцию ограниченной производственной мощности. Вместо этого основная цель анализа затрат – определить, какие продукты имеют самую высокую валовую норму прибыли и какие имеют самую низкую. Эта информация затем используется для достижения двух целей – продажи множества высокорентабельных продуктов и либо демпинга, либо улучшения показателей низкорентабельных продуктов. К сожалению, реальность такова, что в наличии имеются ограниченные производственные мощности, поэтому приходится подбирать оптимальный набор клиентских заказов, имеющихся в данный момент, причем только некоторые из них можно провести через ограничитель производительности – и, возможно, ни один из них не окажется продуктом с самой высокой нормой прибыли, который компания в состоянии производить. Поэтому простое разделение продуктов на «хорошие» и «плохие» на ежедневной основе не имеет смысла. Реальный мир заставляет подбирать набор возможных товарных продаж, требующий постоянной переоценки пропорций заказов на различные продукты и их объемы относительно друг друга. Игнорирование ограничителя производительности в табл. 2.4 вело бы к намного более высокой прибыли в 177 360 долл. (предполагая, что произведены все изделия в полном объеме), но ограничитель производительности, конечно же, делал это невозможным.

Последняя проблема, которая, несомненно, является самым крупным изъяном традиционной калькуляции себестоимости, состоит в игнорировании того факта, что компания представляет собой одну большую интерактивную систему. Вместо этого традиционная калькуляция пытается достичь множества локальных улучшений эффективности. Недостаток, который мы только что видели в табл. 2.4, состоит в том, что финансовый директор провел полное распределение затрат по каждому продукту в отдельности, не понимая, что каждый из этих продуктов в значительной степени использует многие накладные расходы вместе с другими. Любая система распределения будет иметь результатом локально оптимизированные уровни рентабельности для индивидуальных продуктов, но она не учитывает того факта, что совокупные накладные расходы в действительности обслуживают производственные мощности компании в целом, а не по отдельным продуктам. Например, затраты на зарплату разработчика плана производства могут быть списаны на продукт в соответствии со временем планирования, необходимым для того, чтобы включить его в производственный план. Но «принадлежат» ли эти добавленные затраты данному продукту в действительности? Если бы продукт не производился вообще, то планировщик все равно был бы на месте и получал зарплату, поэтому очевидно, что для целей сквозной модели нет смысла распределять такие накладные расходы по продуктам. Это означает, что поскольку столь многие затраты невозможно расписать по продуктам, обоснованным является отнесение на конкретные продукты только полностью переменных издержек; все другие затраты должны оплачиваться из общего выпуска всех произведенных продуктов, так как накладные расходы относятся ко всем ним. Короче, нам следует смотреть не на индивидуальные уровни рентабельности продуктов, а скорее на то, как пропускная способность всех возможных товарных продаж, взятых вместе, может быть использована для покрытия всей совокупности накладных расходов.

Мы только что видели, как традиционная методология калькуляции себестоимости делает множество ошибок, применяя распределение накладных расходов по продуктам для принятия решений об изменении структуры производства и при этом игнорируя роль ограничителя производительности и не рассматривая весь набор продуктов и соответствующих операционных расходов в качестве единой системы, для которой следует анализировать различные комбинации продуктов, чтобы определить максимально возможный уровень рентабельности. Однако мы все еще работаем со сквозной калькуляцией на абстрактном уровне. Ниже мы рассмотрим несколько примеров, поясняющих представленные концепции.

Решение о крупномасштабном производстве с низкими продажными ценами, основанное на сквозной калькуляции

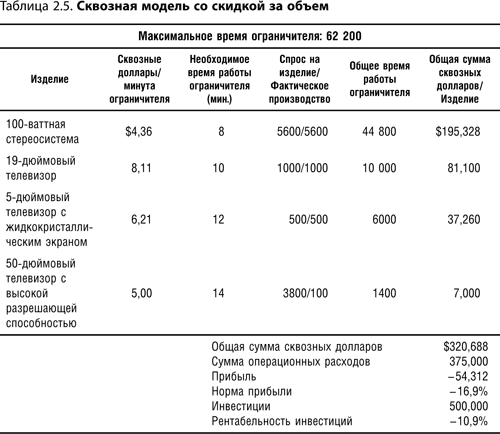

Менеджер по продажам электронной компании из нашего предыдущего примера спешит в центральный офис, окрыленный встречей с крупнейшим клиентом компании Electro-Geek Stores (EGS). Он только что договорился о сделке, которая снижает цену 100-ваттной стереосистемы на 20 %, но зато гарантирует удвоение объема заказов EGS на это изделие на следующий год. Менеджер по продажам признает, что компании, возможно, придется воздержаться от производства некоторых других продуктов, но это не проблема – компания непременно заработает больше денег на дополнительном объеме. Чтобы проверить это предположение, финансовый директор открывает сквозную модель на своем компьютере, переставляет стереосистему на вершину списка приоритетов, делает поправку на более низкую цену и получает результаты, показанные в табл. 2.5.

Короче говоря, менеджер по продажам только что ввел компанию в заблуждение. Снижение цены стереосистемы на 20 % съело большую часть сквозных долларов изделия, и при этом было использовано столько времени ограничителя производительности, что осталось мало возможностей для производства каких-либо других изделий, которые могли бы создать достаточное количество сквозных долларов, чтобы спасти компанию. Этот пример ясно показывает, что следует тщательно анализировать влияние ограничителя производительности при дискуссиях о том, соглашаться ли на сделку с большим объемом продаж. Это особенно опасная область для игнорирования сквозной калькуляции, ибо действительно крупномасштабная сделка может поглотить все время ограничителя производительности, лишая компанию всякой возможности производства других продуктов и, таким образом, устраняя всякую возможность предложения широкого набора продуктов на разных рынках.

Короче говоря, менеджер по продажам только что ввел компанию в заблуждение. Снижение цены стереосистемы на 20 % съело большую часть сквозных долларов изделия, и при этом было использовано столько времени ограничителя производительности, что осталось мало возможностей для производства каких-либо других изделий, которые могли бы создать достаточное количество сквозных долларов, чтобы спасти компанию. Этот пример ясно показывает, что следует тщательно анализировать влияние ограничителя производительности при дискуссиях о том, соглашаться ли на сделку с большим объемом продаж. Это особенно опасная область для игнорирования сквозной калькуляции, ибо действительно крупномасштабная сделка может поглотить все время ограничителя производительности, лишая компанию всякой возможности производства других продуктов и, таким образом, устраняя всякую возможность предложения широкого набора продуктов на разных рынках.

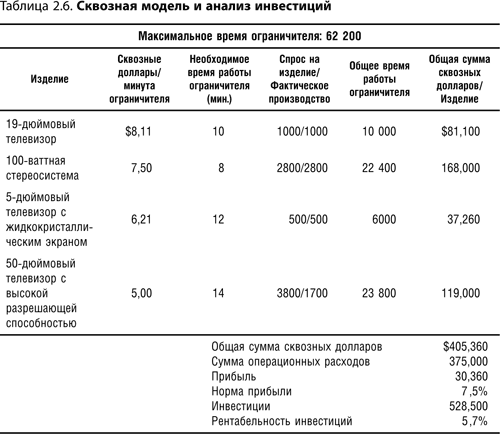

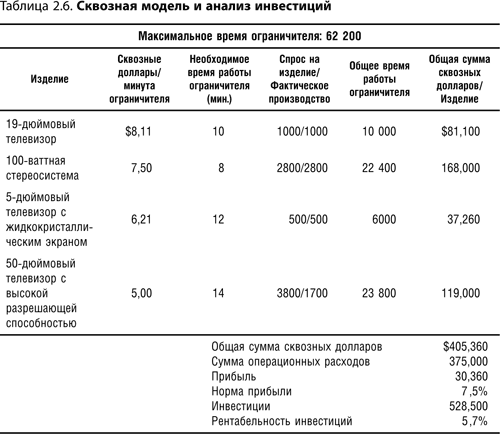

Решение о капиталовложениях с использованием сквозной калькуляции

Менеджеры по производству и учету затрат проанализировали ряд производственных участков и обнаружили, что можно ускорить работу оборудования по установке элементов электрической платы. Этот производственный участок является следующим на линии после операций ограничителя производительности. Они могли удвоить скорость оборудования по установке элементов, если компания готова инвестировать 28 500 долл. Чтобы посмотреть, насколько хороша эта идея, мы опять обратимся к сквозной модели. Результаты показаны в табл. 2.6.

Единственным изменением в ситуации, которое произошло в результате дополнительного инвестирования, является то, что рентабельность инвестиций компании снизилась на 0,4 %. Причина состоит в том, что любое капиталовложение с целью улучшить любую операцию за пределами ограничителя производительности является пустой тратой денег. Единственное, чего добивается компания, делая такое капиталовложение, это повышение эффективности операции, которая все равно будет зависеть от скорости ограничителя производительности. В действительности положение даже еще хуже, поскольку любая недавно усовершенствованная вспомогательная операция теперь будет иметь более высокую эффективность, и поэтому будет произведено деталей в еще больших количествах. Весь прирост превратится в незавершенное производство и будет скапливаться где-то перед технологически узким местом, что увеличивает объем инвестиций компании в незавершенное производство. Таким образом, капиталовложение в операцию, не являющуюся технологически узким местом, может фактически ухудшить общие финансовые результаты компании, поскольку ее инвестиции в запасы увеличатся.

Единственным изменением в ситуации, которое произошло в результате дополнительного инвестирования, является то, что рентабельность инвестиций компании снизилась на 0,4 %. Причина состоит в том, что любое капиталовложение с целью улучшить любую операцию за пределами ограничителя производительности является пустой тратой денег. Единственное, чего добивается компания, делая такое капиталовложение, это повышение эффективности операции, которая все равно будет зависеть от скорости ограничителя производительности. В действительности положение даже еще хуже, поскольку любая недавно усовершенствованная вспомогательная операция теперь будет иметь более высокую эффективность, и поэтому будет произведено деталей в еще больших количествах. Весь прирост превратится в незавершенное производство и будет скапливаться где-то перед технологически узким местом, что увеличивает объем инвестиций компании в незавершенное производство. Таким образом, капиталовложение в операцию, не являющуюся технологически узким местом, может фактически ухудшить общие финансовые результаты компании, поскольку ее инвестиции в запасы увеличатся.

Это важная концепция для инвестиционного анализа, поскольку финансового директора обычно учат анализировать каждое инвестиционное предложение само по себе, не рассматривая, как это капиталовложение согласуется со всей производственной системой. Если бы в анализы инвестиций включали также фактор влияния ограничителя производительности, то очень немногие из них когда-либо получили бы одобрение, поскольку они не оказывают положительного влияния на ограничитель производительности.

Это важная концепция для инвестиционного анализа, поскольку финансового директора обычно учат анализировать каждое инвестиционное предложение само по себе, не рассматривая, как это капиталовложение согласуется со всей производственной системой. Если бы в анализы инвестиций включали также фактор влияния ограничителя производительности, то очень немногие из них когда-либо получили бы одобрение, поскольку они не оказывают положительного влияния на ограничитель производительности.

Выбор между собственным производством и покупкой с использованием сквозной калькуляции

Один из основных поставщиков компании предложил забрать все производство 5-дюймовых телевизоров с жидкокристаллическим экраном, упаковывать их в фирменные коробки компании и отправлять готовую продукцию непосредственно клиентам компании. Уловка в том, что полные издержки компании увеличатся с их нынешнего уровня в 147 долл. (как показано в табл. 2.3) до 165 долл., что оставляет всего 15 долл. прибыли. Традиционный анализ калькуляции себестоимости утверждал бы, что в случае реализации этой договоренности об аутсорсинге прибыль компании уменьшится на 18 долл. (разница между нынешними и будущими издержками в 147 и 165 долл.). Чтобы посмотреть, является ли это выгодной сделкой, мы опять обратимся к сквозной модели, которая представлена в табл. 2.7. В этом примере мы убрали из колонки «Общее время работы ограничителя» значение для телевизора с жидкокристаллическим экраном, поскольку теперь он может производиться без использования ограничителя производительности. Однако мы все еще можем поставить общую сумму сквозных долларов по этому продукту в последнюю колонку, поскольку будет иметься определенная прибыль при аутсорсинге его через поставщика. Устранив затраты времени ограничителя производительности на телевизор с жидкокристаллическим экраном, мы можем теперь производить большее количество следующего по списку изделия, каковым является телевизор с высокой разрешающей способностью. Это дополнительное производство позволяет компании увеличить сумму сквозных долларов, создав, таким образом, на 270 долл. прибыли больше, чем было до сделки «аутсорсинга».