Страница:

Некоторые штаты или местные органы управления будут также облагать компанию налогами на имущество или личное имущество в отношении всех активов, находящихся в пределах их юрисдикции, что потребует даже еще больше рутинной работы.

Хотя сумма дополнительно уплачиваемых налогов может быть не столь велика, ключевой проблемой, связанной с понятием нексуса, является то, что дополнительное время, требующееся для отслеживания налоговых обязательств и заполнения форм для различных правительств, вполне может потребовать дополнительного персонала в бухгалтерию. Это может быть крупной проблемой для организаций, работающих во многих штатах, и должно стать ключевым вопросом в планировании способности бухгалтерии обработать налоговые проводки. Некоторые организации с рядом дочерних компаний избегут разделения работы по заполнению налоговой отчетности только в том случае, если примут концепцию нексуса для тех дочерних компаний, которые явно работают в пределах каждой государственной юрисдикции, снимая, таким образом, проблемы налоговой отчетности для всех других юридических лиц, контролируемых родительской корпорацией.

Проектные издержки

Корпорация типа «s»[11]

Налоги с продаж и использование[12]

Трансфертные цены[13]

Отчисления в фонд занятости[14]

Выводы

Глава 4

Хотя сумма дополнительно уплачиваемых налогов может быть не столь велика, ключевой проблемой, связанной с понятием нексуса, является то, что дополнительное время, требующееся для отслеживания налоговых обязательств и заполнения форм для различных правительств, вполне может потребовать дополнительного персонала в бухгалтерию. Это может быть крупной проблемой для организаций, работающих во многих штатах, и должно стать ключевым вопросом в планировании способности бухгалтерии обработать налоговые проводки. Некоторые организации с рядом дочерних компаний избегут разделения работы по заполнению налоговой отчетности только в том случае, если примут концепцию нексуса для тех дочерних компаний, которые явно работают в пределах каждой государственной юрисдикции, снимая, таким образом, проблемы налоговой отчетности для всех других юридических лиц, контролируемых родительской корпорацией.

Проектные издержки

Компания, которая регулярно разрабатывает для собственного использования крупные инфраструктурные системы, например, системы планирования производственных ресурсов, обычно объединяет все затраты по данному проекту на одном счете и затем капитализирует его полную стоимость, растягивая амортизацию на ряд лет. Хотя в краткосрочном плане такой подход, несомненно, повышает отчетную прибыль, он также увеличивает подоходные налоги. Если избежание налогов на прибыль является для финансового директора более высоким приоритетом, чем отчетная прибыль, то было бы полезно распределить различные компоненты каждого проекта по разным счетам и списать те, которые более тесно связаны с текущей производственной деятельностью. Например, имеются веские аргументы в пользу списания всей подготовки персонала, связанной с установкой крупной системы, на том основании, что обучение персонала является текущей деятельностью.

Другой подход состоит в том, чтобы перекладывать на дочерние компании издержки проекта развития, особенно если перекладывающее юридическое лицо находится в регионе с низкими налогами, а дочерние компании в регионах с высокими налогами. Этот метод трансферта затрат уменьшил бы отчетную прибыль в регионах с высокими налогами, фактически переместив эту прибыль в местность, где налоговая ставка ниже. Однако, эти стратегии перекладывания затрат должны иметь тщательно документированные доказательства того, что системы действительно используются дочерними компаниями и что уплаченные гонорары являются обоснованными.

Вариантом последнего метода является создание информационного центра в налоговой гавани, который хранит и анализирует информацию компании и затем готовит доклады для других подразделений компании за значительную плату. Этот подход должен включать большее, нежели простую установку сервера с файлами в местности с низкими налогами, поскольку Налоговая служба будет утверждать, что для такой установки не существует хозяйственной цели. Поэтому рядом с информационным центром должен быть создан малый бизнес, который предоставляет некоторые дополнительные услуги по сбору и распространению информации. Такой подход является особенно привлекательным, если компания приобретает другую компанию, имеющую информационный центр в местности с низкими налогами, и просто переводит свои собственные ресурсы в данную местность.

Другой подход состоит в том, чтобы перекладывать на дочерние компании издержки проекта развития, особенно если перекладывающее юридическое лицо находится в регионе с низкими налогами, а дочерние компании в регионах с высокими налогами. Этот метод трансферта затрат уменьшил бы отчетную прибыль в регионах с высокими налогами, фактически переместив эту прибыль в местность, где налоговая ставка ниже. Однако, эти стратегии перекладывания затрат должны иметь тщательно документированные доказательства того, что системы действительно используются дочерними компаниями и что уплаченные гонорары являются обоснованными.

Вариантом последнего метода является создание информационного центра в налоговой гавани, который хранит и анализирует информацию компании и затем готовит доклады для других подразделений компании за значительную плату. Этот подход должен включать большее, нежели простую установку сервера с файлами в местности с низкими налогами, поскольку Налоговая служба будет утверждать, что для такой установки не существует хозяйственной цели. Поэтому рядом с информационным центром должен быть создан малый бизнес, который предоставляет некоторые дополнительные услуги по сбору и распространению информации. Такой подход является особенно привлекательным, если компания приобретает другую компанию, имеющую информационный центр в местности с низкими налогами, и просто переводит свои собственные ресурсы в данную местность.

Корпорация типа «s»[11]

Корпорация типа «S» представляет значительный интерес для финансового директора, поскольку она обычно не платит налоги. Вместо этого, она переводит отчетную прибыль своим акционерам, которые отчитываются о доходах в своих налоговых декларациях. Это позволяет избежать двойного налогообложения, которое имеет место в корпорациях типа «С», где облагается доход компании, а затем дивиденды, которые она выплачивает своим акционерам, повторно облагаются налогом как их доход. Сумма дохода распределяется на каждого акционера просто по числу акций. Если акционер владеет акциями корпорации менее года, тогда распределение производится по числу акций и дней. Дневная часть этого расчета предполагает, что акционер все еще владеет акциями до дня продажи включительно, а в отношении умершего акционера предполагается, что он сохраняет собственность вплоть до дня смерти включительно.

Корпорация типа «S» имеет уникальные аспекты налоговой и правовой защиты, которые делают ее идеальным способом структурирования бизнеса, если в нем небольшое количество акционеров. Точнее, она может быть создана только в том случае, если в ней не более 75 акционеров, если эмитируется только один класс акций и если все акционеры согласны со статусом корпорации типа «S». Все ее акционеры должны быть гражданами или резидентами США. Акционерами могут быть только отдельные лица, имения и некоторые виды трастов и благотворительных организаций. Таким образом, корпорации типа «С» и партнерства не могут быть акционерами корпорации типа «S». Требование одного класса акций может препятствовать некоторым организациям использовать эту схему, поскольку оно не разрешает привилегированные доходы или специальные голосующие права для некоторых акционеров.

Существует немного случаев, когда корпорация типа «S» должна платить налоги. Например, она может быть обложена налогом, если аккумулировала доходы и прибыль из своего прежнего статуса корпорации типа «С» и ее пассивный доход превышает 25 % всей валовой выручки. Она также может иметь налоговые обязательства по нескольким типам прироста капитала, возврату налогового кредита на старые капиталовложения и возврату средств по схеме «последним пришел – первым ушел» (LIFO). Если какие-либо из этих налогов применимы, то корпорация типа «S» должна делать квартальные авансовые платежи подоходного налога. С другой стороны, корпорация типа «S» не подлежит обложению альтернативным минимальным налогом.

Если администрация корпорации типа «S» не хочет далее использовать данный статус, то потребуется письменное согласие более 50 % акционеров, а также заявление от корпорации по этому поводу. Если корпорация захочет стать корпорацией типа «S» в будущем, то существует пятилетний период ожидания с последнего дня наличия такого статуса, прежде чем она сможет вновь обрести его, если только она не получит специального разрешения от Налоговой службы.

Корпорация типа «S» имеет уникальные аспекты налоговой и правовой защиты, которые делают ее идеальным способом структурирования бизнеса, если в нем небольшое количество акционеров. Точнее, она может быть создана только в том случае, если в ней не более 75 акционеров, если эмитируется только один класс акций и если все акционеры согласны со статусом корпорации типа «S». Все ее акционеры должны быть гражданами или резидентами США. Акционерами могут быть только отдельные лица, имения и некоторые виды трастов и благотворительных организаций. Таким образом, корпорации типа «С» и партнерства не могут быть акционерами корпорации типа «S». Требование одного класса акций может препятствовать некоторым организациям использовать эту схему, поскольку оно не разрешает привилегированные доходы или специальные голосующие права для некоторых акционеров.

Существует немного случаев, когда корпорация типа «S» должна платить налоги. Например, она может быть обложена налогом, если аккумулировала доходы и прибыль из своего прежнего статуса корпорации типа «С» и ее пассивный доход превышает 25 % всей валовой выручки. Она также может иметь налоговые обязательства по нескольким типам прироста капитала, возврату налогового кредита на старые капиталовложения и возврату средств по схеме «последним пришел – первым ушел» (LIFO). Если какие-либо из этих налогов применимы, то корпорация типа «S» должна делать квартальные авансовые платежи подоходного налога. С другой стороны, корпорация типа «S» не подлежит обложению альтернативным минимальным налогом.

Если администрация корпорации типа «S» не хочет далее использовать данный статус, то потребуется письменное согласие более 50 % акционеров, а также заявление от корпорации по этому поводу. Если корпорация захочет стать корпорацией типа «S» в будущем, то существует пятилетний период ожидания с последнего дня наличия такого статуса, прежде чем она сможет вновь обрести его, если только она не получит специального разрешения от Налоговой службы.

Налоги с продаж и использование[12]

Налоги с продаж устанавливаются на уровне штатов, округов и городов – нередко на всех трех сразу. Кроме того, к налогу с продаж может добавляться специальный налог, используемый для уникального проекта, например, строительства бейсбольного стадиона или поддержки региональной системы городского транспорта. Ставка налога с продаж умножается на цену, уплаченную за товары и услуги, в сделках, совершенных в пределах налоговой зоны. Однако перечень товаров и услуг, которые подлежат обложению варьируется от штата к штату (но обычно не на уровне округов и городов) и поэтому должен исследоваться на местном уровне для определения точной базы расчета. Например, некоторые штаты не облагают налогом продажи продовольственных товаров на том основании, что это предметы первой необходимости, стоимость которых следует сокращать насколько возможно, в то время как другие штаты включают их в свои списки товаров, подлежащих налогообложению.

Компания должна начислять налоги с продаж на своих покупателей и перечислять поступающие средства правительству данного штата, которое выделит части, предназначенные местным окружным и городским органам власти, и перечислит им эти налоги по поручению компании. Если компания не начисляет налоги с продаж на своих покупателей, она все равно ответственна за них и должна платить невзысканные суммы правительству штата, хотя она имеет право попытаться выставить счет своим покупателям по факту неуплаты налогов с продаж. Выбивание этих денег может оказаться тяжелой работой, особенно если продажи в основном розничные, когда существует мало отчетов о сделках, позволяющих определить покупателя. Компания также обязана быть в курсе всех изменений в ставках налогов с продаж и начислять своим покупателям правильные суммы; если она не делает этого, то она ответственна перед правительством за разницу между тем, что фактически взыскано, и установленной ставкой. Если компания начисляет на своих покупателей излишние суммы, то излишек также должен быть перечислен правительству.

Штат, в котором компания собирает налоги с продаж, может устанавливать периодичность перечисления налогов компанией. Если объем продаж невелик, то штат может решить, что издержки бумажной работы превышают стоимость перечислений и установить перечисление только по итогам года. Более обычно ежеквартальное или ежемесячное перечисление. Штат будет время от времени анализировать долларовую сумму перечислений и, исходя из этого, корректировать необходимую периодичность перечислений.

Все правительственные органы имеют право провести аудит бухгалтерских книг компании, чтобы посмотреть, правильно ли начисляются налоги с продаж, и, таким образом, компания теоретически может быть объектом трех аудиторских проверок налогов с продаж в год – по одной от каждого из налоговых департаментов города, округа и штата. Кроме того, поскольку эти аудиторские проверки могут проводиться любой из налоговых юрисдикций, в которых компания осуществляет свою деятельность, то могут быть буквально тысячи потенциальных аудитов.

Обязанность начислять налоги с продаж основана на концепции нексуса, рассмотренной ранее в данной главе. Если нексус существует, то налоги с продаж должны собираться продавцом. Если нет, то получатель купленных товаров вместо этого обязан составить список закупленного и перечислить налог на использование соответствующему органу власти. Налог на использование составляет ту же сумму, что и налог с продаж. Единственное отличие в том, что перечисляющей стороной является покупатель, а не продавец. Налоги на использование также являются объектом аудиторских проверок всех налоговых юрисдикций.

Если покупатель продукции компании включает ее в свою собственную продукцию для перепродажи другому юридическому лицу, то покупатель не должен платить налог с продаж продавцу. Вместо этого, покупатель будет начислять налог с продаж на покупателя своего конечного продукта. Такой подход используется в рамках теоретического положения о том, что налог с продаж следует начислять на продажу продукта только один раз. Однако, может быть весьма затруднительно объяснить невзыскание налога с продаж в ходе аудита, поэтому налоги с продаж следует приостанавливать только в том случае, когда покупатель присылает в компанию форму об освобождении от налога с продаж, которую затем следует сохранять. Сертификат об освобождении от налога с продаж может иметь название сертификата на перепродажу, в зависимости от выдавшего его уполномоченного органа. Он может также выдаваться государственным учреждениям, которые в целом освобождены от налогов с продаж и на использование. Как общее правило, налоги с продаж следует начислять всегда, если в папке с документацией нет сертификата об освобождении от налога с продаж, – в противном случае компания все равно будет ответственна за перечисление налогов с продаж в ходе аудита.

Компания должна начислять налоги с продаж на своих покупателей и перечислять поступающие средства правительству данного штата, которое выделит части, предназначенные местным окружным и городским органам власти, и перечислит им эти налоги по поручению компании. Если компания не начисляет налоги с продаж на своих покупателей, она все равно ответственна за них и должна платить невзысканные суммы правительству штата, хотя она имеет право попытаться выставить счет своим покупателям по факту неуплаты налогов с продаж. Выбивание этих денег может оказаться тяжелой работой, особенно если продажи в основном розничные, когда существует мало отчетов о сделках, позволяющих определить покупателя. Компания также обязана быть в курсе всех изменений в ставках налогов с продаж и начислять своим покупателям правильные суммы; если она не делает этого, то она ответственна перед правительством за разницу между тем, что фактически взыскано, и установленной ставкой. Если компания начисляет на своих покупателей излишние суммы, то излишек также должен быть перечислен правительству.

Штат, в котором компания собирает налоги с продаж, может устанавливать периодичность перечисления налогов компанией. Если объем продаж невелик, то штат может решить, что издержки бумажной работы превышают стоимость перечислений и установить перечисление только по итогам года. Более обычно ежеквартальное или ежемесячное перечисление. Штат будет время от времени анализировать долларовую сумму перечислений и, исходя из этого, корректировать необходимую периодичность перечислений.

Все правительственные органы имеют право провести аудит бухгалтерских книг компании, чтобы посмотреть, правильно ли начисляются налоги с продаж, и, таким образом, компания теоретически может быть объектом трех аудиторских проверок налогов с продаж в год – по одной от каждого из налоговых департаментов города, округа и штата. Кроме того, поскольку эти аудиторские проверки могут проводиться любой из налоговых юрисдикций, в которых компания осуществляет свою деятельность, то могут быть буквально тысячи потенциальных аудитов.

Обязанность начислять налоги с продаж основана на концепции нексуса, рассмотренной ранее в данной главе. Если нексус существует, то налоги с продаж должны собираться продавцом. Если нет, то получатель купленных товаров вместо этого обязан составить список закупленного и перечислить налог на использование соответствующему органу власти. Налог на использование составляет ту же сумму, что и налог с продаж. Единственное отличие в том, что перечисляющей стороной является покупатель, а не продавец. Налоги на использование также являются объектом аудиторских проверок всех налоговых юрисдикций.

Если покупатель продукции компании включает ее в свою собственную продукцию для перепродажи другому юридическому лицу, то покупатель не должен платить налог с продаж продавцу. Вместо этого, покупатель будет начислять налог с продаж на покупателя своего конечного продукта. Такой подход используется в рамках теоретического положения о том, что налог с продаж следует начислять на продажу продукта только один раз. Однако, может быть весьма затруднительно объяснить невзыскание налога с продаж в ходе аудита, поэтому налоги с продаж следует приостанавливать только в том случае, когда покупатель присылает в компанию форму об освобождении от налога с продаж, которую затем следует сохранять. Сертификат об освобождении от налога с продаж может иметь название сертификата на перепродажу, в зависимости от выдавшего его уполномоченного органа. Он может также выдаваться государственным учреждениям, которые в целом освобождены от налогов с продаж и на использование. Как общее правило, налоги с продаж следует начислять всегда, если в папке с документацией нет сертификата об освобождении от налога с продаж, – в противном случае компания все равно будет ответственна за перечисление налогов с продаж в ходе аудита.

Трансфертные цены[13]

Трансфертное ценообразование является ключевым налоговым фактором, поскольку оно в результате может иметь постоянное снижение налоговой нагрузки организации. Постоянное снижение обусловлено регистрацией дохода в различных налоговых юрисдикциях, которые могут иметь различные налоговые ставки.

Базовой концепцией, лежащей в основе использования трансфертного ценообразования для сокращения общих налогов компании, является то, что компания передает свои товары своему отделению в другой стране по возможно более низкой цене, если ставка налога на прибыль в другой стране ниже, либо по возможно более высокой цене, если ставка налога на прибыль выше. За счет продажи отделению по низкой цене компания отчитается об очень высокой прибыли при конечной продаже продукции в другой стране, где эта прибыль будет обложена налогом по, как предполагается, более низкой ставке.

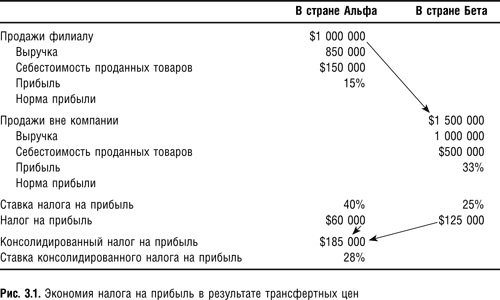

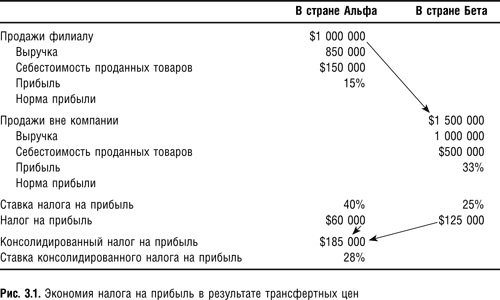

Например, на рис. 3.1 показана ситуация, в которой компания, базирующаяся в странах Альфа и Бета, имеет выбор: продавать товары в Альфа или переводить их в Бета и продавать там. Компания платит налог на прибыль в стране Альфа по ставке 40 %. Чтобы постоянно уходить от некоторой части этого налога на прибыль, компания продает свои товары дочерней компании в стране Бета, где ставка корпоративного налога на прибыль составляет только 25 %. При этом компания все же будет зарабатывать прибыль (60 000 долл.) в стране Альфа, но основная часть прибыли (125 000 долл.) теперь появляется в стране Бета. Чистым результатом является консолидированная ставка налога на прибыль всего в 28 %.

Налоговая служба прекрасно знает об этой стратегии ухода от налогов и разработала налоговые правила, которые не устраняют ее, но сокращают свободу маневра для финансового директора в отношении изменения отчетного дохода. Согласно Секции 482 Кодекса Налоговой службы, ее предпочтительным методом определения трансфертных цен является использование рыночного уровня в качестве основы. Однако очень немногие товары могут сопоставляться с рыночным уровнем, за исключением биржевых товаров, вследствие различий в их себестоимости. Кроме того, во многих случаях продукты являются настолько специализированными (особенно компоненты, которые индивидуально спроектированы, чтобы подходить для более крупного изделия), что не существует рыночного уровня, с которым их можно сравнить. Даже если есть некоторая база для сравнения продукта со средними рыночными ценами аналогичных продуктов, финансовый директор все же имеет некоторую лазейку для изменения трансфертных цен. Поскольку Налоговая служба позволит ввести специальные надбавки, основанные на стоимости трансферта товаров, или дополнительные сборы, типа роялти или лицензионных платежей, налагаемых на дочернюю компанию за использование патентов или торговых марок родительской компании, либо административные расходы, связанные с подготовкой какой-либо документации, необходимой для перевозки товаров из страны в страну. Кроме того, можно слегка изменить процентную ставку для дочерних компаний (однако не слишком далеко от рыночных ставок) за использование средств, предоставленных им головной организацией.

Налоговая служба прекрасно знает об этой стратегии ухода от налогов и разработала налоговые правила, которые не устраняют ее, но сокращают свободу маневра для финансового директора в отношении изменения отчетного дохода. Согласно Секции 482 Кодекса Налоговой службы, ее предпочтительным методом определения трансфертных цен является использование рыночного уровня в качестве основы. Однако очень немногие товары могут сопоставляться с рыночным уровнем, за исключением биржевых товаров, вследствие различий в их себестоимости. Кроме того, во многих случаях продукты являются настолько специализированными (особенно компоненты, которые индивидуально спроектированы, чтобы подходить для более крупного изделия), что не существует рыночного уровня, с которым их можно сравнить. Даже если есть некоторая база для сравнения продукта со средними рыночными ценами аналогичных продуктов, финансовый директор все же имеет некоторую лазейку для изменения трансфертных цен. Поскольку Налоговая служба позволит ввести специальные надбавки, основанные на стоимости трансферта товаров, или дополнительные сборы, типа роялти или лицензионных платежей, налагаемых на дочернюю компанию за использование патентов или торговых марок родительской компании, либо административные расходы, связанные с подготовкой какой-либо документации, необходимой для перевозки товаров из страны в страну. Кроме того, можно слегка изменить процентную ставку для дочерних компаний (однако не слишком далеко от рыночных ставок) за использование средств, предоставленных им головной организацией.

Если нет базы для расчета цен, основанных на рыночном уровне, то следующий излюбленный подход Налоговой службы состоит в расчете цен, основанных на методе обратного счета (work-back method). При таком подходе начинают с конца цикла продаж путем определения цены, по которой товар продан внешнему покупателю, а затем вычитают стандартный процент торговой надбавки дочерней компании и добавленные ею стоимость сырья, рабочей силы и накладные расходы, в результате чего получают теоретическую трансфертную цену. Метод обратного счета может дать широкий набор трансфертных цен, так как из окончательной продажной цены можно вычесть ряд различных издержек, например, стандартные издержки, фактические издержки, накладные расходы, основанные на различных методах распределения, и накладные расходы, основанные на общих счетах затрат, которые включают различные виды расходов.

Если этот метод не работает, тогда третьим любимым подходом Налоговой службы является метод «затраты плюс прибыль» (cost plus method). Как предполагает название, этот подход начинается с другого конца производственного процесса и суммирует затраты с начальной точки производства продукта. После того, как все затраты до момента трансферта сложены, добавляют норму прибыли на продукт и, таким образом, получают трансфертную стоимость, которая приемлема для Налоговой службы. Однако и здесь затраты, включенные в продукт, подвержены тем же различиям, которые были упомянуты для метода обратного счета. Кроме того, добавленная норма прибыли должна быть стандартной нормой прибыли, добавляемой по отношению к любому другому клиенту компании, но определение которой может быть весьма трудным, если имеется множество скидок за объем, сезонных скидок и т. д. Поэтому норма прибыли, добавленная к первоначальным издержкам на продукт, может быть предметом детальных переговоров.

Важной проблемой, которую необходимо учитывать независимо от того, какой метод используется для определения трансфертных цен, является то, что налоговые власти могут стать очень раздражительными, если компания постоянно упирается в верхние лимиты допустимого правилами трансфертного ценообразования для того, чтобы максимизировать свою налоговую экономию. Когда такое случается, компания может ждать непрерывных аудиторских проверок и штрафов по спорным пунктам, а также менее благоприятного отношения по любым налоговым вопросам. Поэтому имеет большой смысл постоянно применять методы ценообразования, которые ведут к разумной экономии налогов, являются полностью обоснованными для налоговых властей всех соответствующих стран и не злоупотребляют границами допустимого поведения в области цен.

Другим вопросом трансфертного ценообразования, который может изменить ценовую стратегию компании, является наличие каких-либо ограничений на перевод денежных средств из страны, в которой она имеет дочернюю компанию. В таких случаях может оказаться необходимым объявлять минимально возможную сумму налогооблагаемого дохода у дочерней компании, независимо от местной налоговой ставки. Причина в том, что единственным способом вывезти денежные средства из страны для компании является использование счета дебиторской задолженности, который должен быть максимизирован за счет выставления дочерней компании возможно более крупных счетов за переводимые товары. В этом случае налоговое планирование уступает приоритет денежному планированию.

Однако еще одной проблемой, которая может заставить компанию устанавливать уровни цен, которые не приводят к сокращению налогов на прибыль, является то, что дочерняя компания может быть вынуждена объявлять высокие уровни дохода для того, чтобы получить заем от местной кредитной организации. Это особенно важно, если страна, в которой базируется дочерняя компания, имеет ограничения на вывоз денежных средств, и таким образом родительская компания не смогла бы получить назад кредиты, выданные дочерней компании. Как и в предыдущем случае, денежное планирование, вероятно, будет важнее, чем сокращение налога на прибыль.

Последней проблемой трансфертного ценообразования, о которой необходимо знать, является то, что методы расчета налогооблагаемого дохода в других странах могут быть иными. Это может привести к заблуждению, что в другой стране ставка налога ниже. Более тщательное изучение того, как рассчитывается налогооблагаемый доход, может обнаружить, что некоторые затраты ограничены или не разрешены вовсе, что имеет результатом фактическую налоговую ставку, которая намного выше, чем ожидалось первоначально. Консультация эксперта по налогам в данной стране до установления каких-либо схем трансфертного ценообразования является наилучшим способом избежать этой проблемы.

Базовой концепцией, лежащей в основе использования трансфертного ценообразования для сокращения общих налогов компании, является то, что компания передает свои товары своему отделению в другой стране по возможно более низкой цене, если ставка налога на прибыль в другой стране ниже, либо по возможно более высокой цене, если ставка налога на прибыль выше. За счет продажи отделению по низкой цене компания отчитается об очень высокой прибыли при конечной продаже продукции в другой стране, где эта прибыль будет обложена налогом по, как предполагается, более низкой ставке.

Например, на рис. 3.1 показана ситуация, в которой компания, базирующаяся в странах Альфа и Бета, имеет выбор: продавать товары в Альфа или переводить их в Бета и продавать там. Компания платит налог на прибыль в стране Альфа по ставке 40 %. Чтобы постоянно уходить от некоторой части этого налога на прибыль, компания продает свои товары дочерней компании в стране Бета, где ставка корпоративного налога на прибыль составляет только 25 %. При этом компания все же будет зарабатывать прибыль (60 000 долл.) в стране Альфа, но основная часть прибыли (125 000 долл.) теперь появляется в стране Бета. Чистым результатом является консолидированная ставка налога на прибыль всего в 28 %.

Если нет базы для расчета цен, основанных на рыночном уровне, то следующий излюбленный подход Налоговой службы состоит в расчете цен, основанных на методе обратного счета (work-back method). При таком подходе начинают с конца цикла продаж путем определения цены, по которой товар продан внешнему покупателю, а затем вычитают стандартный процент торговой надбавки дочерней компании и добавленные ею стоимость сырья, рабочей силы и накладные расходы, в результате чего получают теоретическую трансфертную цену. Метод обратного счета может дать широкий набор трансфертных цен, так как из окончательной продажной цены можно вычесть ряд различных издержек, например, стандартные издержки, фактические издержки, накладные расходы, основанные на различных методах распределения, и накладные расходы, основанные на общих счетах затрат, которые включают различные виды расходов.

Если этот метод не работает, тогда третьим любимым подходом Налоговой службы является метод «затраты плюс прибыль» (cost plus method). Как предполагает название, этот подход начинается с другого конца производственного процесса и суммирует затраты с начальной точки производства продукта. После того, как все затраты до момента трансферта сложены, добавляют норму прибыли на продукт и, таким образом, получают трансфертную стоимость, которая приемлема для Налоговой службы. Однако и здесь затраты, включенные в продукт, подвержены тем же различиям, которые были упомянуты для метода обратного счета. Кроме того, добавленная норма прибыли должна быть стандартной нормой прибыли, добавляемой по отношению к любому другому клиенту компании, но определение которой может быть весьма трудным, если имеется множество скидок за объем, сезонных скидок и т. д. Поэтому норма прибыли, добавленная к первоначальным издержкам на продукт, может быть предметом детальных переговоров.

Важной проблемой, которую необходимо учитывать независимо от того, какой метод используется для определения трансфертных цен, является то, что налоговые власти могут стать очень раздражительными, если компания постоянно упирается в верхние лимиты допустимого правилами трансфертного ценообразования для того, чтобы максимизировать свою налоговую экономию. Когда такое случается, компания может ждать непрерывных аудиторских проверок и штрафов по спорным пунктам, а также менее благоприятного отношения по любым налоговым вопросам. Поэтому имеет большой смысл постоянно применять методы ценообразования, которые ведут к разумной экономии налогов, являются полностью обоснованными для налоговых властей всех соответствующих стран и не злоупотребляют границами допустимого поведения в области цен.

Другим вопросом трансфертного ценообразования, который может изменить ценовую стратегию компании, является наличие каких-либо ограничений на перевод денежных средств из страны, в которой она имеет дочернюю компанию. В таких случаях может оказаться необходимым объявлять минимально возможную сумму налогооблагаемого дохода у дочерней компании, независимо от местной налоговой ставки. Причина в том, что единственным способом вывезти денежные средства из страны для компании является использование счета дебиторской задолженности, который должен быть максимизирован за счет выставления дочерней компании возможно более крупных счетов за переводимые товары. В этом случае налоговое планирование уступает приоритет денежному планированию.

Однако еще одной проблемой, которая может заставить компанию устанавливать уровни цен, которые не приводят к сокращению налогов на прибыль, является то, что дочерняя компания может быть вынуждена объявлять высокие уровни дохода для того, чтобы получить заем от местной кредитной организации. Это особенно важно, если страна, в которой базируется дочерняя компания, имеет ограничения на вывоз денежных средств, и таким образом родительская компания не смогла бы получить назад кредиты, выданные дочерней компании. Как и в предыдущем случае, денежное планирование, вероятно, будет важнее, чем сокращение налога на прибыль.

Последней проблемой трансфертного ценообразования, о которой необходимо знать, является то, что методы расчета налогооблагаемого дохода в других странах могут быть иными. Это может привести к заблуждению, что в другой стране ставка налога ниже. Более тщательное изучение того, как рассчитывается налогооблагаемый доход, может обнаружить, что некоторые затраты ограничены или не разрешены вовсе, что имеет результатом фактическую налоговую ставку, которая намного выше, чем ожидалось первоначально. Консультация эксперта по налогам в данной стране до установления каких-либо схем трансфертного ценообразования является наилучшим способом избежать этой проблемы.

Отчисления в фонд занятости[14]

Как правительства штатов, так и федеральное правительство будут облагать компанию фиксированным процентом от фонда оплаты труда каждый год с целью покрыть затраты на выплату пособий ее бывшим работникам, которые лишились работы. Правительства штатов управляют распределением этих средств и рассчитывают соответствующие рейтинги для каждой компании, основанные на количестве служащих, которых она уволила в последнее время. Исходя из этого рейтинга, оно может потребовать от компании направлять большие или меньшие суммы в фонд борьбы с безработицей штата в предстоящие годы. Это может превратиться в значительное бремя, если компания имеет длинную череду увольнений. Поэтому следует р ассматривать вариант использования временных работников или «аутсорсинга», если это позволит фирме сохранять небольшое число ключевых служащих и избегать увольнений, и при этом справляться с сезонными изменениями в объемах работ. Кроме того, если компания планирует приобрести другую компанию, но предполагает уволить значительную часть ее персонала после завершения поглощения, то может быть целесообразнее купить только активы приобретаемой компании и выборочно нанять некоторых ее служащих, и, таким образом, сохранить свой прежний рейтинг безработицы, установленный правительством данного штата.

Компания должна платить в федеральный фонд занятости, если она заплатила служащим по крайней мере 1500 долл. в любой календарный квартал, или имела по меньшей мере одного служащего в течение некоторой части дня в пределах по крайней мере 20 недель года. Короче, почти все компании будут обязаны перечислять федеральные налоги на безработицу. В 2001 календарном году ставка налога составляла 6,2 % на первые 7000 долл., выплаченных каждому служащему. Это ведет к концентрации большей части перечислений федерального налога на безработицу в первом квартале календарного года. Во многих штатах можно зачесть федеральный налог на безработицу в размере до 5,4 % облагаемого фонда оплаты труда, что дает в результате чистый федеральный налог на безработицу всего в 0,8 %.

Если компания меняет свой юридический статус, например, в результате реорганизации из партнерства в корпорацию, или из корпорации типа «S» в корпорацию типа «С», она должна будет подать заявку на новый идентификационный номер по налогу на безработицу в уполномоченные органы штата. Это является проблемой, если закрываемая организация имела необычно хороший рейтинг безработицы, поскольку компания получит худший рейтинг до тех пор, пока со временем не появится база для расчета нового рейтинга. В краткосрочном плане это приведет к более высоким налогам на безработицу. Чтобы избежать этой проблемы, следует обратиться в местное бюро налогов на безработицу с запросом о переводе рейтинга безработицы старой компании на новую.

Компания должна платить в федеральный фонд занятости, если она заплатила служащим по крайней мере 1500 долл. в любой календарный квартал, или имела по меньшей мере одного служащего в течение некоторой части дня в пределах по крайней мере 20 недель года. Короче, почти все компании будут обязаны перечислять федеральные налоги на безработицу. В 2001 календарном году ставка налога составляла 6,2 % на первые 7000 долл., выплаченных каждому служащему. Это ведет к концентрации большей части перечислений федерального налога на безработицу в первом квартале календарного года. Во многих штатах можно зачесть федеральный налог на безработицу в размере до 5,4 % облагаемого фонда оплаты труда, что дает в результате чистый федеральный налог на безработицу всего в 0,8 %.

Если компания меняет свой юридический статус, например, в результате реорганизации из партнерства в корпорацию, или из корпорации типа «S» в корпорацию типа «С», она должна будет подать заявку на новый идентификационный номер по налогу на безработицу в уполномоченные органы штата. Это является проблемой, если закрываемая организация имела необычно хороший рейтинг безработицы, поскольку компания получит худший рейтинг до тех пор, пока со временем не появится база для расчета нового рейтинга. В краткосрочном плане это приведет к более высоким налогам на безработицу. Чтобы избежать этой проблемы, следует обратиться в местное бюро налогов на безработицу с запросом о переводе рейтинга безработицы старой компании на новую.

Выводы

В этой главе представлен набор общих целей налогового планирования и затем ряд конкретных налоговых проблем, которые следует учитывать при разработке и обновлении налоговой стратегии. Например, существование налога на аккумулированные доходы может заставить финансового директора рекомендовать выплату достаточно крупных дивидендов, чтобы избежать этого налога, в то время как раздел о слияниях и поглощениях показывает, как финансовый директор должен структурировать поглощения, чтобы минимизировать для всех сторон подоходные налоги, возникающие в результате этой сделки. С точки зрения налоговой процедуры хорошее понимание разделов «Нексус» и «Налоги с продаж и использование» является критически важным для максимально эффективной подачи налоговых деклараций, а тему трансфертного ценообразования финансовому директору следует глубоко изучить для того, чтобы получать постоянную экономию федеральных налогов на прибыль. Таким образом, финансовый директор должен иметь обширные знания по различным налоговым темам, что, в свою очередь, позволяет ему разработать налоговую стратегию, учитывающую все аспекты деятельности компании, ее методы финансирования, местоположение и корпоративную структуру.

Глава 4

Стратегия в области информационных технологий

Финансовому директору иногда поручают курировать информационно-технологическое подразделение. В любом случае ему следует активно интересоваться этой областью, поскольку она может потребовать весьма значительных капиталовложений. Компании имеют тенденцию инвестировать слишком много денег в информационные технологии (ИТ), или, по крайней мере, тратить их на ненужные проекты, поскольку очень часто нет времени, чтобы определить, как можно наиболее эффективно увязать ИТ с общей стратегией бизнеса. В этой главе мы увидим, почему стратегия ИТ является важной для финансового директора, как правильно разработать стратегию ИТ и какие конкретные проекты ИТ, возможно, окажутся ценными для общей стратегии бизнеса, которой намерена следовать компания.