11. Цикличность развития лизинга может проявляться в нескольких видах. Первый – наиболее традиционный вид. Он предполагает две экстремальные точки, соответствующие максимально положительному и максимально отрицательному значениям приростов, т. е. на графике имеет место наибольшая амплитуда колебаний вверх и вниз между пиковой точкой и точкой кризиса. Второй вид лизинговой цикличности представляется максимальным и минимальным положительными значениями приростов. Причем здесь возможны два подвида цикличности, когда: амортизация лизингового имущества закончилась в пределах срока цикла; амортизация не закончилась, но имущество выбыло из оборота лизингополучателя.

12. На российском лизинговом рынке удалось выделить четыре цикла его развития: 1996–1999 гг.; 2000–2004 гг.; 2005–2007 гг.; 2007–2011 гг. Эта периодичность примерно на 1–1,5 года короче, чем в странах с развитыми лизинговыми отношениями, что обусловлено применяемым льготным режимом ускоренной амортизации. Поскольку динамический ряд российского лизинга не столь продолжительный, как в других странах, затруднительно в полном объеме использовать методологию проведения расчетов, которая применялась к ведущим странам. В частности, ее апробация осуществлялась за восемь лет, пять из которых были удовлетворительными и три – неудовлетворительными для лизинга. Это означает, что спад и погружение в кризис составляли в среднем менее одного года, в то же время выход из кризиса происходил дольше года.

13. В России произошло снижение спроса на услуги лизинга, связанное с непрогнозируемым развитием экономической ситуации в стране и неуверенностью компаний в завтрашнем дне. Сжатие рынка и повышение стоимости заемных ресурсов привели к прекращению лизинговых операций многими лизингодателями и перераспределению рынка в пользу игроков, обладающих большими свободными ресурсами. Некоторые компании выходили на длинные позиции заимствований через короткие. При нехватке ликвидности участились случаи, когда лизингодатели стали требовать с клиентов возврата долга в короткие сроки. Нередко доля одного клиента в портфеле ряда компаний была настолько велика, что его неплатежеспособность, вызванная кризисом и упадком отрасли, могла привести к дефолту. Усугубляло ситуацию отсутствие у лизингодателей системы слежения за состоянием предмета лизинга. Они осуществляли только мониторинг лизинговых платежей. Государство начало оказывать определенную помощь и спасать банковскую систему и наиболее крупных представителей реального сектора экономики, но лизинговая отрасль такой помощи почти не получила.

Рекомендуемая литература

Контрольные вопросы и задания

2 глава. Финансирование лизинга

2.1. Объемы и структура финансирования

2.2. Концентрация финансирования лизинга

2.3. Пропорции в финансировании лизинга

2.3.1. Кредиты банков

12. На российском лизинговом рынке удалось выделить четыре цикла его развития: 1996–1999 гг.; 2000–2004 гг.; 2005–2007 гг.; 2007–2011 гг. Эта периодичность примерно на 1–1,5 года короче, чем в странах с развитыми лизинговыми отношениями, что обусловлено применяемым льготным режимом ускоренной амортизации. Поскольку динамический ряд российского лизинга не столь продолжительный, как в других странах, затруднительно в полном объеме использовать методологию проведения расчетов, которая применялась к ведущим странам. В частности, ее апробация осуществлялась за восемь лет, пять из которых были удовлетворительными и три – неудовлетворительными для лизинга. Это означает, что спад и погружение в кризис составляли в среднем менее одного года, в то же время выход из кризиса происходил дольше года.

13. В России произошло снижение спроса на услуги лизинга, связанное с непрогнозируемым развитием экономической ситуации в стране и неуверенностью компаний в завтрашнем дне. Сжатие рынка и повышение стоимости заемных ресурсов привели к прекращению лизинговых операций многими лизингодателями и перераспределению рынка в пользу игроков, обладающих большими свободными ресурсами. Некоторые компании выходили на длинные позиции заимствований через короткие. При нехватке ликвидности участились случаи, когда лизингодатели стали требовать с клиентов возврата долга в короткие сроки. Нередко доля одного клиента в портфеле ряда компаний была настолько велика, что его неплатежеспособность, вызванная кризисом и упадком отрасли, могла привести к дефолту. Усугубляло ситуацию отсутствие у лизингодателей системы слежения за состоянием предмета лизинга. Они осуществляли только мониторинг лизинговых платежей. Государство начало оказывать определенную помощь и спасать банковскую систему и наиболее крупных представителей реального сектора экономики, но лизинговая отрасль такой помощи почти не получила.

Рекомендуемая литература

Акаев А. А. Современный финансово-экономический кризис в свете теории инновационно-технологического развития // Мониторинг глобальных и региональных рисков / отв. ред. Д. А. Халтурина, А. В. Коротаев. М.: URSS, 2010.

Аттали Ж. Мировой экономический кризис… А что дальше? СПб.: Питер, 2009.

Бутенина Н. В. Ленд-лиз: сделка века. М.: Изд. дом ГУ ВШЭ, 2004.

Васильев В. С. «Из тени в свет перелетая» и обратно: анатомия финансовых потрясений // США и Канада. 2011. № 7.

Газман В. Д. Аритмия лизингового рынка // Вопросы экономики. 2010. № 3.

Газман В. Д. Лизинг: статистика развития. М.: Изд. дом ГУ ВШЭ, 2008.

Газман В. Д. О пользе лизинга в России: налоговый аспект // Финансы. 2011. № 1.

Гринспен А. Эпоха потрясений: проблемы и перспективы мировой финансовой системы. М.: Альпина Бизнес Букс, 2009.

Зейдл К. Двенадцать причин для финансового кризиса // Экономический журнал ВШЭ. 2010. Т. 14. № 1.

Киндлбергер Ч., Алибер Р. Мировые финансовые кризисы. Мании, паники и крахи. СПб.: Питер, 2010.

Кондратьев Н. Д. Большие циклы, конъюнктуры и теории предвидения. Избранные труды. М.: ЗАО «Издательский дом “Экономика”», 2002.

Коротаев А. В., Цирель С. В. Кондратьевские волны в мировой экономической динамике // Мониторинг глобальных и региональных рисков / отв. ред. Д. А. Халтурина, А. В. Коротаев. М.: URSS, 2010.

Кругман П. Возвращение Великой депрессии? Мировой кризис глазами нобелевского лауреата. М.: Эксмо, 2009.

Мировая финансовая система после кризиса. Оценки и прогнозы / отв. ред. В. Р. Евстигнеев. М.: Маросейка, 2009.

Перес К. Технологические революции и финансовый капитал. Динамика пузырей и периодов процветания / пер. с англ. Ф. В. Маевского. М.: Дело, АНХ, 2011.

Полетаев А. В., Савельева И. М. «Циклы Кондратьева» в исторической ретроспективе. М.: ЗАО «Юридический дом “Юстицинформ”», 2009.

Смирнов А. Д. Макрофинансы I: методология моделирования пузырей и кризисов // Экономический журнал ВШЭ. 2010. Т. 14. № 3.

Смирнов А. Д. Макрофинансы II: модель пузырей и кризисов // Экономический журнал ВШЭ. 2010. Т. 14. № 4.

Хаберлер Г. Процветание и депрессия. Теоретический анализ циклических колебаний. Челябинск: Социум, 2008.

Шумпетер Й. А. История экономического анализа / пер. с англ. под ред. В. С. Автономова; в 3-х т. Т.1. СПб.: Экономическая школа, 2001.

Шумпетер Й. Теория экономического развития / пер. с нем. В. С. Автономова, М. С. Любского, А. Ю. Чепуренко. М.: Прогресс, 1982.

Аттали Ж. Мировой экономический кризис… А что дальше? СПб.: Питер, 2009.

Бутенина Н. В. Ленд-лиз: сделка века. М.: Изд. дом ГУ ВШЭ, 2004.

Васильев В. С. «Из тени в свет перелетая» и обратно: анатомия финансовых потрясений // США и Канада. 2011. № 7.

Газман В. Д. Аритмия лизингового рынка // Вопросы экономики. 2010. № 3.

Газман В. Д. Лизинг: статистика развития. М.: Изд. дом ГУ ВШЭ, 2008.

Газман В. Д. О пользе лизинга в России: налоговый аспект // Финансы. 2011. № 1.

Гринспен А. Эпоха потрясений: проблемы и перспективы мировой финансовой системы. М.: Альпина Бизнес Букс, 2009.

Зейдл К. Двенадцать причин для финансового кризиса // Экономический журнал ВШЭ. 2010. Т. 14. № 1.

Киндлбергер Ч., Алибер Р. Мировые финансовые кризисы. Мании, паники и крахи. СПб.: Питер, 2010.

Кондратьев Н. Д. Большие циклы, конъюнктуры и теории предвидения. Избранные труды. М.: ЗАО «Издательский дом “Экономика”», 2002.

Коротаев А. В., Цирель С. В. Кондратьевские волны в мировой экономической динамике // Мониторинг глобальных и региональных рисков / отв. ред. Д. А. Халтурина, А. В. Коротаев. М.: URSS, 2010.

Кругман П. Возвращение Великой депрессии? Мировой кризис глазами нобелевского лауреата. М.: Эксмо, 2009.

Мировая финансовая система после кризиса. Оценки и прогнозы / отв. ред. В. Р. Евстигнеев. М.: Маросейка, 2009.

Перес К. Технологические революции и финансовый капитал. Динамика пузырей и периодов процветания / пер. с англ. Ф. В. Маевского. М.: Дело, АНХ, 2011.

Полетаев А. В., Савельева И. М. «Циклы Кондратьева» в исторической ретроспективе. М.: ЗАО «Юридический дом “Юстицинформ”», 2009.

Смирнов А. Д. Макрофинансы I: методология моделирования пузырей и кризисов // Экономический журнал ВШЭ. 2010. Т. 14. № 3.

Смирнов А. Д. Макрофинансы II: модель пузырей и кризисов // Экономический журнал ВШЭ. 2010. Т. 14. № 4.

Хаберлер Г. Процветание и депрессия. Теоретический анализ циклических колебаний. Челябинск: Социум, 2008.

Шумпетер Й. А. История экономического анализа / пер. с англ. под ред. В. С. Автономова; в 3-х т. Т.1. СПб.: Экономическая школа, 2001.

Шумпетер Й. Теория экономического развития / пер. с нем. В. С. Автономова, М. С. Любского, А. Ю. Чепуренко. М.: Прогресс, 1982.

Контрольные вопросы и задания

1. Какие составляющие характеризуют схему цикличности Й. Шумпетера?

2. Каковы количественные оценки цикличности, которые определили К. Жюгляр, Дж. Китчин, Н. Д. Кондратьев, С. Кузнец?

3. В чем заключается схема конъюнктурных волн больших циклов Н. Д. Кондратьева?

4. Как история развития лизинга в мире пересекается с К-волнами?

5. В чем заключаются основные причины финансового кризиса 2007–2010 гг.?

6. Какие наиболее значимые ошибки, допущенные экономистами, привели к кризису?

7. Осуществите кодификацию причин финансового кризиса, отраженных в табл. П1 Приложения, с учетом классификации, представленной в разделе 1.2.

8. В чем схожесть и различие в определении лизингового пространства в США, Германии, Великобритании, Японии, Италии, Франции?

9. Как определить удовлетворительные и неудовлетворительные годы в динамике лизинга по странам с учетом подходов к цикличности Г. Хаберлера?

10. Как сравнить глубины спада в лизинге и в инвестициях?

11. В чем количественные отличия кризиса в Великобритании от других стран?

12. Какие основные особенности кризиса в лизинговой отрасли России?

2. Каковы количественные оценки цикличности, которые определили К. Жюгляр, Дж. Китчин, Н. Д. Кондратьев, С. Кузнец?

3. В чем заключается схема конъюнктурных волн больших циклов Н. Д. Кондратьева?

4. Как история развития лизинга в мире пересекается с К-волнами?

5. В чем заключаются основные причины финансового кризиса 2007–2010 гг.?

6. Какие наиболее значимые ошибки, допущенные экономистами, привели к кризису?

7. Осуществите кодификацию причин финансового кризиса, отраженных в табл. П1 Приложения, с учетом классификации, представленной в разделе 1.2.

8. В чем схожесть и различие в определении лизингового пространства в США, Германии, Великобритании, Японии, Италии, Франции?

9. Как определить удовлетворительные и неудовлетворительные годы в динамике лизинга по странам с учетом подходов к цикличности Г. Хаберлера?

10. Как сравнить глубины спада в лизинге и в инвестициях?

11. В чем количественные отличия кризиса в Великобритании от других стран?

12. Какие основные особенности кризиса в лизинговой отрасли России?

2 глава. Финансирование лизинга

В этой главе читатель познакомится с объемами и динамикой финансирования лизинговых операций, с изменениями ставки рефинансирования в увязке со стоимостью заимствований, с пропорциями в финансировании лизинга, со структурой фондирования в стране и в отдельных лизинговых компаниях; узнает, как рассчитать уровень концентрации источников финансирования лизинговых операций и чему равны его фактические значения; определит леверидж российского лизинга и лизинговых компаний и апробирует методические приемы по его расчету; выяснит, какова тенденция изменения «авансоемкости» лизинговых проектов; познакомится с большим массивом новой аналитической информации по банковскому кредитованию лизинга, использованию собственных средств лизингодателей, эмиссии облигаций, секьюритизации лизинговых активов.

2.1. Объемы и структура финансирования

Финансирование лизинга – один из ключевых вопросов организации и проведения лизинговых операций. Для того чтобы лизинговые сделки состоялись, компании, занимающиеся лизингом, должны иметь доступ на рынки капитала либо иметь собственные средства для финансирования новых проектов. Причем стоимость финансирования лизинговой операции напрямую влияет на цену лизинговой услуги.

Ценообразование лизинга предполагает, что стоимость ресурсов, привлекаемых для финансирования лизинговых сделок, а также использование собственных средств лизинговых компаний во многом зависят от большого количества взаимообусловленных факторов. В частности, на стоимость заимствований для осуществления лизинговой сделки оказывают непосредственное влияние:

• финансовая состоятельность клиентов-лизингополучателей;

• риски, которые могут возникнуть у лизингодателей и других кредиторов при реализации лизинговых проектов;

• гарантийное обеспечение лизинговых сделок;

• взаимосвязанные, как правило, между собой три основных параметра: сроки амортизации имущества, сроки кредитных договоров, сроки договоров лизинга;

• валюта, в которой проводятся лизинговые операции;

• место заимствования – на внутреннем или международном рынке капиталов;

• инфляция и ее динамика;

• предусмотренные в договоре отклонения от ставки LIBOR и от ставок рефинансирования ЦБ РФ;

• схемы проведения лизинговых операций и др.

Первоначальный объем необходимого финансирования лизинговой операции предполагает наличие средств, соответствующих величине первоначальной стоимости имущества, которое приобретает по указанию лизингополучателя лизинговая компания. То есть объем необходимого финансирования по своей величине равен сумме договора купли-продажи имущества (с учетом НДС) между продавцом и лизинговой компанией, включая расходы по доставке, монтажу и проведению пусконаладочных работ.

При подведении общего итога в целом по всей лизинговой индустрии страны в эту сумму должны включаться средства, которые отражены на счете 03 «Доходные вложения в материальные ценности», если имущество поставлено на баланс лизингодателя, и суммы, соответствующие величине контрактной стоимости договора купли-продажи, если принято решение о постановке этого имущества на баланс лизингополучателя (отражается на счете 01) за минусом лизингового процента. В соответствии с договором купли-продажи имущества, передаваемого в лизинг, эти средства могут потребоваться целиком сразу или может быть предусмотрен какой-то график погашения задолженности в том случае, если продавцом предоставляется рассрочка (отсрочка) платежа.

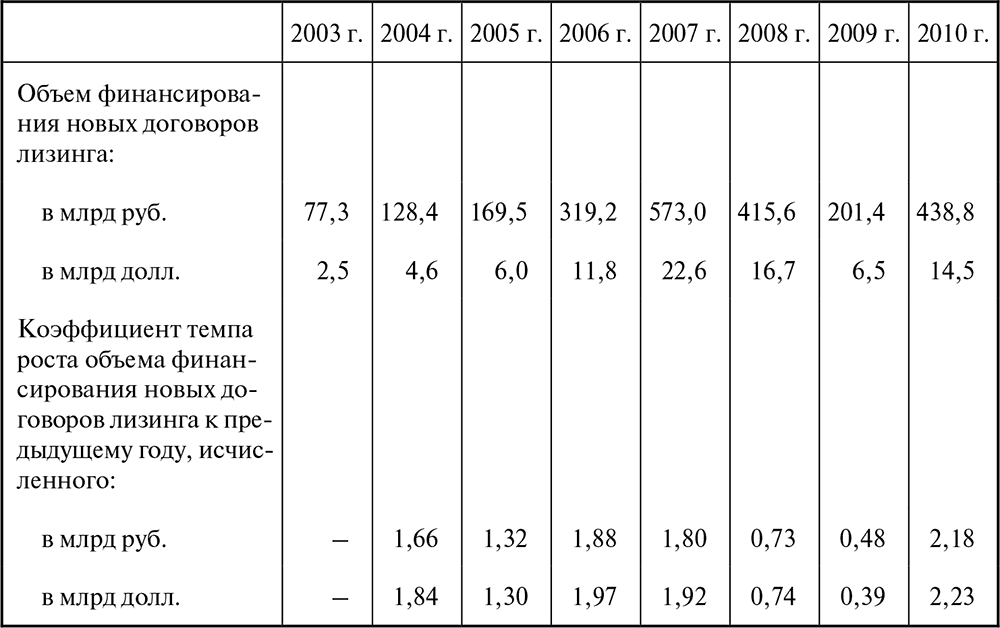

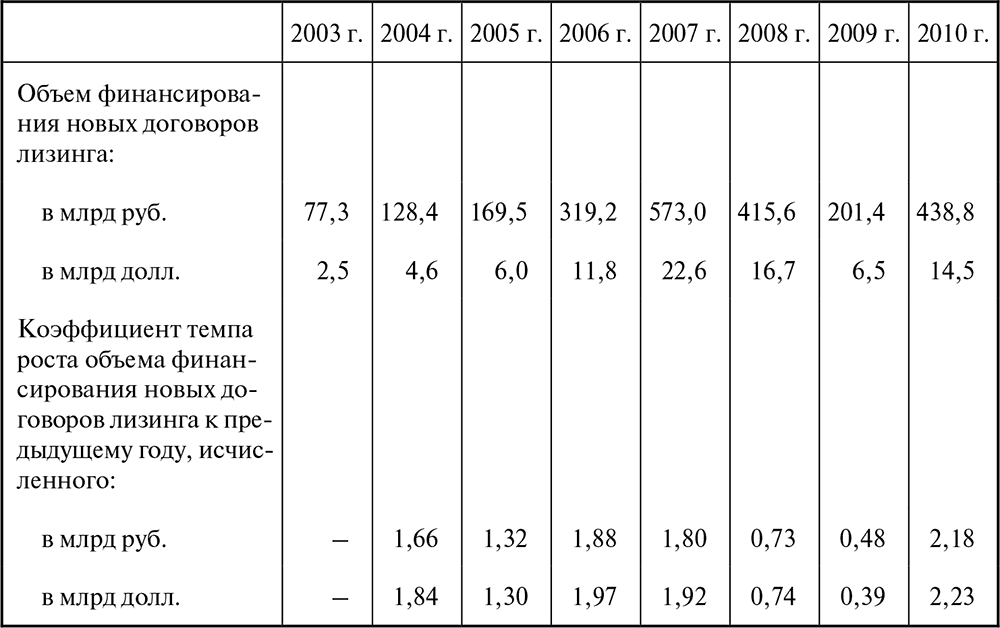

Рассмотрим с помощью табл. 2.1 те изменения, которые произошли за семилетний период с объемами финансирования лизинга в стране.

Как видно, в рассматриваемый период имел место почти шестикратный рост фондирования. Однако данный временной интервал имеет два отрезка: благополучный докризисный и кризисный (включая период его преодоления). С учетом показателей, приведенных в табл. 2.1, можно рассчитать среднегеометрический цепной прирост объема финансирования новых договоров лизинга. Так, в докризисный период, т. е. в 2003–2007 гг., ежегодные приросты, исчисленные в млрд руб., составляли 65,0 %, а в млрд долл. – 73,4 %. В целом за весь отрезок 2003–2010 гг., т. е. с учетом кризиса, приросты финансирования сократились до 28,1 % в млрд руб. и 28,6 % в млрд долл. В обоих случаях более высокий показатель в валютном измерении был обусловлен курсовыми разницами.

Таблица 2.1

Объемы и динамика финансирования новых договоров лизинга в Российской Федерации в 2003–2010 гг.

Исходя из практики ведения бизнеса российскими лизинговыми компаниями в настоящее время можно насчитать более полутора десятков различных источников финансирования лизинговых операций в стране. Некоторые из них используются постоянно, например, авансовые платежи, кредиты российских банков. Применение других обусловлено возникающей необходимостью, например, собственные средства лизингополучателей, средства, используемые в рамках сделок возвратного лизинга, факторинг, бюджетные средства и др.

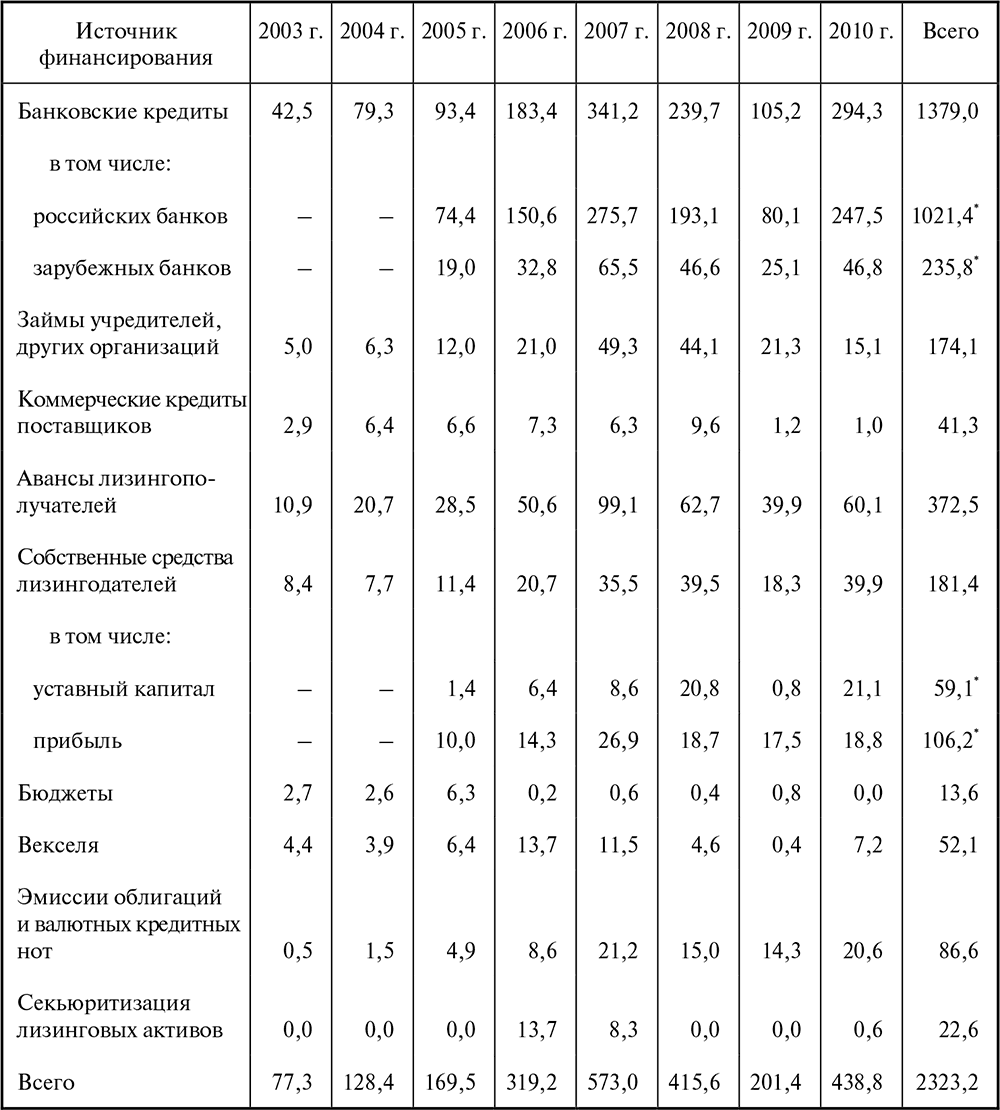

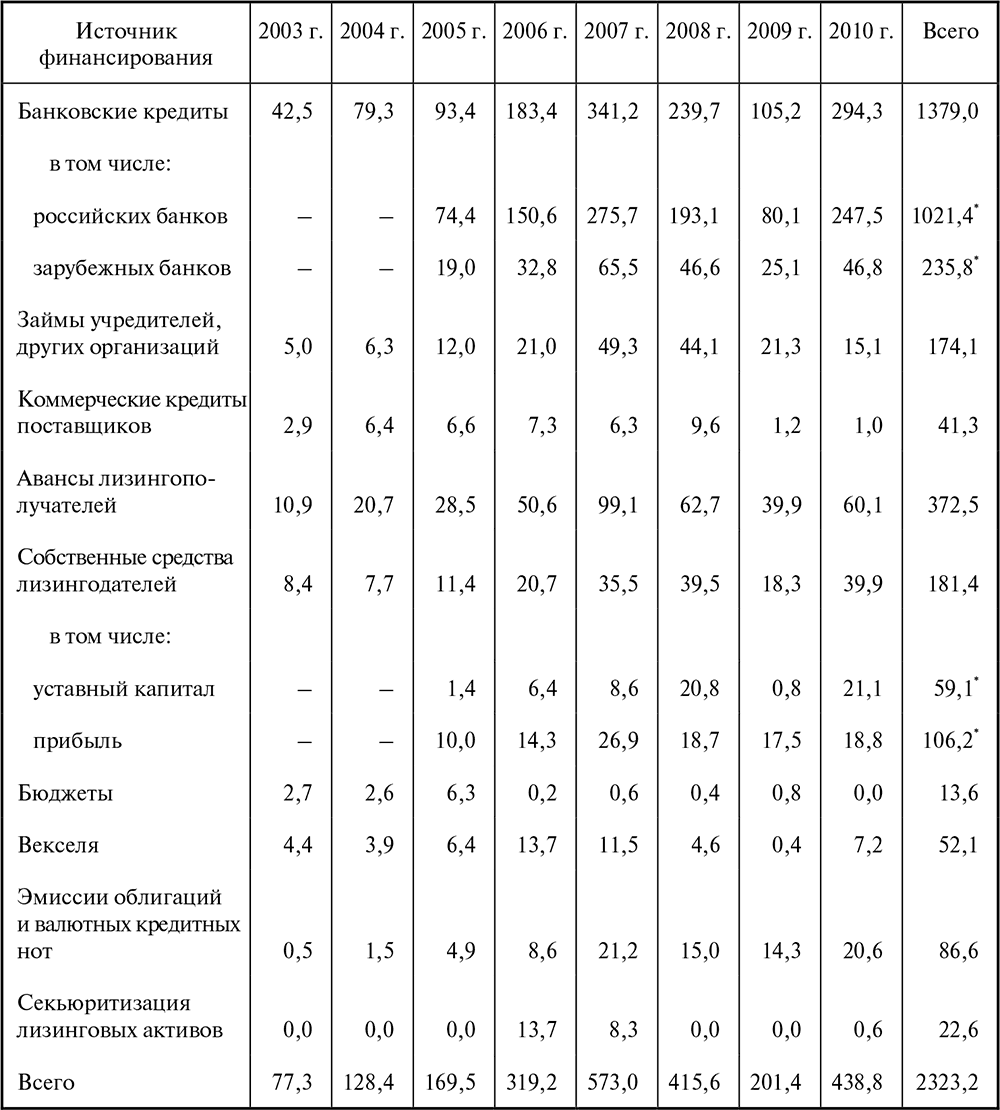

Наиболее значимые источники финансирования лизинга в нашей стране, по данным обследованных за восемь лет компаний, представлены в табл. 2.2.

Таблица 2.2

Структура финансирования лизинга в России по источникам в 2003–2010 гг., млрд руб.

* Сумма за 2005–2010 гг.

* Сумма за 2005–2010 гг.

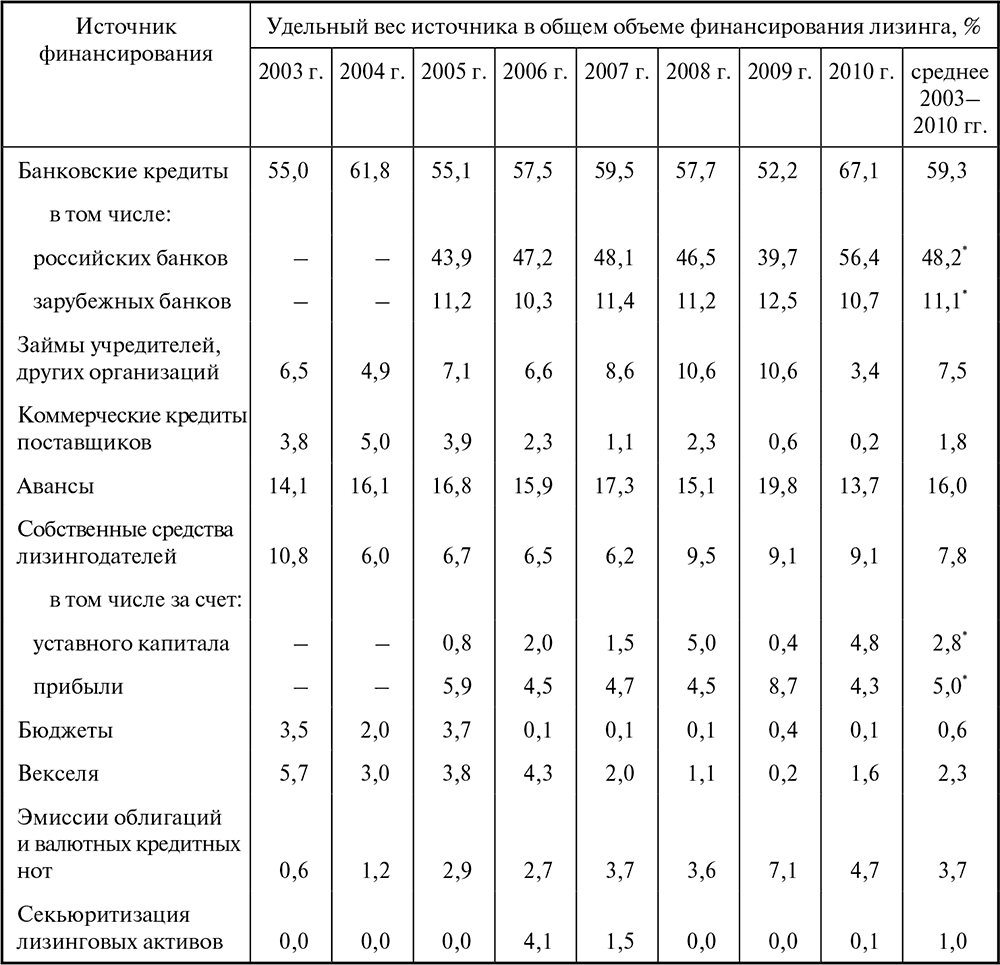

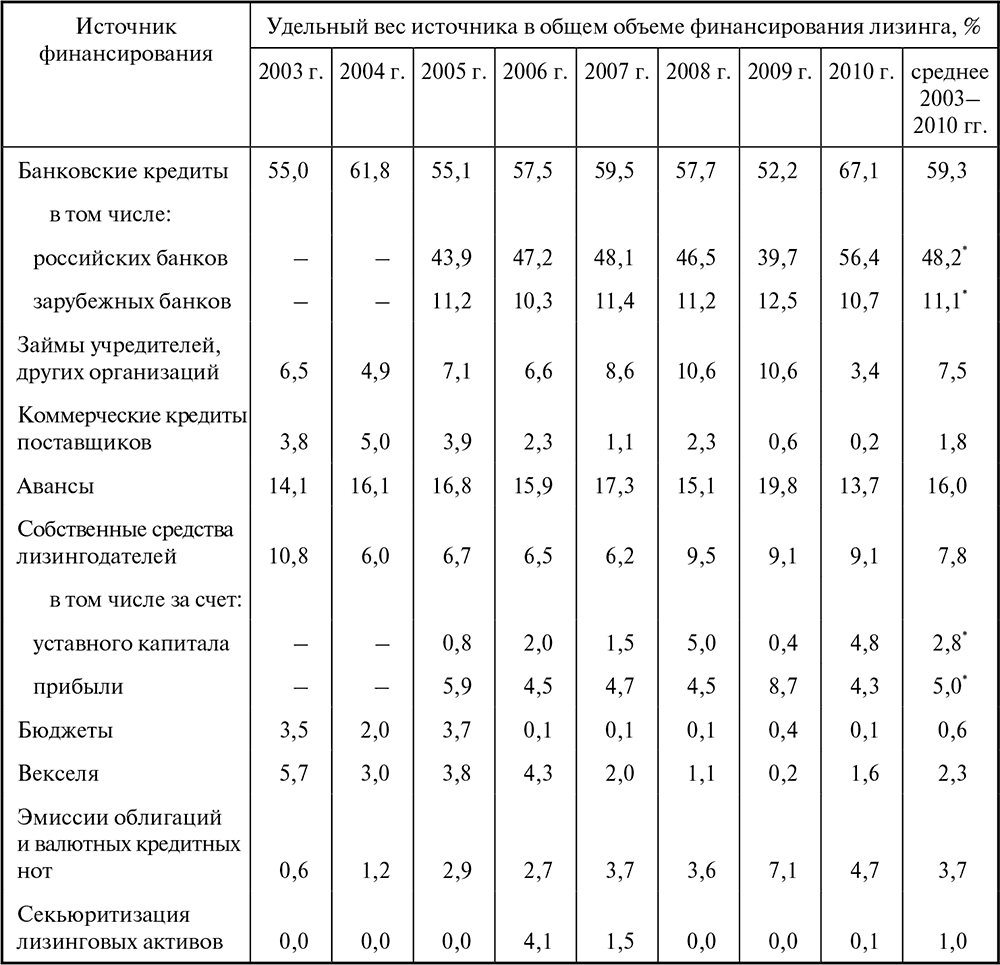

На основе данных, приведенных в табл. 2.2, определим значимость каждого из источников фондирования в общем объеме финансирования лизинга в стране посредством использования удельных показателей (см. табл. 2.3).

Таблица 2.3

Значимость источников финансирования лизинга в России в 2003–2010 гг.

* Среднее значение за 2005–2010 гг.

* Среднее значение за 2005–2010 гг.

Полагаю, что в дальнейшем, по мере преодоления последствий финансового кризиса и развития отечественного финансового рынка, его структурных изменений, появления новых финансовых инструментов, количество источников фондирования лизинговых операций может возрасти. Опыт ряда экономически преуспевающих стран, действительно, свидетельствует о том, что по мере развития лизингового бизнеса вполне вероятно некоторое изменение удельных весов источников финансирования. Например, это происходит за счет активизации таких институтов фондового рынка, как эмиссия ценных бумаг лизингодателей, секьюритизация лизинговых активов. Данное обстоятельство означает, что возможна дезинтермидация[15], т. е. снижение доли банковского сектора и перераспределение финансовых ресурсов в пользу других инструментов, обеспечивающих финансирование лизинговых операций.

Ценообразование лизинга предполагает, что стоимость ресурсов, привлекаемых для финансирования лизинговых сделок, а также использование собственных средств лизинговых компаний во многом зависят от большого количества взаимообусловленных факторов. В частности, на стоимость заимствований для осуществления лизинговой сделки оказывают непосредственное влияние:

• финансовая состоятельность клиентов-лизингополучателей;

• риски, которые могут возникнуть у лизингодателей и других кредиторов при реализации лизинговых проектов;

• гарантийное обеспечение лизинговых сделок;

• взаимосвязанные, как правило, между собой три основных параметра: сроки амортизации имущества, сроки кредитных договоров, сроки договоров лизинга;

• валюта, в которой проводятся лизинговые операции;

• место заимствования – на внутреннем или международном рынке капиталов;

• инфляция и ее динамика;

• предусмотренные в договоре отклонения от ставки LIBOR и от ставок рефинансирования ЦБ РФ;

• схемы проведения лизинговых операций и др.

Первоначальный объем необходимого финансирования лизинговой операции предполагает наличие средств, соответствующих величине первоначальной стоимости имущества, которое приобретает по указанию лизингополучателя лизинговая компания. То есть объем необходимого финансирования по своей величине равен сумме договора купли-продажи имущества (с учетом НДС) между продавцом и лизинговой компанией, включая расходы по доставке, монтажу и проведению пусконаладочных работ.

При подведении общего итога в целом по всей лизинговой индустрии страны в эту сумму должны включаться средства, которые отражены на счете 03 «Доходные вложения в материальные ценности», если имущество поставлено на баланс лизингодателя, и суммы, соответствующие величине контрактной стоимости договора купли-продажи, если принято решение о постановке этого имущества на баланс лизингополучателя (отражается на счете 01) за минусом лизингового процента. В соответствии с договором купли-продажи имущества, передаваемого в лизинг, эти средства могут потребоваться целиком сразу или может быть предусмотрен какой-то график погашения задолженности в том случае, если продавцом предоставляется рассрочка (отсрочка) платежа.

Рассмотрим с помощью табл. 2.1 те изменения, которые произошли за семилетний период с объемами финансирования лизинга в стране.

Как видно, в рассматриваемый период имел место почти шестикратный рост фондирования. Однако данный временной интервал имеет два отрезка: благополучный докризисный и кризисный (включая период его преодоления). С учетом показателей, приведенных в табл. 2.1, можно рассчитать среднегеометрический цепной прирост объема финансирования новых договоров лизинга. Так, в докризисный период, т. е. в 2003–2007 гг., ежегодные приросты, исчисленные в млрд руб., составляли 65,0 %, а в млрд долл. – 73,4 %. В целом за весь отрезок 2003–2010 гг., т. е. с учетом кризиса, приросты финансирования сократились до 28,1 % в млрд руб. и 28,6 % в млрд долл. В обоих случаях более высокий показатель в валютном измерении был обусловлен курсовыми разницами.

Таблица 2.1

Объемы и динамика финансирования новых договоров лизинга в Российской Федерации в 2003–2010 гг.

Исходя из практики ведения бизнеса российскими лизинговыми компаниями в настоящее время можно насчитать более полутора десятков различных источников финансирования лизинговых операций в стране. Некоторые из них используются постоянно, например, авансовые платежи, кредиты российских банков. Применение других обусловлено возникающей необходимостью, например, собственные средства лизингополучателей, средства, используемые в рамках сделок возвратного лизинга, факторинг, бюджетные средства и др.

Наиболее значимые источники финансирования лизинга в нашей стране, по данным обследованных за восемь лет компаний, представлены в табл. 2.2.

Таблица 2.2

Структура финансирования лизинга в России по источникам в 2003–2010 гг., млрд руб.

На основе данных, приведенных в табл. 2.2, определим значимость каждого из источников фондирования в общем объеме финансирования лизинга в стране посредством использования удельных показателей (см. табл. 2.3).

Таблица 2.3

Значимость источников финансирования лизинга в России в 2003–2010 гг.

Полагаю, что в дальнейшем, по мере преодоления последствий финансового кризиса и развития отечественного финансового рынка, его структурных изменений, появления новых финансовых инструментов, количество источников фондирования лизинговых операций может возрасти. Опыт ряда экономически преуспевающих стран, действительно, свидетельствует о том, что по мере развития лизингового бизнеса вполне вероятно некоторое изменение удельных весов источников финансирования. Например, это происходит за счет активизации таких институтов фондового рынка, как эмиссия ценных бумаг лизингодателей, секьюритизация лизинговых активов. Данное обстоятельство означает, что возможна дезинтермидация[15], т. е. снижение доли банковского сектора и перераспределение финансовых ресурсов в пользу других инструментов, обеспечивающих финансирование лизинговых операций.

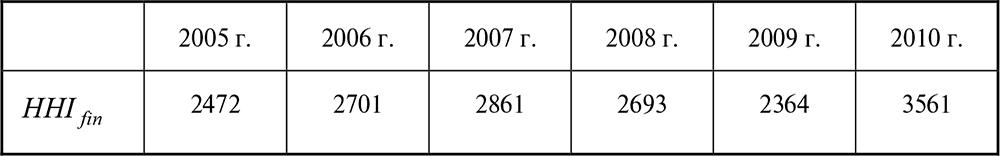

2.2. Концентрация финансирования лизинга

Мировой финансовый кризис внес существенные коррективы в политику заимствований, и вполне резонно предположить, что произошедшие изменения могли наиболее значимо отразиться на показателях концентрации применяемых источников финансирования.

Постараемся проверить данное предположение. Для этой цели воспользуемся в качестве измерителя модифицированным выражением индекса Herfindahl – Hirschman (HHIfin), проведя соответствующие расчеты по следующей формуле:

где Dfin i – доля i-го источника финансирования лизингового рынка в общем объеме финансирования новых заключенных договоров лизинга в стране.

При этом i = 1, 2, 3… n.

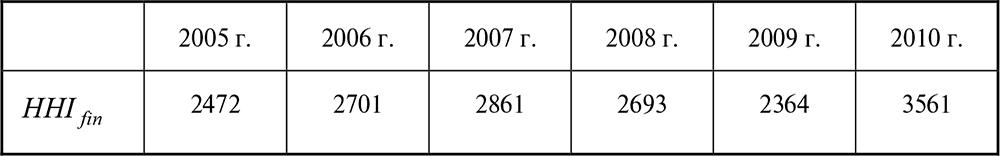

Для расчетов индекса используем данные, приведенные в табл. 2.3 за период 2005–2010 гг. по одиннадцати направлениям финансирования лизинга.

Таблица 2.4

Значения индекса Херфиндаля – Хиршмана по концентрации финансирования лизинга

Расчеты индекса HHI fin показали, что в благоприятные годы (т. е. до кризиса) имел место рост концентрации финансирования. Происходило это, прежде всего, за счет роста банковского кредитования. С началом проявления негативных тенденций и позже, с наступлением непосредственно кризиса, стали активнее использоваться иные направления фондирования лизинга. Причем пока не было достигнуто дно кризиса в середине 2009 г. эта тенденция не прекращалась. Затем начался медленный, а вскоре убыстряющийся рост объемов нового бизнеса на рынке лизинговых услуг, который сопровождался притоком в отрасль банковских кредитов. В результате уровень концентрации финансирования в 2010 г. превысил почти на четверть значение индекса, имевшего место в 2007 г.

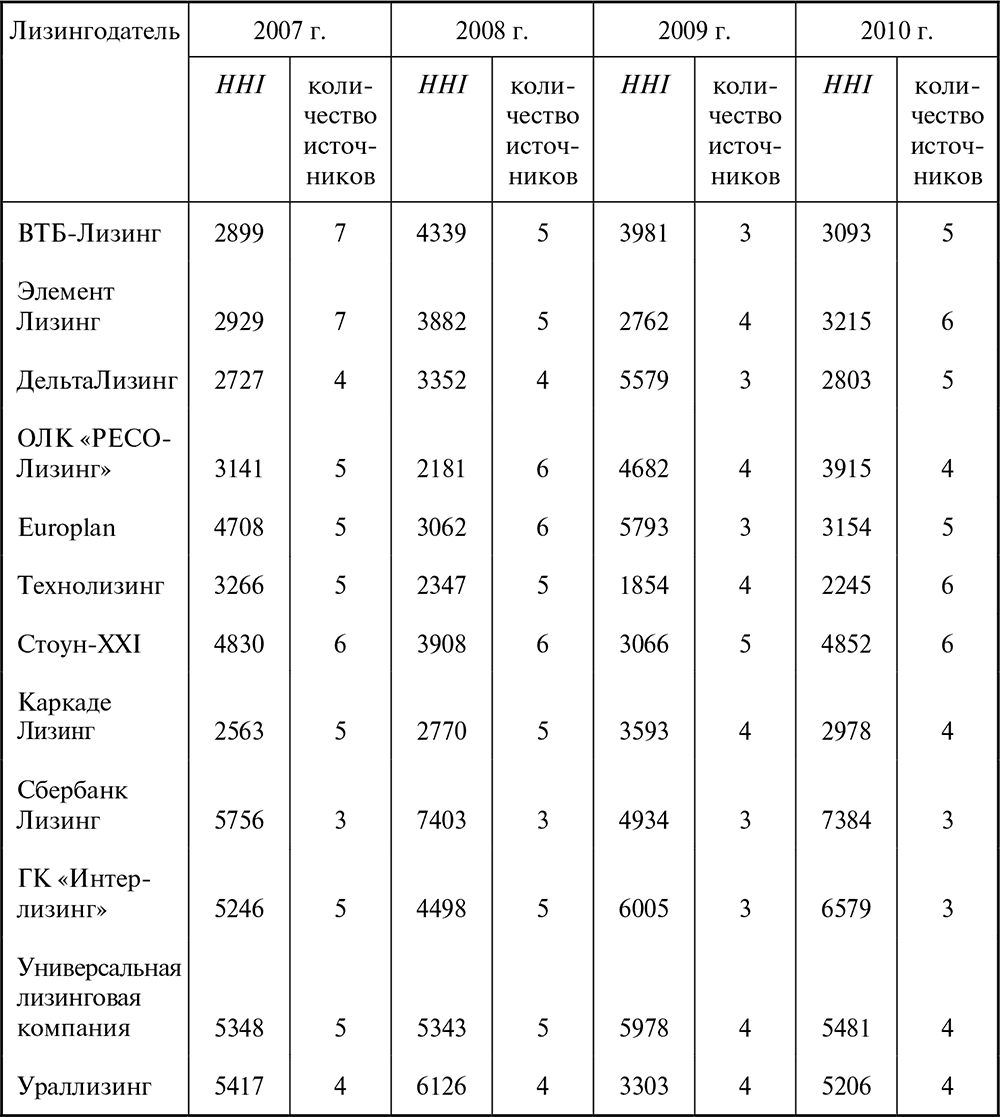

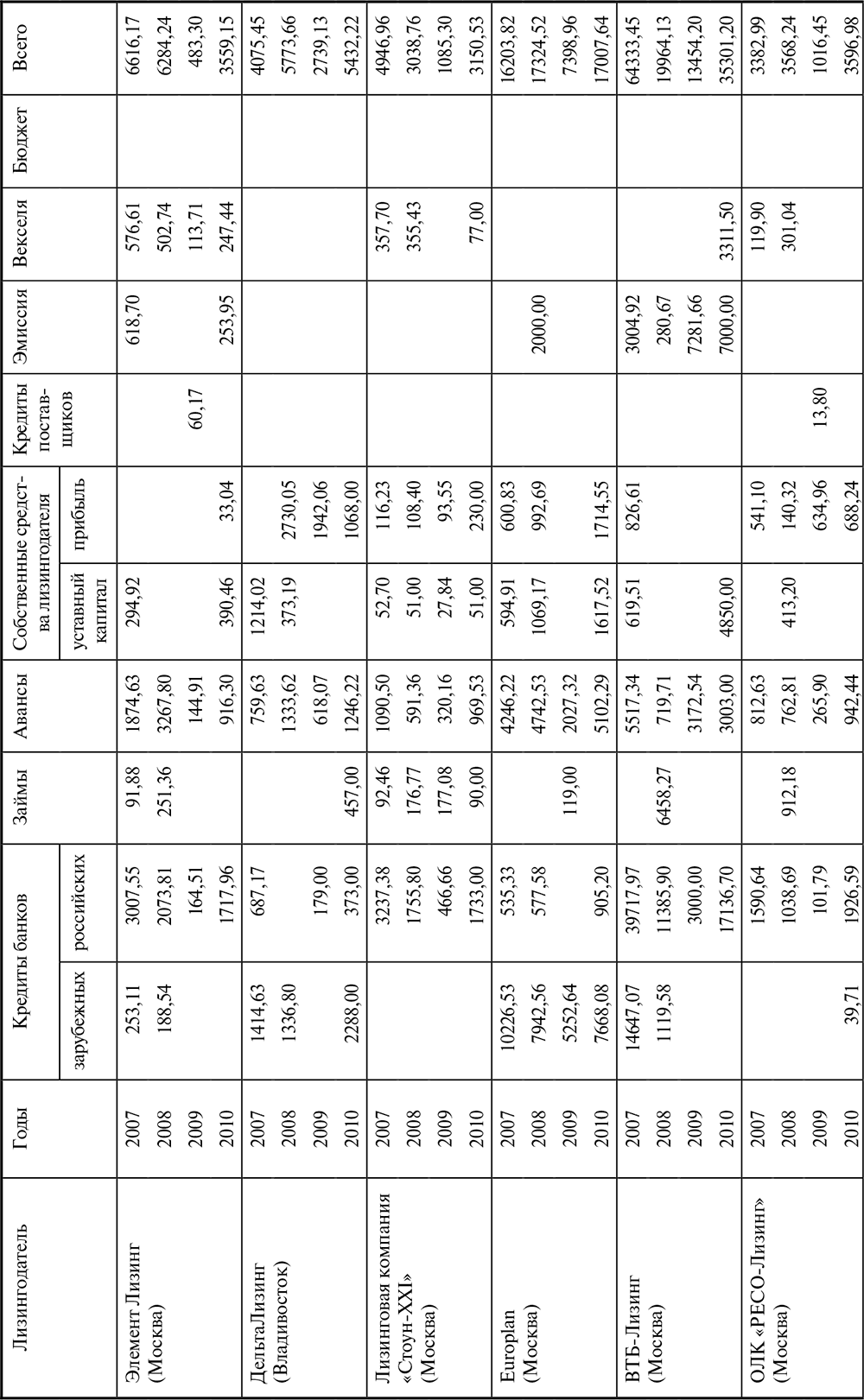

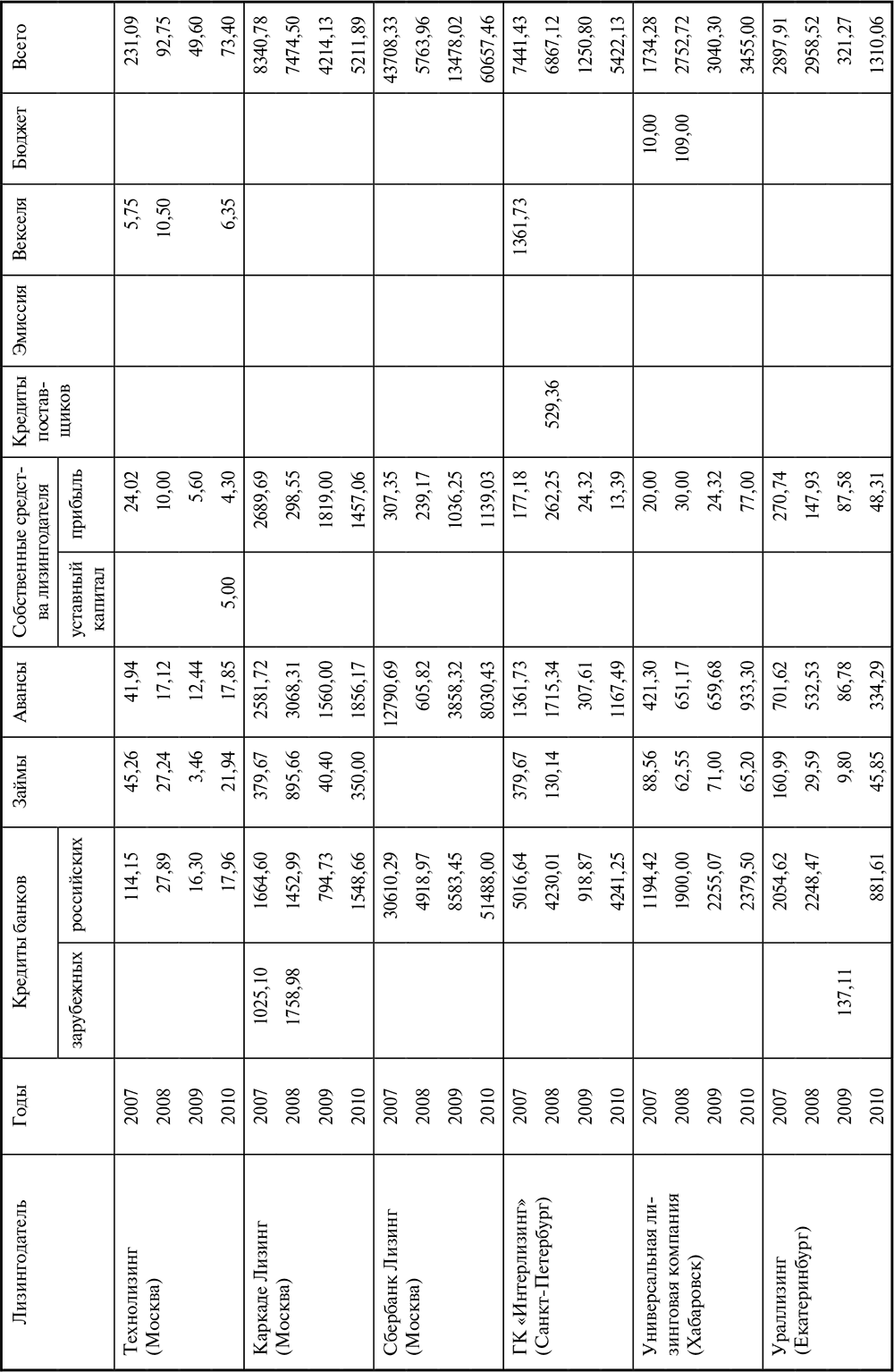

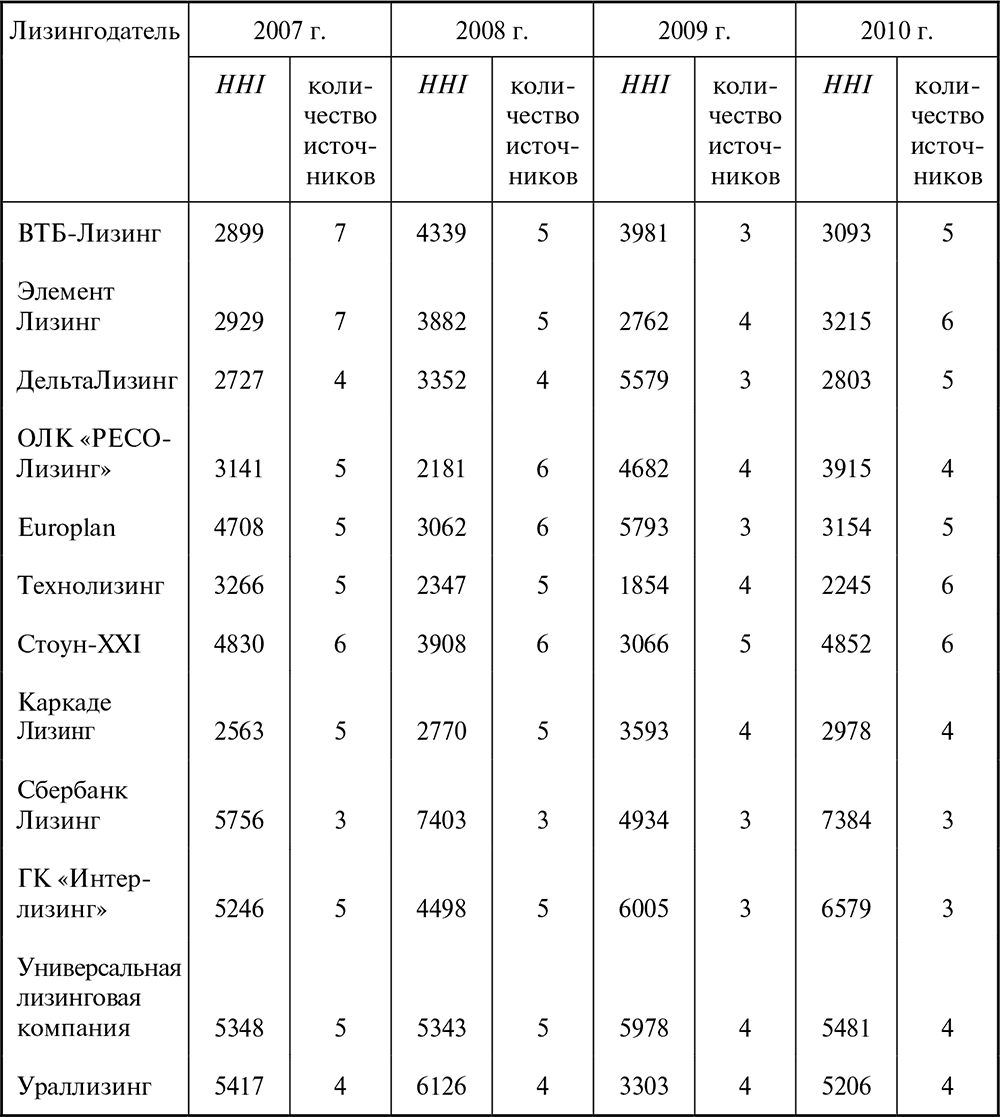

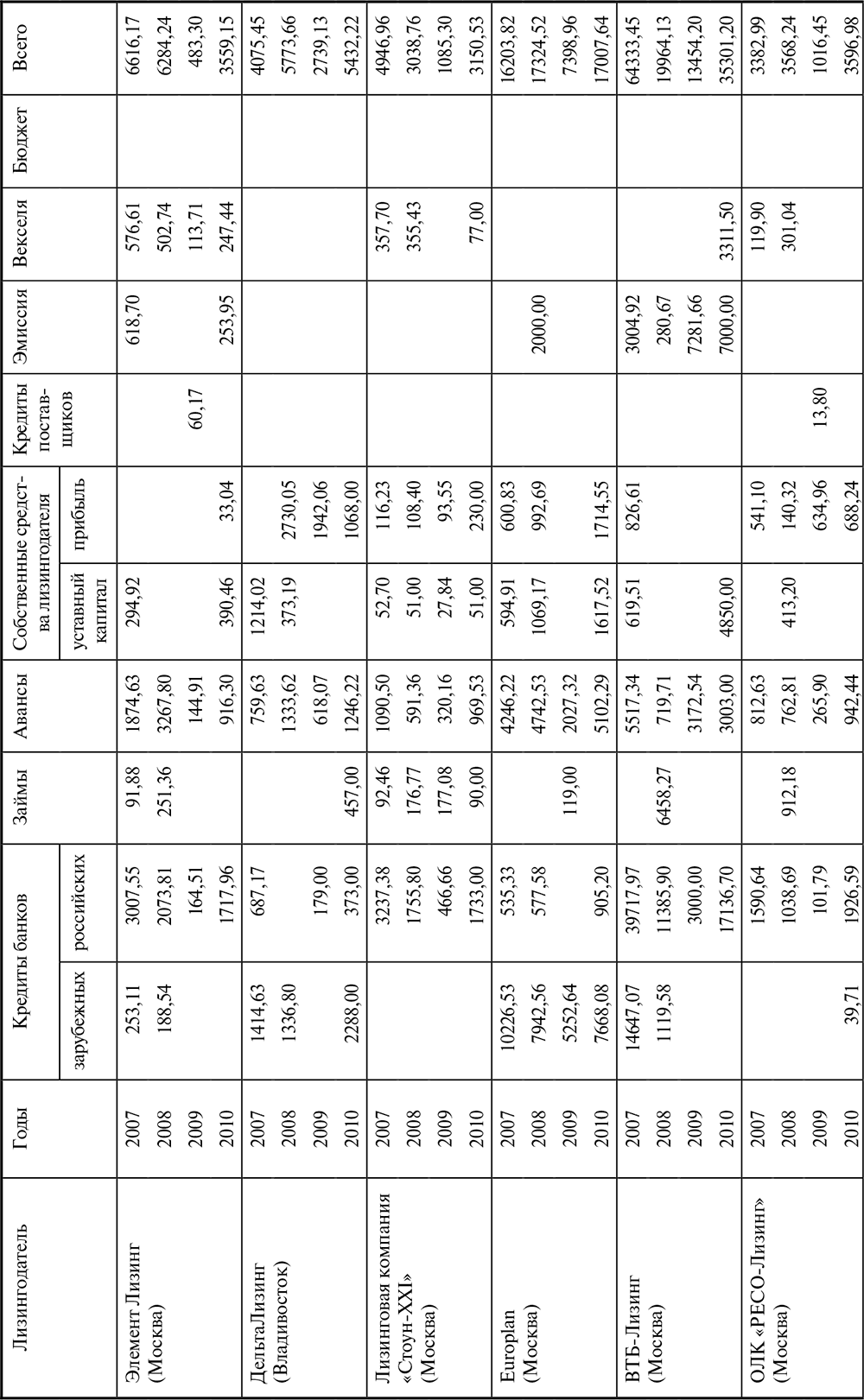

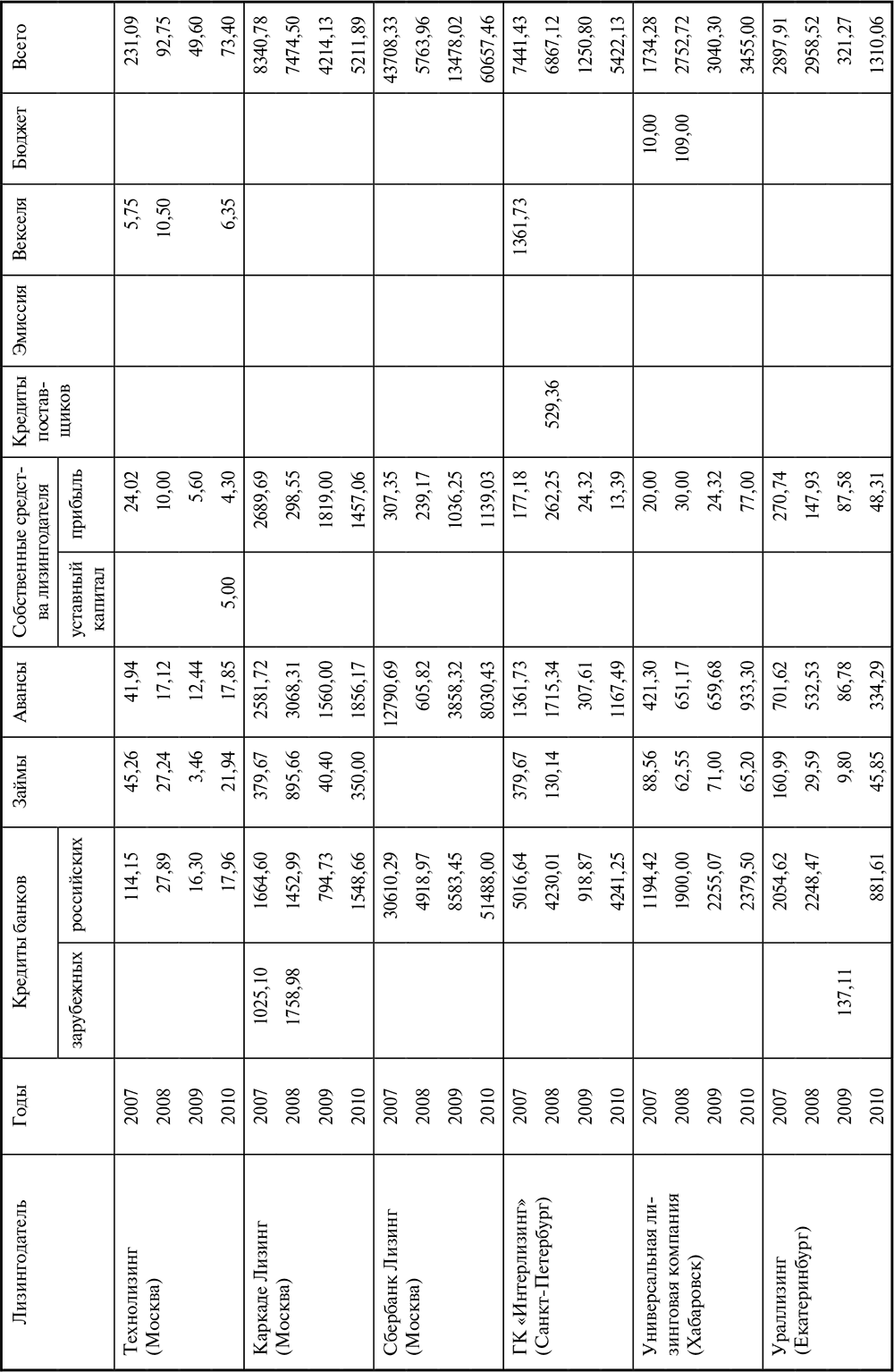

Для освоения навыка расчета индекса HHI fin можно рассмотреть, как изменялась ситуация с показателем концентрации финансирования по отдельным лизинговым компаниям. В табл. 2.6 представлена информация за 2007–2010 гг. по 12 российским лизингодателям, разным по величине, правовой и экономической соподчиненности, которые для реализации лизинговых проектов использовали от трех до семи источников финансирования. Даже чисто визуально можно определить, что наиболее насыщенными, помимо итогов, являются те столбцы таблицы, где приведены данные по авансам, кредитам российских банков, прибыли лизингодателей. Читателям могу предложить самостоятельно провести соответствующие расчеты, определить величину индекса и сравнить с полученными нами результатами, которые отражены в табл. 2.5.

Примечательно, что тренд, характерный в целом для российского лизинга, подтверждается только у двух компаний – «Стоун-XXI» и «Технолизинг». У остальных лизингодателей складывалась иная ситуация, определяемая большим количеством факторов, влияние которых может быть предметом детального внутрикорпоративного аналитического исследования. Пропорции у половины рассматриваемых компаний нарушались. Однако из этого не следует, что были допущены какие-либо ошибочные действия менеджмента в экономической политике. Совсем не обязательно. Это в большей степени означает, что возникали отклонения от пропорций, которые привели к росту или снижению концентрации финансирования, отличному от общего тренда. Например, могла иметь место ситуация, когда в период кризиса у отдельных компаний наблюдалось не снижение, а наоборот, рост объемов нового бизнеса.

Таблица 2.5

Диверсификация источников финансирования лизинга в 2007–2010 гг. по индексу HHI

Таблица 2.6

Структура финансирования лизинговых компаний в 2007–2010 гг., млн руб.

Постараемся проверить данное предположение. Для этой цели воспользуемся в качестве измерителя модифицированным выражением индекса Herfindahl – Hirschman (HHIfin), проведя соответствующие расчеты по следующей формуле:

где Dfin i – доля i-го источника финансирования лизингового рынка в общем объеме финансирования новых заключенных договоров лизинга в стране.

При этом i = 1, 2, 3… n.

Для расчетов индекса используем данные, приведенные в табл. 2.3 за период 2005–2010 гг. по одиннадцати направлениям финансирования лизинга.

Таблица 2.4

Значения индекса Херфиндаля – Хиршмана по концентрации финансирования лизинга

Расчеты индекса HHI fin показали, что в благоприятные годы (т. е. до кризиса) имел место рост концентрации финансирования. Происходило это, прежде всего, за счет роста банковского кредитования. С началом проявления негативных тенденций и позже, с наступлением непосредственно кризиса, стали активнее использоваться иные направления фондирования лизинга. Причем пока не было достигнуто дно кризиса в середине 2009 г. эта тенденция не прекращалась. Затем начался медленный, а вскоре убыстряющийся рост объемов нового бизнеса на рынке лизинговых услуг, который сопровождался притоком в отрасль банковских кредитов. В результате уровень концентрации финансирования в 2010 г. превысил почти на четверть значение индекса, имевшего место в 2007 г.

Для освоения навыка расчета индекса HHI fin можно рассмотреть, как изменялась ситуация с показателем концентрации финансирования по отдельным лизинговым компаниям. В табл. 2.6 представлена информация за 2007–2010 гг. по 12 российским лизингодателям, разным по величине, правовой и экономической соподчиненности, которые для реализации лизинговых проектов использовали от трех до семи источников финансирования. Даже чисто визуально можно определить, что наиболее насыщенными, помимо итогов, являются те столбцы таблицы, где приведены данные по авансам, кредитам российских банков, прибыли лизингодателей. Читателям могу предложить самостоятельно провести соответствующие расчеты, определить величину индекса и сравнить с полученными нами результатами, которые отражены в табл. 2.5.

Примечательно, что тренд, характерный в целом для российского лизинга, подтверждается только у двух компаний – «Стоун-XXI» и «Технолизинг». У остальных лизингодателей складывалась иная ситуация, определяемая большим количеством факторов, влияние которых может быть предметом детального внутрикорпоративного аналитического исследования. Пропорции у половины рассматриваемых компаний нарушались. Однако из этого не следует, что были допущены какие-либо ошибочные действия менеджмента в экономической политике. Совсем не обязательно. Это в большей степени означает, что возникали отклонения от пропорций, которые привели к росту или снижению концентрации финансирования, отличному от общего тренда. Например, могла иметь место ситуация, когда в период кризиса у отдельных компаний наблюдалось не снижение, а наоборот, рост объемов нового бизнеса.

Таблица 2.5

Диверсификация источников финансирования лизинга в 2007–2010 гг. по индексу HHI

Таблица 2.6

Структура финансирования лизинговых компаний в 2007–2010 гг., млн руб.

2.3. Пропорции в финансировании лизинга

2.3.1. Кредиты банков

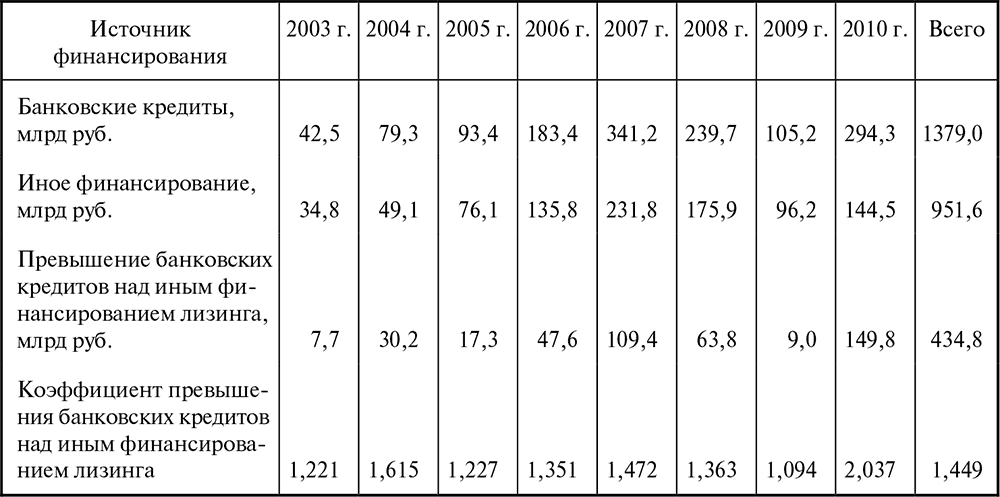

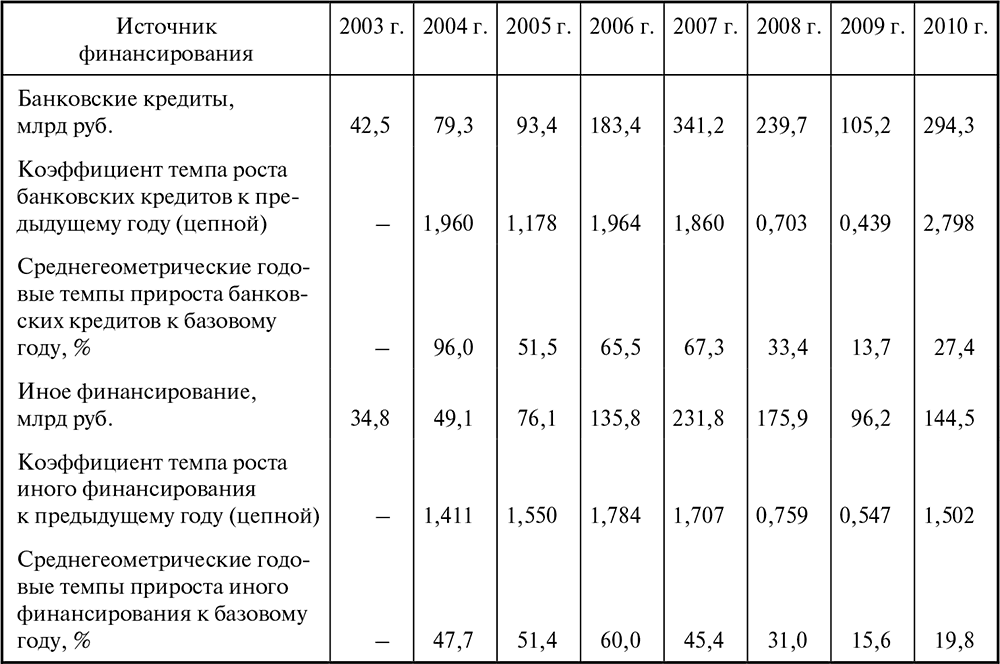

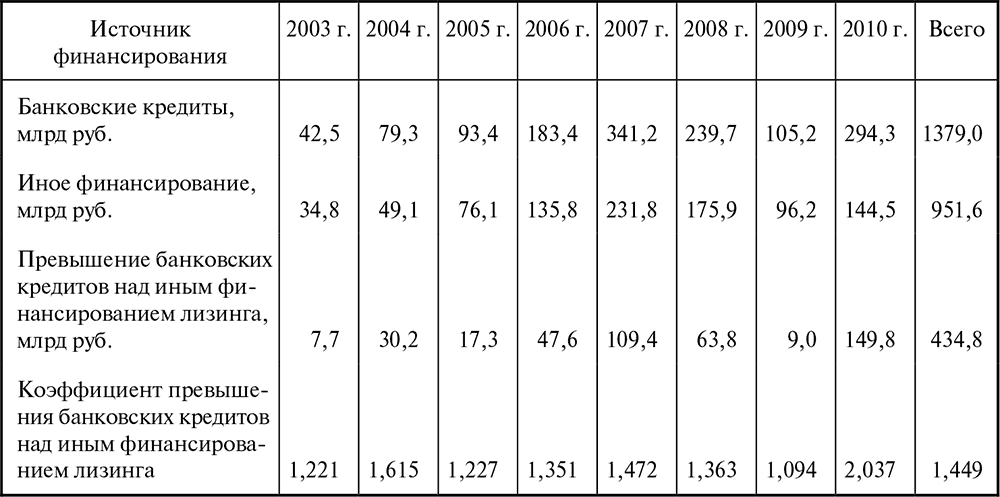

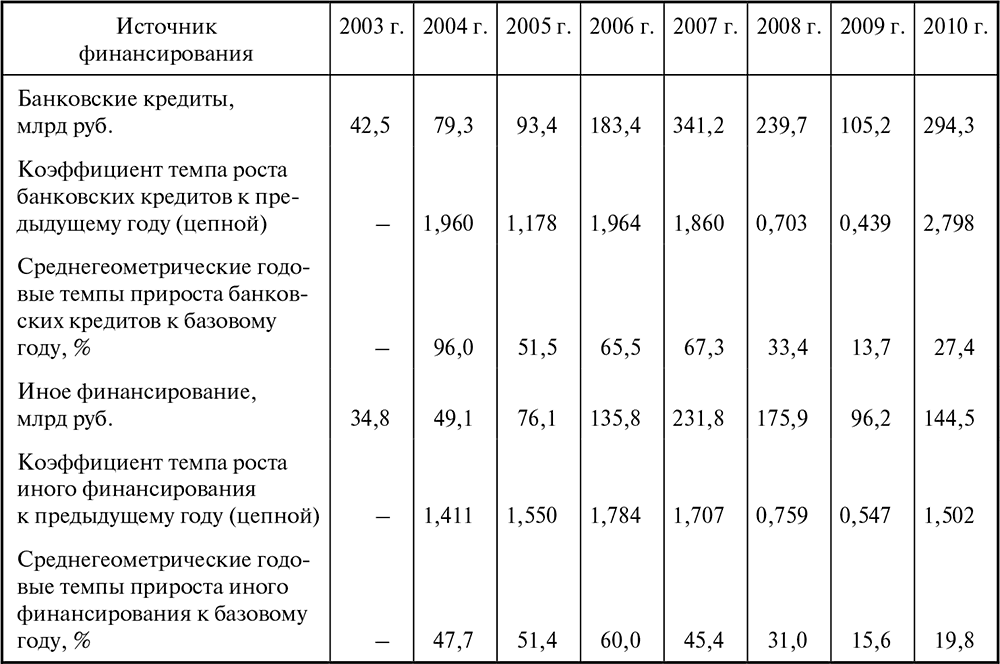

Банковское кредитование является наиболее значимым источником финансирования лизинговых операций во многих государствах, в том числе и в России. Данный постулат основывается на результатах сравнительного анализа динамики банковских кредитов и суммы всех иных видов финансирования лизинга. Первичная исходная информация для проведения расчетов представлена в табл. 2.7, а темповые характеристики в табл. 2.8.

Таблица 2.7

Банковские кредиты и иное финансирование лизинга в 2003–2010 гг.

Для рынка капиталов в ведущих странах мира в течение последних десяти лет характерным было синусоидальное движение: сначала снижение, затем рост процентных ставок, позже ситуация опять повторилась. Так, учетная ставка Федеральной резервной системы США (ФРС) в течение 2001–2010 гг. сначала снизилась с 6 до 1 %, потом наблюдался рост до 5,5 % и опять снижение до 0,25 %.

Таблица 2.8

Темповые характеристики банковского кредитования и иного финансирования лизинга

Считается, что действия ФРС позволяют стимулировать развитие экономики. Однако, как мы выяснили в первой главе, обилие дешевых денег может стать одной из важнейших причин возникновения финансового пузыря и кризиса, что и случилось в действительности. Некоторые эксперты полагают, что выход из кризиса тоже может затянуться по срокам и при этом полагают, что стагнация возможна по продолжительности вдвое большая, чем период процветания [Акиндинова, Алексашенко, Ясин, 2011, c. 8].

В Российской Федерации процентные ставки сокращались, поскольку изначально были чрезвычайно высоки, и к 2007 г. разрыв между стоимостью привлекаемого к финансированию инвестиционных проектов капитала в ведущих экономически развитых странах и в России составлял уже не многие десятки, а всего 7–8 процентных пунктов.

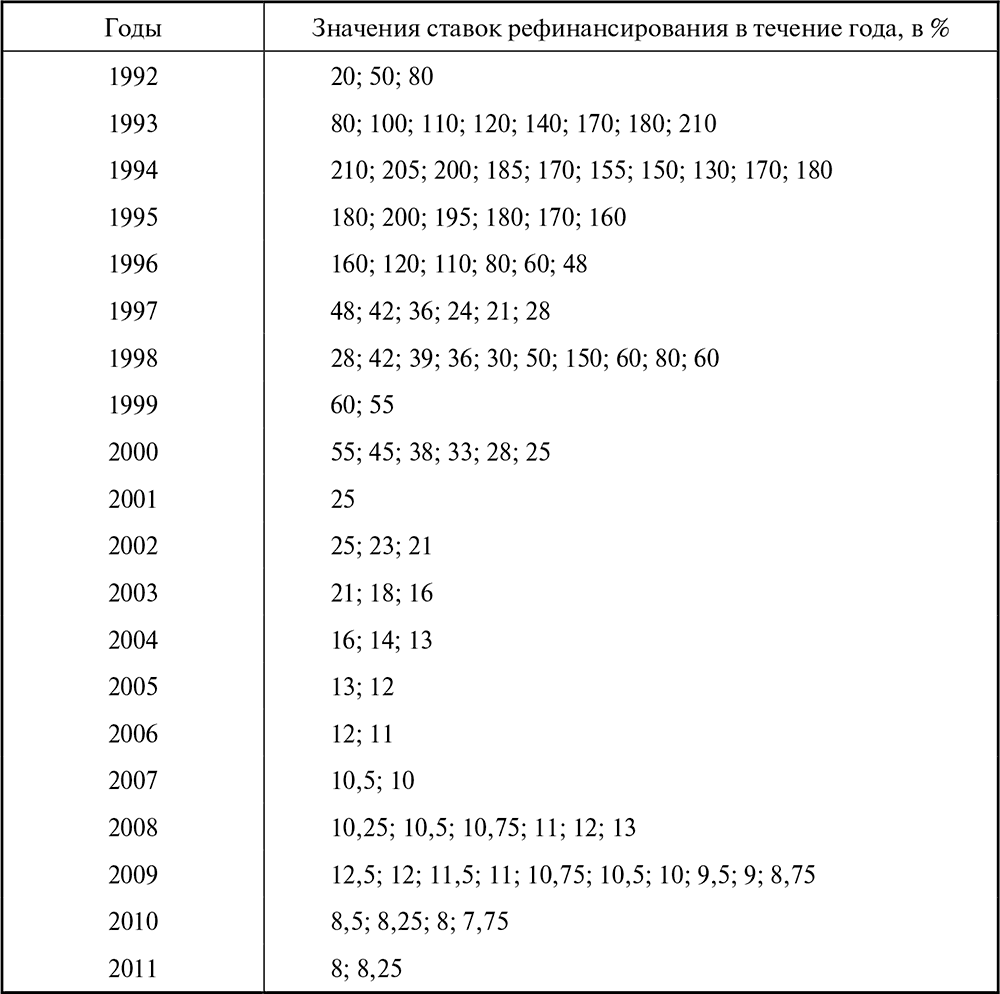

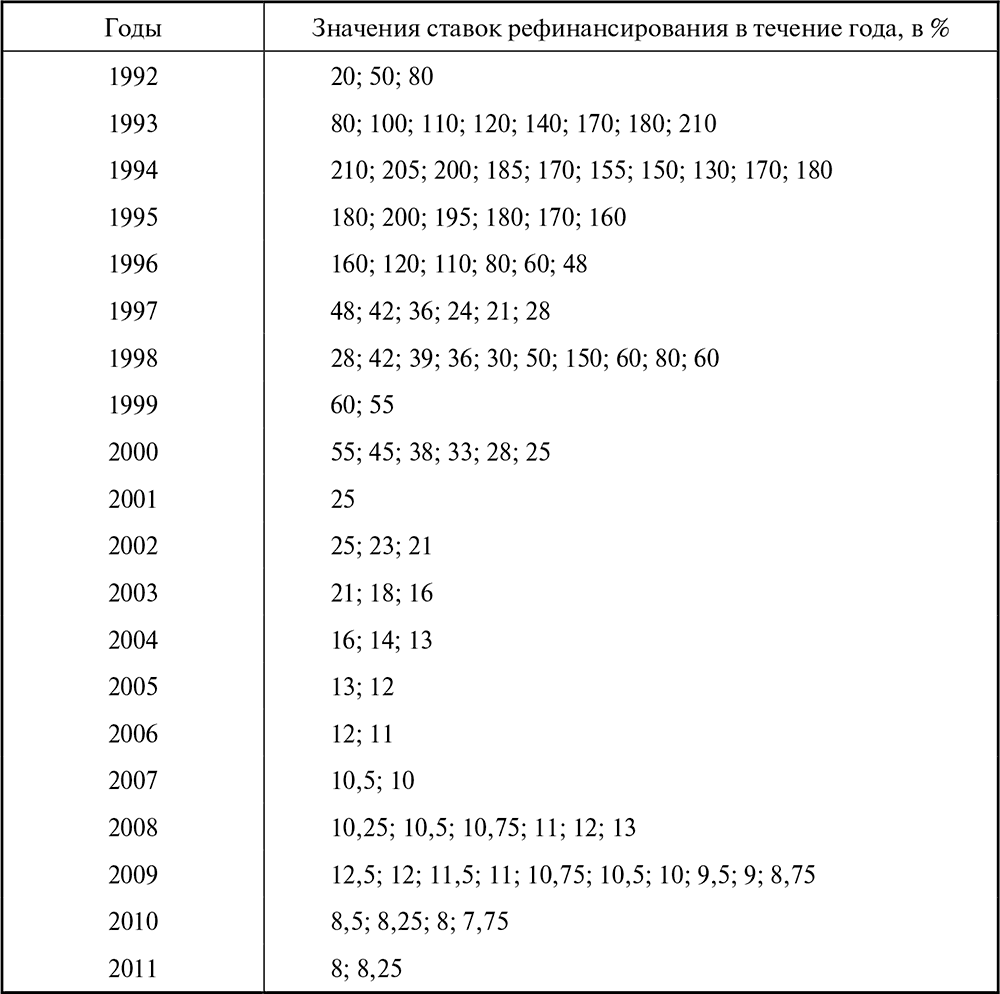

Средний показатель стоимости заемных ресурсов для финансирования проектов лизинговых компаний почти всегда был близок по значению к ставке рефинансирования, устанавливаемой Центробанком России, которая за пять лет, с апреля 2002 г. до июля 2007 г., неуклонно снижалась – с 23 до 10 % (см. табл. 2.9), т. е. более чем вдвое. В результате отечественные компании обнаружили для себя улучшение условий финансирования инвестиционных проектов, в том числе лизинговых. Однако с сентября 2007 г. стоимость заимствований в связи с разразившимся на Западе кризисом начала расти, так как российская банковская система во многом оставалась зависима от условий западного кредитования.

Таким образом, начавшийся еще в IV квартале 2007 г. и продолжившийся в 2008 г. и I полугодии 2009 г. рост ставок кредитования лизингодателей ввиду снижения ликвидности банковских активов является следствием кризиса на мировых финансовых и фондовых рынках.

Таблица 2.9

Изменения ставки рефинансирования Центробанка России в 1992–2011 гг.

С мая 2009 г. и до июня 2010 г. ставки рефинансирования снижались со средней скоростью примерно в половину – четверть процентного пункта в месяц, затем более полугода соблюдалось статус-кво. Однако в начале II квартала 2011 г. рынок почувствовал нехватку ликвидности, ставки ЦБ РФ опять стали увеличиваться. Вырос и лизинговый процент.

Таблица 2.7

Банковские кредиты и иное финансирование лизинга в 2003–2010 гг.

Для рынка капиталов в ведущих странах мира в течение последних десяти лет характерным было синусоидальное движение: сначала снижение, затем рост процентных ставок, позже ситуация опять повторилась. Так, учетная ставка Федеральной резервной системы США (ФРС) в течение 2001–2010 гг. сначала снизилась с 6 до 1 %, потом наблюдался рост до 5,5 % и опять снижение до 0,25 %.

Таблица 2.8

Темповые характеристики банковского кредитования и иного финансирования лизинга

Считается, что действия ФРС позволяют стимулировать развитие экономики. Однако, как мы выяснили в первой главе, обилие дешевых денег может стать одной из важнейших причин возникновения финансового пузыря и кризиса, что и случилось в действительности. Некоторые эксперты полагают, что выход из кризиса тоже может затянуться по срокам и при этом полагают, что стагнация возможна по продолжительности вдвое большая, чем период процветания [Акиндинова, Алексашенко, Ясин, 2011, c. 8].

В Российской Федерации процентные ставки сокращались, поскольку изначально были чрезвычайно высоки, и к 2007 г. разрыв между стоимостью привлекаемого к финансированию инвестиционных проектов капитала в ведущих экономически развитых странах и в России составлял уже не многие десятки, а всего 7–8 процентных пунктов.

Средний показатель стоимости заемных ресурсов для финансирования проектов лизинговых компаний почти всегда был близок по значению к ставке рефинансирования, устанавливаемой Центробанком России, которая за пять лет, с апреля 2002 г. до июля 2007 г., неуклонно снижалась – с 23 до 10 % (см. табл. 2.9), т. е. более чем вдвое. В результате отечественные компании обнаружили для себя улучшение условий финансирования инвестиционных проектов, в том числе лизинговых. Однако с сентября 2007 г. стоимость заимствований в связи с разразившимся на Западе кризисом начала расти, так как российская банковская система во многом оставалась зависима от условий западного кредитования.

Таким образом, начавшийся еще в IV квартале 2007 г. и продолжившийся в 2008 г. и I полугодии 2009 г. рост ставок кредитования лизингодателей ввиду снижения ликвидности банковских активов является следствием кризиса на мировых финансовых и фондовых рынках.

Таблица 2.9

Изменения ставки рефинансирования Центробанка России в 1992–2011 гг.

С мая 2009 г. и до июня 2010 г. ставки рефинансирования снижались со средней скоростью примерно в половину – четверть процентного пункта в месяц, затем более полугода соблюдалось статус-кво. Однако в начале II квартала 2011 г. рынок почувствовал нехватку ликвидности, ставки ЦБ РФ опять стали увеличиваться. Вырос и лизинговый процент.

Конец бесплатного ознакомительного фрагмента