Дивиденды в акционерном обществе распределяются еже–квартально либо два раза в год, а выплачивать их могут ежемесячно равными частями. С суммы полученных дивидендов работник должен самостоятельно выплатить налог на доходы физических лиц, ставка которого в данном случае в соответствии с п. 4 ст. 224 НК РФ составит 9 %, что ниже обычной ставки (13 %). ЕСН и страховые взносы на обязательное пенсионное страхование с дивидендов не платятся. При применении любых разновидностей схем, маскирующих заработную плату под дивиденды, возникают стандартные неудобства в случае смены сотрудником места работы. Для их нейтрализации применяется описанная в предыдущем методе передача акций на комиссию или заключение договоров купли-продажи с отсрочкой исполнения.

Глава 3

Деятельность любого коммерческого предприятия направлена на получение прибыли. Согласно экономической теории, любой предприниматель, облада–ющий здоровой психикой, стремится, чтобы прибыль была максимальной.

Деятельность любого коммерческого предприятия направлена на получение прибыли. Согласно экономической теории, любой предприниматель, облада–ющий здоровой психикой, стремится, чтобы прибыль была максимальной.

Человек называется предпринимателем именно по той причине, что предпринимает определенные действия и прилагает всяческие усилия для улучшения своего материального состояния, повышения социального статуса, приобретения политического влияния. В современном обществе для данных понятий не существует каких-либо «этических измерителей», вместо этого и социальный статус, и политическое влияние легко измеряются в стоимостном отношении, следовательно, необходимы деньги, а их нужно зарабатывать.

С другой стороны, в любом государстве существуют налог на прибыль предприятий и подоходный налог, а это значит, что некоторое количество заработанных денег нужно отдать и вместе с ними утратить часть своего веса в обществе, взамен же получить непрактичный статус налогоплательщика.

Конечно, статус крупного налогоплательщика не так бесполезен – он по-своему «брендовый» и имеет политический вес, но сэкономленный при уплате налогов капитал имеет гораздо большее значение. Однако для крупных предпринимателей не столь принципиально сэкономить какую-то сумму на подоходном или Едином социальном налоге при выплатах себе самому. Ну сколько можно потратить даже на самые дорогие покупки для личного пользования? А зачем же еще нужно выводить деньги из бизнеса? Весь капитал и влияние деловых людей находятся в бизнесе – в рабочих местах, активах и финансовых потоках, которые они контролируют, а соответственно и в предприятиях, являющихся плательщиками «корпоративных» налогов. Следовательно, предприниматели пытаются минимизировать налоги, которые обязаны выплачивать принадлежащие им компании. Но чтобы минимизировать налог на прибыль, необходимо уменьшить саму прибыль, увеличить затратность производства и себестоимость продукции, свести рентабельность к нулю. Стоп! А как же экономическая теория и максимальная прибыль? Откуда брать деньги на развитие бизнеса?

На самом деле все просто, как закон сохранения энергии. Если в России по каким-то фатальным причинам никак не получается добиться прибыли на очень крупном предприятии с огромным уставным капиталом и несколькими тысячами работников, то это значит, что где-то на другом конце земного шара в какой-то маленькой фирме, платящей фиксированный налог, огромная прибыль возникает просто из воздуха. И только «законом высшей справедливости» можно объяснить тот факт, что «сумасшедшие» владельцы подобных счастливых фирм впоследствии обязательно решают инвестировать средства в нерентабельные российские предприятия.

Откуда вообще возникает прибыль предприятия? Конечно, из его коммерческой деятельности. Это может быть производство, торговля, оказание различных услуг или все названное одновременно. Убытки или нулевая прибыль на предприятии также возникают из его коммерческой деятельности. И неважно, какие цели преследует владелец предприятия: получить максимальную прибыль или получить нулевую прибыль, но при этом дать заработать своей офшорной фирме. В любом случае необходимы определенные операции в виде торговых сделок, даже если предприятие не является торговым по роду своей деятельности.

Компании любого профиля так или иначе совершают торговые сделки: закупают сырье и материалы, реализуют готовую продукцию, приобретают или продают товары и услуги. Не имеет значения, какая прибыль возникнет у этого предприятия в конце налогового периода – положительная или отрицательная – и какой впоследствии будет налог на прибыль в результате совершенных сделок. Важно, что сам факт совершения торговых сделок независимо от их экономического эффекта приводит к возникновению обязательств по уплате налога на добавленную стоимость, который по своей сути можно отнести к разновидности налога с оборота.

– Любые продажи – реализация на территории РФ товаров, работ и услуг.

– Импорт – ввоз товаров на таможенную территорию РФ.

– Работы, товары и услуги, которые не реализуются, а передаются и употребляются для собственных нужд, например своими же работниками, – расходы, которые не подлежат вычету при определении базы налога на прибыль.

– Строительно-монтажные работы, выполняемые непо–средственно для предприятия его же силами, то есть для собственного потребления.

Следующий вопрос: как определяется налоговая база по НДС?

Налоговая база НДС – это стоимость реализованных товаров и услуг, включая акцизные сборы и не включая НДС, а также авансовые платежи, полученные в счет предстоящей реализации (предоплата).

К налоговой базе относятся и другие платежи и суммы, полученные за реализованные товары, работы, услуги в виде финансовой помощи или иначе связанные с оплатой товаров и услуг; проценты по облигациям, дисконту или товарному кредиту, но только в части, превышающей текущую ставку рефинансирования Национального банка РФ (любые проценты, не превышающие ставку рефинансирования, базу по НДС не увеличивают).

Если предприятие действует в интересах другого лица и реализует товары, не являющиеся его собственностью, что возможно на условиях договора комиссии, поручения либо агентского соглашения, то в этом случае НДС взимается только с суммы непосредственного комиссионного либо агентского вознаграждения. Если предметом сделки по таким соглашениям являются товары и услуги, освобожденные от НДС на общих основаниях, то с суммы агентского вознаграждения НДС все равно взимается.

Если контрагенты совершают факторинговую сделку (покупка-продажа дебиторской задолженности), или по-другому – операцию цессии (уступка права требования), тогда для стороны, уступившей требование, налоговая база по НДС исчисляется на общих основаниях исходя из оценки товаров, работ или услуг, по которым уступается требование. Для нового кредитора налоговая база вычисляется как разница между стоимостью приобретения задолженности и суммой дохода от ее последующей реализации либо погашения.

Если сделка является товарообменной (бартерной), имеет место реализация на безвозмездной основе, передача товаров, работ и услуг в виде оплаты труда в натуральной форме или передается право собственности на предмет залога, то стоимость товаров определяется на общих основаниях в порядке, предусмотренном ст. 40 НК РФ.

При передаче товаров для собственных нужд налоговая база рассчитывается исходя из цен реализации идентичных или однородных товаров в предыдущий налоговый период.

При выполнении строительно-монтажных работ налоговая база определяется как конечная стоимость подобных работ исходя из всех расходов налогоплательщика на их выполнение.

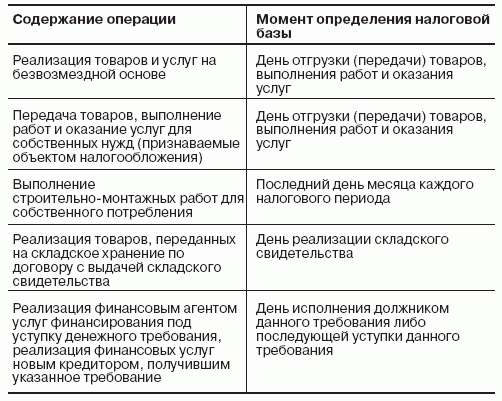

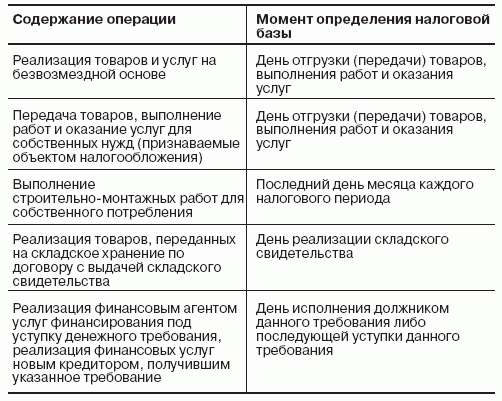

Как определяется момент возникновения обязанностей по выплатам НДС?

Грамотное определение момента наступления налоговых обязательств (момент определения налоговой базы) очень важно с точки зрения налогового планирования. Конечно, оно не позволяет минимизировать выплаты по НДС, но их реально оптимизировать и, используя несложные операции, перенести на следующий, более удобный период.

Момент определения налоговой базы может быть либо по мере отгрузки товаров и услуг, либо по мере их оплаты в зависимости от того, какое из событий произойдет раньше.

– Прекращение встречного обязательства перед налогоплательщиком у покупателя товаров, работ или услуг, за исключением прекращения встречного обязательства путем выдачи покупателем собственного векселя.

– Поступление денежных средств на счета или в кассу налогоплательщика в качестве оплаты товаров, работ или услуг непосредственно от покупателя или от третьего лица.

– Прекращение обязательств зачетом.

– Передача налогоплательщиком права требования третьему лицу. В этом случае дебиторская задолженность, числящаяся на балансе у налогоплательщика-кредитора, подлежит обложению НДС в полном размере, предусмотренном первоначальной договоренностью. Если стоимость продажи дебиторской задолженности превысила стоимость, первоначально предусмотренную в договоре продажи товаров, работ или услуг, то с суммы превышения также должен быть уплачен налог. Моментом оплаты считается момент вступления в силу договора цессии.

– В случае прекращения встречных обязательств покупателя путем выдачи собственного векселя моментом оплаты считается момент оплаты (погашения) векселя покупателем либо момент передачи налогоплательщиком векселя по индоссаменту третьему лицу. Погашение векселя путем предоставления товаров и услуг независимо от учетной политики является реализацией и облагается НДС на общих основаниях. Если вексель был выдан налогоплательщику для прекращения перед ним встречных обязательств, то погашение такого векселя предо–ставлением товаров можно расценивать как мену.

– В случаях мены днем оплаты считается день принятия на учет встречных товаров. Суммы налога по приобретенным налогоплательщиком по товарообмену товарам подлежат вычету после поставки им встречных товаров работ или услуг в объемах данной сделки.

Момент налоговой базы определяется независимо от фактических сроков оплаты в следующих случаях.

Момент налоговой базы определяется независимо от фактических сроков оплаты в следующих случаях.

Какие применяются ставки НДС?

– Стандартная ставка НДС составляет 18 %. Она распространяется на все товары и услуги, не указанные в п. 1 и 2 ст. 164 НК РФ.

– В некоторых случаях, перечисленных в п. 2 ст. 164 НК РФ, налогообложение производится по ставке 10 %. – В частности, это касается: скота и птицы, а также мяса и молочных продуктов за исключением некоторых деликатесов и мороженого на фруктовой основе; рыбы и морепродуктов за исключением деликатесов; яиц и яичных продуктов; масел и маргаринов; сахара; соли; зерновых и продуктов переработки зерновых, включая комбикорма и кормовые смеси; круп мучных продуктов и макаронных изделий; овощей включая картофель; продуктов детского и диабетического питания; некоторых промышленных товаров для детей; периодических печатных изданий; медицинских товаров.

– Нулевая ставка налогообложения применяется в случаях, описанных в п. 1 ст. 164 НК РФ.

В основном этот пункт касается товаров, перемещаемых по экспортным поставкам за пределы таможенных границ РФ; работ и услуг, связанных с непосредственным производством таких товаров; международных транспортных услуг и др. Порядок обоснования применения налоговой ставки 0 % определяется на основании ст. 165 НК РФ. Порядок возмещения сумм налога при нулевой ставке описывается в ст. 176 НК РФ.

При каких условиях применяются налоговые вычеты (входной НДС)?

Независимо от налоговой базы непосредственно в бюджет выплачивается общая сумма налога, определенная исходя из налоговой базы и ставок налога и уменьшенная на суммы налоговых вычетов.

Налоговыми вычетами являются следующие суммы НДС.

– Предъявленные налогоплательщику и уплаченные им при приобретении товаров, работ и услуг на территории РФ.

– Уплаченные при ввозе товаров на таможенную территорию РФ в таможенных режимах выпуска для свободного обращения, временного ввоза, переработки вне таможенной территории.

– Удержанные и уплаченные налоговыми агентами.

Если сумма налоговых вычетов в какой-либо налоговый период превышает общую сумму начисленного и уплаченного налога, то сумма положительного превышения между суммами налоговых вычетов и общей суммой начисленного налога подлежит возврату налогоплательщику. Это возможно, если налоговая декларация подана не позднее трех лет после окончания данного налогового периода.

Налоговые вычеты применяются при следующих условиях.

– Принятие товаров на учет.

– Наличие счета-фактуры с отдельно выделенной строкой НДС.

– Фактическая оплата покупателем товаров, работ и услуг, кроме случаев ввоза товаров и уплаты НДС таможенным органам, так как в этих случаях вычеты осуществляются независимо от фактической реализации товаров налогоплательщиком.

– Фактическое использование товаров для перепродажи или осуществления операций, признаваемых объектом налогообложения, кроме приобретенных товаров, НДС по которым подлежит отнесению на затраты.

В определенных условиях суммы НДС (входной НДС), уплаченные поставщикам при приобретении товаров, работ и услуг, в том числе основных средств и нематериальных активов, не принимаются к вычету, а подлежат отнесению на себестоимость приобретаемых товаров, работ и услуг.

Это происходит при использовании приобретенных товаров, работ и услуг для осуществления следующих операций.

– Производство товаров, работ и услуг, реализуемых вне таможенной территории РФ.

– Производство и реализация или передача для собственных нужд товаров, работ и услуг, не подлежащих налогообложению НДС.

Данное положение также распространяется на приобретенные или ввезенные товары, работы и услуги лицами, не являющимися налогоплательщиками или освобожденными от обязанностей налогоплательщиков по НДС.

Каковы же сроки уплаты НДС?

Налогоплательщики выплачивают НДС в налоговых органах по месту учета, а налоговые агенты – по месту нахождения в сроки, не превышающие 20 дней по окончании предыдущего налогового периода.

Налогоплательщики, у которых ежемесячная выручка от реализации составляет менее 2 млн руб. , выплачивают НДС еже–квартально, а те, у которых более 2 млн руб. , – ежемесячно.

Кто является налогоплательщиками НДС?

Это могут быть любые лица-импортеры, которые уплачивают налог таможенным органам при ввозе товаров, а также все организации и предприниматели – физические лица, кроме применяющих упрощенную систему налогообложения или переведенных на уплату единого налога на временный доход.

Кто имеет право на освобождение от исполнения обязанностей плательщика НДС?

Такое право могут получить организации и ИП, если совокупная сумма их доходов от реализации за три предыдущих последовательных месяца, без включения НДС и налога с продаж, составляет не более 2 млн руб. и если в эти три месяца они не реализовывали подакцизные товары.

Чтобы получить право на освобождение от исполнения обязанностей налогоплательщика, необходимо направить уведомление установленной формы в налоговые органы по месту нахождения лица, желающего его получить. Такое уведомление направляется не позднее 20-го числа месяца, с которого освобождение должно вступить в действие. Освобождение не распространяется на обязанности, возникающие в результате импорта товаров на таможенную территорию РФ. Оно действует на протяжении 12 календарных месяцев с момента получения. По истечении данного срока лицо, использовавшее такое право, не позднее 20-го числа следующего месяца подает уведомление в налоговые органы либо о продлении права на освобождение, либо об отказе от него. Лицо, получившее право на освобождение от исполнения обязанностей плательщика НДС, не может добровольно от него отказаться в течение всего срока действия.

Данное право автоматически утрачивается при нарушении условий освобождения, а именно: если будет иметь место реализация подакцизных товаров или превысится сумма выручки от реализации. В этом случае НДС уплачивается на общих основаниях начиная с первого числа месяца, в котором допущено нарушение. Если лицо утрачивает право на освобождение от обязанностей плательщика НДС из-за допущенных нарушений, то его нельзя возобновить до окончания 12-месячного срока действия утраченного права.

Что не подлежит обложению НДС?

Не подлежит налогообложению любая передача имущества, которая не является реализацией. Сюда можно отнести следующее.

– Все, связанное с инвестициями: вклады в уставный капитал хозяйственных обществ и товариществ, паевые взносы в паевые фонды кооперативов, вклады по договорам о совместной деятельности (простое товарищество).

– Все, что связано с реорганизацией либо ликвидацией обществ и товариществ: передача имущества в размерах первоначального взноса участнику общества, товарищества, простого товарищества или его правопреемникам, наследникам и др. в случае выхода из общества, товарищества, простого товарищества или распределения имущества при ликвидации; передача имущества правопреемникам при реорганизации.

– Передача имущества некоммерческим организациям.

– Действия, связанные с валютным обращением.

Кроме вышеперечисленных операций, которые, по сути, не являются объектами налогообложения, есть виды деятельности, освобожденные от налогообложения НДС: медицина, образование, культура, транспорт, связь, научно-исследовательская деятельность, деятельность организаций инвалидов, помощь от благотворительных организаций, безвозмездная помощь (содействие), бюджетные средства, полученные организациями на безвозвратных или возвратных основаниях; банковские операции, операции, связанные с реализацией ценных бумаг, любые другие операции на финансовом и фондовом рынках; реализация долей в уставном капитале, услуги по страхованию; операции с драгоценными металлами и камнями; конфискация, наследование, обращение бесхозяйственных вещей в собственность, передача объектов при приватизации; передача органам власти и бюджетным учреждениям объектов основных средств и объектов социальной сферы. Полный перечень операций, освобождаемых от НДС, можно найти в ст. 149 НК РФ.

Дефицит оборотных средств у продавца товаров, работ или услуг приводит к необходимости получить с покупателя частичную предоплату, которая направляется на производство товаров либо их закупку у поставщиков. А поскольку получение предоплаты автоматически приводит к возникновению налоговой базы по НДС, то часть средств, необходимых для производства либо закупки, несвоевременно «уводится» в государственный бюджет. Поэтому продавец стремится перенести отчисления в бюджет на период, в котором он получит от покупателя оплату в полном объеме или планируются большие суммы входного НДС к вычету.

Когда у покупателя товаров, работ или услуг не хватает оборотных средств, то продавец обычно идет ему навстречу и предоставляет отсрочку платежа. В этом случае налоговая база опять-таки возникает несвоевременно – сразу по отгрузке товаров в то время, когда оплата, из которой можно было бы заплатить налог, еще не получена.

Ну и еще один случай, который может потребовать оптимизации сроков выплат в бюджет, когда налоговая база возникает в последних числах налогового периода. Это бывает, например, если контрагент в неподходящий момент перечислил аванс в счет будущих закупок.

Все немногочисленные способы оптимизировать сроки вы–плат НДС можно условно разделить на несколько видов.

1. Выплата налогов из заемных средств.

2. Перемаскировка сделок купли-продажи.

3. Несвоевременное оформление документации.

4. Перемещение входного НДС между дружественными структурами.

Начнем с наиболее ярких примеров схем первого вида .

Выплата налогов из заемных средств.Это единственный абсолютно легальный способ рассчитаться с бюджетом в положенные сроки, не дожидаясь полной оплаты, чтобы нивелировать разницу во времени между фактом отгрузки товара, влекущим за собой образование налоговой базы, и получением от покупателя средств, за счет которых гасится задолженность перед бюджетом.

Исходя из общей суммы всех налогов, выплачиваемых предприятием, перечислив НДС в полном объеме, можно ждать факта оплаты товара покупателем довольно продолжительное время. Это происходит потому, что увеличенная база НДС в объемах общей налоговой нагрузки на предприятие в данный налоговый период компенсируется снижением базы налога на прибыль в этот же период.

В качестве источника заемных средств лучше всего использовать банковское финансирование, например обычный кредитили более приемлемый в данном случае овердрафт, который удобен тем, что в случаях, когда в нем возникает потребность, нет необходимости оформлять отдельный кредитный договор.

Возможность предоставления таких кредитов обычно оговаривается банком в стандартном клиентском договоре на расчетно-кассовое обслуживание. Овердрафт не требует залога. Он в рамках оговоренных лимитов предоставляется автоматически, в случае, если средств на расчетном счете клиента недостаточно для выполнения транзакции по платежному поручению. Размер кредитного лимита по овер–драфту напрямую зависит от размеров среднемесячных поступлений средств на расчетный счет клиента, а также от стабильности и периодичности подобных поступлений. Косвенно на размер лимита влияет продолжительность обслуживания данного клиента в банке и степень доверия финансового учреждения по отношению к нему.

Если сумма задолженности по НДС, возникшая в результате какой-либо операции, настолько велика, что превышает лимит по овердрафту, можно воспользоваться такой финансовой услугой, как факторинг, или уступка права требования.

Суть факторинговой операции заключается в следующем: продавец товаров, работ или услуг уступает, а банк либо другой финансовый посредник получает право требования по встречным обязательствам, возникающим у покупателя товаров, работ или услуг, а взамен банк предоставляет продавцу финансирование в необходимых размерах.

Классическую факторинговую операцию можно расценивать как спекулятивное приобретение дебиторской задолженности, при этом финансовый посредник, как правило, получает прибыль в виде дисконта.

Иногда уступка права требования оформляется как залоговая операция, а финансирование, предоставляемое продавцу, в таком случае является обычным кредитом.

Удобство факторинговых операций заключается в том, что можно быстро получить не только средства для погашения задолженности перед бюджетом, но и практически полную стоимость (за вычетом прибыли финансового посредника) реализованных товаров, не дожидаясь сроков их фактиче–ской оплаты покупателем.

Рассмотрим наиболее яркие примеры схем второго вида , связанных с перемаскировкой сделок купли-продажи.

Поскольку момент определения налоговой базы наступает либо при передаче товаров покупателю, либо при получении от него оплаты (в зависимости от того, какое из этих событий произойдет раньше), то, чтобы оптимизировать сроки выплат НДС для сделок купли-продажи, контрагенты используют схемы, позволяющие отсрочить момент определения налоговой базы до тех пор, пока взаимные обязательства не будут выполнены в полном объеме обеими сторонами, заключившими сделку.

Применение подобных схем возможно только по договоренности обоих участников сделки, а, следовательно, успех таких операций зависит от заинтересованности сторон в сотрудничестве и частично от их взаимного доверия.

Перемаскировка авансовых платежей.Получение авансового платежа в счет будущих поставок товаров автоматически влечет за собой возникновение налогооблагаемой базы по НДС. Чтобы этого не случилось, применяются схемы, позволяющие классифицировать полученный платеж как не связанный с фактом реализации товаров.

Глава 3

Налоги и торговые сделки

Человек называется предпринимателем именно по той причине, что предпринимает определенные действия и прилагает всяческие усилия для улучшения своего материального состояния, повышения социального статуса, приобретения политического влияния. В современном обществе для данных понятий не существует каких-либо «этических измерителей», вместо этого и социальный статус, и политическое влияние легко измеряются в стоимостном отношении, следовательно, необходимы деньги, а их нужно зарабатывать.

С другой стороны, в любом государстве существуют налог на прибыль предприятий и подоходный налог, а это значит, что некоторое количество заработанных денег нужно отдать и вместе с ними утратить часть своего веса в обществе, взамен же получить непрактичный статус налогоплательщика.

Конечно, статус крупного налогоплательщика не так бесполезен – он по-своему «брендовый» и имеет политический вес, но сэкономленный при уплате налогов капитал имеет гораздо большее значение. Однако для крупных предпринимателей не столь принципиально сэкономить какую-то сумму на подоходном или Едином социальном налоге при выплатах себе самому. Ну сколько можно потратить даже на самые дорогие покупки для личного пользования? А зачем же еще нужно выводить деньги из бизнеса? Весь капитал и влияние деловых людей находятся в бизнесе – в рабочих местах, активах и финансовых потоках, которые они контролируют, а соответственно и в предприятиях, являющихся плательщиками «корпоративных» налогов. Следовательно, предприниматели пытаются минимизировать налоги, которые обязаны выплачивать принадлежащие им компании. Но чтобы минимизировать налог на прибыль, необходимо уменьшить саму прибыль, увеличить затратность производства и себестоимость продукции, свести рентабельность к нулю. Стоп! А как же экономическая теория и максимальная прибыль? Откуда брать деньги на развитие бизнеса?

На самом деле все просто, как закон сохранения энергии. Если в России по каким-то фатальным причинам никак не получается добиться прибыли на очень крупном предприятии с огромным уставным капиталом и несколькими тысячами работников, то это значит, что где-то на другом конце земного шара в какой-то маленькой фирме, платящей фиксированный налог, огромная прибыль возникает просто из воздуха. И только «законом высшей справедливости» можно объяснить тот факт, что «сумасшедшие» владельцы подобных счастливых фирм впоследствии обязательно решают инвестировать средства в нерентабельные российские предприятия.

Откуда вообще возникает прибыль предприятия? Конечно, из его коммерческой деятельности. Это может быть производство, торговля, оказание различных услуг или все названное одновременно. Убытки или нулевая прибыль на предприятии также возникают из его коммерческой деятельности. И неважно, какие цели преследует владелец предприятия: получить максимальную прибыль или получить нулевую прибыль, но при этом дать заработать своей офшорной фирме. В любом случае необходимы определенные операции в виде торговых сделок, даже если предприятие не является торговым по роду своей деятельности.

Компании любого профиля так или иначе совершают торговые сделки: закупают сырье и материалы, реализуют готовую продукцию, приобретают или продают товары и услуги. Не имеет значения, какая прибыль возникнет у этого предприятия в конце налогового периода – положительная или отрицательная – и какой впоследствии будет налог на прибыль в результате совершенных сделок. Важно, что сам факт совершения торговых сделок независимо от их экономического эффекта приводит к возникновению обязательств по уплате налога на добавленную стоимость, который по своей сути можно отнести к разновидности налога с оборота.

Налог на добавленную стоимость

Первый и самый важный вопрос: что именно облагается налогом на добавленную стоимость (НДС), то есть является объектом налогообложения?– Любые продажи – реализация на территории РФ товаров, работ и услуг.

– Импорт – ввоз товаров на таможенную территорию РФ.

– Работы, товары и услуги, которые не реализуются, а передаются и употребляются для собственных нужд, например своими же работниками, – расходы, которые не подлежат вычету при определении базы налога на прибыль.

– Строительно-монтажные работы, выполняемые непо–средственно для предприятия его же силами, то есть для собственного потребления.

Следующий вопрос: как определяется налоговая база по НДС?

Налоговая база НДС – это стоимость реализованных товаров и услуг, включая акцизные сборы и не включая НДС, а также авансовые платежи, полученные в счет предстоящей реализации (предоплата).

К налоговой базе относятся и другие платежи и суммы, полученные за реализованные товары, работы, услуги в виде финансовой помощи или иначе связанные с оплатой товаров и услуг; проценты по облигациям, дисконту или товарному кредиту, но только в части, превышающей текущую ставку рефинансирования Национального банка РФ (любые проценты, не превышающие ставку рефинансирования, базу по НДС не увеличивают).

Если предприятие действует в интересах другого лица и реализует товары, не являющиеся его собственностью, что возможно на условиях договора комиссии, поручения либо агентского соглашения, то в этом случае НДС взимается только с суммы непосредственного комиссионного либо агентского вознаграждения. Если предметом сделки по таким соглашениям являются товары и услуги, освобожденные от НДС на общих основаниях, то с суммы агентского вознаграждения НДС все равно взимается.

Если контрагенты совершают факторинговую сделку (покупка-продажа дебиторской задолженности), или по-другому – операцию цессии (уступка права требования), тогда для стороны, уступившей требование, налоговая база по НДС исчисляется на общих основаниях исходя из оценки товаров, работ или услуг, по которым уступается требование. Для нового кредитора налоговая база вычисляется как разница между стоимостью приобретения задолженности и суммой дохода от ее последующей реализации либо погашения.

Если сделка является товарообменной (бартерной), имеет место реализация на безвозмездной основе, передача товаров, работ и услуг в виде оплаты труда в натуральной форме или передается право собственности на предмет залога, то стоимость товаров определяется на общих основаниях в порядке, предусмотренном ст. 40 НК РФ.

При передаче товаров для собственных нужд налоговая база рассчитывается исходя из цен реализации идентичных или однородных товаров в предыдущий налоговый период.

При выполнении строительно-монтажных работ налоговая база определяется как конечная стоимость подобных работ исходя из всех расходов налогоплательщика на их выполнение.

Как определяется момент возникновения обязанностей по выплатам НДС?

Грамотное определение момента наступления налоговых обязательств (момент определения налоговой базы) очень важно с точки зрения налогового планирования. Конечно, оно не позволяет минимизировать выплаты по НДС, но их реально оптимизировать и, используя несложные операции, перенести на следующий, более удобный период.

Момент определения налоговой базы может быть либо по мере отгрузки товаров и услуг, либо по мере их оплаты в зависимости от того, какое из событий произойдет раньше.

В целях настоящей главы моментом определения налоговой базы, если иное не предусмотрено пунктами 3, 7–11, 13–15 настоящей статьи, является наиболее ранняя из следующих дат: 1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав; 2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав... (п. 1 ст. 167 НК РФ).Если моментом определения налоговой базы является день оплаты реализованных товаров, выполненных работ или оказанных услуг, то моментом оплаты признаются следу–ющие события.

– Прекращение встречного обязательства перед налогоплательщиком у покупателя товаров, работ или услуг, за исключением прекращения встречного обязательства путем выдачи покупателем собственного векселя.

– Поступление денежных средств на счета или в кассу налогоплательщика в качестве оплаты товаров, работ или услуг непосредственно от покупателя или от третьего лица.

– Прекращение обязательств зачетом.

– Передача налогоплательщиком права требования третьему лицу. В этом случае дебиторская задолженность, числящаяся на балансе у налогоплательщика-кредитора, подлежит обложению НДС в полном размере, предусмотренном первоначальной договоренностью. Если стоимость продажи дебиторской задолженности превысила стоимость, первоначально предусмотренную в договоре продажи товаров, работ или услуг, то с суммы превышения также должен быть уплачен налог. Моментом оплаты считается момент вступления в силу договора цессии.

– В случае прекращения встречных обязательств покупателя путем выдачи собственного векселя моментом оплаты считается момент оплаты (погашения) векселя покупателем либо момент передачи налогоплательщиком векселя по индоссаменту третьему лицу. Погашение векселя путем предоставления товаров и услуг независимо от учетной политики является реализацией и облагается НДС на общих основаниях. Если вексель был выдан налогоплательщику для прекращения перед ним встречных обязательств, то погашение такого векселя предо–ставлением товаров можно расценивать как мену.

– В случаях мены днем оплаты считается день принятия на учет встречных товаров. Суммы налога по приобретенным налогоплательщиком по товарообмену товарам подлежат вычету после поставки им встречных товаров работ или услуг в объемах данной сделки.

Какие применяются ставки НДС?

– Стандартная ставка НДС составляет 18 %. Она распространяется на все товары и услуги, не указанные в п. 1 и 2 ст. 164 НК РФ.

– В некоторых случаях, перечисленных в п. 2 ст. 164 НК РФ, налогообложение производится по ставке 10 %. – В частности, это касается: скота и птицы, а также мяса и молочных продуктов за исключением некоторых деликатесов и мороженого на фруктовой основе; рыбы и морепродуктов за исключением деликатесов; яиц и яичных продуктов; масел и маргаринов; сахара; соли; зерновых и продуктов переработки зерновых, включая комбикорма и кормовые смеси; круп мучных продуктов и макаронных изделий; овощей включая картофель; продуктов детского и диабетического питания; некоторых промышленных товаров для детей; периодических печатных изданий; медицинских товаров.

– Нулевая ставка налогообложения применяется в случаях, описанных в п. 1 ст. 164 НК РФ.

В основном этот пункт касается товаров, перемещаемых по экспортным поставкам за пределы таможенных границ РФ; работ и услуг, связанных с непосредственным производством таких товаров; международных транспортных услуг и др. Порядок обоснования применения налоговой ставки 0 % определяется на основании ст. 165 НК РФ. Порядок возмещения сумм налога при нулевой ставке описывается в ст. 176 НК РФ.

При каких условиях применяются налоговые вычеты (входной НДС)?

Независимо от налоговой базы непосредственно в бюджет выплачивается общая сумма налога, определенная исходя из налоговой базы и ставок налога и уменьшенная на суммы налоговых вычетов.

Налоговыми вычетами являются следующие суммы НДС.

– Предъявленные налогоплательщику и уплаченные им при приобретении товаров, работ и услуг на территории РФ.

– Уплаченные при ввозе товаров на таможенную территорию РФ в таможенных режимах выпуска для свободного обращения, временного ввоза, переработки вне таможенной территории.

– Удержанные и уплаченные налоговыми агентами.

Если сумма налоговых вычетов в какой-либо налоговый период превышает общую сумму начисленного и уплаченного налога, то сумма положительного превышения между суммами налоговых вычетов и общей суммой начисленного налога подлежит возврату налогоплательщику. Это возможно, если налоговая декларация подана не позднее трех лет после окончания данного налогового периода.

Налоговые вычеты применяются при следующих условиях.

– Принятие товаров на учет.

– Наличие счета-фактуры с отдельно выделенной строкой НДС.

– Фактическая оплата покупателем товаров, работ и услуг, кроме случаев ввоза товаров и уплаты НДС таможенным органам, так как в этих случаях вычеты осуществляются независимо от фактической реализации товаров налогоплательщиком.

– Фактическое использование товаров для перепродажи или осуществления операций, признаваемых объектом налогообложения, кроме приобретенных товаров, НДС по которым подлежит отнесению на затраты.

В определенных условиях суммы НДС (входной НДС), уплаченные поставщикам при приобретении товаров, работ и услуг, в том числе основных средств и нематериальных активов, не принимаются к вычету, а подлежат отнесению на себестоимость приобретаемых товаров, работ и услуг.

Это происходит при использовании приобретенных товаров, работ и услуг для осуществления следующих операций.

– Производство товаров, работ и услуг, реализуемых вне таможенной территории РФ.

– Производство и реализация или передача для собственных нужд товаров, работ и услуг, не подлежащих налогообложению НДС.

Данное положение также распространяется на приобретенные или ввезенные товары, работы и услуги лицами, не являющимися налогоплательщиками или освобожденными от обязанностей налогоплательщиков по НДС.

Каковы же сроки уплаты НДС?

Налогоплательщики выплачивают НДС в налоговых органах по месту учета, а налоговые агенты – по месту нахождения в сроки, не превышающие 20 дней по окончании предыдущего налогового периода.

Налогоплательщики, у которых ежемесячная выручка от реализации составляет менее 2 млн руб. , выплачивают НДС еже–квартально, а те, у которых более 2 млн руб. , – ежемесячно.

Кто является налогоплательщиками НДС?

Это могут быть любые лица-импортеры, которые уплачивают налог таможенным органам при ввозе товаров, а также все организации и предприниматели – физические лица, кроме применяющих упрощенную систему налогообложения или переведенных на уплату единого налога на временный доход.

Кто имеет право на освобождение от исполнения обязанностей плательщика НДС?

Такое право могут получить организации и ИП, если совокупная сумма их доходов от реализации за три предыдущих последовательных месяца, без включения НДС и налога с продаж, составляет не более 2 млн руб. и если в эти три месяца они не реализовывали подакцизные товары.

Чтобы получить право на освобождение от исполнения обязанностей налогоплательщика, необходимо направить уведомление установленной формы в налоговые органы по месту нахождения лица, желающего его получить. Такое уведомление направляется не позднее 20-го числа месяца, с которого освобождение должно вступить в действие. Освобождение не распространяется на обязанности, возникающие в результате импорта товаров на таможенную территорию РФ. Оно действует на протяжении 12 календарных месяцев с момента получения. По истечении данного срока лицо, использовавшее такое право, не позднее 20-го числа следующего месяца подает уведомление в налоговые органы либо о продлении права на освобождение, либо об отказе от него. Лицо, получившее право на освобождение от исполнения обязанностей плательщика НДС, не может добровольно от него отказаться в течение всего срока действия.

Данное право автоматически утрачивается при нарушении условий освобождения, а именно: если будет иметь место реализация подакцизных товаров или превысится сумма выручки от реализации. В этом случае НДС уплачивается на общих основаниях начиная с первого числа месяца, в котором допущено нарушение. Если лицо утрачивает право на освобождение от обязанностей плательщика НДС из-за допущенных нарушений, то его нельзя возобновить до окончания 12-месячного срока действия утраченного права.

Что не подлежит обложению НДС?

Не подлежит налогообложению любая передача имущества, которая не является реализацией. Сюда можно отнести следующее.

– Все, связанное с инвестициями: вклады в уставный капитал хозяйственных обществ и товариществ, паевые взносы в паевые фонды кооперативов, вклады по договорам о совместной деятельности (простое товарищество).

– Все, что связано с реорганизацией либо ликвидацией обществ и товариществ: передача имущества в размерах первоначального взноса участнику общества, товарищества, простого товарищества или его правопреемникам, наследникам и др. в случае выхода из общества, товарищества, простого товарищества или распределения имущества при ликвидации; передача имущества правопреемникам при реорганизации.

– Передача имущества некоммерческим организациям.

– Действия, связанные с валютным обращением.

Кроме вышеперечисленных операций, которые, по сути, не являются объектами налогообложения, есть виды деятельности, освобожденные от налогообложения НДС: медицина, образование, культура, транспорт, связь, научно-исследовательская деятельность, деятельность организаций инвалидов, помощь от благотворительных организаций, безвозмездная помощь (содействие), бюджетные средства, полученные организациями на безвозвратных или возвратных основаниях; банковские операции, операции, связанные с реализацией ценных бумаг, любые другие операции на финансовом и фондовом рынках; реализация долей в уставном капитале, услуги по страхованию; операции с драгоценными металлами и камнями; конфискация, наследование, обращение бесхозяйственных вещей в собственность, передача объектов при приватизации; передача органам власти и бюджетным учреждениям объектов основных средств и объектов социальной сферы. Полный перечень операций, освобождаемых от НДС, можно найти в ст. 149 НК РФ.

Схемы оптимизации НДС

НДС с точки зрения налогового планирования является самым сложным для оптимизации, которая сводится не столько к способам минимизации этого налога, сколько к оптимизации сроков определения налоговой базы для переноса уплаты в бюджет на более удобный для предприятия налоговый период. Необходимость переноса сроков выплаты НДС чаще всего возникает из-за дефицита свободных оборотных средств или у одной стороны, или у обоих контрагентов по какой-либо сделке.Дефицит оборотных средств у продавца товаров, работ или услуг приводит к необходимости получить с покупателя частичную предоплату, которая направляется на производство товаров либо их закупку у поставщиков. А поскольку получение предоплаты автоматически приводит к возникновению налоговой базы по НДС, то часть средств, необходимых для производства либо закупки, несвоевременно «уводится» в государственный бюджет. Поэтому продавец стремится перенести отчисления в бюджет на период, в котором он получит от покупателя оплату в полном объеме или планируются большие суммы входного НДС к вычету.

Когда у покупателя товаров, работ или услуг не хватает оборотных средств, то продавец обычно идет ему навстречу и предоставляет отсрочку платежа. В этом случае налоговая база опять-таки возникает несвоевременно – сразу по отгрузке товаров в то время, когда оплата, из которой можно было бы заплатить налог, еще не получена.

Ну и еще один случай, который может потребовать оптимизации сроков выплат в бюджет, когда налоговая база возникает в последних числах налогового периода. Это бывает, например, если контрагент в неподходящий момент перечислил аванс в счет будущих закупок.

Все немногочисленные способы оптимизировать сроки вы–плат НДС можно условно разделить на несколько видов.

1. Выплата налогов из заемных средств.

2. Перемаскировка сделок купли-продажи.

3. Несвоевременное оформление документации.

4. Перемещение входного НДС между дружественными структурами.

Начнем с наиболее ярких примеров схем первого вида .

Выплата налогов из заемных средств.Это единственный абсолютно легальный способ рассчитаться с бюджетом в положенные сроки, не дожидаясь полной оплаты, чтобы нивелировать разницу во времени между фактом отгрузки товара, влекущим за собой образование налоговой базы, и получением от покупателя средств, за счет которых гасится задолженность перед бюджетом.

Исходя из общей суммы всех налогов, выплачиваемых предприятием, перечислив НДС в полном объеме, можно ждать факта оплаты товара покупателем довольно продолжительное время. Это происходит потому, что увеличенная база НДС в объемах общей налоговой нагрузки на предприятие в данный налоговый период компенсируется снижением базы налога на прибыль в этот же период.

В качестве источника заемных средств лучше всего использовать банковское финансирование, например обычный кредитили более приемлемый в данном случае овердрафт, который удобен тем, что в случаях, когда в нем возникает потребность, нет необходимости оформлять отдельный кредитный договор.

Возможность предоставления таких кредитов обычно оговаривается банком в стандартном клиентском договоре на расчетно-кассовое обслуживание. Овердрафт не требует залога. Он в рамках оговоренных лимитов предоставляется автоматически, в случае, если средств на расчетном счете клиента недостаточно для выполнения транзакции по платежному поручению. Размер кредитного лимита по овер–драфту напрямую зависит от размеров среднемесячных поступлений средств на расчетный счет клиента, а также от стабильности и периодичности подобных поступлений. Косвенно на размер лимита влияет продолжительность обслуживания данного клиента в банке и степень доверия финансового учреждения по отношению к нему.

Если сумма задолженности по НДС, возникшая в результате какой-либо операции, настолько велика, что превышает лимит по овердрафту, можно воспользоваться такой финансовой услугой, как факторинг, или уступка права требования.

Суть факторинговой операции заключается в следующем: продавец товаров, работ или услуг уступает, а банк либо другой финансовый посредник получает право требования по встречным обязательствам, возникающим у покупателя товаров, работ или услуг, а взамен банк предоставляет продавцу финансирование в необходимых размерах.

Классическую факторинговую операцию можно расценивать как спекулятивное приобретение дебиторской задолженности, при этом финансовый посредник, как правило, получает прибыль в виде дисконта.

Иногда уступка права требования оформляется как залоговая операция, а финансирование, предоставляемое продавцу, в таком случае является обычным кредитом.

Удобство факторинговых операций заключается в том, что можно быстро получить не только средства для погашения задолженности перед бюджетом, но и практически полную стоимость (за вычетом прибыли финансового посредника) реализованных товаров, не дожидаясь сроков их фактиче–ской оплаты покупателем.

Рассмотрим наиболее яркие примеры схем второго вида , связанных с перемаскировкой сделок купли-продажи.

Поскольку момент определения налоговой базы наступает либо при передаче товаров покупателю, либо при получении от него оплаты (в зависимости от того, какое из этих событий произойдет раньше), то, чтобы оптимизировать сроки выплат НДС для сделок купли-продажи, контрагенты используют схемы, позволяющие отсрочить момент определения налоговой базы до тех пор, пока взаимные обязательства не будут выполнены в полном объеме обеими сторонами, заключившими сделку.

Применение подобных схем возможно только по договоренности обоих участников сделки, а, следовательно, успех таких операций зависит от заинтересованности сторон в сотрудничестве и частично от их взаимного доверия.

Перемаскировка авансовых платежей.Получение авансового платежа в счет будущих поставок товаров автоматически влечет за собой возникновение налогооблагаемой базы по НДС. Чтобы этого не случилось, применяются схемы, позволяющие классифицировать полученный платеж как не связанный с фактом реализации товаров.