Что касается самих финансовых потоков: закупки сырья и материалов, реализации готовой продукции, то принцип их разделения в этой схеме аналогичен описанному в предыдущих вариантах. То есть добавленная стоимость, наработанная всеми предприятиями неформального холдинга (или если схема не настолько широкая, то обоими производственными предприятиями), перераспределяется таким образом, чтобы у предприятия, которое платит НДС, она уменьшалась, а у предприятия – неплательщика НДС увеличивалась.

Метод «перекрестка»может стать эффективной модификацией метода разделения финансовых и материальных потоков. Он является рационализаторским предложением автора данной книги.

В предлагаемом методе налоговой минимизации также используются два вида хозяйствующих субъектов: один из них – предприятие, которое платит налоги на общих основаниях, а другой – предприятие или ИП, работающие по упрощенной схеме налогообложения.

Как и в методах разделения производства, здесь эффективно используются преимущества, которые дает реализация части товаров через сбытовую сеть, состоящую из неплательщиков НДС, и применяется механизм закупки сырья и материалов у поставщиков, которые не могут выставить счет-фактуру. Однако главный принцип, позволяющий этому методу работать гораздо эффективнее, совсем другой. Он заключается в том, что на этапе закупок сырья и материалов, а также на этапе реализации готовой продукции финансовые потоки разделяются на два: один из них включает в себя суммы НДС, другой – проходит через предприятия, которые не выплачивают НДС. Но на этапе переработки сырья и производства готовой продукции эти потоки временно пересекаются. То есть в отличие от схем, в которых формально организуется раздельное производство продукции, здесь оно является совместным, а реализация готовой продукции и закупка сырья для ее изготовления осуществляются раздельно.

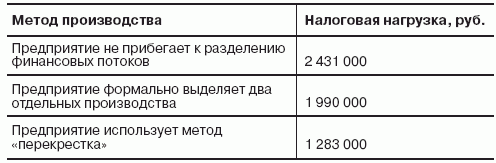

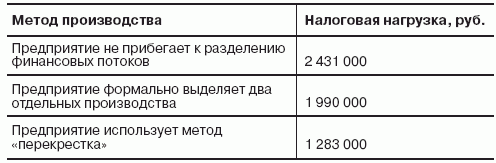

На сравнительныхпримерахрассмотрим, какая нагрузка по НДС может возникнуть при производстве продукции (для простоты будем использовать условие производства по давальческой схеме), если предприятие:

– не прибегает к разделению финансовых потоков;

– формально выделяет два отдельных производства;

– использует метод «перекрестка».

Условие примера.Допустим, существует некая организация, которая занимается размещением заказов на изготовление продукции из давальческого сырья.

Необходимо изготовить партию продукции из нескольких видов сырья. Часть материалов стоимостью 6 млн руб. можно закупить у поставщика, который платит НДС. Другой вид сырья на сумму 2 млн руб. можно закупить у поставщика, который не платит НДС. За переработку сырья необходимо заплатить 2 млн руб. Переработчик также не платит НДС.

Произведенная продукция реализуется с наценкой в 50 %. Причем часть покупателей (приблизительно 40 %) также не являются плательщиками НДС.

Процентная ставка НДС при закупке сырья и реализации товаров стандартная – 18 %.

Вариант без разделения финансовых потоков

– Закупается сырье на сумму 8 000 000 руб. , при этом сумма НДС к последующему вычету равна 1 080 000 руб. (6 000 000 Н 18 %).

– Оплачиваются услуги перерабатывающего предприятия (2 000 000 руб. ), вычет по НДС не предоставляется. Общая себестоимость партии товара – 10 000 000 руб.

– Товар реализуется за 15 000 000 руб. При этом база по НДС – 2 700 000 руб. (15 000 000 Н 18 %).

– Общая сумма НДС к выплате от этой операции составит 1 620 000 руб. (2 700 000 – 1 080 000).

– Налог на прибыль от этой операции составит приблизительно (без учета уменьшения налоговой базы другими расходами предприятия) 811 200 руб. (15 000 000 – – 10 000 000 – 1 620 000 = 3 380 000 Н 24 %).

– Общая налоговая нагрузка – около 2 431 000 руб.

Вариант с разделением производства

Основная компания

– Основная компания закупает сырье у поставщиков – плательщиков налога на сумму 6 000 000 руб. При этом сумма НДС к последующему вычету равна 1 080 000 руб. (6 000 000 Н 18 %).

– Вспомогательной компании продается 40 % партии сырья, закупленного с НДС с минимальной наценкой – 2 %, на общую сумму 2 448 000 руб. (6 000 000 Н 40 % = = 2 400 000 Н 2 % = 48 000 + 2 400 000). При этом возникает база по НДС, равная 440 640 руб. (2 448 000 Н Н 18 %). После продажи части сырья от закупленного объема остается сырье на сумму 3 600 000 руб.

– Закупается 60 % от партии сырья у поставщиков, которые не являются плательщиками НДС, на сумму 1 200 000 руб. (2 000 000 Н 60 %).

– Все сырье передается на переработку, стоимость которой составляет 1 200 000 руб. (2 000 000 Н 60 %). Се–бестоимость готовой продукции равна 6 000 000 руб. (3 600 000 + 1 200 000 + 1 200 000).

– Товар реализуется за 9 000 000 руб. покупателям – плательщикам НДС. При этом возникает налогооблагаемая база в размере 1 620 000 руб. (9 000 000 Н 18 %).

– Общая сумма НДС к выплате составит 980 640 руб. (440 640 + 1 620 000 – 1 080 000).

– Налог на прибыль от этой операции составит приблизительно 484 646 руб. (9 000 000 – 6 000 000 – 980 640 = = 2 019 360 Н 24 %).

– Общая налоговая нагрузка по операции составляет около 1 465 000 руб.

Вспомогательная компания

– Закупает сырье у основной компании на 2 448 000 руб. С учетом НДС (440 640 руб. ) себестоимость этого сырья составит 2 888 640 руб. (2 448 000 + 440 640). Закупает сырье у поставщиков без НДС на сумму 800 000 руб.

– Оплачивает услуги по переработке 800 000 руб. Общая себестоимость произведенных товаров для вспомогательной компании составит 4 488 640 руб. (2 888 640 + + 800 000 + 800 000). При наценке 50 % вспомогательная компания продаст готовый товар по цене 6 733 000 руб.

– При работе на упрощенной системе с расчетом единого налога по формуле «доходы минус расходы» вспомогательная компания заплатит единый налог в размере 336 654 руб. (6 733 000 – 4 488 640 = 2 244 360 Н 15 %).

Итого

– Общая сумма реализации обеих компаний составит 15 733 000 руб.

– Общая сумма НДС к уплате – 1 620 000 руб.

– Общая налоговая нагрузка обеих компаний по данной операции составит приблизительно 1 990 000 руб.

Вариант с применением метода «перекрестка»

– Основная компания закупает сырье у поставщиков – плательщиков НДС, стоимость которого 6 000 000 руб. Сумма последующего налогового вычета будет составлять 1 080 000 руб. Чтобы получить готовую продукцию, сырье передается в совместное производство для переработки на давальческих условиях.

– Вспомогательная компания закупает сырье у поставщиков, не выплачивающих НДС, стоимость которого 2 000 000 руб. Закупленное сырье передается в совместное производство на переработку. Вспомогательное предприятие оплачивает общую стоимость переработки сырья на давальческих условиях – 2 000 000 руб.

– Предприятия распределяют между собой готовую продукцию пропорционально понесенным затратам. Общая себестоимость готовой продукции – 10 000 000 руб. Из них основная компания затратила 6 000 000 руб. , ее доля составляет 60 % от объемов готовой продукции. Вспомогательная компания затратила 4 000 000 руб. , ее доля составляет 40 % от объемов готовой продукции.

– Основная компания реализует свою часть продукции покупателям с выставлением счетов-фактур с наценкой 50 % за 9 000 000 руб. При этом возникает база НДС в размере 1 620 000 руб. (9 000 000 Н 18%).

– Общая сумма НДС к выплате составит 540 000 руб. (1 620 000 – 1 080 000). Сумма налога на прибыль от этой операции будет равна приблизительно 442 800 руб. (9 000 000 – 6 000 000 – 540 000 = 2 460 000 Н 18 %). Общая налоговая нагрузка – 982 800 руб.

– Вспомогательная компания реализует свою часть продукции покупателям, которые не платят НДС, с наценкой 50 % за 6 000 000 руб.

– Сумма единого налога, рассчитанная по формуле «доходы минус расходы», составит 300 000 руб. (6 000 000 – – 4 000 000 = 2 000 000 Н 15 %).

Итого

– Общая сумма реализации обеих компаний составит 15 000 000 руб.

– Общая сумма НДС к уплате – 540 000 руб.

– Общая налоговая нагрузка обеих компаний по данной операции составит приблизительно 1 283 000 руб.

Приведенный пример позволяет составить правильное представление об экономической привлекательности методов разделения финансовых потоков в производстве. Несмотря на то что рассмотренный случай слишком условный и, как «идеальный газ» в физике, не учитывает множества факторов, которые влияют на конечный результат в реальной жизни, все же он позволяет сделать сравнительный анализ. Для наглядности конечные результаты занесены в таблицу.

Очевидно, что метод «перекрестка»с точки зрения налоговой оптимизации в данном примере является самым эффективным. Объясняется это принципом его работы. Экономическая эффективность в методе разделения производства достигается за счет того, что добавленная стоимость, наработанная внутри неформального холдинга, переносится с хозяйствующего субъекта, который обязан платить НДС,

в пользу субъекта, который от него освобожден. В ситуации с методом пересеченных финансовых потоков «фокус» получается гораздо интереснее. Здесь, кроме переноса добавленной стоимости, есть еще и перенос структурных составляющих себестоимости.

в пользу субъекта, который от него освобожден. В ситуации с методом пересеченных финансовых потоков «фокус» получается гораздо интереснее. Здесь, кроме переноса добавленной стоимости, есть еще и перенос структурных составляющих себестоимости.

На данных из примера рассмотрим подробнее, как образуется себестоимость обеих компаний. Для основного предприятия себестоимость товаров равна стоимости закупленных материалов (6 млн руб. ), а для вспомогательного – стоимости материалов плюс сумма, уплаченная за их переработку (около 4 млн руб. ). Общая себестоимость произведенной продукции равна 10 млн руб. , из нее 60 % приходится на себестоимость товаров основной компании, а 40 % – на себестоимость товаров вспомогательной компании.

Давайте уточним, из чего состоит общая себестоимость. Весь «фокус» заключается в том, что она на 60 % состоит из стоимости материалов, купленных с уплатой НДС, на 20 % – из стоимости материалов, купленных без уплаты НДС, и на 20 % – из стоимости переработки. Следовательно, точно такая же структура себестоимости будет у готовых товаров, полученных в результате этой операции обеими компаниями. А именно, в 6 млн руб. себестоимости товаров основной компании будет 20 % стоимости материалов, приобретенных без уплаты НДС, и, наоборот, из 4 млн руб. себестоимости товаров вспомогательной компании 60 % будет состоять из стоимости материалов, которые приобретены у поставщиков с НДС, и за их приобретение основная компания получит налоговый вычет. Другими словами, метод «перекрестка» позволяет продать без уплаты НДС материалы, которые были куплены с уплатой НДС, и при этом еще и получить положенный налоговый вычет. В данном примере стоимость таких материалов составит 2 400 000 руб. (4 000 000 Н 60 %).

Теперь давайте рассмотрим, насколько может быть законным применение метода «перекрестка» и из каких составляющих подобная схема выстраивается на практике.

С точки зрения соблюдения законности метод «перекрестка» ничем не отличается от метода разделения финансовых потоков.

Основное правило для обоих методов одинаковое: и при юридической регистрации вспомогательной компании, и при проведении операций по минимизации налогов никоим образом нельзя допустить действий, которые впоследствии позволят считать основную и вспомогательную компании взаимозависимыми. До тех пор пока не будет доказано, что обе компании работают «на один карман», эти методы могут считаться абсолютно законными.

Причем в методе разделения финансовых потоков гораздо больше «скользких» моментов, которые косвенно указывают на взаимозависимость компаний. Например, когда основная компания продает вспомогательной часть материалов с минимальной наценкой, согласитесь, это не может не вызвать вопросов у проверяющих органов. Они наверняка захотят узнать: чем вызвано такое хорошее отношение к вспомогательной компании? Применяя раздельное производство, не обойтись без манипуляций с отличающимися тарифами на переработку. При аренде основных средств в самой этой операции тоже можно найти немало «темных» моментов, указывающих на взаимозависимость арендаторов. Несмотря на то что формально законность в применении любого из методов раздельного производства будет соблюдена, истинная цель – минимизация налогов – все равно будет сразу заметна.

По методу «перекрестка» не происходит никаких перепродаж по заниженным ценам и в принципе отсутствуют моменты, когда одна компания что-то передает или продает другой, тем самым где-то завышая, а где-то занижая возможную налоговую базу. Предприятия просто совместно производят определенную партию товара. И нет необходимости, обычно возникающей при применении любых налоговых схем, логически обосновывать цели, исходя из которых проводятся заведомо экономически неэффективные сделки. Здесь, наоборот, все ясно, логично и выглядит как на самом деле взаимовыгодное сотрудничество двух сторон. Но, конечно, только для тех, кто не знает, что на самом деле это одна и та же сторона. В данном случае прозрачно буквально все: и закупка сырья, и формирование себестоимости продукции у любой из компаний, и формирование добавленной стоимости. Даже тот факт, что вспомогательное предприятие продает товары без НДС, в чью себестоимость входит стоимость материалов, при закупке которых основная компания получает налоговые вычеты, ни в коей мере не является противозаконным, ведь вычеты получает абсолютно другая компания, а не та, что продает товар.

Если бы оба предприятия работали на одинаковой системе налогообложения, не имеет значения, на какой именно, общей или упрощенной, то к подобной схеме не могло бы возникнуть даже косвенных претензий.

А теперь рассмотрим юридические базисы, на основе которых может быть осуществлено совместное производство товаров различными лицами. При этом не будем принимать во внимание, по какой именно форме налогообложения работает каждая из компаний.

Допустим, что существует предприятие № 1, у которого есть большая часть (в стоимостном отношении) материалов, необходимых для производства партии каких-либо изделий, но нет свободных денежных средств, чтобы оплатить переработку, а также номенклатуры имеющихся материалов недостаточно для полной комплектации готовой продукции. В то же время существует предприятие № 2, у которого есть недостающая часть материалов и достаточно свободных денег для оплаты переработки крупной партии продукции. Обе компании не заинтересованы ни в продаже материалов, ни в бартерных сделках, они хотят переработать сырье для получения готовой продукции и последующей ее реализации.

Вариант 1. Трехсторонний договор.Это самое простое из возможных решений, при котором непосредственно производство продукции осуществляется на отдельном независимом предприятии (будем называть его «завод»). Завод работает со своими заказчиками на условиях переработки давальческого сырья. Для осуществления сделки между предприятием № 1, предприятием № 2 и заводом заключается трехсторонний договор, согласно которому предприятия № 1 и 2 выступают в качестве заказчиков, а завод – в качестве подрядчика. Последний обязуется в указанные сроки изготовить из материалов, предоставленных заказчиками, партию товаров в строго определенном количестве и с заданным качеством. Заказчики, в свою очередь, обязуются предоставить заводу исходные материалы в необходимой номенклатуре и в достаточном количестве, а также оплатить переработку. Для успешного проведения операции в тексте договора должно быть четко оговорено следующее.

– Сроки передачи материалов.

– Номенклатура, количество и стоимость материалов, предоставляемых каждым из заказчиков.

– Общая стоимость переработки и части, которые готов оплатить каждый из заказчиков.

– Пункт, согласно которому из общего количества произведенной продукции отдельно выделяются части, принадлежащие каждому из заказчиков.

– Пункт, согласно которому часть готовой продукции выделяется в пользу каждого из заказчиков пропорционально понесенным затратам, связанным с изготовлением общего количества готовой продукции. В затраты каждого заказчика включается заранее оговоренная стоимость предоставляемых им материалов, а также часть стоимости переработки общей партии материалов, которую каждый из заказчиков готов заплатить согласно условиям договора.

– Общее количество готовой продукции, которую завод обязуется произвести по условиям договора.

– Количество готовой продукции, принадлежащее каждому из заказчиков, согласно понесенным затратам по условиям договора.

В описанном виде трехстороннего соглашения отсутствуют нормы, противоречащие ГК РФ, либо нормы, по которым такой договор может быть признан ничтожным. Что касается приобретения заказчиками прав на вновь созданную продукцию, то, поскольку норма, согласно которой права на продукцию приобретаются пропорционально понесенным затратам, намеренно оговаривается в договоре, в этом случае такое условие никак не противоречит нормам КГ РФ (см. ст. 220).

С другой стороны, в ГК РФ не предусмотрено заключение договоров подряда, при которых в выполнении одной работы одновременно заинтересованы два заказчика. Обратная норма, когда одну и ту же работу выполняют два подрядчика, там предусмотрена. Но то, что подобный договор не выделен отдельной статьей, вовсе не означает его запрещенности, ведь общие нормы права он никоим образом не нарушает.

Возможен вариант заключения двух отдельных договоров: между заводом и предприятием № 1 и заводом и предприятием № 2. Но юридически это получается немного запутанней.

Схема выглядит следующим образом.

Предприятие № 1 передает подрядчику (заводу) часть материалов для изготовления отдельной (своей) партии товаров. Номенклатуры предоставленных материалов недостаточно для полной комплектации готового изделия, но их количество больше, чем необходимо материалов такой номенклатуры для изготовления заказанной партии товаров. Например, для изготовления изделия необходимо иметь детали А, Ви Спо одной штуке, заказчик же предоставляет детали Аи Впо две штуки на каждое заказанное изделие, а детали Су него вообще нет. Аналогично поступает и предприятие № 2, но оно предоставляет в избытке только деталь С. Подрядчик, в свою очередь, перед каждым из заказчиков в отдельности обязуется выполнить работу, восполняя недостающий материал «своим иждивением», то есть используя свой собственный материал. На самом деле он изготавливает обе партии товаров, комплектуя их из материалов, предоставленных обоими заказчиками. После этого возможны следующие варианты развития событий.

Первый– действия подрядчика признаются недобросовест–ными по отношению к обоим заказчикам, так как при изготовлении он, вместо собственного сырья, предоставил материалы, обремененные правами третьих лиц. После этого оба заказчика как стороны, понесшие «убытки» из-за того, что принадлежащие им материалы были переработаны подрядчиком, выставляют взаимные требования, а еще позже в результате взаимного соглашения распределяют между собой весь произведенный из их материалов товар пропорционально стоимости материалов.

Вариант 2. Общий посредник.Суть схемы заключается в том, что и предприятие № 1, и предприятие № 2 передают в переработку имеющиеся у них материалы не напрямую, а поручив это посреднику, который должен действовать от своего имени, но за счет клиента. В данном случае, как возможный вариант, подходят и договор комиссии, и агент–ское соглашение. Рассмотрим ситуацию с договором комиссии, на схеме с агентским соглашением останавливаться не будем, так как технически она мало чем отличается.

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за возна–граждение совершить одну или несколько сделок от своего имени, но за счет комитента.

Предприятие № 1 как комитент передает комиссионеру имеющиеся у него материалы, комиссионер берет на себя поручение на выгодных для комитента условиях передать материалы в переработку для производства готовых товаров, необходимых комитенту для дальнейшей реализации. При этом комитент сразу ставит комиссионера в известность о том, что номенклатуры переданных материалов недостаточно для полной комплектации интересующих его изделий, и о том, что количество готовой продукции, которое он желает получить, не лимитируется и зависит от того, на каких условиях могут быть переработаны предоставленные материалы. Для правдоподобности комитент извещает комиссионера об испытываемом дефиците свободных денежных средств и поэтому о предпочтительном варианте заключения сделки, при котором стоимость услуг по переработке может быть оплачена каким-либо альтернативным методом.

Предприятие № 2 в то же время заключает с тем же комиссионером практически аналогичное соглашение, также передавая комиссионеру материалы для получения готовых товаров, причем точно таких же, какие желает получить предприятие № 1.

Отличие заключается в том, что материалы, которые передает на переработку предприятие № 2, как раз именно такие, каких недостает для полной комплектации изделий из материалов предприятия № 1, и еще в том, что предприятие № 2 не испытывает дефицита свободных средств.

Комиссионер, действуя в интересах обоих комитентов и считая свои операции наиболее выгодными для них, от своего имени передает материалы на завод для их переработки на давальческих условиях.

Вариант 3. Простое товарищество.Эта схема применения метода «перекрестка» финансовых потоков с точки зрения законности является самой «непробиваемой» и удобной. Суть ее заключается в следующем: для совместного производства определенного вида продукции предприятия № 1 и 2 заключают договор простого товарищества (без образования юридического лица). В качестве вкладов в товарищество предприятие № 1 вносит сырье и материалы, а предприятие № 2 – материалы и некоторую сумму денег.

Необходимо отметить очень удобный с точки зрения минимизации налогов по методу «перекрестка» момент – денежная оценка вклада товарища производится по соглашению между товарищами. Из этого следует, что, независимо от балансовой стоимости вкладываемых в простое товарищество материалов, по соглашению товарищей этот вклад может быть оценен по-другому. А это, в свою очередь, позволяет устанавливать размер доли каждого товарища в общем имуществе товарищества практически произвольно. Более того, в качестве вклада в товарищество могут быть приняты и различные нематериальные активы.

Метод «перекрестка»может стать эффективной модификацией метода разделения финансовых и материальных потоков. Он является рационализаторским предложением автора данной книги.

В предлагаемом методе налоговой минимизации также используются два вида хозяйствующих субъектов: один из них – предприятие, которое платит налоги на общих основаниях, а другой – предприятие или ИП, работающие по упрощенной схеме налогообложения.

Как и в методах разделения производства, здесь эффективно используются преимущества, которые дает реализация части товаров через сбытовую сеть, состоящую из неплательщиков НДС, и применяется механизм закупки сырья и материалов у поставщиков, которые не могут выставить счет-фактуру. Однако главный принцип, позволяющий этому методу работать гораздо эффективнее, совсем другой. Он заключается в том, что на этапе закупок сырья и материалов, а также на этапе реализации готовой продукции финансовые потоки разделяются на два: один из них включает в себя суммы НДС, другой – проходит через предприятия, которые не выплачивают НДС. Но на этапе переработки сырья и производства готовой продукции эти потоки временно пересекаются. То есть в отличие от схем, в которых формально организуется раздельное производство продукции, здесь оно является совместным, а реализация готовой продукции и закупка сырья для ее изготовления осуществляются раздельно.

На сравнительныхпримерахрассмотрим, какая нагрузка по НДС может возникнуть при производстве продукции (для простоты будем использовать условие производства по давальческой схеме), если предприятие:

– не прибегает к разделению финансовых потоков;

– формально выделяет два отдельных производства;

– использует метод «перекрестка».

Условие примера.Допустим, существует некая организация, которая занимается размещением заказов на изготовление продукции из давальческого сырья.

Необходимо изготовить партию продукции из нескольких видов сырья. Часть материалов стоимостью 6 млн руб. можно закупить у поставщика, который платит НДС. Другой вид сырья на сумму 2 млн руб. можно закупить у поставщика, который не платит НДС. За переработку сырья необходимо заплатить 2 млн руб. Переработчик также не платит НДС.

Произведенная продукция реализуется с наценкой в 50 %. Причем часть покупателей (приблизительно 40 %) также не являются плательщиками НДС.

Процентная ставка НДС при закупке сырья и реализации товаров стандартная – 18 %.

Вариант без разделения финансовых потоков

– Закупается сырье на сумму 8 000 000 руб. , при этом сумма НДС к последующему вычету равна 1 080 000 руб. (6 000 000 Н 18 %).

– Оплачиваются услуги перерабатывающего предприятия (2 000 000 руб. ), вычет по НДС не предоставляется. Общая себестоимость партии товара – 10 000 000 руб.

– Товар реализуется за 15 000 000 руб. При этом база по НДС – 2 700 000 руб. (15 000 000 Н 18 %).

– Общая сумма НДС к выплате от этой операции составит 1 620 000 руб. (2 700 000 – 1 080 000).

– Налог на прибыль от этой операции составит приблизительно (без учета уменьшения налоговой базы другими расходами предприятия) 811 200 руб. (15 000 000 – – 10 000 000 – 1 620 000 = 3 380 000 Н 24 %).

– Общая налоговая нагрузка – около 2 431 000 руб.

Вариант с разделением производства

Основная компания

– Основная компания закупает сырье у поставщиков – плательщиков налога на сумму 6 000 000 руб. При этом сумма НДС к последующему вычету равна 1 080 000 руб. (6 000 000 Н 18 %).

– Вспомогательной компании продается 40 % партии сырья, закупленного с НДС с минимальной наценкой – 2 %, на общую сумму 2 448 000 руб. (6 000 000 Н 40 % = = 2 400 000 Н 2 % = 48 000 + 2 400 000). При этом возникает база по НДС, равная 440 640 руб. (2 448 000 Н Н 18 %). После продажи части сырья от закупленного объема остается сырье на сумму 3 600 000 руб.

– Закупается 60 % от партии сырья у поставщиков, которые не являются плательщиками НДС, на сумму 1 200 000 руб. (2 000 000 Н 60 %).

– Все сырье передается на переработку, стоимость которой составляет 1 200 000 руб. (2 000 000 Н 60 %). Се–бестоимость готовой продукции равна 6 000 000 руб. (3 600 000 + 1 200 000 + 1 200 000).

– Товар реализуется за 9 000 000 руб. покупателям – плательщикам НДС. При этом возникает налогооблагаемая база в размере 1 620 000 руб. (9 000 000 Н 18 %).

– Общая сумма НДС к выплате составит 980 640 руб. (440 640 + 1 620 000 – 1 080 000).

– Налог на прибыль от этой операции составит приблизительно 484 646 руб. (9 000 000 – 6 000 000 – 980 640 = = 2 019 360 Н 24 %).

– Общая налоговая нагрузка по операции составляет около 1 465 000 руб.

Вспомогательная компания

– Закупает сырье у основной компании на 2 448 000 руб. С учетом НДС (440 640 руб. ) себестоимость этого сырья составит 2 888 640 руб. (2 448 000 + 440 640). Закупает сырье у поставщиков без НДС на сумму 800 000 руб.

– Оплачивает услуги по переработке 800 000 руб. Общая себестоимость произведенных товаров для вспомогательной компании составит 4 488 640 руб. (2 888 640 + + 800 000 + 800 000). При наценке 50 % вспомогательная компания продаст готовый товар по цене 6 733 000 руб.

– При работе на упрощенной системе с расчетом единого налога по формуле «доходы минус расходы» вспомогательная компания заплатит единый налог в размере 336 654 руб. (6 733 000 – 4 488 640 = 2 244 360 Н 15 %).

Итого

– Общая сумма реализации обеих компаний составит 15 733 000 руб.

– Общая сумма НДС к уплате – 1 620 000 руб.

– Общая налоговая нагрузка обеих компаний по данной операции составит приблизительно 1 990 000 руб.

Вариант с применением метода «перекрестка»

– Основная компания закупает сырье у поставщиков – плательщиков НДС, стоимость которого 6 000 000 руб. Сумма последующего налогового вычета будет составлять 1 080 000 руб. Чтобы получить готовую продукцию, сырье передается в совместное производство для переработки на давальческих условиях.

– Вспомогательная компания закупает сырье у поставщиков, не выплачивающих НДС, стоимость которого 2 000 000 руб. Закупленное сырье передается в совместное производство на переработку. Вспомогательное предприятие оплачивает общую стоимость переработки сырья на давальческих условиях – 2 000 000 руб.

– Предприятия распределяют между собой готовую продукцию пропорционально понесенным затратам. Общая себестоимость готовой продукции – 10 000 000 руб. Из них основная компания затратила 6 000 000 руб. , ее доля составляет 60 % от объемов готовой продукции. Вспомогательная компания затратила 4 000 000 руб. , ее доля составляет 40 % от объемов готовой продукции.

– Основная компания реализует свою часть продукции покупателям с выставлением счетов-фактур с наценкой 50 % за 9 000 000 руб. При этом возникает база НДС в размере 1 620 000 руб. (9 000 000 Н 18%).

– Общая сумма НДС к выплате составит 540 000 руб. (1 620 000 – 1 080 000). Сумма налога на прибыль от этой операции будет равна приблизительно 442 800 руб. (9 000 000 – 6 000 000 – 540 000 = 2 460 000 Н 18 %). Общая налоговая нагрузка – 982 800 руб.

– Вспомогательная компания реализует свою часть продукции покупателям, которые не платят НДС, с наценкой 50 % за 6 000 000 руб.

– Сумма единого налога, рассчитанная по формуле «доходы минус расходы», составит 300 000 руб. (6 000 000 – – 4 000 000 = 2 000 000 Н 15 %).

Итого

– Общая сумма реализации обеих компаний составит 15 000 000 руб.

– Общая сумма НДС к уплате – 540 000 руб.

– Общая налоговая нагрузка обеих компаний по данной операции составит приблизительно 1 283 000 руб.

Приведенный пример позволяет составить правильное представление об экономической привлекательности методов разделения финансовых потоков в производстве. Несмотря на то что рассмотренный случай слишком условный и, как «идеальный газ» в физике, не учитывает множества факторов, которые влияют на конечный результат в реальной жизни, все же он позволяет сделать сравнительный анализ. Для наглядности конечные результаты занесены в таблицу.

Очевидно, что метод «перекрестка»с точки зрения налоговой оптимизации в данном примере является самым эффективным. Объясняется это принципом его работы. Экономическая эффективность в методе разделения производства достигается за счет того, что добавленная стоимость, наработанная внутри неформального холдинга, переносится с хозяйствующего субъекта, который обязан платить НДС,

На данных из примера рассмотрим подробнее, как образуется себестоимость обеих компаний. Для основного предприятия себестоимость товаров равна стоимости закупленных материалов (6 млн руб. ), а для вспомогательного – стоимости материалов плюс сумма, уплаченная за их переработку (около 4 млн руб. ). Общая себестоимость произведенной продукции равна 10 млн руб. , из нее 60 % приходится на себестоимость товаров основной компании, а 40 % – на себестоимость товаров вспомогательной компании.

Давайте уточним, из чего состоит общая себестоимость. Весь «фокус» заключается в том, что она на 60 % состоит из стоимости материалов, купленных с уплатой НДС, на 20 % – из стоимости материалов, купленных без уплаты НДС, и на 20 % – из стоимости переработки. Следовательно, точно такая же структура себестоимости будет у готовых товаров, полученных в результате этой операции обеими компаниями. А именно, в 6 млн руб. себестоимости товаров основной компании будет 20 % стоимости материалов, приобретенных без уплаты НДС, и, наоборот, из 4 млн руб. себестоимости товаров вспомогательной компании 60 % будет состоять из стоимости материалов, которые приобретены у поставщиков с НДС, и за их приобретение основная компания получит налоговый вычет. Другими словами, метод «перекрестка» позволяет продать без уплаты НДС материалы, которые были куплены с уплатой НДС, и при этом еще и получить положенный налоговый вычет. В данном примере стоимость таких материалов составит 2 400 000 руб. (4 000 000 Н 60 %).

Теперь давайте рассмотрим, насколько может быть законным применение метода «перекрестка» и из каких составляющих подобная схема выстраивается на практике.

С точки зрения соблюдения законности метод «перекрестка» ничем не отличается от метода разделения финансовых потоков.

Основное правило для обоих методов одинаковое: и при юридической регистрации вспомогательной компании, и при проведении операций по минимизации налогов никоим образом нельзя допустить действий, которые впоследствии позволят считать основную и вспомогательную компании взаимозависимыми. До тех пор пока не будет доказано, что обе компании работают «на один карман», эти методы могут считаться абсолютно законными.

Причем в методе разделения финансовых потоков гораздо больше «скользких» моментов, которые косвенно указывают на взаимозависимость компаний. Например, когда основная компания продает вспомогательной часть материалов с минимальной наценкой, согласитесь, это не может не вызвать вопросов у проверяющих органов. Они наверняка захотят узнать: чем вызвано такое хорошее отношение к вспомогательной компании? Применяя раздельное производство, не обойтись без манипуляций с отличающимися тарифами на переработку. При аренде основных средств в самой этой операции тоже можно найти немало «темных» моментов, указывающих на взаимозависимость арендаторов. Несмотря на то что формально законность в применении любого из методов раздельного производства будет соблюдена, истинная цель – минимизация налогов – все равно будет сразу заметна.

По методу «перекрестка» не происходит никаких перепродаж по заниженным ценам и в принципе отсутствуют моменты, когда одна компания что-то передает или продает другой, тем самым где-то завышая, а где-то занижая возможную налоговую базу. Предприятия просто совместно производят определенную партию товара. И нет необходимости, обычно возникающей при применении любых налоговых схем, логически обосновывать цели, исходя из которых проводятся заведомо экономически неэффективные сделки. Здесь, наоборот, все ясно, логично и выглядит как на самом деле взаимовыгодное сотрудничество двух сторон. Но, конечно, только для тех, кто не знает, что на самом деле это одна и та же сторона. В данном случае прозрачно буквально все: и закупка сырья, и формирование себестоимости продукции у любой из компаний, и формирование добавленной стоимости. Даже тот факт, что вспомогательное предприятие продает товары без НДС, в чью себестоимость входит стоимость материалов, при закупке которых основная компания получает налоговые вычеты, ни в коей мере не является противозаконным, ведь вычеты получает абсолютно другая компания, а не та, что продает товар.

Если бы оба предприятия работали на одинаковой системе налогообложения, не имеет значения, на какой именно, общей или упрощенной, то к подобной схеме не могло бы возникнуть даже косвенных претензий.

А теперь рассмотрим юридические базисы, на основе которых может быть осуществлено совместное производство товаров различными лицами. При этом не будем принимать во внимание, по какой именно форме налогообложения работает каждая из компаний.

Допустим, что существует предприятие № 1, у которого есть большая часть (в стоимостном отношении) материалов, необходимых для производства партии каких-либо изделий, но нет свободных денежных средств, чтобы оплатить переработку, а также номенклатуры имеющихся материалов недостаточно для полной комплектации готовой продукции. В то же время существует предприятие № 2, у которого есть недостающая часть материалов и достаточно свободных денег для оплаты переработки крупной партии продукции. Обе компании не заинтересованы ни в продаже материалов, ни в бартерных сделках, они хотят переработать сырье для получения готовой продукции и последующей ее реализации.

Вариант 1. Трехсторонний договор.Это самое простое из возможных решений, при котором непосредственно производство продукции осуществляется на отдельном независимом предприятии (будем называть его «завод»). Завод работает со своими заказчиками на условиях переработки давальческого сырья. Для осуществления сделки между предприятием № 1, предприятием № 2 и заводом заключается трехсторонний договор, согласно которому предприятия № 1 и 2 выступают в качестве заказчиков, а завод – в качестве подрядчика. Последний обязуется в указанные сроки изготовить из материалов, предоставленных заказчиками, партию товаров в строго определенном количестве и с заданным качеством. Заказчики, в свою очередь, обязуются предоставить заводу исходные материалы в необходимой номенклатуре и в достаточном количестве, а также оплатить переработку. Для успешного проведения операции в тексте договора должно быть четко оговорено следующее.

– Сроки передачи материалов.

– Номенклатура, количество и стоимость материалов, предоставляемых каждым из заказчиков.

– Общая стоимость переработки и части, которые готов оплатить каждый из заказчиков.

– Пункт, согласно которому из общего количества произведенной продукции отдельно выделяются части, принадлежащие каждому из заказчиков.

– Пункт, согласно которому часть готовой продукции выделяется в пользу каждого из заказчиков пропорционально понесенным затратам, связанным с изготовлением общего количества готовой продукции. В затраты каждого заказчика включается заранее оговоренная стоимость предоставляемых им материалов, а также часть стоимости переработки общей партии материалов, которую каждый из заказчиков готов заплатить согласно условиям договора.

– Общее количество готовой продукции, которую завод обязуется произвести по условиям договора.

– Количество готовой продукции, принадлежащее каждому из заказчиков, согласно понесенным затратам по условиям договора.

В описанном виде трехстороннего соглашения отсутствуют нормы, противоречащие ГК РФ, либо нормы, по которым такой договор может быть признан ничтожным. Что касается приобретения заказчиками прав на вновь созданную продукцию, то, поскольку норма, согласно которой права на продукцию приобретаются пропорционально понесенным затратам, намеренно оговаривается в договоре, в этом случае такое условие никак не противоречит нормам КГ РФ (см. ст. 220).

С другой стороны, в ГК РФ не предусмотрено заключение договоров подряда, при которых в выполнении одной работы одновременно заинтересованы два заказчика. Обратная норма, когда одну и ту же работу выполняют два подрядчика, там предусмотрена. Но то, что подобный договор не выделен отдельной статьей, вовсе не означает его запрещенности, ведь общие нормы права он никоим образом не нарушает.

Возможен вариант заключения двух отдельных договоров: между заводом и предприятием № 1 и заводом и предприятием № 2. Но юридически это получается немного запутанней.

Схема выглядит следующим образом.

Предприятие № 1 передает подрядчику (заводу) часть материалов для изготовления отдельной (своей) партии товаров. Номенклатуры предоставленных материалов недостаточно для полной комплектации готового изделия, но их количество больше, чем необходимо материалов такой номенклатуры для изготовления заказанной партии товаров. Например, для изготовления изделия необходимо иметь детали А, Ви Спо одной штуке, заказчик же предоставляет детали Аи Впо две штуки на каждое заказанное изделие, а детали Су него вообще нет. Аналогично поступает и предприятие № 2, но оно предоставляет в избытке только деталь С. Подрядчик, в свою очередь, перед каждым из заказчиков в отдельности обязуется выполнить работу, восполняя недостающий материал «своим иждивением», то есть используя свой собственный материал. На самом деле он изготавливает обе партии товаров, комплектуя их из материалов, предоставленных обоими заказчиками. После этого возможны следующие варианты развития событий.

Первый– действия подрядчика признаются недобросовест–ными по отношению к обоим заказчикам, так как при изготовлении он, вместо собственного сырья, предоставил материалы, обремененные правами третьих лиц. После этого оба заказчика как стороны, понесшие «убытки» из-за того, что принадлежащие им материалы были переработаны подрядчиком, выставляют взаимные требования, а еще позже в результате взаимного соглашения распределяют между собой весь произведенный из их материалов товар пропорционально стоимости материалов.

Собственник материалов, утративший их в результате недобросовест–ных действий лица, осуществившего переработку, вправе требовать передачи новой вещи в его собственность и возмещения причиненных ему убытков (п. 3 ст. 220 ГК РФ).Второй – подрядчик с отдельного согласия каждого из заказчиков уменьшает стоимость переработки для них с учетом оставшихся в его распоряжении «неиспользованных» материалов.

Подрядчик обязан использовать предоставленный заказчиком материал экономно и расчетливо, после окончания работы представить заказчику отчет об израсходовании материала, а также возвратить его остаток либо с согласия заказчика уменьшить цену работы с учетом стоимости остающегося у подрядчика неиспользованного материала (п. 1 ст. 713 ГК РФ).Такое согласие желательно получить еще на этапе заключения договора подряда. Для этого соответствующий пункт договора должен начинаться словом «Если...».

Вариант 2. Общий посредник.Суть схемы заключается в том, что и предприятие № 1, и предприятие № 2 передают в переработку имеющиеся у них материалы не напрямую, а поручив это посреднику, который должен действовать от своего имени, но за счет клиента. В данном случае, как возможный вариант, подходят и договор комиссии, и агент–ское соглашение. Рассмотрим ситуацию с договором комиссии, на схеме с агентским соглашением останавливаться не будем, так как технически она мало чем отличается.

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за возна–граждение совершить одну или несколько сделок от своего имени, но за счет комитента.

По сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер, хотя бы комитент и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки (п. 1 ст. 990 ГК РФ).Порядок действий в этом случае будет следующий.

Предприятие № 1 как комитент передает комиссионеру имеющиеся у него материалы, комиссионер берет на себя поручение на выгодных для комитента условиях передать материалы в переработку для производства готовых товаров, необходимых комитенту для дальнейшей реализации. При этом комитент сразу ставит комиссионера в известность о том, что номенклатуры переданных материалов недостаточно для полной комплектации интересующих его изделий, и о том, что количество готовой продукции, которое он желает получить, не лимитируется и зависит от того, на каких условиях могут быть переработаны предоставленные материалы. Для правдоподобности комитент извещает комиссионера об испытываемом дефиците свободных денежных средств и поэтому о предпочтительном варианте заключения сделки, при котором стоимость услуг по переработке может быть оплачена каким-либо альтернативным методом.

Предприятие № 2 в то же время заключает с тем же комиссионером практически аналогичное соглашение, также передавая комиссионеру материалы для получения готовых товаров, причем точно таких же, какие желает получить предприятие № 1.

Отличие заключается в том, что материалы, которые передает на переработку предприятие № 2, как раз именно такие, каких недостает для полной комплектации изделий из материалов предприятия № 1, и еще в том, что предприятие № 2 не испытывает дефицита свободных средств.

Комиссионер, действуя в интересах обоих комитентов и считая свои операции наиболее выгодными для них, от своего имени передает материалы на завод для их переработки на давальческих условиях.

Принятое на себя поручение комиссионер обязан исполнить на наиболее выгодных для комитента условиях в соответствии с указаниями комитента, а при отсутствии в договоре комиссии таких указаний – в соответствии с обычаями делового оборота или иными обычно предъявляемыми требованиями (ст. 992 ГК РФ).При этом оплата переработки осуществляется за счет предприятия № 2. Изготовленную продукцию комиссионер передает комитентам в количестве, пропорциональном понесенным каждым из них затратам.

Вещи, поступившие к комиссионеру от комитента либо приобретенные комиссионером за счет комитента, являются собственностью последнего (п. 1 ст. 996 ГК РФ).Схема является достаточно удобной, а факт того, что оба предприятия выбрали одного и того же комиссионера, можно объяснить стараниями последнего. Якобы именно он с целью получения комиссионных нашел обоих клиентов и предложил им свои услуги.

Вариант 3. Простое товарищество.Эта схема применения метода «перекрестка» финансовых потоков с точки зрения законности является самой «непробиваемой» и удобной. Суть ее заключается в следующем: для совместного производства определенного вида продукции предприятия № 1 и 2 заключают договор простого товарищества (без образования юридического лица). В качестве вкладов в товарищество предприятие № 1 вносит сырье и материалы, а предприятие № 2 – материалы и некоторую сумму денег.

Необходимо отметить очень удобный с точки зрения минимизации налогов по методу «перекрестка» момент – денежная оценка вклада товарища производится по соглашению между товарищами. Из этого следует, что, независимо от балансовой стоимости вкладываемых в простое товарищество материалов, по соглашению товарищей этот вклад может быть оценен по-другому. А это, в свою очередь, позволяет устанавливать размер доли каждого товарища в общем имуществе товарищества практически произвольно. Более того, в качестве вклада в товарищество могут быть приняты и различные нематериальные активы.

Вкладом товарища признается все то, что он вносит в общее дело, в том числе деньги, иное имущество, профессиональные и иные знания, навыки и умения, а также деловая репутация и деловые связи (п. 1 ст. 1042 ГК РФ).После того как товарищество создано, оно из имеющихся в распоряжении материалов производит готовые товары. Может быть выбран любой метод производства. Например, производство на давальческих условиях или на арендованном предприятии, или как-то по-другому – не имеет значения.