Страница:

Во всех этих различиях легко запутаться. Но помощь близка. Уже началось обучение в таких областях, как создание акционерной стоимости и управление, ориентированное на стоимость. Традиционные процессы, подобные бюджетированию, заменяются новыми процессами, например динамическим непрерывным прогнозированием, оценкой на основе реальных опционов и моделированием причинно-следственных связей c привязкой к ключевым показателям эффективности. Как показывает опыт, эти новые инструменты применимы в любой отрасли. В приведенном ниже примере финансовый директор Guinness UDV, британского филиала Diageo, рассказывает, что важно в производстве фасованных потребительских товаров. Многие из его идей могут оказаться полезными для вашей компании и вашей отрасли в целом.

Сегодня многие компании разрабатывают системы управления, ориентированные на создание акционерной стоимости. При таком подходе финансовая стратегия компании представляется с позиции увеличения акционерной стоимости. Например, Diageo выражает свои долгосрочные финансовые цели через совокупный доход акционеров и заставляет менеджеров добиваться его повышения, используя соответствующие отраслевые ориентиры и скользящие трехлетние целевые показатели прибыли.

Разработка системы управления, ориентированной на создание акционерной стоимости, продвинулась к настоящему времени довольно значительно. Теперь ее необходимо встроить в бизнес-процессы для поддержки принятия решений. Многие компании готовы вводить процессы, выстроенные с учетом накопленных знаний, распространять их внутри и сравнивать с внешними ориентирами. При работе над этой книгой был обнаружен целый ряд наработок, позволяющих, в совокупности, нарисовать общую схему процесса поддержки принятия решений, которую мы называем «План действий» (рис. 1.4).

Цикл начинается со стратегической оценки, т. е. с оценки и моделирования стратегических инициатив. На втором этапе цикла стратегические процессы подкрепляются бизнес-аналитикой: например, при определении суммарного дохода от привлеченного клиента можно сосредоточиться на оценке риска и эффективности рекламы и продвижения товаров на рынки.

На следующем этапе происходит увязка стратегических инициатив и соответствующих аналитических данных с процессом краткосрочного планирования и прогнозирования. Обычно эти процессы разобщены, что приводит к неэффективности и путанице, а то и конфликтам при передаче информации вверх и вниз по организации. Затем процессы краткосрочного планирования и прогнозирования согласуются с процессом учета и консолидации. Очень часто встречаются компании с одним набором процессов и систем для планирования и другим – для финансовой отчетности. Ясно, что это ведет к путанице и ненужным операциям.

Затем в соответствии с «Планом действий» процессы финансовой отчетности увязываются со сбалансированными системами показателей и отчетами о результатах деятельности. Системы сбалансированных показателей разрабатываются для различных уровней в рамках предприятия и взаимоувязываются. Заключительный этап – обучение и обратная связь — самая важная часть цикла. Процесс конструктивного обсуждения результатов на основе ключевых показателей эффективности, привязанных к стратегии, – вот что следует считать сегодняшней передовой практикой!

Завтра на первое место выйдет развитие процессов обучения и обратной связи на основе инфраструктуры (т. е. технологии и навыков), обеспечивающей управление знаниями, веб-обучение и совместное принятие решений в онлайновом режиме.

Но при развертывании такой инфраструктуры большинство компаний сталкивается с тем, что процессы стратегического планирования и управления эффективностью основной деятельности у них все еще довольно фрагментированы и недостаточно скоординированы. В следующем цикле усовершенствований должен использоваться более глобальный подход к интеграции процессов и систем.

Что означает интеграция для вас как для финансового директора

Глава 2

Проблема интеграции при слиянии крупных предприятий

Компании, подобные Diageo, относятся к числу мировых лидеров в сфере управления эффективностью и поддержки принятия решений. Но даже Diageo признает, что ей предстоит еще многое сделать для создания хорошо согласованной инфраструктуры, способной соединить ее инновации с лучшей отраслевой практикой.ПРИМЕР

Программа «Поиск и распространение» в Diageo

Компания Diageo возникла в результате слияния Guinness и Grand Met в 1997 г. Сегодня это крупнейший в мире производитель марочных алкогольных напитков – от водки Smirnoff и виски Johnnie Walker до пива Guinness. Слияние считается успешным: компаниям удалось быстро добиться синергии, и объединенная организация из года в год демонстрирует заметный рост. Вот что говорит о проблемах финансовой службы после слияния компаний Рей Джой, финансовый директор британского предприятия, работающий в компании уже много лет: «Конечно, производители потребительских товаров, определяя размер инвестиций в свои бренды, стремятся принимать оптимальные решения. Но здесь не существует ни готовых вариантов, ни какой-либо волшебной формулы. Мы инициировали у себя программу под названием “Поиск и распространение”. Это процесс поиска идей и распространение их по всей группе. Мы – глобальная компания, и в разных регионах мира у нас разные производства. Одна мерка не подходит для всех случаев. Поэтому мы решили сфокусировать внимание финансовой службы на работе со службами маркетинга и продаж и определить, что именно является источником стоимости и роста.

Например, мы смогли с большим успехом вывести свои традиционные бренды на относительно новый рынок слабоалкогольных коктейлей. Это произошло в результате продвижения суббрендов типа Smirnoff Ice и Archers Apple как на зрелые, так и на растущие рынки. Наши маркетинговая и финансовая службы тесно сотрудничают друг с другом. На глобальном уровне они обмениваются информацией об успехах рекламных кампаний. Мы разработали инструменты, позволяющие оценивать эффективность затрат на рекламу и продвижение продукции на рынки, и делаем все для распространения их по всей нашей компании».

Diageo отказалась от традиционного бюджетирования и перешла к управлению эффективностью на основе сбалансированной системы ключевых показателей. Эти показатели позволяют оценивать состояние бренда, бренд-капитал и долю рынка. Функции бэк-офиса мешали финансовой службе сосредоточиться на решении задач по развитию бизнеса. Поэтому обработка транзакций передается в общие центры обслуживания, а компании стандартизируют свои системы на основе решений SAP. В культурном и организационном плане, как полагает Рей, финансовая служба сейчас переживает этап развития: она все больше концентрируется на управлении акционерной стоимостью и улучшении результатов деятельности.

«Поскольку мы сокращаем себестоимость и повышаем эффективность обработки транзакций, – продолжает Рей, – у нас появляется больше возможностей направлять ресурсы на поддержку принятия решений. Наши группы поддержки принятия решений растут и набирают силу, расширяют круг решаемых задач. Не каждый бухгалтер сможет работать со службами продаж и маркетинга, но мы, как и прежде, должны возглавлять процесс оценки инвестиций и управления рисками.

Вместе с тем, руководители финансовой службы все в большей мере будут участвовать в принятии коммерческих решений. Например, в рамках отдельных рекламных кампаний мы предоставляем своим сотрудникам такие возможности проявить себя, которых не было раньше. Нас начинают воспринимать как экспертов по отношениям с потребителями, а конкуренты пытаются переманить наших сотрудников. Старые системы и процессы не соответствовали нашим потребностям, и мы пока нуждаемся в улучшении инфраструктур, обеспечивающих реализацию наших процедур отчетности и анализа. Но я горжусь тем, чего мы уже достигли в плане повышения рентабельности инвестиций.

Мы немало вложили в повышение эффективности дискреционных расходов и общее увеличение чистой приведенной стоимости наших брендов. В 2001 г. начал осуществляться наш проект в рамках глобальной, общекорпоративной программы строительства брендов. Мы организовали четыре рабочих потока, обеспечивающих более тесное сотрудничество представителей финансовой и маркетинговой служб:

• распределение ресурсов;

• эффективность рекламы и продвижения продукции на рынки;

• эконометрическое моделирование;

• совершенствование бизнес-процессов.

Этот проект имел большое значение для согласования наших действий в сфере поддержки принятия решений и обмена знаниями. Мы определяем показатель рентабельности инвестиций исходя из роста объемов брендов, сокращения затрат и изменения ассортимента изделий. Финансовая служба должна ближе знакомиться с рассматриваемыми инновациями, чтобы находить обоснованные компромиссы между краткосрочными результатами и долгосрочными инвестициями.

Да, мы не раз набивали шишки при выводе на рынок новых брендов – причем иногда из-за того, что успех был слишком большим! Потребители требовали больше продукции, чем мы могли произвести. Попробуйте составить бюджет развития для товара, спрос на который может вырасти от нуля до десятков миллионов штук всего за год! Мы открыто призываем коллег к сотрудничеству, ведь именно обмен знаниями обеспечивал наш рост до сих пор».

Сегодня многие компании разрабатывают системы управления, ориентированные на создание акционерной стоимости. При таком подходе финансовая стратегия компании представляется с позиции увеличения акционерной стоимости. Например, Diageo выражает свои долгосрочные финансовые цели через совокупный доход акционеров и заставляет менеджеров добиваться его повышения, используя соответствующие отраслевые ориентиры и скользящие трехлетние целевые показатели прибыли.

Разработка системы управления, ориентированной на создание акционерной стоимости, продвинулась к настоящему времени довольно значительно. Теперь ее необходимо встроить в бизнес-процессы для поддержки принятия решений. Многие компании готовы вводить процессы, выстроенные с учетом накопленных знаний, распространять их внутри и сравнивать с внешними ориентирами. При работе над этой книгой был обнаружен целый ряд наработок, позволяющих, в совокупности, нарисовать общую схему процесса поддержки принятия решений, которую мы называем «План действий» (рис. 1.4).

Цикл начинается со стратегической оценки, т. е. с оценки и моделирования стратегических инициатив. На втором этапе цикла стратегические процессы подкрепляются бизнес-аналитикой: например, при определении суммарного дохода от привлеченного клиента можно сосредоточиться на оценке риска и эффективности рекламы и продвижения товаров на рынки.

На следующем этапе происходит увязка стратегических инициатив и соответствующих аналитических данных с процессом краткосрочного планирования и прогнозирования. Обычно эти процессы разобщены, что приводит к неэффективности и путанице, а то и конфликтам при передаче информации вверх и вниз по организации. Затем процессы краткосрочного планирования и прогнозирования согласуются с процессом учета и консолидации. Очень часто встречаются компании с одним набором процессов и систем для планирования и другим – для финансовой отчетности. Ясно, что это ведет к путанице и ненужным операциям.

Затем в соответствии с «Планом действий» процессы финансовой отчетности увязываются со сбалансированными системами показателей и отчетами о результатах деятельности. Системы сбалансированных показателей разрабатываются для различных уровней в рамках предприятия и взаимоувязываются. Заключительный этап – обучение и обратная связь — самая важная часть цикла. Процесс конструктивного обсуждения результатов на основе ключевых показателей эффективности, привязанных к стратегии, – вот что следует считать сегодняшней передовой практикой!

Завтра на первое место выйдет развитие процессов обучения и обратной связи на основе инфраструктуры (т. е. технологии и навыков), обеспечивающей управление знаниями, веб-обучение и совместное принятие решений в онлайновом режиме.

Но при развертывании такой инфраструктуры большинство компаний сталкивается с тем, что процессы стратегического планирования и управления эффективностью основной деятельности у них все еще довольно фрагментированы и недостаточно скоординированы. В следующем цикле усовершенствований должен использоваться более глобальный подход к интеграции процессов и систем.

Что означает интеграция для вас как для финансового директора

Предмет этой книги – роль финансового директора как бизнес-интегратора. Основаниями для большей интеграции служат два различных, но сближающихся фактора.

1. Прозрачность. После краха Enron и World.com сферу деятельности финансовых директоров и финансовых служб не просто стали рассматривать под микроскопом, но потребовали изменений. Хотя строгое соблюдение надлежащих правил бухгалтерского учета и финансовой дисциплины необходимо, это еще не все. Нужно не просто, как прежде, информировать заинтересованные стороны о стоимости бизнеса, нужно показывать, как эта стоимость изменяется. Мы уже отмечали, что факторы стоимости бизнеса изменяются. И об этих изменениях должны знать не только инсайдеры, но и внешние потребители информации – инвесторы и другие заинтересованные лица.

2. Технология. Сейчас многие компании вкладывают средства в ERP-системы и хотят получать от них максимальную отдачу. Немало финансовых директоров делают все для продвижения своих программ упрощения и стандартизации обработки транзакций. Многие из них хотели бы также увеличить вложения в развитие своих возможностей в сфере поддержки принятия решений. На пике бума недавнего прошлого многие компании вкладывали средства в новинки интернет-технологий, в частности в системы управления взаимоотношениями с клиентами, системы электронных закупок и оптимизацию цепочек поставок. Но более масштабные и эффективные изменения еще впереди! Уже доступна новая технология, позволяющая объединять ERP-системы с лучшими специализированными решениями. Примерами мощных интеграционных технологий с широкомасштабным эффектом могут служить порталы, системы обмена сообщениями и программы интеграции приложений (подробнее об этом речь пойдет ниже).

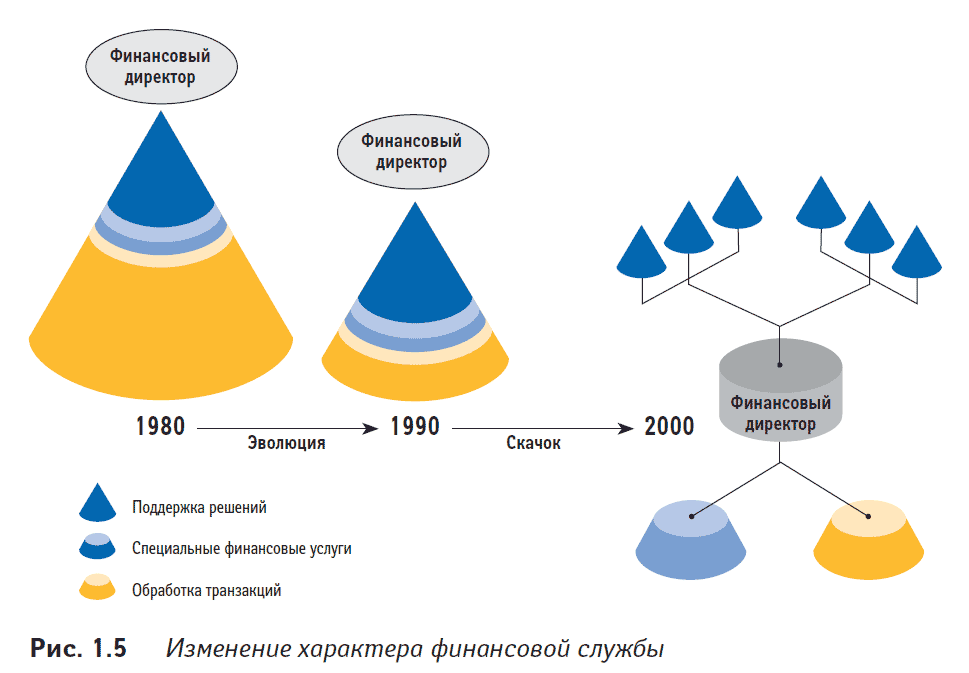

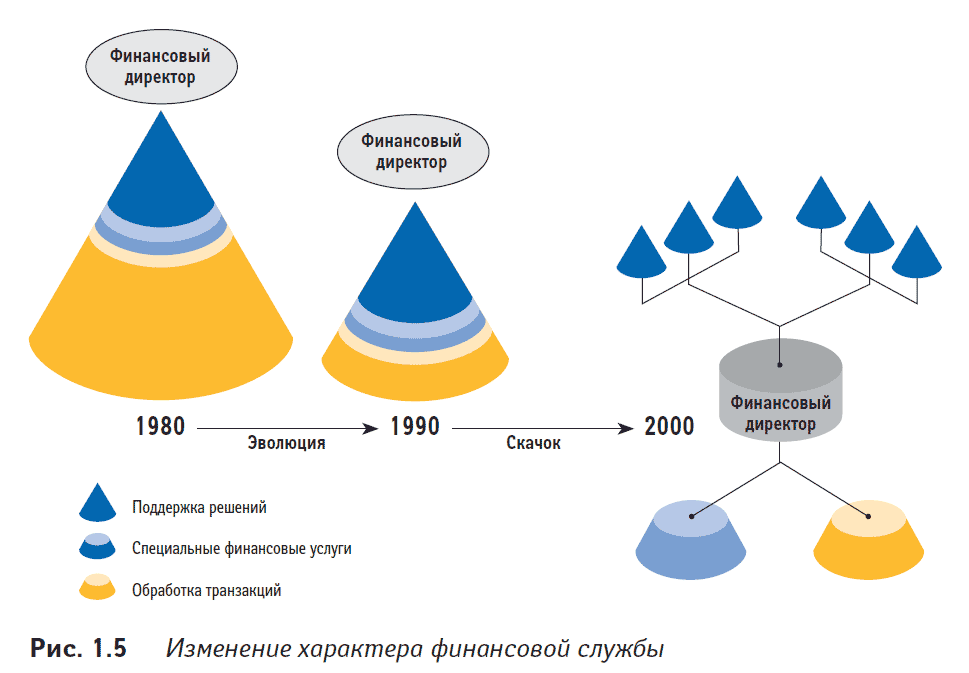

Реакцией на эти явления становится изменение самой сущности финансовой службы. В книге «Финансовый директор – архитектор будущего корпорации» (CFO: Architect of the Corporation’s Future)[1] показано, что теперь финансовый директор должен не просто заниматься отслеживанием денежных потоков, а определять стратегию компании. В ней финансовый директор представлен как архитектор будущего корпорации, использующий фундаментальные экономические концепции, основанные на акционерной стоимости. Развитие финансовой службы за последние два десятилетия представлено на рис. 1.5.

На рис. 1.5 финансовая служба, характерная для 1980-х годов, изображена в виде массивного конуса, в котором доминирует обработка транзакций и лишь часть приходится на поддержку принятия решений. В 1990-х финансовая служба начала использовать преимущества ERP-систем и несколько «похудела» – здесь уже меньше внимания уделяется обработке транзакций и больше – управлению эффективностью.

Позже, в конце 1990-х, начинается бурное развитие Интернета. Во второй книге нашей серии, «Электронный финансовый директор: сохранение и приумножение стоимости в новой корпорации» (eCFO: Sustaining Value in the New Corporation)[2], финансовый директор представлен как центральный узел в сети взаимосвязей, обеспечивающих управление стоимостью расширенного предприятия. Финансовая служба более фрагментирована, а обработка транзакций осуществляется дистанционно в общих центрах обслуживания или передается на аутсорсинг. Поддержка принятия решений осуществляется на уровне бизнес-единиц. Успех этой более фрагментированной модели во многом обусловлен способностью финансового директора обеспечить целостность процессов и систем. Принципиально важными направлениями считаются достижение согласованности отчетности, обеспечение сбора и достоверности данных.

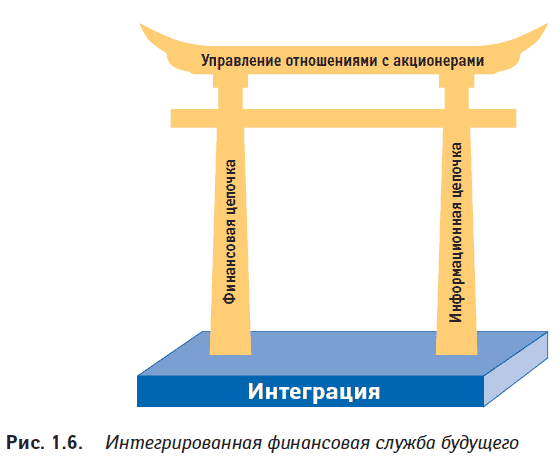

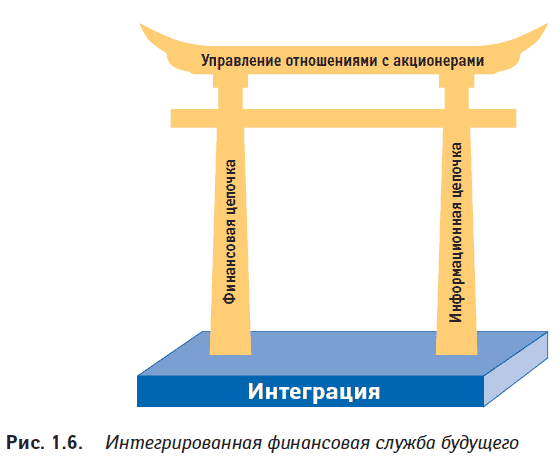

В нашей книге интеграция и согласованность стоят на первом месте. Чтобы подчеркнуть их значение, мы изображаем новую финансовую службу в виде ворот японского храма. Это символизирует те принципы, которыми финансовая служба должна руководствоваться в предстоящем десятилетии – первом десятилетии нового тысячелетия! Вот эти принципы.

• Прозрачность: ворота представляют собой портал. Акционеры пользуются порталом, чтобы получить представление о стоимости организации. Руководство использует портал не только как полезный инструмент внутри организации, но и для исследования процессов, идущих во внешней среде.

• Прочность: левый столб ворот символизирует финансовую цепочку, которая фокусируется на обработке транзакций. Это уже не массивный конус, а легкая, но надежная опора. Она меньше, чем раньше, но более эффективна и остается жизненно важным компонентом предприятия как при использовании собственных ресурсов, так и при аутсорсинге. Правый столб ворот символизирует информационную цепочку, которая включает поддержку решений и отчетность, т. е. связывает стратегию с производственной реальностью. Оба «столба» теперь одинаково важны для долгосрочной устойчивости и стабильности предприятия.

• Структурная целостность: верхняя перекладина ворот представляет ключевые возможности и сферы компетенции, которые формируют акционерную стоимость предприятия, как нынешнюю, так и будущую. Это нематериальные активы – те активы, которые генерируют денежные потоки и акционерную стоимость. Чаще всего это так называемые «мягкие активы» – бренды, клиенты, новинки продукции и люди. Именно эти элементы сводит вместе интегрированная финансовая служба будущего (рис. 1.6).

Программа интеграции сегодняшнего финансового директора покоится на трех китах: финансовая цепочка, информационная цепочка (прозрачная и достоверная информация для заинтересованных сторон) и нематериальные активы. Принятие этой программы предполагает изменение финансовых процессов, организационной структуры и квалификации сотрудников. Чтобы получить выгоды от преобразования финансовой службы, необходимы инвестиции в четко управляемую и сфокусированную технологию интеграции.

Однако группа mySAP ERP Financials считает, что технология сама по себе не даст желаемых результатов. Ее опыт в области внедрения решений для финансовых служб по всему миру показывает, что такие изменения должны быть процессно-ориентированными. Эта мысль проходит через всю книгу.

В главе 2 мы рассмотрим проблему повышения отдачи инвестиций в ERP-системы и исследуем вопрос о том, почему во многих компаниях дело заканчивается «системным спагетти». Одни, как DaimlerChrysler, считают интегрированный подход к ERP на основе решений SAP необходимым условием реализации своих стратегий в отношении продукции, услуг и клиентов. Другие останавливают выбор на нескольких платформах и в итоге получают «системное спагетти». Мы объясним, как использовать новейшие интеграционные технологии для углубления сотрудничества и получения недоступных ранее выгод. В главе 3 обсуждаются проблемы сотрудничества в рамках финансовой цепочки: рационализация и автоматизация процессов осуществления платежей, выставления счетов, управления денежными средствами и внутреннего банковского обслуживания. В главе 4 показано, как эволюция финансовой службы и переход от обслуживания в общих центрах услуг к управляемому обслуживанию могут положить начало сотрудничеству.

В последующих главах рассматриваются новейшие взгляды на информационную цепочку. В главе 5, посвященной стратегическому управлению предприятием, мы показываем, как увязать стратегию с повышением эффективности, модернизируя процессы бизнес-планирования, бюджетирования, отчетности и оценки результатов деятельности. Стратегическое управление предприятием предполагает управление рисками.

Глава 6 посвящена современной аналитической среде, которую создают новые приложения для поддержки решений. Именно она играет роль связующего звена между нынешними инвестициями в информационные технологии (ERP-системы и хранилища данных) и процессами стратегического управления предприятием. Тема главы 7 – обеспечение прозрачности. В ней раскрывается роль порталов в повышении производительности, распространении знаний, обеспечении сотрудничества как внутри бизнес-единиц, так и в рамках расширенного предприятия. Поскольку сегодня основная доля стоимости корпораций связана с нематериальными активами, в главе 8 критически анализируется традиционный учет и предлагаются смелые идеи по управлению показателем дохода от привлеченного клиента и инновациями. Кроме того, в ней говорится о видении компаний как сетей создания стоимости и о тенденциях в сфере управления, ориентированного на стоимость.

Заключительная глава книги обобщает накопленный опыт в области интеграции бизнеса, причем особое внимание уделяется быстрому закрытию счетов как мощному интеграционному механизму для финансовых процессов и систем. В ней также представлены взгляды группы mySAP ERP Financials на процесс развития финансовой службы. Мы завершаем эту книгу эпилогом, в котором намечены контуры финансовой службы будущего!

1. Прозрачность. После краха Enron и World.com сферу деятельности финансовых директоров и финансовых служб не просто стали рассматривать под микроскопом, но потребовали изменений. Хотя строгое соблюдение надлежащих правил бухгалтерского учета и финансовой дисциплины необходимо, это еще не все. Нужно не просто, как прежде, информировать заинтересованные стороны о стоимости бизнеса, нужно показывать, как эта стоимость изменяется. Мы уже отмечали, что факторы стоимости бизнеса изменяются. И об этих изменениях должны знать не только инсайдеры, но и внешние потребители информации – инвесторы и другие заинтересованные лица.

2. Технология. Сейчас многие компании вкладывают средства в ERP-системы и хотят получать от них максимальную отдачу. Немало финансовых директоров делают все для продвижения своих программ упрощения и стандартизации обработки транзакций. Многие из них хотели бы также увеличить вложения в развитие своих возможностей в сфере поддержки принятия решений. На пике бума недавнего прошлого многие компании вкладывали средства в новинки интернет-технологий, в частности в системы управления взаимоотношениями с клиентами, системы электронных закупок и оптимизацию цепочек поставок. Но более масштабные и эффективные изменения еще впереди! Уже доступна новая технология, позволяющая объединять ERP-системы с лучшими специализированными решениями. Примерами мощных интеграционных технологий с широкомасштабным эффектом могут служить порталы, системы обмена сообщениями и программы интеграции приложений (подробнее об этом речь пойдет ниже).

Реакцией на эти явления становится изменение самой сущности финансовой службы. В книге «Финансовый директор – архитектор будущего корпорации» (CFO: Architect of the Corporation’s Future)[1] показано, что теперь финансовый директор должен не просто заниматься отслеживанием денежных потоков, а определять стратегию компании. В ней финансовый директор представлен как архитектор будущего корпорации, использующий фундаментальные экономические концепции, основанные на акционерной стоимости. Развитие финансовой службы за последние два десятилетия представлено на рис. 1.5.

На рис. 1.5 финансовая служба, характерная для 1980-х годов, изображена в виде массивного конуса, в котором доминирует обработка транзакций и лишь часть приходится на поддержку принятия решений. В 1990-х финансовая служба начала использовать преимущества ERP-систем и несколько «похудела» – здесь уже меньше внимания уделяется обработке транзакций и больше – управлению эффективностью.

Позже, в конце 1990-х, начинается бурное развитие Интернета. Во второй книге нашей серии, «Электронный финансовый директор: сохранение и приумножение стоимости в новой корпорации» (eCFO: Sustaining Value in the New Corporation)[2], финансовый директор представлен как центральный узел в сети взаимосвязей, обеспечивающих управление стоимостью расширенного предприятия. Финансовая служба более фрагментирована, а обработка транзакций осуществляется дистанционно в общих центрах обслуживания или передается на аутсорсинг. Поддержка принятия решений осуществляется на уровне бизнес-единиц. Успех этой более фрагментированной модели во многом обусловлен способностью финансового директора обеспечить целостность процессов и систем. Принципиально важными направлениями считаются достижение согласованности отчетности, обеспечение сбора и достоверности данных.

В нашей книге интеграция и согласованность стоят на первом месте. Чтобы подчеркнуть их значение, мы изображаем новую финансовую службу в виде ворот японского храма. Это символизирует те принципы, которыми финансовая служба должна руководствоваться в предстоящем десятилетии – первом десятилетии нового тысячелетия! Вот эти принципы.

• Прозрачность: ворота представляют собой портал. Акционеры пользуются порталом, чтобы получить представление о стоимости организации. Руководство использует портал не только как полезный инструмент внутри организации, но и для исследования процессов, идущих во внешней среде.

• Прочность: левый столб ворот символизирует финансовую цепочку, которая фокусируется на обработке транзакций. Это уже не массивный конус, а легкая, но надежная опора. Она меньше, чем раньше, но более эффективна и остается жизненно важным компонентом предприятия как при использовании собственных ресурсов, так и при аутсорсинге. Правый столб ворот символизирует информационную цепочку, которая включает поддержку решений и отчетность, т. е. связывает стратегию с производственной реальностью. Оба «столба» теперь одинаково важны для долгосрочной устойчивости и стабильности предприятия.

• Структурная целостность: верхняя перекладина ворот представляет ключевые возможности и сферы компетенции, которые формируют акционерную стоимость предприятия, как нынешнюю, так и будущую. Это нематериальные активы – те активы, которые генерируют денежные потоки и акционерную стоимость. Чаще всего это так называемые «мягкие активы» – бренды, клиенты, новинки продукции и люди. Именно эти элементы сводит вместе интегрированная финансовая служба будущего (рис. 1.6).

Программа интеграции сегодняшнего финансового директора покоится на трех китах: финансовая цепочка, информационная цепочка (прозрачная и достоверная информация для заинтересованных сторон) и нематериальные активы. Принятие этой программы предполагает изменение финансовых процессов, организационной структуры и квалификации сотрудников. Чтобы получить выгоды от преобразования финансовой службы, необходимы инвестиции в четко управляемую и сфокусированную технологию интеграции.

Однако группа mySAP ERP Financials считает, что технология сама по себе не даст желаемых результатов. Ее опыт в области внедрения решений для финансовых служб по всему миру показывает, что такие изменения должны быть процессно-ориентированными. Эта мысль проходит через всю книгу.

В главе 2 мы рассмотрим проблему повышения отдачи инвестиций в ERP-системы и исследуем вопрос о том, почему во многих компаниях дело заканчивается «системным спагетти». Одни, как DaimlerChrysler, считают интегрированный подход к ERP на основе решений SAP необходимым условием реализации своих стратегий в отношении продукции, услуг и клиентов. Другие останавливают выбор на нескольких платформах и в итоге получают «системное спагетти». Мы объясним, как использовать новейшие интеграционные технологии для углубления сотрудничества и получения недоступных ранее выгод. В главе 3 обсуждаются проблемы сотрудничества в рамках финансовой цепочки: рационализация и автоматизация процессов осуществления платежей, выставления счетов, управления денежными средствами и внутреннего банковского обслуживания. В главе 4 показано, как эволюция финансовой службы и переход от обслуживания в общих центрах услуг к управляемому обслуживанию могут положить начало сотрудничеству.

В последующих главах рассматриваются новейшие взгляды на информационную цепочку. В главе 5, посвященной стратегическому управлению предприятием, мы показываем, как увязать стратегию с повышением эффективности, модернизируя процессы бизнес-планирования, бюджетирования, отчетности и оценки результатов деятельности. Стратегическое управление предприятием предполагает управление рисками.

Глава 6 посвящена современной аналитической среде, которую создают новые приложения для поддержки решений. Именно она играет роль связующего звена между нынешними инвестициями в информационные технологии (ERP-системы и хранилища данных) и процессами стратегического управления предприятием. Тема главы 7 – обеспечение прозрачности. В ней раскрывается роль порталов в повышении производительности, распространении знаний, обеспечении сотрудничества как внутри бизнес-единиц, так и в рамках расширенного предприятия. Поскольку сегодня основная доля стоимости корпораций связана с нематериальными активами, в главе 8 критически анализируется традиционный учет и предлагаются смелые идеи по управлению показателем дохода от привлеченного клиента и инновациями. Кроме того, в ней говорится о видении компаний как сетей создания стоимости и о тенденциях в сфере управления, ориентированного на стоимость.

Заключительная глава книги обобщает накопленный опыт в области интеграции бизнеса, причем особое внимание уделяется быстрому закрытию счетов как мощному интеграционному механизму для финансовых процессов и систем. В ней также представлены взгляды группы mySAP ERP Financials на процесс развития финансовой службы. Мы завершаем эту книгу эпилогом, в котором намечены контуры финансовой службы будущего!

КОНТРОЛЬНЫЙ ЛИСТ ФИНАНСОВОГО ДИРЕКТОРА

ПОВЫШЕНИЕ ОТДАЧИ ОТ ИНВЕСТИЦИЙ В ERP-СИСТЕМЫ

Рассмотрите возможные преимущества среды Beyond ERP. Распутайте «системное спагетти». Переосмыслите, перегруппируйте и реструктурируйте финансовую службу. Разработайте новую архитектуру Beyond ERP.

УПРОЩЕНИЕ ФИНАНСОВОЙ ЦЕПОЧКИ

Идентифицируйте скрытые издержки, обусловленные неэффективностью существующих финансовых цепочек и возникающими отклонениями. Сосредоточьте внимание на экономии; запланируйте сокращение потребности в оборотных средствах на 25 % или около того. Вовлекайте в этот процесс ключевых торговых партнеров. Формируйте межфункциональные команды по реализации изменений. Особое внимание обратите на обучение в сфере оптимизации денежных потоков.

ПЕРЕХОД ОТ ОБЩИХ ЦЕНТРОВ ОБСЛУЖИВАНИЯ К УПРАВЛЯЕМОМУ ОБСЛУЖИВАНИЮ

Идентифицируйте неосновные виды деятельности – в качестве ориентира используйте лучшие достижения в своей отрасли и за ее пределами. Поднимите общие центры обслуживания на более высокий уровень: не ограничивайтесь обработкой транзакций и, по мере возможности, переходите к глобальным масштабам. Рассматривайте варианты использования как собственных ресурсов, так и аутсорсинга. Следите за новым рынком управляемых услуг, бизнес-процессов, управления приложениями, а также за ИТ-инфраструктурой и поддержкой. Планируйте более разнообразное и всестороннее обслуживание через Сеть.

УВЯЗКА СТРАТЕГИИ С ПРОИЗВОДСТВЕННОЙ ДЕЯТЕЛЬНОСТЬЮ

Сконцентрируйте будущие вложения на инициативах, касающихся стратегического управления предприятием, которые создают реальную стоимость. С целью управления эффективностью поощряйте неформальное общение в пределах компании. Трансформируйте стратегии роста в ключевые показатели эффективности. Интегрируйте управление рисками с другими компонентами стратегического управления предприятием.

ПРЕВРАЩЕНИЕ ИНФОРМАЦИИ В ДЕЙСТВИЯ С ПОМОЩЬЮ АНАЛИТИЧЕСКИХ ИНСТРУМЕНТОВ

Проведите «горизонтальный» анализ по всей цепочке создания стоимости. Выберите стратегию анализа. Повышайте отдачу от вложений в системы управления взаимоотношениями с клиентами. Используйте аналитические инструменты для оценки портфеля инноваций и жизненных циклов продуктов. Создайте надлежащую аналитическую инфраструктуру, обеспечивающую баланс между формальными и неформальными оценками.

СОТРУДНИЧЕСТВО ЧЕРЕЗ ПОРТАЛ ПРЕДПРИЯТИЯ

Обеспечьте участие представителей высшего руководства в управлении: проекты, связанные с порталами, нуждаются в широком освещении. Оцените себестоимость интеграции ERP-систем, структуры обмена сообщениями и хранилищ данных. Используйте преимущества готового контента. Стремитесь к быстрым победам и заботьтесь о закреплении достигнутых результатов!

УПРАВЛЕНИЕ СТОИМОСТЬЮ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

Идентифицируйте свои скрытые – нематериальные – активы! Ищите возможности для перекрестных продаж и повышения эффективности. Поддерживайте необходимый баланс между материальными и нематериальными активами. Разработайте сбалансированную систему показателей для оценки отдачи нематериальных активов. Преобразуйте сети дополнительных услуг в центры создания стоимости.

РОЛЬ БИЗНЕС-ИНТЕГРАТОРА

Разработайте глобальные руководящие принципы обеспечения целостности предприятия. Добивайтесь прозрачности (внутренней и внешней) финансовой отчетности и управления рисками. Оцените выгоды от ускоренного закрытия счетов в масштабах всего предприятия. Загляните на десять лет вперед. При обработке транзакций думайте о финансовой службе как о самостоятельном бизнесе. В целях поддержки решений сконцентрируйтесь на новых ролях и квалификациях, необходимых для создания стоимости в долгосрочной перспективе.

Глава 2

Повышение отдачи инвестиций в ERP-системы

Проблема интеграции при слиянии крупных предприятий

Манфред Гентц,

финансовый директор DaimlerChrysler

DaimlerChrysler – одна из крупнейших в мире промышленных компаний и глобальный лидер по выпуску автомобилей, объемам финансирования и маркетингу. В конце 1990-х годов немецкая компания Daimler Benz приобрела американскую компанию Chrysler, и эта сделка стала одним из самых крупных слияний промышленных предприятий в истории. В настоящее время DaimlerChrysler имеет производственные предприятия в 37 странах и продает свою продукцию в 200 странах.

Финансовый директор Манфред Гентц так характеризует глобальные цели своей компании: «Наша стратегия базируется на четырех основных элементах. Первый – географический охват: мы хотим присутствовать во всех крупных регионах мира. Второй – широкий ассортимент продукции: мы выпускаем самые разные транспортные средства, от тяжелых грузовиков для коммерческих контейнерных перевозок до маленьких моделей типа Smart. Третий опорный элемент нашей стратегии – технология; мы считаем себя лидером автомобилестроения, уверенность в этом дает непрерывное инвестирование в новейшие технологии. Четвертый элемент нашей стратегии – развитие брендов. Действительно, такие бренды, как Mercedes Benz, имеют весьма прочные позиции. Вкладывая средства в отдельные бренды для сохранения лидерства на рынке, мы стараемся избегать дублирования.

Объединение Daimler и Chrysler стало одной из крупнейших сделок в мировой истории, так что управление интеграцией компаний было очень трудной задачей. Одной из главных проблем в процессе интеграции после слияния стало повышение прибыльности компании, особенно американской ее части – Chrysler. Но теперь объединенная компания работает устойчиво и готова к дальнейшему расширению. Например, недавно мы вложили средства в тихоокеанский регион через Hyundai и Mitsubishi.

Верхнюю строку в списке стратегических задач DaimlerChrysler занимает повышение акционерной стоимости, компания намерена продолжать вложения в интегрированную цепочку создания стоимости. Мы продолжаем активно инвестировать средства в бренд Mercedes Benz, а также в наших людей, технологии и связи с клиентами и поставщиками. При этом мы стараемся поддерживать баланс между инвестициями в физическую инфраструктуру производства и в нематериальные активы. Для вывода автомобиля Smart на рынок нам потребовалось всего около четырех лет – это намного меньше обычного для нашей отрасли. Однако создание бренда требует времени и обходится очень дорого. Инвестирование в бренды и технологии, в конечном счете, делает необходимыми дальнейшие инвестиции (по цепочке создания стоимости) в производственную инфраструктуру – нельзя обходить вниманием нашу базу физических активов.

финансовый директор DaimlerChrysler

DaimlerChrysler – одна из крупнейших в мире промышленных компаний и глобальный лидер по выпуску автомобилей, объемам финансирования и маркетингу. В конце 1990-х годов немецкая компания Daimler Benz приобрела американскую компанию Chrysler, и эта сделка стала одним из самых крупных слияний промышленных предприятий в истории. В настоящее время DaimlerChrysler имеет производственные предприятия в 37 странах и продает свою продукцию в 200 странах.

Финансовый директор Манфред Гентц так характеризует глобальные цели своей компании: «Наша стратегия базируется на четырех основных элементах. Первый – географический охват: мы хотим присутствовать во всех крупных регионах мира. Второй – широкий ассортимент продукции: мы выпускаем самые разные транспортные средства, от тяжелых грузовиков для коммерческих контейнерных перевозок до маленьких моделей типа Smart. Третий опорный элемент нашей стратегии – технология; мы считаем себя лидером автомобилестроения, уверенность в этом дает непрерывное инвестирование в новейшие технологии. Четвертый элемент нашей стратегии – развитие брендов. Действительно, такие бренды, как Mercedes Benz, имеют весьма прочные позиции. Вкладывая средства в отдельные бренды для сохранения лидерства на рынке, мы стараемся избегать дублирования.

Объединение Daimler и Chrysler стало одной из крупнейших сделок в мировой истории, так что управление интеграцией компаний было очень трудной задачей. Одной из главных проблем в процессе интеграции после слияния стало повышение прибыльности компании, особенно американской ее части – Chrysler. Но теперь объединенная компания работает устойчиво и готова к дальнейшему расширению. Например, недавно мы вложили средства в тихоокеанский регион через Hyundai и Mitsubishi.

Верхнюю строку в списке стратегических задач DaimlerChrysler занимает повышение акционерной стоимости, компания намерена продолжать вложения в интегрированную цепочку создания стоимости. Мы продолжаем активно инвестировать средства в бренд Mercedes Benz, а также в наших людей, технологии и связи с клиентами и поставщиками. При этом мы стараемся поддерживать баланс между инвестициями в физическую инфраструктуру производства и в нематериальные активы. Для вывода автомобиля Smart на рынок нам потребовалось всего около четырех лет – это намного меньше обычного для нашей отрасли. Однако создание бренда требует времени и обходится очень дорого. Инвестирование в бренды и технологии, в конечном счете, делает необходимыми дальнейшие инвестиции (по цепочке создания стоимости) в производственную инфраструктуру – нельзя обходить вниманием нашу базу физических активов.