Страница:

Многое зависит от знания трейдером местных условий. Возможно, он живет в районе, удаленном от метеоцентра. Тогда следует учитывать прежде всего местный микроклимат. В то же время телеведущий мог просто пошутить, и люди на улице стали жертвой его розыгрыша.

Решение, что надеть, как и любое экономическое решение, зависит от множества факторов. Принимая его, нужно учитывать не только всю имеющуюся информацию, но и возможность ошибки. Какие преимущества мы получим, если примем правильное решение? К каким последствиям приведет наша ошибка? Если трейдер не возьмет с собой зонтик и пойдет дождь, но автобус подойдет вовремя и доставит его прямо до работы, то последствия ошибки будут незначительными. Если же ему придется идти под дождем несколько кварталов, то он может простудиться и выйти из строя на целую неделю. Сделать выбор всегда нелегко, можно только надеяться, что в долгосрочной перспективе наше решение не выйдет боком.

Сезонная волатильность

5. Использование теоретической стоимости опциона

Решение, что надеть, как и любое экономическое решение, зависит от множества факторов. Принимая его, нужно учитывать не только всю имеющуюся информацию, но и возможность ошибки. Какие преимущества мы получим, если примем правильное решение? К каким последствиям приведет наша ошибка? Если трейдер не возьмет с собой зонтик и пойдет дождь, но автобус подойдет вовремя и доставит его прямо до работы, то последствия ошибки будут незначительными. Если же ему придется идти под дождем несколько кварталов, то он может простудиться и выйти из строя на целую неделю. Сделать выбор всегда нелегко, можно только надеяться, что в долгосрочной перспективе наше решение не выйдет боком.

Сезонная волатильность

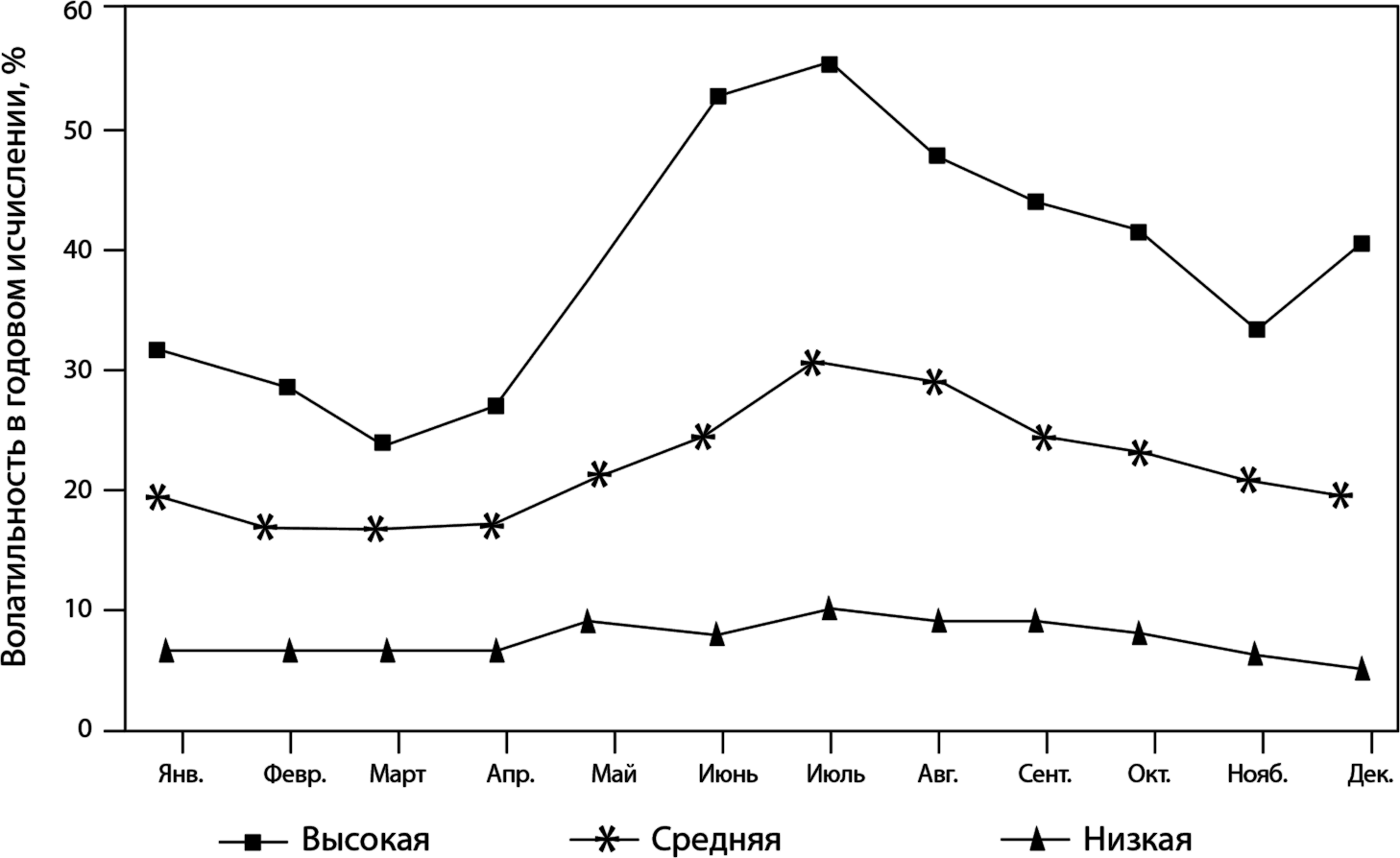

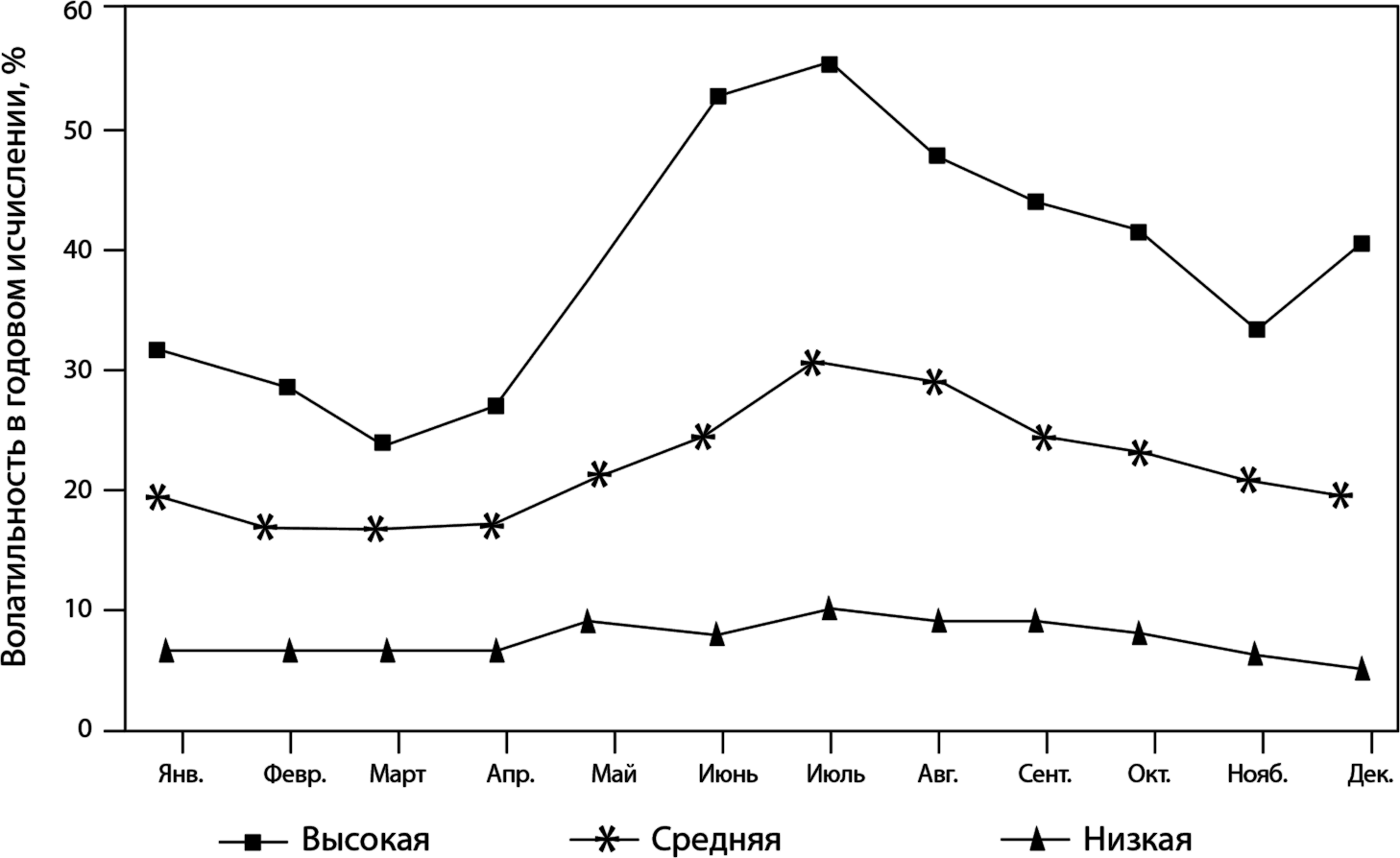

Существует еще один вид волатильности, которую приходится учитывать трейдерам, работающим на товарных рынках. Цены на некоторые сельскохозяйственные товары, такие как кукуруза, соевые бобы и пшеница, сильно зависят от сезонных, т. е. погодных, факторов. Особое значение эти факторы приобретают в летние месяцы, когда засуха может уничтожить значительную часть урожая и вызвать резкие колебания цен. По этой причине в июне, июле и августе волатильность цен на зерно очень высока. А ранней весной, до начала посевной в США и после сбора урожая в Южной Америке, она, наоборот, заметно падает. Учитывая это, необходимо автоматически присваивать более высокую волатильность опционному контракту, который действует в летние месяцы. Если в феврале трейдер решил, что волатильность майского контракта на соевые бобы составит 18 %, то ноябрьскому контракту он должен присвоить более высокую волатильность, например 22 %. Это связано с тем, что ноябрьский контракт будет действовать в течение летних месяцев, а майский контракт нет. Зависимость волатильности соевых бобов от времени года показана на илл. 4.10.

Илл. 4.10. Месячная волатильность соевых бобов (1980–1992 гг.)

Данные предоставлены CBOT.

Данные предоставлены CBOT.

Начинающий опционный трейдер может усомниться в важности волатильности. Возможно, он предпочитает стратегии, требующие прогнозирования направления изменения цены, а вовсе не волатильности. Такие стратегии вполне применимы и на рынке опционов. Но тот, кто хорошо понимает суть волатильности, получает в свое распоряжение дополнительную переменную. По сути, он может подходить к решению проблем не с одной стороны, а с двух. Многие трейдеры находят, что работать только с волатильностью легче, чем пытаться угадать направление изменения цены. Помимо прочего, стратегии, требующие прогнозирования волатильности, могут быть исключительно эффективными, а при условии правильного выбора могут даже снижать риск трейдера. Две переменные – направление изменения цены и волатильность – позволяют опционному трейдеру использовать множество стратегий, недоступных для чистого трейдера акциями или фьючерсами.

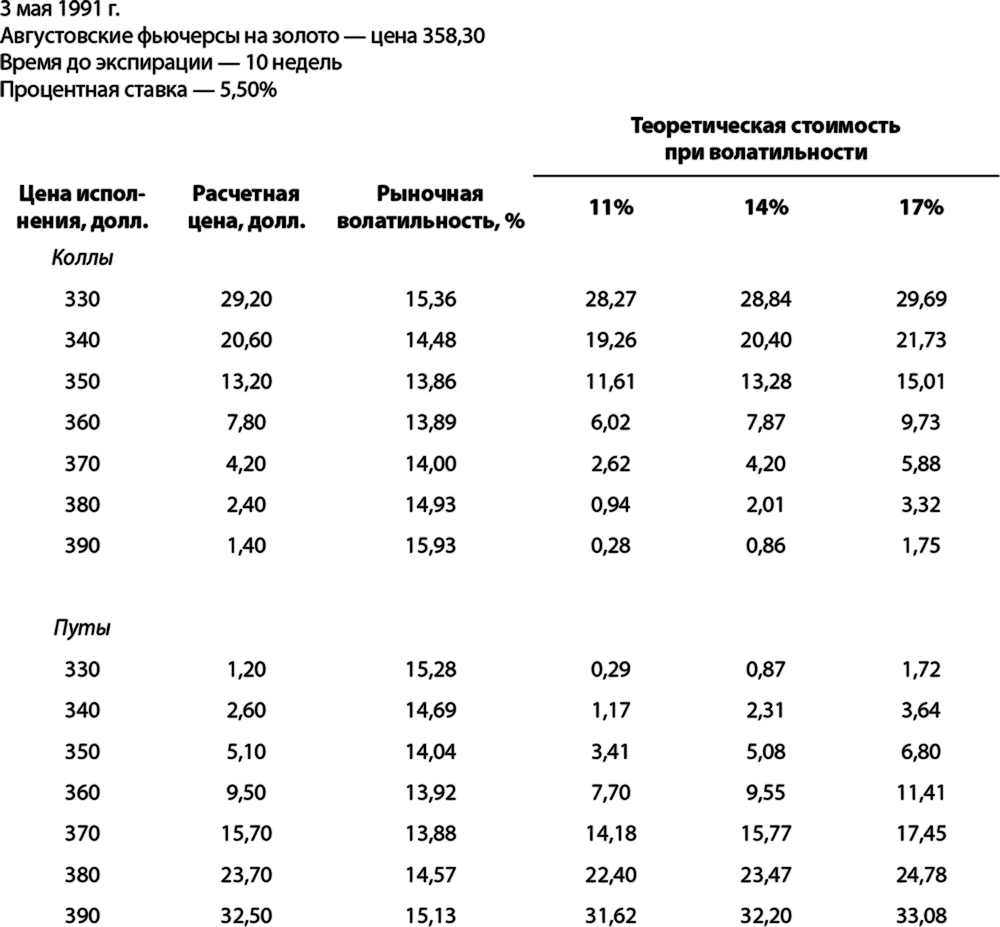

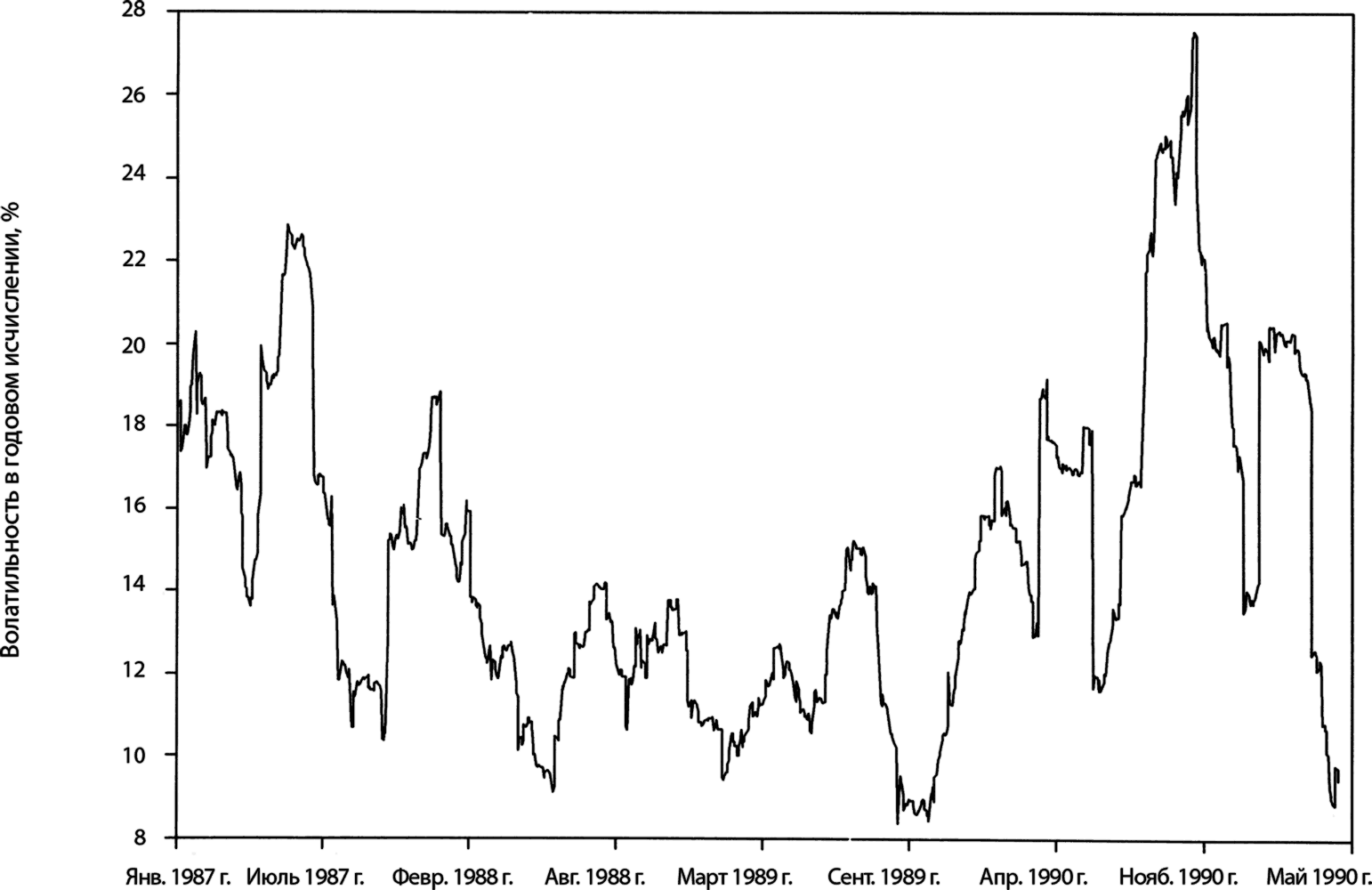

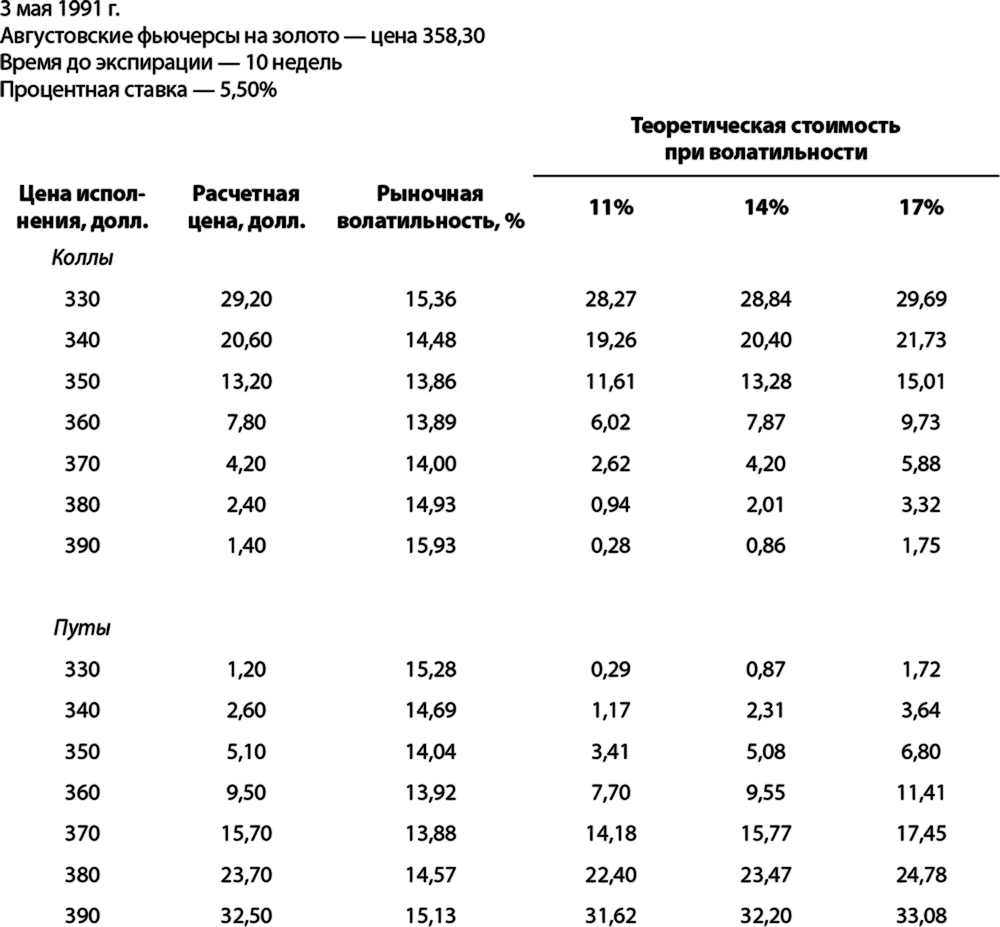

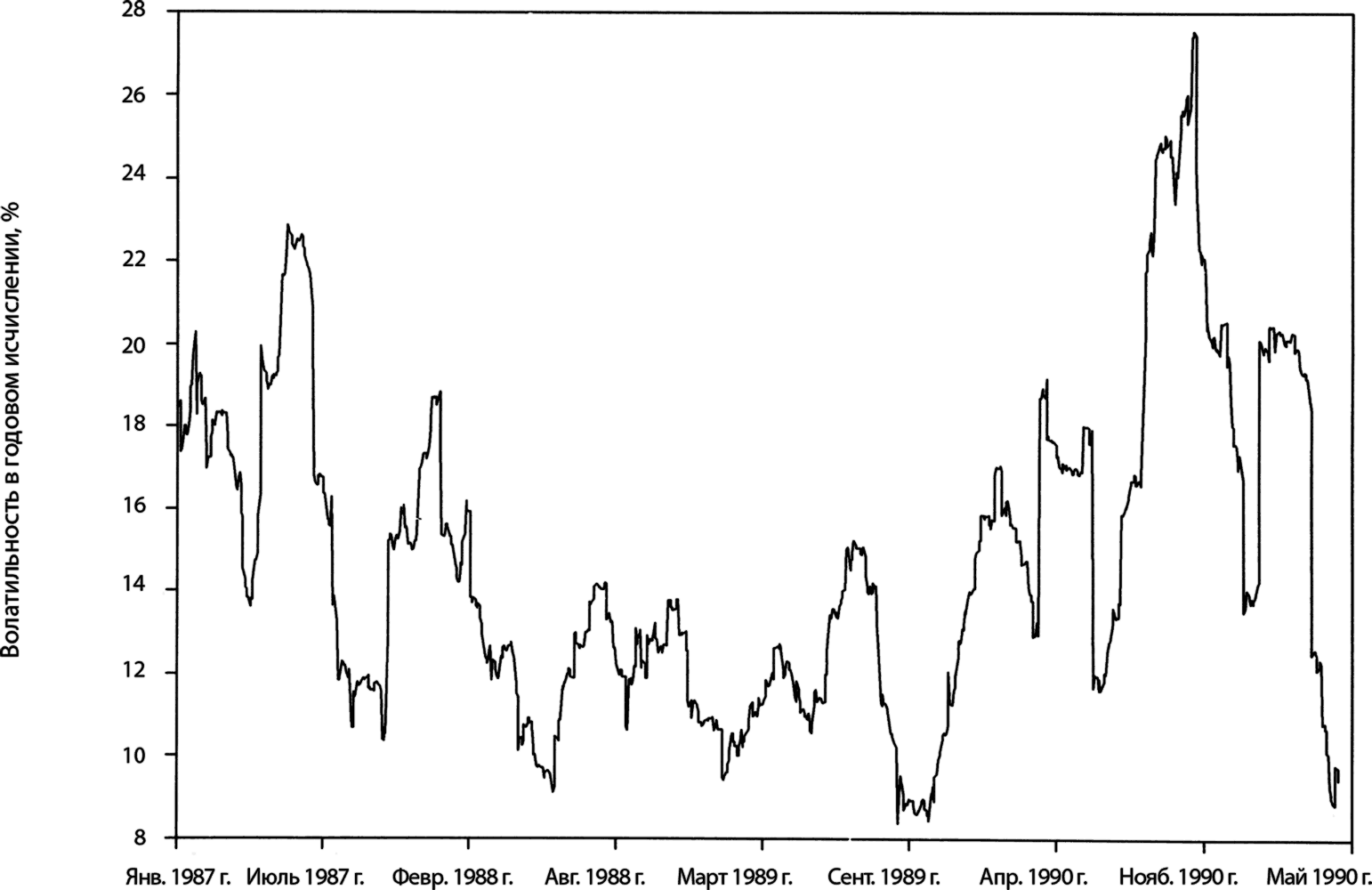

Изменение прогноза будущей волатильности может сильно влиять на стоимость опционов. Чтобы убедиться в этом, достаточно посмотреть на цены, теоретическую стоимость и рыночную волатильность 10-недельных опционов на золото, представленные на илл. 4.11 (точнее, речь идет об опционах на фьючерсы на золото). Обратите внимание на изменение теоретической стоимости с ростом волатильности с 11 до 14 и 17 %. Рост волатильности на 3 процентных пункта вызывает изменение стоимости 360 колла и пута, находящихся на деньгах, примерно на 1,85 (185 долл.). В абсолютном выражении стоимость опционов вне денег меняется не так заметно, но в процентном выражении – больше. С повышением волатильности с 11 до 14 % стоимость 390 колла и 330 пута более чем удваивается и снова удваивается с повышением волатильности с 14 до 17 %. Изменение волатильности на 3 процентных пункта за 10 недель совсем не редкость. На самом деле волатильность золота за сравнительно короткий период времени может измениться на 6–7 процентных пунктов. Об этом свидетельствует историческая волатильность, показанная на илл. 4.12.

Илл. 4.11. Характеристики 10-недельных опционов на золото

Илл. 4.12. 10-недельная волатильность золота

Учитывая значимость волатильности, неудивительно, что серьезный опционный трейдер тратит немало времени на ее оценку. Его задача – на основе известной исторической, прогнозируемой, рыночной и, в случае сельскохозяйственных товаров, сезонной волатильности принять обоснованное решение относительно будущей волатильности. После этого он сможет подобрать такие стратегии опционной торговли, которые принесут прибыль, если оценка правильна, но не приведут к катастрофическим убыткам в случае ошибки. Поскольку предсказать волатильность довольно трудно, трейдер должен выбирать такие стратегии, которые допускают максимальную погрешность в ее оценке. Никому не удержаться на рынке, если его стратегия будет приводить к убыткам при отклонении ожидаемой волатильности от фактической на 1 %. Ввиду постоянных колебаний волатильности запас в 1 процентный пункт не может считаться достаточным.

На этом обсуждение волатильности не заканчивается. Но прежде чем продолжить, рассмотрим характеристики опционов, стратегии торговли, а также факторы риска. Тогда мы будем лучше подготовлены к более глубокому анализу волатильности.

Илл. 4.10. Месячная волатильность соевых бобов (1980–1992 гг.)

Начинающий опционный трейдер может усомниться в важности волатильности. Возможно, он предпочитает стратегии, требующие прогнозирования направления изменения цены, а вовсе не волатильности. Такие стратегии вполне применимы и на рынке опционов. Но тот, кто хорошо понимает суть волатильности, получает в свое распоряжение дополнительную переменную. По сути, он может подходить к решению проблем не с одной стороны, а с двух. Многие трейдеры находят, что работать только с волатильностью легче, чем пытаться угадать направление изменения цены. Помимо прочего, стратегии, требующие прогнозирования волатильности, могут быть исключительно эффективными, а при условии правильного выбора могут даже снижать риск трейдера. Две переменные – направление изменения цены и волатильность – позволяют опционному трейдеру использовать множество стратегий, недоступных для чистого трейдера акциями или фьючерсами.

Изменение прогноза будущей волатильности может сильно влиять на стоимость опционов. Чтобы убедиться в этом, достаточно посмотреть на цены, теоретическую стоимость и рыночную волатильность 10-недельных опционов на золото, представленные на илл. 4.11 (точнее, речь идет об опционах на фьючерсы на золото). Обратите внимание на изменение теоретической стоимости с ростом волатильности с 11 до 14 и 17 %. Рост волатильности на 3 процентных пункта вызывает изменение стоимости 360 колла и пута, находящихся на деньгах, примерно на 1,85 (185 долл.). В абсолютном выражении стоимость опционов вне денег меняется не так заметно, но в процентном выражении – больше. С повышением волатильности с 11 до 14 % стоимость 390 колла и 330 пута более чем удваивается и снова удваивается с повышением волатильности с 14 до 17 %. Изменение волатильности на 3 процентных пункта за 10 недель совсем не редкость. На самом деле волатильность золота за сравнительно короткий период времени может измениться на 6–7 процентных пунктов. Об этом свидетельствует историческая волатильность, показанная на илл. 4.12.

Илл. 4.11. Характеристики 10-недельных опционов на золото

Илл. 4.12. 10-недельная волатильность золота

Учитывая значимость волатильности, неудивительно, что серьезный опционный трейдер тратит немало времени на ее оценку. Его задача – на основе известной исторической, прогнозируемой, рыночной и, в случае сельскохозяйственных товаров, сезонной волатильности принять обоснованное решение относительно будущей волатильности. После этого он сможет подобрать такие стратегии опционной торговли, которые принесут прибыль, если оценка правильна, но не приведут к катастрофическим убыткам в случае ошибки. Поскольку предсказать волатильность довольно трудно, трейдер должен выбирать такие стратегии, которые допускают максимальную погрешность в ее оценке. Никому не удержаться на рынке, если его стратегия будет приводить к убыткам при отклонении ожидаемой волатильности от фактической на 1 %. Ввиду постоянных колебаний волатильности запас в 1 процентный пункт не может считаться достаточным.

На этом обсуждение волатильности не заканчивается. Но прежде чем продолжить, рассмотрим характеристики опционов, стратегии торговли, а также факторы риска. Тогда мы будем лучше подготовлены к более глубокому анализу волатильности.

5. Использование теоретической стоимости опциона

С точки зрения теоретика, формула Блэка – Шоулза представляет новаторский подход к решению сложной проблемы. Благодаря небольшому числу входных параметров и относительной простоте расчетов именно ее чаще всего используют при оценке опционов.

Хотя трейдеру, наверное, небезразлична элегантность решений, главное для него все же – отдача от теории на рынке. Можно ли действительно получить прибыль на разнице между теоретической стоимостью опциона и его рыночной ценой?

Чтобы понять, как использовать теоретическую стоимость опциона, сделаем два допущения:

1) распределение цен базового контракта является логнормальным;

2) будущая волатильность базового контракта нам известна.

Ясно, что второе допущение не слишком реалистично, поскольку будущее знать невозможно. Как мы увидим позже, далеко не бесспорно и первое допущение. Но пока что нас интересуют не допущения модели, а то, как пользуются трейдеры полученными на ее основе выводами. Если при этих допущениях формула Блэка – Шоулза действительно работает, то мы сумеем превратить в прибыль всю разницу между ценой опциона и его теоретической стоимостью. Как это сделать?

Предположим, что имеется несколько опционов на некий фьючерсный контракт при следующих условиях:

• цена июньского фьючерсного контракта – 101,35;

• процентная ставка – 8,00 %;

• время до июньской экспирации – 10 недель.

Предположим также, что к этим опционам в соответствии с принятой в настоящее время в США практикой применяется акционный метод расчетов, требующий немедленной уплаты всей премии.

Если мы можем выбрать любую цену исполнения и любой тип опциона (колл или пут), то единственное, чего не хватает для точной оценки опционов на этот фьючерсный контракт, – это волатильность. Но мы предположили, что будущая волатильность базового фьючерсного контракта нам известна, т. е. у нас есть магический кристалл, позволяющий увидеть будущую волатильность. Допустим, мы знаем, что в течение следующих 10 недель волатильность составит 18,3 %. Теперь у нас есть все необходимое для определения теоретической стоимости опциона, и остается только выбрать конкретный опцион.

Вероятнее всего активно торгуется июньский 100 колл, близкий к тому, чтобы быть на деньгах, поэтому выбираем его. После введения исходных данных в формулу Блэка – Шоулза (точнее, в ее версию для фьючерсов) мы обнаружим, что теоретическая стоимость июньского 100 колла – 3,88. На рынке же он продается по 3,25. Можем ли мы воспользоваться этим расхождением?

Ясно, что первой идеей будет покупка опционов, поскольку они недооценены на 0,63. Можем ли мы, купив их, забыть о нашей позиции и вспомнить о ней только при экспирации, чтобы получить деньги?

В главе 3 мы говорили, что покупка или продажа неверно с точки зрения теории оцененного опциона требует хеджирования путем занятия противоположной позиции в базовом контракте. Если мы сделаем это правильно, то в случае незначительного изменения цены базового контракта рост (падение) стоимости опционной позиции будет точно уравновешен падением (ростом) стоимости противоположной позиции в базовом контракте. Такое хеджирование нечувствительно, или нейтрально, к направлению изменения цены базового контракта.

Коэффициент, позволяющий осуществить нейтральный хедж в определенных рыночных условиях, получают из формулы теоретической стоимости опциона и называют коэффициентом хеджа, а чаще всего дельтой. Подробнее мы поговорим о дельте в следующей главе, а в нынешнем примере важно знать, что:

1) дельта опциона колл всегда больше нуля, но меньше единицы;

2) с изменением рыночных условий дельта опциона может измениться;

3) дельта базового контракта всегда равна 1,00.

Говоря о дельте, опционные трейдеры обычно опускают запятую, отделяющую целую часть числа от дробной, будем следовать этой практике и мы. Таким образом, дельта колла колеблется в пределах от 0 до 100, а дельта базового контракта всегда равна 100[18].

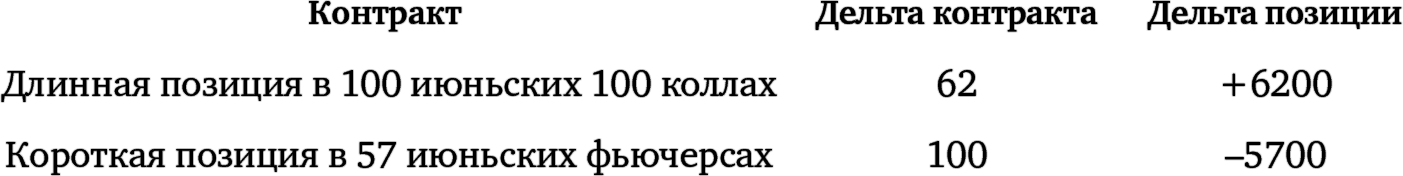

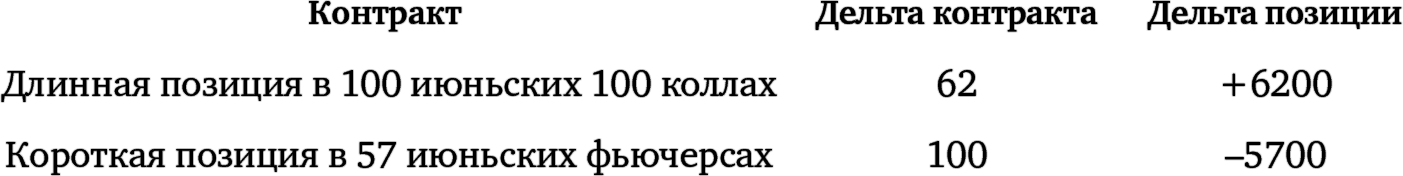

Возвращаясь к нашему примеру, чтобы правильно использовать теоретическую стоимость опциона, нам нужно знать также и дельту, которая в данном случае равна 57 (0,57). Это означает, что для нейтрального хеджа на каждый купленный опцион мы должны продать 57 % базового контракта. Поскольку покупка или продажа долей фьючерсного контракта не разрешена, мы купим 100 июньских 100 коллов и продадим 57 июньских фьючерсных контрактов. Так мы получим нужный нулевой, или нейтральный, коэффициент дельта и при этом сможем иметь дело с целым числом контрактов. Итак, мы заняли следующую позицию:

Обратите внимание, что дельта позиции на каждой стороне хеджа – это дельта контракта, умноженная на число контрактов, при этом нельзя забывать, что покупка контракта обозначается положительным знаком, а продажа – отрицательным. Поэтому дельта опционной позиции равна +100 × 57 = = +5700, а дельта фьючерсной позиции составляет (–57) × 100 = –5700. Сложив эти числа, получим, что общая дельта позиции равна нулю, т. е. наша позиция дельта-нейтральна. Если цена базового контракта колеблется незначительно, то эти колебания не оказывают на стоимость дельта-нейтральной позиции никакого влияния. Положительная общая дельта позиции свидетельствует о расчете трейдера на более вероятный рост цены базового контракта; отрицательная – на более вероятное падение цены.

Однако, даже имея дельта-нейтральную позицию, все равно не следует забывать о том, что теоретическая стоимость – величина вероятностная. Игрок в рулетку, имеющий возможность купить ставку по цене ниже ее теоретической стоимости, сможет выиграть, только если ему разрешат играть много-много раз. Сделав всего одну ставку, он, скорее всего, проиграет, поскольку его шансы на выигрыш – 1 к 37. То же относится к хеджу. Шансы могут быть и на нашей стороне, поскольку мы купили недооцененные опционы. Но в краткосрочной перспективе хедж вполне может обернуться убытками. Что еще можно сделать, чтобы застраховаться от краткосрочного невезения?

Мы знаем, что в долгосрочной перспективе теория вероятностей на нашей стороне. Мы наверняка выиграем, если нам позволят совершить много сделок при тех же благоприятных условиях. Чем больше сделок, тем выше наши шансы получить прибыль, предсказанную теорией. Один из возможных путей – представить первоначальный хедж как ряд последовательных маленьких, локальных хеджей, каждый из которых является своего рода аналогом ставки при игре в рулетку. Для этого нам необходимо переоценивать свою позицию через равные промежутки времени и вносить в нее надлежащие изменения.

Предположим, что через неделю цена июньского фьючерсного контракта повысилась до 102,26. На этом этапе мы можем ввести в формулу следующие данные о новых рыночных условиях:

• цена июньского фьючерсного контракта – 102,26;

• процентная ставка – 8,00 %;

• время до июньской экспирации – 9 недель;

• волатильность – 18,3 %.

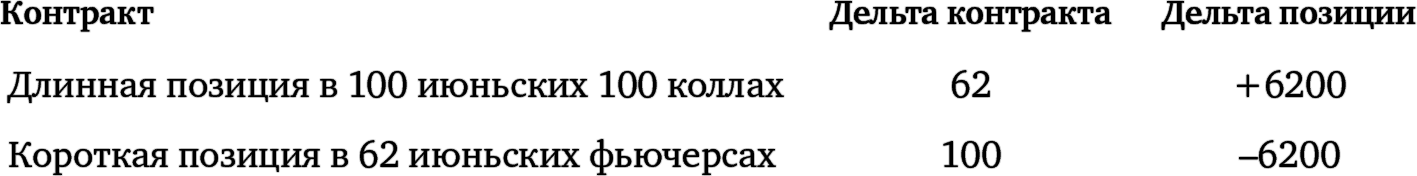

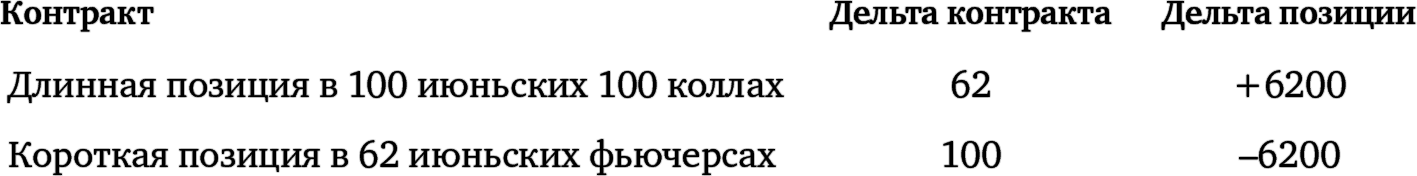

Обратите внимание, что мы не меняем ни процентную ставку, ни волатильность. Используемая нами формула Блэка основана на модели рыночных условий, в которой эти исходные показатели не меняются в течение срока действия опциона. На основе новых данных определим дельту 100 колла – 62. Рассчитаем также дельту позиции:

Дельта нашей позиции составляет теперь +500. Это конец одной ставки, но мы вот-вот сделаем другую.

Всякий раз, когда мы как бы начинаем новую локальную игру, необходимо вернуться к дельта-нейтральной позиции. В нашем примере нужно уменьшить дельту позиции на 500. Как мы увидим позже, это можно сделать разными способами. Но, чтобы упростить расчеты, будем оперировать базовыми фьючерсами, поскольку дельта базового контракта всегда равна 100.

Итак, нам нужно уменьшить общую дельту на 500, и мы добьемся этого, продав 5 фьючерсных контрактов. Рассчитаем теперь новую дельту нашей позиции:

Мы снова дельта-нейтральны и готовы начать новую локальную игру. Как и раньше, результат зависит только от волатильности цены базового фьючерс ного контракта, а не от направления ее изменения.

Продавая пять дополнительных фьючерсных контрактов, мы корректируем свою позицию. Корректировки – это сделки, проводимые необязательно с целью увеличения теоретического преимущества, хотя они и могут иметь подобный эффект. В первую очередь они проводятся для обеспечения дельта-нейтральности позиции. В нашем случае продажа пяти дополнительных фьючерсных контрактов не влияет на теоретическое преимущество, поскольку у фьючерсных контрактов нет теоретической стоимости[19]. Сделка была совершена исключительно с целью корректировки хеджа и сохранения дельта-нейтральности.

То, что мы проделали, демонстрирует правильный процесс использования теоретической стоимости опциона:

1) купить (продать) недооцененные (переоцененные) опционы;

2) сделать позицию дельта-нейтральной, чтобы защититься от рисков, связанных с изменением цены базового контракта;

3) корректировать хедж через равные промежутки времени для сохранениия дельта-нейтральности.

Поскольку мы приняли, что процесс движения цены базового актива является непрерывным, при выводе формул теоретической стоимости опционов исходят из того, что корректировки осуществляются тоже непрерывно. В реальной жизни непрерывная корректировка невозможна, поскольку между проводимыми трейдером сделками всегда проходит какое-то время. Осуществляя корректировки через равные промежутки времени, мы стараемся соблюдать предельно полно принципы, заложенные в метод определения теоретической стоимости опциона.

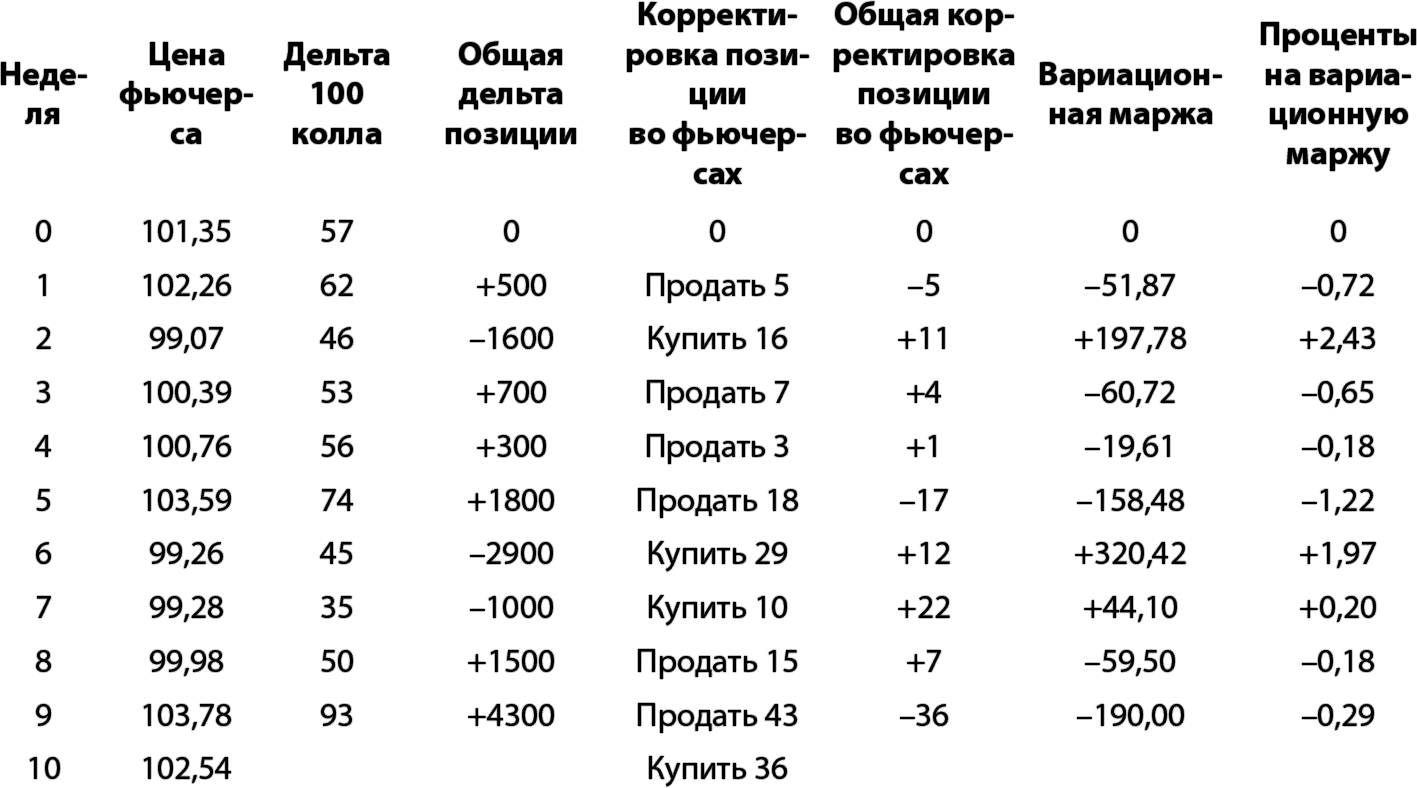

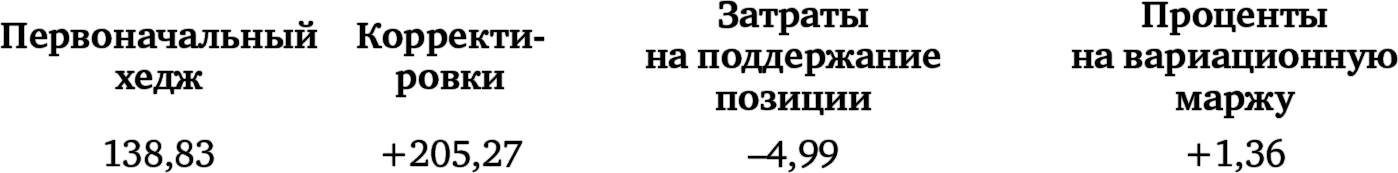

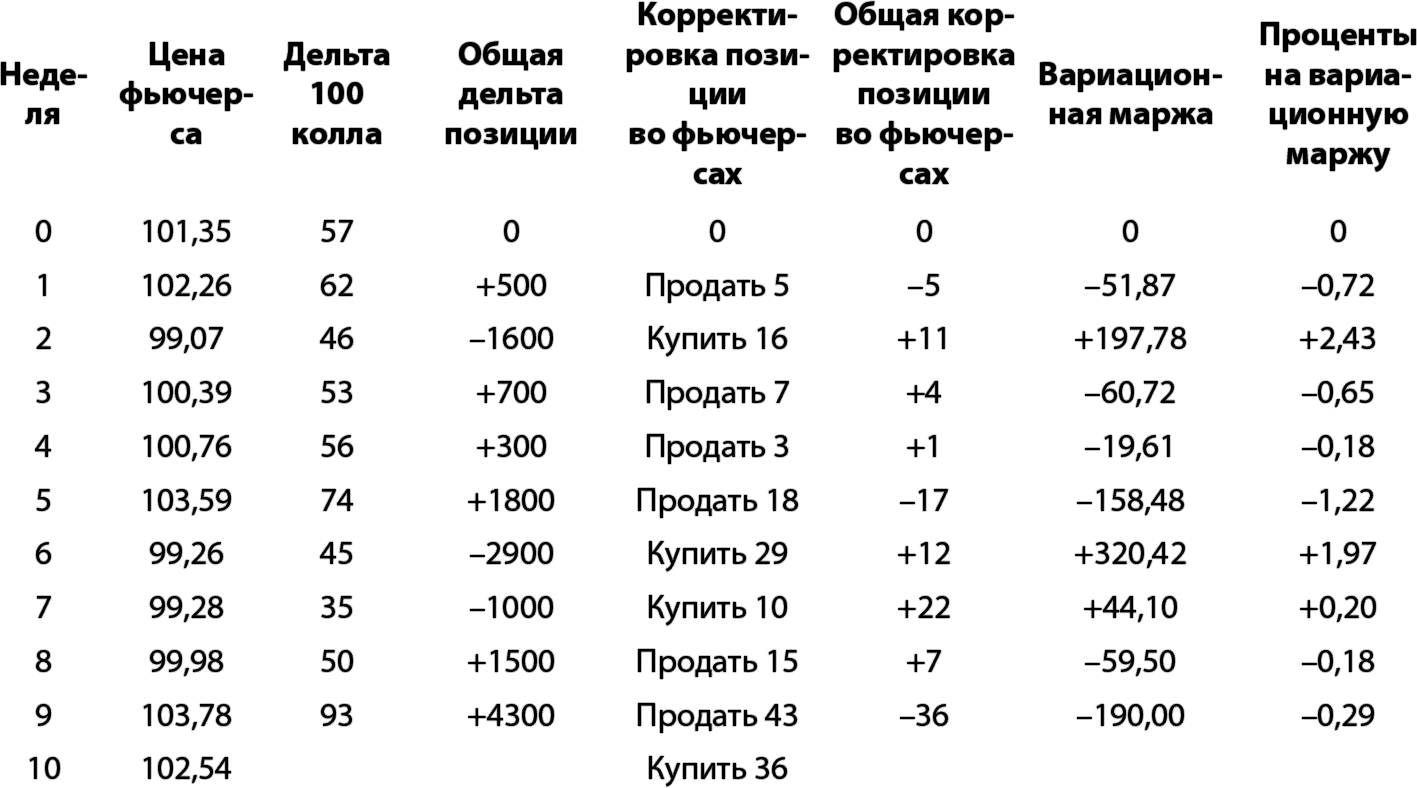

Как должна выглядеть процедура корректировки при соблюдении правильной последовательности, если мы собираемся сохранить хедж до экспирации? Результаты корректировок показаны на илл. 5.1. В нашем примере корректировки осуществлялись с недельным интервалом. В конце каждого интервала дельта июньского 100 колла пересчитывалась с учетом времени, оставшегося до экспирации, и текущей цены базового фьючерсного контракта при неизменности процентной ставки (8 %) и известной волатильности (18,3 %). Обратите внимание, что мы не меняем волатильность, хотя рыночные условия могли измениться. Волатильность, как и процентные ставки, считается постоянной в течение всего срока действия опциона. Однако на практике трейдер может изменить свое мнение о волатильности и нередко так и делает.

Что мы сделаем с позицией в конце 10-недельного периода, когда наступает дата экспирации? К этому времени мы закрываем позицию:

1) позволяем всем опционам вне денег остаться неисполненными;

2) продаем все опционы в деньгах по паритету (по внутренней стоимости) или же с тем же эффектом исполняем их и закрываем образовавшиеся в результате исполнения позиции в базовом фьючерсном контракте (или в обратном порядке – сначала занимаем необходимую фьючерсную позицию с тем, чтобы исполнение опционов привело к ликвидации фьючерсных позиций);

3) ликвидируем все оставшиеся фьючерсные контракты по рыночной цене.

Илл. 5.1. Процедура корректировки для поддержания дельта-нейтральности

Проследим процедуру хеджирования шаг за шагом и посмотрим, что именно она дает нам.

Первоначальный хедж. В день июньской экспирации (в десятую неделю) мы можем ликвидировать июньские 100 коллы либо продав их по 2,54, либо продав фьючерсы по 102,54 и исполнив коллы. В любом случае на наш счет поступит 2,54. Поскольку сначала мы заплатили за опционы по 3,54, фактиче ские потери на каждом опционе составили 0,71, а суммарные убытки –0,71 × 100 = –71,00.

Формируя первоначальный хедж, мы продали 57 июньских фьючерсов по 101,35. При экспирации нам пришлось выкупить их по 102,54 с убытком 1,19 на каждом контракте. Суммарные убытки от фьючерсов составили –1,19 × 57 = –67,83. Прибавим их к убыткам от опционов и получим совокупный убыток от первоначального хеджирования: –71,00–67,83 = –138,83. Порадовать такие результаты, конечно, не могут. Мы рассчитывали, что хедж позволит нам получить прибыль, а он принес ощутимые убытки.

Корректировки. Первоначальный хедж не был нашей единственной сделкой. Чтобы поддерживать дельта-нейтральность, пришлось покупать и продавать фьючерсные контракты в течение 10-недельного срока действия опциона. В конце первой недели у нас была позиция с дельтой +500, поэтому мы продали 5 фьючерсов по 102,26; в конце второй недели у нас была позиция с дельтой –1600, поэтому мы купили 16 фьючерсов по 99,07 – и так каждую неделю до конца десятой. При экспирации у нас оказалась короткая позиция в 36 фьючерсных контрактов, и мы купили их по цене закрытия 102,54. Обратите внимание, что всякий раз, как цена фьючерсов повышалась, дельта нашей позиции становилась положительной, поэтому нам приходилось продавать фьючерсы; а всякий раз, как она падала, дельта нашей позиции становилась отрицательный, и нам приходилось покупать фьючерсы. Поскольку корректировки зависели от дельты позиции, мы занимались тем, о чем мечтает каждый трейдер: покупать дешево и продавать дорого.

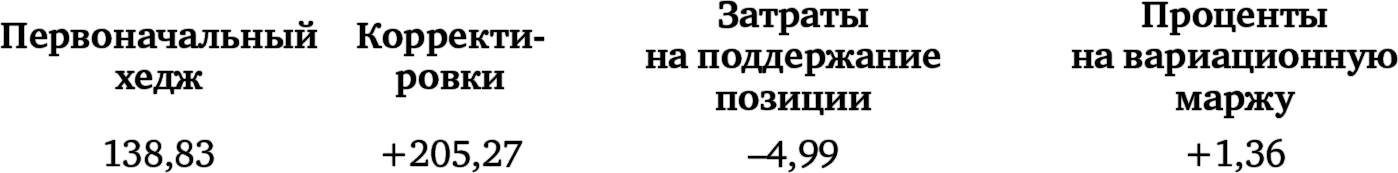

К какому же результату привели все корректировки, потребовавшиеся для поддержания дельта-нейтральности? Фактически мы получили прибыль в 205,27 (читатель может убедиться в этом сам, сложив связанные со сделками денежные поступления и расходы, указанные в столбце «Корректировка» на илл. 5.1). Эта прибыль с лихвой компенсирует убытки от первоначального хеджа.

Затраты на поддержание позиции. Что еще повлияет на итоговую прибыль или убыток? Сначала мы купили коллы и продали фьючерсы. Если к фьючерсам применяется фьючерсный метод расчетов, не требующий немедленных денежных расходов, то к опционам применяется акционный метод, предполагающий немедленную уплату всей суммы. Мы купили 100 коллов по 3,25, израсходовав в общей сложности 325,00. Мы приняли, что процент ная ставка равна 8 %, поэтому затраты на поддержание позиции в течение 10 недель составили 325,00 × 0,08 × 70/365 = 4,99. Нам придется учесть их в окончательных расчетах.

Затраты, связанные с вариационной маржей. Наконец, мы должны учесть затраты, связанные с поддержанием фьючерсной позиции. Поскольку цена на фьючерсы то растет, то падает, средства то поступают на счет трейдера, то списываются с него. Теоретически трейдер может получить проценты на поступившие средства, но должен уплатить проценты на списанные суммы. Например, сначала мы продали 57 фьючерсных контрактов по 101,35. Через неделю цена фьючерсов повысилась до 102,26, поэтому со счета было списано (101,35 – 102,26) × 57 = –57,87. Финансирование этих расходов при ставке 8 % обойдется нам за девять недель в –57,87 × 0,08 × 63/365 = –0,72. Чтобы остаться в конце первой недели дельта-нейтральными, мы продали еще 5 фьючерсных контрактов, т. е. всего продали 62 фьючерса. Через неделю (во вторую неделю) цена фьючерсов упала до 99,07, поэтому на наш счет было зачислено (102,26–99,07) × 62 = +197,78. Проценты, которые причитаются с этой суммы за 8 недель при 8 %-ной годовой ставке, составили 197,78 × 0,08 × 56/365 = +2,43. Денежные поступления и расходы, связанные с колебанием цены фьючерса, показаны на илл. 5.1 в колонке «Вариационная маржа», а итоговые проценты показаны в колонке «Проценты на вариационную маржу». Суммарный процент равен +1,36.

Теперь мы можем суммировать всю прибыль и убытки от нашей позиции:

Совокупная прибыль равна –138,83 + 205,27 – 4,99 + 1,36 = 62,81. Какую прибыль мы должны были получить согласно теории? Мы купили 100 коллов, стоящих 3,88 каждый, по 3,25, так что теоретически прибыль должна была составить (3,88 – 3,25) × 100 = +63,00. Иными словами, теоретическая формула довольно точно предсказывает реальную прибыль от позиции.

В нашем примере прибыль – результат суммирования четырех слагаемых. Два из них были со знаком «плюс» (корректировки и затраты, связанные с колебанием цены фьючерса), а два – со знаком «минус» (первоначальный хедж и затраты на поддержание позиции). Всегда ли бывает именно так? Определить заранее, какие слагаемые будут со знаком «плюс», а какие со знаком «минус», невозможно. С равным успехом можно привести пример, в котором первоначальный хедж будет прибыльным, а корректировки нет. Главное то, что при правильности введенных трейдером данных он получит прибыль или убыток, примерно равный предсказанному теорией.

Изо всех введенных в формулу данных волатильность – единственный показатель, недоступный прямому наблюдению. Откуда взялось значение волатильности, равное 18,3 %? Очевидно, что будущая волатильность никому не известна, но в данном случае автор взял 10 изменений цены, показанных на илл. 5.1, и рассчитал годовое стандартное отклонение ее относительных изменений (волатильность). Следовательно, 18,3 % – это волатильность, соответствующая десяти изменениям цены. Полный расчет приведен в приложении B.

В предыдущем примере мы исходили из того, что рынок идеален, т. е. что никакие внешние факторы на суммарную прибыль или убыток не влияют. На этом допущении основаны многие экономические модели, в том числе и модель Блэка – Шоулза. Если рынок идеален, то:

1) трейдеры могут свободно покупать или продавать базовые контракты без каких-либо ограничений;

2) все трейдеры могут заимствовать и размещать деньги под одни и те же проценты;

3) транзакционные издержки равны нулю;

4) налоги роли не играют.

Начинающий трейдер сразу же понимает, что рынки опционов неидеальны, поскольку в реальной жизни каждое из приведенных выше допущений так или иначе нарушается. Например, на некоторых фьючерсных рынках существует предел допустимого дневного изменения цены. При его достижении рынок становится запертым, т. е. сделки не совершаются до тех пор, пока цена фьючерсного контракта не отойдет от этого предела[20]. Ясно, что на подобном рынке свободная купля-продажа базового контракта возможна далеко не всегда.

Кроме того, индивидуальные трейдеры обычно не могут заимствовать или размещать деньги под те же проценты, что и крупные финансовые институты. Если у трейдера отрицательный остаток на счете, то его финансирование обойдется дороже, а если положительный остаток, то проценты на него будут не такими большими. Существует также и довольно заметный спред между ставками заимствования и кредитования для трейдера. К счастью, как мы говорили в главе 3, обычно процентная ставка – наименее важный из вводимых в формулу показателей. Хотя процентные ставки и варьируют от трейдера к трейдеру, их влияние на суммарную прибыль или убыток значительно меньше влияния других входных параметров.

Хотя трейдеру, наверное, небезразлична элегантность решений, главное для него все же – отдача от теории на рынке. Можно ли действительно получить прибыль на разнице между теоретической стоимостью опциона и его рыночной ценой?

Чтобы понять, как использовать теоретическую стоимость опциона, сделаем два допущения:

1) распределение цен базового контракта является логнормальным;

2) будущая волатильность базового контракта нам известна.

Ясно, что второе допущение не слишком реалистично, поскольку будущее знать невозможно. Как мы увидим позже, далеко не бесспорно и первое допущение. Но пока что нас интересуют не допущения модели, а то, как пользуются трейдеры полученными на ее основе выводами. Если при этих допущениях формула Блэка – Шоулза действительно работает, то мы сумеем превратить в прибыль всю разницу между ценой опциона и его теоретической стоимостью. Как это сделать?

Предположим, что имеется несколько опционов на некий фьючерсный контракт при следующих условиях:

• цена июньского фьючерсного контракта – 101,35;

• процентная ставка – 8,00 %;

• время до июньской экспирации – 10 недель.

Предположим также, что к этим опционам в соответствии с принятой в настоящее время в США практикой применяется акционный метод расчетов, требующий немедленной уплаты всей премии.

Если мы можем выбрать любую цену исполнения и любой тип опциона (колл или пут), то единственное, чего не хватает для точной оценки опционов на этот фьючерсный контракт, – это волатильность. Но мы предположили, что будущая волатильность базового фьючерсного контракта нам известна, т. е. у нас есть магический кристалл, позволяющий увидеть будущую волатильность. Допустим, мы знаем, что в течение следующих 10 недель волатильность составит 18,3 %. Теперь у нас есть все необходимое для определения теоретической стоимости опциона, и остается только выбрать конкретный опцион.

Вероятнее всего активно торгуется июньский 100 колл, близкий к тому, чтобы быть на деньгах, поэтому выбираем его. После введения исходных данных в формулу Блэка – Шоулза (точнее, в ее версию для фьючерсов) мы обнаружим, что теоретическая стоимость июньского 100 колла – 3,88. На рынке же он продается по 3,25. Можем ли мы воспользоваться этим расхождением?

Ясно, что первой идеей будет покупка опционов, поскольку они недооценены на 0,63. Можем ли мы, купив их, забыть о нашей позиции и вспомнить о ней только при экспирации, чтобы получить деньги?

В главе 3 мы говорили, что покупка или продажа неверно с точки зрения теории оцененного опциона требует хеджирования путем занятия противоположной позиции в базовом контракте. Если мы сделаем это правильно, то в случае незначительного изменения цены базового контракта рост (падение) стоимости опционной позиции будет точно уравновешен падением (ростом) стоимости противоположной позиции в базовом контракте. Такое хеджирование нечувствительно, или нейтрально, к направлению изменения цены базового контракта.

Коэффициент, позволяющий осуществить нейтральный хедж в определенных рыночных условиях, получают из формулы теоретической стоимости опциона и называют коэффициентом хеджа, а чаще всего дельтой. Подробнее мы поговорим о дельте в следующей главе, а в нынешнем примере важно знать, что:

1) дельта опциона колл всегда больше нуля, но меньше единицы;

2) с изменением рыночных условий дельта опциона может измениться;

3) дельта базового контракта всегда равна 1,00.

Говоря о дельте, опционные трейдеры обычно опускают запятую, отделяющую целую часть числа от дробной, будем следовать этой практике и мы. Таким образом, дельта колла колеблется в пределах от 0 до 100, а дельта базового контракта всегда равна 100[18].

Возвращаясь к нашему примеру, чтобы правильно использовать теоретическую стоимость опциона, нам нужно знать также и дельту, которая в данном случае равна 57 (0,57). Это означает, что для нейтрального хеджа на каждый купленный опцион мы должны продать 57 % базового контракта. Поскольку покупка или продажа долей фьючерсного контракта не разрешена, мы купим 100 июньских 100 коллов и продадим 57 июньских фьючерсных контрактов. Так мы получим нужный нулевой, или нейтральный, коэффициент дельта и при этом сможем иметь дело с целым числом контрактов. Итак, мы заняли следующую позицию:

Обратите внимание, что дельта позиции на каждой стороне хеджа – это дельта контракта, умноженная на число контрактов, при этом нельзя забывать, что покупка контракта обозначается положительным знаком, а продажа – отрицательным. Поэтому дельта опционной позиции равна +100 × 57 = = +5700, а дельта фьючерсной позиции составляет (–57) × 100 = –5700. Сложив эти числа, получим, что общая дельта позиции равна нулю, т. е. наша позиция дельта-нейтральна. Если цена базового контракта колеблется незначительно, то эти колебания не оказывают на стоимость дельта-нейтральной позиции никакого влияния. Положительная общая дельта позиции свидетельствует о расчете трейдера на более вероятный рост цены базового контракта; отрицательная – на более вероятное падение цены.

Однако, даже имея дельта-нейтральную позицию, все равно не следует забывать о том, что теоретическая стоимость – величина вероятностная. Игрок в рулетку, имеющий возможность купить ставку по цене ниже ее теоретической стоимости, сможет выиграть, только если ему разрешат играть много-много раз. Сделав всего одну ставку, он, скорее всего, проиграет, поскольку его шансы на выигрыш – 1 к 37. То же относится к хеджу. Шансы могут быть и на нашей стороне, поскольку мы купили недооцененные опционы. Но в краткосрочной перспективе хедж вполне может обернуться убытками. Что еще можно сделать, чтобы застраховаться от краткосрочного невезения?

Мы знаем, что в долгосрочной перспективе теория вероятностей на нашей стороне. Мы наверняка выиграем, если нам позволят совершить много сделок при тех же благоприятных условиях. Чем больше сделок, тем выше наши шансы получить прибыль, предсказанную теорией. Один из возможных путей – представить первоначальный хедж как ряд последовательных маленьких, локальных хеджей, каждый из которых является своего рода аналогом ставки при игре в рулетку. Для этого нам необходимо переоценивать свою позицию через равные промежутки времени и вносить в нее надлежащие изменения.

Предположим, что через неделю цена июньского фьючерсного контракта повысилась до 102,26. На этом этапе мы можем ввести в формулу следующие данные о новых рыночных условиях:

• цена июньского фьючерсного контракта – 102,26;

• процентная ставка – 8,00 %;

• время до июньской экспирации – 9 недель;

• волатильность – 18,3 %.

Обратите внимание, что мы не меняем ни процентную ставку, ни волатильность. Используемая нами формула Блэка основана на модели рыночных условий, в которой эти исходные показатели не меняются в течение срока действия опциона. На основе новых данных определим дельту 100 колла – 62. Рассчитаем также дельту позиции:

Дельта нашей позиции составляет теперь +500. Это конец одной ставки, но мы вот-вот сделаем другую.

Всякий раз, когда мы как бы начинаем новую локальную игру, необходимо вернуться к дельта-нейтральной позиции. В нашем примере нужно уменьшить дельту позиции на 500. Как мы увидим позже, это можно сделать разными способами. Но, чтобы упростить расчеты, будем оперировать базовыми фьючерсами, поскольку дельта базового контракта всегда равна 100.

Итак, нам нужно уменьшить общую дельту на 500, и мы добьемся этого, продав 5 фьючерсных контрактов. Рассчитаем теперь новую дельту нашей позиции:

Мы снова дельта-нейтральны и готовы начать новую локальную игру. Как и раньше, результат зависит только от волатильности цены базового фьючерс ного контракта, а не от направления ее изменения.

Продавая пять дополнительных фьючерсных контрактов, мы корректируем свою позицию. Корректировки – это сделки, проводимые необязательно с целью увеличения теоретического преимущества, хотя они и могут иметь подобный эффект. В первую очередь они проводятся для обеспечения дельта-нейтральности позиции. В нашем случае продажа пяти дополнительных фьючерсных контрактов не влияет на теоретическое преимущество, поскольку у фьючерсных контрактов нет теоретической стоимости[19]. Сделка была совершена исключительно с целью корректировки хеджа и сохранения дельта-нейтральности.

То, что мы проделали, демонстрирует правильный процесс использования теоретической стоимости опциона:

1) купить (продать) недооцененные (переоцененные) опционы;

2) сделать позицию дельта-нейтральной, чтобы защититься от рисков, связанных с изменением цены базового контракта;

3) корректировать хедж через равные промежутки времени для сохранениия дельта-нейтральности.

Поскольку мы приняли, что процесс движения цены базового актива является непрерывным, при выводе формул теоретической стоимости опционов исходят из того, что корректировки осуществляются тоже непрерывно. В реальной жизни непрерывная корректировка невозможна, поскольку между проводимыми трейдером сделками всегда проходит какое-то время. Осуществляя корректировки через равные промежутки времени, мы стараемся соблюдать предельно полно принципы, заложенные в метод определения теоретической стоимости опциона.

Как должна выглядеть процедура корректировки при соблюдении правильной последовательности, если мы собираемся сохранить хедж до экспирации? Результаты корректировок показаны на илл. 5.1. В нашем примере корректировки осуществлялись с недельным интервалом. В конце каждого интервала дельта июньского 100 колла пересчитывалась с учетом времени, оставшегося до экспирации, и текущей цены базового фьючерсного контракта при неизменности процентной ставки (8 %) и известной волатильности (18,3 %). Обратите внимание, что мы не меняем волатильность, хотя рыночные условия могли измениться. Волатильность, как и процентные ставки, считается постоянной в течение всего срока действия опциона. Однако на практике трейдер может изменить свое мнение о волатильности и нередко так и делает.

Что мы сделаем с позицией в конце 10-недельного периода, когда наступает дата экспирации? К этому времени мы закрываем позицию:

1) позволяем всем опционам вне денег остаться неисполненными;

2) продаем все опционы в деньгах по паритету (по внутренней стоимости) или же с тем же эффектом исполняем их и закрываем образовавшиеся в результате исполнения позиции в базовом фьючерсном контракте (или в обратном порядке – сначала занимаем необходимую фьючерсную позицию с тем, чтобы исполнение опционов привело к ликвидации фьючерсных позиций);

3) ликвидируем все оставшиеся фьючерсные контракты по рыночной цене.

Илл. 5.1. Процедура корректировки для поддержания дельта-нейтральности

Проследим процедуру хеджирования шаг за шагом и посмотрим, что именно она дает нам.

Первоначальный хедж. В день июньской экспирации (в десятую неделю) мы можем ликвидировать июньские 100 коллы либо продав их по 2,54, либо продав фьючерсы по 102,54 и исполнив коллы. В любом случае на наш счет поступит 2,54. Поскольку сначала мы заплатили за опционы по 3,54, фактиче ские потери на каждом опционе составили 0,71, а суммарные убытки –0,71 × 100 = –71,00.

Формируя первоначальный хедж, мы продали 57 июньских фьючерсов по 101,35. При экспирации нам пришлось выкупить их по 102,54 с убытком 1,19 на каждом контракте. Суммарные убытки от фьючерсов составили –1,19 × 57 = –67,83. Прибавим их к убыткам от опционов и получим совокупный убыток от первоначального хеджирования: –71,00–67,83 = –138,83. Порадовать такие результаты, конечно, не могут. Мы рассчитывали, что хедж позволит нам получить прибыль, а он принес ощутимые убытки.

Корректировки. Первоначальный хедж не был нашей единственной сделкой. Чтобы поддерживать дельта-нейтральность, пришлось покупать и продавать фьючерсные контракты в течение 10-недельного срока действия опциона. В конце первой недели у нас была позиция с дельтой +500, поэтому мы продали 5 фьючерсов по 102,26; в конце второй недели у нас была позиция с дельтой –1600, поэтому мы купили 16 фьючерсов по 99,07 – и так каждую неделю до конца десятой. При экспирации у нас оказалась короткая позиция в 36 фьючерсных контрактов, и мы купили их по цене закрытия 102,54. Обратите внимание, что всякий раз, как цена фьючерсов повышалась, дельта нашей позиции становилась положительной, поэтому нам приходилось продавать фьючерсы; а всякий раз, как она падала, дельта нашей позиции становилась отрицательный, и нам приходилось покупать фьючерсы. Поскольку корректировки зависели от дельты позиции, мы занимались тем, о чем мечтает каждый трейдер: покупать дешево и продавать дорого.

К какому же результату привели все корректировки, потребовавшиеся для поддержания дельта-нейтральности? Фактически мы получили прибыль в 205,27 (читатель может убедиться в этом сам, сложив связанные со сделками денежные поступления и расходы, указанные в столбце «Корректировка» на илл. 5.1). Эта прибыль с лихвой компенсирует убытки от первоначального хеджа.

Затраты на поддержание позиции. Что еще повлияет на итоговую прибыль или убыток? Сначала мы купили коллы и продали фьючерсы. Если к фьючерсам применяется фьючерсный метод расчетов, не требующий немедленных денежных расходов, то к опционам применяется акционный метод, предполагающий немедленную уплату всей суммы. Мы купили 100 коллов по 3,25, израсходовав в общей сложности 325,00. Мы приняли, что процент ная ставка равна 8 %, поэтому затраты на поддержание позиции в течение 10 недель составили 325,00 × 0,08 × 70/365 = 4,99. Нам придется учесть их в окончательных расчетах.

Затраты, связанные с вариационной маржей. Наконец, мы должны учесть затраты, связанные с поддержанием фьючерсной позиции. Поскольку цена на фьючерсы то растет, то падает, средства то поступают на счет трейдера, то списываются с него. Теоретически трейдер может получить проценты на поступившие средства, но должен уплатить проценты на списанные суммы. Например, сначала мы продали 57 фьючерсных контрактов по 101,35. Через неделю цена фьючерсов повысилась до 102,26, поэтому со счета было списано (101,35 – 102,26) × 57 = –57,87. Финансирование этих расходов при ставке 8 % обойдется нам за девять недель в –57,87 × 0,08 × 63/365 = –0,72. Чтобы остаться в конце первой недели дельта-нейтральными, мы продали еще 5 фьючерсных контрактов, т. е. всего продали 62 фьючерса. Через неделю (во вторую неделю) цена фьючерсов упала до 99,07, поэтому на наш счет было зачислено (102,26–99,07) × 62 = +197,78. Проценты, которые причитаются с этой суммы за 8 недель при 8 %-ной годовой ставке, составили 197,78 × 0,08 × 56/365 = +2,43. Денежные поступления и расходы, связанные с колебанием цены фьючерса, показаны на илл. 5.1 в колонке «Вариационная маржа», а итоговые проценты показаны в колонке «Проценты на вариационную маржу». Суммарный процент равен +1,36.

Теперь мы можем суммировать всю прибыль и убытки от нашей позиции:

Совокупная прибыль равна –138,83 + 205,27 – 4,99 + 1,36 = 62,81. Какую прибыль мы должны были получить согласно теории? Мы купили 100 коллов, стоящих 3,88 каждый, по 3,25, так что теоретически прибыль должна была составить (3,88 – 3,25) × 100 = +63,00. Иными словами, теоретическая формула довольно точно предсказывает реальную прибыль от позиции.

В нашем примере прибыль – результат суммирования четырех слагаемых. Два из них были со знаком «плюс» (корректировки и затраты, связанные с колебанием цены фьючерса), а два – со знаком «минус» (первоначальный хедж и затраты на поддержание позиции). Всегда ли бывает именно так? Определить заранее, какие слагаемые будут со знаком «плюс», а какие со знаком «минус», невозможно. С равным успехом можно привести пример, в котором первоначальный хедж будет прибыльным, а корректировки нет. Главное то, что при правильности введенных трейдером данных он получит прибыль или убыток, примерно равный предсказанному теорией.

Изо всех введенных в формулу данных волатильность – единственный показатель, недоступный прямому наблюдению. Откуда взялось значение волатильности, равное 18,3 %? Очевидно, что будущая волатильность никому не известна, но в данном случае автор взял 10 изменений цены, показанных на илл. 5.1, и рассчитал годовое стандартное отклонение ее относительных изменений (волатильность). Следовательно, 18,3 % – это волатильность, соответствующая десяти изменениям цены. Полный расчет приведен в приложении B.

В предыдущем примере мы исходили из того, что рынок идеален, т. е. что никакие внешние факторы на суммарную прибыль или убыток не влияют. На этом допущении основаны многие экономические модели, в том числе и модель Блэка – Шоулза. Если рынок идеален, то:

1) трейдеры могут свободно покупать или продавать базовые контракты без каких-либо ограничений;

2) все трейдеры могут заимствовать и размещать деньги под одни и те же проценты;

3) транзакционные издержки равны нулю;

4) налоги роли не играют.

Начинающий трейдер сразу же понимает, что рынки опционов неидеальны, поскольку в реальной жизни каждое из приведенных выше допущений так или иначе нарушается. Например, на некоторых фьючерсных рынках существует предел допустимого дневного изменения цены. При его достижении рынок становится запертым, т. е. сделки не совершаются до тех пор, пока цена фьючерсного контракта не отойдет от этого предела[20]. Ясно, что на подобном рынке свободная купля-продажа базового контракта возможна далеко не всегда.

Кроме того, индивидуальные трейдеры обычно не могут заимствовать или размещать деньги под те же проценты, что и крупные финансовые институты. Если у трейдера отрицательный остаток на счете, то его финансирование обойдется дороже, а если положительный остаток, то проценты на него будут не такими большими. Существует также и довольно заметный спред между ставками заимствования и кредитования для трейдера. К счастью, как мы говорили в главе 3, обычно процентная ставка – наименее важный из вводимых в формулу показателей. Хотя процентные ставки и варьируют от трейдера к трейдеру, их влияние на суммарную прибыль или убыток значительно меньше влияния других входных параметров.