Страница:

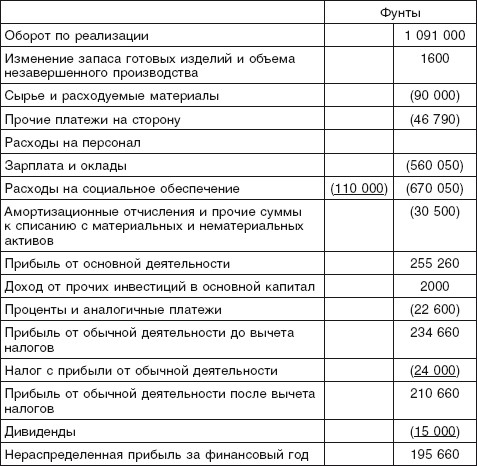

Пример отчета о прибылях и убытках фирмы «Джаме лимитед»

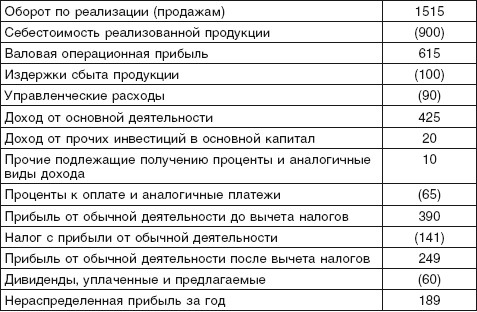

Исчисление операционной прибыли по формату себестоимости

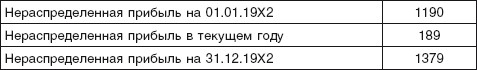

1. Оборот по продажам включает доходы от реализации товаров и услуг обычной хозяйственной деятельности, ненужных материальных запасов, собственных полуфабрикатов, другие доходы, которые подробно рассматривались выше. Изменения в стоимости запасов продукции и незавершенного производства не учитываются.2. Себестоимость проданной продукции, товаров, услуг: производственная себестоимость продукции и сданных услуг независимо от периода, к которому относятся издержки; производственные накладные расходы и другие затраты, относящиеся к производственной сфере, – исследования и разработки новой продукции, гарантии, ответственность за качество; стоимость покупных товаров, проценты и налоги, включаемые в себестоимость.

3. Валовой операционный результат от продажи (ст. 1 – ст. 2).

4. Коммерческие расходы: все расходы, связанные с продажей, учитываются в том отчетном периоде, к которому они относятся.

В коммерческие расходы входят расходы отделов сбыта, рекламы, маркетинга, агентской сети, расходы на расширение сбыта и др.

5. Управленческие расходы за отчетный период.

6. Операционный финансовый результат от реализации: (ст. 3 – ст. 4 – ст. 5) = ст. 6.

Пример отчета о прибылях и убытках фирмы «Бронте»

(тыс. фунтов)

Отчет о нераспределенной прибыли

(тыс. фунтов)

1. Доходы от долевого участия в других предприятиях и иных долгосрочных инвестиций: дивиденды, участие в прибылях товариществ, проценты по ссудам, доходы от облигаций и т. п.

2. Прочие проценты и доходы: проценты по вкладам в кредитных учреждениях, по оборотным долговым обязательствам и векселям, курсовые валютные разницы, надбавки за платежи в рассрочку, ажио и дизажио по ценным бумагам и т. п.

3. Списания с денежных инвестиций и ценных бумаг.

4. Выплачиваемые проценты и другие платежи. Общий финансовый результат подсчитывается по следующей схеме: Общая прибыль до налогообложения (+);

Налог на прибыль (-);

Нетипичные доходы (или расходы) (+) (-);

Налог на нетипичные доходы (-);

Прочие налоги (-).

Организации, представляющие отчетность по формату себестоимости, обязаны раскрывать в примечаниях дополнительную информацию о характере расходов по элементам. Например, амортизация, материальные затраты, расходы на оплату труда и т. п.

Стандарт требует раскрыть в самом отчете о прибылях и убытках либо в примечаниях к нему суммы дивидендов на акции, объявленных или предложенных к объявлению за отчетный период.

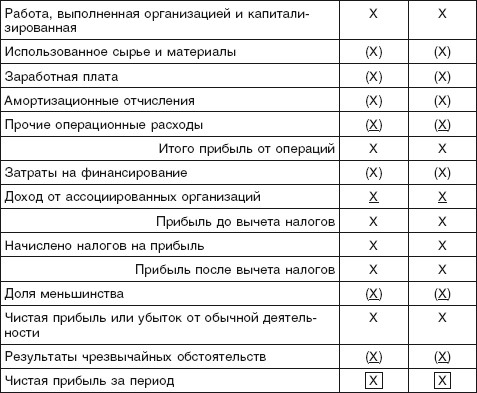

Развернутый пример отчета о прибылях и убытках (формат затрат)

Изменения в готовой продукции и незавершенном производстве отражают изменения в производственных расходах. Если запасы готовой продукции и незавершенного производства, показанные по фактическим затратам, уменьшились, значит, производственные расходы на проданную продукцию увеличилась. Если, наоборот, эти запасы увеличились, то производственные расходы на проданную продукцию в результате этого уменьшились. В отчете сумма изменений показана непосредственно вслед за выручкой, но это не означает, что данная сумма относится к доходам. Во всех случаях, независимо от формы представления, имеет место корректировка затрат на продажи.

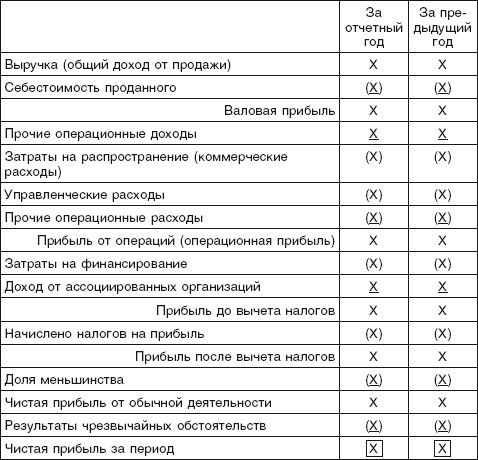

Развернутый пример отчета о прибылях и убытках (формат себестоимости)

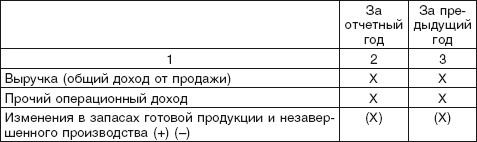

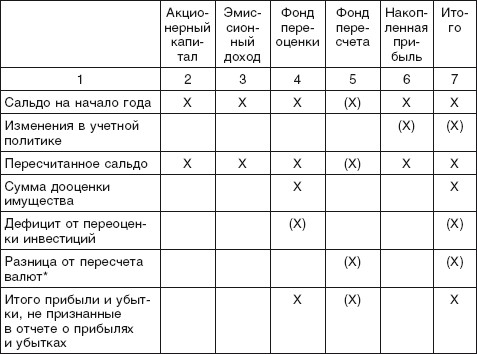

2.5. Отчет об изменениях в капитале

Изменения в капитале организации проходят в результате операций с собственниками, которые приобретают выпущенные в отчетном периоде акции, в пользу которых начисляются и выплачиваются дивиденды, а также за счет накопления нераспределенной прибыли, уценки и дооценки различных видов имущества. В общем виде эти изменения выражаются в изменении чистых активов за отчетный период или физической величины производительного капитала в зависимости от принятой концепции.

Стандартные требования состоят в том, что в отчетности следует отражать движение капитала за период по элементам и в сопоставлении начального и конечного сальдо по ним. Альтернативный подход предполагает представление в отчетности только влияния чистой прибыли, доходов и расходов, включаемых в изменения капитала, и воздействия изменений в учетной политике. Обычно для развернутого отчета об изменениях в капитале применяют столбцовый вариант, когда для каждого элемента собственного капитала приводится самостоятельный столбец.

Изменения собственного капитала возникают в результате:

• расчетов с собственниками по дивидендам и эмиссии акций;

• прибылей и убытков, не признающихся в отчете о прибылях и убытках;

• накопленной (нераспределенной) прибыли;

• изменений в учетной политике.

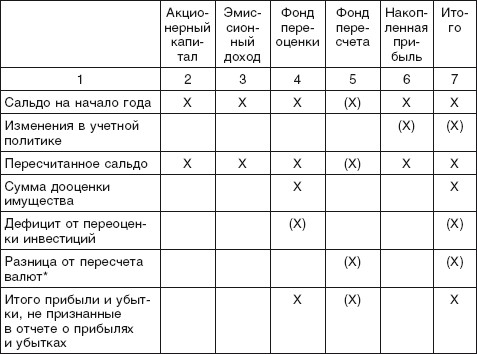

Пример сводного отчета об изменениях в капитале за год (столбцовый вариант)

* Разница от пересчета валют возникает в сводном (консолидированном) отчете при обобщении отчетов, составленных в валютах, отличных от валюты консолидированного отчета, то есть иностранных подразделений организации.

* Разница от пересчета валют возникает в сводном (консолидированном) отчете при обобщении отчетов, составленных в валютах, отличных от валюты консолидированного отчета, то есть иностранных подразделений организации.

** Чистая прибыль за отчетный период приводится как конечный показатель отчета о прибылях и убытках за данный период.

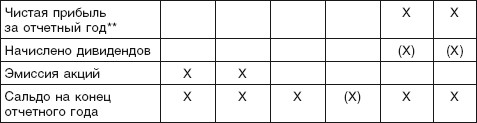

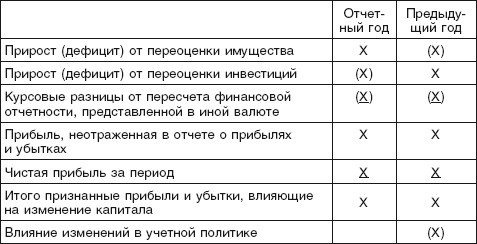

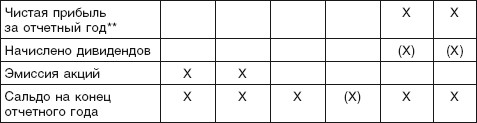

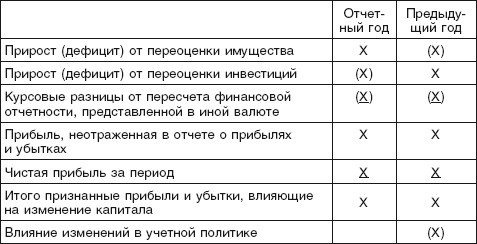

Примерный сводный отчет об изменениях в капитале за счет прибылей и убытков

Остальные факторы, оказывающие влияние на величину собственного капитала, включая соизмерение начального и конечного сальдо за отчетный период, отражаются в примечаниях к финансовой отчетности.

Остальные факторы, оказывающие влияние на величину собственного капитала, включая соизмерение начального и конечного сальдо за отчетный период, отражаются в примечаниях к финансовой отчетности.

Примерные отчетные формы, приводимые в настоящих комментариях и в тексте самих стандартов, не являются обязательными для применения. Они только иллюстрируют возможные варианты, оставляя составителям финансовой отчетности право самим выбирать и конструировать пригодные для них отчетные формы.

Отчет о движении денежных средств в настоящей главе не рассматривается, так как требования к данному отчету установлены отдельным стандартом МСБУ-7 «Отчеты о движении денежных средств». Его рассмотрению мы посвятим самостоятельную главу.

Стандартные требования состоят в том, что в отчетности следует отражать движение капитала за период по элементам и в сопоставлении начального и конечного сальдо по ним. Альтернативный подход предполагает представление в отчетности только влияния чистой прибыли, доходов и расходов, включаемых в изменения капитала, и воздействия изменений в учетной политике. Обычно для развернутого отчета об изменениях в капитале применяют столбцовый вариант, когда для каждого элемента собственного капитала приводится самостоятельный столбец.

Изменения собственного капитала возникают в результате:

• расчетов с собственниками по дивидендам и эмиссии акций;

• прибылей и убытков, не признающихся в отчете о прибылях и убытках;

• накопленной (нераспределенной) прибыли;

• изменений в учетной политике.

Пример сводного отчета об изменениях в капитале за год (столбцовый вариант)

** Чистая прибыль за отчетный период приводится как конечный показатель отчета о прибылях и убытках за данный период.

Примерный сводный отчет об изменениях в капитале за счет прибылей и убытков

Примерные отчетные формы, приводимые в настоящих комментариях и в тексте самих стандартов, не являются обязательными для применения. Они только иллюстрируют возможные варианты, оставляя составителям финансовой отчетности право самим выбирать и конструировать пригодные для них отчетные формы.

Отчет о движении денежных средств в настоящей главе не рассматривается, так как требования к данному отчету установлены отдельным стандартом МСБУ-7 «Отчеты о движении денежных средств». Его рассмотрению мы посвятим самостоятельную главу.

2.6. Примечания к финансовой отчетности

В примечаниях к отчетности или в специальной справке составитель финансовой отчетности обязан указать постоянное местонахождение организации, если оно не совпадает с юридическим адресом, свою материнскую организацию и материнскую организацию всей консолидированной группы организаций. Нужно дать описание основной деятельности организации, основных операций, осуществляемых ею, и численность персонала в конце отчетного периода или среднесписочную численность, характеризующую объем выполняемых операций.

В примечаниях необходимо показать основные методические подходы к подготовке финансовой отчетности и раскрыть применяемую учетную политику, а также дополнительную информацию, которая: а) требуется в соответствии с отдельными МФСО; б) по мнению составителя, интересна для пользователей и повышает достоверность представляемой отчетности.

Примечания должны быть упорядочены, в формах финансовой отчетности необходимо приводить ссылки на примечания к каждой линейной статье отчета. Обычно каждому примечанию присваивается цифровой код, под которым оно приводится в разделе примечаний. Этот код указывается в форме отчетности против той линейной статьи отчета, которая раскрывается в данном примечании. Если к раскрытию данной статьи отчета имеют отношение несколько примечаний, в форме отчетности необходимо указать коды всех этих примечаний против той линейной статьи, которую они раскрывают.

Примечания можно группировать по отчетным формам, информация о которых в них раскрывается. Отдельно приводятся примечания к отчетному бухгалтерскому балансу, отдельно к отчетам: о прибылях и убытках; о движении денежных средств; об изменениях в капитале. Но можно все примечания объединять под одной рубрикой. Важно, чтобы примечания могли быстро отыскать пользователи финансовой отчетности.

Содержание примечаний к финансовой отчетности может иметь повествовательно-описательную форму или раскрывать дополнительные цифровые показатели, необходимые для анализа. Зачастую содержание примечаний включает описательную и цифровую информацию, позволяющую составить более полное представление о раскрываемом элементе отчетности.

В примечаниях необходимо указать на соответствие информации требованиям МСФО, раскрыть основу оценки явления и учетную политику, применяемую для его отражения в отчетности, привести дополнительные аналитические данные и другую информацию финансового и нефинансового характера.

Раскрывая учетную политику, кроме указания на способы оценки операций, явлений и предметов, необходимо описать: порядок признания выручки в отчетности; принципы составления консолидированной финансовой отчетности и методы отражения совместной деятельности и объединения компаний; политику учета и амортизации материальных и нематериальных активов; характеристику подрядной деятельности и учет договоров подряда; отражение в учете финансовых инструментов и инвестиционной собственности, их оценки и переоценки; порядок учета арендованного имущества, материальных запасов. Важную информацию несут сообщения об учетной политике в отношении учета затрат на научные исследования и опытно-конструкторские разработки, оценочных и капитальных резервов, включая пенсионное обеспечение, правительственных и муниципальных субсидий. Следует раскрыть порядок пересчета иностранной валюты и валютных курсовых разниц, методику учета инфляционного фактора, методику распределения затрат по хозяйственным и географическим сегментам деятельности, саму методику определения этих сегментов.

В примечаниях необходимо показать основные методические подходы к подготовке финансовой отчетности и раскрыть применяемую учетную политику, а также дополнительную информацию, которая: а) требуется в соответствии с отдельными МФСО; б) по мнению составителя, интересна для пользователей и повышает достоверность представляемой отчетности.

Примечания должны быть упорядочены, в формах финансовой отчетности необходимо приводить ссылки на примечания к каждой линейной статье отчета. Обычно каждому примечанию присваивается цифровой код, под которым оно приводится в разделе примечаний. Этот код указывается в форме отчетности против той линейной статьи отчета, которая раскрывается в данном примечании. Если к раскрытию данной статьи отчета имеют отношение несколько примечаний, в форме отчетности необходимо указать коды всех этих примечаний против той линейной статьи, которую они раскрывают.

Примечания можно группировать по отчетным формам, информация о которых в них раскрывается. Отдельно приводятся примечания к отчетному бухгалтерскому балансу, отдельно к отчетам: о прибылях и убытках; о движении денежных средств; об изменениях в капитале. Но можно все примечания объединять под одной рубрикой. Важно, чтобы примечания могли быстро отыскать пользователи финансовой отчетности.

Содержание примечаний к финансовой отчетности может иметь повествовательно-описательную форму или раскрывать дополнительные цифровые показатели, необходимые для анализа. Зачастую содержание примечаний включает описательную и цифровую информацию, позволяющую составить более полное представление о раскрываемом элементе отчетности.

В примечаниях необходимо указать на соответствие информации требованиям МСФО, раскрыть основу оценки явления и учетную политику, применяемую для его отражения в отчетности, привести дополнительные аналитические данные и другую информацию финансового и нефинансового характера.

Раскрывая учетную политику, кроме указания на способы оценки операций, явлений и предметов, необходимо описать: порядок признания выручки в отчетности; принципы составления консолидированной финансовой отчетности и методы отражения совместной деятельности и объединения компаний; политику учета и амортизации материальных и нематериальных активов; характеристику подрядной деятельности и учет договоров подряда; отражение в учете финансовых инструментов и инвестиционной собственности, их оценки и переоценки; порядок учета арендованного имущества, материальных запасов. Важную информацию несут сообщения об учетной политике в отношении учета затрат на научные исследования и опытно-конструкторские разработки, оценочных и капитальных резервов, включая пенсионное обеспечение, правительственных и муниципальных субсидий. Следует раскрыть порядок пересчета иностранной валюты и валютных курсовых разниц, методику учета инфляционного фактора, методику распределения затрат по хозяйственным и географическим сегментам деятельности, саму методику определения этих сегментов.

2.7. Первое представление отчетности по МСФО

Переход к МСФО любой организации, впервые применяющей МСФО для составления своей финансовой отчетности, регулируется МСФО-1 «Первое применение Международных стандартов финансовой отчетности». Данный стандарт является первым из серии IFRS, опубликованным Правлением Совета по МСФО в июне 2003 года. Он заменяет ПКИ-8 «Применение МСФО впервые в качестве главной основы учета». Новый стандарт вместо ранее действующего ПКИ принят, чтобы снизить затраты на первое применение МСФО, в особенности на получение сравнительной информации за периоды, предшествующие переходу на МСФО, для все большего числа организаций, переходящих на МСФО и требующих более детальных указаний на сей счет.

Первой отчетностью, составленной по МСФО, является первая годовая финансовая отчетность, представляя которую организация ясно и безоговорочно заявила о ее соответствии международным стандартом финансовой отчетности. МСФО необходимо применять также к каждой промежуточной отчетности, составленной за часть периода, который является отчетным для финансовой отчетности, впервые подготовленной в соответствии с требованиями МСФО. Например, если организация установила и заявила об этом публично, что в 2006 году (то есть в отчетном году, который завершается по состоянию на 31 декабря 2006 года) она представит годовую финансовую отчетность в полном соответствии с МСФО, то вся промежуточная отчетность, представляемая в течение 2006 года, должна составляться также в полном соответствии с МСФО.

Как известно, согласно МСБУ-1 «Представление финансовой отчетности» в ней должны быть представлены сравнительные ретроспективные данные за один или несколько отчетных периодов. Все данные ретроспективной отчетности пересчитываются в соответствии с требованиями МСФО и ПКИ, действовавшими на отчетную дату ее первой финансовой отчетности, представляемой по МСФО. Требования всех применимых на отчетные даты стандартов используются в учетной политике организации по МСФО и во входящем балансе по МСФО, который она обязана составить, но не обязана представлять в своей первой отчетности, составленной по МСФО.

Если составление и подготовка к раскрытию сравнительных данных для первой финансовой отчетности окажутся слишком обременительными, организация может частично или полностью отказаться от представления сравнительной информации.

Дата перехода к МСФО является важной компонентой данной процедуры, так как она определяется по начальной дате самого раннего периода, за который организация представляет полную сравнительную информацию в соответствии с МСФО в своей первой финансовой отчетности по МСФО. Это значит, что входящий баланс по МСФО составляется на эту дату. Все МСФО, требования которых будут признаны применимыми при представлении первой финансовой отчетности по МСФО, будут применяться, начиная с этой даты.

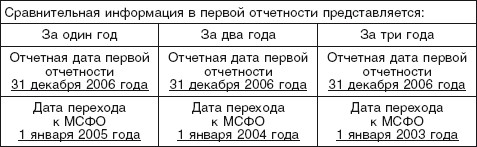

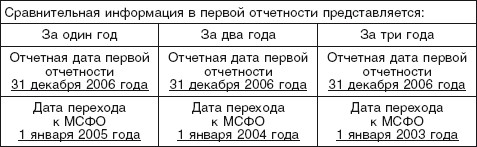

Дата перехода к МСФО определяется ретроспективно, относительно даты первого представления отчетности, составленной по требованиям МСФО. Например, организация заявила о том, что она представит свою отчетность по МСФО в отчетном году, завершаемом 31 декабря 2006 года, и будет отражать в ней сравнительную информацию за один год. Следовательно, дата перехода к МСФО определяется с 1 января 2005 года. Если организация объявит, что она будет представлять сравнительную информацию за два года, то датой перехода к МСФО следует считать 1 января 2004 года (см. схему).

Входящий баланс по МСФО составляется на дату перехода к МСФО. Организация может его опубликовать, но МСФО-1 этого не требует, его публикация производится по усмотрению руководства организации.

Входящий баланс составляется в качестве первого шага, отправной точки перехода к применению МСФО. В нем необходимо:

• признать все активы и обязательства, которые требуются по МСФО, действующими на отчетную дату представления первой финансовой отчетности по этим стандартам или исключить отдельные из них, ранее признанные по национальным стандартам, если МСФО не требуют (или не разрешают) такого признания;

• произвести переклассификацию статей, признанных ранее в соответствии с национальными стандартами, и переоценить их в порядке, предусмотренном МСФО;

• не применять МСФО к ретроспективным событиям, которые были отражены в отчетности на основании профессиональных суждений, даже если к моменту составления входящего баланса они стали определенно известными.

Определение даты перехода к МСФО

К примеру, на дату перехода к МСФО не был известен результат судебного иска, в связи с чем был образован соответствующий резерв для компенсаций возможных потерь. До начала следующего отчетного года судебный иск был разрешен в пользу организации. При составлении входящего баланса начисленный резерв должен быть сохранен и отрегулирован в течение следующего года путем отражения в отчете о прибылях и убытках.

К примеру, на дату перехода к МСФО не был известен результат судебного иска, в связи с чем был образован соответствующий резерв для компенсаций возможных потерь. До начала следующего отчетного года судебный иск был разрешен в пользу организации. При составлении входящего баланса начисленный резерв должен быть сохранен и отрегулирован в течение следующего года путем отражения в отчете о прибылях и убытках.

Составление входящего баланса, как и ведение учета по МСФО за отчетный год, предшествующий отчетному году, в котором финансовая отчетность составляется по МСФО, могут выполняться намного позже действительной даты перехода на международные стандарты, что позволяет более полно представить применимые в организации МСФО в ее учетной политике.

Учетная политика по МСФО должна предусматривать единый порядок отражения информации во входящем балансе и во всех периодах, информация о которых включается в первую финансовую отчетность по МСФО. Учетная политика должна отвечать требованиям каждого стандарта, действующего на отчетную дату ее первой финансовой отчетности по МСФО, и любых других стандартов, досрочное применение которых разрешается, а организация сочтет их досрочное применение возможным.

Различные варианты ранее действующих МСФО не должны применяться в учетной политике организации. В этом принципиальное отличие МСФО-1 от ПКИ-8 «Первое применение МСФО в качестве главной основы учета», которая теперь отменена. Не применяются также любые переходные положения МСФО, так как они касаются изменений в учетной политике организаций, уже применяющих МСФО (то есть не впервые).

Учетная политика по МСФО, естественно, будет отличаться от той, что организация применяла с использованием национальных стандартов. Все возникшие изменения признаются путем корректирования суммы нераспределенной прибыли или другой статьи собственного капитала, если это приемлемо в конкретных условиях организации.

Особенности оценки активов и обязательств при первом применении МСФО для составления финансовой отчетности, в том числе для входящего баланса, рассматриваются для каждого элемента отдельно.

Для оценки основных средств возможны два подхода к оценке: по справедливой стоимости либо по их первоначальной или амортизированной стоимости, рассчитанной в соответствии с МСФО и скорректированной на изменение индекса цен. Эти же подходы могут применяться к инвестиционной собственности (инвестициях в недвижимость) и к нематериальным активам. Для других активов и обязательств данные подходы к оценке не используются.

Выбирая второй подход к оценке, нужно иметь в виду, что его применение потребует трудоемкого анализа всей истории оценки отдельных объектов основных средств или нематериальных активов с тем, чтобы вычислить его себестоимость или амортизируемую стоимость на дату перехода к МСФО и составления входящего баланса. В этом отношении применение справедливой стоимости будет намного экономичнее, так как не потребует дорогостоящих аналитических исследований по каждому переоцениваемому объекту.

Оценку актуарных прибылей и убытков в соответствии с МСБУ-19 «Вознаграждение работников» во входящем балансе организация может оставить в накопленных суммах к моменту перехода на МСФО, независимо от того, что в последующем для более поздних актуарных прибылей и убытков она будет применять иные разрешенные стандартом подходы.

В части накопленных курсовых разниц их суммы, отнесенные к собственному капиталу организации, переходят и отражаются во входящем балансе так, как того требует МСБУ-21 «Влияние изменения валютных курсов». Накопленные курсовые разницы по зарубежным операциям приравниваются к нулю на дату перехода к МСФО, а в последующем в отчете о прибылях и убытках признаются только курсовые разницы, возникшие после перехода к МСФО.

Раскрытие информации в первой отчетности, составленной по МСФО, помимо обязательных раскрытий по требованиям различных стандартов должно показать, как переход от национальных правил учета к МСФО повлиял на финансовое положение организации, ее финансовые результаты и денежные потоки в отчетном периоде. При этом нужно представить выверку движения собственного капитала на дату перехода к МСФО и на конец последнего периода, когда отчетность составлялась по национальным стандартам; выверку прибылей или убытков за два соответствующих периода.

При использовании справедливой стоимости в качестве исходной необходимо раскрыть для каждого элемента входящего баланса: общую сумму по справедливой стоимости и общую сумму произведенной корректировки по сравнению с оценками, применявшимися в соответствии с национальными стандартами.

Для представленной в первом отчете сравнительной информации, если она представлена в соответствии с прежними национальными стандартами, необходимо указать, какая сравнительная информация не соответствует МСФО, и раскрыть те необходимые основные корректировки, которые требуются для ее приведения в соответствие с МСФО.

Первой отчетностью, составленной по МСФО, является первая годовая финансовая отчетность, представляя которую организация ясно и безоговорочно заявила о ее соответствии международным стандартом финансовой отчетности. МСФО необходимо применять также к каждой промежуточной отчетности, составленной за часть периода, который является отчетным для финансовой отчетности, впервые подготовленной в соответствии с требованиями МСФО. Например, если организация установила и заявила об этом публично, что в 2006 году (то есть в отчетном году, который завершается по состоянию на 31 декабря 2006 года) она представит годовую финансовую отчетность в полном соответствии с МСФО, то вся промежуточная отчетность, представляемая в течение 2006 года, должна составляться также в полном соответствии с МСФО.

Как известно, согласно МСБУ-1 «Представление финансовой отчетности» в ней должны быть представлены сравнительные ретроспективные данные за один или несколько отчетных периодов. Все данные ретроспективной отчетности пересчитываются в соответствии с требованиями МСФО и ПКИ, действовавшими на отчетную дату ее первой финансовой отчетности, представляемой по МСФО. Требования всех применимых на отчетные даты стандартов используются в учетной политике организации по МСФО и во входящем балансе по МСФО, который она обязана составить, но не обязана представлять в своей первой отчетности, составленной по МСФО.

Если составление и подготовка к раскрытию сравнительных данных для первой финансовой отчетности окажутся слишком обременительными, организация может частично или полностью отказаться от представления сравнительной информации.

Дата перехода к МСФО является важной компонентой данной процедуры, так как она определяется по начальной дате самого раннего периода, за который организация представляет полную сравнительную информацию в соответствии с МСФО в своей первой финансовой отчетности по МСФО. Это значит, что входящий баланс по МСФО составляется на эту дату. Все МСФО, требования которых будут признаны применимыми при представлении первой финансовой отчетности по МСФО, будут применяться, начиная с этой даты.

Дата перехода к МСФО определяется ретроспективно, относительно даты первого представления отчетности, составленной по требованиям МСФО. Например, организация заявила о том, что она представит свою отчетность по МСФО в отчетном году, завершаемом 31 декабря 2006 года, и будет отражать в ней сравнительную информацию за один год. Следовательно, дата перехода к МСФО определяется с 1 января 2005 года. Если организация объявит, что она будет представлять сравнительную информацию за два года, то датой перехода к МСФО следует считать 1 января 2004 года (см. схему).

Входящий баланс по МСФО составляется на дату перехода к МСФО. Организация может его опубликовать, но МСФО-1 этого не требует, его публикация производится по усмотрению руководства организации.

Входящий баланс составляется в качестве первого шага, отправной точки перехода к применению МСФО. В нем необходимо:

• признать все активы и обязательства, которые требуются по МСФО, действующими на отчетную дату представления первой финансовой отчетности по этим стандартам или исключить отдельные из них, ранее признанные по национальным стандартам, если МСФО не требуют (или не разрешают) такого признания;

• произвести переклассификацию статей, признанных ранее в соответствии с национальными стандартами, и переоценить их в порядке, предусмотренном МСФО;

• не применять МСФО к ретроспективным событиям, которые были отражены в отчетности на основании профессиональных суждений, даже если к моменту составления входящего баланса они стали определенно известными.

Определение даты перехода к МСФО

Составление входящего баланса, как и ведение учета по МСФО за отчетный год, предшествующий отчетному году, в котором финансовая отчетность составляется по МСФО, могут выполняться намного позже действительной даты перехода на международные стандарты, что позволяет более полно представить применимые в организации МСФО в ее учетной политике.

Учетная политика по МСФО должна предусматривать единый порядок отражения информации во входящем балансе и во всех периодах, информация о которых включается в первую финансовую отчетность по МСФО. Учетная политика должна отвечать требованиям каждого стандарта, действующего на отчетную дату ее первой финансовой отчетности по МСФО, и любых других стандартов, досрочное применение которых разрешается, а организация сочтет их досрочное применение возможным.

Различные варианты ранее действующих МСФО не должны применяться в учетной политике организации. В этом принципиальное отличие МСФО-1 от ПКИ-8 «Первое применение МСФО в качестве главной основы учета», которая теперь отменена. Не применяются также любые переходные положения МСФО, так как они касаются изменений в учетной политике организаций, уже применяющих МСФО (то есть не впервые).

Учетная политика по МСФО, естественно, будет отличаться от той, что организация применяла с использованием национальных стандартов. Все возникшие изменения признаются путем корректирования суммы нераспределенной прибыли или другой статьи собственного капитала, если это приемлемо в конкретных условиях организации.

Особенности оценки активов и обязательств при первом применении МСФО для составления финансовой отчетности, в том числе для входящего баланса, рассматриваются для каждого элемента отдельно.

Для оценки основных средств возможны два подхода к оценке: по справедливой стоимости либо по их первоначальной или амортизированной стоимости, рассчитанной в соответствии с МСФО и скорректированной на изменение индекса цен. Эти же подходы могут применяться к инвестиционной собственности (инвестициях в недвижимость) и к нематериальным активам. Для других активов и обязательств данные подходы к оценке не используются.

Выбирая второй подход к оценке, нужно иметь в виду, что его применение потребует трудоемкого анализа всей истории оценки отдельных объектов основных средств или нематериальных активов с тем, чтобы вычислить его себестоимость или амортизируемую стоимость на дату перехода к МСФО и составления входящего баланса. В этом отношении применение справедливой стоимости будет намного экономичнее, так как не потребует дорогостоящих аналитических исследований по каждому переоцениваемому объекту.

Оценку актуарных прибылей и убытков в соответствии с МСБУ-19 «Вознаграждение работников» во входящем балансе организация может оставить в накопленных суммах к моменту перехода на МСФО, независимо от того, что в последующем для более поздних актуарных прибылей и убытков она будет применять иные разрешенные стандартом подходы.

В части накопленных курсовых разниц их суммы, отнесенные к собственному капиталу организации, переходят и отражаются во входящем балансе так, как того требует МСБУ-21 «Влияние изменения валютных курсов». Накопленные курсовые разницы по зарубежным операциям приравниваются к нулю на дату перехода к МСФО, а в последующем в отчете о прибылях и убытках признаются только курсовые разницы, возникшие после перехода к МСФО.

Раскрытие информации в первой отчетности, составленной по МСФО, помимо обязательных раскрытий по требованиям различных стандартов должно показать, как переход от национальных правил учета к МСФО повлиял на финансовое положение организации, ее финансовые результаты и денежные потоки в отчетном периоде. При этом нужно представить выверку движения собственного капитала на дату перехода к МСФО и на конец последнего периода, когда отчетность составлялась по национальным стандартам; выверку прибылей или убытков за два соответствующих периода.

При использовании справедливой стоимости в качестве исходной необходимо раскрыть для каждого элемента входящего баланса: общую сумму по справедливой стоимости и общую сумму произведенной корректировки по сравнению с оценками, применявшимися в соответствии с национальными стандартами.

Для представленной в первом отчете сравнительной информации, если она представлена в соответствии с прежними национальными стандартами, необходимо указать, какая сравнительная информация не соответствует МСФО, и раскрыть те необходимые основные корректировки, которые требуются для ее приведения в соответствие с МСФО.

2.8. Завершение учетного цикла в трансформационной таблице

Учетный цикл в международной практике ведения бухгалтерского учета отличается от российской практики в некоторых процедурных составляющих, что заставляет нас рассмотреть его особенности.

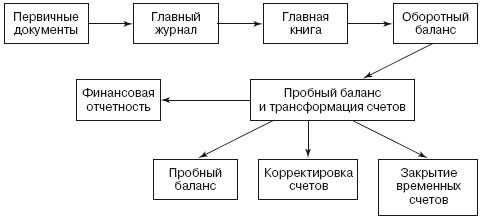

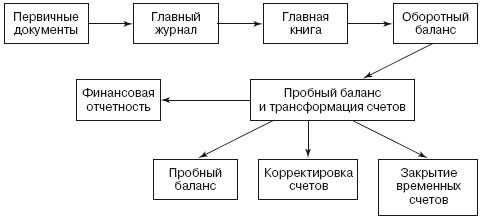

Схема учетного цикла в международной практике

На схеме учетный цикл показан в сокращенном варианте, без выделения аналитического учета. Но внимательный читатель сразу отметит, что первые четыре элемента схемы (они показаны вверху) полностью совпадают с российской практикой учета. Финансовая отчетность у нас составляется на основе оборотного баланса. В международной практике в учетный цикл входит еще и заключительная трансформация счетов, которая воплощается в форме трансформационной таблицы. Такая схема учетного цикла объясняется тем, что в международной практике все отчеты (отчетный бухгалтерский баланс, отчет о прибылях и убытках, отчет об изменениях в капитале) составляются по сальдо соответствующих счетов. Все счета в течение года не закрываются, сальдо на них накопительно отражается итогом с начала отчетного года.

Не все счета имеют сальдо, которое может быть перенесено на следующий отчетный год. С этой точки зрения все счета пробного баланса подразделяются на постоянные и временные.

Постоянные счета отражают такие элементы финансовой отчетности, как активы, обязательства, собственный капитал. Их сальдо в конце отчетного года не закрывается, переходит как входящее сальдо на следующий год и отражается в отчетном бухгалтерском балансе.

Временные счета отражают доходы и расходы организации, как элементы ее финансовой отчетности, а также суммы изъятия и пополнения собственного капитала в течение отчетного года. Данные счета обслуживают учетный цикл определенного отчетного года, к следующему отчетному году их сальдо не имеет никакого отношения и должно быть закрыто по его окончании. В следующий отчетный год временные счета входят с нулевым сальдо.

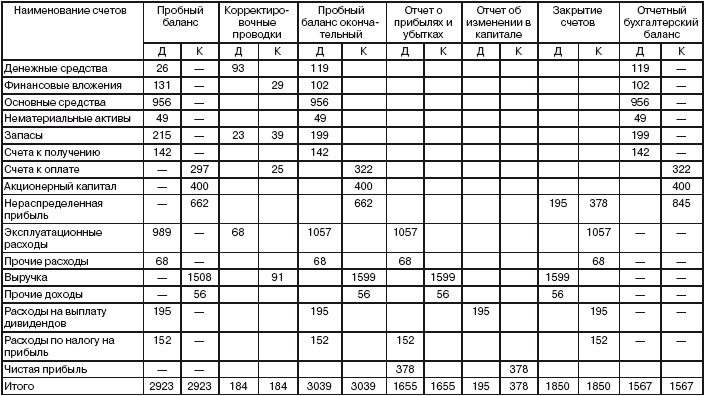

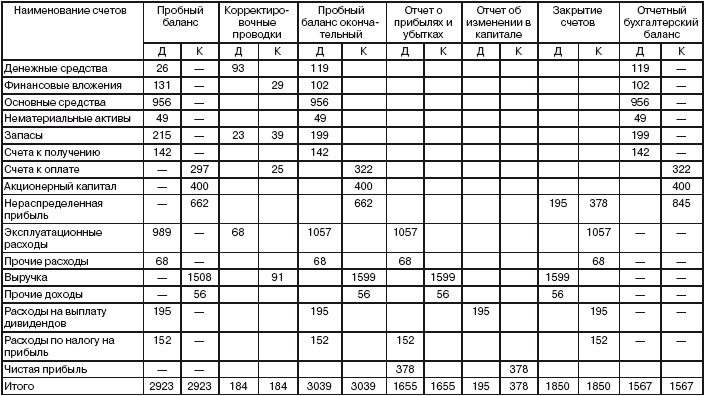

Составление трансформационной таблицы позволяет объединить в одном учетном регистре все заключительные процедуры учетного цикла и получить информацию, необходимую для составления форм годовой финансовой отчетности.

Трансформационная таблица включает предварительный пробный баланс, составленный на основе записей в Главной книге, корректирующие проводки; окончательный пробный баланс; разграничение сальдо счетов, относящихся к отчету о прибылях и убытках и к отчету об изменениях в капитале; проводки, закрывающие временные счета; сальдо, относящиеся к отчетному бухгалтерскому балансу. Каждая рубрика трансформационной таблицы разделена на две части: для записей по дебету и кредиту счетов. Следовательно, она мало чем отличается от привычных для нас учетных регистров, скажем, оборотного баланса.

Составление трансформационной таблицы производится в несколько последовательных этапов. Предварительный пробный баланс составляется по данным сальдо счетов на последнюю отчетную дату, которые записываются в соответствующую рубрику развернуто по дебету и по кредиту счетов. После выполнения корректирующих проводок возникшие обороты по счетам заносятся в рубрику «Корректирующие проводки», на основе которых получают сальдо по счетам для окончательного пробного баланса. Полученные суммы заносятся в соответствующую рубрику трансформационной таблицы. Из этой рубрики подлежащие сальдо счетов переносятся в рубрики трансформационной таблицы, относящиеся к отчету о прибылях и убытках и к отчету об изменениях в капитале. После этой записи проводится закрытие временных счетов, а суммы оборотов по данным счетам заносятся в трансформационную таблицу, и формируются суммы окончательного сальдо, которые заносятся в рубрику отчетного бухгалтерского баланса.

Образец трансформационной таблицы за 200Х год

Корректирующие проводки вытекают из анализа сальдо по счетам предварительного пробного баланса и проведенных на них хозяйственных операций, выявления необходимости отразить на счетах не проведенные ранее операции, возникшие из сверки расчетов с контрагентами, из бухгалтерских расчетов по начислению амортизации, различных оценочных резервов, например резерва на компенсацию возможных потерь от судебных разбирательств по искам, просто в результате ошибочных решений, недосмотра сотрудников и по другим аналогичным причинам.

Анализ сальдо по счетам позволяет выявить ошибочные записи: различные дублирующие записи, неправильную контировку проводок, иные ошибки, которые надлежит исправить до составления финансовой отчетности. Зачастую корректирующие проводки могут быть вызваны профессиональными суждениями бухгалтеров в соответствии с требованиями тех или иных МСФО.

Схема учетного цикла в международной практике

На схеме учетный цикл показан в сокращенном варианте, без выделения аналитического учета. Но внимательный читатель сразу отметит, что первые четыре элемента схемы (они показаны вверху) полностью совпадают с российской практикой учета. Финансовая отчетность у нас составляется на основе оборотного баланса. В международной практике в учетный цикл входит еще и заключительная трансформация счетов, которая воплощается в форме трансформационной таблицы. Такая схема учетного цикла объясняется тем, что в международной практике все отчеты (отчетный бухгалтерский баланс, отчет о прибылях и убытках, отчет об изменениях в капитале) составляются по сальдо соответствующих счетов. Все счета в течение года не закрываются, сальдо на них накопительно отражается итогом с начала отчетного года.

Не все счета имеют сальдо, которое может быть перенесено на следующий отчетный год. С этой точки зрения все счета пробного баланса подразделяются на постоянные и временные.

Постоянные счета отражают такие элементы финансовой отчетности, как активы, обязательства, собственный капитал. Их сальдо в конце отчетного года не закрывается, переходит как входящее сальдо на следующий год и отражается в отчетном бухгалтерском балансе.

Временные счета отражают доходы и расходы организации, как элементы ее финансовой отчетности, а также суммы изъятия и пополнения собственного капитала в течение отчетного года. Данные счета обслуживают учетный цикл определенного отчетного года, к следующему отчетному году их сальдо не имеет никакого отношения и должно быть закрыто по его окончании. В следующий отчетный год временные счета входят с нулевым сальдо.

Составление трансформационной таблицы позволяет объединить в одном учетном регистре все заключительные процедуры учетного цикла и получить информацию, необходимую для составления форм годовой финансовой отчетности.

Трансформационная таблица включает предварительный пробный баланс, составленный на основе записей в Главной книге, корректирующие проводки; окончательный пробный баланс; разграничение сальдо счетов, относящихся к отчету о прибылях и убытках и к отчету об изменениях в капитале; проводки, закрывающие временные счета; сальдо, относящиеся к отчетному бухгалтерскому балансу. Каждая рубрика трансформационной таблицы разделена на две части: для записей по дебету и кредиту счетов. Следовательно, она мало чем отличается от привычных для нас учетных регистров, скажем, оборотного баланса.

Составление трансформационной таблицы производится в несколько последовательных этапов. Предварительный пробный баланс составляется по данным сальдо счетов на последнюю отчетную дату, которые записываются в соответствующую рубрику развернуто по дебету и по кредиту счетов. После выполнения корректирующих проводок возникшие обороты по счетам заносятся в рубрику «Корректирующие проводки», на основе которых получают сальдо по счетам для окончательного пробного баланса. Полученные суммы заносятся в соответствующую рубрику трансформационной таблицы. Из этой рубрики подлежащие сальдо счетов переносятся в рубрики трансформационной таблицы, относящиеся к отчету о прибылях и убытках и к отчету об изменениях в капитале. После этой записи проводится закрытие временных счетов, а суммы оборотов по данным счетам заносятся в трансформационную таблицу, и формируются суммы окончательного сальдо, которые заносятся в рубрику отчетного бухгалтерского баланса.

Образец трансформационной таблицы за 200Х год

Корректирующие проводки вытекают из анализа сальдо по счетам предварительного пробного баланса и проведенных на них хозяйственных операций, выявления необходимости отразить на счетах не проведенные ранее операции, возникшие из сверки расчетов с контрагентами, из бухгалтерских расчетов по начислению амортизации, различных оценочных резервов, например резерва на компенсацию возможных потерь от судебных разбирательств по искам, просто в результате ошибочных решений, недосмотра сотрудников и по другим аналогичным причинам.

Анализ сальдо по счетам позволяет выявить ошибочные записи: различные дублирующие записи, неправильную контировку проводок, иные ошибки, которые надлежит исправить до составления финансовой отчетности. Зачастую корректирующие проводки могут быть вызваны профессиональными суждениями бухгалтеров в соответствии с требованиями тех или иных МСФО.