В условиях операционной аренды сданное в аренду имущество отражается в отчетном бухгалтерском балансе арендодателя. Арендатор всю сумму арендной платы за данный отчетный период включает в свои расходы. Арендодатель начисляет амортизацию арендованного актива в соответствии с принятыми им методами и нормами для амортизации аналогичных активов.

4.4. Амортизация нематериальных активов

4.5. Погашение стоимости деловой репутации фирмы

4.6. Амортизация затрат на разработку

4.7. Учет обесценения активов

4.8. Определение уменьшения стоимости активов

4.4. Амортизация нематериальных активов

Амортизация нематериального актива заключается в систематическом распределении его погашаемой стоимости на протяжении всего срока полезного применения (использования) данного актива. Амортизируемая стоимость нематериального актива определяется так же, как и амортизируемая стоимость основных средств. Ликвидационная стоимость нематериального актива приравнивается к нулю, если только не ожидается его продажа до окончания срока его полезной службы. Сумма ликвидационной стоимости определяется по ценам, существовавшим в период приобретения нематериального актива, и в обычных условиях не подлежит изменению (пересчету). Если в отношении нематериальных активов принят порядок учета по переоцененной стоимости после первоначального признания фактических расходов на его приобретение, после каждой переоценки определяется новая ликвидационная стоимость по ценам, преобладающим на рынке на эту дату.

МСБУ-38 в новой редакции предусматривает разделение нематериальных активов на группы с конечным и неопределенным сроком полезного использования.

Нематериальные активы с конечным сроком использования оцениваются в балансе по остаточной стоимости, то есть за вычетом начисленной амортизации. Эта группа относится к амортизируемым активам.

Нематериальные активы с неопределенным сроком полезного использования не амортизируются. Они оцениваются в балансе путем периодического (ежегодного) тестирования на обесценение в соответствии с требованиями МСБУ-36 «Обесценение активов». В связи с этим ранее действовавшая норма, что срок полезного использования нематериального актива не может превышать 20 лет, отменена. Сроки полезного использования организация обязана устанавливать только для амортизируемых нематериальных активов.

Срок полезной службы нематериального актива определяется множеством факторов. Основные из них:

• ожидаемое применение данного актива, юридические и другие аналогичные ограничения на его использование;

• данные о типичном жизненном цикле нематериального актива;

• стабильность спроса на товары и услуги, производимые с использованием данного нематериального актива;

• зависимость срока службы нематериального актива от сроков службы других активов компании.

Стандарт признает, что оценки срока полезного использования нематериального актива становятся менее надежными с увеличением продолжительности его возможного применения.

Существуют экономические и правовые (юридические) факторы, ограничивающие срок полезной службы нематериального актива, который всегда имеет предел. Любая неопределенность в воздействии данных факторов не оправдывает выбора нереалистично короткого срока службы. Экономические факторы определяют период возможного полезного применения нематериального актива, а правовые факторы могут ограничить имеющиеся возможности. Срок полезной службы нематериального актива для амортизационных отчислений устанавливается по величине более короткого из этих двух периодов.

При оценке периода действия правовых факторов следует учитывать возможность возобновления некоторых юридических прав:

• по истечении правового срока справедливая стоимость нематериального актива не снижается или снижается в пределах расходов на возобновление соответствующего права;

• очевидна возможность возобновления соответствующего права, а необходимые для этого условия могут быть (и будут) выполнены.

Методы амортизации нематериальных активов не отличаются от методов амортизации основных средств, но в обычной практике применяется метод равномерного начисления, так как в большинстве случает невозможно доказать, что методы снижающегося остатка и суммы изделий дадут более верные результаты.

Амортизационные суммы списываются в расходы или относятся на увеличение стоимости других активов, если эта стоимость возникла с применением данного нематериального актива.

Методы амортизации и сроки полезной службы нематериальных активов пересматриваются на конец каждого финансового года. При выявлении несоответствия сроков службы или методов амортизации реальным условиям применения нематериальных активов, изменений в экономических и правовых факторах их функционирования уточняются сроки полезной службы, нормы и методы амортизации.

МСБУ-38 в новой редакции предусматривает разделение нематериальных активов на группы с конечным и неопределенным сроком полезного использования.

Нематериальные активы с конечным сроком использования оцениваются в балансе по остаточной стоимости, то есть за вычетом начисленной амортизации. Эта группа относится к амортизируемым активам.

Нематериальные активы с неопределенным сроком полезного использования не амортизируются. Они оцениваются в балансе путем периодического (ежегодного) тестирования на обесценение в соответствии с требованиями МСБУ-36 «Обесценение активов». В связи с этим ранее действовавшая норма, что срок полезного использования нематериального актива не может превышать 20 лет, отменена. Сроки полезного использования организация обязана устанавливать только для амортизируемых нематериальных активов.

Срок полезной службы нематериального актива определяется множеством факторов. Основные из них:

• ожидаемое применение данного актива, юридические и другие аналогичные ограничения на его использование;

• данные о типичном жизненном цикле нематериального актива;

• стабильность спроса на товары и услуги, производимые с использованием данного нематериального актива;

• зависимость срока службы нематериального актива от сроков службы других активов компании.

Стандарт признает, что оценки срока полезного использования нематериального актива становятся менее надежными с увеличением продолжительности его возможного применения.

Существуют экономические и правовые (юридические) факторы, ограничивающие срок полезной службы нематериального актива, который всегда имеет предел. Любая неопределенность в воздействии данных факторов не оправдывает выбора нереалистично короткого срока службы. Экономические факторы определяют период возможного полезного применения нематериального актива, а правовые факторы могут ограничить имеющиеся возможности. Срок полезной службы нематериального актива для амортизационных отчислений устанавливается по величине более короткого из этих двух периодов.

При оценке периода действия правовых факторов следует учитывать возможность возобновления некоторых юридических прав:

• по истечении правового срока справедливая стоимость нематериального актива не снижается или снижается в пределах расходов на возобновление соответствующего права;

• очевидна возможность возобновления соответствующего права, а необходимые для этого условия могут быть (и будут) выполнены.

Методы амортизации нематериальных активов не отличаются от методов амортизации основных средств, но в обычной практике применяется метод равномерного начисления, так как в большинстве случает невозможно доказать, что методы снижающегося остатка и суммы изделий дадут более верные результаты.

Амортизационные суммы списываются в расходы или относятся на увеличение стоимости других активов, если эта стоимость возникла с применением данного нематериального актива.

Методы амортизации и сроки полезной службы нематериальных активов пересматриваются на конец каждого финансового года. При выявлении несоответствия сроков службы или методов амортизации реальным условиям применения нематериальных активов, изменений в экономических и правовых факторах их функционирования уточняются сроки полезной службы, нормы и методы амортизации.

4.5. Погашение стоимости деловой репутации фирмы

МСФО-3 «Объединение бизнеса», принятый в марте 2004 года, отменил ранее действовавший МСБУ-22 и определил, что гудвилл (деловая репутация фирмы) – это будущие экономические выгоды, которые нельзя отделить от всей совокупности других активов. Она определяется как сумма превышения цены приобретения бизнеса (компании) или ее доли над реальной стоимостью поступивших чистых активов по справедливой стоимости на дату покупки. Со временем экономические выгоды от гудвилла сокращаются. Сумма сокращения или сумма реальной текущей стоимости гудвилла определяется путем тестирования на обесценение в соответствии с требованиями МСБУ-36. Действовавший ранее порядок систематической амортизации стоимости деловой репутации отменен. В случае, когда возникает превышение стоимости идентифицируемых чистых активов над ценой покупки фирмы (отрицательная деловая репутация), вся сумма признается в доходах того отчетного периода, в котором произошло объединение бизнеса.

Примеры определения стоимости деловой репутации фирмы.

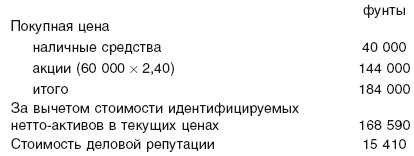

1. Фирма «Гилл Ворд лимитед» в течение 19Х9 года произвела следующие расходы:

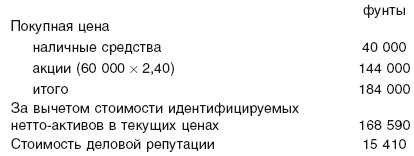

1.1. Приобретение неакционерной фирмы – цена покупки 40 тыс. фунтов стерлингов наличными и 60 тыс. обыкновенных акций номиналом в 1 фунт, стоивших на дату приобретения фирмы 2,4 фунта каждая.

Стоимость идентифицируемых нетто-активов предприятия в текущих рыночных ценах на дату приобретения составила:

1.2. Приобретение 70 % обыкновенных акций фирмы «Перриер лимитед». На дату приобретения в балансовом отчете фирмы «Перриер лимитед» были указаны следующие данные.

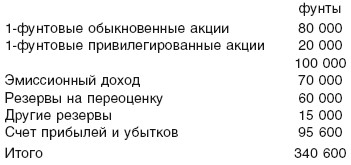

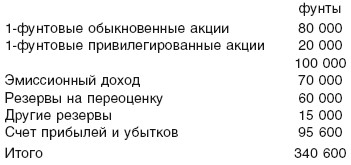

Востребованный акционерный капитал:

Цена покупки составила 375 тыс. фунтов стерлингов, но было известно, что одна лишь рыночная стоимость земельного участка и здания, принадлежащих фирме «Перриер лимитед», на 100 тыс. фунтов превышала сумму, указанную в бухгалтерских книгах. В бухгалтерских книгах фирмы «Перриер лимитед» не указывались нематериальные активы.

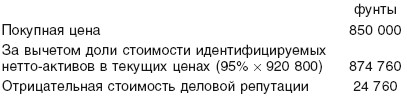

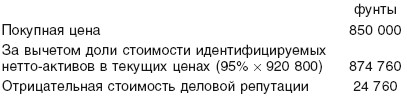

1.3. Приобретение 95 % обыкновенных акций фирмы «Малверн лимитед». На дату приобретения раздельные нетто-активы фирмы «Малверн лимитед» оценивались в 920 800 фунтов стерлингов, чистая балансовая стоимость ее нетто-активов, включая нематериальные активы, составила 420 980 фунтов. Цена покупки – 850 тыс. фунтов стерлингов.

A) Компания «Гилл Ворд лимитед»:

• стоимость деловой репутации фирмы представляет собой разность между ценой данной компании в целом и совокупной суммой стоимостей ее идентифицируемых нетто-активов в текущих ценах. Деловая репутация, полученная в результате слияния, представляет собой одну из форм приобретаемых активов;

• стоимость деловой репутации в соответствии с отчетностью фирмы «Гилл Ворд лимитед» в 19Х9 году составляла:

Б) В отношении приобретения фирмы «Перриер лимитед»:

B) В отношении приобретения фирмы «Малверн лимитед»:

Отрицательная деловая репутация может возникнуть сознательно, как возможный резерв покрытия ожидаемых в будущем расходов (убытков). Она признается доходом в отчете о прибылях и убытках немедленно.

Примеры определения стоимости деловой репутации фирмы.

1. Фирма «Гилл Ворд лимитед» в течение 19Х9 года произвела следующие расходы:

1.1. Приобретение неакционерной фирмы – цена покупки 40 тыс. фунтов стерлингов наличными и 60 тыс. обыкновенных акций номиналом в 1 фунт, стоивших на дату приобретения фирмы 2,4 фунта каждая.

Стоимость идентифицируемых нетто-активов предприятия в текущих рыночных ценах на дату приобретения составила:

1.2. Приобретение 70 % обыкновенных акций фирмы «Перриер лимитед». На дату приобретения в балансовом отчете фирмы «Перриер лимитед» были указаны следующие данные.

Востребованный акционерный капитал:

Цена покупки составила 375 тыс. фунтов стерлингов, но было известно, что одна лишь рыночная стоимость земельного участка и здания, принадлежащих фирме «Перриер лимитед», на 100 тыс. фунтов превышала сумму, указанную в бухгалтерских книгах. В бухгалтерских книгах фирмы «Перриер лимитед» не указывались нематериальные активы.

1.3. Приобретение 95 % обыкновенных акций фирмы «Малверн лимитед». На дату приобретения раздельные нетто-активы фирмы «Малверн лимитед» оценивались в 920 800 фунтов стерлингов, чистая балансовая стоимость ее нетто-активов, включая нематериальные активы, составила 420 980 фунтов. Цена покупки – 850 тыс. фунтов стерлингов.

A) Компания «Гилл Ворд лимитед»:

• стоимость деловой репутации фирмы представляет собой разность между ценой данной компании в целом и совокупной суммой стоимостей ее идентифицируемых нетто-активов в текущих ценах. Деловая репутация, полученная в результате слияния, представляет собой одну из форм приобретаемых активов;

• стоимость деловой репутации в соответствии с отчетностью фирмы «Гилл Ворд лимитед» в 19Х9 году составляла:

Б) В отношении приобретения фирмы «Перриер лимитед»:

B) В отношении приобретения фирмы «Малверн лимитед»:

Отрицательная деловая репутация может возникнуть сознательно, как возможный резерв покрытия ожидаемых в будущем расходов (убытков). Она признается доходом в отчете о прибылях и убытках немедленно.

4.6. Амортизация затрат на разработку

В мировой практике расходы на разработки, а также на маркетинговые исследования полезности продуктов и существования потенциально возможного рынка до начала массового производства относятся на расходы в полном объеме. Возникает только проблема, когда, в каком периоде признавать эти расходы в отчетности. В этом отношении действует принцип соотношения расходов с доходами, то есть распределение расходов определяется их соотношением с предстоящими доходами, ожидаемой будущей прибылью от разработок.

Научные работы, в особенности поискового характера, сопряжены с определенным риском, когда желаемый результат не достигается или получение положительного результата весьма неопределенно. Поэтому затраты на НИОКР, возможность использования результатов которых в производственных и коммерческих операциях или для управления либо отсутствует, либо чрезвычайно мала или неопределенна, должны включаться в расходы того периода, в котором они возникли, если только они не покрываются государственным финансированием, целевыми фондами и поступлениями. Затраты на НИОКР, результаты которых с достаточной уверенностью могут быть использованы для получения дополнительного дохода, должны быть отнесены на будущие отчетные периоды и учитываются как капитализированные отложенные затраты. МСБУ-38 указывает (см. § 42), что затраты на исследования должны признаваться расходом в том периоде, когда они понесены, и не могут капитализироваться в качестве нематериальных активов.

Затраты на НИОКР капитализируются на несколько лет, они отвлекают оборотные средства на длительный период. Как и материальные активы, отложенные затраты следует отражать в составе внеоборотных активов. Целесообразно иметь отдельный счет бухгалтерского учета «Отложенные затраты» или «Нематериальные активы».

Расходы на разработки, результаты которых позволяют уверенно предполагать будущую полезную отдачу, относятся на счет «Отложенные затраты», если они отвечают следующим требованиям:

• есть уверенность в том, что разработки будут обязательно завершены;

• известно будущее полезное применение результатов разработок (продукт или процесс, пригодные для использования в производственных и коммерческих целях либо в процессе управления);

• возможно выделить затраты на выявленный полезный результат из общей массы расходов на разработки;

• имеются:

а) планы использовать результаты разработок;

б) необходимые для этого финансовые и материальные ресурсы;

• достоверно известны потребности рынка или возможности выгодного использования результатов разработки для внутренних нужд предприятия.

Если возможность применения разработок в хозяйственной деятельности выявлена не сразу, а через определенное время, в течение которого затраты на них относились на расходы соответствующих отчетных периодов, то к отложенным затратам относятся только те расходы, которые произведены после признания прикладного характера разработок. Отложенные затраты на разработки необходимо погашать равномерно в течение срока получения дохода по каждому проекту путем ежемесячного уменьшения затрат на расчетную величину и включения их в расходы.

В таком же порядке учитываются отложенные затраты на опытно-конструкторские разработки и подготовку массового производства. Поскольку с течением времени потенциал результатов НИОКР изменяется, возникает необходимость периодически (ежегодно) пересматривать расчетные ставки погашения затрат в зависимости от предстоящей интенсивности и длительности получения доходов от них.

Систематическое начисление амортизации затрат на разработки, записанных в балансе в качестве активов, должно соотноситься с экономическими выгодами от этих затрат, что можно сделать с определенными допущениями и только в общем и косвенно. Трудно увязать конкретные затраты на разработки с ожидаемыми доходами. Определяя сроки амортизации разработок, необходимо:

• определить предполагаемую выручку или другие выгоды от продажи или использования продукта или процесса;

• рассчитать период времени, в течение которого предполагается продавать или использовать продукт или процесс, созданные в результате разработок.

Амортизационные отчисления начинаются с момента готовности продукта или процесса к продаже или использованию и прекращаются после того, как эти затраты с соответствующими производственными и коммерческими расходами не могут быть покрыты за счет будущих экономических выгод. Непроамортизированный остаток затрат на разработки списывается полностью на расходы в том отчетном периоде, в котором выяснилась невозможность их дальнейшего использования для генерирования экономических выгод. Непроамортизированный остаток затрат на разработку проекта должен пересматриваться в конце каждого отчетного периода. При этом выявляется, насколько этот остаток вместе с другими затратами будущего периода может быть покрыт или, наоборот, не покрывается соответствующими будущими экономическими выгодами.

В пояснениях и примечаниях к финансовой отчетности необходимо раскрывать сумму затрат на разработки, признанную в качестве актива, и сумму таких затрат, списанную на расходы в отчетном периоде, а также используемые методы и применяемые нормы амортизации (сроки полезной службы отложенных затрат). Следует также развернуто показать остатки недоамортизированной суммы затрат на разработки на начало и конец отчетного периода, а также увязать эти остатки с оборотами признанных активов, списанных, восстановленных и проамортизированных.

Научные работы, в особенности поискового характера, сопряжены с определенным риском, когда желаемый результат не достигается или получение положительного результата весьма неопределенно. Поэтому затраты на НИОКР, возможность использования результатов которых в производственных и коммерческих операциях или для управления либо отсутствует, либо чрезвычайно мала или неопределенна, должны включаться в расходы того периода, в котором они возникли, если только они не покрываются государственным финансированием, целевыми фондами и поступлениями. Затраты на НИОКР, результаты которых с достаточной уверенностью могут быть использованы для получения дополнительного дохода, должны быть отнесены на будущие отчетные периоды и учитываются как капитализированные отложенные затраты. МСБУ-38 указывает (см. § 42), что затраты на исследования должны признаваться расходом в том периоде, когда они понесены, и не могут капитализироваться в качестве нематериальных активов.

Затраты на НИОКР капитализируются на несколько лет, они отвлекают оборотные средства на длительный период. Как и материальные активы, отложенные затраты следует отражать в составе внеоборотных активов. Целесообразно иметь отдельный счет бухгалтерского учета «Отложенные затраты» или «Нематериальные активы».

Расходы на разработки, результаты которых позволяют уверенно предполагать будущую полезную отдачу, относятся на счет «Отложенные затраты», если они отвечают следующим требованиям:

• есть уверенность в том, что разработки будут обязательно завершены;

• известно будущее полезное применение результатов разработок (продукт или процесс, пригодные для использования в производственных и коммерческих целях либо в процессе управления);

• возможно выделить затраты на выявленный полезный результат из общей массы расходов на разработки;

• имеются:

а) планы использовать результаты разработок;

б) необходимые для этого финансовые и материальные ресурсы;

• достоверно известны потребности рынка или возможности выгодного использования результатов разработки для внутренних нужд предприятия.

Если возможность применения разработок в хозяйственной деятельности выявлена не сразу, а через определенное время, в течение которого затраты на них относились на расходы соответствующих отчетных периодов, то к отложенным затратам относятся только те расходы, которые произведены после признания прикладного характера разработок. Отложенные затраты на разработки необходимо погашать равномерно в течение срока получения дохода по каждому проекту путем ежемесячного уменьшения затрат на расчетную величину и включения их в расходы.

В таком же порядке учитываются отложенные затраты на опытно-конструкторские разработки и подготовку массового производства. Поскольку с течением времени потенциал результатов НИОКР изменяется, возникает необходимость периодически (ежегодно) пересматривать расчетные ставки погашения затрат в зависимости от предстоящей интенсивности и длительности получения доходов от них.

Систематическое начисление амортизации затрат на разработки, записанных в балансе в качестве активов, должно соотноситься с экономическими выгодами от этих затрат, что можно сделать с определенными допущениями и только в общем и косвенно. Трудно увязать конкретные затраты на разработки с ожидаемыми доходами. Определяя сроки амортизации разработок, необходимо:

• определить предполагаемую выручку или другие выгоды от продажи или использования продукта или процесса;

• рассчитать период времени, в течение которого предполагается продавать или использовать продукт или процесс, созданные в результате разработок.

Амортизационные отчисления начинаются с момента готовности продукта или процесса к продаже или использованию и прекращаются после того, как эти затраты с соответствующими производственными и коммерческими расходами не могут быть покрыты за счет будущих экономических выгод. Непроамортизированный остаток затрат на разработки списывается полностью на расходы в том отчетном периоде, в котором выяснилась невозможность их дальнейшего использования для генерирования экономических выгод. Непроамортизированный остаток затрат на разработку проекта должен пересматриваться в конце каждого отчетного периода. При этом выявляется, насколько этот остаток вместе с другими затратами будущего периода может быть покрыт или, наоборот, не покрывается соответствующими будущими экономическими выгодами.

В пояснениях и примечаниях к финансовой отчетности необходимо раскрывать сумму затрат на разработки, признанную в качестве актива, и сумму таких затрат, списанную на расходы в отчетном периоде, а также используемые методы и применяемые нормы амортизации (сроки полезной службы отложенных затрат). Следует также развернуто показать остатки недоамортизированной суммы затрат на разработки на начало и конец отчетного периода, а также увязать эти остатки с оборотами признанных активов, списанных, восстановленных и проамортизированных.

4.7. Учет обесценения активов

Убыток от обесценения активов признается в том отчетном периоде, в котором выявлено превышение балансовой стоимости актива над его возмещаемой величиной. По активам, которые учтены по переоцененной стоимости, сумма обесценения относится на уменьшение резерва по переоценке.

Возмещаемая величина оценивается путем расчета справедливой стоимости за вычетом расходов на продажу и ценности использования актива. Возмещаемая сумма признается равной большему значению одного из двух названных показателей. Оценивать возмещаемую величину для каждого отдельного актива (группы активов) необходимо во всех случаях, когда можно обоснованно полагать, что его балансовая стоимость частично обесценилась и актив уже стоит меньше. Возмещаемая сумма нематериальных активов с неопределенным сроком использования и деловой репутации должна оцениваться ежегодно в конце отчетного периода.

Чистая продажная цена определяется суммой денежных средств, которая может быть получена от продажи актива на регулярно действующем рынке или независимым, добросовестным и хорошо осведомленным покупателям, за вычетом любых прямых затрат на выбытие и продажу.

Ценность использования актива представляет собой дисконтированную сумму будущих потоков денежных средств, поступление которых, по оценкам, ожидается от продолжающегося использования актива и от его выбытия в конце срока его службы. При определении ценности дальнейшего использования актива основываются на оценках потоков денежных средств, отражающих современное состояние актива и наилучшие доказательные допущения относительно экономических условий, которые предполагаются на протяжении оставшегося срока полезной службы актива. Ставку дисконта применяют до вычета налогов, она отражает текущие рыночные оценки временной стоимости денег и специфические риски, присущие данному активу.

Генерирующая единица определяется и применяется в тех случаях, когда нельзя (невозможно) определить и оценить возмещаемую величину применительно к индивидуальному активу как учетной единице. В генерирующую единицу объединяется группа активов, отвечающих следующим требованиям:

• наименьшей совокупности объектов, обеспечивающих поступление денежных средств в результате их дальнейшего применения;

• существенной независимости от притоков денежных средств, генерируемых другими активами или группами активов. Для продукции, производимой активом или группой активов, существует активный рынок, тогда данный актив (группа активов) определяется самостоятельной генерирующей единицей, даже если выпущенная продукция используется для внутрихозяйственных нужд.

Убыток от обесценения должен быть возмещен, если произошли существенные изменения, предопределившие увеличение возмещаемой величины по сравнению с оценками, произведенными при предыдущих признаниях убытков от обесценения. Но сумма возмещения ранее признанных убытков от обесценения не должна увеличивать стоимость соответствующего актива (группы активов) более его первоначальной стоимости без учета амортизации, то есть до состояния, если бы в предыдущие годы не признавалось его обесценения.

Возмещаемая величина оценивается путем расчета справедливой стоимости за вычетом расходов на продажу и ценности использования актива. Возмещаемая сумма признается равной большему значению одного из двух названных показателей. Оценивать возмещаемую величину для каждого отдельного актива (группы активов) необходимо во всех случаях, когда можно обоснованно полагать, что его балансовая стоимость частично обесценилась и актив уже стоит меньше. Возмещаемая сумма нематериальных активов с неопределенным сроком использования и деловой репутации должна оцениваться ежегодно в конце отчетного периода.

Чистая продажная цена определяется суммой денежных средств, которая может быть получена от продажи актива на регулярно действующем рынке или независимым, добросовестным и хорошо осведомленным покупателям, за вычетом любых прямых затрат на выбытие и продажу.

Ценность использования актива представляет собой дисконтированную сумму будущих потоков денежных средств, поступление которых, по оценкам, ожидается от продолжающегося использования актива и от его выбытия в конце срока его службы. При определении ценности дальнейшего использования актива основываются на оценках потоков денежных средств, отражающих современное состояние актива и наилучшие доказательные допущения относительно экономических условий, которые предполагаются на протяжении оставшегося срока полезной службы актива. Ставку дисконта применяют до вычета налогов, она отражает текущие рыночные оценки временной стоимости денег и специфические риски, присущие данному активу.

Генерирующая единица определяется и применяется в тех случаях, когда нельзя (невозможно) определить и оценить возмещаемую величину применительно к индивидуальному активу как учетной единице. В генерирующую единицу объединяется группа активов, отвечающих следующим требованиям:

• наименьшей совокупности объектов, обеспечивающих поступление денежных средств в результате их дальнейшего применения;

• существенной независимости от притоков денежных средств, генерируемых другими активами или группами активов. Для продукции, производимой активом или группой активов, существует активный рынок, тогда данный актив (группа активов) определяется самостоятельной генерирующей единицей, даже если выпущенная продукция используется для внутрихозяйственных нужд.

Убыток от обесценения должен быть возмещен, если произошли существенные изменения, предопределившие увеличение возмещаемой величины по сравнению с оценками, произведенными при предыдущих признаниях убытков от обесценения. Но сумма возмещения ранее признанных убытков от обесценения не должна увеличивать стоимость соответствующего актива (группы активов) более его первоначальной стоимости без учета амортизации, то есть до состояния, если бы в предыдущие годы не признавалось его обесценения.

4.8. Определение уменьшения стоимости активов

Идентификация активов, стоимость которых уменьшается, должна проводиться на каждую отчетную дату, чтобы выявить признаки, указывающие на возможность уменьшения стоимости активов. Если таких признаков нет, от составителей отчетности не требуется проводить формальную оценку возмещаемой величины.

МСБУ-36 предлагает рассматривать ряд признаков, указывающих на возможное обесценение актива из внешних и внутренних источников информации.

Перечисленные признаки, естественно, не исчерпывают всех возможных вариантов, возникающих в реальной деятельности коммерческих организаций. Составители финансовой отчетности (администрация компании) обязаны всесторонне анализировать чувствительность активов к различным показателям, определяющим возможное уменьшение их стоимости. Если предыдущие расчеты показали, что возмещаемая величина актива намного больше, чем его балансовая стоимость, а в текущем периоде не произошло ничего такого, что повлияло бы на данную разницу, можно с уверенностью утверждать об отсутствии причин возможного обесценения актива.

Имеющиеся признаки свидетельствуют о возможном снижении стоимости актива, что независимо от признания убытка от обесценения должно вызывать пересмотр и корректировку оставшегося срока полезной службы, ликвидационной стоимости, а может быть, и метода амортизации.

Оценка возмещаемой величины составляет большую сумму из вычисленных значений чистой продажной цены актива (генерирующей единицы) и ценности актива (генерирующей единицы) – это означает, что факт обесценения актива отсутствует и вторую сумму вычислять не нужно. Когда актив предназначен для продажи и будущие поступления денежных средств ожидаются от этой операции, при определении возмещаемой величины данного актива можно и нужно ограничиться значением чистой продажной цены. Если вероятность превышения показателя ценности использования актива над его чистой продажной ценой незначительная, для оценки возмещаемой величины данного актива можно воспользоваться показателем чистой продажной цены и не тратить времени на вычисление показателя ценности использования данного актива.

В случае отсутствия надежной основы для оценки чистой продажной цены актива возмещаемую величину такого актива определяют по показателю ценности его использования. Следует помнить, что чистая продажная цена может быть вычислена даже тогда, когда актив не продается на активном рынке. Например, по ценам заключенных договоров, по обоснованным заключениям экспертов и т. п.

Чистая продажная цена наилучшим образом определяется на основе договора купли-продажи между независимыми, хорошо осведомленными сторонами или текущих цен активного рынка. В отсутствие информации о текущих ценах можно воспользоваться ценой последней сделки, если после ее совершения не отмечалось существенных изменений экономической конъюнктуры. Иная доступная информация о ценах продаж, например, цены производителей или других поставщиков представляют достаточную основу для вычисления показателя чистой продажной цены актива.

Чистая продажная цена определяется путем корректировки рыночной или другой справедливой цены актива на сумму дополнительных затрат, имеющих прямое отношение к выбытию данного актива. При расчете чистой продажной цены они вычитаются. К таким затратам относятся расходы на юридическое обслуживание, гербовые сборы и другие налоги, связанные с операциями купли-продажи, а также расходы на демонтаж и предпродажную подготовку актива. Любые коммерческие расходы, вознаграждения сокращаемому персоналу, расходы на реорганизацию компании, в связи с выбытием актива в затраты по его выбытию для расчета чистой продажной цены не включаются. Расходы, ранее признанные в виде обязательств, вычитаются при расчетах чистой продажной цены. В качестве примера таких обязательств можно назвать расходы по восстановлению почвы после завершения горнодобывающих производств.

МСБУ-36 предлагает рассматривать ряд признаков, указывающих на возможное обесценение актива из внешних и внутренних источников информации.

Перечисленные признаки, естественно, не исчерпывают всех возможных вариантов, возникающих в реальной деятельности коммерческих организаций. Составители финансовой отчетности (администрация компании) обязаны всесторонне анализировать чувствительность активов к различным показателям, определяющим возможное уменьшение их стоимости. Если предыдущие расчеты показали, что возмещаемая величина актива намного больше, чем его балансовая стоимость, а в текущем периоде не произошло ничего такого, что повлияло бы на данную разницу, можно с уверенностью утверждать об отсутствии причин возможного обесценения актива.

Имеющиеся признаки свидетельствуют о возможном снижении стоимости актива, что независимо от признания убытка от обесценения должно вызывать пересмотр и корректировку оставшегося срока полезной службы, ликвидационной стоимости, а может быть, и метода амортизации.

Оценка возмещаемой величины составляет большую сумму из вычисленных значений чистой продажной цены актива (генерирующей единицы) и ценности актива (генерирующей единицы) – это означает, что факт обесценения актива отсутствует и вторую сумму вычислять не нужно. Когда актив предназначен для продажи и будущие поступления денежных средств ожидаются от этой операции, при определении возмещаемой величины данного актива можно и нужно ограничиться значением чистой продажной цены. Если вероятность превышения показателя ценности использования актива над его чистой продажной ценой незначительная, для оценки возмещаемой величины данного актива можно воспользоваться показателем чистой продажной цены и не тратить времени на вычисление показателя ценности использования данного актива.

В случае отсутствия надежной основы для оценки чистой продажной цены актива возмещаемую величину такого актива определяют по показателю ценности его использования. Следует помнить, что чистая продажная цена может быть вычислена даже тогда, когда актив не продается на активном рынке. Например, по ценам заключенных договоров, по обоснованным заключениям экспертов и т. п.

Чистая продажная цена наилучшим образом определяется на основе договора купли-продажи между независимыми, хорошо осведомленными сторонами или текущих цен активного рынка. В отсутствие информации о текущих ценах можно воспользоваться ценой последней сделки, если после ее совершения не отмечалось существенных изменений экономической конъюнктуры. Иная доступная информация о ценах продаж, например, цены производителей или других поставщиков представляют достаточную основу для вычисления показателя чистой продажной цены актива.

Чистая продажная цена определяется путем корректировки рыночной или другой справедливой цены актива на сумму дополнительных затрат, имеющих прямое отношение к выбытию данного актива. При расчете чистой продажной цены они вычитаются. К таким затратам относятся расходы на юридическое обслуживание, гербовые сборы и другие налоги, связанные с операциями купли-продажи, а также расходы на демонтаж и предпродажную подготовку актива. Любые коммерческие расходы, вознаграждения сокращаемому персоналу, расходы на реорганизацию компании, в связи с выбытием актива в затраты по его выбытию для расчета чистой продажной цены не включаются. Расходы, ранее признанные в виде обязательств, вычитаются при расчетах чистой продажной цены. В качестве примера таких обязательств можно назвать расходы по восстановлению почвы после завершения горнодобывающих производств.

Конец бесплатного ознакомительного фрагмента