Страница:

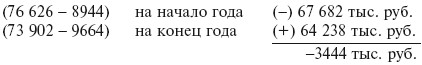

Расчеты с кредиторами за товары, работы, услуги и по оплате труда:

Резерв предстоящих расходов и платежей:

Удержанный подоходный налог с рабочих и служащих (-) 7816 тыс. руб.

Выплаты денежных средств поставщикам и рабочим и служащим – 215 543 тыс. руб.

В организации были отчислены значительные суммы в фонд потребления, из которого также производились денежные выплаты персоналу.

Произведем расчеты.

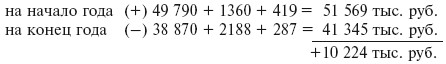

Фонд потребления:

Выплаты денежных средств поставщикам и рабочим и служащим 215 543 + 16 842 = 232 385 тыс. руб.

1.3. Налоги, причитающиеся к перечислению в бюджет:

Кредиторская задолженность по расчетам с бюджетом:

Выплаты денежных средств по налогам 90 444 тыс. руб.

1.4. Выплаты по социальному страхованию и пенсионному обеспечению.

Отчислено на социальное страхование и пенсионное обеспечение 16 492 тыс. руб.

Кредиторская задолженность по социальному страхованию и пенсионному обеспечению:

на начало года (+) 925 тыс. руб.

на конец года (-) 1049 тыс. руб.

Выплачено денежных средств органам социального страхования и пенсионного обеспечения за год 16 368 тыс. руб.

1.5. Прочие денежные поступления и выплаты: по этой статье покажем движение денежных средств, связанное с получением авансов от покупателей и заказчиков, выдачей авансов поставщикам и подрядчикам.

Организация также расходовала денежные средства на благотворительные и иные цели: 850 + 307 = 1157 тыс. руб.

Общий отток денежных средств по прочим выплатам – 4716 тыс. руб.

1.6. Неустойки. По данным, зарегистрированным на счете «Прибыли и убытки», штрафы и неустойки уплаченные составили 8319 тыс. руб.

Штрафы и неустойки полученные равны 5538 тыс. руб.

2.1. Приобретение и продажа основных средств: денежная выручка от реализации основных средств на счете «Реализация и прочее выбытие основных средств» зарегистрирована в сумме 16 638 тыс. руб. Денежные расходы на приобретение основных средств и оборудования равны: 32 643 + 2633 = 35 276 тыс. руб.

2.2. Приобретение и реализация нематериальных активов. Денежные расходы на приобретение нематериальных активов в отчетном году равны 299 тыс. руб.

2.3. Приобретение и реализация ценных бумаг и других долгосрочных финансовых вложений. Денежные расходы равны 906 тыс. руб.

2.4. Проценты и дивиденды полученные. В 199Х году организация получила дивидендов на сумму 1186 тыс. руб.

3.1. Долгосрочные кредиты и займы, полученные в отчетном году. Составили сумму 3320 тыс. руб.

3.2. Краткосрочные кредиты:

полученные = 50 495 тыс. руб.;

погашенные = 57 735 тыс. руб.

Краткосрочные займы погашенные равны 600 тыс. руб.

Общая сумма денежных средств, направленная на погашение краткосрочных кредитов и займов в отчетном году, составляет 58 335 тыс. руб.

3.3. Целевые финансирование и поступления, полученные в отчетном году. Равны 4000 тыс. руб.

4. Курсовые валютные разницы от переоценки валюты по действующему валютному курсу. Как показано в отчете о прибылях и убытках, составляют сумму 2781 тыс. руб. дохода.

Таким образом, мы подготовили данные для составления отчета о движении денежных средств за 199Х год прямым методом.

Отчет о движении денежных средств за 199Х год.

Прямой метод

(тыс. руб.)

3.4. Представление потоков денежных средств

Потоки денежных средств в отчетах представляются в развернутом виде, то есть отдельно притоки и отдельно оттоки денежных средств. Взаимозачет в отчетности притоков и оттоков денежных средств (нетто-метод) допускается только в случаях, предусмотренных стандартом:

• когда потоки денежных средств отражают деятельность клиентов, а не самой организации: принятие и погашение вкладов до востребования; арендная плата, собираемая от имени владельцев и передаваемая им; средства клиентов инвестиционных компаний; авансовые платежи и кредиты; размещение и снятие вкладов в других финансовых институтах;

• когда денежные поступления и платежи отличаются быстрым оборотом, краткими сроками погашения и крупными суммами; приобретение и продажа инвестиций, операций с кредитными картами и т. п.

Курсовые валютные разницы, возникающие в результате пересчета балансовых статей, не являются денежными потоками, но их нужно показывать в отчете о движении денежных средств, чтобы сбалансировать показатели наличия денежных средств и их эквивалентов на конец и начало отчетного периода.

Инвестиции в дочерние и ассоциированные компании представляются в отчете о движении денежных средств только по суммам, выплаченным в виде инвестиций и полученным в виде дивидендов. Приобретение или продажа предприятий и организаций отражается по сумме выплаченных или полученных денежных средств за вычетом денежных сумм, полученных или переданных с имуществом проданного (купленного) предприятия или организации.

Например, предприятие куплено целиком за 680 млн денежных единиц с чистой стоимостью имущества 620 млн, в том числе денежные средства на банковских счетах – 50 млн денежных единиц. Отток денежных средств по инвестиционной деятельности будет показан в отчете в размере 630 млн денежных единиц (680 – 50).

• когда потоки денежных средств отражают деятельность клиентов, а не самой организации: принятие и погашение вкладов до востребования; арендная плата, собираемая от имени владельцев и передаваемая им; средства клиентов инвестиционных компаний; авансовые платежи и кредиты; размещение и снятие вкладов в других финансовых институтах;

• когда денежные поступления и платежи отличаются быстрым оборотом, краткими сроками погашения и крупными суммами; приобретение и продажа инвестиций, операций с кредитными картами и т. п.

Курсовые валютные разницы, возникающие в результате пересчета балансовых статей, не являются денежными потоками, но их нужно показывать в отчете о движении денежных средств, чтобы сбалансировать показатели наличия денежных средств и их эквивалентов на конец и начало отчетного периода.

Инвестиции в дочерние и ассоциированные компании представляются в отчете о движении денежных средств только по суммам, выплаченным в виде инвестиций и полученным в виде дивидендов. Приобретение или продажа предприятий и организаций отражается по сумме выплаченных или полученных денежных средств за вычетом денежных сумм, полученных или переданных с имуществом проданного (купленного) предприятия или организации.

Например, предприятие куплено целиком за 680 млн денежных единиц с чистой стоимостью имущества 620 млн, в том числе денежные средства на банковских счетах – 50 млн денежных единиц. Отток денежных средств по инвестиционной деятельности будет показан в отчете в размере 630 млн денежных единиц (680 – 50).

Задания для самостоятельной работы

1. Составьте отчеты о движении денежных средств прямым и косвенным методами по представленным материалам.

2. Проанализируйте движение денежных средств, укажите достоинства и недостатки отчетов, составленных различными методами.

(руб.)

2. Проанализируйте движение денежных средств, укажите достоинства и недостатки отчетов, составленных различными методами.

(руб.)

Глава 4

Амортизация и обесцеиение активов

Амортизируемые активы составляют значительную часть имущества самых разных организаций, поэтому амортизационная политика может весьма существенно влиять на финансовое положение и финансовые результаты любой организации.

Основные средства, нематериальные активы, деловая репутация (цена фирмы) и расходы на исследования и разработки амортизируются в соответствии со стандартами МСБУ-16 «Основные средства», МСБУ-38 «Нематериальные активы». В данной главе рассматриваются все аспекты амортизации.

В апреле 1998 года КМСФО утвердил МСБУ-36 «Обесценение активов», который предписывает порядок учета и раскрытия информации об утрате (уменьшении) стоимости отдельных активов в связи с изменением их фактической реальной стоимости (возмещаемой суммы).

В МСБУ-36 не рассматривается обесценение материальных запасов, отложенных налоговых требований, активов, вытекающих из договоров подряда, а также активов, возникающих из большинства финансовых активов и схем вознаграждений работникам.

Амортизация рассматривается как распределение амортизируемой стоимости актива на рассчитанный срок его полезного применения, прямо или косвенно относится на чистую прибыль или убыток за период. Из этого определения следует, что амортизационные отчисления представляют собой расход организации. На самом деле сумма амортизации, которая уменьшает чистую прибыль, не уменьшает полученного дохода и, таким образом, может рассматриваться как составная часть дохода. Исключение из этого определения возникает в условиях убытка за период, когда начисленная амортизация увеличивает убыток и не приносит дохода. Сумма амортизации как доход поступает в быстроликвидные оборотные активы и является способом возврата капитала, вложенного в долгосрочно используемые активы.

Обесценение активов в отличие от амортизации, распределяющей погашение стоимости актива в течение всего срока его применения, представляет собой процесс уценки отдельных активов для того, чтобы в отчетном бухгалтерском балансе они учитывались по сумме, не превышающей их реальную возмещаемую стоимость. Убытки от обесценения отражаются в отчете о прибылях и убытках. Они уменьшают доходы компании и негативно отражаются на финансовых результатах. Учет обесценения активов повышает правдивость и объективность отчетной информации, позволяет пользователям получить реальные данные для оценки финансового положения компании и финансовых результатов ее деятельности.

Основные средства, нематериальные активы, деловая репутация (цена фирмы) и расходы на исследования и разработки амортизируются в соответствии со стандартами МСБУ-16 «Основные средства», МСБУ-38 «Нематериальные активы». В данной главе рассматриваются все аспекты амортизации.

В апреле 1998 года КМСФО утвердил МСБУ-36 «Обесценение активов», который предписывает порядок учета и раскрытия информации об утрате (уменьшении) стоимости отдельных активов в связи с изменением их фактической реальной стоимости (возмещаемой суммы).

В МСБУ-36 не рассматривается обесценение материальных запасов, отложенных налоговых требований, активов, вытекающих из договоров подряда, а также активов, возникающих из большинства финансовых активов и схем вознаграждений работникам.

Амортизация рассматривается как распределение амортизируемой стоимости актива на рассчитанный срок его полезного применения, прямо или косвенно относится на чистую прибыль или убыток за период. Из этого определения следует, что амортизационные отчисления представляют собой расход организации. На самом деле сумма амортизации, которая уменьшает чистую прибыль, не уменьшает полученного дохода и, таким образом, может рассматриваться как составная часть дохода. Исключение из этого определения возникает в условиях убытка за период, когда начисленная амортизация увеличивает убыток и не приносит дохода. Сумма амортизации как доход поступает в быстроликвидные оборотные активы и является способом возврата капитала, вложенного в долгосрочно используемые активы.

Обесценение активов в отличие от амортизации, распределяющей погашение стоимости актива в течение всего срока его применения, представляет собой процесс уценки отдельных активов для того, чтобы в отчетном бухгалтерском балансе они учитывались по сумме, не превышающей их реальную возмещаемую стоимость. Убытки от обесценения отражаются в отчете о прибылях и убытках. Они уменьшают доходы компании и негативно отражаются на финансовых результатах. Учет обесценения активов повышает правдивость и объективность отчетной информации, позволяет пользователям получить реальные данные для оценки финансового положения компании и финансовых результатов ее деятельности.

4.1. Общие правила амортизации

Амортизируемые активы определяются как объекты, которые будут использованы на протяжении более одного отчетного года, но вместе с тем имеют ограниченный срок полезного применения и служат для производства и реализации товаров и услуг, для сдачи в аренду или административных целей. Если тот или иной актив не может прямо или косвенно использоваться в производстве, торговле или управлении, не является резервным объектом и не будет сдан в аренду, его нужно учитывать в составе оборотных запасов и выставить на продажу либо списать на расходы текущего отчетного периода.

Срок полезного применения амортизируемого объекта определяется сроком его ожидаемого полезного применения (сроком его службы) или количеством продукции или других полезных объектов, которое предполагается получить с его применением. Период применения подлежит расчету исходя из ожидаемого физического или морального износа данного объекта, а также правовых и иных ограничений на его использование. Обычно сроки службы амортизируемых объектов определяются администрацией по опыту эксплуатации аналогичных объектов в прошлом. Если по поводу какого-либо актива нет опыта, срок его службы определяется соответствующими специалистами на основе данных производителя, опыта других организаций, конкретных условий эксплуатации: интенсивности применения; числа смен работы, предполагаемой программы ремонта и обслуживания.

Зачастую срок фактической эксплуатации устанавливается короче возможного срока физического износа. Это связано с учетом факторов морального износа. В том числе с ожидаемыми изменениями техники и технологии производства, повышенными требованиями к качеству продукции, снижением спроса на данный товар на рынке, истечением срока аренды объекта, другими юридическими ограничениями.

Стандарт требует периодического пересмотра сроков службы и норм амортизационных отчислений по отдельным объектам и группам амортизируемых активов, если фактические условия эксплуатации значительно отличаются от тех, которые были приняты в ранее выполненных расчетах сроков и норм амортизации. Измененные амортизационные нормы начинают применяться в том отчетном году, в котором проведен пересмотр сроков службы, и продолжают применяться во всех последующих периодах вплоть до следующего пересмотра сроков, если таковой потребуется. Результаты изменения сроков и норм амортизации раскрываются в примечаниях к финансовой отчетности в том периоде, в котором такое изменение состоялось.

Амортизационные отчисления производятся в каждом отчетном периоде в течение всего расчетного срока службы амортизируемого объекта. Амортизационные отчисления прекращаются после полного погашения амортизируемой стоимости данного объекта. Последняя определяется по фактической стоимости приобретения или другой величине, заменяющей фактическую стоимость приобретения (например, стоимость собственного изготовления или переоцененная стоимость объекта).

Ликвидационная стоимость амортизируемого объекта – это стоимость его реализации в конце срока эксплуатации или стоимость тех полезных остатков, которые могут быть проданы или иначе использованы с выгодой для организации после снятия объекта с эксплуатации и списания его за счет суммы накопленной амортизации. Ликвидационная стоимость может оказаться несущественной. Она не учитывается при определении амортизируемой стоимости объекта. Но значительные суммы ликвидационной стоимости, если они возможны, определяются в момент поступления объекта в эксплуатацию или после очередной переоценки. Ликвидационная стоимость должна быть уменьшена на сумму ожидаемых затрат на выбытие объекта в конце срока его полезной службы. Например, первоначальная стоимость объекта Х равна 2500 тыс. денежных единиц, ликвидационная стоимость – 340 тыс. денежных единиц, предполагаемые затраты на выбытие объекта Х в конце срока службы – 40 тыс. денежных единиц. Следовательно, амортизируемая стоимость объекта Х равна: 2500 – (340 – 40) = 2200 тыс. денежных единиц.

Амортизируемая стоимость – фактическая стоимость приобретения объекта или иная стоимость, принятая в качестве балансовой, за вычетом ликвидационной стоимости, уменьшенной на сумму ожидаемых расходов на выбытие объекта.

Применение метода амортизационных отчислений. Администрация организации самостоятельно выбирает метод амортизации того или иного амортизируемого объекта или однородной группы амортизируемых активов. В новой редакции стандарта организация обязывается ежегодно пересматривать методы амортизации, если в этом имеется обоснованная необходимость. В том отчетном периоде, в котором такие изменения проведены, следует в примечаниях к финансовой отчетности раскрыть характер изменения, его причины и количественные показатели отклонений в сопоставлении с ранее применявшимся методом.

Требования по раскрытию амортизационной политики. Стандарт дает право составителям финансовой отчетности самим выбирать метод амортизационных отчислений и устанавливать нормы амортизации или сроки полезной эксплуатации амортизируемых объектов. Для того чтобы пользователи финансовой отчетности могли ее анализировать, сопоставлять с отчетностью других организаций, по каждой значимой группе амортизируемых активов необходимо в примечаниях к отчетности указать: метод амортизационных отчислений, годовую норму амортизации или установленный срок службы, начисленную сумму амортизации за отчетный период и накопленную сумму амортизации за период фактической эксплуатации, а также первоначальную или остаточную стоимость амортизируемых активов. Информация может быть изложена в таблице следующего содержания.

Срок полезного применения амортизируемого объекта определяется сроком его ожидаемого полезного применения (сроком его службы) или количеством продукции или других полезных объектов, которое предполагается получить с его применением. Период применения подлежит расчету исходя из ожидаемого физического или морального износа данного объекта, а также правовых и иных ограничений на его использование. Обычно сроки службы амортизируемых объектов определяются администрацией по опыту эксплуатации аналогичных объектов в прошлом. Если по поводу какого-либо актива нет опыта, срок его службы определяется соответствующими специалистами на основе данных производителя, опыта других организаций, конкретных условий эксплуатации: интенсивности применения; числа смен работы, предполагаемой программы ремонта и обслуживания.

Зачастую срок фактической эксплуатации устанавливается короче возможного срока физического износа. Это связано с учетом факторов морального износа. В том числе с ожидаемыми изменениями техники и технологии производства, повышенными требованиями к качеству продукции, снижением спроса на данный товар на рынке, истечением срока аренды объекта, другими юридическими ограничениями.

Стандарт требует периодического пересмотра сроков службы и норм амортизационных отчислений по отдельным объектам и группам амортизируемых активов, если фактические условия эксплуатации значительно отличаются от тех, которые были приняты в ранее выполненных расчетах сроков и норм амортизации. Измененные амортизационные нормы начинают применяться в том отчетном году, в котором проведен пересмотр сроков службы, и продолжают применяться во всех последующих периодах вплоть до следующего пересмотра сроков, если таковой потребуется. Результаты изменения сроков и норм амортизации раскрываются в примечаниях к финансовой отчетности в том периоде, в котором такое изменение состоялось.

Амортизационные отчисления производятся в каждом отчетном периоде в течение всего расчетного срока службы амортизируемого объекта. Амортизационные отчисления прекращаются после полного погашения амортизируемой стоимости данного объекта. Последняя определяется по фактической стоимости приобретения или другой величине, заменяющей фактическую стоимость приобретения (например, стоимость собственного изготовления или переоцененная стоимость объекта).

Ликвидационная стоимость амортизируемого объекта – это стоимость его реализации в конце срока эксплуатации или стоимость тех полезных остатков, которые могут быть проданы или иначе использованы с выгодой для организации после снятия объекта с эксплуатации и списания его за счет суммы накопленной амортизации. Ликвидационная стоимость может оказаться несущественной. Она не учитывается при определении амортизируемой стоимости объекта. Но значительные суммы ликвидационной стоимости, если они возможны, определяются в момент поступления объекта в эксплуатацию или после очередной переоценки. Ликвидационная стоимость должна быть уменьшена на сумму ожидаемых затрат на выбытие объекта в конце срока его полезной службы. Например, первоначальная стоимость объекта Х равна 2500 тыс. денежных единиц, ликвидационная стоимость – 340 тыс. денежных единиц, предполагаемые затраты на выбытие объекта Х в конце срока службы – 40 тыс. денежных единиц. Следовательно, амортизируемая стоимость объекта Х равна: 2500 – (340 – 40) = 2200 тыс. денежных единиц.

Амортизируемая стоимость – фактическая стоимость приобретения объекта или иная стоимость, принятая в качестве балансовой, за вычетом ликвидационной стоимости, уменьшенной на сумму ожидаемых расходов на выбытие объекта.

Применение метода амортизационных отчислений. Администрация организации самостоятельно выбирает метод амортизации того или иного амортизируемого объекта или однородной группы амортизируемых активов. В новой редакции стандарта организация обязывается ежегодно пересматривать методы амортизации, если в этом имеется обоснованная необходимость. В том отчетном периоде, в котором такие изменения проведены, следует в примечаниях к финансовой отчетности раскрыть характер изменения, его причины и количественные показатели отклонений в сопоставлении с ранее применявшимся методом.

Требования по раскрытию амортизационной политики. Стандарт дает право составителям финансовой отчетности самим выбирать метод амортизационных отчислений и устанавливать нормы амортизации или сроки полезной эксплуатации амортизируемых объектов. Для того чтобы пользователи финансовой отчетности могли ее анализировать, сопоставлять с отчетностью других организаций, по каждой значимой группе амортизируемых активов необходимо в примечаниях к отчетности указать: метод амортизационных отчислений, годовую норму амортизации или установленный срок службы, начисленную сумму амортизации за отчетный период и накопленную сумму амортизации за период фактической эксплуатации, а также первоначальную или остаточную стоимость амортизируемых активов. Информация может быть изложена в таблице следующего содержания.

4.2. Особенности амортизации основных средств

Порядок амортизации имущества, машин и оборудования определяется МСБУ-16 «Основные средства». Прежде всего укажем, что стандарт вводит понятие категории имущества как объединения активов аналогичных по характеру и использованию в операциях предприятия (организации). Приводится пример подразделения основных средств на категории. К ним относятся: земля, земля и здания, машины и оборудование, корабли, самолеты, автотранспортные средства, мебель и принадлежности, конторское оборудование. Укажем, что такая классификация не является единственно возможной. Каждая организация может разрабатывать и утверждать свою классификацию, более приспособленную к характеру осуществляемых ею операций.

Земля и здания, на ней расположенные, признаются различными амортизируемыми объектами даже в тех случаях, когда они приобретены в результате одной сделки как единый объект. Земля имеет неограниченный срок службы и потому, как правило, не амортизируется, за исключением случаев, когда по юридическим или иным основаниям срок ее использования ограничивается. Что касается зданий, то они имеют ограниченный срок эксплуатации и подлежат обязательной амортизации. Увеличение стоимости земли, на которой стоит здание, не оказывает никакого влияния на норму и сумму амортизационных отчислений, проводимых по данному зданию. Регулярные амортизационные отчисления по любому амортизируемому активу проводятся в каждом отчетном периоде, даже тогда, когда реальная стоимость актива на данный момент превышает его балансовую стоимость. Земля, иное недвижимое имущество, приобретенное для перепродажи, учитывается в качестве оборотных запасов по правилам, изложенным в МСБУ-2 «Запасы».

Амортизируемая стоимость объектов основных средств определяется по балансовой стоимости, уменьшенной на остаточную (ликвидационную) стоимость. Ликвидационная стоимость объекта, если она существенна, определяется на дату приобретения и начала эксплуатации и впоследствии не уточняется при изменении цен на данный объект. Но если организация применяет альтернативный метод оценки основных средств, при котором объекты переоцениваются по справедливой стоимости за вычетом накопленной амортизации, новая оценка ликвидационной стоимости устанавливается после каждой переоценки объекта.

Машины, оборудование, другое имущество, входящее в основные средства, в большинстве случаев требуют определенных и весьма немалых затрат на демонтаж и снятие в конце срока полезного использования. Размер таких расходов определяется в начале эксплуатации объекта. Они погашаются на протяжении всего срока службы объекта путем применения одного из двух способов:

1) расходы на демонтаж вычитаются из остаточной (ликвидационной) стоимости объекта и, таким образом, увеличивают его амортизируемую стоимость и создают в накопленной амортизации некоторую резервную сумму, за счет которой они могут быть списаны в конце срока эксплуатации объекта;

2) расходы на демонтаж постоянно, в течение всего срока службы данного объекта, резервируются путем ежегодного включения в расходы каждого отчетного периода части этой суммы. В конце срока службы объекта расходы на демонтаж, другие ликвидационные расходы погашаются начисленным резервом или, как трактует стандарт, принятым на себя обязательством.

Срок полезной службы амортизируемого объекта, а следовательно, и норма его амортизации могут пересматриваться под влиянием: модернизации объекта; изменений в ремонтной политике; конъюнктуры рынка, изменения экономической политики, когда предполагается продать объект раньше его реального физического износа; технических и технологических изменений. В связи с пересмотром сроков полезной службы и по иным причинам может быть пересмотрен и изменен сам метод начисления амортизации. При этом возможно изменение амортизируемой стоимости и нормы амортизации для текущего и будущих отчетных периодов.

МСБУ-16 указывает на возможные к применению методы амортизационных отчислений (п. 47). К ним относятся метод равномерного начисления, метод уменьшающего остатка и метод суммы изделий. Метод равномерного начисления известен в России как «линейный» метод амортизации.

Метод суммы изделий предполагает, что сумма амортизации за отчетный период зависит от производительности или иного показателя физического использования объекта основных средств.

Организации для упорядочения амортизационных отчислений разрабатывают и утверждают на несколько отчетных периодов амортизационный план по всему амортизируемому имуществу, в который включаются (как минимум) следующие показатели:

• дата включения в амортизируемое имущество;

• предполагаемый срок амортизации;

• предполагаемая ликвидационная стоимость;

• амортизируемая стоимость;

• норма амортизации (годовая и месячная);

• амортизационные отчисления (годовые и месячные);

• месяц, в котором прекращаются амортизационные отчисления из-за полного погашения амортизируемой стоимости. Амортизационный план уточняется по отдельным объектам на основе аналитического бухгалтерского учета движения основных средств. Амортизация может проводиться одним из следующих методов.

Линейный метод амортизации. Норма амортизационных отчислений определяется исходя из срока амортизации. Ежемесячная норма применяется для равномерного расчета суммы амортизационных отчислений за каждый месяц до полного погашения амортизируемой стоимости объекта. Недостаток метода – в равновеликости суммы отчислений в начале и в конце амортизируемого периода, а также в том, что период эксплуатации объекта превышает его амортизационный период. Естественно предположить, что в начальный период эксплуатации машин и оборудования их отдача намного выше, что должно учитываться в методике амортизации.

Нелинейный метод снижающегося остатка амортизируемой стоимости. Норма амортизационных отчислений увеличивается в два или более раз и применяется для расчета годовой суммы амортизационных отчислений. В каждом последующем году амортизируемая стоимость объекта уменьшается на сумму накопленных амортизационных отчислений. Годовая сумма амортизационных отчислений устанавливается умножением нормы амортизации на амортизируемую стоимость объекта, вычисленную для данного года. Ежемесячные амортизационные отчисления определяются делением их годовой суммы на 12.

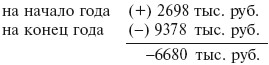

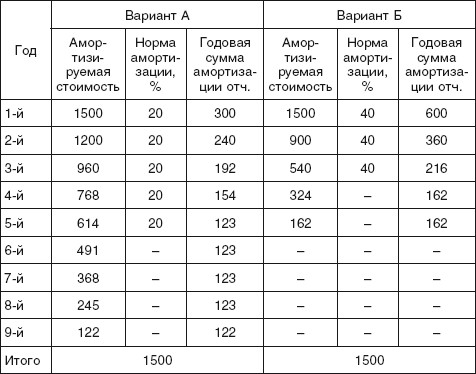

Пример. Амортизируемая стоимость – 1500 тыс. руб. Норма амортизации утвержденная – 8 % в год. Нормальный срок амортизации – 12,5 года. Повышение нормы амортизации:

• вариант А – в 2,5 раза;

• вариант Б – в 5 раз.

Метод снижающегося остатка отличается тем, что независимо от продолжительности амортизационного срока стоимость амортизируемого объекта не будет погашена полностью. Поэтому в последние несколько отчетных периодов приходится переходить на метод равномерного начисления. Математическая формула для метода снижающегося остатка позволяет найти норму ежегодного начисления амортизации (в %), применяя которую можно выйти на остаточную стоимость, равную заданной ликвидационной стоимости объекта. Сама норма амортизации получается при этом слишком большой, практически неприменимой для коротких сроков службы объекта в 5–8 лет. Наиболее оптимальным для этого расчета представляется срок службы в 15 лет.

Метод снижающегося остатка отличается тем, что независимо от продолжительности амортизационного срока стоимость амортизируемого объекта не будет погашена полностью. Поэтому в последние несколько отчетных периодов приходится переходить на метод равномерного начисления. Математическая формула для метода снижающегося остатка позволяет найти норму ежегодного начисления амортизации (в %), применяя которую можно выйти на остаточную стоимость, равную заданной ликвидационной стоимости объекта. Сама норма амортизации получается при этом слишком большой, практически неприменимой для коротких сроков службы объекта в 5–8 лет. Наиболее оптимальным для этого расчета представляется срок службы в 15 лет.

Остаточная стоимость (недоамортизированная) объекта основных средств в конце определенного года t может быть вычислена по формуле:

у = x (1 – k)t,

где у – остаточная стоимость объекта в конце заданного года t;

х – первоначальная стоимость объекта основных средств;

k – коэффициент погашения (годовая норма начисления амортизации, в долях единицы).

Из приведенной формулы можно вычислить коэффициент погашения:

Рассчитаем коэффициент погашения для следующих условий: первоначальная стоимость объекта 5 млн руб., предполагаемая остаточная стоимость 60 тыс. руб. Норма амортизации, вычисленная по формуле для 5-летнего срока амортизации, равна 58,7 %; для 8-летнего – 42,7; для 10-летнего – 35,7; для 15-летнего – 25,5 %. Расчеты объединим в таблице, из которой видно, что применять этот метод можно только при сравнительно большом сроке амортизации (10–15 лет). При этом значение имеют только первые две трети срока амортизации. В последней трети срока списывается на амортизацию 3–5 % первоначальной стоимости объекта.

Метод суммы изделий (производительности) обычно устанавливается в натуральных показателях производительности. К примеру, имеется автомат, первоначальная стоимость которого 12 млн руб., установленный срок службы около 8 лет, ликвидационная стоимость незначительная и в расчет не принимается. Производительность автомата составляет 120 изделий в час. Предполагается, что с учетом технического обслуживания и переналадки автомат будет действовать 250 дней в году по 12 часов в день. В течение года автомат может выпускать: 250 х 12 х 120 = = 360 тыс. изделий. Ежегодная сумма погашения его стоимости составляет 1,5 млн руб. (12: 8). Норма (годовая) амортизации на 1 тыс. изделий может быть установлена: 1 500 000: 360 = = 4166 руб.

В течение квартала выпущено 81 560 изделий. Сумма амортизационных отчислений по автомату составит: 81 560 х 4166 = 339 779 руб.

В общем случае начисление амортизации записывается бухгалтерской проводкой: Дебет счета «Расходы на амортизацию»; Кредит счета «Накопленная амортизация».

Метод уменьшающегося остатка начисления амортизации

Нормы отчислений в % к остаточной стоимости в зависимости от продолжительности амортизационного срока

Земля и здания, на ней расположенные, признаются различными амортизируемыми объектами даже в тех случаях, когда они приобретены в результате одной сделки как единый объект. Земля имеет неограниченный срок службы и потому, как правило, не амортизируется, за исключением случаев, когда по юридическим или иным основаниям срок ее использования ограничивается. Что касается зданий, то они имеют ограниченный срок эксплуатации и подлежат обязательной амортизации. Увеличение стоимости земли, на которой стоит здание, не оказывает никакого влияния на норму и сумму амортизационных отчислений, проводимых по данному зданию. Регулярные амортизационные отчисления по любому амортизируемому активу проводятся в каждом отчетном периоде, даже тогда, когда реальная стоимость актива на данный момент превышает его балансовую стоимость. Земля, иное недвижимое имущество, приобретенное для перепродажи, учитывается в качестве оборотных запасов по правилам, изложенным в МСБУ-2 «Запасы».

Амортизируемая стоимость объектов основных средств определяется по балансовой стоимости, уменьшенной на остаточную (ликвидационную) стоимость. Ликвидационная стоимость объекта, если она существенна, определяется на дату приобретения и начала эксплуатации и впоследствии не уточняется при изменении цен на данный объект. Но если организация применяет альтернативный метод оценки основных средств, при котором объекты переоцениваются по справедливой стоимости за вычетом накопленной амортизации, новая оценка ликвидационной стоимости устанавливается после каждой переоценки объекта.

Машины, оборудование, другое имущество, входящее в основные средства, в большинстве случаев требуют определенных и весьма немалых затрат на демонтаж и снятие в конце срока полезного использования. Размер таких расходов определяется в начале эксплуатации объекта. Они погашаются на протяжении всего срока службы объекта путем применения одного из двух способов:

1) расходы на демонтаж вычитаются из остаточной (ликвидационной) стоимости объекта и, таким образом, увеличивают его амортизируемую стоимость и создают в накопленной амортизации некоторую резервную сумму, за счет которой они могут быть списаны в конце срока эксплуатации объекта;

2) расходы на демонтаж постоянно, в течение всего срока службы данного объекта, резервируются путем ежегодного включения в расходы каждого отчетного периода части этой суммы. В конце срока службы объекта расходы на демонтаж, другие ликвидационные расходы погашаются начисленным резервом или, как трактует стандарт, принятым на себя обязательством.

Срок полезной службы амортизируемого объекта, а следовательно, и норма его амортизации могут пересматриваться под влиянием: модернизации объекта; изменений в ремонтной политике; конъюнктуры рынка, изменения экономической политики, когда предполагается продать объект раньше его реального физического износа; технических и технологических изменений. В связи с пересмотром сроков полезной службы и по иным причинам может быть пересмотрен и изменен сам метод начисления амортизации. При этом возможно изменение амортизируемой стоимости и нормы амортизации для текущего и будущих отчетных периодов.

МСБУ-16 указывает на возможные к применению методы амортизационных отчислений (п. 47). К ним относятся метод равномерного начисления, метод уменьшающего остатка и метод суммы изделий. Метод равномерного начисления известен в России как «линейный» метод амортизации.

Метод суммы изделий предполагает, что сумма амортизации за отчетный период зависит от производительности или иного показателя физического использования объекта основных средств.

Организации для упорядочения амортизационных отчислений разрабатывают и утверждают на несколько отчетных периодов амортизационный план по всему амортизируемому имуществу, в который включаются (как минимум) следующие показатели:

• дата включения в амортизируемое имущество;

• предполагаемый срок амортизации;

• предполагаемая ликвидационная стоимость;

• амортизируемая стоимость;

• норма амортизации (годовая и месячная);

• амортизационные отчисления (годовые и месячные);

• месяц, в котором прекращаются амортизационные отчисления из-за полного погашения амортизируемой стоимости. Амортизационный план уточняется по отдельным объектам на основе аналитического бухгалтерского учета движения основных средств. Амортизация может проводиться одним из следующих методов.

Линейный метод амортизации. Норма амортизационных отчислений определяется исходя из срока амортизации. Ежемесячная норма применяется для равномерного расчета суммы амортизационных отчислений за каждый месяц до полного погашения амортизируемой стоимости объекта. Недостаток метода – в равновеликости суммы отчислений в начале и в конце амортизируемого периода, а также в том, что период эксплуатации объекта превышает его амортизационный период. Естественно предположить, что в начальный период эксплуатации машин и оборудования их отдача намного выше, что должно учитываться в методике амортизации.

Нелинейный метод снижающегося остатка амортизируемой стоимости. Норма амортизационных отчислений увеличивается в два или более раз и применяется для расчета годовой суммы амортизационных отчислений. В каждом последующем году амортизируемая стоимость объекта уменьшается на сумму накопленных амортизационных отчислений. Годовая сумма амортизационных отчислений устанавливается умножением нормы амортизации на амортизируемую стоимость объекта, вычисленную для данного года. Ежемесячные амортизационные отчисления определяются делением их годовой суммы на 12.

Пример. Амортизируемая стоимость – 1500 тыс. руб. Норма амортизации утвержденная – 8 % в год. Нормальный срок амортизации – 12,5 года. Повышение нормы амортизации:

• вариант А – в 2,5 раза;

• вариант Б – в 5 раз.

Остаточная стоимость (недоамортизированная) объекта основных средств в конце определенного года t может быть вычислена по формуле:

у = x (1 – k)t,

где у – остаточная стоимость объекта в конце заданного года t;

х – первоначальная стоимость объекта основных средств;

k – коэффициент погашения (годовая норма начисления амортизации, в долях единицы).

Из приведенной формулы можно вычислить коэффициент погашения:

Рассчитаем коэффициент погашения для следующих условий: первоначальная стоимость объекта 5 млн руб., предполагаемая остаточная стоимость 60 тыс. руб. Норма амортизации, вычисленная по формуле для 5-летнего срока амортизации, равна 58,7 %; для 8-летнего – 42,7; для 10-летнего – 35,7; для 15-летнего – 25,5 %. Расчеты объединим в таблице, из которой видно, что применять этот метод можно только при сравнительно большом сроке амортизации (10–15 лет). При этом значение имеют только первые две трети срока амортизации. В последней трети срока списывается на амортизацию 3–5 % первоначальной стоимости объекта.

Метод суммы изделий (производительности) обычно устанавливается в натуральных показателях производительности. К примеру, имеется автомат, первоначальная стоимость которого 12 млн руб., установленный срок службы около 8 лет, ликвидационная стоимость незначительная и в расчет не принимается. Производительность автомата составляет 120 изделий в час. Предполагается, что с учетом технического обслуживания и переналадки автомат будет действовать 250 дней в году по 12 часов в день. В течение года автомат может выпускать: 250 х 12 х 120 = = 360 тыс. изделий. Ежегодная сумма погашения его стоимости составляет 1,5 млн руб. (12: 8). Норма (годовая) амортизации на 1 тыс. изделий может быть установлена: 1 500 000: 360 = = 4166 руб.

В течение квартала выпущено 81 560 изделий. Сумма амортизационных отчислений по автомату составит: 81 560 х 4166 = 339 779 руб.

В общем случае начисление амортизации записывается бухгалтерской проводкой: Дебет счета «Расходы на амортизацию»; Кредит счета «Накопленная амортизация».

Метод уменьшающегося остатка начисления амортизации

Нормы отчислений в % к остаточной стоимости в зависимости от продолжительности амортизационного срока

4.3. Амортизация арендованного имущества

МСБУ-17 «Аренда» предусматривает два вида аренды: финансовую и операционную, при которых применяются разные (неодинаковые) подходы к амортизации арендованного или сданного в аренду имущества.

В условиях финансовой аренды, когда арендованное имущество принимается на учет и отражается в отчетном балансе арендатора, оно подлежит амортизации арендатором. Арендодатель отражает в своем балансе дебиторскую задолженность, равную сумме чистой инвестиции в аренду.

Арендатор производит амортизационные отчисления, применяя те методы, которые он использует для амортизации аналогичных собственных активов. Сумма амортизации арендованного имущества записывается в расходы арендатора так же, как и часть арендной платы, составляющая финансовую плату (проценты) по обязательствам. При этом сумма начисленной амортизации и сумма погашения арендного обязательства за каждый отчетный период, как правило, не совпадают. Соответственно, арендованный актив и арендные обязательства не будут равны между собой после начала выплаты арендных платежей. Важно, чтобы сумма начисленной амортизации за весь период аренды покрывала арендные обязательства. Стоимость арендованного имущества должна быть полностью погашенной амортизационными отчислениями на протяжении более краткого из сроков аренды актива или его полезной службы. Но если имеется обоснованная уверенность в том, что к концу срока финансовой аренды право собственности на арендуемое имущество перейдет к арендатору, периодом, в течение которого оно должно быть амортизировано, является срок полезной службы данного актива.

В условиях финансовой аренды, когда арендованное имущество принимается на учет и отражается в отчетном балансе арендатора, оно подлежит амортизации арендатором. Арендодатель отражает в своем балансе дебиторскую задолженность, равную сумме чистой инвестиции в аренду.

Арендатор производит амортизационные отчисления, применяя те методы, которые он использует для амортизации аналогичных собственных активов. Сумма амортизации арендованного имущества записывается в расходы арендатора так же, как и часть арендной платы, составляющая финансовую плату (проценты) по обязательствам. При этом сумма начисленной амортизации и сумма погашения арендного обязательства за каждый отчетный период, как правило, не совпадают. Соответственно, арендованный актив и арендные обязательства не будут равны между собой после начала выплаты арендных платежей. Важно, чтобы сумма начисленной амортизации за весь период аренды покрывала арендные обязательства. Стоимость арендованного имущества должна быть полностью погашенной амортизационными отчислениями на протяжении более краткого из сроков аренды актива или его полезной службы. Но если имеется обоснованная уверенность в том, что к концу срока финансовой аренды право собственности на арендуемое имущество перейдет к арендатору, периодом, в течение которого оно должно быть амортизировано, является срок полезной службы данного актива.