Страница:

После августа 1998 г. описанный процесс лишь пришел к своему логическому завершению. В большинстве сохранившихся ИБГ банки (в том числе входящие в десятку или пятерку крупнейших) превратились в карманные, да и вся финансовая составляющая стала играть сугубо сервисную роль.

Кризисная и посткризисная динамика (1998–1999 гг.)

2.3

Кризисная и посткризисная динамика (1998–1999 гг.)

Конец 1997 г. был, по нашему мнению, для российского крупного бизнеса периодом максимального экономического и политического могущества (если мерить его не абсолютными показателями, а влиятельностью). И кризис для него начался отнюдь не в августе и даже не летом 1998 г., а с первых месяцев года. Его макроэкономические причины – начавшееся с весны резкое падение мировых цен на нефть, а также эхо азиатского кризиса – общеизвестны. Однако не меньшую роль сыграли и специфические причины микро– и мезо-уровня, наиболее важными из которых являются:

ограниченность управленческого ресурса многих ИБГ. Их центральные элементы оказались не в состоянии ни отслеживать действия старого менеджмента купленных предприятий, ни быстро его сменить. А новые назначения часто оказывались неадекватными в силу дефицита кадров. Наиболее известный масштабный пример – нефтяная компания «Сиданко» (ныне – часть ТНК-ВР), с управлением которой не справился ни «Интеррос», ни последовательно приглашенные им команды З. Бажаева (создателя ныне вполне успешной группы «Альянс») и Б. Йордана (очень известного в 1990-е гг. предпринимателя американского происхождения, в то время владельца компании «Ренессанс Капитал», а ныне – инвестиционного фонда «Спутник»);

участившиеся конфликты ведущих ИБГ и компаний с властью, особенно на уровне субъектов Федерации. Резко усилившиеся к этому времени региональные элиты пытались противостоять экспансии «московского» бизнеса и даже изгнать недружественные ИБГ из своих регионов. Вместе с тем федеральные власти, недовольные проявившимися к началу 1998 г. политическими претензиями крупного бизнеса, пожалуй, впервые перешли в ряде случаев к тактике его жесткого сдерживания.

В первой половине 1998 г. основным проявлением кризиса была потеря многими ИБГ и компаниями федерального уровня контроля над рядом своих промышленных предприятий. Так, например, Группа Инкомбанка была вынуждена продать контрольный пакет акций Самарской металлургической компании «Самеко», Группа банка «Российский кредит» – Лебединского ГОКа, ИБГ «Интеррос – ОНЭКСИМ» – ОАО «Балтийский завод»[12]. А с предприятий, где под контролем «москвичей» осуществлялась процедура банкротства, удалялись лояльные им внешние управляющие. Например, консорциум «Альфа-Групп» таким образом был вытеснен с ЗападноСибирского металлургического комбината. Среди явных потерь крупнейших ИБГ в банковской сфере в первой половине 1998 г. в тот момент можно было уверенно указать лишь на гибель банка «Империал», входившего в ИБГ «ЛУКойла».

После 17 августа 1998 г. основные кризисные процессы переместились, как известно, в банковскую сферу. В частности, погибли банки, бывшие центрами формирования наиболее известных ИБГ, – Инкомбанк, ОНЭКСИМбанк, «Менатеп», «Российский кредит», «СБС-Агро». При этом гибель каждого из них происходила по индивидуальному сценарию.

Из этого ряда сохранился и усилил свои позиции лишь Альфа-банк. Он был спасен хозяевами, которые на свой страх и риск перевели в него как собственные средства, так и финансовые потоки входящих в ИБГ компаний реального сектора. Основную роль здесь сыграли, конечно, деньги недавно приобретенной Тюменской нефтяной компании (ТНК). То же самое произошло с Газпромбанком и с лукойловским банком «Петрокоммерц». Но они играли в своих ИБГ явно подчиненную роль, и финансовая мощь их «патронов» априори была более чем достаточной для того, чтобы избавить эти банки от любых проблем.

Владельцы «Менатепа», ОНЭКСИМбанка и банка «Российский кредит», вероятно, могли бы спасти или, по крайней мере, попытаться спасти эти банки, поддержав деньгами контролируемых ими сырьевых гигантов – ЮКОСа, «Норильского никеля» и металлургических ГОКов соответственно, но не стали этого делать, по-видимому, мысленно похоронив их еще до августа 1998 г. Однако хозяевам удалось сохранить контроль над ситуацией, и основные усилия были направлены на создание бридж-банков. Такими банками стали «Доверительный и Инвестиционный банк» и «Менатеп Санкт-Петербург» – для «Менатепа», Росбанк и Балтонэксимбанк – для ОНЭКСИМбанка, Импэксбанк – для «Российского кредита»[13]. Все перечисленные банки с самого начала стали крупными и успешными, а «Доверительный и Инвестиционный банк» и Росбанк быстро вошли в число лидеров российского банковского сообщества.

Что же касается стратегий ликвидации исходных банков, то они оказались принципиально различными. «Менатеп» полностью прошел процедуру банкротства под контролем своих хозяев, которые, выкупив долги, стали и его основными кредиторами, и был ликвидирован после конкурсного производства. А для владельцев ОНЭКСИМбанка важнейшей задачей стало сохранение лица перед иностранными кредиторами. Поэтому с ними начались длительные переговоры, приведшие в конце 1999 г. к заключению мирового соглашения, после чего «очищенному» от долгов и от активов ОНЭКСИМбанку была возвращена лицензия и он объединился с Росбанком.

«Российский кредит» после создания бридж-банка много лет занимался практически исключительно урегулированием отношений с кредиторами. Делал он это, находясь под управлением государственного Агентства по реструктурированию кредитных организаций (АРКО) (получившего в собственность 25%, а в управление – еще 50% его акций), основными задачами которого стали удовлетворение претензий частных вкладчиков и разработка мирового соглашения с кредиторами. После завершения этого процесса банк в 2003 г. вернулся к старым хозяевам и функционирует до сих пор, хотя и не слишком активно[14].

В ИБГ самых крупных из перечисленных банков – «СБС-Агро» и Инкомбанка – не существовало сопоставимых по масштабам компаний и предприятий реального сектора. Инкомбанк никто даже не пытался спасать. Уже осенью 1998 г. по инициативе Центрального банка РФ у него была отозвана лицензия. Очень скоро началась процедура банкротства, проходившая с большими конфликтами и завершившаяся лишь через несколько лет. Причем ни собственники, ни менеджеры Инкомбанка к участию в ней допущены не были.

События вокруг «СБС-Агро» развивались гораздо сложнее и драматичнее. Причины этого заключаются в его роли основного «распределителя» государственных кредитов сельскому хозяйству (в том числе через аффилированный Агропромбанк), а также в наличии у него более чем миллиона частных вкладчиков. «СБС-Агро» получил и максимальные стабилизационные кредиты от Центрального банка РФ (по данным СМИ, всего около 6 млрд руб., при этом фактически без обеспечения), и политическую поддержку от его руководства, а также от Государственной думы. Однако владельцы банка в течение года вывели из него все сколько-нибудь ценное. В результате АРКО осенью 1999 г. было вынуждено за 1 руб. выкупить опустошенный, но сохранивший большую часть своих долгов «СБС-Агро» и в течение ряда лет заниматься удовлетворением требований вкладчиков – физических лиц.

На базе выведенных активов «СБС-Агро» и его дочерних банков бывшими владельцами была создана новая банковская группа из примерно 10 банков (имеющих в своем названии общую аббревиатуру ОВК – «Первое ОВК», «Центральное ОВК» и др.). Временами некоторые из них входили в сотню крупнейших банков страны. Однако больших успехов «Группа ОВК» не достигла и в 2003 г. была поглощена Росбанком.

Основным результатом периода 1998–1999 гг. для российского крупного бизнеса был быстрый и окончательный переход лидерства в нем от финансового сектора к реальному. Начало этому процессу было положено как минимум двумя годами ранее (см. выше), но август 1998 г. его радикально ускорил. Помимо всего прочего реальный сектор фактически освободился от значительной части долгового бремени – погибающим банкам кредитов, конечно, никто не возвращал. Если бы не это обстоятельство, то, например, «Северсталь» была бы сегодня не центральным элементом своей ИБГ, а скромной провинцией одной из банковских империй.

С другой стороны, сколько-нибудь значимого изменения места крупного бизнеса в целом в российской экономике и обществе не произошло. В основном сохранились также его политические ресурсы, прежними остались и отношения с государством. Главная причина этого – характер посткризисного восстановления, которое базировалось на росте мировых цен на энергоносители и спроса населения на отечественные товары. А основная часть сырьевого сектора и значительная часть потребительского входили в состав российских ИБГ и компаний. (И при этом резко сузились возможности использования сырьевых сверхдоходов в финансовых спекуляциях. Следовательно, на них уже в 1999 г. пришлось покупать новые активы в реальном секторе, в том числе в обрабатывающей промышленности.)

ограниченность управленческого ресурса многих ИБГ. Их центральные элементы оказались не в состоянии ни отслеживать действия старого менеджмента купленных предприятий, ни быстро его сменить. А новые назначения часто оказывались неадекватными в силу дефицита кадров. Наиболее известный масштабный пример – нефтяная компания «Сиданко» (ныне – часть ТНК-ВР), с управлением которой не справился ни «Интеррос», ни последовательно приглашенные им команды З. Бажаева (создателя ныне вполне успешной группы «Альянс») и Б. Йордана (очень известного в 1990-е гг. предпринимателя американского происхождения, в то время владельца компании «Ренессанс Капитал», а ныне – инвестиционного фонда «Спутник»);

участившиеся конфликты ведущих ИБГ и компаний с властью, особенно на уровне субъектов Федерации. Резко усилившиеся к этому времени региональные элиты пытались противостоять экспансии «московского» бизнеса и даже изгнать недружественные ИБГ из своих регионов. Вместе с тем федеральные власти, недовольные проявившимися к началу 1998 г. политическими претензиями крупного бизнеса, пожалуй, впервые перешли в ряде случаев к тактике его жесткого сдерживания.

В первой половине 1998 г. основным проявлением кризиса была потеря многими ИБГ и компаниями федерального уровня контроля над рядом своих промышленных предприятий. Так, например, Группа Инкомбанка была вынуждена продать контрольный пакет акций Самарской металлургической компании «Самеко», Группа банка «Российский кредит» – Лебединского ГОКа, ИБГ «Интеррос – ОНЭКСИМ» – ОАО «Балтийский завод»[12]. А с предприятий, где под контролем «москвичей» осуществлялась процедура банкротства, удалялись лояльные им внешние управляющие. Например, консорциум «Альфа-Групп» таким образом был вытеснен с ЗападноСибирского металлургического комбината. Среди явных потерь крупнейших ИБГ в банковской сфере в первой половине 1998 г. в тот момент можно было уверенно указать лишь на гибель банка «Империал», входившего в ИБГ «ЛУКойла».

После 17 августа 1998 г. основные кризисные процессы переместились, как известно, в банковскую сферу. В частности, погибли банки, бывшие центрами формирования наиболее известных ИБГ, – Инкомбанк, ОНЭКСИМбанк, «Менатеп», «Российский кредит», «СБС-Агро». При этом гибель каждого из них происходила по индивидуальному сценарию.

Из этого ряда сохранился и усилил свои позиции лишь Альфа-банк. Он был спасен хозяевами, которые на свой страх и риск перевели в него как собственные средства, так и финансовые потоки входящих в ИБГ компаний реального сектора. Основную роль здесь сыграли, конечно, деньги недавно приобретенной Тюменской нефтяной компании (ТНК). То же самое произошло с Газпромбанком и с лукойловским банком «Петрокоммерц». Но они играли в своих ИБГ явно подчиненную роль, и финансовая мощь их «патронов» априори была более чем достаточной для того, чтобы избавить эти банки от любых проблем.

Владельцы «Менатепа», ОНЭКСИМбанка и банка «Российский кредит», вероятно, могли бы спасти или, по крайней мере, попытаться спасти эти банки, поддержав деньгами контролируемых ими сырьевых гигантов – ЮКОСа, «Норильского никеля» и металлургических ГОКов соответственно, но не стали этого делать, по-видимому, мысленно похоронив их еще до августа 1998 г. Однако хозяевам удалось сохранить контроль над ситуацией, и основные усилия были направлены на создание бридж-банков. Такими банками стали «Доверительный и Инвестиционный банк» и «Менатеп Санкт-Петербург» – для «Менатепа», Росбанк и Балтонэксимбанк – для ОНЭКСИМбанка, Импэксбанк – для «Российского кредита»[13]. Все перечисленные банки с самого начала стали крупными и успешными, а «Доверительный и Инвестиционный банк» и Росбанк быстро вошли в число лидеров российского банковского сообщества.

Что же касается стратегий ликвидации исходных банков, то они оказались принципиально различными. «Менатеп» полностью прошел процедуру банкротства под контролем своих хозяев, которые, выкупив долги, стали и его основными кредиторами, и был ликвидирован после конкурсного производства. А для владельцев ОНЭКСИМбанка важнейшей задачей стало сохранение лица перед иностранными кредиторами. Поэтому с ними начались длительные переговоры, приведшие в конце 1999 г. к заключению мирового соглашения, после чего «очищенному» от долгов и от активов ОНЭКСИМбанку была возвращена лицензия и он объединился с Росбанком.

«Российский кредит» после создания бридж-банка много лет занимался практически исключительно урегулированием отношений с кредиторами. Делал он это, находясь под управлением государственного Агентства по реструктурированию кредитных организаций (АРКО) (получившего в собственность 25%, а в управление – еще 50% его акций), основными задачами которого стали удовлетворение претензий частных вкладчиков и разработка мирового соглашения с кредиторами. После завершения этого процесса банк в 2003 г. вернулся к старым хозяевам и функционирует до сих пор, хотя и не слишком активно[14].

В ИБГ самых крупных из перечисленных банков – «СБС-Агро» и Инкомбанка – не существовало сопоставимых по масштабам компаний и предприятий реального сектора. Инкомбанк никто даже не пытался спасать. Уже осенью 1998 г. по инициативе Центрального банка РФ у него была отозвана лицензия. Очень скоро началась процедура банкротства, проходившая с большими конфликтами и завершившаяся лишь через несколько лет. Причем ни собственники, ни менеджеры Инкомбанка к участию в ней допущены не были.

События вокруг «СБС-Агро» развивались гораздо сложнее и драматичнее. Причины этого заключаются в его роли основного «распределителя» государственных кредитов сельскому хозяйству (в том числе через аффилированный Агропромбанк), а также в наличии у него более чем миллиона частных вкладчиков. «СБС-Агро» получил и максимальные стабилизационные кредиты от Центрального банка РФ (по данным СМИ, всего около 6 млрд руб., при этом фактически без обеспечения), и политическую поддержку от его руководства, а также от Государственной думы. Однако владельцы банка в течение года вывели из него все сколько-нибудь ценное. В результате АРКО осенью 1999 г. было вынуждено за 1 руб. выкупить опустошенный, но сохранивший большую часть своих долгов «СБС-Агро» и в течение ряда лет заниматься удовлетворением требований вкладчиков – физических лиц.

На базе выведенных активов «СБС-Агро» и его дочерних банков бывшими владельцами была создана новая банковская группа из примерно 10 банков (имеющих в своем названии общую аббревиатуру ОВК – «Первое ОВК», «Центральное ОВК» и др.). Временами некоторые из них входили в сотню крупнейших банков страны. Однако больших успехов «Группа ОВК» не достигла и в 2003 г. была поглощена Росбанком.

Основным результатом периода 1998–1999 гг. для российского крупного бизнеса был быстрый и окончательный переход лидерства в нем от финансового сектора к реальному. Начало этому процессу было положено как минимум двумя годами ранее (см. выше), но август 1998 г. его радикально ускорил. Помимо всего прочего реальный сектор фактически освободился от значительной части долгового бремени – погибающим банкам кредитов, конечно, никто не возвращал. Если бы не это обстоятельство, то, например, «Северсталь» была бы сегодня не центральным элементом своей ИБГ, а скромной провинцией одной из банковских империй.

С другой стороны, сколько-нибудь значимого изменения места крупного бизнеса в целом в российской экономике и обществе не произошло. В основном сохранились также его политические ресурсы, прежними остались и отношения с государством. Главная причина этого – характер посткризисного восстановления, которое базировалось на росте мировых цен на энергоносители и спроса населения на отечественные товары. А основная часть сырьевого сектора и значительная часть потребительского входили в состав российских ИБГ и компаний. (И при этом резко сузились возможности использования сырьевых сверхдоходов в финансовых спекуляциях. Следовательно, на них уже в 1999 г. пришлось покупать новые активы в реальном секторе, в том числе в обрабатывающей промышленности.)

2.3

Ведущие интегрированные бизнес-группы и компании

На наш взгляд, начиная со второй половины 1990-х гг. в каждый момент существовало 30–50 ИБГ и компаний, которые можно назвать крупными в смысле определения и количественных критериев, указанных в параграфе 1.2 главы 1. Среди них были государственные и частные, действующие на территории всей страны и в масштабах нескольких или одного субъекта Федерации. Список этот постоянно менялся, причем очень быстро по мировым, но достаточно медленно по российским меркам (т.е. если сравнивать с другими экономическими процессами, протекающими в стране).

Период наибольшего могущества крупного частного бизнеса как по удельному весу в экономике в целом и в основных отраслях, так и по политической влиятельности, как уже указывалось выше, приходился на конец 1997 г. К этому же времени в нем сформировалась «высшая лига» лидирующих ИБГ, намного опережавших по масштабам деятельности все остальные субъекты[15]:

ИБГ «Газпрома» ( Р. Вяхирев, В. Шеремет, А. Пушкин, Ю. Комаров);

ИБГ «ЛУКойла» (В. Алекперов, Р. Маганов, С. Вайншток, Л. Федун);

«Интеррос – ОНЭКСИМ» (В. Потанин, М. Прохоров);

«ЮКОС – Менатеп – Роспром» (М. Ходорковский, Л. Невзлин, П. Лебедев);

Группа Инкомбанка (В. Виноградов);

«СБС-Агро – Сибнефть – ЛогоВАЗ» (А. Смоленский, Б. Березовский, Р. Абрамович);

Группа банка «Российский кредит» (Б. Иванишвили, В. Малкин);

Консорциум «Альфа-Групп» (М. Фридман, Г. Хан, А. Кузьмичев);

Группа «Мост» (В. Гусинский, Б. Хаит, Д. Замани);

АФК «Система» (В. Евтушенков, Е. Новицкий, А. Лейвиман).

Данная десятка была выделена исходя из следующих критериев:

отсутствие надструктуры, частью которой является данная ИБГ;

масштабы деятельности;

успешность на внутреннем и мировых рынках;

хозяйственная и институциональная устойчивость;

реальные перспективы развития.

Кратко охарактеризуем каждую ИБГ «высшей лиги».

Центральным элементом ИБГ «Газпрома» был, конечно, сам «Газпром». В группу входило также его финансовое окружение, основными составляющими которого были Газпромбанк, банк «Империал» и Национальный резервный банк, а также страховая компания СОГАЗ и негосударственный пенсионный фонд «Газфонд».

ИБГ «ЛУКойла» также состояла из одноименной нефтяной компании (плюс только что купленная и еще не интегрированная «Архангельскгеолдобыча») и ее финансового окружения, основными составляющими которого были уже упомянутые банки «Империал» и «Петрокоммерц», инвестиционные компании «НИКойл» (ныне Финансовая корпорация «Уралсиб») и «ЛУКойл-Резервинвест» (ныне ИФД «КапиталЪ»), страховая компания «СК ЛУКойл» и НПФ «ЛУКойл-Гарант».

Заметим, что обычно мы не рассматриваем конструкцию, состоящую из единственной компании реального сектора и ее финансового окружения, в качестве полноценной ИБГ. Для «Газпрома» и «ЛУКойла», на наш взгляд, следует сделать исключение. Дело в том, что все упомянутые финансовые структуры входили в число крупнейших в стране или даже были бесспорными лидерами в своих подотраслях (как «Газфонд» и «ЛУКойл-Гарант»).

Центральным элементом группы «Интеррос – ОНЭКСИМ» в рассматриваемый период был ОНЭКСИМбанк. К числу значимых составляющих этой ИБГ в финансовой сфере относились также инвестиционная компания «Ренессанс Капитал» и две страховые – «Интеррос-Согласие» и «Ренессанс Страхование». Еще более солидно эта ИБГ была представлена в промышленности, где в ее состав входили РАО «Норильский никель», вертикально интегрированная нефтяная компания «Сиданко», перспективная газовая компания «Русиа Петролеум», два ключевых санкт-петербургских судостроительных предприятия – «Северная верфь» и «Балтийский завод», а также производственное объединение «Пермские моторы». Кроме того, ИБГ была крупным и влиятельным акционером на Новолипецком металлургическом комбинате (НЛМК), в «ОКБ Сухого» и Северо-Западном пароходстве. Специального упоминания заслуживает присутствие «Интерроса» в секторе СМИ, где он контролировал «Комсомольскую правду», «Известия» и недолго просуществовавшую, но влиятельную в свое время деловую газету «Русский телеграф»[16]. Впоследствии газеты «Интерроса» были объединены в холдинг «Проф-Медиа», который в середине 2000-х гг. сменил специализацию с печатных СМИ на электронные.

ИБГ «ЮКОС – Менатеп – Роспром» возникла на базе банка «Менатеп», но к рассматриваемому времени роль центрального элемента в ней перешла к нефтяной компании ЮКОС. Кроме последней значимыми составляющими ИБГ в реальном секторе были Восточная нефтяная компания, Волжский трубный завод, ОАО «Апатит», «Воскресенские минеральные удобрения», химический завод «Нитрон», шинные заводы в Москве и Омске, Усть-Илимский лесопромышленный комплекс, пищевой холдинг «Русский продукт», а также Мурманское морское пароходство и «Волготанкер». Также эта ИБГ была, пожалуй, единственной к концу 1997 г. имевшей несколько достаточно успешно реализованных проектов покупки предприятий с целью их дальнейшей перепродажи. В частности, через ее руки прошли Березняковский титаномагниевый комбинат «Ависма» (ныне часть компании «ВСМПО – Ависма») и предприятия медной промышленности Свердловской области, ставшие в будущем основой Уральской горно-металлургической компании (УГМК). Впоследствии этой стратегией прославился консорциум «Альфа-Групп».

Центральным элементом ИБГ Инкомбанка был сам банк. Предприятия реального сектора, где он владел контрольным пакетом акций, были сосредоточены в основном в АПК (кондитерский концерн «Бабаевский», ОАО «Рот Фронт», «Омский бекон»). Исключение составляла, пожалуй, лишь Самарская металлургическая компания – крупнейший производитель алюминиевого проката, металлических конструкций и пр. Но на ряд более крупных промышленных предприятий (например, Магнитогорский металлургический комбинат) Инкомбанк оказывал существенное влияние в качестве кредитора и миноритарного акционера. Он также был миноритарным акционером в ранее упомянутых «Балтийском заводе» и «Северной верфи», за влияние на которые боролся с «Интеррос – ОНЭКСИМ».

Группа «СБС-Агро – Сибнефть – ЛогоВАЗ» в финансовом секторе в качестве основных составляющих включала банк «СБС-Агро» (конкурировавший с Инкомбанком за место самого крупного частного банка в стране) и Агропромбанк (со второй после Сбербанка филиальной сетью). В реальном секторе основу ИБГ составляли «Сибнефть» и «Аэрофлот». В последнем контрольный пакет акций принадлежал государству, но управлялся он менеджерами, которые назначались частными акционерами и представляли их интересы. Особенностью этой ИБГ было ее мощное присутствие в сфере СМИ. Основным здесь был контроль над ОРТ, где ситуация была аналогична «аэрофлотовской» с той лишь разницей, что Б. Березовский, по общему мнению, еще и финансировал текущую деятельность Первого канала. Помимо ОРТ в состав ИБГ входили также имевшие в то время определенный политический вес «Независимая газета», «Новые известия» и журнал «Огонек». Кроме того, в партнерских отношениях с ИБГ находились ТВ-6 и Издательский дом «Коммерсантъ».

Центральным элементом ИБГ банка «Российский кредит» являлся сам банк. В реальном секторе группа была представлена преимущественно предприятиями черной металлургии Центральной России (Лебединский, Михайловский и Стойленский ГОКи, ОАО «Тулачермет», Орловский и Бежецкий сталепрокатные заводы). На тот момент ей также удалось временно стать влиятельным игроком на Красноярском алюминиевом заводе и Ачинском глиноземном комбинате.

ИБГ «Консорциум Альфа-Групп» была одинаково мощно представлена и в финансовом, и в реальном секторе. Основными ее составляющими были Альфа-банк, инвестиционная компания «Альфа-Капитал», Тюменская нефтяная компания[17], а также холдинги «Альфа Цемент», «Кубань сахар», фармацевтический завод «Акрихин». Кроме того, ИБГ пыталась установить контроль над Западно-Сибирским металлургическим комбинатом, назначив своего представителя на должность внешнего управляющего.

Две оставшиеся ИБГ из «высшей лиги» отличались от прочих тем, что они, во-первых, на тот момент работали главным образом в Москве и считались близкими к московским властям, а во-вторых, не имели значимых активов в промышленности.

Группу «Мост» можно назвать финансово-медийной. Ее основными составляющими были Мост-банк, страховая компания «Спасские ворота», а также холдинг «Медиа-Мост», включавший различные электронные и печатные СМИ. Среди последних популярностью и авторитетом выделялись телекомпания НТВ, радиостанция «Эхо Москвы» и ежедневная газета «Сегодня». «Медиа-Мост» отличался от всех существовавших в рассматриваемый период структур в секторе СМИ двумя особенностями. Во-первых, все входившие в него СМИ были созданы с нуля в постсоветский период. Во-вторых, он создавался как бизнес-проект, хотя еще не стал прибыльным. Можно указать еще на два направления бизнеса Группы «Мост» – торговлю нефтепродуктами (Московская топливная компания), а также строительство и работу с недвижимостью («МОСТ-девелопмент»). Однако первое направление не успело получить серьезного развития, а второе в 1997 г. уже сворачивалось.

Для АФК «Система» основной сферой бизнеса с самого начала стал сектор связи и информационных технологий. А следующей по важности, как это ни странно, – радиоэлектронная промышленность. В первой из указанных сфер ключевыми структурами на конец 2007 г. были ОАО «Мобильные ТелеСистемы» (МТС) и «МТУ-Информ» (также уже был запущен процесс получения контроля над Московской городской телефонной сетью (МГТС), успешно завершившийся в 1998 г.), а во второй – завод «Микрон», НИИ молекулярной электроники (оба – Зеленоград) и РТИ им. Минца. Необходимые финансовые вливания в эти сектора обеспечивались, вероятно, доходами, получаемыми от предприятий прочих отраслей, таких, как «Детский мир», сеть АЗС «Кедр-М», Бусиновский мясоперерабатывающий комбинат, туристические компании «Интурист» и «Спутник». Финансовый сектор был представлен Московским банком реконструкции и развития, а также двумя небольшими и малоизвестными страховыми компаниями[18]. В секторе СМИ дивизион «Система Масс-медиа» совместно с московским правительством контролировал телеканалы «ТВ-Центр» и «ТВ-Столица», в его состав также входил ряд газет и радиостанций. Однако «Система» никогда не была столь серьезным игроком в медиасфере, как Группа «Мост» и ИБГ «СБС-Агро – Сибнефть – ЛогоВАЗ».

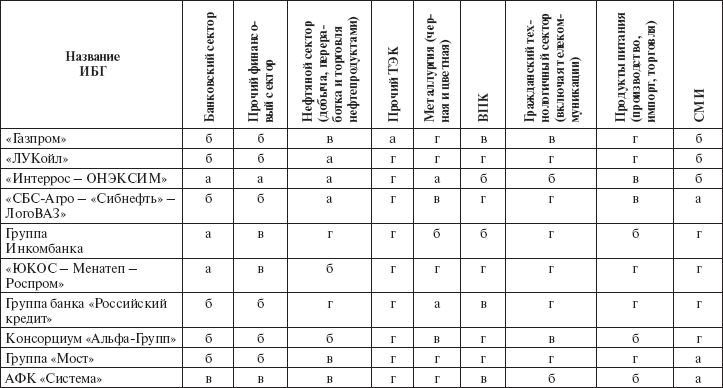

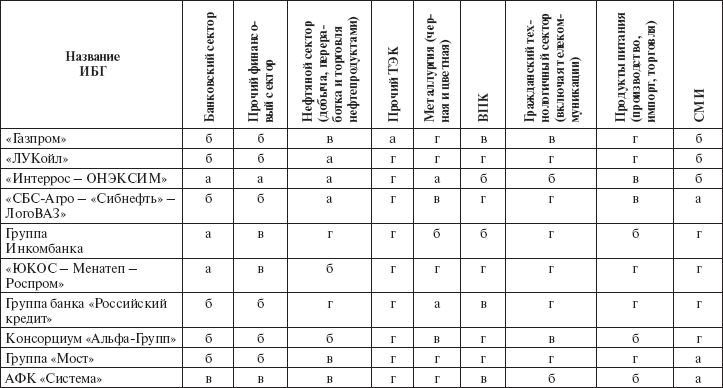

Позиционирование ИБГ «высшей лиги» в основных отраслях и секторах на конец 1997 г. представлено также в табл. 2.1.

Заметим, что из «высшей лиги» лишь Группа Инкомбанка являлась в основном управленческой, «СБС-Агро – Сибнефть – ЛогоВАЗ» – частично управленческой, а все остальные были имущественными.

Таблица 2.1. Позиции ИБГ «высшей лиги» в некоторых ведущих отраслях и секторах российской экономики по состоянию на конец 1997 г.

Примечание. Используемые обозначения: а – ведущие позиции; б – сильные позиции; в – слабые, но значимые позиции; г – нет позиций или позиции незначимые.

Примечание. Используемые обозначения: а – ведущие позиции; б – сильные позиции; в – слабые, но значимые позиции; г – нет позиций или позиции незначимые.

Отметим также, что все ИБГ «высшей лиги» включали как предприятия и компании реального сектора, так и финансовые структуры – банки, страховые компании, негосударственные пенсионные фонды и пр. Что касается реального сектора, то в нем для большей части ИБГ было характерно стремление к диверсификации, формированию трехзвенной структуры, включающей производителей и экспортеров сырья, производителей потребительских товаров для внутреннего рынка, а также предприятия и компании высокотехнологичных отраслей: ВПК, информатики, связи.

К числу ведущих частных компаний, не входивших к концу 1997 г. ни в какие ИБГ, на наш взгляд, в первую очередь следует отнести «Сургутнефтегаз» – в нефтяной промышленности, «Северсталь» – в черной металлургии, «Сибирский алюминий» – в цветной, «Илим Палп» – в лесной и целлюлозно-бумажной промышленности, «Вимм-Билль-Данн», «Балтику» и «Красный Октябрь» – в пищевой.

В государственном секторе компании были основной формой объединения предприятий. Те из них, которые на конец 1997 г. можно отнести к ведущим, были сосредоточены в ТЭКе. Это РАО «ЕЭС России», «Иркутскэнерго» и «Росэнергоатом» – в электроэнергетике, «Татнефть», «Роснефть», «Славнефть» – в нефтяной промышленности, «Башнефтехимзаводы» – в нефтепереработке и нефтехимии, ОАО «ТВЭЛ» – в атомной промышленности.

Период 1998–1999 гг. внес существенные, хотя и не кардинальные изменения в нарисованную нами картину. Четыре ИБГ из «высшей лиги» – «Газпром», «ЛУКойл», консорциум «Альфа-Групп» и АФК «Система» – прошли указанный период без серьезных потерь. Более того, их приобретения в это время превысили потери и, следовательно, позиции в экономике усилились.

Группа «ЮКОС – Менатеп – Роспром» в целом сохранила свои позиции, несмотря на гибель банка «Менатеп» и вынужденную продажу ряда предприятий реального сектора (Волжский трубный завод, «Нитрон», шинные заводы, Усть-Илимский ЛПК, Мурманское морское пароходство). Уменьшение промышленных активов оказалось не слишком значимым благодаря успехам ЮКОСа. Потеря же «Менатепа» была компенсирована быстрым развитием банка «Менатеп-Санкт-Петербург» (позднее – Национальный банк «Траст») и особенно «Доверительного и Инвестиционного банка» (позднее – Инвестиционный банк «Траст»). Первый в тот период вошел в число тридцати, а второй – двадцати крупнейших банков.

Потери ИБГ «Интеррос – ОНЭКСИМ» были гораздо большими. Во-первых, погиб ОНЭКСИМбанк, а его наследник Росбанк в рассматриваемый период смог занять лишь позицию внутригруппового банка. Его сохранение в это время в десятке крупнейших определялось лишь огромными оборотами обслуживающегося в нем «Норильского никеля»[19]. Во-вторых, ИБГ потеряла контрольный пакет нефтяной компании «Сиданко» и позицию одного из ведущих акционеров Новолипецкого металлургического комбината (НЛМК), а вслед за этим и влияние на эти предприятия[20]. В-третьих, было прекращено привилегированное партнерство с «Сургутнефтегазом».

Период наибольшего могущества крупного частного бизнеса как по удельному весу в экономике в целом и в основных отраслях, так и по политической влиятельности, как уже указывалось выше, приходился на конец 1997 г. К этому же времени в нем сформировалась «высшая лига» лидирующих ИБГ, намного опережавших по масштабам деятельности все остальные субъекты[15]:

ИБГ «Газпрома» ( Р. Вяхирев, В. Шеремет, А. Пушкин, Ю. Комаров);

ИБГ «ЛУКойла» (В. Алекперов, Р. Маганов, С. Вайншток, Л. Федун);

«Интеррос – ОНЭКСИМ» (В. Потанин, М. Прохоров);

«ЮКОС – Менатеп – Роспром» (М. Ходорковский, Л. Невзлин, П. Лебедев);

Группа Инкомбанка (В. Виноградов);

«СБС-Агро – Сибнефть – ЛогоВАЗ» (А. Смоленский, Б. Березовский, Р. Абрамович);

Группа банка «Российский кредит» (Б. Иванишвили, В. Малкин);

Консорциум «Альфа-Групп» (М. Фридман, Г. Хан, А. Кузьмичев);

Группа «Мост» (В. Гусинский, Б. Хаит, Д. Замани);

АФК «Система» (В. Евтушенков, Е. Новицкий, А. Лейвиман).

Данная десятка была выделена исходя из следующих критериев:

отсутствие надструктуры, частью которой является данная ИБГ;

масштабы деятельности;

успешность на внутреннем и мировых рынках;

хозяйственная и институциональная устойчивость;

реальные перспективы развития.

Кратко охарактеризуем каждую ИБГ «высшей лиги».

Центральным элементом ИБГ «Газпрома» был, конечно, сам «Газпром». В группу входило также его финансовое окружение, основными составляющими которого были Газпромбанк, банк «Империал» и Национальный резервный банк, а также страховая компания СОГАЗ и негосударственный пенсионный фонд «Газфонд».

ИБГ «ЛУКойла» также состояла из одноименной нефтяной компании (плюс только что купленная и еще не интегрированная «Архангельскгеолдобыча») и ее финансового окружения, основными составляющими которого были уже упомянутые банки «Империал» и «Петрокоммерц», инвестиционные компании «НИКойл» (ныне Финансовая корпорация «Уралсиб») и «ЛУКойл-Резервинвест» (ныне ИФД «КапиталЪ»), страховая компания «СК ЛУКойл» и НПФ «ЛУКойл-Гарант».

Заметим, что обычно мы не рассматриваем конструкцию, состоящую из единственной компании реального сектора и ее финансового окружения, в качестве полноценной ИБГ. Для «Газпрома» и «ЛУКойла», на наш взгляд, следует сделать исключение. Дело в том, что все упомянутые финансовые структуры входили в число крупнейших в стране или даже были бесспорными лидерами в своих подотраслях (как «Газфонд» и «ЛУКойл-Гарант»).

Центральным элементом группы «Интеррос – ОНЭКСИМ» в рассматриваемый период был ОНЭКСИМбанк. К числу значимых составляющих этой ИБГ в финансовой сфере относились также инвестиционная компания «Ренессанс Капитал» и две страховые – «Интеррос-Согласие» и «Ренессанс Страхование». Еще более солидно эта ИБГ была представлена в промышленности, где в ее состав входили РАО «Норильский никель», вертикально интегрированная нефтяная компания «Сиданко», перспективная газовая компания «Русиа Петролеум», два ключевых санкт-петербургских судостроительных предприятия – «Северная верфь» и «Балтийский завод», а также производственное объединение «Пермские моторы». Кроме того, ИБГ была крупным и влиятельным акционером на Новолипецком металлургическом комбинате (НЛМК), в «ОКБ Сухого» и Северо-Западном пароходстве. Специального упоминания заслуживает присутствие «Интерроса» в секторе СМИ, где он контролировал «Комсомольскую правду», «Известия» и недолго просуществовавшую, но влиятельную в свое время деловую газету «Русский телеграф»[16]. Впоследствии газеты «Интерроса» были объединены в холдинг «Проф-Медиа», который в середине 2000-х гг. сменил специализацию с печатных СМИ на электронные.

ИБГ «ЮКОС – Менатеп – Роспром» возникла на базе банка «Менатеп», но к рассматриваемому времени роль центрального элемента в ней перешла к нефтяной компании ЮКОС. Кроме последней значимыми составляющими ИБГ в реальном секторе были Восточная нефтяная компания, Волжский трубный завод, ОАО «Апатит», «Воскресенские минеральные удобрения», химический завод «Нитрон», шинные заводы в Москве и Омске, Усть-Илимский лесопромышленный комплекс, пищевой холдинг «Русский продукт», а также Мурманское морское пароходство и «Волготанкер». Также эта ИБГ была, пожалуй, единственной к концу 1997 г. имевшей несколько достаточно успешно реализованных проектов покупки предприятий с целью их дальнейшей перепродажи. В частности, через ее руки прошли Березняковский титаномагниевый комбинат «Ависма» (ныне часть компании «ВСМПО – Ависма») и предприятия медной промышленности Свердловской области, ставшие в будущем основой Уральской горно-металлургической компании (УГМК). Впоследствии этой стратегией прославился консорциум «Альфа-Групп».

Центральным элементом ИБГ Инкомбанка был сам банк. Предприятия реального сектора, где он владел контрольным пакетом акций, были сосредоточены в основном в АПК (кондитерский концерн «Бабаевский», ОАО «Рот Фронт», «Омский бекон»). Исключение составляла, пожалуй, лишь Самарская металлургическая компания – крупнейший производитель алюминиевого проката, металлических конструкций и пр. Но на ряд более крупных промышленных предприятий (например, Магнитогорский металлургический комбинат) Инкомбанк оказывал существенное влияние в качестве кредитора и миноритарного акционера. Он также был миноритарным акционером в ранее упомянутых «Балтийском заводе» и «Северной верфи», за влияние на которые боролся с «Интеррос – ОНЭКСИМ».

Группа «СБС-Агро – Сибнефть – ЛогоВАЗ» в финансовом секторе в качестве основных составляющих включала банк «СБС-Агро» (конкурировавший с Инкомбанком за место самого крупного частного банка в стране) и Агропромбанк (со второй после Сбербанка филиальной сетью). В реальном секторе основу ИБГ составляли «Сибнефть» и «Аэрофлот». В последнем контрольный пакет акций принадлежал государству, но управлялся он менеджерами, которые назначались частными акционерами и представляли их интересы. Особенностью этой ИБГ было ее мощное присутствие в сфере СМИ. Основным здесь был контроль над ОРТ, где ситуация была аналогична «аэрофлотовской» с той лишь разницей, что Б. Березовский, по общему мнению, еще и финансировал текущую деятельность Первого канала. Помимо ОРТ в состав ИБГ входили также имевшие в то время определенный политический вес «Независимая газета», «Новые известия» и журнал «Огонек». Кроме того, в партнерских отношениях с ИБГ находились ТВ-6 и Издательский дом «Коммерсантъ».

Центральным элементом ИБГ банка «Российский кредит» являлся сам банк. В реальном секторе группа была представлена преимущественно предприятиями черной металлургии Центральной России (Лебединский, Михайловский и Стойленский ГОКи, ОАО «Тулачермет», Орловский и Бежецкий сталепрокатные заводы). На тот момент ей также удалось временно стать влиятельным игроком на Красноярском алюминиевом заводе и Ачинском глиноземном комбинате.

ИБГ «Консорциум Альфа-Групп» была одинаково мощно представлена и в финансовом, и в реальном секторе. Основными ее составляющими были Альфа-банк, инвестиционная компания «Альфа-Капитал», Тюменская нефтяная компания[17], а также холдинги «Альфа Цемент», «Кубань сахар», фармацевтический завод «Акрихин». Кроме того, ИБГ пыталась установить контроль над Западно-Сибирским металлургическим комбинатом, назначив своего представителя на должность внешнего управляющего.

Две оставшиеся ИБГ из «высшей лиги» отличались от прочих тем, что они, во-первых, на тот момент работали главным образом в Москве и считались близкими к московским властям, а во-вторых, не имели значимых активов в промышленности.

Группу «Мост» можно назвать финансово-медийной. Ее основными составляющими были Мост-банк, страховая компания «Спасские ворота», а также холдинг «Медиа-Мост», включавший различные электронные и печатные СМИ. Среди последних популярностью и авторитетом выделялись телекомпания НТВ, радиостанция «Эхо Москвы» и ежедневная газета «Сегодня». «Медиа-Мост» отличался от всех существовавших в рассматриваемый период структур в секторе СМИ двумя особенностями. Во-первых, все входившие в него СМИ были созданы с нуля в постсоветский период. Во-вторых, он создавался как бизнес-проект, хотя еще не стал прибыльным. Можно указать еще на два направления бизнеса Группы «Мост» – торговлю нефтепродуктами (Московская топливная компания), а также строительство и работу с недвижимостью («МОСТ-девелопмент»). Однако первое направление не успело получить серьезного развития, а второе в 1997 г. уже сворачивалось.

Для АФК «Система» основной сферой бизнеса с самого начала стал сектор связи и информационных технологий. А следующей по важности, как это ни странно, – радиоэлектронная промышленность. В первой из указанных сфер ключевыми структурами на конец 2007 г. были ОАО «Мобильные ТелеСистемы» (МТС) и «МТУ-Информ» (также уже был запущен процесс получения контроля над Московской городской телефонной сетью (МГТС), успешно завершившийся в 1998 г.), а во второй – завод «Микрон», НИИ молекулярной электроники (оба – Зеленоград) и РТИ им. Минца. Необходимые финансовые вливания в эти сектора обеспечивались, вероятно, доходами, получаемыми от предприятий прочих отраслей, таких, как «Детский мир», сеть АЗС «Кедр-М», Бусиновский мясоперерабатывающий комбинат, туристические компании «Интурист» и «Спутник». Финансовый сектор был представлен Московским банком реконструкции и развития, а также двумя небольшими и малоизвестными страховыми компаниями[18]. В секторе СМИ дивизион «Система Масс-медиа» совместно с московским правительством контролировал телеканалы «ТВ-Центр» и «ТВ-Столица», в его состав также входил ряд газет и радиостанций. Однако «Система» никогда не была столь серьезным игроком в медиасфере, как Группа «Мост» и ИБГ «СБС-Агро – Сибнефть – ЛогоВАЗ».

Позиционирование ИБГ «высшей лиги» в основных отраслях и секторах на конец 1997 г. представлено также в табл. 2.1.

Заметим, что из «высшей лиги» лишь Группа Инкомбанка являлась в основном управленческой, «СБС-Агро – Сибнефть – ЛогоВАЗ» – частично управленческой, а все остальные были имущественными.

Таблица 2.1. Позиции ИБГ «высшей лиги» в некоторых ведущих отраслях и секторах российской экономики по состоянию на конец 1997 г.

Отметим также, что все ИБГ «высшей лиги» включали как предприятия и компании реального сектора, так и финансовые структуры – банки, страховые компании, негосударственные пенсионные фонды и пр. Что касается реального сектора, то в нем для большей части ИБГ было характерно стремление к диверсификации, формированию трехзвенной структуры, включающей производителей и экспортеров сырья, производителей потребительских товаров для внутреннего рынка, а также предприятия и компании высокотехнологичных отраслей: ВПК, информатики, связи.

К числу ведущих частных компаний, не входивших к концу 1997 г. ни в какие ИБГ, на наш взгляд, в первую очередь следует отнести «Сургутнефтегаз» – в нефтяной промышленности, «Северсталь» – в черной металлургии, «Сибирский алюминий» – в цветной, «Илим Палп» – в лесной и целлюлозно-бумажной промышленности, «Вимм-Билль-Данн», «Балтику» и «Красный Октябрь» – в пищевой.

В государственном секторе компании были основной формой объединения предприятий. Те из них, которые на конец 1997 г. можно отнести к ведущим, были сосредоточены в ТЭКе. Это РАО «ЕЭС России», «Иркутскэнерго» и «Росэнергоатом» – в электроэнергетике, «Татнефть», «Роснефть», «Славнефть» – в нефтяной промышленности, «Башнефтехимзаводы» – в нефтепереработке и нефтехимии, ОАО «ТВЭЛ» – в атомной промышленности.

Период 1998–1999 гг. внес существенные, хотя и не кардинальные изменения в нарисованную нами картину. Четыре ИБГ из «высшей лиги» – «Газпром», «ЛУКойл», консорциум «Альфа-Групп» и АФК «Система» – прошли указанный период без серьезных потерь. Более того, их приобретения в это время превысили потери и, следовательно, позиции в экономике усилились.

Группа «ЮКОС – Менатеп – Роспром» в целом сохранила свои позиции, несмотря на гибель банка «Менатеп» и вынужденную продажу ряда предприятий реального сектора (Волжский трубный завод, «Нитрон», шинные заводы, Усть-Илимский ЛПК, Мурманское морское пароходство). Уменьшение промышленных активов оказалось не слишком значимым благодаря успехам ЮКОСа. Потеря же «Менатепа» была компенсирована быстрым развитием банка «Менатеп-Санкт-Петербург» (позднее – Национальный банк «Траст») и особенно «Доверительного и Инвестиционного банка» (позднее – Инвестиционный банк «Траст»). Первый в тот период вошел в число тридцати, а второй – двадцати крупнейших банков.

Потери ИБГ «Интеррос – ОНЭКСИМ» были гораздо большими. Во-первых, погиб ОНЭКСИМбанк, а его наследник Росбанк в рассматриваемый период смог занять лишь позицию внутригруппового банка. Его сохранение в это время в десятке крупнейших определялось лишь огромными оборотами обслуживающегося в нем «Норильского никеля»[19]. Во-вторых, ИБГ потеряла контрольный пакет нефтяной компании «Сиданко» и позицию одного из ведущих акционеров Новолипецкого металлургического комбината (НЛМК), а вслед за этим и влияние на эти предприятия[20]. В-третьих, было прекращено привилегированное партнерство с «Сургутнефтегазом».