Страница:

Однако в составе ИБГ остались «Русиа Петролеум», «Северная верфь», «Пермские моторы» и другие промышленные предприятия. А главное – «Норильский никель» с его многомиллиардными оборотами, что автоматически сохраняло за «Интерросом» место в «высшей лиге».

Группа банка «Российский кредит» пережила фактическую гибель своего центрального элемента и потерю основного промышленного предприятия – Лебединского ГОКа. В результате она трансформировалась в ИБГ «Металлинвест – Импэксбанк», которая, оставаясь достаточно крупной, уже не могла претендовать на звание ведущей. В 2000-е гг. она продолжила продавать активы и в очередной раз сменила название на Группу «Уникор»[21].

Группа «СБС-Агро – Сибнефть – ЛогоВАЗ» сразу после августа 1998 г. распалась на три независимые составляющие – нефтяную, медийную и банковскую, контролируемые соответственно Р. Абрамовичем, Б. Березовским и А. Смоленским, каждая из которых отправилась в автономное плавание. Их судьба оказалась принципиально различной.

Бесславная судьба банка «СБС-Агро» описана в предыдущем параграфе. «Сибнефть», напротив, благодаря начавшемуся росту цен на нефть к концу 1999 г. не только сохранила, но и усилила свои позиции, в начале 2000-х гг. стала основным центром формирования новой крупнейшей ИБГ (Millhouse Capital), а в 2005 г. была продана «Газпрому». Медиагруппа в 1998 г. сохранила свой состав, а в 1999 г. значимо расширила его за счет приобретения Издательского дома «Коммерсантъ» и ТВ-6. Она сыграла важнейшую роль на парламентских и президентских выборах 1999–2000-х гг., выступив на стороне действующей власти. Однако очень скоро после этого Б. Березовский поссорился с государством, которое отняло у него все его СМИ: ОРТ вернулось под управление контролирующего акционера – государства, ТВ-6, а впоследствии и «Коммерсантъ» отошли к лояльным частным собственникам.

ИБГ Инкомбанка погибла практически сразу же после августа 1998 г. Основная причина состояла в том, что она, как было отмечено ранее, была управленческой, а ее интегрирующим механизмом служило предоставление Инкомбанком комплекса финансово-инвестиционных услуг промышленным предприятиям – своим клиентам. При этом пакеты их акций, которыми он владел, как правило, были относительно небольшими и могли интересовать только кредиторов обанкротившегося банка в качестве части конкурсной массы. А предприятия, где пакет был контрольным, – кондитерский холдинг «Бабаевский», «Омский бекон», «Самеко», «Роскат» – быстро нашли новых собственников.

Наиболее экзотической выглядит посткризисная судьба Группы «Мост». Формально в результате финансового кризиса 1998 г. она не понесла потерь, но реально получила смертельный удар, приведший к гибели в самом начале XXI в.

Мост-банк оказался фактически неплатежеспособным сразу после августа 1998 г., однако в тот момент его спасли два обстоятельства. Во-первых, стабилизационный кредит Центрального банка РФ – второй по размерам из предоставленных российским банкам. Во-вторых, позиция правительства Москвы, которое, оказавшись крупнейшим кредитором Мост-банка, не стало ни инициировать процедуру банкротства, ни выводить свои счета.

Что касается «Медиа-Моста», то в 1998–1999 гг. он выглядел вполне успешным и продолжал активную экспансию. Однако обеспечена она была главным образом двумя кредитами, полученными в 1997 – начале 1998 г.:

от банка Credit Swiss First Boston (CSFB) – на 400 млн долл. с погашением в 2000 и 2001 гг. (прогарантирован «Газпромом»);

от ExIm-bank на 142 млн долл. с погашением ежегодными платежами до 2009 г. (прогарантирован правительством РФ).

На момент выдачи такие долги казались вполне нормальными. Напомним, это было время первого оживления в российской экономике и всплеска интереса к ней со стороны иностранных инвесторов. А на 1998 г. планировалось IPO «Медиа-Моста», и его потенциальная капитализация оценивалась западными консультантами в 2 млрд долл.

Не нужно объяснять, что после 17 августа 1998 г. обстановка изменилась радикально, и Группа «Мост» оказалась в ситуации отложенной смерти. В середине 2001 г. «Газпром», выполнивший обязанности гаранта перед CSFB, предъявил свои права на залог – акции всех СМИ, входящих в «Медиа-Мост», в результате чего последний превратился в «Газпром-Медиа». Еще раньше «разобрались» с Мост-банком. Весной 2000 г. он потерял поддержку правительства Москвы и был продан Внешторгбанку за символическую цену, а через год лишился лицензии и был объявлен банкротом.

Гибель Группы «Мост», по распространенному мнению, явилась результатом неверной ставки, сделанной В. Гусинским на парламентских и президентских выборах 1999 и 2000 гг. соответственно[22]. Не оспаривая этой точки зрения, укажем и на причину другого рода. Дело в том, что отсутствие санкций к неплатежеспособному должнику было бы резко негативно воспринято мировым финансовым рынком, где «Газпром» имел высокую репутацию. И такое поведение требовало бы сверхвысокого уровня поддержки со стороны правительства и президента, которого нельзя было ожидать даже если бы Группа «Мост» выступила их союзником на выборах.

В один ряд с сохранившимися группами «высшей лиги» в 1998– 1999 гг. встали три новые. Их общей чертой было то, что они сформировались изначально как промышленные, а банки и иные финансовые структуры играли в них исключительно служебную роль.

Первой отметим Группу компаний «Ренова» (основной собственник – В. Вексельберг). Основанием для ее перехода в «высшую лигу» для нас являются:

завершение приватизации ТНК, в которой у «Реновы» было 25% акций (остальное – у союзников: «Альфа-Групп» (50%) и Access Industries (25%));

начало экспансии ТНК – успешная атака на «Сиданко», которая несколькими годами позже привела к поглощению последней и созданию нынешней ТНК-ВР;

поступательное развитие и экспансия алюминиевой компании СУАЛ, создателем и владельцем около трети акций которой являлась «Ренова» (еще около трети акций – у Access Industries[23]).

Вторая новая группа – ИБГ «Северстали», в состав которой входил одноименный металлургический комбинат со своими сырьевыми, торговыми и прочими сателлитами. Финансовый кризис 1998 г. дал возможность этой ИБГ решить свои долговые проблемы, снял все угрозы враждебного поглощения и создал условия для экспансии в 2000-е гг. Кроме того, именно в это время контролирующим акционером «Северстали» стал ее нынешний владелец А. Мордашов.

Третья группа – «Сибирский алюминий» (в следующем веке ставшая «Базовым элементом»). Эта ИБГ в 1998–1999 гг. вышла за пределы базовой отрасли и базового региона – Хакасии – и включила в свой состав ряд предприятий обрабатывающей промышленности, в том числе высокотехнологичных. Крупнейшие приобретения были сделаны в Самаре: ведущий производитель алюминиевого проката и изделий из него «Самеко» и самолетостроительный завод «Авиакор».

Таким образом, «высшая лига» на конец 1999 г. выглядела следующим образом:

ИБГ «Газпрома»;

ИБГ «ЛУКойла»;

«империя» М. Ходорковского;

ИБГ «Северстали»;

«Интеррос»;

«Сибирский алюминий» (в будущем – «Базовый элемент»);

консорциум «Альфа-Групп»;

«Ренова»;

АФК «Система».

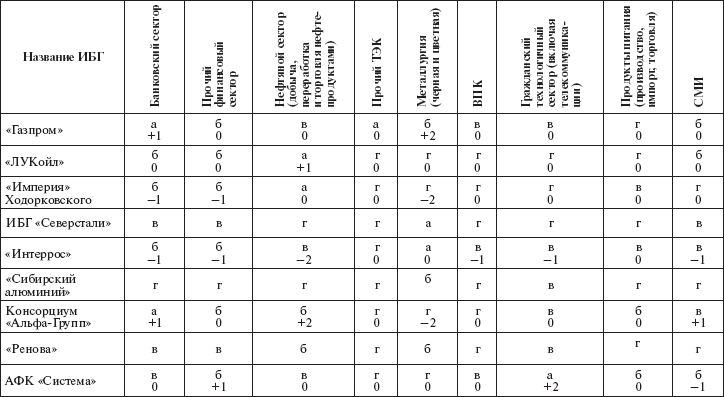

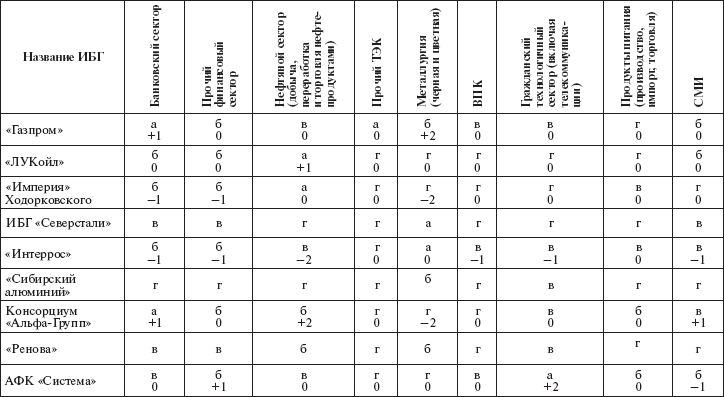

Позиционирование ИБГ «высшей лиги» в основных отраслях и секторах российской экономики по состоянию на конец 1999 г. представлено в табл. 2.2.

Среди ведущих компаний изменения, произошедшие в 1998– 1999 гг., оказались еще меньшими, чем среди ведущих ИБГ. Ни одна из «старых» компаний в течение кризисного и посткризисного периодов не погибла и не уменьшилась существенно в масштабах. И лишь одна новая по праву вошла в эту категорию. Это Уральская горно-металлургическая компания (УГМК), официально появившаяся в 1999 г. и объединившая основную часть медной промышленности региона и ряд предприятий черной металлургии.

Таблица 2.2. Позиции ИБГ «высшей лиги» в некоторых ведущих отраслях и секторах российской экономики по состоянию на конец 1999 г. и их изменения в течение кризисного и посткризисного периодов

Примечание. Используемые обозначения: а – ведущие позиции; б – сильные позиции; в – слабые, но значимые позиции; г – нет позиций или позиции незначимые; 0 – позиции не изменились; +1 – позиции усилились; +2 – позиции усилились значительно; – 1 – позиции ослабли; – 2 – позиции ослабли значительно.

Примечание. Используемые обозначения: а – ведущие позиции; б – сильные позиции; в – слабые, но значимые позиции; г – нет позиций или позиции незначимые; 0 – позиции не изменились; +1 – позиции усилились; +2 – позиции усилились значительно; – 1 – позиции ослабли; – 2 – позиции ослабли значительно.

2.4

Группа банка «Российский кредит» пережила фактическую гибель своего центрального элемента и потерю основного промышленного предприятия – Лебединского ГОКа. В результате она трансформировалась в ИБГ «Металлинвест – Импэксбанк», которая, оставаясь достаточно крупной, уже не могла претендовать на звание ведущей. В 2000-е гг. она продолжила продавать активы и в очередной раз сменила название на Группу «Уникор»[21].

Группа «СБС-Агро – Сибнефть – ЛогоВАЗ» сразу после августа 1998 г. распалась на три независимые составляющие – нефтяную, медийную и банковскую, контролируемые соответственно Р. Абрамовичем, Б. Березовским и А. Смоленским, каждая из которых отправилась в автономное плавание. Их судьба оказалась принципиально различной.

Бесславная судьба банка «СБС-Агро» описана в предыдущем параграфе. «Сибнефть», напротив, благодаря начавшемуся росту цен на нефть к концу 1999 г. не только сохранила, но и усилила свои позиции, в начале 2000-х гг. стала основным центром формирования новой крупнейшей ИБГ (Millhouse Capital), а в 2005 г. была продана «Газпрому». Медиагруппа в 1998 г. сохранила свой состав, а в 1999 г. значимо расширила его за счет приобретения Издательского дома «Коммерсантъ» и ТВ-6. Она сыграла важнейшую роль на парламентских и президентских выборах 1999–2000-х гг., выступив на стороне действующей власти. Однако очень скоро после этого Б. Березовский поссорился с государством, которое отняло у него все его СМИ: ОРТ вернулось под управление контролирующего акционера – государства, ТВ-6, а впоследствии и «Коммерсантъ» отошли к лояльным частным собственникам.

ИБГ Инкомбанка погибла практически сразу же после августа 1998 г. Основная причина состояла в том, что она, как было отмечено ранее, была управленческой, а ее интегрирующим механизмом служило предоставление Инкомбанком комплекса финансово-инвестиционных услуг промышленным предприятиям – своим клиентам. При этом пакеты их акций, которыми он владел, как правило, были относительно небольшими и могли интересовать только кредиторов обанкротившегося банка в качестве части конкурсной массы. А предприятия, где пакет был контрольным, – кондитерский холдинг «Бабаевский», «Омский бекон», «Самеко», «Роскат» – быстро нашли новых собственников.

Наиболее экзотической выглядит посткризисная судьба Группы «Мост». Формально в результате финансового кризиса 1998 г. она не понесла потерь, но реально получила смертельный удар, приведший к гибели в самом начале XXI в.

Мост-банк оказался фактически неплатежеспособным сразу после августа 1998 г., однако в тот момент его спасли два обстоятельства. Во-первых, стабилизационный кредит Центрального банка РФ – второй по размерам из предоставленных российским банкам. Во-вторых, позиция правительства Москвы, которое, оказавшись крупнейшим кредитором Мост-банка, не стало ни инициировать процедуру банкротства, ни выводить свои счета.

Что касается «Медиа-Моста», то в 1998–1999 гг. он выглядел вполне успешным и продолжал активную экспансию. Однако обеспечена она была главным образом двумя кредитами, полученными в 1997 – начале 1998 г.:

от банка Credit Swiss First Boston (CSFB) – на 400 млн долл. с погашением в 2000 и 2001 гг. (прогарантирован «Газпромом»);

от ExIm-bank на 142 млн долл. с погашением ежегодными платежами до 2009 г. (прогарантирован правительством РФ).

На момент выдачи такие долги казались вполне нормальными. Напомним, это было время первого оживления в российской экономике и всплеска интереса к ней со стороны иностранных инвесторов. А на 1998 г. планировалось IPO «Медиа-Моста», и его потенциальная капитализация оценивалась западными консультантами в 2 млрд долл.

Не нужно объяснять, что после 17 августа 1998 г. обстановка изменилась радикально, и Группа «Мост» оказалась в ситуации отложенной смерти. В середине 2001 г. «Газпром», выполнивший обязанности гаранта перед CSFB, предъявил свои права на залог – акции всех СМИ, входящих в «Медиа-Мост», в результате чего последний превратился в «Газпром-Медиа». Еще раньше «разобрались» с Мост-банком. Весной 2000 г. он потерял поддержку правительства Москвы и был продан Внешторгбанку за символическую цену, а через год лишился лицензии и был объявлен банкротом.

Гибель Группы «Мост», по распространенному мнению, явилась результатом неверной ставки, сделанной В. Гусинским на парламентских и президентских выборах 1999 и 2000 гг. соответственно[22]. Не оспаривая этой точки зрения, укажем и на причину другого рода. Дело в том, что отсутствие санкций к неплатежеспособному должнику было бы резко негативно воспринято мировым финансовым рынком, где «Газпром» имел высокую репутацию. И такое поведение требовало бы сверхвысокого уровня поддержки со стороны правительства и президента, которого нельзя было ожидать даже если бы Группа «Мост» выступила их союзником на выборах.

В один ряд с сохранившимися группами «высшей лиги» в 1998– 1999 гг. встали три новые. Их общей чертой было то, что они сформировались изначально как промышленные, а банки и иные финансовые структуры играли в них исключительно служебную роль.

Первой отметим Группу компаний «Ренова» (основной собственник – В. Вексельберг). Основанием для ее перехода в «высшую лигу» для нас являются:

завершение приватизации ТНК, в которой у «Реновы» было 25% акций (остальное – у союзников: «Альфа-Групп» (50%) и Access Industries (25%));

начало экспансии ТНК – успешная атака на «Сиданко», которая несколькими годами позже привела к поглощению последней и созданию нынешней ТНК-ВР;

поступательное развитие и экспансия алюминиевой компании СУАЛ, создателем и владельцем около трети акций которой являлась «Ренова» (еще около трети акций – у Access Industries[23]).

Вторая новая группа – ИБГ «Северстали», в состав которой входил одноименный металлургический комбинат со своими сырьевыми, торговыми и прочими сателлитами. Финансовый кризис 1998 г. дал возможность этой ИБГ решить свои долговые проблемы, снял все угрозы враждебного поглощения и создал условия для экспансии в 2000-е гг. Кроме того, именно в это время контролирующим акционером «Северстали» стал ее нынешний владелец А. Мордашов.

Третья группа – «Сибирский алюминий» (в следующем веке ставшая «Базовым элементом»). Эта ИБГ в 1998–1999 гг. вышла за пределы базовой отрасли и базового региона – Хакасии – и включила в свой состав ряд предприятий обрабатывающей промышленности, в том числе высокотехнологичных. Крупнейшие приобретения были сделаны в Самаре: ведущий производитель алюминиевого проката и изделий из него «Самеко» и самолетостроительный завод «Авиакор».

Таким образом, «высшая лига» на конец 1999 г. выглядела следующим образом:

ИБГ «Газпрома»;

ИБГ «ЛУКойла»;

«империя» М. Ходорковского;

ИБГ «Северстали»;

«Интеррос»;

«Сибирский алюминий» (в будущем – «Базовый элемент»);

консорциум «Альфа-Групп»;

«Ренова»;

АФК «Система».

Позиционирование ИБГ «высшей лиги» в основных отраслях и секторах российской экономики по состоянию на конец 1999 г. представлено в табл. 2.2.

Среди ведущих компаний изменения, произошедшие в 1998– 1999 гг., оказались еще меньшими, чем среди ведущих ИБГ. Ни одна из «старых» компаний в течение кризисного и посткризисного периодов не погибла и не уменьшилась существенно в масштабах. И лишь одна новая по праву вошла в эту категорию. Это Уральская горно-металлургическая компания (УГМК), официально появившаяся в 1999 г. и объединившая основную часть медной промышленности региона и ряд предприятий черной металлургии.

Таблица 2.2. Позиции ИБГ «высшей лиги» в некоторых ведущих отраслях и секторах российской экономики по состоянию на конец 1999 г. и их изменения в течение кризисного и посткризисного периодов

2.4

Ключевые специфические черты российского крупного бизнеса

В разных странах и регионах мира существуют свои специфические доминирующие формы организации крупного бизнеса. Они определяются историей и традицией и в рамках других традиций зачастую выглядят непривычными, непонятными и нерациональными. Общеизвестно, например, какое удивление вызывали в 1960–1970-е гг. японские кэйрецу и южнокорейские чеболи у наблюдателя из «западного» в географическом смысле этого слова мира. Созданные и функционирующие отнюдь не по общепринятым тогда в США и Европе правилам хорошего корпоративного построения (good corporate governance), они тем не менее оказывались весьма эффективными и динамичными и обеспечили своим странам сверхвысокие темпы экономического роста. Но и в самом «западном» мире, как известно, выделяют две существенно различные модели функционирования крупного бизнеса – англосаксонскую и континентальную.

В России в 1990-е гг. формирование крупного бизнеса происходило в уникальных условиях – в сочетании глубокого экономического спада, смены политического строя, национальной катастрофы и тотального недоверия общества к новым государственным институтам. Поэтому возникшая национальная модель крупного бизнеса резко отличалась от существующих в Западной Европе и Северной Америке. С другой стороны, в ней не было ничего уникального, если сравнивать с тем, что демонстрировали в различные периоды своей истории многие крупные развивающиеся страны (Южная Корея, Турция, Мексика, Бразилия и пр.). Просто по сравнению с этими странами в ней были более выражены некоторые черты:

а) неразделенность фактических отношений собственности и управления, собственность как обязательство, игнорирование прав и оттеснение пассивных собственников;

б) непрозрачность для внешнего наблюдателя, искусственная запутанность и ситуативность формальных отношений собственности и управления;

в) высокая степень зависимости от государства: невозможность выполнения формально зафиксированных правил в отношениях с ним, административный торг по поводу взаимных обязательств[24].

Рассмотрим эти характеристики более подробно.

А) В большинстве ИБГ и компаний одна и та же группа физических лиц в 1990-е гг. являлась одновременно и крупнейшими акционерами (прямо или косвенно), и топ-менеджерами. Кроме того, часто встречались случаи, когда основной собственник играл решающую роль в управлении, не занимая ключевых формальных позиций. Так, например, Р. Абрамович никогда не имел в «Сибнефти» более высокой должности, чем глава московского представительства и рядовой член совета директоров. А И. Махмудов, не скрывая, что является хозяином Уральской горно-металлургической компании и контролирует не один десяток промышленных предприятий, утверждал тем не менее, что никогда не подписывал никаких документов.

Слой наемных топ-менеджеров в России уже появлялся, но еще был крайне малочисленным. Он формировался в основном в представительствах и филиалах зарубежных фирм, на предприятиях и в компаниях с иностранным капиталом. Что же касается людей, нанимавшихся на высшие управленческие должности в крупных отечественных ИБГ, компаниях и предприятиях и имевших там успех, то в каждом конкретном случае крайне затруднительно определить, сохраняли ли они позиции «чистых наемников» или со временем входили в состав основных акционеров. Однако есть основания считать, что достаточно часто происходило второе. Кроме того, примеров перехода первых лиц крупных российских ИБГ и компаний в другие структуры, не связанные с исходными, практически не было.

Обратим внимание также на важнейшее отличие России не только от развитых, но и от указанных выше развивающихся стран. 1990-е гг. для нее – годы возрождения рыночной экономики после весьма длительного и радикального перерыва. И большинство крупных предпринимателей являлись основателями контролируемых ими структур[25]. Поэтому ни сверхконцентрация собственности, ни совмещение собственности и управления в 1990-е гг. не выглядят удивительными или неприемлемыми с точки зрения рыночной логики. Ведь все считают нормальным, что в течение многих лет Microsoft принадлежал Биллу Гейтсу, а Dell – Майклу Деллу, притом что обе компании были публичными, а их акции – голубыми фишками.

Тем не менее неразделенность собственности и управления при наличии дополнительных стимулов и условий создавала возможность для развития многих считающихся неприемлемыми для рыночной экономики явлений. Прежде всего это непрозрачность финансовых потоков и распределительных схем. Собственник-менеджер может не только легко обеспечить себе доход в недивидендной форме, но и договориться с государством о «серых» неналоговых способах учета законных интересов последнего[26].

Еще одной особенностью российского крупного бизнеса является специфическое соотношение прав и обязанностей собственника. Последний обязательно должен был каким-либо образом участвовать в процессе текущего функционирования объекта собственности, оказывать ему какие-то значимые услуги, другими словами, быть чем-то полезным. В противном случае он не только не смог бы реализовывать свои права и получать доходы, но и рассматривался бы всеми заинтересованными сторонами (стейкхолдерами) как «неправильный». И положение пассивного крупного собственника еще хуже, чем мелкого. С большой вероятностью можно было ожидать попыток его вытеснения, причем общественно одобряемых.

Сформулированный тезис хорошо подтверждается при анализе сделок по перепродаже контрольных и блокирующих пакетов акций крупных предприятий, купленных в процессе приватизации. В подавляющем большинстве известных нам случаев причина была отнюдь не в острой потребности в деньгах у первоначальных покупателей, а в том, что они не смогли обеспечить купленные предприятия необходимыми для них услугами: где-то организацией снабжения и сбыта, где-то кредитами на пополнение оборотных средств или инвестициями, где-то постановкой современного менеджмента или реструктуризацией, а где-то и поддержкой со стороны властей, чаще всего региональных.

Можно сослаться и на высказывания самих российских предпринимателей. Например, председателя совета директоров Новолипецкого металлургического комбината В. Лисина. Его позиция, на наш взгляд, представляется особенно интересной, поскольку он не только владелец одной из крупнейших российских металлургических компаний и миллиардер, но и доктор экономических наук (причем степень получил уже в постсоветский период), и лектор Академии народного хозяйства при правительстве РФ. Приведем выдержки из интервью В. Лисина журналу «Эксперт» [25], опубликованного несколько позже, в 2001 г.

citeИнтервьюер: «...началась борьба с Интерросом?»

citeВ. Лисин: «Я с ними не борюсь. Я их вообще не замечаю. Нет, время от времени я говорю: хочешь быть инвестором – давай деньги. Вкладывай в реконструкцию. Не хотят. Ну и не надо».

citeИнтервьюер: «Дивидендов, наверное, хотят... А ну как они пакет-то свой продадут. Например, кому-нибудь из Ваших конкурентов?..»

citeВ. Лисин: «Да хоть Папе Римскому. Я же объяснял уже. Каждый новый собственник будет так же принят: хочешь участвовать в комбинате – давай участвуй. А так, купоны стричь – этого не надо».

Можно, конечно, счесть, что данные высказывания В. Лисина являлись популистской риторикой претендента (правда, несостоявшегося) на пост главы администрации Липецкой области. Однако годом раньше предприниматель совсем другого масштаба и из другой сферы деятельности – председатель совета директоров футбольного клуба «Зенит» В. Мутко, хотя и с явным сожалением, говорил, на наш взгляд, практически то же самое: «В классическом понимании акционеры покупают акции и ждут дивидендов. Акционер “Зенита” купил акции и помогает покрывать дефицит. Любой акционер клуба участвует в этом пропорционально своей доле в капитале. Для этого с каждым из них подписывается специальное соглашение. Иначе за этот бюджет не голосуй...»[27].

По нашему мнению, простым следствием описанной выше нераздельности прав и обязанностей собственника является широко известная проблема нецивилизованного отношения к миноритарным акционерам в российских компаниях в 1990-е гг. и незащищенности их прав. Миноритарный акционер чаще всего выступает частным случаем пассивного или «неправильного» акционера, который требовал реализации своих формальных прав, не выполняя при этом своих неформальных, но подразумеваемых эмитентом и основными стейкхолдерами обязательств. Поэтому естественны были попытки его игнорирования или даже вытеснения. Напротив, к миноритариям, «выполняющим возлагавшиеся на них функции», всегда относились с большим пиететом, как к иностранным, так и к отечественным. Достаточно вспомнить «Рургаз» в «Газпроме» или СУАЛ в «Иркутскэнерго».

Заметим также, что миноритарные пакеты часто приобретались на фондовом рынке, который для России 1990-х гг. являлся институтом достаточно непривычным и экзотическим. И уже по одному этому статус соответствующего акционера был для тогдашнего российского обыденного права не вполне легитимным. (На бытовом языке – спекулянт он: акции по дешевке хапнул, ничего полезного для предприятия не делает, а еще доходы получать хочет.)

Б) Непрозрачность и динамичность формальных отношений собственности и управления в российском бизнесе общеизвестны, однако масштабы и роль этого явления большинством исследователей, по-видимому, недооценивались. На наш взгляд, в 1990-е гг. эти отношения вообще были чисто ситуативными, т.е. определялись не внутренними потребностями и стратегией бизнеса, а были частью тактического реагирования на изменения внешних для него условий: экономического законодательства, соотношения сил между федеральным и региональным уровнями власти, конкретных отношений с теми или иными политиками или чиновниками. Поэтому изменения во многих случаях происходили со скоростью, не позволявшей внешним наблюдателям не только проинтерпретировать, но даже и отследить их.

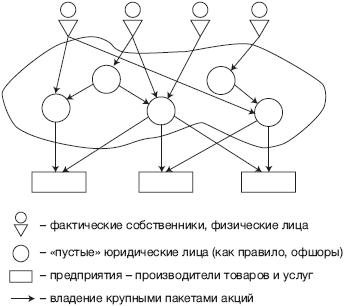

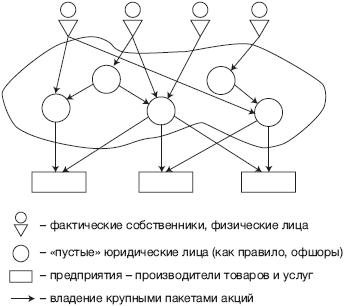

Типичную для 1990-х гг. формальную структуру собственности в компании и интегрированной бизнес-группе схематически можно описать следующим образом. Существует некоторое количество предприятий из различных отраслей и секторов экономики – промышленности, связи, торговли, финансов и т.д., имеющих форму акционерных обществ. У каждого предприятия существует свой набор акционеров. В большинстве случаев это «пустые» юридические лица, специально созданные для того, чтобы «повесить» на их баланс соответствующие пакеты акций. Они могут быть и резидентами, но чаще всего это нерезиденты-офшоры. Эти акционеры «первого уровня» также являются акционерными обществами и имеют таких же акционеров, как и они сами, и т.д. И только на концах возникающих цепочек появляются фактические собственники – российские или зарубежные. Зарубежные с равным основанием могут оказаться как физическими, так и юридическими лицами, а российские – это, как правило, физические.

Таким образом, «модельный» субъект крупного отечественного бизнеса может быть изображен в виде некой трехслойной структуры. Нижний слой: предприятия – производители товаров и услуг из реального и финансового сектора. Над ними «облако офшоров», в совокупности владеющих контрольными пакетами их акций (и кроме того, акциями друг друга). Еще выше – группа связанных между собой физических лиц, владеющих офшорами. Они и являются реальными собственниками. При этом как минимум часть этой группы занимает ключевые управленческие посты на предприятиях нижнего слоя (рис. 2.1).

Описанная схема может обеспечить любую степень непрозрачности и динамичности, которая кажется целесообразной реальному собственнику. Непрозрачность обеспечивалась не только сложностью системы связей между формальными собственниками, но и тем, что использование офшоров выводило бизнес из сугубо российского правового поля; динамичность – тем, что построение из «пустых» юридических лиц цепочек любой необходимой длины и запутанности являлось делом юридической техники, причем с малыми трансакционными издержками.

Можно указать и на некоторые другие, хотя и вполне законные, но весьма экзотические по нормам развитой рыночной экономики способы работы с собственностью, применяемые в российских компаниях и ИБГ. Это, например, создание юридического лица-дублера, на баланс которого переводились все самые ценные активы предприятия, притом что на старом оставались малоприбыльные активы или долги и социальные обязательства. Наиболее громкий случай такого рода – трансформация РАО «Норильский никель» в ГМК «Норильский никель». Кроме того, нередко часть активов, принадлежавших предприятию и необходимых для нормальной работы, выводилась в собственность других юридических лиц, а затем передавалась прежнему хозяину в пользование, аренду и т.д. Например, и для самого государственного «Газпрома», и для самого частного ЮКОСа была характерна одна и та же практика: предприятиям, реально осуществляющим добычу, не принадлежали ни лицензии (права на недра), ни основные фонды, которыми они пользовались. Да и персонал числился за совсем другими юридическими лицами.

Рис. 2.1. Структура собственности типичной российской интегрированной бизнес-группы (ИБГ) или компании в 1990-е гг.

Рис. 2.1. Структура собственности типичной российской интегрированной бизнес-группы (ИБГ) или компании в 1990-е гг.

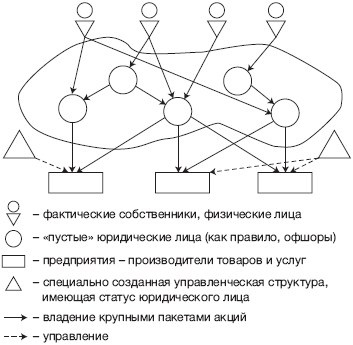

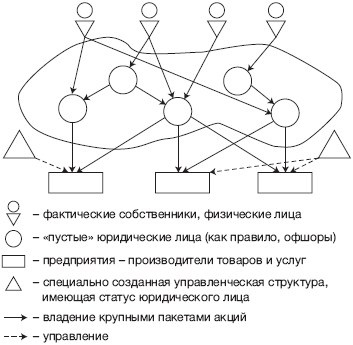

Следует учитывать и еще один момент, дополнительно усложняющий описанную картину. Многие компании и группы выстраивали внутри себя искусственную вертикаль управления, никак не связанную с вертикалью собственности. То есть создавались специальные структуры (одна или несколько), которым передавались функции исполнительных органов соответствующих предприятий. Причем эти структуры являлись самостоятельными юридическими лицами, но не владели никакими значимыми активами (рис. 2.2). Характерный пример продемонстрировал ЮКОС. В 1998 г., когда отношения с иностранными кредиторами и акционерами оставляли желать лучшего, а мировые цены на нефть были низкими, он создал три управляющие компании – «ЮКОС эксплорейшн энд продакшн», «ЮКОС рифайнинг энд маркетинг» и «ЮКОС-Москва». Первой были переданы функции исполнительных органов добывающих «дочек», второй – перерабатывающих, третьей – самой материнской компании.

Рис. 2.2. Структура собственности и управления типичной российской интегрированной бизнес-группы (ИБГ) или компании в 1990-е гг.

Рис. 2.2. Структура собственности и управления типичной российской интегрированной бизнес-группы (ИБГ) или компании в 1990-е гг.

Описанные выше особенности отношений собственности и управления вполне устраивали крупный российский бизнес в 1990-е гг. Они позволяли ему решать множество возникавших задач, в частности неразделенность собственности и управления:

обеспечивала необходимую мобильность при приобретении, консолидации и структурировании активов;

предоставляла возможность нахождения взаимоприемлемых компромиссов с государством там, где «работа строго по правилам» могла бы привести к разрушительным конфликтам;

была хорошим лекарством от бюрократизма советского образца.

Свои плюсы имела даже всеми осужденная практика оттеснения миноритарных акционеров. Без нее удовлетворение амбиций «случайных» собственников, например бесплатно получивших пакеты акций в процессе приватизации, а также профессиональных «стервятников»[27], могло бы стать существенной статьей издержек в российском бизнесе.

В России в 1990-е гг. формирование крупного бизнеса происходило в уникальных условиях – в сочетании глубокого экономического спада, смены политического строя, национальной катастрофы и тотального недоверия общества к новым государственным институтам. Поэтому возникшая национальная модель крупного бизнеса резко отличалась от существующих в Западной Европе и Северной Америке. С другой стороны, в ней не было ничего уникального, если сравнивать с тем, что демонстрировали в различные периоды своей истории многие крупные развивающиеся страны (Южная Корея, Турция, Мексика, Бразилия и пр.). Просто по сравнению с этими странами в ней были более выражены некоторые черты:

а) неразделенность фактических отношений собственности и управления, собственность как обязательство, игнорирование прав и оттеснение пассивных собственников;

б) непрозрачность для внешнего наблюдателя, искусственная запутанность и ситуативность формальных отношений собственности и управления;

в) высокая степень зависимости от государства: невозможность выполнения формально зафиксированных правил в отношениях с ним, административный торг по поводу взаимных обязательств[24].

Рассмотрим эти характеристики более подробно.

А) В большинстве ИБГ и компаний одна и та же группа физических лиц в 1990-е гг. являлась одновременно и крупнейшими акционерами (прямо или косвенно), и топ-менеджерами. Кроме того, часто встречались случаи, когда основной собственник играл решающую роль в управлении, не занимая ключевых формальных позиций. Так, например, Р. Абрамович никогда не имел в «Сибнефти» более высокой должности, чем глава московского представительства и рядовой член совета директоров. А И. Махмудов, не скрывая, что является хозяином Уральской горно-металлургической компании и контролирует не один десяток промышленных предприятий, утверждал тем не менее, что никогда не подписывал никаких документов.

Слой наемных топ-менеджеров в России уже появлялся, но еще был крайне малочисленным. Он формировался в основном в представительствах и филиалах зарубежных фирм, на предприятиях и в компаниях с иностранным капиталом. Что же касается людей, нанимавшихся на высшие управленческие должности в крупных отечественных ИБГ, компаниях и предприятиях и имевших там успех, то в каждом конкретном случае крайне затруднительно определить, сохраняли ли они позиции «чистых наемников» или со временем входили в состав основных акционеров. Однако есть основания считать, что достаточно часто происходило второе. Кроме того, примеров перехода первых лиц крупных российских ИБГ и компаний в другие структуры, не связанные с исходными, практически не было.

Обратим внимание также на важнейшее отличие России не только от развитых, но и от указанных выше развивающихся стран. 1990-е гг. для нее – годы возрождения рыночной экономики после весьма длительного и радикального перерыва. И большинство крупных предпринимателей являлись основателями контролируемых ими структур[25]. Поэтому ни сверхконцентрация собственности, ни совмещение собственности и управления в 1990-е гг. не выглядят удивительными или неприемлемыми с точки зрения рыночной логики. Ведь все считают нормальным, что в течение многих лет Microsoft принадлежал Биллу Гейтсу, а Dell – Майклу Деллу, притом что обе компании были публичными, а их акции – голубыми фишками.

Тем не менее неразделенность собственности и управления при наличии дополнительных стимулов и условий создавала возможность для развития многих считающихся неприемлемыми для рыночной экономики явлений. Прежде всего это непрозрачность финансовых потоков и распределительных схем. Собственник-менеджер может не только легко обеспечить себе доход в недивидендной форме, но и договориться с государством о «серых» неналоговых способах учета законных интересов последнего[26].

Еще одной особенностью российского крупного бизнеса является специфическое соотношение прав и обязанностей собственника. Последний обязательно должен был каким-либо образом участвовать в процессе текущего функционирования объекта собственности, оказывать ему какие-то значимые услуги, другими словами, быть чем-то полезным. В противном случае он не только не смог бы реализовывать свои права и получать доходы, но и рассматривался бы всеми заинтересованными сторонами (стейкхолдерами) как «неправильный». И положение пассивного крупного собственника еще хуже, чем мелкого. С большой вероятностью можно было ожидать попыток его вытеснения, причем общественно одобряемых.

Сформулированный тезис хорошо подтверждается при анализе сделок по перепродаже контрольных и блокирующих пакетов акций крупных предприятий, купленных в процессе приватизации. В подавляющем большинстве известных нам случаев причина была отнюдь не в острой потребности в деньгах у первоначальных покупателей, а в том, что они не смогли обеспечить купленные предприятия необходимыми для них услугами: где-то организацией снабжения и сбыта, где-то кредитами на пополнение оборотных средств или инвестициями, где-то постановкой современного менеджмента или реструктуризацией, а где-то и поддержкой со стороны властей, чаще всего региональных.

Можно сослаться и на высказывания самих российских предпринимателей. Например, председателя совета директоров Новолипецкого металлургического комбината В. Лисина. Его позиция, на наш взгляд, представляется особенно интересной, поскольку он не только владелец одной из крупнейших российских металлургических компаний и миллиардер, но и доктор экономических наук (причем степень получил уже в постсоветский период), и лектор Академии народного хозяйства при правительстве РФ. Приведем выдержки из интервью В. Лисина журналу «Эксперт» [25], опубликованного несколько позже, в 2001 г.

citeИнтервьюер: «...началась борьба с Интерросом?»

citeВ. Лисин: «Я с ними не борюсь. Я их вообще не замечаю. Нет, время от времени я говорю: хочешь быть инвестором – давай деньги. Вкладывай в реконструкцию. Не хотят. Ну и не надо».

citeИнтервьюер: «Дивидендов, наверное, хотят... А ну как они пакет-то свой продадут. Например, кому-нибудь из Ваших конкурентов?..»

citeВ. Лисин: «Да хоть Папе Римскому. Я же объяснял уже. Каждый новый собственник будет так же принят: хочешь участвовать в комбинате – давай участвуй. А так, купоны стричь – этого не надо».

Можно, конечно, счесть, что данные высказывания В. Лисина являлись популистской риторикой претендента (правда, несостоявшегося) на пост главы администрации Липецкой области. Однако годом раньше предприниматель совсем другого масштаба и из другой сферы деятельности – председатель совета директоров футбольного клуба «Зенит» В. Мутко, хотя и с явным сожалением, говорил, на наш взгляд, практически то же самое: «В классическом понимании акционеры покупают акции и ждут дивидендов. Акционер “Зенита” купил акции и помогает покрывать дефицит. Любой акционер клуба участвует в этом пропорционально своей доле в капитале. Для этого с каждым из них подписывается специальное соглашение. Иначе за этот бюджет не голосуй...»[27].

По нашему мнению, простым следствием описанной выше нераздельности прав и обязанностей собственника является широко известная проблема нецивилизованного отношения к миноритарным акционерам в российских компаниях в 1990-е гг. и незащищенности их прав. Миноритарный акционер чаще всего выступает частным случаем пассивного или «неправильного» акционера, который требовал реализации своих формальных прав, не выполняя при этом своих неформальных, но подразумеваемых эмитентом и основными стейкхолдерами обязательств. Поэтому естественны были попытки его игнорирования или даже вытеснения. Напротив, к миноритариям, «выполняющим возлагавшиеся на них функции», всегда относились с большим пиететом, как к иностранным, так и к отечественным. Достаточно вспомнить «Рургаз» в «Газпроме» или СУАЛ в «Иркутскэнерго».

Заметим также, что миноритарные пакеты часто приобретались на фондовом рынке, который для России 1990-х гг. являлся институтом достаточно непривычным и экзотическим. И уже по одному этому статус соответствующего акционера был для тогдашнего российского обыденного права не вполне легитимным. (На бытовом языке – спекулянт он: акции по дешевке хапнул, ничего полезного для предприятия не делает, а еще доходы получать хочет.)

Б) Непрозрачность и динамичность формальных отношений собственности и управления в российском бизнесе общеизвестны, однако масштабы и роль этого явления большинством исследователей, по-видимому, недооценивались. На наш взгляд, в 1990-е гг. эти отношения вообще были чисто ситуативными, т.е. определялись не внутренними потребностями и стратегией бизнеса, а были частью тактического реагирования на изменения внешних для него условий: экономического законодательства, соотношения сил между федеральным и региональным уровнями власти, конкретных отношений с теми или иными политиками или чиновниками. Поэтому изменения во многих случаях происходили со скоростью, не позволявшей внешним наблюдателям не только проинтерпретировать, но даже и отследить их.

Типичную для 1990-х гг. формальную структуру собственности в компании и интегрированной бизнес-группе схематически можно описать следующим образом. Существует некоторое количество предприятий из различных отраслей и секторов экономики – промышленности, связи, торговли, финансов и т.д., имеющих форму акционерных обществ. У каждого предприятия существует свой набор акционеров. В большинстве случаев это «пустые» юридические лица, специально созданные для того, чтобы «повесить» на их баланс соответствующие пакеты акций. Они могут быть и резидентами, но чаще всего это нерезиденты-офшоры. Эти акционеры «первого уровня» также являются акционерными обществами и имеют таких же акционеров, как и они сами, и т.д. И только на концах возникающих цепочек появляются фактические собственники – российские или зарубежные. Зарубежные с равным основанием могут оказаться как физическими, так и юридическими лицами, а российские – это, как правило, физические.

Таким образом, «модельный» субъект крупного отечественного бизнеса может быть изображен в виде некой трехслойной структуры. Нижний слой: предприятия – производители товаров и услуг из реального и финансового сектора. Над ними «облако офшоров», в совокупности владеющих контрольными пакетами их акций (и кроме того, акциями друг друга). Еще выше – группа связанных между собой физических лиц, владеющих офшорами. Они и являются реальными собственниками. При этом как минимум часть этой группы занимает ключевые управленческие посты на предприятиях нижнего слоя (рис. 2.1).

Описанная схема может обеспечить любую степень непрозрачности и динамичности, которая кажется целесообразной реальному собственнику. Непрозрачность обеспечивалась не только сложностью системы связей между формальными собственниками, но и тем, что использование офшоров выводило бизнес из сугубо российского правового поля; динамичность – тем, что построение из «пустых» юридических лиц цепочек любой необходимой длины и запутанности являлось делом юридической техники, причем с малыми трансакционными издержками.

Можно указать и на некоторые другие, хотя и вполне законные, но весьма экзотические по нормам развитой рыночной экономики способы работы с собственностью, применяемые в российских компаниях и ИБГ. Это, например, создание юридического лица-дублера, на баланс которого переводились все самые ценные активы предприятия, притом что на старом оставались малоприбыльные активы или долги и социальные обязательства. Наиболее громкий случай такого рода – трансформация РАО «Норильский никель» в ГМК «Норильский никель». Кроме того, нередко часть активов, принадлежавших предприятию и необходимых для нормальной работы, выводилась в собственность других юридических лиц, а затем передавалась прежнему хозяину в пользование, аренду и т.д. Например, и для самого государственного «Газпрома», и для самого частного ЮКОСа была характерна одна и та же практика: предприятиям, реально осуществляющим добычу, не принадлежали ни лицензии (права на недра), ни основные фонды, которыми они пользовались. Да и персонал числился за совсем другими юридическими лицами.

Следует учитывать и еще один момент, дополнительно усложняющий описанную картину. Многие компании и группы выстраивали внутри себя искусственную вертикаль управления, никак не связанную с вертикалью собственности. То есть создавались специальные структуры (одна или несколько), которым передавались функции исполнительных органов соответствующих предприятий. Причем эти структуры являлись самостоятельными юридическими лицами, но не владели никакими значимыми активами (рис. 2.2). Характерный пример продемонстрировал ЮКОС. В 1998 г., когда отношения с иностранными кредиторами и акционерами оставляли желать лучшего, а мировые цены на нефть были низкими, он создал три управляющие компании – «ЮКОС эксплорейшн энд продакшн», «ЮКОС рифайнинг энд маркетинг» и «ЮКОС-Москва». Первой были переданы функции исполнительных органов добывающих «дочек», второй – перерабатывающих, третьей – самой материнской компании.

Описанные выше особенности отношений собственности и управления вполне устраивали крупный российский бизнес в 1990-е гг. Они позволяли ему решать множество возникавших задач, в частности неразделенность собственности и управления:

обеспечивала необходимую мобильность при приобретении, консолидации и структурировании активов;

предоставляла возможность нахождения взаимоприемлемых компромиссов с государством там, где «работа строго по правилам» могла бы привести к разрушительным конфликтам;

была хорошим лекарством от бюрократизма советского образца.

Свои плюсы имела даже всеми осужденная практика оттеснения миноритарных акционеров. Без нее удовлетворение амбиций «случайных» собственников, например бесплатно получивших пакеты акций в процессе приватизации, а также профессиональных «стервятников»[27], могло бы стать существенной статьей издержек в российском бизнесе.