Страница:

В числе 175 сигналов, перечисленных в книге Мартина Хауэлла «Хищники и прибыли», упомянуты следующие 24 признака того, что дела в корпорациях могут идти неважно.

1. Когда обнаруживаешь большую ложь, рушится все, что с нею связано.

2. Если говорят, что акции высокотехнологичных компаний преобразят мир, это преувеличение.

3. Если деньги легко привлечь, будьте настороже: делающие это компании обречены на разорение.

4. Уход руководителей корпораций. Если генеральный директор компании уходит без объяснения причин, это должно настораживать.

5. Опасайтесь худшей из всех возможных комбинаций – агрессивного генерального и послушного финансового директора.

6. Генеральный директор известен как участник неоднократных поглощений, а не как создатель компаний.

16. Howell М. Predators and Profits. Upper Saddle River, NJ: Reuters Prentice Hall, 2003.

7. Компании переоценивают опционы на акции из-за неудачи с выплатой вознаграждений.

8. В советы директоров компании входят директора других компаний; это может вести к конфликту интересов.

9. Компании прячутся за меры защиты от поглощений и игнорируют мнение тех, кто призывает к переменам.

10. Компании тянут средства из резервов.

11. Чистая прибыль растет, а денежные потоки сокращаются или становятся отрицательными.

12. Опасайтесь бухгалтеров, которые следуют самой последней бизнес-моде.

13. Не попадайтесь в ловушку такой моды; вероятнее всего, она скоро пройдет.

14. Комиссия по ценным бумагам и биржам начинает полномасштабную проверку возможного мошенничества с ценными бумагами.

15. Компании предъявлено множество групповых исков.

16. Генерального директора позиционируют как новую звезду, которая везде наведет порядок.

17. В высшее руководство компании входит ее бывший аудитор.

18. Вознаграждение генерального директора не связано напрямую с эффективностью компании.

19. Опционы на акции раздают управляющим так, словно завтра не наступит никогда.

20. Высшие руководители компании владеют очень малым количеством ее акций.

21. Управляющим выплачивают крупные вознаграждения за работу, связанную с поглощениями.

22. Доходы компании всегда соответствуют ожиданиям или превосходят эти ожидания.

23. Для достижения плановых показателей по доходам используют прибыли одного периода (или агрессивные обязательства, связанные с пенсионным фондом).

24. Компания пересматривает результаты своей деятельности.

источник: Howell М. Predators and Profits. Upper Saddle River, NJ: Reuters Prentice Hall, 2003. Я написал предисловие к этой книге.

Искра, с которой начался пожар

Нас вряд ли удивит известие о том, что одним из главных факторов в возникновении пожара, который привел к быстрому росту цен на акции, были вознаграждения управленцев. Этот фактор тесно связан с другим – с управлением доходами. Вознаграждения управленцев, которые наглядно проявляются в фиксированной цене на опционы, дающие право на приобретение акций, в сущности являются вознаграждениями за повышение котировок акций компании, а не за повышение внутренней стоимости компании. (В главе 5 я более подробно рассматриваю вопрос соотношения цены и стоимости.) Когда инвесторы ориентируются на котировки, менеджеры управляют именно котировками.

Управленцам не надо говорить, что им следует делать. Им следует добиваться сильных постоянных доходов и оповещать об этом Уолл-стрит. Ставить «рекомендуемые» цели и публично заявлять о своих ожиданиях, а затем получать доходы, соответствующие рекомендациям. Все это надо делать методично, последовательно, постоянно и никогда не отступать от описанного плана действий. Во-первых, это надо делать по старинке, наращивая объемы производства, сокращая издержки, повышая производительность, обновляя технологии и разрабатывая новые продукты и услуги. Затем, когда оказывается, что реального дела недостаточно для достижения желаемого результата, этот результат получают при помощи новых способов подсчета результатов деятельности, что отодвигает принципы ведения бухгалтерского учета на грань их упразднения. А если и этого недостаточно, надо мошенничать.

Логическим обоснованием фиксированных цен на опционы служит утверждение, что они «связывают интересы управляющих с интересами акционеров». Эта часто повторяемая и пользующаяся широким признанием успокаивающая формула оказывается ложной. Управленцы не держат акции, которые приобретают. Они продают их, причем продают сразу же после того, как их получают. Научные исследования указывают на то, что почти все опционы на приобретение акций реализуются сразу же, как только наступают сроки их реализации, а акции, полученные в результате реализации опционов, продаются немедленно. Действительно, получило широкое распространение понятие безналичная реализация опционов. Это понятие означает практику приобретения фирмой акций для управленцев, продажи этих акций и выплаты дельты управленцам после того, как поступают деньги за проданные акции. (К счастью, эта практика более не является законной.) Американцы вознаграждают своих управляющих не за реальное создание долговременной экономической стоимости, а за раздувание восприятия краткосрочных котировок. Дело в том, что управляющие создавали богатство для себя, а не для акционеров своих компаний. Управленцы своевременно уходят с рынка, продав большую часть своих акций задолго до того, как высокие рыночные котировки исчезают[22].

Управленцам не надо говорить, что им следует делать. Им следует добиваться сильных постоянных доходов и оповещать об этом Уолл-стрит. Ставить «рекомендуемые» цели и публично заявлять о своих ожиданиях, а затем получать доходы, соответствующие рекомендациям. Все это надо делать методично, последовательно, постоянно и никогда не отступать от описанного плана действий. Во-первых, это надо делать по старинке, наращивая объемы производства, сокращая издержки, повышая производительность, обновляя технологии и разрабатывая новые продукты и услуги. Затем, когда оказывается, что реального дела недостаточно для достижения желаемого результата, этот результат получают при помощи новых способов подсчета результатов деятельности, что отодвигает принципы ведения бухгалтерского учета на грань их упразднения. А если и этого недостаточно, надо мошенничать.

Логическим обоснованием фиксированных цен на опционы служит утверждение, что они «связывают интересы управляющих с интересами акционеров». Эта часто повторяемая и пользующаяся широким признанием успокаивающая формула оказывается ложной. Управленцы не держат акции, которые приобретают. Они продают их, причем продают сразу же после того, как их получают. Научные исследования указывают на то, что почти все опционы на приобретение акций реализуются сразу же, как только наступают сроки их реализации, а акции, полученные в результате реализации опционов, продаются немедленно. Действительно, получило широкое распространение понятие безналичная реализация опционов. Это понятие означает практику приобретения фирмой акций для управленцев, продажи этих акций и выплаты дельты управленцам после того, как поступают деньги за проданные акции. (К счастью, эта практика более не является законной.) Американцы вознаграждают своих управляющих не за реальное создание долговременной экономической стоимости, а за раздувание восприятия краткосрочных котировок. Дело в том, что управляющие создавали богатство для себя, а не для акционеров своих компаний. Управленцы своевременно уходят с рынка, продав большую часть своих акций задолго до того, как высокие рыночные котировки исчезают[22].

Пороки опционов на приобретение акций

Впрочем, даже если бы от управляющих требовали держать большую часть доставшихся им акций в течение продолжительного срока, как метод соединения интересов собственников и интересов управленцев опционы с фиксированной ценой внутренне и фундаментально порочны в силу следующих причин:

• их цена не приведена в соответствие со стоимостью капитала, что обеспечивает незаслуженные доходы даже управленцам, которые дают весьма посредственные прибыли[23];

• опционы не учитывают дивиденды, поэтому у управленцев возникает общее сильное желание не выплачивать дивиденды;

• опционы на приобретение акций вознаграждают абсолютную эффективность акций, а не их эффективность относительно акций компаний-конкурентов или индексов фондового рынка.

В результате этих коренных изъянов вознаграждение управленцев приобретает видимость лотереи, которая порождает недостойных мультимиллионеров при «бычьей» конъюнктуре рынка и лишает вознаграждения даже достойных управляющих при «медвежьей» конъюнктуре. Сделав неправильное предположение о том, что цена акций, и только она является мерилом эффективности управляющих, мы создали знаменитых управляющих, которые не заслуживают такой славы, и недооцениваем тех, кто постоянно, постепенно и последовательно увеличивает реальную стоимость своих корпораций.

Эти проблемы хорошо известны, и существуют простые выходы из болота вознаграждений, выплачиваемых управляющим. Не дающие их держателям права голоса акции, которыми вознаграждают управляющих (владельцы таких акций обязаны держать их для того, чтобы заработать свое вознаграждение), – одна из очевидных альтернатив. Компании также могут ежегодно повышать цены опционов или соотносить эффективность акций с общей эффективностью рынка или эффективностью акций эмитированных сопоставимых компаний. Но такими разумными программами почти никогда не пользуются. Почему? Потому что эти альтернативные схемы требуют от корпораций подсчета стоимости расходов. Такое признание расходов на компенсации сократит доходы, которые управляющие постоянно пытаются увеличить. Главным образом потому, что отсутствие расходов управленцев в отчетах о расходах компаний бросается в глаза, опционы на приобретение акций по фиксированной цене стали всеобщим стандартом. Вместо того чтобы рассматривать планы вознаграждений, которые имеют смысл в конкретном бизнесе, ограничение, которое компании сами на себя наложили и которое требует избегать указания расходов, создало структуру дискуссии об оплате управляющих.

Как любят говорить консультанты по вознаграждениям, эти опционы на приобретение акций «бесплатны». Эта аномалия в значительной мере определяет ошеломительное увеличение вознаграждений управляющих, происходившее в течение многих лет. Но и цены на акции как средства компенсации страдают внутренним изъяном. Некритически рассуждая, мы стали считать цены на акции критерием эффективности и успеха управляющих, пренебрегая тем, что краткосрочные колебания котировок весьма косвенным образом связаны с уровнем корпоративных доходов, даже если эти доходы декларированы точно. Краткосрочные цены обусловлены спекуляцией и отражают, скорее, то, сколько долларов инвесторы готовы заплатить за каждый доллар доходов компании в конкретный день. Но, как будет показано в главе 5, в долгосрочной перспективе практически всю массу доходов на акции определяют норма дивидендного дохода и увеличение доходов.

• их цена не приведена в соответствие со стоимостью капитала, что обеспечивает незаслуженные доходы даже управленцам, которые дают весьма посредственные прибыли[23];

• опционы не учитывают дивиденды, поэтому у управленцев возникает общее сильное желание не выплачивать дивиденды;

• опционы на приобретение акций вознаграждают абсолютную эффективность акций, а не их эффективность относительно акций компаний-конкурентов или индексов фондового рынка.

В результате этих коренных изъянов вознаграждение управленцев приобретает видимость лотереи, которая порождает недостойных мультимиллионеров при «бычьей» конъюнктуре рынка и лишает вознаграждения даже достойных управляющих при «медвежьей» конъюнктуре. Сделав неправильное предположение о том, что цена акций, и только она является мерилом эффективности управляющих, мы создали знаменитых управляющих, которые не заслуживают такой славы, и недооцениваем тех, кто постоянно, постепенно и последовательно увеличивает реальную стоимость своих корпораций.

Эти проблемы хорошо известны, и существуют простые выходы из болота вознаграждений, выплачиваемых управляющим. Не дающие их держателям права голоса акции, которыми вознаграждают управляющих (владельцы таких акций обязаны держать их для того, чтобы заработать свое вознаграждение), – одна из очевидных альтернатив. Компании также могут ежегодно повышать цены опционов или соотносить эффективность акций с общей эффективностью рынка или эффективностью акций эмитированных сопоставимых компаний. Но такими разумными программами почти никогда не пользуются. Почему? Потому что эти альтернативные схемы требуют от корпораций подсчета стоимости расходов. Такое признание расходов на компенсации сократит доходы, которые управляющие постоянно пытаются увеличить. Главным образом потому, что отсутствие расходов управленцев в отчетах о расходах компаний бросается в глаза, опционы на приобретение акций по фиксированной цене стали всеобщим стандартом. Вместо того чтобы рассматривать планы вознаграждений, которые имеют смысл в конкретном бизнесе, ограничение, которое компании сами на себя наложили и которое требует избегать указания расходов, создало структуру дискуссии об оплате управляющих.

Как любят говорить консультанты по вознаграждениям, эти опционы на приобретение акций «бесплатны». Эта аномалия в значительной мере определяет ошеломительное увеличение вознаграждений управляющих, происходившее в течение многих лет. Но и цены на акции как средства компенсации страдают внутренним изъяном. Некритически рассуждая, мы стали считать цены на акции критерием эффективности и успеха управляющих, пренебрегая тем, что краткосрочные колебания котировок весьма косвенным образом связаны с уровнем корпоративных доходов, даже если эти доходы декларированы точно. Краткосрочные цены обусловлены спекуляцией и отражают, скорее, то, сколько долларов инвесторы готовы заплатить за каждый доллар доходов компании в конкретный день. Но, как будет показано в главе 5, в долгосрочной перспективе практически всю массу доходов на акции определяют норма дивидендного дохода и увеличение доходов.

Разрастающиеся вознаграждения управляющих

Впрочем, недавняя эпоха пренебрегала долговременной реальностью. Когда индекс S&P 500 вырос со 130 в марте 1981 г. до 1527 в марте 2000 г., норма прибыли на капитал инвесторов за вычетом дивидендов составила 13,8 % в год. Рост доходов достигал 6,2 % в год за минусом одного полугодия. В течение остального времени результат повышения значения коэффициента цена – прибыль колебался в пределах от 8 до 32 раз. Одно это увеличение объясняет 1100 из 1400 пунктов прироста, или 7,6 % в год. Если даже выбрать в качестве порога для предоставления опционов на приобретение акций 5 % стоимости капитала компании (а это прибыль, которую компания могла бы заработать, просто разместив все свои активы на банковский депозит), управляющие корпорацией могли бы утверждать, что благодаря их стараниям компания заработала всего лишь 1,2 % в год. Однако когда индекс достиг 1527 пунктов, опционы на приобретение 10 тысяч акций по цене 130 долл. за штуку сразу же принесли управленцам добрые 14 миллионов долларов. Отличная работенка, если вам удастся ее заполучить!

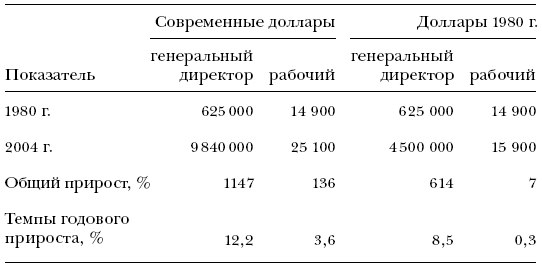

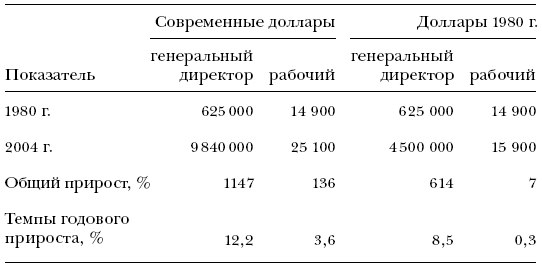

При предоставлении огромных опционов корпоративным управляющим и преувеличенных доходах, забывая к тому же о том, что стоимость этих опционов относится к расходам, совокупная величина вознаграждений, выплачиваемых управленцам, уже пробила потолок. В 1980 г. среднее вознаграждение старшего управляющего было в 42 раза больше средней заработной платы американского рабочего. К 2004 г. этот разрыв увеличился до 280 раз (снизившись с 531 раза, который наблюдался на пике этого разрыва в 2000 г.). Как показано в табл. 1.1, за последние 25 лет вознаграждения генеральных директоров в текущих долларах возросли почти в 16 раз, тогда как средняя заработная плата рабочего возросла чуть более чем в 2 раза. Однако в долларах 1980 г. заработная плата среднего американского рабочего росла всего лишь на 0,3 % в год. Этого увеличения едва хватало для поддержания уровня жизни рабочих. А вознаграждения генеральных директоров росли на 8,5 % в год, за те же годы в реальном выражении увеличившись более чем в 7 раз.

Логическим обоснованием этих различий служит утверждение, что управляющие «создали богатство» для своих акционеров. Но соизмерима ли действительно созданная генеральными директорами стоимость с этим невероятным ростом вознаграждений? Для среднего генерального директора – определенно несоизмерима. Корпорации прогнозировали, что на протяжении рассматриваемого 24-летнего периода их доходы будут расти в среднем на 11,5 % в год. Реально же удалось достичь темпов роста в 6 % в год, причем эти темпы вдвое ниже запланированных и даже ниже номинальных темпов роста американской экономики, которые составляли 6,2 % в год.

ТАБЛИЦА 1.1

Годовые заработки среднего генерального директора и среднего рабочего

ИСТОЧНИКИ: ByrneJ.A. Executive Pay: The PartH Ain’t Over Yet// Business Week. 1993. April 25; Deutsch C. H. My Big Fat C. E. О. Paycheck //New York Times. 2005. April 3; оценки автора.

В реальных ценах прибыли росли всего лишь на 2,9 % в год. Эти темпы следует сравнить с темпами роста экономики США, которые достигали 3,1 % в год, что и отражено в статистических данных о росте ВВП США[24]. Каким образом это удручающее отставание могло способствовать повышению среднего вознаграждения американских генеральных директоров до изрядной суммы в 9,8 млн долл. в 2004 г. – одна из величайших загадок века. Если генеральные директора не могут создавать стоимости, у этой загадки должна быть другая разгадка. Можно лишь ломать голову, что это за разгадка.

Более того, ошеломительные суммы вознаграждений, выплачиваемых генеральным директорам, систематически занижают. Эти суммы включают только те вознаграждения, которые раскрываются перед общественностью, а поскольку американские генеральные директора получают массу льгот и привилегий, которые позволяют им поддерживать роскошный образ жизни, на самом деле эти вознаграждения значительно выше заявленных. Эти «дополнительные доходы» часто остаются неизвестными государству и общественности и исключаются из сумм «совокупного вознаграждения», которые указываются в документах, представляемых собраниям акционеров. Даже данные, приведенные во врезке с примером 1.2, не включают остающиеся нераскрытыми особые привилегии, которыми пользуются управленцы (например, договорные ставки ссудного процента по их кредитам и высокие процентные ставки по вознаграждениям, выплата которых отложена).

При предоставлении огромных опционов корпоративным управляющим и преувеличенных доходах, забывая к тому же о том, что стоимость этих опционов относится к расходам, совокупная величина вознаграждений, выплачиваемых управленцам, уже пробила потолок. В 1980 г. среднее вознаграждение старшего управляющего было в 42 раза больше средней заработной платы американского рабочего. К 2004 г. этот разрыв увеличился до 280 раз (снизившись с 531 раза, который наблюдался на пике этого разрыва в 2000 г.). Как показано в табл. 1.1, за последние 25 лет вознаграждения генеральных директоров в текущих долларах возросли почти в 16 раз, тогда как средняя заработная плата рабочего возросла чуть более чем в 2 раза. Однако в долларах 1980 г. заработная плата среднего американского рабочего росла всего лишь на 0,3 % в год. Этого увеличения едва хватало для поддержания уровня жизни рабочих. А вознаграждения генеральных директоров росли на 8,5 % в год, за те же годы в реальном выражении увеличившись более чем в 7 раз.

Логическим обоснованием этих различий служит утверждение, что управляющие «создали богатство» для своих акционеров. Но соизмерима ли действительно созданная генеральными директорами стоимость с этим невероятным ростом вознаграждений? Для среднего генерального директора – определенно несоизмерима. Корпорации прогнозировали, что на протяжении рассматриваемого 24-летнего периода их доходы будут расти в среднем на 11,5 % в год. Реально же удалось достичь темпов роста в 6 % в год, причем эти темпы вдвое ниже запланированных и даже ниже номинальных темпов роста американской экономики, которые составляли 6,2 % в год.

ТАБЛИЦА 1.1

Годовые заработки среднего генерального директора и среднего рабочего

ИСТОЧНИКИ: ByrneJ.A. Executive Pay: The PartH Ain’t Over Yet// Business Week. 1993. April 25; Deutsch C. H. My Big Fat C. E. О. Paycheck //New York Times. 2005. April 3; оценки автора.

В реальных ценах прибыли росли всего лишь на 2,9 % в год. Эти темпы следует сравнить с темпами роста экономики США, которые достигали 3,1 % в год, что и отражено в статистических данных о росте ВВП США[24]. Каким образом это удручающее отставание могло способствовать повышению среднего вознаграждения американских генеральных директоров до изрядной суммы в 9,8 млн долл. в 2004 г. – одна из величайших загадок века. Если генеральные директора не могут создавать стоимости, у этой загадки должна быть другая разгадка. Можно лишь ломать голову, что это за разгадка.

Более того, ошеломительные суммы вознаграждений, выплачиваемых генеральным директорам, систематически занижают. Эти суммы включают только те вознаграждения, которые раскрываются перед общественностью, а поскольку американские генеральные директора получают массу льгот и привилегий, которые позволяют им поддерживать роскошный образ жизни, на самом деле эти вознаграждения значительно выше заявленных. Эти «дополнительные доходы» часто остаются неизвестными государству и общественности и исключаются из сумм «совокупного вознаграждения», которые указываются в документах, представляемых собраниям акционеров. Даже данные, приведенные во врезке с примером 1.2, не включают остающиеся нераскрытыми особые привилегии, которыми пользуются управленцы (например, договорные ставки ссудного процента по их кредитам и высокие процентные ставки по вознаграждениям, выплата которых отложена).

ПРИМЕР 1.2.В своем подробном исследовании привилегий управляющих и использования самолетов в личных целях Дэвид Ермак из Нью-Йоркского университета высказывает предположение, что обычный генеральный директор «не признает границ между активами компании и своими личными средствами»[26]. Впрочем, Ермак также обнаруживает, что привилегии – полезный противоположный диагностический инструмент, которым инвесторы могут пользоваться как своего рода противоуказателем: чем больше привилегий у управляющих, тем выше вероятность низкой эффективности компании.

Привилегии управленцев

Поскольку в опубликованные данные о вознаграждениях генеральных директоров не входят многие «дополнительные доходы», которые эти люди получают для того, чтобы вести роскошную жизнь, размеры вознаграждений, по сути дела, занижены. Даже приведенный ниже список не исчерпывает значительных привилегий, которыми пользуются старшие руководители компаний. Например, General Electric выплачивает от 9,5 до 14 % по вознаграждениям, выплата которых отложена[25].

• Использование самолетов компаний для путешествий сотрудников. Стоимость этой самой популярной привилегии в расчете на одного управленца вполне может достигать сотен тысяч долларов в год. (В 2003 г. Citigroup заплатила за перелеты только одного из своих управленцев, председателя управляющего комитета Роберта Э. Рубина, 304 527 долл. Сумма прочих вознаграждений, полученных этим господином, достигает 16,2 млн долл.)

• Выплата налогов по льготным личным поездкам. Это изрядные дополнительные доходы, в сущности удваивающие стоимость льгот, которые предоставляют управленцам, и увеличивающие расходы акционеров.

• Предоставление кредитов управленцам с последующим списанием их задолженности. Хотя теперь такие кредиты запрещены законом, списывание прежних задолженностей может продолжаться бесконечно. В 2000 г. компания Ноте Depot предоставила своему новому генеральному директору Роберту Нарделли кредит в размере 10 млн долл. и ежегодно списывала по Vs основной суммы долга и набежавших на нее процентов, а также выплачивала налоги и по основной сумме долга, и по процентам. И то и другое в компании считают «стимулом, побуждающим генерального директора оставаться в компании».

• Обеспечение «удобств». В число удобств входят ложи, откуда управленцы смотрят спортивные соревнования, роскошные апартаменты, взносы членов загородных клубов, системы обеспечения безопасности жилища и т. д. Но эти удобства доступны лишь самым высокооплачиваемым управляющим.

• Выплаты уволившимся управленцам. Как говорится, «корпоративная Америка заботится о себе». Но никогда прежде эти щедроты не достигали таких масштабов. Майкл Овитц, прослуживший в компании Walt Disney до того, как его уволили, получил 140 млн долл. отступного.

• Повышение пенсионных пособий. Помимо щедрых бонусов, выплачиваемых при увольнении управляющих, им существенно повышают пенсионные пособия при уходе на пенсию, не показывая эти суммы в отчетности.

• Пожертвования корпораций на благотворительность направляют на любимые цели старших управляющих, причем заслугу за эти пожертвования часто приписывают щедрости генерального директора.

«Гнилые яблоки»

Противно было смотреть на недавние корпоративные скандалы, наносившие удар в самое сердце нашей капиталистической системы. Но даже если эти скандалы были следствием «злого ветра, который ничего хорошего не приносит», яркий свет внимания, которое общественность обратила на крупные скандалы, пролился и на всю гадкую возню, выходящую за грань по-настоящему этической практики. Не будь этих скандалов, порочная практика могла бы продолжаться вечно. Поскольку эти скандалы привлекли внимание к корпоративной «бочке», которая нуждается в серьезной починке, на нас лежит своеобразная обязанность: мы должны «почтить» поверженных идолов капитализма, «гнилые яблоки», в частности:

• Кеннета Лея, Джеффри Скиллинга и Эндрю Фастоу, под руководством которых компания Enron пришла к краху, когда вскрылись финансовые злоупотребления, быстро вылившиеся в мошенничество. Банкротство Enron привлекло внимание к глубоким ошибкам совета директоров, в котором заседали представители лучших корпораций, к вовлечению в сговор бухгалтерской фирмы, обслуживавшей Enron (эта же фирма предоставляла Enron консалтинговые услуги), и к активному участию банкиров Enron в сделках, правомерность которых вызывает серьезные сомнения. До скандала рыночная стоимость Enron была высокой и составляла 65 млрд долл. После скандала рыночная стоимость Enron равнялась нулю.

• Бернарда Эбберса, генерального директора компании WorldCom (впоследствии MCI). Этот господин удостоился места в зале славы в то время, когда его компания фальсифицировала документы, что привело к скандалу с отчетностью, искажения которой оценивают в 11 млрд долл. Для того чтобы избежать продажи принадлежащих ему акций, которая была необходима для покрытия требования дополнительного обеспечения, Эбберс занял огромную сумму—408 млн долл., и совет директоров WorldCom гарантировал возврат этого кредита. (Закон Сарбейнса – Оксли теперь запрещает предоставлять корпоративные кредиты управляющим корпораций). Рыночная стоимость WorldCom до скандала – 165 млрд долл., после скандала—0.

• Уильяма Эсрея и Рональда Лемея из компании Sprint, которые попались на получении вознаграждения в форме опционов на сумму 287 млн долл. Эти деньги были выплачены им за организацию слияния (замечу, что из всех возможных вариантов слияния указанные господа выбрали WorldCom), которое в действительности так никогда и не состоялось. Впоследствии Эсрей и Лемей попытались уклониться от уплаты налогов, незаконно переведя деньги в «налоговое убежище», что вызвало вопрос о сговоре с обслуживавшим компанию Sprint независимым аудитором с целью оформления выплаты вознаграждения должностным лицам Sprint. До скандала рыночная стоимость компании Sprint составляла 58 млрд долл., а в начале 2005 г. эта стоимость упала до 32 млрд долл.

• Денниса Козловски, генерального директора компании Tyco, который, сам того не желая, привлек внимание к своей персоне неловкой попыткой незаконно уклониться от уплаты налогов штата на продажи по сделкам приобретения предметов искусства на сумму 13 млн долл. В ходе расследования быстро вскрылась история с обошедшейся в 2 млн долл. «римской» вечеринкой, которую Козловски устроил на Сардинии по случаю дня рождения жены. На этом празднике была получившая теперь известность выполненная изо льда копия статуи Микеланджело Давид, из которой текла водка. Но внимание с этих

событий вскоре переключилось на классический пример того, как управляющий путает деньги акционеров со своими личными деньгами. Предполагается, что Козловски украл у компании и ее акционеров 600 млн долл. До скандала рыночная стоимость Tyco составляла 117 млрд долл., после скандала, в начале 2005 г., – 68 млрд долл.

• Джека Уэлча из корпорации General Electric, который также привлек к себе нежелательное внимание своими внебрачными похождениями. В ходе его бракоразводного процесса всплыли «скрытые» вознаграждения, которые обычно выплачивают отошедшим от дел высшим управляющим, но размеры которых редко раскрывают. Хотя совокупное вознаграждение Уэлча как генерального директора GE приближалось к 1 млрд долл., при увольнении Уэлчу предоставили щедрые выплаты. По оценке одного из комментаторов, стоимость этих выплат и льгот составляет 2 млн долл. в год. В числе подношений уволившемуся Уэлчу – квартира в Нью-Йорке, куда ежедневно доставляют цветы и вина, и право неограниченного пользования самолетом компании. Кроме того, Уэлча вознаградили щедрой пенсией в размере 734 тыс. долларов… в месяц! Тем не менее, судя по тому, что на благотворительность Уэлч тратит всего 614 долл. в месяц, все деньги у него, по-видимому, расходятся на насущные нужды[27]. Рыночная стоимость GE на пике, в 2000 г., равнялось 600 млрд долл., а в начале 2005 г. упала до 379 млрд долл.

• Стива Кейса из компании AOL. В начале 2000 г. новость о слиянии представлявшей «новую экономику» AOL и представлявшей «старую экономику» Time

Warner породила волну заблуждений: людям показалось, что это слияние приведет к появлению величественной новой компании, и цена акций компании Time Warner мигом подскочила до исторического максимума—90 долл. за акцию. Но доходы AOL почти сразу же стали резко сокращаться. Всего лишь через два года после слияния компания отчиталась об убытках, достигших суммарно 98 млрд долл. В горячие денечки накануне «схлопывания» пузыря Кейс, основатель AOL (и председатель объединенной компании), продал принадлежавшие ему акции, стоимость которых составляла почти 0,5 млрд долл. Кейс продал большую часть своих акций по максимальным ценам. Затем акции обвалились до 9,64 долл за штуку. До скандала рыночная стоимость AOL составляла 226 млрд долл. Рыночная стоимость объединенных Time Warner и AOL в момент слияния составляла 240 млрд долл. В начале 2005 г. рыночная стоимость объединенной компании составляла 82 млрд долл.

• Ричарда Грассо, председателя Нью-Йоркской фондовой биржи, который наделал много шуму, когда в 2004 г. обнаружилось, что люди, деятельность которых Грассо регулировал, от щедрот своих предоставили Грассо огромный пакет вознаграждений общей стоимостью 187,5 млн долл. Это открытие возымело еще одно благотворное (если не разрушительное) последствие. Внимание обратили на порочную систему управления в Большом совете и на то, что этот совет поддерживает почти монополию фирм, представители которых входят в совет, и специалистов, которые ежедневно работают с инсайдерской информацией о покупательной способности инвесторов и их потребности в продажах. Стоимость места на Нью-Йоркской фондовой бирже на максимуме, в 1999 г., составляла 2,65 млн долл., а в начале 2005 г. – 975 тыс. долл.

Я мог бы, не напрягая память, легко назвать и другие «гнилые яблоки», но и этих семи примеров должно быть достаточно для утверждения: недавние скандалы четко проявили мучительно широкое и губительное воздействие капитализма управляющих и порожденных им финансовых мошенничеств.

• Кеннета Лея, Джеффри Скиллинга и Эндрю Фастоу, под руководством которых компания Enron пришла к краху, когда вскрылись финансовые злоупотребления, быстро вылившиеся в мошенничество. Банкротство Enron привлекло внимание к глубоким ошибкам совета директоров, в котором заседали представители лучших корпораций, к вовлечению в сговор бухгалтерской фирмы, обслуживавшей Enron (эта же фирма предоставляла Enron консалтинговые услуги), и к активному участию банкиров Enron в сделках, правомерность которых вызывает серьезные сомнения. До скандала рыночная стоимость Enron была высокой и составляла 65 млрд долл. После скандала рыночная стоимость Enron равнялась нулю.

• Бернарда Эбберса, генерального директора компании WorldCom (впоследствии MCI). Этот господин удостоился места в зале славы в то время, когда его компания фальсифицировала документы, что привело к скандалу с отчетностью, искажения которой оценивают в 11 млрд долл. Для того чтобы избежать продажи принадлежащих ему акций, которая была необходима для покрытия требования дополнительного обеспечения, Эбберс занял огромную сумму—408 млн долл., и совет директоров WorldCom гарантировал возврат этого кредита. (Закон Сарбейнса – Оксли теперь запрещает предоставлять корпоративные кредиты управляющим корпораций). Рыночная стоимость WorldCom до скандала – 165 млрд долл., после скандала—0.

• Уильяма Эсрея и Рональда Лемея из компании Sprint, которые попались на получении вознаграждения в форме опционов на сумму 287 млн долл. Эти деньги были выплачены им за организацию слияния (замечу, что из всех возможных вариантов слияния указанные господа выбрали WorldCom), которое в действительности так никогда и не состоялось. Впоследствии Эсрей и Лемей попытались уклониться от уплаты налогов, незаконно переведя деньги в «налоговое убежище», что вызвало вопрос о сговоре с обслуживавшим компанию Sprint независимым аудитором с целью оформления выплаты вознаграждения должностным лицам Sprint. До скандала рыночная стоимость компании Sprint составляла 58 млрд долл., а в начале 2005 г. эта стоимость упала до 32 млрд долл.

• Денниса Козловски, генерального директора компании Tyco, который, сам того не желая, привлек внимание к своей персоне неловкой попыткой незаконно уклониться от уплаты налогов штата на продажи по сделкам приобретения предметов искусства на сумму 13 млн долл. В ходе расследования быстро вскрылась история с обошедшейся в 2 млн долл. «римской» вечеринкой, которую Козловски устроил на Сардинии по случаю дня рождения жены. На этом празднике была получившая теперь известность выполненная изо льда копия статуи Микеланджело Давид, из которой текла водка. Но внимание с этих

событий вскоре переключилось на классический пример того, как управляющий путает деньги акционеров со своими личными деньгами. Предполагается, что Козловски украл у компании и ее акционеров 600 млн долл. До скандала рыночная стоимость Tyco составляла 117 млрд долл., после скандала, в начале 2005 г., – 68 млрд долл.

• Джека Уэлча из корпорации General Electric, который также привлек к себе нежелательное внимание своими внебрачными похождениями. В ходе его бракоразводного процесса всплыли «скрытые» вознаграждения, которые обычно выплачивают отошедшим от дел высшим управляющим, но размеры которых редко раскрывают. Хотя совокупное вознаграждение Уэлча как генерального директора GE приближалось к 1 млрд долл., при увольнении Уэлчу предоставили щедрые выплаты. По оценке одного из комментаторов, стоимость этих выплат и льгот составляет 2 млн долл. в год. В числе подношений уволившемуся Уэлчу – квартира в Нью-Йорке, куда ежедневно доставляют цветы и вина, и право неограниченного пользования самолетом компании. Кроме того, Уэлча вознаградили щедрой пенсией в размере 734 тыс. долларов… в месяц! Тем не менее, судя по тому, что на благотворительность Уэлч тратит всего 614 долл. в месяц, все деньги у него, по-видимому, расходятся на насущные нужды[27]. Рыночная стоимость GE на пике, в 2000 г., равнялось 600 млрд долл., а в начале 2005 г. упала до 379 млрд долл.

• Стива Кейса из компании AOL. В начале 2000 г. новость о слиянии представлявшей «новую экономику» AOL и представлявшей «старую экономику» Time

Warner породила волну заблуждений: людям показалось, что это слияние приведет к появлению величественной новой компании, и цена акций компании Time Warner мигом подскочила до исторического максимума—90 долл. за акцию. Но доходы AOL почти сразу же стали резко сокращаться. Всего лишь через два года после слияния компания отчиталась об убытках, достигших суммарно 98 млрд долл. В горячие денечки накануне «схлопывания» пузыря Кейс, основатель AOL (и председатель объединенной компании), продал принадлежавшие ему акции, стоимость которых составляла почти 0,5 млрд долл. Кейс продал большую часть своих акций по максимальным ценам. Затем акции обвалились до 9,64 долл за штуку. До скандала рыночная стоимость AOL составляла 226 млрд долл. Рыночная стоимость объединенных Time Warner и AOL в момент слияния составляла 240 млрд долл. В начале 2005 г. рыночная стоимость объединенной компании составляла 82 млрд долл.

• Ричарда Грассо, председателя Нью-Йоркской фондовой биржи, который наделал много шуму, когда в 2004 г. обнаружилось, что люди, деятельность которых Грассо регулировал, от щедрот своих предоставили Грассо огромный пакет вознаграждений общей стоимостью 187,5 млн долл. Это открытие возымело еще одно благотворное (если не разрушительное) последствие. Внимание обратили на порочную систему управления в Большом совете и на то, что этот совет поддерживает почти монополию фирм, представители которых входят в совет, и специалистов, которые ежедневно работают с инсайдерской информацией о покупательной способности инвесторов и их потребности в продажах. Стоимость места на Нью-Йоркской фондовой бирже на максимуме, в 1999 г., составляла 2,65 млн долл., а в начале 2005 г. – 975 тыс. долл.

Я мог бы, не напрягая память, легко назвать и другие «гнилые яблоки», но и этих семи примеров должно быть достаточно для утверждения: недавние скандалы четко проявили мучительно широкое и губительное воздействие капитализма управляющих и порожденных им финансовых мошенничеств.