Страница:

Германия и Австрия

Германия одной из первых стран Европы последовала опыту США в области корпоративного управления и в 2005 г. внесла изменения в Закон об акционерных компаниях, которые ограничивают ответственность директора, нарушившего требования § 93. Теперь закон гласит, что «нарушение обязанности действовать старательно отсутствует в случае, если при принятии делового решения можно обоснованно предположить, что член органа управления обществом действовал, исходя из интересов общества, основываясь на достаточной информации». Истец в таком судебном деле должен доказать размер понесенных обществом убытков и причинно-следственную связь между действиями директора и убытками. После чего в соответствии с § 93 II Закона об акционерных компаниях Германии бремя доказывания надлежащего поведения ложится на директора. Если он докажет, что обоснованно полагал, что действует в интересах общества и в условиях достаточной информации, суд не станет анализировать само принятое решение по существу и оценивать его разумность[104]. В этом основное отличие немецкого «правила делового решения» от правила, установленного законом США.

Австрийское право соответствует немецкому праву по состоянию на 2005 г., а значит, в нем отсутствует законодательно установленное положение о «правиле делового решения». В случае, если истцу удается доказать, что поведение директора нанесло ущерб обществу, на директоре лежит бремя доказывания, что он действовал в соответствии с установленным законом требованием старательности. Однако признается, что менеджерам должна предоставляться широкая свобода действий при принятии деловых решений в отсутствие конфликта интересов[105].

Как обсуждалось в разделе 1.2, AktG Германии и Австрии не содержит требования об обязанности директора действовать добросовестно. Эта обязанность была установлена в судебных решениях. Однако в них не затрагивается вопрос презумпции добросовестности, также не делается вывод о том, кто несет бремя доказывания нарушения этой обязанности. Исходя из общих принципов гражданско-процессуального законодательства в Германии и Австрии, можно предположить, что недобросовестность действий директора обязан доказать истец.

Австрийское право соответствует немецкому праву по состоянию на 2005 г., а значит, в нем отсутствует законодательно установленное положение о «правиле делового решения». В случае, если истцу удается доказать, что поведение директора нанесло ущерб обществу, на директоре лежит бремя доказывания, что он действовал в соответствии с установленным законом требованием старательности. Однако признается, что менеджерам должна предоставляться широкая свобода действий при принятии деловых решений в отсутствие конфликта интересов[105].

Как обсуждалось в разделе 1.2, AktG Германии и Австрии не содержит требования об обязанности директора действовать добросовестно. Эта обязанность была установлена в судебных решениях. Однако в них не затрагивается вопрос презумпции добросовестности, также не делается вывод о том, кто несет бремя доказывания нарушения этой обязанности. Исходя из общих принципов гражданско-процессуального законодательства в Германии и Австрии, можно предположить, что недобросовестность действий директора обязан доказать истец.

Корея

Термину «добросовестность» в корпоративном праве Кореи не дано определения. Однако любой судья в Корее согласится, что презумпция добросовестности допустима в деле, в котором отсутствует заинтересованность директора в сделке.

В известном деле компании Samsung Electronics (2001−2005) истец обвинил директоров компании в небрежности при одобрении сделки с дочерней компанией, которая привела к передаче ценностей от прибыльной компании к менее успешной компании.

Суд первой инстанции установил, что небрежности в действиях директоров при принятии решения не было. Верховный суд Сеула также установил отсутствие заинтересованности директоров в оспариваемой сделке и затем решил дело в их пользу, указав, что они приняли «деловое решение». Таким образом, это дело установило принцип, при котором директора не должны доказывать разумность их решения. Напротив, добросовестность и разумность их действий в ситуации отсутствия конфликта интересов является презумпцией.

В известном деле компании Samsung Electronics (2001−2005) истец обвинил директоров компании в небрежности при одобрении сделки с дочерней компанией, которая привела к передаче ценностей от прибыльной компании к менее успешной компании.

Суд первой инстанции установил, что небрежности в действиях директоров при принятии решения не было. Верховный суд Сеула также установил отсутствие заинтересованности директоров в оспариваемой сделке и затем решил дело в их пользу, указав, что они приняли «деловое решение». Таким образом, это дело установило принцип, при котором директора не должны доказывать разумность их решения. Напротив, добросовестность и разумность их действий в ситуации отсутствия конфликта интересов является презумпцией.

Великобритания

Понятие «добросовестность» в английском праве не определено, но применяется общее правило, согласно которому существует презумпция добросовестности действия директоров и на истце лежит бремя доказывания обратного. Тот, кто заявляет о недобросовестности действий директора, должен доказать это. Указанное предположение не ограничивается корпоративным правом. Подтверждение этого можно найти в английском процессуальном кодексе, который рассматривает вопрос обвинения и доказывания умышленной недобросовестности (и родственных понятий, таких как мошенничество)[106]. Исходя из этих процессуальных правил недобросовестность подлежит доказыванию в конкретном деле, и в судебном разбирательстве иск о недобросовестности должен подтверждаться доказательствами, поскольку недобросовестность не подразумевается.

Кроме общей презумпции добросовестности в Великобритании отсутствует «правило делового решения», напоминающее правило, закрепленное в законе США

Кроме общей презумпции добросовестности в Великобритании отсутствует «правило делового решения», напоминающее правило, закрепленное в законе США

США

«Правило делового решения»

По общему правилу американские суды не устанавливают ответственность директоров за принятие деловых решений, если только эти решения не являются полностью неразумными. Эта доктрина судебного невмешательства известна как «правило делового решения»: если не доказано обратное, то директора действовали на основе достаточной информации, добросовестно и в интересах общества.

В делах с конфликтом интересов зачастую несложно преодолеть презумпцию добросовестности. Если нельзя доказать наличие конфликта интересов при принятии решения, то вряд ли истец сможет опровергнуть презумпцию добросовестности, ведь он сталкивается с трудной задачей доказывания того, что директора действовали на основе недостаточной информации. Если истец не сможет опровергнуть презумпцию действий директоров на основе достаточной информации, то он проиграет дело. Суды не рассматривают конкретные обстоятельства принятого решения. Именно «правило делового решения», а не условия простой небрежности устанавливает норму, в соответствии с которой оценивается нарушение обязанности проявлять заботливость[107].

Применение правила делового решения имеет различные обоснования. Во-первых, судьи обычно не являются бизнесменами. Они не обладают достаточной компетенцией и опытом для того, чтобы оценить принятое ранее директорами бизнес-решение на предмет его разумности.

Во-вторых, зачастую деловые решения должны приниматься быстро, а потому могут быть основаны на доступной, но не всегда полной информации. Тем не менее задержка с принятием решения с целью сбора более полной информации может стоить обществу дороже, нежели принятие решения в условиях ее неполноты. В судебном процессе истец-акционер вполне способен предоставить доказательства того, как много директора могли бы знать, но не знали в момент принятия решения и как поспешно они действовали. То есть в момент судебного разбирательства по прошествии времени с момента принятия решения даже разумное предпринимательское решение может показаться неразумным.

В-третьих, с точки зрения акционеров, инвестиции в акции общества могут оказаться неблагоприятными по многим причинам. И принятие плохих управленческих решений – только одна из них. Даже если директор действовал глупо как предприниматель с позиции акционера, риск таких действий – это обычный деловой риск, который акционеры предполагали и на который они согласились, приобретя акции общества. Кроме того, не следует забывать, что интересы директоров и акционеров в основном совпадают. В этом заключается основное отличие между обычными деловыми решениями, когда директора и акционеры имеют общий интерес – преуспевание бизнеса, и сделками с заинтересованностью, когда интересы инсайдера и акционера противоположны. Представляется, что если интересы директоров и акционеров совпадают, то совершенно обоснованно можно ожидать, что акционеры предполагали возможность наступления последствий принятия неверного делового решения.

В-четвертых, некоторые рискованные решения могут оказаться прибыльными для общества, в то время как результат других может нести отрицательные последствия. Если директора сталкиваются с риском личной ответственности за плохой результат принятого ими решения, они откажутся от принятия на себя таких рисков в принципе, что в целом негативно скажется на деятельности общества, ведь при этом уменьшится количество не только плохих рискованных решений, но и хороших.

Подобное правило делового решения может оказаться еще более уместным в странах континентальной системы права, таких как Россия, где судьи обычно не имеют предшествующего опыта в бизнесе. Даже в США судьи штатa Делавэр, которых выбирают среди ведущих юристов и бизнесменов, полагают, что и они недостаточно подготовлены для оценки таких решений.

По общему правилу американские суды не устанавливают ответственность директоров за принятие деловых решений, если только эти решения не являются полностью неразумными. Эта доктрина судебного невмешательства известна как «правило делового решения»: если не доказано обратное, то директора действовали на основе достаточной информации, добросовестно и в интересах общества.

В делах с конфликтом интересов зачастую несложно преодолеть презумпцию добросовестности. Если нельзя доказать наличие конфликта интересов при принятии решения, то вряд ли истец сможет опровергнуть презумпцию добросовестности, ведь он сталкивается с трудной задачей доказывания того, что директора действовали на основе недостаточной информации. Если истец не сможет опровергнуть презумпцию действий директоров на основе достаточной информации, то он проиграет дело. Суды не рассматривают конкретные обстоятельства принятого решения. Именно «правило делового решения», а не условия простой небрежности устанавливает норму, в соответствии с которой оценивается нарушение обязанности проявлять заботливость[107].

Применение правила делового решения имеет различные обоснования. Во-первых, судьи обычно не являются бизнесменами. Они не обладают достаточной компетенцией и опытом для того, чтобы оценить принятое ранее директорами бизнес-решение на предмет его разумности.

Во-вторых, зачастую деловые решения должны приниматься быстро, а потому могут быть основаны на доступной, но не всегда полной информации. Тем не менее задержка с принятием решения с целью сбора более полной информации может стоить обществу дороже, нежели принятие решения в условиях ее неполноты. В судебном процессе истец-акционер вполне способен предоставить доказательства того, как много директора могли бы знать, но не знали в момент принятия решения и как поспешно они действовали. То есть в момент судебного разбирательства по прошествии времени с момента принятия решения даже разумное предпринимательское решение может показаться неразумным.

В-третьих, с точки зрения акционеров, инвестиции в акции общества могут оказаться неблагоприятными по многим причинам. И принятие плохих управленческих решений – только одна из них. Даже если директор действовал глупо как предприниматель с позиции акционера, риск таких действий – это обычный деловой риск, который акционеры предполагали и на который они согласились, приобретя акции общества. Кроме того, не следует забывать, что интересы директоров и акционеров в основном совпадают. В этом заключается основное отличие между обычными деловыми решениями, когда директора и акционеры имеют общий интерес – преуспевание бизнеса, и сделками с заинтересованностью, когда интересы инсайдера и акционера противоположны. Представляется, что если интересы директоров и акционеров совпадают, то совершенно обоснованно можно ожидать, что акционеры предполагали возможность наступления последствий принятия неверного делового решения.

В-четвертых, некоторые рискованные решения могут оказаться прибыльными для общества, в то время как результат других может нести отрицательные последствия. Если директора сталкиваются с риском личной ответственности за плохой результат принятого ими решения, они откажутся от принятия на себя таких рисков в принципе, что в целом негативно скажется на деятельности общества, ведь при этом уменьшится количество не только плохих рискованных решений, но и хороших.

Подобное правило делового решения может оказаться еще более уместным в странах континентальной системы права, таких как Россия, где судьи обычно не имеют предшествующего опыта в бизнесе. Даже в США судьи штатa Делавэр, которых выбирают среди ведущих юристов и бизнесменов, полагают, что и они недостаточно подготовлены для оценки таких решений.

Сравнение и рекомендации

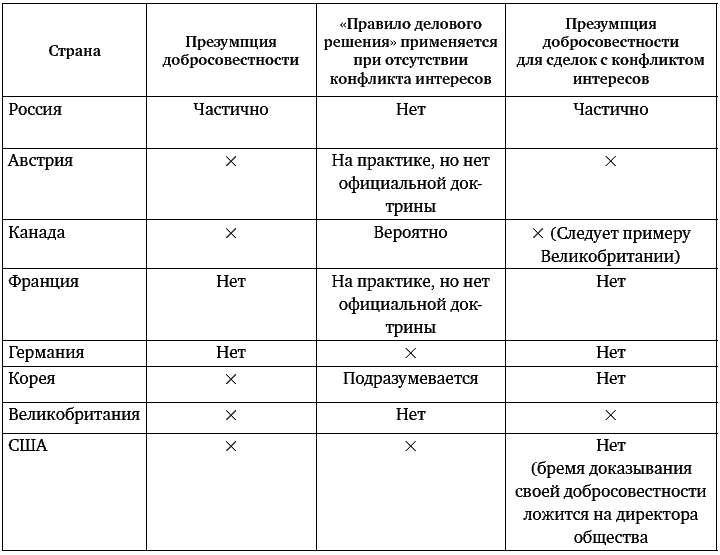

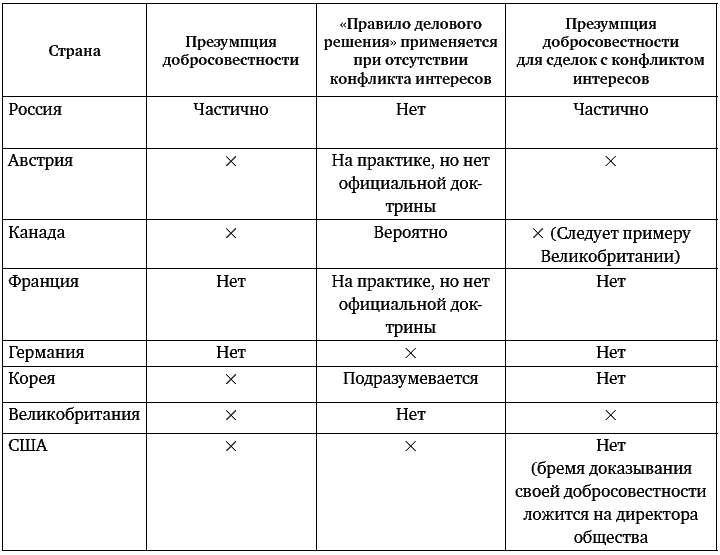

В нижеприведенной таблице указаны рамки, в которых в исследованных странах применяется презумпция добросовестности при оценке выполнения директорами своих обязанностей перед обществом. С учетом некоторого упрощения мы считаем обязанность по проявлению заботливости, содержащуюся в общем праве, сравнимой с требованием российского законодательства о разумности и правилами некоторых стран об установлении ответственности директоров за небрежность, а обязанность по соблюдению лояльности – сравнимой с требованием российского законодательства о добросовестности действий директора и концепцией о том, что директор должен действовать в интересах общества.

Как показано в таблице, презумпция добросовестного поведения директора принята не во всех исследуемых странах. На практике в большинстве стран решения, принятые советом директоров, считаются приемлемыми и обоснованными, если они вынесены в отсутствие конфликта интересов. В некоторых случаях это находит выражение в виде «правила делового решения»; в других странах оно может подразумеваться из судебной практики. Только в Великобритании (и скорее всего в Канаде, следующей судебным прецедентам Великобритании) презумпция добросовестности распространяется на сделки с конфликтом интересов.

Презумпция добросовестного и разумного поведения директоров при отсутствии конфликта интересов. Как нам кажется, директора российских акционерных обществ могут быть защищены указанной презумпцией в случае, если: i) они действуют в ситуации отсутствия конфликта интересов и ii) сделка не содержит конфликта интересов другого члена органа управления или акционера – владельца контрольного пакета акций. Тем не менее в данном случае при принятии решения о наличии или отсутствии указанного конфликта в совершаемой сделке очень важна роль суда.

Применение презумпции добросовестности при оценке выполнения директорами своих обязанностей

Презумпция добросовестности и разумности должна применяться в случаях, где истец не предъявил доказательства, дающие суду основания предполагать наличие конфликта интересов в совершенной сделке. Если истцу удастся представить такие доказательства, то презумпция не должна применяться и бремя доказывания отсутствия конфликта интересов ложится на ответчиков. Если i) истец не предоставит доказательств наличия конфликта интересов или ii) если, несмотря на представленные доказательства, ответчик докажет, что фактически конфликт интересов отсутствует, то действия директоров при принятии решения должны считаться добросовестными.

Нам кажется целесообразным установить презумпцию добросовестности в случае заключения сделки, в которой наличие конфликта интересов не доказано. При этом мы понимаем, что презумпция добросовестности является основополагающим элементом российского гражданского права и не рекомендуем вносить изменения в существующее общее правило. Вместо этого ниже мы рассматриваем обстоятельства, в которых презумпция добросовестности может не применяться.

Неприменение презумпции добросовестного и разумного поведения директоров при наличии конфликта интересов. Мы не рекомендуем применять презумпцию разумности, если ответчики не опровергли доказательства о наличии конфликта интересов в действиях директоров, других директоров или держателя контрольного пакета акций. В этой ситуации необходимо установить правило о том, что презумпция добросовестности также не должна применяться.

Также важно, чтобы представляемые доказательства о наличии конфликта интересов были достаточно весомыми.

Применительно к сделке, в которой существует конфликт интересов, необходимо дополнительно учитывать роль директоров, которые:

● не имеют непосредственного конфликта интересов, но принимали участие в принятии решения об утверждении сделки, где есть конфликт интересов другого директора или старшего менеджера;

● не имеют непосредственного конфликта интересов, но принимали участие в принятии решения об утверждении сделки, где есть конфликт интересов у держателя контрольного пакета акций;

● имеют или могут иметь конфликт интересов.

В первой ситуации мы не рекомендуем применять указанную презумпцию в отношении принимаемых директорами решений. Во второй ситуации, когда держатель контрольного пакета акций действует с конфликтом интересов, даже прямо незаинтересованные директора потенциально сталкиваются с конфликтом интересов, пытаясь сохранить свою должность (см.: раздел 1.5). Для того чтобы дополнительно защитить миноритарных акционеров от сделок, заключаемых держателем контрольного пакета акций в собственных интересах, можно было бы переложить бремя доказывания добросовестности на незаинтересованных директоров. Они должны предоставить доказательства того, что сделка, в которой держатель контрольного пакета акций имел конфликт интересов, одобрена после полного раскрытия информации о конфликте и была обоснованной по существу. Наличия указанных признаков должно быть достаточным для признания исполнения обязанности действовать добросовестно и разумно надлежащим.

В третьей ситуации, когда директор имеет или может иметь конфликт интересов, вопрос о нарушении обязанности обычно разрешается путем установления не разумности его действий, а их добросовестности.

Презумпция недобросовестности при возможности конфликта интересов. При наличии доказательств конфликта интересов в отношении сделки, заключенной директором или владельцем контрольного пакета акций с обществом, дочерним или зависимым обществом, действия директоров при принятии такого решения не только не должны пользоваться защитой правила делового решения, а более того, должна применяться презумпция недобросовестного поведения с их стороны.

Директор может опровергнуть презумпцию недобросовестности двумя путями:

● доказать, что фактически он действовал в ситуации отсутствия конфликта интересов;

● директор, действующий с конфликтом интересов, может доказать, что он действовал добросовестно. Мы рассматриваем элементы добросовестности в разделе 1.3.

Нам кажется, что в таких случаях будет справедливым переложить бремя доказывания на ответчика по нескольким причинам. Во-первых, корпоративное законодательство должно препятствовать сделкам с конфликтом интересов. Во-вторых, истец часто не располагает доказательствами о наличии конфликта интересов и справедливости сделки, которые гораздо более доступны для ответчика. В-третьих, возложение бремени доказывания добросовестности действий на директоров создаст для них необходимые стимулы по соблюдению процедур, предусмотренных в главе 11 ФЗ «Об АО».

Подробнее о конфликте интересов рассказано разделе 1.4, а ситуации с участием акционера, владеющего контрольным пакетом акций, приведены в разделе 1.5.

Как показано в таблице, презумпция добросовестного поведения директора принята не во всех исследуемых странах. На практике в большинстве стран решения, принятые советом директоров, считаются приемлемыми и обоснованными, если они вынесены в отсутствие конфликта интересов. В некоторых случаях это находит выражение в виде «правила делового решения»; в других странах оно может подразумеваться из судебной практики. Только в Великобритании (и скорее всего в Канаде, следующей судебным прецедентам Великобритании) презумпция добросовестности распространяется на сделки с конфликтом интересов.

Презумпция добросовестного и разумного поведения директоров при отсутствии конфликта интересов. Как нам кажется, директора российских акционерных обществ могут быть защищены указанной презумпцией в случае, если: i) они действуют в ситуации отсутствия конфликта интересов и ii) сделка не содержит конфликта интересов другого члена органа управления или акционера – владельца контрольного пакета акций. Тем не менее в данном случае при принятии решения о наличии или отсутствии указанного конфликта в совершаемой сделке очень важна роль суда.

Применение презумпции добросовестности при оценке выполнения директорами своих обязанностей

Презумпция добросовестности и разумности должна применяться в случаях, где истец не предъявил доказательства, дающие суду основания предполагать наличие конфликта интересов в совершенной сделке. Если истцу удастся представить такие доказательства, то презумпция не должна применяться и бремя доказывания отсутствия конфликта интересов ложится на ответчиков. Если i) истец не предоставит доказательств наличия конфликта интересов или ii) если, несмотря на представленные доказательства, ответчик докажет, что фактически конфликт интересов отсутствует, то действия директоров при принятии решения должны считаться добросовестными.

Нам кажется целесообразным установить презумпцию добросовестности в случае заключения сделки, в которой наличие конфликта интересов не доказано. При этом мы понимаем, что презумпция добросовестности является основополагающим элементом российского гражданского права и не рекомендуем вносить изменения в существующее общее правило. Вместо этого ниже мы рассматриваем обстоятельства, в которых презумпция добросовестности может не применяться.

Неприменение презумпции добросовестного и разумного поведения директоров при наличии конфликта интересов. Мы не рекомендуем применять презумпцию разумности, если ответчики не опровергли доказательства о наличии конфликта интересов в действиях директоров, других директоров или держателя контрольного пакета акций. В этой ситуации необходимо установить правило о том, что презумпция добросовестности также не должна применяться.

Также важно, чтобы представляемые доказательства о наличии конфликта интересов были достаточно весомыми.

Применительно к сделке, в которой существует конфликт интересов, необходимо дополнительно учитывать роль директоров, которые:

● не имеют непосредственного конфликта интересов, но принимали участие в принятии решения об утверждении сделки, где есть конфликт интересов другого директора или старшего менеджера;

● не имеют непосредственного конфликта интересов, но принимали участие в принятии решения об утверждении сделки, где есть конфликт интересов у держателя контрольного пакета акций;

● имеют или могут иметь конфликт интересов.

В первой ситуации мы не рекомендуем применять указанную презумпцию в отношении принимаемых директорами решений. Во второй ситуации, когда держатель контрольного пакета акций действует с конфликтом интересов, даже прямо незаинтересованные директора потенциально сталкиваются с конфликтом интересов, пытаясь сохранить свою должность (см.: раздел 1.5). Для того чтобы дополнительно защитить миноритарных акционеров от сделок, заключаемых держателем контрольного пакета акций в собственных интересах, можно было бы переложить бремя доказывания добросовестности на незаинтересованных директоров. Они должны предоставить доказательства того, что сделка, в которой держатель контрольного пакета акций имел конфликт интересов, одобрена после полного раскрытия информации о конфликте и была обоснованной по существу. Наличия указанных признаков должно быть достаточным для признания исполнения обязанности действовать добросовестно и разумно надлежащим.

В третьей ситуации, когда директор имеет или может иметь конфликт интересов, вопрос о нарушении обязанности обычно разрешается путем установления не разумности его действий, а их добросовестности.

Презумпция недобросовестности при возможности конфликта интересов. При наличии доказательств конфликта интересов в отношении сделки, заключенной директором или владельцем контрольного пакета акций с обществом, дочерним или зависимым обществом, действия директоров при принятии такого решения не только не должны пользоваться защитой правила делового решения, а более того, должна применяться презумпция недобросовестного поведения с их стороны.

Директор может опровергнуть презумпцию недобросовестности двумя путями:

● доказать, что фактически он действовал в ситуации отсутствия конфликта интересов;

● директор, действующий с конфликтом интересов, может доказать, что он действовал добросовестно. Мы рассматриваем элементы добросовестности в разделе 1.3.

Нам кажется, что в таких случаях будет справедливым переложить бремя доказывания на ответчика по нескольким причинам. Во-первых, корпоративное законодательство должно препятствовать сделкам с конфликтом интересов. Во-вторых, истец часто не располагает доказательствами о наличии конфликта интересов и справедливости сделки, которые гораздо более доступны для ответчика. В-третьих, возложение бремени доказывания добросовестности действий на директоров создаст для них необходимые стимулы по соблюдению процедур, предусмотренных в главе 11 ФЗ «Об АО».

Подробнее о конфликте интересов рассказано разделе 1.4, а ситуации с участием акционера, владеющего контрольным пакетом акций, приведены в разделе 1.5.

1.4. Концепция заинтересованности и конфликта интересов

Вопрос: каковы критерии сделки с заинтересованностью, совершаемой от лица общества? Что должно входить в понятие «конфликт интересов», закрепленное в законе?

Общие комментарии

В данном разделе мы рассмотрим основные правила совершения сделок с конфликтом интересов, не касаясь норм, регулирующих порядок раскрытия информации о данных сделках. Порядок раскрытия информации публичными компаниями установлен в законе о ценных бумагах, правилах листинга фондовой биржи и правилах бухгалтерского учета. При этом раскрытия информации о сделках с конфликтом интересов требуют как международные стандарты бухучета (IFRS), так и стандарты бухучета США (GAAP).

Сделки, в которых директор, старший менеджер или крупный акционер имеет прямую или косвенную финансовую или иную заинтересованность, могут называться по-разному: «сделки с заинтересованностью», «сделки с личной выгодой», «сделки с использованием должностного положения в корыстных целях» или «сделки с конфликтом интересов». Нам ближе термин «сделки с конфликтом интересов»[108].

Сначала мы рассмотрим нормы, применимые к сделке, в которой заинтересован директор или менеджер. Далее обсудим специальный случай сделок, в которых заинтересован акционер – держатель контрольного пакета акций.

Сделки, в которых директор, старший менеджер или крупный акционер имеет прямую или косвенную финансовую или иную заинтересованность, могут называться по-разному: «сделки с заинтересованностью», «сделки с личной выгодой», «сделки с использованием должностного положения в корыстных целях» или «сделки с конфликтом интересов». Нам ближе термин «сделки с конфликтом интересов»[108].

Сначала мы рассмотрим нормы, применимые к сделке, в которой заинтересован директор или менеджер. Далее обсудим специальный случай сделок, в которых заинтересован акционер – держатель контрольного пакета акций.

Россия

Определение сделки с заинтересованностью

Понятие заинтересованности не выходит за рамки правил совершения определенных видов сделок, которые в случае признания таковыми требуют одобрения со стороны определенных лиц в соответствии с ФЗ «Об АО». В российском законодательстве, к сожалению, нет понятия «self-interest», которое знакомо зарубежному праву. В ФЗ «Об АО» используется понятие «заинтересованность», которое подразумевает личный, персональный интерес участника в сделке.

Под сделками с заинтересованностью понимаются сделки с участием следующих лиц:

● членов совета директоров (наблюдательного совета) или коллегиального исполнительного органа общества;

● генерального директора, управляющего или управляющей организации;

● акционера общества, имеющего совместно с его аффилированными лицами 20 и более процентов голосующих акций общества;

● лиц, имеющих право давать обществу обязательные для него указания.

Нормы о сделках с заинтересованностью нацелены на борьбу со злоупотреблениями руководством общества своими полномочиями. Поэтому, по мнению некоторых специалистов, из вышеуказанного перечня предлагается исключить акционера[109]. Также включение в список аффилированного лица существенно расширяет перечень заинтересованных лиц[110], и это осложняет правовое регулирование заключения сделок с заинтересованностью.

Согласно действующему законодательству РФ лица, имеющие право давать обществу обязательные для него указания, это:

● основное общество по отношению к дочернему (ст. 105 ГК, ст. 6 ФЗ «Об АО»);

● преобладающее общество по отношению к зависимому (ст. 106 ГК);

● члены ликвидационной комиссии общества и арбитражный управляющий при банкротстве общества (ст. 24 ФЗ «О банкротстве»).

Все указанные лица признаются заинтересованными в совершении обществом сделки, если они, их супруги, родители, дети, полнородные и неполнородные братья и сестры, усыновители и усыновленные и (или) их аффилированные лица (ст. 81 ФЗ «Об АО»):

● являются стороной, выгодоприобретателем, посредником или представителем в сделке;

● владеют (каждый в отдельности или в совокупности) 20 и более процентами акций юридического лица, являющегося стороной, выгодоприобретателем, посредником или представителем в сделке;

● занимают должности в органах управления юридического лица, являющегося стороной, выгодоприобретателем, посредником или представителем в сделке, а также должности в органах управления управляющей организации такого юридического лица;

● в иных случаях, определенных уставом общества.

Сделки с заинтересованностью, согласно российскому корпоративному праву, должны быть: а) совершены в определенном порядке (одобрены); б) в случае несоблюдения порядка признаются недействительными и в случае причинения обществу убытков в результате совершения такой сделки; в) заинтересованные лица могут быть привлечены к ответственности. Далее каждый из этих механизмов рассматривается отдельно.

Процедура одобрения сделки

Порядок одобрения сделки, в которой имеется заинтересованность, в АО зависит от численности акционеров общества и стоимости участвующего в сделке имущества.

В обществе с числом акционеров 1000 или менее решение об одобрении сделки с заинтересованностью принимается большинством голосов не заинтересованных в ее совершении директоров, более 1000 – такое решение принимается советом директоров большинством голосов независимых директоров[111], не заинтересованных в ее совершении.

Однако ФЗ «Об АО» не указывает, каким должно быть число независимых директоров, чтобы они были правомочны принимать соответствующее решение. Таким образом, можно сделать вывод о том, что решение об одобрении сделки с заинтересованностью может быть принято и одним независимым директором, если остальные окажутся заинтересованными лицами.

В некоторых случаях одобрение сделки отнесено к исключительной компетенции собрания акционеров. Например, если стоимость имущества, являющегося предметом сделки (нескольких взаимосвязанных сделок), составляет 2 % и более балансовой стоимости активов общества.

К сожалению, законом не установлены критерии для определения сделок в качестве взаимосвязанных. При квалификации сделок как взаимосвязанных суды используют следующие признаки.

Субъектный состав сделок. Суды неоднократно указывали, что в случае, если «фактическим собственником» имущества по сделке сделкам должно было стать одно и то же лицо, то названные сделки являются взаимосвязанными[112].

Цель совершения сделки. Если сделки имеют единую хозяйственную цель, то они признаются взаимосвязанными[113].

Время заключения сделок. Заключение сделок в разное время толкуется судом как признак отсутствия взаимосвязи между сделками, и наоборот[114].

Единое назначение предмета (объекта) сделок. Если имущество, являющееся предметом (объектом) сделки, имеет единое назначение, этот признак учитывается судами как признак взаимосвязанности сделок (например, использование имущества для хозяйственной деятельности)[115].

Понятие заинтересованности не выходит за рамки правил совершения определенных видов сделок, которые в случае признания таковыми требуют одобрения со стороны определенных лиц в соответствии с ФЗ «Об АО». В российском законодательстве, к сожалению, нет понятия «self-interest», которое знакомо зарубежному праву. В ФЗ «Об АО» используется понятие «заинтересованность», которое подразумевает личный, персональный интерес участника в сделке.

Под сделками с заинтересованностью понимаются сделки с участием следующих лиц:

● членов совета директоров (наблюдательного совета) или коллегиального исполнительного органа общества;

● генерального директора, управляющего или управляющей организации;

● акционера общества, имеющего совместно с его аффилированными лицами 20 и более процентов голосующих акций общества;

● лиц, имеющих право давать обществу обязательные для него указания.

Нормы о сделках с заинтересованностью нацелены на борьбу со злоупотреблениями руководством общества своими полномочиями. Поэтому, по мнению некоторых специалистов, из вышеуказанного перечня предлагается исключить акционера[109]. Также включение в список аффилированного лица существенно расширяет перечень заинтересованных лиц[110], и это осложняет правовое регулирование заключения сделок с заинтересованностью.

Согласно действующему законодательству РФ лица, имеющие право давать обществу обязательные для него указания, это:

● основное общество по отношению к дочернему (ст. 105 ГК, ст. 6 ФЗ «Об АО»);

● преобладающее общество по отношению к зависимому (ст. 106 ГК);

● члены ликвидационной комиссии общества и арбитражный управляющий при банкротстве общества (ст. 24 ФЗ «О банкротстве»).

Все указанные лица признаются заинтересованными в совершении обществом сделки, если они, их супруги, родители, дети, полнородные и неполнородные братья и сестры, усыновители и усыновленные и (или) их аффилированные лица (ст. 81 ФЗ «Об АО»):

● являются стороной, выгодоприобретателем, посредником или представителем в сделке;

● владеют (каждый в отдельности или в совокупности) 20 и более процентами акций юридического лица, являющегося стороной, выгодоприобретателем, посредником или представителем в сделке;

● занимают должности в органах управления юридического лица, являющегося стороной, выгодоприобретателем, посредником или представителем в сделке, а также должности в органах управления управляющей организации такого юридического лица;

● в иных случаях, определенных уставом общества.

Сделки с заинтересованностью, согласно российскому корпоративному праву, должны быть: а) совершены в определенном порядке (одобрены); б) в случае несоблюдения порядка признаются недействительными и в случае причинения обществу убытков в результате совершения такой сделки; в) заинтересованные лица могут быть привлечены к ответственности. Далее каждый из этих механизмов рассматривается отдельно.

Процедура одобрения сделки

Порядок одобрения сделки, в которой имеется заинтересованность, в АО зависит от численности акционеров общества и стоимости участвующего в сделке имущества.

В обществе с числом акционеров 1000 или менее решение об одобрении сделки с заинтересованностью принимается большинством голосов не заинтересованных в ее совершении директоров, более 1000 – такое решение принимается советом директоров большинством голосов независимых директоров[111], не заинтересованных в ее совершении.

Однако ФЗ «Об АО» не указывает, каким должно быть число независимых директоров, чтобы они были правомочны принимать соответствующее решение. Таким образом, можно сделать вывод о том, что решение об одобрении сделки с заинтересованностью может быть принято и одним независимым директором, если остальные окажутся заинтересованными лицами.

В некоторых случаях одобрение сделки отнесено к исключительной компетенции собрания акционеров. Например, если стоимость имущества, являющегося предметом сделки (нескольких взаимосвязанных сделок), составляет 2 % и более балансовой стоимости активов общества.

К сожалению, законом не установлены критерии для определения сделок в качестве взаимосвязанных. При квалификации сделок как взаимосвязанных суды используют следующие признаки.

Субъектный состав сделок. Суды неоднократно указывали, что в случае, если «фактическим собственником» имущества по сделке сделкам должно было стать одно и то же лицо, то названные сделки являются взаимосвязанными[112].

Цель совершения сделки. Если сделки имеют единую хозяйственную цель, то они признаются взаимосвязанными[113].

Время заключения сделок. Заключение сделок в разное время толкуется судом как признак отсутствия взаимосвязи между сделками, и наоборот[114].

Единое назначение предмета (объекта) сделок. Если имущество, являющееся предметом (объектом) сделки, имеет единое назначение, этот признак учитывается судами как признак взаимосвязанности сделок (например, использование имущества для хозяйственной деятельности)[115].