Страница:

Надобно заметить, что во время кризиса каждый человек решает непростые задачи. Как уже отмечалось, финансовые рынки реагируют на состояние экономики гораздо агрессивнее реального сектора, поэтому когда начинается падение производства, цены на акции испытывают настоящий обвал. Но ведь там находятся немалые сбережения - соответственно, они вмиг «сгорают», ввергая людей в не слишком комфортное состояние. Здесь, кстати, можно сделать отступление и подтвердить, что покупка акций - это именно форма сбережений, а вовсе не инвестиций, как почему-то считается многими. Это такое же законное сбережение, как банковский вклад или облигация - только высокорисковое. Потерять деньги, вложенные с облигации или в банк, можно лишь при чрезвычайных обстоятельствах - разорении банка или дефолте (отказе от исполнения обязательств) государства. Если же средства вложены в акции, то легко основательно проиграться и при вполне обычных условиях - акции сами по себе могут падать в цене сколько угодно. Но вернемся к описанию кризисных проблем.

Очень непросто банкам: многие из них давали ипотечные кредиты (то есть кредиты на покупку дома под залог этого самого дома) - а теперь стоимость недвижимости резко упала. Так что если кредитополучатель оказывается неплатежеспособным (что отнюдь не редкость в кризисную эпоху), то даже отобранный у него дом не покрывает изначально выданную сумму денег. То же самое и с кредитами предприятиям: те из них, кто продолжал активно инвестировать до самого последнего момента, оказываются в отчаянной ситуации - они построили кучу бесполезных заводов, продукцию которых теперь не хотят покупать. Но деньги-то под строительство этих заводов уже взяты в долг, а значит, приходится расплачиваться. Кое у кого это не получается - и выдавшие такие займы банки оказываются перед вполне реальной угрозой массового невозврата кредитов. В результате банковская система испытывает трудности, потому как за короткий срок казавшийся таким надежным кредитный портфель вдруг резко «похудел», порождая опасения безвозвратной потери значительной части активов банка.

Вот почему процесс возвращения к активным расходам проходит так долго и мучительно: все участники экономического процесса испытывают те или иные затруднения с деньгами, из-за чего предпочитают, сделав обязательные затраты, оставшиеся деньги откладывать «на черный день». Но ведь потребности у них никуда не исчезли: кто-то именно в это время планировал купить стиральную машину, холодильник или автомобиль - а теперь вынужден отложить покупку до лучших времен. Эта уже возникшая, но пока не могущая быть удовлетворенной потребность, называется «отложенным спросом» - и именно он становится залогом уже серьезного и здорового выхода национальной экономики из кризиса. Наступает момент, когда прирост частных доходов благодаря государственным затратам наконец переламывает настроение людей - и они начинают всерьез думать, что худшее уже позади.

В это время и начинает реализовываться вышеописанный отложенный спрос: люди принимаются удовлетворять свои накопившиеся за несколько лет потребности - и это порождает резкий взлет потребительского спроса. Тут же возникает ответный всплеск производства: для него ведь не нужно дополнительных инвестиций, ибо уже существующие производственные мощности простаивают - и их нужно просто заново загрузить. Именно поэтому выход из экономического спада (так называемой «рецессии») бывает, как правило, взрывным: несколько лет ВВП вяло колебался около отметки нулевого изменения или даже падал - а тут вдруг резко улетает в плюс. Это видно и по статистике американских кризисов: например, после падения 1973-1975 годов ВВП США в течение 3 кварталов подряд показывал рост на 1.3-2.4% - в результате за первый же год после той рецессии американская экономика прибавила в весе сразу 6.5%. Еще разительнее выглядел отскок после кризиса 1980-1982 годов, когда ВВП США взлетел за год сразу на 7.5% {3}.

Великая депрессия

Самое время теперь попытаться решить более сложную задачу - проанализировать великую депрессию. Насчет нее существует масса заблуждений, предрассудков и легенд, в то время как это был всего лишь очередной - пусть и чрезвычайно глубокий - циклический кризис. В начале 1920-х в Америке случилась первая после I мировой войны рецессия, однако она была непродолжительной и легко преодолимой. После этого власть сторонников консервативных экономических взглядов привела к бурному росту в США в середине 1920-х годов. Однако начиная с середины 1926 года начали появляться первые признаки разворота тенденции. Сначала принялся сокращаться объем жилищного строительства - как обычно, рынок недвижимости в период роста взлетел и достаточно быстро насытился. Затем стали падать объемы продаж автомобилей - и в этой сфере люди, имевшие достаточно денег, успели закупиться. Наконец, с конца 1926 года начали сокращаться уже и производственные инвестиции.

После этого экономика вступила в обычную для такого развития событий фазу «болтанки», которая не обещала ничего особо драматичного - ну да, циклический кризис, но сколько их было. Тут же финансовые власти США, как и следовало ожидать, начали предпринимать стандартные меры по противостоянию рецессии. Вот только никаких кейнсианцев тогда не было, а были предтечи нынешних монетаристов, которые жуть как не любят фискально-бюджетные меры стимулирования экономики. Конек монетаристов - денежно-кредитные манипуляции; вот ими-то они и занялись с должным упоением. В 1927 году американская Федеральная резервная система (ФРС, сокращенно «Фед» - некий аналог центрального банка) предприняла мощный накат кредитной эмиссии на экономику. Меры эти спровоцировали неорганизованные колебания в течение примерно полутора лет, по прошествии которых в начале 1929 года был зафиксирован достаточно заметный рост потребительского спроса. Победа? Увы…

Львиная доля дополнительных денег ушла на фондовый рынок, который с конца лета 1928 года полетел наверх со страшной силой. На бирже играли огромные массы народа: к осени 1929 года акциями владели около четверти американских семей, а полтора миллиона человек непрерывно спекулировали акциями через посредство брокерских компаний (население США тогда составляло 120 миллионов человек). Росли цены на все акции без разбору - на реальные финансовые результаты и показатели платежеспособности компаний никто не обращал внимания. Особенно популярны были крупные инвестиционные фонды, которые привлекали деньги населения и скупали на них акции самых разных компаний. Причем некоторые из таких фондов добивались за счет этих действий участия в управлении фирмами - и использовали эту привилегию как возможность заставить правление компании «действовать в интересах акционеров», то есть всячески способствовать дальнейшему росту курсов акций. В целом по разным участникам экономического процесса в США происходил колоссальный рост задолженности - все, кто мог, брали кредиты для игры на бирже.

Такое развитие событий убедило власти США в том, что ситуация выправляется и новая волна роста уже не за горами. В августе 1929 года умиротворенный Фед начал политику ограничения безумно раздутой денежной массы. Осенью, однако, стало ясно, что ФРС попросту обманула рынок: «сжатие» кредита случилось на фоне не улучшения, а скрытого ухудшения финансового состояния многих должников. Американские банки оказались в крайне сложной ситуации: в 1926-1929 годах они с трудом справлялись с резким увеличением вала невозвратных кредитов, а тут еще и процентные ставки подпрыгнули. Часть должников не могла немедленно вернуть взятые кредиты, но могла их рефинансировать - то есть брать новый кредит и из него расплачиваться по старому. Теперь же из-за подскочивших процентных ставок они не смогли сделать это, вследствие чего немалая их часть просто прекратила выплаты по ранее взятым займам. Особенно много таких неудачливых должников было среди компаний финансового сектора, которые до этого бездумно залезали в долги, уповая на бешеный рост цен на акции.

Крупнейшие банкиры США отреагировали соответственно: они вывели все свои деньги с фондового рынка, переложив их в золото, после чего 24 октября 1929 года вообще перестали выдавать финансовым компаниям какие-либо кредиты со сроком погашения более одного дня. Наступил мгновенный паралич финансово-кредитной системы, ответом на который стал катастрофический обвал фондовый биржи Нью-Йорка, произошедший 28 и 29 октября 1929 года. Такое развитие событий положило конец иллюзиям насчет окончания кризиса - увы, слишком дорогой ценой. Впрочем, кому война, а кому мать родна: вовремя сбежавшие с тонущего корабля крупнейшие олигархи тех времен (Ротшильды, Рокфеллеры, Морганы, Кеннеди, Барухи и т. д.) неплохо поднажились - например, состояние Джозефа Кеннеди с 1929 по 1935 год выросло в 25 раз. Однако и они полагали, что отчасти спровоцированный ими обвал фондового рынка останется лишь приятным для них эпизодом, за которым все вернется на круги своя. Не тут-то было.

Здание Федеральной резервной системы

Огромные сбережения людей вмиг обратились в пыль, а за этим с полугодовой задержкой случился крах всей кредитной пирамиды - отдавать-то занятые деньги стало нечем теперь уже почти всем. Понятно, что последовали массовые разорения банков, навыдававших кучу кредитов, которые теперь попросту превратились в ничто. Президент Герберт Гувер после короткого шока принялся проводить энергичные попытки государственного стимулирования экономического роста - вопреки расхожему мнению, которое почему-то считает, что Гувер ничего не делал, кроме произнесения сладкоголосых речей о силе американской экономики.

Герберт Кларк Гувер

Когда стало ясно, что кредитная политика ФРС потерпела крах, власти снизили налоги, увеличили государственные расходы, не останавливаясь перед созданием самого большого за всю предшествующую историю США дефицита бюджета мирного времени. Более того: когда и это не помогло, по инициативе президента Конгресс принял программы помощи фермерам, общественных (прежде всего строительных) работ, потребительских займов - то есть все то, что впоследствии принесло Рузвельту репутацию спасителя нации. Но все было бесполезно, ибо политика властей США в 1920-е годы сделала невозможным успешное вмешательство государства в ход развития кризиса. Причин тут несколько - и главные из них следующие.

Прежде всего, как уже говорилось выше, для преодоления кризиса нужно, чтобы масштабы спровоцированных государством дополнительных расходов были выше, чем величина естественного падения расходов частных. Но вот это-то как раз и было невозможно: политика всяческих неоконсерваторов и неолибералов означает минимизацию функций государства и одновременно стимулирует быстрый рост производства и общественного дохода. В результате к концу 1920-х годов частные расходы настолько превосходили государственные, что никакое увеличение последних не могло и близко сравниться с потерями от снижения первых.

И только в 1933 году, когда физические масштабы экономики США сжались до двух третей предкризисного уровня (а в текущих ценах даже до половины), массивные государственные вливания наконец-то стали заметны - и привели к изменению ситуации. Да и то случилось это далеко не сразу, несмотря на брутально социалистические мероприятия президента Рузвельта (принудительное замораживание цен, доходов и объемов производства). Но «слабое государство» было далеко не единственной причиной тяжелого развития событий. Усугубило снижение частных расходов социальное расслоение: более 40% населения США еще до великой депрессии жило ниже уровня бедности - а такое положение дел, как мы видели в главе про экономическую теорию, способствует снижению совокупного спроса.

Наконец, вот едва ли не главная причина, по которой в 1928-1929 годах не случилось разворота ситуации в сторону роста. Как уже отмечалось выше, основа выхода из кризиса после нескольких лет энергичного вмешательства государства - это реализация отложенного спроса, который накопился за время кризиса. А вот его-то и не было: бурный взлет потребительских затрат в 1924-1926 годах позволил всем, у кого были деньги, купить себе и дом, и автомобиль - в результате весь спрос на эти ценности был удовлетворен, и на будущее ничего не осталось. Отсюда видно, что экономический рост должен иметь разумные темпы - чрезмерно бурный «кутеж взаймы» крайне вреден, поскольку его следствием бывает весьма мрачное похмелье.

Именно поэтому даже беспрецедентная накачка экономики деньгами была бесполезна: ну купили американцы немного колбасы и много акций, а толку-то? Раздуванием неустойчивого спроса на повседневные товары экономику не вылечишь - и тем паче это не может сделать всеобщее сумасшествие на почве биржевой игры, которое к тому же происходит взаймы. Можно отметить еще и странную политику ФРС США, которая до 1933 года безучастно наблюдала за обвалом национальной экономики, не пытаясь даже вернуться к политике денежной накачки как раз тогда, когда для этого были хоть какие-то резоны - впрочем, это вряд ли бы помогло.

Итак, обычный циклический кризис разросся до масштабов национального бедствия потому, что механизмы стандартного воздействия на процесс со стороны государства не работали: расходы властей были слишком малы из-за «слабого государства», а отложенный спрос был уничтожен отчасти гипертрофированным экономическим ростом середины 1920-х годов, а отчасти бездумной кредитной эмиссией ФРС. Последствия хорошо известны: «спираль сжатия» закрутилась на славу - ВВП упал в полтора раза, цены - на столько же, большинство людей находилось на грани физического выживания. А чтобы стало понятно, что такое великая депрессия не на языке макроэкономики, а на простом человеческом, опишу некоторые характерные штрихи.

В великую депрессию производство в тяжелой промышленности - от сталелитейной до автомобильной отрасли - сократилось в 4-5 раз. Урожай основных зерновых культур (пшеницы и кукурузы) снизился в 1.5-2 раза. Разорилось около 5500 банков и примерно 1 млн. ферм. Около 25% трудоспособного населения были безработными, а ведь было еще несколько миллионов «почти безработных». Если учитывать членов их семей, то к 1933 году безработные составляли около половины населения США. Люди готовы были делать все, что угодно, и за любые деньги, лишь бы хватило на пропитание и кров.

Впрочем, с кровом было плохо: многих людей выселили из свежекупленных домов из-за того, что они не смогли выплатить кредит - кроме всего прочего, дефляция (снижение цен) наносит страшный удар по должникам, поскольку номинально они платят столь же, но в реальности каждый доллар стоит со временем все дороже и дороже. Катастрофическое снижение частных доходов привело к массовому голоду, от которого только в одном Нью-Йорке умерло от 5 до 10 тыс. человек. Акции протеста нарастали быстро и агрессивно: в 1933 году в забастовках участвовало более 1 млн. человек, обычным делом стали массовые «голодные марши на Вашингтон».

1938 год. Бездомные фермеры на дорогах Америки

Выход из депрессии потребовал колоссальных расходов - и это несмотря на изрядное сжатие масштабов экономики. В течение первых двух лет антидепрессивных мероприятий только сверхнормативные государственные затраты на специальные программы составляли около 8% ВВП. Были созданы особые молодежные трудовые лагеря, через которые всего за 2 года прошло около 3 млн. человек в возрасте от 18 до 25 лет - они получали спецодежду и 1 доллар в день на руки (между прочим, на наши нынешние деньги этот доллар по реальной покупательной способности эквивалентен сумме примерно в 200-250 рублей). Занимались отчасти дорожным строительством, но в большей степени освоением земель. А по программе общественных работ уже в начале 1934 года было занято около 5 млн. человек. Напомню, что к началу кризиса население США составляло примерно 120 млн. человек. Наконец, в результате великой депрессии власть крупных корпораций была несколько урезана: стали активно организовываться профсоюзы, появлялись социальные льготы и т. д.

Как видите, дело было весьма и весьма серьезное - а ведь в некоторых странах Старого света положение было еще хуже: если в Штатах максимум безработицы был 25% рабочей силы, то в Европе случалось и 35%. А выход из кризиса потребовал экстремальных шагов, для которых, в свою очередь, пришлось на время отправить в тень местных олигархов. И только вышеописанные меры администрации Рузвельта, сработавшие на крайне низком уровне состояния экономики, помогли стране хотя бы выжить - а реальный рост обеспечила Вторая мировая война. Напомню, что несмотря на самые разные времена, «кейнсианцы» за все примерно 40 лет своего нахождения у кормила экономической власти так и не довели ни один кризис до состояния великой депрессии - но в начале 1980-х годов из власти их изгнали. Осталось теперь проанализировать, что же из этого получилось.

История учит, что она ничему не учит

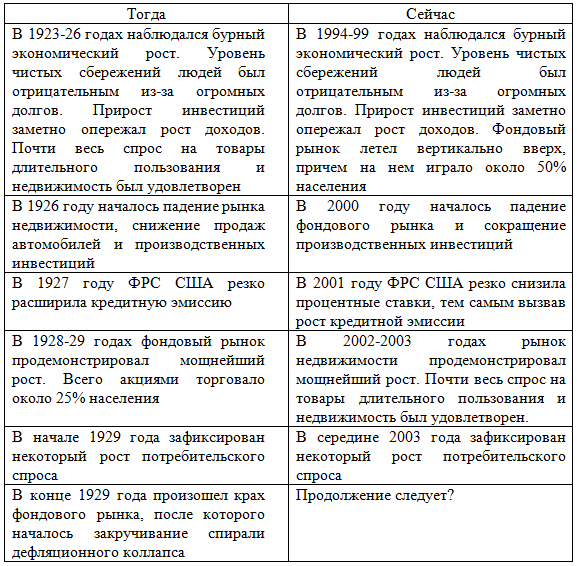

Полагаю, немалое число специалистов, прочитав только что приведенное описание процессов вокруг великой депрессии, испытали эффект «дежа-вю»: ну удивительно похоже на нынешние времена. Остановимся на этом подробнее. И прежде всего изобразим основные процессы, происходившие тогда и сейчас, в виде таблицы.

Небольшие пояснения к таблице. Под «чистыми сбережениями» понимается прирост сбережений минус прирост долга. Иначе говоря, отрицательные чистые сбережения означают то, что откладывали американцы меньше, чем занимали у банков. На заемные средства они покупали дома и автомобили, а также (отчасти) играли на бирже. В целом легко видеть разительное сходство - что и не удивительно: экономическая политика была примерно одной и той же, так что и последствия ее весьма похожи.

Из важных отличий можно выделить следующие. Прежде всего, в 1920-е годы психология американцев не могла вполне осознать свое экономическое лидерство во всемирном масштабе, поэтому власти регулярно применяли протекционистские меры, повышая пошлины на те или иные импортные товары - и, разумеется, получая в ответ то же самое. А сейчас в мире существует режим «почти свободной» торговли, из-за чего экономический рост был еще более несбалансированным. А значит, падать ведущим транснациональным корпорациям придется гораздо глубже.

Далее, видна асимметрия в порядке завала секторов экономики. В 1920-е первым упал рынок недвижимости, что и понятно: в те времена дом могли купить немногие, поэтому в условиях бешеного роста спрос на дома удовлетворился относительно быстро. А вот акциями торговали еще долго после этого, причем зачастую на заемные средства. Сейчас ситуация иная: философия жизни предписывает каждому стремиться купить себе дом, поэтому спрос на недвижимость заметно растянулся во времени. В то же время фондовый рынок рос очень быстро уже в 1980-е годы, а к весне 2000 года взлет акций высокотехнологичных компаний принял совершенно фантасмагорический характер: многие достаточно солидные компании этого сектора экономики умудрялись за год подорожать в десятки раз.

Но дальше сработал известный эффект: если все хотят купить акцию и у них есть деньги, то довольно быстро они все эту акцию и купят. Поскольку доходы людей растут гораздо медленнее цен на акции, деньги у людей быстро закончатся - после чего покупателей не станет вовсе. Продавцов, впрочем, тоже - ведь все уверены, что акция будет продолжать расти в цене. В этот самый момент и наступает перелом: когда кто-то пытается зафиксировать свою прибыль и продать часть своих акций, он неожиданно обнаруживает, что продать свои акции ему просто некому - все уже купили, никому больше акции не нужны. В результате приходится продавать гораздо дешевле, так что цена резко обваливается.

Известен даже анекдот о том, как в 1929 году спас свои деньги банкир Джон Морган: когда чистильщик обуви поинтересовался у него судьбой какой-то акции, Морган понял, что дело плохо - если даже чистильщики обуви купили акции, значит, жди скорого обвала. Сам Морган, впрочем, рассказывал эту историю на полном серьезе (он даже умудрился отбиться с ее помощью от расследования Конгресса), но, зная повадки этой братии, вряд ли кто-то поверит в такое простодушие крупнейшего банкира.

Что дают отмеченные различия в великой депрессии и нынешнем кризисе с точки зрения оценки ситуации? Ничего хорошего: рынок недвижимости и автомобильный рынок накапливают основную часть отложенного спроса, поэтому то, что они в 1920-е годы упали раньше фондового рынка, дало экономике некоторое время на формирование новой волны этого спроса. Другой вопрос, что эта возможность не была использована из-за чрезвычайно высокого расслоения людей по уровню доходов - но это именно другой вопрос.

Сейчас же первым упал рынок акций, единственным последствием чего для простых людей стало нежданное исчезновение их сбережений - по подсчетам экспертов, с марта 2000 по октябрь 2002 года американцы потеряли на биржевых спекуляциях около 8 триллионов долларов (это примерно 80% номинального ВВП США и около 100% реального ВВП). А рынок недвижимости продолжал расти, когда вся остальная экономика уже была в состоянии очевидного кризиса - тем самым уничтожая последние очаги отложенного спроса.

Почему же так произошло? Ответ прост: безумный взлет рынков акций и домов является прямым следствием политики Федеральной резервной системы США. Давайте остановимся на этом немного подробнее и прежде всего поймем, какие именно процентные ставки устанавливает это заведение. Для этого нам придется немного проникнуть в кухню Фед.

Вся страна поделена на 12 округов, так что ФРС в целом состоит из 12 Федеральных резервных банков (ФРБ), каждый из которых контролирует финансовую систему внутри своего округа. Главный орган, разрабатывающий кредитно-денежную политику США, называется Комитетом по операциям на открытом рынке ФРС, (Federal Open Market Committee - сокращенно FOMC) и состоит из 12 «голосующих» членов. По закону о ФРС США заседания FOMC должны проходить в Вашингтоне не менее четырех раз в год, но реально с 1980 г. ежегодно проводится по 8 заседаний с интервалами в 5-8 недель. На каждом регулярном заседании FOMC обсуждается и устанавливается так называемая «целевая процентная ставка по федеральным фондам».

Ее смысл в следующем: всякий банк, когда в нем любой человек открывает новый вклад, обязан некую часть (на данный момент 10%) внесенных денег в качестве резерва размещать на счетах своего окружного ФРБ. Эти деньги и составляют «федеральные фонды» - но иногда они оказываются излишними. Если, скажем, банк закрыл сегодня несколько депозитов, то он может в принципе отозвать избыточные резервы со счета в ФРБ, но на практике каждый день этого почти никто не делает: если завтра опять откроют новые депозиты, то придется снова довносить деньги, что утомительно. Вместо этого банки обычно дают свои избыточные резервы в кредит «овернайт» (то есть на 1 день) другим банкам - а именно тем, у которых, наоборот, наблюдается дефицит мгновенной ликвидности.

Так вот, ставка по этому самому кредиту овернайт и регулируется «целевой ставкой» FOMC. Впрочем, понятно, что через этот вид кредита Фед получает возможность влиять и на все остальные его виды, ведь если понизилась ставка по однодневным кредитам, то и ставки по более долгосрочным кредитам неизбежно уменьшатся. Таким образом, целевая процентная ставка по федеральным фондам представляет собой мощное средство регулирования всей кредитно-финансовой системы, что и определяет ее важность для экономики в целом. А теперь давайте рассмотрим график, отражающий динамику реальных процентных ставок по федеральным фондам за последние полвека (рис. 1.1)

Рис. 1.1. Реальные процентные ставки по федеральным фондам США, % годовых {4}.

Как видно, своего пика (почти 20%) ставки достигли в разгар нефтяного шока 1973-1982 годов. По мере приспособления экономики США к высоким ценам на энергоносители ставки снижались, так что в период большого бума 1990-х годов они колебались на уровнях около 5-6%. Во время развития последнего кризиса ставки резко пошли вниз: Фед снижал их 13 раз, в итоге к середине 2003 года уменьшив базовую ставку с 6.50% до 1.00%, то есть в 6.5 раза. Главное оправдание такой политики - необходимость поддержки экономики в условиях крайне низкой инфляции. Последняя же измеряется индексом потребительских цен (Consumer Price Index, CPI). На самом деле в этой логике содержится глубокое лукавство.

Дело в том, что в периоды экономического роста возникает ряд секторов, которые выказывают склонность к бурному спекулятивному росту. Всегда таким сектором был фондовый рынок, а после кардинальных реформ начала 1980-х годов к нему присоединился также и рынок недвижимости. В процессе расширения экономики приток спекулятивных денег в эти сектора заметно возрастает, что подталкивает цены на дома и акции вверх - причем со скоростью, гораздо большей, чем цены на потребительские товары. Разумные финансовые власти должны в таком случае поставить заслон раздуванию «мыльных пузырей» в означенных секторах - и для этой цели политика высоких процентных ставок вполне уместна. Чтобы понять, о чем речь, рассмотрим график, на котором изображены кривые роста индекса потребительских цен, который официально рассчитываются статистическими органами США (CPI), и роста стоимости жилых домов (House Prise Index) с 1975 года до наших дней (рис. 1.2)