Страница:

При этом если фирма занимается только деятельностью с «вмененным» доходом, то в расчет надо брать всех работников, включая административно-управленческий персонал. Организациям, которые одновременно ведут два вида деятельности – облагаемую и не облагаемую ЕНВД, – при расчете ЕНВД следует учитывать количество тех работников, которые непосредственно заняты в деятельности, переведенное на уплату ЕНВД. Кроме того, в этом случае численность административного персонала можно распределить пропорционально доле работников, занятых в деятельности по «вмененному» доходу, в общей численности персонала. При расчете ЕНВД численность работников нужно брать в расчет на конец каждого месяца (пункт 9 статьи 346.29 НК России).

Категории работников и особенности их учета при расчете численности для применения ЕНВД указаны ниже.

Под транспортными средствами понимаются автотранспортные средства, предназначенные для перевозки по дорогам пассажиров и грузов (автобусы любых типов, легковые и грузовые автомобили). К транспортным средствам не относятся прицепы, полуприцепы и прицепы-роспуски (статья 346.27 НК России).

В целях применения главы 26.3 НК России под количеством эксплуатируемых транспортных средств следует понимать количество транспортных средств (но не более 20 единиц), находящихся на балансе организации или арендованных организацией для осуществления предпринимательской деятельности по оказанию автотранспортных услуг.

Если учтенные на балансе организации транспортные средства находятся на ремонте, то есть не используются для осуществления перевозок грузов, то при исчислении суммы единого налога на вмененный доход такие транспортные средства не включаются в число эксплуатируемых транспортных средств. При этом по транспортным средствам, находящимся на консервации, должны быть представлены соответствующие документы (приказ руководителя организации).

Учитывая, что оказание автотранспортных услуг является самостоятельной деятельностью, направленной на систематическое извлечение доходов именно от оказания этих услуг, автомобили, используемые для иных целей (например, для собственных нужд), при исчислении суммы единого налога на вмененный доход не включаются в число эксплуатируемых транспортных средств.

Особенности налогообложения в виде единого налога на вмененный доход в отношении розничной торговли с доставкой товаров покупателям на дом

Особенности применения налогообложения в виде единого налога на вмененный доход

Особенности совмещения налогообложения в виде единого налога на вмененный доход с упрощенной системой налогообложения

Отсутствие оснований для обложения единым налогом на вмененный доход деятельности по размещению рекламы внутри общественного транспорта путем нанесения на внутреннюю обшивку салона одноразовых наклеек (стикеров), содержащих рекламную информацию

Плательщик единого налога на вмененный доход не всегда обязан предоставлять все затребованные налоговыми чиновниками документы

Категории работников и особенности их учета при расчете численности для применения ЕНВД указаны ниже.

В соответствии со статьей 346.26 Налогового кодекса РФ система налогообложения в виде единого налога на вмененный доход применяется по решению субъекта Российской Федерации в отношении, в частности, оказания автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, эксплуатирующими не более 20 транспортных средств.Категория работников – Как учитывается численность – Ссылка на документ

Внешние совместители– Пропорционально отработанному времени – Статья 346.27 Налогового кодекса РФ, пункт 88 Порядка, утв. постановлением Росстата от 3 ноября 2004 г. № 50

Работники на больничном– Полностью учитывается – Пункт 85 Порядка

Работники, которые находятся в ежегодном оплачиваемом отпуске или за свой счет– Полностью учитывается – Пункт 85 Порядка

Те, кто находится в отпуске по беременности и родам или по уходу за ребенком– Не учитывается – Пункт 87.1 Порядка

Работники, которые работают на дому– Полностью учитывается – Пункт 85 Порядка

Работники, которые заняты неполный день или неделю– Пропорционально отработанному времени – Пункты 85 и 87.3 Порядка

Работники, с которыми заключены гражданско-правовые договоры– Не учитывается – Пункт 86 Порядка

Под транспортными средствами понимаются автотранспортные средства, предназначенные для перевозки по дорогам пассажиров и грузов (автобусы любых типов, легковые и грузовые автомобили). К транспортным средствам не относятся прицепы, полуприцепы и прицепы-роспуски (статья 346.27 НК России).

В целях применения главы 26.3 НК России под количеством эксплуатируемых транспортных средств следует понимать количество транспортных средств (но не более 20 единиц), находящихся на балансе организации или арендованных организацией для осуществления предпринимательской деятельности по оказанию автотранспортных услуг.

Если учтенные на балансе организации транспортные средства находятся на ремонте, то есть не используются для осуществления перевозок грузов, то при исчислении суммы единого налога на вмененный доход такие транспортные средства не включаются в число эксплуатируемых транспортных средств. При этом по транспортным средствам, находящимся на консервации, должны быть представлены соответствующие документы (приказ руководителя организации).

Учитывая, что оказание автотранспортных услуг является самостоятельной деятельностью, направленной на систематическое извлечение доходов именно от оказания этих услуг, автомобили, используемые для иных целей (например, для собственных нужд), при исчислении суммы единого налога на вмененный доход не включаются в число эксплуатируемых транспортных средств.

Особенности налогообложения в виде единого налога на вмененный доход в отношении розничной торговли с доставкой товаров покупателям на дом

Согласно статье 346.26 Налогового кодекса РФ система налогообложения в виде единого налога на вмененный доход применяется в отношении, в частности, розничной торговли. В соответствии с нормами главы 26.3 НК России к розничной торговле относится деятельность по продаже товаров только по договорам розничной купли-продажи (в том числе за наличный расчет и с использованием платежных карт). При этом пунктом 1 статьи 458 Гражданского кодекса РФ установлено, что если иное не предусмотрено договором купли-продажи, обязанность продавца передать товар покупателю считается исполненной в момент вручения товара покупателю или указанному им лицу, если договором предусмотрена обязанность продавца по доставке товара. Соответственно если при розничной торговле договором купли-продажи с покупателем предусмотрена обязанность продавца по доставке товара покупателям, то деятельность, связанная с доставкой собственным транспортом реализованных товаров покупателям, является не самостоятельным видом предпринимательской деятельности организации, а способом исполнения обязанности продавца по передаче товара покупателю. В данном случае деятельность, связанная с доставкой собственным транспортом реализованных товаров покупателям, является сопутствующей услугой, неразрывно связанной с розничной торговлей. Организация может осуществлять доставку продуктов питания на дом покупателям, которые предварительно делают заявку по телефону о необходимом количестве и ассортименте продуктов. Продукты могут доставляться из принадлежащего организации магазина. Стоимость доставки должна включаться в стоимость продуктов. Согласно статье 493 ГК России, если иное не предусмотрено законом или договором, договор розничной купли-продажи считается заключенным с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара. Таким образом, если организация осуществляет реализацию продуктов питания по предварительным заказам с доставкой их на дом покупателям и выдачей пробитого в магазине чека, при этом стоимость доставки включена в стоимость продуктов, то такая деятельность соответствует понятию розничной торговли, установленному НК России и ГК России, и следовательно, организация может быть переведена на уплату единого налога на вмененный доход. Если организация пробивает чеки, осуществляет прием и оформление заявок от покупателей на доставку продуктов питания на дом в магазине, единый налог на вмененный доход в отношении указанной предпринимательской деятельности должен исчисляться с использованием физического показателя – «площадь торгового зала» (в квадратных метрах), так как согласно нормам главы 26.3 НК России магазин отнесен к объектам стационарной торговой сети, имеющей торговые залы.

Особенности применения налогообложения в виде единого налога на вмененный доход

В соответствии со статьей 346.26 Налогового кодекса РФ наряду с общим режимом налогообложения, предусмотренным законодательством Российской Федерации о налогах и сборах, налогоплательщиками может применяться система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, которая вводится в действие нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга. При этом на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности переводится не вся организация в целом, а конкретный вид предпринимательской деятельности. Система налогообложения в виде единого налога на вмененный доход применяется в отношении, в частности, оказания бытовых услуг, их групп, подгрупп, видов и (или) отдельных бытовых услуг, классифицируемых в соответствии с Общероссийским классификатором услуг населению (подпункт 1 пункта 2 статьи 346.26 НК России). Учитывая, что переводу на уплату единого налога на вмененный доход подлежит предпринимательская деятельность организации по оказанию населению бытовых услуг, до начала осуществления указанной предпринимательской деятельности организация на уплату вышеназванного налога не переводится, то есть продолжает применять общий режим налогообложения.

На основании пункта 2 статьи 346.28 НК России налогоплательщики, осуществляющие виды предпринимательской деятельности, установленные пунктом 2 статьи 346.26 НК России, обязаны встать на учет в налоговых органах по месту осуществления указанной деятельности в срок не позднее пяти дней с начала осуществления этой деятельности и производить уплату единого налога на вмененный доход, введенного в этих муниципальных районах, городских округах, городах федерального значения Москве и Санкт-Петербурге.

Таким образом, у организации, не осуществляющей предпринимательскую деятельность, подлежащую в связи с введением в действие соответствующих нормативных правовых актов представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга переводу на уплату единого налога на вмененный доход, отсутствует обязанность вставать на учет в налоговых органах по месту осуществления указанной деятельности и подавать соответствующее заявление в налоговые органы.

Согласно пункту 1 статьи 346.28 НК России налогоплательщиками единого налога на вмененный доход являются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы и Санкт-Петербурга, в которых введен единый налог на вмененный доход, предпринимательскую деятельность, облагаемую данным налогом. В этой связи организация, не осуществляющая предпринимательскую деятельность, подлежащую в связи с введением в действие соответствующих нормативных правовых актов представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга переводу на уплату единого налога на вмененный доход, не признается плательщиком указанного налога и его уплату не производит.

На основании пункта 4 статьи 346.26 НК России уплата организациями единого налога на вмененный доход предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом на вмененный доход), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом на вмененный доход) и единого социального налога (в отношении выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом на вмененный доход). Организации, являющиеся налогоплательщиками единого налога на вмененный доход, не признаются налогоплательщиками налога на добавленную стоимость (в отношении операций, признаваемых объектами налогообложения в соответствии с главой 21 НК России, осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом), за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с НК России при ввозе товаров на таможенную территорию Российской Федерации.

Исчисление и уплата иных налогов и сборов осуществляются налогоплательщиками в соответствии с иными режимами налогообложения.

Учитывая изложенное, организация, переведенная в отношении осуществления определенного вида предпринимательской деятельности на уплату единого налога на вмененный доход, не освобождается от обязанности производить плату за нормативные и сверхнормативные выбросы вредных веществ и размещение отходов.

Организации, переведенные на уплату единого налога на вмененный доход, освобождаются от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом на вмененный доход), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом на вмененный доход) и единого социального налога (в отношении выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом на вмененный доход). При этом НК России для указанных налогоплательщиков не предусмотрена обязанность подавать в налоговые органы нулевые декларации по налогам, от уплаты которых данные налогоплательщики освобождены в связи с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

На основании пункта 2 статьи 346.28 НК России налогоплательщики, осуществляющие виды предпринимательской деятельности, установленные пунктом 2 статьи 346.26 НК России, обязаны встать на учет в налоговых органах по месту осуществления указанной деятельности в срок не позднее пяти дней с начала осуществления этой деятельности и производить уплату единого налога на вмененный доход, введенного в этих муниципальных районах, городских округах, городах федерального значения Москве и Санкт-Петербурге.

Таким образом, у организации, не осуществляющей предпринимательскую деятельность, подлежащую в связи с введением в действие соответствующих нормативных правовых актов представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга переводу на уплату единого налога на вмененный доход, отсутствует обязанность вставать на учет в налоговых органах по месту осуществления указанной деятельности и подавать соответствующее заявление в налоговые органы.

Согласно пункту 1 статьи 346.28 НК России налогоплательщиками единого налога на вмененный доход являются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы и Санкт-Петербурга, в которых введен единый налог на вмененный доход, предпринимательскую деятельность, облагаемую данным налогом. В этой связи организация, не осуществляющая предпринимательскую деятельность, подлежащую в связи с введением в действие соответствующих нормативных правовых актов представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга переводу на уплату единого налога на вмененный доход, не признается плательщиком указанного налога и его уплату не производит.

На основании пункта 4 статьи 346.26 НК России уплата организациями единого налога на вмененный доход предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом на вмененный доход), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом на вмененный доход) и единого социального налога (в отношении выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом на вмененный доход). Организации, являющиеся налогоплательщиками единого налога на вмененный доход, не признаются налогоплательщиками налога на добавленную стоимость (в отношении операций, признаваемых объектами налогообложения в соответствии с главой 21 НК России, осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом), за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с НК России при ввозе товаров на таможенную территорию Российской Федерации.

Исчисление и уплата иных налогов и сборов осуществляются налогоплательщиками в соответствии с иными режимами налогообложения.

Учитывая изложенное, организация, переведенная в отношении осуществления определенного вида предпринимательской деятельности на уплату единого налога на вмененный доход, не освобождается от обязанности производить плату за нормативные и сверхнормативные выбросы вредных веществ и размещение отходов.

Организации, переведенные на уплату единого налога на вмененный доход, освобождаются от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом на вмененный доход), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом на вмененный доход) и единого социального налога (в отношении выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом на вмененный доход). При этом НК России для указанных налогоплательщиков не предусмотрена обязанность подавать в налоговые органы нулевые декларации по налогам, от уплаты которых данные налогоплательщики освобождены в связи с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

Особенности совмещения налогообложения в виде единого налога на вмененный доход с упрощенной системой налогообложения

В соответствии с подпунктом 13 пункта 2 статьи 346.26 Налогового кодекса РФ на уплату единого налога на вмененный доход для отдельных видов деятельности может быть переведена предпринимательская деятельность по оказанию услуг по передаче во временное владение и (или) пользование стационарных торговых мест, расположенных на рынках и в других местах торговли, не имеющих залов обслуживания посетителей. Под стационарным торговым местом следует понимать торговое место, используемое для совершения сделок купли-продажи, которое расположено в стационарной торговой сети, не имеющей торговых залов, то есть торговой сети, расположенной в предназначенных для ведения торговли зданиях, строениях и сооружениях (их частях), не имеющих обособленных и специально оснащенных для этих целей помещений, а также в зданиях, строениях и сооружениях (их частях), используемых для заключения договоров розничной купли-продажи, а также для проведения торгов. На уплату единого налога на вмененный доход могут переводиться организации и индивидуальные предприниматели, осуществляющие предпринимательскую деятельность по оказанию услуг по передаче в аренду стационарных торговых мест в местах организации торговли, не имеющих торговых залов. Статьей 346.27 НК России к стационарной торговой сети, не имеющей торговых залов, отнесены крытые рынки (ярмарки), торговые комплексы, киоски и другие аналогичные объекты. К ней относятся также автовокзалы, железнодорожные вокзалы, административные и учебные здания, поликлиники и другие объекты, имеющие стационарные торговые места. Таким образом, деятельность организации по передаче во временное владение и (или) пользование стационарных торговых мест под контейнеры, киоски, бутики, торговые площади для реализации мебели, расположенных на территории рынка, может быть переведена на уплату единого налога на вмененный доход. В том случае если организация передает во временное владение и (или) пользование стационарные торговые места под торговые бутики и площади, расположенные в арендованном ею нежилом помещении, данная предпринимательская деятельность также облагается единым налогом на вмененный доход. Кстати, что глава 26.3 НК России не содержит такого понятия, как «нестационарное торговое место».

Организации и индивидуальные предприниматели, переведенные в соответствии с главой 26.3 НК России на уплату единого налога на вмененный доход по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности (пункт 4 статьи 346.12 НК России). Вышеназванные налогоплательщики ведут раздельный учет доходов и расходов по разным специальным налоговым режимам. В случае невозможности разделения расходов при исчислении налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов (пункт 8 статьи 346.18 НК России).

Учитывая, что в целях налогообложения следует разграничивать выплаты, производимые в рамках деятельности, переведенной на уплату единого налога на вмененный доход, от выплат, производимых в связи с деятельностью, не переведенной на уплату данного налога, налогоплательщикам, применяющим одновременно несколько систем налогообложения, следует производить распределение понесенных ими расходов, в том числе связанных с уплатой страховых взносов на обязательное пенсионное страхование (за исключением страховых взносов в виде фиксированных платежей), пропорционально выручке, полученной от каждого вида осуществляемой ими деятельности.

В соответствии с пунктом 1 статьи 346.15 НК России налогоплательщики при применении упрощенной системы налогообложения должны включать в состав доходов, учитываемых при определении объекта налогообложения по налогу, доходы от реализации и внереализационные доходы. Указанные доходы определяются соответственно исходя из положений статей 249 и 250 НК России. При этом доходы, предусмотренные статьей 251 НК России, в составе доходов не учитываются.

Отметим, что при безвозмездной передаче имущества передающая сторона платы или иного встречного предоставления за него не получает (пункт 2 статьи 423 Гражданского кодекса РФ) и, следовательно, выручки от реализации не имеет. Кроме того, при безвозмездной передаче имущества у передающей стороны не возникает и иной экономической выгоды, признаваемой доходом в целях налогообложения (статья 41 НК России). Следовательно, безвозмездная передача имущества у передающей стороны не влечет за собой возникновение объекта налогообложения по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Напомним, что согласно пункту 8 статьи 250 НК России внереализационными доходами признаются доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в статье 251 НК России.

При получении имущества (работ, услуг) безвозмездно оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений статьи 40 Кодекса, но не ниже определяемой в соответствии с главой 25 НК России остаточной стоимости – по амортизируемому имуществу и не ниже затрат на производство (приобретение) – по иному имуществу (выполненным работам, оказанным услугам). Информация о ценах должна быть подтверждена налогоплательщиком – получателем имущества (работ, услуг) документально или путем проведения независимой оценки. Таким образом, в целях налогообложения организация обязана подтвердить информацию о цене безвозмездно полученного недвижимого имущества либо документально, либо путем проведения независимой оценки.

Организации и индивидуальные предприниматели, переведенные в соответствии с главой 26.3 НК России на уплату единого налога на вмененный доход по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности (пункт 4 статьи 346.12 НК России). Вышеназванные налогоплательщики ведут раздельный учет доходов и расходов по разным специальным налоговым режимам. В случае невозможности разделения расходов при исчислении налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов (пункт 8 статьи 346.18 НК России).

Учитывая, что в целях налогообложения следует разграничивать выплаты, производимые в рамках деятельности, переведенной на уплату единого налога на вмененный доход, от выплат, производимых в связи с деятельностью, не переведенной на уплату данного налога, налогоплательщикам, применяющим одновременно несколько систем налогообложения, следует производить распределение понесенных ими расходов, в том числе связанных с уплатой страховых взносов на обязательное пенсионное страхование (за исключением страховых взносов в виде фиксированных платежей), пропорционально выручке, полученной от каждого вида осуществляемой ими деятельности.

В соответствии с пунктом 1 статьи 346.15 НК России налогоплательщики при применении упрощенной системы налогообложения должны включать в состав доходов, учитываемых при определении объекта налогообложения по налогу, доходы от реализации и внереализационные доходы. Указанные доходы определяются соответственно исходя из положений статей 249 и 250 НК России. При этом доходы, предусмотренные статьей 251 НК России, в составе доходов не учитываются.

Отметим, что при безвозмездной передаче имущества передающая сторона платы или иного встречного предоставления за него не получает (пункт 2 статьи 423 Гражданского кодекса РФ) и, следовательно, выручки от реализации не имеет. Кроме того, при безвозмездной передаче имущества у передающей стороны не возникает и иной экономической выгоды, признаваемой доходом в целях налогообложения (статья 41 НК России). Следовательно, безвозмездная передача имущества у передающей стороны не влечет за собой возникновение объекта налогообложения по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Напомним, что согласно пункту 8 статьи 250 НК России внереализационными доходами признаются доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в статье 251 НК России.

При получении имущества (работ, услуг) безвозмездно оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений статьи 40 Кодекса, но не ниже определяемой в соответствии с главой 25 НК России остаточной стоимости – по амортизируемому имуществу и не ниже затрат на производство (приобретение) – по иному имуществу (выполненным работам, оказанным услугам). Информация о ценах должна быть подтверждена налогоплательщиком – получателем имущества (работ, услуг) документально или путем проведения независимой оценки. Таким образом, в целях налогообложения организация обязана подтвердить информацию о цене безвозмездно полученного недвижимого имущества либо документально, либо путем проведения независимой оценки.

Отсутствие оснований для обложения единым налогом на вмененный доход деятельности по размещению рекламы внутри общественного транспорта путем нанесения на внутреннюю обшивку салона одноразовых наклеек (стикеров), содержащих рекламную информацию

Согласно подпункту 11 пункта 2 статьи 346.26 Налогового кодекса РФ на систему налогообложения в виде единого налога на вмененный может переводиться деятельность по распространению и (или) размещению рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах. Согласно пункту 3 статьи 346.29 НК России физическим показателем для данного вида деятельности является количество автобусов любых типов, трамваев, троллейбусов, легковых и грузовых автомобилей, прицепов, полуприцепов и прицепов-роспусков, речных судов, используемых для распространения и (или) размещения рекламы. Исходя из норм статьи 346.27 НК России под распространением и (или) размещением рекламы на автобусах любых типов, трамваях, полуприцепах и т. д. понимается деятельность организаций или индивидуальных предпринимателей по доведению до потребителей рекламной информации, предназначенной для неопределенного круга лиц и рассчитанной на визуальное восприятие, путем размещения рекламы на крышах, боковых поверхностях кузовов указанных объектов, а также установки на них рекламных щитов, табличек, электронных табло и иных средств рекламы. При этом данной статьей НК России не предусмотрено распространение и размещение рекламы внутри автобусов любых типов, трамваев, троллейбусов, легковых и грузовых автомобилей и т. д. Учитывая изложенное, распространение и (или) размещение рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях и т. д. может осуществляться только посредством размещения наружной рекламы на данных объектах. Таким образом, деятельность по размещению рекламы внутри общественного транспорта путем нанесения на внутреннюю обшивку салона одноразовых наклеек (стикеров), содержащих рекламную информацию не подлежит налогообложению единым налогом на вмененный доход.

Плательщик единого налога на вмененный доход не всегда обязан предоставлять все затребованные налоговыми чиновниками документы

Многие привыкли к тому, что, принимая декларации, налоговые чиновники требуют представить им дополнительные документы. У «вмененщиков» чаще всего требуют документы на помещение, штатное расписание, бухгалтерские регистры. Однако налоговые чиновники нередко превышают свои полномочия – они вправе запрашивать далеко не все и тем более не любые документы. Кроме того, свои требования о представлении документов в любом случае налоговые чиновники обязаны обосновать. Причем если речь идет об уточненной декларации по единому налогу на вмененный доход, то они обязаны соблюдать еще несколько дополнительных правил.

Когда фирма сдает декларацию, то запрашивать у нее дополнительные документы налоговые чиновники в принципе не имеют права. Делать это они могут лишь во время проверок (статья 93 НК России). Однако и во время проверок налоговики могут запросить далеко не всю и не любые первичные документы. Дело в том, что запрашивать первичные документы при камеральной проверке налоговые чиновники вправе лишь в том случае, если в декларации по ЕНВД обнаружена ошибка. В рамках камеральной проверки налоговики должны проверять только правильность заполнения декларации, обращая внимание на то, какого числа «вмененщик» отчитался, нет ли в форме арифметических или технических ошибок. Но даже если в декларации по ЕНВД имеются ошибки, запросить у налогоплательщика налоговые чиновники вправе не всякую «первичку», а только ту, которая имеет непосредственное отношение к выявленным неточностям. Например, чтобы выяснить, базовую доходность какого вида деятельности должна была применять фирма, налоговые чиновники вправе попросить учредительные документы (у ПБОЮЛ – свидетельство о регистрации). Поэтому, направляя требование о представлении «первички», налоговики должны указать, какие именно неточности ими обнаружены. Только в таком случае будет видна связь между ошибками и запрашиваемыми документами. Если же в требовании не указано, какие именно неточности допущены налогоплательщиком и какие именно документы он должен представить, можно документы вообще не представлять, а оштрафовать фирму за непредставление «первички» по статье 126 Налогового кодекса РФ в этом случае налоговый орган не имеет права.

Налоговики проводят камеральную проверку любых деклараций, в том числе и уточненных (статья 88 НК России). Причем камеральная проверка проводится не только по уточненным декларациям, составленным из-за ошибок, в результате которых возникла недоимка по налогу. Проверяют «уточненку» и в том случае, если у фирмы возникла по налогу переплата. Хотя составлять уточненную декларацию в таком случае Налоговый кодекс РФ не требует, но без нее налоговики откажутся возвращать переплату или не засчитают ее в счет будущих платежей. В этой связи важно отметить, что налоговики не вправе отсрочить зачет или возврат налога на то время, пока будут проверять «уточненку». Если налоговые чиновники не успели проверить уточненную декларацию, то это не повод для того, чтобы нарушать сроки зачета или возврата налога.

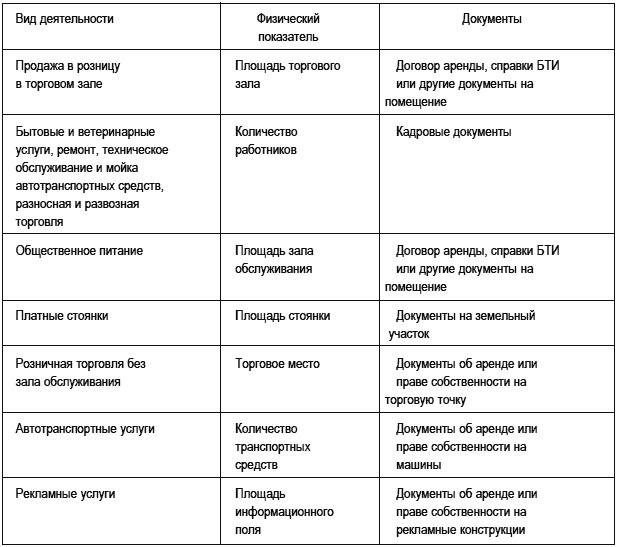

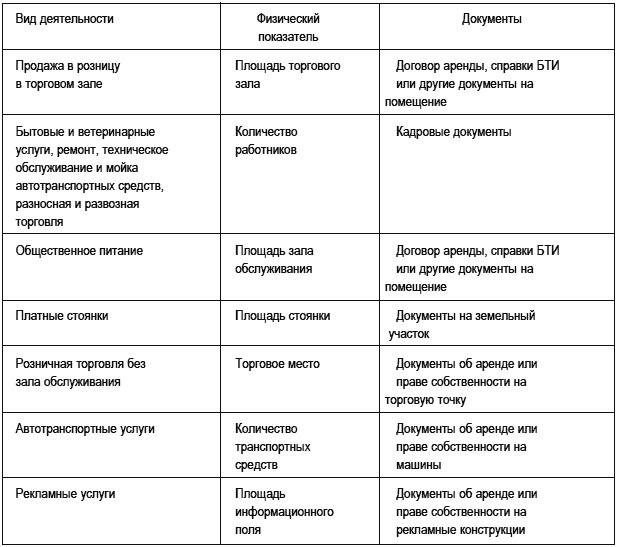

При выездной налоговой проверке налоговики вправе попросить «первичку» (статья 93 НК России), но только ту, которая реально необходима для проверки – т. е. запрашиваемые документы должны быть связаны с тематикой проверки. Поэтому в требовании налоговые чиновники и в этом случае должны четко указать, какие документы налогоплательщик должен представить. В частности, это могут быть документы, из которых виден размер физического показателя, используемого при расчете ЕНВД. Перечень таких документов указан ниже в таблице.

Кроме указанных выше в таблице документов налоговые чиновники при проверке вправе запросить документы, на основании которых исчислялись пенсионные взносы и пособия по временной нетрудоспособности, поскольку эти суммы уменьшают исчисленный ЕНВД (статья 346.32 НК России).

«Вмененщики» в отличие от «упрощенцев» обязаны вести бухгалтерский учет. Поэтому налоговые чиновники при выездной налоговой проверке часто требуют, чтобы «вмененщик» им показал, как на фирме организован и ведется бухучет, смотрят учетные регистры, записи по счетам бухгалтерского учета (проводки) и первичные документы. Однако они вправе требовать далеко не все документы по бухгалтерии. Дело в том, что в статье 88 Налогового кодекса РФ четко сказано, что налоговые чиновники могут проверять только правильность исчисления налогов. Поэтому они вправе смотреть и изучать только те данные бухгалтерского учета, которые были использованы при расчете ЕНВД.

Когда фирма сдает декларацию, то запрашивать у нее дополнительные документы налоговые чиновники в принципе не имеют права. Делать это они могут лишь во время проверок (статья 93 НК России). Однако и во время проверок налоговики могут запросить далеко не всю и не любые первичные документы. Дело в том, что запрашивать первичные документы при камеральной проверке налоговые чиновники вправе лишь в том случае, если в декларации по ЕНВД обнаружена ошибка. В рамках камеральной проверки налоговики должны проверять только правильность заполнения декларации, обращая внимание на то, какого числа «вмененщик» отчитался, нет ли в форме арифметических или технических ошибок. Но даже если в декларации по ЕНВД имеются ошибки, запросить у налогоплательщика налоговые чиновники вправе не всякую «первичку», а только ту, которая имеет непосредственное отношение к выявленным неточностям. Например, чтобы выяснить, базовую доходность какого вида деятельности должна была применять фирма, налоговые чиновники вправе попросить учредительные документы (у ПБОЮЛ – свидетельство о регистрации). Поэтому, направляя требование о представлении «первички», налоговики должны указать, какие именно неточности ими обнаружены. Только в таком случае будет видна связь между ошибками и запрашиваемыми документами. Если же в требовании не указано, какие именно неточности допущены налогоплательщиком и какие именно документы он должен представить, можно документы вообще не представлять, а оштрафовать фирму за непредставление «первички» по статье 126 Налогового кодекса РФ в этом случае налоговый орган не имеет права.

Налоговики проводят камеральную проверку любых деклараций, в том числе и уточненных (статья 88 НК России). Причем камеральная проверка проводится не только по уточненным декларациям, составленным из-за ошибок, в результате которых возникла недоимка по налогу. Проверяют «уточненку» и в том случае, если у фирмы возникла по налогу переплата. Хотя составлять уточненную декларацию в таком случае Налоговый кодекс РФ не требует, но без нее налоговики откажутся возвращать переплату или не засчитают ее в счет будущих платежей. В этой связи важно отметить, что налоговики не вправе отсрочить зачет или возврат налога на то время, пока будут проверять «уточненку». Если налоговые чиновники не успели проверить уточненную декларацию, то это не повод для того, чтобы нарушать сроки зачета или возврата налога.

При выездной налоговой проверке налоговики вправе попросить «первичку» (статья 93 НК России), но только ту, которая реально необходима для проверки – т. е. запрашиваемые документы должны быть связаны с тематикой проверки. Поэтому в требовании налоговые чиновники и в этом случае должны четко указать, какие документы налогоплательщик должен представить. В частности, это могут быть документы, из которых виден размер физического показателя, используемого при расчете ЕНВД. Перечень таких документов указан ниже в таблице.

Кроме указанных выше в таблице документов налоговые чиновники при проверке вправе запросить документы, на основании которых исчислялись пенсионные взносы и пособия по временной нетрудоспособности, поскольку эти суммы уменьшают исчисленный ЕНВД (статья 346.32 НК России).

«Вмененщики» в отличие от «упрощенцев» обязаны вести бухгалтерский учет. Поэтому налоговые чиновники при выездной налоговой проверке часто требуют, чтобы «вмененщик» им показал, как на фирме организован и ведется бухучет, смотрят учетные регистры, записи по счетам бухгалтерского учета (проводки) и первичные документы. Однако они вправе требовать далеко не все документы по бухгалтерии. Дело в том, что в статье 88 Налогового кодекса РФ четко сказано, что налоговые чиновники могут проверять только правильность исчисления налогов. Поэтому они вправе смотреть и изучать только те данные бухгалтерского учета, которые были использованы при расчете ЕНВД.