Страница:

Уполномоченными представителями налогоплательщика могут быть любые дееспособные физические лица, предприниматели, юридические лица любой организационно-правовой формы; представительство некоммерческой организации не должно противоречить ее уставным целям.

Интересы налогоплательщика не вправе представлять должностные лица органов власти и налоговых органов.

Следует иметь в виду, что договор доверительного управления не является достаточным правовым основанием для представления доверительным управляющим интересов учредителя управления в сфере налогообложения. Если же оба этих лица достигли договоренности в отношении представительства в налоговых правоотношениях, то соответствующие полномочия управляющего должны быть оформлены доверенностью.

Уполномоченный представитель налогоплательщика – физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или приравненной к ней в соответствии с гражданским законодательством РФ.

Срок действия доверенности не может превышать 3-х лет. Если срок в доверенности не указан, она сохраняет силу в течение года со дня ее совершения. Доверенность, в которой не указана дата ее совершения, ничтожна.

Лицо, выдавшее доверенность, может в любое время ее отменить или передоверить, а лицо, которому доверенность выдана, – отказаться от нее. С прекращением доверенности теряет силу и передоверие. При этом доверитель, выдавший доверенность и впоследствии отменивший ее, обязан известить об отмене представителя и известных ему третьих лиц, для представительства перед которыми дана доверенность.

Таким образом, налогоплательщик должен уведомить налоговый орган о прекращении представительства уполномоченным лицом. Если последний совершит налоговое деяние после прекращения действия полномочия и налоговый орган не будет уведомлен о его прекращении, то ответственность, предусмотренную НК РФ, будет нести налогоплательщик.

Ставка налога {норма налогового обложения) – величина налоговых начислений на единицу измерения налоговой базы. Ставки устанавливаются в двух формах:

• адвалорные – выраженные в процентах (например, налог на доходы физических лиц, налог на прибыль организаций);

• специфические – в денежном выражении в зависимости от физических характеристик объектов налогообложения (например транспортный налог, почти все акцизы);

• комбинированные, которые сочетают адвалорный и специфический способы обложения. Основой для исчисления налога в отношении товаров, облагаемых по комбинированным ставкам, является стоимость товара либо количество товара в натуральном выражении. Применяют комбинированные ставки двух видов:

1) «Са в процентах, но не менее Сс в евро за единицу товара»: сначала исчисляется размер налога по адвалорной ставке в процентах к стоимости, а затем исчисляется размер налога по специфической ставке в рублях за единицу товара. Для определения налога, подлежащего уплате, используется наибольшая из полученных сумм;

2) «Са в процентах плюс Сс в рублях за единицу товара»: рассчитывается налог сначала по адвалорной ставке, а затем по специфической ставке. Для определения налога, подлежащего уплате, обе полученные величины складываются.

Примеров применения комбинированных ставок немного. Комбинированные ставки в настоящее время установлены лишь по акцизам на сигареты и папиросы.

В случаях, указанных в НК РФ, ставки федеральных налогов могут устанавливаться Правительством РФ в порядке и пределах, определенных НК РФ. Делегирование Правительству полномочий законодателя по установлению элемента налогообложения объясняется необходимостью принятия в ряде случаев оперативных мер реагирования, не противоречит конституционным положениям и прямо предусмотрено НК РФ.

НК РФ должен устанавливать либо максимальную, либо минимальную и максимальную ставки налога, в границах которых Правительство устанавливает конкретные ставки, а также порядок, которым оно должно руководствоваться при утверждении их конкретного размера в этих пределах. Именно необходимость детализации объясняет передачу такого элемента налогообложения, как ставка, на более низкий уровень правового регулирования.

Законодательство предоставляет широкие возможности для дифференциации ставок. Особенно это касается «ресурсных платежей». В частности, Правительством РФ устанавливаются минимальные и максимальные ставки водного налога по бассейнам рек, озерам, морям и экономическим районам.

Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала. Впрочем, и здесь имеется исключение. НК РФ допускает установление особых видов пошлин либо дифференцированных ставок ввозных таможенных пошлин в зависимости от страны происхождения товара. Цели таких мер могут быть различными – ответная реакция на дискриминацию российских товаропроизводителей, борьба с демпингом, ценовая поддержка отечественных товаров и т.п.

Единица налогообложения – это часть объекта налогообложения, на который устанавливается ставка налога. Под единицей налогообложения понимают единицу масштаба налогообложения, которая используется для количественного выражения налоговой базы (мощность двигателя, тонна нефти, единица денежной суммы и пр.).

Срок уплаты налога – срок, в который уплачивается налог. Он оговаривается в законе, за его нарушение автоматически взимается пеня независимо от вины нарушителя срока внесения налогового платежа.

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Изменение установленного срока уплаты допускается только в порядке, предусмотренном НК РФ. Сроки уплаты определяются:

• календарной датой;

• указанием на событие, которое должно неизбежно наступить;

• указанием на действие, которое должно быть совершено;

• периодом времени, исчисляемым годами, кварталами, месяцами или днями.

Сроки совершения действий участниками налоговых правоотношений устанавливаются применительно к каждому такому действию.

Когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения уведомления.

Налоговый период – срок, в течение которого завершается формирование налоговой базы, окончательно определяется размер налоговых обязательств. Налоговый период является основной составляющей в процедуре исчисления налога. До его окончания нельзя приступать к определению и исчислению налоговой базы налога и самого налога. Налоговый период служит также ориентиром при установлении сроков уплаты налогов. Эти сроки могут наступить только по окончании налогового периода.

Необходимость этого элемента налога определяется двумя обстоятельствами. Во-первых, тем, что многим объектам налогообложения (получение прибыли, дохода, реализация товаров и т.п.) свойственна протяженность во времени, повторяемость. Во-вторых, вопрос о налоговом периоде связан с проблемой однократности налогообложения.

Проблема отнесения различных объектов налогообложения к тому или иному налоговому периоду решается посредством установления конкретного метода учета базы налогообложения.

Следует различать понятия «налоговый период» и «отчетный период», т.е. срок подведения итогов (окончательных или промежуточных), составления и предъявления в местный налоговый орган отчетности. В некоторых случаях налоговый и отчетный периоды совпадают. Однако часто отчет может представляться несколько раз в течение одного налогового периода.

По итогам отчетных периодов уплачиваются авансовые платежи.

Если организация была создана после начала календарного года, первым налоговым периодом для нее является период со дня создания и до конца данного года. Днем создания организации признается день ее государственной регистрации. При создании организации между 1 декабря и 31 декабря первым налоговым периодом для нее является период со дня создания до конца следующего календарного года.

Если организация была ликвидирована (реорганизована) до конца календарного года, последним налоговым периодом для нее является период от начала этого года до дня завершения ликвидации (реорганизации).

Если организация, созданная после начала календарного года, ликвидирована (реорганизована) до конца этого года, налоговым периодом для нее является период со дня создания до дня ликвидации (реорганизации).

Если организация была создана между 1 декабря и 31 декабря текущего года и ликвидирована (реорганизована) раньше окончания следующего календарного года, налоговым периодом для нее является период со дня создания до дня ликвидации (реорганизации).

Эти правила не применяются в отношении организаций, из состава которых выделяются либо к которым присоединяются одна или несколько организаций. Эти правила также не применяются в отношении тех налогов, по которым налоговый период устанавливается как календарный месяц или квартал. В таких случаях при создании, ликвидации, реорганизации организации изменение отдельных налоговых периодов производится по согласованию с налоговым органом.

Если облагаемое имущество было приобретено, реализовано (отчуждено или уничтожено) после начала календарного года, налоговый период по налогу на это имущество в данном календарном году определяется как период фактического его нахождения в собственности плательщика.

Льготы по налогу – частичное или полное освобождение физических и юридических лиц от уплаты налогов.

Действующее законодательство предусматривает следующий перечень налоговых льгот:

1) необлагаемый минимум объекта;

2) изъятие из налогообложения определенных элементов объекта;

3) освобождение от уплаты налогов определенных категорий плательщиков;

4) понижение налоговых ставок;

5) целевые налоговые льготы, включая инвестиционные налоговые кредиты;

6) прочие налоговые льготы.

Налоговое право базируется на принципе презумпции облагаемости. Это означает, что плательщик обязан уплачивать налоги в полном объеме в предположении отсутствия всяких льгот. Если же эти льготы по отношению к данному плательщику предусмотрены законом, то воспользоваться своим правом на их использование он может не автоматически, а предварительно документально доказав это свое право. Плательщик при этом должен не просто сослаться на соответствующие правовые нормативные акты, а обосновать свои права на льготы посредством обязательного раздельного учета объектов налогообложения: в случаях, если разные составляющие объекта облагаются по разным ставкам; если какое-либо отдельное имущество, обороты по реализации, элементы прибыли освобождены от обложения и т.д.

Если же такого раздельного учета не ведется, то к плательщику применяется самый жесткий режим обложения, не позволяющий пользоваться им какими бы то ни было льготами.

По механизму действия налоговые льготы существенно отличаются друг от друга. В зависимости от того, на изменение какого из элементов налога направлены льготы, они принимают форму изъятий, скидок или налоговых кредитов.

Изъятие выводит из налогообложения отдельные объекты. По налогу на прибыль организаций не подлежит налогообложению, например, прибыль от производства технических средств профилактики инвалидности и реабилитации инвалидов. В отношении налогов на имущество изъятия выражаются в освобождении от налогообложения отдельных видов имущества. Изъятия могут предоставляться как на постоянной основе, так и на ограниченный срок, а также как ко всем налогоплательщикам, так и к определенной их категории.

Скидки направлены на сокращение налоговой базы. В отношении налога на прибыль скидки связаны не с доходами, а с расходами налогоплательщика, т.е. плательщик имеет право уменьшить налогооблагаемую прибыль на сумму произведенных им расходов на цели, поощряемые обществом и государством. В зависимости от влияния на результаты налогообложения скидки могут быть разделены на лимитированные (размер скидок ограничен прямо или косвенно) и нелимитированные (налоговая база может быть уменьшена на всю сумму расходов налогоплательщика).

Инвестиционный налоговый кредит (ИНК) – это предоставление организации возможности в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

ИНК может быть предоставлен организации – плательщику соответствующего налога при наличии хотя бы одного из следующих оснований:

1) проведение этой организацией НИОКР либо технического перевооружения собственного производства, в том числе направленного на создание рабочих мест для инвалидов или защиту окружающей среды от загрязнения отходами (в этом случае ИНК предоставляется на сумму кредита, составляющую 30% от стоимости приобретенного организацией оборудования, используемого исключительно для перечисленных целей);

2) осуществление организацией внедренческой или инновационной деятельности, в том числе создание новых или совершенствование применяемых технологий, создание новых видов сырья или материалов;

3) выполнение организацией особо важного заказа по социально-экономическому развитию региона или предоставление ею особо важных услуг населению (в этих двух случаях ИНК предоставляется на суммы кредита, определяемые по соглашению с уполномоченным органом).

ИНК может быть предоставлен по налогу на прибыль организации, а также по региональным и местным налогам. Решение о предоставлении ИНК по налогу на прибыль организации в части, поступающей в бюджет субъекта РФ, принимается финансовым органом этого субъекта.

ИНК может быть предоставлен на срок от одного года до пяти лет.

Организация, получившая ИНК, вправе уменьшать свои платежи по соответствующему налогу в течение срока действия договора. Уменьшение производится по каждому платежу налога за каждый отчетный период до тех пор, пока сумма, не уплаченная организацией в результате всех таких уменьшений (накопленная сумма кредита), не станет равной сумме кредита.

Наличие у организации одного или нескольких договоров об ИНК не может препятствовать заключению другого договора по иным основаниям. При заключении организацией более одного договора об ИНК, срок действия которых не истек к моменту очередного платежа по налогу, накопленная сумма кредита определяется отдельно по каждому из договоров. При этом увеличение накопленной суммы кредита производится вначале в отношении первого по сроку заключения договора, а при достижении этой накопленной суммой кредита размера, предусмотренного указанным договором, организация может увеличивать накопленную сумму кредита по следующему договору.

В каждом отчетном периоде (независимо от числа договоров об ИНК) суммы, на которые уменьшаются налоговые платежи, не могут превышать 50% размеров соответствующих платежей по налогу, определенных по общим правилам без учета наличия договоров об ИНК. При этом накопленная в течение налогового периода сумма кредита не может превышать 50% размеров суммы налога, подлежащего уплате организацией за этот период. Если накопленная сумма кредита превышает предельные размеры, на которые допускается уменьшение налога для такого отчетного периода, то разница между этой суммой и суммой, предельно допустимой, переносится на следующий отчетный период.

Если организация имела убытки по результатам отдельных отчетных периодов в течение налогового периода либо убытки по итогам всего налогового периода, излишне накопленная по итогам налогового периода сумма ИНК переносится на следующий налоговый период и признается накопленной суммой кредита в первом отчетном периоде нового налогового периода.

Не допускается в течение срока действия договора об ИНК реализация или передача во владение, пользование или распоряжение другим лицам оборудования или иного имущества, приобретение которого явилось условием для предоставления ИНК. Эти операции допускаются лишь в случае, если они оговорены в договоре об ИНК. Не допускается также установление процентов на сумму кредита по ставке, менее 1/2 и превышающей 3/4 ставки рефинансирования ЦБР.

Представительными органами субъектов РФ и местного самоуправления могут быть установлены иные основания и условия предоставления ИНК по региональным и местным налогам.

Действие договора об ИНК может быть досрочно прекращено по соглашению сторон или по решению суда.

Если организация нарушит предусмотренные договором условия реализации либо передачи во владение, пользование или распоряжение другим лицам оборудования или иного имущества, приобретение которого явилось основанием предоставления ИНК, она в течение 30 дней со дня расторжения договора обязана уплатить все неуплаченные ранее в соответствии с договором суммы налога, а также соответствующие пени и проценты на неуплаченные суммы налога, начисленные на каждый день действия договора исходя из ставки рефинансирования ЦБР, действовавшей за период от заключения до расторжения договора.

Целевой налоговый кредит – налоговая льгота, предоставляемая местными органами власти в пределах зачисляемой в местные бюджеты суммы налога налогоплательщику в случае выполнения им особо значимого заказа по социально-экономическому развитию территории или предоставления особо важных услуг населению данной территории.

Фактически целевой налоговый кредит означает, что в счет уплаты одного налога может засчитываться другой, т.е. происходит замена уплаты налога либо его части натуральным исполнением каких-либо значимых для данной территории работ конкретным налогоплательщиком.

Преференции – особые (предпочтительные) льготы, предоставляемые одним государством другому на началах взаимности или в одностороннем порядке без распространения на третьи страны; чаще всего применяются в виде скидок или отмены таможенных пошлин. Преференциальный режим устанавливают экономически развитые государства в отношении развивающихся стран в рамках Всеобщей системы преференций. Преференции внутри стран устанавливаются в виде инвестиционного налогового кредита (отсрочка взимания налога) и целевой налоговой льготы для финансирования инвестиционных и инновационных затрат.

Методы налогообложения – форма зависимости между ставками налога и величиной налогооблагаемой базы, в частности доходами налогоплательщика. Существует равное, пропорциональное, прогрессивное и регрессивное налогообложение.

Равным признается такой метод налогообложения, при котором для каждого налогоплательщика устанавливается равная сумма налога, например в абсолютной сумме или в процентах от минимальной заработной платы.

При пропорциональном методе налогообложения ставка налога (не сумма!) равна для каждого налогоплательщика независимо от размера его доходов. Иными словами, ставка налога не зависит от величины базы налогообложения и с ростом базы пропорционально возрастает сумма налога.

Прогрессивное налогообложение характеризуется ростом ставки налога по мере увеличения налогооблагаемой базы, в частности величины дохода налогоплательщика. При этом не только увеличивается абсолютная сумма налогов, но и усиливается налоговое бремя, т.е. возрастает доля изымаемого дохода при его росте.

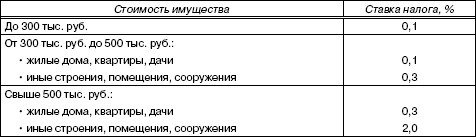

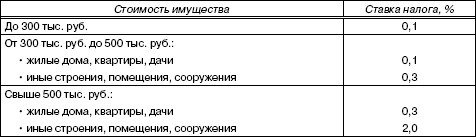

Прогрессивное налогообложение может осуществляться в простой и сложной форме. При этом нередко применение простого прогрессивного обложения нарушает принцип равенства налогообложения. Так, в одном из краевых центров были установлены следующие ставки налога на строения, помещения и сооружения в зависимости от суммарной инвентаризационной стоимости:

Нетрудно заметить, что два налогоплательщика, имеющие в собственности нежилые строения стоимостью 499 тыс. 999 руб. 99 коп. и 500 тыс. руб. 1 коп., должны уплатить налог в размере соответственно 1,5 тыс. руб. и 10 тыс. руб. Иными словами, два собственника, имеющие фактически одинаковое по стоимости имущество (разница составляет всего две копейки!), должны уплатить несоразмерно различные налоги. Это свидетельствует о нарушении принципов соразмерности и равенства налогообложения.

Поэтому в данном случае следует применять не простую прогрессивную шкалу ставок, а шкалу сложную, при которой повышенная ставка применяется не ко всей налоговой базе, а лишь к той ее части, которая превышает предыдущую шкалу налогообложения. Тогда с ростом налоговой базы размер налога, подлежащего уплате, будет расти плавно, постепенно. В данном случае повышенная ставка в 2% должна применяться к стоимости имущества, превышающей 500 тыс. руб., а не ко всей налоговой базе. Ставка для имущества, стоимость которого превышает 500 тыс. руб., должна равняться 1,5 тыс. руб. + п % от суммы, превышающей 500 тыс. руб.

Регрессивные налоги, наоборот, предполагают снижение средней ставки налога по мере роста доходов, а также и ослабление налогового бремени. Тяжесть изъятия обратно пропорциональна доходу: чем меньше доход, тем тяжелее налог для плательщика. Регрессивное налогообложение свойственно главным образом косвенным налогам. Результатом регрессивного налогообложения при определенных обстоятельствах может быть абсолютное повышение собираемости налогов.

Способы уплаты налогов: 1) уплата налога по декларации; 2) уплата налога у источника дохода; 3) кадастровый способ уплаты налога.

В соответствии с первым способом налогоплательщик представляет в установленные сроки в налоговый орган по месту своей регистрации официальное заявление о своих налоговых обязательствах.

Уплата налога у источника дохода предполагает, что налогоплательщик получает часть дохода за вычетом налога, рассчитанного и удержанного бухгалтерией организации или предпринимателем, производящим выплату дохода. Данный способ уплаты имеет то преимущество, что всякое уклонение от уплаты налога налогоплательщиком исключено.

При кадастровом способе уплаты налогов ведется кадастр – реестр, устанавливающий классификацию объектов налогообложения по некоторым внешним признакам (доход, имущество), а также определяющий среднюю доходность объекта налогообложения. При построении кадастра за основу может быть взята какая-либо характеристика объекта налогообложения (при построении земельного кадастра, например, – вид земли (пашня, луг, лес и пр.) и ее местонахождение). Примером налога, уплачиваемого по кадастровому способу, является единый налог на вмененный доход для отдельных видов деятельности.

Иными словами, перечисленные способы уплаты налогов отличаются друг от друга тем, что в первом случае налог исчисляется и уплачивается самим налогоплательщиком, во втором – это делает за него источник выплаты дохода (или, что то же самое, – налоговый агент), а в третьем – сумма налога исчисляется налоговым органом, налогоплательщик уведомляется об этой сумме и перечисляет ее в установленные сроки в бюджет.

Авансовые платежи налогов устанавливаются с целью приблизить момент уплаты налогов к моменту получения доходов. По окончании отчетного налогового периода производится расчет фактической суммы налогов по итогам хозяйственно-финансовой деятельности налогоплательщика. Авансовые платежи засчитываются в счет уплаты этой суммы. Недостающие суммы доплачиваются, а излишне уплаченные – возвращаются или засчитываются в счет предстоящих платежей по налогу.

Использование авансовых платежей по налогам обеспечивает регулярность и стабильность поступлений доходов в бюджет, устраняет негативные последствия инфляции при исполнении бюджета по доходам, а также облегчает оперативный контроль за уплатой налогов.

По большинству налогов, в особенности с продолжительным налоговым периодом (год), установлен порядок уплаты, предусматривающий авансовые платежи по окончании каждого отчетного периода (как правило, месяц). В законодательных актах в этом случае используется формула «исчисление и уплата налога нарастающим итогом с начала налогового периода». Важным предварительным условием авансовых платежей является то, что в законе о налоге, уплачиваемом в таком режиме, налоговый период должен быть разделен на отчетные периоды, составляющие в сумме налоговый период, по итогам которых и могут уплачиваться авансовые платежи.

Налоги, по которым установлен короткий налоговый период (месяц, квартал), уплачиваются по окончании этого периода; авансовые платежи в этом случае не осуществляются.

Впрочем, следует обратить внимание на возникающие при авансовом методе уплаты налогов противоречия. Например, авансовые платежи по налогу на прибыль организаций уплачиваются одним из следующих способов:

Интересы налогоплательщика не вправе представлять должностные лица органов власти и налоговых органов.

Следует иметь в виду, что договор доверительного управления не является достаточным правовым основанием для представления доверительным управляющим интересов учредителя управления в сфере налогообложения. Если же оба этих лица достигли договоренности в отношении представительства в налоговых правоотношениях, то соответствующие полномочия управляющего должны быть оформлены доверенностью.

Уполномоченный представитель налогоплательщика – физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или приравненной к ней в соответствии с гражданским законодательством РФ.

Срок действия доверенности не может превышать 3-х лет. Если срок в доверенности не указан, она сохраняет силу в течение года со дня ее совершения. Доверенность, в которой не указана дата ее совершения, ничтожна.

Лицо, выдавшее доверенность, может в любое время ее отменить или передоверить, а лицо, которому доверенность выдана, – отказаться от нее. С прекращением доверенности теряет силу и передоверие. При этом доверитель, выдавший доверенность и впоследствии отменивший ее, обязан известить об отмене представителя и известных ему третьих лиц, для представительства перед которыми дана доверенность.

Таким образом, налогоплательщик должен уведомить налоговый орган о прекращении представительства уполномоченным лицом. Если последний совершит налоговое деяние после прекращения действия полномочия и налоговый орган не будет уведомлен о его прекращении, то ответственность, предусмотренную НК РФ, будет нести налогоплательщик.

Ставка налога {норма налогового обложения) – величина налоговых начислений на единицу измерения налоговой базы. Ставки устанавливаются в двух формах:

• адвалорные – выраженные в процентах (например, налог на доходы физических лиц, налог на прибыль организаций);

• специфические – в денежном выражении в зависимости от физических характеристик объектов налогообложения (например транспортный налог, почти все акцизы);

• комбинированные, которые сочетают адвалорный и специфический способы обложения. Основой для исчисления налога в отношении товаров, облагаемых по комбинированным ставкам, является стоимость товара либо количество товара в натуральном выражении. Применяют комбинированные ставки двух видов:

1) «Са в процентах, но не менее Сс в евро за единицу товара»: сначала исчисляется размер налога по адвалорной ставке в процентах к стоимости, а затем исчисляется размер налога по специфической ставке в рублях за единицу товара. Для определения налога, подлежащего уплате, используется наибольшая из полученных сумм;

2) «Са в процентах плюс Сс в рублях за единицу товара»: рассчитывается налог сначала по адвалорной ставке, а затем по специфической ставке. Для определения налога, подлежащего уплате, обе полученные величины складываются.

Примеров применения комбинированных ставок немного. Комбинированные ставки в настоящее время установлены лишь по акцизам на сигареты и папиросы.

В случаях, указанных в НК РФ, ставки федеральных налогов могут устанавливаться Правительством РФ в порядке и пределах, определенных НК РФ. Делегирование Правительству полномочий законодателя по установлению элемента налогообложения объясняется необходимостью принятия в ряде случаев оперативных мер реагирования, не противоречит конституционным положениям и прямо предусмотрено НК РФ.

НК РФ должен устанавливать либо максимальную, либо минимальную и максимальную ставки налога, в границах которых Правительство устанавливает конкретные ставки, а также порядок, которым оно должно руководствоваться при утверждении их конкретного размера в этих пределах. Именно необходимость детализации объясняет передачу такого элемента налогообложения, как ставка, на более низкий уровень правового регулирования.

Законодательство предоставляет широкие возможности для дифференциации ставок. Особенно это касается «ресурсных платежей». В частности, Правительством РФ устанавливаются минимальные и максимальные ставки водного налога по бассейнам рек, озерам, морям и экономическим районам.

Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала. Впрочем, и здесь имеется исключение. НК РФ допускает установление особых видов пошлин либо дифференцированных ставок ввозных таможенных пошлин в зависимости от страны происхождения товара. Цели таких мер могут быть различными – ответная реакция на дискриминацию российских товаропроизводителей, борьба с демпингом, ценовая поддержка отечественных товаров и т.п.

Единица налогообложения – это часть объекта налогообложения, на который устанавливается ставка налога. Под единицей налогообложения понимают единицу масштаба налогообложения, которая используется для количественного выражения налоговой базы (мощность двигателя, тонна нефти, единица денежной суммы и пр.).

Срок уплаты налога – срок, в который уплачивается налог. Он оговаривается в законе, за его нарушение автоматически взимается пеня независимо от вины нарушителя срока внесения налогового платежа.

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Изменение установленного срока уплаты допускается только в порядке, предусмотренном НК РФ. Сроки уплаты определяются:

• календарной датой;

• указанием на событие, которое должно неизбежно наступить;

• указанием на действие, которое должно быть совершено;

• периодом времени, исчисляемым годами, кварталами, месяцами или днями.

Сроки совершения действий участниками налоговых правоотношений устанавливаются применительно к каждому такому действию.

Когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения уведомления.

Налоговый период – срок, в течение которого завершается формирование налоговой базы, окончательно определяется размер налоговых обязательств. Налоговый период является основной составляющей в процедуре исчисления налога. До его окончания нельзя приступать к определению и исчислению налоговой базы налога и самого налога. Налоговый период служит также ориентиром при установлении сроков уплаты налогов. Эти сроки могут наступить только по окончании налогового периода.

Необходимость этого элемента налога определяется двумя обстоятельствами. Во-первых, тем, что многим объектам налогообложения (получение прибыли, дохода, реализация товаров и т.п.) свойственна протяженность во времени, повторяемость. Во-вторых, вопрос о налоговом периоде связан с проблемой однократности налогообложения.

Проблема отнесения различных объектов налогообложения к тому или иному налоговому периоду решается посредством установления конкретного метода учета базы налогообложения.

Следует различать понятия «налоговый период» и «отчетный период», т.е. срок подведения итогов (окончательных или промежуточных), составления и предъявления в местный налоговый орган отчетности. В некоторых случаях налоговый и отчетный периоды совпадают. Однако часто отчет может представляться несколько раз в течение одного налогового периода.

По итогам отчетных периодов уплачиваются авансовые платежи.

Если организация была создана после начала календарного года, первым налоговым периодом для нее является период со дня создания и до конца данного года. Днем создания организации признается день ее государственной регистрации. При создании организации между 1 декабря и 31 декабря первым налоговым периодом для нее является период со дня создания до конца следующего календарного года.

Если организация была ликвидирована (реорганизована) до конца календарного года, последним налоговым периодом для нее является период от начала этого года до дня завершения ликвидации (реорганизации).

Если организация, созданная после начала календарного года, ликвидирована (реорганизована) до конца этого года, налоговым периодом для нее является период со дня создания до дня ликвидации (реорганизации).

Если организация была создана между 1 декабря и 31 декабря текущего года и ликвидирована (реорганизована) раньше окончания следующего календарного года, налоговым периодом для нее является период со дня создания до дня ликвидации (реорганизации).

Эти правила не применяются в отношении организаций, из состава которых выделяются либо к которым присоединяются одна или несколько организаций. Эти правила также не применяются в отношении тех налогов, по которым налоговый период устанавливается как календарный месяц или квартал. В таких случаях при создании, ликвидации, реорганизации организации изменение отдельных налоговых периодов производится по согласованию с налоговым органом.

Если облагаемое имущество было приобретено, реализовано (отчуждено или уничтожено) после начала календарного года, налоговый период по налогу на это имущество в данном календарном году определяется как период фактического его нахождения в собственности плательщика.

Льготы по налогу – частичное или полное освобождение физических и юридических лиц от уплаты налогов.

Действующее законодательство предусматривает следующий перечень налоговых льгот:

1) необлагаемый минимум объекта;

2) изъятие из налогообложения определенных элементов объекта;

3) освобождение от уплаты налогов определенных категорий плательщиков;

4) понижение налоговых ставок;

5) целевые налоговые льготы, включая инвестиционные налоговые кредиты;

6) прочие налоговые льготы.

Налоговое право базируется на принципе презумпции облагаемости. Это означает, что плательщик обязан уплачивать налоги в полном объеме в предположении отсутствия всяких льгот. Если же эти льготы по отношению к данному плательщику предусмотрены законом, то воспользоваться своим правом на их использование он может не автоматически, а предварительно документально доказав это свое право. Плательщик при этом должен не просто сослаться на соответствующие правовые нормативные акты, а обосновать свои права на льготы посредством обязательного раздельного учета объектов налогообложения: в случаях, если разные составляющие объекта облагаются по разным ставкам; если какое-либо отдельное имущество, обороты по реализации, элементы прибыли освобождены от обложения и т.д.

Если же такого раздельного учета не ведется, то к плательщику применяется самый жесткий режим обложения, не позволяющий пользоваться им какими бы то ни было льготами.

По механизму действия налоговые льготы существенно отличаются друг от друга. В зависимости от того, на изменение какого из элементов налога направлены льготы, они принимают форму изъятий, скидок или налоговых кредитов.

Изъятие выводит из налогообложения отдельные объекты. По налогу на прибыль организаций не подлежит налогообложению, например, прибыль от производства технических средств профилактики инвалидности и реабилитации инвалидов. В отношении налогов на имущество изъятия выражаются в освобождении от налогообложения отдельных видов имущества. Изъятия могут предоставляться как на постоянной основе, так и на ограниченный срок, а также как ко всем налогоплательщикам, так и к определенной их категории.

Скидки направлены на сокращение налоговой базы. В отношении налога на прибыль скидки связаны не с доходами, а с расходами налогоплательщика, т.е. плательщик имеет право уменьшить налогооблагаемую прибыль на сумму произведенных им расходов на цели, поощряемые обществом и государством. В зависимости от влияния на результаты налогообложения скидки могут быть разделены на лимитированные (размер скидок ограничен прямо или косвенно) и нелимитированные (налоговая база может быть уменьшена на всю сумму расходов налогоплательщика).

Инвестиционный налоговый кредит (ИНК) – это предоставление организации возможности в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

ИНК может быть предоставлен организации – плательщику соответствующего налога при наличии хотя бы одного из следующих оснований:

1) проведение этой организацией НИОКР либо технического перевооружения собственного производства, в том числе направленного на создание рабочих мест для инвалидов или защиту окружающей среды от загрязнения отходами (в этом случае ИНК предоставляется на сумму кредита, составляющую 30% от стоимости приобретенного организацией оборудования, используемого исключительно для перечисленных целей);

2) осуществление организацией внедренческой или инновационной деятельности, в том числе создание новых или совершенствование применяемых технологий, создание новых видов сырья или материалов;

3) выполнение организацией особо важного заказа по социально-экономическому развитию региона или предоставление ею особо важных услуг населению (в этих двух случаях ИНК предоставляется на суммы кредита, определяемые по соглашению с уполномоченным органом).

ИНК может быть предоставлен по налогу на прибыль организации, а также по региональным и местным налогам. Решение о предоставлении ИНК по налогу на прибыль организации в части, поступающей в бюджет субъекта РФ, принимается финансовым органом этого субъекта.

ИНК может быть предоставлен на срок от одного года до пяти лет.

Организация, получившая ИНК, вправе уменьшать свои платежи по соответствующему налогу в течение срока действия договора. Уменьшение производится по каждому платежу налога за каждый отчетный период до тех пор, пока сумма, не уплаченная организацией в результате всех таких уменьшений (накопленная сумма кредита), не станет равной сумме кредита.

Наличие у организации одного или нескольких договоров об ИНК не может препятствовать заключению другого договора по иным основаниям. При заключении организацией более одного договора об ИНК, срок действия которых не истек к моменту очередного платежа по налогу, накопленная сумма кредита определяется отдельно по каждому из договоров. При этом увеличение накопленной суммы кредита производится вначале в отношении первого по сроку заключения договора, а при достижении этой накопленной суммой кредита размера, предусмотренного указанным договором, организация может увеличивать накопленную сумму кредита по следующему договору.

В каждом отчетном периоде (независимо от числа договоров об ИНК) суммы, на которые уменьшаются налоговые платежи, не могут превышать 50% размеров соответствующих платежей по налогу, определенных по общим правилам без учета наличия договоров об ИНК. При этом накопленная в течение налогового периода сумма кредита не может превышать 50% размеров суммы налога, подлежащего уплате организацией за этот период. Если накопленная сумма кредита превышает предельные размеры, на которые допускается уменьшение налога для такого отчетного периода, то разница между этой суммой и суммой, предельно допустимой, переносится на следующий отчетный период.

Если организация имела убытки по результатам отдельных отчетных периодов в течение налогового периода либо убытки по итогам всего налогового периода, излишне накопленная по итогам налогового периода сумма ИНК переносится на следующий налоговый период и признается накопленной суммой кредита в первом отчетном периоде нового налогового периода.

Не допускается в течение срока действия договора об ИНК реализация или передача во владение, пользование или распоряжение другим лицам оборудования или иного имущества, приобретение которого явилось условием для предоставления ИНК. Эти операции допускаются лишь в случае, если они оговорены в договоре об ИНК. Не допускается также установление процентов на сумму кредита по ставке, менее 1/2 и превышающей 3/4 ставки рефинансирования ЦБР.

Представительными органами субъектов РФ и местного самоуправления могут быть установлены иные основания и условия предоставления ИНК по региональным и местным налогам.

Действие договора об ИНК может быть досрочно прекращено по соглашению сторон или по решению суда.

Если организация нарушит предусмотренные договором условия реализации либо передачи во владение, пользование или распоряжение другим лицам оборудования или иного имущества, приобретение которого явилось основанием предоставления ИНК, она в течение 30 дней со дня расторжения договора обязана уплатить все неуплаченные ранее в соответствии с договором суммы налога, а также соответствующие пени и проценты на неуплаченные суммы налога, начисленные на каждый день действия договора исходя из ставки рефинансирования ЦБР, действовавшей за период от заключения до расторжения договора.

Целевой налоговый кредит – налоговая льгота, предоставляемая местными органами власти в пределах зачисляемой в местные бюджеты суммы налога налогоплательщику в случае выполнения им особо значимого заказа по социально-экономическому развитию территории или предоставления особо важных услуг населению данной территории.

Фактически целевой налоговый кредит означает, что в счет уплаты одного налога может засчитываться другой, т.е. происходит замена уплаты налога либо его части натуральным исполнением каких-либо значимых для данной территории работ конкретным налогоплательщиком.

Преференции – особые (предпочтительные) льготы, предоставляемые одним государством другому на началах взаимности или в одностороннем порядке без распространения на третьи страны; чаще всего применяются в виде скидок или отмены таможенных пошлин. Преференциальный режим устанавливают экономически развитые государства в отношении развивающихся стран в рамках Всеобщей системы преференций. Преференции внутри стран устанавливаются в виде инвестиционного налогового кредита (отсрочка взимания налога) и целевой налоговой льготы для финансирования инвестиционных и инновационных затрат.

Методы налогообложения – форма зависимости между ставками налога и величиной налогооблагаемой базы, в частности доходами налогоплательщика. Существует равное, пропорциональное, прогрессивное и регрессивное налогообложение.

Равным признается такой метод налогообложения, при котором для каждого налогоплательщика устанавливается равная сумма налога, например в абсолютной сумме или в процентах от минимальной заработной платы.

При пропорциональном методе налогообложения ставка налога (не сумма!) равна для каждого налогоплательщика независимо от размера его доходов. Иными словами, ставка налога не зависит от величины базы налогообложения и с ростом базы пропорционально возрастает сумма налога.

Прогрессивное налогообложение характеризуется ростом ставки налога по мере увеличения налогооблагаемой базы, в частности величины дохода налогоплательщика. При этом не только увеличивается абсолютная сумма налогов, но и усиливается налоговое бремя, т.е. возрастает доля изымаемого дохода при его росте.

Прогрессивное налогообложение может осуществляться в простой и сложной форме. При этом нередко применение простого прогрессивного обложения нарушает принцип равенства налогообложения. Так, в одном из краевых центров были установлены следующие ставки налога на строения, помещения и сооружения в зависимости от суммарной инвентаризационной стоимости:

Нетрудно заметить, что два налогоплательщика, имеющие в собственности нежилые строения стоимостью 499 тыс. 999 руб. 99 коп. и 500 тыс. руб. 1 коп., должны уплатить налог в размере соответственно 1,5 тыс. руб. и 10 тыс. руб. Иными словами, два собственника, имеющие фактически одинаковое по стоимости имущество (разница составляет всего две копейки!), должны уплатить несоразмерно различные налоги. Это свидетельствует о нарушении принципов соразмерности и равенства налогообложения.

Поэтому в данном случае следует применять не простую прогрессивную шкалу ставок, а шкалу сложную, при которой повышенная ставка применяется не ко всей налоговой базе, а лишь к той ее части, которая превышает предыдущую шкалу налогообложения. Тогда с ростом налоговой базы размер налога, подлежащего уплате, будет расти плавно, постепенно. В данном случае повышенная ставка в 2% должна применяться к стоимости имущества, превышающей 500 тыс. руб., а не ко всей налоговой базе. Ставка для имущества, стоимость которого превышает 500 тыс. руб., должна равняться 1,5 тыс. руб. + п % от суммы, превышающей 500 тыс. руб.

Регрессивные налоги, наоборот, предполагают снижение средней ставки налога по мере роста доходов, а также и ослабление налогового бремени. Тяжесть изъятия обратно пропорциональна доходу: чем меньше доход, тем тяжелее налог для плательщика. Регрессивное налогообложение свойственно главным образом косвенным налогам. Результатом регрессивного налогообложения при определенных обстоятельствах может быть абсолютное повышение собираемости налогов.

Способы уплаты налогов: 1) уплата налога по декларации; 2) уплата налога у источника дохода; 3) кадастровый способ уплаты налога.

В соответствии с первым способом налогоплательщик представляет в установленные сроки в налоговый орган по месту своей регистрации официальное заявление о своих налоговых обязательствах.

Уплата налога у источника дохода предполагает, что налогоплательщик получает часть дохода за вычетом налога, рассчитанного и удержанного бухгалтерией организации или предпринимателем, производящим выплату дохода. Данный способ уплаты имеет то преимущество, что всякое уклонение от уплаты налога налогоплательщиком исключено.

При кадастровом способе уплаты налогов ведется кадастр – реестр, устанавливающий классификацию объектов налогообложения по некоторым внешним признакам (доход, имущество), а также определяющий среднюю доходность объекта налогообложения. При построении кадастра за основу может быть взята какая-либо характеристика объекта налогообложения (при построении земельного кадастра, например, – вид земли (пашня, луг, лес и пр.) и ее местонахождение). Примером налога, уплачиваемого по кадастровому способу, является единый налог на вмененный доход для отдельных видов деятельности.

Иными словами, перечисленные способы уплаты налогов отличаются друг от друга тем, что в первом случае налог исчисляется и уплачивается самим налогоплательщиком, во втором – это делает за него источник выплаты дохода (или, что то же самое, – налоговый агент), а в третьем – сумма налога исчисляется налоговым органом, налогоплательщик уведомляется об этой сумме и перечисляет ее в установленные сроки в бюджет.

Авансовые платежи налогов устанавливаются с целью приблизить момент уплаты налогов к моменту получения доходов. По окончании отчетного налогового периода производится расчет фактической суммы налогов по итогам хозяйственно-финансовой деятельности налогоплательщика. Авансовые платежи засчитываются в счет уплаты этой суммы. Недостающие суммы доплачиваются, а излишне уплаченные – возвращаются или засчитываются в счет предстоящих платежей по налогу.

Использование авансовых платежей по налогам обеспечивает регулярность и стабильность поступлений доходов в бюджет, устраняет негативные последствия инфляции при исполнении бюджета по доходам, а также облегчает оперативный контроль за уплатой налогов.

По большинству налогов, в особенности с продолжительным налоговым периодом (год), установлен порядок уплаты, предусматривающий авансовые платежи по окончании каждого отчетного периода (как правило, месяц). В законодательных актах в этом случае используется формула «исчисление и уплата налога нарастающим итогом с начала налогового периода». Важным предварительным условием авансовых платежей является то, что в законе о налоге, уплачиваемом в таком режиме, налоговый период должен быть разделен на отчетные периоды, составляющие в сумме налоговый период, по итогам которых и могут уплачиваться авансовые платежи.

Налоги, по которым установлен короткий налоговый период (месяц, квартал), уплачиваются по окончании этого периода; авансовые платежи в этом случае не осуществляются.

Впрочем, следует обратить внимание на возникающие при авансовом методе уплаты налогов противоречия. Например, авансовые платежи по налогу на прибыль организаций уплачиваются одним из следующих способов: