Николай Викторович Миляков

Налоги и налогообложение: Учебник

Глава 1

Общая теория налогов и налогообложения

§ 1. Налоги в системе рыночной экономики. Налоговое бремя. Принципы налогообложения

Налоги составляют неотъемлемый элемент рыночной экономики.

Историческая эволюция привела к формированию двух моделей рыночной экономики, характеризующихся следующими свойствами:

В российской экономике происходит возрождение рыночных отношений, развиваются либерально-рыночные тенденции, но этот процесс пока не сопровождается снижением налогового бремени. На этом основании можно утверждать, что в России в настоящее время сложилась некая смешанная рыночная модель, сочетающая элементы двух указанных моделей.

Выбор той или иной модели рынка определяет налоговую емкость (налоговое бремя, налоговый гнет, налоговый пресс) производства. Либеральная модель позволяет государству взимать минимум налогов, а социально ориентированная – предполагает высокие ставки налогообложения, широкий круг плательщиков, незначительные льготы.

Налоговое бремя может исчисляться для экономики страны в целом и для конкретных налогоплательщиков. Налоговое бремя на макроуровне определяется как отношение общей суммы взимаемых налогов к величине совокупного национального продукта и показывает, какая часть произведенного общественного продукта перераспределяется в результате действия бюджетных механизмов. В экономически развитых странах с социально ориентированной экономикой среднее значение налогового бремени составляет 40—45%. В России этот показатель несколько выше: с учетом поступлений во внебюджетные фонды он равен примерно 48%.

Для конкретного налогоплательщика налоговое бремя показывает долю совокупного дохода этого лица, которая отчуждается в бюджет. Практически берется отношение суммы всех начисленных налогов и налоговых платежей к объему реализации. Показатель налогового бремени зависит от вида деятельности плательщика. Так, на предприятиях, занимающихся производством вин и ликероводочных изделий, он достигает 50%, так как в цене этой продукции велика доля акцизов; сельскохозяйственные же предприятия, на которые распространяются многие налоговые льготы, несут налоговое бремя, не достигающее и 10%.

От величины налогового бремени зависит объем изымаемых в бюджет средств. Но связь этих двух показателей не является ни прямой, ни обратной, а носит сложный характер и описывается так называемой кривой Лаффера (рис. 1.1).

Американский экономист Артур Лаффер описал связь между ставками налогов и объемом налоговых поступлений в государственный бюджет. По мере роста ставки (7) от нуля до 100% налоговые поступления растут от нуля до определенного максимального уровня (Дтяк), а затем вновь снижаются до нуля. Налоговые поступления падают после некоторого значения ставки, поскольку более высокие ставки налога сдерживают активность хозяйствующих субъектов, а потому налоговая база (на макроуровне – национальный продукт и доход) сокращается. Так, налоговые поступления при ставке 100% сокращаются до нуля, ибо такая ставка налога фактически имеет конфискационный характер и останавливает всякую производственную деятельность плательщиков. В свою очередь, 100%-ный налог, приложенный к налоговой базе, равной нулю, приносит нулевой налоговый доход.

Если экономика находится в точке А (см. рис. 1.1), снижение ставок налога совместимо с сохранением устойчивых налоговых поступлений. При переходе от точки А к точке В, т.е. при значительном снижении налоговой ставки, в бюджет будет поступать равный объем средств. Отсюда вывод: более низкие ставки налогов создают стимулы к работе, сбережениям и инвестициям, инновациям, принятию деловых рисков. В результате создаются предпосылки расширенного воспроизводства национального продукта и национального дохода. Расширившаяся налоговая база сможет поддержать налоговые поступления на прежнем уровне, даже если ставки налога снизятся.

Рис. 1.1. Кривая Лаффера. Форма I

Параметры кривой Лаффера носят эмпирический характер. Это означает, что на практике сложно ответить на вопрос, при какой конкретной ставке налога начинается снижение налоговых поступлений в бюджет.

Кривая Лаффера может быть представлена и в иной форме, показывающей, куда перемещается предпринимательская деятельность при превышении определенного значения налоговых ставок, т.е. при нарушении принципа соразмерности налогообложения (рис. 1.2). При увеличении налоговых ставок (в начале кривой) побудительные мотивы хозяйствующих субъектов и населения серьезно не затрагиваются и заинтересованность в легальных доходах, а также общий объем производства сокращаются медленнее, чем возрастает ставка. Поскольку уменьшение налогооблагаемой базы происходит медленнее, чем увеличение ставки, доходы бюджета возрастают.

Рис. 1.2. Кривая Лаффера. Форма II

Но как только ставка достигает некоторого уровня, дальнейшая уплата налога ведет к заметному сокращению чистого дохода плательщика. Начинается спад хозяйственной активности. Уклонение от налогов приобретает массовый характер. Предпринимательская деятельность перемещается из легальной сферы в теневую. Несмотря на рост налоговых ставок, бюджетные доходы сокращаются, поскольку сокращается реальная налогооблагаемая база.

Экономическая сущность налогов заключается в изъятии государством в пользу общества определенной части валового внутреннего продукта (ВВП) в виде обязательного взноса.

Всеобщим исходным источником налоговых отчислений, сборов, пошлин и других платежей независимо от объекта налогообложения является ВВП, который образует первичные денежные доходы участников общественного производства и государства: оплата труда работников, прибыль предприятий и централизованный доход государства.

Распределение ВВП предусматривает две стадии: вначале образуются первичные денежные доходы; затем денежные доходы участников общественного производства распределяются в пользу государства: работники платят налог на доходы физических лиц в бюджет, предприятия платят налоги на прибыль и другие налоговые платежи.

Налогообложение в любом цивилизованном государстве должно базироваться на определенных принципах – основополагающих идеях и положениях, существующих в налоговой сфере. Эти принципы во все времена были предметом особого внимания со стороны общества, так как от них во многом зависело социально-экономическое благополучие населения.

Основоположник классической политической экономии шотландский философ и экономист Адам Смит (1723—1790) в своей работе «Исследование о природе и причинах богатства народов» (1776) сформулировал четыре принципа, актуальных и в настоящее время:

• принцип справедливости, утверждающий всеобщность налогообложения и равномерность распределения налогов между гражданами (равная обязанность граждан платить налоги) соразмерно с их доходами («соответственно их доходу, каким они пользуются под покровительством и защитой государства»). Этот принцип означает, что налоги должны взиматься с учетом возможностей налогоплательщика, который обязан принимать участие в финансировании соответствующей части расходов государства. Государственные налоги и расходы должны влиять на распределение доходов. Налоговое бремя возлагается на одних лиц, привилегии предоставляются другим.

В настоящее время для наглядного представления степени неравенства доходов используется так называемая кривая Лоренца (рис. 1.3). Абсолютно равномерное распределение доходов (абсолютное равенство) представлено на этой схеме биссектрисой ОСА, которая указывает на то, что любой данный процент семейных хозяйств получает соответствующий процент дохода: на 20% хозяйств приходится 20% доходов, на 40% хозяйств – 40% доходов и т.д. Область между линией, обозначающей абсолютное равенство, и кривой Лоренца (О—Е—А) отражает степень неравенства доходов. Чем шире эта область, тем больше степень неравенства доходов. Если бы фактическое распределение доходов было абсолютно равным, кривая Лоренца и биссектриса совпали бы и разрыв исчез. Напротив, на кривой О—В—А показана ситуация абсолютного неравенства: 1% хозяйств имеют 100% доходов, в то время как другие хозяйства не получают никакого дохода.

Рис. 1.3. Кривая Лоренца

Применительно к анализу налогообложения, используя кривую Лоренца, можно прийти к заключению, что прогрессивные налоги уменьшают неравенство: они делают распределение посленалоговых (после вычета налогов) доходов (О—Д—А) более равномерным по сравнению с распределением предналоговых доходов (до вычета налогов) {О—Е—А). Из этого следует вывод: прогрессивное налогообложение более справедливо, поскольку обеспечивает большее равенство плательщиков; принцип определенности, согласно которому сумма, способ и время платежа должны быть точно и заранее известны налогоплательщику. Это устойчивость основных видов налогов и налоговых ставок в течение ряда лет. В то же время налоговая система должна быть гибкой и легко адаптируемой к изменяющимся социально-экономическим условиям.

Об определенности налогообложения свидетельствует стабильность законодательства о налогах и сборах. Конечно, налоговые реформы идут непрерывно, но они, как правило, затрагивают отдельные налоги и сборы. Общая же часть НК РФ не может меняться часто. Поэтому в целях обеспечения стабильности налоговой системы установлено, что акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу. Федеральные законы, вносящие изменения в НК в части установления новых налогов и (или) сборов, а также акты законодательства о налогах и сборах субъектов РФ и акты представительных органов местного самоуправления, вводящие налоги и (или) сборы, вступают в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования;

• принцип удобности предполагает, что налог должен взиматься в такое время и таким способом, которые наиболее удобны для плательщика. Система и процедура выплаты налогов должны быть понятными и удобными для налогоплательщиков;

• принцип экономии, т. е. сокращение издержек взимания налога, рационализация системы налогообложения. Суммы сборов по каждому конкретному налогу должны в соответствии с рассматриваемым принципом существенно превышать затраты на его сбор и обслуживание.

Наш соотечественник Н.И. Тургенев (1789—1871) в работе «Опыт теории налогов» (1818) писал, что подданные государства должны давать средства к достижению цели общества или государства каждый по возможности и соразмерно своему доходу по заранее установленным правилам (сроки платежа, способ взимания), удобным для плательщика.

Немецкий экономист Адольф Вагнер (1835—1917) в конце ХГХ в. концептуально дополнил принципы А. Смита. Смит считал налоги источником покрытия непроизводительных затрат государства и потому защищал права налогоплательщиков. Вагнер руководствовался теорией коллективных потребностей и, следовательно, первостепенное значение придавал финансовым принципам достаточности и эластичности налогообложения. Принципы налогообложения стали представлять собой систему, которая учитывала интересы и налогоплательщиков, и государства с приоритетом последнего. Таким образом, финансовая наука поставила вопрос о сбалансированности финансовых интересов государства и налогоплательщиков.

А. Вагнер предлагал девять основных правил, объединенных в четыре группы:

I. Финансовые принципы организации налогообложения: 1) достаточность налогообложения;

2) эластичность (подвижность) налогообложения. П. Народно-хозяйственные принципы:

3) надлежащий выбор источника налогообложения, т.е., в частности, решение вопроса, должен ли налог падать на доход или капитал отдельного лица либо населения в целом;

4) правильная комбинация различных налогов в такую систему, которая считалась бы с последствиями и условиями их переложения.

III. Этические принципы, принципы справедливости:

5) всеобщность налогообложения;

6) равномерность налогообложения.

IV. Административно-технические правила, или принципы, налогового управления:

7) определенность налогообложения;

8) удобство уплаты налога;

9) максимальное уменьшение издержек взимания. Сущность налогообложения состоит в законном ограничении права собственности. Государство, несомненно, вправе изымать часть собственности у налогоплательщика для формирования централизованных фондов денежных средств и, соответственно, для реализации публичных задач и функций. Однако возникает вопрос о масштабах налогового бремени. Какую часть собственности государство вправе изъять у налогоплательщика, чтобы это было законно и справедливо? Очевидно, здесь должен достигаться эффективный баланс публичных и частных интересов.

Историческая эволюция привела к формированию двух моделей рыночной экономики, характеризующихся следующими свойствами:

В российской экономике происходит возрождение рыночных отношений, развиваются либерально-рыночные тенденции, но этот процесс пока не сопровождается снижением налогового бремени. На этом основании можно утверждать, что в России в настоящее время сложилась некая смешанная рыночная модель, сочетающая элементы двух указанных моделей.

Выбор той или иной модели рынка определяет налоговую емкость (налоговое бремя, налоговый гнет, налоговый пресс) производства. Либеральная модель позволяет государству взимать минимум налогов, а социально ориентированная – предполагает высокие ставки налогообложения, широкий круг плательщиков, незначительные льготы.

Налоговое бремя может исчисляться для экономики страны в целом и для конкретных налогоплательщиков. Налоговое бремя на макроуровне определяется как отношение общей суммы взимаемых налогов к величине совокупного национального продукта и показывает, какая часть произведенного общественного продукта перераспределяется в результате действия бюджетных механизмов. В экономически развитых странах с социально ориентированной экономикой среднее значение налогового бремени составляет 40—45%. В России этот показатель несколько выше: с учетом поступлений во внебюджетные фонды он равен примерно 48%.

Для конкретного налогоплательщика налоговое бремя показывает долю совокупного дохода этого лица, которая отчуждается в бюджет. Практически берется отношение суммы всех начисленных налогов и налоговых платежей к объему реализации. Показатель налогового бремени зависит от вида деятельности плательщика. Так, на предприятиях, занимающихся производством вин и ликероводочных изделий, он достигает 50%, так как в цене этой продукции велика доля акцизов; сельскохозяйственные же предприятия, на которые распространяются многие налоговые льготы, несут налоговое бремя, не достигающее и 10%.

От величины налогового бремени зависит объем изымаемых в бюджет средств. Но связь этих двух показателей не является ни прямой, ни обратной, а носит сложный характер и описывается так называемой кривой Лаффера (рис. 1.1).

Американский экономист Артур Лаффер описал связь между ставками налогов и объемом налоговых поступлений в государственный бюджет. По мере роста ставки (7) от нуля до 100% налоговые поступления растут от нуля до определенного максимального уровня (Дтяк), а затем вновь снижаются до нуля. Налоговые поступления падают после некоторого значения ставки, поскольку более высокие ставки налога сдерживают активность хозяйствующих субъектов, а потому налоговая база (на макроуровне – национальный продукт и доход) сокращается. Так, налоговые поступления при ставке 100% сокращаются до нуля, ибо такая ставка налога фактически имеет конфискационный характер и останавливает всякую производственную деятельность плательщиков. В свою очередь, 100%-ный налог, приложенный к налоговой базе, равной нулю, приносит нулевой налоговый доход.

Если экономика находится в точке А (см. рис. 1.1), снижение ставок налога совместимо с сохранением устойчивых налоговых поступлений. При переходе от точки А к точке В, т.е. при значительном снижении налоговой ставки, в бюджет будет поступать равный объем средств. Отсюда вывод: более низкие ставки налогов создают стимулы к работе, сбережениям и инвестициям, инновациям, принятию деловых рисков. В результате создаются предпосылки расширенного воспроизводства национального продукта и национального дохода. Расширившаяся налоговая база сможет поддержать налоговые поступления на прежнем уровне, даже если ставки налога снизятся.

Рис. 1.1. Кривая Лаффера. Форма I

Параметры кривой Лаффера носят эмпирический характер. Это означает, что на практике сложно ответить на вопрос, при какой конкретной ставке налога начинается снижение налоговых поступлений в бюджет.

Кривая Лаффера может быть представлена и в иной форме, показывающей, куда перемещается предпринимательская деятельность при превышении определенного значения налоговых ставок, т.е. при нарушении принципа соразмерности налогообложения (рис. 1.2). При увеличении налоговых ставок (в начале кривой) побудительные мотивы хозяйствующих субъектов и населения серьезно не затрагиваются и заинтересованность в легальных доходах, а также общий объем производства сокращаются медленнее, чем возрастает ставка. Поскольку уменьшение налогооблагаемой базы происходит медленнее, чем увеличение ставки, доходы бюджета возрастают.

Рис. 1.2. Кривая Лаффера. Форма II

Но как только ставка достигает некоторого уровня, дальнейшая уплата налога ведет к заметному сокращению чистого дохода плательщика. Начинается спад хозяйственной активности. Уклонение от налогов приобретает массовый характер. Предпринимательская деятельность перемещается из легальной сферы в теневую. Несмотря на рост налоговых ставок, бюджетные доходы сокращаются, поскольку сокращается реальная налогооблагаемая база.

Экономическая сущность налогов заключается в изъятии государством в пользу общества определенной части валового внутреннего продукта (ВВП) в виде обязательного взноса.

Всеобщим исходным источником налоговых отчислений, сборов, пошлин и других платежей независимо от объекта налогообложения является ВВП, который образует первичные денежные доходы участников общественного производства и государства: оплата труда работников, прибыль предприятий и централизованный доход государства.

Распределение ВВП предусматривает две стадии: вначале образуются первичные денежные доходы; затем денежные доходы участников общественного производства распределяются в пользу государства: работники платят налог на доходы физических лиц в бюджет, предприятия платят налоги на прибыль и другие налоговые платежи.

Налогообложение в любом цивилизованном государстве должно базироваться на определенных принципах – основополагающих идеях и положениях, существующих в налоговой сфере. Эти принципы во все времена были предметом особого внимания со стороны общества, так как от них во многом зависело социально-экономическое благополучие населения.

Основоположник классической политической экономии шотландский философ и экономист Адам Смит (1723—1790) в своей работе «Исследование о природе и причинах богатства народов» (1776) сформулировал четыре принципа, актуальных и в настоящее время:

• принцип справедливости, утверждающий всеобщность налогообложения и равномерность распределения налогов между гражданами (равная обязанность граждан платить налоги) соразмерно с их доходами («соответственно их доходу, каким они пользуются под покровительством и защитой государства»). Этот принцип означает, что налоги должны взиматься с учетом возможностей налогоплательщика, который обязан принимать участие в финансировании соответствующей части расходов государства. Государственные налоги и расходы должны влиять на распределение доходов. Налоговое бремя возлагается на одних лиц, привилегии предоставляются другим.

В настоящее время для наглядного представления степени неравенства доходов используется так называемая кривая Лоренца (рис. 1.3). Абсолютно равномерное распределение доходов (абсолютное равенство) представлено на этой схеме биссектрисой ОСА, которая указывает на то, что любой данный процент семейных хозяйств получает соответствующий процент дохода: на 20% хозяйств приходится 20% доходов, на 40% хозяйств – 40% доходов и т.д. Область между линией, обозначающей абсолютное равенство, и кривой Лоренца (О—Е—А) отражает степень неравенства доходов. Чем шире эта область, тем больше степень неравенства доходов. Если бы фактическое распределение доходов было абсолютно равным, кривая Лоренца и биссектриса совпали бы и разрыв исчез. Напротив, на кривой О—В—А показана ситуация абсолютного неравенства: 1% хозяйств имеют 100% доходов, в то время как другие хозяйства не получают никакого дохода.

Рис. 1.3. Кривая Лоренца

Применительно к анализу налогообложения, используя кривую Лоренца, можно прийти к заключению, что прогрессивные налоги уменьшают неравенство: они делают распределение посленалоговых (после вычета налогов) доходов (О—Д—А) более равномерным по сравнению с распределением предналоговых доходов (до вычета налогов) {О—Е—А). Из этого следует вывод: прогрессивное налогообложение более справедливо, поскольку обеспечивает большее равенство плательщиков; принцип определенности, согласно которому сумма, способ и время платежа должны быть точно и заранее известны налогоплательщику. Это устойчивость основных видов налогов и налоговых ставок в течение ряда лет. В то же время налоговая система должна быть гибкой и легко адаптируемой к изменяющимся социально-экономическим условиям.

Об определенности налогообложения свидетельствует стабильность законодательства о налогах и сборах. Конечно, налоговые реформы идут непрерывно, но они, как правило, затрагивают отдельные налоги и сборы. Общая же часть НК РФ не может меняться часто. Поэтому в целях обеспечения стабильности налоговой системы установлено, что акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу. Федеральные законы, вносящие изменения в НК в части установления новых налогов и (или) сборов, а также акты законодательства о налогах и сборах субъектов РФ и акты представительных органов местного самоуправления, вводящие налоги и (или) сборы, вступают в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования;

• принцип удобности предполагает, что налог должен взиматься в такое время и таким способом, которые наиболее удобны для плательщика. Система и процедура выплаты налогов должны быть понятными и удобными для налогоплательщиков;

• принцип экономии, т. е. сокращение издержек взимания налога, рационализация системы налогообложения. Суммы сборов по каждому конкретному налогу должны в соответствии с рассматриваемым принципом существенно превышать затраты на его сбор и обслуживание.

Наш соотечественник Н.И. Тургенев (1789—1871) в работе «Опыт теории налогов» (1818) писал, что подданные государства должны давать средства к достижению цели общества или государства каждый по возможности и соразмерно своему доходу по заранее установленным правилам (сроки платежа, способ взимания), удобным для плательщика.

Немецкий экономист Адольф Вагнер (1835—1917) в конце ХГХ в. концептуально дополнил принципы А. Смита. Смит считал налоги источником покрытия непроизводительных затрат государства и потому защищал права налогоплательщиков. Вагнер руководствовался теорией коллективных потребностей и, следовательно, первостепенное значение придавал финансовым принципам достаточности и эластичности налогообложения. Принципы налогообложения стали представлять собой систему, которая учитывала интересы и налогоплательщиков, и государства с приоритетом последнего. Таким образом, финансовая наука поставила вопрос о сбалансированности финансовых интересов государства и налогоплательщиков.

А. Вагнер предлагал девять основных правил, объединенных в четыре группы:

I. Финансовые принципы организации налогообложения: 1) достаточность налогообложения;

2) эластичность (подвижность) налогообложения. П. Народно-хозяйственные принципы:

3) надлежащий выбор источника налогообложения, т.е., в частности, решение вопроса, должен ли налог падать на доход или капитал отдельного лица либо населения в целом;

4) правильная комбинация различных налогов в такую систему, которая считалась бы с последствиями и условиями их переложения.

III. Этические принципы, принципы справедливости:

5) всеобщность налогообложения;

6) равномерность налогообложения.

IV. Административно-технические правила, или принципы, налогового управления:

7) определенность налогообложения;

8) удобство уплаты налога;

9) максимальное уменьшение издержек взимания. Сущность налогообложения состоит в законном ограничении права собственности. Государство, несомненно, вправе изымать часть собственности у налогоплательщика для формирования централизованных фондов денежных средств и, соответственно, для реализации публичных задач и функций. Однако возникает вопрос о масштабах налогового бремени. Какую часть собственности государство вправе изъять у налогоплательщика, чтобы это было законно и справедливо? Очевидно, здесь должен достигаться эффективный баланс публичных и частных интересов.

§ 2. Основные понятия курса «Налоги и налогообложение»

Налоговое право базируется на ряде принципов, одним из которых является принцип обязательности элементов налогообложения. Этот принцип сводится к тому, что отсутствие в законе корректно определенных обязательных элементов налога означает, что данный налог нельзя считать установленным, налог можно не платить, в крайнем случае – все возникающие юридические коллизии плательщик вправе трактовать в свою пользу. При установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

• объект налогообложения;

• налоговая база;

• налоговый период;

• налоговая ставка;

• порядок исчисления налога;

• порядок и сроки уплаты налога.

В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования плательщиком. При установлении сборов определяются их плательщики и элементы обложения применительно к конкретным сборам.

При установлении специальных налоговых режимов элементы налогообложения, а также налоговые льготы определяются в особом порядке, предусмотренном НК РФ. К специальным налоговым режимам относятся:

• система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

• упрощенная система налогообложения;

• система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

• система налогообложения при выполнении соглашений о разделе продукции.

Между элементами налогообложения существуют определенная связь и взаимозависимость. Каждый элемент налогообложения имеет свое содержание и назначение.

Установление в законе такого элемента налогообложения, как «налогоплательщик», необходимо для ответа на вопрос: кто потенциально должен платить налог? Элемент «объект налогообложения» указывает на обстоятельства, которые должны возникнуть, чтобы у потенциального плательщика возникла фактическая обязанность уплачивать налог. Так, все физические лица являются потенциальными плательщиками налога с имущества, переходящего в порядке наследования или дарения. Однако налог обязаны уплачивать лишь те из них, кто выступает дарителем или в пользу которого открывается наследство. Элемент «налоговая база» служит цели количественной оценки объекта налогообложения и представляет собой его стоимостную, физическую или иную характеристику. База по конкретному налогу исчисляется в определенной для этого налога единице измерения, и на каждую из этих единиц устанавливаются начисления – следующий элемент налогообложения «налоговая ставка», т.е. дается ответ на вопрос: какая доля каждой единицы, в совокупности составляющих базу, удерживается у налогоплательщика и перечисляется в бюджет? Налоговая ставка может и должна применяться именно к налоговой базе, а не к объекту налогообложения. Элемент «порядок исчисления налога» необходим, в частности, для того, чтобы определить, кто – сам ли налогоплательщик, налоговый ли агент (источник выплаты дохода) или налоговый орган обязан исчислить величину налога. И наконец, элемент «порядок и сроки уплаты налога» обязателен потому, что без его корректного установления налогоплательщик будет уплачивать налоги в произвольные сроки, что подорвет ресурсную базу финансовой системы государства.

Из всего вышеприведенного естественно следует вывод: отсутствие в законе хотя бы одного из основных элементов налогообложения парализует весь процесс налогообложения. Более того, законодатель закрепил принцип, согласно которому отсутствие в законе хотя бы одного из основных элементов налогообложения означает, что этот налог признается неустановленным и, следовательно, необязательным к уплате.

Установление налога означает определение налогоплательщиков и элементов налогообложения. Определение только части элементов налогообложения не означает установления налога. Следовательно, актом, вводящим налог, будет тот, который установит последний из необходимых элементов налогообложения.

Определение элементов налогообложения законом призвано создать дополнительные гарантии от внезапных изменений в силу присущих закону таких качеств, как определенность, стабильность, особая процедура принятия.

В дальнейшем при рассмотрении налогообложения мы будем придерживаться единой схемы, а именно – изучать налоги в последовательности поименованных элементов налогообложения.

Налогообложение – это процесс, который определенным образом структурирован во времени. Он состоит из нескольких этапов, на каждом из которых ставятся и решаются конкретные задачи. Только после решения предыдущей задачи можно переходить к следующему этапу налогообложения.

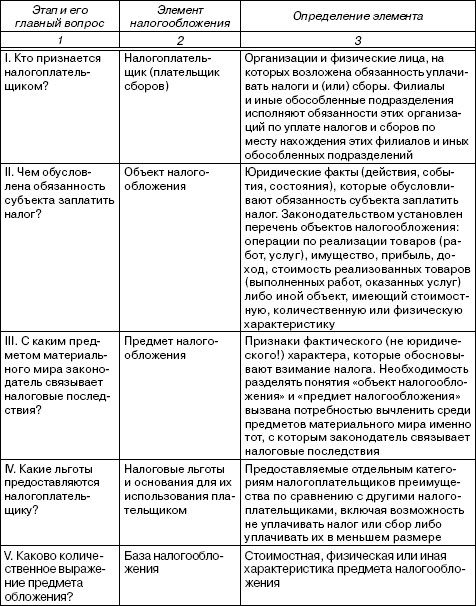

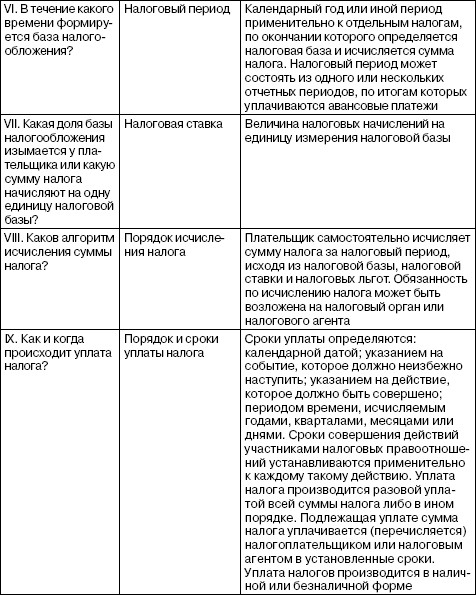

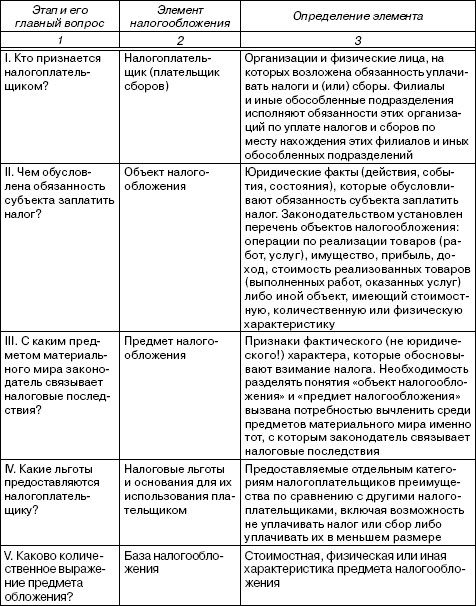

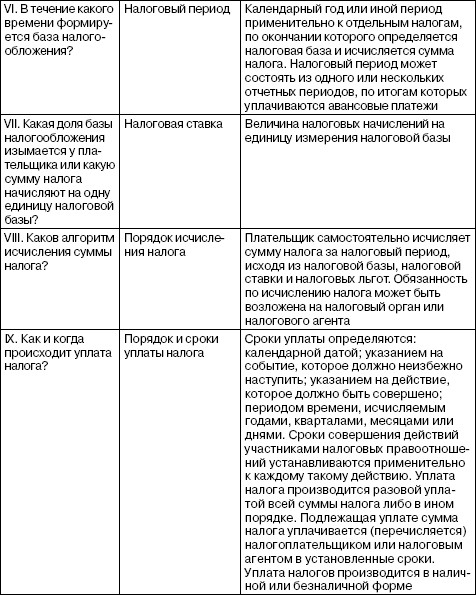

НК РФ (п. 6 ст. 3) требует такого построения налогового закона, чтобы каждый налогоплательщик точно знал ответы на три вопроса: какие налоги (сборы), когда и в каком порядке он должен платить. Но практика налогообложения показывает: чтобы нормализовать процесс налогообложения, сделать его корректным (исключающим произвольное толкование норм законодательства при возникновении конкретных хозяйственных ситуаций), устранить конфликты между плательщиками и налоговыми органами, следует ответить на гораздо большее число вопросов (табл. 1.1).

Таблица 1.1

Приведем характеристику элементов налога, а также других понятий, наиболее часто встречающихся при изучении данного курса.

Приведем характеристику элементов налога, а также других понятий, наиболее часто встречающихся при изучении данного курса.

Здесь, впрочем, следует иметь в виду, что значение термина, нормативно установленное для одной отрасли права, нельзя без достаточных на то оснований применять в других отраслях. Статья 11 НК РФ устанавливает, что институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено Кодексом. Так, категории «залог», «поручительство», «валюта», «договор», «имущество» и многие другие используются при налогообложении в их гражданско-правовом значении.

В тех же случаях, когда категории, применяемые и в налоговом, и в других отраслях права, трактуются различно, используют трактовку налогового законодательства. Например, такие категории, как «организация» или «обособленное подразделение», определены в НК РФ иначе, чем в ГК РФ. Пеня в ГК РФ рассматривается как мера ответственности, взыскиваемая в судебном порядке с обязательным учетом принципа: за одно и то же нарушение не может применяться двойная ответственность (ст. 330 ГК РФ). В налоговом же праве пеня определяется не как штрафная санкция, а как мера обеспечительного (восстановительного) характера, взыскиваемая налоговыми органами в бесспорном порядке при одновременном взыскании недоимки (ст. 75 НК РФ). При этом взыскание пени не препятствует одновременно удерживать с плательщика штраф: в данном случае применяются не две санкции, а санкция и мера обеспечения.

Следует всегда помнить основополагающий принцип, сформулированный в ст. 2 ГК РФ: к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым и другим финансовым и административным отношениям, гражданское законодательство не применяется, если иное не предусмотрено законодательством. Указанное правило исключает применение по аналогии норм гражданского законодательства к налоговым правоотношениям.

Налог – обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налог – это платеж, связанный с переходом права собственности от частного субъекта к публичному. Плательщик налога расстается со своим имуществом и лишается права собственности на него. Неуплата налогов, как и любое правонарушение, влечет санкции. Неплательщик налогов должен претерпеть неблагоприятные имущественные последствия. В настоящее время назвать налог принудительным платежом довольно сложно, поскольку обязанность уплатить налоги возлагается только при наличии определенных условий, которые зависят от воли частного субъекта. Так, обязанность по уплате налога на прибыль возникает только при условии занятия соответствующей деятельностью, что обусловлено волей субъекта.

Обязанность платить налоги распространяется на всех налогоплательщиков в качестве безусловного требования государства. Плательщик не вправе распоряжаться по своему усмотрению той частью своего имущества, которая в виде определенной денежной суммы подлежит взносу в бюджет, и обязан регулярно перечислять эту сумму в пользу государства, так как иначе были бы нарушены права и охраняемые законом интересы других лиц, а также государства.

Налог является ограничением прав и свобод гражданина, следовательно, соответствующее ограничение возможно только в форме федерального закона. Налог вправе установить только орган власти, обладающий законодательными полномочиями.

При анализе юридической природы фискального платежа следует исходить из его сущности, а не из его названия. Так, Конституционный Суд РФ в Постановлении от 24 февраля 1998 г. № 7-П подтвердил налоговый характер взносов во внебюджетные фонды, указывая, что признаки страховых взносов не позволяют отграничить их от налогов и сборов. Уплатой страховых взносов обеспечиваются не только частные интересы застрахованных, но и публичные интересы, связанные с реализацией принципа социальной солидарности поколений.

Понятия «налог» и «сбор» до введения первой части НК РФ не были разделены. НК РФ содержит законодательное определение понятия «сбор», в соответствии с которым под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу лицензий.

Большинство платежей, уплачиваемых лицом во взаимоотношениях с органами власти, обусловлены осуществлением органом власти ряда своих функций на платной основе. Поэтому необходимо отличать налоги и сборы от платежей, представляющих собой оплату выполненных работ (услуг) и не являющихся по своей юридической природе налоговыми платежами.

Часть платежей, определенная как налог, по существу являются сборами. И наоборот, платежи, определенные как сбор, не подпадают под определение ст. 8 НК РФ (недавно отмененные сбор на нужды образовательных учреждений, целевые сборы на содержание милиции, на благоустройство территорий, на нужды образования и другие цели).

Субъекты налогообложения, или плательщики налога, – организации и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать соответственно налоги и (или) сборы. В порядке, предусмотренном Кодексом, филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов и сборов по месту нахождения этих филиалов и иных обособленных подразделений. Основным признаком плательщиков налогов является наличие самостоятельного источника дохода. Плательщики – юридические лица, в частности, должны иметь самостоятельный баланс или смету. Учет налогоплательщиков в налоговых органах обязателен. Банки и иные кредитные учреждения открывают хозяйствующим субъектам счета только по предъявлении документа, подтверждающего постановку на учет в налоговых органах.

Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

• объект налогообложения;

• налоговая база;

• налоговый период;

• налоговая ставка;

• порядок исчисления налога;

• порядок и сроки уплаты налога.

В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования плательщиком. При установлении сборов определяются их плательщики и элементы обложения применительно к конкретным сборам.

При установлении специальных налоговых режимов элементы налогообложения, а также налоговые льготы определяются в особом порядке, предусмотренном НК РФ. К специальным налоговым режимам относятся:

• система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

• упрощенная система налогообложения;

• система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

• система налогообложения при выполнении соглашений о разделе продукции.

Между элементами налогообложения существуют определенная связь и взаимозависимость. Каждый элемент налогообложения имеет свое содержание и назначение.

Установление в законе такого элемента налогообложения, как «налогоплательщик», необходимо для ответа на вопрос: кто потенциально должен платить налог? Элемент «объект налогообложения» указывает на обстоятельства, которые должны возникнуть, чтобы у потенциального плательщика возникла фактическая обязанность уплачивать налог. Так, все физические лица являются потенциальными плательщиками налога с имущества, переходящего в порядке наследования или дарения. Однако налог обязаны уплачивать лишь те из них, кто выступает дарителем или в пользу которого открывается наследство. Элемент «налоговая база» служит цели количественной оценки объекта налогообложения и представляет собой его стоимостную, физическую или иную характеристику. База по конкретному налогу исчисляется в определенной для этого налога единице измерения, и на каждую из этих единиц устанавливаются начисления – следующий элемент налогообложения «налоговая ставка», т.е. дается ответ на вопрос: какая доля каждой единицы, в совокупности составляющих базу, удерживается у налогоплательщика и перечисляется в бюджет? Налоговая ставка может и должна применяться именно к налоговой базе, а не к объекту налогообложения. Элемент «порядок исчисления налога» необходим, в частности, для того, чтобы определить, кто – сам ли налогоплательщик, налоговый ли агент (источник выплаты дохода) или налоговый орган обязан исчислить величину налога. И наконец, элемент «порядок и сроки уплаты налога» обязателен потому, что без его корректного установления налогоплательщик будет уплачивать налоги в произвольные сроки, что подорвет ресурсную базу финансовой системы государства.

Из всего вышеприведенного естественно следует вывод: отсутствие в законе хотя бы одного из основных элементов налогообложения парализует весь процесс налогообложения. Более того, законодатель закрепил принцип, согласно которому отсутствие в законе хотя бы одного из основных элементов налогообложения означает, что этот налог признается неустановленным и, следовательно, необязательным к уплате.

Установление налога означает определение налогоплательщиков и элементов налогообложения. Определение только части элементов налогообложения не означает установления налога. Следовательно, актом, вводящим налог, будет тот, который установит последний из необходимых элементов налогообложения.

Определение элементов налогообложения законом призвано создать дополнительные гарантии от внезапных изменений в силу присущих закону таких качеств, как определенность, стабильность, особая процедура принятия.

В дальнейшем при рассмотрении налогообложения мы будем придерживаться единой схемы, а именно – изучать налоги в последовательности поименованных элементов налогообложения.

Налогообложение – это процесс, который определенным образом структурирован во времени. Он состоит из нескольких этапов, на каждом из которых ставятся и решаются конкретные задачи. Только после решения предыдущей задачи можно переходить к следующему этапу налогообложения.

НК РФ (п. 6 ст. 3) требует такого построения налогового закона, чтобы каждый налогоплательщик точно знал ответы на три вопроса: какие налоги (сборы), когда и в каком порядке он должен платить. Но практика налогообложения показывает: чтобы нормализовать процесс налогообложения, сделать его корректным (исключающим произвольное толкование норм законодательства при возникновении конкретных хозяйственных ситуаций), устранить конфликты между плательщиками и налоговыми органами, следует ответить на гораздо большее число вопросов (табл. 1.1).

Таблица 1.1

Здесь, впрочем, следует иметь в виду, что значение термина, нормативно установленное для одной отрасли права, нельзя без достаточных на то оснований применять в других отраслях. Статья 11 НК РФ устанавливает, что институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено Кодексом. Так, категории «залог», «поручительство», «валюта», «договор», «имущество» и многие другие используются при налогообложении в их гражданско-правовом значении.

В тех же случаях, когда категории, применяемые и в налоговом, и в других отраслях права, трактуются различно, используют трактовку налогового законодательства. Например, такие категории, как «организация» или «обособленное подразделение», определены в НК РФ иначе, чем в ГК РФ. Пеня в ГК РФ рассматривается как мера ответственности, взыскиваемая в судебном порядке с обязательным учетом принципа: за одно и то же нарушение не может применяться двойная ответственность (ст. 330 ГК РФ). В налоговом же праве пеня определяется не как штрафная санкция, а как мера обеспечительного (восстановительного) характера, взыскиваемая налоговыми органами в бесспорном порядке при одновременном взыскании недоимки (ст. 75 НК РФ). При этом взыскание пени не препятствует одновременно удерживать с плательщика штраф: в данном случае применяются не две санкции, а санкция и мера обеспечения.

Следует всегда помнить основополагающий принцип, сформулированный в ст. 2 ГК РФ: к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым и другим финансовым и административным отношениям, гражданское законодательство не применяется, если иное не предусмотрено законодательством. Указанное правило исключает применение по аналогии норм гражданского законодательства к налоговым правоотношениям.

Налог – обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налог – это платеж, связанный с переходом права собственности от частного субъекта к публичному. Плательщик налога расстается со своим имуществом и лишается права собственности на него. Неуплата налогов, как и любое правонарушение, влечет санкции. Неплательщик налогов должен претерпеть неблагоприятные имущественные последствия. В настоящее время назвать налог принудительным платежом довольно сложно, поскольку обязанность уплатить налоги возлагается только при наличии определенных условий, которые зависят от воли частного субъекта. Так, обязанность по уплате налога на прибыль возникает только при условии занятия соответствующей деятельностью, что обусловлено волей субъекта.

Обязанность платить налоги распространяется на всех налогоплательщиков в качестве безусловного требования государства. Плательщик не вправе распоряжаться по своему усмотрению той частью своего имущества, которая в виде определенной денежной суммы подлежит взносу в бюджет, и обязан регулярно перечислять эту сумму в пользу государства, так как иначе были бы нарушены права и охраняемые законом интересы других лиц, а также государства.

Налог является ограничением прав и свобод гражданина, следовательно, соответствующее ограничение возможно только в форме федерального закона. Налог вправе установить только орган власти, обладающий законодательными полномочиями.

При анализе юридической природы фискального платежа следует исходить из его сущности, а не из его названия. Так, Конституционный Суд РФ в Постановлении от 24 февраля 1998 г. № 7-П подтвердил налоговый характер взносов во внебюджетные фонды, указывая, что признаки страховых взносов не позволяют отграничить их от налогов и сборов. Уплатой страховых взносов обеспечиваются не только частные интересы застрахованных, но и публичные интересы, связанные с реализацией принципа социальной солидарности поколений.

Понятия «налог» и «сбор» до введения первой части НК РФ не были разделены. НК РФ содержит законодательное определение понятия «сбор», в соответствии с которым под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу лицензий.

Большинство платежей, уплачиваемых лицом во взаимоотношениях с органами власти, обусловлены осуществлением органом власти ряда своих функций на платной основе. Поэтому необходимо отличать налоги и сборы от платежей, представляющих собой оплату выполненных работ (услуг) и не являющихся по своей юридической природе налоговыми платежами.

Часть платежей, определенная как налог, по существу являются сборами. И наоборот, платежи, определенные как сбор, не подпадают под определение ст. 8 НК РФ (недавно отмененные сбор на нужды образовательных учреждений, целевые сборы на содержание милиции, на благоустройство территорий, на нужды образования и другие цели).

Субъекты налогообложения, или плательщики налога, – организации и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать соответственно налоги и (или) сборы. В порядке, предусмотренном Кодексом, филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов и сборов по месту нахождения этих филиалов и иных обособленных подразделений. Основным признаком плательщиков налогов является наличие самостоятельного источника дохода. Плательщики – юридические лица, в частности, должны иметь самостоятельный баланс или смету. Учет налогоплательщиков в налоговых органах обязателен. Банки и иные кредитные учреждения открывают хозяйствующим субъектам счета только по предъявлении документа, подтверждающего постановку на учет в налоговых органах.