Страница:

7) имущество, приобретенное (созданное) за счет средств, поступивших в рамках целевого финансирования;

8) приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение указанных прав оплата должна производиться периодическими платежами в течение срока действия договора.

Следующие основные средства исключаются из состава амортизируемого имущества:

• переданные (полученные) по договорам в безвозмездное пользование;

• законсервированные на срок свыше трех месяцев. При расконсервации объекта амортизация начисляется в порядке, действовавшем до консервации;

• реконструируемые и модернизируемые свыше года.

Для начисления сумм амортизации определяющим обстоятельством является установление первоначальной стоимости амортизируемого имущества. Оценка этой стоимости осуществляется по-разному для разных видов имущества:

• для ранее приобретенных основных средств первоначальная стоимость – это сумма расходов на их приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором они пригодны для использования, за исключением НДС и акцизов[9];

• для объектов основных средств собственного производства – фактические расходы на производство объектов, увеличенные на сумму акцизов для основных средств – подакцизных товаров;

• для имущества, являющегося предметом лизинга, – сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов; для ранее приобретенных нематериальных активов – сумма расходов на приобретение и доведение их до состояния, в котором они пригодны для использования, за исключением НДС и акцизов[10];

• для нематериальных активов, созданных самой организацией, – сумма фактических расходов на их создание (в том числе материальных расходов, расходов на оплату труда, расходов на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств), за исключением сумм налогов.

Остаточная стоимость основных средств определяется как разница между их первоначальной (восстановительной) стоимостью и суммой начисленной за период эксплуатации амортизации.

Первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

Суммы амортизации рассчитываются с учетом срока полезного использования амортизируемого имущества. Этот критерий положен в основу отнесения конкретного имущества в ту или иную амортизационную группу. При этом сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности плательщика. Этот срок определяется плательщиком самостоятельно на дату ввода в эксплуатацию данного объекта.

Плательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию, если после реконструкции, модернизации или технического перевооружения произошло увеличение срока его полезного использования. При этом увеличение срока может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Если в результате реконструкции, модернизации или технического перевооружения объекта основных средств не произошло увеличение срока его полезного использования, плательщик при исчислении амортизации учитывает оставшийся срок полезного использования.

Капитальные вложения в арендованные основные средства амортизируются в следующем порядке:

• капитальные вложения, стоимость которых возмещается арендатору арендодателем, амортизируются арендодателем;

• капитальные вложения, произведенные арендатором с согласия арендодателя, стоимость которых не возмещается арендодателем, амортизируются арендатором в течение срока действия договора аренды, исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для арендованных основных средств.

Определение срока полезного использования нематериальных активов производится исходя из срока действия патента, свидетельства и из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством, а также исходя из полезного срока использования, обусловленного соответствующими договорами. Если невозможно определить срок полезного использования нематериальных активов, нормы амортизации устанавливаются в расчете на десять лет (но не более срока деятельности плательщика).

Предусмотрены следующие десять амортизационных групп: I группа – недолговечное имущество со сроком полезного использования 1—2 года; II группа – имущество со сроком полезного использования свыше 2—3 лет; III группа – 3—5 лет; IV группа – 5—7 лет; V группа – 7—10 лет; VI группа – 10—15 лет; VII группа – 15—20 лет; VIII группа – 20—25 лет; IX группа – 25—30 лет; X группа – имущество со сроком полезного использования свыше 30 лет.

Для тех основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается плательщиком по техническим условиям или рекомендациям изготовителей.

Амортизируемое имущество принимается на учет по первоначальной стоимости.

Основные средства, права на которые подлежат государственной регистрации, включаются в соответствующую амортизационную группу с момента подачи документов на регистрацию.

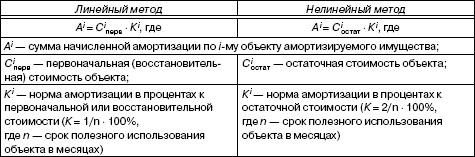

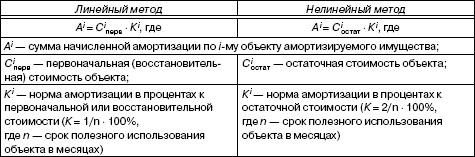

Амортизация начисляется по одному из следующих методов:

1) линейным методом;

2) нелинейным методом.

Плательщик имеет право включать в состав расходов отчетного периода расходы на капитальные вложения в размере не более 10% первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно) или расходов, понесенных при достройке, дооборудовании, реконструкции, модернизации, техническом перевооружении, частичной ликвидации основных средств.

Начисление амортизации по объекту амортизируемого имущества:

• начинается с 1-го числа месяца, следующего за месяцем его ввода в эксплуатацию. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты арендованных основных средств начинается у арендодателя с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию, но не ранее месяца, в котором арендодатель произвел возмещение арендатору стоимости указанных вложений; у арендатора – с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию;

• прекращается с 1 -го числа месяца, следующего за месяцем полного списания его стоимости либо выбытия из состава амортизируемого имущества плательщика по любым основаниям. При расчете суммы амортизации плательщиком не учитываются расходы на капитальные вложения.

В отношении зданий, сооружений, передаточных устройств, входящих в VIII—X группы, применяется лишь линейный метод независимо от сроков ввода их в эксплуатацию.

Выбранный плательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации.

Сумма амортизации определяется ежемесячно отдельно по каждому объекту.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость достигнет 20% от первоначальной (восстановительной) стоимости, амортизация по объекту исчисляется в следующем порядке:

1) остаточная стоимость объекта фиксируется как его базовая стоимость для дальнейших расчетов;

2) сумма начисляемой за один месяц амортизации в отношении данного объекта определяется путем деления базовой стоимости на число месяцев, оставшихся до истечения срока эксплуатации объекта.

При использовании основных средств в условиях агрессивной среды или повышенной сменности к основной норме амортизации плательщик вправе применять специальный коэффициент до 2. Если основные средства являются предметом договора финансовой аренды, к основной норме можно применять коэффициент до 3. Это не распространяется на основные средства, относящиеся к I—III группам, если амортизация начисляется нелинейным методом.

Плательщики – сельскохозяйственные организации промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты) вправе в отношении собственных основных средств применять к основной норме амортизации, выбранной самостоятельно, специальный коэффициент, но не выше 2.

Плательщики, имеющие статус резидента промышленно-производственной особой экономической зоны или туристско-рекреационной особой экономической зоны, вправе в отношении собственных основных средств к основной норме амортизации применять специальный коэффициент, но не выше 2.

В отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности, к основной норме амортизации плательщик вправе применять специальный коэффициент, но не более 3.

По легковым автомобилям и пассажирским микроавтобусам, имеющим первоначальную стоимость соответственно более 600 и 800 тыс. руб., основная норма амортизации применяется с коэффициентом 0,5. Если легковые автомобили и микроавтобусы получены в лизинг, плательщики включают их в состав соответствующей амортизационной группы и применяют основную норму амортизации с коэффициентом 0,5.

Допускается по решению руководителя организации начисление амортизации по пониженным нормам, закрепленным в учетной политике. Их использование допускается только с начала налогового периода и в течение всего налогового периода. Если таким образом амортизируемое имущество затем реализуется, то перерасчет налоговой базы на сумму недоначисленной амортизации против базовых норм не производится.

Организация, приобретающая основные средства, бывшие в употреблении, вправе определять норму амортизации с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации объектов предыдущими собственниками. Если срок фактического использования основного средства у предыдущих собственников окажется равным или превышающим срок его полезного использования, плательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов.

Организация, получающая в виде вклада в уставный капитал или в порядке правопреемства при реорганизации объекты основных средств, бывшие в употреблении, вправе определять срок их полезного использования как установленный предыдущим их собственником срок полезного использования, уменьшенный на срок эксплуатации данного имущества предыдущим собственником.

Организации, осуществляющие деятельность в области информационных технологий, имеют право не применять установленный порядок амортизации в отношении электронно-вычислительной техники. Их расходы на приобретение ЭВТ признаются материальными расходами.

К прочим расходам, связанным с производством и реализацией, относятся следующие расходы:

1) суммы налогов и сборов, таможенных налогов и сборов, за исключением:

суммы налога на прибыль и платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду;

сумм налогов, предъявленных налогоплательщиком покупателю товаров (работ, услуг, имущественных прав);

сумм налогов, начисленных в бюджеты различных уровней в случае, если такие налоги ранее были включены плательщиком в состав расходов при списании кредиторской задолженности плательщика по этим налогам;

2) расходы на сертификацию продукции;

3) суммы комиссионных сборов и иных подобных расходов за выполненные сторонними организациями работы (услуги);

4) суммы выплаченных подъемных в пределах установленных норм;

5) расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством РФ, расходы на содержание службы газоспасателей, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности, в том числе услуг, оказываемых вневедомственной охраной при органах внутренних дел в соответствии с законодательством, а также расходы на содержание собственной службы безопасности по выполнению функций экономической защиты банковских и хозяйственных операций и сохранности материальных ценностей (за исключением расходов на экипировку, приобретение оружия и иных специальных средств защиты);

6) расходы на обеспечение нормальных условий труда и мер по технике безопасности, расходы на гражданскую оборону, предусмотренные законодательством, а также расходы на лечение профзаболеваний работников, занятых на работах с вредными или тяжелыми условиями труда, расходы, связанные с содержанием помещений и инвентаря здравпунктов, находящихся на территории организации;

7) расходы по набору работников;

8) расходы на оказание услуг по гарантийному ремонту и обслуживанию, включая отчисления в резерв на предстоящие расходы на гарантийный ремонт и гарантийное обслуживание;

9) арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество (в том числе земельные участки), а также расходы на приобретение имущества, переданного в лизинг. Если имущество, полученное в лизинг, учитывается у лизингополучателя, расходами признаются:

у лизингополучателя – арендные (лизинговые) платежи за вычетом суммы амортизации по этому имуществу;

у лизингодателя – расходы на приобретение имущества, переданного в лизинг;

10) расходы на содержание служебного транспорта (автомобильного, железнодорожного, воздушного и иных видов транспорта). Расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ;

11) командировочные расходы:

на проезд к месту командировки и обратно; наем жилого помещения; суточные в пределах норм и др.;

12) расходы на доставку от места жительства (сбора) до места работы и обратно работников, занятых в организациях, осуществляющих деятельность вахтовым способом или в полевых (экспедиционных) условиях. Указанные расходы должны быть предусмотрены коллективными договорами;

13) расходы на юридические и информационные услуги;

14) расходы на консультационные и иные аналогичные услуги;

15) расходы на аудиторские услуги;

16) расходы на управление организацией или отдельными ее подразделениями, а также расходы на приобретение услуг по управлению организацией или ее подразделениями;

17) представительские расходы[11];

18) расходы на подготовку и переподготовку штатных кадров[12];

19) канцелярские расходы;

20) расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи, вычислительных центров и банков;

21) расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам также относятся расходы на приобретение исключительных прав на программы для ЭВМ стоимостью менее 10000 руб. и обновление программ для ЭВМ и баз данных;

22) расходы на текущее изучение конъюнктуры рынка, сбор информации, связанной с производством и реализацией;

23) расходы на рекламу производимых и реализуемых товаров (работ, услуг), деятельности плательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках[13];

24) взносы, вклады и иные обязательные платежи, уплачиваемые некоммерческим организациям, если их уплата является условием для осуществления деятельности налогоплательщиками – плательщиками таких взносов, вкладов и иных обязательных платежей;

25) взносы, уплачиваемые международным организациям, если уплата таких взносов является обязательным условием для осуществления деятельности налогоплательщиками – плательщиками таких взносов или является условием предоставления международной организацией услуг, необходимых для ведения налогоплательщиком – плательщиком таких взносов указанной деятельности;

26) расходы, связанные с оплатой услуг сторонним организациям по содержанию и реализации предметов залога и заклада за время их нахождения у залогодержателя;

27) расходы на содержание вахтовых и временных поселков, включая все объекты жилищно-коммунального и социально-бытового назначения, подсобных хозяйств и иных аналогичных служб, в организациях, осуществляющих деятельность вахтовым способом или работающих в полевых (экспедиционных) условиях. Эти расходы признаются в пределах нормативов на содержание аналогичных объектов и служб, утвержденных органами местного самоуправления по месту деятельности плательщика.

Если такие нормативы органами местного самоуправления не утверждены, плательщик вправе применять порядок определения расходов на содержание этих объектов, действующий для аналогичных объектов, находящихся на данной территории и подведомственных указанным органам;

28) расходы на подготовку и освоение новых производств, цехов и агрегатов;

29) расходы некапитального характера, связанные с совершенствованием технологии, организации производства и управления;

30) расходы, осуществленные организацией, использующей труд инвалидов, в виде средств, направленных на обеспечение социальной защиты инвалидов, если от общего числа работников организации инвалиды составляют не менее 50% и доля расходов на оплату труда инвалидов в расходах на оплату труда – не менее 25%;

31) расходы общественных организаций инвалидов, а также учреждений, единственными собственниками имущества которых являются общественные организации инвалидов, по осуществлению их деятельности. Эти расходы не могут быть связаны с производством и реализацией подакцизных товаров, минерального сырья, других полезных ископаемых;

32) расходы плательщиков-организаций, уставный капитал которых состоит полностью из вклада религиозных организаций, в виде сумм прибыли, полученной от реализации религиозной литературы и предметов религиозного назначения, при условии перечисления этих сумм на осуществление уставной деятельности указанных религиозных организаций;

33) платежи за регистрацию прав на недвижимое имущество и землю, сделок с указанными объектами;

34) расходы по договорам гражданско-правового характера, заключенным с индивидуальными предпринимателями;

35) расходы сельскохозяйственных организаций на питание работников, занятых на сельскохозяйственных работах;

36) взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний;

37) потери от брака;

38) расходы по содержанию помещений объектов общественного питания, обслуживающих трудовые коллективы;

39) расходы работодателя по выплате пособия по временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профзаболеваний) за первые два дня нетрудоспособности работника в соответствии с законодательством в части, не покрытой страховыми выплатами, произведенными работникам страховыми организациями, по договорам с работодателями в пользу работников;

40) взносы работодателей по договорам добровольного личного страхования, заключенным со страховыми организациями, в пользу работников на случай их временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профзаболеваний) за первые два дня нетрудоспособности. Указанные взносы включаются в состав расходов, если сумма страховой выплаты по таким договорам не превышает размера пособия по временной нетрудоспособности за первые два дня нетрудоспособности работника. При этом совокупная сумма этих взносов работодателей и взносов по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного работника или утраты застрахованным работником трудоспособности в связи с исполнением им трудовых обязанностей, включается в состав расходов в размере до 3% суммы расходов на оплату труда;

41) другие расходы, связанные с производством и реализацией.

Внереализационными расходами организации признаются ее обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и реализацией:

1) расходы на содержание арендованного имущества (включая его амортизацию);

2) расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам и иным обязательствам, выпущенным (эмитированным) налогоплательщиком, а также процентов, уплачиваемых в связи с реструктуризацией задолженности по налогам и сборам.

При этом расходом признаются проценты по долговым обязательствам любого вида вне зависимости от характера предоставленного кредита или займа (текущего и (или) инвестиционного). Расходом признается только сумма процентов, начисленных за фактическое время пользования заемными средствами (фактическое время нахождения указанных ценных бумаг у третьих лиц) и первоначальной доходности, установленной эмитентом (заимодавцем) в условиях эмиссии (выпуска, договора), но не выше фактической;

3) расходы на организацию выпуска и обслуживание ценных бумаг;

4) расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, проводимой в связи с изменением официального курса иностранной валюты к рублю. Отрицательной курсовой разницей признается курсовая разница, возникающая при уценке имущества в виде валютных ценностей и требований, выраженных в инвалюте, или при дооценке выраженных в инвалюте обязательств;

5) расходы в виде суммовой разницы, возникающей у плательщика, если сумма возникших обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях;

6) расходы в виде отрицательной (положительной) разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса;

7) расходы плательщика, применяющего метод начисления, на формирование резервов по сомнительным долгам;

8) расходы на ликвидацию выводимых из эксплуатации основных средств, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации, а также расходы на ликвидацию объектов незавершенного строительства и иного имущества, монтаж которого не завершен (расходы на демонтаж, разборку, вывоз разобранного имущества), охрану недр и другие аналогичные работы;

9) расходы, связанные с консервацией и расконсервацией производственных мощностей и объектов, в том числе затраты на содержание законсервированных мощностей и объектов;

10) судебные расходы и арбитражные сборы;

11) затраты на аннулированные заказы, а также затраты, не давшие продукции. Признание расходов по аннулированным заказам, а также затрат на производство, не давшее продукции, осуществляется на основании актов плательщика в размере прямых затрат;

8) приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение указанных прав оплата должна производиться периодическими платежами в течение срока действия договора.

Следующие основные средства исключаются из состава амортизируемого имущества:

• переданные (полученные) по договорам в безвозмездное пользование;

• законсервированные на срок свыше трех месяцев. При расконсервации объекта амортизация начисляется в порядке, действовавшем до консервации;

• реконструируемые и модернизируемые свыше года.

Для начисления сумм амортизации определяющим обстоятельством является установление первоначальной стоимости амортизируемого имущества. Оценка этой стоимости осуществляется по-разному для разных видов имущества:

• для ранее приобретенных основных средств первоначальная стоимость – это сумма расходов на их приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором они пригодны для использования, за исключением НДС и акцизов[9];

• для объектов основных средств собственного производства – фактические расходы на производство объектов, увеличенные на сумму акцизов для основных средств – подакцизных товаров;

• для имущества, являющегося предметом лизинга, – сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов; для ранее приобретенных нематериальных активов – сумма расходов на приобретение и доведение их до состояния, в котором они пригодны для использования, за исключением НДС и акцизов[10];

• для нематериальных активов, созданных самой организацией, – сумма фактических расходов на их создание (в том числе материальных расходов, расходов на оплату труда, расходов на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств), за исключением сумм налогов.

Остаточная стоимость основных средств определяется как разница между их первоначальной (восстановительной) стоимостью и суммой начисленной за период эксплуатации амортизации.

Первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

Суммы амортизации рассчитываются с учетом срока полезного использования амортизируемого имущества. Этот критерий положен в основу отнесения конкретного имущества в ту или иную амортизационную группу. При этом сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности плательщика. Этот срок определяется плательщиком самостоятельно на дату ввода в эксплуатацию данного объекта.

Плательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию, если после реконструкции, модернизации или технического перевооружения произошло увеличение срока его полезного использования. При этом увеличение срока может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Если в результате реконструкции, модернизации или технического перевооружения объекта основных средств не произошло увеличение срока его полезного использования, плательщик при исчислении амортизации учитывает оставшийся срок полезного использования.

Капитальные вложения в арендованные основные средства амортизируются в следующем порядке:

• капитальные вложения, стоимость которых возмещается арендатору арендодателем, амортизируются арендодателем;

• капитальные вложения, произведенные арендатором с согласия арендодателя, стоимость которых не возмещается арендодателем, амортизируются арендатором в течение срока действия договора аренды, исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для арендованных основных средств.

Определение срока полезного использования нематериальных активов производится исходя из срока действия патента, свидетельства и из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством, а также исходя из полезного срока использования, обусловленного соответствующими договорами. Если невозможно определить срок полезного использования нематериальных активов, нормы амортизации устанавливаются в расчете на десять лет (но не более срока деятельности плательщика).

Предусмотрены следующие десять амортизационных групп: I группа – недолговечное имущество со сроком полезного использования 1—2 года; II группа – имущество со сроком полезного использования свыше 2—3 лет; III группа – 3—5 лет; IV группа – 5—7 лет; V группа – 7—10 лет; VI группа – 10—15 лет; VII группа – 15—20 лет; VIII группа – 20—25 лет; IX группа – 25—30 лет; X группа – имущество со сроком полезного использования свыше 30 лет.

Для тех основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается плательщиком по техническим условиям или рекомендациям изготовителей.

Амортизируемое имущество принимается на учет по первоначальной стоимости.

Основные средства, права на которые подлежат государственной регистрации, включаются в соответствующую амортизационную группу с момента подачи документов на регистрацию.

Амортизация начисляется по одному из следующих методов:

1) линейным методом;

2) нелинейным методом.

Плательщик имеет право включать в состав расходов отчетного периода расходы на капитальные вложения в размере не более 10% первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно) или расходов, понесенных при достройке, дооборудовании, реконструкции, модернизации, техническом перевооружении, частичной ликвидации основных средств.

Начисление амортизации по объекту амортизируемого имущества:

• начинается с 1-го числа месяца, следующего за месяцем его ввода в эксплуатацию. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты арендованных основных средств начинается у арендодателя с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию, но не ранее месяца, в котором арендодатель произвел возмещение арендатору стоимости указанных вложений; у арендатора – с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию;

• прекращается с 1 -го числа месяца, следующего за месяцем полного списания его стоимости либо выбытия из состава амортизируемого имущества плательщика по любым основаниям. При расчете суммы амортизации плательщиком не учитываются расходы на капитальные вложения.

В отношении зданий, сооружений, передаточных устройств, входящих в VIII—X группы, применяется лишь линейный метод независимо от сроков ввода их в эксплуатацию.

Выбранный плательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации.

Сумма амортизации определяется ежемесячно отдельно по каждому объекту.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость достигнет 20% от первоначальной (восстановительной) стоимости, амортизация по объекту исчисляется в следующем порядке:

1) остаточная стоимость объекта фиксируется как его базовая стоимость для дальнейших расчетов;

2) сумма начисляемой за один месяц амортизации в отношении данного объекта определяется путем деления базовой стоимости на число месяцев, оставшихся до истечения срока эксплуатации объекта.

При использовании основных средств в условиях агрессивной среды или повышенной сменности к основной норме амортизации плательщик вправе применять специальный коэффициент до 2. Если основные средства являются предметом договора финансовой аренды, к основной норме можно применять коэффициент до 3. Это не распространяется на основные средства, относящиеся к I—III группам, если амортизация начисляется нелинейным методом.

Плательщики – сельскохозяйственные организации промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты) вправе в отношении собственных основных средств применять к основной норме амортизации, выбранной самостоятельно, специальный коэффициент, но не выше 2.

Плательщики, имеющие статус резидента промышленно-производственной особой экономической зоны или туристско-рекреационной особой экономической зоны, вправе в отношении собственных основных средств к основной норме амортизации применять специальный коэффициент, но не выше 2.

В отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности, к основной норме амортизации плательщик вправе применять специальный коэффициент, но не более 3.

По легковым автомобилям и пассажирским микроавтобусам, имеющим первоначальную стоимость соответственно более 600 и 800 тыс. руб., основная норма амортизации применяется с коэффициентом 0,5. Если легковые автомобили и микроавтобусы получены в лизинг, плательщики включают их в состав соответствующей амортизационной группы и применяют основную норму амортизации с коэффициентом 0,5.

Допускается по решению руководителя организации начисление амортизации по пониженным нормам, закрепленным в учетной политике. Их использование допускается только с начала налогового периода и в течение всего налогового периода. Если таким образом амортизируемое имущество затем реализуется, то перерасчет налоговой базы на сумму недоначисленной амортизации против базовых норм не производится.

Организация, приобретающая основные средства, бывшие в употреблении, вправе определять норму амортизации с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации объектов предыдущими собственниками. Если срок фактического использования основного средства у предыдущих собственников окажется равным или превышающим срок его полезного использования, плательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов.

Организация, получающая в виде вклада в уставный капитал или в порядке правопреемства при реорганизации объекты основных средств, бывшие в употреблении, вправе определять срок их полезного использования как установленный предыдущим их собственником срок полезного использования, уменьшенный на срок эксплуатации данного имущества предыдущим собственником.

Организации, осуществляющие деятельность в области информационных технологий, имеют право не применять установленный порядок амортизации в отношении электронно-вычислительной техники. Их расходы на приобретение ЭВТ признаются материальными расходами.

К прочим расходам, связанным с производством и реализацией, относятся следующие расходы:

1) суммы налогов и сборов, таможенных налогов и сборов, за исключением:

суммы налога на прибыль и платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду;

сумм налогов, предъявленных налогоплательщиком покупателю товаров (работ, услуг, имущественных прав);

сумм налогов, начисленных в бюджеты различных уровней в случае, если такие налоги ранее были включены плательщиком в состав расходов при списании кредиторской задолженности плательщика по этим налогам;

2) расходы на сертификацию продукции;

3) суммы комиссионных сборов и иных подобных расходов за выполненные сторонними организациями работы (услуги);

4) суммы выплаченных подъемных в пределах установленных норм;

5) расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством РФ, расходы на содержание службы газоспасателей, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности, в том числе услуг, оказываемых вневедомственной охраной при органах внутренних дел в соответствии с законодательством, а также расходы на содержание собственной службы безопасности по выполнению функций экономической защиты банковских и хозяйственных операций и сохранности материальных ценностей (за исключением расходов на экипировку, приобретение оружия и иных специальных средств защиты);

6) расходы на обеспечение нормальных условий труда и мер по технике безопасности, расходы на гражданскую оборону, предусмотренные законодательством, а также расходы на лечение профзаболеваний работников, занятых на работах с вредными или тяжелыми условиями труда, расходы, связанные с содержанием помещений и инвентаря здравпунктов, находящихся на территории организации;

7) расходы по набору работников;

8) расходы на оказание услуг по гарантийному ремонту и обслуживанию, включая отчисления в резерв на предстоящие расходы на гарантийный ремонт и гарантийное обслуживание;

9) арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество (в том числе земельные участки), а также расходы на приобретение имущества, переданного в лизинг. Если имущество, полученное в лизинг, учитывается у лизингополучателя, расходами признаются:

у лизингополучателя – арендные (лизинговые) платежи за вычетом суммы амортизации по этому имуществу;

у лизингодателя – расходы на приобретение имущества, переданного в лизинг;

10) расходы на содержание служебного транспорта (автомобильного, железнодорожного, воздушного и иных видов транспорта). Расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ;

11) командировочные расходы:

на проезд к месту командировки и обратно; наем жилого помещения; суточные в пределах норм и др.;

12) расходы на доставку от места жительства (сбора) до места работы и обратно работников, занятых в организациях, осуществляющих деятельность вахтовым способом или в полевых (экспедиционных) условиях. Указанные расходы должны быть предусмотрены коллективными договорами;

13) расходы на юридические и информационные услуги;

14) расходы на консультационные и иные аналогичные услуги;

15) расходы на аудиторские услуги;

16) расходы на управление организацией или отдельными ее подразделениями, а также расходы на приобретение услуг по управлению организацией или ее подразделениями;

17) представительские расходы[11];

18) расходы на подготовку и переподготовку штатных кадров[12];

19) канцелярские расходы;

20) расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи, вычислительных центров и банков;

21) расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам также относятся расходы на приобретение исключительных прав на программы для ЭВМ стоимостью менее 10000 руб. и обновление программ для ЭВМ и баз данных;

22) расходы на текущее изучение конъюнктуры рынка, сбор информации, связанной с производством и реализацией;

23) расходы на рекламу производимых и реализуемых товаров (работ, услуг), деятельности плательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках[13];

24) взносы, вклады и иные обязательные платежи, уплачиваемые некоммерческим организациям, если их уплата является условием для осуществления деятельности налогоплательщиками – плательщиками таких взносов, вкладов и иных обязательных платежей;

25) взносы, уплачиваемые международным организациям, если уплата таких взносов является обязательным условием для осуществления деятельности налогоплательщиками – плательщиками таких взносов или является условием предоставления международной организацией услуг, необходимых для ведения налогоплательщиком – плательщиком таких взносов указанной деятельности;

26) расходы, связанные с оплатой услуг сторонним организациям по содержанию и реализации предметов залога и заклада за время их нахождения у залогодержателя;

27) расходы на содержание вахтовых и временных поселков, включая все объекты жилищно-коммунального и социально-бытового назначения, подсобных хозяйств и иных аналогичных служб, в организациях, осуществляющих деятельность вахтовым способом или работающих в полевых (экспедиционных) условиях. Эти расходы признаются в пределах нормативов на содержание аналогичных объектов и служб, утвержденных органами местного самоуправления по месту деятельности плательщика.

Если такие нормативы органами местного самоуправления не утверждены, плательщик вправе применять порядок определения расходов на содержание этих объектов, действующий для аналогичных объектов, находящихся на данной территории и подведомственных указанным органам;

28) расходы на подготовку и освоение новых производств, цехов и агрегатов;

29) расходы некапитального характера, связанные с совершенствованием технологии, организации производства и управления;

30) расходы, осуществленные организацией, использующей труд инвалидов, в виде средств, направленных на обеспечение социальной защиты инвалидов, если от общего числа работников организации инвалиды составляют не менее 50% и доля расходов на оплату труда инвалидов в расходах на оплату труда – не менее 25%;

31) расходы общественных организаций инвалидов, а также учреждений, единственными собственниками имущества которых являются общественные организации инвалидов, по осуществлению их деятельности. Эти расходы не могут быть связаны с производством и реализацией подакцизных товаров, минерального сырья, других полезных ископаемых;

32) расходы плательщиков-организаций, уставный капитал которых состоит полностью из вклада религиозных организаций, в виде сумм прибыли, полученной от реализации религиозной литературы и предметов религиозного назначения, при условии перечисления этих сумм на осуществление уставной деятельности указанных религиозных организаций;

33) платежи за регистрацию прав на недвижимое имущество и землю, сделок с указанными объектами;

34) расходы по договорам гражданско-правового характера, заключенным с индивидуальными предпринимателями;

35) расходы сельскохозяйственных организаций на питание работников, занятых на сельскохозяйственных работах;

36) взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний;

37) потери от брака;

38) расходы по содержанию помещений объектов общественного питания, обслуживающих трудовые коллективы;

39) расходы работодателя по выплате пособия по временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профзаболеваний) за первые два дня нетрудоспособности работника в соответствии с законодательством в части, не покрытой страховыми выплатами, произведенными работникам страховыми организациями, по договорам с работодателями в пользу работников;

40) взносы работодателей по договорам добровольного личного страхования, заключенным со страховыми организациями, в пользу работников на случай их временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профзаболеваний) за первые два дня нетрудоспособности. Указанные взносы включаются в состав расходов, если сумма страховой выплаты по таким договорам не превышает размера пособия по временной нетрудоспособности за первые два дня нетрудоспособности работника. При этом совокупная сумма этих взносов работодателей и взносов по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного работника или утраты застрахованным работником трудоспособности в связи с исполнением им трудовых обязанностей, включается в состав расходов в размере до 3% суммы расходов на оплату труда;

41) другие расходы, связанные с производством и реализацией.

Внереализационными расходами организации признаются ее обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и реализацией:

1) расходы на содержание арендованного имущества (включая его амортизацию);

2) расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам и иным обязательствам, выпущенным (эмитированным) налогоплательщиком, а также процентов, уплачиваемых в связи с реструктуризацией задолженности по налогам и сборам.

При этом расходом признаются проценты по долговым обязательствам любого вида вне зависимости от характера предоставленного кредита или займа (текущего и (или) инвестиционного). Расходом признается только сумма процентов, начисленных за фактическое время пользования заемными средствами (фактическое время нахождения указанных ценных бумаг у третьих лиц) и первоначальной доходности, установленной эмитентом (заимодавцем) в условиях эмиссии (выпуска, договора), но не выше фактической;

3) расходы на организацию выпуска и обслуживание ценных бумаг;

4) расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, проводимой в связи с изменением официального курса иностранной валюты к рублю. Отрицательной курсовой разницей признается курсовая разница, возникающая при уценке имущества в виде валютных ценностей и требований, выраженных в инвалюте, или при дооценке выраженных в инвалюте обязательств;

5) расходы в виде суммовой разницы, возникающей у плательщика, если сумма возникших обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях;

6) расходы в виде отрицательной (положительной) разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса;

7) расходы плательщика, применяющего метод начисления, на формирование резервов по сомнительным долгам;

8) расходы на ликвидацию выводимых из эксплуатации основных средств, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации, а также расходы на ликвидацию объектов незавершенного строительства и иного имущества, монтаж которого не завершен (расходы на демонтаж, разборку, вывоз разобранного имущества), охрану недр и другие аналогичные работы;

9) расходы, связанные с консервацией и расконсервацией производственных мощностей и объектов, в том числе затраты на содержание законсервированных мощностей и объектов;

10) судебные расходы и арбитражные сборы;

11) затраты на аннулированные заказы, а также затраты, не давшие продукции. Признание расходов по аннулированным заказам, а также затрат на производство, не давшее продукции, осуществляется на основании актов плательщика в размере прямых затрат;