Страница:

• Скорее всего, они окажутся недорогими акциями (т. е. будут иметь невысокую стоимость), характеризующимися более высокими брокерскими комиссионными и расходами.

• Разница между ценой продавца и покупателя, т. е. транзакционная стоимость, уплачиваемая в момент покупки, занимает более высокую долю общей уплаченной цены по сравнению с другими акциями.

• Торговля этими акциями обычно вялая, и сделки с незначительным объемом могут способствовать существенному изменению цен, приводя тем самым к более высокой цене покупки и более низкой цене продажи.

Следствие 1. Инвесторы, которые могут добиться экономии на издержках (информационных или транзакционных), скорее сумеют воспользоваться небольшой неэффективностью, чем инвесторы, не обладающие возможностью экономии.

Существует определенное число исследований, анализирующих воздействие оптовой торговли на цены. Они приходят к выводу, что, хотя оптовая торговля влияет на цены, инвесторы не пользуются этой неэффективностью с учетом числа сделок, возникающих при распродаже в более мелких объемах, и связанных с этим транзакционных издержек. Эти соображения едва ли важны для торгующего на бирже специалиста, который может торговать быстро, часто и с очень низкими или нулевыми издержками. Однако следует заметить, что если рынок для специалистов эффективен, то стоимость места на бирже должна отражать текущую стоимость потенциальных выгод от работы на бирже.

Данное следствие также говорит о том, что инвесторы, которые используют в своей работе экономию на издержках, особенно связанных с получением информации, вполне вероятно окажутся в состоянии получить избыточный доход благодаря достигнутой экономии. Так, Джон Темплтон, который задолго до других портфельных менеджеров занялся инвестициями на японском и азиатском рынках, получил возможность использовать информационные преимущества, которые он имел над своими коллегами, для получения избыточного дохода по своему портфелю.

Предположение 3. Скорость устранения неэффективности находится в прямой зависимости от легкости, с которой схема эксплуатации неэффективности может быть воспроизведена другими инвесторами. Легкость воспроизведения схемы зависит от времени, ресурсов и информации, требуемой для ее реализации. Поскольку лишь немногие инвесторы единолично обладают ресурсами, позволяющими устранять неэффективность путем торговли, гораздо более вероятным оказывается сценарий быстрого исчезновения неэффективности, если схема, используемая для эксплуатации неэффективности, является прозрачной и может быть скопирована другими инвесторами.

Предположим, акции могут принести избыточный доход в месяц, следующий за дроблением акций. Поскольку фирмы открыто объявляют о дроблении акции и любой инвестор имеет возможность купить акции сразу после дробления, было бы странно, если бы эта неэффективность существовала слишком долго. Подобную ситуацию можно сравнить со случаем избыточных доходов, зарабатываемых некоторыми арбитражными фондами на индексном арбитраже, когда индексные фьючерсы покупаются (продаются), в то время как входящие в индекс акции продаются (покупаются). Данная стратегия требует, чтобы инвесторы могли немедленно получать информацию об индексе и ценах, были бы в состоянии (в смысле обладания необходимыми ресурсами и покрытия требований маржи) торговать индексными фьючерсами и занимать короткие позиции по акциям, а также обладали бы ресурсами для занятия и удержания длинной позиции вплоть до исполнения арбитража. Таким образом, неэффективность при ценообразовании на индексные фьючерсы, по всей вероятности, будет сохраняться, по крайней мере в отношении наиболее успешных арбитражеров, которые имеют самые низкие издержки и самые короткие сроки исполнения торговых сделок.

ТЕСТЫ НА ЭФФЕКТИВНОСТЬ РЫНКА

ОСНОВНЫЕ НАРУШЕНИЯ ПРИ ТЕСТИРОВАНИИ РЫНОЧНОЙ ЭФФЕКТИВНОСТИ

МЕНЕЕ СЕРЬЕЗНЫЕ НАРУШЕНИЯ, СПОСОБНЫЕ ВЫЗВАТЬ ПРОБЛЕМЫ

ДОКАЗАТЕЛЬСТВА РЫНОЧНОЙ ЭФФЕКТИВНОСТИ

СВОЙСТВА ВРЕМЕННЫХ РЯДОВ ИЗМЕНЕНИЯ ЦЕН

• Разница между ценой продавца и покупателя, т. е. транзакционная стоимость, уплачиваемая в момент покупки, занимает более высокую долю общей уплаченной цены по сравнению с другими акциями.

• Торговля этими акциями обычно вялая, и сделки с незначительным объемом могут способствовать существенному изменению цен, приводя тем самым к более высокой цене покупки и более низкой цене продажи.

Следствие 1. Инвесторы, которые могут добиться экономии на издержках (информационных или транзакционных), скорее сумеют воспользоваться небольшой неэффективностью, чем инвесторы, не обладающие возможностью экономии.

Существует определенное число исследований, анализирующих воздействие оптовой торговли на цены. Они приходят к выводу, что, хотя оптовая торговля влияет на цены, инвесторы не пользуются этой неэффективностью с учетом числа сделок, возникающих при распродаже в более мелких объемах, и связанных с этим транзакционных издержек. Эти соображения едва ли важны для торгующего на бирже специалиста, который может торговать быстро, часто и с очень низкими или нулевыми издержками. Однако следует заметить, что если рынок для специалистов эффективен, то стоимость места на бирже должна отражать текущую стоимость потенциальных выгод от работы на бирже.

Данное следствие также говорит о том, что инвесторы, которые используют в своей работе экономию на издержках, особенно связанных с получением информации, вполне вероятно окажутся в состоянии получить избыточный доход благодаря достигнутой экономии. Так, Джон Темплтон, который задолго до других портфельных менеджеров занялся инвестициями на японском и азиатском рынках, получил возможность использовать информационные преимущества, которые он имел над своими коллегами, для получения избыточного дохода по своему портфелю.

Предположение 3. Скорость устранения неэффективности находится в прямой зависимости от легкости, с которой схема эксплуатации неэффективности может быть воспроизведена другими инвесторами. Легкость воспроизведения схемы зависит от времени, ресурсов и информации, требуемой для ее реализации. Поскольку лишь немногие инвесторы единолично обладают ресурсами, позволяющими устранять неэффективность путем торговли, гораздо более вероятным оказывается сценарий быстрого исчезновения неэффективности, если схема, используемая для эксплуатации неэффективности, является прозрачной и может быть скопирована другими инвесторами.

Предположим, акции могут принести избыточный доход в месяц, следующий за дроблением акций. Поскольку фирмы открыто объявляют о дроблении акции и любой инвестор имеет возможность купить акции сразу после дробления, было бы странно, если бы эта неэффективность существовала слишком долго. Подобную ситуацию можно сравнить со случаем избыточных доходов, зарабатываемых некоторыми арбитражными фондами на индексном арбитраже, когда индексные фьючерсы покупаются (продаются), в то время как входящие в индекс акции продаются (покупаются). Данная стратегия требует, чтобы инвесторы могли немедленно получать информацию об индексе и ценах, были бы в состоянии (в смысле обладания необходимыми ресурсами и покрытия требований маржи) торговать индексными фьючерсами и занимать короткие позиции по акциям, а также обладали бы ресурсами для занятия и удержания длинной позиции вплоть до исполнения арбитража. Таким образом, неэффективность при ценообразовании на индексные фьючерсы, по всей вероятности, будет сохраняться, по крайней мере в отношении наиболее успешных арбитражеров, которые имеют самые низкие издержки и самые короткие сроки исполнения торговых сделок.

ТЕСТЫ НА ЭФФЕКТИВНОСТЬ РЫНКА

Тесты на эффективность рынка позволяют выявить возможность получения избыточных доходов за счет применения определенной инвестиционной стратегии. Некоторые тесты также позволяют учитывать транзакционные издержки и возможность исполнения торговых сделок. Поскольку избыточный доход на инвестицию есть разница между фактическим и ожидаемым доходом на эту инвестицию, то в каждом тесте на эффективность рынка неявно присутствует модель для определения ожидаемых доходов. В некоторых случаях этот ожидаемый доход соотносится с риском с помощью модели оценки финансовых активов или модели арбитражной оценки, а в других – ожидаемый доход выводится на основании доходов, создаваемых аналогичными или тождественными инвестициями. Во всех случаях тест на эффективность рынка является совместным тестом на эффективность и рынка, и модели, используемой для определения ожидаемых доходов. Когда тест на рыночную эффективность свидетельствует о наличии избыточных доходов, это может говорить о неэффективности рынков или об ошибочности модели, используемой для вычисления ожидаемых доходов, либо об одновременном наличии обоих явлений. Хотя это может показаться неразрешимой дилеммой, если выводы из исследования нечувствительны к различным спецификациям модели, то гораздо более вероятно, что результаты вызваны рыночной неэффективностью, а не ошибочными спецификациями модели.

Существует несколько способов провести тест на рыночную эффективность, и используемый подход будет в значительной степени зависеть от тестируемой схемы инвестиции. Схема, опирающаяся на торговлю и основанная на информационных событиях (дробление акций, сообщение о доходах или о приобретениях), по всей видимости, будет тестироваться при помощи «анализа событий». То есть доходы, возникающие вследствие наступления события, исследуются на предмет выявления их избыточности. Схемы, основанные на наблюдаемых характеристиках фирмы (коэффициент «цена/прибыль», коэффициент «цена/балансовая стоимость» или размер дивидендов), скорее всего, будут тестироваться на основе портфельного подхода, где создаваемый фондовый портфель обладает аналогичными характеристиками. При этом поведение портфеля отслеживается во времени с целью выявления избыточных доходов. Далее представлены ключевые этапы для каждого из этих подходов, а также некоторые потенциальные подводные камни, которые представляют опасность при проведении или использовании тестов.

Событийный анализ

Событийный анализ предназначен для исследования реакции рынка на информационные события, а также их влияния на избыточные доходы. Информационные события могут касаться всего рынка в целом (например, объявления о макроэкономических показателях) или же относиться к конкретной фирме (например, объявление о прибыли или дивидендах). Анализ событий состоит из пяти шагов.

1. Изучаемое событие должно быть ясно идентифицировано, а дата объявления события указана точно. Предположение, лежащее в основе анализа событий, состоит в том, что дата события известна с приемлемой степенью определенности. Поскольку финансовые рынки реагируют на информацию о событии, а не на само событие, то большинство подходов к событийному анализу акцентируется на дате объявления события.

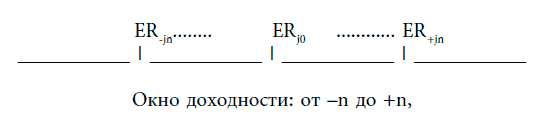

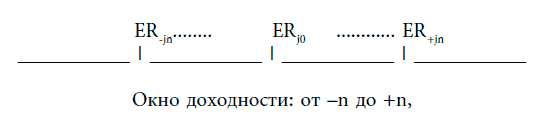

2. Поскольку даты событий известны, то доходы каждой фирмы в исследуемой выборке группируются во временном интервале, примыкающем к данному событию. При этом следует принять два решения. Во-первых, аналитик должен решить, какой следует избрать интервал группировки доходности относительно даты события: недельный, дневной или еще более короткий. Отчасти решение будет зависеть от того, насколько точно известна дата события (чем более точно, тем больше вероятность того, что можно избрать менее короткий период доходности), а отчасти от того, насколько быстро информация отражается в ценах (чем быстрее происходит коррекция, тем короче используемый период доходности). Во-вторых, аналитик должен определить, сколько периодов доходности до и после даты объявления будет включено в окно события. Данное решение также будет определяться точностью нашего знания о дате события, поскольку менее достоверные знания потребуют больших временных окон:

2. Поскольку даты событий известны, то доходы каждой фирмы в исследуемой выборке группируются во временном интервале, примыкающем к данному событию. При этом следует принять два решения. Во-первых, аналитик должен решить, какой следует избрать интервал группировки доходности относительно даты события: недельный, дневной или еще более короткий. Отчасти решение будет зависеть от того, насколько точно известна дата события (чем более точно, тем больше вероятность того, что можно избрать менее короткий период доходности), а отчасти от того, насколько быстро информация отражается в ценах (чем быстрее происходит коррекция, тем короче используемый период доходности). Во-вторых, аналитик должен определить, сколько периодов доходности до и после даты объявления будет включено в окно события. Данное решение также будет определяться точностью нашего знания о дате события, поскольку менее достоверные знания потребуют больших временных окон:

где R = доходность фирмы j за период t (t = -n…., 0…., +n).

где R = доходность фирмы j за период t (t = -n…., 0…., +n).

3. Доходность за периоды, примыкающие к дате объявления, сопоставляется с доходностью рынка и риском, принимаемым для получения избыточных доходов для каждой фирмы в выборке. Например, для учета риска используется модель оценки финансовых активов:

Избыточная доходность за период t = доходность в день t – (безрисковая ставка + коэффициент бета × доходность рынка в день t).

где ERjt = избыточная доходность на фирму j за период t (t = -n…, 0…, +n) = Rjt – E(Rjt)

где ERjt = избыточная доходность на фирму j за период t (t = -n…, 0…, +n) = Rjt – E(Rjt)

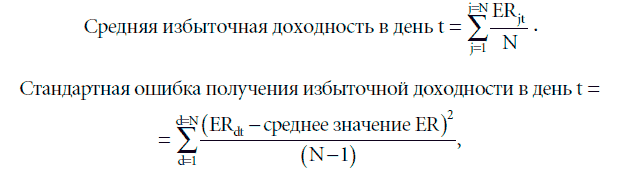

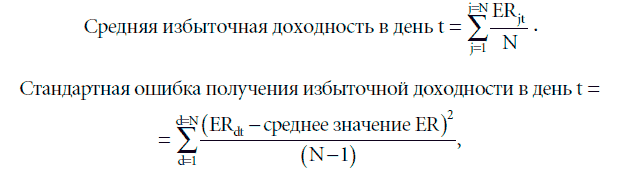

4. Избыточная доходность за каждый период усредняется по всем фирмам, и вычисляется стандартная ошибка.

где N = число событий (фирм) в событийном анализе.

где N = число событий (фирм) в событийном анализе.

5. Ответ на вопрос о том, отлична ли от нуля избыточная доходность вблизи даты объявления, можно получить через оценку t-статистики для каждого периода путем деления средней избыточной доходности на стандартную ошибку:

t-статистика для избыточной доходности в день t = средняя избыточная доходность/стандартная ошибка.

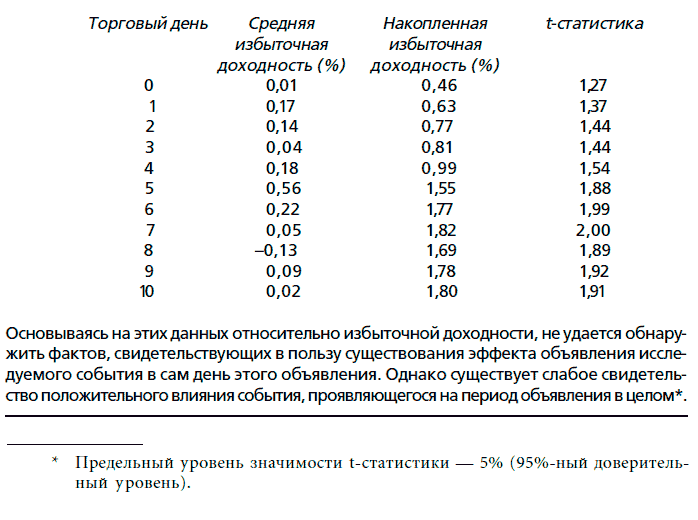

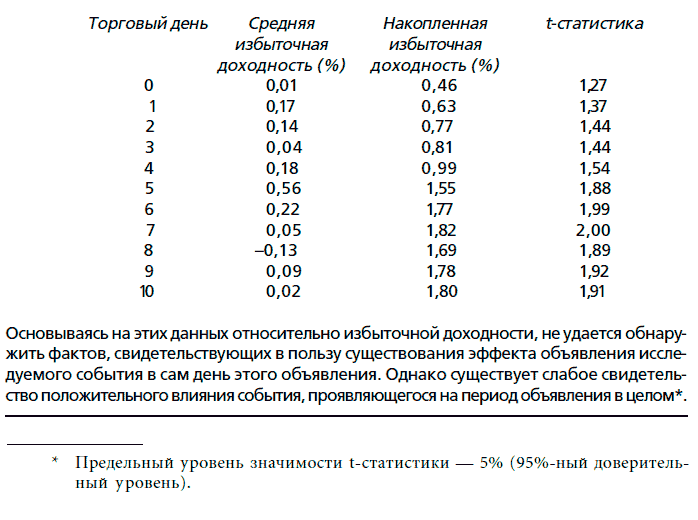

Если t-статистика статистически значима[39], то событие влияет на доходы. Знак избыточной доходности определяет, какое воздействие – положительное или отрицательное – оказали исследуемые события на избыточную доходность.

Портфельный анализ

Портфельный анализ

При использовании некоторых инвестиционных стратегий считается, что фирмы со специфическими характеристиками с большей вероятностью недооценены, а потому имеют избыточную доходность по сравнению с фирмами, не обладающими этими особенностями. В таких случаях стратегии можно протестировать, создав портфели фирм, обладающих этими характеристиками в начале временного периода, а затем исследовать доходы за данный временной период. Чтобы удостовериться, что полученные результаты не привязаны к одному временному периоду, данный анализ повторяется для нескольких периодов. Портфельный анализ состоит из семи шагов:

1. На основе инвестиционной стратегии определяется переменная, по которой классифицируются исследуемые фирмы. Переменная должна быть наблюдаемой, хотя и не обязательно выражаться в числовом виде. В качестве примеров можно привести рыночную стоимость собственного капитала, рейтинг облигаций, цену акций, коэффициенты «цена/прибыль или «цена/балансовая стоимость».

2. Сведения о переменной собираются в определенном экономическом пространстве[40] в начале периода тестирования, а затем фирмы разбиваются на портфели на основе значимости этой переменной. Таким образом, если используемой переменной является коэффициент «цена/прибыль», то фирмы разбиваются на портфели по критерию данного мультипликатора, начиная с его низкого значения и заканчивая высокими величинами. Число классов зависит от размера исследуемого поля, поскольку в каждом портфеле должно быть достаточное количество фирм для получения определенного уровня диверсификации.

3. Собираются сведения о доходности каждой фирмы в каждом портфеле за период тестирования, и вычисляются доходы, приходящиеся на каждый портфель. При этом обычно предполагается, что различные акции имеют одинаковый вес в портфеле.

4. Оценивается коэффициент бета (при использовании однофакторной модели) или множество коэффициентов бета (в многофакторной модели) каждого портфеля либо путем вычисления коэффициента бета для отдельных акций в портфеле, либо путем регрессии доходности портфеля относительно доходности рынка на предыдущем временном отрезке (например, на годовом интервале, предшествующем периоду тестирования).

5. Вычисляется избыточная доходность, заработанная каждым портфелем, в сочетании со стандартной ошибкой в избыточной доходности.

6. Существует несколько статистических тестов, нацеленных на проверку того, различаются ли фактически средние избыточные доходности портфелей. Некоторые из этих тестов – параметрические[41] (в них используются определенные предположения по поводу распределения избыточных доходов), а другие – непараметрические[42].

7. Итоговым тестом является сравнение друг с другом портфелей с экстремальными показателями для выявления статистически значимых различий между этими портфелями.

Существует несколько способов провести тест на рыночную эффективность, и используемый подход будет в значительной степени зависеть от тестируемой схемы инвестиции. Схема, опирающаяся на торговлю и основанная на информационных событиях (дробление акций, сообщение о доходах или о приобретениях), по всей видимости, будет тестироваться при помощи «анализа событий». То есть доходы, возникающие вследствие наступления события, исследуются на предмет выявления их избыточности. Схемы, основанные на наблюдаемых характеристиках фирмы (коэффициент «цена/прибыль», коэффициент «цена/балансовая стоимость» или размер дивидендов), скорее всего, будут тестироваться на основе портфельного подхода, где создаваемый фондовый портфель обладает аналогичными характеристиками. При этом поведение портфеля отслеживается во времени с целью выявления избыточных доходов. Далее представлены ключевые этапы для каждого из этих подходов, а также некоторые потенциальные подводные камни, которые представляют опасность при проведении или использовании тестов.

Событийный анализ

Событийный анализ предназначен для исследования реакции рынка на информационные события, а также их влияния на избыточные доходы. Информационные события могут касаться всего рынка в целом (например, объявления о макроэкономических показателях) или же относиться к конкретной фирме (например, объявление о прибыли или дивидендах). Анализ событий состоит из пяти шагов.

1. Изучаемое событие должно быть ясно идентифицировано, а дата объявления события указана точно. Предположение, лежащее в основе анализа событий, состоит в том, что дата события известна с приемлемой степенью определенности. Поскольку финансовые рынки реагируют на информацию о событии, а не на само событие, то большинство подходов к событийному анализу акцентируется на дате объявления события.

3. Доходность за периоды, примыкающие к дате объявления, сопоставляется с доходностью рынка и риском, принимаемым для получения избыточных доходов для каждой фирмы в выборке. Например, для учета риска используется модель оценки финансовых активов:

Избыточная доходность за период t = доходность в день t – (безрисковая ставка + коэффициент бета × доходность рынка в день t).

4. Избыточная доходность за каждый период усредняется по всем фирмам, и вычисляется стандартная ошибка.

5. Ответ на вопрос о том, отлична ли от нуля избыточная доходность вблизи даты объявления, можно получить через оценку t-статистики для каждого периода путем деления средней избыточной доходности на стандартную ошибку:

t-статистика для избыточной доходности в день t = средняя избыточная доходность/стандартная ошибка.

Если t-статистика статистически значима[39], то событие влияет на доходы. Знак избыточной доходности определяет, какое воздействие – положительное или отрицательное – оказали исследуемые события на избыточную доходность.

При использовании некоторых инвестиционных стратегий считается, что фирмы со специфическими характеристиками с большей вероятностью недооценены, а потому имеют избыточную доходность по сравнению с фирмами, не обладающими этими особенностями. В таких случаях стратегии можно протестировать, создав портфели фирм, обладающих этими характеристиками в начале временного периода, а затем исследовать доходы за данный временной период. Чтобы удостовериться, что полученные результаты не привязаны к одному временному периоду, данный анализ повторяется для нескольких периодов. Портфельный анализ состоит из семи шагов:

1. На основе инвестиционной стратегии определяется переменная, по которой классифицируются исследуемые фирмы. Переменная должна быть наблюдаемой, хотя и не обязательно выражаться в числовом виде. В качестве примеров можно привести рыночную стоимость собственного капитала, рейтинг облигаций, цену акций, коэффициенты «цена/прибыль или «цена/балансовая стоимость».

2. Сведения о переменной собираются в определенном экономическом пространстве[40] в начале периода тестирования, а затем фирмы разбиваются на портфели на основе значимости этой переменной. Таким образом, если используемой переменной является коэффициент «цена/прибыль», то фирмы разбиваются на портфели по критерию данного мультипликатора, начиная с его низкого значения и заканчивая высокими величинами. Число классов зависит от размера исследуемого поля, поскольку в каждом портфеле должно быть достаточное количество фирм для получения определенного уровня диверсификации.

3. Собираются сведения о доходности каждой фирмы в каждом портфеле за период тестирования, и вычисляются доходы, приходящиеся на каждый портфель. При этом обычно предполагается, что различные акции имеют одинаковый вес в портфеле.

4. Оценивается коэффициент бета (при использовании однофакторной модели) или множество коэффициентов бета (в многофакторной модели) каждого портфеля либо путем вычисления коэффициента бета для отдельных акций в портфеле, либо путем регрессии доходности портфеля относительно доходности рынка на предыдущем временном отрезке (например, на годовом интервале, предшествующем периоду тестирования).

5. Вычисляется избыточная доходность, заработанная каждым портфелем, в сочетании со стандартной ошибкой в избыточной доходности.

6. Существует несколько статистических тестов, нацеленных на проверку того, различаются ли фактически средние избыточные доходности портфелей. Некоторые из этих тестов – параметрические[41] (в них используются определенные предположения по поводу распределения избыточных доходов), а другие – непараметрические[42].

7. Итоговым тестом является сравнение друг с другом портфелей с экстремальными показателями для выявления статистически значимых различий между этими портфелями.

ОСНОВНЫЕ НАРУШЕНИЯ ПРИ ТЕСТИРОВАНИИ РЫНОЧНОЙ ЭФФЕКТИВНОСТИ

В процессе проверки инвестиционных стратегий следует избегать нескольких подводных камней. Шесть из них перечислены ниже.

1. Использование смехотворных обоснований для принятия или отвержения инвестиционной стратегии. Смехотворное обоснование есть палка о двух концах. Оно может быть использовано для поддержки или опровержения одной и той же гипотезы. Поскольку цены акций дают противоречивую информацию, а любые инвестиционные схемы (независимо от степени их абсурдности) время от времени оказываются как успешными, так и неудачными, всегда найдутся ситуации, где некая схема будет работать или потерпит фиаско.

2. Проверка инвестиционной стратегии при тех же данных и в тот же временной период, на основании которых она была создана. Этим орудием пользуются недобросовестные советники в области инвестиций. Инвестиционная схема выбирается из тысяч других на основе данных за определенный период. Затем эта инвестиционная схема тестируется в тот же самый период с предсказуемыми результатами (схема окажется фантастически эффективной и позволит получить впечатляющие доходы). Инвестиционную схему всегда следует проверять на временном отрезке, отличном от периода, данные за который использовались для ее создания. В противном случае тест следует проводить в пространстве, которое отличается от того, что было использовано для создания схемы.

3. Предвзято составленная выборка. Предвзятость может возникнуть при составлении выборки, на которой проводится тестирование. Поскольку существуют тысячи акций, претендующих на то, чтобы считаться частью этого пространства, исследователи часто решали использовать выборки меньшего размера. Когда выбор случаен, это ограничивает неблагоприятное влияние на результаты исследования. Если выбор предвзят, он может дать результаты, способные оказаться неверными в более крупном пространстве.

4. Пренебрежение доходностью рынка. Пренебрежение доходностью рынка может привести к заключению о том, что инвестиционная схема работает просто потому, что она приносит хорошие доходы (большинство схем обеспечит хорошие доходы, если рынок в целом доходен; вопрос же состоит в том, приносит ли схема доходность, превышающую ожидаемую), или же к заключению о неэффективности схемы (хотя большинство схем будет приносить низкую доходность, если рынок переживает трудные времена). Таким образом, критически важно, чтобы инвестиционная схема принимала во внимание доходность рынка в период тестирования.

5. Пренебрежение риском. Пренебрежение риском приводит к предвзятости в принятии рискованных инвестиционных схем и в отвержении инвестиционных схем с невысоким риском, поскольку первые обеспечивают доходность, превышающую доходность рынка в целом, а последние обеспечивают доходность ниже рыночной, не создавая никаких избыточных доходов.

6. Ошибочная корреляция для определения причинно-следственной связи. Рассмотрим исследование акций с различными мультипликаторами «цена/прибыль», которое мы обсудили в предыдущем разделе. Мы заключили, что акции с низкими мультипликаторами «цена/прибыль» создают более высокую избыточную доходность по сравнению с акциями с высокими мультипликаторами «цена/прибыль». Было бы ошибкой заключать, что низкие мультипликаторы «цена/прибыль» приводят к избыточной доходности, поскольку сами по себе высокие доходы и низкие мультипликаторы «цена/прибыль» могли бы оказаться вызванными высоким риском, связанным с инвестированием в эти акции. Другими словами, высокий риск есть обусловливающий фактор, который приводит к двум наблюдаемым явлениям: с одной стороны, к низким мультипликаторам «цена/прибыль», а с другой – к высокой доходности. Понимание этого заставляет нас быть более осторожными при выполнении стратегии покупки, в первую очередь акций с низкими мультипликаторами «цена/прибыль».

1. Использование смехотворных обоснований для принятия или отвержения инвестиционной стратегии. Смехотворное обоснование есть палка о двух концах. Оно может быть использовано для поддержки или опровержения одной и той же гипотезы. Поскольку цены акций дают противоречивую информацию, а любые инвестиционные схемы (независимо от степени их абсурдности) время от времени оказываются как успешными, так и неудачными, всегда найдутся ситуации, где некая схема будет работать или потерпит фиаско.

2. Проверка инвестиционной стратегии при тех же данных и в тот же временной период, на основании которых она была создана. Этим орудием пользуются недобросовестные советники в области инвестиций. Инвестиционная схема выбирается из тысяч других на основе данных за определенный период. Затем эта инвестиционная схема тестируется в тот же самый период с предсказуемыми результатами (схема окажется фантастически эффективной и позволит получить впечатляющие доходы). Инвестиционную схему всегда следует проверять на временном отрезке, отличном от периода, данные за который использовались для ее создания. В противном случае тест следует проводить в пространстве, которое отличается от того, что было использовано для создания схемы.

3. Предвзято составленная выборка. Предвзятость может возникнуть при составлении выборки, на которой проводится тестирование. Поскольку существуют тысячи акций, претендующих на то, чтобы считаться частью этого пространства, исследователи часто решали использовать выборки меньшего размера. Когда выбор случаен, это ограничивает неблагоприятное влияние на результаты исследования. Если выбор предвзят, он может дать результаты, способные оказаться неверными в более крупном пространстве.

4. Пренебрежение доходностью рынка. Пренебрежение доходностью рынка может привести к заключению о том, что инвестиционная схема работает просто потому, что она приносит хорошие доходы (большинство схем обеспечит хорошие доходы, если рынок в целом доходен; вопрос же состоит в том, приносит ли схема доходность, превышающую ожидаемую), или же к заключению о неэффективности схемы (хотя большинство схем будет приносить низкую доходность, если рынок переживает трудные времена). Таким образом, критически важно, чтобы инвестиционная схема принимала во внимание доходность рынка в период тестирования.

5. Пренебрежение риском. Пренебрежение риском приводит к предвзятости в принятии рискованных инвестиционных схем и в отвержении инвестиционных схем с невысоким риском, поскольку первые обеспечивают доходность, превышающую доходность рынка в целом, а последние обеспечивают доходность ниже рыночной, не создавая никаких избыточных доходов.

6. Ошибочная корреляция для определения причинно-следственной связи. Рассмотрим исследование акций с различными мультипликаторами «цена/прибыль», которое мы обсудили в предыдущем разделе. Мы заключили, что акции с низкими мультипликаторами «цена/прибыль» создают более высокую избыточную доходность по сравнению с акциями с высокими мультипликаторами «цена/прибыль». Было бы ошибкой заключать, что низкие мультипликаторы «цена/прибыль» приводят к избыточной доходности, поскольку сами по себе высокие доходы и низкие мультипликаторы «цена/прибыль» могли бы оказаться вызванными высоким риском, связанным с инвестированием в эти акции. Другими словами, высокий риск есть обусловливающий фактор, который приводит к двум наблюдаемым явлениям: с одной стороны, к низким мультипликаторам «цена/прибыль», а с другой – к высокой доходности. Понимание этого заставляет нас быть более осторожными при выполнении стратегии покупки, в первую очередь акций с низкими мультипликаторами «цена/прибыль».

МЕНЕЕ СЕРЬЕЗНЫЕ НАРУШЕНИЯ, СПОСОБНЫЕ ВЫЗВАТЬ ПРОБЛЕМЫ

1. Предубеждение выживания. Большинство исследователей исходит из существующего экономического пространства открытых акционерных обществ и тестирует стратегии на исторических периодах времени. Это может создать определенное предубеждение, поскольку автоматически исключает фирмы, переживавшие трудные времена в течение исследуемого периода, создавая тем самым отрицательные последствия для их доходности. Если инвестиционная схема особо чувствительна к выбору фирм, имеющих высокий риск банкротства, это может привести к переоценке доходности, приносимой этой схемой.

Предположим, что инвестиционная схема рекомендует инвестирование в акции, по которым наблюдается значительная отрицательная доходность. При этом используется аргумент о том, что эти акции, скорее всего, принесут значительный выигрыш при покупке и продаже этих ценных бумаг в течение одного дня. Некоторые из фирм в таком портфеле потерпят банкротство, а пренебрежение этими фирмами приведет к переоценке доходности, создаваемой этой стратегией.

2. Пренебрежение транзакционными издержками. Некоторые инвестиционные схемы являются более дорогостоящими, чем другие, из-за таких транзакционных издержек, как стоимость оформления сделок, разница между ценами продавца и покупателя, а также колебания цен (price impact). В полном тесте все эти факторы учитываются, до того как делается вывод об эффективности стратегии. Это легче сказать, чем осуществить, поскольку разные инвесторы будут нести различные издержки по сделкам, и при этом неясно, торговые издержки какого инвестора следует использовать в тесте. Большинство исследователей, игнорирующих транзакционные издержки, доказывают, что отдельные инвесторы могут сами решить вопрос – принимая во внимание возникающие у них издержки по сделкам, – оправдывает ли избыточная доходность инвестиционную стратегию.

3. Пренебрежение трудностями при реализации. Некоторые стратегии выглядят хорошо на бумаге, однако их трудно осуществить на практике либо вследствие трудностей при торговле, либо из-за того, что торговля приводит к колебаниям цен. Таким образом, стратегия инвестирования в очень маленькие компании может, по всей вероятности, создавать избыточную доходность на бумаге, но в жизни она может не существовать из-за значительных колебаний цен.

Предположим, что инвестиционная схема рекомендует инвестирование в акции, по которым наблюдается значительная отрицательная доходность. При этом используется аргумент о том, что эти акции, скорее всего, принесут значительный выигрыш при покупке и продаже этих ценных бумаг в течение одного дня. Некоторые из фирм в таком портфеле потерпят банкротство, а пренебрежение этими фирмами приведет к переоценке доходности, создаваемой этой стратегией.

2. Пренебрежение транзакционными издержками. Некоторые инвестиционные схемы являются более дорогостоящими, чем другие, из-за таких транзакционных издержек, как стоимость оформления сделок, разница между ценами продавца и покупателя, а также колебания цен (price impact). В полном тесте все эти факторы учитываются, до того как делается вывод об эффективности стратегии. Это легче сказать, чем осуществить, поскольку разные инвесторы будут нести различные издержки по сделкам, и при этом неясно, торговые издержки какого инвестора следует использовать в тесте. Большинство исследователей, игнорирующих транзакционные издержки, доказывают, что отдельные инвесторы могут сами решить вопрос – принимая во внимание возникающие у них издержки по сделкам, – оправдывает ли избыточная доходность инвестиционную стратегию.

3. Пренебрежение трудностями при реализации. Некоторые стратегии выглядят хорошо на бумаге, однако их трудно осуществить на практике либо вследствие трудностей при торговле, либо из-за того, что торговля приводит к колебаниям цен. Таким образом, стратегия инвестирования в очень маленькие компании может, по всей вероятности, создавать избыточную доходность на бумаге, но в жизни она может не существовать из-за значительных колебаний цен.

ДОКАЗАТЕЛЬСТВА РЫНОЧНОЙ ЭФФЕКТИВНОСТИ

В этом разделе мы попытаемся осветить доказательства наличия рыночной эффективности, полученные благодаря проведенным исследованиям. Не претендуя на полноту освещения вопроса, мы разделили факты на четыре категории: анализ изменения цен и свойства временных рядов; исследование воздействия информационных сообщений на эффективность рынка; существование аномальной доходности среди фирм во времени; анализ эффективности действий инсайдеров, аналитиков и управляющих финансовыми ресурсами.

СВОЙСТВА ВРЕМЕННЫХ РЯДОВ ИЗМЕНЕНИЯ ЦЕН

Инвесторы использовали ценовые графики и ценовые модели в качестве инструментов для предсказания будущего движения цен на протяжении всей истории финансовых рынков. Таким образом, неудивительно, что первые исследования рыночной эффективности сосредотачивались на связи между изменениями цен во времени и пытались определить, возможны ли в действительности подобные предсказания. Некоторые из этих проверок были стимулированы применением теории случайных блужданий к теории ценовых изменений. При этом предполагалось, что цены меняются во времени случайным образом. Поскольку уже было проведено множество исследований свойств временных рядов ценовых изменений, результаты можно разбить на две категории: исследования, которые сосредоточивались на краткосрочном ценовом поведении (дневные, недельные движения цен, а также движения цен в границах дня), и исследования, посвященные долгосрочным ценовым движениям (годовые и пятилетние периоды).

Краткосрочные движения цен

Представление о том, что сегодняшнее движение цен дает информацию о завтрашнем поведении цен, глубоко укоренилось в умах большинства инвесторов. Существует несколько способов проверки этой гипотезы.

Сериальная корреляция. Сериальная корреляция измеряет корреляцию между изменениями цен в следующие друг за другом временные периоды (например, часовые, дневные или недельные) и служит показателем, в какой степени ценовые изменения в любой из периодов зависят от ценовых изменений в предшествующие периоды. Сериальная корреляция, равная нулю, свидетельствует об отсутствии корреляции между изменениями цен в следующих друг за другом периодах, что говорит против возможности предсказания будущих цен на основе прошлого. Положительная и статистически значимая сериальная корреляция свидетельствует о наличии ценового импульса на рынках и подтверждает, что доходность за определенный период времени, скорее всего, окажется положительной (отрицательной) величиной, если доходность предыдущего периода была положительной (отрицательной). Отрицательная и статистически значимая сериальная корреляция свидетельствует о противоположно направленном движении цен и соответствует рынку, где положительная доходность, по большей части, сменяется отрицательной доходностью, и наоборот.

С точки зрения инвестиционной стратегии сериальную корреляцию можно использовать, зарабатывая прибыль на избыточной доходности. В случае положительной сериальной корреляции следует покупать после периодов с положительной корреляцией и продавать после интервалов с отрицательной корреляцией. Отрицательная сериальная корреляция стимулирует стратегию покупки после периодов с отрицательной доходностью и стратегию продажи – после отрезков с положительной доходностью. Поскольку эти стратегии порождают транзакционные издержки, корреляция должна быть достаточно сильной, чтобы прибыль, полученная инвесторами, покрыла их издержки. Таким образом, очень может быть, что существует сериальная корреляция доходности, однако у большинства инвесторов нет никакой возможности заработать избыточную доходность.

Самые ранние исследования сериальной корреляции, принадлежащие Александеру (Alexander, 1963), Кутнеру (Cootner, 1962) и Фаме (Fama, 1965), по большей части, посвящались анализу американских акций. Они приводили к выводу о том, что сериальная корреляция цен на акции незначительна. Например, Фама обнаружил, что 8 из 30 акций, содержащихся в индексе Доу, имели отрицательную сериальную корреляцию, и значение сериальной корреляции в основном не превышает 0,05. Другие исследования подтвердили эти выводы, не только применительно к акциям менее крупных американских фирм, но и в отношении других рынков. Например, Джен-нергрен и Корсволд (Jennergren and Korsvold, 1974) обнаружили слабую сериальную корреляцию для шведского рынка акций, а Кутнер (Cootner, 1961) пришел к выводу о незначительной сериальной корреляции на товарной бирже. Хотя в некоторых случаях статистически значимая корреляция все же может наблюдаться, едва ли она достаточна для получения избыточной доходности.

Сериальная корреляция в отношении краткосрочных доходов подвержена влиянию ликвидности рынка, а также спреда между ценой продавца и покупателя. Не все входящие в индекс бумаги ликвидны, и в некоторых случаях акции не продаются на рынке в течение рассматриваемого периода. Когда акция продавалась на предшествующем временном отрезке, возникшие ценовые колебания могут создать положительную сериальную корреляцию. Чтобы увидеть причину, предположим, что рынок пошел на подъем в день 1, однако в этот день три акции в индексе не продавались на рынке. Если эти акции продавались в день 2, они, по всей вероятности, поднимутся в цене, чтобы отразить рост рынка в предыдущий день. В конечном итоге, можно ожидать положительную сериальную корреляцию доходности, создаваемой на дневных и часовых интервалах на неликвидных рыночных индексах.

Краткосрочные движения цен

Представление о том, что сегодняшнее движение цен дает информацию о завтрашнем поведении цен, глубоко укоренилось в умах большинства инвесторов. Существует несколько способов проверки этой гипотезы.

Сериальная корреляция. Сериальная корреляция измеряет корреляцию между изменениями цен в следующие друг за другом временные периоды (например, часовые, дневные или недельные) и служит показателем, в какой степени ценовые изменения в любой из периодов зависят от ценовых изменений в предшествующие периоды. Сериальная корреляция, равная нулю, свидетельствует об отсутствии корреляции между изменениями цен в следующих друг за другом периодах, что говорит против возможности предсказания будущих цен на основе прошлого. Положительная и статистически значимая сериальная корреляция свидетельствует о наличии ценового импульса на рынках и подтверждает, что доходность за определенный период времени, скорее всего, окажется положительной (отрицательной) величиной, если доходность предыдущего периода была положительной (отрицательной). Отрицательная и статистически значимая сериальная корреляция свидетельствует о противоположно направленном движении цен и соответствует рынку, где положительная доходность, по большей части, сменяется отрицательной доходностью, и наоборот.

С точки зрения инвестиционной стратегии сериальную корреляцию можно использовать, зарабатывая прибыль на избыточной доходности. В случае положительной сериальной корреляции следует покупать после периодов с положительной корреляцией и продавать после интервалов с отрицательной корреляцией. Отрицательная сериальная корреляция стимулирует стратегию покупки после периодов с отрицательной доходностью и стратегию продажи – после отрезков с положительной доходностью. Поскольку эти стратегии порождают транзакционные издержки, корреляция должна быть достаточно сильной, чтобы прибыль, полученная инвесторами, покрыла их издержки. Таким образом, очень может быть, что существует сериальная корреляция доходности, однако у большинства инвесторов нет никакой возможности заработать избыточную доходность.

Самые ранние исследования сериальной корреляции, принадлежащие Александеру (Alexander, 1963), Кутнеру (Cootner, 1962) и Фаме (Fama, 1965), по большей части, посвящались анализу американских акций. Они приводили к выводу о том, что сериальная корреляция цен на акции незначительна. Например, Фама обнаружил, что 8 из 30 акций, содержащихся в индексе Доу, имели отрицательную сериальную корреляцию, и значение сериальной корреляции в основном не превышает 0,05. Другие исследования подтвердили эти выводы, не только применительно к акциям менее крупных американских фирм, но и в отношении других рынков. Например, Джен-нергрен и Корсволд (Jennergren and Korsvold, 1974) обнаружили слабую сериальную корреляцию для шведского рынка акций, а Кутнер (Cootner, 1961) пришел к выводу о незначительной сериальной корреляции на товарной бирже. Хотя в некоторых случаях статистически значимая корреляция все же может наблюдаться, едва ли она достаточна для получения избыточной доходности.

Сериальная корреляция в отношении краткосрочных доходов подвержена влиянию ликвидности рынка, а также спреда между ценой продавца и покупателя. Не все входящие в индекс бумаги ликвидны, и в некоторых случаях акции не продаются на рынке в течение рассматриваемого периода. Когда акция продавалась на предшествующем временном отрезке, возникшие ценовые колебания могут создать положительную сериальную корреляцию. Чтобы увидеть причину, предположим, что рынок пошел на подъем в день 1, однако в этот день три акции в индексе не продавались на рынке. Если эти акции продавались в день 2, они, по всей вероятности, поднимутся в цене, чтобы отразить рост рынка в предыдущий день. В конечном итоге, можно ожидать положительную сериальную корреляцию доходности, создаваемой на дневных и часовых интервалах на неликвидных рыночных индексах.